Клиент страховой компании может заключить договор с ней напрямую или же обратиться к брокеру либо агенту. В чем особенности работы каждого из них?

статьи

Брокер — это человек, содействующий заключению договоров страхователей со страховой компанией, но работающий независимо от нее.

Он может обеспечивать подписание соглашений не с одной, а с несколькими фирмами — в зависимости от того, какая из них предложит услуги, подходящие для конкретного клиента.

Страховой брокер заинтересован предложить покупателю услуг лучший вариант — так, чтобы он остался доволен и обращался к данному брокеру и в дальнейшем.

С точки зрения юридического статуса страховой брокер, как правило, не является физлицом. Обычно он зарегистрирован как ИП или же действует от имени хозяйственного общества.

Страховые брокеры в основном относятся к самым компетентным участникам рынка, находятся в курсе основных его трендов (включая ценовую политику организаций), знают специфику бизнес-моделей большинства страховых фирм и могут подсказать клиенту оптимальный вариант заключения договора с какой-либо из них.

Посреднические услуги в области заключения страховых контрактов — не единственная возможная сфера деятельности брокеров. Они также могут заниматься рекламной работой, предоставлять консультационные услуги, вести аналитику в качестве партнера страховых организаций. Но выполнение функции посредника — чаще всего основное занятие брокера.

Со специалистами, о которых идет речь, предпочитают работать страхователи в статусе средних и крупных бизнесов.

Это связано с тем, что подобные организации испытывают потребность в оформлении договоров на крупные суммы и страхуют, как правило, дорогое имущество.

Им важно, прежде всего, найти компетентного партнера, в то время как размер комиссионных за посреднические услуги зачастую играет второстепенную роль.

Компетентность страховой фирмы в данном случае выражается, во-первых, в ее репутации, отражающей качество исполнения договоров, а во-вторых — в готовности настолько детально, насколько это понадобится, обсуждать с клиентами условия контрактов индивидуально.

То имущество, которым владеют крупные бизнесы, может требовать особых подходов к определению условий страхования.

Часто бывает, что только самый опытный брокер способен найти для большой фирмы партнера, готового к переговорам, направленным на составление индивидуальных контрактов.

- Кто такой страховой агент?

- Сравнение

- Таблица

- Оформление договора страхования через агента или брокера: какого специалиста лучше выбрать?

- Страховой брокер и агент страховой компании: чем отличаются функции специалистов?

- Как выбрать квалифицированного страхового агента?

- Как выбрать квалифицированного страхового брокера?

- В каких случаях можно оформить страховку без помощи агента или брокера?

- Итоги

- Cтраховые агенты и страховые брокеры — кто является основными клиентами, деятельность брокеров в мировой практике, правовое положение

- Деятельность

- Полномочия

- Отличия от брокера

- Как стать страховым агентом

- Как правильно выбрать страхового брокера

- Страховые посредники: кто это и стоит ли к ним обращаться

- Кто такие страховые агенты и брокеры?

- Страховые агенты и брокеры — это одно и то же?

- В каких случаях лучше обращаться напрямую к страховщику, а когда — к агенту или брокеру?

- На что обратить внимание при выборе посредника?

- Как не нарваться на мошенников?

- Что делать, если страховой посредник нарушил ваши права?

- Страховые агенты и страховые брокеры: основные отличия

- Агент страховой компании

- Страховой брокер

- Агент и брокер. Сходства и различия

- Как относятся друг к другу страховой агент и страховой брокер

- С кем лучше сотрудничать?

- Требования к труженикам страхового рынка

- Нужны клиенты? Мы знаем где их найти

- 🎦 Видео

Кто такой страховой агент?

Агент — это человек, который, как и брокер, содействует заключению договоров страхователей со страховой компанией. Однако он имеет от нее юридическую зависимость: он может быть сотрудником данной фирмы или же человеком, выполняющим посреднические функции по договору подряда. Агент чаще всего является физлицом или ИП, реже — представляет хозяйственное общество.

В интересах страхового агента — содействовать заключению страхователями как можно большего количества договоров именно с той компанией, с которой он связан контрактом (для того, чтобы фирма продолжила сотрудничество с ним и в дальнейшем).

Как правило, страховые агенты знают практически все об организации, интересы которой они представляют, но не так хорошо владеют информацией о положении дел на рынке в целом, как брокеры. Их компетенция не столь широка — агент редко занимается видами деятельности, не связанными с посредническими услугами.

Со страховыми агентами чаще всего работают граждане в статусе физлиц, а также малые организации, поскольку для них главное — застраховать свое имущество по выгодным тарифам и при этом не переплатить за комиссию, уплачиваемую посреднику.

Повышенного внимания качеству проработки договоров в данном случае может не уделяться — по той причине, что они в основном содержат типовые, общепринятые для всего рынка формулировки. В принципе, страхование типичных для физлиц и малых бизнесов видов имущества и не требует заключения особо сложных договоров.

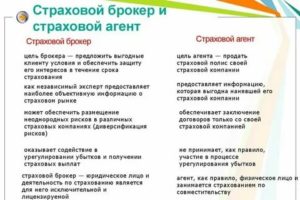

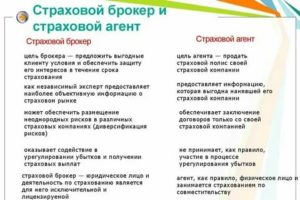

Сравнение

Главное отличие страхового брокера от агента в том, что первый является юридически независимым от каких-либо фирм лицом, второй — имеет контракт (трудовой или подрядный) с определенной компанией. Брокер заинтересован в продаже страхователю самой качественной и подходящей для него услуги, агент — в той, которая предоставляется его работодателем или заказчиком.

Брокер, скорее всего, будет осуществлять свою деятельность как ИП или хозяйственное общество. Это связано главным образом со спецификой юридических взаимоотношений специалистов данного профиля со страховыми компаниями, а также с налогообложением.

Агент, как правило, является физлицом, иногда — ИП, достаточно редко — хозяйственным обществом. Причины здесь те же — особенности юридического взаимодействия специалиста со страховой фирмой, а также специфика налогообложения оказываемых агентом услуг.

Безусловно, один и тот же специалист страхового рынка способен быть одновременно и брокером, и агентом — закон не запрещает ему этого.

Но при условии, что агентский контракт не накладывает на то ограничений или не предполагает объективных препятствий (например, в виде обязательства отрабатывать на страховую фирму 8 часов в день, если договор составлен по Трудовому кодексу, — в этом случае у человека попросту может не оказаться времени на другую работу).

Следовательно, термины «брокер» и «агент» допустимо также рассматривать не только как обозначающие профессии, но и как соответствующие видам деятельности человека на рынке страховых услуг. Компетентный специалист может заниматься ими одновременно.

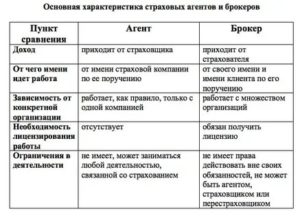

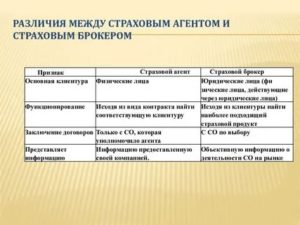

Определив, в чем разница между страховым брокером и агентом, зафиксируем ее ключевые критерии в таблице.

Таблица

| Страховой брокер | Страховой агент |

| Что между ними общего? | |

| И тот и другой выступают посредниками между страховыми фирмами и страхователями, получая за свою работу комиссионное вознаграждение | |

| В чем разница между ними? | |

| Юридически независим от страховых компаний | Как правило, юридически связан со страховой компанией — посредством трудового или гражданско-правового договора |

| Заинтересован в продаже клиенту наилучшего предложения на рынке, чтобы иметь возможность работать с ним и в дальнейшем | Заинтересован в продаже клиенту услуг своей компании, чтобы иметь возможность работать с ней в дальнейшем |

| Чаще всего является ИП или представителем хозяйственного общества | Чаще всего является физлицом |

| Как посредник может быть предпочтителен для средних и крупных бизнесов | Как посредник чаще всего востребован физлицами и малыми бизнесами |

| Может заниматься деятельностью, прямо не связанной с посредническими услугами | Как правило, не занимается иной деятельностью, кроме как оказанием посреднических услуг |

Видео:6+ | Страховой брокер | В чем польза клиенту? | Чем отличается от страхового агента?Скачать

Оформление договора страхования через агента или брокера: какого специалиста лучше выбрать?

Российский рынок страховых продуктов для частных лиц и организаций позволяет клиентам защитить имущество, бизнес, жизнь и здоровье от различных негативных факторов.

Например, программы страхования производственных и жилых помещений предполагают получение компенсаций в случае пожара, наводнения, ограбления, разрушения объекта по вине застройщика.

Оформление страховки необходимо автовладельцам, плательщикам ипотечных кредитов, программы ИСЖ (индивидуальное страхование жизни) позволяют клиентам страховых компаний получить дополнительный доход.

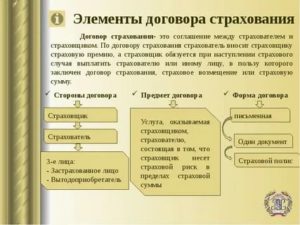

Сторонами сделки выступают страховщик (компания, оформляющая полис), страхователь (клиент компании) и посредник (страховой агент либо брокер).

Большинство страховых полисов оформляется агентами, состоящими в штате страховой компании и предлагающими стандартные программы для автовладельцев, путешественников и плательщиков кредита, оформленного под залог недвижимости или иного ценного имущества.

Такие программы не предполагают подбора индивидуальных параметров, поэтому клиенты не нуждаются в услугах консультанта или страхового брокера.

https://www.youtube.com/watch?v=4XN8FlqdIFg

При оформлении страховки с индивидуальными параметрами клиент может обратиться в страховую компанию напрямую, запросив бесплатную консультацию страхового агента и оформив подходящий полис.

Альтернативный вариант состоит в оплате услуг страхового брокера, подбирающего оптимальный пакет услуг с учётом индивидуальных требований клиента.

В дальнейшем брокер помогает оформить документы и получить возмещение при наступлении страхового случая, защищает интересы клиента при спорах со страхователем.

Страховой брокер и агент страховой компании: чем отличаются функции специалистов?

Несмотря на общую сферу деятельности, агент и брокер по страхованию выполняют различные операции.

Страховой агент соблюдает интересы компании-работодателя, стремится заключить максимальное количество договоров с новыми клиентами, после оформления и продажи страховки его задача выполнена.

Страховой брокер действует в интересах клиента, анализирует рынок услуг страхования и подбирает оптимальную программу, сопровождает пострадавшего при наступлении страховых случаев. С точки зрения клиента агенты и брокеры обладают рядом различий.

Статус специалиста. Агент страховой компании — наёмный работник, получающий фиксированный оклад и процент от количества проданных полисов, обычно работает в штате у одного страховщика, поэтому не может проконсультировать клиента о состоянии рынка страховых услуг в целом.

Страховой брокер — обычно организация или индивидуальный предприниматель, получающий комиссионное вознаграждение напрямую от клиента, сотрудничающий с несколькими страховыми компаниями и обладающий актуальной информацией о состоянии рынка.

Брокеры действуют только по лицензии, агенты представляют страховую компанию и не оформляют дополнительных разрешений.

Порядок заключения сделки со специалистом. Страховой агент выступает посредником между страховщиком и страхователем, не влияет на положения договора, но может предоставить скидку на полис, пользуясь бонусными программами компании-страховщика.

Брокер по страхованию составляет договор с клиентом от своего имени, выступает страхователем в соглашении со страховой компанией, действует от имени конечного пользователя.

Страховые брокеры в целом имеют статус независимых экспертов рынка, действующих в интересах клиентов.

Сфера профессиональной компетенции. Сотрудник страховой компании не несёт ответственности за условия договора с компанией, не проводит оценку дополнительных рисков.

Задача специалиста — подобрать кредитный продукт из представленных в компании, подписать соглашение и оформить документы.

Страховой брокер несёт ответственность перед заказчиком, анализирует имущественное положение клиента, проводит консультацию и рекомендует подходящие страховые продукты. Задача специалиста — выявить потребности клиента и соблюсти его интересы.

Стоимость услуг специалиста. Клиенты, заключающие договоры со страховыми компаниями, не выплачивают каких-либо сумм агентам, доход специалистов определяет компания-работодатель. Комиссионное вознаграждение страховых брокеров может достигать 40% от суммы полиса, размер оплаты услуг зависит от индивидуальных потребностей клиента.

В целом, услуги брокера и сотрудника страховой компании требуются в разных ситуациях. С агентами общаются клиенты, оформляющие договоры коллективного страхования (например, при получении кредита, оформлении ДМС, перед выездом за границу).

Общение со специалистом ограничивается выплатой стоимости полиса и заполнением договора. К услугам страховых брокеров прибегают частные лица и организации, планирующие подобрать индивидуальную программу страхования с учётом определённых факторов риска.

Например, сотрудники опасных производств, владельцы зданий, расположенных в сейсмически нестабильных районах.

Как выбрать квалифицированного страхового агента?

Оформляя программу страхования жизни, финансовую страховку, КАСКО или ОСАГО, клиенты выбирают компанию и конкретного агента (представителя) для заключения договора.

В обязанности агента входит подбор оптимального продукта, подготовка бумаг и подписание договора. На практике от квалификации специалиста зависит выгода страхового продукта для клиента, а также скорость оформления документов.

При выборе страхового агента клиенту следует учитывать ряд факторов.

- Занимаемая должность и опыт работы. Обычно страховые компании поручают оформление стандартных страховых продуктов линейным менеджерам, индивидуальные программы предлагают старшие специалисты или руководители отделов. Клиенту следует обратить внимание на должность сотрудника, а также уточнить опыт работы в сфере страхования, используя сайт компании.

- Готовность к разъяснению отдельных положений договора страхования. Квалифицированный страховой агент открыт к диалогу с клиентом, готов предложить несколько вариантов договоров, обсудить ценообразование страховки. Например, программа КАСКО в любой страховой компании включает расходы на ведение дела, рекламу и содержание сети агентов. Учитываются поправочные коэффициенты, влияющие на стоимость страховой премии. Опытный специалист готов подробно рассказать обо всех нюансах.

- Знание порядка начисления страховых выплат. При первой беседе со страховым агентом нужно уточнить возможность возникновения проблем с выплатами компенсаций, порядок действий при наступлении страхового случая. Добросовестный специалист изложит клиенту нюансы всех процедур, предупредит о трудностях.

Клиентам, планирующим впервые оформлять договор страхования, следует ознакомиться с сайтом компании, а также уточнить опыт работы и должность конкретного страхового агента.

При первой беседе со специалистом нужно задавать уточняющие вопросы о договоре страхования, порядке действий при наступлении страхового случая.

Опытный агент готов отвечать на вопросы клиента, приводить примеры из практики.

Как выбрать квалифицированного страхового брокера?

Клиенты, впервые оформляющие страховку или подбирающие индивидуальную программу страхования, обращаются к услугам брокеров, чтобы получить квалифицированную консультацию и заключить наиболее выгодный договор. В отличие от агентов, страховые брокеры работают с учётом индивидуальных потребностей клиента и сотрудничают с несколькими страховыми компаниями. При выборе специалиста нужно учитывать следующие параметры.

- Оформление сайта и обстановка в офисе брокера. При подборе страхового брокера следует обратить внимание на сведения, представленные на сайте (наличие тарифов, список страховых компаний-партнёров). Во время первого визита в офис брокера нужно побеседовать с персоналом организации, уточнить, есть ли в компании юридический отдел.

- Клиентский портфель и отзывы на сайте брокера. Оптимальный вариант подбора брокерской компании — использовать рекомендации знакомых или родственников. Наличие отзывов от клиентов на сайте и готовность брокера предоставить рекомендации свидетельствуют о благонадёжности специалиста.

- Портфель партнёров, с которыми сотрудничает брокер. Опытный брокер сотрудничает с крупнейшими страховыми компаниями, представленными на рынке, готов предложить клиенту помощь в подборе различных продуктов. Универсальные специалисты подходят клиентам, выбирающим несколько программ страхования, узкопрофильные брокеры оптимальны для подбора индивидуальной программы.

- Простота и скорость коммуникации со специалистом. Надёжный страховой брокер должен быстро и полно отвечать на любые вопросы клиента, предоставлять дополнительную информацию. Например, при подборе страховки путешественника брокер предлагает несколько тарифов с учётом времени пребывания за рубежом и программы отдыха.

При выборе страхового брокера нужно учитывать профиль и опыт специалиста, а также готовность предоставлять нужную клиенту информацию о страховых продуктах. Если брокер фокусируется на дешёвых страховых программах, не может внятно ответить на вопросы клиента или долго готовит сопроводительные документы, следует обратиться в другую компанию.

В каких случаях можно оформить страховку без помощи агента или брокера?

Большинство страховых компаний, действующих на рынке Российской Федерации, предлагает оформление страховых полисов онлайн (программа экспресс страхования). Такой способ выбора и оплаты полиса позволяет клиенту оформить документы оперативно, без визита в офис компании. Оформление полиса онлайн целесообразно для пользователей следующих программ страхования.

- Стандартная страховка для туристов. Клиенты, оформляющие визы для самостоятельного путешествия, могут купить страховой полис онлайн, выбрав предложение со стандартным перечнем страховых случаев. Обычно копия полиса высылается на электронную почту, затем документ можно предоставить в консульство для получения визы.

- Продление страховки КАСКО или ОСАГО. Автовладельцы, покупающие новую программу страхования гражданской ответственности, могут оформить полис онлайн, пользуясь сайтом страховой компании. Обычно условия таких страховок стандартны.

- Страхование жилого помещения от типовых рисков (например, пожар). Клиенты, покупающие квартиру, дом для последующей сдачи внаём или уезжающие в длительную командировку, могут оформить страховку онлайн. Обычно такие программы страхования упрощены и включают стандартный набор страховых случаев.

В целом, самостоятельное оформление страховки подходит клиентам, оформляющим стандартные продукты (экспресс страхование) и обладающим опытом взаимодействия со страховщиками. Если гражданину требуется защита от дополнительных рисков (например, турист планирует посещать опасные места за рубежом) и другие индивидуальные параметры, целесообразно обратиться к страховому агенту или брокеру.

Итоги

Страховые агенты и брокеры выступают посредниками между страховыми компаниями и клиентами, оформляющими полисы.

Работа страхового агента заключается в подборе оптимального продукта из списка, представленного в конкретной компании, обычно специалист действует в интересах работодателя.

Задачей страхового брокера является полное сопровождение клиента с момента подписания договора до получения страхового возмещения, стоимость услуг специалиста оплачивается отдельно.

https://www.youtube.com/watch?v=qMZbW9DC7d8

Услуги страхового брокера актуальны для клиентов, не знакомых со страховыми продуктами или нуждающихся в индивидуальных условиях при оформлении полиса. Граждане, оформляющие стандартные страховые полисы, могут взаимодействовать со страховым агентом или получить полис самостоятельно, используя сайт страховой компании.

Видео:Где начать карьеру страхового агента: страховая компания или брокер?Скачать

Cтраховые агенты и страховые брокеры — кто является основными клиентами, деятельность брокеров в мировой практике, правовое положение

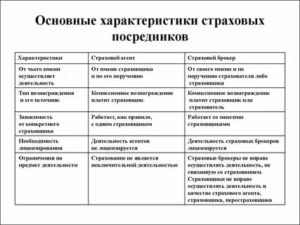

Страховые посредники делятся на агентов и брокеров.

- Подробнее о страховых агентах и брокерах

- Кто такой страховой брокер

- Деятельность

- Полномочия

- Как стать страховым брокером

- Кто такой страховой агент

- Отличия от брокера

- Как стать страховым агентом

- Как правильно выбрать страхового брокера

У этих категорий – разное правовое положение, и ниже мы объясним эту разницу без сложных юридических слов.

Итак, есть страховая компания. Она предоставляет свои услуги обычным людям и бизнесменам. Как и любой другой бизнес, компания хочет расширяться, увеличивая свою клиентскую базу.

Но есть проблема – расширять свой штат не очень выгодно, потому что нужно открывать новые офисы, нанимать больше бухгалтеров и так далее.

Тогда страховые агентства предложили всем желающим – вы приводите нам клиентов, мы в качестве вознаграждения отдаем вам часть страховой премии. Так появились страховые агенты и страховые брокеры.

Мировая практика показала, что этот способ привлечения клиентов – крайне выгодный, причем он выгоден всем: страховая получает клиента, агент или брокер получает деньги за свою работу, клиент получает и страховку, и возможность выбора между разными страховыми компаниями.

Деятельность страховых агентов и брокеров различается, ниже мы подробнее опишем каждую из специализаций.

Деятельность

Страховой брокер – это юридическое лицо, имеющее лицензию на брокерскую деятельность. Его основная цель – помочь клиенту и страховой компании «найти друг друга», подписав договор о страховании на взаимовыгодных условиях.

Нужно отметить, что деятельность брокеров, в отличие от деятельности страховых агентов, в первую очередь направлена на выгоду клиента. Проще говоря: человек, покупающий полис через этого специалиста, должен остаться доволен.

Брокеры могут открыть франшизу. Эту франшизу впоследствии могут приобрести физические лица, чтобы стать страховыми агентами от лица брокера. Обычно эта франшиза бесплатна.

Полномочия

Что делают брокеры:

- консультируют клиентов по поводу имеющихся на рынке предложений;

- объясняют клиентам «подводные камни» страховых договоров;

- оценивают риски;

- собирают информацию и подписывают документы, необходимые для покупки полиса;

- собирают страховые взносы, чтобы впоследствии передать их страховой.

Иногда они выплачивают часть возмещения по страховому случаю, если это прописано в договоре.

Сначала нужно стать юридическим лицом – открыть ИП или ООО. Затем – получить лицензию на осуществление брокерской деятельности, выдается Банком России. Для получения лицензии нужно иметь капитал.

Затем нужно заключить договоры со страховыми компаниями, с которыми собираетесь работать. Наконец, нужно развернуть свою деятельность – оформить франшизу и привлечь людей как в качестве работников, так и в качестве клиентов.

Оформление бумаг (с Банком России и страховыми компаниями) в лучшем случае занимает несколько месяцев.

Отличия от брокера

Агент – это физическое или юридическое лицо, продающее полисы. В отличие от брокера, страховой агент в первую очередь заботится об интересах компании. У агента меньше обязанностей:

- искать новых клиентов и оформлять перестрахование старым;

- консультировать людей по поводу оказываемых услуг;

- оформлять за клиента документы на страхование;

- принимать оплату или давать ссылку на нее (в случае онлайн-оформления);

- если прописано в договоре – выплачивать часть компенсации при наступлении страхового случая.

Страховой агент может представлять интересы нескольких компаний – таких специалистов называют многомандатными.

Вообще, виды страховых агентов: штатный, мономандатный, многомандатный. Штатный – это сотрудник, который официально работает в штате компании. Он получает небольшой оклад, основная часть заработка – процент от сделок.

Мономандатный агент – это человек, который не числится в штате страховой, но продает ее полисы. Он получает только процент от сделок. Многомандатный – специалист, который продает полисы от нескольких компаний.

Мономандатные специалисты обычно продают много видов страхования от одного страховщика, многомандатные – один вид страхования от многих страховщиков.

Как стать страховым агентом

Либо самому пописывать договоры со страховщиками, либо зарегистрироваться на одной из площадок, обеспечивающих доступ к онлайн-страхованию.

Начинающим лучше выбрать 2-й способ, потому что статус страхового агента оформляется быстро – подали заявку, ответили на пару вопросов, подали документы, начали работать.

Самостоятельное оформление может растянуться на долгий срок, потому что с каждой страховой (а их – много) нужно подписывать отдельный договор.

Как правильно выбрать страхового брокера

В первую очередь нужно смотреть на размеры сети – чем она крупнее, тем, как правило, меньше комиссии юрлицо берет за продажу агентами полисов (а ее берут все).

Кроме того, нужно смотреть на наличие помощи новичкам – хороший брокер предоставляет обучающие курсы, позволяет «молодым» коллегам общаться с более опытными.

Можно, конечно, обойтись и без брокера – наш агентский кабинет, к примеру, обеспечивает агента всеми теми же функциями, что и брокер (плюс наличие подробной статистики), при этом регистрация проходит намного быстрее.

Видео:Денис Кравченко | Семинар 18.02.2021 | Разница между страховым агентом и страховым брокером.Скачать

Страховые посредники: кто это и стоит ли к ним обращаться

После пожара у соседей Инна решилазастраховать свою квартиру. Она стала изучать предложения разных страховых компаний в интернете.

Но, не сумев разобраться, чем различаются найденные варианты, решила не тратить время и воспользоваться помощью страхового агента или брокера.

Подруга рассказывала ей, что они помогают не только выбрать подходящее предложение, но и сразу купить полис. Разбираемся, чем отличаются страховые агенты от брокеров и стоит ли к ним обращаться.

Кто такие страховые агенты и брокеры?

Это посредники между страховыми компаниями и их клиентами. Они помогают людям выбрать подходящую страховую программу у одного страховщика или же сравнить между собой предложения нескольких компаний.

https://www.youtube.com/watch?v=w38PcF-YHJ4

Посредники предлагают широкий выбор полисов: ОСАГО, каско, страхования жизни, имущества и другие.

Посредники готовы сами приехать к вам, на месте осмотреть имущество, если вы хотите его застраховать, и заключить договор.

Работу страховых агентов и брокеров регулируетзакон «Об организации страхового дела в Российской Федерации».

После заключения договора иногда можно обращаться к своему посреднику, а не напрямую к страховщику. Например, когда нужно проконсультироваться, как правильно оформить страховой случай и какие собрать документы, чтобы получить выплату.

Страховые агенты и брокеры — это одно и то же?

Различий между ними не так много, но они все-таки есть.

- Вид договора. Агенты заключают с клиентами только договор страхования от имени страховщика. И этот договор начинает действовать с того момента, как вы его подпишете и передадите деньги за полис агенту. Считается, что страховщик их получил, даже если в реальности агент передаст их в офис компании через несколько дней.Брокеры иногда работают по такой же схеме, но чаще действуют как самостоятельная организация и предлагают вам дополнительно подписать другой договор — об оказании услуг страхового брокера. Условия могут быть самыми разными.Например, брокер обязуется представлять ваши интересы и от вашего имени заключить договор со страховщиком на эксклюзивных условиях. Такой вариант может быть интересен для предпринимателей.В большинстве случаев по договору с брокером вы перечисляете деньги на его счет, а уже затем он переводит нужную сумму страховой компании. И полис начинает действовать с отсрочкой, которая тоже должна быть указана в условиях договора.

- Выбор страховых программ. Брокеры обычно сотрудничают с несколькими страховщиками. Иногда агенты представляют лишь одну компанию, в некоторых случаях предлагают продукты нескольких страховых организаций–например, по разным видам полисов агент может представлять разные компании.Бывает, что агентом страховщика выступает банк, автодилерский центр или другая организация. У них могут быть заключены агентские договоры сразу со многими страховыми компаниями.

- Стоимость услуг. Агенты не берут с людей платы за свое посредничество: им выплачивает вознаграждение страховая компания.Брокеры сами вправе решать, с кого брать комиссию за свои услуги — с покупателя или со страховщика, полис которого они продали. Но брокер обязан предупредить заранее, кто именно будет платить это вознаграждение.В случаях, когда брокеру платит страховая компания, есть риск, что он предложит клиенту страховку, которая принесет ему большую комиссию. А не ту, которая наиболее выгодна для покупателя. Так что всегда просите посредника подобрать несколько вариантов, чтобы сравнить их.Страховые брокеры обычно проводят комплексное исследование страхового рынка, подбирают оптимальную страховую программу и помогают собрать необходимые документы.

- Надежность и безопасность. Агенты — официальные представители страховых компаний. Страховщики контролируют работу своих агентов, следят, чтобы они правильно рассчитывали цены полисов и оформляли документы.Единого реестра страховых агентов не существует. Но на сайте страховой компании можно найти список ее представителей, а еще лучше — связаться со страховщиком и убедиться, что договор выбранного агента действует. За работой страховых брокеров следят не только страховщики, с которыми они сотрудничают, но и Банк России. Регулятор ведет специальный реестр, в котором значатся все легальные страховые брокеры. Перед покупкой полиса нужно проверить, есть ли выбранный брокер в этом реестре.

На практике различий в работе агентов и брокеров вы можете и не заметить.

В каких случаях лучше обращаться напрямую к страховщику, а когда — к агенту или брокеру?

Если вы четко знаете, какой страховой продукт вам нужен и у какого страховщика, можно обойтись без посредников.

Некоторые полисы легко оформить не выходя из дома — на сайте страховой компании. Страховщики иногда проводят специальные акции на определенные виды полисов и дают скидки тем, кто покупает страховку онлайн.

Будьте внимательны при покупке полиса онлайн, чтобы не попасть на сайт мошенников. В поисковых системах «Яндекс» и Mail.ru официальные сайты страховщиков и страховых брокеров отмеченыспециальными галочками.

Если у вас нет времени или возможности посетить офис страховщика, а приобрести полис онлайн нельзя, обратитесь к страховому агенту или брокеру. В некоторых случаях без них вообще не обойтись — например, когда перед оформлением договора нужно провести осмотр имущества.

https://www.youtube.com/watch?v=V9Ipq5HQMa0

Часто агенты сами находят клиентов — в автосалонах, у визовых центров, на выставках-продажах дачных домов. Но можно позвонить в офис страховщика или оставить заявку на его сайте — и вам пришлют агента на дом или в офис.

Бывают ситуации, когда проще купить полис через брокера. Например, вам нужна дорогая страховка, но нет времени самостоятельно сравнить предложения на рынке.

Брокеры внимательно следят за предложениями страховых компаний, подробно изучают их отчетность и могут порекомендовать полис надежного страховщика, который подойдет вам и по цене, и по условиям договора.

Но важно найти посредника, которому вы сможете доверять.

На что обратить внимание при выборе посредника?

Если вы решили воспользоваться услугами страхового агента или брокера, нужно проверить несколько важных моментов.

У брокера обязательно должна быть лицензия Банка России, а страховой агент должен быть указан в списке посредников страховой компании на ее официальном сайте. Некоторые страховщики передают информацию о своих агентах ассоциации, в которую они входят. В таких случаях список агентов можно найти на ее сайте.

Обратите внимание, что сейчас посредники не имеют права продавать полисы через интернет. Это разрешено только страховщикам — страховым компаниям и обществам взаимного страхования. Если «посредник» предлагает вам оформить все документы и оплатить страховой взнос дистанционно — это незаконно.

Нередко страховыми посредниками притворяются мошенники. Они продают поддельные полисы, а деньги за страховку забирают себе. Если наступит страховой случай, покупатели фальшивых полисов не получат никаких выплат. А если владельцы ненастоящих полисов ОСАГО станут виновниками аварий, то им придется возмещать ущерб пострадавшим из своего кармана.

- Есть ли лицензия у страховой компании, полисы которой предлагает посредник.

Перед покупкой полиса важно убедиться, что у страховой компании, с которой сотрудничает посредник, есть лицензия Банка России на выбранный вид страхования.

Бывают также случаи, когда лицензия есть, но она ограничена или приостановлена. Это значит, компания временно не может продавать полисы определенного вида страхования либо вообще не вправе заключать никакие новые договоры. В любом случае лучше поискать другого страховщика.

О том, что делать, если вы уже купили полис проблемного страховщика, читайте в текстах «У моей страховой компании отозвали лицензию: что делать» и «Санация страховой компании: что это значит для клиентов».

- Адекватна ли цена полиса.

Посредники нередко пытаются завлечь клиентов выгодными предложениями. Они обещают дать скидку на полис, но важно понять — за счет чего снижается цена.

Возможно, посредник готов сделать дисконт за счет части своего вознаграждения. Стоит учитывать, что скидка не может быть больше комиссии, которую страховая компания выплачивает агенту или брокеру. Размер комиссии можно узнать из договора между страховщиком и посредником.

Но довольно часто вместо обещанной скидки посредники просто предлагают более дешевые полисы, которые покрывают меньше рисков, чем вы думаете. Например, вы хотите застраховать дачу от пожара, но страховка по спеццене не будет включать риск возгорания из-за повреждения проводки.

Или вам предлагают полис с франшизой — значит, часть убытков придется покрывать самостоятельно. Скажем, вы купите полис для выезжающих за рубеж с условной франшизой в 100 евро. Тогда при обращении к врачу в другой стране плату за медицинские услуги в пределах 100 евро вам придется оплачивать самостоятельно. Но если болезнь серьезная и расходы больше, их покроет страховая компания.

Внимательно изучите условия договора и правила страхования. На сайтах многих компаний есть онлайн-калькуляторы, которые позволяют прикинуть стоимость страховки. Сравните эту цену с той, которую предлагает вам посредник. Если цифры различаются, попросите объяснить почему.

- Есть ли у посредника право подписи.

Некоторые агенты и брокеры могут подписывать договоры с клиентами от имени компании, с которой они сотрудничают. Страховщики сами решают, каким посредникам давать такие полномочия, а каким нет. Лучше выяснить это заранее.

https://www.youtube.com/watch?v=FetXOFvlKjQ

Если у посредника нет права подписи, то вам в любом случае придется ехать в офис компании для оформления полиса. Вы сэкономите время, если напрямую обратитесь к страховщику или найдете посредника с правом подписи.

Как не нарваться на мошенников?

Прежде всего сверяйте документы агента с данными о нем на сайте страховой компании, а брокера — с данными из реестра Банка России.

Постарайтесь собрать как можно больше информации о посреднике. Не стесняйтесь попросить его договор со страховой компанией, чтобы точно понимать круг его полномочий и проверить срок их действия.

Запросите у агента или брокера подробные сведения о страховщике и внимательно изучите эти данные. Стоит сопоставить их с данными на сайте регулятора.

Проверяйте документы, которые вам предлагают подписать. Недобросовестные посредники могут указать себя в качестве выгодоприобретателя по вашему договору. Поэтому внимательно изучите правила страхования, список страховых случаев, размер выплат, срок периода охлаждения, условия расторжения договора.

Подробнее о рисках, которые могут возникнуть уже в момент подписания документов, читайте в тексте «Какие опасности может скрывать договор».

После покупки полиса убедитесь, что у вас на руках полный набор документов: сам страховой полис, подписанный двумя сторонами договор, а также квитанция или чек об оплате страхового взноса.

Что делать, если страховой посредник нарушил ваши права?

По закону агенты и брокеры отвечают за сохранность ваших персональных данных, документов и денег, за достоверность информации о страховых продуктах.

Когда вы недовольны агентом, стоит сообщить о своих претензиях страховой компании, с которой он сотрудничает. Страховщики обязаны отвечать за действия своих представителей.

Если вы считаете, что страховой брокер нарушил ваши права, жалуйтесь в Банк России. В случае серьезных нарушений регулятор может отозвать у него лицензию.

Кроме того, вы можете обратиться к финансовому омбудсмену, который помогает людям решать денежные споры с финансовыми компаниями до суда. Например, если агент завысил стоимость полиса, а компания отказывается компенсировать вам разницу.

Подробнее о видах страхования и о том, как не стать жертвой мошенников, читайте в тексте «Зачем нужна страховка: защищаем жизнь, здоровье, дом и дачу».

Видео:С кем работать страховая или платформа? / Страховой агентСкачать

Страховые агенты и страховые брокеры: основные отличия

Безусловно, «агент» и «брокер» значительно отличаются друг от друга, и об этом будет сказано ниже.

Но являясь специалистами страховой сферы, и тот, и другой стремятся к более продуктивной и качественной работе! Инсури знает, как сделать прекрасный старт и стремительно развиваться! Специально для вас мы создали профессиональную часть на своем портале, которая призвана облегчить ваш нелегкий труд! Во-первых, здесь вы можете производить все необходимые расчеты в автоматическом режиме без усилий и временных затрат! все просто, легко и очень быстро. Во-вторых, эта профессиональная социальная сеть позволит вам активно общаться с коллегами, узнавать что-то новое и совершенствоваться. В-третьих, вы постоянно будете в курсе всех событий на страховом рынке! А самое главное — все это абсолютно бесплатно! Регистрируйтесь прямо сейчас и будьте успешными вместе с нами!

Агент страховой компании

Кто такой страховой агент подробно рассказывается в других статьях, мы надеемся, что с этим вопросом сложностей не возникнет. На всякий случай, еще раз вкратце обрисуем основные моменты. Страховой агент:

- физическое лицо, теоретически он может оформить ИП — индивидуального предпринимателя, чтобы платить меньше налогов, но на его работе с клиентами это никак не отразится;

- внештатный сотрудник, представляющий страховую компанию и, в идеале, работающий только в ней одной, хотя на практике страховые агенты могут сотрудничать с несколькими компаниями, ведь чисто экономически им это гораздо выгоднее;

- действует со страхователем от имени страховщика по доверенности, он не имеет права выплачивать деньги при наступлении страхового случая, вся его деятельность заключается в продаже договоров страхования и консультированию потенциальных клиентов. При этом агент может работать на другой работе, не относящейся к сфере страхования, законом это не запрещено.

Страховой брокер

Теперь поговорим о брокере:

- он не может действовать как физическое лицо, даже если это один человек (что редко), он обязан оформить ИП, чаще же всего это компания, занимающаяся страхованием профессионально, как основным видом деятельности;

- это не сотрудник компании, он посредник, и вот он может сотрудничать с таким количеством страховщиков, с каким ему будет угодно, предлагая клиенту наилучший вариант договора;

- комиссия брокера часто выше агентской, ведь на нем и ответственности больше.

Агент и брокер. Сходства и различия

Если говорить совсем грубо, агент — это человек, а брокер — компания. Своему агенту можно позвонить среди ночи и задать вопрос по страховке.

Можно вступить с ним в приятельские и даже дружеские отношения, можно найти у него поддержку и понимание, если наступил страховой случай — а это обычно что-то неприятное, разумеется.

Брокер, как юрлицо, не перейдет грань формальных и профессиональных отношений, зато обеспечит вам широкий выбор страховых услуг на самом высоком уровне обслуживания.

Считается, что агент берет качеством, а брокер количеством заключенных договоров. Одному человеку действительно гораздо выгоднее заключать в месяц 10 дорогих договоров, чем 50 дешевых, ведь на каждый из них он тратит свое время, силы, деньги на дорогу и телефонные разговоры.

Поскольку брокер обычно является компанией со штатом сотрудников, он может одновременно работать с несколькими клиентами, и ему, по большому счету, все равно, какие договора заключать, даже если это будет дешевое ОСАГО.

Однако, это в теории, на практике каждый работает так, как ему удобнее, вне зависимости от своей должности или статуса.

Кстати, именно на обязательное автострахование часто и делают ставку брокеры, поэтому их конторы нередко можно увидеть около автошкол, отделений ГИБДД, автосалонов.

Как относятся друг к другу страховой агент и страховой брокер

Мирно. Они сосуществуют на одном рынке, действуя хоть и в одной сфере, но разными методами, поэтому прямой конкуренции у них нет.

Если пользоваться терминами военной тематики, страховой агент наносит точечный удар, работая с каждым клиентом индивидуально и строя с ним личные человеческие отношения, а стиль работы брокера можно описать как навесной огонь, накрывающий, хоть и мелкой картечью, зато сразу большую площадь.

При этом брокеры могут сами нанимать агентов, и это выгодно всем. Агенту не нужно заключать договора и получать доверенности сразу от нескольких компаний, он может сотрудничать с одним работодателем — брокером, имея в своем распоряжении при этом полисы от дюжины страховщиков.

Брокер же, напомним, получает большее вознаграждение, чем агент, поэтому он вполне может выплачивать из нее комиссионные нанятым агентам, заниматься только организационной деятельностью, и все равно иметь свой процент с каждого заключенного или продленного договора.

С кем лучше сотрудничать?

Это зависит от того, кем являетесь вы сами, юридическим или физическим лицом. Человеку всегда комфортнее общаться с другим человеком один на один, в неформальной обстановке.

Даже если умом мы понимаем, что страховой агент нам не друг, он просто делает свою работу, чисто психологически он уже воспринимается как минимум, как добрый знакомый, которому действительно есть дело до нас и наших проблем.

Если же, предположим, крупная компания решила купить полисы Добровольного медицинского страхования для всех своих сотрудников, у нее нет необходимости в налаживании личного контакта, наоборот, чем официальнее и безличностнее все пройдет — тем лучше.

Очевидно, что в таком случае руководство фирмы обратится к брокеру, тем более что, напомним, у него и выбор предложений больше.

https://www.youtube.com/watch?v=ScBd8WonOOY

Современные способы коммуникации, в частности, интернет, сделали возможным сотрудничество со страховой компанией напрямую. Без посредников, таким образом, иногда клиенты предпочитают обходиться как без услуг агентов, так и без присутствия брокеров.

Идеальным вариантом станет приобретение полиса через компанию Инсури — удобный интерфейс поможет вам легко и быстро найти именно то предложение, которое подойдет вам наиболее оптимальным образом.

Гибкая система скидок, отсутствие надбавки за посреднические услуги, возможность оформить договор не отрываясь от компьютерного кресла — плюсы налицо.

Агент, как говорилось в предыдущих статьях, может быть непрофессиональным — 80% агентов именно такие, — совмещая страховую деятельность с какой-то еще.

У брокера такой возможности нет, чтобы быть конкурентоспособным, он должен все время держать руку на пульсе, быть в курсе всех изменений в крупнейших страховых компаниях, отслеживать появление новых страховых продуктов, всегда знать, где наилучшие условия по тому или иному виду страхования.

Чисто теоретически, брокер может представлять интересы не только страховщика, но и страхователя — то есть к нему может прийти человек, физическое лицо, и попросить подобрать оптимальную страховку, и брокер, задействовав свою обширную базу, профессиональные навыки и деловые связи, выдаст несколько вариантов, с подробным описанием их плюсов и минусов и сравнительной характеристикой. Тогда и выплата комиссии ложится на плечи клиента, а не страховой компании. В нашей стране эта услуга не слишком востребована, но в Европе ею пользуются достаточно часто.

Требования к труженикам страхового рынка

И агентом, и брокером может быть только гражданин Российской Федерации, постоянно проживающий на территории нашего государства.

Кроме того, если для работы агентом особых навыков не требуется, кроме усердия и начал психологии, то брокеру не помешает юридическое и экономическое образование.

Также считается, что брокер в большей степени представляет интересы клиента, чем компании, поэтому при возникновении спорных ситуаций, должен занимать сторону страхователя.

В жизни, разумеется, бывает по-разному, ведь человеческий фактор никто не отменял. Не так уж и важно, у кого вы приобретет страховку — у агента или у брокера. Важно, чтобы вы были защищены. Хотите знать больше о работе страхового агента? Познакомьтесь с этой профессией поближе, прочитав статью «Страховой агент в СПб: работа в крупном городе».

И помните, что Инсури стремится помочь вам, если вы решили связать свою жизнь с работой агента или брокера. Специально для этого создана часть портала для профессионалов. Регистрируйтесь и окунайтесь в мир страхования легко и беззаботно, а самое главное — абсолютно бесплатно! Расчеты, общение, партнерство и все о любимой работе здесь!

Нужны клиенты? Мы знаем где их найти

Главный вопрос, который задают себе страховые агенты звучит так: «Где найти клиента?». За последние 3 года мы сформировали большой поток входящих клиентов, которые ищут человека, готового выписать им полис. Сейчас мы ищем партнёров, в городах-миллиониках, которые возьмут на себя обработку заявок.

🎦 Видео

Как зарабатывает страховой агент? Как оформлять страховки клиентам? Сколько зарабатывает агент?Скачать

Кто такие страховые брокеры? Их обязанности, схема работыСкачать

Страховой брокерСкачать

Разница между крупным страховым брокером и непосредственно страховой компанией.Скачать

Кто такие страховые брокерыСкачать

Чем страховые брокеры отличаются от других участников страхового рынка?Скачать

Минусы в работе страхового агента // 15 параметров на канале будни страховщика #страховойагентСкачать

Разница между страховым агентом и страховым брокером в Германии.Скачать

Страховой агент или страховой брокер - 11-е преимуществоСкачать

Сколько зарабатывает страховой агент? Интервью со страховым агентом Страховой компании "Согласие"Скачать

Как выбрать страховую компанию? // Наталья СмирноваСкачать

Какие модели бизнеса бывают в страховании / Страховой агентСкачать

Российское страхование: как устроен рынок сегодня? И что дает работа со страховым брокером?Скачать

ПЛЮСЫ И МИНУСЫ РАБОТЫ СТРАХОВЫМ АГЕНТОМ В ЮЖНОЙ КОРЕЕСкачать

Где ВЫГОДНЕЕ ОФОРМИТЬ ПОЛИС | СТРАХОВЫЕ БРОКЕРЫ | СТРАХОВЫЕ КОМПАНИИ | ИНТЕГРАТОРЫ | САЙТЫ СТРАХОВЫХСкачать

4 ПРАВИЛА работы страхового агента || Как начать зарабатывать?Скачать