На сегодняшний день вопрос, касающийся срочного получения займа играет очень важную роль в жизни многих людей. Так, все граждане, к сожалению, рано или поздно встречаются разнообразного рода проблемами, решить которые можно лишь при наличии определённой денежной суммы.

Бытовые проблемы, плохое самочувствие и ежедневные потребности часто считают причинами взятия кредита, оформить можно двумя наиболее распространяемыми способами:

- В отделение любого банка страны;

- Сайт электронной системы кредитования.

Выше были очерчены лишь способы, в которых кредит можно оформить и заключить договор с кредитором, далее же будут обнародованы способы, которыми займы могут быть получены.

- Способы получения денег взаймы в отделении банка (стационарные представительства)

- Способы получения займа, оформляемого на сайте электронной системы кредитования

- Перечень лиц, которые не смогут воспользоваться ни единым из способов получения кредита

- Виды и формы кредитов в банках

- Микрозаймы

- Ипотечное кредитование

- Виды коммерческого кредита

- Лизинг

- Другие виды кредитов

- Виды государственного кредита

- Виды иностранных и международных кредитов

- Другие

- Виды обеспечения кредита

- Виды договоров по кредиту

- Виды кредитов для физических лиц

- Что такое кредит для физических лиц

- Для чего нужен кредит

- Классификация займов

- Особенности кредитования физических лиц

- Доступные предложения

- Кредит наличными

- Потребительский займ

- Кредитная карта

- Кредит на покупку жилья

- Займ на приобретение автомобиля

- Кредит на покупку техники

- Кредит на образование

- Кредитование ИП

- Процентные ставки по кредитам

- В каком банке лучше взять кредит

- Лидеры потребительского кредитования

- Микрокредит в МФО

- Как оформить займ

- Какими бывают кредиты и на какие цели их можно использовать

- Какие кредиты существуют?

- Целевые

- Потребительский

- Ипотечный

- Образовательный

- Автокредит

- Рефинансирование

- Нецелевые

- Как выбрать кредит?

- Способы получения и оплаты кредита

- Выдача кредита наличными в отделении банка

- Перечисление кредитных средств на банковскую карту

- Перечисление средств по кредиту на банковский счет

- Кредит Яндекс-Деньгами

- Способы погашения кредита

- Касса банка

- Банкомат

- Интернет-банк

- Платежные терминалы

- Перевод через бухгалтерию

- Почта России

- Торговые сети

- 🎦 Видео

Способы получения денег взаймы в отделении банка (стационарные представительства)

Большая часть современного общества, при надобности, обращается именно в банки, чтобы получить там кредит. Естественно, процедура более чем затяжная: езда по городу, сбор необходимых документов и длинные очереди. Несмотря на это, в 85% случаев, по итогу, займы гражданам выдаются.

Теперь, логично будет продолжить перечнем способов, которыми можно оформить кредит в отделении банка:

- Наличными (непосредственно в отделении, на кассе или с рук кредитного менеджера, который занимался оформлением кредита);

- На банковскую карту (в том случае, если займы гражданином были получены путём открытия по карте кредитного лимита что, кстати, можно сделать в удаленном режиме, не выходя из дома, нужен будет лишь электронный гаджет, подключенный к сети Интернет);

- На банковский счет (ещё один вид кредитования, воспользоваться которым могут только юридические лица, то есть частные предприниматели, желающие взять крупную денежную сумму с целью развития или открытия собственного бизнеса);

- Потребительский кредит (это также очень актуальный вид займа, который оформляют граждане в отделении банка с целью покупки бытовой или электронной техники, мебели, заказа услуг);

Так, кроме вышеуказанного спектра способов иных на данный момент времени не существует, да и нужно ли? Указанных вариаций более чем достаточно для того, что бы взять в нужное время займы, причём, некоторые из способов позволяют это сделать, не выходя из собственного дома или рабочего кабинета.

Способы получения займа, оформляемого на сайте электронной системы кредитования

Электронная система кредитования — это интернет ресурс, который представляет из себя финансовую компанию, выдающую, при надобности денежные средства гражданам, главное, чтобы они удовлетворяли все требования кредитора.

Большим плюсом такого онлайн кредитора принято считать тот факт, что весь процесс по получению денег в долг человек может осуществить, не выходя из дома, причём, всего лишь за 20-30 минут.

Очертив основные принципы работы электронной системы кредитования, будет кстати перейти непосредственно к перечню способов, которыми заемщик, в случае одобрения кредитором заявки, сможет получить кредит:

- На банковскую карту (перед отправлением заявки на получение займа необходимо будет в ней прописать номер карточного счёта, принадлежащий платёжным системам Visa или Master Card);

- На банковский счёт (как и в первом варианте, такой кредит выдаётся электронным кредитором лишь частным лицам, которые имеют статус юридического лица и свой личный счёт в банке, реквизиты которого нужно прописать в соответствующем поле перед отправкой заявки);

Наличными (получение денежной суммы в отделениях банков партнёров системы, систем денежных переводов или курьером на дом):

- Через системы денежных переводов Золотая корона и Contact;

- На электронный кошелёк той, или иной системы платежей (такой кошелёк очень легко открыть, для чего нужно лишь зарегистрироваться на сайте системы):

- Виртуальный счет системы платежей Webmoney;

- Виртуальный счёт системы платежей Qiwi.

Каждый из вышеупомянутых способов довольно простой, а самое главное, вышеперечисленный перечень выручит каждого человека в его проблеме, к примеру, предоставив пенсионеру кредит наличными в отделении банка, или предоставив займы веб-разработчику на его виртуальный счёт.

Перечень лиц, которые не смогут воспользоваться ни единым из способов получения кредита

Каждая тема и каждый вопрос, что не странно, имеет свои особенности и нюансы, которые по итогу играют очень важную роль. Так, наверняка, некоторые из читателей даже не подозревают о том, что они не смогут получить займы ни в отделении банка, ни на сайте электронной системы кредитования, а причин тому может быть уйма:

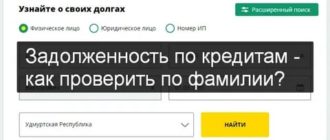

- Заемщик имеет плохую кредитную историю, то есть когда-то по ранее полученным кредитам допускал просрочки или имел конфликтные ситуации с кредитором;

- У заемщика отсутствует официальное трудоустройство, вследствие чего тот не имеет возможность предоставить кредитному отделу справки о доходах, а значит, выполнить одно из самых основных требований кредитора;

- Заемщик, при желании получить высокую сумму не имеет возможность предоставить кредитору поручителей или недвижимость в качестве залога;

- Заемщик на момент обращения в банк или электронную систему кредитования имеет открытые, непогашенные кредиты в иных финансовых компаниях;

Для того, чтобы не получить отказ кредитора, нужно лишь выполнить несколько простых рекомендаций:

- Улучшить кредитную историю;

- Активно использовать банковские продукты;

- Осуществлять расчёт картой во время совершения покупок, как в магазине, так и в сети Интернет;

- Использовать хоть и минимальный кредитный лимит, выданный банком по карте, вовремя внося платежи в счёт его погашения;

Если банк требует наличия поручителей, а у заемщика такового в числе знакомых нет, ему стоит воспользоваться услугами брокера, правда, тому придётся заплатить за оказанные услуги (10% от суммы кредита).

Видео:Как быстро погасить кредиты? Метод снежного комаСкачать

Виды и формы кредитов в банках

Под кредитованием в широком смысле слова понимается предоставление одним физическим или юридическим лицом, а также любым иным субъектом денежных средств или товаров другому на возмездной или безвозмездной основе.

В более узком понятии термина «кредит» речь идет о средствах, которые специализированные организации (банки, МФО, ломбарды) выделяют своим клиентам на определенных условиях, получая при этом какую-либо выгоду.

Естественно, современное развитие финансового рынка подразумевает огромное количество разнообразных кредитов, которые различаются по самым различным параметрам и характеристикам.

- Потребительские кредиты

- Автокредиты

- Микрозаймы

- Ипотечное кредитование

- Виды коммерческого кредита

- Лизинг

- Другие виды кредитов

- Ломбардный кредит

- Виды государственного кредита

- Виды иностранных и международных кредитов

- Другие

- Виды обеспечения кредита

- Виды договоров по кредиту

- Виды погашения: платежей и процентов по кредиту

Потребительские кредиты предусматривают получение клиентом заемных средств, направляемых им на удовлетворение личных нужд путем совершения какой-либо покупки или потребления различных услуг.

Оформление потребительских займов считается одним из наиболее популярных видов банковского кредитования, что объясняется несколькими причинами. Во-первых, подобные ссуды могут быть получены достаточно быстро.

Во-вторых, к клиенту предъявляются минимально возможные требования, которые нередко ограничиваются предоставлением паспорта гражданина РФ.

https://www.youtube.com/watch?v=Yvykhs0KkWg

Автокредитование фактически является разновидностью потребительских займов, однако, имеет несколько весьма характерных для данной финансовой операции особенностей. К наиболее значимым из них относятся:

- целевой характер кредита, предусматривающий расходование полученных средств исключительно на покупку автомобиля;

- необходимость страхования транспортного средства, причем подобная обязанность клиента предусмотрена непосредственно действующим законодательством.

Достаточно выгодные условия оформления автокредитов стали причиной того, что даже в кризисные годы значительная часть покупок машин приходится именно на данный способ финансирования.

Микрозаймы

Помимо банковских учреждений, услуги кредитования предоставляют также многочисленные микрофинансовые организации. Несмотря на ужесточение правил их работы, количество МФО, активно работающих в России, по-прежнему достаточно велико.

Учитывая особенности предоставляемых подобными компаниями ссуд, их нередко называют микрокредитами или микрозаймами. Это объясняется тем, что в большинстве случаев речь идет о небольших суммах наличными или на карту, выдаваемых на короткий срок.

Другой важной особенностью работы МФО является крайне высокая процентная ставка по предоставляемым ими займам.

Ипотечное кредитование

Характерными признаками ипотечного кредитования выступают значительная сумма выделяемых банков средств, а также серьезная продолжительность займа.

Очевидно, что покупка жилья без привлечения кредитных ресурсов доступна сегодня крайне малому количеству россиян, что объясняется востребованность и популярность данной банковской услуги на рынке.

Суть ипотеки заключается в том, что заемщик оформляет приобретаемое им жилье в качестве залога. В некоторых случаях для обеспечения ипотечного кредита используется другая недвижимость клиента.

Кредиты на развитие бизнеса

Обязательным фактором развития бизнеса в стране являются благоприятные условия и возможности для его кредитования. Существует большое количество различных займов, средства которых могут быть направлены на открытие или развитие бизнеса.

Виды коммерческого кредита

Сегодня активно применяется несколько различных классификаций коммерческих кредитов. По наиболее распространенной выделяют следующие их виды:

- Овердрафт. Доступен как физическим, так и юридическим лицам. Представляет собой кредитную линию с определенным лимитом, размер которого зависит от оборотов по счету. С периодичностью раз в две недели или месяц заемщик обязан полностью погашать овердрафт, после чего может снова использовать средства в рамках выделенного лимита;

- Коммерческая ипотека. Основной принцип взаимодействия заемщика и банка напоминает обычную ипотеку, однако, речь в данном случае идет не о покупке жилья, а о приобретении офисных, складских, производственных помещений или другой коммерческой недвижимости;

- Товарный кредит. Заемщик получает от банка необходимый ему товар, постепенно расплачиваясь за него с учетом начисляемых процентов.

Помимо перечисленных на практике применяется еще множество других видов коммерческого кредита, что не удивительно, учитывая востребованность данного вида банковских услуг.

Лизинг

Под лизингом понимается отдельный вид кредитования, которые нередко называют финансовая аренда.

Ее механизм заключается в следующем – заемщик получает от лизингодателя необходимое ему оборудование, транспортное средство или даже недвижимость, эксплуатируя и постепенно расплачиваясь за него.

До осуществления последнего платежа объект лизинга находится в собственности кредитора, а после выплаты полной суммы договора финансовой аренды – переходит к заемщику. Важным преимуществом подобного способа кредитования являются предусмотренные законодательством налоговые льготы.

Другие виды кредитов

Перечисленные выше виды кредитов обоснованно считаются наиболее распространенными и часто встречающимися на практике. Однако, существуют и другие варианты займов.

https://www.youtube.com/watch?v=yV762YbidM8

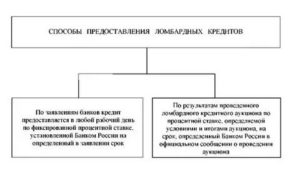

Главный признак ломбардных займов – выделение средств под залог ликвидного имущества. Обычно при этом устанавливается достаточно короткий срок возврата полученных денег, редко превышающий 1-2 недели.

При непогашении займа в указанное время ломбард реализует заложенное имущество. Прибыль предприятия при этом обеспечивается тем, что на руки заемщик выдается не более 50-60% реальной стоимости залога.

Виды государственного кредита

Под государственным кредитом понимаются средства, выделяемые на определенных условиях из бюджета либо другим государствам, либо отдельным субъектам внутри страны. Это могут быть как регионы, так и различные фонды, общественные или коммерческие организации и т.д.

Виды иностранных и международных кредитов

Под иностранными займами понимаются кредиты, выданные зарубежными государствами, банками или другими организациями российскому бюджету или находящимся на территории страны хозяйствующим субъектам. Международными называются такие займы, когда кредитор и заемщик являются представителями различных государств.

Другие

Существуют различные классификации кредитов. Например, в зависимости от возмездности предоставления средств займы делятся на процентные, беспроцентные и подразумевающие фиксированную плату; в зависимости от цели – на целевые и нецелевые и т.д.

Виды обеспечения кредита

Одним из наиболее важных условий, в значительной степени определяющих параметры кредита. Является предоставляемое заемщиком обеспечение. По этому признаку займы делятся на:

- Обеспеченные. Предоставление обеспечения по займу позволяет получить более выгодные условия кредитования, так как заметно снижает риски банка. Существуют различные виды обеспечения, к которым относятся:

- Залог. В этом качестве может быть оформлено любое ликвидное и ценное имущество клиента, например, автомобиль или недвижимость;

- Поручительство. Форма взаимоотношений, когда физические или юридические лица поручаются за заемщика, разделяя с ним ответственность по кредиту;

- Необеспеченные. Кредит выдается без предоставления описанных выше вариантов обеспечения. В этом случае высокий риск подобного займа банк компенсирует серьезной процентной ставкой, ограничивая при этом сумму и продолжительность ссуды.

Виды договоров по кредиту

По наиболее распространенной классификации кредитные соглашения делятся на:

- Договоры товарного кредита. Заключаются между хозяйствующими субъектами, при этом участие кредитных организаций необязательно;

- Договоры коммерческого кредита. В данном случае отношения могут осуществляться как с привлечением кредитных организаций, так и без них.

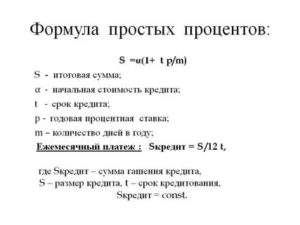

В настоящее время применяется две основных схемы погашения кредита:

- Аннуитетная. Подразумевает выплаты одинакового размера в течение всего срока действия кредитного договора;

- Дифференцированная. Предполагает постепенное снижение размера ежемесячной регулярной выплаты, так как проценты начисляются на оставшуюся сумму долга.

Видео:КАК ПРАВИЛЬНО И ВЫГОДНО ВЗЯТЬ КРЕДИТ. НЕ ДАЙ СЕБЯ ОБМАНУТЬ. 5 ПРОСТЫХ ШАГОВ ДЛЯ ВЫБОРА БАНКА.Скачать

Виды кредитов для физических лиц

Быт современного человека требует больших вложений. Иногда деньги требуются срочно (лечение, погашение долгов). Решить проблему можно путем обращения в банк. Финансовые организации предлагают разные виды кредитов для физических лиц. Предложения учитывают особенности цели, для достижения которой берутся деньги, и позволяют получить займ на выгодных условиях.

Что такое кредит для физических лиц

Кредит – что это такое для большинства из нас? Фактически это займ от банковской организации. В переводе с латинского языка означает «должен я». Кредитор предоставляет заемщику деньги в долг на условиях возвратности.

Кредитованием физических лиц занимаются банки и микрофинансовые компании. Однако условия выдачи займов сильно отличаются. МФО относятся к заемщикам более лояльно. Кредиты выдаются даже не трудоустроенным лицам. Но процентные ставки по микрозаймам очень высокие.

Для чего нужен кредит

Для любого человека – это шанс решить одну из своих проблем. Кредиты позволяют улучшить жилищные условия, купить автомобиль или предметы быта, обучить детей, пройти курс лечения, начать собственный бизнес.

https://www.youtube.com/watch?v=vR1_xtBc7Hw

Настоящий бум кредитования физических лиц в России пришелся на 2005–2006 гг. Сегодня вряд ли можно найти человека, который ни разу не пользовался услугами банка.

Кредиты нужны, прежде всего, банкам. Для них это способ заработка. Заемщик берет одну сумму, а возвращает ее в указанный срок с процентами. Клиент, желающий получить средства в кредит под залог автомобиля или недвижимости, особенно выгоден банку. Залоговое имущество – это гарантия возврата выданных денег.

Классификация займов

Виды банковских кредитов для физических лиц сильно различаются. Предложения классифицирует по таким параметрам:

- Период возврата кредита. Бывают краткосрочные (до 1 года), среднесрочные (1–3 года) и долгосрочные (более 3 лет) предложения.

- Валюта займа. Практически все виды кредитов для физических лиц в России выдаются в рублях. Предложения в долларах или евро встречают реже.

- Способ выдачи кредита. Деньги могут быть зачислены на карточный счет, выданы наличными или в виде товара.

- Цель использования займа. Деньги выдаются на любые нужды или для достижения конкретной цели.

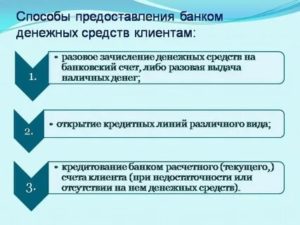

Способы кредитования физических лиц:

- Выдача наличных денег.

- Оформление кредитной карты.

- Предоставление рассрочки на покупку товаров или услуг (до 1 года).

- Безналичная ссуда (например, на покупку жилья).

Особенности кредитования физических лиц

Кредитование физлиц основано на таких принципах:

- Срочность – любой займ выдается на конкретный период.

- Возвратность – кредит в обязательном порядке должен быть погашен.

- Платность – за пользование деньгами банк берет определенный процент.

- Обеспеченность – гарантией возврата займа выступает залог или поручитель. Отсутствие обеспечения может привести к уменьшению суммы кредита.

Кредитование граждан является самым прибыльным видом банковской деятельности. Банки стремятся упростить процедуру выдачи займов. Особыми привилегиями пользуются граждане с хорошей кредитной историей. Например, Россельхозбанк предлагает разные виды кредитов для физических лиц совместно с акцией «Хорошая история». Ставка по предложению – от 9,9%.

Кредитование по паспорту доступно только постоянным клиентам банка, с хорошей кредитной историей. Однако условия кредитования будут не самыми выгодными. Наличие залога или поручителя позволит уменьшить процентную ставку по кредиту.

Каждого заемщика проверяет служба безопасности банка. Идеальный клиент – официально трудоустроен, в возрасте 30–45 лет, владеет квартирой или машиной. Однако таких заемщиков немного. Минимальные требования к претендентам:

- Гражданство РФ.

- Ограничения по возрасту.

- Официальное трудоустройство.

- Регистрация в регионе присутствия банка.

Доступные предложения

Перечень доступных предложений и стоимость кредита зависит от следующих факторов:

- цель кредитования;

- наличие обеспечения;

- кредитная история заемщика;

- тарифный план организации;

- срок возврата денег;

- финансовое положение заемщика.

Кредит наличными

Особенность данного способа кредитования – граждане могут получить займ в кассе банка или на банковскую карту. Ограничений по сумме кредита – нет. Условия, срок кредитования и вид обеспечения каждый банк определяет самостоятельно.

При оформлении кредита наличными обязательно требуется страховка. Обычно заемщик не может от нее отказаться.

Потребительский займ

Потребительский кредит выдается на любые нужды. Например, на приобретение жилья, лечение, образование, покупку товаров. Кредиты на развитие бизнеса, покупку коммерческой недвижимости или оборудования не являются потребительскими. Виды потребительских займов:

Некоторые банки выдают только товарные кредиты. Лидером потребительского кредитования в России является Сбербанк. Он постоянно расширяет перечень кредитов для физических лиц. Гражданам доступно 8 видов кредитных карт, займы на ведение подсобного хозяйства. Граничный возраст заемщиков – 80 лет.

https://www.youtube.com/watch?v=QZr9AHYhGNc

Выдача кредитов физическим лицам сопровождается оформлением кредитного договора. Здесь оговаривается сумма займа, срок кредитования, процентная ставка, график платежей, штрафные санкции за несвоевременные выплаты.

Деньги выдаются наличными или зачисляются на счет клиента. Оформить займ можно по паспорту. Улучшить условия кредитования можно путем предоставления справки о доходах и копии трудовой книжки. Кредит выдается под 15%–30% в год. Сумма займа варьируется от 15 000 до 1 500 000 руб. Срок кредитования – до 5 лет.

Кредитная карта

Кредитные карты – один из самых популярных способов кредитования физических лиц. Владелец может снимать наличные в банкомате или оплачивать покупки в магазине.

Оформление кредитной карты позволяет избежать внесения процентов. По предложению действует грейс-период. Его продолжительность – 50–60 суток. Своевременный возврат денег освобождает заемщика от уплаты процентов по кредиту.

Если уложиться в отведенный период не удалось, размер переплаты составит 25%–50% в год. Размер доступной суммы – от 300 000 до 1 500 000 руб.

Заемщик самостоятельно решает, сколько денег он готов ежемесячно отдавать для погашения задолженности. Минимальный размер платежа составляет 5%–8% от суммы долга + проценты.

Годовое обслуживание карты обходится от 500 до 10 000 руб. Сумма зависит от типа платежного средства. Срок действия карты – 3–5 лет.

Кредит на покупку жилья

Наиболее популярные виды ипотечного кредитования:

- Долгосрочные займы на покупку земли под строительство дома.

- Краткосрочные займы на строительство жилья.

- Долгосрочные займы на покупку готовой недвижимости (первичный/вторичный рынок).

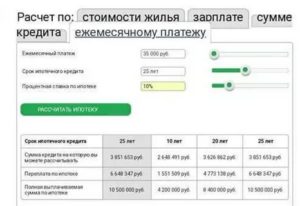

Среди всех видов кредитов для физических лиц самым объемным предложением считается ипотека. Граничная сумма займа – 75 млн. руб. Банк учитывает:

- доходы гражданин;

- кредитную историю;

- стоимость выбранного жилья;

- наличие поручителей;

- дополнительное обеспечение.

Размер переплаты составляет 10%–15% в год. Срок кредитования – от 10 до 30 лет. Ипотека предполагает наличие первоначального взноса. Его минимальный размер – 10% от стоимости жилья.

Займ на приобретение автомобиля

Автокредит позволяет приобрести машину за деньги банка. Автомобиль находится в залоге до полного расчета по кредиту. Виды автокредитов:

- с господдержкой;

- на новое транспортное средство;

- на подержанный автомобиль.

Процентная ставка по кредиту – 12%–18%. Максимальная сумма займа – 10 млн. руб. Деньги выдаются на срок от 5 до 10 лет. Получение автокредита с господдержкой позволяет уменьшить переплату до 8%–10%. Однако услуга снизит доступную сумму и выбор транспортных средств. Предложение распространяется только на авто российских производителей.

По автокредиту требуется первоначальный платеж. Его размер достигает 40% от стоимости авто. Также заемщику предстоит приобрести страховку.

Кредит на покупку техники

Оформление покупки выполняется в торговой точке. Клиенту выдается товар и кредитный договор. По товарным кредитам выплата наличных не производится. Банк перечисляет деньги сразу на счет магазина.

По товарным кредитам требования к заемщикам минимальные. Банки одобряют большую часть заявок. Максимальная сумма займа – 100 000 руб. Срок кредитования – от 6 до 24 месяцев. Процентная ставка варьируется от 23% до 60%. Наличие страховки – обязательно.

Рассмотрение заявки по кредиту занимает нескольких минут. Для оформления займа обычно требуется паспорт и один документ на выбор.

Кредит на образование

Займы на образование считаются наиболее рискованными. Студент ВУЗа не может гарантировать последующее трудоустройство, а значит и возврат долга.

Подобное кредитование часто проводится при поддержке государства, что позволяет снизить банковский процент до 9,9%–11%. Но из-за низких ставок и отсрочки платежа до момента окончания учебы, не все банки предоставляют льготные займы на образование. Такие кредиты выдает ВТБ банк (до 5 млн. руб.), Ситибанк (до 2,5 млн. руб.), Московский кредитный банк (до 5 млн. руб.).

Сегодня лишь несколько образовательных учреждений сотрудничает с банками. Сбербанк выдает кредиты на образование с господдержкой в таких вузах: МГУ им. Ломоносова, АГАО им. Шукшина В. М., ВГАСУ, Финансовый университет при Правительстве РФ, Санкт-Петербургский университет, ТГПУ.

Кредитование ИП

Субъект предпринимательства может оформить кредит в банке как физическое лицо или ИП. Второй вариант предполагает предоставление большого количества документов.

Например, для получения кредита в Сбербанке нужно подготовить документы о регистрации субъекта малого бизнеса.

Также требуется наличие открытого расчетного счета в Сбербанке, выписка по нему, финансовая отчетность за прошедший год, справка об оплате налогов.

https://www.youtube.com/watch?v=orginAwLh0M

Кредитование ИП отличается более крупной суммой займа, пониженной процентной ставкой и сроком предоставления денег.

Процентные ставки по кредитам

Виды процентных ставок и их характеристики:

- Фиксированная. Наиболее распространенная форма начисления процентов.

- Плавающая. Показатель меняется в зависимости от ставки Центробанка России.

- Льготная. Ставка распространяется на социально незащищенные категории граждан (пенсионеры, многодетные семьи).

Способы начисления процентов:

- Аннуитетный платеж – производится ежемесячная оплата фиксированной суммы.

- Дифференцированный платеж – сумма переплаты каждый месяц уменьшается, так как процент начисляется на остаток задолженности.

По автокредитам действуют более выгодные процентные ставки. При покупке автомобилей российского производства действуют льготные условия.

Самые низкие ставки действуют по ипотечным займам. Сбербанк дополнил перечень видов кредитов для физических лиц в 2018 году ипотекой с господдержкой. Ставка по кредиту – от 6%. Однако из-за большой суммы займа, ежемесячные платежи являются довольно высокими.

Самые высокие ставки устанавливаются по доверительным кредитам, которые выдаются без залога, обеспечения или подтверждения дохода. Так банки компенсируют финансовые риски, связанные с невозвратом займов.

В каком банке лучше взять кредит

При обращении в банк нужно учитывать три фактора – условия выдачи денег, для чего они нужны и на какой срок выдается кредит. Способы сэкономить на процентах:

- При покупке машины выгоднее оформить лизинг, чем брать автокредит в банке.

- По целевым займам обычно устанавливаются более низкие процентные ставки.

- Уменьшить сумму переплаты можно за счет залога или поручительства.

Как выбрать лучший банк? Претенденту нужно:

- Изучить условия кредитования в разных банках. Кредитный калькулятор позволяет определить сумму ежемесячного платежа и общий размер переплаты по кредиту.

- Оценить удобство сотрудничества с банком (способы внесения платежей, наличие филиалов, банкоматов, интернет-банкинга).

- Изучить рейтинги и отзывы людей, оценить профессионализм персонала.

Лидеры потребительского кредитования

Первое место по кредитованию физических лиц занимает Сбербанк. Объем выданных кредитов превысил 6 трлн. руб. (01.05.2019 года). ТОП-5 банков России:

- ВТБ – более 2,8 трлн. руб.

- Альфа банк – более 509 млрд. руб.

- Газпромбанк – свыше 505 млрд. руб.

- Россельхозбанк – более 436 млрд. руб.

- Почта банк – свыше 343 млрд. руб.

Микрокредит в МФО

Микрозаймы населению также выдают МФО. Микрофинансовые организации специализируются на быстром кредитовании. Особенности услуги:

- большой размер переплаты;

- быстрое принятие решения по заявке;

- небольшая сумма кредитного лимита.

Микрофинансовые организации отличаются лояльным отношением к клиентам. Одобряется около 80% заявок. Услуга доступна:

- безработным гражданам;

- лицам с плохой кредитной историей;

- студентам ВУЗов;

- гражданам, которым только исполнилось 18 лет;

- лицам, имеющим кредиты в других банках.

Лояльное отношение к заемщику компенсируется жесткими условиями кредитования. Размер переплаты по кредиту – до 2% сутки. Величина кредитного лимита редко превышает 30 000 руб. Произвести расчет предстоит в течение 30 суток.

Как оформить займ

Практически все виды кредитов для физических лиц оформляются по общей схеме. Заемщику нужно:

- Выбрать подходящее предложение и подготовить документы.

- Подать заявку. Действие можно выполнить во время личного визита или в режиме онлайн.

- Дождаться принятия решения. Рассмотрение заявки занимает от нескольких минут до нескольких дней.

- Посетить банк и подписать кредитный договор. Если оформляется микрокредит, действие производится в режиме онлайн при помощи электронной подписи.

- Получить деньги.

Как долго оформляется займ в Сбербанке? Длительность процедуры зависит от выбранного предложения. Потребительский кредит в Сбербанке обычно выдается в день обращения. Оформление ипотеки занимает 1–2 недели.

Видео:Как закрыть кредиты? Шесть надежных способов.Скачать

Какими бывают кредиты и на какие цели их можно использовать

В настоящее время существует много разновидностей кредитных соглашений.

В широком понимании кредит – это предоставление некоего ресурса, как правило, денежного, на условиях его возврата в установленный договором срок и выплаты процентов за использование.

Какие кредиты существуют?

Есть две основные формы займов, которые может предоставить банк: целевые и нецелевые кредиты.

Целевые

Клиент получает заемные средства для возмещения конкретных нужд, например, на покупку товара или оплату услуги. Если вам требуется крупный заем, то кредитное учреждение вправе потребовать первоначальный взнос или залог.

https://www.youtube.com/watch?v=js5LxYzFY1U

К целевым кредитам относятся: потребительский, ипотечный, образовательный, автокредит, и рефинансирование. Коротко рассмотрим суть каждого из них.

Потребительский

С помощью него у заемщика есть возможность взять бытовую технику, норковую шубу, путевку на отдых, воспользоваться медицинскими услугами и т.д.

Условия потребительского кредита зависят от соглашения между магазином и банком. Как правило, залог при таком займе не нужен.

Ипотечный

Эта разновидность кредита характеризуется крупными суммами выделяемых средств и высокой продолжительностью выплат по займу.

Залогом при проведении такой сделки становится приобретаемое клиентом жилье или другая его недвижимость.

Ипотечное кредитование позволит купить:

· дом;

· землю под строительство;

· квартиру;

· гараж и т.д.

После приобретения недвижимости данным способом в Росреестр вносится указание, что объект обременен залоговыми обязательствами, снять которые можно только полностью выплатив кредит.

Образовательный

Цель этого кредита – оплата обучения. Он позволит получить образование не только в ВУЗе, но и на различных курсах, например, иностранного языка или повышения квалификации.

Если банк одобряет заем студенту, то в процессе учебы выплачиваются только проценты по кредиту, а возврат основной его части осуществляется после завершения обучения.

Но не все финансовые учреждения идут на риск, заключая договор с заемщиками младше 21 года. В такой ситуации кредит берут родители абитуриента.

Автокредит

Это разновидность потребительского займа, целевой характер которого предусматривает покупку только транспортного средства.

Залогом по такому соглашению выступает сам автомобиль. При этом его нужно обязательно застраховать. За счет страховки банк и автосалон могут предложить выгодные условия покупки и пониженную процентную ставку.

Рефинансирование

Заемщик берет деньги в одном банке для погашения уже существующего в другом банке кредита, но на более выгодных условиях.

Новое финансовое учреждение выполняет ваши обязательства перед другим банком, а вы в свою очередь выплачиваете ему и остатки долга, и перерасчет процентов.

Кредитная организация получает деньги очередного клиента, а вы – пониженную ставку.

Нецелевые

К основным видам нецелевых кредитов относятся: потребительский, кредитная карта и микрозайм.

Как выбрать кредит?

Сначала определитесь, действительно ли он вам нужен. Если ответ утвердительный, то изучите информацию на сайтах различных банков и выберете наиболее подходящие условия.

Но есть ситуации, когда заем следует брать в самом крайнем случае. Например, финансисты не рекомендуют получать кредит на покупку бытовой техники, мебели и т.д., потому что при этом вы сильно переплачиваете. Также стоит воздержаться от займов в микрофинансовых фирмах, так как сумма процентов может оказаться выше основной задолженности.

У остальных видов кредитования свои сильные и слабые стороны. Так, ипотека или образовательный кредит незаменимы, когда требуется крупная сумма денег на длительный срок.

В любом случае, чтобы избежать переплат и штрафов при оформлении кредита всегда внимательно читайте договор, изучая все условия и обязательства сторон.

Видео:Что надо сделать, чтобы мошенники не смогли оформить на Вас кредит или займСкачать

Способы получения и оплаты кредита

Существует несколько способов получения кредитных средств и возможностей осуществления оплаты кредита (наличными или безналичными деньгами).

Кредитные учреждения предлагают банковские программы с различными условиями выдачи и погашения заемных средств, из которых можно выбрать вариант, оптимально соответствующий финансовому состоянию клиента.

Выдача кредита наличными в отделении банка

Процедура получения кредита наличными не такая простая, как к примеру, заказ кредитной карты. Необходимо будет, как минимум один раз позвонить и дважды посетить отделение банка.

Первый раз принести в финансовое учреждение все требуемые документы: паспорт (загранпаспорт), ИНН, справку о доходах (требуется не всегда) и прочее.

Второй раз посещение банка требуется для того, чтобы в кассе получить деньги, при условии, что кандидатура заемщика устроила банк и он готов вас кредитовать.

Перечисление кредитных средств на банковскую карту

Если срочно нужны деньги на непредвиденные расходы, всегда можно получить кредит на свою банковскую карту, потратив минимум времени на его оформление. По условиям таких программ решение по заявке принимается буквально через несколько минут после ее подачи, а заемные средства перечисляются на личную карту клиента, реквизиты которой он укажет при регистрации на сайте банка.

Перечисление средств по кредиту на банковский счет

Кредиты на банковский счет – это альтернатива для тех, у кого нет платежной карты, но кто хочет получить деньги не посещая офиса компании. В этом случае заемщику потребуются реквизиты счета, которые можно получить в отделении банка, и не более 10-ти минут на оформление кредитной заявки.

Кредит Яндекс-Деньгами

Электронные кошельки с каждым годом набирают популярность. И если раньше к ним относились весьма недоверчиво, то сейчас ими пользуется каждый 5-ый человек в нашей стране. В этом нет ничего удивительного, поскольку Яндекс.

https://www.youtube.com/watch?v=cCuaXZBWgB8

Деньги – это удобный и простой электронный кошелек, при помощи которого можно оплачивать мобильную связь, услуги Интернет-провайдеров, покупать авиабилеты и другие товары.

При этом вы можете быть абсолютно уверены, что платеж будет выполнен в течение пары минут.

Способы погашения кредита

Оформляя кредит в банке, заемщик в первую очередь интересуется величиной процентной ставки. Между тем, от того, насколько удобны для оплаты предлагаемые сроки и способы погашения долга, может зависеть ваша кредитная история.

Платежи бывают аннуитетные и дифференцированные. В первом случае кредит гасится равными частями, во втором проценты начисляются на оставшуюся сумму, поэтому размер взносов постепенно уменьшается. По большинству кредитов платежи следует вносить ежемесячно; график выплат, как правило, выдается вместе с договором.

Для погашения кредита открывается специальный ссудный счет, на который будут поступать деньги. Физические лица могут расплачиваться с кредитной организацией, как наличным, так и безналичным способом.

Выбирая способ погашения кредита, следует учитывать, что на прохождение средств требуется определенное время. Если платеж пройдет позднее указанного срока, банк может применить к заемщику штрафные санкции.

Существует несколько способов оплаты кредитов, которые отличаются между собой удобством, доступностью, размером комиссии и сроком перечисления платежей.

Касса банка

Погашение кредита через операционную кассу в отделении банка, выдавшего средства, — самый простой и надежный, но несколько затратный по времени способ.

Впрочем, если отделение находится рядом с вами и в кассу нет очередей, выгода более чем очевидна: деньги зачисляются на счет безо всякой комиссии и практически мгновенно, поэтому таким способом можно переводить нужную сумму в последний день платежа. Чтобы провести операцию, от вас потребуют паспорт и номер кредитного договора.

Совершить ежемесячный платеж также можно в кассе другого банка, но в этом случае будет удержана комиссия (1−3% от суммы платежа), а деньги придут на счет не сразу, а в течение нескольких дней. Такие переводы опасно осуществлять в последние дни платежа. Оплату примут при наличии паспорта и кредитного договора, где указан его номер и реквизиты счета.

Банкомат

Погашение кредита через банкомат своего или другого банка дает существенный выигрыш во времени, поскольку терминалы самообслуживания расположены в большом количестве в самых разных местах и работают 24 часа в сутки.

Перевести платеж можно с дебетовой банковской карты или внести наличные (для этого нужен банкомат с функцией приема денег).

Для операции с наличными понадобится либо кредитная карта (деньги кладутся непосредственно на нее), либо номер счета для зачисления средств (в меню выбираются пункты «Оплата услуг» – «Погашение кредита», затем вводится номер счета).

Если вы пользуетесь банкоматом своего банка, комиссия за услугу не взимается, средства поступят на счет в течение суток. За пользование терминалом чужого банка придется заплатить комиссию (от 1%, но не более 1000 руб.), деньги придется ждать несколько дней.

Интернет-банк

Если проводить платежи по кредиту через интернет, можно сэкономить не только время, но и деньги. Все, что нужно для этого, – иметь дебетовую карту любого банка со средствами на счете, подключенный интернет-банк или приложение для мобильного телефона, ну и конечно, выход в сеть. Платеж проходит со счета карты на кредитный счет по реквизитам.

При оплате кредита картой, оформленной в том же банке, процедура упрощается (вам не понадобится заводить реквизиты, можно сразу выбрать нужный счет), деньги зачисляются сразу, комиссия не взимается. Если кредит и карта оплаты оформлены в разных банках, перевод идет дольше (до нескольких дней) и со счета списываются небольшие комиссионные (в среднем 0.

5% от суммы перевода).

Платежные терминалы

Терминалы разных платежных систем, установленные практически на каждом шагу, также помогут совершить платеж по кредиту. Однако деньги следует переводить заранее, поскольку операция зачисления идет несколько дней, а комиссия может доходить до 10% от суммы платежа.

Перевод через бухгалтерию

Если заработная плата перечисляется на банковскую карту, можно списывать платежи по кредиту непосредственно с зарплатного счета.

Для этого нужно написать заявление в бухгалтерию своего предприятия, в котором указать реквизиты кредитного счета.

Компания установит сроки перевода денег, и нужная на покрытие кредита сумма будет автоматически сниматься с зарплатного счета ежемесячно. Комиссия за услуги будет несущественной, поскольку для юридических лиц тарифы ниже.

Почта России

Оплатить кредит возможно в любом почтовом отделении (подавляющее большинство банков заключают договор с Почтой России). Для этого необходимы паспорт, номер кредитного счета и реквизиты банка. Деньги будут переведены в течение недели, за операцию берется комиссия. Кредиты некоторых банков можно погасить на почте с помощью внедренного сервиса быстрого погашения кредитов в режиме онлайн.

Торговые сети

Осуществлять платежи по кредитам также возможно в салонах федеральных сетей «Связной», «Евросеть», «Техносила», «Эльдорадо» и др. Правда и мифы о деньгах в Telegram

🎦 Видео

Самый выгодный потребительский кредит 2023 | Где взять выгодный кредит?Скачать

Берем кредит с плохой кредитной историей в 2023 - инструкция ✅Скачать

Как взять большой кредит? Кредитная история и способы ее улучшенияСкачать

Как получить максимальную сумму кредита в банке?Скачать

Как быстро избавиться от ДОЛГОВ и КРЕДИТОВ! Метод Бодо ШефераСкачать

Беру кредит у коллектора и списываю долг бесплатно. Банкротство физических лицСкачать

Аннуитетный график или равными долями? Какой лучше?Скачать

Как сделать запрет на кредиты и обезопасить себя от утечки денег и образования нежелательных долгов!Скачать

Как мошенники берут на вас кредитыСкачать

Новый самозапрет на выдачу кредита на свое имя! Защита от мошенников. Инструкция установки запретаСкачать

Помощь в получении кредита. Реальная помощь в получении кредитаСкачать

Правильное частичное досрочное погашение кредита. Семейный бюджет и финансовая грамотность.Скачать

Запрет на выдачу кредита самому себе. Можно ли обезопасить себя от долговСкачать

Виды кредитов – как одолжить на потребительские нужды?Скачать

Как БЫСТРО закрыть кредит и избавиться от долгов? Выгодно ли гасить кредит досрочно? / СпецвыпускСкачать

Как взять БОЛЬШОЙ кредит в банке? | До 30млн.руб. физическим лицам!Скачать