Такая банковская услуга, как кредитование, набирает все больше популярности у современных россиян. Действительно, одновременно заполучить крупную денежную сумму для подавляющего большинства становится возможным только с участием банка. Банковские организации в целях расширения клиентской базы, регулярно разрабатывают все новые программы кредитования с привлекательными условиями.

Многие займополучатели, подбирая для себя наиболее выгодную программу страхования, рассматривают предложения, по которым разрешается получить крупный займ на любые собственные нужды. Для этих целей банками предлагается нецелевой ипотечный кредит, что это такое и при каких условиях можно оформить подобную ссуду, стоит знать каждому будущему заемщику.

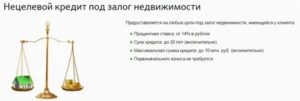

Нецелевой кредит предоставляется под залог имущества

- Нецелевой ипотечный кредит: суть понятия

- Достоинства и недостатки услуги

- Существующие требования банков

- Что такое нецелевой ипотечный кредит

- О банковском предложении

- Условия кредитования

- Требования к заемщику

- Требования к предмету залога

- В какой банк обратиться

- Порядок оформления

- Преимущества и недостатки

- Что такое нецелевой ипотечный кредит: обзор банков, условия и требования, отзывы заемщиков

- Нецелевой кредит – что это такое

- Требования к недвижимости

- Условия

- Процедура получения

- Предложения банков

- Сбербанк

- ВТБ 24

- Банк Москвы

- Райффайзенбанк

- Росбанк

- Сравнительная таблица

- Плюсы и минусы

- Что такое нецелевой ипотечный кредит и его уловия в банках в 2020

- Что это такое

- Требования к залогу и заемщику

- Куда обращаться

- Как оформить

- Документы на залог и ипотеку

- Плюсы и минусы нецелевой ипотеки

- Нецелевой ипотечный кредит (ипотека) – в Сбербанке, что это такое, плюсы и минусы

- 🔍 Видео

Нецелевой ипотечный кредит: суть понятия

Данная разновидность ссуды предполагает получение определенной денежной суммы при отсутствии конечной цели направления кредита.

То есть, заемщик может распоряжаться полученными средствами по своему личному усмотрению.

Еще одной немаловажной особенностью такого варианта кредитования относится возможность оформления ссуда на длительный период и обязательное условие предоставление залога.

Нецелевой кредит — это разновидность займа, который довольно активно используется современными заемщиками. В основном его оформляют в следующих случаях:

- Расширение имеющегося бизнеса. При имеющихся условиях кредитования предпринимателю, особенно начинающему, достаточно сложно оформить крупную ссуду без отчета о тратах. На помощь и приходит нецелевое кредитование.

- Приобретение квартиры в строящемся доме. Если оформлять обычную ипотеку, то довольно сложно подыскать приемлемые предложения на подобные объекты недвижимости. Неудобство возникает и при необходимости собирать слишком большой объем документации и невыгодными условиями (банки неохотно выдают ипотеку на жилье, которое еще не достроено из-за повышенных рисков). Нецелевой потребительский кредит выручает и в этом случае.

- Строительно-ремонтные работы. Достаточно сложно получить необходимую сумму денег по обычному кредитованию, а средств на строительство требуется довольно много, поэтому классической ссуды просто не хватает для покрытия всех затрат.

- Покупка готового жилья. Порой банковский клиент не хочет тратить время на продажу имеющейся жилплощади, поэтому использует ее под залог для получения нецелевого займа под приобретение новой квартиры.

Программы нецелевого кредитования позволяют достаточно быстро оформить клиентам крупную и долгосрочную ссуду, причем без дополнительного уведомления кредитора, на что именно пойдут средства.

Разновидности кредитов

Достоинства и недостатки услуги

Узнавая, что такое нецелевой ипотечный кредит, не стоит торопиться его оформлять. А прежде детально узнать и обо всех его плюсах и минусах. Ведь такой займ при всей его привлекательности, на поверку оказывается довольно рискованным мероприятием. К несомненным плюсам такой услуги можно отнести следующие нюансы:

- оформление займа на довольно продолжительное время, что делает его выплату без излишних потрясений для семейного бюджета;

- можно получить крупную сумму денежных средств в сравнении с аналогичной потребительской ссудой;

- приемлемые условия кредитования, в том числе и более низкая ставка годовых.

Но, решаясь на такой займ, нужно понимать, что при неблагоприятных жизненных ситуациях и возникшем вдруг форс-мажоре, если клиент не сможет дальше своевременно вносить оплаты, он рискует потерять свое залоговое имущество. Более того, такой риск уже возникает по условиям кредитования на 3-5 сутки задержки по оплате. Поэтому специалисты, рассказывая, что значит нецелевой кредит, относят его к высокорискованным видам кредитования.

https://www.youtube.com/watch?v=emb4zldTxBg

Нецелевая ипотека является довольно легким методом получения крупных кредитных средств под залог своего имущества. Но каждому потенциальному заемщику следует понимать весь риск и негативные последствия при невыплате данной ссуды.

Существующие требования банков

Нужно понимать, что кредитно-финансовые организации выдают достаточно серьезные ссудные деньги под длительное время, поэтому нецелевой кредит без залога получить не удастся, особенно при желании взять большую ссуду. Также стоит знать и учитывать и имеющиеся отдельные требования, которые банковские организации выставляют клиентам.

Видео:ИПОТЕКА не нужна! Что нужно знать, прежде чем брать КРЕДИТ? | Рыбаков разоблачениеСкачать

Что такое нецелевой ипотечный кредит

Кредитные организации предлагают своим клиентам различные формы заимствования. Среди многообразия программ, клиент может встретить такое предложение, как нецелевой ипотечный кредит. Ипотека – это залог недвижимого имущества, она выдается для определенных целей, то есть покупку жилья. В данной статье мы рассмотрим, на каких условиях выдается нецелевой ипотечный кредит, что это такое.

О банковском предложении

Само определение нецелевой кредит означает то, что банк выдает деньги клиенту на его личные нужды, потребительские цели. Он не потребует отчета о потраченных средствах.

Целевая ипотека – это кредит, в рамках которого банк выделяет деньги на покупку жилья.

Нецелевой ипотечный кредит позволяет получить средства на личные нужды, но под залог имеющейся в собственности заемщика недвижимости.

Обычно, когда клиенту требуется крупная сумма для личных нужд, он обращается в банк за оформлением кредита. Кредитная организация минимизирует собственные риски и выдает деньги под залог имеющейся недвижимости. Для таких случаев разработана программа нецелевого ипотечного кредитования.

Обратите внимание, что преимущество программы заключается в том, что годовая ставка по ней гораздо ниже, нежели по потребительскому кредиту, что объясняется дополнительной гарантией для банка в виде недвижимого имущества.

Условия кредитования

Каждая кредитная организация ведет свою внутреннюю политику, на основании которой определяет условия кредитования.

Нецелевой кредит – это способ заимствования, при котором подтверждать использование средств не требуется, а недвижимое имущество, в данном случае, выступает гарантией возврата заемных средств.

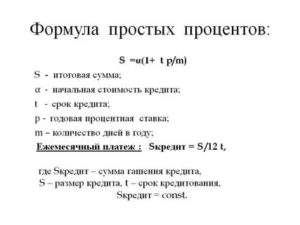

Значит, банк имеет возможность снизить ставку по займу. В среднем условия на рынке по нецелевым кредитам следующие:

- сумма от 100 тысяч рублей, до 60% от стоимости предмета залога;

- годовая процентная ставка – от 10–15%;

- первоначальный взнос не требуется;

- срок действия договора – 10–15 лет;

- обязательно оформление страховки предмета залога.

Обратите внимание: большинство банков выдвигают одно существенное условия для заемщика – это нахождения недвижимости в собственности более 3 лет.

Дело в том, что в течение этого срока на законодательном уровне оспорить право собственности могут третьи лица, так как это является сроком исковой давности.

По истечении этого срока, оспорить нельзя, соответственно риски утраты объекта в данном случае будут отсутствовать.

Требования к заемщику

Нецелевой потребительский кредит с залогом недвижимого имущества обеспечен, поэтому требования банка к соискателю более лояльные. Но, несмотря на то что в каждой кредитной организации требования могут несколько отличаться, клиент должен соответствовать некоторым из них:

- возраст старше 18 лет;

- регистрация на территории РФ;

- гражданство РФ;

- стабильный источник дохода.

Если речь идет о крупных суммах займа, то банки позволяют привлекать к такому кредиту солидарных заемщиков. Среди них могут быть долевые собственники помещения, выступающего предметом залога, либо третьи лица, соответствующие требованиям кредитной организации.

https://www.youtube.com/watch?v=Syta882vU20

Обратите внимание: одним из важных требований выступает кредитная история основного заемщика. Банки проверяют через БКИ степень ответственности клиента по кредитным обязательствам, а также наличие у него банковских займов.

Требования к предмету залога

Банк рассматривает объект залога на предмет его ликвидности. Срок действия нецелевого кредита может достигать 15-20 лет, за этот период недвижимость не должна значительно потерять свою стоимость, поэтому банки выдвигают ряд основных требований к предмету залога:

- Если предмет залога принадлежит в долевой собственности нескольким лицам, то это может быть поводом для отказа от кредитования. Особенно если в качестве обеспечения выступают не полностью жилье, а его часть. В таком случае банк откажет от выдачи займа. Если собственники согласны на сделку, то они могут выступать в качестве созаемщиков.

- Если жилье находится в собственности менее 3 лет, то банк может отказаться от сделки, так как это срок исковой давности, в течение которого оспорить сделку могут третьи лица. Если заемщик соглашается на титульное страхование, то банк, возможно, даст положительный ответ.

- Перед подачей документов в банк следует подготовить выписку из ЕГПР, которая подтвердит, что квартира не находится в обременении или в залоге у третьих лиц, если имеется залог или арест, то в выдаче займа будет отказано.

- Особое внимание уделяется характеристике жилого помещения, сроку эксплуатации, дате постройки, и многим другим. В качестве обеспечения принимается жилье со степенью износа менее 30%.

Каждый отдельный предмет залога будет проверяться независимым экспертом. Перед тем как подать документы в банк на предмет залога, заемщик должен провести независимую экспертизу за счет собственных средств у аккредитованного банком посредника.

Это нужно для того, чтобы оценить рыночную стоимость жилья и проверить юридическую чистоту объекта, например, выявить производилась ли законная перепланировка, насколько санитарное состояние жилья соответствует нормам, а также проверить другие критерии.

Какую сумму выдает банк, будет зависеть от разных факторов. В расчет берется ежемесячный заработок заемщика и стоимость объекта. Но максимальная сумма, которую можно получить составляет 50, 60 или 70% от стоимости предмета залога.

Если не требуется крупная сумма для реализации потребительских нужд, целесообразнее взять нецелевой кредит без залога. Банки предлагают довольно крупные кредиты вплоть до 2 млн рублей.

В этом случае получить деньги без залога будет намного проще и быстрее.

В какой банк обратиться

Таким видом кредитования занимаются многие кредитные организации. Это выгодное сотрудничество для них, так как риски сведены к минимуму. Приведем список актуальных приложений:

- Сбербанк, здесь годовая ставка – 14%, срок 20 лет;

- Россельхозбанк предлагает займ со ставкой 9,75%, сроком на 10 лет;

- Газпромбанк дает займ со ставкой от 12%, сроком до 15 лет;

- ВТБ: ставка от 12,25%, срок 20 лет;

- В Райффайзенбанке ставка по кредиту от 10,99%, срок 25 лет.

Порядок оформления

Перед тем как обратиться в банк за оформлением такого кредита, следует подготовить заблаговременно некоторые документы. От заемщика потребуется только паспорт, справка о заработной плате, и копия трудовой книжки, подтверждающая трудовой стаж и наличие постоянного места работы. Для предмета залога потребуется:

- выписка из Единого Государственного Реестра Прав;

- документ, подтверждающий право собственности, если он есть (документ отменили в 2016 году, если права на недвижимость были приобретены позже, заемщик не располагает данным документом);

- правоустанавливающий документ, на основании которого появилось право собственности: договор купли-продажи, дарственной и другие;

- заключение независимой экспертизы об оценочной стоимости объекта;

- договор страхования, его можно оформить после получения согласия банка на выдачу кредита;

- выписка из домовой книги о количестве прописанных лиц.

Обратите внимание: если на жилплощади прописано третье лицо, не имеющее право собственности, его письменное или устное согласие на регистрацию залога не потребуется.

https://www.youtube.com/watch?v=X5adXAmsPZg

Все имеющиеся документы нужно отнести в банк, в котором предполагается оформление кредита.

Сегодня большинство кредитных организаций работают удаленно, то есть, подать заявление на выдачу займа можно на официальном сайте. На основании такой заявки банк выдаст предварительное решение.

Окончательный ответ можно получить только после предоставления полного пакета документов в службу безопасности кредитной организации.

: Как пополнить счет телефона с карты ВТБ

Получить ответ по кредитной заявке можно в течение 2–3 дней.

Если банк дает положительный ответ, заемщик сначала должен зарегистрироваться предмет залога и внести соответствующую запись в реестр прав.

Только после этого банк выдает заемные средства на личные потребительские нужды. То есть, что значит нецелевой кредит: заемщик может распоряжаться деньгами по собственному усмотрению.

Преимущества и недостатки

Рассмотрим ряд преимуществ при нецелевом потребительском кредитовании:

- Заемщик может свободно распоряжаться средствами и не отчитываться перед банком за использование кредитных денег.

- Годовые процентные ставки по такому кредиту ниже, нежели по необеспеченному займу.

- Срок кредитования довольно длительный, вплоть до 20 лет, поэтому сумма ежемесячного платежа вполне подъемная для заемщика.

Если говорить о недостатках, то такой способ заимствования несет большие риски для заемщика. Если он не сможет своевременно исполнить обязательства перед банком, то кредитная организация через суд может получить права на предмет залога для его реализации.

Даже если это единственное жилье заемщика, банк имеет право на его конфискацию, в рамках имеющийся у него закладной. Поэтому если оплата займа будет слишком высокой, то от такого вида сотрудничества лучше отказаться.

Альтернативным вариантом для получения заемных средств является потребительский кредит без залога или под поручительство физических лиц.

Итак, мы ответили на вопрос, что такое нецелевой ипотечный кредит. Это банковский займ с обеспечением, в качестве которого выступает недвижимый объект заемщика.

В качестве залога в банке принимают квартиры, дома, коттеджи, таунхаусы и другую ликвидную недвижимость. Ставки по такому кредиту более выгодные, сроки кредитования длительные.

Риски заемщика высокие, так как банк имеет право получить жилье по договору залога в случае неплатежеспособности заемщика.

Видео:"Это не рабство, это метод выживания" ПАСТУХОВ про убийство Навального, мафию и будущее РоссииСкачать

Что такое нецелевой ипотечный кредит: обзор банков, условия и требования, отзывы заемщиков

Нецелевой ипотечный кредит, это возможность получить крупную ссуду под обеспечение объекта недвижимости в качестве залогового имущества. Подобное кредитование доступно в разных банках страны.

Для заемщика присутствует существенная выгода, но не все имеют точное представление о назначении кредита.

Поэтому предстоит подробно рассмотреть, как происходит оформление ипотеки под залог квартиры, и на каких условиях предоставляют заем финансовые учреждения клиентам.

Нецелевой кредит – что это такое

Чтобы понять, что представляет собой нецелевой ипотечный кредит, требуется рассмотреть следующие важные моменты относительного этого варианта кредитной программы:

- Кредитование оформляется при наличии объекта залога, который выступает гарантией возврата денежных средств заемщиком.

- Право собственности на имущество остается за владельцем, но может перейти в пользу банка при нарушении условий договора.

- Перед кредитором не требуется отчитываться об использовании средств кредита, так как ссуда под залог недвижимого имущества выдается на любые цели.

- Сбербанк или иное финансовое учреждение страны предоставляет крупную сумму, которая покрывает до 85% от стоимости жилья.

- Для клиентов становятся доступными другие выгодные услуги финансового учреждения, где оформлена ссуда.

- Предусмотрены лояльные требования банка по программе, так как присутствует обеспечение и минимальные риски, связанные с убытками кредитной организации.

Нецелевая ипотека, это разновидность потребительского кредита, который может оформить заемщик в финансовом учреждении страны под залог готового жилья, находящегося в непосредственной собственности.

Важно! Рассматривая, что такое нецелевой ипотечный кредит, необходимо учитывать риски заемщика и платежеспособность, это позволит исключить возможные трудности при погашении.

Требования к недвижимости

Чтобы получить кредит в банке в рамках этой программы, недвижимость заемщика должна отвечать следующим требованиям:

- необходимо наличие всех документов на объект обеспечения для оформления крупной ссуды;

- кредит под залог недвижимости в Сбербанке или ином учреждении предоставляется только под готовое имущество;

- собственность должна располагаться в одном районе с действующим офисом финансового учреждения;

- клиент может получить ипотеку только при отсутствии арестов и ограничений на регистрационные действия;

- не допускается использование в качестве обеспечения объектов, которые готовятся к сносу и расселению, либо расположены в аварийном доме.

На недвижимости не должно быть обременений со стороны других банков, в ином случае оформляется рефинансирование, а не кредит под залог имущества. В рамках программы в качестве залога может использоваться любой объект, включая нежилые помещения и коммерческую недвижимость.

Условия

Нецелевая программа ипотеки в зависимости от выбранного финансового учреждения предоставляется на следующих условиях:

- Процентная ставка минимально установлена на отметке в 9-14 годовых процентов (подбирается индивидуально).

- Можно получить кредит на сумму от 100 тыс. рублей (максимальный размер от 50 до 85% от стоимости недвижимости).

- Для предоставления ипотеки не требуется первоначальный взнос, а также оплачивать комиссию за выдачу денег.

- Такие виды ипотечного кредитования выдаются на срок от 1 года до 30 лет с правом на досрочное погашение.

- В рамках программы предусматривается обязательное страхование недвижимости, которая используется в качестве залога.

- На весь период кредитования имущество остается в распоряжении клиента, но с ним не допускается проведение сделок (за исключением сдачи в аренду).

Дополнительно может потребоваться страхование жизни и здоровья заемщика (услуга не обязательная, но часто оказывает влияние на окончательные условия и решение банка). При согласии на страхование риска потери трудоспособности можно претендовать на уменьшение процентной ставки.

Важно! Нецелевое ипотечное кредитование, как и рефинансирование, рассчитывается индивидуально, с учетом платежеспособности и благонадежности клиента, а также рисков кредитора.

Процедура получения

Нецелевая программа ипотеки имеет стандартный порядок оформления. Чтобы получить этот кредит, предстоит пройти следующие этапы:

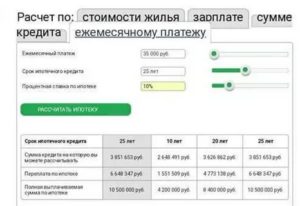

- Предварительно необходимо подобрать финансовое учреждение, а также рассчитать условия на калькуляторе.

- После предстоит подать заявку на сайте финансового учреждения или лично в отделении банка.

- В случае принятия положительного решения, подготавливаются документы, и осуществляется оценка рыночной стоимости объекта.

- Далее оформляется договор на предоставление кредита, а также страховка имущества и дополнительных рисков (по желанию).

- После клиент получает ссуду и оформляет закладную на имущество, которое используется в качестве залога.

- В конце останется только приступить к исполнению кредитных обязательств по договору в соответствии с графиком платежей.

Процедура оформления ипотечного кредита в любом финансовом учреждении страны имеет определенный порядок, который может незначительно меняться от условий кредитной организации.

Предложения банков

Чтобы выбрать программу кредитования с залогом, либо рефинансирование, предстоит рассмотреть наиболее выгодные предложения, которые присутствуют в крупных и надежных банках страны.

Это позволит подобрать более подходящий вариант кредитной программы, и не столкнуться с трудностями в процессе оформления.

Среди доступных предложений, которые присутствуют на российском рынке предстоит выделить кредитные программы Сбербанка, ВТБ 24, Банка Москвы, Райффайзенбанка, а также Росбанка.

Сбербанк

В этом финансовом учреждении страны доступны следующие условия по нецелевому кредиту:

- минимальная ставка по процентам от 13% в год;

- ипотека предоставляется на срок до 20 лет;

- можно получить ссуду на сумму до 10 млн. рублей (до 60% стоимости имущества).

Допускается досрочное погашение. Не предусмотрена комиссия за выдачу средств и первоначальный взнос.

ВТБ 24

В банке ВТБ клиенты могут претендовать на следующие условия по нецелевому кредиту с залогом:

- сумма ипотеки до 15 млн. рублей (не более 50% стоимости объекта);

- кредит выдается на срок до 20 лет;

- минимальная ставка по процентам от 12,2% в год.

Допускается погашение задолженности в досрочном порядке. Не предусмотрена комиссия за выдачу средств.

Банк Москвы

В Банке Москва можно претендовать на нецелевой кредит, который доступен заемщикам на следующих условиях:

- минимальная процентная ставка от 12,2% в год;

- ссуда на сумму до 15 млн. рублей (не больше 50% цены имущества);

- можно оформить на срок от 1 года до 20 лет.

Не предусматривается комиссия за выдачу кредита. Доступно преждевременное погашение займа.

Райффайзенбанк

В этом банке для клиентов предоставляется кредит под залог на следующих выгодных условиях:

- ставка по процентам от 11,99% в год;

- сумма кредита до 9 млн. рублей;

- срок кредитования от 1 года до 15 лет.

Не предусматривается наличие комиссии и первоначального взноса. Допускается досрочное погашение.

Росбанк

В этом банке предоставляется нецелевой кредит на следующих выгодных для клиента условиях:

- сумма до 3 млн. рублей;

- процентная ставка от 9,99% в год;

- срок кредитования до 60 месяцев.

Не нужно вносить первый платеж, а также оплачивать комиссию за выдачу ссуды. Доступно досрочное погашение.

Сравнительная таблица

Чтобы подобрать оптимальный вариант кредитования, и определиться в какой банк делать обращение, предстоит рассмотреть сравнение доступных нецелевых займов от крупных российских кредиторов.

| Банк | Срок (лет) | Ставка (% в год) | Сумма (млн. рублей) |

| Сбербанк | До 20 | От 13% | До 10 |

| ВТБ 24 | До 20 | От 12,2% | До 15 |

| Банк Москвы | До 20 | От 12,2% | До 15 |

| Райффайзенбанк | До 15 | От 11,99% | До 9 |

| Росбанк | До 5 | От 9,99% | До 3 |

Предварительно можно рассчитать условия через калькулятор. В процессе расчета используется минимальная процентная ставка.

Важно! Представленные выше условия доступны только для ознакомления, так как окончательные параметры банк подбирает для каждого индивидуально.

Плюсы и минусы

Кредитование на любые цели с залоговым обеспечением имеет большое количество плюсов, среди которых необходимо выделить следующие достоинства:

- Для данного типа кредита необходим минимальный пакет документов (паспорт, а также справка, подтверждающая доход и бланки на недвижимость).

- Предусматривается высокая вероятность одобрения заявки и быстрое рассмотрение запроса.

- Лояльные требования в отношении клиентов и недвижимости, которую можно использовать в качестве залога.

- Оплату по счету заемщик может производить любым удобным способом, включая досрочное погашение.

- Клиенту доступна для оформления крупная ссуда на продолжительный период времени на выгодных условиях.

- Плюс программы в том, что кредитная история, практически не принимается во внимание, так как по ссуде присутствует обеспечение.

Несмотря на ряд преимуществ, также предстоит выделить наличие нескольких минусов. Недостаток программы в наличии дополнительных затрат на оценку и страхование. Также существенный минус в рисках заемщика. Существенный недостаток кредитования в том, что при нарушении условий договора, банк вправе запросить полную сумму к возврату.

Важно! Плюсы и минусы кредитной программы позволяют потенциальному заемщику определить целесообразность обращения к этому варианту кредита.

https://www.youtube.com/watch?v=mQlLxOKKwb0

Нецелевое кредитование под залог недвижимости пользуется большой популярностью на территории РФ. Эту ссуду можно использовать по собственному усмотрению без необходимости представлять отчет о затратах кредитору.

В рамках программы подобраны выгодные условия, а также высокая вероятность одобрения заявки. Перед оформлением рекомендуется только оценить свои риски и платежеспособность, чтобы исключить трудности с погашением.

Впоследствии можно подать заявку в любое финансовое учреждение страны, так как большинство банков России предоставляют клиентам такие услуги кредитования.

Видео:ЭТО САМЫЙ СТРАННЫЙ ЖИТЕЛЬ ПРОДАВЕЦ В МАЙНКРАФТ | Компот MinecraftСкачать

Что такое нецелевой ипотечный кредит и его уловия в банках в 2020

Нецелевой ипотечный кредит помогает гражданам оформить заем под залог имеющейся собственности на личные нужды. В данном случае недвижимость выступает гарантом возврата средств и поэтому условия для ссуды намного лучше, чем при оформлении потребительского кредита.

Что это такое

Целевой ипотечный кредит подразумевает целенаправленное оформление займа в качестве способа приобретения недвижимости и не может использоваться на другие цели, в этом его главное отличие от нецелевого использования средств.

Под нецелевой ипотекой понимается оформление заемщиком крупной ссуды под залог имеющейся недвижимой собственности, с последующим использованием средств займа для личных целей.

Чаще всего таким способом получения кредита пользуются бизнесмены малого и среднего звена и индивидуальные предприниматели, которые собираются сделать какое-либо капиталовложение, в том числе связанное с приобретением бизнеса или любого имущества для его нормального функционирования.

Нередки случаи покупки транспорта или дополнительной недвижимости под залог имеющейся собственности, так как в большинстве случаев ипотечная ставка для залогового займа намного ниже, чем автомобильный или любой другой вид кредитования.

Требования к залогу и заемщику

Нецелевая ипотека может быть оформлена при соблюдении ряда условий и требований к залоговому имуществу и заемщику, чем выше статус того и другого, тем на большую сумму можно рассчитывать при оформлении.

Выдача средств осуществляется на длительный период, поэтому ипотечное кредитование пронизано большим количеством рисков. Для банковских организаций квартира или любой другой тип недвижимости является гарантом возврата средств, который в случае непредвиденных обстоятельств можно реализовать и восполнить имеющуюся задолженность.

Кредиторами выдвигаются следующие требования к залоговой квартире:

- Наличие права собственности на объект недвижимости, подтвержденное в ЕГРН. Особое внимание уделяется наследникам или одаряемым лицам, которые получили собственность не вследствие купли-продажи. Если заявитель обладает квартирой непродолжительное время, то банк может отказать в выдаче нецелевой и целевой ипотеки.

- Ветхость здания составляет 40 или 50%, данные должны быть подтверждены заключением экспертной комиссии. Требования износа дома полностью зависят от кредитора.

- В квартире имеются все необходимые для жизни коммуникации – электричество, горячая и холодная вода, санузел, – так как в случае их отсутствия продажа квартиры становится практически невозможной.

- Отсутствие неузаконенной перепланировки, либо каких-либо существенных изменений конструкций квартиры или дома, в том числе лоджий и балкона.

- Учитывается и фактическое расположение квартиры – этажность, инфраструктура, географическое положение дома.

Данные факторы являются источником формирования ликвидности жилплощади, так как в случае ее реализации в счет оплаты долга, важна скорость продажи с последующим погашением кредита.

https://www.youtube.com/watch?v=vKTcbGapRU4

К заемщику выдвигается немало требований, они могут отличаться в зависимости от учреждения, однако в общем и целом составляют стандартный перечень условий оформления займа, который может немного варьироваться.

Для получения нецелевого ипотечного кредита заемщик должен соответствовать следующим требованиям:

- Иметь российское гражданство;

- Соответствовать возрастным ограничениям: минимальный возраст оформления нецелевой ипотеки составляет 21 год, максимальный возраст для ее полного закрытия не должен превышать – 65 или 75 лет, в зависимости от банка;

- Трудовой стаж должен быть в пределах полугода или года до момента оформления заявки, в каждом банке свои ограничения;

- Высокий уровень зарплаты, который должен перекрывать ежемесячные платежи, остаток средств должен быть выше установленного в регионе прожиточного минимума;

- Иметь хорошую кредитную историю, которая соответствует требованиям кредитора;

- Не иметь других кредитов, которые превышают допустимый лимит банка.

В каждом конкретном случае будет оцениваться совокупность факторов, поэтому только идеальное соответствие всем требованиям может гарантировать положительный ответ банка.

Куда обращаться

Ипотека без цели приобретения объекта недвижимости распространена повсеместно, по количеству обращений граждан она может конкурировать с целевой ипотекой. Подобное положение дел позитивно сказывается на возможностях граждан в покупке необходимого имущества и инвестирования под залог жилых и нежилых помещений или земельных участков.

Многие банки предлагают клиентам оформление подобного рода кредитов по привлекательным процентам:

| Сбербанк | 14 | 20 | 40 | до 10 млн. руб, |

| Россельхозбанк | 9,75 | 10 | 50 | до 10 млн. руб |

| Газпромбанк | 12,2 | 15 | 30 | до 30 млн. руб |

| ВТБ 24 | 12,25 | 20 | 50 | до 15 млн. руб. |

| Райффайзенбанк | 10,99 | 25 | 15 | до 26 млн. руб. и только целевой на покупку жилья |

Как оформить

Для оформления нецелевой ипотеки потребуется соблюдение ряда положений и инструкций, которые выдвигают банки потенциальным клиентам. В противном случае вероятен отказ в кредитовании.

Пошаговая инструкция для оформления нецелевого займа под залог имеющейся недвижимости выглядит следующим образом:

- Сбор необходимого пакета документов, а также оформление нотариально заверенных копий, при необходимости их предоставления.

- Выбор кредитора. Выбирать следует надежные банки, рекомендуется изучить их финансовую отчетность и положение на банковском рынке.

- Подача документов, с заявлением о рассмотрении заявки на кредит.

- Оформление договора. В данном случае рекомендуется воспользоваться услугами юриста, так как он поможет изменить некоторые условия или предостеречь от невыгодных кредитов с подводными камнями.

- Получение графика внесения платежей и погашение ссуды.

В период оформления договора банк может потребовать произвести оценку недвижимости собственными силами, даже если подобное действие было произведено ранее за счет заявителя. Финансовые организации не могут рисковать крупными суммами денег, если речь идет о совершенно неликвидном жилом доме, продажа которого в случае возникновения непредвиденных обстоятельств, не принесет выгоды.

При оформлении договора потребуется страхование жилища от утраты и повреждения, на другие страховки нужно соглашаться только в случае такой необходимости. Заявитель не обязан страховать свою жизнь и здоровье, а также титул владения объектом недвижимости.

О том, как оформляется ипотека под залог собственной недвижимости вы узнаете из отдельного поста.

Документы на залог и ипотеку

Для оформления ипотеки нецелевого назначения необходимо предоставление пакета документов, который может меняться в зависимости от банка-кредитора.

Стандартные требования выражаются в предоставлении:

- Паспорта заявителя и созаемщиков при их наличии;

- Разрешение на оформление займа от супруга;

- Документов о праве собственности на недвижимость;

- Документы, устанавливающие право владения и распоряжения – договоры мены, купли-продажи, дарения и прочее;

- Справка об отсутствии долгов за коммунальные услуги;

- Технический паспорт на недвижимость;

- Справка из БТИ;

- Акт оценки имущества;

- Справка об отсутствии притязаний третьих лиц.

Перечень документов не является исчерпывающим, так как банковская организация может предъявить собственные требования к предоставлению дополнительных сведений.

Плюсы и минусы нецелевой ипотеки

Как и у любого другого кредита у нецелевой ипотеки есть свои достоинства и недостатки, о которых следует задуматься до оформления такого рода соглашения с банком.

https://www.youtube.com/watch?v=M-BStkiNfYk

К достоинствам можно отнести следующие положения:

- Нецелевой заем под залог недвижимого имущества может быть оформлен на длительное время, что позволяет рассчитываться с кредитом относительно небольшими суммами;

- При оформлении ипотеки можно получить гораздо большую сумму кредита, чем при таких же обстоятельствах с потребительским кредитом;

- Процентная ставка гораздо ниже рыночных годовых на другие виды ссуд.

Значительными минусами такого кредита являются:

- Возможность потерять недвижимость ввиду отсутствия возможности выплачивать заем;

- Предусматривается возможность потери имущества даже с произведением выплат с нарушением установленных сроков погашения кредита после трех-пяти задержек.

Нецелевое ипотечное кредитование является рискованным способом получения ссуды, так как при растрате денежных средств и отсутствия выгоды, велик шанс лишиться даже собственной жилплощади. Банк не остановит ни наличие детей, ни другие обстоятельства, если они не являются уважительными.

Нецелевая ипотека – легкий способ получить необходимое количество денежных средств под залог уже имеющейся недвижимости, однако всегда стоит помнить о последствиях невыплаты займа и взвешивать все «за» и «против» принятия такого решения.

О том, что такое целевая ипотека и её условия читайте далее.

Помощь с оформление документов может оказать наш юрист. Запишитесь на бесплатную консультацию в специальной форме.

Ждем ваших вопросов и просим оценить пост.

Видео:КРЫМ СЕГОДНЯ - Я ОБАЛДЕЛ. Во что превратилось это место. СУДАК. Показываю ВСЮ ПРАВДУ.Скачать

Нецелевой ипотечный кредит (ипотека) – в Сбербанке, что это такое, плюсы и минусы

Нецелевой ипотечный кредит позволяет заемщику получить крупную сумму денег на длительный срок, самостоятельно определив цели капиталовложения. Это открывает широкие перспективы для представителей малого и среднего бизнеса, а также для лиц, планирующих приобрести дорогостоящую собственность.

🔍 Видео

Шейтельман: что вдруг стало ясно про Арестовича, куда (не)вернется Пугачева, чем удивила БоженаСкачать

В Эту Минуту❗️Что он ДУМАЕТ ОБО МНЕ прямо сейчас? Его Чувства к Вам Сегодня! 🌷♥️♣️ онлайн гаданиеСкачать

8-март! Утренняя сводка с фронта свежие новости - только что! решающий сирена! 3 минут назад! сейчасСкачать

Что произошло в Испании?Скачать

🏆 Нодирбек Абдусатторов выиграл турнир в Чехии с отрывом в 1,5 очка! ♟ Прага 2024 ♟ ШахматыСкачать

Сериал КУХНЯ - ЧТО СТАЛО С АКТЕРАМИ? Суды, иноагент и роскомнадзорСкачать

ФИЛЬМ! ЗВОНОК МЕНЯЕТ ЖИЗНЬ, НЕЗНАКОМКА СООБЩАЕТ, ЧТО БЕРЕМЕННА ОТ ЕЕ МУЖА! Четверг 12! Русский фильмСкачать

9 марта Родительская Суббота. Что нельзя делать Родительская Суббота. Народные традиции и приметыСкачать

Сеть на ушах! Жесткое заявление Пугачевой размазало Михайлова: это надо слышатьСкачать

Что если ломать кости полезно?Скачать

8 марта Иванов День. Что нельзя делать 8 марта Иванов день. Народные традиции и приметы и суеверияСкачать

КОГДА ЗАБЫЛ ЧТО У ТЕБЯ В ИНВЕНТАРЕСкачать

Татьяна Лазарева. Зеленский, что грозит маме Навального, пожелание Путину, угроза ареста, ШацСкачать

Сводка дня Фронт 8-Марта! свежие новости - только что! решающий сирена! 3 минут назад! сейчасСкачать

ПОЛ ЭТО ЛАВА с МЛАДШИМ БРАТОМ !Скачать

ЧТО БУДЕТ ЕСЛИ СПАСТИ МИСС ДЕЛАЙТ В ХАГИ ВАГИ 3 ГЛАВАСкачать