Когда оформляется кредит, сотрудники банка сообщают потенциальным заёмщикам о том, что, если они не смогут справиться со своими долговыми обязательствами, их ожидает масса неприятных моментов. Будут различные штрафные санкции, будет начисляться пени, при этом размеры таких штрафов могут быть очень серьёзными.

Разумеется, ситуация, когда кредитор в силу каких-либо причин перестаёт погашать свой долг является достаточно неприятной для кредитора, ведь банковская организация теряет собственные деньги из-за недобросовестности своего клиента или его финансовых трудностей.

Иными словами, каждая сторона оказывается в сложном положении.

Если в такую ситуацию попал неплатёжеспособный заёмщик по причинам «уважительным», если мошенничать он не собирается, а выплаты прекратил из-за финансовых обстоятельств и при этом ответственности не избегает, кредитор, как правило, соглашается пойти навстречу должнику. К примеру, банк может предложить реструктуризацию займа.

В то же самое время, далеко не каждый заёмщик может быть таким ответственным. Как показывает практика, многие из них всячески скрываются от своих кредиторов, рассчитывают на то, что через какой-то промежуток времени долг просто спишут.

Поэтому многих людей волнует вопрос о том, может ли банковское учреждение простить своему заёмщику долг в принципе? При каких обстоятельствах это возможно?

- Прощение долга по займу — возможно ли это?

- Причины, по которым банк может списать долг

- Покупка договоров коллекторами

- Целесообразно ли это?

- Может ли банк простить кредитный долг?

- Откуда банки берут деньги для кредитования?

- Может ли банк простить долг?

- Банкротство физического лица

- Что предпринимают банки, чтобы получить задолженность

- Коллекторы

- Рубрика вопрос-ответ:

- Как решить проблемы с банком по кредитной задолженности

- Как взыскивают задолженность

- Когда банк идет в суд

- Могут ли простить задолженность после суда

- Что зависит от суммы

- Последствия

- Кому банк может простить долг по кредиту

- Возможно ли списание долга

- Условия для прощения

- Списание по сроку давности или из-за банкротства

- Чем грозит списание долгов

- Может ли банк простить долг по кредиту

- Отмена штрафных начислений со стороны банков

- Реструктуризация просроченного кредита

- Что грозит оформившему банкротство заемщику

- Списание долга по сроку давности

- Смягчение условий выплаты кредитного долга

- Лучше обратиться к юристу

- Может ли банк простить кредитный долг, советы юристов

- Что такое прощение и каковы его последствия

- Нет человека — нет долгов

- Объявление о несостоятельности

- Итог

- Когда банк может простить долг по кредиту

- Откуда берутся деньги, чтобы банк выдал вам кредит

- Хорошие условия по кредитам

- В каких случаях банки могут простить долги по кредиту

- Выгодные предложения по кредитам

- Как банк может облегчить положение заемщика

- 💡 Видео

Прощение долга по займу — возможно ли это?

Да, долг может быть прощён, но это не имеет никакого отношения к доброте или благотворительной деятельности банка. У кредитных учреждений такая процедура называется «списание неудачных кредитов». Данное списание осуществляется, если банк не может возвратить свои деньги никаким образом, когда все многочисленные попытки не дают положительного результата.

К примеру, кредитор обращается в суд. Суд принимает решение о том, что заёмщик обязан вернуть долг. Но судебные приставы не могут изъять ценное имущество у должника, так как в его собственности ничего нет. Также бывает, что должник вовсе исчезает в неизвестном направлении.

Конечно, банк будет пытаться выйти на связь с должником долгое время — телефоны будут прозваниваться (их заёмщик указывает в анкете при оформлении кредита), будут выходить на связь с родственниками, если они есть. Но такие попытки, как правило, результата не дают.

Общее количество подобных неудачных кредитов может выйти банку в солидную сумму. При этом у кредитора на каждый займ есть акт, который выдаёт служба федеральных судебных приставов — этот акт даёт право взыскать долг.

Поскольку такие кредиты находятся на балансе финансовых структур и портят всю отчётность, банки вынуждены прощать подобные долги.

Причины, по которым банк может списать долг

Для начала стоит сказать о том, что первая причина, из-за которой кредитор может закончить поиск вариантов взыскания долга с недобросовестного заёмщика — весьма незначительная сумма займа. В такой ситуации финансовой организации просто невыгодно искать должника — траты на поиск превысят размер самого кредита. Это лишает процедуру поиска какого-либо смысла.

Вторая причина — срок давности кредита может истечь. Этот вариант прощения долгового обязательства может произойти лишь тогда, когда после последней выплаты по кредиту пройдёт более трёх лет.

Когда данный срок кончится, у кредитора остаётся право обратиться в суд, но вряд ли получится добиться положительного решения и выиграть дело.

Суды обычно выбирают сторону должника, кредит просто списывается.

Пожалуй, единственный вариант, когда заёмщик сводит задолженность к нулю — истечение данного срока. Впрочем, пока должник скрывается, банковское учреждение ощутимо подпортит ему жизнь. Естественно, такому человеку больше никогда не дадут ссуду, с ним откажется сотрудничать любое финансовое учреждение — кредитное досье будет испорчено.

https://www.youtube.com/watch?v=zEns7Btj6sY

Есть также третья причина списания кредитных обязательств — исчезновение должника или его смерть. При этом не должно быть наследников, в противном случае они примут заём на себя.

Покупка договоров коллекторами

Все списания, которые рассматривались выше, приносят банковской организации убыток в 100%, поэтому, чтобы хоть как-то сократить свои потери, банки продают проблемные кредиты коллекторам.

Уценка таких продаж составляет 90%. Если учитывать, что коллекторские фирмы вооружены лишь психологическим натиском на неплательщика, часто оказывается, что они ничего не могут сделать с должником.

Особенно тогда, когда у него вообще ничего нет.

Целесообразно ли это?

Стоит сказать, что сама процедура «прощения» долга может оказаться очень неприятной как для банка, так и для заёмщика. Не стоит надеяться, что после отказа от кредитных обязательств, заёмщик сумеет жить спокойной и размеренной жизнью — придётся привыкать к звонкам от коллекторов и от финансового учреждения.

Судебные разбирательства также будут неприятными. При этом, даже если заёмщику удастся скрыться от кредитора, много проблем ожидает его родных — все коллекторы и приставы будут обращаться прямо к ним.

Кредитор должен понимать, что, если он испортит отношения с какой-либо финансовой организацией, он автоматически окажется в чёрном списке всех банков. Теперь над ним навсегда повиснет бремя должника. Кредит такому человеку больше не дадут никогда, на это не пойдёт ни одно банковское учреждение.

Видео:Когда банки прощают долги и кредиты должника? Как списать долги без банкротстваСкачать

Может ли банк простить кредитный долг?

Вас интересует вопрос: простит ли банк вам долг и на какую сумму, если вы просто перестанете его платить? Встречный вопрос: а вы простите долг своему соседу, который благодаря вашим деньгам ездит на авто и живет в шикарной квартире? Не стоит переоценивать возможности банков. Они не печатают деньги, которые выдают нам в кредит.

Откуда банки берут деньги для кредитования?

Большая часть финансов, которыми пользуются заемщики, принадлежат обычным вкладчикам. Это простые трудящиеся, которые хранят свои сбережения на депозитах и крупные предприятия, денежный поток которых находится на счетах банковских учреждений.

За то, что банк пользуется их деньгами, вкладчики получают вознаграждение в виде ежемесячных процентов на вложенную сумму. Что же банк скажет вкладчику, после того как простит вам долг? – Извини, но в этом месяце ты проценты не получишь, так как этому товарищу мы простили его долг, который выдали из твоих сбережений? Так недолго и в долговую яму попасть.

Из примера следует, что безвозвратно никто своих денег не даст. Банковская система – это большая цепочка финансовых операций и миллионы людей, зависящих от ее функционирования. Если все должники прекратят возвращать долги, то вскоре эта цепочка порвется.

Помимо того, что убытки потерпит банк, а вкладчики потеряют свои кровные, – предприятия не смогут выплачивать рабочим зарплату и вскоре остановятся.

Может ли банк простить долг?

В некоторых случаях может. Но этот шаг отнюдь не благотворительность. В финансовых структурах эта процедура называется списание плохого кредита.

Причин, по которым к должнику может быть применена эта процедура, очень мало:

1. Должник умер или стал полностью неработоспособен (инвалидность). Если нет наследников и ценного имущества, от продажи которого можно покрыть или минимизировать долг, то такую задолженность списывают.

2.

Истечение срока исковой давности, когда должника не удается найти в течение 3лет. По их истечении долг списывается. Детальнее об исковой давности читайте на этой странице

3. Должнику просто нечем отдать долг, у него нечего конфисковать, а сумма займа небольшая.

В таких случаях, когда расходы на применение мер на взыскание задолженности превышают сам кредит, долг списывается.

Банкротство физического лица

С недавних пор появился еще один законный способ, чтобы банк не претендовал на выплату вашего долга – это объявить себя банкротом. Такая возможность у физических лиц появилась с 2016 года, и с тех пор данная услуга получила широкое распространение.

Условия:

- наличие просрочек более 3-ех месяцев,

- задолженность по кредитам или ЖКХ более 500 тысяч рублей. Если меньше, например, 300.000, вы все равно имеете право обратиться в суд с заявлением.

Если у вас есть имущество, за исключением единственного жилья (не ипотечного), его могут изъять для реализации. Точно также с автотранспортными средствами, денежными средствами свыше прожиточного минимума, дорогостоящей техникой. Если есть официальный доход – будут списывать 50% до погашения долга. Если же ни доходов, ни имущества – задолженности просто спишут.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

https://www.youtube.com/watch?v=qqjMmq1rfSQ

Данная процедура происходит в суде, она не бесплатная – вам нужно оплатить госпошлину и услуги управляющего. В среднем, расходы составляют до 20-30 тысяч рублей.

Что предпринимают банки, чтобы получить задолженность

Не стоит надеяться, что после смерти или по причине недееспособности заемщика банк сразу забудет про долг. Срок, по истечении которого долг списывается, действительно 3 года.

Но не стоит забывать, что если должник скрывается, то у него остаются родственники, личное имущество и Родина, на которую, вероятнее всего, придется вернуться. Клеймо злостного неплательщика закреплено не только за должником, но и за его родственниками.

Дарить миллионы вам никто не собирается. Даже если квартира, машина и другая ценная собственность переписаны на родственников, у банков есть возможности проверить действительность и законность документов.

В третьем случае, если у должника действительно нечего конфисковать, долг списывается. Как правило, сумма задолженности тоже небольшая, потому что, прежде чем выдавать кредит банки учитывают финансовое положение и социальный статус заемщика.

Коллекторы

Принцип работы коллекторов не всегда законен. Помимо звонков, посещений и предупреждений, они иногда применяют и более жесткие меры.

Они запрещены законом, но не все должники знают, что можно пожаловаться. К тому же, когда долг уже продан коллекторскому агентству, есть возможность уплатить его на более выгодных условиях.

Во время кризиса 2015 года многие должники получили возможность скрыться от выплаты кредитов, воспользовавшись нестабильной политической обстановкой. Разумеется, можно переехать на ПМЖ в другую страну и прятаться от представителей закона в течение 3лет.

Список банков, которые дают кредиты без отказа ⇒

Но следует помнить, что отношения в финансовой сфере не ограничиваются одной страной. К тому же при помощи интернета сегодня можно найти «пропажу».

А в связи с кризисной обстановкой банки предоставляют более лояльные условия по выплатам проблемных задолженностей:

– рефинансирование кредита;– отсрочка платежа;

– кредитные каникулы и др.

Стоит ли рисковать своей свободой действий, или все же пойти на переговоры с банком, решать самому заемщику. Но надеяться на то, что ваш долг будет прощен, не стоит!

Возможно, эти статьи также будут вам интересны:

Рубрика вопрос-ответ:

Скрыть ответ

Консультант сайта КредиторПро.Ру

Татьяна, ни один банк не прощает долг своим клиентам, какие бы ситуации у них не происходили. Все, что можно сделать — это обратиться в банк и написать заявление на реструктур. долга с отсрочкой по выплатам и срочно искать работу

Скрыть ответ

Консультант сайта КредиторПро.Ру

Видео:Банк списал долг по кредиту. Может ли банк списать долгСкачать

Как решить проблемы с банком по кредитной задолженности

Для многих банковский кредит является единственной возможностью приобрести дорогую вещь или услугу, но никто не застрахован оказаться в такой ситуации, когда не окажется возможности вернуть одолженное.

Если просрочить платежи, можно получить множество неприятностей. Поэтому иногда люди спрашивают, а может ли банк простить долг.

Как взыскивают задолженность

Перед тем, как ответить на заданный вопрос, надо узнать, как проходит процедура взыскания. Ни одна компания не простит и не забудет о должнике, и даже небольшие суммы будут усиленно выбивать из должника:

- сначала информация подается в службу безопасности компании;

- потом данные заемщика передают коллекторам, основание – договор с агентством;

- если нет толка, дело отправляется в суд.

Первые три месяца после последнего ежемесячного взноса банк будет самостоятельно пытаться договориться с должником. Человеку звонят сотрудники компании и присылают письма, сообщения.

https://www.youtube.com/watch?v=AbC1HkrVi24

Если такие меры не дают плоды, то банк отправляет запрос коллекторам, и тогда уже они отправляются к заемщику.

Агентство не занимается приобретением проблемных кредитов, особенно небольших и по кредиткам, чаще они работают по договору, выступая на стороне банка.

Даже в этот момент банковская организация может отказаться от требования возврата и простить задолженность по кредиту, не подавая заявление на судебное разбирательство, если:

- клиент умер или исчез, у него нет наследников, которые смогут рассчитаться;

- истек срок давности – по таких делам это три года;

- долг небольшой.

Надо точно знать, что понимается под сроком давности. Он отсчитывается с момента, когда заемщик признался в наличии долга, или когда были внесены последние деньги.

Если в письменной или устной форме человек признал свои обязательства, срок давности начинает отсчитываться сначала.

Чтобы этого избежать, надо не произносить это в беседе с коллекторами и отправлять их прямо в суд.

Когда банк идет в суд

Заемщики могут избежать судебного разбирательства, если есть две причины. Первая состоит в том, что коллекторы справились со своим заданием и получили от должника нужную сумму.

Вторая – банку невыгодно платить за судебное разбирательство, потому что это превысит размер имеющегося долга.

Второй случай требует пояснения.

При любом методе истребования задолженности банк тратит свои деньги, и в зависимости от выбранных способом расходы могут не перекрыться возвращенными средствами.

Если же по кредиту никто ничего не платил, то банк не сможет простить долг и придется судиться.

Если кредит был оформлен с залогом или поручителем, то банк имеет больше шансов вернуть свои деньги.

Конечно, суд все равно будет, потому что получить в свое пользование имущество компания может только по решению третьей стороны.

В таком случае победить заемщик не сможет, но долг будет полностью погашен.

Могут ли простить задолженность после суда

Если суд передал дело судебным приставам, банк перестает свое вмешательство в это дело. Другое дело, если в суд обращалось само агентство, а оно работает с приставами.

Пристав работает в соответствии с законодательством, забирать имущество и деньги должника, наложить арест на счета и продать полученные объекты.

Срок производства занимает 3 года, если за это время не было найдено ликвидное имущество в личной собственности заемщика и свободных денег, то дело завершается.

Поэтому долг могут простить как безнадежный. Поэтому банку приходится простить оставшуюся задолженность.

Три года приставы будут искать возможность взыскать долги у клиента, будут смотреть на счета, если же он найдет работу, то половина зарплаты будет уходить на выплату задолженности.

Что зависит от суммы

Банк может отказаться от возврата и простить задолженность только тогда, когда сумма небольшая.

Если человек остался должен несколько тысяч, то скорее всего, дело до судебного разбирательства не дойдет, а если размер задолженности начинается от пяти тысяч, то придется сходить в суд.

Все эти данные – относительные, имеет значение и финансовая ситуация в компании.

Каждый банк должен списывать проценты дебиторской задолженности, то есть это и есть кредиты, выдаваемые населению. Поэтому маленькая сумма может быть списана.

Последствия

Прежде всего из-за долга перед банковской организацией страдает клиент, потому что он портит свою кредитную историю. То есть взять кредит в следующий раз будет невозможно, даже если отдать деньги.

Все данные хранятся в бюро кредитных историй целых 15 лет.

Если отвечать на вопрос, кому могут простить банковские долги, то надо учитывать несколько моментов – размер долга и финансовое положение клиента.

Также важен размер возвращенного кредита до того момента, как появилась задолженность.

Но не надо думать, что долг спишут сразу и без проблем, потому что все равно компания предпримет шаги к получению средств, так что лучше не допускать задолженности.

Видео:Могут ли Банки, МФО, коллекторы и Приставы простить должнику Долги по кредиту? При каких условиях?Скачать

Кому банк может простить долг по кредиту

Виктория Барбаева. Специализация: экономика, финансы. Два высших образования: инженер и финансист. Экономист мебельной компании из Италии. Дата: 9 апреля 2019. Время чтения 4 мин.

В некоторых случаях при возникновении задолженности перед банком возможно ее списание. Первое – истек срок исковой давности. Второе – должник объявил себя банкротом. Третье – сумма долга небольшая, а затраты на его возврат выше. Кроме того, с финансовым учреждением можно договориться о закрытии займа в случае его частичного возврата.

Прощение банком долга по кредиту – крайне редкое явление. Но это возможно, если сотрудники финансового учреждения считают задолженность безнадежной, а сумму – незначительной. Общий принцип таков – долг списывается в том случае, если затраты на его возвращение выше, чем сама задолженность.

Возможно ли списание долга

Существует три ситуации, когда банк вполне может простить кредитную задолженность:

Условия для прощения

Банки сами очень редко выступают инициаторами в подобных процессах. Обычно решение принимается лишь после того, как гражданин, либо другие организации добьются согласия от банка.

Сам заемщик всегда имеет право обратиться к сотрудникам банка с соответствующей просьбой. Финансовый омбудсмен также может стать автором подобной просьбы.

В это случае применяется досудебный способ урегулирования спора.

https://www.youtube.com/watch?v=swsLurRmUY8

Банки сравнивают стоимость сразу нескольких подходов, чтобы решить, насколько целесообразным будет простить задолженность в настоящее время: продажа, самостоятельное взыскание, судебный порядок требований.

Кроме того, долги прощаются, когда заканчивается стандартный срок исковой давности, равный трем годам. Отсчет ведется с даты, когда поступил последний платеж по кредиту.

Если за этот срок банковская организация не обратилась в суд, то остается только забыть о существующей задолженности.

Рис. 1. Множество долгов не повод отчаиваться

Существуют и другие, менее распространенные основания для прекращения долговых обязательств:

- смерть должника при отсутствующих наследниках;

- исчезновение без вести;

- признание должника недееспособным.

Кроме того, долг может быть списан, а вернее выплачен страховой компанией, если заемщик оформлял ссуду со страхованием жизни и здоровья и стал инвалидом.

Списание по сроку давности или из-за банкротства

Решившему списать долг по сроку давности или банкротству нужно учесть ряд ограничений, включая запрет на выезд за границу.

Однако это не останавливает многих руководителей компаний, работающих в малом и среднем бизнесе, и обычных граждан РФ.

Банкрот, который озадачил себя вопросом оформления документов о неплатежеспособности на упрощенных или обычных условиях, предусмотренных федеральным законом, должен подпадать под следующие критерии:

- среднемесячная совокупная прибыль проблемного должника за аналогичный период не превысила 50 тыс. рублей;

- у физлица нет судимости в сфере экономики;

- пеня в теле кредита за последние полгода не превысила 25 %;

- на протяжении года не зафиксированы факты отчуждения имущества совокупной стоимостью более 2 млн рублей (кроме ипотечного);

- претендующий на банкротство человек имеет не более 10 займов;

- со стороны заемщика за последние 12 месяцев не было безвозмездного отчуждения имущества, стоимость которого превышает 200 тыс. рублей;

- выдержан пятилетний период с момента предыдущего объявления банкротства.

Если у должника есть имущество, за исключением единственного жилья (не ипотечного), его могут изъять для реализации. Точно также с автотранспортными средствами, денежными средствами свыше прожиточного минимума, дорогостоящей техникой. Если есть официальный доход, будут списывать 50% до погашения долга. Если же ни доходов, ни имущества – задолженность просто спишут.

Рис. 2. Для списания задолженности можно оформить банкротство

Данная процедура происходит в суде, куда необходимо подать заявление о банкротстве. Она не бесплатная – нужно оплатить госпошлину и услуги управляющего. В среднем расходы составляют до 20-30 тысяч рублей.

Скачать бланк заявления о банкротстве физического лица

Чем грозит списание долгов

Когда банк списывает задолженность, у гражданина возникает необходимость оплатить налог на доходы физических лиц (13%), так как он фактически получил доход.

В этом случае банк, как налоговый агент, сообщает в ФНС (Федеральную Налоговую Службу) о том, что он простил долг, и заемщик становится налогоплательщиком.

При этом нужно понимать, что, обезопасив свои доходы и имущество, можно не платить не только банку, но и налоговой.

Материал в тему! Как платить кредит, если у банка отозвали лицензию?

Один из подводных камней при списании долга: часто банки прощают задолженность, но после продолжают требовать деньги, запугивая налоговой и тем фактом, что придется платить налог не от основной суммы, а от огромной суммы, включающей тело кредита, проценты, штрафы, пеню и неустойки. В этом случае запомните: ФНС имеет право обязать платить налог только с основного долга.

О том, как списать задолженность по кредиту Сбербанка, смотрите в видео

Видео:Не торопись оплатить просроченный кредит банку. Суда не будет.Скачать

Может ли банк простить долг по кредиту

При получении кредита и возникшей в дальнейшем невозможности оплаты его, некоторые даже не подозревают, что банк может списать этот не только проценты и штрафы, но и весь кредит. Попросту говоря – простить.

Финансовые обязательства можно считать обычным явлением для любого современного человека. Несмотря на это, существенная часть долговых обязательств может остаться невыполненной.

Подобный риск связан как с финансированием бизнеса, так и с предоставлением займов населению. В итоге спорные ситуации грозят длительным судебным разбирательством между кредитором и заемщиком.

Предметом оспаривания является договор, который подписывается обеими сторонами во время одобрения заявки на кредит.

https://www.youtube.com/watch?v=H3Cgzi6loRg

Часто такие казусы возникают при неплатежеспособности клиента. Попробуем разобраться, как правильно находить выход из ситуации заемщику, столкнувшемуся с просроченными долговыми обязательствами, после получения первых уведомлений от банка. Правильный расчет позволит свести к минимуму дополнительную финансовую нагрузку и другой ущерб.

Отмена штрафных начислений со стороны банков

Риск попадания физических лиц в ситуацию с невыплатами со стороны решившего оформить кредит связан как с нестабильной экономической ситуацией, так и с неоправданными скрытыми комиссиями, о которых зачастую умалчивает банк. Они повышают вероятность того, что клиент окажется неплатежеспособным.

Гражданин РФ, попавший в сложное финансовое положение, не всегда находит выход из ситуации с минимальным ущербом для своей репутации.

Если заемщик осознает, что деньги в ближайшее время не удастся заработать, поскольку нет постоянного трудоустройства, что также может быть связано с продолжительной болезнью, увольнением по причине переезда или другой подобной причиной, — нужно сразу пойти в банк и объясниться.

В этом случае лучше не тянуть и официально простить здесь должно быть слово «просить» пересмотреть кредитные обязательства. В данной ситуации клиентам крупного банка страны, включая Сбербанк и банк «Ренессанс кредит», нужно представить следующие документы:

- справка от врача, подтверждающая прохождение курса терапии и срок реабилитации;

- распоряжение об увольнении или понижении в должности;

- свидетельство о смерти одного из близких людей.

Если заемщик правильно все сделает, кредитор вынужден будет идти на уступки с целью предотвращения попадания долга в статус проблемных.

Пойдет ли менеджер финансового учреждения на смягчение кредитных условий, во многом определяется правильностью построенного диалога с клиентом и своевременностью подачи пакета необходимых бумаг.

Если россиянин сможет все оформить по закону, банки в большинстве случаев идут на уступки, предоставляя клиенту на несколько месяцев возможность не платить дополнительные комиссии и штрафы, влияющие на общую задолженность. Это в итоге дает шанс существенно поправить финансовую ситуацию и вывести долг из категории проблемных.

Реструктуризация просроченного кредита

В большинстве случаев как для бизнеса, так и для обычных граждан РФ единственным способом решить ситуацию является реструктуризация долга.

Процедура, связанная с объявлением неплатежеспособности заемщика, будет признана Сбербанком состоявшейся после того, как клиент направил соответствующее письменное заявление о том, что не в состоянии платить.

Подобное обращение к менеджерам финансового учреждения позволяет надеяться на изменение графика выплат на более удобный для клиента. Такая процедура в итоге снижает стремительный рост тела кредита благодаря предоставляемой по закону отсрочке, предусматривающей более низкий процент.

Что грозит оформившему банкротство заемщику

Процедура банкротства является трудоемкой и требующей существенных временных затрат. Получение соответствующего статуса предусматривает использование услуг квалифицированного юриста, которого может предоставить государство.

Подобный шаг оправдан, учитывая тот факт, что процедура может быть проведена исключительно в судебном порядке. Данное условие является обязательным, независимо от того, какой долг у заемщика.

Несмотря на нанесение ущерба имиджу последнего, в случае хорошо продуманной стратегии со стороны защиты клиент наконец сможет избавиться от постоянного шантажа коллекторов законным способом.

Судебная практика показывает, что подобным путем удается списать часть долга, а остальные средства, выделенные банком, компенсировать за счет конфискованного имущества, о чем будет выдано постановление. Суд также может признать долг полностью аннулированным.

Списание долга по сроку давности

Решившему объявить банкротство или списать долг по сроку давности нужно учесть ряд ограничений, включая запрет на выезд за границу и другое.

Однако это не останавливает многих руководителей компаний, работающих в малом и среднем бизнесе, и обычных граждан нашей РФ.

Банкрот, который озадачил себя вопросом оформления документов о неплатежеспособности на упрощенных или обычных условиях, предусмотренных федеральным законом, должен попадать под следующие критерии:

- пеня в теле кредита за последние полгода не превысила 25 %;

- среднемесячная совокупная прибыль проблемного должника за аналогичный период не превысила 50 тыс. рублей;

- претендующий на банкротство человек имеет не более 10 займов;

- со стороны заемщика за последние 12 месяцев не было безвозмездного отчуждения имущества, стоимость которого превышает 200 тыс. рублей;

- у физлица нет судимости в сфере экономики;

- на протяжении года не зафиксированы факты отчуждения имущества совокупной стоимостью более 2 млн. рублей (кроме залогового);

- выдержан пятилетний период с момента предыдущего объявления банкротства.

Смягчение условий выплаты кредитного долга

Кредитование малого и среднего бизнеса, как и микрозаймы для обычных граждан, является причиной спорной ситуации, имеющей последствия для обеих сторон.

Подобные трудности возникают при выдаче ипотеки или любого другого кредита, предусматривающего введение ликвидного имущества под залог. Обращение за консультацией к опытному юристу в таких случаях позволит найти пути решения возникших проблем.

Зачастую можно прийти к согласию путем переговоров и поиска максимально приемлемых условий для кредитора и заемщика, чем в последнее время пользуется население.

Это можно объяснить тем, что финансовому учреждению намного проще получить часть средств, нежели пользоваться услугами коллекторов. Полученные таким способом недвижимость или транспортное средство еще придется продать с предварительной оценкой стоимости, которую будет проводить судебный пристав.

https://www.youtube.com/watch?v=e2oU3uSnOZ4

Обращение заемщика к юристам по кредитным делам позволяет минимизировать любые комиссии и дополнительные сборы со стороны финансового учреждения. Все такие вопросы решаются в консультативном режиме, что позволит исчерпать конфликт, не доводя до судебных разбирательств.

В итоге подобных переговоров принимается решение о том, что клиент все-таки обязан вернуть часть средств из общей суммы долга.

В отличие от ситуации с реструктуризацией, когда возврат денег заемщиком может растянуться на несколько лет, договоренности, достигнутые в результате консультаций о возврате части средств, предусматривают разовый платеж со стороны получившего заем клиента.

Лучше обратиться к юристу

Помимо всех указанных особенностей стоит обратить внимание на то, что банк, получивший уведомление от клиента, который просрочил все выплаты и не в состоянии вернуть полученные средства, тоже не является благодетельной организацией. В первую очередь банк проверит, не пытаются ли его обмануть, не дожидаясь, пока пройдет срок давности судебного иска.

В случае любых подозрений в том, что лицо, обратившееся по поводу списания долга самостоятельно, является мошенником, это грозит отказом в реструктуризации. Банк всегда старается себя страховать.

Но если проблемы предотвратить не удастся, опытные юристы всегда готовы отстаивать интересы кредитора, независимо от того, является им «Тинькофф» или любое другое финансовое учреждение страны.

Да, целевые кредиты для бизнеса можно получить, однако условия их предоставления будут намного жестче.

Если руководитель фирмы пытается получить такой статус незаконно, это возможно. Однако в большинстве случаев назначаются судебные приставы, которые оценивают и продают ликвидное имущество заемщика (в том числе и компании).

Видео:Когда банк может простить долги и кредиты должника? Условия для прощения долгаСкачать

Может ли банк простить кредитный долг, советы юристов

По статистике, из ста человек каждый пятый, оформивший кредит и не имеющий возможности вернуть, задается вопросом: может ли банк простить долг или нет? Оказывается, при определенных условиях действительно может.

Бесплатная первичная консультация юриста

Юридический департамент procollection.ru рассмотрит Вашу долговую ситуацию или вопрос. Подскажем, что делать дальше.

Звоните — консультация по телефону бесплатно:

- +7 (964) 622-42-42

- +7 (925) 772-28-14

Также пишите нам ВКонтакте: https://.com/club177615927 или обращайтесь по контактам на сайте

Что такое прощение и каковы его последствия

Ни одни кредитный договор не будет содержать пункт, указывающий на возможность прощения. Но в ст. 415 п. 1 ГК этот термин определяется, как прекращение обязательства, от выполнения которого кредитор освобождает должника, если при этом:

- Не ущемляются права других граждан, имеющих отношение к имуществу кредитора.

- Должник ничего не имеет против и не отправляет кредитору письменных возражений.

О том, что банк решил простить кредит и проценты, должнику почтой оправляется уведомление. С момента получения официального документа долг считается аннулированным (ст. 415 п. 2 ГК). Теперь ни к лицу, нарушившему кредитные обязательства, ни к поручителю, если таковой имелся, банк не будет предъявлять никаких претензий.

Однако, у должника возникнет другое обязательство, но уже не перед кредитной организацией, а перед налоговым органом. Согласно ст. 210, 228 НК прощеный долг признается доходом гражданина, а значит необходимо уплатить 13% в бюджет.

Следует заметить, что в уведомлении банк информирует об этом бывшего заемщика и у последнего есть два варианта:

- Выполнить налоговое обязательство и, как говорится, «спать спокойно». При этом важно не только уплатить налог, но и отчитаться по нему, заполнив форму 3НДФЛ.

- Не выполнять налоговое обязательство. В этом случае нарушителя ожидает взыскание самого налога, штрафа, размер которого составляет 40% от суммы долга и начисленной за период неуплаты пени (ст. 122 п 3,75 НК).

Вдобавок, если не будет вовремя сдана декларация 3НДФЛ, налогоплательщику придется заплатить еще 5% от величины прощеного кредита (ст. 219 п. 1).

Должнику нет смысла скрывать реальную сумму, которую добровольно списал банк. Во-первых, это наказывается штрафом (ст. 122 п. 1 НК). Во-вторых, кредитные организации предают сведения о прощеной задолженности в налоговые органы.

https://www.youtube.com/watch?v=yX9o3Vab6ow

По описанному выше пути банки идут, если посчитают, что расходы, связанные с возвратом долга, превысят сумму кредита, и выгоднее о задолженности забыть.

В последние годы кредитные организации объявляют «акции амнистии», суть которых сводится к тому, что банки списывают должникам начисленные штрафы и неустойки в обмен на уплату, в течение оговоренного соглашением времени, оставшейся суммы задолженности. В некоторых случаях кредитные организации уменьшают даже и ее.

В результате все остаются в выигрыше:

- долг или его часть возвращаются кредитору;

- неплательщик исполнил на льготных условиях обязательство и при этом не испортил кредитную историю.

Важно! Попросить о таком варианте выплаты долга, может и сам неудачливый заемщик, причем не только у кредитной организации, но и у коллекторов.

В ряде случаев есть шанс получить положительный ответ на предложение и погасить задолженность. Чаще всего банки прощают незначительные долги.

Задолженность на крупные суммы передается коллекторам или взыскивается через суд.

Для оформления документов, составления искового заявления и обращения в судебную инстанцию у банка есть три года. Спустя это время, наступит срок исковой давности, и требовать от должника вернуть кредитные деньги нельзя (ст. 196 п. 1 ГК). Причем банк не сможет претендовать ни на сам кредит, ни на начисленные по нему штрафы, проценты и пени (ст. 207 ГК).

Важно! Исчисление срока исковой давности начинается не со дня подписания договора, а с момента внесения последнего платежа.

Чтобы списать долг таким способом, должники избегают каких-либо контактов с сотрудниками банка. Если заем был взят без обеспечения, этот вариант может сработать. Надеяться на списание, если деньги брались под залог недвижимости или имущества (машины) не стоит. Объект залога будет взыскан в принудительном порядке и реализован приставами на торгах.

Нет человека — нет долгов

Банк вынужден забыть о долге, если гражданин, взявший в долг, умер, а оформленный кредитный договор предусматривал страхование жизни. Страховая компания выплатит банку положенную сумму, оставшаяся задолженность будет списана.

Однако, если у заемщика, окажутся наследники, принявшие имущество, то остаток долга придется выплачивать им, но в пределах унаследованных долей (ст. 1175 ГК РФ).

Если наследников нет, то кредитный долг аннулируется.

Основанием для списания может стать исчезновение неплательщика, признание пропавшим без вести или невозможность должностных лиц установить местонахождение должника. Однако на имеющееся в собственности заемщика имущество и недвижимость может быть наложен арест.

Объявление о несостоятельности

Закон предусматривает еще одну возможность, при которой должник может не платить по долгам. Это банкротство.

Ранее, чтобы пройти процедуру несостоятельности необходимо было соблюдение двух условий:

- Наличие задолженности более чем на 500 тыс. рублей.

- Не внесение обязательных платежей по кредиту в течение трех месяцев.

Закон оставил эти основания, но для кредиторов, если они сами захотят инициировать процесс банкротства заемщика.

Изменения, внесенные в конце января 2018 года в ФЗ-127 дают неплательщику возможность обратиться в суд за признанием себя несостоятельным, если соблюдается хотя бы одно из нижеперечисленных условий:

- У должника нет финансовой возможности рассчитываться с кредиторами согласно установленному договором графика платежей.

- Задолженность составляет более 10% от суммы необходимых выплат, и не погашалась более одного месяца.

- Размер долга превышает стоимость имущества.

- Исполнительное производство было окончено из-за невозможности взыскания. У должника нет имущества или недвижимости, которые могли быть изъяты в счет уплаты долга.

Процедура банкротства занимает от 6 до 9 месяцев и требует от заявителя финансовых расходов:

- уплата пошлины государству 300 рублей (ст. 333.21 п. 5 НК);

- внесение денег на депозитный счет арбитражного суда 25 тысяч рублей (ст. 213.4 п. 4 ФЗ №127);

- обязательная публикация о предстоящей процедуре от 8 тысяч рублей;

- работа финансового управляющего и каждая процедура, осуществленная им по уменьшению суммы долга, от 60 тыс. рублей;

- вознаграждение управляющему в размере 7% от выплаченных денежных средств кредитору в процессе реструктуризации долга.

В среднем, по оценкам экспертов, претендент на банкротство должен потратить от 80 до 200 тыс. рублей. Сумма расходов будет зависеть от величины задолженности и наличия имущества.

https://www.youtube.com/watch?v=IvoJdHOTRJg

Перед принятием решения именно таким способом избежать выплаты долгов по кредиту следует все хорошо обдумать и просчитать.

В процессе банкротства суд рассмотрит вариант реструктуризации задолженности, которая позволит заемщику в течение трех лет выплатить долг. Если такой возможности у должника нет, к делу будет привлечен финансовый управляющий. Он реализует имеющееся у неплательщика имущество, вырученные от продажи денежные средства пойдут на уплату долга и вознаграждение (7%).

Сама процедура банкротства имеет много нюансов, и осуществлять ее лучше с помощью грамотного юриста, хотя это также повлечет за собой определённые финансовые расходы.

Итог

Выплаты долга можно избежать, если:

- сумма долга невелика, и кредитной организации невыгодно заниматься взысканием;

- с момента последнего взаимодействия кредитора и заемщика прошло более трех лет;

- неплательщик умер, местонахождение не известно, покинул страну, пропал без вести;

- должник объявил себя банкротом.

Прощеный долг является доходом гражданина. 13% от суммы подлежит уплате в качестве налога. В противном случае налогоплательщика ожидает штраф.

Банкротство гражданина потребует финансовых расходов и не всегда является лучшим решением.

Видео:Через Сколько лет Списывается Долги по Кредиту в 2022 Году ✔️Прощают ли Долг МФО, Банки, КоллекторыСкачать

Когда банк может простить долг по кредиту

Предположим, вы должны банку деньги и надеетесь, что кредитная организация возьмет и простит вам долг. Возможно, вам при этом кажется, что банк — это бездонная бочка, в которой денег неограниченное количество, а то они вовсе в самом банке и печатаются.

Это, конечно же, не так, поэтому просто так никто долги прощать не будет. Тем не менее, в некоторых ситуациях банки действительно списывают задолженность своим клиентам. Но это — исключительные случаи.

Напомним, когда банк может простить долг по кредиту своему клиенту, в каких случаях это происходит, почему банк не может прощать долги всем подряд.

pixabay.com

Вас заинтересует: Все законные способы не платить кредит банку

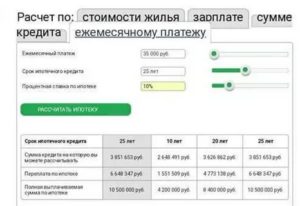

Откуда берутся деньги, чтобы банк выдал вам кредит

Те средства, которые банк дает вам в долг, он фактически берет в долг сам. Причем у ваших же соседей, коллег по работе и т.д. Деньги, которые выдаются в виде кредита — это те деньги, которые банк берет в виде вклада, обещая определенный процент.

Заработок на разнице в процентах по вкладу и кредиту — основной заработок банков.

Предположим, банк принимает средства вкладчика на один год и обещает ему 8% годовых по этому депозиту. Затем он выдает эти же деньги на тот же самый год уже под 18% годовых в виде кредита. Десять процентов годовых в этом примере — это и есть прибыль банка от таких операций.

Таким образом, что мы имеем — для того, чтобы банк простил задолженность по кредиту, он должен извиниться перед вкладчиком, чьи деньги в виде этого кредита выданы и попросить его в свою очередь простить самому банку те средства, которые он положил в виде вклада. Конечно же, так это не работает и работать не может.

Разумеется, в тот момент, когда вкладчиков у банка становятся тысячи, сотни тысяч или миллионы, в некоторых ситуациях он может и простить задолженность, и заранее заложить в свое планирование тот простой факт, что не все должники будут расплачиваться по кредиту аккуратно и вовремя. В том числе по этой причине разница в ставке между вкладами и кредитами обычно большая — в эту разницу закладывают не только заработок банка и зарплату сотрудников, но и риски невозврата долгов.

Но работать такая подстраховка может только тогда, когда списание долгов не становится системой, а происходит в единичных случаях.

pixabay.com

Хорошие условия по кредитам

Home Credit — от 7.9% в год — до 1 000 000 руб. — Оформить

Альфа-Банк — от 7.7% в год — до 5 000 000 руб. — Оформить

Райффайзен Банк — от 8.99% в год — до 2 000 000 руб. — Оформить

В каких случаях банки могут простить долги по кредиту

Есть всего три ситуации, при которых банки действительно могут простить долги по кредитам:

- Должник умер или стал полностью нетрудоспособен (получил инвалидность). При этом не должно быть наследников или имущества, которое можно изъять и погасить долг. Иначе долг могут взыскать и с вступивших в наследство.

- Истек срок исковой давности, во время которого должника не удалось разыскать. В России этот срок равен трем годам. Если человек три года не платит по кредиту, а на него не удается подать в суд из-за того, что местонахождение должника неизвестно, задолженность списывается.

- Сумма задолженности небольшая, и расходы банка на ее взыскание превысят саму эту сумму. Банку просто нецелесообразно будет тратить свое время и деньги на такого должника.

На практике списание долгов перед банками по этим основаниям происходят очень редко.

Кредитные организации прекрасно выстраивают свою работу таким образом, чтобы минимизировать все подобные риски. Скорее всего, банк просто не выдаст кредит потенциально проблемному заемщику. А если проблемы возникнут — будет использовать все возможные способы, чтобы кредит все-таки был возвращен. В том числе привлекая великих и ужасных коллекторов.

Кстати, некоторые из этих способов хотя и не означают списание долга, все-таки облегчают положение человека, который не может погасить свой кредит.

pxhere.com

Выгодные предложения по кредитам

УБРиР — от 6.5% в год — до 5 000 000 руб. — Оформить

ТинькоффБанк — от 8,9% в год — до 2 000 000 руб. — Оформить

СКБ-банк — от 7% в год — до 1 500 000 руб. — Оформить

Как банк может облегчить положение заемщика

Банки прекрасно понимают, что иногда облегчить положение заемщика — в их же собственных интересах. Лучше, если человек вернет чуть меньше денег, чем рассчитывал банк, и сделает это чуть позже, чем не вернет вообще ничего.

https://www.youtube.com/watch?v=4pEjYbrZdcI

Поэтому если ваши жизненные обстоятельства складываются так, что вы действительно не можете погашать свой кредит так, как могли это делать прежде, худшее, что можно придумать — это прятаться от банка.

Гораздо правильнее — обратиться в ваш банк и объяснить свое положение. Если вы успели заработать неплохую репутацию заемщика, банк практически наверняка пойдет вам навстречу.

Во-первых, кредитная организация может отменить штрафные санкции, если пени успели накопиться. Во-вторых, кредит могут рефинансировать — вам дадут новый кредит для погашения старого на более удобных вам условиях. Наконец, иногда банки устанавливают льготный период, во время которого проценты вообще не начисляются, а вы выплачиваете только основное тело кредита.

Для того, чтобы банк пошел навстречу, нужно убедить его, что ваше положение действительно является тяжелым.

Если вас уволили с работы, вам пришлось потратить большую сумму на свое лечение или лечение члена семьи, либо вы попали в какую-то другую тяжелую жизненную ситуацию, соберите все документы, которые это подтверждают, и обращайтесь с ними в банк.

Как мы уже говорили, в кредитной организации вполне вероятно войдут в ваше положение. Даже если не из человеческого сочувствия, то из банального расчета.

Вас заинтересует: 6 рабочих приёмов избежать задолженностей по кредитам

kredity/kogda-bank-mozhet-prostit-dolg-po-kreditu/

💡 Видео

Как выкупить свой долг у банка по договору цессии за 10? Выкуп долга по кредиту третьим лицом.Скачать

Может ли банк списать долг. Банки списывают долгиСкачать

Как списать долг 1 раз в 5 лет по закону? Самое простое объяснение сложного законаСкачать

Через Сколько лет Списываются долги? Можно ли Не платить Кредит, если истек Срок давностиСкачать

Банк может простить кредитные долги? Когда банк обязан списать долги. Ответы на вопросы зрителейСкачать

Когда банк может простить долги? Срок исковой давности по кредитуСкачать

В каких случаях банк может простить долги должнику? Могут ли банки списать кредиты?Скачать

Расплачиваюсь с коллектором свиньей. Как списать долги 2024Скачать

Можно ли просто кинуть банк и не платить кредит 2024. Как списать долги 2024Скачать

Когда банк прощает долги и кредиты должника? Главные основания для прощения долга банкомСкачать

Что будет, если вы перестали платить кредит? Как не платить кредит законно // БанкротствоСкачать

Что будет если КИНУТЬ Банк и Подать на Банкротство. Кредит перед банкротством. Как не платить кредитСкачать

Может ли банк простить кредитСкачать

Через сколько лет списываются долги по кредиту? Срок исковой давности = 3 года!Скачать