Краткосрочные вклады – это оптимальный вариант для тех, кто хочет приумножить имеющиеся у него свободные денежные средства, но при этом не готов к долгосрочным инвестициям.

Однако перед тем, как открыть данный вклад, нужно хорошо представлять себе особенности данного вида вложений и ответственно подойти к выбору банка.

- Особенности банковских депозитов на кратковременной основе

- Кому не подойдет данного рода инвестирование

- Для кого подойдут краткосрочные вклады

- Как выбрать банк

- Краткосрочные вклады в банках Москвы

- Краткосрочные вклады и депозиты в банках России

- Вклад на короткий срок – что это?

- Какие бывают виды краткосрочных вкладов?

- Зачем следует открыть депозит на сверхкороткий срок?

- Как оформить вклад на несколько дней?

- Как выбрать максимальный процент для краткосрочного вклада?

- Закрытие срочного вклада

- Как открыть краткосрочный вклад под высокий процент: 7 правил

- Плюсы и минусы краткосрочного вклада

- Как открыть депозит на короткий срок

- Условия открытия краткосрочного вклада

- Предложения с высокими процентами для жителей Москвы

- Программы Сбербанка, ВТБ24 и других банков России

- Процентные ставки

- Требования к вкладчикам

- Список документов

- Как снять деньги

- Как закрыть депозит

- Особенности краткосрочных вкладов — виды, условия размещения, инструкция по открытию + обзор ТОП-3 банков

- Что такое краткосрочный вклад

- Какие бывают виды краткосрочных вкладов

- Депозиты до 3 месяцев

- Депозиты от 3 месяцев до полугода

- Депозиты от 6 месяцев до 1 года

- В какой валюте открывают краткосрочные вклады

- Как открыть краткосрочный вклад – подробное руководство

- Где открыть выгодный краткосрочный вклад – обзор ТОП-3 банков

- Тинькофф

- Touch Bank

- Альфа-банк

- На что обращать внимание при выборе программы депозита

- Размер процентной ставки

- Срок депозита

- Условия расторжения договора

- Обязанности сторон

- Возможность досрочного снятия и пополнения счета

- Стоит ли открывать краткосрочные вклады – реальные отзывы

- Заключение

- Как и где открыть краткосрочные вклады (депозиты) под высокий процент для физических лиц

- Что такое вклад на короткий срок

- Условия вкладов

- Кому подойдут такие депозиты

- Какие банки предлагают вклады на короткий срок

- ВТБ

- Банк Открытие

- Сбербанк

- Как открыть вклад

- Преимущества и недостатки депозитов

- Как продлить вклад

- 🎥 Видео

Особенности банковских депозитов на кратковременной основе

Первое, что замечает потенциальный вкладчик, когда просматривает предложения банков – это то, что краткосрочные вклады выдаются под более высокий процент, чем долгосрочные.

Это действительно так, но, если вы колеблетесь между вложением на 3 месяца и 1,5 года, лучше подсчитать сумму процентов в обоих случаях.

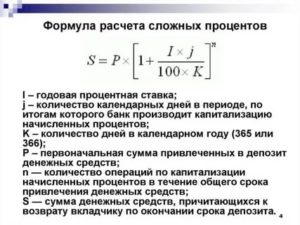

Вполне возможно, что долгосрочный вариант с более низкой ставкой, но с учётом капитализации (т.е. когда начисленные проценты не снимаются, а на них дальше начисляются проценты) даст более высокую прибыль, чем несколько краткосрочных депозитов, открываемых и закрываемых друг за другом.

Второе, что нужно учитывать при выборе вкладов в банках Москвы и регионов – краткосрочные предложения зачастую являются акционными и имеют выгодную высокую ставку. Такие банковские акции бывают приурочены к определённым праздникам, важным событиям или просто к наступлению нового сезона.

К примеру, Сбербанк из краткосрочных вкладов под высокий процент предлагает депозит «Побеждай», приуроченный к ЧМ-2018 и имеющий повышенную ставку. А в Уралсибе можно открыть депозит «Наше лето», который является сезонным.

Минус таких предложений один – они однократны и доступны только ограниченное время. С другой стороны, предлагаются действительно выгодные условия, а после окончания действия одного предложения обычно вскоре появляется новое.

Кому не подойдет данного рода инвестирование

Краткосрочный вклад под высокий процент – вариант, который подойдёт не каждому. Деньги придётся отдать в банк минимум на 3 месяца, и в это время их нельзя будет снять без процедуры досрочного закрытия.

Поэтому если есть реальная вероятность, что в период депозита вам может понадобиться срочно вернуть деньги, лучше сделать выбор в пользу накопительного счёта или карты с начислением процентов на остаток.

Кроме того, нужно иметь достаточно крупную сумму. Да, Сбербанк краткосрочные вклады открывает в основном от тысячи рублей, но в большинстве других коммерческих банков минимальная сумма составляет 10-30 тыс. руб.

Для кого подойдут краткосрочные вклады

Самый очевидный ответ – если у вас есть свободные денежные средства, и вы хотите их приумножить, но при этом не готовы к долгосрочным инвестициям, например, в ценные бумаги или долгосрочные депозиты, то это то, что Вам как раз подходит.

Недолговременный характер вложений в современной обстановке тоже является плюсом.

Многим людям психологически сложно внести свои деньги на депозит, зная, что они не получат к ним доступ более года. Чтобы решиться на такое вложение, им нужно иметь высокое доверие к банку. А вклад на 3 месяца станет отличным «знакомством» с банком, которое может потом перерасти в долгосрочное сотрудничество.

Ещё один косвенный плюс – это создание репутации в банке.

Например, если вы в ближайшем будущем планируете взять ипотеку или потребительский кредит, а в настоящее время располагаете свободными деньгами и хотите открыть вклад, то делайте это в том банке, в котором собираетесь кредитоваться.

Вполне возможно, что в будущем вам предложат более выгодные условия «для своих» — низкую ставку по кредиту, увеличенный кредитный лимит и др.

Как выбрать банк

Выбор банка для вклада – дело ответственное и довольно противоречивое. С одной стороны, многие вкладчики предпочитают нести свои деньги в крупнейшие банковские учреждения типа Сбербанка и ВТБ. Это объяснимо, ведь вкладчик должен доверять банку, а в свете волны отзывов лицензий у коммерческих банков сложно доверить свои накопления малоизвестному банку.

https://www.youtube.com/watch?v=YDxxvYt9Efo

С другой стороны, это сказывается на доходности. Краткосрочные вклады Сбербанка для физических лиц будут менее прибыльными, чем у менее крупных банков. Просто потому, что такому известному в банковской сфере бренду нет необходимости гнаться за клиентами и заманивать их выгодными ставками – клиенты все равно к нему придут.

Следовательно, если вы ищете краткосрочные вклады под высокий процент, Сбербанк – не самый выгодный вариант.

Лучше обратиться в менее именитый банк, который активно старается выиграть в конкурентной борьбе и привлекает выгодными предложениями – Альфа-Банк, Промсвязьбанк, Газпромбанк и др.

Опять же, если Вас интересуют социальные вклады (краткосрочные и не только), то Сбербанк как раз предлагает несколько вариантов для накопления средств пенсионерам и детям.

Краткосрочные вклады в банках Москвы

На июль 2018 года московские банки предлагают следующие наиболее выгодные варианты (доходность при вкладе 100 тыс. руб.):

- — Совкомбанк – под 7,4% на 92 дня, доход 1865 руб.;

- — Альфа-Банк – под 7,04% на 92 дня, доход 1775 руб.;

- — Промсвязьбанк – под 6,54% на 92 дня, доход 1647 руб.;

- — ВТБ – под 6,43% на 92 дня, доход 1622 руб.;

- — Россельхозбанк – под 6,1% на 91 день, доход 1521 руб.;

- — Бинбанк – под 6,05% на 91 день, доход 1508 руб.

Перед открытием нужно обязательно уточнять возможность пополнения и частичного снятия в период работы депозита.

(Всего просмотров 199, сегодня: 1 )

Видео:Не открывай вклад в Сбербанке пока не посмотришь это видео / Условия и проценты в 2024 годуСкачать

Краткосрочные вклады и депозиты в банках России

Быстрое оформление

Моментальная выдача денег

Качественное обслуживание

Гарантия результата

При наличии временно свободных финансов можно их разместить в банке под проценты и получить дополнительный доход.

Это также возможность сохранить и не потратить на пустяки средства, которые понадобятся через определенное время на отпуск, оплату учебы или крупную покупку.

Разобраться, какими бывают краткосрочные вложения, насколько выгодны – непросто. В статье собрана информация, которая поможет сделать правильный выбор и не пожалеть о нем.

Вклад на короткий срок – что это?

Депозит на период от одного до шести месяцев – популярная услуга в большинстве кредитных учреждений. Она предназначена для предприятий и граждан, которые располагают временно свободными средствами и хотят их приумножить.

Для банка такие инвестиции не очень выгодны, поэтому проценты по вкладам на период меньше полугода невелики. Но это поможет защитить средства от инфляции и удержаться от соблазна потратить их впустую.

ВАЖНО! Вклады сроком от одного дня, как это ни удивительно, тоже встречаются. Чтобы получить при таких условиях, например, 16 000 рублей, нужно обладать сотней миллионов

Какие бывают виды краткосрочных вкладов?

Самые невыгодные депозиты – сроком до одного месяца. Такой вклад имеет смысл делать только очень большой суммой, потому что прибыль от размещения небольших средств получится скромная. Например, при стандартной ставке 6% годовых вклад на один месяц суммы в 30 000 рублей принесет 152 рубля. При этой же ставке размещение даже 1 000 000 принесет всего 4 800 рублей.

Наибольшей популярностью пользуются вклады сроком от двух до шести месяцев. За этот период даже при условных 30 000 рублей выгода составит уже 900, а для миллиона – 30 000.

Краткосрочным считается также депозит до 1 года. При сохранении такой же ставки выгода будет более существенной.

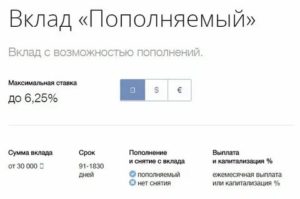

Краткосрочные вклады отличаются:

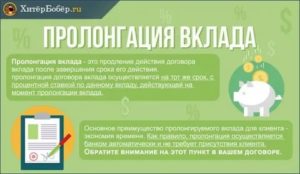

- возможностью автоматической пролонгации (продления);

- отсутствием или наличием штрафных санкций за досрочное закрытие;

- возможностью пополнять вклад.

Кроме того, краткосрочные депозиты могут быть с капитализацией. Это значит, что на накопленную за определенный период (месяц, квартал) сумму также начисляются проценты.

https://www.youtube.com/watch?v=y7DG5CQL7bc

Еще одна особенность вкладов – они бывают специализированными. Например, пенсионный, студенческий, детский.

ВНИМАНИЕ! Банкам краткосрочные вклады тоже выгодны – таким образом они привлекают новых клиентов

Зачем следует открыть депозит на сверхкороткий срок?

Еще семь-восемь лет назад такие вклады пользовались большой популярностью, и практически все банки предлагали хорошие условия – 12–14% годовых. Однако времена изменились, и найти ставки выше семи процентов в 2019 году нереально. Это связано с экономической ситуацией в стране и официально низким уровнем инфляции.

Сверхсрочный вклад выгодно делать только очень большими суммами. Банки это понимают и сами устанавливают нижний предел в несколько сот тысяч рублей. Все же есть смысл в таком депозите, если, например, намечается сделка по приобретению недвижимости. Пока будут пройдены все этапы оформления, начальная сумма может немного подрасти.

Размещение вклада на сверхкороткий срок может понадобиться для подтверждения наличия сбережений. Это требуется для получения визы или приобретения недвижимости за границей.

Открытие депозита даже на короткий срок может повысить доверие банка к клиенту как будущему заемщику, например, при ипотечном кредитовании.

СПРАВКА! При размещении 5 000 000 рублей на срок 10 дней накопленные проценты составят 8 тысяч. А это покроет часть расходов по сделке с недвижимостью

Как оформить вклад на несколько дней?

Для того чтобы открыть краткосрочный депозит, нужно внимательно изучить предложения банков и выбрать подходящее исходя не только из более высокой ставки, но и из надежности кредитного учреждения.

Затем вкладчик обращается в отделение финансовой организации с заявлением и предоставляет необходимые документы:

- паспорт во всех случаях;

- для специализированного вклада – пенсионное удостоверение, студенческий билет, свидетельство о рождении ребенка.

После заполнения заявления сотрудник банка составит договор, с которым нужно очень внимательно ознакомиться, прежде чем ставить свою подпись. Если какие-то термины или условия непонятны – лучше уточнить у специалиста, чтобы впоследствии не был неожиданностью отказ кредитной организации выплатить всю сумму по первому требованию.

Документы оформляет живой человек, поэтому в них могут быть технические ошибки – хотя бы одна неправильная буква в фамилии или цифра в паспорте создадут большие проблемы при закрытии вклада.

СПРАВКА! Договор – это соглашение с кредитным учреждением, которым должны руководствоваться обе стороны

Затем клиент вносит оговоренную сумму в кассу банка, получает на руки приходный ордер и сберегательную книжку, если это предусмотрено.

Как выбрать максимальный процент для краткосрочного вклада?

Для того чтобы найти лучшее предложение, не нужно обивать пороги кредитных учреждений. Вся информация по актуальным вкладам есть на сайтах банков.

Можно пойти простым путем:

- Составить список банков, вызывающих наибольшее доверие.

- Ознакомиться с их предложениями на официальных сайтах.

- Выбрать наиболее подходящий вариант, рассчитав потенциальную выгоду при помощи онлайн-калькулятора (они есть у каждого банка).

Второй способ:

- Выбрать наиболее приемлемый вклад на специализированных веб-ресурсах (например, порталы banki.ru, sravni.ru).

- Здесь же рассчитать итоговую сумму.

- Отправить заявку в банк прямо с web-страницы агрегатора.

При выборе вклада стоит понимать разницу между рекламным предложением «ставка до 7%» и эффективной ставкой. Потому что банк может платить именно 7% только при размещении депозита на срок 12 месяцев.

А при открытии вклада на срок 30 дней ставка может составить и 6,5 и даже 5%. Еще от чего может зависеть процент по вкладу – это сумма размещаемого депозита: чем она выше, тем привлекательнее ставка.

ВНИМАНИЕ! Не нужно гнаться за уникальными предложениями с прибыльностью много выше рыночной – велик риск нарваться на микрофинансовые организации или мошенников

Закрытие срочного вклада

Эта процедура несколько проще, чем открытие депозита. Нужно обратиться в банк в день окончания действия договора с заявлением и получить свою вложенную сумму и проценты по ней. Если скорой необходимости в наличных деньгах нет, можно продлить действие договора еще на один период.

https://www.youtube.com/watch?v=hj89MdDmaD0

Бывают ситуации, когда банк, в котором открыт вклад, обанкротился. Не стоит паниковать. Во-первых, в РФ все вклады защищены. Если сумма не превышает 1 400 000 рублей, она будет возвращена полностью за счет агентства страхования вкладов, в том числе и накопленные проценты.

Во-вторых, Центральный Банк РФ назначит процедуру санации и управляющее кредитное учреждение, которое и будет заниматься выплатами вкладчикам.

Если планируется к размещению на депозите сумма более 1,4 млн рублей, есть смысл открыть накопительные счета в разных финансовых организациях. Или пренебречь максимальной ставкой, сделав выбор в пользу надежности кредитного учреждения.

Итак, чтобы получить хорошую выгоду от краткосрочного банковского вклада, нужно располагать значительной суммой, подобрать период с лучшими процентами, капитализацией и возможностью пополнять счет во время действия договора. Внимательно читать условия, не стесняться уточнять непонятные моменты, выбирать наиболее надежного партнера.

Видео:Никогда не открывайте вклад в СбербанкеСкачать

Как открыть краткосрочный вклад под высокий процент: 7 правил

— Advertisement — Краткосрочные вклады — где выгоднее?- Advertisement —

Краткосрочными называют вклады на короткий срок от одного месяца до полугода. Самым популярным считается вклад на три месяца. Он минимизирует риски потери средств, и способен принести владельцу вклада доход. Величина дохода напрямую зависит от суммы вклада.

Краткосрочные вклады относятся к виду депозитной банковской услуги. А значит снимать средства со счета полностью, согласно условиям договора будет нельзя. Но чаще всего банки предоставляют возможность ежемесячно забирать сумму от начисленных процентов, или устанавливают границы, ниже которой средства на счете снижаться не должны.

Так как размещение денег предполагается только на короткий срок времени большого дохода ожидать не стоит, но в некоторых случаях стоит отдать предпочтение именно этому виду вкладов.

Например, если на руках имеется большая сумма денег для определённой покупки, но договор купли-продажи можно заключить только через несколько месяцев, можно воспользоваться этим временем и поместить сумму на депозит. Тем самым, деньги будут защищены от инфляции, и могу принести доход.

Плюсы и минусы краткосрочного вклада

Любой банковский продукт вызывает сомнения и опасения населения, стоит ли доверять свои средства краткосрочным вкладам:

- Недолгий срок размещения, позволяет спланировать свои крупные траты и рассчитать возможный срок отсутствия доступа к деньгам.

- Процент ставки нестабилен, он то повышается, то снижается. Используя свои средства для краткосрочного вклада, велика вероятность, что к сроку окончания действия договора ставка возрастет, и повторное вложение на новых условиях окажется еще более выгодным.

- Делая вклад на короткий срок уверенности в том, что с банком, а значит и вкладом ничего не произойдет больше.

- Открытый вклад обязательно страхуется.

- Процентная ставка на краткосрочный вклад незначительно меньше ставке на долгосрочных условиях.

- Часто пунктом договора обозначена возможность пролонгации договора, с минимальными трудозатрами вкладчика, если он не решил прекратить сотрудничество с банковским учреждением.

Предложения банков по краткосрочным вкладам.

Минусы у краткосрочного вклада отыскать сложно, можно отметить лишь, что по долгосрочным вкладам ставка все-таки выше, но иногда речь идет о десятых долях процента.

Как открыть депозит на короткий срок

Открытие краткосрочного счета подразумевает следующие этапы:

- Регистрация через интернет. Этот способ подойдет, если в наличии есть карта банка с внесенными средствами, предназначенными для финансовой операции. Заходим на официальный сайт банка в личный кабинет, регистрируемся, проходим по нужным вкладкам, подтверждаем операцию кодом, высланным на указанный номер телефона. Все, ждем доход. Все операции, предусмотренные для вкладчика тоже возможно выполнять, не посещая банковское учреждение.

- При личном посещении отделения банка необходимо иметь с собой паспорт и средства, наличные или на банковской карте, значения не имеет. Рассмотреть все предложения банка с тщательным изучением условий вклада. Подписать договор на оформление краткосрочного вклада и внести деньги на открытый счет.

Что думают эксперты по поводу вкладов с высокими процентами, смотрите в этом видео:

Условия открытия краткосрочного вклада

Открытие краткосрочного вклада под высокий процент в ситуации экономической обстановки самый надежный способ, сохранить и получить доход со своего капитала.

Хотите получать дополнительный доход каждый месяц? Тогда воспользуйтесь вкладом с ежемесячной выплатой процентов, подробности по ссылке.

Чтобы правильно все рассчитать и оценить выгодность вложения стоит внимательно изучить условия, предложенные банком для открытия краткосрочного вклада:

- Срок действия договора. Средства, использованные для вклада, нельзя использовать до окончания действия подписанного договора.

- Величина ставки и размер дохода с вложенной суммы.

- Какова минимальная сумма для открытия вклада.

- Возможность вывода процентов: ежемесячно или полностью по окончанию срока действия вклада.

- Возможность пополнять вклад, тем самым повышая конечную сумму прибыли от депозита.

- Степень надежности банка, место в рейтинге лицензированных банков РФ.

- Уточните, если в договоре пункт об авто продлении его действия, это избавит от необходимости повторного посещения банка, при желании продлить вклад на еще один срок.

Предложения с высокими процентами для жителей Москвы

Банки предлагают вклады со специальными ставками для пенсионеров, прочитать об этом можно здесь.

С минимальными рисками для своих средств, появляется возможность получить доход по ставке, находящейся на уровне ставок долгосрочных вкладов. Среди самых щедрых на высокую ставку для жителей Москвы и других регионов называют следующие банки:

- Газпромбанк – ставка от 8,7%;

- Московский кредитный банк – от 8,5%;

- Промсвязьбанк – от 8,25%;

- ВТБ24 – от 7,9%;

- РоссельхозБанк – от 7,3%;

- Банк Открытие – 7,11%;

- Альфа-Банк – от 6,15;

- Сбербанк – от 6%.

Примеры краткосрочных вкладов для пенсионеров.

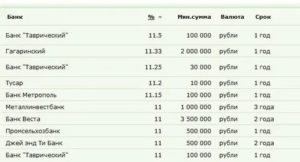

Программы Сбербанка, ВТБ24 и других банков России

| Наименование банка | Размер ставки | Мин. взнос | Срок размещения, месяцы |

| Сбербанк | от 6,03 % до 9,07% | 1000 | 1 |

| РоссельхозБанк | от 7,15% до 10,3% | 3000 | 1 |

| ВТБ24 | от 8,27% до 9,53% | 100 000 | 3 |

| Альфа-Банк | 10,61% | 10 000 | 92 дня |

| Восточный экспресс | 11,41% | 30 000 | 1 |

Процентные ставки

Процентная банковская ставка величина не постоянна, зависящая от многих внешних факторов, как внешней, так и внутренней экономики. В первую очередь величина ставки банков зависит от ставки назначенной Центральным банком России, эта цифра служит точкой опоры для дальнейшей работы представителей банковского сектора.

Где можно открыть вклад под большие проценты, смотрите по ссылке.

Банки предлагали вкладчикам условия со ставкой 20, а иногда и выше годовых начислений на внесенную сумму. Этот факт заставил даже самых сомневающихся граждан воспользоваться такой возможностью сохранения своих средств от пагубного влияния инфляции.

https://www.youtube.com/watch?v=9XryDWgbpMk

Самыми резкими темпами снижаются ставки по вкладам от одного до трех месяцев. Банкам намного выгоднее использовать средства долгосрочных вкладов, именно поэтому условия для их размещения выглядят на первый взгляд более заманчивыми.

Какие банковские ставки по вкладам не будут облагаться налогом, расскажет это видео:

У вас плохая кредитная история? Микрозаймы вам помогут ее исправить, а как это сделать – узнайте из этой статьи.

Требования к вкладчикам

Вклад на территории Российской Федерации могут совершить все граждане РФ, но есть ограничения к некоторым категориям граждан:

- открыть вклад в банке могут только граждане, достигшие возраста 14 лет и получившие на руки паспорт, удостоверяющий личность;

- гражданин в обязательном порядке должен иметь свидетельство о постановке на учет в налоговых органах – ИНН;

- вклад на территории РФ имеют право открыть иностранные граждане, временно проживающие на территории РФ, для подтверждения своего статуса им необходимо предоставить в банке при заключении договора паспорт и документ подтверждающий, разрешение проживания на территории РФ.

Список документов

Открытие вклада в банке требует от клиента, определенных формальностей, представителю банка при личном визите необходимо предъявить:

- паспорт, удовлетворяющий личность;

- для военнообязанных военный билет и удостоверение личности;

- для иностранцев паспорт и разрешение на временное пребывание на территории РФ;

- заявление, составленное специалистом банка с учетом личных данных вкладчика и его личной подписью, договор составляется в нескольких экземплярах, по одному экземпляру каждой стороне сделки.

Деньги можно заработать на опционах, а как именно – узнайте по ссылке.

Как снять деньги

Деньги с вклада можно получить теми же способами, что использовались для его пополнения: онлайн или при личном визите в отделение банка.

Как закрыть депозит

При желании изъять свои средства из обращения банка и получить начисленный доход, необходимо точно знать срок действия вклада и точную дату окончания срока действия подписанного договора.

Что такое КПК и для чего он нужен, вы можете узнать тут.

Для закрытия вклада, за несколько дней до его окончания стоит посетить отделение, где оформлялся вклад.

Что такое депозит и какие его виды?

С собой необходимо иметь паспорт и свой экземпляр банковского договора. Специалист предложит заполнить анкету или заявление о желании вклада и уточнит условия возврата денежных средств вклада и суммы дохода, полученной по нему.

— Advertisement — Advertisement — Advertisement —

Видео:Лучшие вклады и ставки куда ни ткни в Январе 2024 Что делать с вкладами #14Скачать

Особенности краткосрочных вкладов — виды, условия размещения, инструкция по открытию + обзор ТОП-3 банков

Случаются ситуации, когда есть в наличии некоторая сумма денежных средств, а покупки планируются только через 2–3 месяца или через полгода. Для увеличения этих средств пользуйтесь специальной банковской услугой — краткосрочными вкладами.

Почти в каждом банке предусмотрен краткосрочный вклад (КВ). В сравнении с вложениями на длительный срок, в этой программе есть свои нюансы, которые обязательно необходимо знать вкладчику. Рассмотрим подробнее, что собой представляет депозит на короткий срок, на какое время заключают договор, и как выбрать подходящую программу.

Что такое краткосрочный вклад

В кризисные времена, когда банкам то и дело отказывают в лицензии, депозитные средства могут в любой момент оказаться заблокированными. По этой причине среди населения стали более популярны краткосрочные вклады. Этот прием позволяет отдавать в банк деньги под процент на срок до 1 года, уменьшая тем самым риски.

Здесь больше действует психологический фактор – потенциальный вкладчик считает, что в кратчайшее время серьезные катаклизмы в финансовой системе не произойдут, поэтому денежные средства не только сохранятся, но и увеличатся за счет начисленных процентов.

https://www.youtube.com/watch?v=cRq5xAuDK14

Особенно этот подход эффективен при инвестировании на срок от 2 до 6 месяцев. Такой вклад входит в число наиболее популярных банковских услуг в настоящее время.

Есть и другие обстоятельства, привлекающие вкладчиков к такому виду инвестирования:

- более выгодные условия, чем при открытии дебетовой карты;

- по таким банковским продуктам действует система обязательного страхования;

- при желании вы вправе продлить договор после окончания срока действия текущего.

Перезаключение сделки после окончания депозита довольно часто применяется в условиях нестабильности финансового рынка. Первоначальный договор заключается на самые минимальные сроки – от 1 до 3 месяцев.

За этот период в банке могут измениться процентные ставки, и могут появиться более выгодные условия. По окончании действия текущего депозита клиент выбирает более выгодную программу.

Какие бывают виды краткосрочных вкладов

Для банков долгосрочные инвестиции – основная составляющая их капитала. Краткосрочные вклады не входят в список приоритетных услуг финансовых учреждений. Следовательно, и процентные ставки по КВ гораздо ниже в сравнении с другими депозитными программами.

Тем не менее, вкладчикам все же есть выгода от таких депозитов — к примеру, если воспользоваться программой, где процент от суммы инвестиции выплачивается наперед, или присутствует капитализация процентов.

Выгода от депозита с капитализацией заключается в начислении процентов на уже присоединенные к сумме инвестиции проценты, начисленные в предыдущем периоде. Таким образом, общая сумма увеличивается с каждым месяцем, и уже на нее начисляют проценты.

https://www.youtube.com/watch?v=y7DG5CQL7bc

Еще одно выгодные условие краткосрочного вклада — программа пролонгации, при которой срок действия депозита автоматически продляется после его окончания, даже без перезаключения договора.

Рассмотрим три разновидности КВ, различающихся по сроку действия .

Депозиты до 3 месяцев

Существенная выгода от такого депозита будет ощутима только при вложении большой суммы, поэтому среди большинства вкладчиков такая программа менее популярна.

Интерес к ней чаще возникает у юридических лиц, поскольку на предприятиях и в организациях нередко на время высвобождаются крупные денежные суммы, которые легко приумножить за счет срочного инвестирования.

Депозиты от 3 месяцев до полугода

Этот вид инвестирования популярен среди физических лиц, так как есть возможность вкладывать любые суммы, а процентная ставка выше, чем у предыдущей разновидности. Много заработать не получится, зато минимальный срок снижает риски невозврата собственных вложений.

Депозиты от 6 месяцев до 1 года

Тоже пользуются повышенным спросом среди частных лиц. С увеличением срока договора увеличивается процентная ставка, а значит и доход.

В какой валюте открывают краткосрочные вклады

В рублевом депозите обычно процент всегда выше, чем в долларах, евро и других денежных единицах. Но это не означает, что нужно открывать только в национальной валюте.

Финансисты рекомендуют принимать решение относительно валюты с учетом несколких важных моментов:

- Какой валютой располагает вкладчик.

- Какая валюта нужна будет на момент выплаты средств.

- Цель вложений – сберегательная, накопительная.

- Вид депозитной программы, так как не все они оформляются в зарубежных валютах.

- Уровень доходности депозита.

Открывать депозит в зарубежной валюте наиболее выгодно именно на короткий срок, поскольку невозможно предсказать колебания курса. Это целесообразно, если вы уже располагаете сбережениями в валюте.

Но если у физического лица намерение просто сохранить и слегка приумножить сумму на пару-тройку месяцев, нет смысла переводить ее в другие валюты, а затем снова конвертировать обратно, поскольку конверсионные операции уменьшат доход.

Если же цель – получать ежемесячно доход, лучше вкладывать в национальной валюте, поскольку такие программы имеют самый высокий процент, а значит, более доходные.

https://www.youtube.com/watch?v=en5jmNQPxKc

Вкладывая в долларах и евро, необходимо примерно понимать, в какую сторону будет двигаться цена. Это поможет уменьшить риски, поскольку банки возвращают вклады по текущей на момент выплаты цене, и могут сделать перерасчет процентов соответственно колебаниям курса.

Как открыть краткосрочный вклад – подробное руководство

Желающим вложить денежные средства для начала необходимо выбрать банк, который внушает доверие.

На что в первую очередь обращать внимание при выборе банка:

- известность банка, срок его работы на финансовом рынке;

- финансовое состояние — это показатель надёжности учреждения и успешности его политики;

- место в банковском рейтинге – чем ниже, тем рискованнее;

- местонахождение филиала и главного офиса;

- размер процентной ставки;

- тарификация за обслуживание.

О выборе банка — в этом видеоролике:

Далее идёт выбор программы. Вкладчику доступно несколько предложений, сходных по сути, но различных по условиям. На этом шаге следует хорошо изучить весь предоставленный банковскими сотрудниками материал относительно вклада и выбрать максимально подходящий под ваши критерии.

Важно понимать, с какой целью делается инвестиция.

Есть несколько видов КВ:

- Сберегательный – когда цель — сохранение суммы. Такие продукты не предусматривают частичное снятие или пополнение вклада на протяжении всего периода его действия. Даже если уже через 10 дней после заключения договора наступит форс-мажорное обстоятельство, снять деньги без потерь не получится.

- Доходный – начисленные проценты выплачиваются каждый месяц или квартал.

- Накопительный – позволяет в течение всего срока действия вклада пополнять основную сумму. Дополнительно вложенные средства включаются в состав основной суммы, на них также начисляется процент.

- До востребования – в случае необходимости клиент вправе в любой момент расторгнуть договор и забрать деньги с накопившимися за текущее время процентами без штрафных взысканий.

Сам процесс оформления прост и занимает минимум времени.

Для этого необходимо:

- прийти с паспортом в ближайшее отделение выбранного учреждения;

- заполнить анкету, указав достоверные данные о себе и, если нужно, данные родственников;

- написать заявление на открытие депозитного счета;

- внимательно прочитать и подписать договор, один экземпляр которого остается у банка, второй выдается на руки вкладчику.

Где открыть выгодный краткосрочный вклад – обзор ТОП-3 банков

На территории Российской Федерации огромный выбор банковских структур.

Рассмотрим три наиболее востребованных среди вкладчиков варианта.

Тинькофф

Популярный в России банк, имеющий множество клиентов по всей стране. В 2017 году был признан банком года.

Крупнейший мобильный банк, который сознательно отказался от филиалов, мотивируя это тем, что на содержание отделений тратится больше денег. А сотрудничая с клиентами через интернет, у организации есть возможность сделать тарифы более выгодными.

Touch Bank

Банк популярен на всей территории РФ. Предлагает множество выгодных программ, включая краткосрочные депозиты в рублях и в валюте.

У Тач-банка тоже нет филиалов, а все сделки осуществляются через собственный онлайн-кабинет либо мобильное приложение. Зато он сотрудничает со многими банками мира, благодаря чему предоставляет возможность пополнять и снимать средства через банкоматы партнеров в любой европейской стране.

Альфа-банк

Один из крупнейших банков России. Год основания 1990, что свидетельствует о его надежности. Головной офис его расположен в Москве, а большинством акций владеет крупнейшая компания АО «АБ Холдинг».

Альфа-банк выполняет все виды банковской деятельности – кредитование, накопительные и инвестиционные программы как физических лиц, так и частного бизнеса.

https://www.youtube.com/watch?v=zWRe33JyaMU

Филиалы и банкоматы этого учреждения находятся на всей территории России и стран СНГ.

На что обращать внимание при выборе программы депозита

Выбор депозитной программы – дело сложное, поскольку в каждом банке существует множество предложений, среди которых легко запутаться.

Чтобы сэкономить время и на максимально выгодных условиях оформить для себя договор, обращайте внимание на основные параметры.

Размер процентной ставки

При выборе минимального срока помните, что процент будет небольшим, поскольку банкам такие инвестиции невыгодны.

При этом банк имеет право менять процентные ставки в некоторых программах на протяжении депозитного срока, что невыгодно инвестору. Поэтому следует внимательно изучать этот вопрос заранее. Не стоит надеяться, что ставка останется первоначальной на протяжении всего срока.

Срок депозита

Не менее важный пункт, дающий возможность выбора срока от 1 до 12 месяцев. С увеличением срока повышается прибыль, но и риск невозврата средств в случае непредвиденных обстоятельств.

Рекомендуем обращать внимание на право досрочного закрытия договора, при котором банк производит перерасчет процентной ставки по минимальным тарифам.

Условия расторжения договора

Если нет уверенности в том, что вложение не понадобится в ближайшее время, лучше обратить внимание на право расторжения договора в любой момент с минимальными потерями по процентам. В некоторых банках при досрочном расторжении вводятся штрафные санкции, что, естественно, невыгодно для вкладчика.

Обязанности сторон

Этот пункт следует внимательно изучать, чтобы знать все свои обязанности при составлении договора. При нарушении этих правил банк имеет право лишить вкладчика процентов и даже предъявить штраф, либо разорвать соглашение.

Возможность досрочного снятия и пополнения счета

Если вкладчик рассчитывает на досрочное снятие, лучше искать программу, которая допускает такую возможность. К тому же это еще больше снижает риски невозврата.

Стоит ли открывать краткосрочные вклады – реальные отзывы

Из многочисленных отзывов вкладчиков, имевших дело с различными банками и разными вариантами депозитных программ, мы сделали несколько выводов.

Во-первых, обязательно нужно тщательно изучать договор при оформлении. Некоторые банковские работники, в целях привлечения большего числа инвесторов, могут замалчивать определенные факты о депозитной программе, которые становятся известны вкладчику уже после подписания им договора.

К тому же, если плохо изучить правила, есть риск потерять доход по причине невыполнения каких-либо условий договора.

Во-вторых, практика показывает, что вкладывать в иностранной валюте лучше всего в небольших банках, поскольку в них процентная ставка немного выше, чем в крупных топовых организациях.

В-третьих, большинству клиентов небезразлично отношение сотрудников. Они готовы даже с небольшой процентной ставкой пролонгировать вклад, если уровень сервиса будет соответствующим. К сотрудникам, безразличным к проблеме клиента, доверия нет.

В целом можно отметить тенденцию доверия населения к краткосрочным инвестициям, особенно при наличии универсальных программ, где есть возможность досрочного снятия и пополнения счета.

Заключение

При выборе любого вклада обязательно следует внимательно изучать все нюансы и условия. Это обеспечит надежность вложений, и даст гарантию на получение максимальной прибыли.

(2 5,00 из 5)

Загрузка…

Видео:Краткосрочные банковские вкладыСкачать

Как и где открыть краткосрочные вклады (депозиты) под высокий процент для физических лиц

Многие современные банки предлагают большое количество депозитов, открываемых на короткий срок. Тщательно все изучив, оценив основные достоинства и недостатки, условия и тарифы каждого из них, клиент выбирает наиболее подходящий для него.

Что такое вклад на короткий срок

К краткосрочным депозитам относятся вложения денежных средств, продолжительность которых не превышает 6 месяцев.

Условия вкладов

Для вкладных банковских продуктов, имеющих короткий срок действия, свойственна невысокая процентная ставка. Это обусловлено тем, что кредитная организация в данном случае лишена возможности использовать средства вкладчика на протяжении длительного периода времени. Чем дольше средства клиента находятся на депозитном счете, тем выше годовой процент.

В большинстве случаев для краткосрочных вложений банки устанавливают минимальную сумму первоначального взноса. Ее размер варьируются в широком диапазоне и зависит от внутренней финансовой политики кредитного учреждения.

https://www.youtube.com/watch?v=sUiVOVs_IhQ

На величину итоговой прибыли вкладчика существенно влияет наличие (отсутствие) капитализации начисленных процентов. Чем чаще доход присоединяется к средствам на депозите, тем большей доходностью обладает последний. В большинстве случаев банки отказываются от капитализации процентов по вкладам, имеющим период действия от 1 до 3 месяцев.

В данном случае клиент может регулировать величину итоговой прибыли посредством осуществления дополнительных взносов. Чем выше периодичность пополнения счета, тем на большую прибыль может рассчитывать вкладчик по окончании срока действия договора.

Если существует вероятность того, что денежные средства потребуются в ближайшей перспективе, следует выбирать банковские продукты, предоставляющие возможность производить расходные операции.

Кому подойдут такие депозиты

Открытие краткосрочного депозита является отличным решением при следующих обстоятельствах:

- Желание сохранить покупательскую способность денег на прежнем уровне, несмотря на рост инфляции.

- Желание избежать рисков, связанных с банкротством кредитной организации.

- Необходимость изменения условий, действующих на момент осуществления первоначального вложения. По окончании срока действия краткосрочного вклада клиент может выбрать банковский продукт с более выгодной процентной ставкой, другими условиями по осуществлению приходных и расходных операций.

- В ближайшей перспективе может возникнуть необходимость в денежных средствах.

Какие банки предлагают вклады на короткий срок

Существует множество выгодных краткосрочных вкладов для физических лиц. Каждый из них имеет индивидуальные условия.

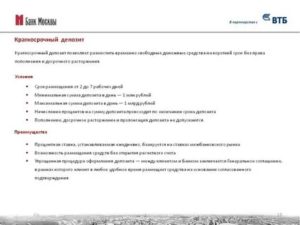

ВТБ

Банк предлагает своим клиентам следующие вклады с коротким сроком действия:

- «Накопительный счет копилка». Возможно открытие данного депозита на срок от 1 до 3 месяцев. Годовой процент — 5,5 (при сумме вложения до 1,5 млн руб.), 4 (при первом взносе свыше 1,5 млн руб.). Капитализация процентов отсутствует. Возможно осуществление приходных и расходных операций по счету. Процентная ставка по валютному депозиту — 0,01.

- Вклад «Выгодный». Минимальный срок действия данного депозита — 91 день. Процентная ставка — 4,85. Минимальная сумма первого взноса — 30000 руб. По вкладу возможна ежемесячная капитализация (на усмотрение клиента). Дополнительные взносы и частичные выплаты не предусмотрены. По окончании срока действия договора осуществляется его автопролонгация.

Банк Открытие

Кредитная организация предлагает своим клиентам следующие краткосрочные депозиты:

- «Активное пополнение». Минимальный срок осуществляемого вложения — 91 день. Сумма, необходимая для открытия вклада — 50000 руб. (1000 $ — для валютного счета). Годовая ставка по рублевым депозитам — от 4,6 до 4,7%, по валютным — от 0,15 до 0,25%. Предусмотрено осуществление дополнительных взносов. Капитализация дохода отсутствует.

- «Свободное управление». Минимальный срок вложения — 91 день. Сумма первоначального взноса — 50000 руб. (по рублевым счетам), 1000 $ (по валютным счетам). Размер годовой ставки — от 4,45 до 4,6%, по валютным депозитам — 0,1%. По вкладу предусмотрено осуществление дополнительных взносов и расходных операций (до установленной суммы неснижаемого остатка). Капитализация начисленных процентов отсутствует.

Сбербанк

Спросом среди клиентов Сбербанка пользуются следующие краткосрочные вклады:

- «Особый Сохраняй». Минимальный период вложения — 30 дней. Размер первого взноса — 700000 руб. (по рублевым счетам), 50000 $ (по счетам в валюте). Ставка по рублевым счетам — от 2,9 до 3,91 % (в зависимости от суммы и срока вклада). Ставка по валютным счетам — от 0,01 до 0,55%. Ежемесячно осуществляется капитализация процентов (по желанию вкладчика). Расходные и приходные операции не предусмотрены. По окончании периода действия договора депозитного счета осуществляется его автопролонгация.

- «Особый управляй». Минимальный срок действия депозита — 91 день. Ставка — от 3,15 до 3,31% (ее размер обусловлен суммой вклада). Ставка по валютным счетам — 0,15%. Минимальный размер первоначального взноса — 700000 руб. (50000 $). Возможно осуществление дополнительных взносов и расходных операций. По счету проводится капитализация дохода (по желанию вкладчика). По окончании периода действия договор автоматически пролонгируется.

Как открыть вклад

Чтобы открыть краткосрочный вклад под высокий процент, необходимо обратиться в офис кредитной организации либо же подать заявку через интернет.

https://www.youtube.com/watch?v=9BfwrzMN3ow

В первом случае при себе нужно иметь паспорт. Менеджер банка поможет сориентироваться среди многообразия действующих предложений.

Чтобы открыть депозит онлайн, необходимо осуществить следующие действия:

- выбрать подходящий по условиям банковский продукт;

- ввести в систему личные данные;

- заполнить заявку на открытие;

- указать номер счета (карты), с которого будет произведено списание суммы, необходимой для открытия вклада.

Клиентам, не имеющим счетов в выбранной кредитной организации, после подачи заявки онлайн придется лично явиться в выбранный офис банка для подписания договора на открытие депозитного счета.

Преимущества и недостатки депозитов

Краткосрочный вклад имеет следующие преимущества:

- Выведение средств из семейного бюджета на непродолжительный период времени.

- Возможность получения небольшого, но стабильного пассивного дохода.

- Простота процедуры оформления.

- Защищенность вложенных средств (при условии участия банка в системе страхования вкладов).

К недостаткам краткосрочных депозитов относятся следующие:

- Необходимость частого переоформления договора (если нет автопролонгации).

- Невысокая доходность ввиду отсутствия капитализации по большинству продуктов, а также возможности пополнения счета.

Как продлить вклад

Вариант продления вкладного банковского продукта зависит от условий, на которых он действует. Если в договоре присутствует пункт о проведении автоматической пролонгации, клиенту не потребуется обращаться в отделение банка. Действие депозита будет продлено на условиях, имеющихся на текущую дату.

В ситуации когда пролонгация не предусмотрена, необходимо заключить новый договор на открытие депозитного счета. Клиент может выбрать любой банковский продукт, удовлетворяющий его требованиям. Денежные средства, находящиеся на непролонгируемых вкладах, по окончании срока их действия перечисляются на счет «до востребования».

🎥 Видео

Как выгодно положить деньги в банк на вклад / депозит ! Советы экспертаСкачать

Банковский вклад: прошлый век? Как сохранить или приумножить свои сбережения в 2023?Скачать

Вклад, депозит. Делюсь своей системой по депозитам. Куда вложить деньги. Как открыть вклад.Скачать

5 лучших вкладов Февраля 2024 за пять минут - ставки бьют рекорды. Что делать с вкладамиСкачать

Тинькофф Банк - вклады и накопительные счета. Пришло процентами 12930 рублей за месяц.Скачать

Накопительный счет или вклад? Разбираемся на примерахСкачать

Ставка ЦБ 15 и Банковские вклады: преимущества, о которых мало кто знаетСкачать

Сбербанк создает хитрые банковские вклады. Будьте внимательны!Скачать

Вклад, депозит. Открыл под 16 в Альфа банке. Зачем? Куда вложить деньги. Как открыть вклад выгодно?Скачать

Лучшие вклады Марта 2024 и Сбербанк. Что делать с вкладами #15Скачать

Никогда не открывай вклад в банке, пока не посмотришь!Скачать

Куда вложить деньги под процент? Вклады, накопительные счета, облигации в 2023 годуСкачать

5 лучших вкладов в январе. ВЫСОКИЕ СТАВКИСкачать

Как выбрать банковский ВКЛАД, чтобы инфляция не съела твои сбережения? Идеальная модельСкачать

5 ЛУЧШИХ ВКЛАДОВ! Прямо сейчас с высокой ставкойСкачать

Правила начисления налога со вкладов в 2023 годуСкачать