Вклад — специальный депозитный счет, на котором граждане и предприниматели хранят собственные средства и получают за это проценты. Банк устанавливает определенную ставку, которая и обеспечивает доходность. Чем выше значение процента, тем больше прибыли.

Если рассматривать, как начисляются проценты по вкладам, то тут ничего сложного нет. Каждый день, пока действует договор, вкладчик получает прибыль. Другой вопрос — как выплачиваются эти проценты, и как получить максимальный доход. Об этом — на Бробанк.ру.

- О процентах по вкладу

- Как открыть самый выгодный вклад

- Проценты по вкладам в банках РФ

- О процентах по вкладам с пополнением

- Если это программа с капитализацией

- Если закрыть вклад досрочно

- Как начисляются проценты по вкладам в Сбербанке и других банках

- Основные виды вкладов

- Правила начисления процентов по банковским вкладам

- Как рассчитать процент по вкладу

- Выводы

- Проценты по вкладу – как мы получаем свой доход

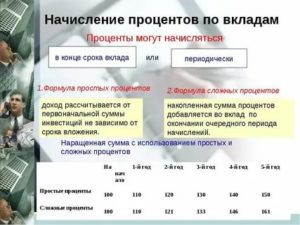

- Как начисляется простой процент – формула, разъяснения

- Краткие примеры:

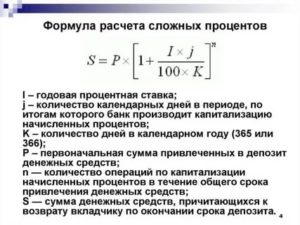

- Расчет сложного процента – формула и примеры

- Краткий пример:

- Типы процентных ставок

- «Свежие» предложения банков – самые выгодные программы

- Как правильно рассчитать процент по вкладу (процентную ставку, доход) — формула расчета

- Как правильно различаются банковские вклады

- Вычисление эффективной процентной ставки депозита в банке

- Как рассчитать доходность вклада с простым начислением процентов за месяц и за год

- Как рассчитать прибыль вклада с капитализацией

- Вклады с пополнением: расчет годовых процентов

- Вклады с частичным снятием: методика начисления процентов

- Как самостоятельно правильно рассчитать годовые проценты по вкладу

- Как самому рассчитать проценты по депозиту при разных видах вкладов

- Как самому рассчитать проценты по вкладу при разных видах вкладов

- Как самому рассчитать проценты по депозиту

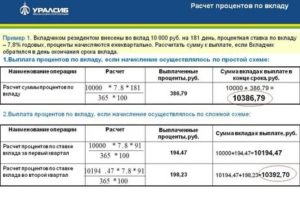

- 1 — Как рассчитать простой процент по депозиту

- Сумма процентов по вкладу = Размер вклада × Ставка, % × Срок в днях / (365 (или 366 в високосный год) × 100)

- 2 — Как рассчитать сложный процент по депозиту

- 📸 Видео

О процентах по вкладу

То, какая ставка назначена по вашей программе, отражается в договоре, который заключался с банком в момент открытия депозитного счета. Если рассматривать, как начисляются проценты на вклад, то они действуют каждый день, пока актуален договор.

А выплата дохода проводится с различной периодичностью. У каждого банка и у каждой программы в этом плане все индивидуально. Возможна выплата:

- ежемесячно;

- ежеквартально;

- раз в полгода;

- раз в год;

- по окончанию срока действия вклада.

Каждый день деньги работают и приносят прибыль. Открывая банковский вклад, человек защищает свои деньги от обесценивания и надежно их хранит. Депозиты однозначно лучше, чем домашнее размещение денег под подушкой.

Особо высоким доход от вклада назвать нельзя, прибыль лишь немного перекрывает инфляцию. Но все же, это один из самых надежных инструментов инвестирования.

Как открыть самый выгодный вклад

Любой потенциальный вкладчик желает заключить предельно выгодный договор, чтобы получить больше доходности. Здесь многое зависит от того, какую программу выбирает клиент:

- Классическая. То есть человек кладет деньги на депозит и забывает о них до окончания срока размещения. Такие продукты самые дорогие в части ставки, банки дают по ним более высокий доход.

- С пополнением. Это самый востребованный вид вклада — клиент может пополнять счет, увеличивая тем самым доходность. Программу удобно использовать для накоплений. Ставки будут средними.

- С пополнением и снятием. Вкладчик может не только пополнять счет, но изымать с его деньги частично до установленного неснижаемого остатка. Такие программы обычно самые дешевые.

Чем больше опций предполагает вклад, тем меньше он приносит доходности. Эта тенденция работает во всех российских банках.

Второй момент — сам банк, который вы выбираете для размещения средств. Многие люди уже традиционно, словно по инерции, несут свои деньги в Сбербанк. Но именно этот банк предлагает самую низкую доходность по рынку. При этом другие банки ничем не хуже и предлагают гораздо более выгодные условия размещения средств.

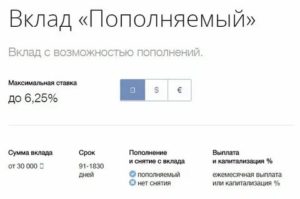

Ставка также часто зависит от срока размещения средств. Многие банки устанавливают сетку процентов, где точный размер доходности зависит от суммы и срока заключения договора. Вот пример сетки ставок по программе Сбербанка Пополняй:

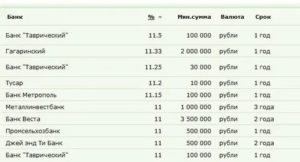

Проценты по вкладам в банках РФ

Для анализа проведем сравнение ставок по вкладом разных банков РФ. За пример возьмем самый востребованный вклад — с возможностью пополнения. Пусть наш потенциальный вкладчик желает разместить средства на 1 год, сумма — 300 000 рублей. Вот что предлагают финансовые компании:

- Сбербанк, Пополняй — 2,85%.

- Россельхозбанк, Пополняемый — 3,9%.

- Райффайзенбанк, Личный Выбор — 2,9%.

- Восточный Банк, Сберкнижка — 4,96%.

- УБРиР, Удобный — 3,8%.

- Совкомбанк, Горячий процент — 4,75%.

Как видно, разброс процентной ставки есть, причем довольно серьезный. И Сбербанк в этом рейтинге является однозначным аутсайдером. А вот Совкомбанк и Восточный Банк предлагают довольно привлекательные условия.

https://www.youtube.com/watch?v=Oj6RmdkPQeA

Многие выбирают Сбербанк и другие крупные банки из-за высокого доверия к ним. Это надежные организации, с которыми точно ничего не случится. Но и другие банки из ТОПа по РФ ничем не хуже. Кроме того, даже если что-то случится, и компания прекратит деятельность, вкладчик вернет свои деньги по программе страхования вкладов.

Все российские банки принимают участие в системе страхования вкладов, которую регулирует АСВ. Депозитные счета при открытии подвергаются автоматическому страхованию за счет банка.

При наступлении страхового случае АСВ возмещает банковским клиентам потери на сумму до 1,4 млн. рублей. Если потери выше, они взыскиваются через суд.

Так что, рисков нет, не обязательно нести свои деньги именно в Сбербанк, опираясь на его надежность.

О процентах по вкладам с пополнением

Схема начисления процентов по депозитам без расходных и приходных операций банальна. Положил человек 100 000 на счет под 4% годовых, получил за год 4000 прибыли, сумма выросла до 104 000. Если вклад действовал полгода, соответственно, прибыль составила 2000.

Если выплата процентов ведется ежемесячно на карту клиента, то можно высчитать месячный процент и опираться на него. Например, вы разместили в банке 500 000 под 3,6% годовых. То есть в месяц на эту сумму банк будет начислять 0,3%, доход — 1500 каждый месяц, он будет переводиться клиенту.

Другой вопрос — если это продукт с пополнением. Вкладчик может каждый месяц менять сумму на вкладе. Соответственно, каждый период процентами будет облагаться большая сумма, доходность будет увеличиваться.

Тут возможны два варианта:

- По условиям договора банк начисляет проценты ежедневно на текущую сумму. Соответственно, вкладчик пополняет счет, и уже на следующий день получает больше процентов.

- По условиям договора процент начисляется ежемесячно на текущую сумму. Например, 1 августа на счету лежат 300 000, на них и начисляется месячный доход. К 1 сентября сумма выросла на 35 000: соответственно, в сентябре будет другая цифра процентов.

Точную схему начисления процентов для вкладов с пополнением уточняйте в банке. Единого регламента нет, каждая компания действует на свое усмотрение.

Если это программа с капитализацией

Многие вкладчики выбирают программу размещения средств с капитализацией. Это значит, что выплачиваемые регулярно банком проценты не выдаются клиенту, а суммируются с суммой вклада.

Например, на счету лежало 500 000 под 3,6% годовых, проценты начислялись ежемесячно. Эти 1500 по итогу отправились на счет, размещаемая сумма выросла до 501 500. В следующем периоде 3,6% годовых будут начислены уже на нее, проценты составят 1504,5, они снова прибавятся к основной сумме, она составит 503 004,5. И так далее.

Программы с капитализацией приносят больше прибыли, но часто банки уменьшают ставки, если клиент решает воспользоваться этой опцией.

Если вы хотите проводить капитализацию процентов, тогда лучше выбирать более частую периодичность начисления процентов — ежемесячно или ежеквартально. В иных случаях реальная доходность будет несколько меньше.

Если закрыть вклад досрочно

Некоторые вкладчики по личным причинам принимают решение досрочно изъять деньги со вклада. Например, договор был заключен на 2 года, а через год принято решение забрать деньги.

В этом случае банки убирают проценты, так как условия договора не выполнены. Вклад по выгодной программе превращается во вклад до востребования со ставкой 0,1%. Некоторые банки предлагают льготные условия расторжения договора с сохранением половины или ⅔ ставки, но такие предложения встречаются редко.

Если проценты выплачивались периодически клиенту на руки, тогда при выдаче денег при досрочном расторжении делается перерасчет. Эти выплаченные суммы будут вычтены, клиент получит на руки меньше.

Источники информации:

Об авторе

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит».

Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности.

rusanova@brobank.ru

Эта статья полезная?

Видео:Как посчитать проценты по вкладу Сбербанка? Рассчитываем доход через Калькулятор на сайте СбербанкаСкачать

Как начисляются проценты по вкладам в Сбербанке и других банках

Хранить деньги под подушкой или в стеклянной банке не только небезопасно, но и невыгодно. Со временем накопленные средства теряют свою ценность.

Если сегодня за 1000 рублей вы можете приобрести определенный набор продуктов и товаров ежедневного пользования, через год на эти же деньги вы сможете купить меньше примерно на 5%, т.е. на процент инфляции.

В кризисные годы уровень инфляции составлял аж 12%. Тот, кто имел возможность отложить какие-то средства, вкладывал их либо в недвижимость, либо отдавал на хранение в банк под проценты.

Прежде чем отнести в финансовую организацию свои кровные заработанные средства, обладатели накоплений, решают для себя несколько вопросов:

- как начисляются проценты по вкладам;

- покроет ли процент по вкладу инфляцию, если:

- положить средства на длительный срок;

- снять средства досрочно.

- какой банк с высокой ставкой является надежным.

Стоит уделить особое внимание первому вопросу. Поняв принцип начисления процентов, вкладчики смогут легко сориентироваться в выборе финансового продукта, который даст наибольшую выгоду.

Основные виды вкладов

Суть всех вкладов заключена в получении начислений (процентов от суммы вложенных средств). Чтобы понять, как начисляются проценты по вкладам, разберемся в основной классификации депозитов.

Всего выделяют два основных вида:

- простой;

- с капитализацией.

Простой вклад предполагает выплату начисленных процентов на карту или счет вкладчика с периодичностью, определенной договором вклада.

Например, если вы положили накопленный миллион в финансовую организацию под 6% годовых, ежемесячно вы будете получать 5000 рублей на карту в виде процентов по вкладу, сумма тела депозита (1 000 000 рублей) и размер начислений (5000 рублей) при этом не изменятся на протяжении всего срока действия договора.

https://www.youtube.com/watch?v=zpbPrRIoGUU

Суть капитализации в увеличении основы (тела) для начислений за счет тех процентов, которые были начислены за прошедший период, если начисленные средства не были востребованы вкладчиком.

Рассматривая описанный ранее пример, в случае с капитализацией со второго месяца сумма тела депозита возрастет до 1 005 000 рублей и в следующем месяце процент будет начислен уже с этой суммы, т.е. размер начислений увеличится.

Вклады также различаются и по ряду других параметров:

- минимальный размер суммы депозита;

- величина процентной ставки;

- периодичность начислений (как правило, раз в месяц или в квартал);

- возможность досрочного закрытия счета и процентная ставка при досрочном закрытии.

Все эти параметры указывают в договоре, в котором также прописывают срок его действия. Точкой отсчета для начисления процентов считается день, следующий за датой подписания банковского соглашения и передачи финансовой организации средств.

Закрыть вклад можно по истечению срока договора, при этом, если 365-й день (если срок вклада составляет год) приходится на выходной день, днем окончания срока определяется следующий за ним день (согласно ст. 193 Гражданского кодекса РФ).

Правила начисления процентов по банковским вкладам

Общие правила, описывающие порядок начисления процентов по средствам, полученным банком от вкладчика, описаны в Гражданском кодексе (Глава 44, ст. 834-844).

При этом процентная ставка определяется договором вклада. В Сбербанке, например, этот процент по разным видам вклада составляет порядка 4-6%. Необходимо понимать, что в предложении указывают процент годовых начислений. Если вклад открыт на полгода, за весь срок будет начислено соответственно не 4-6%, а 2-3%.

Открыв вкладку по каждому из депозитных продуктов, можно ознакомиться с подробной информацией, как начисляются проценты, можно ли пополнять счет и снимать средства (с какой регулярностью), какой неснижаемый остаток предусмотрен в случае, если предполагается частичное снятие средств.

В Сбербанке разработали предложения, рассчитанные на разную целевую аудиторию:

- для пенсионеров;

- получателей социальных выплат;

- для тех, кто хочет заниматься благотворительностью и т.д.

Процентная ставка во многом зависит от гибкости условий пополнения счета и снятия средств. Самые большие ставки (до 6,7%) предлагаются по депозитам на длительный срок (от 1 года) без возможности пополнения или снятия.

Финансовые продукты, которые рассчитаны на тех, кто хочет управлять своим вкладом, предусматривают меньшие ставки. Так, например, продукт «Управляй» предполагает ставку всего 3,6-4%. В разделе, посвященном данному вкладу, приведена таблица, в которой рассмотрено, как начисляются проценты в зависимости от срока вклада и неснижаемого остатка.

Минимальная сумма 30 000, вложенная на срок 3-6 месяцев, позволит получать вкладчику 3,6% годовых. Начисления за месяц составят всего 0,3% (3,6/12), т.е. в каждый месяц будет начисляться 90 рублей. Если оформить вклад с капитализацией, ставка составит уже 3,61% годовых.

При этом ставка в Сбербанке будет выше, если вы оформите вклад онлайн в личном кабинете или приложении. В отделении банка ставка составит 2,90-3,75%.

Важно также понимать, что досрочное снятие средств со счета повлечет за собой частичную потерю начислений. В случае если вкладчик востребует средства до окончания срока, предусмотренного в контракте (даже при форс-мажорных обстоятельствах), ставка существенно снизится:

- по вкладам на срок до полугода — до 0,01% годовых;

- по вкладам на срок более полугода: в первые полгода до 0,01%, далее до 2/3 от ставки, указанной в контракте.

Капитализация не применяется при досрочном снятии средств.

Как рассчитать процент по вкладу

Процент по депозиту можно рассчитать, используя специальные формулы. Для простого вклада используются следующие вычисления:

∑ вклада + % = ∑ нач. + (∑ нач. * ((% ставка/100) * к-во дней периода/ 365)

Рассмотрим пример расчета ↓

Вкладчик располагает суммой в 1 000 000 рублей, которую положил под 6% годовых на год без пополнения и снятия.

∑ вклада + % = 1000000 + (1000000*0,06*365/365) = 1000000 + 60000 = 1060000

Для вклада с капитализацией проценты на сумму вклада начисляются следующим образом:

∑ вклада + % = ∑ нач. * (1 + ((% ставка/100) * к-во дней периода / 365)n,

где n (степень) – число периодов начисления процентов.

https://www.youtube.com/watch?v=fH4IQb2_QGo

Пример аналогичный, капитализация при этом начисляется каждый месяц, соответственно периодов 12, а количество дней в периоде 30.

∑ вклада + % = 1000000 * (1 + 0,06 * 30/365)12 = 1000000 * (1 + 0,0493150685)12 = 1000000 * 1.0608 = = 1060800

В данном случае вкладчик заработает дополнительно 800 рублей на капитализации, это процент, который с нарастанием будет начисляться на уже присоединенные к телу депозита начисления.

Рассмотрим случай, когда деньги вкладывают не на год, а на 2 года под 8%, а период начисления составляет 1 квартал, т.е. 91 день, количество таких периодов в году — 8.

∑ вклада + % = 1000000 * (1 + 0,08 * 91/365)8 = 1000000 * (1 + 0,0199452055)8 = 1000000 * 1.1712 = 1171200

Сумма начислений в данном случае составит 171 200 рублей. Это именно та цифра, которую вкладчик сможет снять в дополнение к сумме вклада по истечению действия договора.

Никакими налогами этот доход не облагается согласно действующему законодательству, при условии, что процент по вкладу не превышает ставку рефинансирования + 10 процентных пунктов. Она составляет 7,25%, добавляем 10%, получается 17,25%.

Учитывая, что на сегодняшний день не один банк не готов предложить подобный процент по депозитам, налог в данном случае не применяется.

Рассчитать процент по вкладу можно автоматически. Для этого на сайте государственного банка приведена специальная форма, так называемый калькулятор.

Узнать, сколько процентов было начислено по вкладу можно:

- в офисе финансовой организации;

- через личный кабинет или приложение.

Выводы

- Депозиты классифицируются на простые и с капитализацией.

- Простой вклад предполагает выплату начисленных процентов на карту или счет вкладчика с периодичностью, определенной договором вклада.

- Суть капитализации в увеличении основы (тела) для начислений за счет тех процентов, которые были начислены за прошедший период, если начисленные средства не были востребованы вкладчиком.

- ∑ вклада + % = ∑ нач. + (∑ нач. * ((% ставка/100) * к-во дней периода/ 365).

- ∑ вклада + % = ∑ нач. * (1 + ((% ставка/100) * к-во дней периода / 365)n.

- Рассчитать прирост денежных средств по вкладу можно в автоматическом режиме, используя онлайн калькуляторе на сайтах банка или иных финансово-информационных порталах.

Видео:Как считать процент на остаток - Расчёты вкладов, накопительных счетов в банкахСкачать

Проценты по вкладу – как мы получаем свой доход

За то, что клиент разместил свои средства в конкретном финучреждении и дал ему право пустить вклад в свой оборот, банк начисляет денежное вознаграждение – процент за пользование, основой для расчета которого является размер депозита и его срок. По каким схемам начисляется компенсация, что означает капитализация процентов, что более выгодно для вкладчика – простой или сложный процент, — подробности в статье.

Вознаграждение вкладчику может начисляться 2-мя способами. Это:

- простой процент;

- сложный процент.

Каждому типу начислений соответствует формула расчета, в которой обязательно фигурируют такие составляющие: сумма депозита, размер ставки, срок депозита, количество дней, за которые начислялась компенсация.

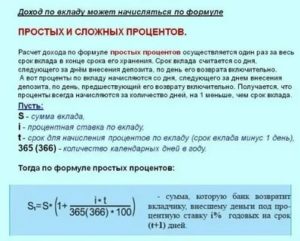

Как начисляется простой процент – формула, разъяснения

Метод расчета основан на использовании первоначальной суммы депозита, независимо от длительности начисления вознаграждения.

Рассчитывается по формуле:

Sп=(Sв*%*Nд)/Nг.

Расшифровка схемы такова:

Sп – размер компенсации по вкладу

Sв – размер депозита

% — размер процентной ставки (записывается в виде десятичной дроби, например, 9%=0,09, 15%=0,15)

Nд – количество дней (месяцев), за которые банком начисляются проценты (причем, при условии начисления процентов в конце срока договора, день возвращения вклада не учитывается, а при ежемесячном начислении процентов — минусуется месяц открытия и снятия депозита)

Nг – количество дней в календарном году

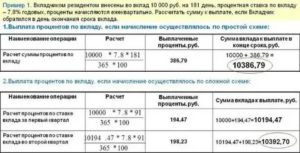

Краткие примеры:

1. Вкладчик разместил депозит, на сумму 50000 рублей в банке под 10% годовых с выплатой средств в конце периода на 3 месяца (91 день) в не високосном году. Сколько прибыли он получит за весь период и каковой будет сумма к выдаче на руки?

Согласно формуле Sп=(Sв*%*Nд)/Nг, считаем:

Sп=(50000*0,1*90)/365=1232р. 87коп

Сумма к выдаче: 50000+1232.87=51232р 87коп.

2. Вкладчик разместил средства – 50000 рублей под 10% годовых с ежемесячной выплатой на 6 месяцев в високосном году. Как определить его ежемесячный процентный доход?

Считаем процент за каждый месяц:

(50000*0,1*30)/366=409р 83коп – в 30-дневном месяце

(50000*0,1*31)/366=423р 49 коп – в 31-дневном месяце

https://www.youtube.com/watch?v=YDxxvYt9Efo

Как было сказано, месяц размещения и снятия депозита при таком способе начисления процентов, не учитываются. Для определения итоговых сумм, числа множатся на количество соответствующих месяцев.

Расчет сложного процента – формула и примеры

Ввиду большей выгоды для вкладчика, метод начисления сложного процента (дохода путем капитализации) не так часто (или с рядом поправок) применяется в банковской практике.

Суть этого метода в том, что начисляемый процент постоянно присоединяется к телу вклада, таким образом, увеличивая его. В следующий расчетный период сумма процентов будет выше, нежели в предыдущий, поскольку исчисляется она из суммы вклада, размер которого увеличивается. Так происходит до самого окончания договора на размещение средств.

Доход, полученный путем капитализации, рассчитывается по формуле:

Sп=Sв*(1+%)п-Sв

Описание:

Sп – сумма дохода по депозиту

Sв – размер вклада

n – число периодов капитализации

% — размер процентной ставки в периоде капитализации (также возводится в десятичную дробь)

Этот коэффициент считается по формуле: %=p*Nд/Nг, где: p – процентная ставка, Nд – период капитализации дохода (считается в днях или месяцах), Nг – количество дней (месяцев в году).

Краткий пример:

Вкладчик разместил 100000 рублей под 12% годовых с капитализацией процентов каждый месяц. Каков его доход за весь период вклада?

1. для начала, считаем величину процентной ставки за 1 месяц капитализации:

%=0,12*1/12=0,01

можно проводить итоговый расчет:

100000*(1+0,01)12 -100000=12682р 5 коп

Это – суммарный процентный доход.

Сумма к выдаче на руки:

100000+12682,5 =112682р 5 коп

Типы процентных ставок

Помимо расчета простых и сложных процентов банки иногда прибегают к хитрости – прописывают в договоре «плавающую ставку», при этом, озвучивая клиенту ее «пик».

Итак, «плавающая» процентная ставка – размер прибыли, которая может меняться в зависимости от периода и срока размещения депозита.

Состоит из:

- постоянной величины;

- переменного показателя.

Как правило, наибольший размер (переменный показатель) ставки приходится на первые 3 месяца срока размещения депозита, а вот постоянный (более низкий) – на весь оставшийся период.

По условиям, прописанным в типовом договоре, финучреждение имеет право уменьшать или увеличивать размер переменного показателя на свое усмотрение, независимо от пожеланий клиента.

Как правило, банки подкрепляют свои действия доводами о нестабильной экономической обстановке в государстве, понижением ключевой ставки Центробанка и т.д.

Фиксированная процентная ставка не подлежит изменению в депозитных периодах, не может зависеть от экономической ситуации в стране.

«Свежие» предложения банков – самые выгодные программы

Ниже приведен список из 5-ти крупнейших компаний, которые предлагают условия для открытия депозита под капитализированный доход

| Сбербанк | «Сохраняй» | Рубль | От 1000 р | Начисляется ежемесячно, с капитализацией, без пополнения | 1-36 месяцев | До 6,4%* |

| «Газпромбанк» | «Накопительный» | Рубль | От 15000р | В конце периода, с капитализацией, можно пополнить | 91-1097 дня | До 8%* |

| «Банк Москвы» | «Сезонный» | Рубль | 100000р – 30000000р | Начисляется в конце периода, с капитализацией | 400 дней | 10% |

| «ВТБ24» | «Выгодный Онлайн» | Рубль | От 10000р | Начисляется ежемесячно, с капитализаций, пополнить невозможно | 91-1830 | До 8,55%* |

| «РоссельхозБанк» | «Пенсионный» | Рубль | От 500р | Прибыль ежемесячно, с капитализацией, можно пополнить | 395-730 дней | До 8%* |

*Указан граничный предел процентной ставки, которая может колебаться в зависимости от срока действия договора и суммы депозита. Применим «плавающий» коэффициент.

Очевидно, что для вкладчика наиболее эффективным и выгодным является депозит, при котором происходит капитализация процентов. Разумеется, если клиент не собирается расторгать договор досрочно.

В случае сомнений или нестабильной финансовой ситуации, когда срочно могут понадобиться средства, лучше вложить деньги под простой процент или под капитализированный, но с правом досрочного погашения договора без жестких санкций.

Видео:Как начисляются проценты по вкладам?Скачать

Как правильно рассчитать процент по вкладу (процентную ставку, доход) — формула расчета

При выборе депозита большинство клиентов обращают внимание только на процентную ставку. Однако высокие проценты не гарантируют максимальной доходности. Не менее важными являются дополнительные условия депозитной программы.

Как правильно различаются банковские вклады

Чтобы понять, как рассчитать процент от вклада, в первую очередь нужно разобраться с некоторыми финансовыми понятиями и нюансами:

- Процентная ставка. При упоминании данного термина в большинстве случаев подразумевается годовой процентный показатель. В расчете будут фигурировать эти цифры, даже если срок депозита составляет 3 или 6 месяцев.

- Отчетный период для выплаты процентов. Начисление процентов может происходить раз в месяц, раз в 3 месяца, ежегодно или в конце срока депозита. Вне зависимости от длительности отчетного периода расчет производят с учетом годовой ставки.

- Банковские вклады могут быть срочные и бессрочные. У срочных депозитов есть длительность действия (срок). Бессрочные можно сравнить с вкладом до востребования. Процентные ставки по ним в большинстве случаев ниже.

Отправной точкой для расчета прибыли всегда является первоначальная сумма. Однако в ряде случаев к основному телу добавляется:

- сумма, внесенная на счет позже (многие банки разрешают регулярно пополнять депозит);

- проценты, начисленные в предыдущие отчетные периоды.

Перед тем как рассчитать по вкладу прибыль, следует определить тип депозита. Их можно разделить на несколько категорий:

- с формулой простых процентов;

- с капитализацией (процент начисляется на основную сумму и на прибыль в предыдущих отчетных периодах);

- с регулярным пополнением в течение всего срока;

- с фиксированной суммой.

Вычисление эффективной процентной ставки депозита в банке

Банковские организации в большинстве случаев указывают только номинальную ставку, однако клиенту следует ознакомиться и с эффективной. Она представляет собой коэффициент, который всегда применяется для расчета прибыли при указанном размере депозита. Этот способ подсчета предусматривает капитализацию.

Как рассчитать доходность вклада с простым начислением процентов за месяц и за год

Самой простой формулой для расчета процента по депозиту считается та, которая учитывает первоначальную сумму депозита. В данном случае банки предлагают начисление процентов за год или более короткий отчетный период (например, за 3 месяца). Однако в конце срока результаты в том и другом случае будут одинаковыми.

https://www.youtube.com/watch?v=Picq6lS6GO0

Формула в данном случае будет следующая: процент по вложениям = сумма депозита * годовая ставка (%) * количество дней в указанном периоде / 100 * количество дней в году.

Таким образом, чтобы высчитать прибыль за тот или иной отрезок времени, потребуются следующие данные:

- сумма депозита — в данном случае указывается размер на момент подписания договора;

- процентная ставка — для расчета используется годовой процент по депозиту;

- количество дней в году — здесь могут быть только 2 варианта (365 или 366);

- количество дней в периоде — при указании этой переменной процент может считаться за месяц, полгода или любой другой отрезок времени.

Чтобы понять как начисляются проценты по вкладу, стоит ознакомиться с расчетами на примере. В качестве исходных данных:

- размер вложений — 50000 руб.;

- длительность договора — 1 год;

- процентная годовая ставка — 8%.

Инвестиция не предусматривает частичного пополнения и изъятия денег до окончания срока депозита. Капитализация процентов также не учитывается. Путем подстановки данных в базовую формулу можно получить прибыль за один месяц (31 день): 50000*8*31/100*365=340 руб.

Если учесть, что срок депозита составляет 1 год (с января по декабрь), то накопления (сумма вклада и проценты) в конце периода составят 54000 руб. Проверить это можно по формуле: 50000*8*365/100*365=4000, итого 50000 руб. (тело вклада) + 4000 руб. (проценты) = 54000 руб.

Как рассчитать прибыль вклада с капитализацией

Если депозит предполагает капитализацию средств, то формула расчета процента по вкладу несколько изменится. В этом случае прибыль будет идти не только с тела депозита (начальной суммы), но еще и с процентов прошлых отчетных периодов.

Чтобы понять, какой вариант более выгодный, стоит обратиться к рассмотрению депозита на основе предыдущего примера. За основу будет принят тот же годовой вклад размером 50 тыс. руб. с годовой ставкой 8%. Однако в этом случае по условиям депозита есть капитализация.

Используя базовую формулу, можно найти прибыль вкладчика за первый месяц (январь). Она составляет те же 340 руб.: 50000*8*31/100*365=340 руб.

Для вычисления прибыли за февраль в качестве первоначальной суммы депозита будет использована цифра 50 340 руб. Она получилась при сложении тела депозита (50 тыс.) и процентов за первый месяц (340 руб.). Таким образом, прибыль по вкладу составит 318 руб. против 307 руб., которые будут начисляться в отсутствии капитализации.

На первый взгляд, разница 10 руб. большой роли не играет. Однако если подсчитать процент по сложной формуле на более длительный срок, то разница окажется больше. Так, на конец периода (в декабре) клиент получит 54 150 руб. Это на 150 руб больше, чем при вкладе без капитализации.

Если срок депозита составляет 3 года, то прибыль по вкладу с капитализацией на 1 900 руб. выше, чем по депозиту со стандартными условиями.

Перед тем как рассчитать процент по вкладу, следует детально изучить условия договора, т.к. расчетный период для начисления процентов может быть разным:

- Каждый день. Ежедневное начисление процентов — наиболее выгодное предложение для клиента, так как доходность такого вклада при прочих равных условиях является максимально высокой. Недостатком такого варианта можно назвать ограниченный выбор депозитных программ. Такие условия предлагают лишь некоторые банки.

- Ежемесячно. Такие программы встречаются чаще всего.

- Ежеквартально. Такие предложения на финансовом рынке — не редкость, однако доходность по ним не самая высокая.

- Ежегодно. Начисление процентов раз в год — стандартное предложение для вкладов сроком на 2-3 года. Для вкладчиков это предложение с минимальным доходом.

Вклады с пополнением: расчет годовых процентов

Многие банки предлагают депозитные программы с возможностью регулярного пополнения. Если вклад без капитализации, то начисление процентов происходит по стандартной простой схеме, но с учетом дополнительно внесенной суммы.

Например, вкладчик открыл депозит на 1 год под 8% и положил на счет 100000 руб. Спустя полгода он пополнил счет на 50000 руб. В данном случае за первые 6 месяцев будет начислено 4000 руб, а за второе полугодие — 6000 руб. На конец периода прибыль составит 10000 руб.

Вклады с частичным снятием: методика начисления процентов

Существует еще одна категория банковских вкладов — это те, условия которых разрешают частичное снятие до окончания срока действия договора. Если клиент сохраняет всю первоначальную сумму на весь срок, то сложностей с подсчетом не возникает. Если первоначальный депозит сокращается, важно разобраться, как рассчитать проценты по вкладу.

https://www.youtube.com/watch?v=ChorrukWcgI

В качестве примера будет рассматриваться предыдущие условия по вкладу, но слегка измененные. Вкладчик на 12 месяцев оформил депозит, годовая ставка которого составляет 8%. На момент подписания договора человек внес на счет 100000 руб., но через полгода снял 50000 руб.

В первое полугодие в качестве базовой суммы для расчета прибыли использовались 100000 руб. Согласно формуле было начислено 4000 руб. Во втором полугодии (после снятия) прибыль начислялась на сумму 50000 руб. (остаток на счете). В результате прибыль составила 2000 руб. За весь год — 6000 руб.

Если депозит с ежемесячной капитализацией, то расчет производят по сложной формуле.

Как самостоятельно правильно рассчитать годовые проценты по вкладу

Проще и быстрее всего рассчитать проценты по вкладам с помощью специального депозитного калькулятора. Такие сервисы можно найти на сайтах большинства банковских организаций.

Кроме того, пользователям предлагаются бесплатные калькуляторы в виде программ, которые можно скачать и установить на компьютер или мобильное устройство.

Существует также ручной способ вычислить прибыль по вкладу. Для этого потребуется таблица Excel. В качестве примера можно посчитать проценты по вкладу 50 тыс. руб. на срок 36 месяцев. Ставка снова составит 8%.

Для вычислений нужны 5 столбцов:

- Первый столбец. Отведен для месяцев. Сверху вниз проставляют по порядку столько цифр, сколько месяцев длится договор. В данном случае 36.

- Второй столбец. В ячейку В4 вносят первоначальную сумму вложения (50000 руб.).

- Третий столбец. В ячейку С4 вносят процентный показатель (это 8).

- В четвертый столбик записывают формулу =B4*$C$4/12. По ней будет рассчитываться ежемесячная прибыль. При этом вместо В4 проставляется первоначальный размер вложения. С4 означает проценты. Знак $ необходим для того, чтобы формула учитывала это поле. Цифра 12 — это 12 месяцев, так как процентная ставка указывается за 1 год.

- Ячейка под номером Е4 используется для расчета нового размера депозита (он необходим для поиска прибыли). В ячейку вписывают =В4+D4. При этом В4 является размером вклада, а D4 — размером прибыли, который уже был начислен.

- Графа В5 заполняется формулой =Е4. Этот показатель равен объему вклада, который образован за прошедший отчетный месяц вместе с прибылью.

Для дальнейшего расчета процентов по этому способу копируют формулы:

- Если к углу ячейки В5 подвести курсор мыши, он изменится на черный. Чтобы формула автоматически перенеслась из этой ячейки в другие, нужно потянуть мышь вниз.

- Аналогичные действия выполняют с ячейками Е4, D4.

Если все манипуляции выполнены верно, то результат должен быть 63 512. Изменяя исходные данные, можно быстро рассчитать процентную ставку по вкладу.

Видео:Как выбрать банковский ВКЛАД? Руководство от А до Я.Скачать

Как самому рассчитать проценты по депозиту при разных видах вкладов

Самый больной вопрос, когда рассматривается вопрос отправить сбережения на депозит: сколько надо вложить, чтобы побольше заработать? А главное, как посчитать доходность вклада?

Начисление процентов может осуществляться по формулам простого или сложного процента (капитализация).

Как их рассчитать самому?

✔️ Друзья, ДАРЮ чек-лист проверки надежности застройщика в обмен на подписку на мой Инстаграм про недвижимость! Надо ПОДПИСАТЬСЯ на профиль и в приветственном сообщении Вам придет ссылка на скачивание инструкции БЕСПЛАТНО.

Как самому рассчитать проценты по вкладу при разных видах вкладов

Рассмотрим, какие виды вкладов бывают.

Вклад до востребования– вложение, при котором средства вкладчика размещаются на депозитных счетах на условиях немедленной выдачи по первому требованию клиента:

- срок депозита не ограничен;

- низкая минимальная сумма первоначального взноса;

- невысокая процентная ставка (0,01–2% годовых), вкладчик в любой момент может забрать всю сумму вместе с процентами, принимаются дополнительные взносы, производятся частичные выдачи.

Обычный вклад до востребования – депозит до востребования с обычным порядком распоряжения.

Номерной вклад до востребования – депозит до востребования со специальным порядком распоряжения: приказ банку (ордер) о совершении приходных или расходных операций вместо данных вкладчика (ФИО) содержит только номер его вклада.

Срочный вклад – любое вложение, при котором средства вкладчика размещаются на определённый срок:

- срок депозита фиксируется в договоре;

- небольшая минимальная сумма первоначального взноса;

- высокая процентная ставка (5–9% годовых в рублях, 4–5% в иностранной валюте);

- длительные сроки вложения обеспечивают более высокую доходность;

- множество ограничений (например, при выдаче вклада до истечения срока – потеря части %-тов).

Сберегательный вклад – самый простой вид срочного депозита с минимумом полезных функций и возможностей (средние ограничения, высокая доходность, пополнение чаще всего не предусмотрено).

Накопительный вклад – депозит, ставящий перед собой цель помочь вкладчику накопить достаточные средства для приобретения какой-либо крупной покупки (жесткие ограничения, доходность немного меньше чем у сберегательного вклада, возможность пополнения).

Вклад с капитализацией процентов – вид депозита, по которому с определённой периодичностью (например, раз в месяц) проводится процедура его капитализации.

Капитализация вклада – перерасчет величины депозита, в результате которого начисленные за определённый период проценты добавляются к основной сумме вклада (это позволяет в дальнейшем осуществлять начисление процентов на проценты).

Расчетный вклад – вклад, позволяющий сохранить частичный контроль над своими средствами: предусмотрено право снимать денежные средства, оставляя при этом минимальную сумму, оговорённую в договоре (умеренные ограничения, доходность немного меньше чем у вкладов «сберегательный» и «накопительный«).

Специализированные вклады – депозиты, предназначенные для определенных категорий граждан (пенсионеров, несовершеннолетних, работников предприятий, студентов):

- срок депозита фиксируется в договоре;

- низкая минимальная сумма первоначального взноса;

- процентная ставка может быть немного выше обычной (на 0,1–0,5%);

- длительные сроки;

- ограничение по участию граждан.

Пенсионный вклад – вклад, относящийся к категории социальных: открытие депозита производится при наличии пенсионного удостоверения, предусматривает низкий первоначальный взнос, длительный срок размещения, перечисление пенсионных средств на банковскую карту, возможность пополнения.

Зарплатный вклад – вклад для работников какого-либо предприятия, оформив который они будут получать на свой счет (банковскую карту) зарплату, куда будут автоматически начисляться проценты.

Целевой вклад – депозит на имя лиц, не достигших шестнадцатилетнего возраста, выдается по достижении шестнадцати и более лет при условии размещения средств не менее оговорённого срока (как правило, десяти лет).

Обезличенные металлические счета – вклады в виде эквивалента драгоценных металлов.

Условный вклад – депозит, вносимый на имя другого лица, которое может им распоряжаться лишь при соблюдении определённых условий или наступлении обстоятельств, указанных в договоре на момент открытия счета.

Мультивалютный вклад – депозит, открываемый одновременно в нескольких мировых валютах, на каждую из которых начисляется свой процент.

https://www.youtube.com/watch?v=DpkdB_ckeAI

При этом вкладчик имеет возможность гибко управлять своими средствами:

- в любой момент производить перераспределение средств из одной валюты в другую, имеющую в данный момент более стабильное положение на финансовом рынке;

- при этом потери начисляемых банком процентов или расторжения договора не происходит, вся доходность по вкладу полностью сохраняется.

Индексируемый вклад – вклад, процент доходности которого не является фиксированной величиной, а зависит от стоимости так называемых активов: сырья (нефти, газа), ценных бумаг, фондовых индексов или иностранной валюты.

При большом наличии онлайн-калькуляторов на сайте каждого банка, внутреннюю механику расчета надо все-таки понимать изнутри, чтобы увереннее себя чувствовать в банке и при выборе депозитного продукта.

Как рассчитать проценты по депозиту при выборе разных видов вклада?

Как самому рассчитать проценты по депозиту

Условиями банковского вклада (договором) должна быть предусмотрена величина процентной ставки по вкладу (в процентах годовых).

Процентная ставка может быть фиксированная либо плавающая.

Плавающая процентная ставкасодержит переменную величину, которая привязана к курсу финансового инструмента, например, к ставке рефинансирования Банка России – для рублевых вкладов или ставке LIBOR (средняя ставка предложений на Лондонской межбанковской валютной бирже) – для вкладов в иностранной валюте.

Начисление процентов может осуществляться по формулам простого или сложного процента (капитализация).

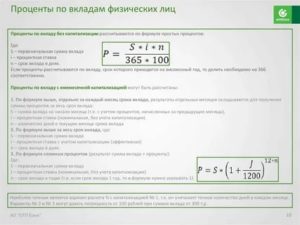

1 — Как рассчитать простой процент по депозиту

Сумма простых процентов по вкладу рассчитывается по формуле:

Сумма процентов по вкладу = Размер вклада × Ставка, % × Срок в днях / (365 (или 366 в високосный год) × 100)

Например,

- сумма вклада: 100 000 рублей;

- процентная ставка: 8% годовых;

- срок вклада: 12 месяцев (здесь для расчета в месяце 30 дней).

Сумма процентов по вкладу = 100 000 руб. × 8% × 360 / (100 × 365) = 7 890 руб.

2 — Как рассчитать сложный процент по депозиту

Сумма процентов по вкладу = Размер вклада × (1+ (Ставка × Срок в днях) / (100 × 365 (или 366))) n ,

где n – количество периодов, за которые в течение срока вклада капитализируются проценты.

Например,

- сумма вклада: 100 000 рублей;

- срок вклада: 12 месяцев;

- ежеквартальное начисление процентов по сложной ставке;

- n = 4, так как за срок вклада проценты будут начислены 4 раза, процентная ставка: 5% годовых.

Сумма процентов по вкладу = 100 000 × (1+ (5 × 360) / (100 × 365))4 = 121233,78 руб.

✔️ Подпишитесь на этот канал, а также на мой канал про инвестиции в недвижимость.

📸 Видео

Правила начисления налога со вкладов в 2023 годуСкачать

Формула расчёта процентов по вкладуСкачать

Что такое капитализация процентов по вкладу - что это значит и как работает калькулятор вкладовСкачать

Накопительный счет Сбербанк проценты и возможности. Где выгодноСкачать

Как рассчитать проценты по вкладу в Сбербанке? Рассчитываем выгоду с помощью калькулятора вкладовСкачать

Накопительный счет или вклад? Разбираемся на примерахСкачать

Вклад лучший процент Сбербанк что к чемуСкачать

Накопительный счет Сейф ВТБ | Как начисляются проценты?Скачать

Мы разобрались: Как работают вклады и как заработать, вложив сбережения?Скачать

Как считать проценты на калькуляторе смартфонаСкачать

Никогда не открывайте вклад в СбербанкеСкачать

Все про банковские вклады и депозиты.Скачать

Не открывай вклад в Сбербанке пока не посмотришь это видео / Условия и проценты в 2024 годуСкачать

Как избежать уплаты налога с банковского вклада: разберем на примерахСкачать

НОВЫЙ НАЛОГ НА ВКЛАДЫ: кому и как придется платить? Пошаговая инструкция / СпецвыпускСкачать

Сбербанк создает хитрые банковские вклады. Будьте внимательны!Скачать