Как определить какой банк предлагает самые выгодные условия кредитования? Многие заёмщики ориентируются на годовую процентную ставку.

Например, один банк даёт кредит под 22% годовых, а другой – под 18%.

Заёмщик сравнивает эти цифры и авторитетно заявляет: «Второй банк выгоднее!» Ага, выгоднее! А как же скрытые платежи в виде различных комиссий и сборов? Их что, учитывать не будем?

В общем, если вы решили сравнить условия кредитования в банках по величине процентной ставки, то анализируйте не годовую, а эффективную процентную ставку. Давайте выясним, что это такое, проанализируем её формулу и выполним расчёт.

- Что такое эффективная процентная ставка

- Формула эффективной процентной ставки

- Расчет реальной эффективной процентной ставки по кредиту

- Эффективная процентная ставка

- Формула

- Пример 1

- Пример 2

- Пример 3

- Эффективная ставка по кредиту (расчет, формула)

- Что такое эффективная процентная ставка по кредиту?

- Расчет эффективной ставки по кредиту по формуле

- Расчет эффективной ставки по кредиту в эксель (excel)

- Расчет эффективной ставки по кредиту на кредитном калькуляторе

- Сутьи и расчет эффективной процентной ставки

- Расчет ЭКС (эффективной кредитной ставки)

- Расчет эффективной кредитной ставки по специальной формуле

- Проведем пример расчета

- Расчет эффективной кредитной ставки в Excel

- МСФО, Дипифр

- Усложнение А. Единоразовая комиссия при выдаче кредита

- Усложнение Б. Ежемесячные сборы (за обслуживание ссудного счета)

- Напоследок список того, что заемщик сейчас платить не обязан:

- Эффективная процентная ставка по кредиту: что это, как рассчитать

- Что такое эффективная процентная ставка по кредиту

- Что влияет на эффективность процентной ставки

- Как рассчитать реальную эффективную ставку

- Как заемщик может оценить выгоду

- Формула расчета эффективной ставки по кредиту

- Примеры расчета эффективной ставки по кредиту

- Что не должен платить заемщик

- 📹 Видео

Что такое эффективная процентная ставка

Много лет назад сотрудничество с банками было простым и понятным: пришёл в отделение, посмотрел на годовую процентную ставку и уже имеешь полное представление о стоимости кредита. Не было никаких дополнительных комиссий, сборов и других скрытых платежей, а график погашения кредита рассчитывался по одной единственной схеме – дифференцированной.

Сейчас же заёмщика при получении кредита ожидает полный «трэш». Вот он сидит дома на унитазе и мирно читает какую-то рекламную газетку. Но вдруг его лобик сморщился, затем глазки забегали, и на лице появилась безумная улыбка.

Через минуту «пациент» выбегает из туалета с криком: «Нашёл! Я нашёл банк с самыми выгодными условиями кредитования! Это банк «Лохотрон-инвест», который выдаёт кредиты под 0 процентов годовых! Люся, где мои кеды? Срочно погладь шнурки от них!»

Вот он уже стоит в отделении банка и с умным выражением лица внимательно слушает топ-менеджера Пьетро Спагеттини, который методично двумя вилками навешивает ему на уши лапшу разных сортов. В общем, «охотник» и «жертва» встретились.

Действительно, «Лохотрон-инвест» предлагает заёмщикам самую низкую в стране годовую процентную ставку по кредитам.

Правда, чтобы получить кредит, придётся оформить страховку, оплатить услуги оценщика и нотариуса, за открытие счёта надо внести комиссию, ну и там ещё немного – «по-мелочам», а погашать кредит необходимо только аннуитетными платежами. Но это же всё ерунда – главное, что годовая процентная ставка у них самая выгодная!

В итоге получается, что заёмщики компании «Лохотрон-инвест» в реальности переплачивают за кредиты гораздо больше, чем клиенты других банков.

При помощи скрытых платежей и комиссий современные банки маскируют свои реальные условия кредитования. Вывести их на чистую воду нам поможет эффективная процентная ставка. Что это такое? Читаем определение:

Эффективная процентная ставка – это реальная переплата по кредиту, выраженная в процентах годовых.

То есть, если умножить сумму кредита на эффективную процентную ставку и на количество лет, на которое он взят, то в итоге получится сумма, которую вы переплатите за пользование кредитом. Естественно, в неё включены все комиссии, сборы и прочие скрытые платежи. Кстати, хотим обратить ваше внимание:

Некоторые кредиторы при расчёте эффективной процентной ставки не учитывают расходы, которые заёмщик заплатит сторонним организациям, таким как нотариальные конторы, страховые компании, экспертные фирмы и т. д. В результате, клиент получит искажённую информацию о реальной стоимости кредита.

Так что будьте внимательны, друзья. Тщательно анализируйте и проверяйте все расчёты, предоставляемые банком. Правда, для этого надо знать специальные формулы. Вот их мы сейчас и рассмотрим.

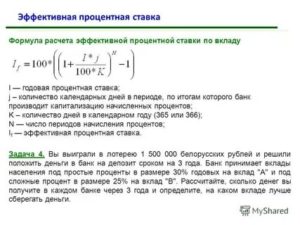

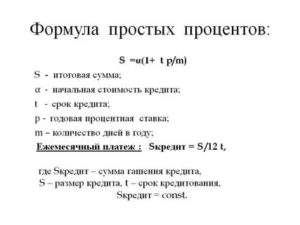

Формула эффективной процентной ставки

Девиз многих банков можно сформулировать тремя словами:

«Максимально запутать заёмщика».

Вот и с эффективной процентной ставкой получилось что-то аналогичное. Они её начали рассчитывать по каким-то сложным непонятным формулам. Наибольшее распространение получил этот «шедевр»:

S0 – сумма выданного кредита (тело кредита);

R0 – первоначальный платёж;

Rk – платёж выполненный в определённый период (k);

n – общее количество платежей;

i – эффективная процентная ставка;

tk – период выплаты k-го платежа.

Страшно? Не бойтесь! Сейчас всё объясним! Смотрите, вот этот значок «Σ» называется «сигма», он обозначает суммирование (в данной формуле – с первого платежа и до n-го).

Стартовый платёж, в который включаются услуги нотариусов, оценщиков и прочей «нечисти» обозначается в формуле буквой R0 (условно говоря – «нулевой» платёж). Естественно, в формулу не включены различные штрафы и неустойки (считается, что заёмщик своевременно вносит все необходимые платежи по кредиту).

Эффективная процентная ставка (i) «спрятана» внутри формулы, и «вытащить» её оттуда будет нелегко. Вот такая интересная формула, друзья.

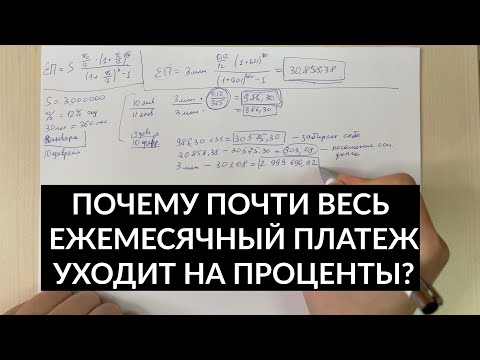

https://www.youtube.com/watch?v=NnG0AEAIrHM

Тем не менее, даже глядя на этот «шедевр» сразу бросаются в глаза, как некоторые неопределенности, так и потенциальные возможности для манипуляций. Например, в данную формулу кредитор не станет вносить расходы на страхование предмета залога по договору залога. А заемщик заинтересован в том, чтобы в расчете эффективной процентной ставки были учтены абсолютно все платежи.

Ведь ему важно получить не столько красивую, сколько реальную цифру. И если страховка заложенного банку автомобиля, купленного в кредит за 500 000 руб. составляет 4% от его стоимости, то с учетом этих расходов, заёмщику кредит за год реально обойдётся на 20 000 руб. дороже.

Аналогичным образом обстоят дела и с другими платежами, которые не учитываются кредиторами.

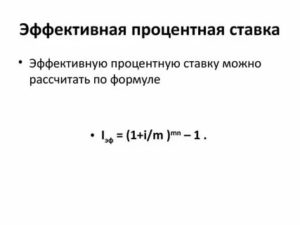

Из всего вышесказанного напрашивается вывод, что реальный показатель эффективной процентной ставки лучше рассчитывать самостоятельно, учитывая все платежи, связанные с получаемым кредитом. Для этого мы вам рекомендуем использовать простую и понятную формулу:

i – эффективная процентная ставка (%);

S – общая сумма всех выплат по кредиту;

S0 – сумма выданного кредита;

n – срок кредитования (указывается количество месяцев).

В общую сумму всех выплат по кредиту (S) входят не только банковские поборы в виде скрытых комиссий, комиссий за открытие счёта и т.д. Сюда входят и всевозможные страховки, оплаты нотариальных услуг, выплаты оценщикам – в общем, все те платежи, которые требуется выполнить для получения кредита.

Кстати, обратите внимание на один важный момент:

Величина эффективной процентной ставки существенно зависит от общего срока кредитования. Ведь при её расчете учитываются не только ежемесячные, но и разовые комиссии и сборы.

Например, банк выдал вам кредит в 200 000 рублей под 20% годовых и взял с вас комиссию за его выдачу в размере 2000 рублей. Независимо от того, сколько вы будете пользоваться кредитом (один день или пять лет), его стоимость увеличится на 2000 рублей.

Согласитесь, для однодневного кредита данная цифра выглядит просто драконовской на фоне начисленных процентов по дифференцированной схеме (за один день около 110 рублей).

А вот в течение пяти лет по этому кредиту процентов «набегает» на сумму 101 667 рублей, на фоне которых 2000 рублей воспринимаются как мелкие текущие издержки.

Расчет реальной эффективной процентной ставки по кредиту

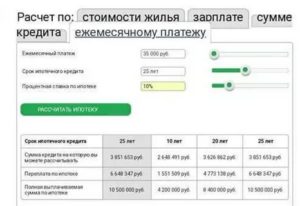

Давайте в качестве примера рассчитаем эффективную процентную ставку по аннуитетному кредиту, взятому на 12 месяцев под 22% годовых. Ознакомиться с его графиком погашения вы можете здесь. Итак, нам для расчётов понадобятся следующие исходные данные:

Сумма выданного кредита (S0) – 50 000 руб.

Общая сумма выплат (S) – 56 157 руб.

Срок кредитования (n) – 12 месяцев.

Подставляем их в нашу формулу и считаем:

Итак, эффективная процентная ставка по данному кредиту равна 12,31%. Это означает, что взяв в кредит 50 000 рублей на один год (12 месяцев), наш заёмщик реально заплатит банку и другим структурам 12,31% годовых от этой суммы, что составит 6157 рублей. В результате, общий размер выплат будет равен 56 157 рублей.

Хотим обратить ваше внимание, что в нашем примере учтены только выплаты процентов по кредиту (предполагается, что заёмщик имеет дело с банком, не начисляющим скрытых платежей). Если бы такие платежи были начислены, то они бы тоже были включены в общую сумму выплат (S). Естественно, в результате увеличится размер эффективной процентной ставки по кредиту.

Кстати, в настоящее время банки рассчитывают не эффективную процентную ставку, а полную стоимость кредита. Перейдя по указанной ссылке, вы узнаете, что это такое и по каким формулам рассчитывается.

Ну что, друзья, разобрались с данной темой? Вот и отлично! Портал temabiz.com желает вам успехов и процветания. Оставайтесь с нами!

⇧

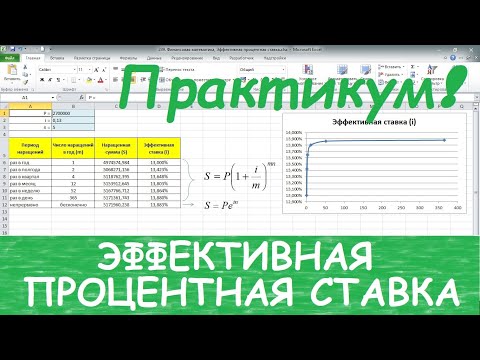

Видео:Практикум по расчету эффективной процентной ставкиСкачать

Эффективная процентная ставка

Концепция эффективной процентной ставки (англ. Effective Interest Rate) используется для того, чтобы провести оценку всех затрат связанных с привлечением заемного финансирования или доходов от вложений в финансовый актив.

Кроме того, требования МСФО (международных стандартов финансовой отчетности) предполагают использование эффективной процентной ставки при оценке финансовых инструментов, учитываемых по амортизированной стоимости, признании расходов и доходов по финансовым инструментам, расчете обесценения финансового актива на основе приведенной стоимости будущих денежных потоков.

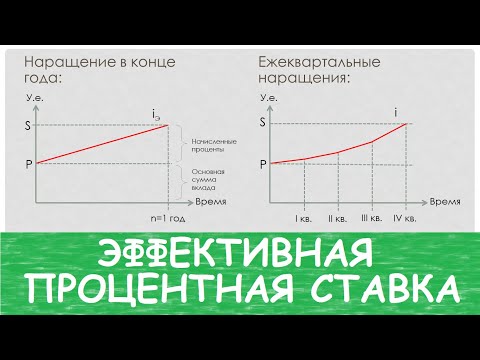

Причина использования этой концепции при принятии решений заключается в том, что эффективная годовая процентная ставка может отличаться от номинальной годовой процентной ставки, указанной в договоре. Причиной несовпадения этих величин служат следующие факторы:

- количество периодов, за которое в течение года начисляются проценты;

- фактическая сумма уплаченных процентов;

- фактически понесенные расходы на выплату долга.

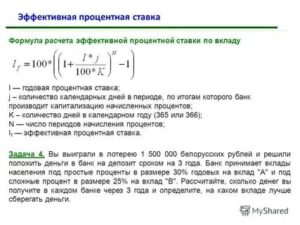

Формула

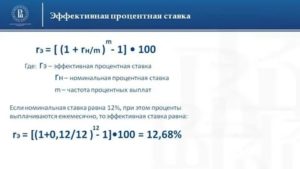

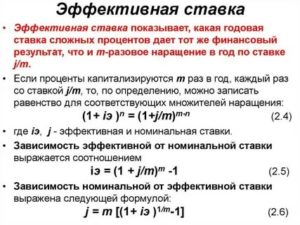

При проведении финансовых расчетов эффективная процентная ставка приводится к годовому формату и также может упоминаться как эффективная годовая процентная ставка или годовая эквивалентная ставка (англ. Annual Equivalent Rate).

Для оценки доходности краткосрочного финансового актива (срок обращения менее 12 месяцев) используется следующая формула:

где i – номинальная годовая процентная ставка, n – количество периодов, за которое в течение года начисляются проценты (например, если проценты начисляются ежемесячно, то n=12).

При оценке стоимости использования краткосрочного финансирования формулу эффективной годовой процентной ставки в общем виде можно записать следующим образом:

| r = | Проценты к уплате |

| Сумма кредита |

В случае дисконтного процента формула должна быть трансформирована следующим образом:

| r = | Проценты к уплате |

| Сумма кредита — Проценты к уплате |

При расчете эффективной процентной ставки также должны быть учтены следующие два фактора:

- Дополнительные расходы, которые по сути являются срытыми процентами.

- Условия, затрагивающие основную сумму долга. Например, наличие компенсационного остатка по кредиту уменьшает реальную располагаемую сумму.

В этом случае формулы выше должны быть скорректированы следующим образом:

| r = | Проценты к уплате + Дополнительные расходы |

| Сумма кредита — Компенсационный остаток |

Для дисконтного процента следует воспользоваться этой формулой:

| r = | Проценты к уплате + Дополнительные расходы |

| Сумма кредита — Проценты к уплате — Компенсационный остаток |

Пример 1

Предположим, что инвестор рассматривает возможность приобретения векселя за $9 655 со сроком погашения наступающим через четыре месяца и номиналом $10 000. В этом случае расчет эффективной годовой процентной ставки будет выглядеть следующим образом.

https://www.youtube.com/watch?v=YUSn68wHLV4

Проценты к получению = $10 000 — $9 655 = $345

| Ставка процента за 4 месяца = | $345 | = 3,573% |

| $9 655 |

Эффективная годовая процентная ставка = (1 + 0,03573)12/4 — 1 = 11,107%

В этом случае мы привели наши расчеты к годовой эквивалентной ставке с учетом концепции сложных процентов.

Пример 2

Компания GFL LTD рассматривает различные варианты финансирования потребности в оборотном капитале в размере $100 000. Существует возможность взять банковский кредит на следующих условиях:

- период кредитования 1 год;

- номинальная годовая процентная ставка 12%;

- единовременная комиссия за рассмотрение кредитной заявки и открытие кредитного счета 2% от суммы кредита;

- компенсационный остаток $15 000.

Проценты к уплате = $100 000 × 12% = $12 000

Дополнительные расходы = $100 000 × 2% = $2 000

| Эффективная годовая процентная ставка = | $12 000 + $2 000 | = 16,471% |

| $100 000 — $15 000 |

Пример 3

Корпорация Tristan Inc. имеет банковский кредит, который был взят на следующих условиях:

- сумма кредита $250 000;

- период кредитования 1 год;

- дисконтный процент при номинальной годовой процентной ставке 15%;

- расходы открытие кредитного счета 1% от суммы кредита;

- компенсационный остаток $50 000.

| Проценты к уплате = $250 000 — | $250 000 | = $32 608,70 |

| (1+0,15)1 |

Дополнительные расходы = $250 000 × 1% = $2 500

| Эффективная годовая процентная ставка = | $32 608,70 + $2 500 | = 20,974% |

| $250 000 — $32 608,70 — $50 000 |

- ← ABC-анализ

- Товарный кредит →

Видео:[Личные финансы] Эффективная процентная ставка: что это и как рассчитыватьСкачать

![[Личные финансы] Эффективная процентная ставка: что это и как рассчитывать](https://i.ytimg.com/vi/NnG0AEAIrHM/0.jpg)

Эффективная ставка по кредиту (расчет, формула)

08.10.2014 33 801 0 Время на чтение: 8 мин. :

Сегодня я хочу рассказать вам о том, что такое эффективная ставка по кредиту, для чего она нужна, как, по какой формуле производится расчет эффективной ставки, как можно ее рассчитать самостоятельно.

На мой взгляд, расчет эффективной ставки по кредиту сегодня просто необходим тем, кто собирается взять кредит, и вот почему.

Что такое эффективная процентная ставка по кредиту?

Сейчас все банки используют разные схемы получения доходов от кредитования, уже нет той единой годовой ставки, на которую можно было ориентироваться 10 лет назад, а, помимо нее, есть множество ежегодных и ежемесячных комиссий, в которых сам черт ногу сломит.

Поэтому сравнить условия кредитования двух банков очень сложно (на это банки и рассчитывают).

Здесь недостаточно просто сравнить процентные ставки и размеры комиссий, нужно еще учесть много других нюансов, которые влияют на реальную стоимость кредита: например, схему погашения кредита и его срок.

Именно для того, чтобы можно было точно сравнить, в каком банке выгоднее условия кредитования, и появилась эффективная процентная ставка. Сначала ее начали рассчитывать самые продвинутые заемщики, а затем в некоторых странах даже на законодательном уровне обязали банки сообщать своим клиентам эффективную процентную ставку. Итак, что же это за показатель?

Эффективная ставка по кредиту — это выражение всех кредитных платежей, содержащихся в условиях и тарифах кредитного договора, в одном показателе, приведенном к понятной всем годовой процентной ставке.

Другими словами, это та реальная годовая ставка, которую заемщик будет платить за пользование кредитом с учетом процентной ставки, всех комиссий, схемы погашения и срока кредита.

В расчет эффективной ставки по кредиту не входят расходы на услуги, сопутствующие кредиту (страхование, нотариальные услуги, услуги экспертной оценки и т.д.).

Сам по себе расчет эффективной ставки по кредиту произвести достаточно сложно, но, как говорится, возможно, особенно с учетом того, что нынешние технологии позволяют существенно упростить процедуру расчета. Итак, рассмотрим, как рассчитать эффективную ставку по кредиту.

Расчет эффективной ставки по кредиту по формуле

Первый традиционный вариант — использование формулы. Сама формула расчета эффективной ставки довольно сложная, но все таки считаю необходимым ее озвучить, чтобы вы понимали, о чем речь.

https://www.youtube.com/watch?v=QNMNYDsXGbM

Как вы видите, сложнее всего рассчитать эффективную ставку по кредиту с аннуитетной схемой погашения, которую так любят использовать банки в последнее время.

Потому как, забегая вперед, скажу, что при совершенно одинаковых годовых процентах и комиссиях по кредиту с аннуитетным графиком погашения эффективная процентная ставка будет выше, причем, чем больше срок кредитования — тем больше будет эта разница.

При желании формулу расчета эффективной ставки по кредиту можно упростить, вообще, их существует несколько вариантов, главное — по одной формуле сравнивать условия разных банков, чтобы видеть, где они выгоднее.

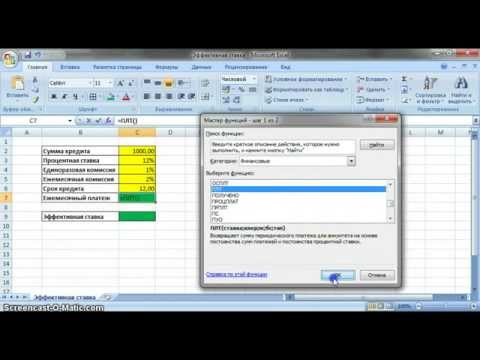

Расчет эффективной ставки по кредиту в эксель (excel)

Чтобы не мучаться со сложными математическими расчетами, в которых, скорее всего, никто ничего не понял (и это вполне нормально, не все мы здесь математики), можно использовать для расчета эффективной ставки по кредиту Excel.

Этот способ подойдет, прежде всего, тем, кто «дружит» с этим табличным редактором, знает, что такое функции, и как использовать.

Если же пока таких знаний нет, то их можно получить из стандартных справочных материалов, которые вызываются клавишей F1.

В табличном редакторе MS Excel уже имеются некоторые встроенные функции, позволяющие рассчитать эффективную процентную ставку:

- ЭФФЕКТ (EFFECT);

- ЧИСТВНДОХ (XIRR);

- ПЛТ (PMT);

- и др.

Я не буду подробно описывать все варианты проведения нужных нам расчетов: как работают эти функции, и как их следует правильно использовать — вы можете найти эту информацию в подробном виде в справке MS Excel. Приведу пример расчета эффективной процентной ставки при помощи функции ПЛТ:

В строке формулы вы видите, как выглядит формат функции ПЛТ, и, исходя из ячеек, задействованных в формуле, можете видеть, что она считает. Обращаю внимание на то, что значение суммы (в примере — ячейка B3) необходимо указывать со знаком минус.

Расчет эффективной ставки по кредиту на кредитном калькуляторе

И, наконец, если и ручная математика, и эксель вам не подходят (наверное, это так), то выбираем самый простой метод: набираем в поисковике «калькулятор для расчета эффективной процентной ставки», открываем что-нибудь из результатов поиска и пользуемся. Приведу пример такого расчета:

Минус в том, что вы не будете понимать, по какому принципу он ее рассчитывает, но, с другой стороны, возможно вам это и не нужно, поскольку, как вы видите из формулы и функций excel, процедура эта не из простых. Таким образом, просто сравниваете эффективные ставки по кредитам в разных банках, которые вы рассматриваете, и выбираете тот вариант, где этот показатель меньше.

В заключение хочу добавить, что расчет эффективной процентной ставки можно производить не только для кредитных, но и для депозитных продуктов, например, если предполагается начисление сложного процента.

Теперь вы получили представление о том, что такое эффективная ставка по кредиту (эффективная процентная ставка) и как можно ее рассчитать. Надеюсь, что эта информация будет вам полезна. Оставайтесь на Финансовом гении и учитесь эффективно и рационально использовать личные финансы. До новых встреч!

Видео:ЭФФЕКТ - эффективная процентная ставка.mp4Скачать

Сутьи и расчет эффективной процентной ставки

Выбирая наиболее выгодные условия кредитования, каждый клиент ориентируется именно на процентную ставку. Это неправильный подход. У одного банка ставка может быть ниже, чем у другого, а в кредитной программе скрыты дополнительные комиссии. Все это нужно учитывать. Так как же правильно рассчитать эффективную процентную ставку? В чем ее суть?

Это ставка, которая отображает реальную стоимость кредита. Она должна учитывать все дополнительные выплаты при оформлении займа. К ним относят следующее:

- плата за открытие и ведение счета;

- плата за внесение наличных через кассу или специальные устройства;

- комиссия за снятие со счета и прочее.

Несмотря на то, что Центральный Банк РФ обязал коммерческие банки раскрывать информацию об эффективной процентной ставке по кредиту, многие из них не соблюдают такие условия.

Расчет ЭКС (эффективной кредитной ставки)

Есть несколько методов:

- с помощью специальной формулы;

- в программе Excel;

- с помощью кредитного калькулятора.

Рассмотрим каждый из них.

Расчет эффективной кредитной ставки по специальной формуле

Для удобства расчетов была разработана определенная формула:

ЭКС = СКР / t / ССК, где

ЭКС – эффективная кредитная ставка,

СКР – полная сумма кредитных расходов с учетом дополнительных выплат и комиссий,

t – срок кредитования в годах,

ССК – средневзвешенная сумма кредита.

https://www.youtube.com/watch?v=tStaEdN6Qwc

Последний показатель (ССК) определяют по дополнительным формулам в зависимости от типа погашения кредита.

При классической схеме погашения ССК определяют по формуле:

ССК = СК * (t+1) / (t+2), где

СК – сумма кредита,

t – срок кредита в месяцах.

При аннуитетной схеме погашения ССК определяют по такой формуле:

ССК = СК ((((1+%/12)t-1) / (%*t/12)) — ((((1+%/12)t-1) / (%/12))-t) / (t*(1-(1+%/12))t)))), где

СК – сумма кредита,

t – срок кредита в месяцах.

Исходя из вышеуказанной информации, можно сделать вывод, что гораздо сложнее производить расчет эффективной кредитной ставки именно с аннуитетной формой погашения. Также стоит отметить, что стоимость кредитов с аннуитетами гораздо выше, чем с классический схемой погашения. Последняя заключается в том, что проценты начисляют не на общую сумму кредита, а на ее остаток.

Проведем пример расчета

Клиент хочет оформить кредит на сумму 50 тыс. руб. на срок 12 месяцев. Ему нужно заплатить при выдаче займа страховку в размере 1000 руб., за оформление кредита — 250 руб., Процентная ставка по кредиту — 18,5% годовых. Размер платежей рассчитывается по классической схеме.

Изначально нам нужно определить, сколько клиент должен заплатить за 12 месяцев кредита. Для этого вычисляем:

50 000 * 18,5% годовых = 9250 руб.

Это будет переплата по кредиту за весь период пользования. К этой сумме прибавляем другие расходы:

9250 + 250 + 1000 = 10500 руб.

Итак, полная сумма кредитных расходов (СКР) составит 10500 руб.

Теперь определяем ССК (средневзвешенную сумму кредита) по вышеуказанной формуле:

ССК = 50 000 (СК) * (12+1)/(12+2) = 46428,57 руб.

Можно переходить к расчету эффективной кредитной ставки по формуле:

10500 (СКР)/12(t)/46428,57(ССК) = 0,0188

Теперь эту сумму умножаем на 100%. Получается 1,88% в месяц, так как мы использовали в формуле временной промежуток в 12 месяцев. Если клиент будет погашать кредит на протяжении всего срока действия, ЭКС составит 22,56% годовых, а не заявленные 18,5% годовых.

Расчет эффективной кредитной ставки в Excel

Такой метод считается самым популярным. Нужно воспользоваться программой Ексель. В ней есть огромное количество встроенных функций, которые помогают сделать правильные расчеты.

Давайте рассмотрим все на примере.

Клиент оформляет кредит на сумму 100 000 руб. Срок кредитования 24 месяца. Заявленная банком процентная ставка составляет 17% годовых. Клиент должен единоразово внести комиссию в размере 15 000 руб.

Строим в Екселе таблицу следующего вида:

- первый столбец — нумерация месяцев;

- второй — дата погашения в каждом месяце;

- третий — сумма ежемесячного погашения.

| 1 | 22.09.2016 | -85000 (15000 — комиссия) |

| 2 |

Видео:"Тайный" метод расчёта реальной процентной ставкиСкачать

МСФО, Дипифр

В современном мире часто выигрывает не тот, кто может произвести лучший по качеству товар, а тот, кто сможет выдать свой товар за самый качественный и самый выгодный. Ничего не стоит обмануть потребителя, поэтому информация часто подвергается искажению.

Так поступают банки, пользуясь финансовой неграмотностью населения, чтобы впарить этому населению кредиты по заоблачным процентным ставкам. Единственный способ не быть обманутым при взаимодействии с банками — это научиться считать эффективную процентную ставку как по кредитам, так и по вкладам.

Что такое эффективная процентная ставка, было написано в предыдущей статье. Как ее рассчитать для банковского кредита с помощью Excel, написано ниже.

Для того, чтобы рассчитать эффективную процентную ставку по кредиту, нужно учесть ВСЕ платежи, связанные с получением кредита, включая те, которые называются комиссии и сборы.

Поскольку высокие ставки процента по кредиту отпугивают потенциальных клиентов, банки стремятся замаскировать реальный процент (эффективную ставку) с помощью дополнительных выплат.

Такие выплаты могут быть двух типов:

- Одноразовые комиссии/сборы, рассчитываемые либо в процентном выражении от суммы кредита, либо в виде фиксированной суммы. Например, комиссия за выдачу кредита, за открытие ссудного счета.

- Ежемесячные комиссии/сборы, которые могут рассчитываться как процент от общей суммы кредита или как процент от остатка задолженности. Например, ежемесячная комиссия за обслуживание ссудного счета.

Все эти дополнительные выплаты нужны банкам для того, чтобы «понизить» ставку процента по кредиту и выглядеть на рынке банковских услуг более привлекательно. Гипотетический пример такого поведения в розничной торговле можно обрисовать таким образом. Скажем, шампанское в среднем по городу стоит 200 рублей за бутылку.

Но в одном магазине заявленная цена оказывается существенно ниже: 150 рублей. Это кажется выгодным, покупатель приходит в этот магазин, берет шампанское и идет на кассу. И тут выясняется, что помимо 150 рублей, он должен заплатить 50 рублей за работу кассира, еще 20 рублей за аренду тележки, 30 рублей за услуги охранника и еще 20 рублей за услуги уборщицы.

Но ведь это уже должно быть включено в стоимость товара!

Да, сейчас банки обязаны раскрывать эффективную процентную ставку по кредиту.

Но как они ее считают? Все ли выплаты клиента, связанные с кредитом учитываются в этом расчете? Учитываются ли страховые премии, которые вынуждены платить заёмщики, поскольку банки требуют заключать договора страхования (жизни, имущества, от риска утраты права собственности на предмет залога)? А ведь это все расходы, связанные с получением кредита. Они бы не случились, если бы заемщик не взял кредит в банке. С точки зрения заемщика эффективная процентная ставка по кредиту должна рассчитываться с учетом всех платежей, и если вы бережете свои деньги, то нужно уметь это делать самостоятельно.

Эффективная процентная ставка по финансовому инструменту – это ставка, применяемая при точном дисконтировании всех будущих денежных платежей ИЛИ поступлений от финансового инструмента.

https://www.youtube.com/watch?v=9LUwD2ocQRs

В одной из статей на этом сайте шла речь о методе оценки инвестиционных проектов с помощью расчета внутренней нормы доходности. Математические формулы для расчета IRR можно посмотреть по ссылке.

Эти уравнения невозможно решить с помощью обычного калькулятора. Финансовый калькулятор поможет, но зачем пользоваться им, если у всех есть таблицы Excel со встроенными функциями.

Нужная нам функция называется ВСД или внутренняя норма доходности. Найти ее просто: Формулы—> Финансовые—>ВСД.

Для примера рассмотрим кредит в сумме 100,000 рублей сроком на один год. Номинальная годовая ставка процента 18%, ежемесячные выплаты в этом случае по ставке 18%/12 = 1,5%.

Сумма 9,168 представляет собой ежемесячный платеж, который позволит выплатить 100,000 за 12 месяцев при ежемесячной ставке 1,5% (чтобы в таблице в ячейке E14 получился ноль).

В таблице 100,000 показаны с минусом как отрицательный денежный поток, а платежи 9,168 с плюсом как положительные денежные потоки с точки зрения банка. Это потому, что мы считаем внутреннюю норму доходности, т.е. рассматриваем финансовый инструмент с точки зрения инвестора.

Пример 1.

Функция ВСД (Внутренняя Ставка Доходности) подтверждает, что ежемесячная эффективная ставка равна 1,5%. А вот для того, чтобы определить в данном случае годовую эффективную ставку, можно воспользоваться функцией «эффект», которая находится там же: Формулы—> Финансовые—>Эффект.

Эта функция вычисляет эффективную процентную ставку из номинальной по формуле: (1+Rn)t-1, где Rn — это номинальная ставка. В нашем случае годовая номинальная ставка это 0,18 (18%).

Символом t в этой формуле обозначается количество периодов времени. Так как номинальная ставка годовая, значит, в нашем случае это 12.

В скриншоте ниже годовая эффективная ставка в данном случае получается равной 19,56%.

Можно было сразу воспользоваться функцией «Эффект», поскольку в данном примере нет дополнительных комиссий и сборов, только выплаты процентов по кредиту. Но в более сложных случаях, а именно такие встречаются в жизни, эта функция не пригодна, потому что НЕ учитывает банковские сборы и комиссии.

Усложнение А. Единоразовая комиссия при выдаче кредита

В нашем гипотетическом примере возьмем эту комиссию равной 1% от суммы кредита 100,000, то есть 1,000 рублей. Таким образом, заемщик получает на руки не 100,000, а 99,000 рублей.

Пример 2.

Функция ВСД дает эффективную ежемесячную ставку 1,66%. Номинальная ставка в таком случае будет равна 1,66%*12 = 19,92%. А эффективная процентная ставка — 21,83% (см. скриншот ниже). Таким образом, дополнительная комиссия при выдаче кредита повысила эффективную ставку на 2% с 19,56% (см. пример 1) до 21,83%.

Усложнение Б. Ежемесячные сборы (за обслуживание ссудного счета)

Если к нашему кредитному продукту кроме комиссии за выдачу кредита добавить ежемесячный сбор (он может называться как угодно) в сумме 500 (0,05% от тела кредита 100,000), то ежемесячная эффективная ставка вырастет до 2,5%.

В этом случае номинальная годовая ставка будет равна 2,5%*12 = 30%! Эффективная годовая ставка по такому кредиту будет и вовсе заоблачной — 34,48%! Но банк (по крайней мере, раньше) рассказывал своим клиентам, что ставка по такому кредиту равна всего-то 18% годовых в рублях.

Кстати, из нашего простого примера видно, что ежемесячные сборы приводят к более существенному увеличению эффективной (=реальной) ставки процента, чем единоразовые выплаты при получении кредита. Можно даже сказать к критически большому увеличению стоимости кредита.

Да, конечно, многие комиссии сейчас запрещены законодательно. И банки обязаны раскрывать эффективную ставку процента по кредиту.

Но кто же упустит свою выгоду! Дополнительные выплаты можно назвать и по-другому, а эффективную ставку посчитать без учета этих выплат строго в соответствии с рекомендациями ЦБ. Комиссии и сборы — это как наркотики или спайсы.

Их запрещают, а наркодельцы придумывают новую формулу и продолжают свой бизнес. Банки в этом смысле действуют также.

Алгоритм расчета эффективной процентной ставки по кредиту такой:

- 1) Зная величину выплат, связанных с кредитом, можно рассчитать эффективную ежемесячную ставку с помощью функции ВСД.

- 2) Эффективную ежемесячную ставку умножаем на 12 и находим номинальную годовую ставку

- 3) Номинальную годовую ставку можно перевести в эффективную годовую ставку с помощью функции ЭФФЕКТ

Собственно говоря, даже ежемесячной эффективной ставки процента будет достаточно, чтобы сравнить между собой предложения разных банков и выбрать из них наименее затратное, т.е. второй и третий пункт списка можно не делать.

Конечно, с помощью Excel трудно обсчитывать кредиты, выдаваемые на большой срок: 15-20 лет. В приведенных примерах срок кредита составлял всего 1 (один) год.

Но потребительские кредиты, автокредиты на 3-5 лет вполне можно просчитать с помощью этого инструмента. Самое главное, определить все выплаты, связанные с кредитом, и точно разнести их по периодам.

Все выплаты — это те, которые вы бы никогда не сделали, если бы не нужно было брать этот кредит.

Напоследок список того, что заемщик сейчас платить не обязан:

- Вознаграждение (комиссию) за выдачу — предоставление кредита.

- Единовременный платеж (тариф) за обслуживание ссудного счета.

- Вознаграждение (комиссию) за ведение, обслуживание, сопровождение или открытие ссудного счета.

- Ежемесячную плату за ведение счета.

- Комиссию за рассмотрение кредитной заявки.

- Вознаграждение (комиссию) за размещение средств на ссудном счете.

- Комиссию за подключение к программе страхования.

Дополнительную информацию по этой теме можно почерпнуть на сайте Всероссийского движения валютных ипотечных заемщиков по ссылке:

http://ipotekavvalute.ru/post/narushenija-zakonodatelstva-v-kreditnyh-dogovorah.html

Поучительная история

«Рассказывают, что когда-то, в далёкой провинции, грабители зашли в банк. Один из них крикнул на входе: «Не двигаться! Деньги принадлежат банку, а жизнь принадлежит вам!». Все присутствующие смирно легли на пол.

Это пример того, как термин меняет восприятие мира.

https://www.youtube.com/watch?v=gKxS83q-a-M

В процессе побега с места ограбления, самый молодой из грабителей (с академической степенью) сказал самому старому, который едва окончил начальную школу: «Эй, старик, может быть, посчитаем, сколько мы взяли?».

Старик ответил сердито: «Не будь дураком, это очень много денег, чтобы их пересчитывать. Подождём, пока объявят в новостях, сколько банк потерял».

Это называется опыт – на сегодняшний день опыт важнее академической степени.

После того, как грабители исчезли, директор банка сказал бухгалтеру, чтобы тот позвонил в полицию. Бухгалтер ответил: «Погоди, давай сначала добавим к украденной сумме те 5 миллионов, которые мы похитили в прошлом месяце и скажем, что их тоже украли».

Это называется – использовать любую возможность.

Назавтра в новостях объявили, что банк был ограблен на сумму 100 миллионов. Грабители пересчитали добычу, но насчитали всего 20 миллионов.

Грабители начали ворчать: «Мы рисковали жизнью из-за несчастных 20 миллионов, в то время, как банковское начальство похитило 80 миллионов, не моргнув глазом.

Наверно лучше изучать, как работает система, вместо того, чтобы быть простым грабителем.

Это называется – знание–сила!

Дай человеку пистолет, и он сможет ограбить банк.

Дай человеку банк, и он сможет ограбить всех!»

Другие полезные статьи из рубрики Финансы:

Вернуться на главную страницу

Видео:Эффективная ставка. Что? Зачем? Почему?Скачать

Эффективная процентная ставка по кредиту: что это, как рассчитать

При выборе банка-кредитора первый показатель, на чем заостряют внимание заемщики — процентная ставка. Но общая сумма переплаты зависит не только от нее, даже если исправно вносить все платежи.

А может получиться и так, что заем под более высокий процент оказывается дешевле.

Бробанк выяснил, почему так происходит, а также что такое эффективная процентная ставка, как ее рассчитать и самому выбрать лучшее предложение у разных кредиторов.

Что такое эффективная процентная ставка по кредиту

Банковские предложения по кредитам нельзя сравнивать исключительно по процентной ставке. Этот показатель может оказаться не только не информативным, но и привести к неправильной оценке аналогичных по сути кредитных программ. Не всегда 18% и 20% по займу в двух разных банках будут говорить в пользу первого учреждения. Так происходит из-за того, что:

- Некоторые кредиторы начисляют проценты не на общую сумму первоначальной задолженности, а пересчитывают комиссию на остаток долга.

- На уплаченную сумму напрямую влияет срок пользования заемными средствами. При пользовании кредитом 36 месяцев при ставке 20% годовых, их будут начислять не один, а три года.

- Процентная ставка не отражает всю переплату, которая может быть сформирована в итоге. Все комиссии, дополнительные платежи, страховки повышают стоимость заемных средств и реальную процентную ставку.

Эффективная процентная ставка по кредиту показывает фактическую стоимость займа для клиента.

Она включает не только процент годовых, который указан в договоре, но и все сопутствующие затраты и комиссии, которые предусмотрены при обслуживании.

В последние годы термин эффективной процентной ставки уступает место понятию полная стоимость кредита, которое глубже отражает суть и не дает запутаться заемщику.

Что влияет на эффективность процентной ставки

Важно сравнить процентную ставку до того как взять заем в любом из банков, и выяснить наличие:

- комиссий за выдачу кредита или снятие наличных со счета;

- платежей за сопровождение договора;

- комиссий за открытие и ведение банковского счета;

- платежей за кассовое обслуживание и любые другие «скрытые» переплаты, которые могут быть логически и не связаны с первоначальным договором займа.

Кроме самых распространенных способов удорожания заемных денег, на эффективность процентной ставки может влиять тип кредитования. Так при оформлении залога, банк может взимать комиссию за проведение оценки транспортного средства или недвижимого имущества. Также к затратам клиента могут быть отнесены услуги нотариуса или страховой компании.

https://www.youtube.com/watch?v=1g9shNRQKHQ

Хотя деньги за оплату полиса идут не банку, а страховщику, очень часто это дочерние учреждения самого банка. Поэтому принуждение к оформлению страховки может привести к тому, что клиент помогает «заработать» банку дважды на одном и том же кредитном договоре.

По российскому законодательству клиент вправе отказать от большинства видов страхования. Потребительские кредиты можно оформить вообще без каких-либо страховок.

Это позволит сэкономить свои деньги и повысит эффективность процентной ставки, и итоговую сумму переплаты приблизит к той, которая заявлена банком изначально.

Как рассчитать реальную эффективную ставку

Рассчитать эффективную процентную ставку до завершения срока кредитования — сложно. Этот показатель будет изменяться постоянно. Он напрямую зависит от периода использования заемных средств и других условий, которые наступают в период кредитования, в частности принятие банком новых тарифов. Кроме того на сумму переплаты влияет тип выплат, установленный договором:

- аннуитетные — одинаковые суммы погашения на протяжении всего периода займа;

- дифференцированные — каждый следующий ежемесячный платеж уменьшается по сравнению с предыдущим по определенной схеме;

- буллитные — при таком виде выплат клиент в первую очередь выплачивает банку суммы по процентам и только после этого приступает к погашению основного долга.

Наиболее выгодная для клиента схема — дифференцированные платежи. Некоторые кредиторы предлагают вариант аннуитетных платежей с возможностью вносить дифференцированные суммы.

При этом банк начисляет процент только на реальный остаток задолженности. В этом случае получается самая выгодная эффективная процентная ставка, чем при любых других вариантах.

Только следует заранее уточнить, нет ли комиссий или штрафов за досрочное внесение сумм больших, чем предусмотрено в кредитном договоре.

Как заемщик может оценить выгоду

Законодатели установили, кто кредитор до того как подпишет с клиентом договор займа обязан озвучить эффективную процентную ставку или полную сумму переплаты. Но не все менеджеры спешат делиться такой информацией, и часто кроме процента годовых ничего не говорят. Это связано с тем, что часть клиентов может «спугнуть» реальная стоимость заемных средств.

В то время как сумма ежемесячного платежа, растянутого на несколько лет, не выглядит столь внушительно. Поэтому заемщик должен сам знать свое право на эту информацию. Если он спросит о полной итоговой стоимости кредита, отказать ему не смогут. Такое право клиента закреплено в ст. 10 ФЗ «О защите прав потребителей» и ст. 30 ФЗ РФ «О банках и банковской деятельности».

Знание эффективное процентной ставки поможет каждому заемщику оценить выгоду предложенного кредитного продукта, не на основании рекламных лозунгов, а по факту.

На практике нередко заявленная ставка в 18% годовых при подсчете всех комиссий превращается в 40%, а у другого кредитора менее привлекательные 25% вырастают не более, чем до 30%.

Зная такие тонкости, клиент предпочтет второй банк по сравнению с первым.

Формула расчета эффективной ставки по кредиту

Единой формулы, которую банк показал бы заемщику — нет. Каждый кредитор использует собственную методику подсчета. Поэтому ориентироваться только на те цифры, которые озвучит менеджер — необдуманно.

Кроме того использовать «домашних» условиях сложные формулы расчета без специальных знаний получится не у всех.

Гораздо удобнее использовать специальные калькуляторы, которые учтут все входные параметры и помогут сравнить итоговые переплаты.

Если онлайн-калькулятора под рукой нет, для самостоятельно оценки приведем наиболее легкий способ расчета эффективной процентной ставки:

Эфст = (С : Спк — 1) : (срок кредитования : 12) * 100, где

Эфст — эффективная процентная ставка по кредиту;

С — общая сумма всех выплат, которые произведены по кредиту с учетом дополнительных комиссий и пеней, а также расходов на нотариусов, оценщиков или страховку;

Спк — первоначальная сумма полученного кредита.

При подсчете важно учесть общий срок кредитования. Так при единоразовой выплате 1% от суммы кредита в 1 млн рублей переплата в зависимости от периода составит:

- 365% при кредитовании на 1 день;

- 0,1% при пользовании деньгами 10 лет.

Примеры расчета эффективной ставки по кредиту

Для наглядности подсчета эффективной процентной ставки приведем два примера:

Что не должен платить заемщик

Заемщику, которого принуждают к каким-либо дополнительным услугам и сервисам, следует знать, на чем он может сэкономить:

- комиссию за оформление займа или зачисление на счет;

- вознаграждение за открытие, ведение и закрытие ссудного счета, на который выдан кредит;

- ежемесячные платежи за сопровождение других счетов, связанных с обслуживанием займа;

- единоразовый платеж за рассмотрение кредитной заявки;

- платеж за зачисление денег на кредитный счет;

- комиссию за подключение к программе страхования.

Как правило, те кредиторы, которые вводят такие комиссии, искусственно завышают итоговую стоимость кредита. Поэтому важно подыскивать банки, которые не обременяют заемщиков такими платежами. Их ставка по кредиту, окажется гораздо ближе к той, которая заявлена в рекламном предложении.

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о.

начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет.

treskova@brobank.ru

Эта статья полезная?

📹 Видео

Годовая процентная ставка (ГПС) и эффективная ГПС (видео 5)| Проценты и займы | ЭкономикаСкачать

7.5 Номинальная и реальная процентные ставкиСкачать

Пример расчета эффективной процентной ставкиСкачать

Расчет эффективной банковской процентной ставкиСкачать

Фактическая годовая процентная ставка (Effective Annual Rate)Скачать

Кредиты. Эффективная процентная ставкаСкачать

Финансовая грамотность: Эффективная процентная ставка 💳Скачать

Эффективная процентная ставкаСкачать

МСФО 9: Эффективная ставка процентаСкачать

Расчет эффективной ставки и ежемесячного платежаСкачать

Как рассчитывается ежемесячный платеж, проценты банку и сумма погашения основного долга?Скачать

Эффективная ставка по вкладу // Реальная и номинальная ставки (Формула Фишера)Скачать

КАК РАСЧИТАТЬ ЭФФЕКТИВНУЮ ПРОЦЕНТНУЮ СТАВКУ ПО КРЕДИТУ?Скачать

Что такое процентная ставка? Как процентная ставка влияет на ваши кредиты?Скачать

Как считать процент на остаток - Расчёты вкладов, накопительных счетов в банкахСкачать