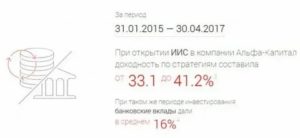

Управляющая компания Альфа-Капитал тесно сотрудничает с Альфа Банком и готова предложить совершенно новый и перспективный, защищенный и надежный способ инвестирования средств клиентов в ценные бумаги и государственные облигации, т.е. открыть индивидуальный инвестиционный счет.

- Что это такое — инвестиционный счет?

- Как открыть и в чем преимущества

- Как получить налоговый вычет

- Комиссии и последствия досрочного расторжения инвестиционного счета

- Иис в альфа банке: комиссия, тарифы, условия обслуживания

- Что такое индивидуальный инвестиционный счёт?

- Открытие ИИС в Альфа-Банке. Преимущества

- Условия ИИС в Альфа-Банке

- Процесс получения налогового вычета

- Как начать инвестировать?

- Комиссионные сборы и последствия при досрочном расторжении договора на ИИС

- Отзывы об ИИС в Альфа-Банке

- Иис альфа-банк: понятие, стратегии и налоговые вычеты

- Понятие индивидуального инвестиционного счета

- Как открыть ИИС в Альфа-Банке

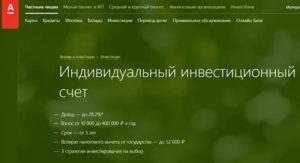

- Стратегии инвестирования

- Налоговый вычет

- 10 мифов об ИИС

- Особенности ведения ИИС в УК Альфа-Капитал Альфа-Банк

- Открытие счета

- Условия договора

- Куда инвестировать

- Наше будущее

- Новые горизонты

- Точки роста

- Мировой рынок акций

- Тарифы

- Плюсы и минусы

- Индивидуальный инвестиционный счет в Альфа Банке

- Что такое ИИС?

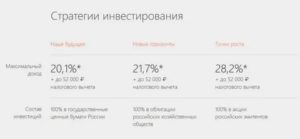

- Как работает?

- Условия

- Открытие

- Правила пользования

- Преимущества

- Заключение

- 🔍 Видео

Что это такое — инвестиционный счет?

Несмотря на то, что этот способ получения дохода в России существует только с 2015 года, во всем мире уже десятки лет инвестиционный счет приносит прибыль своим владельцам. Лидером среди стран является Австралия, где количество владельцев инвестиционных счетов порядка 90% дееспособного населения, далее идет Канада, США и Великобритания.

Для простого гражданина это хороший способ заработать, да и еще получить налоговые вычеты (максимально сумма может составить 52 тысячи рублей, при условии если деньги пролежат положенное время).

Главное в этом деле — найти добросовестного и надежного брокера.

Клиенты Альфа Банк могут воспользоваться услугами и открыть брокерский счет под управлением Альфа-Капитал (УК), которая имеет брокерскую лицензию.

Современный сервис и мобильные приложения могут позволить контролировать ведение счета, просматривать кривую доходности, например, с помощью мобильного приложения Альфа-клик.

Как открыть и в чем преимущества

Для удобства обслуживания, многие сервисы банка подключаются через Альфа-клик, приложение, которое позволяет клиентам открыть иис, или индивидуальный инвестиционный счет, и не приходить в отделение банка.

Сумма первого инвестиционного взноса, и последующих дополнительных, равна 10 000 рублей. Можно сделать один разовый платеж на максимальную сумму либо делать дополнительные взносы в течении трех лет до максимальной суммы в 400 тысяч рублей в год.

Периодичность взносов зависит от возможностей клиента.

Инвестор может повлиять на выбор направления в котором будут работать его деньги. Расчет средств, которые будут активно работать в виде ценных бумаг выглядит таким образом: 50% на депозите банка и 50% инвестиции.

Важно! Если инвестор выбирает стратегию вложения своих денежных средств в виде сохранности половины на депозите, то эта сумма не подлежит страхованию.

Если клиенту удобнее работать удаленно, то банк предлагает оформить инвестиционный счет через личный кабинет. Списание денежных средств для инвестирования происходит с карты. Всего предлагается три направления:

- Новые горизонты (в качестве инвестирования выбираются только гособлигации тех хозяйственных обществ, которые обладают максимальной надежностью и ликвидностью, например, Роснефть, Газпром. Доход может составить порядка 9,7 годовых);

- Наше будущее (объектом инвестирования выступают только государственные ценные бумаги РФ, предположительный доход — 11%)

- Точка роста (акции российских эмитентов — металлургия, газ, нефть, финансы, например, Лукойл, прогнозируемый доход — 14,5%).

Как получить налоговый вычет

Государство обязуется выплатить налоговый вычет инвестору в размере 13%. Этот доход существенно выше, чем если бы клиент разместил средства на длительный срок во вклад. Есть два варианта получения получения налоговых вычетов, которые инвестор в праве выбрать сам:

- 13% дохода от вложенных для инвестирования средств;

- Получить прибыль в результате работы ценных бумаг.

В налоговый орган по месту прописки подается декларация по форме 3-НДФЛ. К ней прикладываются документы, подтверждающие факт поступления денежных средств от инвестиционного банка на иис.

А вы знали? Допускается оформление только одного инвестиционного счета на имя одного клиента, однако не запрещается открывать счета супругам, близким родственникам, таким образом в семье могут быть несколько счетов.

Комиссии и последствия досрочного расторжения инвестиционного счета

При оформлении пакета документов инвестору необходимо будет оплатить комиссию — 2%, которая учитывается как вознаграждение за размещение управляющей компанией денежных средств. Также имеется комиссия за доверительное управление счетом, в размере тех же 2%. За расторжение договора комиссия не удерживается.

Если клиент пожелает расторгнуть договор об инвестиционном счете раньше установленного срока и при этом в качестве выплаты вознаграждения он выберет налоговый вычет 13%, то ему придется возместить полученный ранее доход. Поскольку выплата дохода в данном случае возможна лишь при условии, что средства на счете пролежат три года.

https://www.youtube.com/watch?v=ku5AfEeXisQ

В число расходов могут включить также и пени. Поэтому стоит заранее определить вероятность востребованности суммы ранее указанного времени, либо воздержаться от получения налогового вычета до истечения срока действия договора.

Видео:Перевод ИИС из Альфа Банка | Как реагирует ЦБ на беспредел брокера Альфа Инвестиции?Скачать

Иис в альфа банке: комиссия, тарифы, условия обслуживания

С начала 2015 года у россиян появилась возможность открытия индивидуального инвестиционного счёта. Несмотря на это лишь немногие сегодня ясно представляют эту процедуру и умеют пользоваться данным инструментом.

Сложность заключается в выборе брокера, ведь у каждого из них могут быть разные условия и предложения, с которыми не всегда легко разбираться.

Ниже будет раскрыта суть основных принципов функционирования ИИС и приведён алгоритм открытия ИИС в Альфа-Банке.

Что такое индивидуальный инвестиционный счёт?

Индивидуальным инвестиционным счётом (ИИС) в Альфа-Банке называют такой тип счёта, на который распространяются налоговые льготы.

При открытии счёта возможны 2 варианта льготных условий:

- Налоговый вычет в размере 13% от всех привлечённых средств (не более 52 тыс./год).

- Отсутствующие налоги на прибыль, которая была получена в результате торгов на рынке ценных бумаг.

Чтобы открыть счёт, нужно внести на депозит сумму от 10 тыс. руб., которые будут являться инвестициями.

После того, как владелец получит налоговый вычет на счёт в банке, все эти деньги он сможет положить на ИИС – так он сможет заработать на этом в будущем году.

Для простых граждан это неплохой способ заработка с учётом получения налоговых вычетов.

Сразу стоит оговорить, что их общий размер не превысит 52 тыс. руб. (и, разумеется, средства должны пролежать необходимое количество времени). Важнее всего в таких делах подыскать добросовестного, надёжного брокера. И клиентам Альфа-Банка доступны услуги Альфа-Капитала, организации с брокерской лицензией, которая поможет открыть брокерский счёт.

Открытие ИИС в Альфа-Банке. Преимущества

Обслуживание удобно, так как значительная часть сервисов банковской организации подключается посредством Альфа-клика. Это приложение, позволяющее клиенту открыть ИИС в удалённом порядке, не посещая при этом банковских отделений.

Минимальная сумма первоначального взноса – 10.000 руб.

Можно внести за один раз максимальное количество средств или совершать в течение трёх лет дополнительные взносы до 400 тыс. руб./год. Периодичность будет зависеть только от личных желаний и возможностей держателя счёта.

Открытие индивидуального инвестиционного счёта доступно только гражданину РФ, который достиг совершеннолетнего возраста. Есть 2 способа проведения этой процедуры:

- Можно заполнить заявку на официальном портале Альфа-Капитал.

- Можно посетить любое из банковских отделений лично.

Вносить средства можно на протяжении всех трёх лет, в которые будет действовать договор между банком и держателем индивидуального инвестиционного счёта. Тот, кто инвестирует средства, имеет возможность расторжения подписанного соглашения, однако при этом ему придётся вернуть налоговый вычет.

Средства, которые клиент вносит на свой ИИС, страхованию не подлежат.

В компетенции инвестора включено право влияния на сферу, в которой будут впоследствии работать вложенные им финансовые средства. Расчёты активно действующих сумм в эквиваленте ценных бумаг будут выглядеть примерно так: ровно 50% будет лежать на депозите, а другие 50% – это инвестиции.

Важно помнить, что в случаях, когда инвесторы выбирают такую стратегию, деньги, находящиеся на депозите, застрахованы не будут.

При условии, что для инвестора удобно работать по удалённому доступу, банк предложит оформление инвестиционного счёта посредством личного кабинета. Деньги для последующих инвестиций будут списаны со счёта его личной карты.

Интересная статья: оформление кредита в Альфа банке.

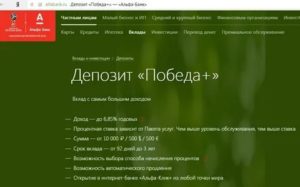

Условия ИИС в Альфа-Банке

- Новые горизонты. Направление предполагает выбор исключительно государственных облигаций таких хозяйственных обществ, у которых они максимально надёжные, ликвидные. В этот список входят Роснефть, Газпром и др. Доход в рамах этого направления может доходить до 9.7% годовых.

- Наше будущее. Объект инвестиций этого направления – ценные бумаги государства. Приблизительный доход по ним может составлять 11%.

- Точка роста. Объектами инвестиций являются газ, нефть, металлургическая промышленность, финансовая отрасль. Ярким примером служат акции такого эмитента, как компания Лукойл. Доход, который можно получить, составит 14.5% в год.

Помимо основного дохода клиент получает дивиденды в виде налоговых вычетов каждый год и возможности возврата изначально внесённой суммы.

Альфа-Банк и управляющая компания Альфа-Капитал обладают высокими рейтингами, это обеспечивает некие гарантии на то, что средствами будут управлять грамотно и клиент получит прибыль по итогу действия договорных отношений. Комиссия за сделку в ИИС в Альфа-Банке рассчитывается индивидуально.

https://www.youtube.com/watch?v=3ELbTC1La6c

Если вчитываться в отзывы о банке и УК, можно отметить отсутствие проблем репутационного характера и задержек с выполнением обязательств.

Минимум, который можно внести и воспользоваться любой из трёх вышеперечисленных стратегий, — 10 тыс. руб., максимум – 400 тыс. руб. За 3-летний период владельцы индивидуальных инвестиционных счетов получают право на перечисление налоговых вычетов (в общей сумме до 52 тыс. руб.).

Отслеживание результативности инвестиционного проекта, получение информационной поддержки и консультаций возможно через личный кабинет на портале УК Альфа-Капитал. Тарифы на ИИС в Альфа-Банке разнообразные, так что выбрать есть из чего.

Но не бывает только положительных сторон в инвестиционных процессах. Есть и несколько сложностей:

- государственное страхование такого вложения отсутствует;

- есть ограничения на ежегодные взносы: сумма не может превысить 400 тыс. руб.;

- инвестирование возможно только в российских рублях;

- можно открыть только 1 инвестиционный счёт на 1 физическое лицо. Открытие второго счёта во время существования первого не представляется возможным. В противном случае налоговая инспекция отследит это явление и налоговый вычет нужно будет вернуть;

- деньги с ИИС до истечения срока действия договора (минимальный срок действия – 3 года) нельзя вывести ни частично, ни полностью. В противном случае гражданин теряет возможность получения вычета;

- деньги, которые инвестор предоставляет банковской организации, не могут быть использованы в процессе работы на рынке Форекс;

- инвестировать можно только в отечественные компании. Получение прибыли невозможно при работе с зарубежными представителями отраслей;

- внесённые средства нельзя забрать до истечения 3 лет;

- доходность подобного инвестирования не очень высока.

Советуем статью: как открыть расчетный счет для ИП в Альфа банке?

Процесс получения налогового вычета

Государство берёт на себя обязательства выплачивать сумму налогового вычета, равного 13%. В итоге инвестор получит больше, чем если бы он открыл вклад в любом действующем банке на долгое время.

Существует всего 2 пути получения налогового вычета. Один из них каждый инвестор выбирает самостоятельно:

- выплата суммы в размере 13% от общей вложенной суммы для инвестиций;

- получение прибыли от торгов с ценными бумагами.

В самом начале по месту прописки гражданин подаёт декларацию по форме 3-НДФЛ, к которой прикладывает бумаги, подтверждающие фактическое поступление финансовых средств от банка-инвестора на ИИС.

Интересно, что на одно имя можно открыть 1 инвестиционный счёт в Альфа-Банке. Но закон разрешает открытие нескольких счетов в семье. Иными словами, разные счета имею право на существование у супругов и даже близких родственников.

Как начать инвестировать?

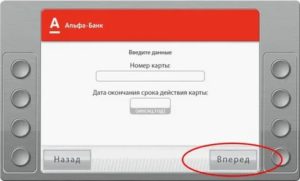

Комфортно открывать ИИС через интернет. В данном случае нужно перейти на официальный сайт Альфа-Банка или воспользоваться порталом Госуслуг.

Если выбор был остановлен на сайте, то необходимо перейти к разделу под названием Инвестирование.

После следует выбрать на странице одну из трёх вкладок и перейти к началу оформления счёта. Дальше потребуется заполнить поля с контактными данными (электронной почтой, мобильным телефоном), инициалами.

Обязательно указание адреса и количество инвестируемых средств. Заполнив форму, клиент должен дождаться подтверждения заключения договора – на телефон поступит код, его нужно ввести на сайте.

После на счёт потребуется перевести указанные в заявке средства, что можно сделать, воспользовавшись мобильным переводом или терминалом.

Полезная статья: как открыть расчетный счет для ООО в Альфа банке?

Комиссионные сборы и последствия при досрочном расторжении договора на ИИС

Оформление инвестором документов сопровождается оплатой комиссионного сбора в размере 2%.

Эти деньги являются вознаграждением за то, что управляющая компания размещает доверенные финансовые средства. Кроме этих денег нужно оплатить комиссию за функцию доверительного управления счётом, она также равна 2%.

Расторжение договорных отношений сбором не облагают. Таким образом управление ИИС в Альфа-Банке можно передать компании.

https://www.youtube.com/watch?v=cB2R4u6GGFI

Расторжение клиентом договора об ИИС ранее указанного в нём срока (а при этом в качестве вознаграждения он выбирал 13% налогового вычета), он обязан возместить полученную ранее сумму. Доход будет выплачен только в случае, если средства пробудут на счёте не менее 3 лет.

Отзывы об ИИС в Альфа-Банке

Максим Отов

Не стал долго рассматривать все предложения малоизвестных компаний и доверился Альфа Капиталу. Открыл инвестиционный счет около года назад, но только недавно решил попробовать предоставить управление финансами специалистам. Ведутся детальные отчеты, которые выгружаются сразу в личный кабинет. Пока что все в порядке.

Андрей Калугин

Был нелегкий выбор между ИИС и ПИФ, но все-таки решил выбрать первый вариант, поскольку там рисков меньше. От лица клиента могу сказать, что личный кабинет очень удобный и предоставляет детальную информацию о транзакциях в режиме онлайн.

Виталина

Выбрала Альфа Капитал из-за того, что компания предлагает огромный выбор продуктов для инвестирования. Я решила начать с инвестиции в 15 тысяч рублей в классические фонды. Дальнейшую прибыль реинвестирую.

Видео:Закрытие ИИС в Альфа банке. Что делать с заблокированными бумагами.Скачать

Иис альфа-банк: понятие, стратегии и налоговые вычеты

Еще с первого января 2015 года в России стало возможным открыть индивидуальный инвестиционный счет. Однако не многие представляют себе, как пользоваться этим инструментом. Не так-то просто выбрать брокера, когда у каждого свои условия, а в ряде предложений бывает не всегда удается разобраться.

Попробуем раскрыть основные принципы работы индивидуального инвестиционного счета, расскажем о том, как открыть ИИС в Альфа-Банке, познакомимся с его предложениями инвестиционных стратегий, проясним вопросы о налоговом вычете, а также попытаемся развеять основные мифы об этом финансовом инструменте.

Понятие индивидуального инвестиционного счета

Индивидуальный инвестиционный счет (ИИС) – особый тип счета, на который распространяются налоговые льготы. С помощью этого инструмента Московская фондовая биржа может развивать российский рынок ценных бумаг, в то время как владельцы ИИС получают налоговые вычеты и возможность зарабатывать деньги.

Открытие счета предлагает два варианта льготных условий:

- налоговые вычеты 13% от привлеченных средств (максимум – 52 000 рублей в год);

- отсутствие налогов на прибыль, полученную на рынке ценных бумаг.

Для открытия счета достаточно внести 10 000 рублей в качестве инвестиций. После получения налогового вычета на банковский счет возможно внести эти средства на ИИС для того, чтобы заработать на них в следующем году. Однако в случае досрочного закрытия, придется вернуть все полученные и неуплаченные за год средства.

Как открыть ИИС в Альфа-Банке

Индивидуальный инвестиционный счет Альфа-Банка – финансовый инструмент открытый компанией Альфа-Капитал, входящей в Альфа-Групп. По количеству зарегистрированных ИИС Альфа-Капитал занимает 6-е место в рейтинге Московской фондовой биржи. По состоянию на 1 июня 2018 года количество открытых счетов составляло 11 168.

Как начать пользоваться предложением:

- сделать заявку прямо на сайте alfacapital.ru;

- заключить договор и выбрать инвестиционную стратегию в отделении банка.

Пример стандартного соглашения прилагается к онлайн-заявке. Брокерское регулирование регламентировано и опубликовано в приложении, где также объясняются любые возможные риски.

Альфа-Банк для открытия ИИС предлагает клиентам следующие условия:

- относительно низкий минимальный депозит в размере 10 000 рублей;

- бесплатный личный кабинет для контроля счета;

- помощь в подготовке документов для налоговых вычетов.

Для заключения договора, как и в большинстве других компаний, достаточно предоставить паспортные данные.

Стратегии инвестирования

Стратегия ИИС Альфа-Банк выбирается совместно с управляющим в соответствии с инвестиционными целями и ожидаемой отдачи. Компания предлагает три стратегии с минимальным вкладом в 10 000 рублей, по которым прибыль может быть выплачена в течение 90 дней после заключения договора:

- Наше будущее. Портфель состоит из 100% государственных облигаций (ОФЗ). Доходность стратегии до 30%.

- Новые горизонты. Портфель состоит из 100% корпоративных облигаций (АО «Альфа-Банк, ПАО «Газпром», ОАО НК «Роснефть»). Доходность стратегии до 28%.

- Точки роста. Портфель включает 100% акций российских эмитентов (ПАО «ЛУКОЙЛ», ПАО «Сбербанк», ПАО «Газпром», ОАО «Сургутнефтегаз», ОАО «НОВАТЭК»). Доходность до 27%. Это самая рискованная стратегия, так как ее доходность зависит от изменения курса рубля.

Все доходы от операций накапливаются на инвестиционном счете. Частичный вывод доходов и ценных бумаг в течение срока действия договора на управление невозможен. То есть использование доходов от ИИС, а также получение купонов и дивидендов, доступно только после прекращения действия соглашения на открытие и обслуживание, если конечно активы не будут переведены на другой ИИС того же клиента.

Налоговый вычет

Попробуем разобраться какие документы нужно предоставить в ИФНС для получения вычета. Достаточно ли их предоставить однократно, либо это требуется делать ежегодно в течение всего периода существования ИИС.

https://www.youtube.com/watch?v=j8WfeXzWRVM

Существует два типа отчислений – вычет на взнос и отчисление с дохода:

- Вычет на взнос может быть получен в конце налогового периода, когда средства были переведены на ИИС. Для этого клиент оставляет декларацию в налоговую инспекцию по месту постоянной регистрации (лично, по почте, через личный кабинет в Федеральной Налоговой Службе). Документы должны быть приложены к декларации и подтверждать налог на прибыль в размере 13% в течение соответствующего периода.

- Вычет на доход предоставляется клиенту после прекращения контракта на управление счетом, если активы не были переведены на другой инвестиционный счет клиента. Вычет предоставляется налоговым органом (профессиональным участником). Чтобы получить его, клиент должен предоставить свидетельство от налогового инспектора о том, что он не использовал налоговые вычеты для взносов с ИИС на протяжении всего срока его существования.

Если эти условия соблюдены, то профессиональный участник, действующий в качестве налогового агента, не будет удерживать НДФЛ.

10 мифов об ИИС

- «Мне не нужен ИИС, у меня есть брокерский счет». С обычного брокерского счета будут взиматься налоги. Получать налоговые льготы, такие как подоходный налог, возможно только с ИИС. Кроме того, если брокер отчисляет налог с операций по брокерскому счету, то перечисляя средства или заработанные доходы с обычного брокерского счета в ИИС, возможно вернуть удержанный НДФЛ от операций с ценными бумагами (но не более 52 000 рублей в год).

- Миф 2. «Государство гарантирует безопасность средств на ИИС». Государство гарантирует налоговый вычет из полученной прибыли. Когда дело доходит до гарантии безопасности денег на счете, если они хранятся в активах (акциях, облигациях), то являются тем же имуществом, что и квартира, автомобиль, дом, земля. Если средства лежат только на счете, гарантии от государства пока только обсуждаются и, вероятно, будут работать на принципах Агентства по страхованию вкладов. На самом деле, эта защита нужна от недобросовестных мелких брокеров, которым нечего терять.

- Миф 3. «Индивидуальные счета не могут принести более 13%». 13% – это скорее минимальный гарантированный доход, но можно получить дополнительный доход от инвестиций в акции, облигации и деривативы. Например, компания «ФИНАМ» выдает 1/2 ключевой ставки центрального банка на свободный остаток фондового и фьючерсного рынков.

- Миф 4. «Если вдруг срочно понадобятся деньги, я не смогу их получить до трех лет». Это неправда! Снять деньги можно в любое время, ограничений нет. Однако, если хотя бы частично вывести средства, счет закроется.

- Миф 5. «ИИС интересен только для рискованных инвесторов, я консервативен». В настоящее время законодательно не существует никаких ограничений на операции с ИИС. Даже самый консервативный инвестор, например, держатель государственных облигаций федерального займа, получит доход, превышающий ставки по депозитам. Пример: (52 000 рублей (13% налоговых вычетов) + 40 000 рублей (10% по облигациям сейчас)) за трехлетний период = 276 000 рублей. Сегодня некоторые корпоративные облигации предлагают 20% годовых, что с учетом налоговых вычетов даст доход 33 %.

- Миф 6. «Максимальный взнос размером 400 тысяч рублей в год должен быть немедленно внесен на ИИС после его открытия». Это ошибочное мнение. Счет может быть открыт в январе, а средства внесены в декабре. Также есть возможность вносить деньги периодически, каждый месяц, любой суммой, например по 10 000 рублей.

- Миф 7. «Может быть только один тип ИИС». Закон позволяет одновременно иметь только один ИИС на человека и использовать только один тип вычета. Однако, счет может быть открыт для жены, сестры, брата, родителей, детей (если им больше 14 лет), что позволит управлять другим ИИС по доверенности. Таким образом, возможности получения прибыли растут, и в любой момент можно выбрать, на какой счет нужно будет внести депозит.

- Миф 8. «100% средств, внесенных в ИИС, можно оформить во вклад». Депозиты могут быть оформлены в контексте ИИС на счетах доверительного управления. Однако нужно понимать, что агентство по страхованию вкладов не может спасти эти средства, к примеру от недобросовестного банка, так как они зарегистрированы на юридическое лицо, а не на физическое.

- Миф 9. «Налоговые вычеты для ИИС могут использоваться только один раз в жизни». Вычет для ИИС аналогичен вычету с покупки квартиры. Если счет используется в течение 10 лет, сумма погашения может составлять 520 000 рублей. С учетом предстоящих изменений для увеличения инвестиций, отчисления могут увеличиться в еще большую сторону.

- Миф 10. «Никогда не поздно открыть ИИС, можно не спешить». Для получения льгот необходимы три года существования индивидуального инвестиционного счета. Они учитываются с даты заключения договора об ИИС.

Особые условия для клиентов и низкий входной порог для инвесторов, открывших ИИС в Альфа-Банке – все это сделало предложение компании одним из самых востребованных на рынке брокерских услуг управления и обслуживания индивидуальными инвестиционными счетами.

Отзывы, комментарии и обсуждения

Видео:Всё, что тебе нужно знать про ИИС. Что купить на ИИС?Скачать

Особенности ведения ИИС в УК Альфа-Капитал Альфа-Банк

УК Альфа-Капитал – крупнейшая частная финансовая компания, активно привлекающая клиентов к открытию индивидуальных инвестиционных счетов. На 1 октября 2018 года открыто более 11 тысяч ИИС. Этот показатель особенно впечатляет, если учесть, что при работе с инвестсчетами Альфа-Капитал выступает в качестве доверительного управляющего, а не брокера.

Открытие счета

Хорошего результата Управляющей компании Альфа-Капитал удалось добиться благодаря вхождению в крупный консорциум – «Альфа-Групп». Ядром финансово-промышленной группы выступает «Альфа-Банк». Основная часть инвесторов УК – клиенты Альфа-Банка. При этом Альфа-Банк действует в качестве уполномоченного агента Альфа-Капитала, который может заключать договора от имени Управляющей компании.

Оформить договор на ведение индивидуального инвестиционного счета в ООО «УК Альфа-Капитал» можно по одному из следующих вариантов:

- лично посетив офис компании;

- подав заявку уполномоченному агенту;

- отправив заявление через «Личный кабинет» на официальном веб-ресурсе компании alfacapital.ru;

- заполнив форму на сайте ru и подтвердив свою личность через «Госуслуги»;

- обратившись в отделение «Альфа-Банка»;

- через онлайн-банк «Альфа клик», расположенный по адресу alfabank.ru;

Для оформления ИИС инвестор направляет профучастнику электронное или бумажное Заявление о присоединении к договору. Обращение на бумаге составляется в двух экземплярах: один –Управляющей компании, второй – заявителю.

Онлайн-заявка подписывается простой электронной подписью. В качестве таковой признается введение в специальное поле смс-кода, отправленного на телефон клиента, указанный в заявке.

https://www.youtube.com/watch?v=sIMnei7dSSM

В заявлении не должно быть никаких пропусков. Если данные заявителя, указанные в анкете, будут отличаться от данных действующего клиента-владельца Личного кабинета в Альфа-Капитале или Интернет-банке, заявка принята не будет. Индивидуальные инвестиционные счета Альфа-Капитал открывает только гражданам, которым исполнилось 18 лет. Они должны являться налоговыми резидентами РФ.

Кроме заявления, российским гражданам нужен только паспорт. Иностранцы и лица без гражданства предоставляют удостоверяющий документ, признанный таковым российским законодательством, миграционную карту и документ, подтверждающий право нахождения на территории России.

Условия договора

Владелец ИИС может только контролировать действия сотрудников УК или отказаться от Договора путем его расторжения.

Для достижения целей инвестирования управляющий наделяется отдельными правами собственника в отношения переданных активов.

Управляющая компания «Альфа-Капитал» имеет право:

- осуществлять сделки по купле-продаже ценных бумаг, их передаче в залог без согласования с владельцем;

- пользоваться правами, обеспеченные приобретенными бумагами, кроме права голоса, сохраняющегося за собственником;

- получать доходы по ценным бумагам, в том числе дивиденды, купонный процент, а также деньги от реализации имущества;

- учитывать доходы на специальном счете составе имущества инвестора.

Имущество каждого клиента учитывается обособленно. Фактическим собственником денег и ценных бумаг остается инвестор. Управляющий совершает сделки на фондовом рынке от своего имени, но за счет клиента.

Полное название соглашения с УК «Альфа-Капитал» – Договор доверительного управления ценными бумагами на ведение индивидуального инвестиционного счета. Заключение соглашения оформляется путем присоединения согласно ст. 428 ГК РФ.

Доверительный управляющий осуществляет сделки на фондовом рынке в соответствии с положениями инвестиционной стратегии, выбранной клиентом при заключении договора. За услуги доверительного управления инвестор выплачивает вознаграждение согласно действующим тарифам.

При управлении активами управляющий должен проявлять заботу об имуществе, полученном по договору. Однако никакой ответственности за сохранность активов и их доходность он не несет, только предупреждает клиента о возможных рисках.

При подписании договора доверительного управления сохраняются все ограничения по индивидуальным инвестиционным счетам:

- Физлицам разрешено иметь только один ИИС. При обращении в Управляющую компанию заявитель подтверждает отсутствие других открытых инвестсчетов либо, при наличии такового, обязуется расторгнуть предыдущее соглашение в течение месяца.

- Взносы на ИИС производятся только в валюте РФ. Исключение – перевод инвестсчета от другого профессионального участника.

- Максимальный размер взносов в течение календарного года – 1 миллион рублей. Альфа-Капитал устанавливает минимальную величину разового взноса. Сумма зависит от выбранной инвестиционной стратегии ИИС.

- Запрещен частичный вывод активов. Требование о возврате имущества ведет к прекращению договора.

- Для получения льгот по НДФЛ минимальный срок ИИС – 3 года. Если клиент не использовал вычет «на взнос», чтобы получить вычет «на капитал» в Управляющую компанию нужно принести справку из налоговой при закрытии инвестсчета.

Прекратить договор можно в любой момент, письменно предупредив Управляющую компанию за 10 суток до его расторжения.

Куда инвестировать

При доверительном управлении инвестиционным счетом владелец не может сам выбирать ценные бумаги для инвестирования. Но он определяет стратегию вложения средств при подписании договора. Альфа-Капитал предлагает четыре инвестиционных стратегии, в соответствии с которыми будут действовать аналитики компании:

- «Наше будущее»;

- «Новые горизонты»;

- «Точки роста»;

- «Мировой рынок акций».

Рассмотрим более подробно каждую из них.

Наше будущее

Программа «Наше будущее» относится к консервативным стратегиям. Она предлагает инвестиции в надежные финансовые инструменты с минимальным риском и небольшим доходом. Согласно условиям программы денежные средства инвесторов могут быть вложены только в государственные ценные бумаги.

https://www.youtube.com/watch?v=40CKlsnk3Pc

Минимальная сумма взноса по данному виду инвестирования – 10 тыс. руб. Ожидаемая доходность за год – 9,3%.

Новые горизонты

Программа «Новые горизонты» также относится к консервативным. Согласно плану, денежные средства вкладываются в облигации российских компаний. Облигации – это долговые ценные бумаги, по которым известны дата погашения (возврата номинальной стоимости) и сумма дохода. Доход по облигациям выплачивается в период их обращения, обычно раз в квартал, или при погашении.

Облигации считаются низкорисковыми финансовыми инструментами, так как они подлежат обязательному погашению, доходность объявляется эмитентом при выпуске. Но в силу того, что компании считаются менее надежными эмитентами, чем государство, риски данной стратегии немного выше, чем у варианта «Наше будущее».

Минимальная стоимость имущества, передаваемого в управление – 10 тыс. руб. Дополнительные взносы от 10 тыс. руб. Ожидаемая доходность – 10,66% годовых.

Точки роста

Программа «Точки роста» предполагает агрессивное поведение на фондовом рынке. Направление инвестиций – акции российских эмитентов. Акции – это бумаги, удостоверяющие право владельца на долю компании-эмитента, часть распределяемой прибыли и имущество при ликвидации.

Акции не погашаются эмитентом. Доход зависит от эффективности работы компании. Поэтому данный вид финансовых инструментов является более рискованным, чем облигации. Однако этот вариант инвестиций может принести больший доход.

Минимальный размер имущества для доверительного управления по стратегии – 10 тыс. руб. Дополнительный взнос – от 10 тыс. руб. Предполагаемый доход на уровне 21% годовых.

Мировой рынок акций

Стратегия «Мировой рынок акций» относится к консервативным. Она предполагает вложение средств в несколько видов финансовых инструментов с низким уровнем дефолта и возможных потерь из-за рыночных колебаний:

- государственные ценные бумаги;

- облигации российских компаний;

- расчетные опционы.

Рискованность инвестиций понижается за счет диверсификации (распределения) рисков. То есть если один вид бумаг по какой-то причине потеряет в цене, за счет того, что не все деньги вложены в финансовый инструмент, потери будут ниже.

Наименьшая стоимость активов, передаваемых в управление УК по данному варианту – 100 тыс. руб. Дополнительные взносы на ИИС должны быть не меньше 100 тыс. руб. Предполагаемая доходность – 8,2%.

Тарифы

Вознаграждение управляющего складывается из двух комиссий:

- за размещение;

- за управление.

Комиссия за размещение взыскивается при передаче активов. УК Альфа-Капитал снимет комиссию в течение 30 дней с даты внесения средств.

Комиссия за управление рассчитывается по итогам отчетного периода (календарного года). Она рассчитывается от средней стоимости активов, находящихся в управлении. Чтобы рассчитать среднегодовую цифру складывают стоимость имущества в последние дни месяцев в отчетном периоде, затем общую сумму делят на число месяцев.

Размер вознаграждения Управляющей компании зависит от вида инвестиционной стратегии, выбранной клиентом.

| Наше будущее | 1 | 1 |

| Новые горизонты | 2 | 2 |

| Точки роста | 2 | 2 |

| Мировой рынок акций | 3 | 2,5 |

Плюсы и минусы

Передача управляющих функций УК позволяет получать доход от индивидуального инвестиционного счета, не вникая в нюансы финансовых операций. Однако такое размещение капитала является более дорогим по сравнению с брокерским обслуживанием.

Из плюсов открытия ИИС в Альфа-Капитал можно отметить:

- возможность выбора стратегии доверительного управления из нескольких вариантов;

- невысокие для управляющей компании комиссии;

- отсутствие высокорисковых инструментов в портфелях.

Отрицательный момент – отсутствие брокерского обслуживания. В целом, ИИС Альфа-Капитала подойдет тем инвесторам, которые хотят диверсифицировать риски по управлению средствами с наименьшими затратами усилий и времени.

Видео:🔥 НЕ ОФОРМЛЯЙ СЧЕТ В АЛЬФА ИНВЕСТИЦИЯХ, ПОКА НЕ ПОСМОТРИШЬ ЭТО ВИДЕО: брокер альфа инвестицииСкачать

Индивидуальный инвестиционный счет в Альфа Банке

Кредитно-финансовые организации постоянно увеличивают количество предлагаемых клиентам сервисов и услуг. Банковские продукты совершенствуются, развиваются в ногу со временем.

Помимо кредитных предложений, основанных на получении денежного займа, предлагаются программы по инвестированию с целью заработать доход от вложений.

Подобным новейшим продуктом является услуга от Альфа Банка ИИС, которое доступно для открытия всем дееспособным физическим лицам.

Что такое ИИС?

Данная аббревиатура расшифровывается как индивидуальный инвестиционный счет Альфа Банк. ИИС — особый тип брокерского счета, открытый гражданином в финансовом учреждении для инвестирования в разнообразные финансовые активы.

https://www.youtube.com/watch?v=_Z0cM89JMKo

Клиентскими счетами занимается управляющая компания Альфа-Капитал. Данный финансовый механизм подразумевает распространение налоговых льгот для вкладчиков. Клиент, вложив деньги, получает возможность заработать проценты с активов.

В Российской Федерации инвестиционный счет — молодое явление, открытое в 2015 году. Клиент, воспользовавшись услугами Альфа Банка, имеющего брокерскую лицензию, может вернуть до 52 000 рублей с вложенных денег, при условии их хранения на протяжении регламентированного минимального временного промежутка.

Как работает?

Система работы индивидуального инвестиционного счета заключаются в следующих пунктах:

- Выбор стратегии инвестирования, совершение взноса на сумму от десяти до четырехсот тысяч рублей. Внесение денежных средств производится единовременно либо на протяжении трехлетнего периода ежегодно.

- Вложенные деньги инвестируются в активы, приносят доход вкладчику. Наблюдать за процессом изменения дохода можно через личный кабинет.

- В итоге клиент получает вложенные деньги, доход с инвестиций, налоговый вычет от государства.

Условия

Для открытия инвестиционного вклада требуется личное посещение физическим лицом банковского отделения или онлайн заявка на официальном сайте организации. В офисе учреждения требуется обратиться к ВИП-менеджеру. Сотрудник поможет совершить процедуру на следующих условиях:

- величина денежного вклада должна варьироваться от 10 000 до 400 000 рублей;

- для гражданина открывается только один ИИС в государственной национальной валюте;

- период внесения денег устанавливается на усмотрение вкладчика;

- действие договора — минимум три года, максимум — пять лет;

- нельзя частично снимать средства с вклада;

- выбрать налоговый вычет пользователь продуктом сможет самостоятельно.

Открытие

Открыть индивидуальный инвестиционный счет можно любому совершеннолетнему гражданину России. Процедура производится двумя способами:

- заполнение заявки на официальной странице Альфа-Капитал;

- личное посещение банковского офиса.

Внесение денежных средств осуществляется со сроком действия до 3-х лет. Инвестор сможет досрочно расторгнуть соглашение, но полученные налоговые вычеты потребуется вернуть обратно. Деньги на ИИС не застрахованы, но Альфа Банк гарантирует сохранность и возврат первоначально вложенной суммы финансов.

Пользователь банковским продуктом имеет возможность выбрать три стратегии управления финансами:

- Новые горизонты — средний размер максимально возможного дохода от 10 до 20 %. Финансирование производится в государственные хозяйственные облигации.

- Наше будущее — величина доходности может достигать 20 %. Инвестирование происходит полностью в ценные бумаги Российской Федерации.

- Точки роста — стратегическая программа с максимально возможной прибылью до 28 %. За счет вложений покупаются акции эмитентов России.

Альфа Банк устанавливает для пользователей продукта комиссионный сбор размером два процента от инвестиционной прибыли за вход в программу. За доверительное управление ИИС кредитно-финансовая организация вычитает аналогичную сумму ежегодно.

Следить за результативностью вложений возможно через личный кабинет. Финансовая организация не вычитает комиссию за расторжение соглашения.

Правила пользования

Пользователь банковским продуктом управляет при помощи личного кабинета на Альфа-Капитал. Также можно посетить коммерческую организацию. Снять деньги клиент может в любом отделении Альфа Банка. Система ИИС предусматривает досрочное расторжение договора.

Накопительный счет «Сразу 7» в Альфа-Банке

Преимущества

Оформление индивидуального инвестиционного счета включает перечень преимуществ для российских граждан:

- получение доходности с помощью денежных вложений;

- возможность самостоятельно выбирать стратегию распоряжения денежными средствами;

- использование налогового вычета;

- высокий рейтинг Альфа Банка, надежность.

Заключение

Индивидуальный инвестиционный счет предлагает три стратегии развития зависимо от типа вложений. Вкладчик вправе досрочно расторгнуть соглашение бесплатно, но без возврата 13 % налогов. Инвестиции вернутся клиенту в виде взноса, дохода с прибыли и государственного налогового вычета. Срок действия договора начинается от трех лет.

🔍 Видео

Продаем центы, выводим активы и закрываем ИИС в АльфеСкачать

"Альфа банк " лишает вычетов по ИИССкачать

Альфа-Банк онлайн Как закрыть ИИС в 2024г [4kСкачать

Альфа банк подарил мне акции или инвестиции лохотрон?Скачать

Перевожу ИИС из АльфыСкачать

Перевод ИИС от Альфа банка: успеть подать поручение и перевести ИИССкачать

ИИС: как получить налоговый вычет? / Возврат налога онлайн - пошаговая инструкцияСкачать

Что не так с брокером Альфа-Инвестиции | Перевод активов из ВТБ в Альфу | Инструкция и обзор брокераСкачать

Важная информация для владельцев брокерских счетов в Альфа Инвестициях! И особенно по ИИС!!!Скачать

Перевод активов из Альфа-Банка. ИИС в Альфе. Что делать с центами? 2 дня на вывод иностранных бумаг.Скачать

Где открыть ИИС в 2022 и как выбрать брокера? / Тинькофф, ВТБ, Сбер, Альфа, БКС - тарифы и услугиСкачать

Как сохранить льготу ИИС при переводе иностранных бумаг из Альфа-банка? //Наталья СмирноваСкачать

Почему я не инвестирую через ИИС? Главный недостаток ИИССкачать

Альфа Инвестиции: обзор брокера от Альфа Банка, тарифы, комиссии и налогиСкачать

Как вывести деньги с брокерского (инвестиционного) счёта Альфа БанкСкачать

Как открыть инвестиционный (брокерский) счёт в Альфа Банк в приложенииСкачать