Каждый банк предпочитает выдавать кредиты только людям, которые являются ответственными плательщиками. Это гарантирует, что все средства банка будут возвращены своевременно в нужном размере. Для минимизации рисков банки тщательно проверяют заемщиков, требуют от них залог или привлечение поручителей, а также настаивают на оформление страховки.

Также производится анализ благонадежности и платежеспособности, для чего используются разные программы. Это приводит к тому, то формируется определенный показатель добросовестности плательщика, называемый по-другому кредитным рейтингом.

- Понятие кредитного рейтинга заемщика

- Оценка

- Когда используется

- Параметры определения рейтинга

- Какие еще факторы учитываются при анализе

- Как повысить кредитный рейтинг

- Заключение

- #оденьгахпросто: как узнать свой кредитный рейтинг на сайте Банки.ру

- Что такое кредитный рейтинг?

- Где можно проверить свой рейтинг?

- Как получить кредитный рейтинг через Банки.ру?

- Что такое кредитный рейтинг заемщика и какой считается хорошим

- Что это такое

- Виды

- Из чего он складывается

- Какие факторы влияют на рейтинг

- Способы получения кредитного рейтинга

- Какой скоринг считается хорошим

- Как поддерживать кредитный рейтинг на хорошем уровне

- Выдаст ли банк кредит при низком значении

- Варианты повышения рейтинга

- Когда может понадобиться кредитный рейтинг

- Где можно посмотреть

- Кредитный рейтинг: что это такое, чем отличается от КИ, как его узнать и повлиять на него

- Что такое персональный рейтинг заемщика

- Получение кредитного рейтинга

- Как рассчитывается индивидуальный рейтинг заемщика

- Что влияет на рейтинг

- Как бесплатно узнать персональный кредитный рейтинг

- У меня низкий кредитный рейтинг — что делать?

- Кредитный рейтинг заёмщика. Что это такое?

- Кредитный рейтинг заемщика – что это?

- Процедура оценки кредитоспособности

- Принципы формирования показателей надежности

- Способы повышения рейтинга

- 🎬 Видео

Понятие кредитного рейтинга заемщика

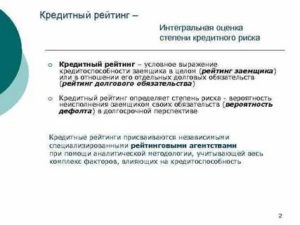

Кредитный рейтинг представлен определенным показателем, на основании которого определяется, насколько платежеспособным и добросовестным является заемщик, причем выражается он в виде некоторого числа.

Именно на основании данного показателя принимается решение работниками банка относительно возможности выдачи кредита. На кредитный рейтинг оказывает влияние множество факторов, имеющих отношение к определенному заемщику.

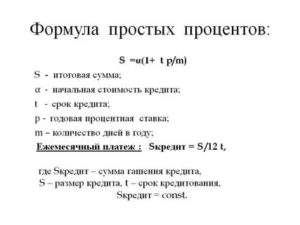

Именно они показывают вероятность возвращения кредита без каких-либо проблем. На западе присвоение рейтинга человеку называется скорингом, для чего используется специальная программа.

Она выполняет разные сложные расчеты, на основании которых создается прогноз вероятности возврата средств без просрочек. Скоринговый балл и называется кредитным рейтингом, причем он может отличаться в зависимости от применяемой методики расчета.

Что такое кредитный рейтинг? myshared.ru

Основной метод заключается в использовании информации о кредитной истории гражданина. При таком способе учитываются разные факторы каждого индивидуума:

- кредитная история, узнать которую достаточно просто, так как нужные сведения могут содержаться в специальных черных списках самих банков или в БКИ;

- возраст потенциального заемщика;

- его семейное положение;

- стаж и место работы;

- заработок;

- место проживания.

Каждая программа является индивидуальной, поэтому работники банка могут вносить множество другой информации. Чем больше сведений будет внесено в программу, тем на более точный результат можно рассчитывать в результате расчетов.

За счет определения кредитного рейтинга даже люди с плохой кредитной историей могут рассчитывать на кредиты, а обусловлено это наличием залога или высоким доходом.

Оценка

Весь процесс оценки гражданина и присвоения ему определенного кредитного рейтинга делится на этапы:

- все документы, полученные от человека, проверяются работниками службы безопасности, чтобы была уверенность в их подлинности и достоверности содержащихся данных;

- если проект принимается для рассмотрения, то начинается непосредственная оценка;

- вся информация, предоставленная гражданином, заносится в особую программу банка, после чего производится ее обработка на основе определенного алгоритма;

- в результате гражданину присваивается определенный кредитный рейтинг, на основании которого можно понять его финансовую устойчивость, платежеспособность и добросовестность;

- далее к оценке подключаются работники банка, который изучают документы, рейтинг, а также лично беседуют с гражданином, что позволяет сформировать правильный образ, поэтому нередко ими вносятся разные изменения в итоговый показатель.

Что означает кредитный рейтинг, смотрите в этом видео:

Некоторые банки заключают контракты со сторонними фирмами, которые специализируются на анализе сведений о каждом человеке, что позволит без затрат собственных усилий получать нужную информацию.

Когда используется

Не всегда кредитный рейтинг является единственным способом для определения того, будет ли отказано в кредитовании или будут предоставлены заемные средства. Каждый банк может отказать любому заемщику без объяснения причин, но обычно это связано с тем, что после проведения скоринг-оценки выдается слишком низкий показатель.

Параметры определения рейтинга

При формировании рейтинга заемщика учитываются разные параметры:

- Своевременность внесения платежей по кредиту в строго установленные дни. За счет этого обеспечивается погашение кредита, поэтому не допускаются разные просрочки, которые негативно влияют на кредитный рейтинг. Если имеются систематически сбои в периодичности внесения платежей, то приближается рейтинг к нулю. Если же просрочки являются незначительными, то могут не учитываться при формировании показателя платежеспособности гражданина.

- Наличие долгов по кредитам. При оценке платежеспособности человека учитывается, имеются ли у него уже оформленные кредиты. Если есть долги, то это негативно влияет на возможность оформления дополнительного займа.

- Продолжительность КИ. Кредитная история формируется при оформлении первого кредита. Если кредитный опыт является длительным, а также в КИ имеется множество записей о погашенных займах, то такому заемщику банки доверяют.

- Типы оформленных кредитов. Если у заемщика имеются взятые микрозаймы, то они намного быстрей и легче выплачиваются, чем крупные займы, представленные ипотекой или автокредитом. Поэтому при оценке заемщика учитывается вес оформленного кредита и сроки его погашения. Если в течение длительного времени без просрочек погашается ипотека, то заемщику может оформляться дополнительный небольшой потребительский кредит.

- Частота подачи заявок на оформление кредитов. Любая заявка указывается в КИ, поэтому, чем больше запросов имеется, тем чаще гражданин нуждается кредитных средствах. Это может негативно сказаться на его кредитном рейтинге.

Из чего складывается кредитный рейтинг заемщика?

Досрочное погашение кредитов не влияет на кредитный рейтинг, причем некоторыми банками оно вовсе расценивается как отрицательная характеристика заемщика.

Какие еще факторы учитываются при анализе

При анализе данного показателя учитывается количество оформленных займов и кредитная нагрузка на заемщика.

Как повысить кредитный рейтинг

Повысить данный показатель можно разными способами:

- оформление кредитов, которые далее своевременно погашаются;

- выбор удобной системы погашения кредитов;

- желательно оформлять займы в одном банковском учреждении;

- справки о погашении кредитов надо сохранять, чтобы в будущем не возникло проблем из-за оставшихся небольших долгов;

- не рекомендуется полностью пользоваться кредитным лимитом по кредитке;

- для улучшения КИ желательно пользоваться разными специальными предложениями МФО или мелких банков.

Какая связь между кредитным рейтингом и кредитной историей, расскажет это видео:

Заключение

Таким образом, кредитный рейтинг считается важным фактором, на который приходится обращать внимание гражданам при оформлении займов. Он зависит от разных параметров, а также тесно связан с кредитной историей. Его допускается повышать путем грамотного оформления кредитов, которые далее своевременно погашаются.

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Видео:Как работают рейтинговые агентства и стоит ли смотреть на кредитный рейтинг? / ОбучениеСкачать

#оденьгахпросто: как узнать свой кредитный рейтинг на сайте Банки.ру

unkreatives/Depositphotos.com

На сайте Банки.ру появился новый раздел, где можно проверить свой кредитный рейтинг. Что это такое, зачем его знать и как он рассчитывается?

Что такое кредитный рейтинг?

Кредитный рейтинг, или скоринговый балл, — это оценка благонадежности и кредитоспособности заемщика, рассчитанная на основе информации из его кредитной истории. Чем выше этот показатель, тем больше шансов получить кредит.

Кредитный рейтинг рассчитывается на основе прошлой и текущей финансовой истории — информации обо всех когда-либо выданных заемщику кредитах, отказах по ним, задолженности и просрочках, а также о частоте запросов со стороны банков и МФО.

Эти данные хранятся в бюро кредитных историй. Всего в реестре Банка России зарегистрировано 11 БКИ. Однако большую часть информации о заемщиках аккумулируют крупнейшие из них: НБКИ, ОКБ, «Эквифакс» и кредитное бюро «Русский стандарт».

Ваша кредитная история может храниться в нескольких бюро сразу. Данные из отчетов разных БКИ могут пересекаться, но могут и частично различаться. Соответственно, и кредитный рейтинг у каждого бюро будет свой.

Ситуация осложняется еще и тем, что у каждого бюро своя система расчета и балльная шкала.

«Эквифакс» выставляет оценку от 1 до 999 баллов, шкала НБКИ рассчитана максимум на 850 баллов, «Русского стандарта» — на 620 баллов.

https://www.youtube.com/watch?v=XogWTaT7jlk

Когда заемщик обращается за кредитом, банк должен оценить благонадежность клиента и риски невозврата средств. Для этого он делает запрос кредитной истории заемщика в БКИ — одно или несколько сразу.

Однако для большинства банков балл, рассчитанный самими бюро, не является главным критерием при принятии решения о выдаче.

Кредитор рассчитывает рейтинг заемщика с помощью собственной системы скоринга, используя не только КИ потенциального клиента, но и дополнительную информацию, полученную из анкеты и других источников.

Тем не менее знать кредитный рейтинг полезно, чтобы трезво оценивать шансы на получение крупного займа, например ипотеки или автокредита. Банк не станет раскрывать причины отказа в кредите и не назовет оценку, которую он выставил потенциальному заемщику. Есть несколько способов узнать свой кредитный балл.

Где можно проверить свой рейтинг?

Как и банки или МФО, гражданин имеет право сам проверять свою кредитную историю через БКИ, но только дважды в год закон обязывает бюро предоставлять кредитный отчет бесплатно. За дополнительный запрос придется заплатить порядка 400—500 рублей.

Единого БКИ, которое аккумулирует информацию из всех остальных и с которым обязаны сотрудничать все банки, пока не существует. Это означает, что перед тем, как запрашивать свою кредитную историю, нужно понять, в каких бюро она хранится. Для этого надо отправить запрос в Центральный каталог кредитных историй (ЦККИ) Банка России. Сделать это можно через портал госуслуг.

Чтобы получить свою кредитную историю и узнать свой рейтинг, нужно сделать следующее:

- Оформить подтвержденную учетную запись ЕСИА (если вы еще не сделали этого).

- Через сайт госуслуг подать запрос на «Получение сведений из ЦККИ о БКИ, в котором (которых) хранится кредитная история субъекта кредитной истории — физического лица». Услуга предоставляется в течение одного рабочего дня.

- Дождаться списка БКИ, где есть ваша кредитная история.

- Запросить кредитный отчет в каждом БКИ из списка. Сделать это можно онлайн на сайте самих бюро с использованием учетной записи ЕСИА. В некоторых случаях на сайте бюро нужно будет пройти отдельную регистрацию.

Скоринговый балл может быть включен в кредитный отчет, а может предоставляться как отдельная услуга БКИ. Как правило, он сопровождается пояснением, каковы ваши шансы получить кредит с тем или иным уровнем рейтинга.

Как получить кредитный рейтинг через Банки.ру?

Банки.ру запустил свой сервис расчета кредитного рейтинга. Чтобы воспользоваться им, понадобится ответить на несколько вопросов анкеты, в т.ч. ФИО и паспортные данные. Сервис сделает запрос в одно из крупнейших БКИ и, исходя из полученной информации, рассчитает кредитный рейтинг. В кредитной истории этот запрос не будет отражен и в дальнейшем на рейтинге никак не скажется.

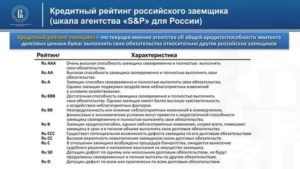

Расшифровать его можно так:

— от 800 до 1 000 — вы отличный заемщик, а ваши шансы получить кредит максимальны;

— от 600 до 800 — у вас хорошие шансы получить кредит;

— от 400 до 600 — получение кредита возможно, но не гарантированно;

— от 0 до 400 — вероятность получения кредита крайне мала.

В итоге вы сможете не только оценить свои шансы на получение кредита, но и узнать конкретные банки, которые с большей вероятностью одобрят вам кредит. При этом стоит понимать, что высокий балл не является 100-процентной гарантией получения кредита, так как окончательное решение о выдаче принимает кредитор.

У сервиса Банки.ру есть несколько преимуществ:

- Он бесплатный, пользоваться им можно неограниченное число раз. Наш запрос никак не отражается в кредитной истории и не повлияет на рейтинг в дальнейшем.

- Чтобы узнать кредитный рейтинг, не нужно иметь подтвержденную учетную запись ЕСИА.

- Вместе с рейтингом Банки.ру предлагает персональный список кредитных организаций, которые с наибольшей вероятностью предоставят вам кредит.

Видео:Что такое кредитный рейтинг заемщика?Скачать

Что такое кредитный рейтинг заемщика и какой считается хорошим

Для того чтобы узнать, насколько вы желанный заёмщик для банка, необходимо знать свой кредитный рейтинг. Чем он выше, тем больше шансов на то, чтобы получить кредит. Так что такое кредитный рейтинг? Он представляет собой определённый индикатор, помогающий узнать банковским работникам следующее:

- насколько их заёмщик надёжен;

- какая у него кредитная история.

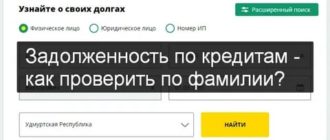

Узнайте свой кредитный рейтинг онлайн:

Для того чтобы получить кредитный рейтинг, необходимо воспользоваться услугами рейтингового агентства. Известные всемирные агентства, занимающиеся составлением рейтинговых списков, предпочитают работать с корпоративным клиентом, то есть с юридическим лицом.

Однако, несмотря на это, в рейтинговое агентство всё чаще поступают запросы о присвоении кредитного рейтинга физическому лицу. Это поможет узнать всю информацию о клиенте, связанную с ранее взятым кредитом, платёжными операциями (наличие, отсутствие просроченного платежа).

Что это такое

Кредитный рейтинг даёт понимание о платёжеспособности заёмщика, который выражается в числовом значении. На его основании банковский работник может принять решение о выдаче денежного займа.

Он составляется, исходя из совокупностей большого количества факторов, свидетельствующих о кредитоспособности, финансовой предсказуемости либо полном отсутствии таких качеств у потенциального заёмщика.

Второе название кредитного рейтинга заёмщика – это скоринг, когда при помощи специальной компьютерной программы производятся сложные расчёты и выводятся скоринговые баллы:

- Минимальный балл – 1. С таким результатом заёмщику в любом случае будет отказано в выдаче денежных средств.

- Два балла. Такому клиенту также откажут в займе, однако некоторые банковские компании предоставляют возможность оформить кредит на небольшую сумму.

- Три балла. Что означает кредитная история 3? Если клиент имеет столько баллов, это означает, что ему доступна небольшая сумма на хороших условиях или более крупный кредит, однако под высокую процентную ставку.

- Четыре балла. Это достаточно хороший КР, означающий то, что у клиента положительная репутация. Человек имеет высокий заработок, часто оформляет кредиты и может своевременно их погасить.

- Максимальный – 5 баллов. Заявители, имеющие такой показатель, обладают хорошей КИ, у них отсутствуют платёжные просрочки. Банк всегда дорожит таким клиентом, предлагает новый займ на выгодных условиях со сниженной процентной ставкой, высокой суммой, упрощённым оформлением запроса.

Так что же он означает и чем полезен? Смысл заключается в ускорении, облегчении, удешевлении расчётов показателя платёжеспособностей заёмщика. Знать свой балл полезно каждому, кто активно ведёт кредитную жизнь. Все кредиторы, перед тем как одобрить заявку, обращают внимание на рейтинг.

Низкий показатель всегда сигнализирует о проблемах и говорит о том, что нужно как можно скорее его повысить. Стоит отметить, что, получая отчёт, вам будет дана оценка КИ. Она может варьироваться от 250 до 860 баллов. Среднестатистический кредитный рейтинг составляет около 658 баллов.

Виды

Многие новички, которые ещё ни разу не оформляли заявку на займ денежных средств, задаются вопросом: «А что значит кредитный рейтинг?» Это специальная оценка физических, юридических лиц, коммерческих организаций на наличие способности выполнять в полной мере финансовые обязательства в установленные, оговорённые сроки. Его составляют специализированные агентства при помощи специальной компьютерной программы.

https://www.youtube.com/watch?v=9qNmtg5uNTo

Стоит отметить, что каждый человек должен знать свой уровень. Таким образом он сможет объективно оценивать свои возможности, знать о своих недочётах и вовремя их исправлять.

На сегодняшний день существует несколько разновидностей скорингов:

- Расчёт баллов. С их помощью можно проследить количество взятых займов, их сроки погашения и прочее. В этом случае кредитный скоринг оценивается от 2 (минимальных) до 5 (максимальных) баллов.

- Мошенничество. Таким образом определяется, является ли заёмщик мошенником.

- Заявки. Это помогает узнать о кредитоспособности клиента. Зачастую этот вариант активно применяется в различных МФО, которые специализируются на выдаче экспресс-займа.

- Поведение клиента. Оценивается платёжеспособность, банковский работник определяет максимальный лимит на выдачу денежных средств.

Какой кредитный рейтинг считается хорошим? Среднестатистическим КР во всех банках, в том числе и в Сбербанке, считается наличие 3 баллов и выше. В этом случае банковскому пользователю может быть выдан займ в виде небольшой суммы на хороших условиях.

При желании получить больше денежных средств будьте готовы к назначению высокой процентной ставки. Почему агентство может выдать плохой результат? Это происходит в том случае, если у заёмщика были несвоевременные выплаты задолженностей, большое количество негативных кредитных историй и прочее.

Ознакомиться с образцом можно на официальном сайте специализированных компаний.

Из чего он складывается

Кредитный рейтинг – что это значит? Как уже говорилось ранее, кредитный рейтинг показывает:

- платёжеспособность потенциального клиента;

- подробную информацию о его КИ (положительные, негативные);

- наличие у заёмщика постоянного дохода и прочее.

Как он формируется, и кто его составляет? Составлением занимается бюро КИ (БКИ). Оно пользуется различными методиками оценивания, имеет личную шкалу. Используют большое количество параметров, благодаря которым можно получить точный результат.

Так из чего же складывается?

- Число активных займов. Если у человека на данный момент имеется большое количество кредитов либо крупная задолженность, то программа может выдать достаточно низкий балл.

- Данные о КИ. Сюда входит своевременное исполнение финансовых обязательств, своевременные выплаты и прочее. Имея систематические просрочки, общий балл может быть существенно снижен. Если КИ нормальная, то заёмщику присваивается три балла – среднестатистический результат.

- Частота обращения за денежной помощью в банк. Категорически не рекомендуется часто брать небольшой кредит, особенно в микрофинансовой организации.

- Трудовой стаж и наличие постоянного места работы. Если клиент часто меняет компании, то это может плохо сказаться на окончательном результате.

Теперь, когда вы знаете, из чего складывается КР, вы можете сделать самостоятельные выводы о том, от каких именно факторов зависит скоринг. Как говорилось выше – это наличие текущих займов, кредитная история, частота обращения в МФО либо банк, общий трудовой стаж.

Какие факторы влияют на рейтинг

Какие моменты могут повлиять на итоговый балл, и какой должен быть рейтинг кредита, чтобы получить займ?

Все показатели, говорящиеся о добропорядочности заёмщиков, вычисляют в каждом скоринговом агентстве по собственным сложным схемам. Прежде чем оформлять кредит, вам стоит обратиться в одно из них, дабы оценить все свои возможности самостоятельно.

Сегодня высококвалифицированные банковские работники выделяют пять основных факторов, от которых напрямую зависят показатели клиентов:

- Регулярное обращение за взятием денежных средств в долг. Это также может негативно сказаться на окончательном результате. Чем чаще берутся деньги, тем меньше доверия к клиенту.

- Наличие текущих задолженностей. Очень часто люди задаются вопросом: «Плохой рейтинг. Почему?» Зачастую это бывает при наличии большой задолженности, взятии ссуды.

- Ответственность, наличие дисциплины. Если вы регулярно вносите платежи, то доверие банковского работника будет постепенно возрастать. Регулярный платёж говорит о добропорядочности человека, которому можно спокойно доверять большие суммы займов.

- Общие сроки кредитований. Это ключевой параметр, который позволяет предсказывать события с достоверным результатом. Банковский работник может отказать клиенту, не имеющему КИ.

- Виды займов. Он может быть револьверным либо единоразовым. Первый вариант – это кредитные карты, второй – ипотека, потребительский займ.

Чем измеряется КР? Он может измеряться скоринговым баллом либо от 1 до 5, либо от 300 до 850 баллов. Какой же считается хорошим? Как говорилось раннее, одним их самых оптимальных лучших является присвоение трёх (665) и выше баллов. В этом случае, в зависимости от количества баллов, вам могут быть выданы кредиты на небольшую либо крупную сумму.

Способы получения кредитного рейтинга

Для того чтобы получить начальный рейтинг хотя бы 3 уровня, вы можете воспользоваться такими методами, как:

- запросить составление рейтинга в специализированном бюро;

- вовремя вносить плату по взятому кредиту;

- оформить дебетовую карточку.

После того как вы достигнете нужного результата, вам необходимо постараться удержаться на уровне шкалы рейтинга либо постепенно подниматься вверх, чтобы получить максимальный балл. Для этого следуйте следующим правилам:

- не будьте поручителями сомнительных людей, не участвуйте в сделках;

- не принимайте предложение стать созаёмщиком по ненужному кредиту;

- старайтесь погасить просроченную задолженность и вносить плату своевременно.

Специалисты рекомендуют ежегодно обращаться в БКИ для контроля ситуации. Кстати, в выбранном агентстве вы всегда сможете ознакомиться с примером кредитного рейтинга. В специализированном бюро вам выставят оценку КР заёмщика, на основе которой банк сможет одобрить либо отклонить ваш запрос на получение займа.

Какой скоринг считается хорошим

Хорошим считается кредитный рейтинг, который начинается от 3 баллов и выше. Всего существует 5 баллов – это максимальное значение. Зачастую 3 балла даётся каждому клиенту, который соответствует минимальным требованиям банка, включая Сбербанк (имеет хорошую КИ, постоянное место работы, регулярный доход).

Что влияет? На него могут повлиять несколько факторов:

- наличие задолженностей;

- отсутствие или отрицательная кредитная история;

- регулярное обращение в микрофинансовые организации.

Запомните, что очень важно знать силу влияния факторов на кредитный рейтинг. Только таким образом вы сможете предотвратить снижение баллов и получать денежные займы. Не исключайте тот момент, что кредитор может отказать вам в займе, если вы не имеете КР.

Как поддерживать кредитный рейтинг на хорошем уровне

Как происходит расчёт, вы уже знаете. Теперь стоит узнать о том, как его поддержать на достаточном уровне:

- Ни в коем случае не становитесь поручителем сомнительного человека, не принимайте участие в странных денежных сделках.

- Отказывайтесь от предложений быть созаёмщиком по ненужному вам займу.

- Всегда вовремя погашайте задолженности и не допускайте просроченных платежей.

Для того чтобы заработать высокий уровень шкалы, вам необходимо обращаться за помощью в специализированное бюро, контролировать ситуацию с платежами.

https://www.youtube.com/watch?v=EOI4bsglqik

Многих интересует вопрос о том, что значит высокий КР. Клиенты, имеющие высокий балл, обладают привилегиями:

- выдача займов на выгодных условиях;

- низкая процентная ставка;

- упрощённое заполнение анкеты.

Также новички всегда интересуются вопросом, а какие бывают КР? Как говорилось выше, они варьируются от 1 (300) – минимально, до 5 (850) баллов – максимально.

Хотя стоит отметить, что в некоторых отделениях, зачастую в МФО, может достигать 1000 баллов.

Для того чтобы повысить рейтинг до высоких значений, надо воспользоваться некоторыми советами, которые указаны выше, а рассчитать КР заёмщика можно в любом БКИ.

Выдаст ли банк кредит при низком значении

Запомните, что зачастую низкий кредитный рейтинг является весомым аргументом в отказе банковским работником выдать денежные средства в долг. Кредитный рейтинг всегда говорит о кредитоспособности клиента, возможности вовремя совершать финансовые операции.

Для получения высокого рейтинга необходимо воспользоваться рядом советов, с которыми можно ознакомиться выше. Сюда входит улучшение КИ, взятие микрокредитов и прочее.

Иметь высокий уровень – это важно, так как банки предпочитают сотрудничать с определёнными заёмщиками.

Варианты повышения рейтинга

Какой должен быть КР? Он должен начинаться от 3 баллов, чем выше значение, тем больше привилегий получает клиент. Высоким рейтингом считается наличие 4–5 баллов (или же 600–850).

Для того чтобы узнать КР заёмщика, необходимо обратиться в специальное агентство. Также многие задают вопрос: «Можно ли оформить займ при наличии 450 баллов?» Это считается средним кредитным значением, однако решение напрямую зависит от вашей КИ.

Кредитная история – это определяющий фактор для оценки заёмщика.

Совкомбанк предоставляет хороший сервис “Кредитный Доктор”. С его помощью можно взять небольшой кредит с плохой кредитной историей на 3, 6 или 9 месяцев. Это улучшит вашу КИ в глазах кредиторов.

Когда может понадобиться кредитный рейтинг

Кредитный рейтинг заёмщика может понадобиться только в том случае, если вы берёте кредит. Исходя из полученных результатов, работник банка может отказать или одобрить ваш запрос. На кредитный рейтинг могут влиять разные факторы, включая КИ, задолженности, наличие стабильного дохода.

Запомните, что кредитный рейтинг заёмщика – это то, на основе чего банк принимает решение о назначении лимита суммы, об одобрении заявки и прочего. Определить КР заёмщика можно в специализированном агентстве. Расчёт происходит при помощи компьютерной программы, которая выдаёт точный результат.

Где можно посмотреть

Ознакомиться с примерами кредитного рейтинга можно на любом официальном сайте БКИ. Там же вы можете узнать, как определяется и от чего зависят баллы. Что делать, если КР низкий? Для этого вам надо воспользоваться дельными советами, с которыми можно ознакомиться выше.

Факторов, влияющих на рейтинг, достаточно много. К ним относятся:

- плохая история;

- наличие задолженностей;

- отсутствие постоянного дохода.

Для того чтобы избежать плохой КИ, необходимо устранять сопутствующие этому причины. А именно: современно производить оплату, реже брать займ, иметь постоянное место работы.

Видео:Что такое кредитный рейтинг и для чего он нужен инвестору?Скачать

Кредитный рейтинг: что это такое, чем отличается от КИ, как его узнать и повлиять на него

По данным Объединенного кредитного бюро, одного из крупнейших БКИ страны, почти 80% россиян (60,6 млн. человек) имеют высокий кредитный рейтинг.

Означает ли это, что каждый из них гарантированно получит кредит, обратившись в банк? И как рассчитывается индивидуальный балл рейтинга, где его узнать и повысить при необходимости? Вопросов по этой теме немало.

На самые актуальные из них вы получите экспертные ответы в нашей статье.

Что такое персональный рейтинг заемщика

Кредитный рейтинг – показатель платежеспособности и оценка возможности заемщика выполнять взятые на себя кредитные обязательства. Выражается он в виде определенного числа: от 1 до 1000 или от 0 до 5. В отличие от кредитной истории, рейтинг – цифровой показатель, а не подробный отчет обо всех заявках на кредит, выплаченных и невыплаченных займах.

Точнее, это количество баллов, по которым банк может оценить потенциального кредитополучателя и принять решение о выдаче займа, его размере и сроке. Эксперты банковской сферы считают, что рейтинг демонстрирует, как вероятнее всего будет вести себя человек после получения очередного займа.

Соответственно, чем балл выше, тем ниже риск для финансовой организации, выдающей кредиты. Высокий рейтинг — как положительная деловая репутация. У заемщика появляется больше шансов получить ссуду или взять ее на выгодных условиях.

Справка. Персональный или индивидуальный кредитный рейтинг, рейтинг заемщика и кредитный скоринг – это разные названия кредитного рейтинга физического лица.

Рассчитывается показатель бюро кредитных историй и банками по определенным методикам, которые на практике показали свою эффективность и жизнеспособность.

Собственную оценочную систему вправе разработать любой участник рынка.

Международный регулятор Базельский комитет по банковскому надзору даже рекомендует всем кредитным организациям иметь внутреннюю систему расчета рейтинга заемщиков.

Получение кредитного рейтинга

В начале года вступили в силу поправки к закону о кредитных историях. Теперь обязательной составляющей кредитного отчета стал персональный рейтинг заемщика.

Данные о нем предоставляют:

- 13 российских бюро кредитных историй (БКИ). Крупнейшие из них – Национальное кредитное бюро, Объединенное кредитное бюро, кредитное бюро «Русский стандарт», Эквифакс.

- Банки: Сбербанк, Альфа-Банк, Тинькофф и др.

- Специальные онлайн сервисы. К примеру, banki.ru.

По нормам закона бюро предоставят данные о рейтинге заемщика в ответ на запрос, полученный следующими способами:

- при личном обращении с заявлением и документом, удостоверяющем личность;

- по письменному заявлению, отправленному почтой, с подписью, которую заверил нотариус;

- в форме телеграммы, заверенной оператором пункта связи (работнику почты необходимо предъявить паспорт);

- в электронном виде с заявлением, подписанным простой или усиленной электронной подписью.

Как рассчитывается индивидуальный рейтинг заемщика

В августе Центральный банк РФ организовал встречу с участниками рынка кредитования: КБИ, банками и другими кредитными организациями. Банк России предложил два варианта развития рейтинговой системы для граждан.

Первый – разработать единую методологию расчета рейтинга физического лица и общую для всех бальную систему.

Второй – сохранить уникальные способы расчета каждой структуры, но унифицировать оценочную шкалу. То есть при расчете рейтинга учитывать единые параметры и показатели. Именно этот вариант поддержали участники встречи и согласились с необходимостью сделать расчет рейтинга более прозрачным и понятным.

https://www.youtube.com/watch?v=nEFeCQHVY1o

Однако пока бюро кредитных историй и банки не раскрывают свои методики оценки. Хотя есть базовый набор переменных, которые в любом случае влияют на итоговый балл и учитываются всеми организациями.

Назовем основные:

- Платежная дисциплина заемщика. Уменьшают показатель кредитоспособности регулярные задолженности* и нарушение графика платежей.

- Уровень долговой нагрузки. Высокая закредитованность, общий размер платежей по кредитам выше 60% от дохода человека снижают рейтинговый балл.

- Качество кредитного портфеля. Большое количество потребительских кредитов у заемщика означает увеличение рисков кредитора. Добросовестное выполнение обязательств по ипотеке или автокредиту добавляет баллы.

- Продолжительность кредитной истории. Увеличивает рейтинг длительная история с регулярными платежами. Заемщиков, которые впервые берут кредит, или с одним погашенным займом банки не относят к категории надежных.

- Количество запросов истории кредиторами. Слишком частные обращения говорят о том, что человек подает много заявок на кредиты в разные структуры. За это могут не только снизить рейтинговую оценку, но и заподозрить в мошенничестве.

*Однократные краткосрочные задолженности (до 1 недели) существенного влияния на рейтинг не оказывают.

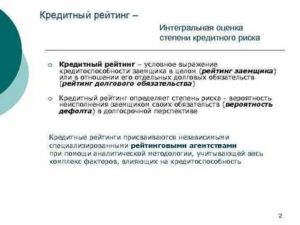

Для примера приведем расшифровку баллов по итогам расчета рейтинга в разных организациях.

| Национальное бюро кредитных историй | Эквифакс Кредит Сервисиз | Сбербанк | Значение оценки | На какой кредит рассчитывать заемщику |

| 300-500 | 1-595 | 1 | Предельно низкая | Займы в ломбардах и МФО |

| 500 — 600 | 596 — 765 | 2 | Низкая | Товарные кредиты или займы с обеспечением |

| 600 — 650 | 766 — 895 | 3 | Удовлетворительная | Займы с ограничением по сумме с сроку кредитования, кредиты в небольших банках |

| 650 — 690 | 896 — 950 | 4 | Хорошая | Кредиты на стандартных условиях |

| 690 — 850 | 951 — 999 | 5 | Отличная | Любые кредитные продукты, кредиты на крупные суммы, кредиты на выгодных индивидуальных условиях |

Что влияет на рейтинг

Кроме данных кредитной истории оценка платежеспособности заемщика зависит и от его финансового поведения в целом. Имеет значение, насколько регулярно человек оплачивает коммунальные платежи, услуги связи. Плохо на рейтинге отразятся несвоевременная выплата алиментов и штрафов.

Учитываются также важные социально-демографические факторы:

- возраст;

- семейное положение;

- место работы, стаж, квалификация;

- наличие в собственности недвижимости и автомобиля.

Значение рейтинга выше у человека в возрасте от 25 до 65 лет. Считается, что банк сильнее рискует, когда заключает сделку с молодым или наоборот пожилым клиентом. Женатые и замужние заемщики входят в категорию более надежных, поэтому им начисляют дополнительные баллы. А вот пол кредитополучателя значения не имеет.

Работники крупных коммерческих структур, квалифицированные специалисты с высшим образованием имеют шанс улучшить показатель. Увеличит количество баллов и рабочий стаж свыше 5 лет. Конечно, эти факторы актуальны только при хорошей кредитной истории без активных задолженностей и просрочек.

Как бесплатно узнать персональный кредитный рейтинг

Дважды в год любой гражданин России вправе бесплатно запросить кредитный рейтинг в любом БКИ. Доступны либо два онлайн отчета, либо один отчет в письменном виде (на бумаге) и один, полученный онлайн. Отчет включает кредитную историю и рейтинг заемщика.

Чтобы узнать, где храниться ваша история, воспользуйтесь бесплатной услугой портала «Госуслуги». В разделе «Гражданам» выбираете меню «Налоги и финансы», а далее — «Сведения о бюро кредитных историй». Заполняете электронную заявку и получаете в личном кабинете название или список организаций.

Справка. Специалисты Объединенного кредитного бюро обещали, что в дальнейшем запросить скоринговый балл будет возможно непосредственно через сайт «Госуслуг», но пока такая опция не доступна.

https://www.youtube.com/watch?v=RGf4irga16Q

На сайте Национального бюро кредитных историй пользователи не только проверяют персональный кредитный рейтинг, но и получают предложения о займах от банков. Чтобы воспользоваться ими необходимо:

- Зарегистрироваться на сайте НБКИ.

- Активировать аккаунт через электронную почту.

- Заполнить профиль и подтвердить данные через портал «Госуслуг».

- Получить историю и рейтинг в личном кабинете.

На странице с показателем рейтинга появятся ссылки и логотипы банков, которые готовы кредитовать вас. Высокие показатели помогут получить более выгодные условия кредитования и бонусы от партнеров НБКИ.

У меня низкий кредитный рейтинг — что делать?

Первое, что стоит понимать заемщику: даже высокий кредитный рейтинг — еще не гарантия получения кредита. Даже самый лучший показатель от любого бюро банк ни к чему не обязывает. Заем одобряется кредитором на собственных условиях.

На законодательном уровне не прописаны четкие механизмы использования финансовыми организациями показателей персонального рейтинга заемщика. Более того, они вправе вообще его не учитывать.

Однако рейтинг играет определенную роль в принятии банком окончательного решения по выдаче кредита.

Как же поступить, если есть сложности в кредитовании из-за низкого рейтинга? Самый распространенный совет – улучшить кредитную историю за счет нового кредита. Взять его на любых условиях и быстро выплатить. Однако специалисты считают такой подход сомнительным. И вот основные причины:

- Очередной потребительский кредит лишь повысит вашу закредитованность, что снижает скоринговый балл.

- Кредиты, взятые в микрофинансовых организациях, банковской сферой воспринимаются негативно. А для быстрого исправления истории зачастую заемщики обращаются именно в МФО.

- Высокие проценты, а следовательно, и крупные выплаты отрицательно скажутся на вашем материальном положении.

- Если вы решить досрочно погасить взятый кредит, то рейтинг это только уменьшит. Банки зарабатывают на процентах. Досрочные выплаты им не выгодны.

Осторожно! Переписать или «исправить» кредитную историю и тем самым улучшить рейтинг невозможно. Любые предложения подобного рода – мошенничество.

Однако начать «реабилитацию» рейтинга придется именно с кредитной истории. Необходимо запросить ее и внимательно изучить. Проверить отчет на наличие ошибок. Сведения в БКИ поступают в автоматическом режиме. Поэтому вполне реально найти в отчете и долги однофамильцев, и незакрытые кредиты из-за технических сбоев в системе.

Допустим, в истории все верно, а рейтинг низкий. Тогда обратите внимание на долговую нагрузку. Закройте лишние кредитные карты и карты рассрочки. Вы могли сделать одну-две покупки, но весь лимит средств карты входит в общий объем долговых обязательств. Совершайте все платежи вовремя, и со временем кредитный рейтинг вырастет автоматически.

Видео:Кредитный рейтинг: каким должен быть, чтобы банк одобрил кредит?Скачать

Кредитный рейтинг заёмщика. Что это такое?

Любая программа кредитования, помимо очевидной прибыли, приносит финансовым учреждениям еще и «головную боль», связанную с процессом возврата выданных в долг денег.

Чтобы минимизировать риски и обеспечить себе качественный кредитный портфель, банки вынуждены анализировать не только саму личность просителя, но и степень его благонадежности.

В результате таких аналитических действий формируется показатель добросовестности потенциального заемщика, который получил название кредитного рейтинга.

Кредитный рейтинг заемщика – что это?

Кредитный рейтинг – это показатель платёжеспособности заёмщика, выраженный числовым значением, на основании которого кредитное учреждение принимает решение по выдаче кредита.

https://www.youtube.com/watch?v=U5rL0eN-lQ8

Кредитный рейтинг заемщика складывается из совокупности многочисленных факторов, которые могут свидетельствовать о кредитоспособности и финансовой предсказуемости клиента либо же отрицать такие его качества. Оценка этих показателей позволяет сделать предварительные выводы о качестве обслуживания долга будущим заемщиком.

В западных странах подобную методику называют кредитным скорингом, когда специальная компьютерная программа делает сложные математические расчёты (прогноз), а в качестве результата своей работы выдаёт скоринговый балл, который, по сути, и является кредитным рейтингом.

Подробнее о скоринговом балле и как его интерпретируют в зависимости от применяемой методики расчёта, смотрите здесь.

Основной метод расчёта показателей платёжеспособности базируется на рейтинге на основе кредитной истории (КИ) заёмщика. Его обычно называют кредитным скорингом.

Часто принимают во внимание и социо-демографические факторы: возраст, семейное положение, стаж, место жительства, место работы, уровень дохода и т.д. Это косвенные показатели, отражающие финансовое состояние человека.

на основе социо-демографических факторов может применяться, например, при отсутствии у заёмщика КИ. Такой метод можно встретить под названием: скоринг заёмщика.

Многие банки и МФО используют одновременно обе методики, т.е. расчёт величины кредитного рейтинга заёмщика будет основан на его КИ и персональных данных (социо-демографических факторах).

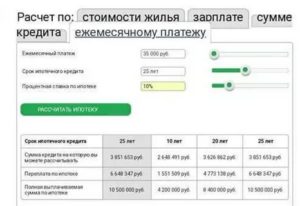

Зачем все эти рейтинги нужны, если можно узнать КИ заёмщика, которая покажет всю его платёжеспособность как на ладони? Дело в том, что рейтинг (скоринг) рассчитывается в считаные минуты, и стоит такой расчёт значительно меньше, чем запрос кредитного отчёта (форма предоставления КИ). К примеру, если взять расценки для физ. лиц, то расчёт кредитного рейтинга (далее, КР) стоит 300 рублей, а запрос кредитного отчёта будет стоить уже порядка 1000 руб. К тому же сотрудник финансового учреждения должен потратить приличное количество времени для анализа КИ (он должен быть специалистом в этой области), а КР выдаёт уже готовое решение в виде числа, которое сотрудник сравнивает с установленным порогом. Если КР ниже допустимого порога, то клиенту выдаётся отказ, а если в разрешённом диапазоне значений, то – одобрение.

Таким образом, смысл кредитного рейтинга состоит в том, чтобы ускорить, облегчить и удешевить процесс расчёта показателей платёжеспособности заявителя.

Собственно, КР полезно знать всем людям, кто ведёт или собирается вести «кредитную жизнь». Низкие показатели КР будут сигнализировать о проблеме в вашей кредитной истории и дадут возможность своевременно её исправить.

Процедура оценки кредитоспособности

Первоначально служба безопасности банка, проверяет всю предоставленную документацию на предмет ее подлинности и легальности. Если принято решение допустить проект к рассмотрению, проводится оценка потенциального заемщика. Проходит она в 2 этапа:

1. Все полученные от заявителя сведения заносятся в специальную банковскую программу, которая их обрабатывает в соответствии с заложенными в нее алгоритмами. Данные могут быть обработаны и сторонней организацией, с которой у банка есть договорные отношения, например, в БКИ (бюро кредитных историй).

БКИ не только хранят кредитные истории, но специализируются на их обработке (скоринге) – составлении кредитных рейтингов. Помимо персональных данных, на этой стадии может анализироваться и кредитная история клиента.

Результатом проверки станет присвоение заемщику определенного уровня добросовестности и финансовой устойчивости.

Но такая машинная обработка информации зачастую выдает необъективные результаты. Ведь программа работает по строго заложенной в нее схеме и не может учесть всех нюансов. Вот поэтому и существует второй этап.

2. В оценочную работу включаются кредитные сотрудники банка.

Изучая полученный рейтинговый показатель, предоставленный заявителем пакет документов и беседуя с клиентом лично, они складывают свой, более живой, образ потенциального заемщика.

В их силах внести небольшие корректировки в итоговый показатель ответственности и финансовой стабильности клиента. Кстати, в банках решение об одобрении займа может принимать специализированная структура – кредитный комитет банка.

https://www.youtube.com/watch?v=OVosDy-iECw

Здесь стоит помнить, что окончательное решение о кредитовании заявителя (или отказе в таковом) не на все 100% зависит от кредитного рейтинга заемщика. Банк вправе отказать, не объясняя причин. А какие у него были на то основания – тайна за семью печатями.

В МФО оценка кредитоспособности более упрощенная.

Там довольствуются анализом рейтинга заёмщика, который делается быстро, поскольку скорость выдачи микрозаймов – это важнейшее конкурентное преимущество любой микрофинансовой организации, особенно выдающей онлайн-займы через интернет.

Принципы формирования показателей надежности

При генерации рейтинга потенциального заемщика берутся в расчет самые важные факторы:

1. Обслуживание ежемесячных платежей. Здесь речь идет о равномерном и своевременном внесении необходимых сумм денежных средств на уплату кредита и процентов по нему. При неоднократных сбоях такой периодичности рейтинговое значение будет стремиться к нулю.

В то же время кредитные инспекторы смогут скорректировать количество присвоенных баллов в большую сторону при условии, что просрочки были незначительными по сумме или времени или же возникли вопреки желаниям и возможностям заемщика (банковская ошибка, которую не учитывает ни одно БКИ). Кроме того, в расчет берется и способ погашения просроченных долгов – по собственному желанию заемщика это было сделано или в судебном порядке. Это наиболее важный фактор, из которого формируется КР. Его доля в процентном соотношении при расчёте КР составляет примерно 35%

2. Текущие долги по кредитным обязательствам. Учитывается любая задолженность, имеющаяся у клиента на момент подачи кредитной заявки. Негативно отражается на итоговом рейтинге наличие действующих просрочек. Это также один из важнейших показателей, доля которого в итоговом расчёте рейтинга составляет до 30%.

3. Продолжительность кредитной истории. Важное значение играет длительность КИ заёмщика или его кредитный опыт (15% в общей доле).

4. Типы взятых займов. Согласитесь, любой микрозайм погасить намного легче, чем многолетнюю ипотеку или тот же автокредит. Поэтому при оценке надежности учитываются «вес» взятого займа, т.е. сроки, на которые оформлялись предыдущие кредиты просителя.

Чем больше срок и планомернее гашение, тем больше баллов рейтинга можно заработать. Заемщик тогда более предсказуем в глазах банка.

При этом досрочное исполнение обязательств не играет в пользу клиента, а расценивается как негативный для банка фактор (10% в общей доле).

5. Частота запросов в кредитное учреждение. Любая подача заявки на кредит в банк или в МФО в обязательном порядке отразится в КИ заявителя – это регулируется нормами закона. В кредитных историях фиксируется не только факт выдачи займа и процесс его погашения, но и количество запросов на получение займа.

Соответственно, чем чаще такие запросы осуществлялись, тем большее количество раз клиент обращался за кредитом. И если сведений о выданных ссудах в истории нет, то возникает вопрос – а почему этому просителю отказали? Значит, есть основания не доверять.

Кроме того, слишком частые заявки на кредитование говорят об импульсивности гражданина, его неумении планировать расходы и весьма затруднительном финансовом положении. Доля этого показателя составляет 10% в расчёте КР.

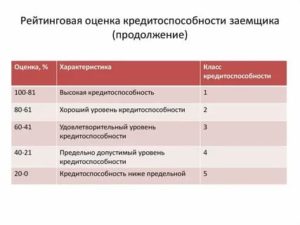

В итоге рассчитывается окончательная величина рейтинга путём суммирования каждой процентной доли:

- 65 – 100% — хороший кредитный скоринг, характеризует хорошее финансовое состояние заёмщика;

- 35 – 64% — средний коэффициент платёжеспособности. К такому заёмщику финансовые организации относятся более настороженно и могут ухудшить условия кредитования (например, увеличить процент и уменьшить сумму и срок);

- 0 – 34% — низкий рейтинг, практически стопроцентный отказ из-за плохой платежеспособности. Велика вероятность наличия просрочек по текущих займам. В этой ситуации необходимо предпринять все возможные меры для улучшения КИ.

Значительное влияние на уровень рейтинговой планки оказывает и количество кредитов, которые сейчас оформлены на имя заемщика, его кредитная нагрузка.

Увеличение кредитной нагрузки расценивается как злоупотребление долговыми обязательствами и повышенный риск выхода задолженности в разряд просроченной.

Ведь имея несколько ссуд, можно банально запутаться и невольно пропустить очередной платеж. Да и нагрузка на совокупный семейный доход окажется выше допустимой.

https://www.youtube.com/watch?v=IQCZla8q1SI

Про кредитные карты банк тоже не забывает. Их количество и сумма установленных лимитов также учитываются при оценке благонадежности заемщика. При этом положительным фактором считается использование лишь части лимитов – это говорит о вашей рассудительности, экономности и умении планировать свои траты.

Способы повышения рейтинга

По сути, способ повышения рейтинга всего один – брать кредиты и гасить их вовремя. Только брать-то тоже надо с умом, да и про погашение подумать заранее. Вот лишь несколько советов:

1. Большинство банков на этапе оформления кредитной документации предлагают заемщикам выбрать удобную для них дату гашения. Выберите день после выплаты зарплаты. Тогда вы сможете в первую очередь оплачивать долги, а оставшуюся сумму распределять на повседневные нужды.

2. Кредитоваться желательно в одном финансовом учреждении.

3. Сохраняйте кредитные линии даже после выплаты долга. Имеющийся кредит с отсутствием задолженности (даже текущей) – ваш основной козырь. В основном это касается кредитных карт – погасили задолженность, а карту не закрываем, пусть будет. Постоянный оборот по кредитке вкупе со своевременным гашением, оценивается банком при рассмотрении кредитной заявки позитивно.

4. По возможности уменьшайте сумму задолженности по кредитным картам. Пусть установленный лимит будет выбран не полностью.

5. Воспользуйтесь услугами банков или МФО, предлагающих программы по исправлению кредитной истории (какие МФО дают займы для исправления КИ?). А некоторые организации на этой услуге специализируются, например, МФО Прогресскард.

Напомним, что раз в год проверить свою КИ можно бесплатно. Не пренебрегайте этой возможностью, ведь там тоже случаются ошибки. Нередки случаи, когда в истории заемщика оказывались совсем не его кредиты, да еще и в статусе просрочки. И банк отказывал клиенту… Обидно, не правда ли?

и, по большому счету, не присваиваются, а зарабатываются. Своим примерным поведением, рассудительностью и обязательностью в погашении долгов вы зарабатываете себе хорошие показатели надежности в будущем. Кредитный рейтинг заемщика – ваша визитная карточка. И оттого, что будет в ней написано, зависит возможность вашего кредитования в дальнейшем.

🎬 Видео

Как проверить свой кредитный рейтинг?Скачать

Как быстро исправить кредитную историю в банке? Как получить кредит, если начались просрочкиСкачать

КРЕДИТНЫЙ РЕЙТИНГ. Как считают Персональный КРЕДИТНЫЙ РЕЙТИНГ и как его повысить?Скачать

Кредитные рейтинги - что, зачем и почему?Скачать

Повысить кредитный рейтинг | Прокачать кредитную историю | Правила построения идеальной историиСкачать

Как исправить кредитную историю с помощью мфо.Скачать

Кредитный рейтинг заемщикаСкачать

Как повысить кредитный рейтинг заемщика?Скачать

Как досрочное погашение кредита влияет на кредитную историю?Скачать

КРЕДИТНАЯ ИСТОРИЯ или ПЕРСОНАЛЬНЫЙ КРЕДИТНЫЙ РЕЙТИНГ/ PCHTBNK PODCASTСкачать

Как улучшить кредитную историю после закрытия долгов | Три способа лечения кредитной историиСкачать

Кредитный рейтинг и кредитная история: кто должен за ними следить и важны ли они для заемщика?Скачать

Как Посмотреть Свой Кредитный Рейтинг и Кредитную Историю за 2 минутыСкачать

КРЕДИТНЫЙ РЕЙТИНГ - ЧТО ЭТО И КАК ЕГО ПОДНЯТЬ!!!!Скачать

Персональный кредитный рейтинг достиг максимального значения за годСкачать

Кредитные баллы вашей кредитной истории. Кредитный рейтинг: Зачем он нужен и кому? Мнение экспертов.Скачать