Важную роль в экономической сфере развития государства играют финансовые учреждения. Среди них главенствующую позицию занимают кредитные организации, работа которых регулируется государственными актами и контролируется ЦБ РФ.

В соответствии с законом о банках кредитные организации разделены на банки и небанковские организации. Благодаря этому разделению определяется набор функций и обязанностей каждого финансового учреждения в отдельности.

Зная эти особенности, клиенты смогут правильно выбрать подходящее для своих потребностей учреждение.

- Что представляет собой кредитная организация?

- Виды и особенности КО

- Куда обратиться в зависимости от цели получения кредита?

- Вывод

- Относится ли банк к числу кредитных организаций?

- Является ли МФО законной и аккредитованной организацией?

- Что такое НКО?

- Работают ли в РФ иностранные банки?

- Кредитные организации: понятие, признаки, виды

- Признаки кредитной организации

- Виды деятельности банков и НКО

- Деятельность РНКО

- Деятельность НДКО

- Другие классификации кредитных организаций

- Кредитная организация – что это такое, какие виды бывают и чем они занимаются

- Что такое кредитная организация

- Виды кредитных организаций

- Банки

- Небанковские кредитные организации

- Прочие кредитные организации

- Функции кредитных организаций

- Какие права есть у кредитных организаций

- Какие обязанности у кредитных организаций

- Формы собственности кредитной организации

- Акционерное общество (АО)

- Общество с ограниченной ответственностью

- Правовые основы работы кредитных организаций

- Ответы на часто задаваемые вопросы

- Заключение

- Виды кредитных организаций в России: понятие, признаки и операции

- Кредитные организации и их виды

- Банковские кредитные организации

- Иностранные банки

- кредитных организаций России

- Кредитная организация: что это, понятие, виды

- Определение

- Кредитные организации — все существующие типы

- Центробанк и его функции

- Функции коммерческих банков

- Права кредитных организаций

- Кредитные учреждения: разрешенные формы собственности

- Особенности кредитных учреждений

- 🔥 Видео

Что представляет собой кредитная организация?

Кредитная организация – это юр лицо, предоставляющее банковские услуги и операции ввиду получения лицензии ЦБ. Приоритетная цель деятельности – получение прибыли. Причем список разрешенных услуг для каждой из организаций четко регламентируется законом «О банках».

При этом КО запрещается торговля, страховая и производственная деятельность, выходящая за рамки оговоренных полномочий, закрепленных ЦБР.

Образовать кредитное учреждение можно на базе любой формы собственности. Организации по виду формы собственности бывают:

- ОАО – капитал представлен в виде акций.

- ООО – долевое участие.

- ЗАО – капитал в виде акций.

- ОДО – капитал поделен на доли.

Исходя из этого, определяются ее права и обязанности, а также устанавливаются приоритетные направления работы.

Виды и особенности КО

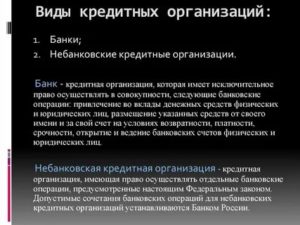

Все кредитные организации различны между собой совокупностью разрешенных к предоставлению услуг.

Виды кредитных организаций зависят от рода их деятельности:

- банки (к ним же относят зарубежные банки);

- небанковские организации.

Банк – это кредитная организация с исключительными правами, переданными лицензией ЦБ, на проведение всех банковских операций. Среди них самые важные:

- Разрешение на привлечение денег от юр и физ лиц для открытия вкладных операций.

- Размещать полученные деньги от своего имени и за собственный счет на условиях возвратности, срочности и платности.

- Открывать и вести счета для юр и физ лиц.

Стоит заострить внимание, что все три операции могут проводить исключительно банки, небанковские учреждения могут выбрать для деятельности только одну.

Что же касается иностранных банков, то они выполняют те же функции и имеют те же права, только действуют на территории другого государства и получают на это дополнительную лицензию.

По территориальному размещению банки могут быть:

- региональными (действуют в пределах региона);

- федеральными (охватывают все субъекты РФ).

Что же касается небанковских КО, то они, согласно закону, получили право на осуществление только одной операции, список которых расписан в 5 ст. закона «О банках».

Помимо трех ранее перечисленных операций, небанковские организации могут выбрать для деятельности одно из направлений:

- осуществлять переводы по банковским счетам от имени заявителя;

- проводить именные переводы без открытия специализированного счета (Корона, Юнистрим);

- предоставление услуг инкассации;

- покупка-продажа валюты налом и безналом;

- обеспечение вкладных операций для драгоценных металлов;

- предоставление банковских гарантий.

При этом все небанковские КО должны иметь одну из форм собственности: ЗАО, ООО или ОАО. И непременно должны работать по лицензии, полученной в ЦБР.

Следовательно:

- Страховая компания, хоть она и дает гарантии, не может быть КО, так как это ее не основная функция.

- Основная функция ломбардов – финансовое посредничество или хранение, что тоже исключает их из списков кредитных учреждений.

Только наличие указанных этих трех критериев дают основание для получения организацией статуса НКО.

К ним относят:

- Клиринговые организации (посредник между покупателем и продавцом);

- Расчетный центр рынка ЦБ (проведение расчетов и ведение операций по ЦБ);

- НКО по депозитно-кредитным операциям (банки без права открывать вклады – лизинговый центр, МФО);

- Расчетные небанковские КО (Яндекс.Деньги, Western Union)

- Инкассация (перевозка валюты, ценных бумаг и металлов с обеспечением их сохранности).

Куда обратиться в зависимости от цели получения кредита?

Желая получить кредит, клиент должен учитывать сразу несколько факторов:

- цель получения денег;

- сумма;

- срок;

- возможность предоставить гарантии;

- наличие подтвержденных доходов и их размер.

Считается, что самым привлекательным и надежным способом получить кредит является обращение в банк. Банки в отличие от небанковских кредитно-финансовых организаций предоставляют более лояльные условия.

Но при этом, они выдвигают более существенные требования.

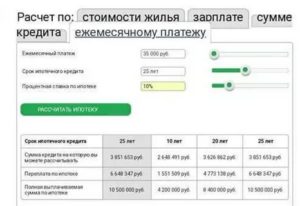

Так, если вам нужно получить займ на длительный срок с большой суммой, к примеру, на покупку квартиры, тогда выгоднее прибегнуть к услугам банка и получить нужную сумму под привлекательный процент.

https://www.youtube.com/watch?v=c7SagVRpcIM

В ситуации же НКО, в частности МФО, рассчитывать на длительные крупные займы сложно, да и переплата по ним будет слишком превышать реальную стоимость покупки.

По этой причине более рационально будет обращаться в подобные предприятия исключительно при необходимости получить небольшой займ на срок до одного месяца.

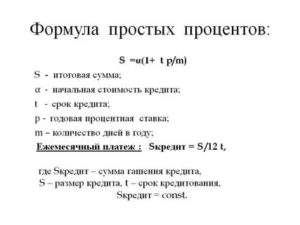

Требования у микрокредиторов лояльнее, что позволяет обращаться за кредитом даже людям без официального дохода. Правда, не стоит забывать о процентах, ведь месяц такого кредита грозит, в среднем, 30% переплаты.

Вывод

Все финансово-кредитные учреждения действуют только по разрешению ЦБР. Следовательно, их деятельность контролируется и регламентируется уполномоченным органом.

Чем больше услуг предоставляет кредитная организация, тем выгоднее с ней сотрудничество.

Однако, в случае необходимости получения узкоспециализированной услуги не стоит обращаться в банк, особенно если нужно отправить денежный перевод по системе Вестерн Юнион.

Относится ли банк к числу кредитных организаций?

Конечно, причем это организация с правом предоставлять весь спектр кредитно-финансовых услуг, разрешенных ЦБ РФ.

Является ли МФО законной и аккредитованной организацией?

Все МФО работают на основании свидетельства, выданного ЦБ для обеспечения проведения микрокредитных операций. Проверить законность работы отдельного МФО можно путем поиска его по номеру в Государственном реестре.

Что такое НКО?

Это небольшая организация, предлагающая услуги по одной или нескольких разрешенных законом операций, действующая благодаря полученной лицензии от ЦБ РФ.

Работают ли в РФ иностранные банки?

Большая часть банков, работающих в России, – дочерние предприятия иностранных банков. К их числу можно отнести: UniCredit (Италия), Райффайзенбанк (Австрия), Home Credit (Чехия), ОТП (Венгрия). Однако, они работают как самостоятельные и не имеют единой внутренней мировой системы.

Видео:Что такое кредит (10-11 классы)Скачать

Кредитные организации: понятие, признаки, виды

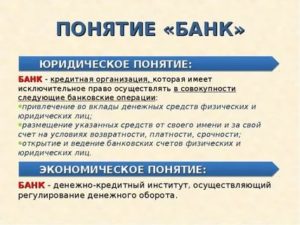

Определение 1

Кредитная организация определяется как юридическое лицо, которое осуществляет банковские операции на основании лицензии Банка России и имеет своей целью извлечение прибыли.

КО может быть образована на основе любой формы собственности как хоз. общество.

Признаки кредитной организации

КО должна иметь статус юр. лица, то есть в собственности организации должно присутствовать имущество, которое обособлено, организация должна отвечать по обязательствам этим имуществом, от своего имени иметь возможность приобретать и осуществлять права имущественного и неимущественного характера, исполнять обязанности, выступать в роли истца или ответчика в суде.

Главной задачей деятельности КО является извлечение прибыли, поэтому она относится к типу коммерческих организаций в соответствии с определением ГК РФ. Единственно приемлемая форма создания – хоз. общество, которое объединяет капиталы участников организации, имеющих на нее права.

Замечание 1

Хоз общества согласно законодательству могут создаваться в форме акционерного общества, общества с ограниченной ответственностью или общества с дополнительной ответственностью.

Кредитные организации могут создаваться на основе частной, государственной, муниципальной и других форм собственности.

Согласно Закону о Банках КО должна иметь лицензию Банка России как разрешение специального типа.

В Законе определены и другие признаки КО, формирующие ее статус.

КО не может осуществлять деятельность в сфере производства, торговли, страхования. Данный запрет подчеркивает статус кредитной организации как юр. лица.

Замечание 2

Исключительная правоспособность предполагает осуществление деятельности конкретного типа с параллельным запретом на осуществление других видов предпринимательства.

Имущество, полученное по отступному, кредитная организация реализовать не вправе, это возможно только на основе договорных отношений.

https://www.youtube.com/watch?v=Gv99zvpP7M0

Замечание 3

Установив исключительную правоспособность, законодатель определяет формы привлечения и размещения денег, таким образом риск потерять деньги ограничивается, а также риск вложения денег в неликвидные активы тоже становится минимальным.

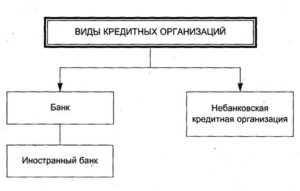

КО являются частью банковской системы России и составляют ее второй уровень. В России функционируют два вида КО – банки и небанковские кредитные организации.

КО – это родовое понятие по отношению к банкам и НКО. Это следует учитывать при работе с НПА, регулирующими банковскую деятельность. Некоторые термины, употребляющиеся в международных правовых актах, не корректны по отношению к российскому законодательству.

Виды деятельности банков и НКО

Банк имеет право осуществлять деятельность трех видов:

- осуществлять открытие вкладов, то есть привлекать денежные средства физических и юр. лиц;

- размещать средства с соблюдением условий возвратности, платности, срочности;

- осуществлять ведение банковских счетов.

НКО осуществляет не все финансовые операции. Поэтому, говоря о правовом положении кредитных организаций, следует отметить, что банк обладает большей правоспособностью, чем НКО.

Операции, которые могут выполнять НКО определяются Банком России. В законодательстве нет перечня видов НКО, согласно нормативным актам можно выделить три вида:

- РНКО;

- НДКО;

- НКО, имеющую право на переводы денежных средств, при этом счет не открывается.

Если НКО не имеет права открывать банковские счета, соответственно все операции, связанные с этой стороной деятельности тоже запрещены.

Опиши задание

Деятельность РНКО

Определение 2

РНКО – это расчетная небанковская кредитная организация, производящая операции по расчетам, такие как открытие и ведение счетов юр. лиц, осуществление расчетов по поручению юр. лиц по их банковским счетам.

РНКО по инструкции ЦБ могут осуществлять операции:

- открывать и вести банковские счета юр. лиц;

- осуществлять расчеты по поручению юр. лиц, в том числе и корреспондентских банков;

- производить сбор и перевозку денег, векселей, документов оплаты, расчетов и обслуживать кассы юр. лиц;

- покупать и продавать валюту иностранных государств без использования наличности;

- переводить деньги по поручению физ. лиц без открытия счета.

РНКО имеют право работать на рынке ценных бумаг в соответствии с Законом о банках.

РНКО не могут привлекать деньги физ. и юр. лиц во вклады, открывать и вести банковские счета физ. лиц, осуществлять расчеты по поручению физ. лиц, приобретать и реализовывать валюту в наличной форме, привлекать во вклады драгоценные металлы, выдавать банковские гарантии.

Чтобы сделать риск ликвидности минимальным в деятельности РНКО необходимо предусматривать следующие моменты:

- исключить привлечение средств, выпуская собственные векселя и пр.;

- размещать денежные средства от своего имени и за свой счет по обязательным нормативам ЦБ РФ в долговые обязательства РФ, депозиты в Банке России, облигации Банка России, кредиты и депозиты, размещенные в имеющих инвестиционный рейтинг не ниже «ВВВ»организациях;

- открывать корреспондентские счета в Банке России, в имеющих инвестиционный рейтинг не ниже «ВВВ» организациях.

Деятельность НДКО

Определение 3

НДКО – это небанковская депозитно-кредитная организация, осуществляющая размещение вкладов, покупку и продажу валюты иностранных государств, не привлекая наличность, содействие заключению сделок с ценными бумагами, выдающая банковские гарантии.

Деятельность НДКО регулируется в порядке, установленном Положением ЦБ РФ. НДКО имеет право:

- привлекать деньги юр. лиц во вклады;

- размещать привлеченные во вклады деньги юр. лиц от своего имени и за свой счет;

- покупать и продавать валюту иностранных государств, не привлекая наличность;

- выдавать банковские гарантии.

НДКО не имеет права:

- привлекать деньги физ. лиц во вклады до востребования и на определенный срок и юр. лиц во вклады до востребования;

- открывать и вести банковские счета;

- осуществлять расчеты по поручению;

- осуществлять сбор и перевозку денег, векселей, документов оплаты и расчетов и обслуживать кассы физ. и юр.лиц;

- покупать и продавать валюту иностранных государств, используя наличные средства, привлекать во вклады и размещать драгоценные металлы;

- осуществлять переводы денег по поручению физ. лиц не открывая счета.

НДКО может иметь филиалы и дочерние организации за границей РФ.

https://www.youtube.com/watch?v=5jRwpmHljKo

Эксперты считают, что регулирование деятельности НКО может быть более упрощенным, чем регулирование деятельности банков.

К КО с участием другого государства предъявляются специальные требования.

Иностранные капиталовложения усиливают конкурентные отношения в сфере банковских услуг. Сложившиеся условия инвестирования иностранного капитала сохраняются и имеют равный порядок участия в уставных капиталах кредитных организаций – резидентов.

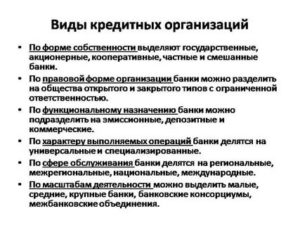

Другие классификации кредитных организаций

Существуют и другие классификации кредитных организаций по различным критериям.

Выделение эмиссионных и коммерческих КО основано на наличии эмиссии денежных знаков. Универсальные и специализированные КО выделяются по характеру осуществляемых операций

Замечание 4

Большинство банков имеют универсальный статус, где обеспечивается комплексность обслуживания клиентов. К специализированным можно отнести банки, созданные для целевого финансирования определенных государственных программ, а также банки развития.

Местные, национальные, международные банки выделяются по территориальному признаку. В юридической литературе банки классифицируются на бесфилиальные и многофилиальные.

По тому, как формируется уставной капитал, банки делятся на национальные, иностранные и с участием иностранного капитала. Банк может обслуживать одну или несколько отраслей, поэтому выделяют многоотраслевые и моноотраслевые банки.

По форме собственности банки бывают государственными и частными. Можно классифицировать банки по размеру собственных средств, разделив их на крупные, средние и малые.

Если вы заметили ошибку в тексте, пожалуйста, выделите её и нажмите Ctrl+Enter

Не получается написать работу самому?

Доверь это кандидату наук!

Видео:Дебет и кредит простыми словамиСкачать

Кредитная организация – что это такое, какие виды бывают и чем они занимаются

Когда речь заходит о кредитной организации, большинство из нас сразу вспоминает банк. На самом деле это понятие намного шире, и необязательно связано с выдачей кредитов. Наша статья – о том, что такое кредитные организации, об их видах, функциях и специфике деятельности.

Что такое кредитная организация

Согласно российскому законодательству, кредитная организация – это юридическое лицо, имеющее право заниматься банковскими операциями в соответствии с законом «О банках и банковской деятельности».

На каждый вид таких операций у организации должна быть лицензия Центрального Банка РФ. Основная цель работы кредитного учреждения – получение прибыли, то есть речь идет исключительно о коммерческих компаниях.

Существовать такая организация может в различных формах собственности, подробнее об этом поговорим в соответствующей главе.

Для кредитных организаций есть ограничения по видам деятельности. Так, КО не может:

- оказывать услуги по страхованию клиентов;

- быть посредником в торговых операциях или торговать самостоятельно (за исключением продажи собственных финансовых услуг);

- заниматься производственной деятельностью.

Виды кредитных организаций

Существует три вида кредитных учреждений, причем название не должно вводить в заблуждение – далеко не все они вправе кого-либо кредитовать.

Банки

Это организации, у которых есть право на оказание полного спектра финансовых услуг. Они подразделяются на универсальные и специализированные (в России на сегодняшний день все банковские организации имеют универсальные лицензии, но есть планы по специализации прежде всего региональных банков). Любой банк может выдавать кредиты и привлекать вклады населения.

Небанковские кредитные организации

У НКО (не путать с некоммерческими организациями!) есть право получить лицензии на несколько видов финансовых услуг (не более десяти).

Обычно это расчетные, платежные либо депозитно-кредитные небанковские организации (ломбарды, клиринговые компании и так далее).

К крупным НКО относятся, например, «Москлирингцентр», «Национальный расчетный депозитарий», «Вестерн Юнион ДП Восток» и другие.

Прочие кредитные организации

Юрлица, имеющие право на оказание одной или нескольких финансовых услуг (например, инкассаторы, факторинговые компании и так далее).

Функции кредитных организаций

У кредитных организаций в РФ есть две основные функции, они могут присутствовать как вместе (например, у банков), так и по отдельности:

1 Кредитное обслуживание

К нему относятся все операции, касающиеся выдачи средств под проценты: открытие счетов, выпуск и обслуживание кредитных карт, рефинансирование и реструктуризация кредитов и т.д.

2 Расчетно-кассовое обслуживание

К этому виду относятся следующие операции:

- открытие и ведения счетов (расчетных, текущих, депозитных и прочих);

- проведение платежей по поручению клиентов;

- обмен и купля-продажа валюты;

- предоставление банковских гарантий;

- инкассация средств, векселей, платежных документов.

- прочие финансовые услуги

Также кредитные организации в рамках РКО осуществляют лизинговые операции, проводят сделки с драгметаллами и драгоценными камнями, операции с ценными бумагами, предоставляют в аренду сейфы, консультируют и информируют о финансовых услугах.

https://www.youtube.com/watch?v=L3tN3LKK5xc

Конкретный набор функций для каждой кредитной организации определяется лицензией Центробанка РФ. Для банков это расширенный список, для НКО и прочих кредитных организаций – ограниченный несколькими или даже одним пунктом.

Какие права есть у кредитных организаций

У банковских и небанковских кредитных организаций в объеме прав есть как сходства, так и отличия. Среди них следующие:

- Кредитная организация самостоятельно решает, какие финансовые услуги будет оказывать. Рамки установлены федеральным законом и лицензиями, получаемыми от Центрального банка РФ.

- Банковская кредитная организация вправе заниматься всем спектром услуг, НКО может выбрать часть услуг.

- Кредитная организация имеет право информировать физических и юридических лиц о своих услугах, в том числе в форме рекламы.

Какие обязанности у кредитных организаций

- предоставлять полную информацию обо всех услугах;

- предоставлять информацию о лицензии Центробанка на оказываемую услугу (в том числе копию лицензии);

- для проведения любой операции получать письменное разрешение клиента (подпись в договоре, расходном/приходном ордере, квитанции и так далее);

- сохранять тайну о кредитных операциях клиента (в том числе никому не передавать персональные данные заемщика – это правило, к слову, нередко нарушается, причем даже у крупных банков, сотрудники которых «сливают» базы данных своих клиентов на сторону);

- содействовать в проведении проверок сотрудниками Центробанка РФ;

- приостанавливать движение средств по счету клиента по требованию налоговой инспекции или суда.

Формы собственности кредитной организации

Согласно законодательству РФ, кредитные организации в нашей стране могут иметь две формы собственности:

Акционерное общество (АО)

С 2015 года такие общества подразделяются на публичные (ПАО, бывшие ОАО) и непубличные (НАО, бывшие ЗАО). Разница между ними в объемах публикуемой отчетности, в размере уставного капитала, в структуре органов управления и еще в некоторых нюансах.

Непубличные акционерные общества вправе не указывать свою «непубличность», так что если видите на дверях банка вывеску «АО» – это значит, что кредитная организация непубличная. В России ПАО – это крупнейшие банки: Сбербанк, ВТБ, ПочтаБанк и многие другие.

Непубличные – это, например, банк «Россия», «ОТП банк», «Русский стандарт», «Тинькофф» и прочие.

Общество с ограниченной ответственностью

Обычно с такой формой собственности работают небанковские организации – конторы микрозаймов, расчетно-кассовые центры, инкассаторы и другие. В отличие от акционерных обществ, по своим обязательствам эти компании отвечают только в объеме уставного капитала.

До 2014 года кредитные организации могли существовать в форме обществ с дополнительной ответственностью (организаций, в которых учредители отвечают перед клиентами всем своим имуществом), но на практике этот редкий вид практически не использовался в России и в итоге был упразднен.

Правовые основы работы кредитных организаций

В России действует достаточно много правовых актов, регулирующих деятельность кредитных организаций – как банковских, так и всех остальных. Выделим главные из них:

Ответы на часто задаваемые вопросы

Всегда думал, что банк и кредитная организация – одно и то же, а оказывается, это не так?

Банк – один из видов кредитных организаций. Его деятельность регулируется специализированным законом, для него установлены специальные стандарты деятельности.

Но наряду с банками есть и другие кредитные организации – небанковские, которые имеют лицензию не на все виды финансовых операций, а только на некоторые.

К примеру, микрофинансовая организация не может привлекать вклады граждан или заниматься обменом валюты.

Что такое финансово-кредитные организации?

Финансово-кредитные организации – это часть финансовой системы государства, наряду с банками.

К ФКО относятся финансовые, инвестиционные, трастовые компании, кредитные и кредитно-потребительские товарищества, общества взаимного кредита, негосударственные пенсионные фонды, ломбарды, страховые компании, факторинговые и лизинговые компании, расчетно-кассовые и клиринговые центры, финансовые биржи и другие организации, связанные с кредитованием (как прямо, так и косвенно). Деятельность этих учреждений и фирм регулируется как банковским законодательством, указаниями ЦБ РФ, так и нормативными актами других ведомств.

В чем отличие компании микрозаймов от банка?

Отличия есть как с точки зрения условий кредитования, так и с точки зрения регулирования деятельности двух видов кредитных организаций. МФО не может выдавать займы размером больше 1 миллиона рублей. Деньги клиентов микрофинансовая организация может привлекать только в форме пожертвований, благотворительных взносов или кредитов.

Микрозаймы выдаются по упрощенной процедуре по сравнению с банковскими кредитами: заявки рассматриваются за несколько минут, нужно меньше справок, почти никогда не требуется подтверждение доходов. Но и стоит такой займ в десятки раз дороже, чем кредит в банке.

Лицензии нужны и банку, и МФО, однако для микрофинансистов гораздо меньшие ограничений: например, нет минимального размера уставного капитала (для банков – 300 миллионов рублей).

К какому виду кредитных организаций относится кредитный потребительский кооператив (КПК)?

Несмотря на название, кредитный потребительский кооператив относится к некредитным финансовым организациям, их деятельность регулируется не законодательством о кредитных организациях, а собственным законом – №190-ФЗ от 18.07.2009 «О кредитной кооперации».

Отличие КПК от кредитной организации в том, что кредитный кооператив – это добровольное объединение граждан, направленное на удовлетворение лишь собственных потребностей с использованием собственных же средств.

Это некоммерческая организация, она не оказывает услуги кредитования в той форме, которая предусмотрена законом для кредитных организаций: деньги выдаются только членам кооператива и только при условии уплаты взносов. Выдавать кредиты сторонним лицам с целью получения прибыли в виде процентов, кредитный кооператив не вправе.

КПК не входит в банковскую систему РФ, его деятельность не нуждается в лицензировании. При этом работу кооперативов контролирует Центробанк РФ путем внесения их в реестр и периодических проверок. Контроль этот по сравнению с контролем над кредитными организациями намного менее жесткий. Как следствие, процент мошенничеств в сфере кредитного кооперирования намного выше, чем у кредитных организаций.

Заключение

Кредитные организации имеют такое название не потому, что каждая из них занимается кредитованием физических или юридических лиц. Просто российское законодательство позволяет каждой из КО выдавать деньги под проценты – при наличии лицензии от Центрального банка РФ. Также лицензии можно получить и на другие виды деятельности, не связанные с кредитованием.

https://www.youtube.com/watch?v=aH6gWoiRYF0

Кредитным учреждением может быть как банк, так и небанковская организация (НКО), и некоторые другие организации. Для этого такое юрлицо должно быть коммерческой компанией (либо акционерным обществом, либо обществом с ограниченной ответственностью) и иметь лицензию от ЦБ РФ.

Наиболее контролируемые государством кредитные организации – это банки, у которых должен быть значительный уставный капитал, они обязаны участвовать в системе страхования вкладов, их отчетность находится под наблюдением Центробанка.

Небанковские КО также постепенно охватываются законодательными ограничениями.

Ушли в прошлое произвольные (порой запредельные) процентные ставки по микрокредитам, ЦБ РФ все чаще отзывает лицензии у клиринговых компаний, все жестче контролирует другие небанковские кредитные структуры.

Клиентам это чаще всего на пользу: сокращаются возможности для финансовых ухищрений кредитных организаций-«однодневок», а тарифы становятся более вменяемыми.

на десерт: Необычные товары известных брендов

Видео:Как устроена Банковская системаСкачать

Виды кредитных организаций в России: понятие, признаки и операции

В статье вы узнаете о видах кредитных организаций в РФ. Разберем основы деятельности банковских и небанковских кредитных организаций, рассмотрим, какие операции выполняет иностранный банк. А также мы подготовили для вас рейтинг самых надежных банков России.

В России функционируют сотни финансовых учреждений. Кредитные организации занимают значимое место и играют важную роль в экономике страны. Именно поэтому их финансово-правовой статус чётко закреплён в законодательстве, а деятельность — предмет постоянного мониторинга и контроля со стороны Банка России.

В данной статье мы расскажем, что означает понятие кредитной организации, чем отличаются банковские и небанковские кредитные организации, какие операции они выполняют и на чём специализируются. Так же вы узнаете, какие банки на сегодняшний день являются самыми надёжными и почему.

Кредитные организации и их виды

Кредитная организация — это юр. лицо, проводящее банковские операции с целью получения прибыли. Основной источник ее дохода — предоставление денежных средств третьим лицам под процент за определённую плату. Работает юр. лицо на основании лицензии Банка России, а его деятельность регулируется законом «О банках и банковской деятельности».

Кредитные учреждения бывают разные:

- по территориальному признаку: региональные и федеральные;

- по месту регистрации: российские и иностранные;

- по количеству проводимых операций: банковские и небанковские.

Банковские кредитные организации

Банковские кредитные организации — это и есть банки. Дело в том, что согласно закону о банковской деятельности, юр. лицо только тогда может считаться банком, когда выполняет минимум три функции:

- привлечение средств клиентов в депозиты;

- размещение средств в качестве кредитов;

- обслуживание счетов клиентов физ. лиц и организаций.

На осуществление этих операций необходимо получить лицензию ЦБ РФ. В зависимости от количества оказываемых услуг учреждения могут быть специализированными (то есть, обслуживать какую-либо отрасль или специализироваться, например, на выдаче ипотечных кредитов) или универсальными (выполнять большинство банковских операций).

Банковские учреждения разделяются по типу собственности на государственные и коммерческие. Заметим, что в России присутствует только второй вид. Однако, есть частные банки с государственным участием. Государственный банк всего один — регулятор Центральный Банк.

Иностранные банки

Иностранный банк — это банковская кредитная организация в соответствии с законодательством той страны, на территории которой он зарегистрирован. Иностранным банк является также относительно российского законодательства. То есть, иностранный банк зарегистрирован в другом государстве, но работает на территории России.

https://www.youtube.com/watch?v=95NZUdI7zzs

Такие банки оказывают весь комплекс банковских услуг бизнесу и частным клиентам на базе ранее созданного российского банка. То есть, чтобы функционировать в РФ, сначала они приобретают капитал какой-либо российской организации. Например, французская компания Societe General работает на базе российского Росбанка.

кредитных организаций России

Известно, что Центробанк РФ проводит политику «оздоровления» банковской системы страны, отзывая лицензии на ведение деятельности за нарушение законодательства. Некоторые банки, соотношение активов и пассивов которых ещё можно сбалансировать, санируются другими, более крупными и устойчивыми.

Также прочитайте: Отзыв лицензии у банка Премьер Кредит, как быть заемщикам и вкладчикам

После краха «Югры», одного из крупнейших банков, сложно с уверенностью сказать, какие кредитные учреждения останутся на рынке по итогам реформации банковского сектора.

Однако по оценке ЦБ РФ всё же можно составить ТОП-10 самых надёжных банков России на 2020 год. Это:

Открытие

от 6,9% ставка в год

Перейти

Сбербанк

от 11,7% ставка в год

Перейти

ВТБ

от 7,5% ставка в год

Перейти

Альфа-Банк

от 7,7% ставка в год

Перейти

Россельхозбанк

от 11,5% ставка в год

Перейти

Газпромбанк

от 7,5% ставка в год

Перейти

Открытие

от 6,9% ставка в год

Перейти

ЮниКредит Банк

от 13,9% ставка в год

Перейти

Росбанк

от 8,99% ставка в год

Перейти

Промсвязьбанк

от 8,5% ставка в год

Перейти

Райффайзенбанк

от 8,99% ставка в год

Перейти

Действительно, они уже давно существуют и успешно функционируют на банковском рынке. Например, Сбербанк «принял эстафету» у советских сберегательных касс, а те, в свою очередь — у сберегательных касс, учреждённых Николаем I в 1841 году.

Эти банки обзавелись доверием большого числа клиентов, обслуживают как физические, так и юридические лица. При этом их филиальные сети настолько велики, что кредитные организации работают на всех уровнях: региональном, межрегиональном и федеральном.

Все банки — участники системы страхования вкладов. Так что вклады с процентами на сумму до 1 400 000 рублей будут возвращены клиенту — физическому лицу или индивидуальному предпринимателю. В ближайшем будущем планируется страховать и средства на счетах юридических лиц.

В целом все эти обстоятельства делают вышеперечисленные кредитные учреждения наиболее надёжными в российском банковском секторе.

Видео:Банки и небанковские кредитные организации (лекция 1)Скачать

Кредитная организация: что это, понятие, виды

В XXI веке сложно найти совершеннолетнего человека, никогда не оформлявшего кредит. Но о том, как работают учреждения, выдающие займы, на какие законы они опираются при принятии решений, кто знает. Пришло время прояснить, что же такое кредитная организация. Обязательно узнаем, чем она отличается от банка, что может и не может делать с доверенными ей средствами.

Мы разберем также, в чем отличие Центрального Банка от коммерческих банков, выясним, какие функции на него возложены.

Определение

Кредитной организацией называют юридическое лицо, создаваемое с целью получения прибыли. Но есть значимое отличие — подобные структуры не могут возводить заводы или магазины, заниматься реализацией любых товаров, кроме специально оговоренных (драгметаллы и драгкамни).

Единственный разрешенный вид деятельности — операции с денежными средствами. Их можно давать в кредит, принимать в качестве вкладов, хранить на счетах доверителей и т. д.

Важно! Для того чтобы зарегистрировать кредитную организацию, одного желания мало. Требуется соответствие жестким условиям Центробанка и получение лицензии. Текущая деятельность предполагает строгое соблюдение положений ФЗ «О банках и банковской деятельности».

Кредитные организации — все существующие типы

Большая часть россиян уверена, что кредитная организация и банк — это одно и то же. Но это не совсем так. Банковские структуры — значительная, но только часть кредитных учреждений. Полная классификация выглядит следующим образом:

- Банки.

- Небанковские структуры.

- Прочие финансовые институты.

Все перечисленные виды кредитных организаций имеют право работать с денежными средствами своих клиентов. Разница — в объеме оказываемых услуг:

- Коммерческие банки. Обладают наибольшими полномочиями. Они могут кредитовать, открывать расчетные и депозитные счета, проводить расчетно-кассовые операции, привлекать в качестве вкладов денежные средства граждан и предприятий. Им дано право продавать валюты иных государств, золото и серебро в слитках и монетах.

- Небанковские кредитные организации. У них перечень возможных операций намного меньше, чем у банков. В большинстве случаев НКО специализируются на обслуживании юридических лиц.

- Иные компании в Уставе могут указать не более 10 (десяти) видов деятельности. К данной группе причисляются компании, занимающиеся инкассацией, ломбарды, МФО и т. д.

Важное условие! Вне зависимости от того, к какой группе относится кредитная организация, она обязана получить лицензию или разрешение в Центробанке!

Некоторые эксперты выделяют в отдельную группу иностранные банки. Но от остальных банковских структур они отличаются только тем, что учредителем является не резидент России, а гражданин любого другого государства.

https://www.youtube.com/watch?v=qdyxKOPiemE

Теперь после всего, что сказано и написано, можно ответить на вопрос, отличается ли банк от кредитной организации? Можно с уверенностью говорить о том, что банк — это одна из разновидностей кредитных учреждений. У него больше возможностей и полномочий, чем у МФО или кредитно-потребительских кооперативов.

Центробанк и его функции

Говоря о банковской системе страны, необходимо отдельное внимание уделить Центральному банку. Его функционал несколько отличается от услуг, предоставляемых коммерческими банками. В соответствии с действующей Конституцией и федеральными законами Центробанк является эмиссионным. Он не получает коммерческую выгоду. К основным задачам ЦБ относят:

- поддержание банковской системы, ее ликвидности на стабильном уровне;

- обеспечение надежности национальных платежных систем;

- поддержание покупательской способности национальной валюты и удержание определенного валютного курса.

Теперь можно перейти к рассмотрению функций Центрального Банка. Для решения текущих или стратегических задач ЦБ может:

- накапливать и хранить резервы, принадлежащие кредитным организациям;

- проводить эмиссии денежных знаков;

- накапливать и хранить золотовалютные резервы страны;

- контролировать деятельность банков и иных кредитных организаций;

- выдавать кредиты, но не населению и предприятиям, а кредитным учреждениям;

- осуществлять денежно-кредитное регулирование в стране.

Дополнительно необходимо сказать о том, что Центробанк устанавливает ставку рефинансирования (или учетную ставку), может влиять на формирование кредитных ставок коммерческими банками, направлять политику валютного курса.

Конечная цель всех этих действий — регулирование работы коммерческих банков, в частности, и всего рынка кредитного капитала.

Центробанк может и напрямую давать кредиторам указания, касающиеся лимитов по займам для физических и юридических лиц, запрещать или разрешать финансирование отдельных категорий.

Функции коммерческих банков

Предыдущий раздел статьи был посвящен Центральному Банку и его функциям. Пришло время «вернуться» к кредитным организациям, а конкретно к коммерческим банкам.

Их деятельность — это перераспределение денежных средств, находящихся в собственности частных и юридических лиц с целью получения прибыли.

Дополнительно коммерческие банки стимулируют процессы накопления денежных средств, но не дома, «в кубышке», а на своих счетах.

Основная функция — посреднические услуги при выдаче займов и кредитов. На определенном этапе предприятия и частные лица получают возможность высвободить часть денег из оборота.

Эти средства передаются банку в качестве вклада или депозита.

Кредитная организация, используя эти средства и свои собственные, выдает займы тем, кто в этом нуждается, при соблюдении условий установленной финансовой политики.

Еще одна немаловажная функция коммерческих банков — посреднические услуги при проведении платежей. Прошли времена, когда представитель предприятия с чемоданом денег ехал в другой город, чтобы приобрести запчасти или нужную технику. Теперь достаточно передать в обслуживающий банк платежное поручение и обеспечить наличие нужной суммы на расчетном счете.

Права кредитных организаций

Кредитные организации в соответствии с действующим законодательством, опираясь на полученную лицензию, имеют право

- открывать расчетные, валютные, транзитные, кредитные и прочие счета физическим и юридическим лицам;

- проводить операции по счетам клиентов в соответствии с поступающими распоряжениями;

- покупать/продавать валюту как в собственных интересах, так и по поручению владельца счета;

- выдавать банковские гарантии, например, при экспортно-импортных сделках или при участии в тендерах и электронных торгах;

- открывать вклады до востребования;

- переводить денежные средства без открытия расчетного счета. Услуга доступна только частным лицам;

- открывать договора на доверительное управление денежными средствами;

- продавать и покупать права требования;

- предоставлять кредиты и лизинговые программы;

- заключать договора на инкассацию денежных средств и ценных бумаг;

- приобретать и продавать драгоценные металлы и камни с учетом требований законодательства;

- предоставлять в аренду банковские ячейки и помещения для хранения ценностей;

- проводить кассовое обслуживание и т. д.

Важно! Просто объявить о том, что с завтрашнего дня или следующего месяца кредитная организация дополнительно оказывает такие-то услуги, не получится. Нужна лицензия, выданная Центробанком.

Кредитные учреждения: разрешенные формы собственности

В большинстве своем банки и иные кредитные организации регистрируются в формате либо акционерного общества (публичного или непубличного), либо общества с ограниченной ответственностью. Формально, в соответствии с законом разрешена еще одна форма — общество с дополнительной ответственностью.

https://www.youtube.com/watch?v=U7cinUVDp6g

На практике ее никто не использует. Причина — в случае финансовых проблем у банка, МФО или ломбарда учредители обязаны вносить необходимые суммы для покрытия обязательств.

Если выбирается форма АО (без учета публичности) или ООО, учредители по долгам кредитной организации отвечают только своими долями в уставном капитале. В случае банкротства, выбора неудачной финансовой политики личные средства и имущество учредителей не пострадают.

В сентябре 2014 года в законодательство России внесены очередные изменения. На этот раз они касались акционерных обществ. На смену открытым и закрытым формам пришли публичные и непубличные. В первом варианте акции приобретает любой желающий (по подписке и при эмиссии или через биржу). В случае непубличного акционерного общества акции распределяются среди ограниченного числа собственников.

При выборе кредитной организации для сотрудничества, в частности, банка для открытия депозита или расчетного счета важно обращать внимание на форму собственности.

Крупные структуры с филиалами и региональными представительствами регистрируются в форме акционерных обществ. Формат ООО выбирают небанковские кредитные организации либо небольшие банки, работающие в пределах одного региона.

У них меньше «подушка безопасности», меньше возможности по предоставлению различных услуг.

Особенности кредитных учреждений

Еще раз подчеркнем, что кредитная организация — это юрлицо, зарегистрированное надлежащим образом и созданное с целью получения прибыли от операций с финансовыми активами.

Клиентами кредитной организации становятся как граждане страны, так и предприятия (государственные, муниципальные, частные). Работа с деньгами, ценными бумагами возможна после получения соответствующей лицензии от Центробанка или регистрации в реестре Минфина.

Кредитная организация работает с соблюдением следующих постулатов:

- списание, перечисление денег совершается только с ведома и разрешения клиента. Но здесь есть исключение. Например, если налогоплательщик не исполняет обязательства перед бюджетом, ФНС взыскивает задолженность в безакцептном порядке. Это же относится к исполнительным листам и иным распоряжениям 1-й и 2-й очередей. Согласие собственника счета не запрашивается. Он только видит уменьшающийся остаток в выписке;

- все требования и рекомендации Минфина и Центробанка исполняются безоговорочно. Это касается создания резервов сомнительных активов, улучшения портфеля и т. д.;

- сохраняется банковская тайна. Только по решению суда или запросу непосредственно абонента предоставляется информация о проведенных операциях, остатках денежных средств на счетах и т. д.;

- работа с вкладчиком или заемщиком строится в рамках заключенного соглашения. Кредитная организация не может по собственной инициативе подключать допуслуги, менять размеры комиссий, проценты и т. д. Исключение — ситуации, оговоренные в соглашении;

- если те или иные действия кредитной организации привели к тому, что клиент понес убытки, он имеет право на возмещение в судебном или досудебном порядке.

🔥 Видео

Что такое кредиты и надо ли их брать (5-7 классы)Скачать

Банковский кредитСкачать

Правовое положение кредитных организацийСкачать

Формы и виды кредитаСкачать

Необходимость кредита, функции, виды и формыСкачать

Как Работает Центральный БанкСкачать

[КостяПрав] КАК БАНКИ СЧИТАЮТ ПРОЦЕНТЫ: аннуитет и дифференцированныйСкачать

![[КостяПрав] КАК БАНКИ СЧИТАЮТ ПРОЦЕНТЫ: аннуитет и дифференцированный](https://i.ytimg.com/vi/vR1_xtBc7Hw/0.jpg)

Финансовая грамотность. Виды кредитов.Скачать

Кредит, заём, ссуда. В чём разница?Скачать

Бухгалтерский учет понятно за 10 минутСкачать

Кредитная линия: что это такое и как можно открыть?Скачать

Понятная экономика: денежно-кредитная политикаСкачать

Как работают БАНКОВСКИЕ КАРТЫ? — НаучпокСкачать

ФИНАНСОВАЯ ГРАМОТНОСТЬ за 6 минут | Контроль личных финансовСкачать

Баланс, PL, Кэш-фло - базовые понятия в финансах и основы финансового анализа.Скачать

4.7. Несостоятельность (банкротство) юридического лицаСкачать