Банковский счет нужен, чтобы переводить и хранить деньги, получать наличные в банкомате, безналично оплачивать товары и конвертировать одну валюту в другую. Разберемся, как открыть и закрыть счет, что такое банковская тайна и зачем хранить деньги в золоте.

- Что такое текущий счет

- Что такое банковская тайна

- Как открыть банковский счет

- Как закрыть банковский счет

- Какие бывают счета

- Что такое обезличенный металлический счет (ОМС)

- Зачем хранить деньги в металлах

- Как открыть обезличенный металлический счет

- Что нужно помнить про ОМС?

- Что нужно для открытия счета в банке физическому лицу

- Наиболее распространенные счета и их характеристики

- Что нужно для открытия

- Какому банку довериться?

- Для чего нужен счёт в банке?

- Что такое банковский счет?

- Для чего нужен счет?

- Стоимость открытия счета

- Запрещенные операции со счетом

- Расчетный счет — что это такое, зачем нужен и как его открыть

- Что такое расчетный счет

- Для чего нужен расчетный счет

- Преимущества открытия Р/с

- Расшифровка счета

- Операции по расчетному счету

- Как открыть расчетный счет

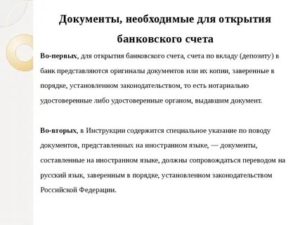

- Документы для открытия счета

- Как выбрать банк

- Как закрыть расчетный счет ИП

- Расчетный счет в банке. Фишки и хитрости

- Определение расчетного счета

- Может ли физическое лицо открыть расчетный счет

- Почему комиссии по расчетным счетам такие высокие

- Можно ли открыть сразу несколько расчетных счетов

- Застрахованы ли средства на расчетном счете государством

- Можно ли обойтись без расчетного счета? Обязательно ли его открывать?

- Что обозначают цифры в расчетном счете

- Как открыть расчетный счет в банке

- Стратегия и хитрости при открытии расчетных счетов

- Почему расчетный счет с бесплатным ведением может быть невыгодным

- Какие документы нужны для открытия расчетного счета

- Дополнительные фишки расчетных счетов

- 💡 Видео

Что такое текущий счет

Текущий счет — это счет, который банк открывает для физического лица и который не предназначен для операций, связанных с предпринимательской деятельностью.

Банк может использовать деньги, которые находятся на вашем текущем счете, — но при этом он гарантирует ваше право беспрепятственно распоряжаться ими. За использование ваших денег банк может платить проценты и зачислять их на ваш счет (на тот же или другой, который вы укажете). Услуги банка по совершению операций с деньгами на счете, как правило, платные.

Процентный доход по текущему счету обычно невысокий, обычно он не превышает ставку по вкладам «до востребования». Чтобы накопить деньги, выгоднее открыть банковский вклад или использовать другие финансовые инструменты.

Списать средства с вашего счета без вашего согласия не может никто. Тем не менее бывают случаи, когда закон допускает такое. Например, если на деньги и иные ценности на счетах и во вкладах клиента наложен арест. Арест может наложить только суд, а сумма, которую он определит, может быть списана со счета только на основании исполнительного документа.

Что такое банковская тайна

Банк гарантирует тайну банковского счета — никто, кроме вас (или вашего представителя), не может получит информацию об операциях по счету. Однако закон допускает случаи, когда банк предоставляет эти сведения государственным органам и организациям, например, судам, налоговым органам, Пенсионному фонду РФ, Фонду социального страхования РФ, судебным приставам.

Как открыть банковский счет

Чтобы открыть счет, нужно прийти в отделение банка с документами (как правило, нужен паспорт и ИНН, если он есть), написать заявление и заключить с банком договор банковского счета.

Как закрыть банковский счет

Чтобы закрыть счет, нужно подать в банк заявление о расторжении договора банковского счета. В течение семи дней после получения этого заявления банк выдаст вам остаток денег с банковского счета наличными (либо переведет их с помощью платежного поручения).

Бывают случаи, когда банк расторгает договор банковского счета по своей инициативе.

Например, если в течение двух лет на счете клиента нет денег и он не проводит никаких операций, банк вправе отказаться от исполнения договора.

В таких случаях клиент получает от банка письмо-уведомление — и через 2 месяца после предупреждения договор считается расторгнутым (если в течение этого срока на счет клиента не поступили деньги).

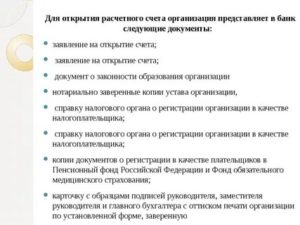

Какие бывают счета

Счета различаются в зависимости от активов, которые на них учитываются.

Вы можете открыть:

- рублевый счет;

- валютный счет;

- обезличенный металлический счет (ОМС).

Открыть рублевые счета можно в любом банке, у которого есть разрешение (лицензия) Банка России на работу с физическими лицами — такой банк участвует в системе страхования вкладов (ССВ).

Валютные счета можно открыть в банке, у которого кроме лицензии на работу с физлицами есть еще и лицензия Банка России на совершение валютных операций.

Что такое обезличенный металлический счет (ОМС)

Хранить свои денежные активы можно и в металлах, например в золоте, серебре, платине или палладии. У «безналичного» хранения драгоценных металлов есть преимущества перед реальными золотыми слитками под подушкой.

Зачем хранить деньги в металлах

ОМС — это альтернатива торговле на фондовом рынке. Ваш доход будет зависеть от рыночных котировок на металлы: чем выше стоимость драгметаллов, тем больше на вашем счете денег в переводе на рубли. Если вы разбираетесь в этом сегменте рынка, то ОМС для вас — хороший способ увеличить активы. Покупать и продавать металлы удобнее безналичным путем. Почему?

- Это дешевле

Если вы купите слитки за рубли или валюту через банк, вам не придется платить НДС за покупку. А вот если вы просто купите слиток и не будете хранить его на ОМС, то с вас возьмут 20% НДС как за покупку товара.

- Это безопаснее

Вам не придется перевозить слитки и проверять их подлинность. Риск потерять слитки лежит на банке, а не на вас.

Как открыть обезличенный металлический счет

Нужно подать заявку на открытие ОМС в банке, у которого есть такая услуга. При этом вы купите у банка выбранный вами металл по предложенному курсу. Перевести металлический счет из другого банка не получится, операции по переводу металлов возможны только в рамках одного банка.

Что нужно помнить про ОМС?

- Счет ОМС открывают для учета драгоценных металлов, которые вкладчик купил у банка.

- Счет называется обезличенным, потому что на нем числятся не конкретные слитки золота, серебра или платины, а их весовое значение в граммах.

- Тем не менее количество граммов драгоценного металла, учитываемое на ОМС, можно забрать по действующему в этот момент курсу в натуральной форме (слитком), если это предусмотрено договором. Как правило, банк просит уведомить заранее, в какой форме вы предпочитаете забрать ваши средства.

- Если вы закроете счет и попросите банк выдать металл в виде слитка, вам придется заплатить НДС.

- За обслуживание вклада банк может брать с вас проценты. Но чаще всего обслуживание бесплатно, свою долю за работу со счетом банк получает за счет разницы курса покупки/продажи металла.

- Доход от ОМС облагается НДФЛ, но если вашему счету более 3 лет, вы освобождаетесь от уплаты налога.

- Деньги в эквиваленте драгоценного металла на ОМС не застрахованы в ССВ.

- На ОМС могут начисляться проценты (если это предусмотрено договором). Но доход по таким вкладам не гарантирован, потому что он зависит от колебания цен на рынке драгоценных металлов.

Видео:ОБЯЗАТЕЛЬНО ЛИ ИП ОТКРЫВАТЬ РАСЧЕТНЫЙ СЧЕТ В БАНКЕ? КАК ОТКРЫТЬ РАСЧЕТНЫЙ СЧЕТ ИПСкачать

Что нужно для открытия счета в банке физическому лицу

На территории РФ разрешается открывать счета в финансовых учреждениях, занимающихся привлечением свободных денежных средств (банках), как юридическим лицам, так и физическим лицам в качестве индивидуальных предпринимателей или же простым гражданам. Свой счет клиент банка может использовать в качестве:

- расчетного;

- текущего;

- накопительного (депозитного);

- карточного.

Процедура, как открыть счет физическому лицу, несложная, но достаточно специфическая. А все потому, что, придя в банк, редкий клиент точно знает, какой вид счета ему нужен и для каких целей он предназначен.

Наиболее распространенные счета и их характеристики

На данный момент существуют следующие виды банковских счетов:

- Текущий счет. Служит для хранения денежных средств и проведения необходимых расчетных или других финансовых операций. Его также называют рабочим, потому что он используется практически постоянно для получения и отправки денег, осуществления выплат и прочих операций.

- Карточный счет. Все карточные счета имеют привязку к текущим счетам своих клиентов и предназначены для увеличения способов доступа к средствам. Все пластиковые карты подразделяются на 2 вида:

- Дебетовые. Это карты, предназначенные для всевозможных выплат (заработная плата, стипендия, пенсия, алименты, различные виды социальных пособий) или простых пополнений. С их помощью клиент может снимать с банкоматов сумму в пределах остатка денег на карточке, также он вправе рассчитываться за товары и услуги, не превышая имеющийся остаток средств.

- Кредитные. В данном случае клиент может оплачивать товары и услуги, снимать деньги в кассе или с банкомата в пределах кредитного лимита, который установлен банком. Например, лимит карты в 3000 рублей значит, что субъект может использовать с карты сумму, не превышающую указанный лимит.

Открыть счет в банке для физического лица, будь он дебетовый или кредитный, не составит никакого труда. Вся процедура длится считаные минуты. Клиенту стоит предварительно узнать, сколько ему будет стоить открытие такого счета и получение карты, какой процент будет взиматься за снятие наличных средств в банкомате или кассе, можно ли будет пользоваться им за границей.

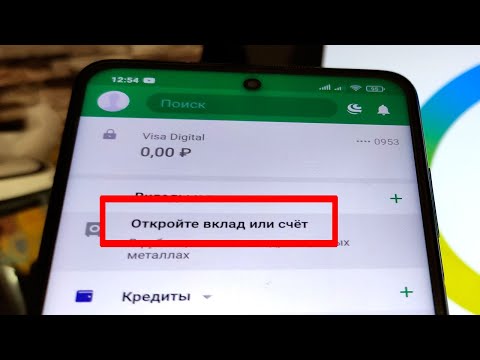

https://www.youtube.com/watch?v=AfxXQZpkajM

Если карта кредитная, обязательно необходимо поинтересоваться, есть ли льготный период, и каков режим его применения, каковы процентная ставка и минимальный ежемесячный взнос.

- Депозитные счета. Этот вид предназначен для тех людей, которые заботятся о сохранении и приумножении своих средств, поэтому такие счета называются сберегательными или накопительными. Средства кладутся на счет на определенный срок. Чем он дольше, тем для пользователя лучше, так как именно от длительности договора на обслуживание депозитного счета зависит уровень ставки депозитного процента. Если клиент пожелает снять сумму ранее оговоренного срока, то этот процент может быть значительно урезан: его пересчитают исходя из действующей ставки по вкладам до востребования, а она в банках всегда очень низкая — около 1%.

Многие эксперты в области финансов убеждены, что именно последние два вида счетов стали наиболее популярными среди физических лиц.

Что нужно для открытия

Чтобы открыть счет в банке физическому лицу, необходимо выбрать наиболее подходящий банк и собрать пакет необходимых для открытия документов. Обязательные документы:

- паспорт;

- свидетельство о присвоении ИНН налогоплательщика.

Они необходимы для того, чтобы банк смог идентифицировать своего будущего клиента.

Если частное лицо собирается открыть кредитный счет, то в таком случае, помимо стандартного набора документов, банк вправе потребовать предоставление справки о доходах и составе семьи, чтобы убедиться в финансовой благонадежности заявителя. Немаловажную роль также играет образование клиента и кредитная история — были ли у него задержки по предыдущим платежам.

Открытие счета в банке для физических лиц–нерезидентов сопровождается подачей следующей документации:

- Паспорт — с указанием на открытие визы или с разрешением на временное проживание на территории России.

- Если клиент хочет положить на созданный счет некоторую сумму в иностранной валюте, то ему придется указать источники формирования этих денежных средств. Например, получение моральной компенсации за нанесенный вред здоровью или имуществу, присвоение наследства и т.д.

Чтобы открыть один из вышеуказанных видов счетов, физическое лицо должно заключить с банком договор заключить с банком договор о предоставлении такой услуги.

Какому банку довериться?

Многие люди очень длительный период времени могут посвятить выбору банка, которому можно доверить свои денежные средства. Обычно предпочтение отдают наиболее старым и крупным финансовым учреждениям.

Однако если вы являетесь сотрудником крупной компании, то при оформлении дебетовой карты для выплаты заработной платы вас, как и остальных сотрудников, просто поставят перед фактом, что компания заключила договор с определенным банком. Ситуация некритична. Как правило, организации стараются выбрать наиболее надежные банки, чтобы обезопасить своих сотрудников от непредвиденных финансовых коллизий, например утраты денег в результате банкротства банка.

Государство позаботилось о создании специальных фондов, которые будут гарантировать выплаты клиентам банка в случае его банкротства. Таким является Агентство по страхованию вкладов. Поэтому перед открытием счета в выбранном банке убедитесь, что он является участником этой организации.

Самая распространенная проблема всех частных лиц – заключение договора с банком. Нужно предельно внимательно читать каждый пункт документа. Не просто вчитывайтесь в каждую строчку, но и требуйте объяснить непонятный для вас момент. Если не придерживаться этого правила, то в будущем можно столкнуться с рядом непредвиденных и довольно неприятных для обеих сторон ситуаций.

Видео:Как открыть расчетный счет в Тинькофф: открытие счета для ИП, ООО и бизнесаСкачать

Для чего нужен счёт в банке?

Для проведения многих операций в банке клиентам часто необходимо открыть счет. На этот счет можно зачислять деньги, делать переводыплатежи, оплачивать услуги. По своему функционалу счета делятся по видам, срочности, возможностям и назначению. Каждый счет имеет свой уникальный номер, который также хранит зашифрованную информацию.

Что такое банковский счет?

Это счет, который заводит банк клиенту (ФЛЮЛ) для совершения операций с непосредственным участием их владельцев в безналичном обороте денег.

Счет позволяет банку вести учет и регистрацию всех проводимых операций клиентов, а также всех финансов банка. Все деньги банка и клиента учитываются на специальных счетах, имеющие отличительные черты.

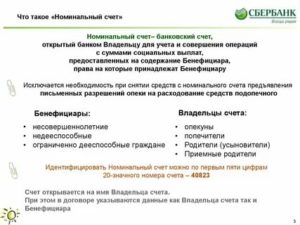

Исходя из необходимости учета и потребностей клиентов счета бывают следующих видов:

- Текущие. Они открываются физлицам для проведения операций, хранения денег и проч. Чаще всего они являются бесплатными. Обычно 40817

- Расчетные. Это счета открываются юридическим лицам также для осуществления операций. Требование ЮЛ иметь свой счет прописано в законе. Почти ни одна расчетная операция ЮЛ не проводится без использования расчетного счета. Этот счет является платным и оплачивается по выбранным тарифам.

- Сберегательныедепозитные. Данные счета являются срочными, т.е. имеют дату начала и дату окончания. Они служат для хранения и накопления денежных средств. На остаток денежных средств, согласно прописанным в договоре условиям, банк начисляет проценты с определенной периодичностью: раз в день/неделю/месяц/полугодие/год и т.д. Обычно они начинаются на 423, но могут быть 40817

- Транзитные, корреспондентские. Эти счета используются банками для проведения межбанковских расчетов и операций. Счета начинаются на 30

- Кредитные, ссудные. Они служат для отражения заемных сумм, которые выдаются заемщикам, а затем возвращаются обратно и пр.

С 1998 г. применяется 20-значное обозначение счета. При этом, комбинация не является хаотичным набором цифр, а скорее цифровой комбинацией, которая хранит информацию о назначении счета. Номер счет разделяется на 5 частей:

- 1 часть является пятиразрядной и указывает назначение счета, например, 40817 – текущий счет ФЛ, 42305 – депозитный счет и проч.

- 2 часть состоит из 3 цифр, указывающих на валюту счета, например, 810 – рубли, 840 –доллары.

- 3 часть состоит всего из одного символа, так называемого «ключом счета». Он рассчитывается по спец.алгоритму. По этому ключу можно исключить ошибки при вводе или использовании счета его владельцем в другом банке.

- 4 часть состоит из 4 цифр и указывает на подразделение банка, где был счет открыт. Комбинация варьируется, согласно учетной политики.

- 5 часть – это и есть сам номер счета, который также может разделяться на составляющие, в зависимости от учетной и балансовой политики банка.

Для чего нужен счет?

С открытием счета в банке ФЛ/ЮЛ доверяет финансовому учреждению свои средства, а банк обязуется:

- Принимать средства.

- Зачислять платежи.

- Отправлять переводы.

- Выполнять распоряжения.

- Выдавать и перечислять наличные по указанным реквизитам и т.д.

Банк не вправе отказать в открытии счета и в исполнении операций, если это соответствует закону. Правомерность ведения счетов ФЛ/ЮЛ предусматривается банковской лицензией, которую выдает ЦБ.

Договор счета является двухсторонним, и отношения сторон регламентируются ст. 845 ГК РФ. Каждый банк разрабатывает свою договорную форму и условия обслуживания. По ст.

846 ГК клиент имеет право отказаться от заключения договора, если он не согласен хотя бы с одним пунктом.

Стоимость открытия счета

За открытие и ведение счета банк вправе взимать комиссию. Обычно счета ФЛ бывают бесплатными. А вот у ЮЛ почти нет бесплатных счетов. Стоимость счета определяется в соответствии с выбранным тарифом.

Чаще всего используются пакетные предложения, когда клиент вместе со счетом получает ряд дополнительных услуг, например, корпоративную карту, определенное количество платежных поручений, доступ в личный кабинет, сейфовую ячейку и проч.

Пакет оплачивается раз в месяцполугодиегод.

Счета можно открыть в любом кредитном учреждении, имеющим на это лицензию. Если у ЮЛ имеются постоянные контрагенты, то они могут открыть счета одном банке, чтобы операции проводились быстрее.

Запрещенные операции со счетом

Все проводимые операции через банковские счета строго контролируются группой финансового мониторинга. Сотрудники отслеживают правомерность совершения операции, легальность поступивших денежных средств.

https://www.youtube.com/watch?v=nKfXXYCNtBw

Закон № 115 заставляет банки следить за законностью поступивших и отправленных средств. В случае, когда возникают подозрения, банк может наложить ограничения, пока клиент не представит документы, подтверждающие, откуда поступили деньги и куда будут отправлены.

Если клиент затрудняется предоставить подобные документы, то банк прекращает обслуживание счета до выяснения. При выявлении нарушения, договор счета может быть расторгнут в одностороннем порядке или по решению суда.

К запрещенным операциям можно отнести переводы на большие суммы без подтверждения происхождения денежных средств, «отмывание» незаконно полученных денег, финансирование преступной деятельности, террористов, экстремистов и проч.

Видео:🟢 Банк для ИП 2023 на 7 летнем опыте. Банк для маркетплейсов. Банк для бизнеса.Скачать

Расчетный счет — что это такое, зачем нужен и как его открыть

В статье вы узнаете о том, что такое расчетный счет. Разберемся, как открыть счет в банке для ИП, какие операции можно проводить по нему, и выгодно ли хранить денежные средства на счете. Мы подготовили для вас сравнительную таблицу условий крупных банков и список документов для открытия счета.

Что такое расчетный счет

Что такое «р/с» в реквизитах компании? Таким вопросом задаются многие начинающие предприниматели, которым впервые приходится иметь дело с безналичными бизнес-расчетами. Расчетный счет (р/с) — специальный счет юридического лица или ИП, предназначенный для хранения денежных средств, а также для расчетов и платежей, связанных с предпринимательской деятельностью.

Именно назначение платежей является основным отличием расчетного счета для предпринимателей от банковского счета физического лица. Для идентификации клиента банк присваивает ему индивидуальный номер учетной записи. Для организации этот номер является важной частью банковских реквизитов.

Для ИП расчетный счет — это удобный инструмент ведения коммерческой деятельности. На расчетный счет может поступать выручка, с него легко оплачивать товары и услуги (например, аренду), налоги и взносы в государственные фонды.

Для чего нужен расчетный счет

Чтобы понять, зачем нужен предпринимателю расчетный счет, рассмотрим для чего он используется. Расчетный счет позволяет своему владельцу:

- Сдавать выручку в банк и хранить ее на безналичном счете.

- Принимать безналичную оплату от партнеров и клиентов (в том числе через систему эквайринга).

- Оплачивать товары, материалы, аренду, услуги, предоставляемые бизнесу.

- Переводить зарплату сотрудникам на банковские карты.

- Оплачивать налоги, взносы в ПФР и ФСС.

Законы РФ запрещают ООО работать без расчетного счета. ИП такие ограничения не касаются, открытие счета остается для них добровольным делом. Но иногда завести р/с для ИП тоже не прихоть, а необходимость.

Следующие направления предпринимательской деятельности подразумевают наличие расчетного счета:

1

Расчеты свыше 100 000 рублей по одному договору. По закону подобные сделки должны оплачиваться исключительно по безналу. Например, договор аренды помещения заключен на 11 месяцев, при этом ежемесячная арендная плата составляет 15 000 рублей. 11 * 15 000 = 165 000 руб., в данном случае предприниматель обязан оплачивать аренду только по безналу.

2

Торговый эквайринг. Торговые точки сегодня редко обходятся без POS-терминала, принимающего оплату картами. Безналичная оплата, полученная таким способом, поступает на расчетный счет продавца.

3

Оплата налогов и взносы в государственные фонды. Теоретически, для ИП существует возможность оплаты налогов через кассу, но на практике с такими платежами возникает множество проблем и споров, вплоть до судебных тяжб с ИФНС.

Преимущества открытия Р/с

ООО не приходится задумываться, открывать расчетный счет или нет. Они обязаны сделать это по закону. ИП имеют право выбора, поэтому они стараются взвесить все плюсы и минусы, соотнести преимущества с расходами.

https://www.youtube.com/watch?v=jfmHZN2ASx4

Все больше ИП решают, что открывать расчетный счет нужно, так как он имеет ряд достоинств:

- Удобно уплачивать налоги и отчисления в фонды.

- Можно заключать контракты и договора на сумму более 100 000 рублей.

- Повышение статуса, выход на рынок более крупных партнеров.

- При подключении интернет-банкинга все платежные операции можно производить из дома, а также просматривать отчеты, статистику расходов и так далее.

- Возможность использования торгового эквайринга.

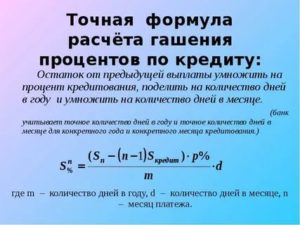

Расшифровка счета

Как для ИП выглядит номер расчетного счета? Это 20 цифр, которые содержат в себе определенную информацию.

Расшифровка счета слева направо:

- 1-3 цифра — номер балансового счета. Например, «408» — это прочие счета.

- 4-5 цифра — номер балансового счета второго порядка. Вместе с ними получаем «40802», это означает, что р/с из категории «прочие» принадлежит ИП.

- 6-8 цифра — код валюты. Например, «810» — российские рубли.

- 9 цифра является контрольной, она рассчитывается особым образом, и именно по ней проверяется действительность номера.

- 10-13 цифра — код подразделения банка, обслуживающего р/с.

- 14-20 цифра — внутренний номер клиента, который устанавливается в банковском подразделении.

Как писать номер расчетного счета в реквизитах? Помимо номера р/с, в банковских реквизитах предпринимателя обязательно указывается наименование банка, к/с (корреспондентский счет банка) и БИК (банковский идентификационный код). Это необходимо для предотвращения ошибок при переводах.

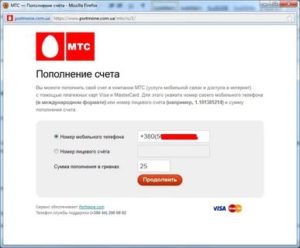

Операции по расчетному счету

Операции по расчетному счету можно классифицировать следующим образом:

1

Пополнение счета. Положить наличные на свой счет клиент может через кассу банка или с помощью банкомата.

2

Снятие наличных с р/с. Условия снятия во многом зависят от тарифа. Иногда выдача наличных производится только через кассу, по чековой книжке.

3

Переводы юр. лицам, ИП. Чтобы осуществить перевод, владелец счета должен создать и отправить в банк платежное поручение.

Ввиду большой популярности интернет-банкинга, такие операции все чаще производятся онлайн. Другой путь — предоставить в отделение банка платежное поручение, распечатанное на бумаге (такая услуга будет стоить дороже).

Примеры заполненных платежек можно найти на сайте практически каждого банка или в онлайн-кабинете.

4

Переводы физ. лицам, например, заработной платы. Банком устанавливается комиссия за переводы гражданам. Для удобного ежемесячного начисления заработной платы сотрудникам можно подключить специальный пакет услуг.

5

Платежи в ИФНС, ПФР и ФСС. Осуществляются по платежным поручениям, как и переводы партнерам по бизнесу. За отчисления в государственные фонды большинство банков не взимают комиссию.

6

Переводы от юридических и физических лиц. По банковским реквизитам партнеры и клиенты могут расплачиваться с бизнесменом путем безналичного перевода со своего р/с. Физ. лица могут совершать оплату через терминалы эквайринга, кассы банков или переводом с личного счета на расчетный счет ИП или ООО.

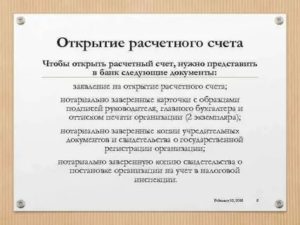

Как открыть расчетный счет

Читайте подробную статью: Как открыть расчетный счет и какие нужны документы.

Что нужно сделать для открытия р/с? Процедура довольно простая и быстрая в исполнении. Срочное открытие счета может занять всего пару дней.

- Выбрать банк.

- Изучить условия предоставления РКО в конкретном банке, стоимость услуг, права и обязанности сторон.

- Собрать и оформить требуемые документы.

- Заполнить и подать заявление (через отделение или онлайн). У каждого учреждения своя форма документа.

- Подписать договор. Оформление договора, карточек с образцами печати и подписи займет некоторое время.

Большинство финансовых учреждений уже после подачи заявления или после подписания договора выдают клиенту реквизиты его нового счета, который можно сообщать партнерам.

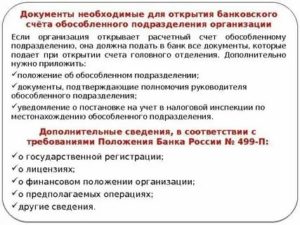

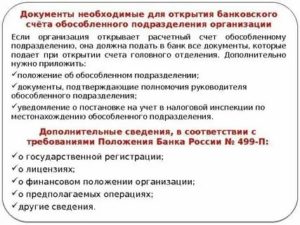

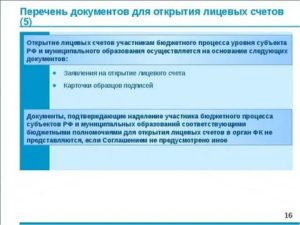

Документы для открытия счета

В стандартный список необходимых документов входят:

- Заявление, подписанное ИП или генеральным директором ООО, карточки с образцами подписей лиц, которые будут иметь доступ к счету (оформляется в присутствии сотрудника банка).

- Паспорт (и иногда ИНН).

- Свидетельство о государственной регистрации и о постановке на учет в налоговой.

- Предпринимателям, которые ведут свою деятельность более трех месяцев — налоговая отчетность (последняя декларация).

Юридическому лицу также потребуется копия Устава, протокол учредительного собрания, документы о назначении ответственных лиц.

Как выбрать банк

Выбор банка — очень ответственный этап. Как выбрать банк для ИП и ООО и не ошибиться? Прежде всего выделим важнейшие критерии, которые нужно принять во внимание.

- Спектр предоставляемых услуг и их стоимость. Главное, что нужно знать о стоимости ведения р/с, это то, что отсутствие абонентской платы не всегда выгодно, и наоборот — ежемесячный платеж может показаться большим, но возможно в него уже входят стоимость переводов и пополнения.

- Надежность банка — определяется по отзывам действующих клиентов.

- Возможность подключения и удобство использования мобильного и интернет-банка.

- Способы пополнения счета (доступность банкоматов).

Мы подготовили для вас список банков для сравнения тарифов на РКО.

| Банк | Открытие счета | Ведение счета | Платежи |

| Точка | Бесплатно | 0 — 25000 руб./мес. | 0 рублей независимо от тарифа |

| Тинькофф | Бесплатно | 490 — 4 990 руб./мес. | 19-49 рублей, безлимитные платежи от 990 руб./мес. |

| Модульбанк | Бесплатно | 0 — 4900 руб./мес. | 0-19 рублей |

| ДелоБанк | Бесплатно | 690 — 7 990 руб./мес. | 0-39 рублей |

| УБРиР | Бесплатно | 0 — 1400 руб./мес. | 0-89 рублей |

| Открытие | Бесплатно | 0 — 7 990 руб./мес. | 0-100 рублей |

| Сбербанк | Бесплатно | от 0 руб./мес. | от 8 рублей внутри банка, от 16 рублей внешние платежи |

| Альфа-Банк | Бесплатно | 0 — 9 900 руб./мес. | 0-99 рублей |

| Веста Банк | Бесплатно | 0 — 3 000 руб./мес. | 0-89 рублей |

| Восточный | Бесплатно | от 490 руб./мес. | 0-79 рублей |

Как закрыть расчетный счет ИП

Открыть расчетный счет несложно, а закрыть его при необходимости — еще проще. Большинство банков не берут за закрытие дополнительных комиссий.

https://www.youtube.com/watch?v=U61fYCOqUlE

Обязательно прочитайте: Порядок закрытия расчетного счета в банке: сроки, необходимые документы и пошаговая инструкция.

Если индивидуальный предприниматель планирует закрыть свой счет, он сообщает об этом банку в форме заявления. Если на момент закрытия на балансе остались средства, их можно перевести на другой счет или снять наличными.

Далее сотрудники банка сами выполнят всю процедуру закрытия.

Если кто-то из контрагентов предпринимателя по ошибке отправит платеж по недействующим реквизитам, денежные средства не потеряются, а через некоторое время будут возвращены отправителю.

(3 4,50 из 5)

Видео:Какие документы нужны для открытия расчетного счета для ИП в Сбербанке?Скачать

Расчетный счет в банке. Фишки и хитрости

Расчетный счет — пропуск для любого бизнеса в мир банковских услуг. Его открывают в банке. Его определение содержится в нормативных документах. И он очень сильно отличается от других видов банковских счетов.

Но так ли нужен расчетный счет для бизнеса? Какие он дает преимущества. Где открыть счет дешевле. Что значат цифры в его номере. И как избежать высоких расходов и комиссий по счету. Обо всем этом — в этой статье.

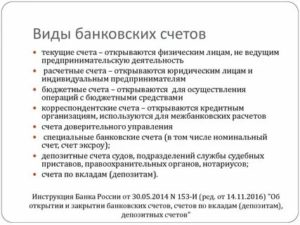

Определение расчетного счета

Определение понятия «расчетный счет» дается в в пункте 2.3 инструкции Центрального Банка от 30 мая 2014 года № 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов».

При этом хотя термин в Инструкции упоминается, считается, что разъяснять его дополнительно не нужно.

Главный признак, который отличает его от всех других видов счетов, они открываются «юридическим лицам, …, а также индивидуальным предпринимателям или физическим лицам, занимающимся …частной практикой, для совершения операций, связанных с предпринимательской деятельностью или частной практикой.»

Одним словом, главный признак — это специальный счет в банке, который используется для коммерческой (или некоммерческой для некоммерческих организаций) деятельности.

Может ли физическое лицо открыть расчетный счет

Если оно имеет статус ИП или самозанятого — без проблем. Если вы не открывали ИП, у банка будут все основания для того, чтобы обычный вид счетов, используемых предпринимателями или ООО (и прочими юридическими лицами) вам не открывать. Причин две:

- Формально банк не сможет оформить на вас документы. Во всех формулярах требуются данные, присущие ИП (данные из реестра предпринимателей, дата начала деятельности, тип налогообложения и т.п.)%

- В банке понимают, что если вы занимаетесь коммерческой деятельности без регистрации ИП, возможно вы будете нарушать закон. (Не так, конечно, как некоторые, собирающиеся не платить по кредиту, но все же). За такое нарушение предусмотрена различная ответственность, плоть до уголовной. Зачем вам тогда расчетный счет? Если планируется получать доходы, например, от сдачи в аренду квартиры, то в банке без проблем вам подберут другой вид счетов.

Почему комиссии по расчетным счетам такие высокие

Это уже устаревшая информация.

Если вы только планируете зарегистрировать фирму или ООО, даже ИП, то можно с уверенностью сказать, что еще не знаете о том, что сразу после регистрации на вас обрушится шквал звонков с предложениями различных банков открыть у них расчетный счет. И многие будут привлекать как раз нулевыми комиссиями за обслуживание. Но зарабатывать на вас они все равно собираются. И делают это банки, как правило, тремя способами, в различных сочетаниях:

- Берут с вас комиссию за обслуживание. За месяц, за квартал или за год. В государственных и некоторых частных банках она может составлять суммы, доходящие до 1000 рублей в месяц. Однако многие работают за 0;

- Собираются продавать вам дополнительные услуги. Платежи по картам (эквайринг), карточные проекты, зарплатные проекты, оформят вам валютные поступления, может быть даже дадут кредит;

- Обязательно заработают на вас при выводе наличных денег. Есть банки с установленными минимальными размерами вывода бесплатно, но пользуясь тем, что ЦБ борется с обналичиванием, попутно зарабатывают огромные деньги при любой попытке вывести со счета какую-нибудь крупную сумму.

Можно ли открыть сразу несколько расчетных счетов

Никаких проблем. Можно открыть столько, сколько позволят банки. Правда в процессе открытия, из практики, позволять они будут все хуже и хуже. Причина — обмен информацией между банками. Клиент с множеством р/с в разных кредитных учреждениях (если это, конечно, не крупная корпорация с сетью филиалов) — первый кандидат на подозрение в проведении незаконных и сомнительных операций.

https://www.youtube.com/watch?v=ABlhvIIfRCU

Но открыть пару-тройку счетов в разных банках не составит никаких проблем даже для ИП. Мало ли что. Главное, чтобы была возможность платить за них комиссии.

Застрахованы ли средства на расчетном счете государством

Всем известно, что средства физических лиц страхуются Агентством по страхованию вкладов. В пределах 1,4 миллиона рублей.

С точки зрения банка и закона расчетный счет — такая же бухгалтерская запись, как и все прочие.

Поэтому если им пользуется индивидуальный предприниматель (то же физическое лицо, но занимающееся коммерческой деятельностью и получающее платежи), то средства на нем застрахованы в тех же размерах.

А вот если вы представляете ООО, акционерное общество или любую другую организацию — средства на ваших счетах будут заморожены. И получить вы сможете что-либо только в ходе конкурсного производства в ходе банкротства банка. Забегая вперед, можно сразу сказать — вряд ли что-то получите. Так что считайте, что денежные средства «при отключении света» в банке тоже стираются.

Можно ли обойтись без расчетного счета? Обязательно ли его открывать?

Никто не заставляет. Хотя представители банков будут говорить «А как без него?!». Если не собираетесь принимать деньги по безналу, то можно вполне без р/с.

Только наличными принимать деньги еще сложней. Необходима онлайн-касса, включая ее регистрацию и т.п.

Если хотите принимать деньги с пластиковых карт — банку тоже надо будет переводить средства на расчетный счет. Одним словом — жизнь заставит.

Физические лица тоже часто хитрят. Зачем проходить все возможные этапы регистрации ИП, платить комиссии за ведение и обслуживание, сдавать декларации в налоговую, если можно для тех же целей использовать обычный счет в банке. Кстати, согласно пункту 2.1 указанной выше инструкции № 153-И он называется «текущий».

Однако в банках сидят не глупые люди. И анализ денежных потоков, в том числе с использованием компьютеров, никто не отменял. Даже если ничего пока не происходит, нет гарантий, что банк не заблокирует текущий счет физического лица на том основании, что он фактически используется для коммерческой деятельности и извлечения прибыли.

Таких случаев — множество.

Что обозначают цифры в расчетном счете

Всего в обозначении 20 цифр. Все они объяснены в Приложении №1 к Положению Банка России от 27.02.2017 N 579-П. Каждые несколько цифр в обозначении делятся на группы:

| Код ключа счета. Каждый банковский счет в плане банковских счетов имеет первые пять цифр в виде ключа. Таким образом можно отличить внутренние счета от внешних, счета физических лиц от расчетных и т.д. В данном случае первые три цифры — 407 означает, что счет принадлежит юридическому лицу (если было бы 408, означало бы, что индивидуальному предпринимателю, 406 — государственная организация, 405- федеральная и т.п.), а вторые две — 02 — то, что организация коммерческая. 01 — финансовая (да, они себя выделяют!, 03 — некоммерческая и т.п.). |

| Код валюты. 810 — рубль РФ, 840 – американский доллар, 978 – евро. При этом у рубля есть еще один код — 643, но он используется для международных расчетах. |

| Ключ. Рассчитывается по специальному алгоритму в зависимости от БИК банка, других цифр номера. Ошибетесь хоть в одной цифре номера — ключ не сойдется и будет понятно, что где-то напутали. Хотя лучше ошибайтесь только одной. Есть масса примеров, когда сразу две ошибки делают ключ правильным, а деньги уходят куда-то далеко и надолго. |

| Номер отделения банка, открывшего счет. Это вовсе не тот номер, который скрывается за БИК (банковским идентификационным номером). Служит для внутрибанковских целей. Для того, чтобы было понятно — чей счет и кто за него отвечает. |

| Порядковый номер счета. Многие считают, что это код клиента, но это не так. Просто номер и всё. Можно, например, открыть один счет, а затем другой. И тогда одному и тому же клиенту присвоят разные номера. Поэтому большого смысла в нем нет, внутри банка все нумеруется как 1…2…3 и так далее. |

Как открыть расчетный счет в банке

Теперь о самом интересном и вкусном.

Стратегия и хитрости при открытии расчетных счетов

Сравнение может показаться слишком вульгарным, но по сути процесс выбора и открытия расчетного счета сродни вступлению в брак. И там и там это можно проделывать практически неограниченное количество раз (разве что счетов одновременно можно иметь тоже большое число), но и там и там важен выбор именно первого счета. Причина — сейчас объясню.

https://www.youtube.com/watch?v=8XDT8-Jghk8

Дело в том, что если вы уже обслуживались где-то в другой кредитной организации, то у вас, как у клиента, с точки зрения банка есть история. И это не всегда хорошо. Причина — возможно в другом банке отказались от вас в связи с рисками.

Рисками проведения различных сомнительных операций, рисками вывода со счета значительных сумм наличными, платежей в адрес физических лиц и т.п. Одним словом поработавший уже клиент — для банка — темная лошадка.

И поэтому запрошены будут ворохи документов и условия, скорее всего, будут не такими хорошими. По крайней мере в голове ответственного сотрудника.

Поэтому если вы только планируете зарегистрировать ИП или ООО, тщательно, со всей ответственностью подойдите к вопросу выбора банка для открытия своего первого расчетного счета.

Имеет смысл поискать акции для тех, кто только открылся. Многие банки при открытии счета в первые дни, недели, месяцы, предлагают бесплатный период обслуживания. Или какие-то другие бонусы. Имеет смысл сравнить предложения сразу многих кредитных организаций, актуальные на тот момент.

Не менее важно — представлять какими услугами банка вы в дальнейшем можете воспользоваться.

Если у банка хорошие кредиты для бизнеса, но пока они вам не нужны, не значит, что они потом не понадобятся. Наличие вашего расчетного счета в этом банке будет для вас большим плюсом.

Так как с точки зрения банка вы прозрачны и у вас, если что, есть обороты. Кредит и ссуду дадут более охотно. И на лучших условиях.

Почему расчетный счет с бесплатным ведением может быть невыгодным

Следует помнить главное: банки хотят на вас заработать. И на бизнесменах они хотят заработать больше, чем на простом физике. Поэтому очень важно тщательно изучить все условия. Досконально, до последнего пункта. Даже если ведение счета бесплатно, могут быть другие важные особенности, на которых придется потратиться.

- Вывод денежных средств со счета;

- Плата за безналичные переводы;

- Плата за интернет-банк;

- Комиссии за валютный контроль. И ведение валютных счетов;

- Плата за зачисление денег на счет (!);

- Дорогой эквайринг и т.п.

Иногда лучше выбрать счет с платным ведением (например, у Тинькофф — от 4900 в год, при оплате всей суммы сразу), но зато сэкономить. Например на валютном контроле. Хотя для кого-то эта опция может показаться не значимой. И тогда на самом деле бесплатный счет будет лучше. Но смотреть надо все равно во все глаза.

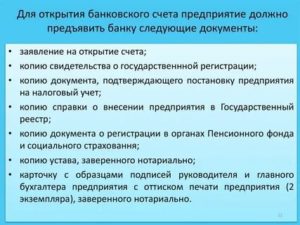

Какие документы нужны для открытия расчетного счета

Не буду вас утомлять списком, тем более, что в 70% случаев он все равно окажется неточным. Причина — банк скорее всего запросит у вас что-то дополнительное. Поэтому в простейшем случае весь список документов можно будет разделить на две части:

- Обязательные: Паспорт (если вы физлицо и ИП), документы на фирму (если вы фирма), данные о вашей регистрации в налоговой;

- Дополнительные: Будут запрошены, если вы уже работали. Тут большое поле для деятельности банкиров. Налоговые декларации за прошлые периоды, справки, пояснения, договора. Масштаб может быть очень широким. Главное для банка — идентифицировать вас как клиента и получить полное представление о том, чем вы будете заниматься. И чего от вас ждать.

Дополнительные фишки расчетных счетов

Кроме тех фишек и лайфхаков, которые рассмотрены выше, есть и другие. Не всегда кажется очевидным, но иногда решающими могут оказаться такие фишки банков, при наличии которых один или другой расчетный счет окажется предпочтительным:

- Время работы банка и возможность отправить документ или запросить выписку рано утром или поздно вечером. Сейчас нет проблем отправить документ к вечеру, но согласитесь, если ваш банк ограничивает доступ к счету «с 9.00 до 16.00» — это будет печально.

- Возможность выгрузки данных счета в электронном виде. С этим сейчас все проще, есть почти у всех. Но если найдете банк, где такого нет, ваш бухгалтер будет весьма удивлен. Крайне неприятно. Как ему еще по-другому заносить данные об операциях в 1С?

- Возможность работы через API (Application Programm Interface — интерфейс для прикладных программ). Возможно вскоре вы будете пользоваться приложением (скажем, бухгалтерской программой), которой важно будет получить прямой доступ к вашему расчетному счету в электронном виде. Чтобы онлайн видеть поступления, расходы. Может быть только для чтения (ну не позволять же машине отправлять деньги!). А может быть и на отправку. В любом случае, не все банки такое могут.

Удачи вам! И не ошибитесь с выбором расчетного счета!

💡 Видео

Как открыть расчетный счет в банке?Скачать

Что спрашивают банки при открытии расчетного счетаСкачать

Банковские счета. Какие они бывают. Какие банковские счета выгодно открывать.Скачать

Швейцарские банки: как открыть банковский счет в Швейцарии за 10 минутСкачать

КАКОЙ ВЫБРАТЬ БАНК ДЛЯ ОТКРЫТИЯ ИП? / Сравнимаем Сбер, Альфа и ТинькоффСкачать

Как открыть расчетный счет для ИП? (ИП/РФ)Скачать

Как открыть банковский счет в Казахстане? / Выбор банка и открытие счета зарубежомСкачать

ЛУЧШИЙ БАНК для ИП / 5 лучших банков для открытия расчетного счетаСкачать

Банковский вклад: прошлый век? Как сохранить или приумножить свои сбережения в 2023?Скачать

💥Как выбрать банк для открытия расчетного счета. Все, что нужно знать начинающему поставщикуСкачать

Открытие расчетного счета для ООО. Важные нюансы!Скачать

🔻 Лучший БАНК для БИЗНЕСА / Сравнение тарифов / Точка банк, Тинькофф Сбербанк Альфа банк для ИПСкачать

Когда банк может отказать Вам в открытии расчетного счета?Скачать

Зачем нужен расчетный счет для ИП и нужен ли вообще?Скачать

Как открыть счёт в приложении Сбербанк ОнлайнСкачать

Как быстро узнать о ВСЕХ своих банковских счетахСкачать