В число многочисленных финансовых продуктов, которые предлагает Альфа Банк, входит и овердрафт. Для многих услуга стала выходом в сложной финансовой ситуации, когда срочно нужны деньги, а занимать у родственников и знакомых не хочется.

- Овердрафт от Альфа Банк: что это

- Кто вправе воспользоваться?

- Чем отличается от кредита?

- Возможности частных и юридических лиц

- Условия предоставления овердрафта

- Разновидности овердрафта в Альфа-Банке

- Как оформить овердрафт?

- Список документов для оформления овердрафта

- Срок, на который заключается договор

- Требования к заемщикам

- Требования к поручителям

- Погашение задолженности по овердрафту

- Отказ от овердрафта

- Заключение

- Овердрафт в Альфа-Банке для клиентов: условия и тарифы для юридических лиц

- Основные условия

- Овердрафт по зарплатной карте

- Экспресс-овердрафт

- Овердрафт для юридических лиц

- Овердрафт Альфа-Банк: условия для юридических лиц (юрлиц), доступно без, что это такое, бизнеса, ИП , зарплатная карта, зарплатных клиентов

- Кто может воспользоваться услугой

- Чем отличается от кредита

- Разновидности овердрафта в Альфа Банке

- К поручителю

- для юридического лица

- для ип

- к заемщику

- условия предоставления

- Срок заключения договора

- Погашение задолженности

- Как оформить

- Список документов

- Овердрафт в Альфа-Банке

- Овердрафт в Альфа-Банке для физических лиц

- Условия по зарплатным и кредитным картам

- Как оформить услугу

- Овердрафт для юридических лиц

- Требования для получения

- Как подключить корпоративным клиентам

- Овердрафт в Альфа-Банке для юридических лиц и ИП

- Что такое овердрафт

- Виды и условия овердрафта

- В чем преимущества

- Как подключить

- В чем отличия от обычного кредита

- Овердрафт в Альфа-Банке для частных и юридических лиц, подключение

- Предложение «Овердрафт» в Альфа-Банке

- Для кого предназначен

- Главные отличия от обычного кредита

- Возможности для пользователей услуги

- Подключение овердрафта

- Для пользователей с зарплатными картами

- Юридическим лицам

- Из-за чего может произойти технический овердрафт

- Каким образом избежать технического овердрафта

- Преимущества Овердрафта от Альфа-Банк

- 🔥 Видео

Овердрафт от Альфа Банк: что это

Овердрафт – это особый вид займов, получаемых в банках. Не стоит путать их с кредитами, так как продукт в значительной степени отличается от стандартных кредитов, предлагаемых финучреждениями. Понять разницу, можно, если досконально изучить признаки овердрафта.

Кто вправе воспользоваться?

Заказать подключение услуги могут:

- Юридические лица. Важное условие – стаж бизнеса не менее 1 года.

- Физические лица. Получить такого рода займ могут клиенты финансового учреждения, которые регулярно используют его дебетовые карты. Также воспользоваться услугой вправе индивидуальные предприниматели, корпоративные и зарплатные клиенты учреждения.

Пользоваться овердрафтом может большинство клиентов Альфа Банка.

Чем отличается от кредита?

Основным отличительным признаком овердрафта является необходимость поручительства. При взятии стандартных займов, оно, обычно, не требуется.

Другие отличительные черты состоят в следующем:

- Сумма назначается индивидуально. К примеру, зарплатные клиенты могут рассчитывать на займ, не превышающий 1 – 2 заработные платы.

- Процентная ставка ниже, чем в кредитах, и начисляется на фактически используемые деньги. Остальной неиспользованный лимит остаётся нетронутым.

- Процесс погашения осуществляется автоматически.

- Привязывается к дебетовым или зарплатным.

- Важно наличие расчётного счёта или дебетового платёжного инструмента.

Возможности частных и юридических лиц

Исходя из сказанного, можно сделать выводы:

- Нет возможности превышения банковского лимита. Если имеется такая необходимость, нужно обращаться в банк за новым займом.

- Нет необходимости в том, чтобы погашать задолженность. Долг погашается автоматически, суммы переходят с карт и счетов после их пополнения.

- Овердрафт по факту – это деньги, превышающие доходы, которыми очень удобно пользоваться и комфортно возвращать.

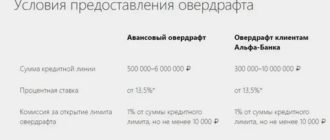

Условия предоставления овердрафта

К перечисленным условиям получения займа следует добавить:

- Если по истечении 60-ти суток на дебетовые и зарплатные карты клиента не поступают средства, банк начинает начисление штрафа.

- За то, чтобы открыли овердрафт, нужно заплатить 1% (для юр. лиц – не менее 10 000.00 рублей);

- Взимаются проценты в размере 15-18%.

Альфа Банк предлагает своим клиентам несколько видов овердрафта.

Разновидности овердрафта в Альфа-Банке

Для частных клиентов линейка овердрафтов представлена в двух вариациях:

- Классический.

- Технический.

Последний вариант предусмотрен для случаев, когда валюты счетов не совпадают с валютами займа или совершаются покупки за пределами РФ. Также он будет актуальным при обналичивании средств в банкоматах других финансовых учреждениях.

Важно: овердрафт можно возвращать частями или сразу. Начисление начинается с первого дня перерасхода.

Как и физическим лицам, Альфа Банк предоставляет юридическим лицам 2 вида овердрафта:

- Для клиентов учреждения (от 300 000.00 до 10 000 000.00 рублей). Предоставляется по необходимости.

- Авансовый (от 500 000.00 до 6 000 000.00 рублей) – выдаётся предварительно.

Деньги по желанию клиента перечисляются на расчётный счёт либо карту.

Как оформить овердрафт?

Технический овердрафт оформлять не требуется. Он автоматически подключается к зарплатным картам. Для получения классического варианта нужно оформит кредитную линию.

https://www.youtube.com/watch?v=S3QWyjy73gY

Получение заемных средств по овердрафту возможно только при личном обращении в финансовое учреждение.

Досрочное погашение кредита в Альфа Банке

Чтобы сделать услугу доступной, Альфа Банк выпускает специальную двустороннюю карту:

- одна сторона – стандартное платёжное средство дебетового типа;

- другая сторона создана как дополнительный ресурс для подключения овердрафта.

Важно: если привязать услугу к кредитке, в случае превышения лимита, придётся оплачивать сразу 2 банковские задолженности.

Список документов для оформления овердрафта

Условия активации для физических и юридических лиц несколько отличаются. Разница состоит и в количестве предоставляемых документов.

Физические лица должны предоставить:

- удостоверение личности собственное и супруга или супруги;

- заполненную форму анкеты;

- справку о том, какие счета имеются у соискателя.

Подключение осуществляется на основании поданной заявки.

Юридические лица, помимо паспортов своих учредителей, должны предоставить:

- справку, в которой отражены все активные счета предприятия;

- документ, показывающий, что в реестре физ. или юр. лица не было сделано никаких изменений;

- заполненную анкету, отражающую финансовые показатели фирмы.

Всё перечисленное предоставляется после получения одобрения со стороны администрации банка. Предварительно подаётся заявка и заполняется первая анкета. В течение 5-ти дней принимается решение, после чего ИП или юридическое лицо должны явиться в финучреждение с перечисленными документами.

Срок, на который заключается договор

Срок кредитования не превышает год. Клиент может использовать денежные средства только 60 ней. Остальное время приходится на то, чтобы восстанавливать изначальный лимит.

После образования перерасхода в течение 2-х следующих месяцев должна быть закрыта хотя бы часть долга. Банк не сможет делать списание средств в свою пользу, если на дебетовую или зарплатную карту не будут поступать деньги.

Требования к заемщикам

Альфа Банк предъявляет к заёмщику ряд требований:

- минимальный возраст – 22 года;

- максимальный возраст – 65 лет;

- для граждан, занимающихся бизнесом – возраст бизнеса не менее 1 года;

- гражданство Российской Федерации.

Требования к поручителям

Предъявляются требования и к гражданам, выступающим в роли поручителей:

- минимальный возраст – 18 лет;

- максимальный возраст – 70 лет;

- гражданство Российской Федерации.

Для юридических лиц поручителем может стать учредитель либо учредители предприятия. Важно, чтобы их доля в бизнесе была не менее 50%.

Для индивидуальных предпринимателей, если сумма лимита превышает или равна 3 000 000.00 рублей, в роли поручителей должны выступать супруги.

Погашение задолженности по овердрафту

Как уже говорилось выше, преимущество овердрафта в том, что заёмщик не должен специально погашать задолженность. Его задача следить, чтобы на счет в Альфа Банке регулярно поступали деньги. С них и будет списываться необходимая для покрытия долга и процентов сумма.

Отказ от овердрафта

Если клиент желает отказаться от услуги, ему нужно лично обратиться в банк. Есть и другой путь: возможность получения займа от финансового учреждения автоматически отпадёт, если в течение года следить за расходованием средств и не превышать лимит.

Заключение

Для кого-то овердрафт удобное средство для автоматического получения заёмных средств и такого же автоматического их возврата. Есть и люди, которые назовут такой завуалированный кредит ещё одной уловкой банка, дающей ему возможность зарабатывать дополнительные деньги за счёт беспечности клиентов. Как бы там ни было, решает клиент, пользоваться ему услугой или отказаться от неё.

Рефинансирование в Альфа Банке

Видео:Овердрафт от Альфа банка. Ключевые особенностиСкачать

Овердрафт в Альфа-Банке для клиентов: условия и тарифы для юридических лиц

Евгений Смирнов

22 января 2020

# Овердрафт

Альфа-Банк – крупнейший частный банк России. Представительства учреждения есть в Нидерландах, Великобритании, Кипре, США.

- Основные условия

- Овердрафт по зарплатной карте

- Экспресс-овердрафт

- Овердрафт для юридических лиц

Овердрафт – краткосрочный кредит, который позволяет получить быстрый доступ к заемным средствам, находящихся на картах клиента в форме возобновляемой кредитной линии. Альфа-Банк устанавливает лимит овердрафта для каждого клиента в индивидуальном порядке, в зависимости от суммы поступлений на его счете.

Основные условия

Альфа-Банк предлагает овердрафт для клиентов банка, которые активно используют другие услуги кредитно-финансовой организации, обладают положительной кредитной историей и не имеют просроченных платежей и задолженностей.

https://www.youtube.com/watch?v=g5s09oi4dRo

Среди основных преимуществ можно отметить следующие:

- Быстрое оформление. При наличии зарплатной карты овердрафт может оформляться без посещения банка, а иногда он изначально установлен на карточном счете.

- Минимальное количество документов. Для оформления карты с овердрафтом нужен паспорт, ИНН и справка о доходах (если необходим большой лимит).

- Нет комиссий за отсутствие движений по карте. Если клиент Альфа-Банка не использует установленный ему лимит, то ему не нужно платить никаких комиссий.

- Погашение процентов за использование овердрафта происходит в автоматическом режиме, при поступлении денежных средств на счет.

Овердрафт по зарплатной карте

Альфа-Банк предлагает своим клиентам, которые получают заработную плату на карты финансового учреждения, классический овердрафт. Оформить услугу можно в любом отделении банка за 20 минут, для этого необходимо предоставить только паспорт.

На дебетовую карту устанавливается лимит, который можно использовать не только для безналичной оплаты покупок, но и для снятия средств в банкомате. Комиссия за пользование услугой снимается раз в месяц.

Банк не устанавливает никаких ограничений по целям использования средств. Основные положения услуги сведены в таблицу.

| Цель овердрафта | Покрытие краткосрочных расходов |

| Валюта | Российский рубль |

| Лимит | Не более 50% от ежемесячного оборота по карте или 50% от дохода по заработной плате |

| Срок задолженности | Не более 60 дней |

| Обеспечение | Залоговое обеспечение не нужно |

| Форма предоставления овердрафта | Предоставляется на кредитку или зарплатную карту |

| Погашение | Автоматическое погашение при поступлении денег на карту |

Экспресс-овердрафт

Для своих клиентов, как физических, так и юридических, Альфа-Банк предлагает экспресс-овердрафт для покрытия регулярных кассовых расходов. Услуга пользуется огромной популярностью благодаря выгодным условиям и оперативному рассмотрению заявок сотрудниками банка.

Среди основных преимуществ экспресс-овердрафта можно выделить следующие:

- Финансирование кассовых разрывов на срок до одного года.

- Минимальный пакет документов для подачи заявки.

- Оптимизация кредитных займов, которой удается достичь благодаря привлечению кредитов в необходимом объеме и автоматическому погашению при поступлении средств на счете.

- Возможность установления лимита на основании информации об оборотах на других банковских картах.

- Возможность увеличения объема кредитных средств при предоставлении залогового обеспечения.

Условия кредитования сведены в таблицу.

| Сумма | Не более 40 млн рублей |

| Лимит | 100% от суммы оборотов кредитных средств во всех учреждениях |

| Срок | До 36 месяцев |

| Погашение | Автоматическое при поступлении средств на карту |

Овердрафт для юридических лиц

Для частных предпринимателей и владельцев среднего бизнеса Альфа-Банк предлагает овердрафт по расчетному счету. Каждый клиент банка может выбрать авансовый овердрафт или вариант для корпоративных клиентов.

Условия для юр. лиц приведены в таблице.

| Сумма | До 10 млн рублей |

| Ставка | От 13,5% годовых |

| Комиссия | 1% |

| Срок | До 1 года, но не более 2 месяцев покрытого долга |

| Поручительство | Необходимо поручительство частного лица |

| Залог | Не нужен |

Альфа-Банк предоставляет овердрафт предпринимателям возрастом от 22 лет или предприятиям, которые работают на рынке более 1 года. Кроме того, такие же условия выдвигаются для поручителей.

Особенность овердрафта для юридических лиц состоит в том, что здесь предлагаются на выбор два варианта погашения задолженности:

- в конце каждого месяца со счета снимается часть долга и проценты;

- каждый месяц снимаются проценты за пользование услугой, а основной долг – при поступлении денег на карту.

Для подключения овердрафта юр. лицу нужно подать следующие документы:

- заявление (на бумаге или в электронном виде);

- заполненная анкета для заемщика;

- анкета компании;

- копии паспорта всех лиц, которые принимают участие в сделке;

- свидетельство о государственной регистрации компании;

- справки о кредитах в любых банках и кредитно-финансовых учреждениях.

Таким образом, овердрафт от Альфа-Банка – современный и популярный банковский продукт, который напоминает потребительский кредит, но имеет свои особенности. Краткосрочный заем выдается как физическим, так и юридическим лицам, а несколько разновидностей овердрафта позволяют каждому человеку подобрать оптимальный для него вариант.

https://www.youtube.com/watch?v=DNmOR4sn14Y

Об условиях овердрафта в других банках читайте в наших статьях:

- Овердрафт от Сбербанка;

- Овердрафт в банке ВТБ.

Видео:Овердрафт. Кредит для бизнеса без залога. Преимущества и недостаткиСкачать

Овердрафт Альфа-Банк: условия для юридических лиц (юрлиц), доступно без, что это такое, бизнеса, ИП , зарплатная карта, зарплатных клиентов

Овердрафт в Альфа-Банке — один из финансовых продуктов, который выдается зарплатным клиентам, ИП, юридическим лицам, имеющим счет в банке. Это хороший вариант для тех, кто не хочет оформлять традиционные виды кредита. Для его получения требуется предоставить в банк заявку и необходимые для одобрения документы.

Кто может воспользоваться услугой

Многие клиенты Альфа-Банка не знают, что это такое. Овердрафт — один из видов займов. Предоставляет возможность пользоваться средствами банка в течение короткого периода.

К преимуществам такого типа кредитования относят:

- приемлемые процентные ставки;

- отсутствие необходимости предоставления залога;

- минимум документов для получения;

- возможность продления кредитной линии;

- погашение долга в автоматическом режиме.

Недостаток — необходимость следить за расходованием средств на карте и штрафные санкции при непогашении ссуды вовремя.

Получить его могут:

- Физлица. Предлагает Альфа-Банк овердрафт для зарплатных клиентов, индивидуальным предпринимателям.

- Юрлица. Однако для оформления должно быть соблюдено одно важное условие: организация должна работать на рынке не менее 1 года.

Чем отличается от кредита

Между овердрафтом и традиционным кредитом есть только один схожий момент: проценты по ним начисляются только на те средства, которыми пользуется клиент.

Правда, переплата по кредиту, если сравнивать условия, все равно будет выше.

Кроме того, чтобы получить овердрафт, человек должен являться клиентом Альфа-Банка, а к традиционному займу подобное требование не предъявляется.

Другие отличия:

- При оформлении данного вида займа не предусматривается параллельное оформление карточек от Альфа, открытие счета, поскольку его привязывают к уже действующим инструментам.

- Погашение осуществляется на автоматической основе. При оформлении традиционного кредита кредитополучатель должен самостоятельно погашать кредит.

- Размер кредита не привязывают к размеру заработка в отличие от овердрафта от Альфа: он не может превышать более 2-3 зарплат.

- Отличие и в сроках. Традиционные займы могут выдаваться на несколько лет и более. Овердрафт открывается всего на год, при этом пользоваться средствами по нему можно только 2 месяца.

- В отличие от кредита при оформлении требуется поручительство.

Разновидности овердрафта в Альфа Банке

Кроме классического овердрафта, который выдается клиенту по его заявке, может произойти технический овердрафт — «неразрешенный». Подразумевает под собой превышение установленных для клиента лимитов. Например, при образовании «излишек» средств клиент мог воспользоваться им по невнимательности, в результате чего и наступает ТО.

В этом случае проценты могут достигать 60%, и такой заем необходимо погасить как можно быстрее, чтобы избежать финансовых штрафов.

Чаще всего проблемы происходят при курсовых колебаниях. С подобной ситуацией сталкиваются те, кто оплачивает товары в валюте с рублевой карты. При оплате учитывается текущий курс. Но при погашении займа курс может измениться, вырасти, что приведет к увеличению суммы овердрафта в рублях.

Также к ТО могут привести:

- проведенные неподтвержденные операции по карте;

- технические ошибки.

Чтобы избежать подобных ситуаций, нужно следить за счетом, поступающими платежами, списанными суммами средств. Если на карте появятся «лишние» деньги, не нужно спешить ими пользоваться — чаще всего это вызвано техническими сбоями. Нужно просто следить за счетом.

Например, если написано «доступно без овердрафта», это значит, что на карте есть сумма собственных средств. Ими клиент может пользоваться без начисления процентов. При наличии займа клиент увидит сумму «Доступно с овердрафтом», а значит, на карте есть денежные средства с учетом имеющегося лимита. При их расходовании будут начисляться проценты.

https://www.youtube.com/watch?v=quPL6NLvF_4

Если появится подобная проблема, клиент отметит увеличение суммы потраченной ссуды, нужно позвонить на «горячую линию» банка или прийти с паспортом в отделение для решения проблемы.

Юрлицам и физлицам, клиентам банка, предоставляются 2 вида классического овердрафта:

- от 300 тыс. руб. до 10 млн руб.;

- авансовый — сумма составляет от 500 тыс. руб. до 6 млн руб.

Сумма зависит от заработка, кредитной истории клиента. Все решается в индивидуальном порядке.

Клиентам, представителям среднего и крупного бизнеса, можно получить экспресс-вариант в размере до 40 млн руб. При этом сумма кредитной линии зависит от оборота компании, устанавливается индивидуально с учетом всех требований к заемщику. Договор заключается на срок до 3 лет. Предоставляется возможность погашать заем траншами.

К поручителю

для получения овердрафта в альфа-банке клиент должен предоставить данные на поручителя. к ним предъявляются следующие требования:

- возраст — 18-70 лет;

- гражданство рф.

для юридического лица

предоставляет альфа-банк овердрафт для юридических лиц. в этом случае поручителем может выступить учредитель компании, доля в бизнесе которого не должна быть менее 50%.

для ип

если заявку на получение займа подает ип, при этом сумма лимита — более 3 млн руб., поручителем будет выступать его супруга/супруг.

к заемщику

требования к заемщику:

- возраст — 22-65 лет;

- для зарплатных клиентов — стаж работы от 1 года;

- гражданство рф.

кроме того, заемщик не должен иметь просроченные кредиты в других банковских учреждениях.

условия предоставления

Дополнительные условия:

- если по истечении указанных 2 месяцев на карту клиента не поступают средства, начисляются штрафные санкции;

- для открытия кредитной линии требуется заплатить 1% от желаемой суммы (не менее 10 тыс. руб. для ИП и юрлиц);

- проценты составляют 15-18%, зависят от выдаваемой суммы.

Важно помнить: при оформлении овердрафта в Альфа-Банке условия для юр лиц и зарплатных клиентов различаются и по суммам, и по процентным ставкам. Решения о выдаче, сумме займа принимаются индивидуально.

Срок заключения договора

Оформляется сроком на 1 год, при этом клиенты имеют право пользоваться заимствованными средствами в течение 60 суток. Остальной период требуется для восстановления лимита.

В течение следующих двух месяцев клиенту нужно закрыть хотя бы часть основного долга.

При этом важно помнить, что если на зарплатную карту (или на счет юрлица) не будут поступать денежные средства, банк не сможет делать списания в счет овердрафта, произойдет начисление штрафа.

Погашение задолженности

Основное преимущество такого вида финансовой поддержки в том, что заемщику не нужно специально перечислять средства на счет — списание происходит автоматически. Главное, следить за тем, чтобы на карту поступали деньги.

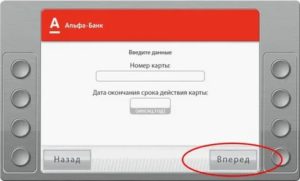

Как оформить

Для оформления овердрафта можно подать заявку в любое отделение или воспользоваться интернет-банком.

Инструкция по подключению услуги онлайн:

- Требуется пройти регистрацию в системе «Альфа-Клик».

- Заполнить анкету на получение займа на сайте.

В течение следующих нескольких дней сотрудники компании, проверяющие заявки, вынесут решение. После чего останется собрать требуемые для оформления документы и прийти с ними в отделение, где была подана заявка.

Список документов

Прежде чем подавать документы на рассмотрение, клиент подает заявку на оформление: ее можно передать специалистам банка или отправить через сайт. Если ее одобрят (на решение дается несколько дней), заемщик собирает документы и передает их в выбранное отделение банка.

Для физических лиц Альфа-Банк требует:

- паспорт заявителя;

- копию паспорта поручителя;

- заполненную анкету;

- справку о наличии других счетов у заемщика (для этого сотрудник банка выдаст специальный бланк).

Чтобы получить овердрафт в Альфа-Банке для юридических лиц и ИП, нужны:

- справка, где будут отражены активные счета;

- справка, свидетельствующая об отсутствии изменений, вносимых в реестр компании;

- заполненная анкета с финансовыми показателями компании;

- свидетельство о госрегистрации, постановке компании на учет;

- копия устава, протокол собрания.

Видео:Овердрафт для юридических лиц: что такое овердрафт для бизнеса + условия, проценты, лимитыСкачать

Овердрафт в Альфа-Банке

Овердрафт представляет собой перерасход, т.е. выделение банком клиенту больше средств, чем у него есть на счете. С технической точки зрения овердрафт представляет собой разновидность займа и очень схож с кредитной линией. В Альфа-Банке овердрафт могут подключить себе и физические лица, и бизнесмены (юридические лица). Несмотря на одинаковое название, по факту это две различные услуги.

Овердрафт в Альфа-Банке для физических лиц

Кредитование — основная деятельность банков, наряду с банковскими услугами расчетного характера. Овердрафт — старейший из видов кредитов, который банк предоставляет своему клиенту (как физическому, так и юридическому лицу). В настоящее время эта банковская услуга до сих пор пользуется определенным спросом.

Условия по зарплатным и кредитным картам

Альфа-Банк допускает два вида овердрафта для частных клиентов:

- Классический (или разрешенный);

- Технический.

Последний вид овердрафта возникает при валютных транзакциях, когда клиент снимает деньги в валюте отличной от валюты счета или совершает заграничные покупки, а также при снятии средств с кредитки в банкомате постороннего банка.

https://www.youtube.com/watch?v=1ZdWZUnbAFU

Разрешенный овердрафт в Альфа-Банке для физических лиц же является разновидностью кредитования, и подключается только после заключения соответствующего соглашения. Его условия:

- Допускается только для зарплатных клиентов, ИП, владельцев кредитных карт, сторонним клиентам не подключается (если заявитель является владельцем только дебетовой карты, на нее должны поступать регулярные переводы, например, перечисление части собственной зарплаты с карты другого банка);

- Срок кредитования – не более 60 дней, средства списываются автоматически при поступлении очередного платежа на карту, если денег нет свыше 2 месяцев, банк начисляет штрафы;

- Сумма лимита – не более 2 зарплат (при подключении в Альфа-Банке овердрафта для зарплатных клиентов) или фиксированная сумма в пределах 15-20 тыс. рублей (для остальных категорий держателей карт);

- Процентная ставка – от 15% до 18%;

- Комиссия за открытие овердрафта – 1%.

Обратите внимание, начисления по овердрафту в Альфа-Банке начинают считаться с первого дня перерасхода, льготного периода, как на кредитных картах. Списание производится самим банком, как только на счете оказывается достаточная сумма. По условиям соглашения, овердрафт может списываться небольшими частями или разом (если перерасход оказался крупным, то первый вариант предпочтительнее).

Как оформить услугу

Если технический овердрафт возникает непреднамеренно, то разрешенный перерасход клиент, физическое лицо, может осуществлять только по договору с банком. В настоящий момент овердрафт подключается по зарплатным картам и кредитным. По корпоративным дебетовым картам он не разрешен, однако для таких клиентов банк выпускает двухстороннюю карту:

- На одной стороне – дебетовая карта, пополнение которой осуществляет работодатель;

- На второй – личная кредитная карта, к которой может быть подключена услуга овердрафта.

Необходимо понимать, что по условиям банка, при превышении лимита по кредитной карте держатель будет оплачивать фактически две задолженности: по овердрафту и кредитке (если не успеет пополнить счет до окончания льготного периода).

Овердрафт для физического лица — это возможность воспользоваться запасом на экстренный случай

Подключение разрешенного овердрафта производится только в отделении банка. Клиенту понадобится:

- Личный паспорт и паспорт супруги / супруга;

- Заявление на подключение услуги;

- Анкета физического лица;

- Справка об имеющихся счетах (по форме банка).

Обратите внимание, если заявитель является индивидуальным предпринимателем, то дополнительно ему понадобится заявление об отсутствии изменений в документации ИП, если же он ранее не подавал документы, то – свидетельство о регистрации ИП. Само подключение бесплатно.

Овердрафт для юридических лиц

Для представителей бизнеса овердрафт является одной из форм кредитования в Альфа-Банке.

Он может выдаваться на расчетный счет бизнесмена (например, для закрытия кассовых разрывов) или напрямую на карту (если необходимы наличные средства для расчетов с контрагентами).

Это сделано для удобства, но вообще, средства, предоставленные в рамках услуги, можно переводить с одного счета на другой совершенно без проблем.

Требования для получения

Существует две разновидности овердрафт Альфа-Банка, условия по которым коренным образом не различаются – это авансовый и для клиентов банка. Так, общие условия будут таковы:

- Ставка – 15-18%;

- Комиссия – 1%, но не менее 10 тыс. рублей;

- Необходимо поручительство физических лиц (обычно это сами учредители фирмы или доверенные лица);

- Срок – до 1 года, при этом долг хотя бы частично должен быть погашен не позже 2 месяцев с момента образования перерасхода.

Различие заключаются в выдаваемой сумме:

- Авансовый овердрафт – от 500 тыс. рублей до 6 млн рублей;

- Стандартный овердрафт Альфа-Банка – 300 тыс. рублей до 10 млн рублей.

Ознакомьтесь с условиями предоставления овердрафта корпоративным клиентам (юридическим лицам)

Второе ключевое различие – форма выдачи займа. Авансовый, как видно из названия, выдается предпринимателю предварительно, он причисляется к общей сумме средств, находящихся на счете. Стандартный овердрафт предоставляется по необходимости и функционирует как кредитная линия.

https://www.youtube.com/watch?v=hu09gadULlU

Обратите внимание, погашение перерасхода по обоим типам овердрафта может производиться фиксированными ежемесячными платежами (допускается задержка не более 60 дней), либо единой суммой.

Для получения на карту Альфа-Банка овердрафта предприниматель и его бизнес должны соответствовать ключевым требованиям:

- Возраст заемщика – от 22 лет до 60 лет;

- Возраст поручителя – аналогично;

- Возраст бизнеса – 1 год.

Естественно, расчетный счет должен быть открыт в Альфа-Банке, продолжительность обслуживания также должна быть более 1 года.

Плюсы овердрафта:

- Не нужен залог, которого у относительно молодых фирм еще может не быть;

- Достаточно низкие ставки;

- Возможность гибкого погашения задолженности;

- Оплата только той части займа, которая реально была использована.

Именно поэтому овердрафт часто выбирают в качестве альтернативы стандартному кредитованию.

Обратите внимание, что при оформлении овердрафта требованиям Альфа-Банка должен соответствовать, в том числе, и поручитель юридического лица

Как подключить корпоративным клиентам

Оформление услуги осуществляется только в отделении банка. Для начала заемщику понадобится заполнить анкету. Это можно сделать в офисе Альфа-Банка или прямо на сайте, оформив виртуальную заявку. Так, в анкете нужно будет указать:

- Название фирмы и ее вид деятельности (по коду);

- Юридический и фактический адрес предприятия;

- Время работы юридического лица;

- Данные заявителя – фамилия, должность, телефон, адрес почты и т.д.;

- Желаемый размер овердрафта;

- Способ погашения;

- Место привязки овердрафта – карта или расчетный счет.

Обратите внимание, рассмотрение заявления занимает до 5 рабочих дней. Для того, чтобы подключить в Альфа-Банке овердрафт для юридических лиц, после одобрения предварительной заявки заемщику необходимо будет приготовить полный пакет документов.

По условиям Альфа-Банка в этот комплект должны входить:

- Заявление на подключение услуги;

- Еще одну анкету (на этот раз по предприятию, она будет касаться, главным образом, финансовых показателей);

- Копии паспортов учредителей;

- Справку о том, что в реестр юрлица или ИП не вносились изменения;

- Справки обо всех активных счетах во всех банках.

Оформление овердрафта производится в течение месяца после одобрения заявки.

Сохраните список документов, чтобы максимально быстро сформировать запрос на овердрафт, если вы — действующий клиент Альфа-Банка

Видео:#02 Овердрафт. Финансовая грамотностьСкачать

Овердрафт в Альфа-Банке для юридических лиц и ИП

Одна из крупнейших финансовых организаций России — Альфа-Банк, имеет широкий спектр услуг по кредитованию физических лиц – индивидуальных предпринимателей и юридических лиц. Сегодня банк предлагает около 20 видов финансирования бизнеса, среди которых особенно востребован овердрафт.

Что такое овердрафт

Овердрафт — краткосрочный кредит, предоставляемый заемщику при недостаточности денежных средств на расчетном счете для оплаты текущих платежей.

Основная цель такого кредита — доступное покрытие кассовых разрывов. Он особенно актуален для торговых предприятий, имеющих стабильные поступления торговой выручки на расчетные счета.

Овердрафтный кредит можно использовать на следующие цели:

- оплата сырья, товаров, оборудования;

- оплата арендных платежей;

- оплата хоз.расходов организации (канцтовары, бензин, уборка);

- выплата заработной платы, командировочных;

- уплата налогов и сборов.

ВАЖНО! За счет овердрафта нельзя погашать задолженность по другому кредиту или займу, приобретать ценные бумаги, погашать векселя, вкладывать в свой или чужой уставной капитал, переводить средства на другой расчетный счет, выплачивать дивиденды, снимать наличные.

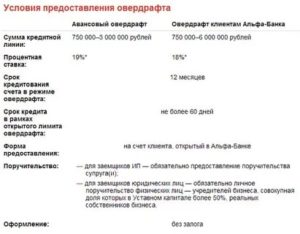

Виды и условия овердрафта

Альфа-Банк предлагает гибкие условия по овердрафтам для ИП и юридических лиц. По способу погашения задолженности возможны следующие варианты:

- Потраншевый: каждый транш предоставляется на заранее определенный промежуток времени и погашается последовательно.

- С обнулением: банк устанавливает максимальный непрерывный срок ссудной задолженности. По истечении этого срока клиент обязан погасить всю имеющуюся задолженность по выданным траншам, после чего лимит возобновляется.

По виду обеспечения овердрафт может быть:

- Беззалоговый. Срок кредитования до 1 года. Не требуется имущественного обеспечения.

- Обеспеченный. В качестве обеспечения принимается залог товара, оборудования, ценных бумаг, недвижимого имущества. Может иметь более продолжительный срок (2-3 года).

Альфа-Банком разработаны специальные предложения, удовлетворяющие потребностям индивидуальных предпринимателей, малого, среднего и крупного бизнеса.

| ИП и малый бизнес | |

| Размер лимита (руб.) | от 300 000 до 15 000 000 |

| Ставка (%) | 13,5-16,5 |

| Срок кредитования | 12 месяцев |

| Максимальный срок траншей | 60 дней |

| Дополнительные комиссии | 1% от лимита, но не менее 10 000 р. (единоразово, в момент подключения) |

| Обеспечение | · имущественное обеспечение не требуется· поручительство обязательно |

СПРАВКА! Индивидуальные предприниматели предоставляют поручительство супруга(и) если лимит овердрафта свыше 3 м.р. Юр. лица предоставляют поручительство основных соучредителей компании.

| Средний и крупный бизнес | Экспресс-овердрафт | |

| Размер лимита | Определяется индивидуально.Рассчитывается как процент от размера ежемесячных кредитовых оборотов | До 100% от размера среднемесячных кредитовых оборотов, но не более 40 млн рублей |

| Ставка | Согласовывается индивидуально, зависит от оборотов и лимита | |

| Срок кредитования | 12 месяцев | До 36 месяцев |

| Вид овердрафта | Потраншевый, с обнулением | |

| Обеспечение |

* Возможно залоговое обеспечение по требованию банка. |

Банком предусмотрены стандартные требования к заемщикам:

- срок регистрации бизнеса не менее 9 месяцев;

- для индивидуальных предпринимателей необходимо гражданство РФ и возраст 22-65 лет.

В чем преимущества

Овердрафт имеет ряд преимуществ:

- Служит эффективным источником пополнения оборотных средств.

- Имеет упрощенную процедуру оформления.

- В большинстве случаев не требуется залог.

- Проценты начисляются только за время пользования кредитными средствами и на сумму выбранного лимита. Лимит используется в размере, необходимом для покрытия расходов на текущий момент времени.

- Проценты за пользование и задолженность по основному долгу погашаются автоматически с расчетного счета заемщика.

ВНИМАНИЕ! Денежные средства, поступающие на счет заемщика, пользующегося услугой овердрафт, в первую очередь пойдут на погашение процентов и задолженности. Это необходимо помнить при планировании платежей и поступлений.

Как подключить

Овердрафты для ИП и юридических лиц предварительно согласовываются и оформляются документально, но процедура максимально упрощена.

https://www.youtube.com/watch?v=HNuouHYMR04

Чтобы получить такой кредит, клиент может оформить заявку и заполнить анкету на сайте банка или в офисе финансового учреждения. Далее следует процедура рассмотрения и одобрения заявки банком. При необходимости клиент направляет в банк учредительные и финансовые документы, если они не предоставлялись ранее.

В чем отличия от обычного кредита

Овердрафт — это особый вид возобновляемой кредитной линии. Он имеет характерные отличия:

- краткосрочность;

- возобновляемость;

- автоматическое погашение.

Овердрафт эффективный инструмент покрытия кассовых разрывов с облегченной процедурой оформления и удобным автоматическим получением денежных средств и погашением задолженности.

Видео:Что такое овердрафт и как им правильно пользоваться?Скачать

Овердрафт в Альфа-Банке для частных и юридических лиц, подключение

05.08.2017

Альфа-Банк дает возможность найти мгновенное решение в любой, казалось бы, сложной ситуации, касающейся денег, так как предлагает воспользоваться большим ассортиментом кредитов, вкладов и других услуг.

Почти у всех людей иногда возникает неотложная необходимость в недостающей сумме денег, например, когда до зарплаты ещё несколько дней.

Именно в таких случаях банк предлагает комфортный вариант, дабы не зависеть от друзей, соседей, родственников или специально не идти в банковское отделение ради мизерного кредита.

Кредитная линия (овердрафт) – это небольшая денежная сумма, которую можно взять ненадолго у банка и внести при первом зачислении средств на базовый счет. Обратите внимание, что данный кредит комфортен и доступен Вам именно тогда, когда действительно нужен.

Предложение «Овердрафт» в Альфа-Банке

Кредитование расчетного счета или овердрафт – это, по сути, не кредит, а определенный тип займа. Если на первый взгляд они похожи, то при более детальном рассмотрении можно отметить массу несоответствий. Вследствие различий данный банковский продукт является обособленным от остальных.

Возможность подключения овердрафта открыта как для частных лиц, так и для предпринимателей.

Для кого предназначен

Применить его можно следующим клиентам:

- Физические лица: получающие заработную плату через банк и клиенты из определенных компаний, индивидуальные предприниматели, лица, регулярно применяющие пластиковые карты.

- Юридические лица. Банк дает возможность воспользоваться кредитной линией для данной категории клиентов, если их деятельность официально осуществляется от двенадцати месяцев и более на дату заполнения заявления.

Вы можете заметить, что данная услуга доступна практически всем пользователям Альфа-Банка, у которых есть пластиковые карты и личные счета.

Главные отличия от обычного кредита

Для выяснения отличительных особенностей овердрафта и обычного кредита, сопоставим данные услуги.

по теме: https://www..com/embed/tpXEpmNqpacОвердрафт предоставляется:

- Настоящим пользователям банковских услуг. Непременное правило – владение личным счетом или карточным продуктом с постоянными зачислениями денежных сумм. В то же время Альфа–Банк предлагает кредитную линию к карте, на которую зачисляется заработная плата. Чтобы оформить кредитный продукт данные условия не требуются.

- Период займа. Овердрафт оформляется на двенадцать месяцев, однако возможно беспрерывно использовать сумму на максимальный срок до шестидесяти суток. Таким образом, весь период работы овердрафта, брать денежные средства возможно при необходимости и вносить их до восстановления баланса. Если рассмотреть кредитную карту, то по ней возможно пользоваться суммой и нет определенных ограничений по срокам погашения баланса (исключая время окончательного закрытия карты).

- Количество денежных средств. Разберем, каким образом устанавливается лимит кредитной линии, взяв за образец услугу банка «овердрафт для зарплатных клиентов». Лимит кредитного продукта возможно сделать намного больше заработной платы, зачисляемой на р/с. Если речь идет о кредитовании личного счета (овердрафте), то сумма не может превышать две заработные платы.

- Плата за использование. Плата взимается только за те денежные средства, которые сняты со счета, но не за всю сумму овердрафта. Эта особенность уподобляет кредитную линию и кредитный продукт друг другу. Однако, кредитование личного счета всегда дешевле для пользователя, так как при такой форме ссуды проценты ниже, чем по обычному кредиту. Также уменьшает плату более короткий период использования овердрафта.

- Пополнение лимита. Лимит кредитной линии пополняется автоматизировано при поступлении заработной платы либо иных денежных средств на р/с, куда подключен овердрафт. Вносить плату по кредитному продукту необходимо самому пользователю.

- Нужна ли новая пластиковая карта? Нет. Когда открывается овердрафт в Альфа-Банке для физических либо юридических лиц, то нет необходимости в оформлении другой пластиковой карты. Это связано с тем, что кредитная линия подключается к действующей карте, на которую поступает заработная плата либо зачисляются иные средства. Овердрафт – денежные средства банка, превышающие собственные средства на р/с.

- Поручительство. Чтобы оформить овердрафт необходимо предоставить поручителя, в отличие от кредитного продукта.

Возможности для пользователей услуги

Отметим основные моменты:

- Овердрафт, по сути, не является кредитным продуктом, несмотря на определенные соответствия.

- Это средства, превышающие заработную плату или ренту, их комфортно снимать, если есть потребность в определенной сумме, чтобы дождаться заработной платы или оплатить услуги, в случае нехватки денег на расчетном счете компании.

- Средства списываются сразу автоматизированно при зачислении денег на р/с, таким образом пополняется баланс банковского продукта — «Альфа-Банк овердрафт».

- Исключена возможность превышения баланса овердрафта, для распоряжения суммой выше необходимо подать заявку на другой кредитный продукт.

Подключение овердрафта

Данная инструкция необходима клиентам, которые хотят оформить банковский продукт – «овердрафт зарплатная карта» от Альфа-Банк, куда поступает заработная плата. Что необходимо для оформления и активирования продукта?

Для пользователей с зарплатными картами

Если Вы получаете заработную плату на карту Альфа-Банка, то Вам нужно лишь оформить заявление и предоставить паспорт, для активирования данного банковского продукта на двенадцать месяцев.

https://www.youtube.com/watch?v=9hI7OfrT2K0

Стоит ли подключать услугу на свою зарплатную карту и вы всегда сможете расплачиваться резервными средствами.

Юридическим лицам

Если Вы являетесь юрлицом, то Вам необходимо собрать определенный пакет документов, чтобы оформить в банке «овердрафт для ооо» (список документации, которая потребуется при подключении банковского продукта для юридических лиц и индивидуальных предпринимателей, находится на интернет странице банка).

Помимо пакета документов необходим поручитель:

- Если клиент – индивидуальный предприниматель, то поручителем может быть муж или жена, в случае, когда заявитель замужем или женат;

- Если клиент – юрлицо, то поручителем могут стать совместные учредители (как физлица), если их часть в основном фонде общего бизнеса превышает половину.

Из-за чего может произойти технический овердрафт

- По причине изменения стоимости мировых валют. Данная ситуация может возникнуть, если расплачиваться за что-либо в долларах, евро и т.п. со счета в рублях.

Обмен идет по текущему курсу валюты, однако, когда до пополнения баланса и закрытия задолженности по карте в рублях был скачек стоимости валют, тогда задолженность резко вырастет и возможно станет выше санкционированного банковской организацией.

При данных обстоятельствах задолженность пользователя будет превышать лимит, который предоставила банковская организация.

- Несанкционированные финансовые процедуры. Пользователь приобретает товар либо сервис, имея малую денежную сумму на карте.

В случае, когда вслед за этим действием, будут сняты деньги за предыдущую финансовую процедуру, тогда возникнет увеличение фактической задолженности, баланс р/с станет минусовым и произойдет несанкционированный банком вид кредитной линии.

- Неполадки и сбои в работе системы.

В случае неполадок банковская организация может повторно предоставить сумму кредитной линии на счет в течение финансовой процедуры. Чаще всего при решении технических проблем избыточный лимит бывает удален. Но при нехватке денег в момент списания, денежные средства в любом случае будут сняты, и фактическая задолженность будет выше положенной.

Каким образом избежать технического овердрафта

Для исключения сбоев и появления технического овердрафта, необходимо контролировать зачисляемые средства. Неучтенные суммы не являются подаренными – это производные технических ошибок. В данном случае, во избежание технического овердрафта, нужно сразу уведомить банк и отменить сбой.

Следует всегда внимательно относится к своему балансу на карте, чтобы не тратить время на разбор ситуации с возможными сбоями и техническим овердрафтом.

Преимущества Овердрафта от Альфа-Банк

Открытие овердрафта в Альфа-Банке – это комфортная и моментальная возможность получить средства на небольшой период и под невысокий процент.

Не возникнет ситуации, когда будут нужны дополнительные деньги и придется пойти на их поиски.

Вы сможете просто снять их со своего счета, не одалживая у знакомых или в банковской организации, а потом они спишутся со счета при первом зачислении средств.

🔥 Видео

IL BARISTA. Деньги ЗДЕСЬ и СЕЙЧАС // "Альфа-Овердрафт"Скачать

ОВЕРДРАФТ | Что это такое и как им правильно пользоваться?Скачать

Расчетный счет в Альфа-банке: обзор тарифов для юридических лицСкачать

Овердрафт - что это такое простыми словами + виды, лимиты и проценты овердрафта в банке по картеСкачать

КРЕДИТ НА БИЗНЕС. Где брать кредит на бизнес? Точка, Тинькофф, Сбер, ВТБ, Альфа / Кредит на бизнесСкачать

Что такое Технический овердрафт - Минус на дебетовой картеСкачать

Беру кредит у коллектора и списываю долг бесплатно. Банкротство физических лицСкачать

Лизинг авто в Альфа Банке для юридических лицСкачать

Чем опасен овердрафтСкачать

Что такое овердрафтСкачать

Финансовая грамотность. ОвердрафтСкачать

Что такое лимит овердрафта для юридических лиц?Скачать

Кредитная линия: что это такое и как можно открыть?Скачать

Что такое овердрафт?Скачать

Хитрый способ для Кредитной карты: Бесконечный льготный периодСкачать