Развитие предпринимательства в России разбудило коммерческую жилку у сотен тысяч россиян.

Время довольно быстро показало, что без знания основ экономики сложно чего-либо добиться в условиях жесткой конкурентной борьбы.

Усваивая азы экономической науки, эти люди столкнулись с термином перевертышем, который сколько ни учи — ни запоминай, все равно сходу никогда не ответишь: дебиторская задолженность – это когда нам должны или мы должны.

- Что это такое

- Когда возникает

- Зачем учитывать

- Как возникла путаница в терминологии

- Отличие от кредиторской задолженности

- Виды дебиторки

- Чем хороша, а чем плоха

- Управление дебиторской задолженностью

- Учет дебиторской задолженности

- Как списывается дебиторская задолженность

- Заключение

- Дебиторская задолженность

- 2. Чем отличается дебиторская и кредиторская задолженность?

- 3. Виды дебиторской задолженности

- 4. Управление дебиторской задолженностью предприятия

- 5. Инвентаризация дебиторской задолженности

- 6. Оборачиваемость дебиторской задолженности

- 7. Взыскание дебиторской задолженности

- 8. Списание дебиторской задолженности

- 9. Отчет по дебиторской задолженности

- 10. Продажа и покупка дебиторской задолженности

- Что такое дебиторская задолженность простыми словами

- Основные виды задолженности

- Способы управления дебиторской задолженностью

- Сбор документов и досудебное урегулирование

- Документы для судебного урегулирования

- Обращение в суд

- Какие могут возникнуть сложности

- Как повысить шансы на взыскание

- Особенности страхования

- Дебиторская задолженность — что это такое простыми словами

- Причины, по которым возникает дебиторская задолженность

- Как управлять дебиторской задолженностью?

- Дебиторская задолженность (debet) — что это и как работает

- 1. Что такое дебиторская задолженность простыми словами

- 2. Как используется дебиторская задолженность

- 3. Бухгалтерский учёт дебиторской задолженности

- 4. Виды дебиторской задолженности

- 🎥 Видео

Что это такое

В постановке вопроса нет подвоха. Сложности появляются, когда в голове всплывает формулировка дебиторской задолженности из экономических учебников: дебиторка — это деньги или другие финансовые активы, которые возвращает (или должен возвратить) дебитор. Но помилуйте. Я взял кредит в банке. Следовательно, я дебитор, а банк кредитор. Здесь все просто и понятно.

Идем дальше. Я, дебитор, обязан выплатить (вернуть) банку кредиторскую задолженность, потому что я ему должен, я взял у него кредит. Опять все просто и понятно.

Тогда почему в учебниках написано, что дебиторскую задолженность выплачивает дебитор? Вот с этого места и начинают «закипать» мозги у людей, увлеченных бизнесом, а не экономикой.

Попробуем внести ясность в понятие «что такое дебиторская задолженность» простыми словами.

Когда возникает

В коммерческих организациях или у предпринимателей, занимающихся производством, сферой оказания услуг или торговлей постоянно возникают ситуации, когда им должны или они должны.

Долг перед ними возникает в следующих случаях:

- В соответствии с договором поставки, покупатель или получатель услуг (в гражданском праве называется контрагент, т.е. тот, кто находится против, противостоит другой стороне, во время заключения договора) оплачивает уже полученный товар (услугу) через определенное время: после его реализации или с отсрочкой платежа на 10, 20 или 30 дней. Иногда этот период может быть в несколько месяцев;

- Договором поставки предусмотрена предварительная оплата товаров или услуг. Деньги за них перечислены, но на склад плательщика ничего не поступило;

- Товар продан в рассрочку — это уже в торговле;

- Уплачены налоги, но при сдаче квартального или годового баланса были произведены корректировки (уточнения) налогооблагаемой базы, в результате чего выяснилось, что была перечислена большая, чем требовалось, сумма. Налоговая инспекция, как правило, переплаты не возвращает. Они становятся дебиторской задолженностью и будут засчитаны в счет погашения налогов следующего отчетного периода;

- Сотруднику организации выдали наличные деньги на командировочные расходы или покупку различных канцелярских принадлежностей. До тех пор, пока не будут представлены документы, подтверждающие расход полученных средств на благо организации, сотрудник считается должником перед организацией.

Зачем учитывать

Такие ситуации в обязательном порядке необходимо фиксировать в бухгалтерском учете. Ведь это собственные средства или, как их еще называют бухгалтера — активы предприятия (организации). Такие записи нужны для того, чтобы:

- правильно определять налогооблагаемую базу;

- знать общую сумму задолженности перед организацией;

- вести учет кто и сколько должен;

- управлять собственными активами (об этом более подробно несколько ниже).

Проводки должны быть стандартными, понятными любому бухгалтеру или финансисту. Для этого потребовалось ввести в бухгалтерскую терминологию понятие, четко описывающее создавшуюся ситуацию.

Остановились на давно проверенной записи: «он должен», что на английском звучит как «debet» (впервые ее стали применять торговые люди в своих амбарных книгах, где с левой стороны писали на латыни «debitum» — «долг»).

Как возникла путаница в терминологии

Все было бы понятно и не запутывало простых людей, если бы не докторская диссертация одного из ученых мужей, который до конца не разобрался и предложил свою формулировку дебиторской задолженности — это денежные средства, которые должен возвратить (выплатить) дебитор.

https://www.youtube.com/watch?v=JFUa4uffUCY

В соответствии с формальной логикой, он прав, но на практике возникло разное понимание термина, о чем говорилось выше. На наш взгляд лучше пользоваться объяснением термина, приведенного в Википедии, где пишут, что дебиторка — это бухгалтерский термин для отражения суммы долгов, возникших перед компанией или фирмой со стороны граждан, других компаний и фирм.

Отличие от кредиторской задолженности

Мы выяснили, что дебиторка возникает, когда кто-то должен нам. Следуя логике, кредиторская задолженность — это когда уже должны мы. В бухучете оба вида задолженности представляют левую и правую часть баланса или, по-другому, активы и пассивы фирмы.

Кредиторка возникает в результате:

- получения продукции, товаров и услуг с отсрочкой платежа;

- просрочки платежных обязательств за ранее поставленные материально-технические средства по истечении срока отсрочки, предусмотренного договором поставки;

- выдачи векселей под кредиты;

- задержки выплаты заработной платы и т.д.

Виды дебиторки

В бухучете виды дебиторской задолженности определяют по способу возникновения; сроку возврата и форме возникновения.

По форме возникновения выделяют:

- Торговую дебиторку — появляется в процессе производственной деятельности. Это могут быть предоставленные покупателям отсрочки платежей или сделанная предоплата за материально-технические ценности или услуги;

- Неторговая — не связана непосредственно с производством и реализацией продукции: авансы по заработной плате сотрудникам, излишне переведенные деньги при выполнении обязательств перед всеми видами бюджета (налоги, фонды), выплаченные до окончания года дивиденды и т.д.

По сроку возврата:

- Долгосрочную, более года, дебиторку;

- Краткосрочную — погашение в течение 12 месяцев.

Наиболее важные виды дебиторки, существенно влияющие на результаты работы кредитора:

- Нормальная (в сленге бухгалтеров можно встретить также: стандартная и обычная). Возникает в результате осмысленных действий сотрудников фирмы (предприятия), действующих в рамках заключенных договоров при реализации товаров или закупке материалов или сырья, переплат в бюджет, выдаче наличных денег сотрудникам;

- Просроченная (еще ее называют неоправданной) — срок оплаты или поставки продукции в соответствии с договорами наступил, а поступления денег на расчетный счет (в кассу предприятия) или поставки оплаченной продукции нет.

В свою очередь, просроченная подразделяется на ряд подвидов:

- Сомнительную. У должника возникли серьезные финансовые проблемы, в связи с чем, появляются риски невозврата задолженности;

- Невостребованную. Долги, о которых фирма сама забыла и своевременно не потребовала возврата задолженности. Виноваты только сотрудники организации. Должник всегда будет до последнего оттягивать возврат задолженности. Напомнили, сразу же оплатил;

- Мораторная — самая обидная. Возникает в случае отзыва лицензии у банка, в котором открыт расчетный счет;

- Безнадежная — вероятность возврата не превышает 0,0%.

Чем хороша, а чем плоха

Отметим, что ни один хозяйствующий субъект не функционирует без дебиторской задолженности. Ее образование вызвано экономическими реалиями рынка:

- Для должников (компаний, предприятий, фирм, физических лиц) — это возможность получить бесплатный кредит для пополнения собственных средств. Для юридических фирм — оборотных;

- Для кредитора, предоставившего такую возможность на законных основаниях, — это освоение новых территорий с увеличением количества контрагентов. Это вынужденная мера, но положительная, так как ведет в конечном итоге к увеличению прибыли.

Есть в такой ситуации и отрицательные моменты. Если сумма задолженности не превышает оборотные средства (деньги, которые используются на закупку сырья, материалов, комплектующих запчастей, выплату заработной платы сотрудникам и т.д.) фирмы-кредитора — польза очевидна.

https://www.youtube.com/watch?v=GYhcA5rdq8M

Если же по недосмотру одной из служб предприятия (бухгалтерия, сбыт, а то и обоих сразу) произошло неоправданное увеличение дебиторки, предприятие вынуждено брать в банке кредит для пополнения оборотных средств — в противном случае парализуется работа. За кредиты необходимо платить. В результате вместо дохода убытки. Поэтому нужно очень тщательно следить за дебиторкой и управлять ею.

Управление дебиторской задолженностью

Чрезмерно высокая сумма дебиторской задолженности может, как снежный ком, наращивать проблемы предприятия (фирмы или ИП) в финансовой сфере: недостаток оборотных средств покрывается кредитными деньгами.

Для их возврата берется еще один, больший по сумме кредит и т.д., пока не возникает точка невозврата — банкротство. Поэтому очень важно управлять своими активами, временно предоставленными другим организациям.

Работа в этом направлении начинается с анализа дебиторки: кто должен, на какой срок сорваны платежи, почему возникли. Затем разрабатывается план по взысканию задолженности. Это может быть работа в юридической плоскости, когда долги фиксируются на определенную дату, и расписывается порядок их возврата:

- составляется график погашения задолженности;

- рассматриваются варианты бартера;

- выявляются фирмы и предприятия, которые сами должны нашему дебитору, в результате чего составляются договора перевода долга.

Задолженность просто продается коллекторам или заинтересованным в такой операции организациям. Последний, самый жесткий вариант возврата долга, — хозяйственный суд, т.е. подача искового заявления о принудительном взыскании задолженности.

Но это аварийный вариант работы с дебиторкой. Процесс должен быть постоянный, на плановой основе и не допускать возникновения критических ситуаций. Для этого необходимо:

- обеспечивать юридическое сопровождение всех сделок — без договора поставки или покупки не вступать в хозяйственные отношения с другими субъектами хохяйствования;

- перед заключением договора тщательно проверять финансовое состояние контрагента;

- иметь финансовое обеспечение дебиторки (после поставки продукции у предприятия должны остаться оборотные средства в сумме, достаточной для нормального функционирования);

- тщательный учет и контроль задолженности — на каждого должника открывается отдельный счет;

- работа по взысканию просроченной задолженности должна начинаться на следующий, по истечении срока, день;

- претензионная работа с недобросовестными должниками — предъявлять штрафы, пени и т.д.

Учет дебиторской задолженности

Основные понятия объяснены выше. А как она учитывается в бухучете, точнее, дебиторская задолженность, какой счет ее фиксирует (отражает)?

Для учета краткосрочной дебиторки используются счета:

- 60 «Расчеты с поставщиками и подрядчиками» — сделана предоплата;

- 62 «Расчеты с покупателями и заказчиками» — отпущен товар с отсрочкой платежа;

- 68 «Расчеты по налогам и сборам» — возникла переплата в бюджет;

- 69 «Расчеты по социальному страхованию и обеспечению» — перечислены лишние деньги соцстраху и в ПФР;

- 70 «Расчеты с персоналом по оплате труда» — сотрудник предприятия не отчитался за полученные суммы или с него взыскиваются средства за нанесенный организации материальный ущерб, а также счетам № 71, 73, 75, 78.

Как списывается дебиторская задолженность

В соответствии с законодательством РФ, задолженность можно списать в трех случаях:

- истек срок исковой давности — 3 года;

- служба судебных исполнителей приняла решение о том, что взыскать долг невозможно;

- должник прошел процедуру ликвидации.

Заключение

Дебиторская задолженность выступает очень эффективным инструментом развития производства. Означает, что нам должны. Но если весь процесс пустить на самотек — возможны самые неприятные последствия, вплоть до банкротства организации.

Видео:Дебет и кредит простыми словамиСкачать

Дебиторская задолженность

Дебиторская задолженность – это финансовые и товарные активы компании, работающие на контрагента в результате сделки, договора и т.п. В роли контрагента могут выступать покупатели, подрядчики и другие подотчетные лица. Дебиторская задолженность относится к имуществу компании (ее активам) и подлежит инвентаризации независимо от срока погашения.

Простыми словами понятие дебиторская задолженность компании – это сумма долга, которую еще не вернули заемщику, за определенные услуги или товар.

Приведем пример дебиторской задолженности:

Предприятие «MAX» специализируется на изготовлении строительных смесей. У него имеется несколько дебиторов (должников), это фирмы, которые не имеют финансовой возможности произвести оплату товара сразу.

Две стороны заключают договор с указанием срока погашения задолженности и всех нюансов в случае его невыполнения. Таким образом, компания «MAX» не отказывая в займе, в будущем получит экономическую прибыль.

К содержанию

2. Чем отличается дебиторская и кредиторская задолженность?

При дебиторской задолженности у вашей компании имеются должники, а в случае кредиторской задолженности должниками являетесь вы. С одной стороны, отсутствие дебиторской задолженности свидетельствует об осторожности компании, так как не все должники в конечном итоге имеют возможность вернуть долг. Но и при этом фирма лишает себя потенциального дохода от добросовестных контрагентов.

https://www.youtube.com/watch?v=PXpfrVzvNdY

Касательно кредиторской задолженности, та же история, ее высокий уровень указывает на проблемы компании, а отсутствие демонстрирует успешность и окупаемость бизнеса собственными силами.

Но так как КЗ является сторонним капиталом, было бы глупо не воспользоваться возможностью развиваться за счет чужих инвестиций.

Из этого следует вывод, что значение имеет не само наличие, а объем и соотношение дебиторской и кредиторской задолженности.

К содержанию

3. Виды дебиторской задолженности

Существует множество критериев, по которым можно классифицировать виды дебиторской задолженности, но мы обратимся к основным.

В зависимости от срока погашения:

В зависимости от поступления оплаты:

Во избежание серьезных последствий неуплаты долга, фирмы создают резервы по сомнительным долгам. Объемы резервов утверждаются индивидуально, все зависит от финансового положения дебитора и вероятности погашения обязательств. Устанавливается резерв по сомнительным долгам после проведения инвентаризации.

К содержанию

4. Управление дебиторской задолженностью предприятия

Часто встречаются ситуации, когда предприятие, стремясь увеличить прибыль, начинает перегружать себя дебиторами, что в итоге может привести к большому количеству неоплаченной задолженности и даже к банкротству предприятия. Разумные управленцы уделяют большое внимание объему долгов и ведут строгий учет дебиторской задолженности с помощью различных инструментов, например Excel.

Методы управления дебиторской задолженностью:

- Усиление работы с дебиторской задолженностью – взыскание долгов, не прибегая к помощи судебных органов.

- Контроль баланса и анализ кредиторской и дебиторской задолженности.

- Мотивация сотрудников отдела сбыта (относительно принятия мер, с целью максимально быстрого возврата средств со стороны дебиторов).

- Подсчет реальной стоимости ДЗ, учитывая возможность ее продажи.

- Создание системы реализации, при которой регулярно и гарантированно будут происходить платежи, например система скидок для пунктуальных клиентов.

- Расчет предельного уровня дебиторской задолженности.

- Аудит потерь от ДЗ (какую прибыль могла получить фирма в случае моментальной оплаты и использования этих денег).

При грамотном контроле и управлении дебиторской задолженностью, предприятие максимально может оградить себя от рисков, связанных с непогашением долгов, снижением платежеспособности и недостатком оборотных средств.

К содержанию

5. Инвентаризация дебиторской задолженности

Инвентаризация дебиторской задолженности – это сверка документов с контрагентами, подтверждение наличия задолженности и ее размеров. Проводят инвентаризацию перед годовым отчетом, сменой главного бухгалтера, при ликвидации или реорганизации предприятия и в случае чрезвычайных ситуаций, например пожара.

Инвентаризация осуществляется на определенную дату, предприятие отправляет данные по задолженности своим заемщикам, и те должны в письменной форме подтвердить или опровергнуть наличие и сумму долга.

Это в идеале, но на деле не все так гладко, во-первых, инвентаризация может занять большое количество времени, в некоторых фирмах показатели доходят до месяца.

Во-вторых, не все должники отвечают на запросы, особенно те, чья задолженность уже давно ждет, чтобы ее погасили.

Далее проблема заключается в урегулировании несоответствий данных, в таком случае приходится сверять все проведенные операции с данным предприятием, особую сложность это создает, если предприятие находится в другом городе или, еще лучше, в другой стране.

При отправлении справки о дебиторской задолженности, нужно учитывать тот факт, что предприятие может являться и дебитором и кредитором одновременно.

Даже если по подсчетам вы оказались должником, ведомость высылать нужно, при этом указывать сумму и дебиторской и кредиторской задолженности.

https://www.youtube.com/watch?v=Kgo4z9ulu8w

После проведения сверок, предприятие должно составить акт инвентаризации, некоторые устанавливают собственный шаблон формы, или же используют стандартный, например: образец 1 (скачать).

К содержанию

6. Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности показывает, насколько быстро фирма получает оплату ДЗ за проданные товары и услуги.

Коэффициент оборачиваемости дебиторской задолженности показывает, насколько эффективные меры предпринимает организация для минимизации ДЗ. Этот показатель количественно измеряет, сколько раз фирма получила оплату за период в размере среднего остатка неоплаченной задолженности от своих покупателей.

*Средний остаток дебиторской задолженности рассчитывается, как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленное на 2.

Формула оборачиваемости дебиторской задолженности:

Период оборачиваемости дебиторской задолженности в днях формула:

*ОДЗ в днях показывает количество дней, в течение которых задолженность остается неоплаченной.

Как таковой нормы коэффициента оборачиваемости не существует, для каждой отрасли она будет различной. Но в любом случае, чем выше ОДЗ, тем лучше для организации, это означает, что покупатели быстро погашают задолженность.

К содержанию

7. Взыскание дебиторской задолженности

Любое предприятие встречается с проблемой непогашения дебиторской задолженности. Конечно, у покупателя могут быть различные веские причины, но кого это волнует? Компания желает взыскать свои деньги за предоставленный товар.

Возврат дебиторской задолженности можно осуществлять разными методами, например, нанять мафию, ну а если законно, то лучше предъявить претензию или обратиться в судебные органы. Если вы решили уладить конфликт полюбовно, вам следует направить претензию должнику, чтобы четко изъяснить вашу позицию и выяснить имеет ли он какие-либо обоснованные возражения.

В обращении взыскания дебиторской задолженности нужно указать следующие пункты:

- Требование уплаты долга

- Подробный расчет суммы возникшего долга

- Расчет начисления процентов

- Крайний срок погашения задолженности

- Предупреждение об обращении в суд

Помимо этого, под претензией должна стоять подпись уполномоченного лица, так же следует приложить копии всех документов, имеющих отношение к задолженности. Если должник получил ваше письмо (должны быть доказательства) и не отреагировал в установленные сроки, то со спокойной совестью вы можете обращаться в суд с требованием возврата дебиторской задолженности.

К содержанию

8. Списание дебиторской задолженности

По закону задолженность считается просроченной, если истек срок исковой давности долга (3 года) и безнадежной задолженностью, если фирма не имеет возможности выплатить долг.

На этих основаниях предприятие имеет право списать задолженность.

Списание безнадежной просроченной дебиторской задолженности разрешено проводить в заключительный день периода, в котором прошел срок исковой давности.

Списание дебиторской задолженности с истекшим сроком давности можно осуществить двумя методами.

Первый – использовать для этой цели резерв сомнительных долгов, если для данного долга резерв не был предусмотрен, то списать на финансовые результаты.

Проводки списания дебиторской задолженности нужно проводить исключительно по каждому обязательству отдельно. Причиной для этого могут служить результаты инвентаризации, письменные подтверждения или распоряжение руководителя предприятия.

Образец приказа о списании дебиторской задолженности: образец 2 (скачать).

Списание безнадежной ДЗ не является фактическим аннулированием долга, поэтому в течение пяти лет после списания дебиторская задолженность отражается в балансе. И на протяжении всего периода нужно следить за финансовым состоянием должника, не появилась ли у него возможность погасить долг.

https://www.youtube.com/watch?v=mQ8i_ObjNyE

К содержанию

9. Отчет по дебиторской задолженности

Для руководителя важно иметь представление о том, какое количество средств он может использовать, когда будут следующие поступления и на основании отчета продумывать свои действия относительно финансов. Так же по данным отчета можно дать оценку дебиторской задолженности каждого клиента, кто ответственно совершает платежи, а кто даже не понимает важности своевременной уплаты долга.

Образец расшифровки дебиторской и кредиторской задолженности образец: образец 3 (скачать).

К содержанию

10. Продажа и покупка дебиторской задолженности

Если у вас нет ни малейшего желания разбираться с должниками, но желаете вернуть средства, вы можете продать дебиторскую задолженность, если есть лица, каковым это будет интересно. Зачастую это люди, которые сами имеют долг перед дебитором.

Предприятие имеет возможность купить дебиторскую задолженность, по более низкой цене, так сказать со скидкой, а затем предъявить должнику документы и потребовать возврата долга по полной стоимости.

Для продажи задолженности согласия должника не нужно, достаточно будет его известить о продаже долга.

Оптимизация системы продаж предприятия и минимализация рисков в работе с дебиторской и кредиторской задолженностями

Видео:Что такое дебиторская задолженность? Примеры дебиторской задолженности.Скачать

Что такое дебиторская задолженность простыми словами

Смысл выражения «кредиторская задолженность» чаще всего понятен сразу ввиду большого сходства по звучанию и значению с термином «кредитование».

А вот фраза «дебиторская задолженность» часто ставит в тупик не только обычных граждан, но и начинающих предпринимателей, не понимающих как может задолженность относится к активам компании.

Попробуем объяснить, что такое дебиторская задолженность простыми словами.

Кредиторская задолженность отражает долговые обязательства компании перед контрагентами и бюджетом.

Дебиторская задолженность свидетельствует о наличии долгов перед компанией. Это может быть отгруженная продукция, выполненные работы и услуги, полностью или частично не оплаченные потребителями. Фактически это часть имущества фирмы, временно находящаяся в распоряжении контрагентов. Поэтому дебиторская задолженность отражается в столбце активов бухгалтерского баланса.

Редкое предприятие может похвастаться отсутствием дебиторской задолженности. Это обусловлено производственной необходимостью и особенностями конкурентной среды.

Покупателю выгодно приобретать товар или услуги в рассрочку, а продавцу интересно расширять свою клиентскую базу посредством предложения лучших условий.

В результате возникает ситуация когда товары уже отгружены, а оплата за них еще не получена.

Также дебиторскую задолженность увеличивают суммы авансовых платежей, перечисленных поставщикам в качестве предоплаты. Сюда же относят излишне уплаченные суммы в налоговые органы и страховые взносы во внебюджетные фонды. Если говорить простыми словами, то любая предоплата или отпуск товара в долг образует дебиторскую задолженность.

Отдельной строкой отражаются расчеты с персоналом организации. Это может быть как переплата по зарплате, так и выданные под отчет суммы. Последние будут отражаться в качестве долга до предоставления сотрудником авансового отчета с указанием приобретенных товаров и документов, подтверждающих факт расходов.

Список вариантов и условий возникновения дебиторской задолженности:

- У компании куплены товары или услуги в рассрочку.

- Ошибочно уплаченные излишние суммы в налоговые органы и страховые взносы во внебюджетные фонды.

- Ошибочные переплаты по зарплате.

- Выданные сотрудникам суммы под отчет и другое.

Основные виды задолженности

Дебиторская задолженность делится на 2 большие группы:

К первой категории относят:

- Отгруженные товары или оказанные услуги, расчеты по которым произойдут через некоторое время согласно договору.

- Денежные средства, выданные сотрудникам на текущие хозяйственные расходы.

- Авансовые платежи поставщикам и подрядчикам.

Просроченная дебиторская задолженность включает в себя:

- Долги за выполненные работы и поставленные товары, не оплаченные в установленное договором время.

- Суммы на руках у сотрудников, срок предоставления авансового отчета по которым истек.

Просроченная задолженность, в свою очередь, бывает сомнительной и безнадежной. В эти две категории редко попадают подотчетные лица, поскольку их долги легко закрыть путем удержания растраченных средств из зарплаты. Поэтому основная доля просроченной задолженности приходится на расчеты с контрагентами.

https://www.youtube.com/watch?v=FfDCWFPgcb4

Не обеспеченные залогом или поручительством сделки, срок оплаты по которым истек, формируют структуру сомнительной дебиторской задолженности. Если компания в течение трех лет не сумела вернуть свои средства, то сомнительный долг переходит в статус безнадежного и списывается в убыток.

Способы управления дебиторской задолженностью

Для возвращения просроченных долгов организации прибегают к различным действиям. Если контрагент действительно переживает временные трудности, то стороны договариваются о рассрочке или решают вопрос путем бартерного обмена.

Иногда переговорный процесс не приносит желаемого результата. Тогда договор передается в юридический отдел, либо компания прибегает к услугам сторонних юристов. На этом этапе принимается решение о целесообразности взыскания недополученных средств в судебном порядке.

Оценка платежеспособности покупателя — понятие вероятностное и не всегда показывает реальное положение дел. Поэтому многие компании предпочитают страховать дебиторскую задолженность, перекладывая свои риски на плечи страховщика.

Взыскание дебиторской задолженности через суд — это процедура, строго регламентированная, действующим законодательством РФ. Она включает в себя обязательный досудебный и судебный порядок взыскания. Соблюдение процедуры взыскания в судебном порядке и наличие документально обоснованного требования задолженности гарантирует получения судебного акта и исполнительного листа.

Сбор документов и досудебное урегулирование

Для начала понадобится подготовить мотивированную официальную претензию должнику, соблюсти процессуальные сроки и направить по юридическому адресу должника. В претензии нужно указать реквизиты должника, документы-основания, которые подтверждают факт возникновения задолженности, сумму, способы и сроки погашения задолженности.

Документы для судебного урегулирования

В случае отсутствия возврата долга в рамках досудебного урегулирования спор переходит в судебную стадию урегулирования. Для этого понадобятся оригиналы договоров, а также первичной документации, в которых зафиксирован факт исполнения со стороны кредитора.

Это может быть договор на поставку, договор на оказания услуг или иные виды поименованных и/или смешанных договоров, в соответствии с Гражданским кодексом РФ.

При доказывании факта наличия права требования к должнику, важно иметь документальное обоснование (подписанные оригиналы договоров, актов или выплат по счет-офертам (при взыскании аванса), товарных накладных/товарно-транспортных накладных, актов сверок и прочих документов).

При отсутствии подписанного договора, задолженность возможно взыскать как разовую сделку по поставке на основании товарной накладной, или как акцепт оферты (например, путем оплаты счета или акцепт конкретными действиями).

Обращение в суд

После истечении срока на соблюдение досудебного процесса урегулирования спора (30 календарных дней, если иное не установлено договором), необходимо подготовить исковое заявление, в соответствии с требованиями Арбитражного процессуального кодекса РФ, и направить в суд.

Важный момент:

Необходимо правильно определить подсудность судебного разбирательства. По общему правилу, если иное не предусмотрено договором, исковое заявление направляется в суд по месту нахождения должника. Копию искового заявления необходимо направить ответчику заказным письмом. Квитанцию об оплате почтовых услуг нужно сохранить, так как ее придется предъявить в суде.

В рамках судебного производства иски могут рассматриваться в общем или упрощённом порядке (сокращенные сроки и без вызова сторон). Это зависит от предмета спора и размера исковых требований.

После вынесения решения суда следует этап выдачи исполнительного листа и непосредственного взыскания (добровольного — самим должником, или через банки путем списания со счетов или принудительный — службой судебных приставов).

Какие могут возникнуть сложности

Вернуть средства получается далеко не всегда. Подтверждение этому — данные государственной организации ЕМИСС, которая анализирует множество факторов социально-экономической жизни нашей страны.

Интересно, что размер просроченной дебиторской задолженности организаций стабильно растет. Например, в 2013 году он составлял 1,2 миллиарда рублей, а в 2017 году почти в два раза больше — 2,2 миллиарда рублей.

https://www.youtube.com/watch?v=nDb2NR3BG2Y

В некоторых ситуациях получение положительного решения суда не гарантирует возврат денежных средств, при отсутствии денег или иного имущества должника на момент получения решения суда.

Важно:

С момента возникновения спора о возврате долга необходимо отслеживать возможные недобросовестные действия должника по выводу активов со счетов компании. В судебном процессе возможно реализовать право истца на наложение ареста на имущество должника для блокирования таких действий.

Просроченная дебиторская задолженность образуется тогда, когда ее взыскание через суд не приводит к желаемому результату, или кредитор не занимается взысканием.

Как повысить шансы на взыскание

Значительно повысить эффективность процесса взыскания можно с помощью специальных сервисов, доверив им все юридические вопросы, подготовку и отправку исковых заявлений. Это абсолютно законно и уже стало регулярной практикой для многих предприятий.

Одним из таких сервисов является Дебеток — debetok.ru. Сервис работает по всей России, услуга фактически является бесплатной для заказчика. Расходы на представление интересов в суде в размере 9000 рублей компенсирует ответчик в случае получения положительного решения суда.

Особенности страхования

Привлечение страховой компании в качестве гаранта по обязательствам клиентов может быть выгодно торговым и производственным компаниям, работающим в условиях высокой конкуренции, либо осваивающим новые рынки сбыта.

Основные преимущества страхования рисков неоплаты:

- Прежде всего, это возможность активного освоения региональных рынков. Часто провинциальные контрагенты не могут работать по принципу предоплаты, а оценить риски не всегда возможно даже в случае ведения переговоров на территории покупателя. Поэтому не каждая такая встреча заканчивается заключением сделки. Однако если дебиторская задолженность застрахована, то риски неплатежеспособности клиента возлагаются на страховщика.

- Финансовая независимость. Известны случаи когда банкротство одного крупного заказчика, работающего на условиях постоплаты, приводило к серии банкротств более мелких поставщиков. Страхование позволяет гарантированно избежать подобных ситуаций, сохранив для покупателей и заказчиков прежние условия.

- Более выгодные кредиты. Коммерческие организации часто кредитуются в целях увеличения оборотных средств. Застрахованная дебиторская задолженность положительно влияет на оценку риска специалистами банка и даже может выступать в качестве залога. Если говорить простыми словами, то застрахованные организации могут претендовать на особые льготные условия по кредиту.

Единственным минусом страхования задолженности является стоимость услуги.

В зависимости от ситуации она варьируется в пределах 1-9% от суммы сделки — довольно высокий показатель по сравнению с аналогичными предложениями на зарубежных рынках. Основной причиной, увеличивающей размер страховой премии, считается страновой риск РФ.

В заключение отметим, что образование дебиторской задолженности для многих организаций является неотъемлемым условием освоения новых рынков сбыта.

Однако необходимо помнить, что подобные коммерческие займы формируются за счет средств, извлекаемых из оборота фирмы и требуют постоянного контроля за развитием ситуации.

Часто конечный финансовый результат зависит именно от умения находить золотую середину между указанными факторами.

Видео:Дебиторская и кредиторская задолженность это простыми словамиСкачать

Дебиторская задолженность — что это такое простыми словами

Дебиторская задолженность — это долги перед организацией другими фирмами или предприятиями.

Ни одна коммерческая организация не может вести свои дела без дебиторской задолженности. Возникает эта задолженность в том случае, если одна компания уже отправила свой товар, он прибыл на место, а заказчик не перечислил деньги на счет поставщика.

Виды дебиторской задолженности

Дебиторская задолженность делится не только на виды, но и даже на подвиды. В первую очередь, нужно обратить внимание на временную классификацию:

- краткосрочная з. (это такой вид долга, который фирма должна погасить в течение 12 месяцев);

- долгосрочная з. (эти выплаты фирма ожидает не раньше, чем через год или 12 месяцев).

В случае просрочки дебиторская задолженность делится на:

- сомнительную — таким образом у предприятия возникает сомнение, что компания, которая задолжает, сможет погасить свой долг в строго установленный срок;

- безнадежная (эти долги, наверное, никогда не смогут погасить. Фирма, обязанная это сделать обанкротилась и ее имущество ушло с молотка).

Компании обычно сами себя страхуют, обязательно создают резервы. Если таких резервов не будет, то фирма сама может стать банкротом. Какая сумма будет находиться в резерве, решает дебитор самостоятельно. В первую очередь, это зависит от бюджета фирмы и ее оборота.

https://www.youtube.com/watch?v=uEaRy4H3UNk

Самой популярной считается другая классификация. Задолженность за:

- покупку товаров и услуг. Эта задолженность может включать в себя все задолженности по неуплаченным долгам, даже если сроки давно прошли;

- по векселям;

- по расчетам с сотрудниками (включают сюда и выплату зарплаты всем подотчетным сотрудникам компании);

- по расчетам и бюджетам (налоги, взносы, НДС, который платят на таможне);

- прочие (долги филиалов или «дочек» предприятий).

Причины, по которым возникает дебиторская задолженность

Обычно, выделяют такие причины следующие причины возникновения этого вида задолженности:

- нарушение платежной дисциплины (или же ее полное отсутствие). Обычно это неправильно составленный договор, но может быть, просто другая компания не хочет выплачивать долги. У нее на это может быть много причин;

- нормальная деятельность компании. Абсолютно любая фирма (даже самая маленькая) ведет отношения с другими фирмами, юристами. Без этого она не сможет существовать.

Конечно же, дебиторская задолженность, отнюдь не хорошо. При подсчете убытков и прибыли, можно заметить, что фирма приносит хороший доход, а значит фирма успешна на рынке. Но, а если обратить внимание на дебиторский долг, то получится обратное. Средства эти отсутствуют, их фактически нет.

Есть такие организации, которые вкладывают эти (долговые) деньги в развитие производства. Зачастую, долги выплачивают, пусть и с задержкой. Но если деньги не выплачивают, а в долгах у фирмы большая часть оборотных средств, то в скором времени компания обанкротится.

Раз денег нет, то организация не может оплачивать свои задолженности, налоги и даже не может платить заработную плату своим сотрудникам.

Такое может произойти абсолютно с любой компанией (не имеет значения, сколько лет фирма работает на рынке). На состояние дебиторской задолженности влияют не только внешние факторы, но и внутренние. Например, экономическое состояние в стране. Цены очень резко подпрыгнули и поэтому заказчик не смог вовремя заплатить за товар или услугу.

Бывает, что компания отдает товар в долг на длительный срок. Клиенты платят не сразу и могут тянуть с выплатой. А компании срочно понадобились деньги, но средства на счет не поступают, потому что у дебиторов еще есть время.

В такой ситуации, фирмы обращаются в банк и берут ссуду, чтобы выйти из сложного финансового положения. Но этот шаг только делает хуже компании. Расходы фирмы увеличатся, потому что каждый месяц нужно платить кредит банку.

Как управлять дебиторской задолженностью?

Фирма, которая внимательно следит за своими финансами, обязательно работает над планом и политикой, которая помогает управлять дебиторской задолженностью.

Чтобы обеспечить правильную работу, этой политике нужно очень хорошо потрудиться. Важно не только научиться контролировать выплаты должников, но и следить, чтобы все договора были составлены правильно и грамотно.

Наверное, это и есть основная цель политики, которая позволить управлять дебиторской задолженностью.

Руководители фирм обязаны контролировать оборотный актив. Ведь если дебиторская задолженность будет минимальная, то и финансовое положение компании будет в порядке. А значит компания будет процветать и банкротство ей не грозит.

Видео:Что такое дебиторская задолженность?Скачать

Дебиторская задолженность (debet) — что это и как работает

В этой статье рассматривается понятие дебиторской задолженности. Что это такое, в чём её различия от кредитной, формула и управление.

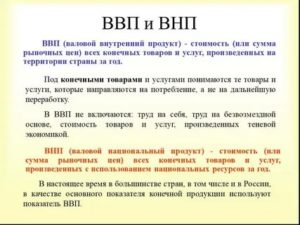

Все задолженности в бухучёте разделяют на:

- Кредиторская (мы должны);

- Дебиторская (нам должны);

1. Что такое дебиторская задолженность простыми словами

Дебиторская задолженность (от англ. Accounts receivable «A/R») — это сумма долга, которую должны заплатить компании. Должниками могут быть физические и юридические лица, контрагенты и другие компании.

Долг рассчитывается в денежном эквиваленте.

На сленге говорят «дебиторка». Термин произошёл от латинского «debet», что переводится «он должен». Должников называют дебиторами.

Эти термины приняты международным и российскими стандартами бухгалтерского учёта.

Говоря простыми словами, дебиторская задолженность возникает в случае, когда компания выполнила свою часть сделки (оказала услуги, продала товар), но не получила денежное вознаграждение. Это частый случай на практике. Например, компания может предоставит рассрочку по платежам.

https://www.youtube.com/watch?v=kX8ip5WvawY

Если есть основания, что долг по дебиторской задолженности не будет возвращён, то создаётся денежный резерв на ту же сумму. Фактически, это риск будущих убытков для бизнеса. Если срок выплаты прошёл, то списание происходит за счёт резерва.

Все подобные долги хранят на дебетовом счёту.

В современном бизнесе чаще сначала идёт поставка услуги/товара, а после оплата. Поэтому дебиторская задолженность считается типичной ситуацией для бухучёта. Главное, чтобы её не было слишком много, иначе у бизнеса могут возникнуть проблемы с деньгами.

Что входит в состав дебиторской задолженности:

- Кредиты своим сотрудникам. Некоторые компании дают ссуды на покупку жилья для мотивации ключевых сотрудников. Также это снижает текучку кадров, т.к. в условии беспроцентного кредита содержит пункт об обязательном сроке, который должен отработать сотрудник;

- Переплата по зарплате;

- Долг по возмещению недостач и материального ущерба;

- Перевод в налоговую или пенсионный фонд большой суммы из-за ошибки;

- Банкротство поставщика;

Использование соотношения дебиторской и кредиторской задолженности

Большое значение кредиторки перед дебиторкой может стать тревожным знаком. Это говорит, что у компании большие долги, а ожидающих поступлений не так много. Лучше, когда дебиторка превышает кредиторку.

2. Как используется дебиторская задолженность

Менеджмент компании может использовать дебиторку в качестве инструменты для повышения эффективности работы бизнеса. Для многих компаний отложенный платёж является необходимостью. Если компания не может дать отсрочку, то клиент может уйти к конкурентам готовым её предоставить. Поэтому всегда стоит быть гибким, оценивать потенциальный риск и премию за его принятие.

В компаниях существует отдельные направления по управлению дебиторской задолженностью. Главные её цели: оценка рисков, заключение договоров, дальнейшее сопровождение сделки.

Существует коэффициент под названием оборачиваемость дебиторской задолженности (receivables turnover ratio — RTR). Его формула:

= [Выручка] / [Среднее значение дебиторки]

RTR показывает сколько выручки получено с каждого рубля дебиторки, то есть отображает ликвидность.

Есть ещё один коэффициент: оборачиваемость дебиторской задолженности в днях (day’s sales outstanding), сокращённо DSO. Формула:

= [Средняя дебиторка × 365] / [Выручка]

Значение коэффициент показывает время поступления денег от должника. Чем меньше DSO, тем лучше.

3. Бухгалтерский учёт дебиторской задолженности

В бухучёте дебиторка представляет оборотный актив компании. Она является ценностью, которая со временем должна превратиться в деньги.

В бухгалтерской отчётности про дебиторскую задолженность можно прочитать:

- В строке 1230 бухгалтерского баланса;

- В разделах 5.1 и 5.2 пояснений к бухгалтерскому балансу и отчету о прибылях и убытках;

4. Виды дебиторской задолженности

По срокам погашения:

- Долгосрочная (срок более 1 года);

- Краткосрочная (в течении года);

По степени возможности взыскания:

- Текущая (в пределах срока установленного договором);

- Сомнительная (срок нарушен, но есть основание на получение денег позже);

- Безнадёжная (срок исковой давности в 3 года истёк);

🎥 Видео

Бухгалтерский учет понятно за 10 минутСкачать

Что такое кредиторская задолженность?Скачать

Урок 10. Дебиторская и кредиторская задолженностиСкачать

Дебиторская задолженность. Как взыскать долги?Скачать

Про дебиторку и кредиторку.Скачать

Дебиторская задолженность - ваши возможностиСкачать

Учет дебиторской и кредиторской задолженности 60,62,76Скачать

Инвестиции в дебиторскую задолженность: как это работает? Возможности и рискиСкачать

Что такое дебиторская задолженность и из чего она состоит. Основная цель предоставления отсрочкиСкачать

Дебиторская задолженность – Как получать оплату вовремя?Скачать

Правила списания дебиторской задолженности, которые нужно знать всемСкачать

Дебиторская задолженность это актив источника доходаСкачать

Что такое кредиторская задолженность: оборачиваемость, погашение и управлениеСкачать

Как заработать новичку? Дебиторская задолженность. Лоты для новичковСкачать

Дебиторская задолженность.Скачать

Как купить и взыскать дебиторскую задолженность Как заработать на дебиторской задолженностиСкачать