Дивиденды — это часть чистой прибыли компании, которая подлежит распределению между всеми действующими инвесторами, пропорционально акциям, которыми они владеют. Согласно законодательству РФ, все доходы физических лиц и прибыль компаний подлежат налогообложению.

Поэтому инвесторам, вкладывающим свой капитал в ценные бумаги акционерного общества, важно разобраться, являются ли дивиденды доходом, и если являются, то как в данном случае происходит начисление и уплата обязательств в бюджет.

Какими налогами облагаются дивиденды — тема сегодняшней статьи.

- Подлежат ли дивиденды налогообложению

- Когда дивиденды не подлежат уплате

- Какие налоги подлежат уплате физическими лицами

- Являются ли проценты с акций доходом физического лица

- Какие налоги подлежат уплате юридическими лицами

- Какими налогами облагаются выплаты учредителям

- Ставки налога на прибыль с дивидендов, причитающихся российским компаниям

- Чем отличаются дивиденды при УСН и ОСН

- Нюансы начисления подоходного налога c дивидендов

- Особенности уплаты налогов, если акционер не резидент

- Может ли налог, начисленный на сумму дивидендов, быть уплачен в натуральной форме

- Расчет и выплата дивидендов в 2020 году

- Что нужно для выплаты дивидендов

- Расчет дивидендов

- Как посчитать дивиденды учредителям ООО (пример)

- Периодичность начисления дивидендов

- Сроки выплаты дивидендов

- Порядок выплаты дивидендов

- Налог на дивиденды в 2020 году (НДФЛ)

- Дивиденды и страховые взносы

- Проводки по выплате дивидендов

- Налог на дивиденды для физических и юридических лиц в 2020 году

- Налог на дивиденды для физических лиц в 2020 году

- Налог на дивиденды для юридических лиц в 2020 году

- Формула расчёта

- Налог на дивиденды в 2020 году и особенности выплаты

- Дивиденты – что это?

- Особенности выплаты дивидендов и их налогообложения

- Налог на дивиденды физических лиц

- Налог на дивиденды юридических лиц

- Как платить налог с дивидендов по акциям в 2020 году

- Как регулируется налогообложение дивидендов с акций?

- Какой налог заплатит резидент?

- Налог для нерезидента

- Как платить налоги юридическомулицу?

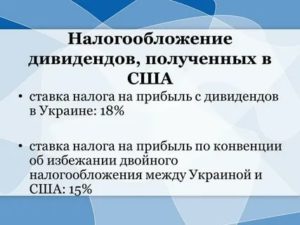

- Если дивиденды получены от американских акций

- Нюансы налогообложения ИИС

- Если дивиденды выплачены не в денежной форме

- Есть ли налоговые льготы для налога на дивиденды?

- 💡 Видео

Подлежат ли дивиденды налогообложению

Датой получения дивидендов считается день фактического осуществления выплат. При этом не важно, как именно будут начисляться и выплачиваться проценты: наличными средствами через кассу компании, банковским переводом или выдал в натуральной форме.

Согласно ст.43 Налогового кодекса РФ, любой доход, полученный акционером при распределении прибыли после уплаты из нее налогов, считается дивидендами.

На получение дивидендов имеют право:

- Участники акционерного общества. Проценты по дивидендам выплачивают данным лицам по итогам определенного периода работы компании, например, ежеквартально, два раза в год или ежегодно. Сроки и сумма выплат определяются Советом директоров компании. Если собранием будет принято решение о невыплате дивидендов, акционеры не получат доход за определенный период деятельности предприятия.

- Инвесторы, осуществляющие операции с акциями. Совокупный размер полученных доходов определяется по итогам года.

Статьями 275 и 226.1 Налогового кодекса Российской Федерации определено, что налог на дивиденды должен быть перечислен в бюджет не позднее первого рабочего дня, следующего за датой выплат. Отчисления в ФНС удерживаются налоговым агентом автоматически при внесении дивидендов на счет инвестора. Расчет производится отдельно по каждому налогоплательщику при каждой выплате дохода.

В качестве налогового агента выступает акционерное общество-эмитент ценных бумаг, по которым производятся выплаты. В некоторых исключительных случаях данная ответственность возлагается на самого инвестора, например, если компания-плательщик дивидендов по каким-либо причинам не выполнила свои обязательства перед ФНС.

Когда дивиденды не подлежат уплате

Несмотря на то, что дивиденды в обязательном порядке подлежат налогообложению, существуют исключения из данного правила. Примером тому являются акции компании «Система».

Данная организация получает прибыль в виде дивидендов от инвестиций в акции других юридических лиц. Эти средства компания в свою очередь также использует для осуществления выплат вкладчикам.

В таком случае налог из этих сумм не удерживается.

ПИФы не платят налог на прибыль с дивидендов.

Какие налоги подлежат уплате физическими лицами

Налогообложение дивидендов физ. лиц относится к НДФЛ, ставка которого по состоянию на 2020 год установлена в следующем размере:

- 13 % — для налоговых резидентов РФ;

- 15 % — для лиц, не являющихся резидентами Российской Федерации (при наличии договора между странами-партнерами ставка может быть снижена с целью избежания двойного налогообложения).

Резидентами считаются не только россияне, имеющие соответствующее гражданство, но и иностранцы, которые пребывали в РФ не менее 183 дней в течение последнего года. Дни проживания иностранных граждан в России рассчитываются путем сложения всех отдельных периодов, в течение которых гражданин другого государства находился на территории Российской Федерации, за последние 12 месяцев.

Согласно абз. 2 п. 3 ст. 210 НК РФ, налоговый вычет по отношению к доходам, получаемым в виде дивидендов, не применяется.

Компания-эмитент выступает в роли налогового агента. Она обязана самостоятельно рассчитать сумму НДФЛ, удержать ее и перечислить в бюджет. При невыполнении данных условий к налоговому агенту может быть применена мера наказания в виде штрафной санкции в размере 20 % от суммы неуплаченного налога.

https://www.youtube.com/watch?v=PtgiNtV9oho

Инвестор должен самостоятельно осуществить оплатить налог в следующих случаях:

- налоговый агент не произвел удержание НДФЛ при выплате дивидендов;

- инвестор, являясь резидентом РФ, получил доход от вложений в акции компании, расположенной за пределами России.

Акции американских компаний приобретаются инвесторами через брокера. В этом случае налог может платиться 2 способами:

- при покупке ценных бумаг на российской бирже ответственность за выполнение обязательств перед бюджетом несет брокер;

- если акции были приобретены через американского посредника, исчислить и уплатить НДФЛ инвестор должен самостоятельно.

Для определения суммы налога следует применять следующую формулу:

НДФЛ = Сумма дивидендов х Ставка налога

При использовании схемы расчетов, применяемой для избежания двойного налогообложения, перед выплатой дивидендов по американским акциям автоматически удерживается налог в размере 10 %. Инвестору остается доплатить недостающие 3 %. Поэтому, получая доход от иностранных ценных бумаг, эмитентом которых является компания США, необходимо проверять суммы выплат на предмет налоговых отчислений.

Если американская компания удержала налог в размере 10 % от суммы дохода, полученного акционером, но у инвестора отсутствуют документы, подтверждающие факт данной уплаты, снизить базу налогообложения не удастся. В таком случае придется уплатить НДФЛ в полном объеме.

Если сумма налога, уплаченного американской компанией, превысила итоговый размер обязательств, подлежащих перечислению в бюджет, сумма переплаты возврату не подлежит.

При приобретении американских акций необходимо подписать форму W-8BEN для подтверждения, что инвестор не является резидентом США. Это позволит ему уплачивать налог в размере 13 % от суммы дивидендов без применения повышенной ставки.

По завершении отчетного периода, один раз в год (до 30 апреля), инвестор обязан подать декларацию по НДФЛ в налоговую инспекцию по месту своей регистрации и до 15 июля произвести полный расчет по налоговым обязательствам за прошлый год.

Являются ли проценты с акций доходом физического лица

Дивиденды — это доход, который подлежит налогообложению на общих основаниях в соответствии с п.1 ст. 43 НК РФ.

Какие налоги подлежат уплате юридическими лицами

Согласно действующему законодательству Российской Федерации, все юр. лица обязаны платить налог на прибыль, получаемую от инвестиций в другие компании.

Сумма обязательств по налогообложению дивидендов определяется по формуле:

Н = К х Сн х (Д1 — Д2), где

Н — сумма налога;

К — это соотношение величины выплат конкретному инвестору и общей суммы прибыли, подлежащей распределению между всеми получателями;

Сн — ставка налога;

Д1 — сумма прибыли, подлежащая распределению между всеми акционерами;

Д2 — сумма прибыли в виде дивидендов, полученная самим налоговым агентом в текущем и отчетном периоде, из которой ранее был уплачен налог.

Какими налогами облагаются выплаты учредителям

Налогообложение дивидендов, перечисляемых учредителям, зависит от статуса последних:

- физическое лицо, являющееся резидентом РФ, обязано уплачивать НДФЛ по ставке 13 %;

- физическое лицо, не являющееся резидентом РФ, перечисляет в бюджет суммы НДФЛ, удержанные с применением ставки в размере 15 %;

- российская компания уплачивает налог на прибыль по ставке 13 %;

- иностранное юридическое лицо является плательщиком налога на прибыль с применением ставки в размере 15 %.

Допустим, учредителями акционерного общества являются два физических лица и ООО. В данном случае при выплате им дивидендов компания должна перечислить НДФЛ, удержанный из дохода первых двух участников, и уплатить в бюджет налог на прибыль за третьего учредителя.

Страховые взносы из суммы начисленных дивидендов не удерживаются, т.к. данные выплаты не относятся к трудовым или гражданско-правовым договорам.

Ставки налога на прибыль с дивидендов, причитающихся российским компаниям

При удержании сумм налога на прибыль из дивидендов, получаемых российскими компаниями, применяется ставка, установленная законодательством в размере 13 %. Но в некоторых случаях процент удержаний может составлять 0 %.

Для освобождения от уплаты налоговых обязательств компания, которая является получателем прибыли от инвестиций, должна непрерывно (в течении 365 календарных дней и более) иметь в собственности:

- долю в уставном капитале эмитента в размере 50 % и более;

- депозитарные расписки, предусматривающие уплату дивидендов в объеме не менее 50 % от общей суммы данных выплат акционерам компании.

Чтобы воспользоваться данной льготой, юридическое лицо должно предоставить в налоговую инспекцию документы, подтверждающие право на владение достаточной долей капитала компании, акционером которой она является.

https://www.youtube.com/watch?v=Dm25EQmJmpg

Если компания-плательщик решит увеличить свой уставной капитал, процентный показатель доли данного акционера может снизиться до уровня ниже 50 %. В таком случае право на получение льготы утрачивается до момента выполнения указанных условий.

Чем отличаются дивиденды при УСН и ОСН

Дивиденды при УСН и ОСН отличаются методом их расчета. Во втором случае соответствующие вычисления производятся на основании бухгалтерского баланса.

При использовании юридическим лицом УСН данная процедура усложняется. В отношении компаний, выбравших этот способ ведения налогового учета, действуют положения пункта 2 ст. 346.11 НК РФ. Несмотря на то, что субъекты предпринимательской деятельности, работающие на упрощенной системе налогообложения, освобождаются от уплаты налога на прибыль, дивидендов данное правило не касается.

Для определения суммы чистой прибыли эмитентами, использующими УСН, применяется следующая формула:

ЧП = В — Р — З — Н, где

ЧП — чистая прибыль;

В — выручка, поступившая на счет субъекта предпринимательской деятельности в отчетном периоде;

Р — расходы, понесенные в тот же промежуток времени;

З — текущая задолженность, которая возникла в отчетном периоде и является непогашенной;

Н — налоги, которые подлежат уплате.

Все перечисленные показатели берутся за один и тот же промежуток времени.

Расходы, которые не подтверждены документально, не могут быть включены в расчет суммы чистой прибыли. Это часто является причиной завышения фактической величины данного показателя.

Нюансы начисления подоходного налога c дивидендов

Некоторые эмитенты, акции которых обращаются на Московской бирже, выплачивают дивиденды в иностранной валюте.

Выплаты в таком случае поступают на счет инвестора в полном объеме без предварительного удержания налога. Уплачивать обязательства в этой ситуации акционерам придется самостоятельно.

Сколько уплатит в бюджет инвестор, зависит и от курса валют, действующего на дату получения дохода.

Особенности уплаты налогов, если акционер не резидент

При начислении налога с дивидентов, выплаченных акционерам, которые не являются резидентами РФ, применяется ставка в размере 15 %.

Для применения льготной ставки, установленной договором между странами-партнерами, налогоплательщик обязан предоставить доказательства своего постоянного местонахождения на территории государства, с которым заключено данное соглашение.

В случае, если акционер имеет различные налоговые статусы (резидента и нерезидента) на день начисления и день выплаты дивидендов, при удержании налога применяется ставка, которая соответствовала его статусу, действовавшему на дату получения дохода.

Может ли налог, начисленный на сумму дивидендов, быть уплачен в натуральной форме

Несмотря на то, что дивиденды могут выплачиваться не только в денежной, но и в натуральной форме, НДФЛ или налог на прибыль из данных выплат не может быть уплачен аналогичным образом.

Если дивиденды выплачиваются участникам акционерного общества исключительно имуществом, налоговые отчисления в бюджет не производятся. Компания должна в таком случае сообщить в налоговую инспекцию о невозможности произвести соответствующие удержания.

Инвестор должен самостоятельно по итогам года до подать декларацию о доходах по форме 3-НДФЛ в органы ФНС и произвести уплату соответствующих обязательств до 15 июля года, следующего за отчетным периодом.

Кроме того, при реализации имущества, посредством которого были выплачены дивиденды, у акционера возникают обязательства по уплате НДС.

Сумма удерживаемого налога не может превышать 50 % суммы выплат, производимых акционеру в денежной форме.

Дивиденды являются источником доходов для граждан и прибыли — для юридических лиц. Уплата налога из суммы этих выплат является обязательной за исключением некоторых ситуаций, предусмотренных законодательством.

Право на получение льготы в каждом конкретном случае должно быть подтверждено документально.

Несмотря на то, что начисление, удержание и выплата обязательств производится налоговым агентом самостоятельно, иногда данная обязанность возлагается на инвестора.

— Над статьёй работали

Видео:3-НДФЛ Дивиденды 2023 Заполнение декларации 3-НДФЛ по налогу на дивиденды иностранных компаний (США)Скачать

Расчет и выплата дивидендов в 2020 году

Расчет и выплата дивидендов в 2020 году

13 марта Елена Маврицкая Ведущий эксперт, главбух с 10-летним стажем

В настоящей статье мы на примерах покажем, как рассчитать и выплатить дивиденды в 2020 году. Также мы перечислим условия, необходимые для выплаты дивидендов, и привели бухгалтерские проводки. Наконец, объясним, в каком размере следует удержать НДФЛ и в какие сроки перечислить его в бюджет.

Это любой доход, полученный акционером (участником) от организации при распределении прибыли по принадлежащим ему акциям (долям) пропорционально его доле в уставном капитале этой организации. Важная деталь: дивиденды всегда выплачиваются из прибыли, которая осталась после налогообложения. Об этом прямо говорится в пункте 1 статьи 43 НК РФ.

СПРАВКА. Что такое прибыль, оставшаяся после налогообложения (ее часто называют чистой прибылью)? Ответ зависит от налогового режима, который применяет организация. При общей системе прибыль за вычетом налога на прибыль.

При ЕНВД — прибыль за вычетом единого налога на вмененный доход. При ЕСХН — прибыль за вычетом единого сельхозналога. Выплата дивидендов учредителю в ООО на УСН производится из прибыли, оставшейся после уплаты единого «упрощенного» налога.

Бесплатно вести бухгалтерский и налоговый учет в веб‑сервисе

Что нужно для выплаты дивидендов

Чтобы организация могла распределить чистую прибыль между учредителями, необходимо выполнение ряда условий. Перечислим основные:

- у организации есть прибыль, оставшаяся после налогообложения. При убытках дивиденды выплачивать нельзя;

- уставный капитал полностью оплачен;

- стоимость чистых активов больше или равна уставному капиталу. Под чистыми активами понимается разница между активами организации и ее долгами. Чистые активы — это капитал и резервы (указаны в итоговой строке III раздела бухгалтерского баланса), увеличенные на доходы будущих периодов (указаны в строке 1530 баланса) и уменьшенные на задолженность участников по оплате УК (указана в составе строки 1170 баланса).

- у организации нет признаков банкротства.

Бесплатно заполнить и распечатать бухгалтерский баланс по актуальной форме

Расчет дивидендов

Это и есть распределение чистой прибыли. Распределять можно не только прибыль текущего года, но и прошлых лет, если ранее ее не направляли на дивиденды или иные цели. Для распределения прибыли необходимо соответствующее решение общего собрания акционеров или участников.

ВНИМАНИЕ. Решение общего собрания акционеров или участников нужно оформить в виде протокола. Без этого документа бухгалтерия не вправе отразить хозяйственную операцию по начислению и выплате дивидендов.

Как посчитать дивиденды учредителям ООО (пример)

У общества с ограниченной ответственностью четыре учредителя: Иванов, Петров, Сидоров и Кузнецов. Их доли в уставном капитале составляют:

- Иванов — 30%;

- Петров — 30%;

- Сидоров — 25%;

- Кузнецов — 15%.

Чистая прибыль по итогам периода равна 600 000 руб. Все условия для выплаты дивидендов выполнены, общее собрание участников приняло решение об их выплате. Бухгалтер ООО сделал расчеты:

- Иванову — 180 000 руб. (600 000 руб. × 30%);

- Петрову — 180 000 руб. (600 000 руб. × 30%);

- Сидорову — 150 000 руб. (600 000 руб. × 25%);

- Кузнецову — 90 000 руб. (600 000 руб. × 15%).

Периодичность начисления дивидендов

Периодичность выплаты дивидендов в ООО может быть следующей: раз в квартал, раз в полгода или раз в год (п. 1 ст. 28 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»; далее — Закон об ООО). Организация вправе выбрать любой вариант и закрепить его в своем уставе или в решении общего собрания участников.

https://www.youtube.com/watch?v=Fz8-5i1gq9o

Акционерные общества могут выплачивать деньги учредителям по итогам квартала, полугодия, 9-ти месяцев или года (п. 1 ст. 42 Федерального закона от 26.12.95 № 208-ФЗ «Об закона об акционерных обществах»; далее — Закон об АО).

Сроки выплаты дивидендов

ООО должно делать выплаты не позднее 60 календарных дней с даты принятия решения о распределении прибыли (п. 3 ст. 28 Закона об ООО).

Акционерному обществу сначала нужно определить круг лиц, имеющих право на дивиденды. На это отводится не менее 10 и не более 20 календарных дней с даты принятия решения о распределении прибыли.

После чего можно приступать к выплате.

Срок перечисления для номинальных акционеров — не более 10 рабочих дней, а для прочих акционеров — не более 25 рабочих дней с даты, когда определен круг лиц, которые вправе получить дивиденды (п. 6 ст. 42 Закона об АО).

Порядок выплаты дивидендов

Чаще всего их выплачивают в денежной форме: безналом, либо наличными из кассы. При наличной выплате следует соблюдать важное правило, закрепленное в Указании Центробанка от 07.10.13 № 3073-У.

Этот документ не позволяет направить наличную выручку на выдачу дивидендов. Поэтому организация обязана сдать выручку в банк, а затем снять нужную сумму специально для выдачи акционерам или участникам.

Налог на дивиденды в 2020 году (НДФЛ)

Организация, которая выплачивает дивиденды учредителю-физлицу, выступает в роли налогового агента (п. 3 ст. 214 НК РФ). Если участник (акционер) является налоговым резидентом РФ, то бухгалтерия обязана удержать и перевести в бюджет НДФЛ по ставке 13% (ст. 224 НК РФ).

На руки учредитель получает сумму за минусом налога. Покажем на примере. Допустим, участнику ООО начислили дивиденды в размере 500 000 руб. НДФЛ составляет 65 000 руб. (500 000 руб. х 13%). Эту сумму бухгалтерия перечислила в бюджет. На руки учредитель получил 435 000 руб. (500 000 руб.

– 65 000 руб.).

Перевести налог в бюджет нужно в сроки:

- для ООО — не позднее дня, следующего за днем выплаты дивидендов (п. 6 ст. 226 НК РФ);

- для АО — не позднее месяца с даты выплаты дивидендов (подп. 3 п. 9 ст. 226.1 НК РФ).

Бесплатно заполнить и сдать 6‑НДФЛ и 2‑НДФЛ через интернет

Дивиденды и страховые взносы

Страховые взносы начислять не нужно. Это связано с тем, что облагаемым объектом для взносов являются выплаты в рамках трудовых отношений и по гражданско-правовым договорам (п. 1 ст. 420 НК РФ). Раз дивиденды к таким выплатам не относятся, то от взносов они освобождены.

Проводки по выплате дивидендов

На дату протокола о распределении прибыли.

- ДЕБЕТ 84 КРЕДИТ 75 субсчет «Расчеты по выплате доходов» — начислены дивиденды учредителю такому-то;

- ДЕБЕТ 75 субсчет «Расчеты по выплате доходов» КРЕДИТ 68 субсчет «Расчеты по НДФЛ» — начислен НДФЛ на дивиденды учредителя такого-то.

На дату выплаты учредителям:

- ДЕБЕТ 75 субсчет «Расчеты по выплате доходов» КРЕДИТ 50 (или 51) — выплачены дивиденды учредителю такому-то.

На дату перечисления налога в бюджет:

- ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51 — перечислен НДФЛ.

Отметим, что указанные проводки отражают расчет и выплату дивидендов в денежной форме.

Если же компания в 2020 году производит выплату за счет основных средств или материалов, необходимо использовать счет 91 «Прочие доходы и расходы».

Если дивиденды выдаются за счет товара или готовой продукции, следует использовать счет 90 «Продажи». В этих случаях передача ценностей учредителю облагается НДС.

Видео:НАЛОГИ С ИНВЕСТИЦИЙ. Как платить налоги с дивидендов и акций 2022?Скачать

Налог на дивиденды для физических и юридических лиц в 2020 году

Общество с ограниченной ответственностью – это коммерческая структура, созданная для получения прибыли. Получить свою часть дохода от бизнеса участники ООО могут только после принятия решения о распределении прибыли и удержания налога.

Какой установлен налог на дивиденды в 2020 году? Ставка налога на дивиденды в 2020 году зависит от того, к какой категории относится участник (физическое или юридическое лицо), и ещё от нескольких важных критериев, которые мы рассмотрим дальше.

Налог на дивиденды для физических лиц в 2020 году

Налогообложение дивидендов участников — физических лиц зависит от их статуса: признаются ли они на момент выплаты дохода резидентами РФ. Ставка налога на дивиденды в 2020 году составляет:

- 13% для физических лиц-резидентов;

- 15% для физических лиц-нерезидентов.

Статус российского резидента зависит от того, сколько календарных дней за последние 12 месяцев участник фактически находился на территории России. Если таких дней не менее 183 (не обязательно подряд), то гражданин признается резидентом.

Для него налог, уплачиваемый на дивиденды для физических лиц в 2020 году, будет взиматься по ставке 13%. Периоды, проведенные за границей по уважительным причинам, таким как лечение и обучение, в расчёт не принимаются (статья 207 НК РФ).

Гражданство на статус резидента РФ не влияет, поэтому им может быть и иностранный учредитель, если большую часть последних 12 месяцев он фактически находился в России.

https://www.youtube.com/watch?v=N36u8k195N8

Удерживать НДФЛ с дивидендов в 2020 году для перечисления в бюджет обязана сама компания. Для физических лиц, получающих доход от бизнеса, компания является налоговым агентом. Учредителю выплачивают дивиденды уже после налогообложения, поэтому ему не надо самостоятельно рассчитывать и перечислять НДФЛ.

Однако, если дивиденды передаются не в денежной форме (основные средства, товары, другое имущество), то ситуация меняется. Налоговый агент не может удержать сумму налога для перечисления, ведь денежные средства, как таковые, участнику не выплачиваются. В этом случае ООО обязано сообщить в инспекцию о невозможности удержать НДФЛ.

Теперь все обязанности по уплате НДФЛ переходят к самому участнику, получившему дивиденды имуществом. Для этого по итогам года надо сдать в ИФНС декларацию по форме 3-НДФЛ и самостоятельно заплатить налог.

Дополнительные сложности при выплате учредителю дохода не в денежной форме связаны с тем, что налоговики считают такую передачу имущества реализацией, потому что при этом происходит смена собственника. А при реализации имущества его стоимость должна облагаться налогом, в зависимости от системы налогообложения, на которой работает фирма:

- НДС и налог на прибыль (для ОСНО);

- единый налог (для УСН).

Если же юрлицо работает на ЕНВД, то сделка по передаче имущества учредителю должна облагаться в рамках общего или упрощенного режима (если общество совмещает режимы ЕНВД и УСН).

Получается действительно абсурдная ситуация, когда имущество, переданное в качестве дивидендов, облагается дважды:

- НДФЛ, который платит учредитель;

- налог на «реализацию» в соответствии с режимом, который ИФНС обязывает выплатить саму компанию.

В некоторых случаях суды становятся на сторону ООО, признавая, что здесь нет признаков реализации имущества, но и есть и противоположные судебные решения. Если вы не готовы спорить с налоговиками в суде, то не советуем применять такой способ. Возможно, когда-то в НК РФ внесут соответствующие изменения, но пока выплата дивидендов имуществом грозит дополнительным налогообложением.

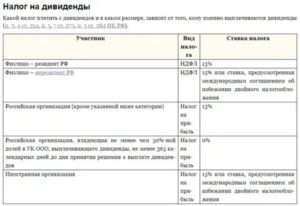

Налог на дивиденды для юридических лиц в 2020 году

Участником общества с ограниченной ответственностью может быть не только физическое, но и юридическое лицо (российская или иностранная фирма). Налогообложение выплаченных дивидендов юридических лиц в 2020 году производится по нормам, установленным статьей 284 НК РФ.

| Российская организация | 13 процентов |

| Российская организация, если она не менее 365 календарных дней до принятия решения о выплате дивидендов владеет долей не менее 50% в уставном капитале организации-источнике выплаты. | нулевая |

| Иностранная организация | 15 процентов или другая ставка, если она предусмотрена международным соглашением об избежании двойного налогообложения |

Как видим, если российская организация имеет не менее 50% в уставном капитале другой российской компании, то налог на прибыль с полученных дивидендов не взимается (нулевая ставка). Чтобы подтвердить эту льготу, участник-юридическое лицо должен представить в инспекцию документы, подтверждающие право на долю в капитале организации, выплачивающей доход.

Такими документами могут быть:

- договор купли-продажи или мены;

- решения о разделении, выделении или преобразовании;

- судебные решения;

- договор об учреждении;

- передаточные акты и др.

Налог на прибыль с дивидендов в 2020 году установлен и для юридических лиц, которые работают на специальных режимах (УСН, ЕСХН, ЕНВД). В отношении доходов, которые они получают от своей деятельности, такие юрлица налог на прибыль не платят. Однако в отношении доходов, получаемых от участия в других организациях, сделаны исключения:

- для фирм на УСН действуют положения пункта 2 статьи 346.11 НК РФ;

- для фирм на ЕСХН действует нормы пункта 3 статьи 346.1 НК РФ.

В этих статьях прямо говорится, что специальный налоговый режим не распространяется на прибыль, полученную от участия в других предприятиях. Что касается компаний на ЕНВД, то хотя такой прямой оговорки нет, но освобождение от налога на прибыль относится только к доходам, полученным по видам деятельности, указанным в статье 346.26 НК РФ.

https://www.youtube.com/watch?v=F_6KFz6prwA

Таким образом, налог с дивидендов юридического лица 2020 года выплачивается в виде налога на прибыль (по ставкам, указанным в таблице), даже если в общем случае общество на спецрежиме от уплаты этого налога освобождена.

Как и в случае с участником-физлицом, налоговым агентом, обязанным удержать и перечислить налог на прибыль, является организация, которая выплатила дивиденды. Срок уплаты налога — не позднее дня, следующего за днем выплаты (статья 287 НК РФ).

Формула расчёта

Заканчивая рассмотрение вопроса, какими налогами облагаются дивиденды в 2020 году, приведем формулу расчёта из статьи 275 НК РФ. О ней необходимо знать, если дивиденды выплачивает компания, которая сама получила прибыль от участия в другой организации.

Н = К x Сн x (Д1 – Д2)

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу их получателя, к общей сумме распределяемой прибыли;

- Сн — ставка налога;

- Д1 — общая сумма дивидендов, распределяемая в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных самой организацией в текущем и предыдущем отчетных (налоговых) периодах, если они не учитывались ранее при расчете дохода.

При этом в показатель Д2 не включают дивиденды, к которым применяется нулевая ставка налога на прибыль.

Эту формулу надо применять, рассчитывая налоги с дивидендов в 2020 году, которые выплачивают российским юрлицам и физическим лицам-резидентам РФ. Для остальных категорий участников ООО налог считают по правилам пункта 6 статьи 275 Налогового кодекса.

Видео:Тинькофф Инвестиции – налоги (налог с дивидендов, налоги с прибыли от сделок, корректировка налога)Скачать

Налог на дивиденды в 2020 году и особенности выплаты

Компания при перечислении дивидендов своим участникам, как физическим, так и юридическим лицам, обязана исчислить налог с данных выплат.

Вид и размер платежа зависят от статуса получателя средств: физического или юридического лица, имеющего или не имеющего резидентство РФ.

Налог на дивиденды, при выплате средств участнику-гражданину: НДФЛ, при выплате дохода участнику-организации – налог на прибыль (далее ННП).

Дивиденты – что это?

Дивиденды – часть прибыли организации, распределяемая между учредителями (акционерами) компании в соответствии с их долями в учредительном капитале (далее УК) или порядком, утвержденным собранием учредителей (акционеров).

Особенности выплаты дивидендов и их налогообложения

- Дивиденды (далее доход, средства, прибыль) распределяются между участниками общества только после налогообложения.

- Размер средств, перечисляемых участникам, зависит от их доли в УК или размера, утвержденного собранием учредителей (акционеров).

- Прибыль участникам может перечисляться каждый квартал, полугодие или год.

Лучше производить выплату средств раз в год, это позволит более точно определить размер прибыли, подлежащей распределению между участниками.

- Доход может быть выплачен как в денежной, так и натуральной форме (имуществом).

- Налоговым агентом, обязанным удержать и перечислить в бюджет налог, признается компания, выплачивающая средства своим участникам в денежной форме.

- При выплате дохода участнику имуществом обязанность уплатить налог переходит к получателю данного имущества.

Компания, выплатившая дивиденты в натуральной форме, обязана уведомить налоговый орган о невозможности удержать НДФЛ или ННП с имущества, переданного участнику.

- Если общество выплатило дивиденды имуществом, оно обязана перечислить в бюджет платежи от реализации.

Вид платежа от реализации имущества, переданного участнику, зависит от применяемой обществом системы налогообложения. Для компаний на ОСНО это НДС и ННП, для упрощенцев – единый налог, для вмененщиков реализация будет облагаться либо единым налогом (если ЕНВД совмещается с УСНО), либо НДС и ННП (если компания применяет только ЕНВД).

- Уплачивать налог с выплат своим участникам должны все компании, независимо от применяемой системы налогообложения.

Налог на дивиденды физических лиц

При выплате средств участникам-физическим лицам уплачивается НДФЛ.

Ставка указанного платежа зависит от того, является ли гражданин-получатель средств, резидентом РФ.

https://www.youtube.com/watch?v=dKfBe5MbkUk

Резидент РФ – лицо, пребывающее на территории России свыше 183 дней в году. При этом резидентом может быть, как гражданин РФ, так и иностранец.

Таблица № 1. Ставка подоходного налога при выплате дохода участникам- физическим лицам

| Статус физического лица | Налоговая ставка |

| Резидент РФ | 13% |

| Нерезидент РФ | 15% (или иная ставка, установленная международным договором) |

НДФЛ должен быть направлен в бюджет не позднее дня перечисления средств на счет физического лица или дня получения данных средств в банке.

КБК для уплаты дивидендов в 2020 году: 182 1 01 02010 01 1000 110

Уплаченный в течение года доход необходимо отразить в справке 2-НДФЛ, предоставляемой в ИФНС по месту учета до 1 апреля года, следующего за отчетным.

Код дохода, указываемый в справке по выплаченным дивидендам: 1010

За средства, перечисленные учредителям в 2018 году, необходимо будет отчитаться не позднее 1 апреля 2019 года.

Налог на дивиденды юридических лиц

При выплате дохода участникам-юридическим лицам уплачивается ННП.

Ставка указанного платежа зависит от статуса юридического лица-получателя средств: иностранная компания или нет и ее доли в уставном капитале организации, выплатившей дивиденды.

Таблица № 2. Ставка ННП при выплате дохода участникам-юридическим лицам

| Статус юридического лица | Налоговая ставка |

| Российская организация | 13% |

| Российская организация, имеющая более 50% доли в уставном капитале компании, выплатившей доход* | 0% |

| Иностранная организация | 15% (или иная ставка, установленная международным договором) |

* Срок владения указанной долей в уставном капиталекомпании, выплачивающей дивиденды, не должен быть менее 365 дней на момент принятия решения о выплате средств участнику

ННП должен быть перечислен не позднее дня перечисления средств участнику-юридическому лицу.

Таблица № 3. КБК на уплату дивидендов участнику-юридическому лицу

| Получатель средств | КБК |

| Российская компания | 182 1 01 01040 01 1000 110 |

| Иностранная компания | 182 1 01 01050 01 1000 110 |

Выплаченные участникам средства необходимо отразить в декларации по ННП (Лист 03).

Срок сдачи указанной отчетности зависит от порядка уплаты авансовых платежей по ННП.

Видео:Какие налоги и когда взимает брокер, а когда я плачу сама // Наталья СмирноваСкачать

Как платить налог с дивидендов по акциям в 2020 году

Получение дивидендов с имеющихся в наличии акций считается доходом физического или юридического лица, а значит, подлежит налогообложению.

Получатель прибыли в большинстве случаев не обязан высчитывать сумму налоговых отчислений и выплачивать государству полагающийся по закону процент. Эту обязанность берет на себя его брокер или компания, выплачивающая дивиденды.

Процедура регламентирована законодательно и имеет ряд важных особенностей. Размер выплаты зависит не только от суммы полученного дохода, но также и от его источника – российских или иностранных акций.

Как регулируется налогообложение дивидендов с акций?

Дивиденды – это прибыль, которую акционеры получают за вложенные ранее в развитие предприятия средства. Они начисляются только в том случае, если деятельность организации прибыльна.

Начисленный доход может быть выплачен в денежном эквиваленте каждому держателю акций или направлен на развитие деятельности компании.

Получение прибыли со вложенных средств облагается налогом независимо от статуса плательщика, суммы дохода и того, каким образом процент был выплачен.

https://www.youtube.com/watch?v=-67EoLbf8jw

Правила налогообложения дивидендов прописаны в главе 8 НК РФ. Налоговая ставка зависит от статуса налогоплательщика:

— физическое или юридическое лицо;

— резидент РФ или нерезидент.

За правильностью и своевременностью расчетов следит налоговая инспекция, в которую подаются данные о сумме прибыли и расчеты по исчислению взносов. Деньги выплачиваются в бюджет в соответствии с установленным по закону сроком – один раз в год на основании годовой декларации по доходам или ежеквартально, если речь идет о юридических лицах.

Какой налог заплатит резидент?

Физические лица обязаны выплачивать с любого вида полученного дохода, в том числе и с дивидендов, НДФЛ в размере 13 %.

Так как обязанность перечисления налога лежит прежде всего на организации, которая выплачивает дивиденды держателям акций, то акционер получает на руки чистую прибыль за вычетом указанных процентов.

Предприятие производит расчеты по дивидендам одновременно с перечислением НДФЛ в государственный бюджет.

Налоговая ставка 13 % применяется исключительно к лицам, которые по закону являются резидентами РФ. Резидентами могут быть признаны как граждане РФ, так и иностранные подданные.

Российскими резидентами признаются лица, которые в течение последнего года находились в стране не менее 183 дней. Время пребывания суммируется за 12 месяцев, по итогу полученной цифры налогоплательщик признается резидентом или нерезидентом. В соответствии со статьей 207 НК РФ нахождение за рубежом по уважительной причине (учеба или лечение) не учитывается в общем периоде отсутствия.

Налог для нерезидента

Акционеры, не являющиеся налоговыми резидентами Российской Федерации, облагаются повышенной налоговой ставкой и выплачивают 15 % от общей суммы полученного дохода.

Иностранные компании, которые выплачивают дивиденды акционерам, обязаны перечислять указанные 15% в бюджет страны. Исключения из этого правила существуют.

При заключении договора об избежании двойного налогообложения могут быть указаны другие ставки, если для этого есть международные основания.

Некоторые страны-партнеры достигают обоюдных договоренностей о снижении процентных ставок в целях привлечения большего количества инвесторов.

Как платить налоги юридическому лицу?

Исчисление налога на дивиденды с юридических регламентируется законодательно статьей 284 НК РФ. Размеры сбора определяются отдельно для:

- российских компаний – 13%;

- иностранных предприятий – 15% или индивидуально установленный процент, который оговорен международным договором о препятствовании двойному налогообложению;

- совместных организаций, в которых есть доля иностранной и российской собственности – 0 % (обязательно, чтобы доля последних была не менее 50 %).

Совместные предприятия на основании п. 3.1 ст.284 НК РФ могут выплачивать часть прибыли акционерам без отчисления налоговых взносов. Такую преференцию они получают только после предоставления соответствующих документов о том, что владеют не менее 50 % акций в совместном предприятии, в инспекцию и получения разрешения на освобождение от сборов.

Юрлица, которые выплачивают налоги по спецрежимам, обязаны платить взносы со всех видов доходов, полученных от участия в деятельности других предприятий.

Если дивиденды получены от американских акций

Американские акции приобретаются акционерами через брокеров. Налоговые выплаты по полученной прибыли производятся двумя способами:

- При покупке американских бумаг на российской бирже – за исчисление и выплату несет ответственность брокер.

- Американские брокеры такими начислениями не занимаются, поэтому в этом случае обязанности по уплате налогов ложатся на самого инвестора.

Перед выплатой дивидендов по американским акциям с них удерживается 10 %, если была использована специальная форма для избежания двойного налогообложения. Инвестор получает на руки доход, который должен отслеживать и контролировать на предмет уплаты налогов. Если 10% было удержано, то ему остается доплатить в бюджет РФ недостающие 3%.

При инвестировании в американские компании обязательно подписывается форма W-8BEN. Этот документ подтверждает, что инвестор не является американским резидентом, что позволит выплачивать 13%, а не повышенную ставку в размере 30%.

Налог уплачивается стандартно один раз в год, после окончания отчетного периода. Инвестор заполняет декларацию и подает данные в ФНС по месту регистрации.

Нюансы налогообложения ИИС

Индивидуальный инвестиционный счет (ИИС) позволяет физлицам воспользоваться получением налоговой льготы. Владельцу брокерского счета предлагается два варианта льготного исчисления:

- Тип А позволит получать налоговый вычет в размере 13% от размера внесенной на счет суммы. Установлен предельный вычет – 52 000 за год. Вариант подходит только лицам с официальным доходом, с которого вычитается 13% НДФЛ.

- Тип Б освобождает от уплаты процента с полученного дохода.

ИИС открывается на 3 года. Максимальная сумма инвестирования – 1 миллион рублей в год. Акционер имеет право в любой момент продать бумаги и вернуть вложенные средства. При досрочном закрытии счета инвестор теряет право на получение налоговых льгот за прошедший период. Вся полученная за это время прибыль будет обложена 13%-ной ставкой.

Если дивиденды выплачены не в денежной форме

Не всегда дивиденды выплачиваются в денежном эквиваленте. В зависимости от ситуации и договоренности с компанией акционер может получать доход:

— основными средствами;

— товарами;

— другими имущественными ценностями.

https://www.youtube.com/watch?v=ObPKtXkQApg

Если дивиденды в натуральной форме выплачиваются российской компанией, то именно она обязана уведомить налоговую инспекцию о расчете в натуральной форме. Компания уведомляет ФНС о невозможности перечисления средств. Заявление автоматически перекладывает обязанность по совершению выплаты на получателя. В случае с американскими акциями, обязанность по исчислению всегда лежит на акционере.

Акционер, получивший доход в имущественном или товарном виде, по итогу расчетного периода заполняет декларацию по форме 3-НДФЛ. В бланк вносится стоимость полученного имущества и рассчитывается процент налога. В установленные по закону сроки выплата производится налогоплательщиком самостоятельно в бюджет.

При реализации полученного имущества налогоплательщик подпадает под условия двойного налогообложения. Ему придется заплатить и налог с дивидендов, полученных в натуральной форме, и процент с дохода от продажи имущества. Избежать двойных выплат довольно сложно, даже в судебном порядке доказать необоснованность исчисления крайне проблематично.

Есть ли налоговые льготы для налога на дивиденды?

Вступая в паевой инвестиционный фонд (ПИФ) инвестор получает освобождение от налогообложения. Именно этот привлекает акционеров к вступлению в ПИФы. Но стоит учитывать, что такие фонды берут регулярную оплату за управление счетами, что зачастую сводит прогнозируемую экономию на нет.

Налоговые льготы, подразумевающие применение нулевой ставки к полученным дивидендам, применяются в следующих случаях:

- акционер вложил в компанию не менее 500 миллионов рублей;

- инвестор выкупил не менее 50 % акций предприятия.

Фактически налоговые льготы распространяются только на крупных инвесторов. Остальным приходится выплачивать положенные 13 или 15 % с суммы полученного дополнительного дохода.

💡 Видео

как оплатить 3-ндфл по иностранным акциям , был в шокеСкачать

Как отчитаться в налоговую по дивидендам и сделкам? Пошаговая инструкцияСкачать

Дивиденды физлицам и налогиСкачать

Налог на дивиденды: как заполнить декларацию 3-НДФЛ / Пример: Тинькофф Инвестиции. Фондовый рынокСкачать

Налог на дивиденды: КАК заполнить декларацию 3-НДФЛ?! Пример в Тинькофф Инвестиции. Фондовый рынокСкачать

Тинькофф инвестиции – налоги (налоги с дивидендов, налоги с прибыли от сделок)Скачать

Дивиденды, выплачиваемые российским компаниям и налогиСкачать

Конский Налог в 30 забрал все деньги. Получил копеечные дивиденды по акциям сшаСкачать

Новый налог на вклад: кому придется платить в 2024 годуСкачать

Дивиденды, выплачиваемые иностранным компаниям и налогиСкачать

Заполнение и подача декларации 3-НДФЛ на ДИВИДЕНДЫ от иностранных компанийСкачать

ПИФы: как сэкономить на налоге на дивиденды и купоны // Наталья СмирноваСкачать

Что будет если не платить налог на дивиденды с иностранных акций?Скачать

Декларация 3-НДФЛ для инвестора в 2023, как подать? Налог, инвестиции, дивиденды, криптовалюта.Скачать

НАЛОГ на Инвестиции В Казахстане | Заполнение Формы 240 | Инвестиции для начинающихСкачать

Дивиденды в ООО как утвердить и оформитьСкачать