Процедура банкротства (финансовой несостоятельности) предусмотрена Федеральным законом “О банкротстве” Российской Федерации. Дела о банкротстве рассматриваются исключительно в рамках арбитражного суда.

Меры по предупреждению банкротства необходимо принимать абсолютно каждому действующему предприятию. Вовремя обнаруженные признаки дефицита ликвидности помогут быстро среагировать на проблему и принять все необходимые меры для сохранения платежеспособности.

- Меры, принимаемые в целях выявления рисков банкротства

- Причины банкротства компании

- Осуществление мер по предупреждению банкротства организаций

- Методы прогнозирования банкротства

- Какие правовые меры применяются при больших и небольших трудностях

- Заключение

- Мероприятия по предупреждению банкротства

- Причины проблем

- Цели

- Вопросы по имуществу

- Критерии отбора

- Возможные риски

- Борьба с заказной схемой

- Основные направления

- Кризисные подходы

- Полезные мероприятия

- Какие меры можно использовать для предупреждения банкротства

- Способы и меры для предупреждения банкротства

- Особенности экономических методов регулирования

- Информация о моделировании

- О диагностике состояния компаний и прогнозировании

- Как ещё можно восстановить платёжеспособность

- Предприятия в оборонной промышленности

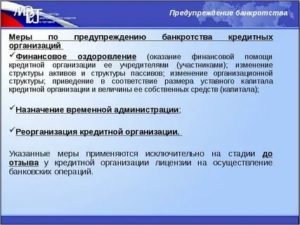

- Как действуют в кредитных организациях

- О некоторых особенностях санации

- В виде заключения

- Меры для предупреждения несостоятельности и банкротства

- Санация как инструмент восстановления платежеспособности

- Прочие варианты восстановления платежеспособности

- Стратегические предприятия и организации

- Кредитные организации

- Меры по предупреждению банкротства организаций: как предупредить банкротство

- Причины банкротства

- Меры по предупреждению банкротства организаций

- Экстраполяция

- Экспертная оценка

- Моделирование

- 🔥 Видео

Меры, принимаемые в целях выявления рисков банкротства

Мерами по предупреждению банкротства являются методы, которые в первую очередь направлены на восстановление платежеспособности должника. При возникновении первых признаков банкротства учредители соответствующего предприятия должны в течение десяти календарных дней сообщить об этом владельцу компании.

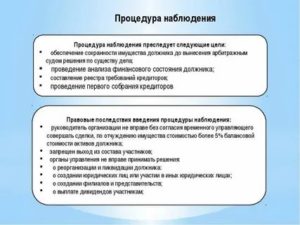

В соответствии со статьей 30 Федерального закона “О банкротстве (несостоятельности)” Российской Федерации владельцы тех или иных организаций и учредители предприятия до предоставления в арбитражный суд заявления о признании должника банкротом должны осуществить все необходимые меры по предотвращению банкротства. Меры, принимаемые в целях выявления рисков банкротства, также могут осуществляться заимодавцами или государственными органами.

Банкротства можно избежать. Так, собственник имущества может спастись от финансовой несостоятельности при проведении досудебной санации либо в ходе судебного процесса. В последнем случае будет введено осуществление определенных мер с целью финансового оздоровления.

Профилактикой финансовой несостоятельности является определение случаев банкротства. В том случае, если меры, принимаемые в целях предупреждения банкротства, были осуществлены вовремя, компания сможет избежать неплатежеспособности.

На какие предпосылки скорого банкротства стоит обратить внимание:

- Безосновательное обогащение.

- Задолженность перед сотрудниками организации.

- Обязательства по заключенным договорам на проведение определенных работ, на доставку.

- Образовавшиеся долги, которые связаны с ущербом имуществу, которое по праву собственности принадлежит заимодателю.

- Задолженность по оплате труда работникам компании.

Основным показателем банкротства является наличие долговых обязательств, которые задолжавшее лицо покрыть по каким-либо причинам не может. Также значительным фактором финансовой несостоятельности может являться то, что сумма образовавшейся задолженности равна сумме доходов компании.

Меры по предупреждению возможных рисков банкротства направлены на определение достаточно эффективных способов для восстановления платежеспособности предприятия. Они реализуются управляющими предприятия и другими заинтересованными в этом лицами.

Читайте так же: Отказ должника от заявления о банкротстве

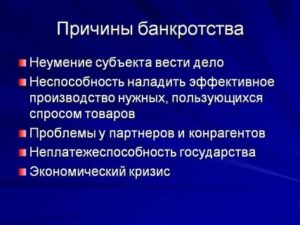

Причины банкротства компании

Предприятие может потерять свою платежеспособность в том случае, если оно не в состоянии больше исполнять существующие у него долговые обязательства перед другими организациями, собственными сотрудниками или государственным бюджетом. Если они не были выполнены в течение трех календарных месяцев, то это говорит о плохом финансовом положении. Значит, фирме необходимо в обязательном порядке обратиться с соответствующим заявлением в судебный орган.

Причины неудовлетворительного финансового состояния могут быть как вне, так и внутри фирмы. Принятые меры по предотвращению несостоятельности банкротства покажут более конкретные факторы.

Внешние причины банкротства субъекта включают в себя следующие показатели:

- Высокий уровень конкуренции. При достаточно быстром развитии технологий предприятие может отставать от нововведенных тенденций. Это приводит к тому, что компания начинает сильно отставать от своих конкурентов и теряет свою прибыль.

- Демографическое положение. Оно включает в себя убывание населения, которое покупает продукцию или пользуется определенными услугами.

- Политическое влияние. К нему относятся отсутствие стабильности на рынке, разрыв связей во внешней экономике, а также социальные колебания.

- Экономическое влияние. Оно включает в себя финансовый кризис, сумму налогов, высокий уровень инфляции и пр.

Рассмотрим, какие основные факторы банкротства можно выделить:

- Нехватка оборотного капитала. Дефицит оказывает негативное влияние на установленное равновесие между заемным капиталом и собственными денежными средствами. Это в значительной мере снижает сотрудничество с кредитными компаниями.

- Остаток производства больше установленной нормы. Данный фактор означает, что определенная доля продукции компании не подлежит реализации. А значит, с нее фирма не получает прибыль.

- Меры по регулированию роста хозяйственной деятельности предприятия не были приняты. Это способствует повышению затрат компании, которые нельзя перекрыть прибылью.

- Динамика клиентуры является нестабильной. Так, невнесение или регулярная просрочка платежей клиентами может привести к финансовой несостоятельности фирмы.

- Сбыт у фирмы отсутствует. К этому может привести неграмотное осуществление маркетинговых действий, а также неправильное осуществление мер по предотвращению финансовой несостоятельности. В том случае, если осуществление мер по выявлению рисков банкротства не было применено, сбыт предприятия также может отсутствовать.

- Компания использует на своем производстве старое или неэффективное оборудование. Это влечет за собой понижение уровня конкурентоспособности вследствие понижения спроса и неспособности обеспечить приемлемое для потребителей качество продукции при доступной цене.

Читайте так же: Консультации по вопросам банкротства

Осуществление мер по предупреждению банкротства организаций

В обстановке большой конкуренции предприятие без постоянной финансовой поддержки может стать нерентабельным. В том случае, если вовремя не принять все необходимые меры по обеспечению безопасности от банкротства, признания организации финансово несостоятельной будет не избежать.

https://www.youtube.com/watch?v=pXgW-WmgjGo

Проведение процесса банкротства является довольно сложным и трудоемким. Для того чтобы с точностью определить обстоятельства, согласно которым предприятие стремительно теряет свою платежеспособность, принимаются соответствующие меры, которые направлены на проведение мероприятий в маркетинге, экономике, бухгалтерии и менеджменте.

Соответствующие меры направлены на выявление рисков финансовой несостоятельности. При применении методов прогнозирования банкротства обнаруживается обстоятельства, которые оказывают влияние на деятельность предприятия. На основании полученных данных будут применены различные меры по устранению рисков банкротства.

Для проведения процедуры реализации профилактических мер применяются специальные методы, на основании которых обнаруживаются признаки банкротства той или иной компании.

Основным процессом при использовании соответствующих мер является выявление конкретных причин финансовой несостоятельности юридического лица.

Согласно установленным нормам законодательства Российской Федерации, каждое предприятие, которое является самостоятельным, должно вовремя проводить контроль над своим финансовым положением, чтобы своевременно отследить первые признаки несостоятельности.

Закон предусматривает применение правовой системы, которая включает в себя методы, направленные на профилактику возникновения банкротства компании. Данной системой предупреждения о надвигающемся финансовом неблагополучии является обобщение государственных органов и компаний, которые определяют методы по борьбе с финансовой несостоятельностью.

Наиболее действенным способом для сохранения состояния компании является прогнозирование, которое было проведено заблаговременно до начала затруднительного финансового положения. Соответствующее прогнозирование позволяет вовремя принять все необходимые меры по сохранению платежеспособности фирмы.

Методы прогнозирования банкротства

К методам прогнозирования относятся следующие:

- Экстраполяция.

- Моделирование.

- Экспертная оценка.

Метод моделирования является наиболее распространенным методом определения рисков финансовой несостоятельности для предприятий на территории Российской Федерации. Также данная практика пользуется большим спросом и за рубежом.

Создание макета осуществляется за счет специального снабжения, которое осуществляет анализ платежеспособности. Статистика отображает информацию о бухгалтерии, экономике и т.д. Вычисляются не только внутренние, но и внешние риски.

Экспертная оценка используется при прогнозировании на достаточно длительный период времени. На данном этапе формируется экспертная оценка реального положения компании.

Читайте так же: Требования кредиторов в банкротстве

Эксперты проводят оценку изменений, которые ожидаются в фирме. Такой метод признан наиболее точным. Связано это с тем, что компания проверяется в совершенно разных сферах.

Экстраполяция предполагает собой проведение анализа деятельности организации за короткий период времени в сравнении с аналогичным, но прошедшим отрезком временем. Она определяется на использовании статистических данных.

Какие правовые меры применяются при больших и небольших трудностях

Меры, применяемые при небольших трудностях в фирме:

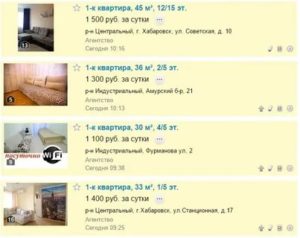

- Восстановление экономической стабильности. Для этого меняется состав пассивов и активов компании. С помощью реализации имущества будет погашена образовавшаяся задолженность. Так, собственник имущества может сдать в аренду недвижимость, реализовать собственность, а полученные средства пустить на выплату задолженности.

- Реструктуризация долга. Должник может получить отсрочку от исполнения требований кредиторов, проведение процедуры перекредитования, переоформление задолженности на иное лицо, полное исключение долгов и пр.

- Проведение санации. Это финансовая помощь, которая направлена на восстановление платежеспособности. В поддержку входит оплата труда рабочим, выплата пособий и т.д.

- Прогнозирование банкротства в период стабильного производства компании. Эта мера позволяет выявить показатель финансовой несостоятельности и устранить угрозу разорения на этапе зарождения.

Рассмотрим, какие правовые меры используются при больших трудностях:

- Преобразование. Под данной мерой подразумевается замена правовой политики организации. Возможно создание общества акционеров.

- Выделение. Создается новая компания за счет собственности текущего предприятия. В зависимости от определения имущества фирмы будут распределены права и обязанности.

- Присоединение. Присоединяемая организация прекратит свою трудовую деятельность. Обязательства и финансы будут возложены на то юридическое лицо, которое было присоединено.

- Слияние. Должник утратит статус юридического лица, а вместо него будет создан иной субъект. Все средства будут объединены, что позволит увеличить платежеспособность.

Заключение

Финансовые, управленческие и правовые меры по предупреждению банкротства играют большую роль в поддержании финансового состояния фирмы. Их применение должно быть регулярным и систематическим.

https://www.youtube.com/watch?v=YG2IAymjoew

Меры по предупреждению несостоятельности (банкротства) и выявлению рисков существуют для того, чтобы своевременно обнаружить надвигающуюся проблему и без лишних финансовых потерь ее устранить. Это позволяет оставить компанию платежеспособной и оградить ее от разорения.

Видео:Меры по предупреждению банкротстваСкачать

Мероприятия по предупреждению банкротства

Предприятие в процессе своей деятельности подвергается воздействию множества разноплановых факторов, знание особенностей которых имеет большое значение при осуществлении антикризисного управления.

В зависимости от направления влияния данные факторы могут быть положительными и отрицательными. Воздействие последних и доводит предприятие до состояния банкротства.

Причины проблем

Существует множество негативных факторов, вызывающих несостоятельность предприятия. Они подразделяются на внешние, зарождающиеся за пределами предприятия и, как правило, не попадающие в сферу его влияния, а также внутренние, связанные с недочетами и ошибками, допущенными руководством и сотрудниками предприятия.

В государствах с классической рыночной экономикой банкротство компаний на одну треть обусловливается внешними факторами, а на две трети – внутренними. У нас же, как показывает практика, пропорция обратная, то есть несостоятельными предприятия часто становятся не по вине руководителей, а из-за нестабильной экономико-политической обстановки, несовершенства законодательства, коррупции и т.д.

В число ключевых факторов внешней природы стоит отнести инфляцию, изменение условий работы с банковскими организациями, арендаторами, введение новых и увеличение старых налогов. Некоторые из них приводят к внезапному банкротству, другие же накапливаются, усиливаются, вызывая постепенное ухудшение экономических показателей предприятия.

Наиболее опасные факторы внутренней природы – неопытность и некомпетентность руководителей и менеджеров, их неспособность быстро сориентироваться в условиях быстро меняющейся рыночной конъюнктуры, консерваторский образ мышления.

Субъективные причины банкротства, связанные непосредственно с хозяйствованием, — это:

- неспособность руководителей прогнозировать банкротство и избегать возникновения его угрозы в будущем;

- падение объемов продаж вследствие недостаточной изученности спроса, плохо налаженной сети сбыта, слабой маркетинговой кампании;

- уменьшение объемов выпускаемой продукции, ухудшение ее качества, снижение стоимости;

- чрезмерно высокая себестоимость или низкая рентабельность изготавливаемой продукции;

- излишне растянутый производственный цикл;

- наличие крупных долгов, взаимных неплатежей;

- неспособность управленцев, представляющих старую школу, быстро адаптироваться к меняющимся рыночным реалиям, избирать правильную и эффективную инвестиционно-финансовую и ценовую политику, налаживать выпуск пользующейся спросом продукции.

Цели

Существуют различные пути предотвращения банкротства предприятия, среди которых ключевая роль принадлежит антикризисному управлению.

При его внедрении преследуют главным образом следующие цели:

- обеспечить ликвидность и платежеспособность за счет наиболее рационального сочетания собственных источников получения средств с заемными;

- повысить рентабельность и прибыльность до такого уровня, чтобы удовлетворялись все потребности как основной деятельности компании, так и инвестиционно-финансовой.

В условиях финансового кризиса неизбежно происходит изменение стратегии, целей предприятия, а также способов, которыми они достигаются. Ключевая особенность антикризисного управления заключается в жестком лимитировании сроков, изменении критериев, в соответствии с которыми принимаются решения.

Вопросы по имуществу

Осуществляя разработку методов, при помощи которых можно вывести предприятие из кризисного состояния, стоит рассмотреть возможности по его реструктуризации. Она подразумевает реформирование предприятия в целом, изменение его структуры за счет внедрения эффективной снабженческой, сбытовой, финансовой, инвестиционной и кадровой антикризисной политики.

https://www.youtube.com/watch?v=nopNdwxe9TU

Конечной целью реструктуризации является вывод предприятия на тот уровень функционирования, который бы позволял достигать достаточной рентабельности.

Реструктуризация имущественного комплекса подразумевает:

- определение позиции предприятия на рынке по отдельным видам производимой продукции;

- выделение частей имущественного комплекса, соответствующих видам производимой продукции;

- проведение организационных мероприятий, направленных на выделение центров, отвечающих за разные части имущественного комплекса;

- реализацию излишнего имущества.

Критерии отбора

Своевременное выявление разбалансированности в деятельности предприятия является важнейшим условием недопущения его полного банкротства:

| Основными критериями, на которые следует ориентироваться, являются: |

|

| Поводами для принятия мер могут служить: |

|

Возможные риски

Для предприятий, функционирующих в условиях современной рыночной экономики, наиболее характерны следующие финансовые риски, а также риски иного характера, не позволяющие им полноценно развиваться и способные привести к их банкротству:

- низкий уровень эффективности управленческой деятельности, обусловленный отсутствием долгосрочной стратегии и приоритетом краткосрочных результатов, низкоквалифицированными и немотивированными сотрудниками, неэффективным финансовым менеджментом и управлением финансовыми издержками;

- недостаточная ответственность руководящих лиц предприятия за принимаемые решения, эффективное применение имущества и результаты финансово-хозяйственно деятельности перед учредителями;

- малый размер уставного капитала (в случае с АО);

- отсутствие механизма, который бы позволил эффективно исполнять судебные решения, особенно касающиеся обращения взыскания на принадлежащее должнику имущество;

- недостаточное единство предприятия с точки зрения имущественного комплекса, что негативно сказывается на его инвестиционной привлекательности;

- большие траты на социально-культурные и жилищно-коммунальные объекты;

- использование практики перекрестного субсидирования, а также неоднородность структуры производственных издержек;

- отсутствие реальной информации о том, каково финансово-экономическое состояние предприятия.

Борьба с заказной схемой

Банкротство нередко используется в качестве способа законного поглощения предприятия.

В этой связи задача владельца предприятия заключается в том, чтобы грамотно наладить структуру своего бизнеса и заручиться поддержкой квалифицированных специалистов, способных разработать меры по предупреждению атаки недружественных структур. Идеальный построенный бизнес – это когда рейдеры еще на стадии разработки понимают бесперспективность попыток захвата предприятия.

Один из важнейших моментов – предотвратить возможную утечку информации с предприятия. Несмотря на то, что какие-то данные рейдеры могут получить из открытых источников, наибольшую ценность представляет информация из внутренних источников. Именно на основе нее в большинстве случаев принимается решение о возможности и целесообразности захвата.

https://www.youtube.com/watch?v=0O-DnzH0WTc

Также чрезвычайно важно аккуратно относиться к собственным кредитным обязательствам. Крайне желательно не использовать в качестве залога наиболее ценное имущество, чтобы его не забрала кредитная организация.

В случае, если исполнение кредитных обязательств в срок невозможно, необходимо заблаговременно позаботиться о поиске вариантов перекредитования, чтобы не ставить под удар весь бизнес.

Основные направления

В процессе поиска пути предотвращения банкротства предприятия важно провести грамотный анализ финансового состояния предприятия.

Это необходимо для того, чтобы:

- оценить динамику состава, структуры и движения активов, а также источников собственного и заемного капитала, понять, в каком состоянии они находятся;

- проанализировать абсолютные и относительные показатели, характеризующие финансовую устойчивость предприятия, оценить, как изменяется ее уровень;

- проанализировать платежеспособность предприятия и ликвидность имеющихся на его балансе активов.

Главной целью анализа является своевременное выявление и ликвидация недостатков в финансовой деятельности предприятия, поиск резервов для улучшения финансового положения, повышения платежеспособности предприятия.

Другое значимое направление, возможность которого следует обязательно учитывать в контексте вывода предприятия из кризиса — реструктуризация, подразумевающая его общее реформирование за счет внедрения эффективной финансовой, снабженческой, сбытовой, ценовой, инвестиционной и кадровой антикризисной политики.

Основные факторы возникновения кризисных ситуаций и банкротства

Кризисные подходы

Одним из методов предотвращения кризиса предприятия является вовремя проведенная переориентация направления его деятельности. Для этого необходимо заблаговременно, в период стабильного развития компании, выделять средства на осуществление маркетинговых исследований и переориентацию деятельности в нужный момент.

Однако, поскольку это не всегда является возможным, чаще всего приходится заниматься финансовым оздоровлением предприятия, пребывающего на пороге кризиса.

Для этого используют один из следующих подходов:

| Защитный | При нем проводят сберегающие мероприятия, направленные на минимизацию расходов, связанных с выпуском и реализацией продукции, содержанием сотрудников и основных фондов. |

| Наступательный | Заключающийся в проведении реформ, целью которых является привлечение внешних или любых иных инвестиций, включая те, которые поступают от продажи имущества, получения кредитов или господдержки, участия в конкурсных проектах и т.д. |

Полезные мероприятия

В число мероприятий, позволяющих оздоровить предприятие, улучшить его финансовое состояние, входят:

- изменение методов и форм управления;

- запуск производства новой продукции, улучшение ее качества;

- проведение более эффективной маркетинговой политики;

- минимизация производственных издержек;

- снижение дебиторско-кредитоской задолженности, используя досудебные методы урегулирования отношений с кредиторами;

- увеличение процента собственных средств в общем объеме оборотных активов;

- реализация излишнего, незадействованного оборудования и материалов, незаконченного производства и изготовленной продукции;

- продажа дочерних предприятий и долей в других компаниях;

- приостановка капитального строительства;

- работа над расширением эффективности экспорта;

- оптимизация численности работающих на предприятии.

Видео:О мерах по предупреждению банкротстваСкачать

Какие меры можно использовать для предупреждения банкротства

У любого субъекта в предпринимательской деятельности есть риск банкротства. Потому так важно корректно планировать деятельность предприятий. Что включает не только внедрение методов противодействия, но и их разработку с учётом конкретной обстановки.

Даже если появляется малейшее подозрение. Субъект хозяйствования признаётся банкротом, если долги превышают имущественные возможности.

Способы и меры для предупреждения банкротства

Когда банкротство пытаются предотвратить, переходят к деятельности, направленной на улучшение финансовых показателей.И на то, чтобы устранить саму угрозу появления несостоятельности. Это означает, что специалисты ищут причины сложившейся ситуации. И стараются найти способ избавиться от последствий.

Предупреждение банкротства.

Вырабатываются специальные мероприятия, целые системы по борьбе с несостоятельностью, контролю сложившейся ситуации.

https://www.youtube.com/watch?v=OCW-niU-ZJU

Прогнозирование банкротства – наиболее подходящая методика для предотвращения неприятной ситуации. Именно при создании прогноза вырабатываются основные мероприятия, связанные с устранением опасности. В прогнозировании используется три метода, признанных основными:

- Моделирование.

- Экспертные оценки.

- Экстраполяция.

Особенности экономических методов регулирования

Экстраполяция отличается тем, что позволяет создать прогнозы по небольшому промежутку времени. Оптимальный вариант, если причины есть, но они попадают под стандартный набор. И связаны либо с деятельностью самой организации, либо с нестабильной экономической ситуацией в стране.

То, насколько точным окажется результат в итоге, определяется рассматриваемыми временными отрезками и ситуации, которая складывается в стране экономически.

Метод экспертных оценок требуется, если создаётся информация по более длительному отрезку времени. Предприятие собирает сразу нескольких независимых экспертов, организует собрание.

Информация о моделировании

Именно оно получило наиболее широкое распространение среди всех методов. Благодаря этому методу воссоздаётся конкретная ситуация. А потом продумываются решения, позволяющие из неё выйти с наименьшими потерями. При анализе информации используется несколько видов данных:

- Математические.

- Статистические.

Можно смоделировать поведение отдельных людей, деятельность которых напрямую привязана к предприятию. И которые могут повлиять на его результаты. Но есть методы борьбы с неплатёжеспособностью, которая уже возникла.

Что использует ЦБ, чтобы не обанкротится, расскажет это видео:

О диагностике состояния компаний и прогнозировании

Можно прибегнуть к санации, но она – лишь одно из возможных решений. Рекомендуется провести тщательную диагностику положения, в котором сейчас находится предприятие. И сформировать стратегии, направленные на преодоление кризиса. Либо провести полную реструктуризацию.

Проводя оценку финансового положения, изучают сразу несколько факторов:

- Эффективность, с которой используются материальные активы.

- Экономическая результативность деятельности.

- Устойчивость в финансовом плане.

- Наличие и эффективность производственных ресурсов.

- Конкурентоспособность.

- Состав и структура выпускаемой позиции.

- Изучение процесса реализации.

Деструкция предполагает, что руководство полностью отказывается от способов ведения деятельности, которые применялись ранее.

Что касается продажи имущества, то в этом процессе используются любые объекты, способные принести прибыль:

- Товарные знаки и обозначения для обслуживания.

- Права требования.

- Материальные ценности.

- Сырьё.

- Оборудование вместе с инвентарём.

- Здания и сооружения.

- Участки земли.

Досудебная санация.

При анализе показателей по деятельности важно учитывать, какая экономическая обстановка складывается в стране в целом. Существуют формулы, разработанные зарубежными учёными. Но их трудно использовать из-за того, что они не привязаны конкретно к обстановке в нашей стране. Иногда ситуация усложняется из-за появления факторов, которые невозможно контролировать.

Как ещё можно восстановить платёжеспособность

Есть меры, носящие разный характер. Их выбирают в зависимости от того, какая используется организационно-правовая форма. Хотя подходящий вариант зависит и от других факторов.

- Полная продажа предприятия.

- Увеличение Уставного Капитала, для чего привлекаются дополнительные средства в виде взносов.

- Продажа части имущества.

- Заключение соглашения, которое позволит отказаться от исполнения обязательств, мирным путём.

- Оформление финансовой помощи в других организациях.

Предприятия в оборонной промышленности

Деятельность таких фирм регулируется статьёй 191 Федерального Закона о банкротстве. Какие действия могут выполняться в случае ликвидации?

- Проведение досудебной санации.

- Государство содействует при заключении соглашений относительно реорганизации действующей задолженности. Например, предоставляются государственные гарантии того, что оплата будет проведена.

- Реструктуризация долгов, возникших перед бюджетом государственных субъектов.

- Погашение задолженности, связанной с исполнением оборонных заказов.

- Реорганизация.

- Анализ и учёт финансового положения.

Государство делает всё возможное, чтобы предприятие вышло из кризиса настолько быстро, насколько это возможно.

Как действуют в кредитных организациях

Деятельность в данной сфере имеет свою специфику. Отзыв лицензии на осуществление операций с денежными средствами становится первым этапом для признания банкротства. До этого момента можно реализовать лишь некоторые меры:

- Реорганизацию.

- Оздоровление финансового состояния.

- Назначение администрации для временного выполнения обязанностей.

Меры для финансового оздоровления должны предприниматься при обнаружении малейших подозрений на приближающееся банкротство. Центральный Банк России сам вправе требовать осуществления этих мер, если выполняются следующие условия:

- Собственные средства по итогам отчётного периода меньше Уставного Капитала по сумме.

- На протяжении последнего месяца норматив ликвидности нарушается больше, чем на десять процентов.

- По сравнению с максимальной величиной, абсолютная величина уменьшается более, чем на 20 процентов. При этом одновременно нарушаются все установленные ранее нормативы.

- Отсутствие выплат больше, чем за три дня после того, как возникла необходимость исполнить обязанность.

- Неудовлетворение требований кредиторов за последние полгода. В связи с недостатком денежных средств.

О некоторых особенностях санации

Федеральное Законодательство регламентирует эту процедуру, необходимую для предупреждения несостоятельности в финансовой сфере. Собственнику предприятия направляют предупреждение о том, что ему необходимо принять соответствующие меры.

Чтобы избежать банкротства нужно управлять ликвидностью, а как это делать, смотрите в этом видео:

При этом недопустимо никакое давление на субъект со стороны органов государственной власти. Хотя санация относится к обязательным мероприятиям по предупреждению. Сама санация становится доступна следующим лицам, представляющим средний и малый бизнес на территории России.

- Физические и юридические лица, способные сами решить текущие проблемы. И расплатиться по всем долгам перед кредиторами.

- Сами кредиторы. Это касается не только банковских организаций, но и частных предприятий.

- Унитарные организации, в собственности которых находится имущество должника.

- Учредители предприятий, вне зависимости от формы собственности.

Это касается не только самих задолженностей, но и затрат, связанных с текущими расходами.

В виде заключения

В настоящее время разработаны современные методы борьбы с банкротством, позволяющие анализировать и обрабатывать информацию в больших объёмах. Есть и способы, позволяющие отслеживать поведение отдельных работников, влияющих на финансовое положение предприятия.

https://www.youtube.com/watch?v=voMNE-mtyvE

Только их комплексное применение позволит выстроить полную картину происходящего. И понять, как надо действовать дальше для того, чтобы решить большинство существующих проблем. Решения просто не будут приниматься, если данных собрано недостаточно.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (495) 725-58-91 (Москва)

+7 (812) 317-55-21 (Санкт-Петербург)

Это быстро и бесплатно!

Видео:Банкротство кредитных организаций. Представление интересов кредиторовСкачать

Меры для предупреждения несостоятельности и банкротства

Нормальная деятельность любого субъекта подразумевает получение прибыли, однако в силу разных обстоятельств предприятие может терпеть убытки, получить отказ от должников в возврате средств или из-за других факторов терять свою платежеспособность. Если такой процесс затягивается во времени, то можно смело начинать предупреждение банкротства, иначе компании может грозить финансовая гибель.

К мерам по предотвращению несостоятельности относят ряд превентивных действий, которые могут оказать существенное влияние на финансовое положение фирмы и помочь ей избежать банкротства.

Возможные меры по предупреждению банкротства регулируются ст. 30 Федерального закона от 26.10.2002 г. N 127-ФЗ “О несостоятельности (банкротстве)”.

В частности, при возникновении признаков банкротства, описанных в п. 2 ст.

указанного закона, когда юридическое лицо неспособно удовлетворить требования кредиторов по уплате обязательных платежей и (или) денежным обязательствам с задержкой в 3 и более месяца, руководитель такого юридического лица обязан направить участникам (учредителям), унитарному предприятию-собственнику имущества должника сведения о наличии признаков банкротства. Закон обязывает указанных адресатов, а в отдельных случаях и федеральные органы исполнительной власти, органы местного самоуправления, органы исполнительной власти субъектов Российской Федерации, принять своевременные меры по предупреждению банкротства организаций.

В п. 3 ст.

30 Федерального закона №127-ФЗ предусмотрено, что участник (учредители) предприятия-должника должны принять меры для предупреждения банкротства и по возможности восстановить платежеспособность должника до момента подачи заявления о признании должника банкротом в арбитражный суд. Предупреждение банкротства включает меры, принятые кредиторами или другими лицами на основе соглашения с предприятием-должников. Такие меры в первую очередь должны быть направлены на восстановление платежеспособности организации.

Санация как инструмент восстановления платежеспособности

Предупреждение банкротства в законодательстве сводится к призыву к собственнику имущества и учредителям принять своевременные меры.

И хотя такая норма сформулирована как обязательная, однако ее не подкрепляют никакие меры государственного воздействия на указанный круг лиц, если норма не будет соблюдена.

Поэтому предупреждение банкротства участниками и собственниками имущества является декларативным.

В ст. 31 Федерального закона установлена возможность оказания безвозмездной финансовой помощи должнику.

Такая мера называется санация, она выделяется только при наличии определенных законодательно признаков банкротства и только в размере, достаточном для восстановления платежеспособности.

Санацию как вариант меры по предупреждению банкротства вправе проводить унитарные предприятия-собственники имущества должника, участники (учредители), кредиторы и иные лица для восстановления платежеспособности и предупреждения банкротства.

Санация может быть применена и на любой стадии рассмотрения дела про банкротство. Согласно п. 1 ст.

31 Федерального закона санация предоставляется в размере, достаточном для погашения обязательных платежей и денежных обязательств и восстановления платежеспособности предприятия.

Санация может предоставляться как на безвозмездной основе, так и сопровождаться принятием должником или иными лицами обязательств в пользу оформивших финансовую помощь.

https://www.youtube.com/watch?v=p-ciZ7D40rA

Не следует считать санацию беспроцентным займом. Последний может оформляться в любой период деятельности предприятия, тогда как санация только во время банкротства.

Средства, полученные в результате санации, вовсе не обязательно должны возвращаться. Таким образом, санация является исключением из правил, закрепленных ст.

575 Гражданского кодекса Российской Федерации, которые запрещают дарение между коммерческими организациями.

Прочие варианты восстановления платежеспособности

Помимо законодательного попущения в виде санации, дозволенной организациям, пребывающим на грани банкротства, существуют и другие меры. Меры по предупреждению банкротства в зависимости от организационно-правовой формы и совокупности других причин в рамках досудебной стадии могут носить разный характер, как:

- получение финансовой помощи;

- заключение соглашения об отступном, новации или прекращение обязательств другим способом;

- взыскание дебиторской задолженности;

- частичная продажа имущества;

- увеличение уставного капитала за счет дополнительных взносов участников или третьих лиц;

- исполнение собственником имущества, третьими лицами или участниками (учредителями) обязательств должника;

- дополнительный выпуск акций;

- продажа предприятия;

- другие меры.

Участники (учредители), собственники имущества самостоятельно определяют предпочтительность тех или иных мер для предупреждения банкротства. В зависимости от их решения выбранные варианты воплощаются в жизнь.

Существуют некоторые нюансы для нерядовых организаций относительно банкротства.

Если предприятие трудится в специфической отрасли, например стратегического направления для страны или является банком, для него могут быть применены дополнительные меры для предупреждения банкротства, недоступные другим предприятиям.

Стратегические предприятия и организации

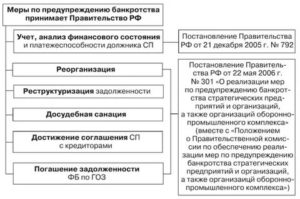

Для предупреждения банкротства стратегических организаций и предприятий предусмотрена ст. 191 Федерального закона, которая регламентирует особенные меры. Для таких предприятий при угрозе банкротства правительство Российской Федерации в установленном законом порядке выполняет следующие действия:

- организовывает проведение анализа и учета финансового состояния и платежеспособности в частности;

- проводит реорганизацию;

- если в результате несвоевременной оплаты государственного оборонного заказа возникла задолженность федерального бюджета перед стратегическими организациями и предприятиями, которые исполняют работу по государственному оборонному заказу, то осуществляет погашение такой задолженности;

- обеспечивает проведение реструктуризации задолженности перед государственными внебюджетными фондами и федеральным бюджетом;

- содействует достижению соглашения между стратегическими организациями и предприятиями и их кредиторами о реструктуризации задолженности, в частности предоставляя государственные гарантии оплаты;

- проводит досудебную санацию;

- осуществляет иные меры.

Все меры для предотвращения банкротства стратегически важных для государства предприятий и организаций направлены на поддержку и выведение последних из условий несостоятельности и кризиса, чтобы такие юридические лица не исчезли с экономического пространства государства.

Кредитные организации

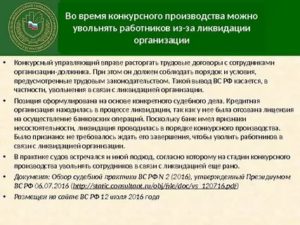

Ввиду специфики своей деятельности особый статус для государства и кредитные организации, меры по предупреждению банкротства которых установлен ст. 3 Федерального закона от 25.02.1999 г.

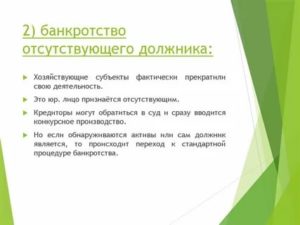

N 40-ФЗ “О несостоятельности (банкротстве) кредитных организаций”. Несостоятельность кредитных организаций подтверждается отзывом лицензии на осуществление банковских операций.

До этого момента реализуются следующие меры недопущения банкротства:

- назначение временной администрации;

- финансово оздоровление кредитных организаций;

- реорганизация.

В случае возникновения угрозы банкротства участники (учредители) кредитной организации, члены наблюдательного совета (совета директоров), единоличный исполнительный орган кредитной организации и коллегиальный исполнительный орган обязаны принять своевременные и необходимые меры по финансовому оздоровлению и, в случае необходимости, реорганизации организации.

https://www.youtube.com/watch?v=bTnnTeXHp8w

Банк России вправе потребовать от кредитной организации в случае возникновения предусмотренных ст. 4 Федерального закона №40-ФЗ оснований осуществления мер по финансовому оздоровлению, реорганизации и даже назначить временную администрацию. Такими основаниями являются:

- неоднократное неудовлетворение требований кредиторов по денежным обязательствам на протяжении 6 месяцев;

- неисполнение обязанности по уплате в срок до 3 дней обязательных платежей со дня наступления даты их исполнения из-за недостаточности или полного отсутствия денежных средств;

- допущение снижения абсолютной величины собственных средств более 20% по сравнению с их максимальной величиной, что была достигнута за последние 12 месяцев с одновременным нарушением обязательных нормативов;

- нарушение норматива текущей ликвидности больше чем на 10% за последний месяц;

- допущение уменьшения величины собственных средств ниже размера уставного капитала по итогам отчетного месяца.

Последнее положение не является признаком банкротства для кредитных организаций, которые получили лицензию на осуществление банковских операций менее 2 лет назад.

Мерам по предотвращению банкротства для кредитных организаций уделяется большое внимание на законодательном уровне, особенно в свете мировых финансовых кризисов.

Поэтому в РФ разрабатываются специальные программы по предотвращению банкротства.

Видео:Дискредитация #14. Рожать не перерожатьСкачать

Меры по предупреждению банкротства организаций: как предупредить банкротство

Меры по предупреждению банкротства организаций способствуют улучшению финансовой ситуации на предприятиях, поэтому знание этих мер играет превалирующее значение в сложной ситуации. Руководство любой компании прежде, чем говорить о банкротстве должно применить меры по его профилактике, в некоторых случаях способные полностью восстановить их положение.

Причины банкротства

Под банкротством понимается как полная потеря платежеспособности субъектов, имеющих экономические отношения, так и непосредственно процедура признания несостоятельности такого субъекта.

Другими словами, несостоятельность возникает тогда, когда компания не может погасить кредиторскую задолженность и платить по текущим счетам. Отсутствие платежеспособности по кредитам на протяжении 3 месяцев называется абсолютная неплатежеспособность, что сигнализирует о начале процедуры банкротства.

Сама процедура и все ее этапы подробно изложены в 127-ФЗ “О несостоятельности (банкротстве)от 26.10.2002 г.

Факторы, вызывающие банкротство организаций могут быть внешние и внутренние. К внешним, как правило, относят:

- политическую ситуацию;

- экономическую ситуацию;

- ужесточение конкуренции;

- демографическую ситуацию.

Политическая ситуация подразумевает наличие социальных волнений, нестабильная рыночная конъюнктура, недостатки в законодательной сфере, прекращение внешнеэкономических связей.

Экономическая ситуация катализирует такие факторы как высокое инфляционное поле, экономический кризис, финансовая дестабилизация, банкротство компаний в аналогичной сфере и вследствие этого повышение ресурсной стоимости, применяемой компанией, высокие налоговые ставки.

Ужесточение мировой конкуренции, обусловленное быстрой модификацией научно-технической сферы, определяют фактор банкротства компании, не готовой поддерживать такие темпы развития.

Демографическая ситуация выявляет такие факторы уменьшение количества и качества того состава населения, которое выступает потребителем товара или услуги.

Внутренние факторы – более обширные и могут варьироваться в зависимости от сферы деятельности компании. В целом можно выделить следующие причины:

- дефицит оборотного капитала;

- отсутствие современного оборудования;

- формирование производственных остатков сверх нормы;

- ненадежная клиентская база;

- отсутствие сфер сбыта;

- нерегулируемый рост хозяйственной деятельности.

Дефицит оборотного капитала влечет за собой дисбаланс между собственным и заемным капиталом, где заемные средства в существенной степени в объеме превосходят собственные. Это является катализатором для снижения доверия кредиторов и как следствие, получения отказа в новых кредитах.

https://www.youtube.com/watch?v=5tks_noiaJA

Отсутствие современного оборудования приводит к тому, что вслед за неготовностью модифицировать техническое обеспечение организация теряет способность к конкуренции с более мощными, оборудованными по последним технологиям организациями.

Формирование производственных остатков сверх нормы влечет то, что доля продукции не находит сбыта, а значит организация не имеет от этого никакой прибыли.

Под ненадежной клиентской базой подразумевается отказ клиентов от своих платежных обязательств или их задержка.

Причинами отсутствия сфер быта становятся плохой маркетинг, игнорирование этапов прогнозирования или его некорректное выполнение. Все это влечет снижение прибыли, как следствие, банкротство организации.

Нерегулируемый рост хозяйственной деятельности влечет увеличение затрат, которые не будут покрываться прибылью компании.

Меры по предупреждению банкротства организаций

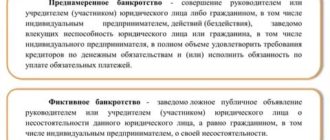

Стадия прогнозирования остается одной из самых важных в работе любой компании. Именно с помощью прогнозирования можно избежать банкротства, убрав причины его возникновения.

Эти меры включают в себя поиск и устранение факторов намеренного и фиктивного банкротства,

регулирующиеся ст. 30 ФЗ №127 «О несостоятельности (банкротстве)».

Существуют следующие методы по профилактике банкротства организаций:

Экстраполяция

Мера, предлагающая проанализировать деятельность организации за короткий временной отрезок в сравнении с идентичным периодом в прошлом. Метод экстраполяции основан на использовании статистического ряда, а его результат прямо пропорционален экономическому положению дел в стране.

Другими словами, если, к примеру, взять период 2016 года, когда были введены санкции, то наибольший риск банкротства у компаний, имеющих зарубежных партнеров, однако при их отмене, эти риски снижаются значительно.

Экспертная оценка

Метод используется для прогнозирования на более длительный период в будущем. Руководство организации собирает круг экспертов, профессионально исследующих ситуацию в компании и дающих ответы на вопросы в количественном эквиваленте.

Метод экспертной оценки подразумевает анализ возможных будущих изменений через призму приоритетности каждого из заявленных параметров.

Моделирование

Этот метод, помогающий предупредить банкротство, основан на использовании специального программного продукта, который математическим и статистическим способами анализирует необходимые параметры.

Такая мера дает возможность охватить большое информационное поле, включающее внутренние и внешние факторы банкротства. Важная особенность моделирования в том, что выполняется прогноз поведения работников организации, так или иначе влияющих на ситуацию в компании, что может помочь исключить возможное нарушение действующего закона.

Кроме использования этих трех основных методов, возможно применение ряда мер, варьирующихся согласно организационно-правовой форме и конкретной ситуации в организации:

- финансовая поддержка организации;

- продажа имущества должника;

- укрпеление руководящей структуры;

- возвращение финансовых средств от дебиторов;

- реорганизация;

- эмиссия акций;

- досудебная санация;

- модификация корпоративной среды;

- другие

Меры, перечисленные выше, могут использоваться любой организацией, а их выбор зависит от руководства и масштабов компании.

Стратегически важные компании должны опираться на список мер, указанных в ст.191 ФЗ №127 «О несостоятельности (банкротстве)».

Для предупреждения банкротства таких компаний требуется подключение Правительства РФ, действие которого направлено на выполнение следующих шагов:

- анализ финансового положения;

- восстановление платежеспособности путем погашения задолженности в случае несвоевременных выплат по государственному оборонному заказу;

- реструктуризация задолженности перед федеральным бюджетом и государственными внебюджетными фондами;

- предложение государственного обеспечения для реструктуризации кредиторской задолженности;

- выполнение санации;

- прочие необходимые меры для каждой конкретной организации, указанные в законодательстве.

Под прогнозированием понимается отправная точка в деле предупреждения банкротства.

🔥 Видео

Банкротство кредитных организаций: особенности, причины и действия клиентов банковСкачать

Банкротство. Базовые понятияСкачать

Что вас ждет после процедуры банкротства? Вся правда из истории клиентаСкачать

#Банкротство#Предотвращение банкротства#Проведения досудебной санации#Скачать

13. Банкротство организации, Диагностика банкротстваСкачать

Банкротство юридических лицСкачать

4.7. Несостоятельность (банкротство) юридического лицаСкачать

Олег Зайцев - о банкротстве финансовых организаций.Скачать

Упрощенное банкротство | Банкротство отсутствующего должникаСкачать

Как проходит процедура банкротства юр лиц? Какие последствия?Скачать

Признаки банкротстваСкачать

Процедуры банкротства просто о сложномСкачать

Банкротство по инициативе налогового органаСкачать

25 09 2015 О банкротстве страховых организацийСкачать

Упрощённое банкротство,быстрый способ списать долги?Скачать

Банкротство: возможные варианты развития процедурыСкачать