Для привлечения новых клиентов банки разрабатывают программы лояльности совместно с торговыми сетями, АЗС, авиакомпаниями и другими организациями.

Результат такого сотрудничества — кобрендинговая карта с выгодными бонусами и специальными предложениями. Это могут быть как дебетовые карточки, так и карты с кредитным лимитом.

В зависимости от условий программы, на бонусный счет начисляют баллы, мили или кэшбэк реальными деньгами.

В банковском сегменте выделяют 3 типа карточек:

- Классические. По программе лояльности за покупку товаров у партнера банка начисляют повышенное вознаграждение. Как правило, размер начисления достигает 15%. Партнером выступает 1 компания. За остальные безналичные расходы кэшбэк по карте составляет 1-2% от суммы операции.

- Мультибрендовые. Баллы начисляют за оплату покупок у компаний, входящих в 1 категорию, например, авиатранспорт и авиакомпании. С каждой покупки зачисляют мили, которыми в дальнейшем можно компенсировать стоимость авиаперелета и туристических услуг.

- Аффинити. По условиям, накопленные бонусы идут на благотворительность, а не на компенсацию покупки. Коммерческие банки часто сотрудничают с официальными благотворительными фондами. Пример — карта «Подари жизнь» от Сбербанка или «Зеленый мир» от Почта Банка.

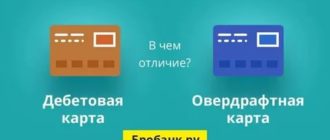

Также карточки различаются на 2 вида — дебетовые и кредитные.

Дебетовый пластик используется для хранения личных средств. По тарифу не предусмотрен кредитный лимит, но в некоторых случаях возможно подключение овердрафта. Как правило, дебетовые карточки привязываются к зарплатному проекту.

Кредитки отличаются от дебетового пластика наличием лимита, одобренного банком. Размер кредита достигает 3 000 000 р., в зависимости от статуса клиента, кредитной истории, платежеспособности и т.д.

По тарифу устанавливается процентная ставка и льготный период. В зависимости от предложения, ставка варьируется от 10 до 29.9% годовых. На счете допускается хранение личных средств.

Дополнительно начисляют процент на остаток.

Для экономии на банковском обслуживании можно использовать 1 кредитку с подключенным зарплатным проектом и начислением процентов на остаток.

Кобрендинговые кредитные карты — это объединение брендов для создания совместного продукта. Яркие примеры сотрудничества банков с коммерческими компаниями — кредитная карта «Перекресток» от Альфа-Банка, «Аэрофлот» от Сбербанка, «Ламода» от Тинькофф и т.д.

Характерная особенность кобрендинга — получение повышенных бонусов за совершение операций у партнера банковской организации. При этом пластик можно использовать и для других операций — снятия наличных, денежных переводов, оплаты через Интернет и покупок вне партнерской сети.

- Как правильно выбрать

- Лучшие предложения

- Путешествия

- Авто и транспорт

- Развлечения

- Покупки

- Преимущества и недостатки

- Кобрендовая карта: что это такое, самые популярные карты (рейтинг)

- Кобрендинговая карта — что это такое

- Самые популярные партнеры

- Варианты начисления бонусов

- кобрендинговых карт

- Как проходит оформление кобрендовых карт

- Как пользоваться кобрендовыми картами

- Кобрендинговые карты – понятие, особенности, виды и примеры

- Кобрендинговые карты – что это?

- Кобрендинговые карты Альфа-Банка

- «Аэрофлот»

- «Перекресток»

- РЖД

- «Пятерочка»

- World of Tanks

- Кобрендинговые карты «Тинькофф банка»

- «Азбука вкуса»

- AliExpress

- Avon

- «S7-Tinkoff»

- Что такое кобрендинговая карта?

- Определение

- Как выглядит кобрендинговая карта?

- Преимущества и недостатки кобрендинговых карт

- Лучшие предложения на рынке

- Как выбрать кобрендинговую карту?

- Советы специалистов

- по теме

- 📽️ Видео

Как правильно выбрать

Для выбора дебетовой или кредитной карточки с программой лояльности, разработанной совместно с другим брендом, учитывайте собственные интересы.

- Проанализируйте расходы. Для анализа расходов можно вести собственные записи или зайти в мобильное приложение. Современные интернет-банки группируют расходы по категориям. Так вы увидите, в какой категории вы тратите больше средств, и выберите программу с повышенными начислениями в этой категории.

- Решите, в каком виде вы хотите получать вознаграждения. Бонусы начисляются милями, баллами или рублями. Карты с милями авиакомпаний подойдут для клиентов, регулярно совершающих перелеты по России и за пределы страны. Накопленными милями компенсируют стоимость билета и туристические услуги. Баллы используются для приобретения сертификатов у партнеров или для компенсации совершенной ранее операции.

- Изучите доступность отделений и банкоматов банка. Чтобы пластиком было удобно пользоваться, у банка должна быть широкая сеть банкоматов или банков-партнеров для внесения и снятия наличных. В противном случае вы будете пополнять счет и снимать наличные с комиссией.

- Прочитайте условия программы лояльности. Уделите внимание правилам начисления вознаграждений, лимитам на максимальную сумму, сроку действия и особенностям использования баллов.

- Ознакомьтесь с тарифным планом. Особенно актуально, если вы оформляете кредитную карту. В этом случае выбирайте предложение с минимальной ставкой и достаточным лимитом. Желательно наличие льготного периода, распространяющегося на все виды операций.

- Выберите категорию карточки. От этого зависит наличие дополнительных услуг — консьерж-сервис, Priority Pass, защита покупок, медицинская страховка. Больше всего опций предусмотрено по картам Premium-сегмента — Signature, Infinite, Black Edition, World Elite. Однако предложения отличаются высокой стоимостью обслуживания — до 25 000 р. в год.

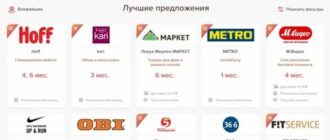

Лучшие предложения

Банки ежегодно выпускают сотни предложений для клиентов. Среди них много выгодных программ, позволяющих не только экономить, но и зарабатывать на использовании карточки. Рассмотрим лучшие предложения по категориям.

Путешествия

Повышенные бонусы начисляют не только за оплату авиабилетов, но и других туристических услуг — бронирование отелей, аренду авто, оплату экскурсий. Чтобы узнать примерную сумму бонусов, используйте калькулятор расчета.

https://www.youtube.com/watch?v=aYrU8NsPf78

Выгодные предложения для клиентов представлены в таблице:

| Кредитная карта All Airline от Тинькофф | TravelОткрытие | Travel Premium RewardsРайффайзенбанк | Аэрофлот ClassicСбербанк | |

| Проценты на остаток | 6% при сумме расходов от 20 000 р. в месяц. | Не предусмотрено | Не предусмотрено | Не предусмотрено |

| Стоимость обслуживания | до 299 р. в месяц. | до 299 р. в месяц. | до 1 500 в месяц. | 900 р. в год |

| Опции, входящие в пакет | бесплатное страхование по всему миру. | — услуга консьерж-сервиса;— полис B3P. | — финансовый советник;— консьерж-сервис;— страхование за рубежом;— программа скидок;— выделенная линия в Call-центре. | — экстренная выдача наличных за границей. |

| Вознаграждения | 8% за бронирование отелей и аренду авто на travel.tinkoff.ru | 3 р. за каждые 100 р. | 1 миля за каждые 3 р. | 1 миля за каждые 60 р. / 1 USD / 1 EUR |

| Лимит на бонусы | 6 000 миль в месяц | 15 000 р. в месяц | нет | нет |

| Валюта счета | — российский рубль. | — рубль;— евро;— доллар. | — российский рубль. | — рубль;— евро;— доллар. |

При выполнении условий кредитной организации можно снизить стоимость обслуживания до 0 р. в месяц, за исключением тарифа «Аэрофлот» от Сбербанка.

Авто и транспорт

Для автолюбителей разработаны специальные карты с кэшбэком на АЗС.

ТОП-3 предложений:

- Дебетовая карта Кэшбэк от Альфа-Банка — кэшбэк 10% на АЗС, 5% в категории «Рестораны и кафе», 1% на остальные покупки. На остаток средств начисляют до 6% годовых. Стоимость годового обслуживания — 1 990 р.

- Drive от Тинькофф — кэшбэк 10% на АЗС и у партнеров «Авто-подбор», «Тинькофф страхование» и «РАМК», 5% при оплате штрафов ГИБДД, московского паркинга и сервиса «Автодор». Лимит в месяц — 10 000 баллов. Абонентская плата — до 190 р. в месяц, взимается при невыполнении условий бесплатного обслуживания.

- Автодрайв от Газпромбанк — начисление 10% на АЗС «Газпромнефть», 1 бонус за потраченные 100 р. Максимальная сумма бонусов на счете — 60 000 р. Стоимость обслуживания при невыполнении условий — 349 р. в месяц.

Развлечения

Для оплаты счетов в ресторанах и кафе, билетов в кино и театры — подойдут карточки с программой лояльности, ориентированной на развлечения:

| Карта развлечений Премиум Открытие | Cash-Back Связь-Банк | |

| Cash-Back | 5% в категории «Развлечения» | — 7% в избранной категории;— 1% за остальные покупки. |

| Ограничения (мес.) | 15 000 бонусов | 5 000 р. |

| Проценты на остаток | нет | нет |

| Обслуживание в год | 30 000 р. | бесплатно |

Покупки

Для оплаты товаров в магазинах подойдет любая карточка с Cash-back. Однако есть предложения, ориентированные на определенный магазин или категории с большими бонусами: Перекресток Альфа-Банка, Lamoda и Vegas Тинькофф, Смарт Открытие, Мультикарта от ВТБ. Все они характеризуются кэшбэком до 10% при совершении безналичных покупок.

Преимущества и недостатки

Преимущества кобрендинговых карт:

- увеличенный Cash-back у партнеров;

- бесплатное обслуживание при соблюдении условий банка;

- экономия денег при использовании баллов;

- оформление онлайн заявки на сайте, без посещения отделения.

Недостатки:

- ограничения на начисление и срок действия вознаграждений;

- высокая стоимость обслуживания при невыполнении требований;

- проценты на остаток не начисляются.

Видео:Как работают БАНКОВСКИЕ КАРТЫ? — НаучпокСкачать

Кобрендовая карта: что это такое, самые популярные карты (рейтинг)

Многие банки вводят в ассортимент дебетовых продуктов кобрендовые карты, созданные совместно с какой-либо компанией. В итоге к ним подключается дополнительный бонусный функционал, связанный с партнерской организацией. Это могут быть крупные продуктовые сети, торговые центры, мобильные операторы и пр.

Кобрендовые карты — это стандартные дебетовые карты, созданные совместно с партнерской компанией. В результате такого сотрудничества появляется продукт, который будет особо интересен клиенту этой компании — просто пользуясь картой, он получает приятные бонусы. На Бробанк.ру есть много вариантов такого оформления.

Дебетовая карта Альфа-Банк Пятерочка

| Стоимость от | 0Р |

| Кэшбек | 10-20% |

| % на остаток | До 5% |

| Снятие без % | До 50 000 р. |

| Овердрафт | Нет |

| Доставка | 1-5 дней |

Кобрендинговая карта — что это такое

Она может иметь дебетовый или кредитовый функционал. Обычно выполнена в дизайне партнера финансовой организации. Например, если это М, то на пластике будет логотип магазина, он будет окрашен в фирменные красные цвета компании.

Ключевая особенность ко-бренд карт — начисление бонусов при использовании, которые можно потратить у партнера. Например, это кэшбэк в 2%. Он капает на отдельный счет, и по мере накопления этими деньгами можно полностью или частично оплатить покупку у партнерской организации.

Функционал кобрендинговых продуктов стандартный, ими можно:

- расплачиваться в магазинах по всему миру. Обслуживание ведется системами Виза и Мастеркард, которые работают почти по всему миру;

- совершать покупки онлайн в любых магазинах, в том числе зарубежных;

- делать платежи и переводы через банкинг. Там же можно отслеживать состояние бонусного счета;

- снимать наличные в каких угодно банкоматах. Но при использовании “неродных” может взиматься комиссия согласно установленным тарифам.

То есть это обычная дебетовая карта, просто с особым бонусным функционалом. Вместо привычных всем кэшбэка или бонусных миль клиент получает какие-либо привилегии от партнера. Обычно это связано с его продукцией и услугами.

Самые популярные партнеры

Кобрендовые банковские карты обычно создаются с известными компаниями, которые занимаются продажей товаров или предоставлением услуг. Это крупные федеральные организации, имеющие большие клиентские базы. Только такие интересны банкам как партнеры, только они смогут привлечь клиентов.

Кобренд-карты чаще всего создаются совместно с:

- торговыми сетями. Это может быть Пятерочка, Магнит, Перекресток, Метро, Карусель и пр.;

- магазинами техники. Например, часто партнером становится Мвидео;

- крупными онлайн-площадками: Беру, Озон, Вайлдберриз;

- авиакомпаниями. Например, Аэрофлот, S7;

- производителями различных популярных онлайн-игр;

- АЗС.

На практике кобрендовые карточки выдаются далеко не всеми банками. Например, в Сбербанке, Газпромбанке, ВТБ и других крупных компаниях их нет. А вот если рассмотреть линейки Почта Банка и Альфа-Банка, то можно найти интересные варианты оформления с интересными партнерами.

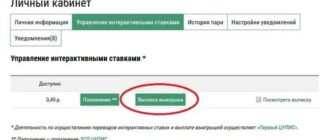

Варианты начисления бонусов

Каждая карта имеет свой бонусный функционал, свою схему начисления и списания бонусов. Наиболее понятная схема — кэшбэк. Например, от всех покупок, оплаченных безналично, на отдельный счет падают 2%.

Второй вариант — бальная система. Допустим, за каждые потраченные 100 рублей клиент получает 2 балла. Этими баллами по мере накопления можно расплатиться у партнера.

При совершении покупок у самого партнера бонусов всегда начисляется больше.

кобрендинговых карт

Мы рассмотрели, что такое кобрендовая карта, теперь можно изучить актуальные предложения финансового рынка. Это самые популярные варианты оформления, которые пользуются особым спросом:

- Магнит Почта Банка. Если тратить на покупки по этой карте больше 10000 в месяц, то в следующем месяце будете получать 4% от всех покупок в Магните и 2% — в иных организациях. В первый месяц обслуживание пластика будет бесплатным. Схема начисления бонусов:

- Пятерочка Почта Банка. Коррелирует с программой лояльности торговой сети Пятерочка. Если использоваться вместо обычной бонусной карты эту дебетовую (оплачивать ею покупки в Пятерочке), клиент получит в 3 раза больше баллов. За покупки в иных местах также даются баллы. В первый год обслуживание бесплатное. Схема начисления бонусов:

- Аэрофлот Альфа-Банка. Это ко-бренд карта, выпущенная совместно с указанной авиакомпанией. За каждые потраченные безналично 60 рублей клиент получает 1,5 или 2 мили в зависимости от класса карточки. После милями можно оплатить услуги Аэрофлота. По классической обслуживание всегда бесплатное.

- Лукойл банка Открытие. За пользование картой клиент получает баллы, которыми можно расплатиться на АЗС Лукойл. Обслуживание бесплатное при выполнении минимальных требований, например, за месяц на карту поступило больше 50000 рублей.

- S7 от Тинькофф. Банк дает 1,5 мили за каждые обычные покупки и по 3, если покупка совершена на сайте S7. Милями можно расплатиться за покупки в самой S7 и у компаний альянса oneworld. Есть премиальный вариант этой карты, по ней бонусов дают больше.

Кредитная карта Перекресток

| Кред. лимит | 700 000Р |

| Проц. ставка | От 23.99% |

| Без процентов | До 60 дней |

| Стоимость | 490 руб./год |

| Кэшбек | До 7% |

| Решение | 1-2 дня |

Некоторые банки выпускают даже кредитные кобрендовые карточки. Если вам нужен такой вариант, вы его найдете. Чаще всего они выпускаются совместно с авиакомпаниями.

Как проходит оформление кобрендовых карт

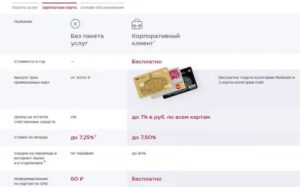

Для начала нужно определиться с банком и картой. Вас должен интересовать не только бонусный функционал, но и другие важные моменты. На что смотреть при выборе co-brand-карты:

- стоимость обслуживания. Если бесплатное при выполнении некоторых условий, обязательно изучите, каких именно;

- скорость выдачи. Если нужно получить карточку быстро, лучше рассматривать моментальные варианты. Например, сразу выдаст карточку Почта Банк;

- условия обналичивания. Обычно кобрендовые карты выдают банки, не имеющие обширного числа банкоматов. Поэтому важно узнать, где можно снимать деньги без комиссии.

Удобно, что банки стали принимать заявки на выдачу карт через интернет. Более того, некоторые даже готовы доставить готовый пластик на дом к заявителю. Поэтому выбирайте предложение, подавайте онлайн-заявку, и вскоре с вами свяжется менеджер, вы обговорите сроки доставки.

https://www.youtube.com/watch?v=kjh-WkUG-30

Пластик получаете в банке или ждете курьерскую доставку. После получения его нужно активировать. Как именно — расскажет представитель банка, или увидите информацию в приложенном буклете. Обычно активация проводится по телефону горячей линии или онлайн. И обязательно подключить банкинг, он всегда бесплатный.

Многие партнеры дают по кобрендовым картам приличные приветственные бонусы. Обычно они начисляются после активации и выполнения любой покупки.

Как пользоваться кобрендовыми картами

Обычно их оформляют приверженцы какого-то магазина. Например, вы часто ходите в Магнит, тогда для вас идеально подойдет предложение Почта Банка. Чем больше покупок вы оплачиваете в партнерском магазине, тем больше бонусов получаете.

Самое выгодное — покупки в партнерском магазине, но и за траты в других держатель также получает баллы. Поэтому совершайте преимущественно безналичные операции и получите хороший бонус.

Мы рассказали, что такое кобрендовая карта, как ею пользоваться, какие банки выпускают интересные продукты. Это действительно хорошие варианты оформления, которые стоит рассмотреть.

Об авторе

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит».

Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности.

rusanova@brobank.ru

Эта статья полезная?

Видео:"Черный обнал" с дебетовых карт. Рассказ участника схемыСкачать

Кобрендинговые карты – понятие, особенности, виды и примеры

Кобрендинговые карты мало чем отличаются от обычных «дебетовок» и кредиток, подключенных к программе лояльности. Используя кобренд-карты для расчетов на автозаправках, при покупке авиа- или железнодорожных билетов, товаров в магазинах, держатели получают бонусы, которыми могут частично или полностью компенсировать следующую покупку.

Кобрендинговые карты – что это?

На кобрендинговых, или кобрендовых, картах стоят два бренда – банка и компании-партнера (перевозчика, сотового оператора, торговой сети, туроператора и др.). Такие карты объединяют в себе возможности обычного «пластика», позволяющего производить безналичные расчеты, и дисконтной карты с преференциями – бонусами и скидками.

Как и в случае с картами рассрочек, выгоду от выпуска и использования кобрендинговых карт получают все заинтересованные стороны.

- Банки расширяют клиентскую базу.

- Партнеры банков увеличивают объемы продаж.

- Клиенты получают скидки на товары и услуги.

Кобрендинговые карты могут быть как дебетовыми, так и кредитными. Чаще банки выпускают кобренд-карты в двух вариантах. Как пример – «Яндекс.Плюс»: в линейке карт Альфа-Банка и «Тинькофф» представлены и дебетовые, и кредитные карты с брендом партнера-поисковика. Расскажем о других подобных предложениях этих двух банков.

Бонусы/баллы/мили начисляются не за все расходные операции. По каждой бонусной программе свои правила начисления баллов. Оплата покупок в магазинах в список исключений не входит, а вот коммунальный платеж могут не засчитать.

Кобрендинговые карты Альфа-Банка

Среди партнеров Альфа-Банка – «Аэрофлот», РЖД, торговые сети, игровые платформы.

«Аэрофлот»

Кобренд-карта «Аэрофлот» позволяет получать скидки на авиабилеты крупнейшего российского авиаперевозчика и 19 компаний альянса SkyTeam. Оплачивая карточкой товары и услуги, держатели зарабатывают мили, которыми могут рассчитаться за авиабилеты, номер в отеле или аренду автомобиля.

https://www.youtube.com/watch?v=mYnWmsnaM9o

Владельцы дебетовых карт получают в подарок 1 000 приветственных баллов, а при совершении расходных операций – до 1,5 мили за каждые потраченные 60 рублей.

Стоимость обслуживания дебетовой карты «Аэрофлот» – 100 рублей в месяц. Абонентской платы не будет при выполнении одного из условий:

- сумма покупок превышает 10 000 рублей;

- остаток на счете больше 30 000 рублей.

По карте «Аэрофлот» предусмотрено начисление процентов на остаток:

- 1% – при тратах в месяц от 10 000 рублей;

- 6% – при расходах свыше 70 000 рублей в месяц.

Пользование стандартной кредитной картой «Аэрофлот» обойдется в 990 рублей в год. После первой расходной операции владельцы карты получают на счет 500 миль. Далее бонусы будут начисляться исходя из расчета 1,1 мили за каждые израсходованные 60 рублей.

Другие условия по кредитке:

- кредитный лимит – до 500 000 рублей;

- длительность беспроцентного периода – 60 дней.

«Перекресток»

Накопленными на бонусном счете баллами компенсируются покупки в магазинах сети «Перекресток».

Держатели дебетовой карты получают в подарок 2 000 баллов. В дальнейшем бонусы начисляются после оплаты картой покупок:

- 7 баллов за каждые 10 рублей, потраченные на товары из категории «Любимые продукты» в «Перекрестке»;

- 3 балла за каждые 10 рублей, истраченные в «Перекрестке»;

- 1 балл за каждые 10 рублей, потраченные в других магазинах.

Первые два месяца держатели пользуются картой бесплатно. С третьего месяца абонентская плата составит 100 рублей в месяц. Ее не будет при:

- сумме покупок от 10 000 рублей в месяц;

- остатке на счете свыше 30 000 рублей.

Владельцы кредитной карты «Перекресток» сразу получают на счет 5 000 баллов. Далее бонусы начисляются из расчета:

- 7 баллов за 10 рублей, потраченные на любимые продукты в «Перекрестке»;

- 3 балла за 10 рублей – за остальные покупки в «Перекрестке»;

- 2 балла за 10 рублей – за покупки в других магазинах.

Другие условия по кредитке «Перекресток»:

- обслуживание – 490 рублей в год;

- кредитный лимит – до 700 000 рублей;

- беспроцентный период (по кредиткам Альфа-Банка действует на покупки и снятие наличных) – 60 дней.

РЖД

Накопленные баллы обмениваются на премиальные поездки в поездах дальнего следования и «Сапсан».

На дебетовую карту сразу начисляются 1 000 подарочных баллов. Затем держатели карт получают до 1,5 балла за каждые 30 рублей, оплаченные картой за товары и услуги.

Первые два месяца комиссии за облуживание нет. С третьего она составит 100 рублей в месяц. Бесплатно пользоваться «дебетовкой» продолжат клиенты, которые:

- тратят от 10 000 рублей в месяц;

- держат на карте свыше 30 000 рублей.

1 000 приветственных баллов сразу поступают и на кредитную карту «РЖД». Далее держатели будут получать по 1,25 балла за каждые потраченные 30 рублей.

Условия по карте:

- годовая плата – 790 рублей;

- кредитный лимит – до 500 000 рублей;

- льготный период на возврат кредитных средств за оплату покупок и снятие наличных – 60 дней.

«Пятерочка»

Накопленные баллы тратятся на покупки в магазинах сети «Пятерочка».

Оформившим карту клиентам банк и торговая сеть дарят 2 500 баллов. Еще 500 баллов пользователи получают в подарок на день рождения. Остальные получают в виде кэшбэка:

- до 2 баллов за каждые 10 рублей, потраченные на покупки в «Пятерочке»;

- 1 балл за 10 рублей – за покупки в других магазинах.

Абонентская плата в 100 рублей предусмотрена с третьего месяца (первые два она не взимается). Платить не придется клиентам:

- оплатившим картой покупки на сумму 10 000 рублей и более;

- которые держат на счете не менее 30 000 рублей.

На дату публикации статьи карту «Пятерочка» от Альфа-Банка можно было заказать только в Москве, Екатеринбурге, Казани и Краснодаре.

World of Tanks

Дебетовая карта для фанатов одноименной игры. Оплачивая покупки этой карточкой, пользователь получает «золото» – дополнительные бонусы в игре World of Tanks (надо привязать карту к игровому аккаунту).

При совершении расходных операций на карту World of Tanks начисляется до 8,5 единицы золота за каждые израсходованные 100 рублей.

https://www.youtube.com/watch?v=F-_rKD1RSIc

Платы за обслуживание первые два месяца нет. С третьего она составит 50 рублей. Бесплатно пользоваться карточкой можно при выполнении одного из условий:

- сумма покупок от 5 000 рублей;

- остаток на счете превышает 30 000 рублей.

Кобрендинговые карты «Тинькофф банка»

В числе партнеров «Тинькофф банка» – авиакомпании, супермаркеты, электронные торговые площадки, производители косметики.

«Азбука вкуса»

Накопленные бонусы идут на оплату покупок в «Азбуке вкуса». Курс – 100 бонусов = 1 рубль.

Рассчитываясь за покупки безналичным способом, держатель дебетовой карты получает:

- 5 бонусов за каждый рубль, потраченный в сети магазинов «Азбука вкуса»;

- 1 бонус за 1 рубль – при совершении покупок в других торговых точках;

- до 30 бонусов за 1 рубль – за покупки по спецпредложениям.

Абонентская плата – 99 рублей в месяц. Бесплатно карточкой пользуются:

- вкладчики «Тинькофф банка» (на счету должно быть не менее 50 000 рублей);

- заемщики, получившие кредит на карточный счет;

- держатели карт с неснижаемым остатком в 30 000 рублей и более.

При оплате покупок кредитной картой «Азбука вкуса» пользователь получает:

- 5 бонусов за каждый рубль, потраченный в «Азбуке вкуса»;

- 2 бонуса за 1 рубль – при расходах в ресторанах, на бензин и лекарства;

- 1 бонус за 1 рубль – за остальные покупки;

- до 30 бонусов за 1 рубль – за покупки по спецпредложениям.

Плата за обслуживание кредитки в 590 рублей взимается раз в год. Максимальная сумма, которую банк может выделить в распоряжение клиента, – 300 000 рублей. Льготный период длится до 55 дней.

AliExpress

Баллы можно потратить на любые товары на сайте AliExpress стоимостью более 500 рублей. Курс – 1 к 1.

При расходных операциях, совершенных дебетовой картой, на бонусный счет начисляется:

- 2% от суммы операции – за покупки на сайте AliExpress;

- 1% – за остальные покупки;

- от 3% до 30% – за покупки по предложениям партнеров в интернет-банке.

Абонентская плата в размере 99 рублей взимается раз в месяц. За обслуживание не платят клиенты:

- открывшие вклад в «Тинькофф банке» (на счет надо внести от 50 000 рублей);

- получившие на карточный счет кредит;

- которые постоянно держат на карте не менее 30 000 рублей.

Дебетовая карта AliExpress относится к разряду доходных. 6% на остаток банк начислит при выполнении одновременно двух условий:

- остаток на карте до 300 000 рублей включительно;

- сумма расходных операций в месяц от 3 000 рублей.

Владельцы кредитной карты получают:

- 3% от суммы покупок на сайте AliExpress.com;

- 2% от расходов на бензин, медикаменты и ужин в ресторане;

- 1% – за остальные покупки.

Стоимость годового обслуживания – 990 рублей в год, кредитный лимит – до 700 000 рублей, беспроцентный период – до 55 дней.

Avon

Позволяет приобретать без комиссии продукцию Avon.

Оплата покупок и услуг дебетовой картой принесет держателю:

- 2% от суммы операции – за покупки на my.avon.ru;

- 1% от объема операции – за остальные покупки;

- от 3% до 30% – за покупки по предложениям партнеров в мобильном банке.

Плата за обслуживание дебетовой карточки составляет 99 рублей в месяц. Абонентской платы не будет, если у клиента есть:

- вклад в «Тинькофф» от 50 000 рублей;

- кредит в «Тинькофф», выданный на карточный счет;

- 30 000 рублей на карте и в течение месяца остаток не опускался ниже этой суммы.

При сумме расходных операций от 3 000 рублей в месяц на остаток до 300 000 рублей банк начисляет 6% годовых.

Владельцы кредитных карт Avon получают:

- 3% от суммы покупки на сайте my.avon.ru;

- 1% – за остальные покупки;

- от 3% до 30% – за покупки по спецпредложениям.

Годовая абонентская плата составляет 590 рублей, кредитный лимит – до 300 000 рублей, беспроцентный период – 55 дней.

«S7-Tinkoff»

При оплате покупок картой «S7-Tinkoff» клиенты банка получают мили, а накопленные баллы обменивают на перелеты рейсами S7 Airlines и альянса Oneworld. За счет бонусов можно повысить уровень обслуживания до бизнес-класса. Карта дает право на участие в закрытых распродажах авиабилетов два раза в год.

https://www.youtube.com/watch?v=SJVDjJ2RzbQ

Держатели дебетовой кобренд-карты получают:

- 3 мили за каждые 60 рублей, потраченные на покупку билета на сайте s7.ru;

- 1,25 мили за 60 рублей, потраченные на другие покупки (1,5 мили за 60 рублей – если в течение месяца ежедневный остаток на карте не опускался ниже 150 000 рублей);

- до 18 миль за 60 рублей – за покупки по спецпредложениям (в мобильном приложении или интернет-банке «Тинькофф»).

Плата за обслуживание кобренд-карты S7 – 190 рублей в месяц. Абонентская плата взиматься не будет, если:

- на клиента оформлен кредит в «Тинькофф банке», выданный на карточный счет;

- в течение месяца остаток на карте находился на уровне не ниже 150 000 рублей.

Владельцы кредитной карты S7 при совершении расходных операций получают:

- 3 мили за каждые 60 рублей, потраченные на сайте S7.ru;

- 1,5 мили за 60 рублей – за остальные покупки;

- до 18 миль за 60 рублей – за покупки по спецпредложениям.

Другие условия по кредитке S7:

- плата за обслуживание – 1 890 рублей в год;

- кредитный лимит – до 700 000 рублей;

- грейс-период на покупки по карте – до 55 дней.

Видео:Что такое кобрендинговая карта? | Стоит ли оформлять кобрендинговую картуСкачать

Что такое кобрендинговая карта?

Для укрепления своих конкурентных позиций и привлечения новой аудитории финансово-кредитные организации внедряют новые проекты, сотрудничают с торговыми и транспортными компаниями. Одним из таких продуктов являются кобрендинговые карты, благодаря которым клиенты могут получать хорошие скидки и бонусы в партнёрской сети.

Определение

Термин «кобрендинг» переводится с английского языка как «объединение брендов». Кобрендинговая карта — это совместный проект банка и компании-партнёра, который реализуется на основании договора о сотрудничестве. Продукт выполняет функцию платёжного средства и одновременно выступает в роли дисконтной карточки.

Целью подобных проектов является увеличение объёмов продаж, повышение лояльности клиентов. Совместные карты могут быть как дебетовыми, так и кредитными.

Кобрендинговый проект действует по следующему алгоритму:

- Клиент расплачивается картой в торговых точках и накапливает бонусные баллы (по принципу кэшбэка). При этом за покупки, совершённые в партнёрской сети, начисляются повышенные бонусы.

- При накоплении достаточной суммы баллов держатель карточки может использовать их как скидку на товары и услуги, которые предлагает компания-партнёр.

Кроме этого, организация-участник кобрендинга дарит владельцам таких карт приветственные баллы, предлагает уникальные акции и особые условия дисконта.

В рамках кобрендинговых проектов банки сотрудничают со следующими предприятиями:

- транспортные компании (авиа и ЖД);

- топливно-энергетические корпорации (АЗС);

- крупные сетевые магазины;

- операторы мобильной связи.

Чтобы сотрудничество имело смысл, партнёрами банка становятся крупные и известные компании, например — Аэрофлот, РЖД, МТС, Пятёрочка, Лента и другие.

Для привлечения новых аудиторий банки внедряют нестандартные совместные проекты, например:

- Тинькофф банк выпускает карты совместно с онлайн-магазином Lamoda и международными торговыми площадками AliExpress и eBay. Накопленные баллы позволяют получать скидки на покупки.

- Альфа-Банк сотрудничает с компанией Wargaming и выпускает кобрендовую карту World Of Tanks, которая предназначена для поклонников этой игры. Клиент получает месяц премиум-аккаунта, может обменивать баллы на игровую валюту.

- Тинькофф Банк в соавторстве с Нашим радио предлагает карту Нашествие. Держателю полагаются скидки и привилегии от партнёра и одноименного рок-фестиваля.

По кобрендинговым картам, предназначенным для путешествий, к проекту привлекается не одна компания, а целые группы авиаперевозчиков.

Как выглядит кобрендинговая карта?

Карточки, которые являются совместными проектами банков и партнёрских организаций, несколько отличаются от обычных пластиковых носителей. На них должна быть указана принадлежность к той или иной компании (по аналогии с фирменными дисконтными картами).

На лицевой стороне карточки кроме названия банка-эмитента располагается логотип компании-партнёра. Это необходимо для того, чтобы клиент смог воспользоваться преимуществами продукта при совершении покупок или оплате услуг в партнёрской сети.

https://www.youtube.com/watch?v=l1qWMHz_Nk4

В остальном кобрендинговые карточные продукты полностью идентичны стандартным пластиковым носителям — на них указывается фамилия и имя держателя, номер, срок действия, код безопасности.

Преимущества и недостатки кобрендинговых карт

Совместные проекты банков и крупных компаний приносят выгоду всем участникам рынка. Клиент участвует в программе лояльности, получает приветственные баллы, расплачивается накопленными бонусами и экономит собственные средства.

Банк расширяет сферу своего влияния, приобретает новых клиентов, которые являются постоянными потребителями услуг и товаров компании-партнёра, получает комиссионный доход по всем совершённым транзакциям. К плюсам кобрендинговых карт для партнёрской организации относится рост продаж, увеличение целевой аудитории за счёт клиентов банка.

Несмотря на лояльные условия, совместные карточки имеют ряд недостатков, а именно:

- Ограниченный срок действия бонусов. Накопленные баллы могут «сгореть», если своевременно их не использовать.

- Плата за годовое обслуживание. Карта с кобрендингом обойдётся дороже, чем стандартный пластиковый носитель аналогичного уровня.

- Невысокий процент кэшбэка. Чтобы накопить сумму баллов, достаточную для получения весомой скидки, клиенту необходимо постоянно совершать покупки по карте. Это влечёт за собой незапланированные траты, и тогда дисконт не имеет смысла.

Последний пункт особенно касается кредитных карт, так как в случае необдуманного расходования лимита и нарушения платёжной дисциплины сумма переплаты по процентам значительно превысит размер возможной скидки.

Лучшие предложения на рынке

Кобрендинговые проекты не относятся к новым направлениям банковской деятельности, поэтому подобных предложений достаточно много. Кредитные карточки пользуются большей популярностью по сравнению с дебетовыми и имеют более широкий ассортимент. Лучшие кобрендинговые карты представлены в транспортном сегменте (ЖД и авиакомпании). Накопленные баллы по таким карточкам называются «мили».

Сравнительная характеристика лучших кобрендинговых продуктов (в категории кредитных карт) для путешествий представлена в таблице ниже.

| Название продукта | На что можно потратить бонусы | Схема начисления бонусов | Процентная ставка, % | Комиссия за обслуживание, рублей в год | Максимальный кредитный лимит, рублей | Льготный период, дней |

| Аэрофлот (Альфа-Банк) | Покупка авиабилетов компании Аэрофлот и альянса SkyTeam | 1,1 мили за каждые потраченные 60 рублей | от 23,99 | от 990 | 500 000 | 60 |

| S7 Airlines (Тинькофф Банк) | Покупка авиабилетов компании S7 и альянса Oneworld | 3 мили за каждые потраченные 60 рублей на сайте S7.ru | от 15 | 1 890 | 700 000 | 55 |

| OneTwoTrip (Тинькофф Банк) | Покупка авиабилетов и бронирование отелей на сайте OneTwoTrip.com | 2% за любые покупки | от 15 | 1 890 | 700 000 | 55 |

| РЖД (Альфа-Банк) | Покупка ЖД билетов | 1,25 балла за каждые потраченные 30 рублей | от 11,99 | от 790 | 500 000 | 60 |

По дебетовым картам предусмотрена аналогичная схема накопления бонусных баллов.

Кобрендинговые карточки для покупок в продуктовых сетях предусматривают сотрудничество банка и крупного ритейлера. В России совместные кредитные карточные проекты запустили следующие организации:

- Росбанк и сеть магазинов О'кей. Максимальный размер кэшбэка — 7%.

- Альфа-Банк и сеть супермаркетов Перекрёсток. По карточке начисляется 5 000 приветственных баллов, а с каждой покупки на бонусный счёт возвращается до 7%.

- Почта Банк и магазины сети Пятёрочка. Кэшбэк — 1,5-2%. 555 приветственных баллов за каждые 555 рублей в чеке в течение первых 6 месяцев (максимум 5 550 баллов). 10 баллов равны 1 реальному рублю.

- Тинькофф Банк и супермаркеты Перекрёсток. После первой покупки бонусный счёт пополняется на 8 000 баллов, а максимальный кэшбэк составляет 6%.

- Есть у банка Тинькофф и кобрендинговая карта «Азбука вкуса». При покупках внутри сети клиент получает до 5% кэшбэка. 20 000 бонусных баллов начисляется после активации карты. 100 баллов = 1 рубль.

Размер кэшбэка меняется в зависимости от того, где совершаются покупки. Как правило, он имеет максимальное значение при приобретении товаров в партнёрской сети и минимальное (1-2%) — по всем остальным операциям.

Как выбрать кобрендинговую карту?

При выборе продукта стоит обращать внимание не только на его назначение (путешествия, покупки, сотовая связь), но и на базовые параметры, с которыми пользователю придётся регулярно сталкиваться:

- стоимость годового обслуживания;

- лимиты на снятие;

- способы пополнения;

- размеры комиссий (за переводы, выдачу средств в сторонних банкоматах);

- процентные ставки, размер лимита, срок льготного периода (по кредитным картам);

- доступность отделений, банкоматов и онлайн-сервисов.

Определяющим фактором при выборе кобрендинговой карточки является схема начисления бонусов и их курс обмена по отношению к денежной единице. В одних банках 1 бонус равен 1 рублю, в других — это соотношение составляет 10:1 или 100:1. Также стоит обратить внимание на количество приветственных баллов.

Советы специалистов

Банковские эксперты считают, что кобрендинговые проекты будут выгодны только тем клиентам, которые действительно активно пользуются товарами и услугами компании-партнёра.

Для оценки возможной выгоды необходимо вычислить предполагаемую сумму накопленных баллов, умножив процент кэшбэка на среднемесячный объём расходных операций.

Благодаря этому клиент сможет понять, сумеет ли он накопить достаточное количество бонусов, чтобы ими можно было воспользоваться в партнёрской сети.

https://www.youtube.com/watch?v=zZeGG-9DSN0

Специалисты считают, что владельцы кобрендовых карточек часто допускают ошибки, подходя к бонусной программе чересчур азартно. Это проявляется в следующем:

- накопление баллов или бонусных миль становится основной целью покупок;

- происходит неоправданное увеличение расходов;

- приобретаются ненужные вещи.

Лучший совет по использованию совместных карт — это применение продукта по его прямому назначению, то есть в качестве стандартного платёжного средства. Дисконтную программу следует рассматривать как дополнительный бонус и не совершать необдуманных трат в ущерб своему кошельку.

по теме

📽️ Видео

Тимур Аитов о кобрендинговой карте на ОРТСкачать

Дебетовая и кредитная карты - чем отличаются?Скачать

Кредитная карта — это удобноСкачать

Все, что нужно знать о дебетовой карте Альфа Банка: комиссии и нюансы использованияСкачать

Какую дебетовую карту лучше оформить в 2024 году? Топ самых выгодных кэшбэк-картСкачать

Зачем нужна дополнительная карта?Скачать

Ориентирование по карте и компасу. Подробная инструкция.Скачать

⚠️ ➡️ ОБНАЛ: КАК РАБОТАЕТ? ЖИВ ЛИ В 2023? | Мультичел №4Скачать

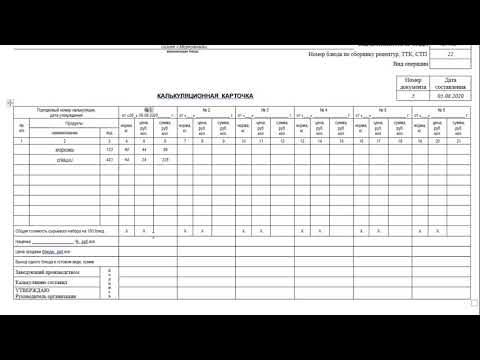

Как открыть пекарню. Что такое калькуляционная карта.Скачать

ПОЧЕМУ НЕЛЬЗЯ ПОЛУЧАТЬ ДЕНЬГИ НА КАРТУ БЕЗ ДОГОВОРА | НЕОСНОВАТЕЛЬНОЕ ОБОГАЩЕНИЕСкачать

Как сейчас перевести деньги в Россию из Европы. Profee - сервис, который работает 100Скачать

Виды и значение карт | География, 6 классСкачать

Основы ориентирования: работа с картой и компасомСкачать

Дебетовая карта Магнит от ВТБ. Подробный обзор условийСкачать

ПРО ДЕНЬГИ: ЛИЦЕВАЯ СТОРОНА КАРТЫСкачать

ИСПОЛЬЗУЙТЕ 16 ПРЕИМУЩЕСТВ БРЕНДИНГА И КОБРЕНДИНГАСкачать

Лучшие детские банковские карты | Рейтинг ТОП-5 лучших карт 2023 годаСкачать