25.10.20

Согласно законодательству РФ (ст. 219 НК РФ), при оплате образовательных услуг Вы можете рассчитывать на налоговый вычет, то есть вернуть часть потраченных на обучение денег.

Налоговый вычет — это часть дохода, которая не облагается налогом. Поэтому Вы можете вернуть себе уплаченный налог с расходов, понесенных на образование. Если Вы официально работаете и платите подоходный налог, оплатили свое обучение или обучение своих детей/братьев/сестер, то Вы можете вернуть себе часть денег в размере до 13% от стоимости обучения.

- В каких случаях можно получить налоговый вычет за собственное обучение?

- Размер налогового вычета за собственное обучение

- В каких случаях и в каком размере можно получить вычет за обучение своих детей?

- В каких случаях можно получить вычет за обучение своих братьев/сестер?

- Размер налогового вычета за обучение братьев/сестер

- Как получить вычет?

- Когда подавать документы и за какой период можно вернуть налог?

- Когда и за какой период можно получить налоговый вычет?

- Как сделать возврат подоходного налога за учебу в институте

- Законодательство

- Что такое налог за обучение

- В каких случаях можно вернуть налог за обучение в университете

- за какой период можно получить

- как вернуть деньги за учебу на заочном через налоговую

- Сколько можно вернуть налога за обучение ребенка в институте

- Сроки

- Список документов для налогового вычета за обучение

- Максимальная сумма возвращаемых за обучение средств

- Право на получение налогового вычета за обучение

- В каких случаях теряется право на возврат средств за обучение

- Перечень необходимых документов

- Сроки оформления налогового вычета за обучение

- Где оформляется налоговый вычет

- Как долго происходит перечисление денег

- Налоговый вычет за обучение в 2019 году: как получить и правильно оформить

- Условия получения налогового вычета

- Как получить вычет за обучение

- Способ 1. Получение вычета в налоговом органе

- Способ 2. Получение вычета у работодателя

- Как получить налоговый вычет за обучение

- Кто имеет право на налоговые вычеты за образование

- Кому вычеты не полагаются

- Особенности получения вычета

- Для налогового вычета необходимо предоставить ряд документов:

- Рассмотрим четыре наиболее часто встречающихся случая более подробно

- Подача заявления в налоговую инспекцию

- 💡 Видео

В каких случаях можно получить налоговый вычет за собственное обучение?

Вы можете воспользоваться социальным налоговым вычетом на собственное образование и вернуть себе часть расходов, если:

- Вы оплатили образовательные услуги в официальных образовательных учреждениях. Например, в ВУЗе, техникуме, автошколе или учебных курсах.

- Вы официально работаете и платите подоходный налог (его платят все наемные работники);

Заметка: у налогового вычета за собственное обучение, в отличие от вычета за обучение детей, нет никаких ограничений на форму обучения: деньги можно вернуть за очную, заочную, вечернюю или любую другую форму.

Размер налогового вычета за собственное обучение

Размер налогового вычета за собственное обучение рассчитывается за календарный год и определяется следующими факторами:

- Вы не можете вернуть больше денег, чем перечислили в бюджет НДФЛ (около 13% от официальной зарплаты)

- Вы можете вернуть до 13% от стоимости оплаченного обучения, но не более 15 600 рублей. Это связано с ограничением на максимальную сумму вычета в 120 тыс. рублей (120 тыс. руб. * 13% = 15 600 рублей).

- Ограничение в 15 600 рублей относится не только к вычету на обучение, а ко всем социальным вычетам (кроме дорогостоящего лечения и благотворительности). Сумма всех социальных вычетов (обучение, лечение, пенсионные взносы) не должна превышать 120 тыс. рублей. Вернуть Вы можете максимум 15 600 рублей за все вычеты.

Пример: В 2019 году Иванов А.А. оплатил собственное обучение в вузе на сумму 150 тыс. рублей. При этом за 2019 год он заработал 250 тыс. рублей и уплатил подоходного налога 31 тыс. рублей. Так как максимальная сумма налогового вычета составляет 120 тыс. рублей, то за 2019 год (в 2020 году) Иванов А.А. сможет вернуть только 120 тыс.руб. * 13% = 15 600 рублей.

Дополнительные и более сложные примеры расчета налогового вычета за обучение Вы можете найти здесь: Примеры расчета налогового вычета за обучение

В каких случаях и в каком размере можно получить вычет за обучение своих детей?

Вы можете получить социальный налоговый вычет за обучение Ваших детей при соблюдении следующих условий:

- ребенку не больше 24 лет;

- ребенок обучается на очной форме обучения (детский сад, школа, очная форма вуза и т.п.);

- договор оплаты образовательных услуг составлен на Вас (или Вашего супруга);

- фактические документы оплаты (квитанции, платежки) должны быть составлены на Вас (или оформлена доверенность на передачу средств);

Максимальный размер вычета на одного ребенка составляет 50 тыс. рублей, то есть 6 500 руб. к возврату.

Пример: В 2019 году Иванов А.А. оплатил:

- заочное обучение в вузе своей дочери Кати в размере 30 тыс. рублей;

- обучение в платной школе своему сыну Коле в размере 40 тыс. рублей.

При этом за 2019 год Иванов А.А. заработал 250 тыс. рублей и уплатил подоходного налога 31 тыс. рублей.

Так как Катя обучается на заочном отделении, деньги за нее Иванов А.А. вернуть не сможет. Поэтому максимум за 2019 год (в 2020 году) он сможет вернуть 40 тыс. руб. * 13% = 5 200 рублей.

https://www.youtube.com/watch?v=VJ5CNebqYAE

Более подробную информацию о вычете за обучение детей (размер вычета, ограничения, нюансы оформления документов) Вы можете прочитать в статье: Особенности налогового вычета за обучение детей.

В каких случаях можно получить вычет за обучение своих братьев/сестер?

Вы можете получить социальный налоговый вычет за обучение Ваших братьев/сестер при соблюдении следующих условий:

- брату/сестре не больше 24 лет;

- брат/сестра обучается на очной форме обучения (детский сад, школа, очная форма ВУЗа и т.п.);

- договор оплаты образовательных услуг составлен на Вас;

- документы оплаты (квитанции, платежки) составлены на Вас или оформлена доверенность на передачу средств.

Размер налогового вычета за обучение братьев/сестер

Размер вычета на оплату образовательных услуг братьев/сестер рассчитывается за календарный год и определяется следующими факторами:

- Вы не можете вернуть за год больше денег, чем перечислили в бюджет НДФЛ (около 13% от официальной зарплаты).

- В общей сумме Вы можете вернуть до 13% от стоимости оплаченного обучения, но не более 15 600 рублей в год.

Пример: В 2019 году Иванов А.А. оплатил обучение своего родного брата Иванова В.А. в вузе по очной форме обучения в размере 80 000 рублей. При этом за 2019 год Иванов А.А. заработал 250 тыс. рублей и уплатил подоходного налога 31 тыс. рублей. За 2019 год Иванов А.А. сможет вернуть 80 000 * 13% = 10 400 рублей.

Дополнительные и более сложные примеры расчета налогового вычета за обучение Вы можете найти здесь: Примеры расчета налогового вычета за обучение

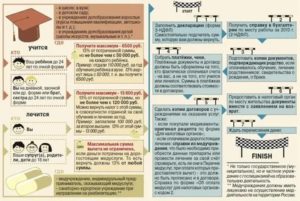

Как получить вычет?

Процесс получения вычета на обучение состоит из: сбора и подачи документов в налоговую инспекцию, проверки документов налоговой инспекцией и перевода денег. Подробнее узнать о процессе получения налогового вычета с указанием сроков Вы можете здесь: Процесс получения налогового вычета за обучение.

Процесс получения вычета можно упростить, воспользовавшись нашим сервисом.

Мы заполним для Вас декларацию 3-НДФЛ, подскажем, какие еще понадобятся документы на вычет, а также дадим подробную инструкцию по сдаче документов в налоговые органы.

Или же отправим Ваши документы самостоятельно, без Вашего участия. В случае возникновения любых вопросов при работе с сервисом налоговые эксперты с удовольствием Вас проконсультируют.

Оформить документы на вычет

Когда подавать документы и за какой период можно вернуть налог?

Для оформления налогового вычета Вам в первую очередь потребуются:

- декларация 3-НДФЛ;

- договор с учебным заведением;

- документы, подтверждающие расходы;

- документы, подтверждающие уплаченный подоходный налог (справка 2-НДФЛ).

Ознакомиться с полным списком документов Вы можете в статье Документы для налогового вычета за обучение.

Когда и за какой период можно получить налоговый вычет?

Вы можете вернуть деньги за обучение только за те годы, когда Вы непосредственно производили оплату. При этом подать декларацию и вернуть деньги можно лишь в году, следующем за годом оплаты. То есть если Вы оплатили обучение в 2019 году, вернуть деньги сможете только в 2020 году.

Если Вы не оформили вычет сразу, то можете сделать это позже, но вернуть налог можете не более чем за три последних года. Например, если Вы обучались и оплачивали обучение в ВУЗе в 2015-2019 годах и не получали налоговый вычет, то в 2020 году Вы можете вернуть себе налог только за 2017, 2018 и 2019 годы.

Вся процедура получения вычета обычно занимает от трех до четырех месяцев. Большую часть времени занимает проверка Ваших документов налоговой инспекцией.

Заметка: с 1 января 2016 года социальный налоговый вычет на обучение можно получить через работодателя, при этом ждать окончания календарного года не нужно. Подробности о получении вычета через работодателя Вы можете найти в нашей статье: Получение налогового вычета на обучение через работодателя.

Получите вычет

https://www.youtube.com/watch?v=UNUW29jQnxE

Личный консультант заполнит

за вас декларацию за 1699 ₽

Видео:Как получить налоговый вычет за обучение?Скачать

Как сделать возврат подоходного налога за учебу в институте

Получить вычет, оплачивая свое образование или занятия ребенка, возможно согласно общим требованиям.

Возврат подоходного налога за учебу допускается, если у учебного заведения есть соответствующая лицензия. Организации бывают государственными (муниципальными) или частными.

Законодательство

Вычет за получение образования оформляется при оплате:

- своего обучения;

- детей;

- подопечных;

- братьев, сестер (хотя бы от одного общего родителя).

Одно из главных условий – возраст учащегося: он не должен превышать 24 лет.

Бесплатная ГОРЯЧАЯ ЛИНИЯ:

Мск 8 (499) 938 6124

Спб 8 (812) 425 6761

Фед 8 (800) 350 8362

- Подпункт 3 п. 2 ст. 219 Налогового кодекса Российской Федерации сообщает: претендовать на возвращение средств за прохождение курсов, учебы в вузе, автошколе могут родители, опекуны, старшие дети.

- В абз. 6 пп. 2 п. 1 ст. 219 НК РФ говорится о том, что оформление выплат возможно при очной форме занятий у детей, подопечных, братьев/сестер.

Самостоятельная оплата позволяет вернуть удержанные средства при любой форме обучения.

Что такое налог за обучение

Налоговый вычет за образование – это компенсация денег, потраченных на учебный процесс.

НК Российской Федерации предоставляет эту возможность студентам платного отделения. Получить вычет может человек с постоянным местом работы (ставка налогообложения 13 процентов) и одновременно оплачивающий образовательные услуги.

Возвращают выплаты после оказания услуг такими учебными организациями:

- МДОУ;

- школа;

- вуз;

- кружки;

- автошкола.

Для справки! Максимальный срок давности оформления выплат составляет 3 года. Если одновременно оплачивалось получение профессии или прохождение курсов, то потраченные средства возвращаются лишь за тот период, когда деньги вносились впервые.

В каких случаях можно вернуть налог за обучение в университете

отчисления возвращаются при любой платной форме образования (очной, заочной, дистанционной, дневной и др.). главное условие – удержание ндфл у трудоустроенного студента, возрастных ограничений закон не устанавливает.

обучая детей, подопечных, братьев (сестер), получить подоходный налог возможно при очной форме занятий. договор заключается между родителями и университетом. это позволяет вернуть выплаты любому из опекунов, даже тому, кто не подписывал контракт.

важно! если по каким-то причинам родители развелись, то претендовать на выплаты может только подписавший договор.

достаточно часто студенты устраиваются на официальную подработку и оплачивают обучение сами, что позволяет им самостоятельно перезаключить договор с учебным заведением. условия удержанной суммы с зарплаты такие же, как при самостоятельном получении и оплате образования.

за какой период можно получить

согласно пункту 7 статьи 78 налогового кодекса российской федерации, обратиться за возвратом ндфл возможно в течение трехлетнего срока с момента внесения первой суммы. занятия, оплачиваемые постоянно, также позволяют вернуть деньги. если в течение установленного законом срока выплаты не оформлялись, то после право на них теряется.

возврат ндфл можно оформить двумя способами:

вернуть средства через нанимателя могут граждане, кто хочет быстрее получить деньги, но не стремится заполнять декларацию. заявление подают в инспекцию через личный кабинет налогоплательщика с помощью портала госуслуги либо при самостоятельном посещении налоговой службы.

https://www.youtube.com/watch?v=K-Cz6L4b1PI

в течение 30 календарных дней приходит ответ, сотрудник должен отнести документ работодателю. после оповещения начальства у него перестанут удерживать ндфл с заработной платы.

согласно абзацу 2 пункта 2 ст. 219 нк, декларацию в текущем и следующем году подавать не нужно.

налоговая декларация на возврат подоходного налога за обучение подается в установленной законом форме через кабинет налогоплательщика или портал госуслуги.

чтобы заполнить необходимые документы, понадобится справка о доходах. ее можно найти в личном кабинете или запросить у работодателя.

инспекция проверяет декларацию в течение 3 месяцев, еще 30 дней понадобится для возврата денег. необходимо написать, подать заявление, где будут указаны реквизиты для перечисления излишне уплаченной суммы.

важно! на время получения услуг сохраняйте все чеки и договоры – свидетельства оплаты.

кроме декларации, необходимо сдать ряд документов (копии), для подтверждения инспектору нужно также предъявить оригиналы.

как вернуть деньги за учебу на заочном через налоговую

Вернуть деньги через налоговую службу за учебу на заочном отделении может человек, самостоятельно оплачивающий свои занятия. Для этой категории граждан предусматривается возврат средств согласно законодательству РФ за все возможные варианты платного образования: очная, заочная или экстерн.

Нужно четко соблюсти правила:

- Официальная трудоустроенность и отчисление НДФЛ.

- Оплата производится самим учащимся за весь образовательный курс.

- Учебное заведение должно иметь сертификат, который будет подтверждать его статус.

Родителям, опекунам или старшим братьям (сестрам), которые оплачивают занятия детей, вычеты по закону за заочную форму в институте не положены.

Сколько можно вернуть налога за обучение ребенка в институте

Размер вычета зависит от того, чье образование в дальнейшем будет оплачиваться. Например:

- Сумма вычета за курсы или учебу одного ребенка составляет 50 тысяч руб. в год.

- На подопечного или опекаемого сумма также составляет 50 000 за 12 месяцев. Это распространяется на возраст от 18 лет на время опеки и до 24 после прекращения опеки.

- Размер НДФЛ за обучение брата (сестры) составляет 120 тысяч рублей в год на человека до достижения им 24 лет.

Для справки! Согласно абз. 4 подп. 2 п. 1 ст. 219 НК РФ, денежный вычет оформляется за общее время учебного процесса, а также академический отпуск.

Сроки

Статья 88 НК РФ указывает, что получить выплаты за учебу можно через 3 месяца после подачи пакета стандартных документов и заявления в специальную службу. К этому сроку добавьте еще 30 календарных дней для начисления средств на предоставленные гражданином реквизиты. После поступления денег на счет человеку приходит уведомление из специальной службы.

Если документация, заявление или декларация сдается с ошибками, то все бумаги возвращаются заявителю до исправления.

Возможны случаи, когда срок ожидания ответа, уведомлений о выплатах увеличивается и варьируется от 9 до 12 месяцев. В этот период следует внимательно следить за уведомлениями, которые приходят из инспекции.

Сохранив их, можно будет в будущем доказать ошибку (если она была допущена специалистом) и взыскать пеню согласно статье 78 НК РФ. Для уточнения всех подробностей, тонкостей процесса лучше обратиться к инспектору по месту регистрации.

Консультация юриста:

Бесплатная ГОРЯЧАЯ ЛИНИЯ, консультации:

Мск +7 (499) 938 6124

Спб +7 (812) 425 6761

Фед +8 (800) 350 8362

Или опишите ситуацию в форме, ниже:

Видео:Налоговый вычет за обучение 2023: Заполнение декларации 3 НДФЛ в личном кабинете за себя и ребенкаСкачать

Список документов для налогового вычета за обучение

Налоговый вычет — это сумма, которую вы можете вернуть обратно, после уплаты государству 13%-го подоходного налога.

Максимальная сумма возвращаемых за обучение средств

Пункт №1, статьи 219 Налогового кодекса Российской Федерации предусматривает два варианта при которых возможен возврат части средств потраченных на обучение:

- Если вы самостоятельно оплачиваете своё обучение, то можете вернуть не более 50 000 руб., от суммы потраченной на обучение в течении календарного года;

- Если вы оплачиваете обучение своих детей, то также можете вернуть не более 50 000 руб., но от уже от суммы потраченной на обучение каждого ребёнка, то есть налоговый вычет на обучение двух детей может достигать 100 000 руб..

При этом общая сумма налогового вычета распространяется, как на одного из родителей, так и на обоих родителей. То есть , если родители оплачивают образование одного ребёнка и оба родителя, оформляют налоговый вычет, то общая сумма возвращённая родителям всё равно будет не более 50 000 руб.

В каждом конкретном случае итоговая сумма будет рассчитываться в зависимости от фактических затрат на обучение и уплаченного подоходного налога.

Право на получение налогового вычета за обучение

В соответствии с Налоговым кодексом , право на получение налогового вычета имеют, только налогоплательщики, исчёрпывающий перечень которых приведён ниже:

- Налогоплательщики, оплачивающие собственное образование по очной, заочной, вечерней форме обучения;

- Налогоплательщики, оплачивающие образование детей в возрасте до 24 лёт по очной форме обучения (налоговый вычет не распространяется на детей обучающихся по заочной и вечерней форме обучения);

- Налогоплательщики, оплачивающие образование братьев и сестёр в возрасте до 24 лёт по очной форме обучения (налоговый вычет не распространяется на братьев и сестёр обучающихся по заочной и вечерней форме обучения);

- Налогоплательщики, оплачивающие образование своих опекаемых в возрасте до 18 лёт по очной форме обучения (налоговый вычет не распространяется на опекаемых обучающихся по заочной и вечерней форме обучения);

- Налогоплательщики, оплачивающие образование своих бывших опекаемых в возрасте до 24 лёт по очной форме обучения (налоговый вычет не распространяется на опекаемых обучающихся по заочной и вечерней форме обучения).

В каких случаях теряется право на возврат средств за обучение

Налоговый кодекс не предусматривает возможности налогового вычета для следующих лиц:

- Налогоплательщиков, получающих доходы с которых взимается налог не по 13%-й ставке (если вы платите налог по ставке 9%, 15%, 30%, 35%);

- Налогоплательщиков, зарегистрированных, как индивидуальные предприниматели и применяющих систему единого налога на вмененный доход (ЕНВД) и упрощенную систему налогообложения (УСН);

- Налогоплательщиков, осуществляющих оплату образования за счёт средств материнского капитала.

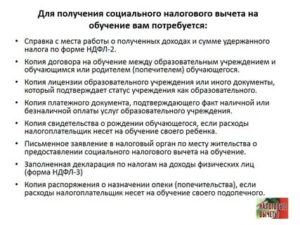

Перечень необходимых документов

Приказ Министерства финансов Российской Федерации №99н от 2 июля 2012 года, предусматривает следующие документы, которые необходимо предоставить в Федеральную налоговую службу при оформлении налогового вычета за обучение:

- Письменное заявление о желании получить налоговый вычет;

- Оригинал и копию договора с учебным заведением;

- Заверенную копию лицензии учебного заведения (если реквизиты лицензии не указаны в договоре);

- Платежные документы, подтверждающие выплату денежных средств за обучение и копии этих документов;

- Справку (справки) с места работы по форме 2-НДФЛ за истёкший год;

- Декларацию по налогу на доходы физических лиц по форме 3-НДФЛ за истекший год;

- Справку образовательного учреждения об очной форме обучения ребенка, подопечного, брата или сестры (если форма обучения не указана в договоре);

- Копию свидетельства о рождении ребенка, подопечного, брата или сестры;

- Реквизиты вашего банковского счёта, на который будут перечислять возвращаемые деньги.

Сроки оформления налогового вычета за обучение

- Налоговый вычет оформляется по окончании налогового периода, как правило это календарный год;

- Если вы не успели оформить налоговый вычет или не знали о такой возможности, вы сохраняете право на вычет в течении трёх лет.

При этом, если вы подаёте документы на налоговый вычет, сразу за три года, то вам необходимо подготовить документы (квитанции, налоговые декларации, справки о доходах, справки из образовательного учреждения) за каждый год в отдельности.

Где оформляется налоговый вычет

Вычет оформляется в отделении Федеральной налоговой службы по месту жительства.

Как долго происходит перечисление денег

Если документы пройдут проверку, то деньги будут перечислены на ваш банковский счёт в течении месяца.

Видео:Налоговый вычет за обучение 2024 Как заполнить декларацию 3-НДФЛ за обучение ребенка и свою учебуСкачать

Налоговый вычет за обучение в 2019 году: как получить и правильно оформить

Многие из нас оплачивают обучение в школах, детских садах, языковых центрах, автошколах, на различных курсах (в том числе повышения квалификации и профпереподготовки).

Причем как за себя, так и за своих родственников. Но не все знают, что потраченные деньги частично можно вернуть за счет вычета по НДФЛ.

Разберемся, кто, при каких условиях и в каком порядке может получить такой налоговый вычет.

Если вы оплачиваете обучение за себя или своих близких родственников и при этом официально трудоустроены, то вправе претендовать на налоговый вычет. Так происходит, потому что вы уплачиваете налог со своей зарплаты и государство может вернуть вам часть этого налога.

https://www.youtube.com/watch?v=Ooke4kPFBGc

Таким образом, вычет могут получить физические лица с доходом, облагаемым НДФЛ по ставке 13%, за исключением доходов от долевого участия в организации и выигрышей в азартных играх и лотерее. Человек должен быть налоговым резидентом Российской Федерации и фактически находиться в России не менее 183 календарных дней в течение 12 следующих подряд месяцев.

В Налоговом кодексе РФ есть ограничения для получения вычета как по сумме расходов на обучение, так и по родственникам, за которых его можно получить (пп. 2 п. 1 и п. 2 ст. 219 НК РФ).

Вычет могут получить:

- сам обучающийся с максимальной суммы расходов на обучение 120 тыс. руб. за год. Если обучение стоило дороже, государство все равно вернет только 13% от 120 тыс. руб.;

- родители ребенка в возрасте до 24 лет, обучающегося по очной форме, с максимальной суммы 50 тыс. руб. на каждого ребенка за год в общей сумме на обоих родителей;

- опекуны или бывшие опекуны (попечители) ребенка до 18 и 24 лет соответственно, обучающегося по очной форме, с максимальной суммы 50 тыс. руб. на каждого ребенка за год в общей сумме на обоих опекунов (попечителей);

- братья и сестры (в том числе неполнородные) ребенка до 24 лет, обучающегося по очной форме, с максимальной суммы 120 тыс. руб. за год.

Важно: Если вы получаете налоговый вычет за себя, то можете сделать это в любом возрасте. Форма обучения тоже может быть любой (очной, очно-заочной, заочной, дистанционной).

Вычет за родственника возможно получить, только если вы оплачивали его обучение.

Если вы оплатили обучение за себя и за своего ребенка/подопечного/брата/сестру, то за год можете получить налоговый вычет по каждой оплате.

Условия получения налогового вычета

- Обучающая организация должна иметь лицензию на образовательную деятельность или документ, подтверждающий ее статус как образовательной организации. Она может быть как государственной или муниципальной, так и частной (например, платные школы, лицеи, вузы.

Вычет можно получить при обучении у индивидуального предпринимателя (ИП), привлекающего педагогических работников и имеющего соответствующую лицензию. Если обучение проводит ИП непосредственно, для получения вычета необходимо, чтобы в ЕГРИП были указаны сведения об осуществлении ИП образовательной деятельности.

В таком случае не требуется наличие у ИП лицензии.

Если обучение проходит в иностранной организации, которая находится за границей, то документом, подтверждающим ее образовательный статус, может быть, к примеру, устав иностранной образовательной организации.

- Если вы получаете вычет не за себя, а за ребенка, то очная форма обучения должна фигурировать в договоре с образовательным учреждением или в справке от этого учреждения. Подтвердив факт очного обучения, можно получить вычет и в случае, если образование он получает дистанционным способом.

- Платежные документы лучше оформить на имя физического лица, заявляющего право на налоговый вычет. Если платежные документы оформлены на имя ребенка, то оснований для предоставления вычета родителю нет (Письма Минфина России от 31.10.2017 № 03-04-05/71413, от 11.12.2015 № 03-04-05/72843, от 28.10.2013 № 03-04-05/45702).

Но если при этом есть заявление от родителя, где указано, что он поручил ребенку внести деньги по договору на обучение, заключенному родителем с учебным заведением, то вычет получить можно (Письма ФНС России от 31.08.2006 № САЭ-6-04/876@, УФНС России по г. Москве от 16.09.2009 № 20-14/4/096655 и от 03.04.2008 № 28-10/032965).

Если на ребенка оформлены как платежные документы, так и договор с учебным заведением, то права на вычет у родителя не будет (Письма Минфина России от 10.07.2013 № 03-04-05/26681, от 21.06.2013 № 03-04-05/23536).

При оплате обучения ребенка налогоплательщики-супруги вправе воспользоваться налоговым вычетом независимо от того, на кого из них оформлены документы, подтверждающие расходы на обучение. При этом каждый из супругов должен являться родителем ребенка (Письма Минфина России от 12.10.2018 № 03-04-05/73269, от 04.09.2015 № 03-04-07/51217, от 18.03.2013 № 03-04-05/7-238).

- Обучение должно быть оплачено в те годы, когда оно проводилось, включая время академического отпуска (абз. 4 пп. 2 п. 1 ст. 219 НК РФ). Если вы оплачиваете многолетнее обучение единовременно, то сможете получить вычет только один раз — за тот год, когда была произведена оплата. При этом если потрачена большая сумма, чем 120 тыс. руб. или 50 тыс. руб., перенести неиспользованный остаток на следующий год нельзя (Письмо ФНС России от 16.08.2012 № ЕД-4-3/13603@).

- Вычетом нельзя воспользоваться, если оплата обучения произведена за счет материнского капитала (абз. 5 пп. 2 п. 1 ст. 219 НК РФ).

- При оплате налогоплательщиком обучения своего супруга, внуков, племянников и других родственников налоговый вычет не предоставляется.

Как получить вычет за обучение

Получить налоговый вычет за обучение можно одним из двух способов: в налоговом органе или у работодателя. Рассмотрим подробно каждый из них.

Способ 1. Получение вычета в налоговом органе

По окончании календарного года, в котором оплачено обучение, НДФЛ-вычет предоставляется налоговой инспекцией по месту жительства физического лица. Для получения вычета необходимо:

- Подготовить подтверждающие документы:

- копию договора на обучение (в случае заключения) и дополнительное соглашение к нему, если стоимость обучения увеличивалась. Если обучение проходило в иностранной организации, то потребуется перевод на русский язык, который засвидетельствован нотариусом либо должностными лицами консульских учреждений РФ;

- копию лицензии образовательной организации, если ее реквизиты не указаны в договоре. Распечатать копию можно с сайта образовательного учреждения, с сайта Роспотребнадзора или из ФГИС «Портал госуслуг»;

- копии платежных документов, подтверждающих оплату обучения. Например, кассовые чеки, квитанции к приходным кассовым ордерам, банковские выписки о перечислении денег, квитанции об оплате с официального портала мэра и правительства Москвы и т.п.;

- справку о доходах и суммах налога физического лица (аналогичную форме 2-НДФЛ). Эту справку можно запросить у работодателя (п. 3 ст. 230 НК РФ) или выгрузить с электронной подписью ФНС России из личного кабинета налогоплательщика на сайте https://www.nalog.ru/ (п. 2 ст. 230 НК РФ).

- документы, подтверждающие личность, — паспорт и его копию.

Если физическое лицо заявляет вычет на обучение детей, подопечных, брата, сестры, то дополнительно понадобятся:

- копия документа, подтверждающего родство и возраст учащегося. Например, копия свидетельства о рождении. Либо копия документа, подтверждающего опеку или попечительство;

- документ, подтверждающий очную форму обучения (если она не прописана в договоре). В частности, это может быть справка из учебного заведения.

Перед подачей лучше уточнить перечень документов в налоговой инспекции по месту жительства физического лица, претендующего на НДФЛ-вычет.

- Заполнить налоговую декларацию по форме 3-НДФЛ. Это можно сделать с помощью бесплатной программы на сайте ФНС России.

- Составить заявление о возврате НДФЛ (п. 6 ст. 78 НК РФ) в электронном виде или от руки. Заявление должно быть составлено по форме, указанной в приложении № 8 к Приказу ФНС России от 14.02.2017 № ММВ-7-8/182@. В нем нужно указать реквизиты банковского счета для возврата НДФЛ. Заявление можно подать вместе с налоговой декларацией или после ее проверки.

- Представить налоговую декларацию и все подтверждающие документы в налоговый орган по месту жительства. Можно сделать это в любое время в течение 3 лет по окончании года, в котором оплачено обучение. То есть в 2019 году вы можете претендовать на налоговый вычет за 2018, 2017 и 2016 годы.

Декларацию можно представить:

- лично или через представителя;

- почтовым отправлением с описью вложения;

- в электронной форме, в том числе через Единый портал госуслуг или личный кабинет налогоплательщика.

- Получить решение налогового органа и возврат денежных средств.

В течение трех месяцев со дня представления декларации и подтверждающих документов налоговый орган проводит камеральную проверку, при которой может запросить у физического лица оригиналы подтверждающих документов (Письмо ФНС от 22.11.2012 № ЕД-4-3/19630@). По окончании проверки налоговый орган направляет сообщение о принятом решении: либо о возврате излишне уплаченного налога, либо об отказе в его возврате (п. 9 ст. 78, пп. 1, 2 ст. 88 НК РФ).

При положительном решении сумма будет возвращена в течение 1 месяца со дня получения заявления от физического лица или окончания камеральной проверки, если заявление представлено вместе с декларацией.

Таким образом, вернуть НДФЛ налоговая должная не позднее 4 месяцев с даты представления декларации по форме 3-НДФЛ: 3 месяца на проверку декларации и приложенных к ней документов + 1 месяц на возврат налога на банковский счет физического лица.

Способ 2. Получение вычета у работодателя

До окончания календарного года, в котором оплачено обучение (например, сразу после его оплаты), можно получить НДФЛ-вычет, обратившись к работодателю с заявлением и подтверждением права на получение социальных налоговых вычетов, выданным налоговым органом по определенной форме (абз. 2 п. 2 ст. 219 НК РФ). Для этого необходимо:

- Подготовить подтверждающие документы. Понадобятся те же документы, что и при получении вычета в налоговой.

- Представить в налоговый орган заявление на вычет и получить от него уведомление о подтверждении права на вычет.

Подтверждающие документы вместе с заявлением о подтверждении права на социальный вычет надо подать в налоговую инспекцию по месту жительства физического лица, претендующего на НДФЛ-вычет по обучению. Лучше такое заявление представить по форме, рекомендуемой ФНС России (приложение № 1 к Письму ФНС России от 16.01.2017 № БС-4-11/500@). При этом декларацию 3-НДФЛ представлять не нужно.

https://www.youtube.com/watch?v=qmwYW3R9mp8

Уведомление о подтверждении права на вычет выдается налоговым органом не позднее 30 календарных дней со дня подачи в налоговый орган заявления и подтверждающих документов. Это уведомление выдается по форме, указанной в приложении № 2 к Письму ФНС России от 16.01.2017 № БС-4-11/500@, с указанием работодателя, который будет представлять физическому лицу НДФЛ-вычет за обучение.

3. Представить работодателю заявление и уведомление о подтверждении права на вычет.

Вместе с уведомлением налогового органа надо представить работодателю письменное заявление о предоставлении НДФЛ-вычета на обучение в произвольной форме.

4. Получить налоговый вычет у работодателя.

Работодатель обязан предоставить НДФЛ-вычет за обучение, начиная с месяца, в котором работник обратился к нему с указанными выше документами (Письмо Минфина России от 02.11.2017 № 03-04-06/72377). То есть из зарплаты работника не будет удерживаться НДФЛ до тех пор, пока вся сумма вычета на обучение не исчерпается.

Если работодатель удержал НДФЛ без учета налогового вычета, он должен вернуть работнику сумму излишне удержанного налога.

Для этого работнику надо подать работодателю заявление о возврате излишне удержанного НДФЛ, указав в нем банковский счет для перечисления переплаты.

Работодателю надо перечислить сумму в течение 3 месяцев со дня получения от работника заявления о ее возврате (п. 2 ст. 219, п. 1 ст. 231 НК РФ).

- Обратиться в налоговый орган за остатком вычета.

Поскольку работодатель представляет НДФЛ-вычет за обучение с месяца обращения работника за этим вычетом, то, скорее всего, он не сможет предоставить его в полной сумме и будет остаток вычета. За возвратом такого остатка надо обратиться в налоговый орган по месту жительства работника (абз. 1, 5 п. 2 ст. 219 НК РФ).

Для обращения в налоговый орган по окончании календарного года понадобятся те же подтверждающие документы и декларация по форме 3-НДФЛ.

Какой бы способ вы ни выбрали, заранее подготовьте документы, подтверждающие ваше право на налоговый вычет.

Пример:

Предположим, вы оплатили обучение в Контур.Школе по тарифу Карта «Премиум» за 38 000 руб. Значит, вы можете получить налоговый вычет в размере 4 940 руб. (38 000 руб. х 13%).

Чтобы получить НДФЛ-вычет за себя в налоговой по месту жительства, вам понадобятся:

- подписанный на бумаге договор на обучение либо договор оферты, опубликованный на сайте;

- копия лицензии на образовательную деятельность, которая размещена на сайте Контур.Школы;

- кассовые чеки, подтверждающие оплату обучения, высланные Школой вам на электронную почту;

- справка о доходах и суммах налога физического лица (аналогичная 2-НДФЛ), полученная, к примеру, у работодателя;

- налоговая декларация по форме 3-НДФЛ, в которой должен быть заявлен вычет на обучение в размере 38 000 руб.;

- заявление о возврате излишне уплаченной суммы НДФЛ на сумму 4 940 руб.

Выбрать тариф обучения в Контур.Школе

Видео:Получить налоговый вычет 13 процентов за обучение. Как не получить отказ!Скачать

Как получить налоговый вычет за обучение

Вычеты за обучение являются одной из разновидностей налоговых льгот при затратах населения на социальные потребности, где государство возвращает часть выплаченного налога. О том кому они полагаются и как это сделать, читайте в данном дзене.

По основной работе мне часто приходится сталкиваться с тем, что родители, обучая своих детей в университете, просят выдать им документы на налоговые вычеты за обучение. Но на вопрос какие же документы для этого необходимы ставит их в тупик.

Решил исправить ситуацию и объяснить как и для чего это делается.

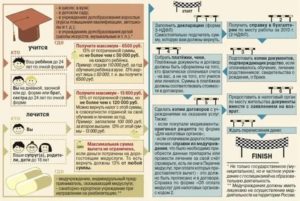

Кто имеет право на налоговые вычеты за образование

1. Налоговый вычет за обучение предоставляется всем официально работающим родителям, которые оплачивают очное образование детей возрастом до 24 лет.2. Вычеты можно получить за себя или за близких родственников – детей, сестер и братьев в возрасте до 24 лет.

Важно, чтобы они учились на дневной форме обучения.

3. Если студент оплачивает учебу сам за себя, то форма обучения значения не имеет.

Главное, чтобы у учреждения была лицензия на осуществление образовательной деятельности, а у индивидуального предпринимателя одним из видов экономической деятельности являлись образовательные услуги.

Кому вычеты не полагаются

1. Неработающие пенсионеры и безработные студенты зарплаты не получают и подоходного налога не платят, поэтому вычет им не полагается.2. Вычет не смогут получить индивидуальные предприниматели, выбравшие упрощенную систему налогообложения, единый налог на вмененный доход и патентную систему.

3. Вычет не предусматривается при оплате учебы за счет материнского капитала.

Налоговый вычет можно получить за три прошедших года. В 2018 году можно будет получить вычет за 2017, 2016 и 2015 годы.

Особенности получения вычета

1. Размер вычета за обучение детей, составляет 50000 руб. в год за одного студента. Максимальная сумма к возврату на руки будет равна 6500 руб. (50000 х 13%). Таким образом, за 2-х детей, можно получить вычет в размере 13 000 руб., за 3-х – 19 500 руб. и т.д.

2. Предельный размер вычета за свое обучение и обучение братьев и сестер составляет 120 000 руб в год. Вернуть можно до 13% от понесенных расходов, но не более 15600 рублей. Сюда надо еще прибавить 6500 руб. и получится, что государство вернет до 22100 руб в год.

Вычет за год не может превышать размер НДФЛ (13% от зарплаты), уплаченного за год в бюджет. Невыбранная сумма вычета заявляется на следующий год

Давайте на примере разберем ситуацию с суммой вычета

Налоговый вычет рассчитывают из дохода

Предположим, что родители студента Иванова Ивана потратили за его обучение 50000 рублей в год. Оплачивали они по 25000 рублей в семестр. Отец Ивана работает доцентом в вузе и получает 40000 руб в месяц.

В год он зарабатывает 480000 рублей. Из этой суммы на руки он получил 417600 руб. 13% подоходного налога за него заплатил работодатель – 62400 руб.

Отец Иванова Ивана в конце года подал заявление на налоговый вычет за обучение сына.

После подачи заявления налоговая вычтет расходы на образование из доходов отца за год и пересчитает ее НДФЛ: (480000 − 50000) × 0,13 = 55900 руб

Получается, что отец студента Иванова Ивана должен был заплатить 55900 руб, но на самом деле заплатил 62400 руб.

Налоговая вернет ему переплату: 62400 − 55900 = 6500 руб

Можно посчитать еще проще. Сумму потраченную на обучение умножить на 13%. В итоге получится сумма к возврату.

Инфографика. Возврат денег за обучение

Для налогового вычета необходимо предоставить ряд документов:

1. Копия договора об образовании и заверенная копия лицензии вуза, а также платежные документы: чеки, квитанции, платежные поручения.2. Справка 2-НДФЛ для подтверждения о полученной зарплате и оплаченных налогах НДФЛ.3. Декларация 3-НДФЛ за год учебы.4. Заявление о возврате части НДФЛ.

5. Копия паспорта.

https://www.youtube.com/watch?v=6byBsLfVE5s

Наибольшее количество вопросов и проблем при получении вычета за обучение детей связано с оформлением документов. В идеальном случае все документы должны быть оформлены на родителей.

В этом случае никаких проблем с вычетом и вопросов от налоговых органов в процессе его получения не возникнет:1. в договоре на оказание образовательных услуг родитель должен быть указан в качестве заказчика и плательщика;

2. платежные документы (квитанции, приходно-кассовые ордера и т.п.) должны быть также оформлены на имя родителя.

Однако, на практике очень часто встречаются ситуации, когда все не так идеально: договор оформлен только на детей, на одного из родителей или в платежных документах в качестве плательщика значится имя ребенка.

Рассмотрим четыре наиболее часто встречающихся случая более подробно

Ситуация 1. Договор оформлен на родителя, в платежном документе в качестве плательщика указано имя ребенка.

В этом случае родитель может попробовать получить вычет, дополнительно предоставив доверенность (предоставляется в письменной форме и не требует нотариального заверения) на внесение денежных средств ребенком от имени родителя.

Но позиция налоговых органов по этому поводу неоднозначна (уточните этот вопрос в своей налоговой инспекции) и поэтому даже при ее наличии возможен отказ в вычете.

Ситуация 2. Договор оформлен только на ребенка, в платежном документе в качестве плательщика указано имя родителя.

Родитель вправе рассчитывать на налоговый вычет, даже учитывая, что он не указан в договоре на оказание образовательных услуг.

Это связано с тем, что для получения вычета должны быть документы, подтверждающие Ваши фактические расходы за обучение (платежные документы, оформленные на имя родителя).

При этом не имеет значения, что договор с образовательным учреждением заключен с ребенком.

Ситуация 3. Договор и платежные документы оформлены на ребенка.

Ситуация, когда все документы оформлены на ребенка, а вычет хочет получить родитель, является комбинацией (и худшим случаем) двух описанных выше ситуаций.

Считаю, что считаем, что родитель вправе подать документы на вычет даже в данном случае, но как и в предыдущих ситуациях, окончательное решение по поводу предоставления вычета будет зависеть от позиции налоговой инспекции.

Рекомендую уточнить этот вопрос в своей налоговой инспекции.

Ситуация 4. Документы могут быть оформлены на любого из родителей.

Важно, чтобы подтверждающие документы (договор об образовании, платежные документы) были оформлены на родителей. Однако, при этом стоит отметить, что на кого именно из родителей они будут оформлены абсолютно не важно. Нужно лишь приложить копию свидетельства о браке.

Если родители еще только на стадии заключения договора/оплаты обучения, то советую стараться оформлять документы, указывая себя в качестве заказчика.

Для лицензии вуза потребуется заверенная копия. Заверить копию можно в деканате образовательного учреждения.

Еще потребуются оригиналы платежных документов (чеки, квитанции, платежные поручения). Если вы случайно потеряли чек об оплате, то его можно восстановить в бухгалтерии вуза или в банке (если оплата проводилась безналично).

В случае, если плату за обучение повышали, то надо предоставить документы, подтверждающие повышение. Это могут быть либо дополнительное соглашение или справка об изменении стоимости обучения.

Справка 2-НДФЛ. Ее выдают в бухгалтерии организации, где отец Иванова Ивана работает. В справке должно быть указано, сколько вы получали и сколько за вас заплатили подоходного налога.

Декларация 3-НДФЛ за каждый год. Декларацию оформляют от руки на бланке или на специальных сайтах. Для заполнения декларации понадобятся паспортные данные, чеки из кассы учебного заведения для расчета суммы налогового вычета и сведения из справки 2-НДФЛ.

Заявление о возврате НДФЛ. Заполнить его можно от руки или в электронном виде. В заявлении укажите реквизиты банка и номер вашего счета, на который налоговая инспекция перечислит вам деньги.

Документы, подтверждающие личность. Нужен паспорт и его копия. Если вы оплачивали обучение своих детей, брата или сестры, нужно взять с собой документы, подтверждающие родство (например, свидетельство о рождении).

Чтобы получить вычет, сохраняйте все чеки, квитанции и документы из университета.Подать заявление на вычет можно в течение трех лет с момента оплаты обучения.

Документы на налоговый вычет оформляют в бухгалтерии работодателя или на сайте налоговой. Лично документы подают в налоговую инспекцию только по месту прописки.

Подача заявления в налоговую инспекцию

При входе в зал ожидания необходимо получить номер в электронной очереди. После чего придется ждать своей очереди. Пригласив к окошку, отдаете заявление и документы. Налоговая проверяет документы до трех месяцев. Инспектор может найти ошибки и отказать в налоговом вычете – тогда придется подавать документы заново.

💡 Видео

КАК ЗАПОЛНИТЬ 3-НДФЛ В 2023 ГОДУ НА НАЛОГОВЫЙ ВЫЧЕТ ЗА ОБУЧЕНИЕ РЕБЕНКА ИЛИ СВОЕ ОБУЧЕНИЕ ОНЛАЙНСкачать

Налоговый вычет за обучение в автошколе: как заполнить декларацию 3-НДФЛ и вернуть налог за обучениеСкачать

Налоговый вычет за обучение | Пошаговая инструкция 2023Скачать

Как вернуть деньги за Обучение в вузе, автошколе, заполнить декларацию 3 НДФЛ в приложении НАЛОГИ ФЛСкачать

Налоговый вычет за обучениеСкачать

Как оформить налоговый вычет через госуслугиСкачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Налоговый вычет за обучение 2022 - Заполнению декларации 3-НДФЛ за обучение в личном кабинете 2022Скачать

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Налоговый вычет за обучение: как вернуть налогСкачать

Налоговый вычет на детей: нюансы, о которых вы не знали.Скачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Налоговый вычет на лечение 2024 - Как заполнить декларацию 3-НДФЛ за лечение в личном кабинете ЛКФЛСкачать

ДЕКЛАРАЦИЯ 3-НДФЛ НА ВЫЧЕТ ЗА ЛЕЧЕНИЕ / МЕДИЦИНСКИЕ УСЛУГИ ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКАСкачать

Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Налоговый вычет за лечение 2023 - Как заполнить декларацию 3-НДФЛ за лечение и лекарства ОнлайнСкачать