Карточные продукты банков предназначены не только для физических лиц. Юридические лица, индивидуальные предприниматели, могут воспользоваться для своей деятельности корпоративными картами, которые привязываются к расчетному счету.

Как учитываются в бухгалтерском учете карты, необходимые проводки, способы использования продукта, актуальные предложения банков 2019 года.

- Для чего нужна корпоративная карта, в чем их преимущества

- Программы банков

- 1 Сбербанк

- 2 Альфа Банк

- 3 ВТБ

- 4 Банк Авангард

- 5 Промсвязьбанк

- 6 Россельхозбанк

- Бухучет корпоративных карт

- Как пользоваться корпоративной картой

- Можно ли пополнять счет корпоративной карты с карточного счета физического лица в Сбербанке?

- Как отказаться от корпоративной карты?

- Что делать при утрате корпоративной карты?

- Заключение

- Корпоративная карта для юридических лиц: как пользоваться, что это такое, сколько стоит — ПоДелу.ру

- Что такое корпоративная карта

- Какие корпоративные карты бывают

- Правила пользования корпоративной картой

- Что можно оплачивать корпоративной картой

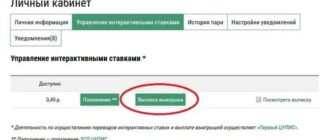

- Как заработать на корпоративных картах

- Кэшбэк — возврат части затрат на покупки

- Процент на остаток — заработок на хранении денег

- Корпоративная карта или выдача наличных — что выгоднее

- Плюсы и минусы корпоративных карт

- Корпкарта: как использовать, чтобы бухгалтер и налоговая были довольны

- Что делать с корпоративной картой

- Какие расходы по корпкарте уменьшают налог

- Кому нужно отчитываться и что будет, если этого не сделать?

- Какие документы нужно собирать?

- Можно снимать наличку по корпкарте?

- А вносить деньги на счёт?

- Корпоративная карта: плюсы и минусы

- Как оформить корпоративную карту?

- На что можно тратить деньги с корпоративной карты

- Правила для ИП

- Правила для юрлиц

- Корпоративные карты: плюсы и минусы использования

- Опрос

- Использует ли ваша компания корпоративную карту банка?

- Что такое корпоративная карта организации и как ей пользоваться

- Из этой статьи вы узнаете:

- Как выдать работнику деньги с расчетного счета на корпоративные нужды

- Как работает корпоративная карта

- Как открыть корпоративную карту и кому сообщить об этом

- Что нельзя оплачивать корпоративной картой

- Как пополнить корпоративную карту

- Как вернуть деньги с корпоративной карты обратно на расчетный счет

- Как отчитываться в бухгалтерии за покупки и снятие наличных с корпоративной карты

- Что будет, если не подать отчет о расходах по карте

- Резюме о корпоративных картах: плюсы и минусы, по сравнению с наличкой под отчет и чековой книжкой

- 🎥 Видео

Для чего нужна корпоративная карта, в чем их преимущества

КК требуется для осуществления операций обычной финансовой деятельности: закупка товаров, производственных запасов, ГСМ, оплата расходов и услуг, представительских расходов и т. д. Это современный способ предоставления денежных средств под отчет, альтернатива использованию чековой книжки.

Применение в расчетах является удобным, они упрощают совершение операций, делают их более мобильными.

Достоинства корпоративных карт:

- уменьшаются операционные расходы: клиенту не требуется снимать средства с расчетного счета, учитывать наличных, осуществлять проводки по выдаче денег под отчет, уменьшаются прочие расходы (за снятие наличных денежных средств через кассу банка);

- возможность пополнения счета через интернет-банкинг, банкоматы;

- возможность контролирования и лимитирования средств, предоставленных работнику: средства на карту, перечисляются в определенной сумме, при совершении операции, клиент оповещается смс-информированием;

- отсутствуют ограничения по лимиту расчетов наличными денежными средствами в сумме 100 т. р.;

- пользоваться продуктом можно круглосуточно;

- возможность совершать операции через интернет;

- получение преимуществ, бонусов от компаний-партнеров банка;

- компания может открыть кредитную карту, когда не хватает собственных оборотных средств.

Операции осуществляются безналичным способом, поэтому обеспечивается их безопасность и защищенность. Пользователи могут использовать карты при нахождении за границей, что освобождает их от открытия валютного счета, или оформления деклараций.

Количество карт, привязанных к одному расчетному счету, определяется банком, а лимит по карточным расчетам устанавливается руководителем компании.

Программы банков

На сегодняшний день, предложения использования КК имеются во в многих банках, поскольку средства на расчетных счетах юридических лиц не страхуются в АСВ, выбирать кредитную организацию следует из самых надежных:

| Банк | Программа |

| Сбербанк | Карта для бизнеса |

| Альфа Банк | Международные корпоративные карты |

| ВТБ | Международные расчетные банковские карты |

| Авангард | Корпоративные карты |

| Промсвязьбанк | Банковские карты для юридических лиц и индивидуальных предпринимателей |

| Россельхозбанк | Корпоративные банковские карты |

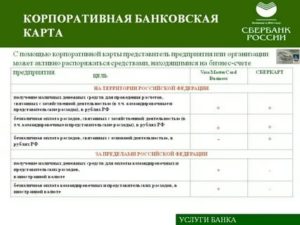

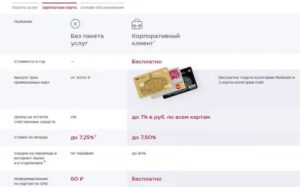

1 Сбербанк

Корпоративная карта Сбербанка предоставляет круглосуточный доступ к счету:

Параметры обслуживания:

- первый год обслуживания бесплатный, если клиент подключен к пакету «Легкий старт»;

- неограниченное количество карт к одному расчетному счету;

- стандартное обслуживание 2500р. в год;

- комиссия за внесение средств на карту 0,3%, максимально в день можно пополнять счет на 100 тыс. р.;

- комиссия за снятие 1,4–3%, максимально в день можно снимать 170 тыс. р. с каждой карты, в месяц до 5 млн. р.;

- смс-информирование 60 р./месяц;

- льготный период по корпоративной кредитной карте 50 дней.

Клиент самостоятельно ограничивает лимиты по карточному счету: на снятие наличных, на сумму операций по счету в течение 1 дня и 1 месяца, общий лимит по карте.

2 Альфа Банк

Альфа банк предлагает клиентам воспользоваться международными корпоративными картами:

Предлагается три вида карт:

- Международная корпоративная карта Visa FIFA – клиент участвует в программе лояльности банка FIFA

- Международные корпоративные карты VISA International – чиповая карта с повышенным уровнем безопасности.

- Международные корпоративные карты MasterCard Worldwide

Валюта счета рубли, доллары, евро.

https://www.youtube.com/watch?v=H8f0w-zrDt8

Параметры обслуживания:

- Бесплатный выпуск, стоимость ежемесячного обслуживания 299 р.;

- Карты типа Visa Business Goldявляются бесплатными в рамакх любого пакета услуг;

- Опция Альфа Чек – 59 р./месяц;

- Комиссия за снятие наличных по корпоративной карте 1,5%, за внесение наличных 0,4%;

- Дневной лимит на снятие наличных 150–450 тыс. р., в месяц 750–1500 тыс. р. в зависимости от типа карты;

- Количество карт не ограничивается;

- Есть возможность подключить овердрафт, срок задолженности до 60 дней, срок договора до года, если у клиента высокая платежеспособность, ему может быть установлен беспроцентный период до 30 дней, условия кредитования устанавливаются индивидуально.

Контроль за счетом осуществляется из интернет-банка «Альфа-Клиент Онлайн» и мобильного банка «Альфа-Бизнес Мобайл».

3 ВТБ

Кредитная организация предлагает корпоративные карты для упрощения проведения расходов:

Предназначены для среднего бизнеса. Предлагается два пакета карт: Бизнес Классик, Бизнес Золото. Категории карт Business, Gold, Platinum.

Параметры:

- ежемесячное обслуживание от 1200 до 2400 р. в зависимости от класса корпоративной карты;

- количество карт не ограничено, срок действия 2 года;

- возможность автоматического пополнения карточного счета;

- для золотого пакета: услуги консьерж-сервиса, подключение страховых программ;

- комиссия за снятие наличных 1%, лимит на снятие 300–600 тыс. р.;

- максимальная сумма зачисления в день 100 тыс. р. через банкомат.

Бизнес карты являются международными, поэтому привилегии по ним распространяются на заграничные командировки.

4 Банк Авангард

Банк представляет именную корпоративную карту международной платежной системы:

Параметры:

- валюта счета руб.;

- срок действия карты 3 года;

- количество карт к одному счету не ограничивается;

- сумма неснижаемого остатка на счете 10 тыс. р.;

- ежегодная комиссия за осуществление расчетов 600–1000 р.;

- комиссия за выдачу наличных 3–10% в зависимости от суммы;

- комиссия за пополнение счета через банкоматы банка не взимается, в иных случаях 0,3%%

На карту удобно перечислять командировочные и иные расходы, пользоваться ей за границей. Должностные лица могут пользоваться КК с одноразовыми паролями, подписывать документы в интернет-банке, мобильном банке.

5 Промсвязьбанк

Банк предлагает клиентам, имеющим расчетный счет в кампании, бизнес-карты:

Параметры:

- выпуск карты бесплатно;

- срок действия 4 года;

- валюта счета рубли, доллары, евро;

- лимит на снятие наличных 300–500 тыс. р./день, 3–7 млн. р./месяц.;

- лимит на пополнение счета 500 тыс. р./день;

- любые платежи по бизнес-карте 0 рублей.

Картой можно рассчитываться с поставщиками, закупать хозяйственные товары, оплачивать командировочные расходы.

6 Россельхозбанк

Кредитная компания выпускает корпоративные карты для юридических лиц, ИП, лиц, занимающихся индивидуальной трудовой деятельностью:

Валюта счета – рубль. Выпускается два вида карт VISA Business MasterCard Business.

Параметры продукта определяются тарифным планом «Корпоративный»:

- срок действия 1 год;

- обслуживание 2 тыс. р.;

- комиссия за снятие наличных в отделениях банка 1% от суммы, в банкоматах 2%;

- в сутки можно снять 300 тыс. р., в месяц 500 тыс. р.;

- запрещается пополнять счет наличными денежными средствами;

- зачисление на счет осуществляется бесплатно;

- осуществление операций производится бесплатно.

На каждого держателя может быть выпущено не более 1 КК.

Бухучет корпоративных карт

Для использования банковской КК в производственной деятельности, компания должна разработать Положение об использовании карт и ознакомить с ним уполномоченных сотрудников под роспись.

https://www.youtube.com/watch?v=1LKWbOtJTV8

В нем устанавливается перечень операций, которые можно осуществлять с помощью карты, должности лиц, которым могут быть предоставлены карты, определяются лимиты, ответственность и т. д.

На основании ст. 9 ФЗ № 402 разрабатываются первичные документы учета:

Перечень операций, которые могут совершаться по банковской карте определяется Положением от эмиссии карт №266-П.

Выдача КК на счетах бухучета не отражается. Учет карт осуществляется через специализированную программу 1С. Номер счета корпоративной карты 55.

Проводки по корпоративным картам:

Списания отражаются проводкой Дт. сч.71 Кт. сч. 55 (по рублевым операциям). Далее с сч. 71 средства списываются по целевому назначению: расчеты с поставщиками, с разными дебиторами и кредиторами, общепроизводственные расходы и т. д.

Поступления средств: Дт. Сч. 55, Кт сч. 51.

Операции по валютным корпоративным картам учитываются на соответствующих счетах бухгалтерского учета.

Как пользоваться корпоративной картой

Корпоративная карта оформляется в том банке, где открыт расчетный счет компании или индивидуального предпринимателя.

Способы открытия:

- Обратиться в представительство кредитной организации по месту обслуживания расчетного счета;

- Написать заявление через интернет-банк.

В заявлении указывается валюта счета, тип карточного продукта, данные на уполномоченное лицо, на кого регистрируется карта.

После принятия банком решения о предоставлении услуги, карты изготавливаются в течение 3–7 дней и передаются клиенту.

При открытии кредитной корпоративной карты или установлении к счету лимита овердрафта, клиент должен представить в банк финансовую отчетность компании, оперативные данные, в зависимости от лимита определиться с обеспечением и т. д. Параметры кредитования определяются банками индивидуально по клиентам.

После получения карт и оформления необходимых документов, они передаются уполномоченным сотрудникам для работы. Список сотрудников утверждается отдельным приказом. Выдача карты сотруднику оформляется актом приема-передачи, подтверждающим факт получения документа.

Ответственность за расходование средств по карте несет ее держатель в пределе установленного лимита. Он обязан своевременно отчитываться о произведенных операциях по счету, в противном случае, расходы по карте могут быть удержаны у него из заработной платы. Порядок отчета, сроки, форма, определяется руководством предприятия или индивидуальным предпринимателем.

Для учета движения корпоративных карт на предприятии должен быть заведен Журнал. В нем производятся записи о выдаче и возврате карт работником под роспись.

Можно ли пополнять счет корпоративной карты с карточного счета физического лица в Сбербанке?

Такая услуга кредитной организацией не предоставляется.

Как отказаться от корпоративной карты?

Если компания не желает пользоваться услугой, уполномоченный сотрудник долен предоставить в банк заявление о прекращении ее действия.

В заявлении указывается: количество карт, номер договора на обслуживание, номер расчетного счета, реквизиты карты, Ф.И.О. держателей.

Что делать при утрате корпоративной карты?

Если корпоративная карта утеряна или украдена, ее следует быстро заблокировать. Это делается через мобильный банк, по звонку на горячую линию Центра поддержки клиентов. После блокировки, клиент должен прийти в банк и написать заявление с причиной блокировки. Карта будет перевыпущена за отдельную плату.

Заключение

Банковские корпоративные карты в скором будущем полностью заменят чековые книжки. Соответствующие поправки в бухгалтерский учет вносятся на законодательном уровне. Кредитным организациям будет удобно контролировать расходование средств клиентами, существующие лимиты на снятие денег ограничат использование наличных средств при расчетах между организациями.

Компании получат удобный инструмент для осуществления операций, однако могут возникнуть трудности в связи отсутствием достаточного количества устройств самообслуживания, возможностью блокировки карты, а также тем, что пока еще карты не везде принимаются для расчетов.

Видео:Как работают БАНКОВСКИЕ КАРТЫ? — НаучпокСкачать

Корпоративная карта для юридических лиц: как пользоваться, что это такое, сколько стоит — ПоДелу.ру

С корпоративной картой компаниям удобнее проводить расчёты, а в чём-то даже удаётся сэкономить. Но не все решаются на её выпуск, так как опасаются, что работники будут тратить деньги на личные нужды или вообще снимут всё с расчётного счёта и улетят за границу.

Развеем эти мифы и расскажем, как пользоваться корпоративной картой, чтобы ничего не потерять, а в чём-то даже заработать.

Что такое корпоративная карта

Внешне корпоративная банковская карта ничем не отличается от той, которую вы носите в кошельке, и на которую покупаете продукты. Но ваша карта привязана к личному банковскому счёту, а корпоративная — к счёту компании.

Корпоративная карта — это современный аналог выдачи денег в подотчёт. Раньше сотрудник получал деньги на командировку в кассе. Это не всегда удобно: в кассе не окажется нужной суммы, кассир заболеет или работник узнает о срочной поездке поздно вечером и заехать за деньгами просто не успеет.

Сейчас компании открывают в банке спецсчёт, к которому выпускаются корпоративные карты юридического лица. Затем работодатель передаёт «пластик» сотрудникам. Количество карт не ограничено, ими можно снабдить всех сотрудников. Кстати, у предпринимателей есть возможность выпустить корпоративную карту для ИП.

https://www.youtube.com/watch?v=SC1n9-4Pvic

Деньги на карту можно положить сразу или дождаться, когда появится необходимость: сотрудник поедет в командировку, отправится покупать принтер в офис или проводить переговоры в ресторане. Так как спецсчёт открыт в том же банке, что и основной расчётный, то перевод на корпоративную карту не займёт и минуты.

Какие корпоративные карты бывают

По источнику денежных средств:

Дебетовая — рассчитывайтесь только собственными деньгами. Если руководитель забудет перевести на спецсчёт деньги, то сотрудник окажется без средств на корпоративные расходы;

Кредитная — рассчитывайтесь деньгами банка, когда своих не хватает. Если вы решились на выпуск кредитных корпоративных карт, продумайте лимиты расходов и категории, на которые можно тратить деньги. Иначе есть риск оказаться в долгах из-за сотрудников.

По принадлежности карты конкретному лицу:

Именная — привязана к сотруднику, его имя выбито на карте. Использовать её может только он. Передавать именную карту третьим лицам небезопасно, и это нарушает п. 1.4 и п. 1.5 Положения Банка России №266-П.

Неименная — карта без привязки к конкретному лицу. Её могут использовать все сотрудники компании.

Отдать предпочтение лучше именной карте. Так вы сможете отслеживать кто, когда и сколько денег с неё потратил. В выписке по неименной карте вы увидите только время и суммы.

По валюте:

Рублёвые — карты привязаны к рублёвому счёту для расчётов в России.

Валютные — карты привязанные к счёту в валюте: долларах, евро, франках, тенге и так далее.

Рублёвые корпоративные карты выдавайте сотрудникам, которые часто ездят в командировки по России. А валютные — тем, кто проводит бизнес-встречи за границей.

Все группировки могут комбинироваться. Например, дебетовая именная карта в рублях. Значит, эта карта выдана конкретному лицу, а рассчитываться ей он может только при наличии средств на счёте.

Банки могут брать деньги только за выпуск, только за обслуживание или за всё сразу.

«Сбербанк» — выпуск карты 0 рублей, а ежемесячное обслуживание 250 рублей.

«Газпромбанк» — тут ситуация ровно наоборот. Обслуживание бесплатно, а выпуск стоит 3 300 рублей.

«Альфа-Банк» — предлагает огромное количество корпоративных карт с разными лимитами по операциям и комиссиям. Самая простая Альфа-Cash-In — выпуск и обслуживание ничего не стоят. А Альфа-Cash Персона — выпуск бесплатен, но обслуживание — 399 рублей в месяц.

«Открытие» — бесплатный выпуск, обслуживание — 149 рублей в месяц. Первые шесть месяцев — бесплатно;

«Тинькофф» — выпуск бесплатный, обслуживание тоже может быть бесплатным, если совершать покупки по бизнес-карте на определенную сумму, которая зависит от тарифа.

Обобщая, выпуск карты к счёту юрлица бесплатен практически во всех банках. Исключение — «Газпромбанк», «МКБ» и «Уральский банк реконструкции и развития». Обслуживание обычно платное, ценник зависит от банка и тарифа.

Плата за выпуск и ежемесячное обслуживание — это явные платежи. На сайтах и буклетах они прописаны крупными буквами и цифрами. Но есть и скрытые платежи — комиссии за операции: снятие денег, переводы и внесение наличных. Узнать о них можно в условиях тарифного плана.

Например, комиссия за перевод с карты Сбербанка составит 1,5%, но не менее 50 рублей от переводимой суммы. За снятие средств с корпоративной карты возьмут 3% от суммы, но не менее 400 рублей, а за внесение — 0,15%.

Найдите свой банк для ведения счета

Выбрать банк

Найдите свой банк для ведения счета

Выбрать банк

Правила пользования корпоративной картой

Внедрить корпоративные карты в компанию не сложно. Достаточно соблюдать правила.

Установить круг лиц, которым будут выданы карты. Абсолютно всем они не нужны. Лучше закажите именные карты. Так вы сможете отслеживать траты каждого сотрудника.

Установить лимиты на операции. Если менеджер раз в месяц летает в Москву на день, ему не нужна карта с лимитом на покупки 100 тыс. рублей в день. А вот коммерческому директору этих сумм, возможно, и не хватит.

Установить перечень расходов, которые можно совершать с карты. Например, водителей можно ограничить только категорией «Топливо» или «АЗС». Также и с остальными сотрудниками. Вам же не нужно, чтобы они покупали себе Iphone с корпоративной карты.

Установить порядок для предоставления отчётных документов. Неважно, что сотрудник рассчитывается безналом, это все равно подотчётные средства. Об их расходе нужно отчитаться в бухгалтерию — сдать авансовый отчёт и чеки. Например, установите срок две недели на предоставление чеков и отчёта, а если сотрудник не успел или забыл об этом — вычтите сумму из его зарплаты.

Что можно оплачивать корпоративной картой

Налоговики не позволят принять к расходам покупку нового телевизора, который сотрудник случайно оплатил с корпоративной карты. Все операции по корпоративной карте должны быть связаны с деятельностью фирмы и иметь экономическое обоснование.

https://www.youtube.com/watch?v=URnyn9Aqi6c

Экономическая обоснованность расходов — это тонкая грань. Например, коммерческий директор мог организовать встречу в ресторане с потенциальными клиентами. А мог посидеть там со своей женой.

По выписке из банка налоговая не определит, где представительские расходы, а где траты на личные нужды. Обоснованность представительских нужно будет подтвердить.

Отлично, если после этой встречи у вас будет заключен новый контракт или дополнительное соглашение о снижении цен.

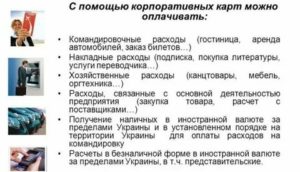

Вот основные группы расходов, для которых предназначена корпоративная карта:

- командировочные — покупка билетов на самолёт, поезд или автобус, оплата проезда на метро, такси, оплата багажа, расходы на проживание, оплата ГСМ;

- представительские — покупка продуктов, подарков, затраты на организацию переговоров, оплата услуг переводчика;

- офисные — покупка канцелярии, хозяйственных средств, техники или мебели.

Это не закрытый перечень. При совершении расходов с корпоративной карты помните, что они должны быть обоснованы.

Как заработать на корпоративных картах

Бизнес может получать небольшой профит с корпоративных карт. Речь идёт о системе кэшбэка и процента на остаток.

Кэшбэк — возврат части затрат на покупки

Например, в «Сбербанке» возврат составляет 0,5 % от суммы покупок по карте, в Альфа-Банке и Тинькофф — 1 %, а на некоторые категории — 5 %, Точка — до 10 % на определенные расходы, УБРиР — до 5 % на определенные категории, Локо-Банк — 1 %.

При оплате через расчётный счёт о кэшбэке можно забыть. Он не предусмотрен ни в одном банке.

Процент на остаток — заработок на хранении денег

Процент на остаток напоминает банковский депозит, только на счёте деньги можно без проблем тратить. На расчётных счетах эта система встречается чаще, чем на корпоративных картах.

Например, процент на остаток по корпоративной карте у «Тинькофф» — 0,5 % на минимальный остаток в месяц, максимальная сумма выплаты — 1 000 рублей. Процент по расчетному счету 0,5 % на тарифе «Простой» и 1,5 % на «Продвинутом».

Корпоративная карта или выдача наличных — что выгоднее

Обычно выдать деньги в подотчёт из кассы дешевле. Например, за одну корпоративную карту в «Сбербанке» вы ежемесячно отдаёте по 250 рублей. А если вы часто получаете наличные от покупателей, то выдача из кассы сотруднику на командировку никаких затрат не повлечет.

Другой вопрос — если наличных у вас практически нет. Тогда придётся идти в банкомат. Комиссия 2,8 %, но не менее 400 рублей. За снятие 150 000 рублей банк возьмет 4 200 рублей. В такой ситуации карта выгоднее, так как за её годовое обслуживание вы отдадите 3 000 рублей.

Подотчётные деньги можно перевести на личную карту физлица. В отличие от корпоративной, за её обслуживание сотрудник платит сам. С ФНС тоже никаких проблем не возникнет. Главное, в платёжке укажите «выдача подотчётных средств». Но здесь встаёт вопрос лимитов на переводы физлицам.

Например, у вас подключен тариф «Всё, что надо» от «Альфа-Банка» — переводы физлицам до 500 тыс. рублей в месяц комиссией не облагаются. А за переводы от 500 тыс. до 2 млн рублей комиссия 1,5 %. Допустим, на зарплату вы уже перевели в этом месяце 500 тыс. рублей. Чтобы перевести 100 тыс. рублей командировочных, нужно отдать банку 1 500 рублей комиссии.

С корпоративной банковской картой юрлица такой проблемы нет. Это будет внутрибанковский перевод с расчётного счёта на спецсчёт компании. Комиссия либо минимальная, либо отсутствует.

Плюсы и минусы корпоративных карт

У бизнес-карт есть ряд преимуществ, которые делают этот инструмент все более популярным:

- бонусы и кэшбэк за покупки по карте;

- контроль за затратами через СМС и онлайн-банк;

- повышенная безопасность — в случае потери карту легко заблокировать;

- процент на остаток;

- мгновенные переводы в любую точку мира;

- лимит расчётов — сотрудник не потратит больше, чем вы установите;

Минусов у карты гораздо меньше:

- это платный инструмент;

- с картой легко в городах, где есть терминалы и интернет, но в глухой деревне или в дороге могут возникнуть сложности с расчётами;

- лимиты на снятие наличных с корпоративных карт. Например, по бизнес-карте Сбербанка нельзя снять более 170 000 рублей в день, а по корпоративке ЮниКредит Банка максимальная сумма снятия 50 000 рублей в день.

Видео:Корпоративная карта. Что это ? Зачем ?Скачать

Корпкарта: как использовать, чтобы бухгалтер и налоговая были довольны

В феврале мы провели вебинар на тему «Как пользоваться корпоративной картой». Может показаться, что тема уже давно изъезженная. На самом деле нет. Мы получили тучу откликов и вопросов от предпринимателей.

В этой теме действительно много нюансов, которыми обычно не делятся бухгалтеры. Поэтому мы подготовили текстовый вариант для тех, кому не удалось посмотреть видео: что такое корпкарта, как можно использовать, какие нужны отчётные документы и что делать, если их нет. Читайте ниже.

Запись вебинара доступна по ссылке и ждёт тех, кому удобнее смотреть.

Корпоративная карта — это карта, которая выпущена банком и привязана к расчётному счёту вашей компании.

https://www.youtube.com/watch?v=kdH1zW7zPJI

Иногда для корпоративной карты открывают отдельный счёт, но он тоже привязан к компании. Единственное отличие отдельного счёта: перед покупкой чего-либо придётся на такой счёт переводить деньги с основного счёта.

По сути, оплата по корпкарте — это точно такая же операция, как оплата по счёту, только удобнее, потому что можно платить на месте.

Корпкарты бывают именные и неименные. Именная карта закреплена на конкретного сотрудника, например, директора. Если по такой карте расчёт совершил другой сотрудник — списания всё равно будут числиться на директоре, а значит, отвечать за покупки будет он.

Неименные карты могут использовать все сотрудники компании, главное — отслеживать, кто именно совершает покупки. Если у вас такая карта, попросите сотрудников, имеющих доступ к карте, собирать все документы по операциям.

Что делать с корпоративной картой

Снимайте или вносите деньги, платите поставщикам, оплачивайте представительские и командировочные расходы. В любом магазине, главное — не забывайте документы по каждой операции.

Можно шоркать корпкартой за границей. Пересчёт в валюту будет проходить автоматически по внутреннему курсу вашего банка в рублях. Данные по оплате за границей и данные, которые отражены в учёте, будут отличаться. Это не просто так: по нормам законодательства все расчёты отражаются в рублях по курсу ЦБ РФ на дату авансового отчёта.

Оплата в интернете — тоже возможно. Когда оплачиваете услугу в интернете, вам должны прислать акт об оказании услуг, когда покупаете товар — товарную накладную или кассовый и товарный чеки. Просто сохраните эти документы или сразу перешлите бухгалтеру.

Какие расходы по корпкарте уменьшают налог

Не все расходы по корпкарте уменьшают сумму налога на стоимость покупки. Чтобы принять к учёту расходы по карте, они должны быть экономически обоснованы: покупка должна соответствовать вашему виду деятельности и в дальнейшем приносить прибыль для компании.

Например, если вы транспортная компания по перевозке грузов — валенки или постельное бельё будут странной затратой. Такую покупку не сможете обосновать с точки зрения выгоды для вашего бизнеса.

А если ваша компания занимается торговлей постельным бельём и вы где-то купили за наличку или по карте само постельное бельё или ткань — это будет прямыми затратами на текущую деятельность.

Без проблем любой бизнес может купить мебель, канцтовары, офисную технику и всё, что как-то оправдывает деятельность.

Айфон тоже можно, если он ежедневно помогает вам вести бизнес. Например:

- только в этом телефоне есть программы, которые вы ежедневно используете в работе;

- вы постоянно в разъездах, вся информация хранится в телефоне;

- легче и выгоднее купить Айфон для себя, чем нанять в штат на постоянную основу секретаря, который будет выполнять те же функции: звонить, напоминать, подсказывать и будить.

Котик в офис — это сложно принять к учёту, потому что придётся доказывать сотрудникам налоговой, что он собственными лапами увеличит число клиентов.

Кому нужно отчитываться и что будет, если этого не сделать?

Все ООО, АО и другие компании с любой системой налогообложения должны отчитываться за деньги, потраченные с корпоративной карты. Неподтверждённые покупки будут облагаться страховыми взносами и налогами.

Если у вас ИП на УСН «доходы», Патенте и ЕНВД, можете совсем не отчитываться, так как налоговая не будет проверять расходную часть в целях налогового учёта, а обязанности ведения бухучёта у вас нет.

Индивидуальные предприниматели на УСН «доходы минус расходы» и ОСНО могут учесть траты для бизнеса в расходах — для этого нужно сохранять документы о покупках для бизнеса.

Ещё ИП могут рассчитываться корпкартой за любые личные покупки, наказаний за это не предусмотрено, просто такие расходы не будут влиять на налог.

Какие документы нужно собирать?

Это может быть: товарная накладная, акт об оказании услуг, товарный и кассовый чеки, бланк строгой отчётности, приходный кассовый ордер и другие. Зависит от того, что вы получили — товар или услугу.

https://www.youtube.com/watch?v=b-HjzkB0M4Q

В документах должны быть реквизиты:

– наименование, порядковый номер и дата выдачи документа;

– название организации или ФИО предпринимателя, ИНН;

– весь перечень и количество услуг или товаров;

– сумма оплаты;

– должность, фамилия и инициалы продавца, его личная подпись и печать компании при наличии.

Если в кассовом чеке будет весь перечень покупок — дополнительно не нужно получать товарный чек. Пример таких чеков вы можете встретить в Ашане, Икее и других крупных магазинах. Попросите поставить печать на таком чеке — тогда он будет полноценным закрывающим документом.

В менее крупных магазинах при оплате картой продавцы выпишут обычный кассовый чек, который выдают всем физлицам. К нему не забудьте попросить товарный чек. Если у вас УСН, вы без проблем сможете учесть полную стоимость покупки с такого чека в расходах. Если ОСНО — сможете учесть только сумму без НДС. Такой НДС нельзя принять к вычету и учёсть при расчёте налога на прибыль.

После трат за границей бухгалтер попросит дополнительно документы с переводом на русский язык. Перевести нужно каждую строчку, но не обязательно обращаться к профессиональным лингвистическим услугам, достаточно перевести самостоятельно в гугл-переводчике.

Помимо подтверждающих документов о покупке, для бухгалтерии нужно оформлять авансовый отчёт. Это такой документ, который формируется после каждой покупки по корпкарте. Такой отчёт может быть стандартной формы или индивидуальной — можете разработать для компании.

По закону авансовый отчёт должен формировать тот сотрудник, который совершил покупку. Но на практике хороший бухгалтер сделает это самостоятельно — это будет быстрее и поможет избежать ошибок.

Можно снимать наличку по корпкарте?

Если снимаете деньги по карте, в банке операция отразится так — выдача денежных средств под отчёт. Это значит, что покупки на снятые деньги также нужно подтвердить документами и авансовым отчётом. Это касается только компаний.

Индивидуальным предпринимателям не нужно отчитываться за снятие наличных и возвращать непотраченные деньги обратно на счёт. Их сумма будет отражена как вывод личных средств ИП. Но это не распространяется на сотрудников, работающих у ИП.

Сколько можно снимать наличных, чтобы не попасть под подозрения банка?

Считается, что до 600 тысяч рублей за 1 раз — безопасная сумма. Когда снимаете больше, подключается финансовый мониторинг банка. Если финмониторинг заподозрит что-то неладное, могут заблокировать счёт до тех пор, пока банк не убедится, что всё хорошо. Будут запрашивать документы и могут даже настаивать на личном присутствии.

А вносить деньги на счёт?

Вносить деньги на счёт можно только в трёх случаях:

- делаете займ компании;

- возвращаете средства;

- вносите выручку от реализации вашей продукции или услуг.

Для компаний на каждое внесение денег должен быть документ. На возврат подотчётных средств — это авансовый отчёт, где отражено, что выданные деньги от компании не использовались в полной объеме. Для внесения займа подтверждающим документом будет договор займа, в котором указаны сумма, дата внесения и срок возврата. Если розничная выручка — бухгалтер формирует расходно-кассовый ордер.

Для ИП тоже нужно документально подтверждать внесение денег по корпоративной карте, кроме взноса личных средств. Взнос личных средств ИП налогами не облагается.

Видео:Корпоративные и бизнес-карты - как пользоваться правильно?Скачать

Корпоративная карта: плюсы и минусы

Корпоративная карта — платежный инструмент, привязанный к расчетному счету ИП или компании. Это современный аналог выдачи денег под отчет, только быстрее, без бумажного оформления и кассы.

Как оформить корпоративную карту?

Выпускает корпоративную карту банк, где у клиента есть расчетный счет или где клиент планирует его открыть под карту. Порядок оформления корпоративных карт зафиксирован в Положении ЦБ РФ от 24.12.2004 № 266-П «Об эмиссии платежных карт и об операциях, совершаемых с их использованием».

Чтобы получить карту, будущий держатель пишет заявление и прилагает к нему определенный перечень документов, который банк устанавливает самостоятельно.

К одному карточному счету можно выпустить несколько корпоративных карт. Пользователями могут быть директор, бухгалтер, секретарь, а также работники, которые регулярно ездят в командировки. Чтобы сотрудники не тратили лишнего, на корпоративных картах устанавливают лимит на снятие и расходование средств. Определяет его размер либо банк, либо владелец расчетного счета.

https://www.youtube.com/watch?v=HBuAIPhcrkE

Корпоративные карты бывают:

- дебетовые — в этом случае используются собственные денежные средства организации или ИП;

- кредитные — деньги на счете принадлежат банку;

- именные — оформляются на конкретного сотрудника;

- не именные — могут использовать любые лица, предъявляющие карту к оплате;

- валютные — если нужно оплачивать расходы в валюте, например в зарубежной командировке.

На что можно тратить деньги с корпоративной карты

Правила расходования средств с карты зависят от формы собственности и выбранной системы налогообложения.

Правила для ИП

Деньги на расчетном счете принадлежат ИП, и тратить их можно как на личные нужды, так и для предпринимательской деятельности. Это признал Конституционный суд в п. 4 Постановления от 17.12.1996 № 20-П и подтвердили Банк России в Письме от 02.08.2012 № 29-1-2/5603 и Минфин РФ в Письме от 19.04.2016 № 03-11-11/24221. Тонкости заключаются в режиме налогообложения:

- У ИП на УСН «Доходы» расходная часть не интересует налоговую инспекцию, а обязанности вести бухучет нет.

- ИП на ОСНО или УСН «Доходы минус расходы» придется вести раздельный учет, так как личные расходы нельзя учесть в целях налогообложения. Все операции нужно подтвердить документально.

Правила для юрлиц

Юридические лица вправе оплачивать корпоративной картой только потребности компании: товары, работы, услуги, мебель в офис, канцтовары, офисную технику, командировочные расходы, ГСМ для автомобилей и др.

Главное — сохранять чеки и квитанции, которые подтвердят расходы с корпоративной карты. Они понадобятся при сдаче авансового отчета. Факт оплаты в интернете можно подтвердить выпиской из банка и письменной объяснительной.

За снятые с карты наличные тоже нужно отчитаться.

Непотраченную наличку нужно вернуть в компанию — бухгалтер зафиксирует это в приходном ордере.

Онлайн-бухгалтерия для самостоятельных предпринимателей, которые не разбираются в бухгалтерии. Начинающим ИП — год в подарок!

Попробовать бесплатно

Нельзя использовать корпоративную карту для следующих операций:

- покупка товаров в личных целях;

- выплата заработной платы;

- выплаты социального характера (больничные, пособия и т.д.).

Корпоративные карты: плюсы и минусы использования

Сначала о плюсах:

- Проще контролировать расходы сотрудников благодаря лимиту по карте и смс-отчетам.

- Быстрее оформлять и выдавать подотчетные суммы.

- Не нужно снимать наличные на хозяйственные расходы — отсутствуют расходы на инкассацию и хранение налички.

- Можно оплачивать товары на сумму свыше 100 000 руб. — расчеты с помощью корпоративной карты относятся к безналичным платежам.

- Возможно оплачивать покупки через интернет.

- Можно оперативно вносить наличные денежные средства на счет через банкоматы.

- Можно получать наличные в любое время в банкомате — деньги на счете доступны круглосуточно.

- Не нужно покупать валюту для заграничных командировок — деньги автоматически будут списаны в валюте той страны, в которой находится держатель карты.

- Можно быстро заблокировать карту и сохранить деньги, если она утеряна или украдена.

- В зависимости от типа карты клиент получит от банка скидки на обслуживание счета и бонусы за пользование картой. Самые популярные «подарки» — это кешбэк, овердрафт, процент на остаток на счете.

Минусов не так много, но они есть:

- Расходы за границей придется подтвердить дополнительными документами, например инвойсами, слипами или квитанциями банкоматов.

- Регулярное снятие наличных привлечет внимание банка. Для мониторинга операций по обналичиванию Центробанк РФ выпустил Методические рекомендации (утв. Банком России 21.07.2017 № 19-МР). В документе 10 признаков, которые заставят банк насторожиться.

- При проверке ФНС обратит внимание на расходы по корпоративной карте и их документальное подтверждение. Если по ним возникнут вопросы, то доначислит налоги, пени и штрафы.

Подведем итоги. Плюсов у карты значительно больше, чем минусов. Если соблюдать все правила пользования, то корпоративная карта — достаточно удобный платежный инструмент. Большую часть финансовых операций выполняет банк, а вы можете сконцентрироваться на развитии своего бизнеса.

Опрос

Пройдите небольшой опрос и помогите сделать действительно нужную карту для бизнеса.

Использует ли ваша компания корпоративную карту банка?

Да Нет

Елена Галичевская, редактор-эксперт

Видео:Корпоративные карты | ТОП 3 лучших предложенийСкачать

Что такое корпоративная карта организации и как ей пользоваться

Корпоративные карты — это аналог наличных денег под отчет и чековой книжки, только без документов и кассы.

Из этой статьи вы узнаете:

- Как выдать деньги с расчетного счета на корпоративные нужды

- Что такое корпоративная карта организации и как она работает

- Как открыть корпоративную карту и куда об этом сообщить

- Как пользоваться корпоративной картой

- Что можно и что нельзя оплачивать корпоративной картой

- Как пополнить корпоративную карту

- Как вернуть деньги с корпоративной карты обратно на расчетный счет

- Как отчитаться в бухгалтерии за покупки и снятие наличных

- Что будет, если не подать отчет о расходах по карте

- Плюсы и минусы: корпоративная карта против налички под отчет и чековой книжки

Как выдать работнику деньги с расчетного счета на корпоративные нужды

Существует три способа выдачи денег с расчетного счета:

- Выдача наличных из кассы организации под отчет;

- Чековая книжка — деньги выдаются с расчетного счета компании в кассе банка;

- Корпоративная банковская карта.

Деньги под отчет используются для нужд компании, которые по каким-либо причинам неудобно оплатить по безналу: покупка офисной канцелярии, картриджей для принтера, бензина, билетов в театр для партнеров компании, командировочные расходы и т. д.

Чтобы выдавать наличные под отчет, в организации должны быть касса и кассир.

https://www.youtube.com/watch?v=EiX_9ZNJyi4

Деньги выдают конкретному сотруднику на определенные нужды. Для этого сотрудник пишет заявление, бухгалтер выдает расходный ордер и запрашивает деньги в кассе организации.

Когда сотрудник потратит выданные деньги, он должен отчитаться — представить в бухгалтерию авансовый отчет и документы, подтверждающие расходы: чеки, квитанции, билеты и т. д.

Чековая книжка подходит для индивидуальных предпринимателей и организаций, в которых не установлена касса. С помощью чековой книжки можно выписать сумму для работника, которую выдадут с расчетного счета в кассе банка.

Корпоративная карта позволяет выдавать деньги сотрудникам без документов и кассы. Выдайте сотруднику карту, переведите на нее деньги с расчетного счета компании — и все.

Как работает корпоративная карта

Для корпоративной карты банк открывает отдельный карточный счет, на который вы переводите деньги с расчетного счета вашей компании. Установить лимиты на снятие наличных при проведении операций по безналу может Банк или владелец расчетного счета.

К одному карточному счету можно выпустить несколько корпоративных карт. Корпоративные карты всегда именные, поэтому пользоваться ими может только держатель, давать карту другим людям нельзя.

Как открыть корпоративную карту и кому сообщить об этом

Корпоративная карта открывается в банке по заявлению клиента, при этом для юридического лица открывают специальный карточный счет. Об открытии такого счета банк уведомляет налоговую службу самостоятельно. Сообщать об открытии счета ФСС и ПФР не нужно, это требование было отменено в 2014 году поправками в 59-ФЗ.

Что нельзя оплачивать корпоративной картой

Корпоративную карту нельзя использовать со следующими целями:

- покупка товаров в личных целях;

- оплата заработной платы;

- оплата социальных платежей;

- погашение задолженности по обслуживанию расчетного счета.

Важно помнить, что все покупки и снятия наличных фиксируются в выписке по счету корпоративной карты, и за каждое действие вам придется отчитаться: использовать корпоративную карту в личных целях нельзя.

За снятые наличные отчитываться тоже нужно: предоставьте чеки и письменные объяснения. Если сняли и не потратили, то деньги нужно вернуть в бухгалтерию — это будет зафиксировано в приходном ордере.

Аналогичная ситуация с выдачей заработной платы другому сотруднику. Нужны документы, подтверждающие факт целевого использования денег компании, которых в данном случае получить невозможно: сотрудник вам чек не выдаст, а значит для бухгалтерии вы потратили деньги не на нужды компании.

В социальные службы и внебюджетные фонды платеж с карты не поступит: онлайн-банк такие платежи не проводит и выдает ошибку. Оплачивать социальные взносы придется с расчетного счета юридического лица через банковскую систему документооборота.

Если корпоративные деньги растрачены, то их удержат из вашей зарплаты в том же размере, еще и оштрафуют за нарушение порядка подачи отчетов. Это правило распространяется на всех работников компании, в том числе генерального директора.

Как пополнить корпоративную карту

Пополнить корпоративную карту можно только с расчетного счета организации: просто оформите в системе дистанционного банковского обслуживания «Интернет-Клиент» платежное поручение с назначением «Перевод на корпоративную карту». Денег можно зачислять сколько угодно, а потратить — 100 000 рублей в день со всех корпоративных карт. В Банке SIAB это ограничение распространяется в сумме на снятие наличных и безналичные операции.

Наличными через терминал или переводом с другой карты корпоративную карту пополнить нельзя.

Как вернуть деньги с корпоративной карты обратно на расчетный счет

Со счета корпоративной карты на расчетный счет компании перевести деньги нельзя. Однако есть два способа вытащить деньги с карты и вернуть их на расчетный счет.

- Снять наличные и вернуть деньги через бухгалтерию. Там оформят приходный ордер и положат деньги обратно на расчетный счет;

- Закрыть карту и карточный счет — тогда банк переведет деньги на расчетный счет компании.

Как отчитываться в бухгалтерии за покупки и снятие наличных с корпоративной карты

По умолчанию отчитываться нужно в течение 3 рабочих дней со дня:

- истечения срока, на который выдавались деньги;

- возвращения из командировки;

- выхода на работу (например, после отпуска или болезни, если срок выдачи денег попал на этот период).

Руководитель компании может учредить свой порядок отчетности.

https://www.youtube.com/watch?v=frvtgBRjCHk

Потребуется сдать авансовый отчет, объяснительную и документы, подтверждающие покупки: чеки, квитанции, выписку из банка (для подтверждения онлайн-покупок).

Что будет, если не подать отчет о расходах по карте

Будет штраф, а подотчетную сумму удержат из зарплаты, но в пределах среднемесячного заработка — удерживать больше незаконно. В дальнейшем в выдаче карты недобросовестному сотруднику могут отказать — но это на усмотрение организации.

Резюме о корпоративных картах: плюсы и минусы, по сравнению с наличкой под отчет и чековой книжкой

Сравнение способов выдачи денег с расчетного счета организации

🎥 Видео

"Черный обнал" с дебетовых карт. Рассказ участника схемыСкачать

5 секретов банковских карт, о которых никто не знаетСкачать

Все о плюсах корпоративных карт от Банка РРБСкачать

Пособники преступников: кто и зачем скупает банковские карты?Скачать

КАК РАБОТАЕТ БАНКОВСКАЯ КАРТА | Устройство, секреты, защитаСкачать

Про контроль корпоративных сим-карт и законную взаимозависимостьСкачать

Зачем раздают сим карты у метро - Анонимная симка без паспортаСкачать

Работа с корпоративными картами в программе 1С БухгалтерияСкачать

Как я зарабатываю 100 тысяч в год на банковских картах без вложенийСкачать

КУПИЛ УКРАДЕННУЮ БАНКОВСКУЮ КАРТУ НА ТЕНЕВОМ РЫНКЕ. Зачем?Скачать

Владельцев банковских карт, счетов и вкладов ждут изменения: законы, которые скоро вступят в силуСкачать

Регистрация сведений о корпоративных номерах юрлицами и ИПСкачать

Как проводить основные операции на платежном терминалеСкачать

Корпоративная мобильная связьСкачать

ДРОПОВОДСТВО. Продажа банковских карт, аккаунтов на биржах, букмекерских конторах и других сервисахСкачать

Арбитраж криптовалюты – блокировки карт (115-ФЗ, интервью с сотрудниками банков, окупаемость карт)Скачать