Собственными средствами на кредитке считаются деньги, превышающие установленный размер кредитного лимита. Например, если баланс карты положительный — допустим, 20 тысяч рублей, — а кредитный лимит составляет 250 000 рублей, то фактический лимит вырастает до 270 000 рублей.

Таким образом все, что идет сверх 250 000 рублей, является вашими собственными средствами. Хранить их на кредитке можно, но идея эта, прямо скажем, выгодна не всегда: если вам понадобится срочно снять деньги, вам придется заплатить большую комиссию за обналичивание.

Об этом и других нюансах — в настоящей статье.

В случае с дебетовыми карточками все более или менее понятно: есть карта, к ней привязан дебетовый счет, все средства на счету и карте являются собственностью пользователя. Там можно хранить денежные средства, не опасаясь, что с ними что-нибудь случится.

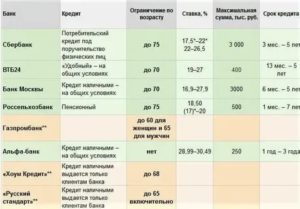

В свою очередь, кредитка — это, главным образом, возможность брать микрозаймы без существенных ограничений и каких-либо бюрократических процедур. Поэтому банковские организации — в том числе крупные банки, вроде Сбербанка или ВТБ — рассматривают все сторонние функции кредитки лишь как дополнение, не более.

Собственные средства на кредитной карте — это доступные средства, превышающие установленный кредитный лимит. Дело в том, что перевод на кредитку считается банком не размещением своих средств, а скорее пополнением.

Это означает, что все поступившие на карту деньги пойдут в будущем в первую очередь на оплату задолженности. Поэтому для расчета имеющихся собственных денег нужно прибегать к кредитному лимиту.

Пример. Допустим, кредитный лимит составляет 300 тысяч рублей.

У клиента была задолженность в размере 15 000 рублей. Он положил на карту 40 000 рублей, чтобы они в будущем сразу снимались в счет задолженности. Тогда его фактический кредитный лимит составит 300 000 рублей + 25 000 рублей, что остались после уплаты уже существующего долга.

Соответственно, оставшиеся 25 000 рублей и являются собственными средствами клиента.

- Можно ли в принципе хранить незаемные средства на кредитной карте и стоит ли?

- Условия снятия собственных средств с кредитной карты

- Заключение

- Что такое собственные средства на карте Сбербанка

- Какие бывают деньги на карте

- Как связаны разные виды средств

- Особенности дебетовых карт

- Свои средства на кредитке

- Собственные средства на карте Сбербанка: что это такое и как снять

- Дебетовая или кредитная?

- Как снять собственные средства?

- Собственные средства и блокировка

- Что значит собственные средства на карте Сбербанка

- Что такое собственные средства

- Как обналичить личные накопления

- С дебетовой карточки

- С кредитного счёта

- О блокировке

- Ограничения по хранению

- Как снять собственные деньги с карты Сбербанка

- Дебетовый счет

- Кредитный счет

- О блокировке суммы

- Что такое собственные денежные средства на карточке Сбербанка

- Зачем нужны собственные средства на карте Сбербанка и что это такое

- Выгода от использования кредитной карточки

- Нюансы использования

- 🔍 Видео

Можно ли в принципе хранить незаемные средства на кредитной карте и стоит ли?

Хранение своих денег на карточке более чем возможно. Банк, эмитировавший карту, не запрещает размещать собственные средства на кредитке. Однако, нужно учитывать, что банк воспринимает эти денежные средства как пополнение, а не как перевод с целью хранения. Этот аспект приводит к следующим проблемам:

- Во-первых, снятие своих денег с кредитной карты Сбербанка или любой другой организации производится с комиссией. Все верно — банк не учитывает ваши пополнения как что-то, что нужно рассчитывать отдельно от кредитного лимита. Поэтому за каждое обналичивание с вашего счета будут дополнительно взиматься проценты от суммы вывода, установленные банком. И если вдруг клиенту срочно придется снимать наличные, он может пожалеть, что когда-то закинул на кредитку деньги сверх кредитного лимита;

- Во-вторых, на собственные средства, расположенные на кредитке, не распространяется программа «доход на остаток». В свою очередь пользователи дебетовых карт могут получать доход до 8% годовых просто за то, что на их дебетовой карте всегда имеется какая-либо сумма. Таким образом, открыть дебетку и хранить на ней деньги может быть значительно выгоднее;

- В-третьих, клиент может случайно потратить больше, чем у него имелось денег на кредитной карте. Такие случаи, кстати говоря, не редкость. В результате клиент берет займ у банка и, при наступлении отчетной даты или после окончания льготного периода, у него внезапно появляется крупная задолженность. Да не просто долг, но еще и со штрафными процентами за просрочку.

Как видно, хранение собственных средств в таком месте — отнюдь не самое удобное и выгодное предприятие. При возникновении срочной необходимости снять деньги, клиент заплатит за это большую сумму, и это при том, что деньги-то его, заработанные. Отсутствие дополнительного дохода и риск чересчур сильно увеличить свое потребление тоже омрачают ситуацию.

https://www.youtube.com/watch?v=nzbKpxqL7FM

С другой стороны, хранить деньги на кредитной карточке — тоже не всегда плохое решение: все зависит от условий пользования картой. Иметь на ней свои личные средства может быть выгодно в следующих случаях:

- Некоторые карточки, особенно золотые и платиновые, дают своим держателям ряд очень серьезных привилегий. Например, невероятно высокий кэшбек до 20% от суммы покупки или бесплатное бронирование билетов и отелей за рубежом. В таком случае периодически хранить на кредитке свои деньги может быть выгодно;

- Если вы всегда расплачиваетесь за покупки безналичным способом. В таком случае самый главный минус этой идеи пропадает, а именно — высокая комиссия за снятие собственных средств с кредитной карты Сбербанка или другого банка.

Кроме того, существуют пограничные предложения. Они называются «карты с овердрафтом». По сути это дебетовые карточки, но с возможностью уйти в отрицательный баланс, т.е. клиент таким образом получает у банка микрозайм.

Плюс карты с овердрафтом заключается в том, что вы можете одновременно хранить деньги без ущерба для себя и даже с дополнительным доходом в виде процентов на остаток — при этом вы по-прежнему можете взять маленький кредит в случае острой необходимости. Можно сказать, что овердрафт — наиболее оптимальный вариант.

Условия снятия собственных средств с кредитной карты

Они полностью аналогичны условиям снятия не своих средств. Есть только одно исключение: в отличие от обналичивания кредитных денег, вам не придется возвращать сумму к отчетной дате с набежавшими процентами. Все обналичивание, что идет сверх кредитного лимита, банк просто не считает как выдачу займа. Поэтому вам не придется платить за это годовые проценты.

Но комиссия за обналичивание по-прежнему остается. Тут не имеет значения, чьи средства вы обналичиваете. У Сбербанка по всем кредитным картам установлена единая унифицированная комиссия в размере:

- Если вы снимаете свою наличность в офисах и банкоматах Сбербанка или его дочерних банков, взимается 3% от суммы, но не меньше 390 рублей;

- Если вы предпочли обналичить деньги в банкоматах и кассах «чужих» банков, взимается 4% от суммы, но не меньше 390 рублей.

Как видно, комиссия достаточно немаленькая. Особенно неприятно, если вам в срочном порядке необходимо снять маленькую сумму — скажем, 2000 рублей: фактически при таком запросе вы получите всего 1610 рублей; комиссия в таком случае составляет почти 20%.

Что еще более неприятно, так это отсутствие поблажек VIP-клиентам. В независимости от формата карты — будь она золотой, премиальной или классической — все равно комиссия составляет 3-4% с фиксированным минимумом 390 рублей.

Поэтому следует тщательно подумать, стоит ли рассматривать кредитную карточку вот в таком амплуа — месте, где можно хранить деньги.

Заключение

Кредитные карточки отличаются от своих «дебетовых братьев» тем, что они ориентированы в первую очередь на выдачу займов.

Поэтому хранение наличности на кредитке — не лучшая идея: они никуда не денутся, но при необходимости их снять вы заплатите существенную комиссию. В Сбербанке комиссионный сбор за обналичивание составляет 3-4% от суммы, но не меньше 390 рублей.

В связи с этим мы рекомендуем клиентам хорошо подумать прежде, чем брать кредитную карту с целью хранить на ней денежные средства.

Видео:Как работает кредитная карта Сбербанка?Скачать

Что такое собственные средства на карте Сбербанка

Пользоваться банковскими картами очень удобно – не надо отсчитывать банкноты или беспокоиться, что они изнашиваются, можно платить практически где угодно.

Но иногда они подбрасывают неприятные сюрпризы в виде непонятно откуда взявшегося долга или списания комиссии за использование денег банка. Клиент может сильно удивиться, ведь он все время расходовал лишь деньги, которые видел у себя на счету.

Чтобы понять причины этих неприятностей нужно разобраться с таким понятием, как собственные средства на карте Сбербанка – что это и как они отличаются от доступных средств.

Какие бывают деньги на карте

На первый взгляд очевидно, что такое собственные средства на карте Сбербанка – это деньги, которые клиент самостоятельно положил на связанный с карточкой счет. Если же начать копать глубже, открывается масса нюансов. Дело в том, что существуют и другие виды средств:

- заемные – принадлежат банку, поэтому за их использование взимается комиссия;

- заблокированные – те деньги, которые должны быть списаны, но в силу обстоятельств пока еще фактически не переведенные с карты;

- доступные – сумма, которую можно использовать для совершения покупок или в других транзакциях.

Важно отличать собственные средства от заемных

И здесь начинается путаница. Клиент видит состояние счета в онлайн-банкинге и автоматически считает показанную сумму своими кровными. Но на самом деле ему показываются доступные средства.

Как связаны разные виды средств

С точки зрения математики, взаимосвязь у этих понятий простая. Доступные средства состоят из личных средств, к которым добавляются заемные средства и вычитаются заблокированные. Что значит, что доступная сумма может отличаться от собственных денег в любую сторону. Разберем подробнее на примере.

Допустим, владелец кредитной карты в воскресенье пополнил её на 5 000 рублей и совершил покупку через интернет на 4 500 рублей. Так получилось, что магазин, где он приобрел товар, заморозил эту сумму и транзакция будет проведена только во вторник. При этом банк-эмитент по договору разрешает использовать с этой карты до 5 000 рублей. Какой будет доступный остаток в понедельник?

Посчитаем согласно формуле выше: 5 000 личных + 5 000 банка – 4 500 заблокированных. То есть 5 500 рублей. И если клиент невнимательно следит за финансами, он может посчитать эту сумму своими деньгами – а 5 500 и 500 перепутать несложно. Если после этого использовать 1 000 рублей, автоматически будут задействованы 500 кредитных рублей. И придется рассчитываться с банком за их использование.

Особенности дебетовых карт

Описанная ситуация характерна не только для кредитных карт – с ними-то как раз хотя бы понятно, откуда берутся деньги банка. Куда интереснее понять, что означает доступный лимит на карте дебетового типа и как при этом вообще возможно использовать заемные рубли.

Во-первых, возможность блокирования при этом никуда не исчезает. Просто фактическая доступная для использования сумма будет меньше той, которая была ранее зачислена на карту. При этом задержка перевода на 3-4 дня является нормой – это техническая особенность работы платежных систем. Все это время на балансе может показываться первоначальная сумма.

Во-вторых, к карточке может быть подключен овердрафт, то есть возможность перерасхода средств в определенных пределах. Частенько его активируют для зарплатных проектов.

В таком случае даже по дебетовой карте клиент может оказаться должным банку.

Ведь в доступные средства при этом будет включен размер овердрафта, за использование которого опять-таки может начисляться комиссия.

Разберем на примере: допустим, по дебетовой карте доступен овердрафт до 10 тысяч рублей, плюс владельцу перевели в счет зарплаты 15 тысяч рублей. Тогда ему станет доступно для использования 10 + 15 = 25 тысяч рублей.

Кто-то сразу поймет, в чем дело, и остережется использовать карту для снятия наличных на всю сумму. А кто-то может порадоваться «подарку» и крупно потратиться.

В последнем случае последствия могут быть плачевными, от испорченного настроения до стремительного роста долга из-за процентов (они по заемным средствам обычно большие) и блокировки счетов невольного неплательщика.

https://www.youtube.com/watch?v=xJ8R4nj89Fo

С овердрафтом можно тратить заемные деньги банка

Свои средства на кредитке

Еще одно частое затруднение – как снять собственные средства с кредитной карточки. Дело в том, что по кредитке нередко предоставляются льготные условия: зачисляется определенный кэшбэк при расчете именно ей, предлагаются бонусные баллы и так далее.

Польстившись на возможную выгоду, человек использует карту для покупки. Но что-то идет не так, товар приходится вернуть или же по иным причинам транзакция отменяется.

Владелец идет в банкомат, снимает точно ту же сумму, что клал раньше… и становится должником, а то и попросту не может снять деньги.

Если подойди с таким вопросом к сотруднику банка, можно узнать много интересно. Оказывается, банковская организация может все средства на карт-счете считать заемными, и неважно как они там оказались.

То есть правила их использования отличаются от дебетовых карт. И даже в банкомате они снимаются с большой комиссией. И перевести их на дебетовую карту нельзя, зато на покупки можно расходовать свободно.

Действовать в такой ситуации можно по-разному. Можно снять всю положенную сумму, тогда придется погашать комиссию (и желательно быстрее, пока на нее не начисляются проценты). Можно снять меньше положенной суммы – но тут сложно посчитать, сколько именно доступно без залезания в долги. Или же можно оставить их на кредитке и использовать для дальнейших покупок.

Последний вариант не столь уж привлекателен. Мало того, что средства фактически выпадают из обращения, так еще и за хранение их на карточке банк ничего не платит. На дебетовом счету набегали бы проценты, а здесь банк просто считает их своими деньгами.

Собственные средства в балансе – это строка, описывающая деньги, действительно принадлежащие клиенту. А вот доступный баланс содержит в себе неоднозначность, обращаться с которой нужно крайне осторожно, чтобы не пополнить ряды кредитных должников.

Видео:5 секретов банковских карт, о которых никто не знаетСкачать

Собственные средства на карте Сбербанка: что это такое и как снять

На вопрос наших читателей, что такое собственные средства на карте Сбербанка, мы немного призадумались. Если быть полностью честными, совсем «подвисли». Пользуешься далеко не первый год картами Сбера, а тут на тебе – собственные средства, которые ты в глаза не видел. Ну что же, долг обязывает на подвиги – поехали разбираться в этом странном вопросе.

Дебетовая или кредитная?

И тут осенило. Ведь кредитными картами раньше не приходилось пользоваться, и вам не советую, так что, возможно, проблема засела именно там. Напоминаем, что карты бывают в основе двух видов:

- Дебетовые – значит, что используются только ваши личные средства. Бывают карты с овердрафтом, но это уже больше про кредитный лимит.

- Кредитные – кроме ваших средств, возможно использование денег банка – кредит.

И вот тут была собака зарыта. У кредитных карт есть:

- Собственные средства – ваши личные деньги, которые вы храните на карте.

- Кредитные средства – тот самый кредит от банка, который вы можете использовать.

Вот и все различие. Дальше можно не читать) Если вы не хотите только почерпнуть чего-то интересного.

Уважаемый читатель! Есть дополнение или замечание? А напиши-ка нам и другим читателям свой отзыв, а лучше полезную историю – представь, как можно просто помочь другим людям!

Собственные средства вы складываете на кредитку по своему желанию. Если представить матрешку из банковского счета, то внутри расположены доступные кредитные средства, а уже снаружи ваши личные собственные. Так если вы будете тратить где-то деньги с карты, то сначала используется верхний слой (собственные), а уже затем внутренний (кредитные). Ведь все просто?

При пополнении баланса карта все будет наоборот – сначала заполняется полностью кредитный лимит, а уже потом остатки перетекают на счет собственных средств. И ведь тоже ничего сложного?

У дебетовых карт все деньги – собственные средства. На кредитной – все, что не входит в кредитный лимит.

Как снять собственные средства?

Многих почему-то особенно волнует проблема снятия этой самой собственной части. На самом деле здесь ничего сложного нет – ведь деньги ваши личные, так что и снять их можно как удобно. Проблема может быть зарыта, пожалуй, только у банка… Но мы ведь говорим про Сбербанк!

- С дебетовых карт деньги можно снять в банкоматах без комиссии до установленного по карте лимита. В кассах отделения возможна комиссия!

- С кредитными картами нужно быть осторожным и знать точную сумму – чтобы при снятии не уйти в кредитный лимит. Сделать это можно и самостоятельно, но проще обратиться в отделение с конкретной просьбой, что не возникло случайной ошибки. Объясните свою проблему, пусть сотрудники банка сами рассчитают все возможные комиссии и необходимую сумму. Дело в том, что при снятии денег даже в банкомате с кредитки возможно начисление комиссии – а это уже вариант небольшого превышения снятия и попадания в кредит со всеми его проблемами. Если же делаете сами – можете снять или в банкомате, или же просто оплатить в магазине на непревышающую сумму.

Проценты и комиссии при снятии в банкоматах с кредитной карты могут различаться. Уточняйте в своем банке! Не доверяйте публичным источникам.

Собственные средства и блокировка

Другая интересная история с собственными средствами на банковских картах связана с блокировками. Для упрощения примера разберем дебетовую карту. В Сбербанк.Онлайн здесь будут доступны 2 поля:

- Собственные средства

- Для снятия наличных

На дебетовой карте в идеальной ситуации эти две суммы одинаковы – ведь все свое вы можете снять. Но на практике может сложиться ситуация, что собственных средств больше, чем доступно для снятия наличных.

https://www.youtube.com/watch?v=HVT9-MvVYAI

Дело в том, что могут возникнуть блокировки денег или «заморозка», так что общая ваша сумма может быть немного ограничена суммой для снятия. Примеры:

- Вы сами попросили заморозить какую-то транзакцию.

- Транзакция была заморожена в подозрении на мошенничество.

- Транзакция просто временно подвисла, и оплата еще не прошла.

- Транзакция заблокирована магазином – например, при бронировании отелей сумма замораживается сразу, а списывается уже по факту заселения/выселения.

В любом случае блокировка рано или поздно снимется, переживать по этому вопросу не нужно. Просто знайте, что такие расхождения в суммах бывают. То же самое и с кредитными картами.

Загрузка…

Видео:Началось! Как сбербанк ворует деньги со счетов клиентов.Скачать

Что значит собственные средства на карте Сбербанка

Пластиковые карты Сберегательного банка жители России используют для проведения оплаты товаров и услуг, других операций. Владельцы кредиток слышали выражение собственные средства на карте Сбербанка, но единицы понимают, о чем идет речь. Стоит детально разобраться в определении, чтобы грамотно распоряжаться личными или заемными деньгами.

Что такое собственные средства

При использовании банковской карты потребитель сталкивается с рядом терминов:

- Дебетовая карточка. Это продукт, предназначенный для личных накоплений;

- Кредитная карта. Финансы, хранящиеся на счёте, предлагаются банком в качестве займа, потраченные деньги должны быть возвращены;

- Доступные средства. Размер суммы уточняют в терминале или интернет-банке. Это те деньги, которые доступны для снятия или расчетов;

- Собственные средства. Накопления, принадлежащие владельцу пластика.

Дебетовая карточка содержит на балансе финансы, являющиеся собственностью хозяина счета. Эту сумму можно тратить, снимать, пополнять.

С кредиткой дело обстоит иначе. Деньги, лежащие на счете, доступны для обналичивания. Но собственными называют только те, которые положили на счет сверх кредитного лимита – суммы, оформленной в банке как ссуда.

При использовании карты для расчетов за товары или услуги в первую очередь расходуются собственные деньги, а потом списываются заемные финансы.

Противоположная ситуация происходит при пополнении счета. Сначала возмещается израсходованная часть заемных денег, а после формируется личная часть средств.

Как обналичить личные накопления

Снять собственные средства с карты Сбербанка можно несколькими способами, в зависимости от вида пластика.

С дебетовой карточки

Собственные средства на дебетовой карте Сбербанка доступны для снятия в полном объеме. Чтобы не платить комиссионный сбор за обналичивание, снимайте деньги:

- в кассе кредитного учреждения;

- в банкомате СБ РФ.

При получении финансов в терминалах сторонних организаций со счета списывается комиссия. Тарифные планы индивидуальны для каждого банка.

С кредитного счёта

Несмотря на популярность продукта, большинство граждан до сих пор не разбираются в нюансах использования кредитки без подробной консультации работника Сберегательного банка. В подобной ситуации придерживайтесь следующей последовательности:

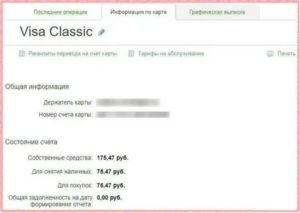

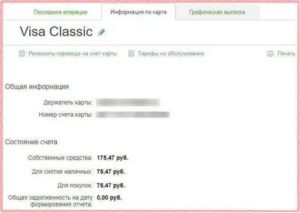

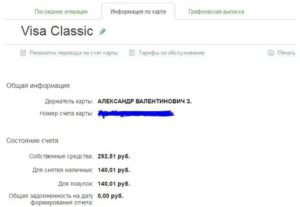

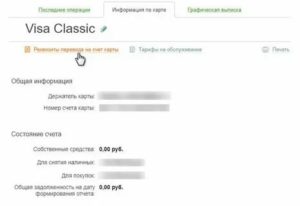

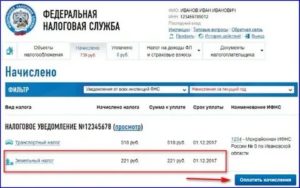

- Уточните состояние счёта и размер собственных средств в банкомате Сбербанка или дистанционно. В обоих случаях понадобится раздел «Информация по карте»;

- Личные накопления прописаны в верхней строчке, затем указана сумма, которую клиент может снять;

- Финансы, доступные для снятия, держатель карты вправе использовать для безналичного расчета или перевести в наличные купюры через терминал.

Помните о том, что снятие денег (даже личных накоплений) с кредитного счёта сопровождается списанием комиссионного сбора. Сбербанк берет 3% сверх суммы, но не менее 390 рублей.

О блокировке

В некоторых ситуациях объем собственных денег превышает размер доступного остатка. Это происходит в результате случайной или намеренной блокировки:

- По желанию обладателя карточки. При оформлении кредитки клиент вправе запросить блокировку конкретной суммы;

- При проведении операции в интернет-магазине. Если деньги за покупку не списываются сразу, то резервируются на счете и пропадают из раздела доступных. После того как транзакция пройдет, финансы отправят продавцу;

- Банк тоже может заблокировать деньги. Если кредитная организация выявляет противозаконность операций, то вправе заблокировать сумму для возмещения;

- Ошибочные платежи. Финансовая организация может заморозить какие-то средства до выяснения обстоятельств перевода.

О блокировке денег приходит СМС-оповещение на мобильник.

Ограничения по хранению

Решив хранить средства на кредитном счете, клиент рискует столкнуться с некоторыми ограничениями:

- При попытке снять все личные накопления, держатель станет должником Сбера. Объясняется это тем, что кредитные карты не предназначены для вывода наличности. Транзакция всегда сопровождается списанием комиссии;

- При выведении денег 3% сверх суммы придется отдать банку;

- Не с любого кредитного пластика можно переводить средства.

Пользуясь кредиткой для хранения собственных накоплений, отслеживайте тщательно баланс, чтобы не появился долг перед банком.

Как снять собственные деньги с карты Сбербанка

Владельцев карты зачастую интересует вопрос, как снять собственные средства, что возможно как с кредитного (при их наличии), так и с дебетового счета. Это осуществляется разными способами, зависящими от вида карточки.

Дебетовый счет

Дебетовые кредитки не отличаются сложностью, поэтому снять денежные средства можно через банкомат или карту кассы Сбербанка. В данном случае процедура проводится по запросу и без оплаты комиссии за проведение операции.

Кредитный счет

Кредитные карточки несколько сложны для восприятия гражданам без консультации сотрудников Сбербанка. В данном случае можно представить следующую последовательность операции:

- Узнать в точности, сколько денег относится к собственным средствам. Это можно осуществить через банкомат или интернет-банкинг. В первом и во втором случае необходимо «пройти» к вкладке «информация по карте».

- Здесь будут представлены собственные средства в балансе – это строка Сбербанк самая верхняя. Далее перечислятся суммы, доступные для снятия, формирующиеся на основании использования кредитных денег и их погашения. Зачастую собственные и доступные для снятия средства не совпадают – снять можно гораздо меньше. Таким образом банк формирует своеобразную защиту от неуплаты процентов по использованным кредитным деньгам.

- Сумму, доступную для снятия, можно снять наличными или расплатиться ими в магазине. Также допустим беспроцентный перевод на другую карту.

Следует уточнить, что с кредитной карты собственные денежные средства можно снять через банкомат только с уплатой процентов. Сбербанк в данном случае берет 3% от суммы, но не менее 390 рублей за одну операцию. Отчего можно сделать вывод, что хранить свои деньги на кредитке невыгодно.

https://www.youtube.com/watch?v=DysnfNv7mDE

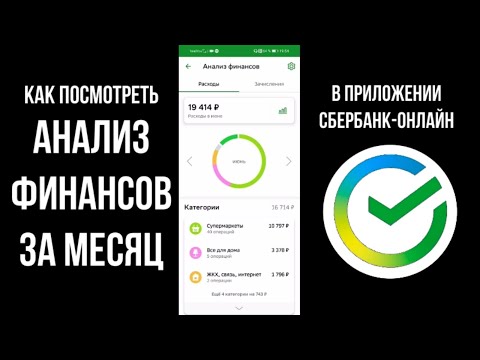

Приложение Сбербанка позволяет контролировать финансы

О блокировке суммы

Есть и другие причины, почему собственные средства больше доступного остатка Сбербанк – это непреднамеренная или специальная блокировка денежной суммы. Предпосылок для осуществления представленных действий несколько:

- Пожелание владельца карты. Клиент еще при оформлении карточки запросил услугу о блокировке определенной суммы. Как правило, это определенный процент от суммы оставшихся на балансе денег.

- Ранее проведенная оплата товара из интернет-магазина. Не всегда деньги сразу списываются со счета. Из доступных средств они исчезают, но в течение определенного времени «висят» в резерве. Как только операция банком будет проверена, деньги уйдут получателю.

- Банк без разрешения заблокировал сумму. Это происходит вследствие выявленной ранее осуществленной подозрительной операции. В таком случае при жалобе на сотрудников Сбербанка можно получить ответ, составленный на основе ФЗ-№115.

- «Неправильные» переводы. Банк может заблокировать сумму зачисления на карту до выяснения обстоятельств, если был произведен перевод в «обход» законодательства. К примеру, на карту переводятся деньги с фондового рынка через брокера, а не зарегистрированное ИП.

О блокировке денежных средств приходит соответствующее уведомление на мобильный номер владельца карты. Если подобные действия кажутся незаконными, следует связаться с сотрудниками Сбербанка и выяснить причину.

Подробно рассмотрен вопрос, что такое собственные средства на карте Сбербанка. Из представленного выше следует, что необходимо различать термины и учитывать условия, сформированные банком. Тогда проблем и новых вопросов не возникнет.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Как снять наличные деньги через банкомат Сбербанка с карты СбераСкачать

Что такое собственные денежные средства на карточке Сбербанка

Собственные финансовые ресурсы можно хранить на кредитке. Хоть основная её функция – это предоставлять в пользование заёмные денежные средства. Не все клиенты чётко понимаю, что значит «собственные средства». С дебетовыми счетами всё гораздо проще. Те деньги, которые на них хранятся, принадлежать держателю карточки.

Деньги, которые лежат на кредитке, доступны для клиента, но их нужно потом будет отдавать. Пополнив пластиковую карточку, человек сначала погашает кредит. Это происходит автоматически. Собственные средства – количество денег, сверх кредитного лимита.

При этом можно снять с карточки Сбербанка все средства, но установленный кредит, нужно будет вернуть.

Зачем нужны собственные средства на карте Сбербанка и что это такое

Если клиент захочет снять наличность с кредитки, то процент будет высоким. Это в сравнении с дебетовыми видами. Но при расчёте в торговых точках или онлайн магазинах, комиссия не взимается.

Читайте больше на:Bankigid.net

Выходит, что клиент получает убыток, когда забирает с карточки наличные деньги. Когда на кредитке лежит сумма, превышающая обычную, на неё не начисляются дополнительные проценты. Дебетовая в этом вопросе выгоднее. Человек получает 1% на остаток суммы. К тому ж, она может участвовать в различных бонусных программах, которые приносят дополнительный доход пользователю.

На сберегательный счёт держателя карточки комиссия не начисляется. Банк оценивает состояние счёта, и может забирать кредитные накопления человека в счёт задолженности. Если пользователю непонятно что происходит с его денежными активами, он может обратиться в любое отделение сберкассы, и прояснить ситуацию.

Деньги, которые предоставляет кредитка нужно возвращать в установленный срок. Если нарушены правила льготного периода, то на долг начисляется процент. Конечно же, кредитку можно использовать для того, чтобы на ней числилась сумма (сверх кредитного лимита) для покупок в интернете. Тогда нет комиссии.

Важно. Положив собственные накопления на карточку, человек сначала расходует их, а уже потом кредит. Но, если вдруг случается ситуация, где человеку понадобится их снять, он столкнётся с высокими процентами за снятие наличности (минимум 390 руб.).

Для контроля расхода по карте, рекомендуют пользоваться Сбербанком Онлайн. Он показывает:

- размер кредитного лимита, деньги, предоставленные банком;

- средства, которые принадлежат держателю карточки (сверх лимита);

- размер долгового обязательства перед банком;

- ежемесячный платёж;

- дату проведённого платежа.

Выгода от использования кредитной карточки

- Сейчас выпускаются кредитные карточки, которые имеют функцию кэш-бека. Она заключается в том, что, покупая товары, пользователь возвращает себе на счёт небольшой процент от суммы покупки. Это выгодная опция, так как она позволяет экономить.

- Торговые точки предоставляют скидки держателям кредитных карт.

- Пластиковая карта – это универсальное, удобное и безопасное хранение денежных средств.

- Выезжая за рубеж, можно взять с собой кредитку. Сразу же отпадает надобность в заполнении декларации на границе. Не требуется обмен своей валюты на местную. С помощью систем VISA и Mastercard происходит автоматическое конвертирование валют при совершении покупки.

Нюансы использования

Раньше, беря небольшой заём у банка, человеку требовалось посещать отделение, приносить пакет документов. С появлением кредитных карт, потребность в этом отпала.

Нужно, чтобы банк установил лимит на карточку. Он и станет фактическим кредитом. Его срок действия три года. Сумма рассчитывается исходя из данных клиента: где работает, сколько получает, есть ли собственность.

Чем благонадёжней человек, тем выше лимит.

Важно. Существует понятие «льготного периода». Это промежуток времени, когда можно бесплатно использовать денежные средства.

Чтобы воспользоваться кредитной картой в полной мере, ею нужно везде расплачиваться. Потому что снимать наличные не очень то и выгодно. Теряется от 1 до 7%. Можно потерять свой льготный период. Все эти тонкости отмечены в договоре между банком и клиентом.

https://www.youtube.com/watch?v=cayIOu3tFak

Кредитка не бесплатна. За её обслуживание нужно платить. В случае нерегулярного использования, это не выгодно.

Карта с овердрафтом позволяет потратить клиенту больше, чем его установленный лимит. На остаток суммы такого типа карт начисляется процент. Выплачивать заёмные средства можно один раз в месяц.

Собственные средства клиента на кредитной карте – это размер суммы, которая больше установленного лимита. На дебетовой карте такими средствами признаются все помещённые на неё деньги.

Клиенту выгодно пользоваться кредитной картой для оплаты покупок, но не для снятия наличных. В этом случае, теряется процент от суммы.

Но кредитка имеет льготный период погашения долга, а это несомненный её плюс.

Читайте больше на:Bankigid.net

🔍 Видео

Почему не стоит хранить деньги на Сберегательном счете СбербанкаСкачать

Как положить деньги на карту сбербанка через банкомат и внести наличные на карту через терминал сберСкачать

🔥🐍Ритуал на злые языки узнать правду💥Ложь уймись да Правда проявись☝️🔥#ритуалыСкачать

Копилка Сбербанк Онлайн как подключить, как работает, как снять деньги, где найти и как пользоватьсяСкачать

Нужна ли страховка карты Сбербанка и других банков - как сделатьСкачать

Как узнать баланс карты Сбербанка, не посещая приложение и сайт? Узнаем баланс по всем картамСкачать

Как посмотреть расходы за месяц / год в сбербанк онлайн и сколько потратил - анализ финансов и тратСкачать

Как отменить перевод или платёж в Сбербанк ОнлайнСкачать

🔥🧙🏻♀️Отжигаем , порчу кровников снимаем🔥на одиночество ☘️безденежье ДА болезни сделанную 🐍#ритуалыСкачать

Сад, Огород в деревне 🌱 Строю планы. Дом - лекарь🏠Скачать

🔥💫Что Судьба вам приготовила ❓Чего НЕ ОЖИДАЕТЕ , а ЭТО СЛУЧИТСЯ .☝️🔥#онлайнгадание на свече🔥Скачать

Кредитная карта Сбербанка 120 дней - В чём ПОДВОХ? Подводные камни, Условия и Обзор кредитокСкачать

Как перевести деньги между своими счетами сбербанкСкачать

Как я вернула свои ДЕНЬГИ на карту СБЕР, которые УКРАЛИ мошенники? Мой опыт + советы 💰Скачать

Перевожу деньги с карта на карту Сбербанк быстро и простоСкачать

Как перевести деньги с кредитной карты Сбербанка на дебетовую? Какая комиссия?Скачать