В 2018 году популярность жилищного кредитования в стране достигла исторического максимума. Чтобы решить квартирный вопрос, россияне заняли у банков более 3 трлн рублей. Тенденция продолжается и в 2019. При этом банковские работники отмечают: во время первого обращения многие заемщики не имели четкого представления, в чем разница между ипотекой и жилищным кредитом.

Между тем именно знание ключевых отличий помогает понять, как выгоднее решить проблему с покупкой квартиры или дома и не перегрузить семейный бюджет долговыми обязательствами.

- Ипотека или ипотечный кредит?

- Кредит – масштабное экономическое понятие

- Виды кредитов на квартиру или дом

- Чем отличается ипотека от кредита на покупку жилья

- Первоначальный взнос

- Необходимые документы

- Ипотека VS жилищный кредит — преимущества и недостатки

- Что выгоднее: ипотека или потребительский кредит на жилье

- Советы экспертов при выборе займа на жилье и практический опыт

- Заключение

- Разница между жилищным кредитом и ипотекой Сбербанка

- Общие черты

- Разница между ипотекой и жилищным кредитом

- Практика получения

- Советы при выборе

- Существенные отличия между ипотекой и жилищным кредитом — какой кредит оформить?

- Основные отличия жилищного и ипотечного кредитования

- Какие варианты кредитования на покупку жилья предлагает Сбербанк

- В чем отличия ипотеки от сбербанка и жилищного кредита?

- Что выбрать – ипотеку или жилищный кредит?

- Ипотека или кредит на жилье – что выбрать?

- Ипотека и кредит: в чем разница?

- Ставки и лимиты

- Порядок рассмотрения и сроки выплат

- Расходы на оформление

- Что выгоднее: ипотека или кредит?

- Что проще получить?

- Документы для ипотеки

- Документы для кредита

- Что лучше — ипотека или кредит?

- 🎬 Видео

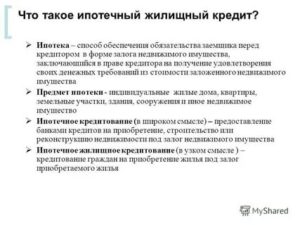

Ипотека или ипотечный кредит?

В обиходе понятия ипотеки и ипотечного кредита считаются тождественными, хотя с юридической точки зрения, разница существует. Чтобы разобраться в нюансах, приведем простой пример.

Человек хочет купить собственное жилье, обращается в банк и получает определенную сумму. Возвращает ее со временем с процентами, а приобретенная недвижимость становится залогом. Это ипотечный кредит. Именно сам залог в законодательстве называется термином «ипотека».

Ипотечный кредит выдается кредитополучателю только на недвижимое имущество. Разрешено покупать новую квартиру, жилье на вторичном рынке, комнату, дачу, дом или участок земли, участвовать в долевом строительстве.

Гарантией возврата средств для банка становится недвижимость, в которую вложены кредитные средства. Не отдаете деньги вовремя и по графику — расплачиваетесь с банком залоговой собственностью, то есть просто теряете жилье. Даже если другого у вас нет.

Кредит – масштабное экономическое понятие

Термин «кредит» означает заем денежных средств на определенный период. Ипотечное кредитование – лишь один из видов банковского продукта. По сути, кредит выступает товаром, который продает банк или другая организация. Оплачивается он за счет процентов. Их отдает кредитополучатель за использование одолженных финансов.

Кредит бывает залоговый и беззалоговый. К первому варианту относится ипотека. Выдаются деньги под поручительство и без поручителей. По своему назначению кредиты разделяются на целевые и нецелевые. К целевым относятся жилищные, ипотечные, образовательные, автокредиты.

В кредитной сделке всегда есть кредитор и кредитополучатель. Они заключают договор в соответствии с законодательством. В документе прописываются все условия: сроки погашения, размер процентной ставки, меры ответственности за нарушение договоренностей.

Может пригодиться:

Звонят коллекторы по чужому кредиту — что делать

Как оформить кредитные каникулы в Сбербанке

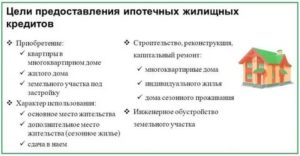

Виды кредитов на квартиру или дом

Когда клиент обращается в финансовое учреждение с целью одолжить деньги на квартиру, дом или коттедж, зачастую ему предлагают на выбор ипотечный или жилищный кредит. При этом путаница понятий часто возникает из-за схожести процесса получения средств на покупку.

Обязательные этапы в обоих случаях:

- заемщик собирает пакет документов;

- банк рассматривает заявку и принимает решение;

- подписывается договор, где указан график выплат основного долга и процентов;

- происходит покупка недвижимости и начинается погашение кредита.

Многие банки постепенно отказываются от понятия «жилищный кредит». Для покупки жилья клиенту предлагают ипотеку или потребительский (целевой) кредит, кредит на любые нужды.

Обратите внимание! Ипотечным кредитованием занимаются только банки. Чаще всего крупные и с безупречной деловой репутацией. Иные финансовые организации выдают займы. Поэтому на вопрос, ипотека – это займ или кредит, ответ однозначный: только ипотечный кредит. Ипотечный заем – термин, допустимый в бытовом употреблении, но неверный юридически.

Чем отличается ипотека от кредита на покупку жилья

Условия выделения средств клиентам в каждом банке имеют свои особенности и нюансы. Однако есть ключевые моменты, в чем отличается ипотечный кредит от потребительского либо жилищного кредита:

- Срок кредитования – для большинства российских семей это важнейший фактор в пользу ипотеки. Погасить ее разрешается в течение срока до 30 лет. Вернуть заемные средства по простому кредиту предписывается не позднее, чем через 10 лет (в среднем от 3 до 7 лет).

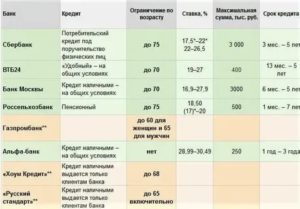

- Сумма денежных средств по ипотечному кредиту значительно выше, чем по жилищному (см. таблицу с примерами ниже).

- Процентная ставка за использование кредитных средств по ипотечному кредиту от 4-6% до 16%, по целевому – от 10% и выше.

| Банк | Сбербанк | Россельхозбанк | Газпромбанк | |||

| Целевой кредит | Ипотека | Целевой кредит | Ипотека | Целевой кредит | Ипотека | |

| Максимальная сумма (руб.) | До 3 млн | До 30 млн | 750 тыс. /1,5 млн* | До 60 млн | До 30 млн (с залогом) | До 60 млн |

| Срок | До 5 лет | До 30 лет | До 5 лет | До 30 лет | До 15 лет (с залогом)До 84 мес. (без залога) | До 30 лет |

| Процентная ставка | От 11,4% | От 5% (по программе для семей) | От 10% годовых | От 9,2% | От 9,5% | От 4,9% |

* Для «зарплатных» клиентов Россельхозбанка

Получить ипотечный кредит без залога невозможно. Федеральным законом «Об ипотеке (залоге недвижимости)» установлено, что гарантией для кредитодателя служит приобретаемое клиентом имущество. Оно становится собственностью банка при нарушении договора. В случае с жилищном кредитом залог не обязателен.

Санкции банка, в случае, если клиент не платит вовремя или прекратил погашение долга, включают штрафы, пеню, продажу кредита коллекторским агентствам, обращение в суд. У неплательщика описывают имущество, вычитают из зарплаты долг банку. В крайнем случае ему грозит даже уголовная ответственность. Однако забрать у него купленную квартиру довольно сложно.

Первоначальный взнос

Изначально ипотечное кредитование предполагало обязательный взнос 10-15% от стоимости квартиры или дома. При оформлении жилищного кредита наличие собственных средств не считается непременным условием сделки.

Сегодня уже есть возможность получить ипотеку без первого взноса. Правда, на рынке банковских услуг подобных предложений немного. Первоначальный платеж при этом компенсируется более высокой процентной ставкой (от 16% и выше) и дополнительными залоговыми обязательствами.

Гарантия возврата заемных средств может обеспечиваться залогом в виде любого недвижимого имущества (дача, гараж, земельный участок). То есть в случае невыплаты банк забирает не только купленную квартиру, но и заложенную вместо взноса собственность.

Интересное на сайте:

Что такое потребительский кредит

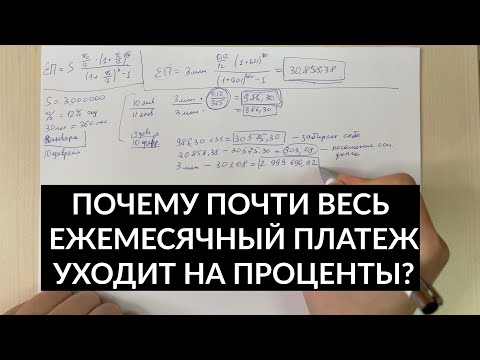

https://www.youtube.com/watch?v=3-hJGMN29QA

Почему важно знать свою кредитную историю

Необходимые документы

Существенная разница при оформлении документов на ипотеку и кредит объясняется статусом банка в сделке. Если заявка на ипотеку удовлетворяется, то финансовая организация становится основным участником процесса купли продажи. Поэтому требования к пакету документов довольно высокие.

Кроме стандартного набора (паспорт, ИНН, документы о финансовом положении) потребуются три основных пакета документов:

- документы о кредитополучателе с подробными сведениями о трудоустройстве и доходах;

- документы от продавца недвижимости (подтверждение правообладания, выписка из Единого государственного реестра и пр.);

- документы о самой недвижимости (включая кадастровый паспорт и независимую экспертизу о состоянии жилья).

Целевой кредит не требует таких сложностей в оформлении. Список необходимых бумаг менее обширный. Порой он даже не включает многочисленных справок, поскольку банк выполняет функции посредника между покупателем и продавцом. Даже требование о поручителях предъявляют не все учреждения.

Учитывайте два важных нюанса при оформлении ипотеки:

- Банки нередко могут рассматривать заявку от нескольких дней до месяца. Уточните у продавца жилья, сколько он готов ждать решения и держать недвижимость в резерве.

- Платить за все дополнительно документы (экспертизы и т.д.) придется из собственного кармана.

Ипотека VS жилищный кредит — преимущества и недостатки

При среднестатистической зарплате копить на собственное жилье придется много лет. Поэтому россияне выбирают ипотеку и решают проблему быстрее. Выплаты по ипотечному кредиту распределяются на длительный срок, и ежемесячные суммы не кажутся неподъемными.

Вдобавок при участии банка как партнера существенно снижается риск ввязаться в мошенническую сделку, потерять деньги и остаться без крыши над головой. Тщательная проверка юридической «чистоты» недвижимости – важный бонус.

Для семей существуют различные льготы при использовании ипотеки. В качестве первоначального взноса, к примеру, допускается использовать материнский капитал. Сбербанк при рождении второго и третьего ребенка снижает процентную ставку. Есть возможность временно приостановить выплаты (взять ипотечные каникулы).

К существенным недостаткам ипотеки относятся следующие факторы:

- Все тот же длительный период выплат. За это время в жизни кредитополучателя могут произойти серьезные изменения. К ним относим и потерю работы или трудоспособности из-за болезни, и разводы. Выплачивать ипотечный кредит при этом все равно придется.

- Значительные итоговые переплаты за счет процентов и страховок.

- Сложности и затраты при оформлении, которые увеличиваются при участии в какой-либо социальной программе.

- Пока ипотека не выплачены, владелец недвижимости не имеет право сдавать ее, дарить, продавать и прописывать в ней никого кроме членов семьи.

Важно! Банк имеет право потребовать досрочно погасить ипотеку. Причиной может послужить несогласованный ремонт, перепланировка. Они считаются нарушением условий эксплуатации. Так же грубым нарушением становится несоблюдение обязательств по страховкам, которые оговорены договором.

Целевой жилищный кредит получить менее сложно: его выдают даже без залога и поручителей. Снижаются затраты на оформление документов. Страхование недвижимости и здоровья кредитополучателя не обязательно.

Однако на серьезную сумму претендовать нельзя. Переплата по такому кредиту ниже, но суммы для регулярного погашения выше. Короткий срок кредитования делает регулярные выплаты значительными, а порой и неподъемными.

Что выгоднее: ипотека или потребительский кредит на жилье

Все зависит от ежемесячного дохода и количества денег на первоначальный взнос. Семьи со средним достатком и стабильным ежемесячным доходом предпочитают платить дольше, но меньшими суммами, даже понимая, что заработок банка, а значит переплата заемщика, будет больше. Поэтому такие семьи выбирают ипотеку.

Семейный бюджет легче переносит кредитное бремя, если оно растягивается на 20-30 лет. Если же в наличии есть половина и более стоимости жилья, то потребительский кредит взять выгоднее. Этот вариант подходит и при высоком ежемесячном доходе.

Советы экспертов при выборе займа на жилье и практический опыт

А теперь несколько полезных рекомендаций от экспертов по кредитам и людей, которые их успешно выплачивают.

Илья Ванеев, специалист кредитного отдела банка: «Внимательно изучите предложение банка. Иногда в рекламе встречается даже слишком «выгодные» условия ипотеки.

Вам предлагают и минимальный процент, и быстрое оформление.

В итоге огромное количество скрытых платежей (обслуживание счета, комиссия за выдачу и досрочное погашение, многочисленные страховки) делают целевой кредит на покупку оптимальнее с финансовой точки зрения».

Елена Симонова, платит ипотечный кредит уже 6 лет: «Не идите на уловки менеджеров, которые торопят принять решение о покупке и говорят фразы типа: не теряйте времени, а то скоро цена поднимется. Сначала самостоятельно изучите все доступные варианты.

Если вы решили строить квартиру, то продумайте, где будете жить, пока идет стройка. В идеале, проведите заранее небольшую тренировку. Откладывайте 3-4 месяца треть своих доходов.

Так вы поймете, сможете ли вы поддерживать нормальный уровень жизни и выплачивать деньги банку».

Заключение

Запомните несколько основных критериев, и вы будете четко представлять, чем отличается ипотечный кредит от любого другого, в том числе потребительского.

Во-первых, собственность, приобретенная в ипотеку, находится в залоге у банка. Не вернете деньги, не вовремя заплатите проценты, нарушите договор – купленное жилье забирает банк.

Во-вторых, по ипотечному кредиту процентная ставка ниже, срок выплаты достигает 30 лет, а сумма на покупку – до 60 млн рублей. Однако конечная переплата будет выше, чем по обычному займу.

Жилищный кредит выгоднее при хорошем доходе и при наличии первоначального взноса от 50%.

Оформление ипотеки требует терпения и затрат. И самое главное: не слушайте рекламные лозунги, а внимательно изучайте договор с условиями кредитования!

Видео:Как разводит Сбербанк, когда Вы берёте ИПОТЕКУ! | Ипотека 2020 - 2021 | Страхование жизниСкачать

Разница между жилищным кредитом и ипотекой Сбербанка

Перед потенциальным покупателем встает вопрос: жилищный кредит и ипотека — в чем разница, Сбербанк предлагает широкий спектр услуг по предоставлению займов для приобретающих недвижимость. Похожее звучание терминов вводит в заблуждение.

Речь идет о двух разных сферах выдачи средств с одной целью — покупка квартиры, дома. В сходствах и различиях несложно разобраться.

Достаточно подробнее ознакомиться с условиями, учесть плюсы, минусы каждой разновидности существующих продуктов банковских услуг.

Общие черты

Путаница происходит из-за единой причины обращения в финансовое учреждение. Высокие цены на рынке недвижимости вынуждают будущих новоселов одалживать всю сумму на покупку квадратных метров целиком, либо ее часть. Процесс в упрощенном виде в обоих случаях практически идентичен:

- Клиент обращается в банк;

- Происходит рассмотрение заявки;

- Выносится решение;

- Определяется график выплат;

- Человек становится счастливым обладателем нового дома.

Схожесть выражений «ипотечный» и «жилищный» кредит не добавляет ясности в происходящее. При практической реализации процедуры обозначаются особенности каждого из выбранных продуктов.

https://www.youtube.com/watch?v=gM8IlUv4cmw

Подобие можно выделить лишь в общих чертах. Все предлагаемые продукты имеют пересекающиеся зависимости от выбранных клиентом условий, сводящихся к старой формуле. Время — деньги. Больше потраченных денег экономят дни и месяцы. Затягивание сроков грозит лишними тратами.

Получение обоих займов требует от клиента первоначального взноса. Размер оказывает влияние на оставшуюся сумму, ложащуюся долговым бременем на покупателя. Увеличение размера изначально вносимых средств может снизить дополнительный процент.

Банку выгодно минимизировать собственные риски, для этого потребителей стимулируют экономическими методами, предлагая более выгодные условия.

Полное право собственности для владельца наступает после полного погашения обязательств перед банком. Жилищный займ и ипотека напрямую зависят от предмета оформления. Получить деньги возможно на:

- Строящийся объект недвижимости;

- Квартиру на вторичном рынке;

- Готовый частный дом;

- Строительство собственного коттеджа на участке земли.

Тип предмета договора с финансовым учреждением, стоимость влияют на условия предоставления средств для покупки. Выплата основной суммы и накапливающихся процентов в обоих случаях происходит ежемесячно.

Разница между ипотекой и жилищным кредитом

Сходство пропадает с первого этапа — предоставления документов. Банк предъявляет требования по необходимому пакету справок и копий в случае оформления ипотеки. Учреждение является одним из основных участников сделки. Большинство процедур оформления проходит через его отделы.

В случае жилищного кредитования нужно учитывать требования продавца недвижимости. Основных участников процесса передачи собственности двое — покупатель и лицо, у которого происходит приобретение. Финансовая организация лишь предоставляет необходимые для совершения обмена средства.

Следующее различие заключается в сроках. Ипотека находится под более полным контролем банка, позволяя предлагать длительный срок для погашения платежей.

Существуют программы, дающие возможность рассчитываться за приобретенную жилплощадь до 30 лет. Жилищный займ предоставляется участниками рынка на период не более 10 лет. В большинстве случаев ограничивается 3 годами.

Обусловлена данная политика более высокими рисками для предоставляющего заем учреждения.

Заключаются они в обеспечении займа. Собственность в ипотеке может быть продана банком при нарушении выплачивающим лицом договора. Дом, квартира являются гарантом возврата средств, одолженных на приобретение.

Продажа объекта недвижимости для взаимного расчета по долгам в подобном случае проще. Жилищный займ является целевым на покупку квадратных метров, разница в обеспечении исключительно платежеспособностью клиента.

Обращение в судебные инстанции, длительные взыскания не несут выгоды финансовому учреждению.

Практика получения

Недостатки разработанных программ заставляют банки исключать их из портфолио предоставляемых услуг.

В арсенале банка находится достаточное число ипотечных предложений, специальных социальных программ для льготных категорий населения.

Молодые семьи, военнослужащие, трудящиеся в приравненных к ним структурах имеют дополнительные преимущества при обращении с целью улучшения условий проживания, приобретения первого собственного объекта недвижимости.

Существуют дополнительные скидки для:

- Получающих заработную плату через систему карт Сбербанка. Служит для привлечения клиентов в экосистему компании;

- Оформивших страхование жизни в аккредитованных учреждениях. Снижает риски;

- Приобретающих жилье у застройщиков-партнеров. Сотрудничество увеличивает надежность сделки, уменьшает лишние расходы сторон;

- Проходящих процедуру подачи заявки через онлайн портал. Разгружает персонал в отделениях, ускоряя процессы оформления ипотеки.

Система поощрений логична, прозрачна для обеих сторон.

Жилищный кредит заменен займом на любые цели. Отличие банковских продуктов в том, что обратившийся может претендовать на стандартные условия, вне зависимости от области применения полученных средств.

Ограничение для покупающих квадратные метры заключается в сумме до 3 млн. рублей сроком до 5 лет.

Постоянные клиенты, получающие заработную плату или пенсию через Сбербанк, могут рассчитывать на увеличение суммы предоставляемых средств до 5 млн.

Советы при выборе

Принятие окончательного решения по форме займа остается за покупателем недвижимости. Исходить необходимо из конкретной финансовой ситуации. Предоставляемый на сравнительно короткий срок заем накладывает серьезные обязательства по внесению крупных платежей. Для поддержания графика требуется высокий доход.

Приятным плюсом становится быстрый период расчетов с банком, завершающийся получением полного права распоряжаться имуществом при отсутствии долгов. Подать заявку онлайн возможно при наличии платежной карты Сбербанка.

Разница с оформляющим через интернет ипотеку в доступности открытия личного кабинета без привязанной пластиковой карты.

https://www.youtube.com/watch?v=YM1_xuv8cyk

Ипотека предоставляет стабильность. Вносить средства можно на протяжении долгих лет, решив вопрос с проживанием сразу и окончательно.

Льготы, скидки делают предлагаемые программы привлекательнее в глазах подходящих под требования категорий людей. Основной недостаток — величина нарастающих процентов.

Длительность срока займа выливается в переплаты, но при отсутствии альтернатив является единственным выбором для большинства представителей среднего класса.

Между жилищным займом и ипотекой Сбербанка существуют серьезные отличия. Путать финансовые продукты не следует. Выбор зависит от текущих условий желающего приобрести квартиру, дом.

Перед принятием решения следует внимательно ознакомится с условиями, предлагаемые финансовым учреждением. Информация доступна на официальном сайте банка.

При наличии вопросов рекомендуется обратиться к консультантам через удобную форму обратной связи.

Ежемесячно аннуитетными платежами в соответствии с графиком платежей. Какую комиссию я должен заплатить Банку за предоставление кредита? Комиссия за выдачу кредита отсутствует. Можно ли оформить квартиру, купленную в кредит, в общую собственность? Да, приобретенная квартира может быть оформлена в общую собственность:

- созаемщиков;

- заемщика и членов его семьи (детей и родителей);

- созаемщика и его супруги, а также членов его(их) семьи (детей и родителей супругов).

Будет ли квартира, приобретенная по ипотеке, находиться в залоге у Банка? Да, приобретаемый объект недвижимости находится в залоге у Банка до момента полного погашения кредита (в случае если условия предоставления кредита предусматривают оформление кредитуемого объекта недвижимости в залог). В рамках программ «Приобретение готового жилья», «Приобретение строящегося жилья» возможно оформление в качестве обеспечения по кредиту как залога приобретаемой квартиры, так и залога уже имеющейся квартиры. Может ли Банк предоставить кредит без учета платежеспособности? Нет, максимальная сумма кредита может быть определена только исходя из платежеспособности заемщика/созаемщиков. При этом в качестве созаемщиков по кредиту могут выступать физические лица в количестве не более трех человек. Какую максимальную сумму кредита может выдать Банк? Сумма кредита определяется на основании вашей платежеспособности и зависит от предоставленного обеспечения, при этом она не может превышать установленных Банком максимальных значений в соответствии с условиями выбранного Вами кредита. Есть ли возможность как-то снизить процентную ставку? Да, возможность понижения процентной ставки предусмотрена для кредита, в соответствии с условиями которого предусмотрена ипотека кредитуемого объекта недвижимости, после надлежащего оформления которой, а также страхования кредитуемого объекта недвижимости в пользу Банка, ставка может быть снижена. Подробную таблицу процентных ставок вы можете посмотреть на сайте Банка. От чего зависит процентная ставка по кредиту? Ставка зависит от вида и срока кредита, размера первоначального взноса, а также от категории, к которой относится клиент Банка. Где я могу получить жилищный кредит? Получить кредит можно в филиале Банка по месту регистрации заемщика или одного из созаемщиков, по месту нахождения кредитуемого Объекта недвижимости. А если вы работаете на предприятии, аккредитованном или обслуживаемом Банком в рамках «Зарплатного проекта», получить кредит вы можете также по месту нахождения компании-работодателя. Какую недвижимость можно приобрести на деньги, полученные по жилищному кредиту? На кредит Банка вы можете приобрести расположенные на территории Российской Федерации и не обремененные правами третьих лиц квартиру, жилой дом или иное жилое помещение на вторичном рынке недвижимости, а также на первичном рынке недвижимости (новостройка).

Видео:Дешёвое страхование ипотеки • Страхование ипотеки каждый год • Страховка при ипотеке в СбербанкеСкачать

Существенные отличия между ипотекой и жилищным кредитом — какой кредит оформить?

В списке самых востребованных займов среди огромного количества предложений банков числится ипотечный кредит. Многие хотят улучшить свои жилищные условия, но при этом копить долгие годы на квартиру оказывается очень сложно. Правда, можно оформить займ в банке, оплатить за счет заемных средств покупку жилья и потом выплачивать постепенно свой долг, проживая в новой квартире или доме.

Сегодня банки предлагают два вида кредитования на приобретение недвижимости — это ипотека и жилищный кредит. Многие клиенты совершенно не различают эти два понятия, полагая, что это просто несколько названий одного вида ссуды. На самом деле отличия есть и по некоторым моментам эти отличия можно назвать весьма существенными.

Основные отличия жилищного и ипотечного кредитования

Банки своим клиентам могут предложить оформить сделку на недвижимость за счет ссуды на условиях срочности, оплаты и возвратности. И способов получения подобной ссуды существует два:

- Банк выдает займ на приобретение жилья без оформления в залог купленной недвижимости. В такой ситуации квартира или дом оформляется сразу в собственность клиента банка. Банк не имеет права распоряжаться купленным имуществом. При возникновении сложностей с выплатами клиенты могут продать жилье. Это и есть обычный жилищный кредит.

- Банк предлагает клиенту средства для покупки недвижимости, но новое жилье заемщика банк оформляет как залог. При этом в полноправное пользование клиенту его недвижимость перейдет только после погашения кредита в полном размере. Но после покупки покупатель имеет право проживать в квартире.

При получении жилищного кредита недвижимость остается в собственности клиента. Он имеет полное право распоряжаться ею на свое усмотрение.

При необходимости клиент сможет даже продать дом или квартиру, не погашая полностью имеющийся займ. Казалось бы, столь удобный вариант должен пользоваться популярностью у заемщиков.

Но все же этот вид кредита сегодня не столь востребован как ипотека, потому что имеет ряд особенностей:

- Выдается на непродолжительный срок. Период оформления ссуды существенно ниже, чем период, который предлагают при оформлении ипотеки. Средний срок выдачи жилищного кредита — семь лет.

- Банк проводит тщательную проверку платежеспособности клиента, так как сумма ежемесячного взноса обычно весьма существенная. Соответственно, максимальный размер займа по жилищному кредиту будет ниже, чем размер займа по ипотеке. Но если у клиента есть часть средств для оплаты дорогостоящей покупки, то этот вариант кредитования ему может вполне подойти.

Большинство банков предлагают заемщикам ипотечное кредитование. При этом требуется оформление договора залога купленного имущества, которое является для банка своеобразной гарантией погашения долга.

Распоряжаться жильем клиент права не имеет, так что отчуждение недвижимости в подобной ситуации вызовет ряд затруднений.

А вот при наличии у клиента проблем с погашением, банк получит право реализовать жилье и за счет вырученных средств погасить задолженность клиента по ссуде.

https://www.youtube.com/watch?v=LnyTIbpXtqA

Ипотека на данный момент более популярный вид кредитования. Это связано с тем, что срок выдачи денег в данном случае существенно выше и достигает 20-25 лет.

Размер ежемесячного платежа не слишком высокий, доступен для клиентов со средним уровнем достатка. Но переплата по ипотечному кредиту несколько выше, чем при получении жилищного займа.

Кроме того, имеют место дополнительные расходы на оформление залогового имущества и страховки. Хотя, этим нюансам мало кто придает значение.

Какие варианты кредитования на покупку жилья предлагает Сбербанк

Одним из китов в современной банковской системе страны является Сбербанк. Он обслуживает огромное количество клиентов, так как предлагает приятные условия кредитования для покупки жилья. Клиенты Сбербанка могут выбрать для себя оптимальное предложение кредитования из списка имеющихся. На данный момент Сбербанк предлагает несколько вариантов займа для покупки нежвижимости:

- Ипотечное кредитование для семей с детьми. В таком случае займ выдается на срок до 30 лет. Процентная ставка от 6%.

- Покупка жилья в новостройках. В таком случае процентная ставка по ипотеке начинается от 7,5%. Срок выдачи ссуды достигает 30 лет.

- Покупка жилья вторичного фонда. При заключении подобной сделки клиенты Сбербанка могут рассчитывать на кредит под 8,6%. Срок также достигает 30 лет в зависимости от размеры ссуды.

- Ипотека при использовании материнского капитала. Для клиентов, которые часть стоимости, оговоренной при покупке недвижимости оплачивают за счет материнского капитала, банк предлагает ипотечное кредитование со ставкой от 8,6%.

- Рефинансирование ипотечных кредитов. Несколько уменьшить размер выплат ипотечного кредита можно за счет услуги рефинансирования кредитов, которая предлагается в Сбербанке. Ставка по договору рефинансирования равна 9,5%. Но если сравнивать условия договоров ипотеки прошлых лет, выданных под более высокую процентную ставку, этот вариант может оказаться очень выгодным решением для многих клиентов.

- Клиентам, которые получают кредит на строительство собственного дома, банк предлагает кредит с процентной ставкой 10%.

- Для покупки или возведения загородного дома или иных объектов служебного назначения получить ссуду в Сбербанке можно под 9,5%.

- Военная ипотека. Ставка равна 9,5%. Срок кредитования — до 20 лет.

Практически по всем видам ипотечного кредитования в Сбербанке сумма займа должна составлять не менее 300 000 рублей. Иначе кредит уже не попадает под категорию ипотечного, а будет оформлен как обычный потребительский кредит с совершенно иными условиями.

Существуют и ограничения на сумму займа, которые для каждого отдельного региона страны разные. Максимальную сумму выплат при оформлении ипотеки нужно уточнять в региональном отделении Сбербанка.

По военной ипотеке заемщики могут рассчитывать на кредит, который не превышает 1900000 рублей.

В чем отличия ипотеки от сбербанка и жилищного кредита?

Сбербанк предлагает несколько программ, которые направлены на кредитование жилья. Все программы банка являются ипотечными кредитами. В любом случае при оформлении займа в этом банке клиенту необходимо оформить приобретаемую недвижимость в залог.

Выдачу жилищных кредитов, которые не требуют обеспечения в виде недвижимости, банк не предлагает. Такая политика банка оправданна, так как за счет залогового имущества Сбербанк получает со стороны клиента гарантии в добросовестном погашении ссуды в установленный договором период.

Если рассматривать предложения других банков, которые работают на территории России, большинство программ по кредитованию жилой недвижимости также требуют оформление залога. Поэтому жилищные кредиты на данный момент стали редкостью, чему способствовало существенное снижение спроса на подобные услуги.

Что выбрать – ипотеку или жилищный кредит?

Определить, что же лучше — ипотека или жилищный кредит, достаточно сложно, так как оба варианта ссуды имеют свои преимущества и некоторые недостатки.

Так, жилищный кредит можно назвать более выгодным, ведь переплата при получении такого займа обычно ниже, чем при оформлении ипотеки. Но с другой стороны, если речь идет о больших суммах, выплачивать жилищный кредит клиентам очень сложно.

Общую сумму долга разбивают на короткий срок действия кредитного договора, в результате чего сумма ежемесячного платежа становится просто неподъемной для большого количества граждан.

А если увеличить срок, как это предусмотрено в условиях оформления ипотечного кредита, размер выплат каждый месяц не слишком сильно сказывается на финансовом положении заемщика. Поэтому ипотечный кредит кажется простому обывателю более доступным и удобным решением.

https://www.youtube.com/watch?v=qOsp8YSw7D0

В целом, выбор зависит от суммы покупки и от наличия у клиента личных сбережений на покупку жилья. Если за счет собственных средств удается оплатить существенную часть квартиры, в таком случае гораздо выгодней оформить жилищный кредит.

Видео:ИПОТЕКА не нужна! Что нужно знать, прежде чем брать КРЕДИТ? | Рыбаков разоблачениеСкачать

Ипотека или кредит на жилье – что выбрать?

Покупка недвижимости — это очень важное событие в жизни каждой семьи. К сожалению, не у всех есть возможность за определенный временной промежуток накопить на покупку своей собственной квартиры или дома. В современном мире это не проблема. Сегодня купить недвижимость можно с привлечением заемных средств — ипотеки или кредита.

Интересный факт: для многих эти термины равнозначны. В действительности же между ними существуют колоссальные отличия.

Если вас интересуют квартиры по ипотеке в Сочи, то на страницах нашего виртуального каталога вы сможете найти лучшие варианты, отличающиеся надежностью и безопасностью для покупки. Каждый из объектов проходит комплексную проверку на юридическую чистоту!

Ипотека и кредит: в чем разница?

Когда перед человеком встает вопрос о том, как лучше купить квартиру — в ипотеку или при помощи кредитных средств, он начинает искать преимущества и недостатки каждого из вариантов. Забегая немного вперед, хотелось бы отметить, что нет точного ответа на вопрос о том, что лучше, а что хуже. Каждая ситуация должна быть рассмотрена в индивидуальном порядке.

Ниже мы подробно расскажем о важных сходствах и отличиях, детально расскажем о преимуществах и недостатках каждого из вариантов. Надеемся, что представленная информация поможет сделать вам правильный выбор. В любом случаем, вы всегда можете обратиться за помощью к специалистам компании «Винсент Недвижимость», которые подробно вас проконсультируют!

Назад к содержанию

Ставки и лимиты

Процентная ставка — это один из самых важных параметров. Именно от нее зависит то, сколько вам придется заплатить банку в конечном итоге. Средний процент ставки по ипотеке — 9-10%. Хотя уже сейчас появляются предложения со ставкой 6,5% годовых!

С жилищным кредитом дела обстоят несколько иначе. Ставка здесь существенно выше — до 20% годовых. Это — ключевое отличие ипотеки от кредита.

Еще одна важная отличительная черта — это объем займа. По программе ипотечного кредитования можно получить от 300 тысяч до 40-45 миллионов рублей. В ситуации с оформлением кредита эта сумма обычно не превышает 1 миллиона.

Назад к содержанию

Порядок рассмотрения и сроки выплат

Ипотечный кредит можно оформить на достаточно длительный срок — до 30 лет. Что касается жилищного кредита, то его, чаще всего выдают на срок от 3 до 5 лет. Редко — до 10 лет. Заявку на одобрение ипотеки банк может рассматривать достаточно долго — до 2-3 недель.

Срок рассмотрения заявки на получение ипотечного кредита не превышает 3 дней во многих банках. Кроме того, всегда есть риск того, что банк не оформить вашу заявку, поэтому, если деньги нужно получить очень срочно, то целесообразно рассмотреть вариант жилищного кредита.

Особенно, если на покупку квартиры не хватает совсем чуть-чуть.

Назад к содержанию

Расходы на оформление

Многие упускают этот пункт из виду, а зря. Решая, что выгоднее ипотека или кредит на дом или на квартиру, всегда стоит помнить о том, что оформление ипотечного кредита обойдется дороже. Для оформления вам потребуется оплатить услуги нотариуса, произвести оценку приобретаемой недвижимости.

Кроме того, настоятельно рекомендуем несколько раз перечитать текст оригинального договора с банком, чтобы точно удостовериться в отсутствии скрытых платежей, комиссий.

Кроме того, обязательно нужно учитывать, что для получения ипотечного кредита потребуется первый взнос. Есть, конечно, программы, которые предполагают его отсутствие, но условия по ним едва ли отличаются от жилищного займа.

Назад к содержанию

Что выгоднее: ипотека или кредит?

Для того, чтобы решить, что лучше — ипотека или кредит на жилье, нужно тщательно взвесить и проанализировать все вышеописанные пункты. Основные различия выглядят следующим образом:

- Ставка по ипотеке ниже, чем по кредиту;

- Ипотека предполагает более длительный срок погашения. Соответственно, сумма ежемесячных платежей будет ниже;

- С помощью ипотечной программы можно получить больше средств на покупку жилья, чем с кредитом;

- Необходимость первого взноса — отличительная черта ипотеки. Для кредита взнос не требуется.

В вопросе выгоды ключевую роль играет цель кредита, а также срок, за который вы планируете его погасить. Если у вас есть необходимость купить квартиру прямо сейчас и есть возможность погасить долг через год-полтора, то можно рассматривать вариант обычного кредита. Опять же, обращаем ваше внимание на сумму — в ипотеку можно получить больше.

https://www.youtube.com/watch?v=f4uORdLBuOE

Как считают эксперты, кредит выгоден в случаях, когда на покупку квартиры у вас не хватает совсем немного средств. К примеру: квартира стоит 3,5 миллиона рублей, а у вас есть только 2,5. В этом случае есть смысл задуматься о кредите. Если же ситуация обратная — есть только миллион, то здесь целесообразнее взять именно ипотеку.

Если же вам пугают переплаты по ипотечному кредиту, то спешим напомнить, что их всегда можно снизить путем досрочного погашения, рефинансирования. В целом, для приобретения жилья ипотека более выгодна, но каждый случай нужно рассматривать в индивидуальном порядке и все детально просчитывать! Для наиболее корректного сравнения лучше использовать ситуации с одинаковыми условиями и сроками.

Назад к содержанию

Что проще получить?

Важным отличием ипотеки и кредита являются условия получения. Практика показывает, что для ипотеки потребуется больше документов и бумаг. В принципе, это логично, весь помимо самого заемщика банку необходимо проверить еще и приобретаемый объект.

Как мы уже говорили выше, срок рассмотрения кредита не превышает 2-3 дней. Рассмотрение заявки по ипотеке может затянуться на несколько недель.

Назад к содержанию

Документы для ипотеки

Для того, чтобы получить ипотечный кредит, в банк необходимо будет предоставить следующий пакет документов:

- Заявление по установленному образцу;

- Документы, подтверждающие личность заемщика;

- Справка о доходах по форме 2-НДФЛ, копия трудовой книжки;

- Налоговая декларация (для предпринимателей);

- Документы на приобретаемую квартиру.

Обращаем ваше внимание на то, что документы на квартиру потребуются только в том случае, если предметом залога по ипотечному договору выступает именно она. Банк запросит у вас выписку из ЕГРН, справку об отсутствии ареста и прочих обременений, технический и кадастровый паспорта.

В отдельных случаях для ипотеки может потребоваться второй документ, подтверждающий личность — военный билет, водительское удостоверение, загранпаспорт.

Не всегда документы на квартиру есть у продавца на руках. Их придется заказывать и для этого также потребуется определенное время. Изготовление некоторых документов осуществляется на платной основе, соответственно возможны дополнительные расходы.

Назад к содержанию

Документы для кредита

Получение кредита для покупки недвижимости — это более простой вариант, который, к тому же, отличается быстрым рассмотрением заявки. Перечень документов выглядит следующим образом:

- Заявление по образцу;

- Паспорт и второй документ;

- Справка о доходах или налоговая декларация.

Заявление на кредит можно заполнить как лично в офисе банка, так и скачать образец на официальном сайте финансовой организации.

Как видите, получить кредит намного легче и проще, чем одобрение по ипотеке. Хотя бы по той причине, что вам потребуется меньше документов.

Назад к содержанию

Что лучше — ипотека или кредит?

Предлагаем вам подытожить все вышеизложенное и решить, что лучше — ипотека или же кредит на жилье? Конечно же, в первую очередь, нужно ориентироваться и руководствоваться сложившейся у вас ситуацией.

- Если у вас на руках почти вся сумма для покупки квартиры и не хватает совсем чуть-чуть, то лучше взять кредит;

- Если в планах обмен квартир с доплатой с вашей стороны, то кредит также будет более целесообразным решением;

- Также кредит можно получить в случаях, когда банк отказывает в одобрении ипотеки.

Во всех остальных ситуациях лучше все-таки взять ипотеку. Условия по ипотечному кредитованию намного выгоднее, а если вас пугает длительный период, то стоит помнить, что вы всегда можете его сократить!

Сегодня большое количество финансовых организаций в России предлагают разные условия для приобретения недвижимости.

Если вы желаете узнать, какой вариант будет более выгодным в вашем случае, уточнить информацию об актуальных ипотечных и кредитных программах, обращайтесь к сотрудникам компании «Винсент Недвижимость» в Сочи!

Назад к содержанию

🎬 Видео

Как рассчитывается ежемесячный платеж, проценты банку и сумма погашения основного долга?Скачать

Чем отличается ипотека от кредита? Что выгоднее?Скачать

Подводные камни ипотеки в Сбербанке. В чем подвох ипотечного кредитования в Сбере?Скачать

ИПОТЕКА: Как правильно взять ипотеку? Основные ошибки и правила при выборе ипотекиСкачать

Нюансы ипотеки на строительство дома своими силами. | Сбербанк vs Дом РФ.Скачать

Потребительский кредит лучше ипотеки 4 случаяСкачать

В 18 лет ипотечный кредит рано это или нет? Сбербанк считает нет!Скачать

Сельская ипотека 2023. Все про сельскую ипотеку.Скачать

Стоит ли БРАТЬ ипотеку в 2024 году? / Чем ипотека отличается от кредита?Скачать

Как ПРАВИЛЬНО взять ипотеку в 2024 году / Как сэкономить на ипотеке?Скачать

Как СЭКОНОМИТЬ на ипотеке в 2024 году? / Сравнение ВСЕХ ВИДОВ ипотеки!Скачать

Ипотека на вторичное жилье от Сбербанка. Условия и процентыСкачать

Ипотека и ипотечный кредит: что это такое + условия ипотеки и программы ипотечного кредитованияСкачать

Какая ипотека лучше в ВТБ или в Сбербанке? СравнениеСкачать

Как БЫСТРО погасить ипотеку. Выплати ипотеку за 8 летСкачать

Ипотека или потребительский кредит, что выгоднее. Достаем калькуляторы.Скачать

Уменьшать срок или сумму ежемесячного платежа? Что выгоднее при досрочном погашении ипотеки/кредита?Скачать