Здравствуйте, уважаемый читатель!

ВТБ — второй в России по величине финансовый холдинг. На 01.12.2019 чистые активы — 14,4 трлн. руб., собственные средства — 1,6 трлн. руб. В составе холдинга розничный банк (бывший ВТБ 24), брокерское подразделение которого оказывает инвестиционные и брокерские услуги.

Включая открытие и ведение индивидуального инвестиционного счета (ИИС). Как открыть ИИС в ВТБ — тема статьи.

- Что такое индивидуальный инвестиционный счет и зачем он нужен

- Как работает

- Как формируется возможный доход

- Типы счетов

- Вычет на взносы

- Вычет на инвестиционный доход

- Особенности и ограничения ИИС

- Тарифы и стоимость обслуживания

- Доходность

- Готовые портфели для инвестирования средств

- Преимущества и недостатки

- Пошаговая инструкция: как открыть ИИС

- По телефону

- Что такое ИИС в ВТБ? Как его открыть и на каких условиях?

- ИИС, что это и как работает в ВТБ

- Какие тарифы действуют в ВТБ сейчас

- Что такое ИИС в ВТБ и как его открыть?

- Как пополнить свой ИИС в ВТБ

- Что можно купить на ИИС в ВТБ

- Дополнительные услуги ВТБ

- Достоинства и недостатки

- Иис в втб. пошаговая инструкция с фото

- Условия получения налогового вычета

- Почему ВТБ24?

- Условия открытия ИИС в ВТБ

- Шаг №3 — Пополнить ИИС

- Шаг №4 — Инвестирование

- Шаг №5 — налоговый вычет

- Иис втб в 2020 году: как открыть, документы на налоговый вычет

- Что представляет собой ИИС ВТБ?

- Преимущество

- Недостаток

- Типы вычетов

- Тип А

- Тип Б

- Особенности ИИС ВТБ

- Как открыть ИИС в ВТБ? Пошаговая инструкция

- Необходимые документы

- Стоит ли открывать ИИС ВТБ?

- Как получить налоговый вычет по ИИС ВТБ?

- Условия и тарифы ИИС ВТБ

- Как пополнить ИИС ВТБ?

- Плюсы и минусы ИИС ВТБ

- Иис в втб24. пошаговая инструкция | индивидуальный инвестиционный счёт (иис)

- Открытие ИИС

- Звоним по телефону:

- Документы для открытия

- Документы на руках после открытия ИИС

- Пополнение ИИС

- Внесение денег на карточку

- Внутрибанковский перевод

- С компьютера

- Со смартфона

- 📺 Видео

Что такое индивидуальный инвестиционный счет и зачем он нужен

Особый банковский счет ИИС начал работу с января 2015 года. Специальный счет для торговли на бирже или счет доверительного управления. Только для резидентов РФ, физических лиц.

Выбор инструментов для инвестирования ограничен. Есть общие ограничения со стороны регулятора (ЦБ РФ) и брокерами. Конкретная брокерская компания сама устанавливает список инструментов, может их ограничивать при формировании инвестиционного портфеля.

В отличие от банковских депозитов ИИС не застрахованы со стороны государства. Впрочем, как и обычные брокерские счета.

Клиент может оформить ИИС и брокерский счет параллельно. Разница состоит в том, что ИИС может быть только один, брокерских счетов — сколько угодно в одной или разных брокерских компаниях. Клиент — физическое лицо — может открывать у одного брокера и ИИС, и брокерский счет.

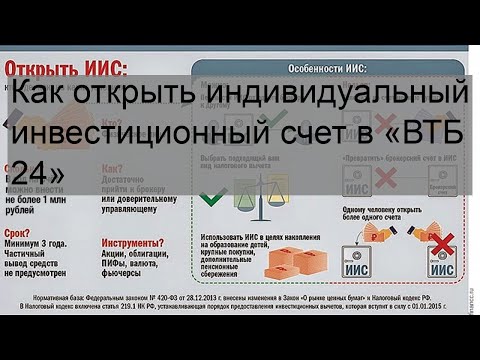

Кроме возможного ограничения списка инструментов для формирования инвестиционного портфеля, ИИС открывается на следующих условиях:

- имеет два типа льгот по налогообложению (об этом ниже отдельно);

- срок существования ИИС не менее 3-х лет. Только в этом случае действуют льготы. Если счет закрывается раньше — льготы аннулируются;

- в течение года на ИИС можно внести не более 1 миллиона рублей;

- расчет НДФЛ по факту существования ИИС. Но не менее 3-х лет. Если на обычном брокерском счете НДФЛ рассчитывается и подлежит уплате по результатам года, на инвестиционном — при закрытии. В меньшей степени касается долгосрочных инвесторов, удерживающих ценные бумаги годами. У них и так налог списывают после продажи и получения дохода. Актуально для трейдеров с покупкой/продажей активов внутри года. На ИИС НДФЛ у них спишут только после вывода денег со счета. Плюс льготы и вычеты, которых нет на обычном брокерском депозите;

- можно перевести ИИС с одного брокера на другого. При этом в течение 30 дней старый ИИС необходимо закрыть.

Как работает

Клиент оформляет ИИС онлайн или с посещением офиса брокера. В ВТБ это можно сделать и так, и так. Если физлицо является клиентом ВТБ, оформить можно через онлайн приложение банк-клиент ВТБ-Онлайн.

После оформления внутрибанковским переводом или переводом с другого банка переводит деньги на ИИС. После поступления средств можно торговать или формировать инвестиционный долгосрочный инвестиционный портфель. Нет отдельных требований по срокам между открытием ИИС и внесением на него средств.

Или активности на счете. Это целиком прерогатива клиента. Он может открыть счет в январе, но внести деньги через год. Инвестор сам выбирает стиль и стратегию инвестирования. Или не торговать совсем. В таком случае теряется смысл ИИС.

Кроме того, есть комиссии и сборы большинства брокерских компаний за ведение счета при количестве денег на счете меньше определенной (обычно 50 000 руб.). У ВТБ таких требований нет. Есть на большинстве тарифов минимальная ежемесячная комиссия 150 руб., если была хоть одна сделка. Для ИИС отдельных и специальных тарифов банк не выделяет. Действуют стандартные.

С условиями можно ознакомиться на сайте брокера ВТБ, менюшка «Тарифы».

Как формируется возможный доход

Возможные источники дохода на инструментах ИИС ВТБ:

- Акции — рост стоимости ценных бумаг и дивидендные выплаты.

- Облигации — выплата купонного и дисконтного дохода.

- Валюта — рост курса.

- БПИФЫ (биржевые паевые инвестиционные фонды), ETF — увеличение цены.

Типы счетов

Ниже описание двух типов счетов на ИИС ВТБ.

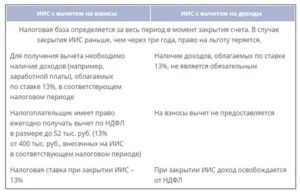

Вычет на взносы

Или Тип А. Вычет в размере 13% от внесенной инвестором суммы на ИИС в течение календарного года. База для расчета ограничивается 400 000 руб. То есть максимальная сумма вычета не более 52 тыс. руб. При этом разрешено вносить в течение года до 1 миллиона рублей на ИИС.

https://www.youtube.com/watch?v=ZKwlXU8TJXg

Это вычет именно на взносы, которые вносит инвестор на ИИС. Доходы, полученные от торговли, дивиденды, купоны в расчетную базу не входят. Тип А предоставляется ежегодно. Только для резидентов РФ с подтвержденным источником дохода.

Вычет на инвестиционный доход

Тип Б. Один раз за весь срок существования ИИС инвестора при его закрытии. На размер начисленного НДФЛ. Проще — при закрытии ИИС НДФЛ не взимается. Исключение — налоги с дивидендов и по операциям с валютой. Их придется оплатить.

Особенности и ограничения ИИС

Основные:

- Минимальный срок ведения ИИС, при котором сохраняются льготы, — 3 года.

- Только для резидентов Российской Федерации от 18 лет.

- Два типа льгот. Вычет на взнос и вычет на доход. Подробно в других главах.

- Ограничение на пополнение ИИС в течение календарного года — 1 млн. руб.

- Физическое лицо может открыть только 1 ИИС. Если открывается новый ИИС у другого брокера, старый ИИС необходимо закрыть в течение 30 дней со дня открытия нового.

- Валюта ведения ИИС — рубли.

- Система страхования вкладов на ИИС не распространяется.

Тарифы и стоимость обслуживания

Отдельные тарифы для ведения ИИС в ВТБ не используются. ИИС ведется по общим тарифам. По умолчанию подключается тариф «Мой онлайн» (с 01.07.2019).

Базовых три тарифа.

Полное описание всех тарифов и условий в Приложении 9 к Регламенту на оказание брокерских услуг.

Доходность

Если использовать готовые портфели (БПИФы) ВТБ, доходность составит:

Готовые портфели для инвестирования средств

БПИФы ВТБ — аналог ETF. На ИИС можно купить акции (паи) 5-ти БПИФов ВТБ (январь 2020 г.). Описание на странице ВТБ Капитал управление активами.

Преимущества и недостатки

Само введение режима ИИС — большой плюс для инвестора/трейдера. При этом не запрещается параллельно иметь у того же брокера обычный брокерский счет. За 4 года счета открыли 1,5 миллиона физических лиц.

Выделю отдельные преимущества:

- подходит как для активных трейдеров, так и для инвесторов;

- выбор типа вычета можно делать не сразу;

- наличие двух типов льгот по уплате налогов.

Минусы:

- ограничение на внесение на ИИС в течение календарного года 1 миллионом рублей;

- при закрытии ИИС раньше 3-х лет льготы аннулируются. Если инвестор уже получил возврат налога (Тип А) и закрыл ИИС ранее 3-х лет — сумму придется вернуть государству.

Пошаговая инструкция: как открыть ИИС

Описание различных путей открытия ИИС в ВТБ.

По телефону

8-800-100-24-24 (бесплатный) можно получить предварительную консультацию, узнать адрес ближайшего офиса ВТБ с инвестиционными услугами. В том числе по открытию ИИС. Но если вы не клиент ВТБ, посетить офис придется для подписания договора на оказание банковских/брокерских услуг.

Видео:Индивидуальный инвестиционный счет (ИИС) в ВТБ. Обзор условийСкачать

Что такое ИИС в ВТБ? Как его открыть и на каких условиях?

Доброго времени суток, дорогие инвесторы! Сегодня мы поговорим о том, что такое ИИС в ВТБ, как его открыть и на каких условиях это можно сделать. Мы в который раз хотим Вам напомнить, что грамотный и осознанный выбор брокера является крайне важным вопросом, который игнорировать никак нельзя.

Вы можете иметь внушительный опыт, обладать всеми нужными навыками, но если брокер не предоставит все необходимые условия, то вряд ли получится раскрыть свой потенциал. Лично мы свой выбор сделали, и это Брокер-БКС. Но мы в свою очередь ничего и никому не хотим навязывать, ибо всё очень индивидуально.

Как известно, Банк ВТБ является крупной организацией, обладающей высоким уровнем надёжности и весьма гибкими условиями сотрудничества. Индивидуальный Счёт в ВТБ открыть достаточно простой, собственно, как и у многих брокеров. Мы же хотим Вам детальнее рассказать, на что следует обратить своё внимание.

ИИС, что это и как работает в ВТБ

Если говорить простым языком, то ИИС – это некий инвестиционный инструмент, позволяющий диверсифицировать собственные вложения и при соблюдении определённых условий получить налоговые преференции. По своей сути, Индивидуальный Счёт является некой разновидностью классического брокерского счёта.

Данный счёт позволяет проводить финансовые операции с различными активами, и у него при этом есть свои определённые особенности:

- 1) Гражданин может держать открытым лишь один ИИС

- 2) Можно получать так называемые налоговые вычеты

- 3) Пополнение счёта возможно только в рублях

- 4) Максимальная сумма пополнения составляет 1 миллион рублей ежегодно

- 5) Чтобы налоговые вычеты действовали, счёт должен быть открыт минимум 3 года

- 6) Денежные средства, размещённые на ИИС в ВТБ, не застрахованы Агентством Страхования Вкладов

Оформить соответствующий договор у брокера может каждый гражданин, достигший 18-ти летнего возраста, опять же, открыть такой счёт может лишь налоговый резидент Российской Федерации. Насколько я понимаю, брокерское обслуживание проводится не в каждом офисе ВТБ. А потому, лучше лишний раз прозвонить в офис дабы узнать, в каком филиале можно открыть ИИС.

А что такое ИИС в ВТБ и для чего он нужен рядовому инвестору? Всё просто – он олицетворяет возможность получить дополнительную прибыль, причём при минимальных рисках. Мы можем отметить, что ИИС – это действительно удачная инициатива со стороны государства, и с 2015 года было зарегистрировано более 2 миллионов подобных счетов.

https://www.youtube.com/watch?v=Tge2AdHEPXs

Особо востребован данный инструмент сейчас на фоне низкой ключевой процентной ставки ЦБ РФ.

Какие тарифы действуют в ВТБ сейчас

Га данный момент предусмотрено наличие трёх тарифов:

1)Мой онлайн. Имеется комиссия за совершения сделок, в том числе и при покупке валюты на свой ИИС в размере 0,05% от общего оборота. Хранение активов и проведение расчётных операций происходит без комиссий. Инвестору нужно будет уплатить 150 рублей за каждое торговое или неторговое поручение брокеру (в самом филиале или при телефонном поручении).

2)Инвестор Стандарт. Данный тариф подойдёт для активных инвесторов, и стандартный сбор составляет 0,0413%. При подключении пакетов услуг по типу «Прайм» или «Привилегия», комиссия будет снижаться.

3)Профессиональный Стандарт. Комиссия по ИИС рассчитывается от суммарного оборота денежных средств на счету. Для счетов с объёмом средств менее 1 миллиона рублей, комиссия составляет 0,0472%. При подключении услуг «Прайм» и «Привилегия», комиссия будет снижаться.

Стоит учесть, что в рамках ВТБ имеется плата за депозитарий, и составляет до 150 рублей ежемесячно. А если инвестор приобретает на счёт акции банка ВТБ, то тариф снижается до 105 рублей ежемесячно. В том случае, если никаких операций не совершалось, то в таком случае комиссия не взымается.

Через Индивидуальный счёт все сделки проводятся от имени владельца, но, фактически, осуществляются они самим брокером. Дело в том, что неквалифицированные инвесторы не могут торговать на фондовом рынке.

Что такое ИИС в ВТБ и как его открыть?

Открытие счёта в ВТБ – это достаточно простая процедура, и вся документация оформляется непосредственно в обслуживающем офисе, или же в режиме онлайн. Какой-то конкретной технической разницы в этих способах нет, потому как подписывается одна и та же документация.

При обращении клиента непосредственно в отделение банка, при себе нужно иметь следующие документы:

1) Паспорт гражданина России

2) СНИЛС

3) Номер своего ИНН

Когда сама процедура оформления документов заканчивается, то клиент получает следующее:

- 1) Экземпляр заявления на открытие счёта

- 2) Уведомление об открытии счёта, а также выписка, где отражены персональные реквизиты

- 3) Обезличенная карточка с персональным пин-кодом

- 4) Скрет-карта, на которой отображены данные логина и пароля для ИИС

Если же человек уже является клиентом банка ВТБ, то в таком случае можно открыть ИИС в интернет-банке ВТБ.

- 1) Для начала, нужно на официальном сайте перейти в раздел интернет-банка

- 2) Найти раздел «Открыть брокерский счёт»

- 3) Проверить правильность персональных данных и подтвердить действия

Далее нужно просто следовать подсказкам на сайте, и в итоге можно будет открыть ИИС самостоятельно. После этого открытый счёт будет отображён в личном кабинете в разделе «Сбережения», совместно со всеми вкладами и иными счетами. Дополнительное подтверждение личности не требуется, потому как при получении банковской карты, клиент уже проходит процедуру авторизации.

В любом случае, если у Вас возникнут сложности, то есть раздел «Вопрос-ответ», где по полочкам разложены все наиболее популярные вопросы:

Как пополнить свой ИИС в ВТБ

Внести средства на личный счёт через онлайн-приложение можно так:

- 1) Зайти в раздел «Сбережения» и выбрать счёта

- 2) На странице, где отображена информация по реквизитам, нужно выбрать «Пополнить»

- 3) Далее указываете сумму пополнения и выбираете торговый рынок (Основной или Срочный)

Перевод осуществляется с текущего счёта, который изначально нужно пополнить:

- 1) Через банкомат, внеся средства на банковскую карту

- 2) Через кассу в отделении банка ВТБ

- 3) Банковским переводом

Примечательно, что ИИС пополняется без комиссий, независимо от суммы самого пополнения. Но стоит учесть, если перевод производится через другой банк, то тогда могут быть определённые комиссии.

Что можно купить на ИИС в ВТБ

Акции различных компаний. Конечно, на свой ИИС можно приобретать акции различных компаний, имея возможность получить прибыль не только от дивидендов по акциям, но и от роста стоимости акций на рынке. Стоит оговориться, что данное направление способно обеспечить инвестору значительную прибыль, но и риски пропорционально повышаются.

Облигации.Инвестор может вкладывать средства в ОФЗ, муниципальные и корпоративные облигации. Например, инвестиции в ОФЗ обеспечивают не настолько внушительную прибыль, но и риски при этом будут тоже весьма низкими.

Валюты. Инвестор может совершать торговые операции на ММВБ по наиболее выгодному курсу. Правда, не забываем, что работа с валютами – это достаточно рискованное занятие, требующее от инвестора определённого опыта и навыков.

Дополнительные услуги ВТБ

Персональный советник. Это квалифицированный специалист, который поможет клиенту выбрать оптимальную стратегию и сформировать портфель. В дальнейшем он будет помогать принимать те или иные решения. Подключить данную услугу можно с любым объёмом средств, и требований к минимальному депозиту нет.

Маржинальное кредитование. Данная функция позволяет совершать операции с превышение объёма средств на своём счету. Клиенту предоставляются средства под залог активов, расположенных на счету. Это даёт возможность повышать объём сделок, и пропорционально повысить доходность вложений. Однако на этом фоне риски тоже возрастают!

Аналитическая поддержка. Владельцы ИИС и классических брокерских счетов получают доступ к инвестиционным идеям, публикуемых аналитиками ВТБ.

Достоинства и недостатки

К плюсами открытия ИИС в ВТБ можно отнести следующее:

- 1) Доступ на ММВБ и биржу Санкт-Петербурга

- 2) Наличие маржинального кредитования

- 3) Высокий уровень надёжности

- 4) Простая процедура открытие счёта

- 5) Постоянная клиентская поддержка

К недостаткам, пожалуй, я бы отнёс не самые выгодные тарифы, но тут, как Вы понимаете, всё познаётся в сравнении.

Видео:Где открыть ИИС в 2022 и как выбрать брокера? / Тинькофф, ВТБ, Сбер, Альфа, БКС - тарифы и услугиСкачать

Иис в втб. пошаговая инструкция с фото

Индивидуальный инвестиционный счет (ИИС в ВТБ) — это один из самых популярных инвестиционных инструментов.

Доход больше чем по банковскому вкладу, а рисков либо нет вообще, либо они минимальны. Такая форма инвестирования доступна людям, не разбирающимся в биржах и ценных бумагах, выбирая доверительное управление, банк самостоятельно приобретает акции и ценные бумаги для получения максимального дохода на ИИС в ВТБ.

Простыми словами, ИИС — это брокерский счет, за счет которого инвесторы получают налоговый вычет каждый год.

Условия получения налогового вычета

- разрешено открытие только одного ИИС одновременно

- максимальное пополнение ИИС за год — 1 000 000 ₽.

- деньги должны оставаться на счету ИИС все три года.

Только граждане Российской Федерации могут получать налоговые вычеты за счет инвестиций

Почему ВТБ24?

- В таких банках всегда имеются бюджетные деньги, а их стабильность не зависит от успешности ведения бизнеса, что очень сильно повышает вероятность возврата вложенных средств.

- Минимальные расходы при совершении сделок комиссия банка — 0,0413%

- Профессиональная аналитическая поддержка

- Удобный доступ к торговле через «ВТБ Мои Инвестиции»

Условия открытия ИИС в ВТБ

- срок открытия счета -от 3 лет

- есть возможность досрочного закрытия

- сумма до 1 миллиона рублей ежегодно

- не предусмотрено частичное снятие средств

- только один ИИС на одного человека

Перед открытием счета нужно ознакомиться с тарифами на обслуживание, и выбрать стратегию инвестирования самостоятельно или же при помощи банка.

Шаг №1 — с чего начать?

- Найти ближайшее отделение ВТБ банка, где есть отдел инвестиционного департамента. Уточнить это можно по горячей линии, заранее записаться на конкретный день и время не ожидая в бесконечных очередях.

- Взять с собой паспорт и СНИЛС

Шаг №2 — процедура открытия

- Кроме открытия ИИС, менеджер банка также откроет два счета- текущий и мастер-счет. К последнему прилагается пластиковая карта банка, а текущий нужен для того, чтобы с него переводить деньги на ИИС.

- менеджер подключает клиенту интернет-банкинг «ВТБ-онлайн». Если же человек уже является клиентом банка, то эти действия не нужны, а вся процедура займет не больше 30-40 минут.

- Клиент подписывает заявление на открытие ИИС и других банковских продуктов, если это необходимо ( анкету клиента банка, заявление)

- Клиент получает Индивидуальный Инвестиционный Счет, скретч-карту с паролем и пин-кодом для входа в ИИС.

Временный пароль высылается при первом входе на ИИС, затем он сменяется на постоянный. Если человек уже является клиентом ВТБ банка, то открыть ИИС можно онлайн через приложение «ВТБ-онлайн», следуя пошаговой инструкции системы. Сложного ничего нет, однако если у будущего инвестора имеется недоверие к мобильным приложениям, то можно и прогуляться в банк.

https://www.youtube.com/watch?v=40CKlsnk3Pc

Также можно открыть ИИС онлайн, наглядно об этом можно посмотреть в этом видеоролике.

Шаг №3 — Пополнить ИИС

Пополнить можно с любого банкомата ВТБ:

- Внести деньги на карту

- Перевести средства с мастер счета на текущий счет

- Перевести деньги на ИИС через приложение на компьютере или смартфоне

Шаг №4 — Инвестирование

Для новичков, не имеющих представления о бирже и ценных бумагах, можно посоветовать ИИС с доверительным управлением, в таком случае банк озвучит инвестору предполагаемую не гарантированную сумму дохода, после чего клиент может забыть об этом на три года, а банк будет инвестировать средства вместо него. В течении этих трех лет можно пополнить счет на сумму до 1 млн. рублей.

Если же инвестор желает самостоятельно покупать акции и ОФЗ, то требуется следить за рынком, чтобы не потерять вложенные средства. В этом случае лучше начинать инвестировать с небольших сумм.

Шаг №5 — налоговый вычет

Можно использовать один из двух видов налоговых вычетов, которые предлагает государство.

- Тип 1 — возврат 13% подоходного налога от суммы внесенных инвестором денег, но не более 52 000 рублей в год .Чтобы получить максимальную выплату, нужно за один год внести на ИИС минимум 400 000 ₽.

- Тип 2 —освобождение от уплаты налога с полученных доходов. Когда закончится срок действия ИИС, брокер перестанет удерживать НДФЛ за сделки по счету.

Как показывает опыт, если сумма инвестирования превышает 400 000 рублей в год, выгоднее приметить второй тип налогового вычета.

Видео:ВТБ Инвестиции: обзор брокера, тарифы, комиссии и санкции / Чёрное пятно на репутацииСкачать

Иис втб в 2020 году: как открыть, документы на налоговый вычет

Индивидуальный инвестиционный счет ВТБ (ИИС) – финансовый продукт, который позволяет гражданам хранить и приумножать свои денежные сбережения. ИИС является брокерским счетом. Это значит, что с помощью денег, размещенных на нем, клиент может совершать операции по приобретению финансовых активов: облигаций, акций и прочих ценных бумаг.

Что представляет собой ИИС ВТБ?

ИИС сравнительно новое предложение от кредитных учреждений. В России впервые индивидуальный инвестиционный счет появился в 2015 году. Но за короткий промежуток времени стал востребованным у граждан, желающих получить пассивный доход от своих накоплений.

Открыть ИИС ВТБ может гражданин Российской Федерации, достигший 18-летнего возраста и являющийся налоговым резидентом, иными словами уплачивающий налог от всей прибыли, полученной на территории России.

Преимущество

Основным преимуществом ИИС для вкладчика является то, что к инвестиционному доходу добавляются налоговые льготы. Приятный бонус, который проявляется в виде налоговых вычетов.

С помощью средств, размещенных на ИИС, вкладчик может совершать финансовые операции на внебиржевом рынке и в таких торговых системах, как фондовый рынок и срочный рынок ПАО «Московская биржа».

Недостаток

Главный недостаток заключается в невозможности попасть на площадки Санкт-Петербургской биржи, через которую доступен американский рынок акций. Кроме того, существенным минусом является запрет на операции в валюте.

Читайте так же: ПИФы ВТБ в 2020 году — Доходность, условия и отзывы вкладчиков.

Типы вычетов

Индивидуальный инвестиционный счет делится на два типа. Клиенту предоставляется возможность самостоятельно выбрать тип счета. Сделать он это может в течение трехлетнего срока со дня подписания соглашения на ведение ИИС. Обратите внимание, вкладчик может сделать выбор только в пользу одного типа счета.

Тип А

Вычет в размере 13% на сумму вложений в течение всего года. Важный момент, возвратная сумма за год не может превышать 52 000 рублей.

Если инвестор выбирает счет типа А, то брокер оставляет за собой право удерживать НДФЛ с полученной от инвестиций прибыли.

Исключение составляет доход от приобретения федеральных облигаций или корпоративных облигаций в национальной валюте РФ, которые были зарегистрированы после 1.01.2017 года.

https://www.youtube.com/watch?v=0P7ph_fzfKc

Вычет производится один раз в год. Обратите внимание, до июня 2017 года максимальная сумма взносов за год ограничивалась суммой в 400 000 рублей. После указанной даты ее размер был увеличен до 1 000 000 руб., но лимит по годовой выплате остался прежним (52 000 руб.)

Тип Б

При выборе данного типа счета налоговый вычет производится на сумму дохода, полученного от инвестиционной деятельности. Иными словами, при закрытии ИИС, вкладчик получит все, заработанные от своих инвестиций, деньги без уплаты налоговых отчислений в размере 13%.

Но, эти условия действуют лишь в том случае, если инвестор не решит закрыть свой индивидуальный инвестиционный счет ранее, чем через три года со дня его открытия. При досрочном закрытии ИИС с вкладчика будет удержан НДФЛ на всю сумму полученной прибыли, а также ему придется дополнительно оплатить начисленные штрафные пени.

Льготные условия по типу Б продолжат действовать лишь в том случае, когда досрочное расторжение происходит с целью перевода денежных средств на другой аналогичный инвестиционный счет того же владельца.

Особенности ИИС ВТБ

Особенности ИИС можно сравнить с определенными ограничениями, которые заключаются в следующем:

- Гражданин Российской Федерации имеет право открыть только один индивидуальный инвестиционный счет.

- На ИИС разрешается размещать денежные средства исключительно в российской национальной валюте.

- Установлен лимит на размер ежегодного взноса. С июня 2017 года его размер увеличили с 400 000₽ до 1 000 000₽.

- Частично снимать размещенные на ИИС денежные средства запрещено. Но, полученный доход от инвестиционной деятельности можно выводить.

- Наличие минимального срока действия ИИС. Он составляет 3 года. Отсчет начинается со дня открытия индивидуального инвестиционного счета и не зависит от даты первых зачислений денежных средств.

- На финансовые сбережения, размещенные на ИИС, не распространяется государственная программа страхования вкладов населения.

Как открыть ИИС в ВТБ? Пошаговая инструкция

Открыть ИИС в ВТБ может любой желающий налоговый резидент Российской федерации, достигший 18-летнего возраста. Для этого потенциальному клиенту нужно выполнить два простых шага:

- Узнать местонахождение ближайшего отделения банка ВТБ. Эту информацию можно получить на сайте финансового учреждения или позвонив в отдел поддержки клиентов ВТБ. Обратите внимание, в выбранном офисе должны предоставляться инвестиционные услуги.

- Личный визит в банк.

Необходимые документы

При обращении в кредитную организацию ВТБ с целью открытия ИИС необходимо представить сотрудникам следующие документы:

- Паспорт гражданина РФ;

- СНИЛС;

- ИНН.

Если клиент не имеет гражданства России, но при этом является налоговым резидентом, то ему необходимо будет подтвердить свой статус с помощью следующих документов:

- Справка с действующего места работы;

- Миграционная карта;

- Паспорт, в котором имеются отметки о пересечении границы Российской Федерации.

В дополнение к предоставленным документам необходимо будет заполнить личную анкету и подписать заявление на открытие ИИС.

После открытия индивидуального инвестиционного счета ВТБ владелец получает на руки:

- Свое заявление, на котором должны быть отметки банка;

- Извещение, подтверждающее открытие ИИС в ВТБ;

- Пластиковую карту;Обратите внимание! Карта обслуживается бесплатно. Кроме того, клиент имеет полное право от нее отказаться.

- Скретч-карту, на которой должен быть указан логин и пароль, необходимый для доступа к ИИС;

- В личном кабинете инвестору будут автоматически открыты два счета: непосредственно индивидуальный инвестиционный счет, он же брокерский и мастер-счет.

Важно. С 2018 года клиенты банка ВТБ могут открыть ИИС самостоятельно в личном кабинете, без посещения офиса финансовой организации.

Стоит ли открывать ИИС ВТБ?

Прежде чем открыть индивидуальный инвестиционный счет ВТБ необходимо определится с брокером. Существует несколько основных параметров, по которым потенциальный инвестор может судить о брокере и сделать для себя правильный и экономически выгодный выбор в пользу той или иной компании. Параметры оценки брокера:

- Высокий показатель надежности брокера;

- Наличие качественной и своевременной технической поддержки клиентов;

- Надежное программное обеспечение;

- Доступная плата за ведение счета;

- Квалифицированные высокопрофессиональные сотрудники;

- Возможность открытие и ведения удаленно в режиме онлайн.

Банк ВТБ является одним из лидеров на финансовом рынке России. Он отвечает всем вышеперечисленным параметрам. Этому российскому брокеру присвоен высокий уровень надежности АА+

Как получить налоговый вычет по ИИС ВТБ?

Для получения налоговой льготы необходимо подать заявление и справку 3-НДФЛ в личном кабинете налогоплательщика на официальном сайте ИФНС или через Госуслуги.

https://www.youtube.com/watch?v=3X0X7w9WqOA

Для получения вычета по счету типа А в налоговую инспекцию необходимо предоставить следующие документы:

- Заявление о возврате налога, в котором обязательно нужно указать банковские реквизиты для перечисления;

- Декларацию по форме 3-НДФЛ;

- Справку с места работы по форме 2-НДФЛ;

- Выписку по счету, обязательно заверенную банком;

- Платежку, подтверждающую внесение денежных средств на ИИС;

- Два заявления: одно на обслуживание на финансовых рынках, другое на обслуживание депозитного договора.

Возвратные средства должны поступить на указанные в заявлении реквизиты в течение полугода. Обратите внимание, документы на возврат вычетов подаются после окончания налогового периода.

Для получения возвратных средств по счету типа Б клиенту необходимо предоставить брокеру подтверждение того, что за весь период действия договора, минимальный срок которого 3 года, он не получал налоговых вычетов.

Для этого инвестору нужно обратиться в налоговую инспекцию и получить требуемую справку. После получения подтверждающего документа инвестиционная прибыль выплачивается вкладчику в полном объеме, без удержания НДФЛ.

Условия и тарифы ИИС ВТБ

Основные условия, которые предлагает брокер ВТБ для потенциальных инвесторов, желающих открыть индивидуальный инвестиционный счет:

- Для открытия ИИС в ВТБ не установлены ограничения на минимальную сумму первоначального взноса. Размер инвестиций клиент выбирает самостоятельно.

- Приемлемая стоимость за ведение индивидуального инвестиционного счета.

- За депозитарное обслуживание клиенту придется заплатить символичную комиссию 150 рублей. Для акционеров банка эта сумма уменьшается до 105 руб.

Обратите внимание, удержание происходит в месяц совершения сделки.

- Если на ИИС не происходит движения финансовых средств, то тариф не оплачивается. Более подробную информацию о тарифах можно получить на официальном сайте broker.vtb.ru.

- Комиссия брокера считается в процентном соотношении от оборотных средств. Проценты прописаны в условиях тарифного плана. По состоянию на начало 2020 года для тарифа «Инвестор стандарт» установлен процент в размере 0,0413, для тарифа «Инвестор привилегия» – 0,03776.

Как пополнить ИИС ВТБ?

Существует несколько способов, чтобы пополнить ИИС ВТБ:

- Классический внутрибанковский перевод;

- Переводом со счета стороннего банка;Но счет непременно должен быть открыт на имя инвестора.

- Через банкомат или кассу.Внесенные средства поступают сначала на мастер-счет, затем их можно перевести на брокерский счет. Эта операция выполняется клиентом самостоятельно в личном кабинете.

Плюсы и минусы ИИС ВТБ

Как любой финансовый продукт индивидуальный инвестиционный счет в ВТБ имеет как свои плюсы, так и минусы. К плюсам можно отнести:

- Доступный и понятный интерфейс личного кабинета;

- Для совершения сделки не требуются никаких дополнительных программ, все происходит прямо в личном кабинете инвестора;

- Регулярные дивиденды, которые зачисляются на мастер-счет. Поступившие средства можно перевести на ИИС или обналичить для дальнейшего личного пользования.

Минусы:

- Гражданам, не являющимся клиентами банка ВТБ для открытия ИИС необходимо посещать офис финансовой организации лично, а иногда и несколько раз;

- Отсутствие доступа к торговым площадкам Санкт-Петербургской биржи;

- Мало квалифицированных сотрудников, обладающих полной информации о банковском продукте ИИС, и из-за этого решения возникающих проблем затягивается;

- Режим маржинального кредитования не отключается.

Видео:Как открыть брокерский счет онлайн через ВТБ ОнлайнСкачать

Иис в втб24. пошаговая инструкция | индивидуальный инвестиционный счёт (иис)

В нескольких статьях мы опишем пошаговую последовательность действий для открытия ИИС в ВТБ24, а также наполнения своего ИИС финансовыми инструментами: ОФЗ или акциями.

Практика 2016го года показала, что большинство людей, открывающих ИИС, затрудняются в исполнении элементарных действий, и нуждаются именно в пошаговых инструкциях.

Сейчас мы предоставляем именно такой материал.

Итак, ниже вы найдёте инструкции о пошаговых действиях на этапах:

- Открытие ИИС

- Пополнение ИИС

- Покупка ОФЗ (и/или акций) на ИИС

Открытие ИИС

Открытие ИИС начинается с того, что нужно найти ближайшее отделение банка ВТБ24, в котором есть менеджер инвестиционного департамента. Таких отделений не так уж и много.

Звоним по телефону:

«Я бы хотел открыть Индивидуальный Инвестиционный Счёт. Хочу узнать, где находится ближайший ко мне офис ВТБ24, в котором я могу это сделать».

Затем, скорее всего, нас переключат на это ближайшее отделение. Нужно договориться о дне и времени визита.

Документы для открытия

С собой берём паспорт и СНИЛС.

https://www.youtube.com/watch?v=TIXMcwV3vgM

Процедура открытия ИИС в ВТБ24 не из простых. Помимо открытия ИИС нам открывают банковские счета: «мастер-счёт», к которому выдают пластиковую карту, и «текущий» счёт, с которого деньги можно будет переводить на ИИС. Затем подключают систему интернет-банкинга «ВТБ-онлайн».

Если же мы ранее уже пользовались услугами этого банка, то процедура ускорится, т.к. все эти продукты у нас уже, скорее всего, есть. В этом случае вся процедура займёт 20-30 минут.

Если же мы ранее продуктами ВТБ24 не пользовались и у нас нет ни «ВТБ-онлайн», ни карты, то ощутимую часть времени занимает оформление чисто банковских продуктов, а вся процедура займёт уже 50-60 минут.

Документы на руках после открытия ИИС

После окончания процедуры на руках будут следующие документы:

- Заявление клиента на предоставление комплексного обслуживания в ВТБ24

- Заявление на открытие счёта-депо в депозитарии

- Заявление об открытии банковского счёта физического лица

- Заявление на обслуживание на финансовых рынках с ведением Индивидуального Инвестиционного Счёта

- Сведения о банковских реквизитах клиента

- Анкета клиента-физического лица

- Извещение об открытии ИИС

- Пластиковая банковская карта

- Пластиковая скретч-карта с защитным стираемым покрытием, на которой находятся логин и пароль для входа на ИИС

- Конверт с пин-кодом для пластиковой карты

Также у нас должны оказаться следующие логины и пароли:

- Логин и пароль для ИИС на скретч-карте (п. 9 из списка документов):

С другой стороны этой карты под защитным покрытием находятся логин и пароль для доступа на свой ИИС - Пин-код к пластиковой банковской карте в отдельном конверте (п.10):

- Логин-пароль для системы «ВТБ-онлайн». Первичный пароль единожды высылается на мобильный номер, указанный при открытии ИИС. Этот пароль подлежит смене после первого входа. Логин же содержится в документе «Заявление клиента на предоставление комплексного обслуживания в ВТБ24» (п. 1 из списка документов, см. выше):

Пополнение ИИС

Это — самый запутанный и сложный этап, и лучше всего его совместить с открытием ИИС, чтобы инвестиционный менеджер смог помочь и с зачислением денег в том числе. Тем не менее, зачислять деньги теоретически можно из любого отделения банка ВТБ.

Процесс пополнения ИИС состоит из следующих этапов:

- Внесение денег на карточку

- Перевод денег с «мастер-счёта» на «текущий»

- Перевод денег с «текущего» банковского счёта на ИИС

Внесение денег на карточку

Находим банкомат с функцией приёма денег, вставляем карточку, нажимаем «внести наличные» и кладём пачку денег в окно приёма купюр. Банкомат пересчитает купюры, возможно, вернёт обратно те, которые ему не понравились и предложит подтвердить внесение денег на карточку.

Внутрибанковский перевод

Далее понадобится компьютер с возможностью выхода в интернет или смартфон на Android или iOS (Apple). Второй вариант удобнее, но на всякий случай будут описаны оба.

С компьютера

Это может быть как свой собственный ноутбук с возможностью выхода в интернет. Если же у нас нет ноутбука с выходом в интернет, нужно, чтобы нам предоставили для этих целей компьютер одного из менеджеров банка.

Не нужно просить менеджера банка сделать всю последующую процедуру за вас, т.к. не рекомендуется кому-либо сообщать свои данные для входа в систему ВТБ-онлайн (логин и пароль), да и лучше научиться проделывать всю процедуру самому, чтобы понимать, что происходит.

Заходим в систему ВТБ-онлайн по ссылке online.vtb24.ru:

Вводим логин и пароль, который нам выдали. Пароль сразу же попросят сменить, поэтому нужно подобрать новый, при этом он должен состоять исключительно из цифр.

Вход в ВТБ-онлайн подтверждается СМСкой, присланной на телефон, указанный при открытии ИИС:

Сумма, внесённая нами на карточку через банкомат отразится на «мастер-счёте»:

Нужно перевести эту сумму на ИИС. Для этого: 1) выбираем в верхнем меню «переводы», далее «Пополнение брокерского счёта» или же 2) раскрываем подменю «действия по счёту» и выбираем «сделать перевод». После этого мы попадём в меню выбора видов перевода:

Выбираем «Пополнение брокерского счёта», откроется форма платёжного поручения.

https://www.youtube.com/watch?v=-Ysoixwkvxo

Заполняем её: указываем сумму, а также «номер субпозиции»:

Номер субпозиции находится в документе «Извещение об открытии ИИС» в таблице реквизитов, в поле «назначение платежа»:

Нажимаем красную кнопку «Продолжить», а далее система запросит подтверждающий код из СМС, взводим его и нажимаем «Выполнить»:

В течение 5 минут деньги окажутся на нашем ИИС.

Со смартфона

Со смартфона весь процесс выглядит попроще. Надо заранее позаботиться, чтобы приложение уже было установлено на нашем смартфоне перед тем, как мы решим с помощью него пополнять свой ИИС в ВТБ24. Запускаем приложение:

Вводим логин и пароль. Логин содержится в документе «Заявление клиента на предоставление комплексного обслуживания в ВТБ24», а пароль был выслан в виде СМС на мобильный номер вскоре после открытия счетов в ВТБ24. После ввода логина-пароля приложение может задуматься на 10-15 секунд:

При первичном входе, возможно, система попросит изменить первоначальный пароль. Новый пароль должен состоять только из одних цифр.

Далее мы попадём на экран с подтверждением входа. На телефон придёт пароль для подтверждения входа:

После ввода подтверждающего кода, присланного нам по СМС, мы попадём в систему управления нашими банковскими счетами.

Внесённая нами через банкомат сумма отобразится на «мастер-счёте». Нужно нажать кнопку «перевести» и мы попадём в меню платежных операций, в котором надо выбрать пункт «Перечисление средств на брокерское обслуживание»:

Откроется форма платёжного поручения. Заполняем её: указываем сумму, а также «номер субпозиции» (Номер субпозиции берём из реквизитов нашего ИИС, которые указаны в документе «Извещение об открытии ИИС» в таблице реквизитов, в поле «назначение платежа»):

Нажимаем кнопку «Продолжить», затем подтверждаем кодом из СМС нашу операцию. Через 5 минут деньги окажутся на ИИС.

Продолжение: документы от ВТБ24 для налоговой

📺 Видео

Как открыть ИИС в ВТБ?Скачать

ИИС: Тинькофф, Сбербанк или ВТБ? 6 лайфхаков. Где открыть индивидуальный инвестиционный счёт?Скачать

Как открыть индивидуальный инвестиционный счет в «ВТБ 24»Скачать

Как открыть ИИС и брокерский счет ВТБ 2020 Пошаговая инструкцияСкачать

Как открыть индивидуальный инвестиционный счет в «ВТБ 24»Скачать

Как открыть индивидуальный инвестиционный счет в «ВТБ 24»Скачать

Как открыть индивидуальный инвестиционный счет в «ВТБ 24»Скачать

Как открыть индивидуальный инвестиционный счет в «ВТБ 24»Скачать

ВСЕ про ИИС! Стоит ли открывать ИИС в 2023 году? Какой ИИС выбрать. ИИС 3 типа. Как выбрать брокера?Скачать

ИИС или брокерский счёт: что выгоднее? 7 отличий ИИС от брокерского счётаСкачать

Как открыть индивидуальный инвестиционный счет в «ВТБ 24»Скачать

Самый главный минус ВТБ Мои Инвестиции. Вывод денег с брокерского счетаСкачать

Вывод денег с ИИС ВТБ. ИнструкцияСкачать

Как открыть индивидуальный инвестиционный счет в «ВТБ 24»Скачать

Упрощенный вычет на ИИС у ВТБСкачать

Почему я не инвестирую через ИИС? Главный недостаток ИИССкачать