Одним из самых известных банков в России является Тинькофф банк. Он занимает лидирующие позиции по дистанционному кредитованию и выпуску пластиковых дебетовых карт.

Тинькофф банк – это финансовая организация, которая предложила своим клиентам нестандартный вид обслуживания. В стране сложно отыскать отделения этого банка, также в ней нет фирменных банкоматов данного учреждения.

Как на самом деле работает Тинькофф банк, в чем выгода сотрудничества с этой организацией, какие преимущества дает владение дебетовой картой, как ее получить и пополнить, снять наличные, а также о подводных камнях и отзывах клиентов расскажем подробно в нашей статье.

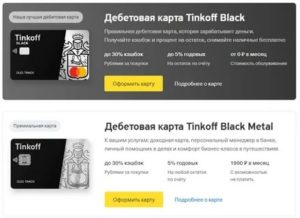

Лучшие карты Тинькофф Банка 2020 года Оформить карту Дебетовая карта Tinkoff Black Оформить карту

- Условия получения дебетовой карты в Тинькофф банке

- Пополнение дебетовой карты

- Снимает с дебетовой карты наличные

- Особенности дебетовой карты

- Достоинства дебетовой карты

- Подводные камни дебетовой карты

- Обзор Тинькофф Блэк плюсы и минусы карты | Дебетовая карта Тинькофф Блэк в чем подвох ❓ | Банки.ру

- Первые шаги

- Итак, начнем

- Деньги за деньги

- За границу

- Аналоги

- Кому может быть интересна эта карта:

- 10 лайфхаков для владельцев карты Tinkoff Black от Тинькофф Банка

- 2. Каждый месяц можно выбирать категории повышенного кэшбэка

- 4. При крупных тратах нужно следить за лимитом кэшбэка

- 5. Можно открыть счёт в 30 валютах и выгодно их обменивать

- 6. Может быть комиссия при снятии наличных за границей

- 7. Можно открыть бесплатную карту для близких

- 8. Можно также поделиться счётом

- 9. Но лучше для членов семьи выбрать отдельную карту

- 10. Можно получить металлическую карту

- Обзор карты Tinkoff Black: условия, проценты и подводные камни 2020

- 💥 Видео

Условия получения дебетовой карты в Тинькофф банке

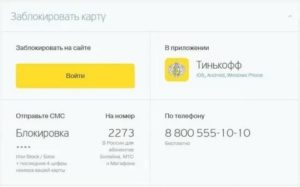

Используя официальный сайт финансовой организации, или дозвонившись на телефон горячей линии банка, есть возможность в самые сжатые сроки стать владельцем дебетовой карты.

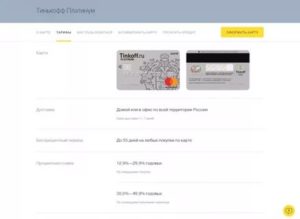

Отзывы клиентов о карточке преимущественно положительные. Она выпускается совместно с двумя главными системами платежей: мастеркард и виза платинум. Счет для клиента по карте будет открыт в рублях, также он может быть в долларах или в евро. Пластик действует в течение 3 лет. После чего карта закрывается или клиент продолжает сотрудничество с банковской организацией.

Оформить дебетовую карту есть возможность, не выходя из дома. Для этого понадобится:

- Доступ в интернет.

- Несколько минут свободного времени.

Стоит отметить, что это очень важное преимущество у карточки. Нет надобности ехать в отделение банка, стоять в очереди, чтобы ее заказать.

К клиенту предъявляются минимальные требования:

- Возраст от 18 лет.

- Паспорт.

Для оформления дебетовой карточки необходимо сделать несколько простых шагов:

- Зайти на официальную страничку банка Тинькофф.

- Понадобится заполнить анкету для получения карточки.

- После этого на указанный номер телефона позвонит сотрудник банка. Он уточнит все предоставленные данные, а также расскажет о том, когда можно будет получить карту. Ее привезут домой или по другому адресу, который указал клиент.

Пополнение дебетовой карты

Внести денежные средства на счет есть возможность несколькими способами. Для того чтобы не платить разные сборы и комиссии, выбирайте один из предложенных вариантов:

- Перевод средств с другой карточки банка-эмитента.

- Можно воспользоваться услугами, которые предоставляют партнеры банка Тинькофф. Это салоны связи МТС, а также Билайн, Связной и Евросеть.

- Деньги переводятся через платежные системы Вебмани или Киви.

- Воспользоваться услугами банковского перевода. Некоторые банки могут взимать за это комиссию.

Внося денежные средства на карту необходимо знать о том, что они зачисляются бесплатно в случае, если сумма не будет превышать 300 тысяч рублей. В обратном случае взимается комиссия 2% с превышающей лимит суммы.

Снимает с дебетовой карты наличные

Довольно часто владельцы дебетовых карт испытывают недовольство при снятии наличных с карточек. На поиски банкомата соответствующего банка иногда тратится немало времени. У клиентов банка Тинькофф подобных трудностей не возникает.

Банкоматов этой финансовой организации нет, но держатели карт могут без труда снять деньги в любом другом аппарате, даже не задумываясь о том, какому банку он принадлежит.

Причина в том, что комиссия при обналичивании средств или не будет взиматься, если это банки-партнеры или снимается в одинаковом размере везде.

https://www.youtube.com/watch?v=muZRTYogPmU

Если необходимо снять деньги в размере от 3000 до 150 тысяч рублей держатели дебетовой карты не заплатят ничего. При снятии денег до 3000 рублей понадобится заплатить еще 90 рублей. Если нужны наличные более 150 тысяч рублей, комиссия составит 2% от суммы.

Особенности дебетовой карты

Для тех, кто задумывается о том, чтобы оформить карту от Тинькофф банка, необходимо узнать о ее особенностях.

- В пластиковую карту встроен чип, это позволяет свести к минимуму риск скиминга. Одним из самых распространенных способов у мошенников является копирование банковских карт.

- У карты есть возможность настроить лимит. Владелец сам будет решать, какая сумма ему понадобится для осуществления расходных операций по карте.

- Возможность использовать технологию 3-D Secure при онлайн платежах. Смысл этой услуги заключается в том, что делая покупки, владелец карты пройдет аутентификацию. Интернет-магазины, которые поддерживают это новшество, пришлют одноразовый код, как подтверждение оплаты за товар. Он придет на телефон владельца карточки в виде смс-сообщения. Для тех, кто не приобретает товары в интернете, можно отключить эту услугу. Активировать услугу можно в любой момент, если возникнет необходимость в виртуальной оплате.

- При смене сим-карты будут заблокированы все одноразовые пароли. В случае если мошенники каким-либо образом завладели симкой владельца дебетовой карточки, чтобы получить доступ к его счету, они не смогут воспользоваться смс с паролями, потому что они не будут им доставлены. Каждой сим-карте присваивается персональный код, это дает возможность понять, делалась ее замена или нет.

- Поддержка услуги счет сейф. На него можно класть определенную сумму, а на карточку переводить по мере необходимости.

Достоинства дебетовой карты

У дебетовой карточки банка Тинькофф много преимуществ, которые давно оценили ее владельцы. Расскажем про ее основные достоинства:

- Выгодное обслуживание. На карте достаточно иметь 30000 рублей, чтобы не отдавать каждый месяц комиссию за обслуживание. Если сумма на счете будет меньше, комиссия составит 99 рублей в месяц.

- Получить дебетовую карту очень быстро и просто. Не нужно ехать в отделение банка, чтобы написать заявление на выдачу карточки. Финансовая организация позволяет оформить дебетовку, заполнив онлайн-заявку. После клиенту привезут карту на дом или в другое удобное для него место.

- Дополнительные карточки предоставляются бесплатно. К одному счету может быть привязано несколько карт на разных держателей. Эта услуга удобна для клиентов, которые ведут общий бюджет. Пластиковую карточку можно завести на каждого члена семьи. Они смогут пользоваться деньгами с общего счета, но только в тех пределах, которые установит владелец дебетовой карты.

- Удобный интернет-банк. В стране нет отделений Тинькофф банка, поэтому все обслуживание дистанционное. Клиенты управляют услугами, воспользовавшись мобильным приложением от финансовой организации.

- Возможность контролировать расходы. Владелец карты может установить лимит на покупки, снятие наличности за день, в месяц, регулировать затраты. Он устанавливает предел расходов по карте, чтобы не иметь возможность потратить больше установленной нормы.

- Все накопления на карточке работают. Средства на счет приносят проценты, которые приравнены к депозитному вкладу. Для эффективности владельцы карт могут открыть счета-сейфы, переводы на них деньги всего одним касанием.

- Чем больше собственник дебетовой карточки расходует, тем больше денег вернется к нему в конце расчетного периода. Не ограничен размер кэшбэка. Важно, что клиент банка получит не бонусы и баллы, а рубли. Каждые 3 месяца предоставляется возможность самостоятельно выбрать категорию кэшбэка, чтобы выгодно экономить.

- Возможность бесплатного обналичивания денег. Снять средства можно в любой точке мира в любом банке. Если не хочется платить комиссию, понадобится учесть размер суммы для снятия и лимит установленный на месяц.

- Пополнять дебетовую карту очень удобно. На нее можно получать заработную плату или пенсию, а также делать переводы на другие карточки, вносить наличность, осуществлять разные финансовые операции с выгодой для владельца.

- Бесконтактные платежи. Карта позволяет совершать покупки в одно касание к терминалу. Ее не нужно отдавать в руки продавцу, вспоминать пин-код. Благодаря современным технологиям дебетовая карта дает возможность платить с телефона.

Подводные камни дебетовой карты

У банковской карточки от банка Тинькофф есть и слабые стороны, недостатки, на которые необходимо обратить внимание и учитывать при использовании.

- Низкий процент, который начисляется на остаток по карточке. Всего 0,5% годовых.

- Требуется совершать не меньше одной операции по карточке каждый месяц.

- Неудобно снимать крупные суммы наличностью в банкоматах. Учитывая, что в некоторых из них за один раз можно получить всего 8 тысяч рублей. Для того чтобы получить приличную сумму, понадобиться обратиться в банк партнер с большим лимитом для снятия денег.

- Чтобы пополнить счет карты в точке Евросети, придется выстоять большую очередь, также необходимо иметь при себе паспорт.

- Если на карточке находится сумма, превышающая 300 тысяч рублей или 10 тысяч долларов, евро, проценты, начисляемые на остаток суммы, станут ниже

Посмотрите похожие материалы

Видео:В чем подвох дебетовой карты Тинькофф Блэк? Подводные камни Tinkoff BlackСкачать

Обзор Тинькофф Блэк плюсы и минусы карты | Дебетовая карта Тинькофф Блэк в чем подвох ❓ | Банки.ру

Banki.ru

Дебетовая карта Tinkoff Black, появившаяся в сентябре 2012 года, до сих пор является одним из фаворитов при выборе пользователей. Споры о ее плюсах, переоцененных плюсах и подводных камнях тоже не утихают. Постараемся разобраться.

Первые шаги

Первая встреча с картой, как правило, позитивна — быстрая и бесплатная курьерская доставка на дом в крупных городах. Заявку можно оставить на сайте, указав день и временной промежуток для получения карты. Когда-то это была уникальная услуга Тинькофф Банка, который строил сеть, не имея ни одного офиса обслуживания, но теперь доставка карт все глубже проникает в банковскую розницу.

К недостаткам, который отмечают держатели карт, можно отнести агрессивный маркетинг. Уже курьер может предложить кредит. Tinkoff Black — часть платформы, на которой продаются кредитные карты, мобильная связь, услуги страхования, брокера. Все это будет вам предложено неоднократно. Если у вас отвращение к кросс-продажам, подумайте тщательно над своим выбором.

Служба поддержки, судя по многочисленным отзывам на форумах, отвечает оперативно и компетентно.

https://www.youtube.com/watch?v=x0x9EcPuDa4

Срок действия карты — пять лет, а не три года, как у большинства карт других банков. Дополнительные карты выпускаются бесплатно.

Переводы на счета в других банках без комиссии, снятие наличных без комиссии и бесплатное пополнение карты с карты другого банка держатели Tinkoff Black чаще всего называют в числе самых привлекательных ее особенностей.

Однако самая большая сложность для новичков — это выучить весь комплекс тарифов, образующих достаточно сложную комбинацию лимитов и переходов от бесплатных операций к платным.

Итак, начнем

Стоимость обслуживания карты составляет 99 рублей в месяц, то есть 1 188 рублей в год. Не самый привлекательный вариант на рынке. Но можно пользоваться и бесплатно, если у держателя карты есть:

1) вклад в банке на сумму более 50 тыс. рублей. Этому условию уже почти семь лет, так как именно вкладчикам банка выдавались первые бесплатные в обслуживании карты Tinkoff Black;

2) кредит в Тинькофф Банке;

3) неснижаемый остаток по карте в расчетном периоде в 30 тыс. рублей. Остатки измеряются в конце каждого операционного дня, и в этот момент сумма должна быть равна лимиту или превышать его. Расчетный период — это месяц, но не календарный, он зависит от того, в какой день месяца вы карту получили;

4) приглашение от друга (которого указываете в заявке на получение карты) — в этом случае банк предоставляет три месяца бесплатного обслуживания.

Если вам недостаточно уведомлений в мобильном приложении и вы хотите получать оповещения об операциях по карте по СМС, банк взимает дополнительную плату в размере 59 рублей. Оплата взимается, если в периоде, за который формируется выписка, услуга действовала хотя бы один день.

Бесплатное снятие в банкоматах — в числе самых популярных озвучиваемых пользователями плюсов. Это преимущество не кажется таким уж актуальным: в крупных городах осталось совсем мало мест, где никак не обойтись без наличных.

Здесь тоже есть подводные камни:

— комиссия за снятие средств в «чужих» банкоматах не взимается при сумме не менее 3 тыс. рублей;

— бесплатно снимать можно не во всех банкоматах (впрочем, «банкоматы-исключения» должны предупредить об этом сообщением на экране);

— лимит для банкоматов других банков — 100 тыс. рублей. Снятие сумм ниже 3 тыс. рублей тоже «карается» — 90-рублевой комиссией;

— за снятие наличных в банкоматах Тинькофф Банка свыше указанной суммы взимается комиссия 2% (минимум 90 рублей).

В мае 2019 года лимит на снятие денежных средств в банкоматах Тинькофф Банка для владельцев Tinkoff Black увеличен со 150 тыс. до 500 тыс. рублей в месяц.

Бесплатны для держателей карты банковские переводы (по реквизитам счета, в том числе по реквизитам счета других банковских карт). Это удобно при оплате счетов ЖКХ. Во многих банках на эти переводы начисляется комиссия.

Комиссии часто можно избежать, если оплачивать услуги на сайтах их провайдеров, но тогда оплата превращается в нудный перебор личных кабинетов на множестве сайтов. Держать этот список в мобильном приложении и платить бесплатно из него гораздо удобнее.

Впрочем, некоторые владельцы карт отмечают, что не смогли найти в предлагаемом списке всех «своих» поставщиков услуг.

Перевод на карту другого банка бесплатен, но в пределах 20 тыс. рублей. Все, что выше, облагается комиссией 1,5%, минимум 30 рублей.

С пополнением карты тоже не все просто. Ничего не стоит пополнение Tinkoff Black переводом с карты другого банка, если этот перевод осуществляется через сервисы «Тинькофф».

На карту можно перевести деньги без комиссии через партнеров банка (например, в сетях «Связной», «Евросеть»), но в пределах 150 тыс. рублей за расчетный период. За пределами лимита — 2% от превышения.

Пополнить через банкоматы Сбербанка, самой массовой их сети, вообще не получится — они не предоставляют такой возможности.

В мобильном приложении можно запомнить все карты (и личные в других банках и других людей, кому регулярно переводятся деньги). В приложении, кроме того, можно настроить многие лимиты (например, на снятие) самостоятельно. Появилось сканирование QR-кода на платежках. Не все крупные банки могут похвастаться этим.

Деньги за деньги

Наиболее противоречивые оценки от пользователей получает программа кешбэка по карте. Предложений вроде бы много, но на деле выгода от них часто оказывается преувеличенной.

https://www.youtube.com/watch?v=mj_ia94rI34

Базовый кешбэк по карте составляет 1%. Но начисляется он не на все покупки. Под исключение попадают оплата услуг мобильных операторов, пополнение электронных кошельков, платежи через мобильный и интернет-банк, оплата ЖКХ. Список таких исключений есть на сайте.

Банк предлагает по карте также варианты повышенного кешбэка. Держатель карты раз в три месяца может выбрать комплект услуг, по которым будет получать 5-процентный кешбэк с каждой покупки.

Еще банк регулярно размещает предложения от партнеров с кешбэком вплоть до 30% (как правило, от 10% до 20%). Однако держатели карт жалуются, что получать повышенный кешбэк не получается.

В категориях, из которых держатель карты может выбирать 5-процентный кешбэк, редко, по их мнению, попадаются ходовые варианты, такие как «Супермаркеты», «Аптеки» или «Кинотеатры».

С еще более высоким возвратом похожая история: партнеры чаще продвигают экзотические и дорогие услуги. Впрочем, некоторые держатели карт предлагают не ныть, а почаще изучать предложения в мобильном приложении — тогда и уровень возврата вырастет.

Например, более 250 регулярно обновляющихся предложений в виде кешбэка до 30% надо активировать (это можно сделать и в течение пяти дней после факта оплаты), эти начисления в истории платежей будут отмечены знаком «корона».

Держатель карты для получения заметной выгоды должен испытывать неподдельный интерес к поиску выгоды и быть достаточно дисциплинированным, чтобы регулярно изучать перечень предложений.

Но, сколь искушенным бы ни был клиент Tinkoff Black, максимальная сумма кешбэка ограничена сверху и составляет 3 тыс. рублей в месяц (для кешбэка в 1% и 5%) или 6 тыс. рублей (для спецпредложений) в месяц.

Кроме того, многие держатели карт упоминают об одной чисто математической особенности. Кешбэк начисляется на сумму покупки с шагом 100 рублей.

При стоимости покупки, условно, 99, 199 или 299 рублей округление производится до ближайшей сотни «вниз», и в первом примере он будет равен 0.

Плюсы, конечно, тоже есть. Кешбэк Tinkoff — это реальные деньги, а не баллы, обставленные ограничениями по использованию. В конце каждого расчетного периода, в момент предоставления выписки, кешбэк поступает на счет. Причем это происходит до момента списания платы за обслуживание.

Так как базовый 1-процентный кешбэк начисляется почти за все покупки, то для компенсации платы за обслуживание надо потратить за расчетный период 9 900 рублей.

Если вы не снимаете все деньги с карты в банкоматах, а активно ее используете для оплаты товаров и услуг, это абсолютно рядовая сумма.

Хвалят держатели карты и систему оповещения о получении кешбэка и разных его вариантов в мобильном приложении: все наглядно.

Получение дохода со своих средств на счете тоже обставлено условиями. На остаток до 300 тыс. рублей при условии покупок от 3 тыс.

рублей за расчетный период можно получать 6% годовых (проценты рассчитываются по остатку в конце каждого операционного дня, после 300 тыс. проценты снижаются).

Эта сумма при паре-тройке десятков тысяч рублей, которые лежат на карте у значительного числа держателей, тоже не поражает воображение.

Есть предложения с улучшенными условиями. Например, в этом году новые держатели карт могли получать до 10% на средства на счете. Банк предлагает таким клиентам овердрафт (то есть можно ненадолго уйти в «минус»).

Он будет рассчитан, если такая заявка поступит от клиента. Решение по заявке принимается на основании кредитного скоринга, а значит и результаты его (дать или не дать клиенту возможность овердрафта и в каком размере).

За границу

Есть несколько особенностей, делающих Tinkoff Black удобной для использования за границей. В первую очередь введенная относительно недавно мультивалютность.

При оплате покупок за рубежом в редких валютах типа южнокорейской воны или турецкой лиры банки проводят двойную конвертация: сначала пересчет в доллары или евро, а затем уже в рубли.

Курс при этом чаще всего непривлекательный, и сама сделка проводится с заметным опозданием, не в момент покупки.

Это чревато серьезными потерями в момент скачков курса рубля, причем даже если вы тратили за день или два до него.

https://www.youtube.com/watch?v=kvtlV7Urk9Y

Если держатель карты выезжает за границу редко, например в отпуск, то обычно он мирится с этим повышенным расходом, отпуска сами по себе чаще всего праздник для «внутреннего транжиры».

Но часто выезжающие за границу стараются решать проблему — например, заводят себе несколько карт в разных валютах, чтобы следовать правилу «всегда расплачивайтесь в валюте покупки». Это, конечно, не оптимальное решение — приходится дробить и обороты, что чревато ухудшением условий обcлуживания.

Предложив решение этой проблемы, стартап Revolut, например, за четыре года вырос в цифровой банк стоимостью 1,7 млрд долларов.

В октябре 2018 года Тинькофф Банк запустил возможность открывать счета дебетовой карты Tinkoff Black сразу в 30 валютах. К прежним четырем валютам прибавили, скажем, интересные туристам тайский бат, чешскую крону, турецкую лиру, китайский юань, грузинский лари.

Переключить карту на нужный валютный счет можно в личном кабинете на сайте Tinkoff.ru, в мобильном приложении или обратившись в службу поддержки. Переключение и обслуживание даже нулевых счетов бесплатно.

Его можно применять и при покупках на сайтах за границей. Кстати, кешбэк по мультивалютной Tinkoff Black начисляется отдельно на каждый счет, с которого совершались покупки за расчетный период, по каждой валюте есть свои ежемесячные лимиты.

Это не самый удобный вариант, но мультивалютность того стоит.

Еще одним удобным сервисом для путешественников всегда была горячая линия для бесплатных звонков из-за границы.

Аналоги

На рынке появились похожие предложения, но с более выгодными условиями. Например, карта «Польза» от ХКФ Банка требует значительно меньший неснижаемый остаток — 10 тыс. рублей. Остальные условия, хотя и явно конкурируют с условиями Tinkoff Black, уже не настолько кардинально отличаются, и есть ли разница — можно будет понять только при ежедневном использовании.

Кому может быть интересна эта карта:

— положительный остаток у вас на карте редко опускается ниже 30 тыс. рублей.

Получается, что вы житель большого города, не сильно закредитованный, получающий или переводящий зарплату на эту карту (стоит напомнить, что «зарплатное рабство», то есть привязка к определенному банку по выбору руководителей компании, официально и прямо отменено) и оплачивающий картой максимально возможное количество покупок, не снимая их в банкоматах;

— у вас хороший уровень дохода и вы ведете активную социальную жизнь (передвижения не ограничены маршрутом «работа — дом»);

— вы активно отслеживаете акции и спецпредложения;

— вы часто выезжаете за границу или активно выбираете лучшие предложения в большом числе иностранных интернет-магазинов.

Сергей КАШИН, Banki.ru

Видео:Дебетовая карта Тинькофф Блэк — вы точно не знали этого! ЧЕСТНЫЙ обзор! В чем подвох Tinkoff BlackСкачать

10 лайфхаков для владельцев карты Tinkoff Black от Тинькофф Банка

Обслуживание карты стоит 99 ₽ в месяц (1188 ₽ в год).

Бесплатно можно обслуживаться, если выполнять одно из этих условий:

- иметь вклад или кредит в Тинькофф Банке на сумму от 50 тысяч ₽;

- хранить на карте как минимум 30 тысяч ₽ в течение месяца.

Есть ещё один вариант, предусматривающий бесплатное обслуживание — переход на тариф 6.2. Для перехода на тариф 6.2 нужно обратиться в службу поддержки банка — через чат в приложении или по телефону.

Если тратить по карте от 3 тысяч ₽ в месяц, то по тарифу 6.2 банк будет начислять 5% годовых на остаток (4% с 22 мая 2020 года) на счёте в пределах от 100 до 300 тысяч ₽ . По «классическому» плану 3.0 нет нижней границы для остатка — 5% (4% с 22 мая 2020 года) начислят и на 10 тысяч ₽. А вот верхний предел такой же — 300 тысяч.

Найти карту другого банка

https://www.youtube.com/watch?v=ZbqB8VVNwK8

Калькулятор дебетовых карт

2. Каждый месяц можно выбирать категории повышенного кэшбэка

За обычные покупки банк возвращает 1% от потраченной суммы. Но каждый месяц можно выбрать три категории из пяти, по которым будет начисляться повышенный кэшбэк — 5%. Категории для каждого человека подбираются индивидуально. Это могут быть, например, аптеки, транспорт, супермаркеты, одежда и обувь, рестораны и так далее.

Найти их можно в приложении через раздел «Ещё» -> вкладка «Повышенный кэшбэк».

Повышенный кэшбэк начисляется при сумме покупок от 20 ₽. Если не выбрать категорию кэшбэка, то он начисляться не будет.

Возможность выбора новых категорий повышенного кэшбэка появляется в последний день каждого месяца. Например, 31 мая можно выбрать категории на июнь.

Чтобы получить максимум кэшбэка — выбирайте категории, в которых вы тратите больше всего денег.

Ещё Тинькофф начисляет бонусы за покупки у партнёров. Там кэшбэк может достигать 30%. Найти такие предложения можно через приложение банка в разделе «Ещё» (справа внизу экрана) -> раздел «Бонусы» -> вкладка «Спецпредложения».

Не забывайте, что кэшбэк из раздела «Спецпредложения» нужно активировать перед оплатой. Иначе она пройдёт как обычная покупка.

Кэшбэк начисляется рублями, а не бонусами или баллами. Деньги возвращаются на счёт по итогам месяца. Их можно снять через банкомат или потратить по карте.

Читайте по теме: 10 лайфхаков для пользователей Тинькофф банка

За обычные покупки банк начисляет 1% от потраченной по карте суммы. На практике это 1 ₽ с каждых 100 ₽ в чеке. Но стоит учитывать, что кэшбэк начисляется только с каждых полных 100 ₽. Если сумма меньше, то бонуса не будет. Например, банк не начислит кэшбэк за покупки на 10, 20, 50 и 99 ₽. Если сумма покупки будет 199 ₽, то кэшбэк составит 1 ₽.

В реальной жизни покупки редко будут равны сумме, кратной 100 ₽, и часть кэшбэка с потраченных за месяц денег вы не получите. Так что мелкие покупки с чеком до 100 ₽ лучше оплачивать другой картой, по которой есть бонусы за такие операции. Например, картой «Польза» от Хоум Кредита.

4. При крупных тратах нужно следить за лимитом кэшбэка

Максимальная сумма кэшбэка в обычной и повышенной категориях покупок ограничена 3000 ₽ в месяц. Чтобы получить эти деньги за обычные покупки, нужно потратить 300 тысяч ₽, а если тратить только в выбранных категориях с кэшбэком 5%, то потребуется всего 60 тысяч ₽. За большие траты кэшбэк начисляться не будет.

Максимальный размер бонусов за покупки у партнёров может составлять 6000 ₽ в месяц.

Итого каждый клиент может возвращать до 9000 ₽ кэшбэка каждый месяц. Как только у вас закончился лимит кэшбэка по карте Tinkoff Black, начинайте тратить деньги по другой карте с бонусами.

| За обычные покупки | 1% | До 3 тысяч ₽ в месяц |

| За покупки в выбранной категории | 5% | До 3 тысяч ₽ в месяц с учётом кэшбэка за обычные покупки |

| За покупки у партнёров | До 30% | До 6 тысяч ₽ в месяц |

5. Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

https://www.youtube.com/watch?v=ga2_vSb4j-g

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Банк позволяет без комиссии снимать от 3 до 100 тысяч ₽ «в любых банкоматах по всему миру». Но это не всегда работает за границей, где нужно снять местную валюту. Иногда комиссию может взять иностранный банк, через банкомат которого снимаются наличные.

В разделе «Помощь» на сайте Тинькофф есть пояснение: «Иностранные банкоматы могут брать свою комиссию, к сожалению, с этим мы ничего поделать не можем».

Избежать комиссии помогут такие советы:

- выбирайте банкоматы крупных и известных банков;

- если банкомат предупреждает о комиссии, то попробуйте найти другой;

- найти банкомат, который не берёт комиссию, можно на сайте Тинькофф Банка или через его приложение (на главном экране выбрать «Ещё», затем «Инфо» и опцию «Банкоматы»).

7. Можно открыть бесплатную карту для близких

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту».

Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта.

После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

- Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

- Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

- Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

- кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

- 5% (4% с 22 мая 2020 года) на любой остаток (у обычной — до 300 тысяч ₽);

- переводах на карты другого банка до 50 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

- туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц или хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Читайте по теме: 9 лайфхаков для владельцев карты Momentum от Сбербанка

Максим Глазков

Видео:ТИНЬКОФФ БЛЭК - ЛУЧШАЯ ДЕБЕТОВАЯ КАРТА ИЛИ ВСЕ ЖЕ ЕСТЬ ПОДВОХ? ОБЗОР С ТАРИФАМИ И УСЛОВИЯМИСкачать

Обзор карты Tinkoff Black: условия, проценты и подводные камни 2020

Привет! Дебетовой картой Тинькофф Блэк я пользуюсь уже несколько месяцев. За это время я смог составить собственное мнение об этом банковском продукте и сейчас я поделюсь им с вами.

Это будет простенький обзор условий и личный опыт. Давайте начинать!

💥 Видео

Карта Тинькофф Блэк: плюсы и минусыСкачать

🔥 Тинькофф Black уже не та? Стоит ли оформлять Тинькофф Блэк в 2024 годуСкачать

В чем подвох Тинькофф Блэк? Все плюсы и минусы картыСкачать

Тинькофф Блэк: Обзор дебетовой карты. Мой кэшбэк за месяцСкачать

Вся правда о Тинькофф Блэк! Плюсы, минусы и подвохи дебетовой карты Tinkoff BlackСкачать

Обзор дебетовой карты Тинькофф Блэк в 2024 году: условия использования, тарифы и кэшбэкСкачать

ТИНЬКОФФ БЛЭК - Лучшая Дебетовая Карта в 2023? Стоит Ли Оформлять Карту Tinkoff? Подводные камни.Скачать

🔥 Мнения и отзывы о дебетовой тинькофф блэк #тинькоффбанк #tinkoff #тинькоффблэкСкачать

ТИНЬКОФФ БЛЭК ДЕБЕТОВАЯ КАРТА ОБЗОР TINKOFF BLACKСкачать

Не попадайте в ловушку: 8 скрытых нюансов карты Тинькофф Блэк!Скачать

Tinkoff Black Premium и Tinkoff Platinum Premium. Премиальные металлические карты ТинькоффСкачать

Дебетовая карта Тинькофф Блэк обзор, отзыв, плюсы и минусы Tinkoff BlackСкачать

Что лучше: дебетовая карта Тинькофф Блэк или карта от Сбербанка?Скачать

Дебетовая карта Тинькофф Блэк отзывы спустя год использованияСкачать

Тинькофф блэк металл: Премиальное обслуживаниеСкачать

Карта физического лица Тинькофф Блэк - отзывы. Что нужно знать и как оформить правильно?Скачать

💳 ПОЛНЫЙ ОБЗОР ТИНЬКОФФ БЛЭК 2023 / УСЛОВИЯ, НЮАНСЫ, ПЛЮСЫ И МИНУСЫ КАРТЫСкачать