Проблема получения жилья остается актуальной. Имеющихся денег обычно недостаточно, чтобы улучшить свои условия проживания, приобрести желаемый объект недвижимости.

Именно поэтому оптимальным решением становится получение кредита. Сегодня мы рассматриваем именно жилищный кредит от Сбербанка, который не стоит путать с привычными ипотечными программами.

Выясним его отличительные черты, важные нюансы и особенности, базовые программы.

- Отличие ипотеки от жилищного кредитования в Сбербанке

- Жилищная программа от Сбербанка 2019

- Приобретение готового жилья

- Покупка недвижимости в новостройке

- Программа ипотека плюс материнский капитал

- Жилищная ипотека на строительство нового жилья

- Особые условия по военному кредитованию в Сбербанке

- Программа кредитования на загородную недвижимость

- Требования к заемщику

- Документы

- Реструктуризация задолженности

- Жилищный кредит в Сбербанке

- Требования к заёмщикам

- Подготовительный этап

- Параметры жилищной ссуды

- Реструктуризация задолженности по займу

- Жилищный кредит в Сбербанке: получение, заполнение анкеты и отзывы

- Процентные ставки

- Онлайн-заявка на жилищный кредит

- Калькулятор кредита на жилье в Сбербанке

- Условия жилищного кредита в Сбербанке

- Кредит на вторичное жилье в Сбербанке

- Требования к заемщикам

- Документы для заявки

- Отзывы

- Жилищный кредит от Сбербанка: условия и ставки в 2020 году — Портал юридической поддержки населения

- Какие ипотечные предложения существуют

- Условия и процентные ставки по жилищным кредитам

- Надбавки и скидки к процентным ставкам

- Какие документы потребуются

- Инструкция по оформлению ипотечного кредита

- Как взять кредит под недвижимость в Сбербанке

- 🎬 Видео

Отличие ипотеки от жилищного кредитования в Сбербанке

Начнем с обозначения границы между жилищным кредитом и ипотекой. Важно разобраться в самих понятиях, прежде чем изучать вопрос более глубоко. При ипотечном кредитовании заемщик становится полноправным собственником объекта недвижимости только после полного погашения долга перед банком. До этого момента собственником является банк, а объект недвижимости остается обремененным.

Еще один отрицательный фактор – наличие залога. Часто при ипотечном кредитовании объект недвижимости (в котором заемщик проживает) становится залоговым имуществом. Если идут просрочки платежей, человек не справляется со своими финансовыми обязательствами, его могут лишить недвижимости.

Жилищный кредит представляет собой средства, которые банк выделяет заемщику на недвижимость. Они могут расходоваться на улучшение жилищных условий, на приобретение дома или квартиры. Также их тратят на реконструкцию, ремонтные работы, достраивание второго этажа.

Обязательно потребуется залоговое имущество. В его роли могут выступить транспортные средства, другие объекты недвижимости, а также дорогостоящие ювелирные изделия. Здесь есть важный момент: даже если заемщик не будет справляться со своими обязательствами, он не потеряет в счет долга свое жилье.

Жилищная программа от Сбербанка 2019

Именно Сбербанк по праву считают наиболее стабильной финансовой организацией, он заслужил доверие экспертов. И на достаточно выгодных условиях здесь предоставляется жилищный кредит. Программ действует несколько. Можно узнать условия, процентные ставки и денежные эквиваленты более подробно, если воспользоваться ипотечным калькулятором на сайте.

Практически все программы имеют значительный срок в 30 лет. Традиционно минимальной суммой такого кредита является 300 тысяч. Военная ипотека выдается на максимальный срок в 20 лет.

Важное уточнение: средства выдаются исключительно на приобретение жилья, которое находится на территории РФ.

Приобретение готового жилья

Когда принимается решение купить вторичное готовое жилье, условия будут немного отличаться. Тут заемщику понадобится подобрать объект недвижимости на рынке. В процессе подписания документов в банке уже оформляют залог. Затем кредитор получает деньги на частичную оплату объекта недвижимости.

Вот какие особенности такой программы кредитования:

- Срок до 360-ти месяцев;

- Сумма от 300 тысяч рублей, максимум составляет 85% от рыночной стоимости жилья;

- процентная ставка стартует с отметки 9,7%;

- первый взнос составляет 15%.

Ставка будет повышаться при наличии некоторых факторов: нет зарплатной карты в банке, заемщик отказался от страхования. Есть и льготные условия. Так, процентные ставки снижают для молодых семей. В такой семье хотя бы один из супругов должен быть младше 35-ти лет.

Покупка недвижимости в новостройке

Лучше всего приобретать квартиры, дома у застройщика, который уже прошел аккредитацию в банке. Такой подход позволит существенно сэкономит время, а также деньги. Там все документы по строительству уже прошли тщательную проверку, в банке не сомневаются в благонадежности застройщика. Еще один плюс: часто при таких партнерских соглашениях обеспечивается и льготная процентная ставка.

https://www.youtube.com/watch?v=31MU9c7Rq_0

Остановимся на ключевых условиях жилищного кредитования при покупке строящегося объекта:

- Срок до 360-ти месяцев. В рамках партнерской акции максимум составляет 144 месяца;

- Максимум кредита – 85% от цены квартиры;

- Минимальная сумма – 300 тысяч;

- Нужно внести первый взнос, минимум 15%;

- Залогом становится квартира. Можно заложить и собственную недвижимость;

- Средства выдаются сразу или двумя траншами;

- Процентная ставка минимум 7,5% в рамках субсидирования.

- Страхование жизни является добровольным.

Программа ипотека плюс материнский капитал

С 2018-го года открыта программа с субсидированием, которая ориентирована на семьи с двумя и более детьми. На данный момент срок до 2022-го года: на его протяжении можно подавать документы, чтобы возмещать проценты.

В рамках данной выгодной программы жилищного кредита заемщикам можно платить всего 6% годовых, разницу в процентах будет выплачивать государство. Такой механизм работает не только при заключении нового ипотечного договора, но и при рефинансировании старой ипотеки.

Понадобится внести первоначальный взнос в размере 20% от цены жилья. Максимальный займ составляет 3 миллиона рублей. И здесь финансовая защита жизни уже становится обязательной. При рождении второго ребенка льготный период составит 3 года, при появлении третьего – целых 5 лет.

Жилищная ипотека на строительство нового жилья

Хорошее решение – принять участие в выгодной программе жилищного кредитования, если вы решили возвести самостоятельно частный дом. Их строят на своих участках, приобретают землю под них.

Тут уже нужно сделать первый взнос в 25% от запланированной стоимости строящегося дома. Минимальная процентная ставка составит 10,6%. Если есть субсидии, она может снизиться до 9%.

Важное замечание! Обязательно должно быть на руках официальное разрешение на строительство данного объекта недвижимости. Только с ним можно подавать заявку на жилищный кредит.

Особые условия по военному кредитованию в Сбербанке

Военную ипотеку оформляют для покупки строящегося, готового объекта. Максимальный срок выплаты здесь составляет 240 месяцев. Внести нужно минимум 15%. Стартовая сумма займа – 300 тысяч, максимальная – 2 398 000 рублей.

При выдаче такого кредита объект недвижимости находится под двойным обременением: Министерством Обороны и банком. Страхование оформляется по желанию.

Программа кредитования на загородную недвижимость

Выдаются средства на покупку, возведение дачных домов, загородной недвижимости. Первоначальный взнос здесь составляет 25% от цены объекта. Процентная ставка – минимум 10,1%. Такая небольшая ставка доступна держателям зарплатных карт Сбербанка, которые оформили страхование жизни.

Удобно, что при общей сумме кредита менее 1,5 миллионов можно получить средства благодаря поручительству физического лица. Когда сумма выше, понадобится залоговое имущество.

Требования к заемщику

Каждый гражданин РФ, возраст которого от 21-го до 75-ти лет, может получить такой жилищный кредит. Люди с небольшим доходом сумеют взять кредит с созаемщиками. Пенсионерам дополнительно нужна справка, выдаваемая органами социальной защиты.

Документы

В первую очередь необходима регистрация на территории страны, паспорт гражданина РФ. На последнем месте нужно работать минимум полгода. Платежеспособность заемщика подтверждается справкой о доходах по форме 2-НДФЛ.

Реструктуризация задолженности

В сложных жизненных ситуациях необходимо принимать правильные решения. Если по объективным причинам нет возможности вовремя погашать кредит, нужно незамедлительно обратиться в банк и попросить провести реструктуризацию кредита.

При наличии аргументов (это может быть справка о снижении заработной платы, о понижении в должности, о сокращении) банк всегда идет на компромисс и предлагает более приемлемые условия кредитования. В результате долг не будет расти.

(4 4,75 из 5)

Загрузка…

Видео:ИПОТЕКА не нужна! Что нужно знать, прежде чем брать КРЕДИТ? | Рыбаков разоблачениеСкачать

Жилищный кредит в Сбербанке

Для многих молодых семей собственное жильё остаётся несбыточной мечтой. Низкие зарплаты не дают возможности гражданам купить квартиру за счёт собственных накоплений. Единственным выходом в этой ситуации становится жилищный кредит от Сбербанка. Ипотечная ссуда даст возможность молодым людям приобрести жилплощадь и жить независимо от родителей.

Требования к заёмщикам

Кредитный комитет предъявляет высокие требования к потенциальным получателям ссуды. Заключение ипотечного договора предполагает наличие созаёмщика (в этой роли обычно выступает супруг должника). К нему предъявляются те же требования, что и к титульному заёмщику. Клиент должен соответствовать следующим критериям:

- Устойчивое материальное положение;

- Наличие крупной собственности (квартира, машина т. д.);

- Отсутствие проблем с законом;

- Низкая долговая нагрузка;

- Удовлетворительная кредитная история;

- Наличие залогового имущества.

Рассмотрение заявки осуществляется только при наличии полного комплекта документов (паспорт, справка 2-НДФЛ, трудовая книжка). В банке существует негласный запрет на выдачу крупных сумм государственным чиновникам, предпринимателям, адвокатам и риелторам. Определённые сложности при оформлении могут возникнуть у пожарных, спасателей и других граждан, чья профессия связана с постоянным риском.

Подготовительный этап

Ипотечный заём — это серьёзное испытание для семейного бюджета. Перед оформлением договора человек должен трезво оценить свои финансовые возможности.

Для этого следует воспользоваться компьютерной программой, предназначенной для ведения домашней бухгалтерии.

Нужно подсчитать свои ежемесячные доходы и расходы и определиться с тем, сколько денег вы сможете выделять на погашение ежемесячного ипотечного взноса.

https://www.youtube.com/watch?v=vKTcbGapRU4

Стоит задуматься о дополнительных источниках дохода. Нужно иметь определённые финансовые резервы на случай возникновения форс-мажорных обстоятельств.

После оценки состояния семейного бюджета нужно зайти на сайт банка и ознакомиться с условиями, на которых предоставляется ссуда.

Особое внимание следует уделить пунктам, которые влияют на величину процентной ставки. Скидки предоставляются в следующих ситуациях:

- Заёмщик является участником зарплатного проекта;

- Ссуду получает молодая семья (оба родителя младше 35 лет);

- Сделка регистрируется электронным образом (Росреестр и МФЦ клиент не посещает);

- Клиент страхует свою жизнь и здоровье (обязательным условием снижения ставки является покупка полиса в компаниях, аккредитованных Сбербанком);

- Покупка недвижимости осуществляется при помощи сервиса Домклик.

Будущему заёмщику следует скачать и прочитать анкету, которая требуется для подачи заявки. На сайте финансовой компании можно загрузить ипотечный договор, в котором указаны существенные условия сделки. Если у потенциального клиента возникли вопросы после прочтения документа, то нужно задать их менеджеру до заключения соглашения.

Параметры жилищной ссуды

Ссуда на покупку недвижимости имеет несколько важных характеристик:

- Размер займа (зависит от стоимости приобретаемой недвижимости);

- Процентная ставка (влияет на общий размер переплаты);

- Срок договора (может быть изменён при досрочном погашении ипотеки);

- Величина первоначального взноса (зависит от выбранной программы);

- Необходимость предоставления залогового обеспечения (в качестве залога может выступать ипотечная квартира или иной объект недвижимости, принадлежащий клиенту на праве собственности);

- Особые условия (заём предоставляется отдельным категориям граждан).

Объект залога подлежит обязательному страхованию от риска повреждения или утраты (данная норма не относится к земельным участкам). Первоначальный взнос по займу может быть погашен за счёт государственных субсидий, материнского капитала или собственных сбережений клиента. Большая часть ипотечных займов предоставляется в рублях.

Реструктуризация задолженности по займу

Срок ипотечного договора может достигать 30 лет. За это время у многих граждан возникают финансовые трудности. Причинами реструктуризации могут быть:

- Значительное снижение доходов заёмщика вследствие потери рабочего места;

- Призыв на действительную военную службу;

- Декретный отпуск;

- Стойкая утрата трудоспособности (инвалидность) или временные проблемы со здоровьем.

Реструктуризация задолженности по ипотеке начинается с подачи заявления и необходимого пакета документов. Все финансовые проблемы человека должны быть подтверждены соответствующими бумагами. В случае одобрения заявки банк изменит график погашения задолженности и подготовит дополнительное соглашение к договору займа. Возможны следующие варианты реструктуризации:

- Изменения валюты (задолженность конвертируется в рубли). Данный метод особенно актуален в период экономического кризиса, когда курс иностранной валюты начинает быстро расти;

- Уменьшение суммы ежемесячного платежа и увеличение срока договора;

- Временная отсрочка платежа.

Клиент может подать заявление не только в офисе банка, но и воспользоваться удалёнными каналами передачи документов. Реструктуризация негативно влияет на кредитную историю.

Даже небольшая отсрочка платежа может быть причиной отклонения поданных заявок.

В некоторых случаях банк оказывает помощь в трудоустройстве и подбирает вакансии для своих должников (Сбербанк тесно сотрудничает с центром занятости населения и рекрутинговыми агентствами).

Заёмщик должен понимать, что отсрочка платежа не уменьшает общую сумму выплат по ипотеке. Увеличение срока погашений займа приводит к дополнительному начислению процентов и штрафных платежей. Уменьшить общую переплату по займу можно только путём досрочного погашения.

Ежемесячно аннуитетными платежами в соответствии с графиком платежей. Какую комиссию я должен заплатить Банку за предоставление кредита? Комиссия за выдачу кредита отсутствует. Можно ли оформить квартиру, купленную в кредит, в общую собственность? Да, приобретенная квартира может быть оформлена в общую собственность:

- созаемщиков;

- заемщика и членов его семьи (детей и родителей);

- созаемщика и его супруги, а также членов его(их) семьи (детей и родителей супругов).

Будет ли квартира, приобретенная по ипотеке, находиться в залоге у Банка? Да, приобретаемый объект недвижимости находится в залоге у Банка до момента полного погашения кредита (в случае если условия предоставления кредита предусматривают оформление кредитуемого объекта недвижимости в залог). В рамках программ «Приобретение готового жилья», «Приобретение строящегося жилья» возможно оформление в качестве обеспечения по кредиту как залога приобретаемой квартиры, так и залога уже имеющейся квартиры. Может ли Банк предоставить кредит без учета платежеспособности? Нет, максимальная сумма кредита может быть определена только исходя из платежеспособности заемщика/созаемщиков. При этом в качестве созаемщиков по кредиту могут выступать физические лица в количестве не более трех человек. Какую максимальную сумму кредита может выдать Банк? Сумма кредита определяется на основании вашей платежеспособности и зависит от предоставленного обеспечения, при этом она не может превышать установленных Банком максимальных значений в соответствии с условиями выбранного Вами кредита. Есть ли возможность как-то снизить процентную ставку? Да, возможность понижения процентной ставки предусмотрена для кредита, в соответствии с условиями которого предусмотрена ипотека кредитуемого объекта недвижимости, после надлежащего оформления которой, а также страхования кредитуемого объекта недвижимости в пользу Банка, ставка может быть снижена. Подробную таблицу процентных ставок вы можете посмотреть на сайте Банка. От чего зависит процентная ставка по кредиту? Ставка зависит от вида и срока кредита, размера первоначального взноса, а также от категории, к которой относится клиент Банка. Где я могу получить жилищный кредит? Получить кредит можно в филиале Банка по месту регистрации заемщика или одного из созаемщиков, по месту нахождения кредитуемого Объекта недвижимости. А если вы работаете на предприятии, аккредитованном или обслуживаемом Банком в рамках «Зарплатного проекта», получить кредит вы можете также по месту нахождения компании-работодателя. Какую недвижимость можно приобрести на деньги, полученные по жилищному кредиту? На кредит Банка вы можете приобрести расположенные на территории Российской Федерации и не обремененные правами третьих лиц квартиру, жилой дом или иное жилое помещение на вторичном рынке недвижимости, а также на первичном рынке недвижимости (новостройка).

Видео:Ипотека Сбербанк Домклик 2024 Электронная регистрация Безопасные расчетыСкачать

Жилищный кредит в Сбербанке: получение, заполнение анкеты и отзывы

В статье мы разберем, как заполнить анкету на жилищный кредит в Сбербанке. Узнаем, какие условия предлагает банк, где взять образец заявления на получение кредита и как воспользоваться калькулятором кредита. Мы подготовили для вас порядок подачи онлайн-заявки на кредит и собрали отзывы заемщиков.

Рано или поздно у любого человека возникает желание решить жилищные проблемы. Конечно, на жилье можно накопить, но это займет не один год. А также не редкость ситуации, когда денег на покупку жилья просто нет, и взять их негде. В таких ситуациях есть выход: обратиться за средствами на приобретение недвижимости в банк и оформить целевой заем.

Сегодня поговорим о том, какие кредитные программы предусмотрены в Сбербанке.

Процентные ставки

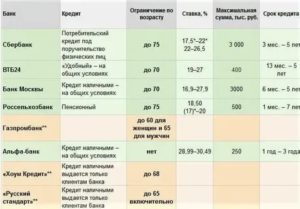

| Кредитная программа | Процентная ставка | Сумма, руб. | Срок, лет |

| Акция на новостройки | от 7,4% | от 300 тыс. | до 30 |

| Приобретение готового жилья | от 8,9% | от 300 тыс. | до 30 |

| Ипотека + мат. капитал | от 8,9% | от 300 тыс. | до 30 |

| Строительство жилого дома | от 10% | от 300 тыс. | до 30 |

| Загородная недвижимость | от 9,5% | от 300 тыс. | до 30 |

| Военная ипотека | от 9,5% | до 2,5 млн | до 20 |

| Жилищный кредит на рефинансирование | от 13,75% | до 80% от оценочной стоимости объекта недвижимости | до 30 |

Онлайн-заявка на жилищный кредит

В Сбербанке вы можете получить одобрение заявки на жилищный кредит без личного посещения офиса банковской организации. Для этого достаточно заполнить онлайн-заявку. Ее форма расположена на официальном сайте банка.

https://www.youtube.com/watch?v=YM1_xuv8cyk

В процессе заполнения выполните следующие шаги:

- Создайте личный кабинет.

- Укажите ваши данные как в паспорте.

- Проставьте дату рождения, номер контактного мобильного телефона, электронную почту.

- Нажмите кнопку «Создать личный кабинет».

- Введите код из СМС, которое будет отправлено на ваш номер.

- Нажмите кнопку «Подтвердить».

- Придумайте пароль, который состоит из 8 символов.

- Поставьте галочку в поле «Подтверждаю».

- Нажмите кнопку «Подтвердить».

- Заполните анкету, следуя подсказкам: укажите ваше семейное положение, наличие несовершеннолетних детей, образование, данные о смене фамилии, являетесь ли вы ИП и имеете ли возможность подтвердить наличие дохода документами, номер телефона работодателя и вид деятельности вашей компании.

- На следующем этапе загрузите необходимую документацию в полном соответствии с требованиями, которые указаны на странице заявки.

- При необходимости нажмите кнопку «Добавить созаемщика», если вы планируете прибегнуть к его помощи.

- После того как внесете всю необходимую информацию, нажмите кнопку «Отправить заявку в Сбербанк».

- Ожидайте звонка от специалиста банковской организации.

Калькулятор кредита на жилье в Сбербанке

Калькулятор позволяет рассчитать:

- сумму кредита;

- размер переплаты;

- ежемесячный взнос;

- процентную ставку по кредиту на покупку жилья.

Кроме того, есть возможность получить жилищный заем по сниженной ставке, если вы готовы застраховать жизнь и здоровье. А также проценты будут меньше за счет электронной регистрации заявки либо вашего участия в акции «Молодая семья».

Отметив в нужных строках эти данные, вы сможете увидеть все изменения условий кредита справа, в цифрах, которые будут отражены на калькуляторе.

Условия жилищного кредита в Сбербанке

Взять кредит на покупку жилья можно на следующих условиях:

- Заем на жилье выдается в рублях РФ.

- За выдачу кредита комиссия не взимается.

- Обеспечением по займу является залог жилья, которое вы приобретаете, либо поручительство физ. лиц + залог другого жилого помещения.

- Приобретаемая недвижимость подлежит страхованию от утраты на весь период действия кредитного договора.

- Имеется возможность приобрести апартаменты, которые находятся на стадии строительства.

- Кредит можно получить и при участии в долевом строительстве.

- Разрешено привлечение созаемщиков с целью получения большей суммы.

- При оформлении кредита на строительство жилого дома обязательно наличие первоначального взноса от 25%.

- Есть возможность получения отсрочки по уплате основного долга либо увеличения срока кредитования (по согласованию с банковской организацией).

- Допустимо досрочное погашение займа без штрафных санкций.

- После того как кредит будет одобрен и получен вами, в дополнение к нему выдается кредитная карта.

- Если вы являетесь военнослужащим, подтверждать платежеспособность не нужно.

- Заявка на жилищный кредит рассматривается 1 — 5 рабочих дней.

- Погашение осуществляется равными платежами каждый месяц.

Кредит на вторичное жилье в Сбербанке

Кредит на покупку вторичного жилья может быть предоставлен, даже если вы не имеете возможности подтвердить доходы и трудовую занятость. В этом случае процентные ставки несколько отличаются от стандартных, а требования к сумме первоначального взноса более жесткие.

При оформлении займа на вторичное жилье может быть использован материнский капитал, а также вы получаете право воспользоваться налоговым вычетом. То есть при покупке квартиры вы сможете вернуть до 260 000 рублей.

Также прочитайте: Кредит под материнский капитал: условия ТОП-10 банков, как получить

Клиентам доступна услуга электронной регистрации сделки. В этом случае специалист Сбербанка готовит и направляет всю документацию в Росреестр в электронном варианте. Росреестр, в свою очередь, приступает к регистрации сделки.

https://www.youtube.com/watch?v=rVtqLeVVkXo

Что касается региона предоставления кредита, то вы сможете получить деньги:

- по месту вашей регистрации;

- по месту, где находится приобретаемый объект недвижимости;

- по месту нахождения организации, в которой вы работаете.

Требования к заемщикам

Перечень требований содержит следующие пункты:

- Вы гражданин РФ.

- На дату заключения договора вы достигли 21 года, но вам нет 75.

- Требования к стажу: не менее полугода по последнему рабочему месту и не менее 12 месяцев общего стажа за последние пять лет.

- Наличие созаемщиков — не более трех, при этом супруг/супруга становится созаемщиком автоматически независимо от платежеспособности и возраста клиента.

- Если вы получаете зарплату на счет в Сбербанке, требования к стажу работы не предъявляются.

Документы для заявки

Для рассмотрения вашей заявки подготовьте:

- Заявление-анкету.

- Паспорт с отметкой о прописке.

- Второй документ, подтверждающий вашу личность (на выбор) — водительские права, удостоверение военнослужащего, СНИЛС, военный билет и так далее.

- Справку 2-НДФЛ/справку о зарплате по форме банка.

- Ксерокопию трудовой книжки, заверенную работодателем/выписку из трудовой книжки.

Если предоставляется залог:

- Свидетельство о праве собственности на залоговое имущество (в оригинале, копию снимают специалисты банка).

- Документ, на основании которого возникло право собственности: договор купли-продажи, договор дарения и так далее.

- Выписку из ЕГРП об отсутствии обременения на недвижимость.

- Письменное согласие супруга/супруги на передачу имущества в залог.

Если вы решили воспользоваться программой «Ипотека + мат. капитал», предоставьте:

- Свидетельство о регистрации брака.

- Сертификат на семейный капитал.

- Свидетельство о рождении каждого ребенка.

Указанный перечень может быть расширен либо сокращен на усмотрение банковской организации.

Отзывы

Предлагаем ознакомиться с отзывами клиентов, уже оформивших жилищный кредит в Сбербанке.

Александр (Москва)

«В 2015 году оформили жилищный кредит на готовый дом. Недавно решили рефинансировать заем, но почему-то везде отказывают.Тогда через форму обратной связи на сайте Сбербанка разместили просьбу снизить ставку по процентам. Банк согласился, за что огромное спасибо».

Сергей (Казань)

«Сегодня оформлял в офисе Сбербанка ипотечный заем — все разъяснила сотрудница банка Анастасия. Положительные отзывы вообще пишу редко, но здесь другой случай. Квалификация у специалиста — высочайшая, объясняет все «от» и «до», отвечает на все вопросы. В принципе, Сбербанку доверял всегда, но сейчас еще больше убедился, что не зря за ипотекой обратился именно сюда».

Руслан (Санкт-Петербург)

«Подавал онлайн-заявку на кредит, чтобы приобрести квартиру в новостройке.

Что могу сказать, Сбербанк тщательно проверяет компанию-застройщика, просит документацию, которые я бы даже не подумал посмотреть, но дело в том, что это делается не для того, чтобы отказать в кредите, а чтобы помочь клиенту избежать возможных проблем.

В итоге ипотеку одобрили, уже заехал в новую квартиру. Думаю, обращусь в банк еще не раз».

Видео:Потребительский кредит в Сбербанк. Условия, ставка, страховка и рекомендации по оформлению кредитаСкачать

Жилищный кредит от Сбербанка: условия и ставки в 2020 году — Портал юридической поддержки населения

(10 5,00 из 5)

Загрузка…

Гражданин РФ, удовлетворяющий определенным требованиям к стажу работы, возрасту и ежемесячному доходу, обладает правомочием получить жилищный кредит от Сбербанка, который выдается на срок до 30 лет и под процентную ставку от 6 % годовых и выше. Разнообразие кредитных предложений позволяет выбрать конкретный продукт “под себя”.

Какие ипотечные предложения существуют

В 2020 году Сбербанком предлагаются следующие ипотечные продукты:

- “Приобретение строящегося жилья” – ипотека по ставке от 8,5 % годовых для приобретения жилья еще на этапе строительства при условии участия в программе субсидирования процентной ставки застройщиками;

- “Приобретение готового жилья” – жилищный кредит на покупку жилья на вторичном рынке у юридического или физического лица по процентной ставке от 10,2 % годовых и выше;

- “Рефинансирование ипотеки и других кредитов” – займ, при помощи которого можно объединить до 5 различных кредитов, взятых в других банках (в том числе, и ипотечные) под ставку от 10,9 % годовых при условии оформления страхования жизни заемщика;

- “Ипотека с господдержкой для семей с детьми” – специальный продукт для семей, у которых с 2018 по 2022 год родится или 2-й, или 3-й ребенок;

- “Строительство жилого дома” – ипотечный кредит по ставке от 11,6 % годовых для граждан, решивших осуществить индивидуальное жилищное строительство частного дома;

- “Загородная недвижимость” – целевой займ, который можно направить на покупку садовых домов и прочих хозяйственных построек за городом, а также земельных участков;

- “Ипотека + материнский капитал” – ипотека специально для заемщиков, получивших государственный сертификат на МСК и решивших направить средства по нему на улучшение своих жилищных условий;

- “Военная ипотека” – займ для военнослужащих, участвующих в накопительно-ипотечной системе (НИС), которым не хватает средств на индивидуальном накопительном счете для приобретения желаемой недвижимости по ДКП;

- “Гараж или машино-место” – ипотечный кредит, целевое предназначение которого – покупка или строительство капитального гаража или машино-места;

- “Реструктуризация кредитов” – продукт, при помощи которого действующий ипотечный заемщик Сбербанка может взять “кредитные каникулы” или увеличить срок ипотеки с одновременным уменьшением ежемесячного платежа в случае возникновения трудной жизненной ситуации;

- “Ипотека по двум документам” – специальное предложение, по которому допускается не предоставлять справку о доходе 2-НДФЛ или по форме банка и копию трудовой книжки, заверенную по месту работы;

- “Ипотека для участников программы по реновации жилого фонда в Москве”.

Условия и процентные ставки по жилищным кредитам

Условия и ставки в 2020 году по ипотечным продуктам Сбербанка различаются в зависимости от конкретного предложения, но в основном они такие:

| Параметр | Значение |

| Валюта, в которой предоставляется займ | Российские рубли |

| Минимальная сумма кредита | 300 тыс. рублей |

| Максимальная сумма | Как правило, ограничивается подтвержденным ежемесячным доходом заемщика, но не может превышать 85 % от цены выбранного объекта недвижимости по договору с продавцом или согласно отчету об оценке |

| Первоначальный взнос | По большинству продуктов – от 15 % и выше |

| Комиссионный сбор за выдачу займа | Отсутствует |

| Обеспечение | Залог приобретаемого объекта, а также, при нехватке ежемесячного дохода – поручительство физических лиц |

| Страхование предмета залога | Является обязательным и может осуществляться только в аккредитованных Сбербанком страховых компаниях |

| Страхование жизни и здоровья заемщика, от потери работы, титульное | Оформление необязательно, но в случае отказа возможно увеличение процентной ставки |

| Порядок погашения жилищных кредитов | Ежемесячно, равными (аннуитетными) платежами |

| Срок рассмотрения кредитной заявки | В зависимости от конкретного продукта и категории заемщика – от 1 до 8 рабочих дней |

| Минимальная процентная ставка | Составляет 6 % годовых и действует по продукту “Ипотека с господдержкой для семей с детьми” |

| Максимальная процентная ставка | Максимальная базовая ставка составляет 11,6 % годовых и действует по продуктам “Гараж или машино-место” и “Строительство жилого дома” |

Надбавки и скидки к процентным ставкам

Сбербанком предусмотрена гибкая система формирования процентных ставок по жилищным кредитам, в соответствии с которой клиент может взять кредит с меньшей переплатой, если выполнит определенные условия, например:

- внесет более весомый первоначальный взнос;

- застрахует свою жизнь и здоровье от рисков ухода из жизни и наступления инвалидности;

- предоставит полный комплект документации, включая справки о доходах и занятости;

- переведет свою заработную плату с карты другого банка на карту Сбербанка;

- воспользуется удобным “Сервисом электронной регистрации”, который позволяет зарегистрировать право собственности на ипотечную квартиру без посещения офиса Росреестра или МФЦ.

В случае невыполнения указанных условий заемщика ждут не скидки, а надбавки к годовой процентной ставке, размер которых варьируется от 0,1 до 1 %.

Какие документы потребуются

Необходимые по кредиту документы делятся на 2 большие группы:

- документы по заемщику;

- документы по кредитуемому объекту.

На первоначальном этапе, в целях принятия банком решения о выдаче или невыдаче ипотеки, предоставляется следующая документация:

- заявление-анкета;

- общегражданский паспорт или прочий документ, идентифицирующий личность;

- второй документ о личности (один по выбору заемщика) – или водительские права, или заграничный паспорт, или военный билет, или СНИЛС, или удостоверение личности военнослужащего;

- справка 2-НДФЛ за последние 6 месяцев;

- копия трудовой книжки, заверенная в отделе кадров по месту работы;

- документы, подтверждающие дополнительный доход (от сдачи в аренду жилья или транспортных средств, справки из ПФР о размере получаемой пенсии, декларация 3-НДФЛ и др.).

После одобрения заявки, не позднее 90 дней, нужно подать еще и документы:

- по предмету залога;

- подтверждающие внесение первоначального взноса.

Перечень документации может быть изменен на усмотрение Сбербанка – как увеличен, так и сокращен.

https://www.youtube.com/watch?v=-mxQL-MWueM

По отдельным продуктам (“Ипотека + материнский капитал”, “Ипотека для молодых семей”) требуется предоставление дополнительной документации.

Инструкция по оформлению ипотечного кредита

Заемщик, решивший взять ипотеку в одном из системообразующих банков нашей страны, может воспользоваться данным пошаговым руководством:

- проверка на удовлетворение требованиям к заемщику;

- выбор понравившегося кредитного продукта;

- предварительный расчет суммы ежемесячного аннуитетного платежа на онлайн-калькуляторе, расположенном на странице соответствующего ипотечного предложения;

- выбор способа подачи заявки (их всего 2 – личный визит в офис Сбербанка с документами по заемщику или онлайн-заявка через личный кабинет на сайте ДомКлик, входить в который можно с использованием логина и пароля от Сбербанк-Онлайн).

Далее все будет зависеть от способа, который выбрал клиент. В случае осуществления процедуры через ДомКлик, в банк ходить практически не придется, так как там:

- об одобрении заявки сообщается онлайн;

- загрузка электронных образов документов также производится через личный кабинет;

- в электронном режиме можно подобрать объект недвижимости на карте от аккредитованного продавца.

В любом случае, заемщику, оффлайн или онлайн, придется сделать следующее:

- подать документы по заемщику;

- дождаться их рассмотрения банком;

- выбрать объект недвижимости, желаемый к приобретению (это можно сделать в течение 90 дней после одобрения заявки);

- представить документы по кредитуемому объекту, чтобы согласовать его;

- застраховать недвижимость от рисков утраты или повреждения и, при необходимости, свою жизнь и здоровье;

- заключить ипотечный договор и зарегистрировать его в Росреестре;

- одновременно с госрегистрацией договора, произвести госрегистрацию права собственности на квартиру;

- осуществить расчет с продавцом при помощи “Сервиса безопасных расчетов” от Сбербанка, аккредитива, банковской ячейки или депозита нотариуса;

- пользоваться купленным объектом в соответствии с его целевым назначением и погашать кредит согласно графику платежей;

- наконец, снять обременение после полной выплаты задолженности банку.

Итак, ипотека от Сбербанка предоставляется на доступных условиях для большей части населения нашей страны. Перечень ипотечных продуктов разнообразен, что позволяет каждому гражданину подобрать оптимальное предложение. Оформлять жилищный займ удобнее через личный кабинет на ДомКлик, ведь посетить банк в таком случае придется лишь для подписания договора об ипотеке.

Прочтите также: Ипотека без первоначального взноса в Сбербанке

(10 5,00 из 5)

Загрузка…

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Видео:ДомКлик 2022! Ипотека Сбера//Как проходит сделка//Электронная регистрация//Подробный разбор!Скачать

Как взять кредит под недвижимость в Сбербанке

Каждая молодая семья хочет жить самостоятельно, поэтому вопрос с жильем самая обсуждаемая тема. Мало, кто имеет достаточно средств, чтобы самостоятельно за наличные деньги приобрести какое-либо жилье. Поэтому единственным способом приобретения являются ипотечные кредиты.

Сбербанк имеет множество банковских продуктов в этой области и предлагает на льготных условиях оформление жилищных кредитов. Выбор Сбербанка очевиден, ведь банк показывает свою стабильность в работе, несмотря на экономические трудности, которые происходят в стране. Кроме того, его популярность обусловлена тем, что Сбербанк имеет много отделений и банкоматов на территории России.

Поэтому не возникает трудностей с погашением кредита, так как офис всегда находится в шаговой доступности.

🎬 Видео

12 000 000 ₽ ВАМ ПРЯМО НА КАРТУ на строительство дома в ипотеку под 8 - КАК?Скачать

Нюансы ипотеки на строительство дома своими силами. | Сбербанк vs Дом РФ.Скачать

Как разводит Сбербанк, когда Вы берёте ИПОТЕКУ! | Ипотека 2020 - 2021 | Страхование жизниСкачать

Как БЫСТРО погасить ипотеку. Выплати ипотеку за 8 летСкачать

Как построить дом в ипотеку СберБанка: советы и рекомендации экспертаСкачать

ИПОТЕКА: Как и где оформить ипотеку? | Академия ипотеки. Часть 1Скачать

Подводные камни ипотеки в Сбербанке. В чем подвох ипотечного кредитования в Сбере?Скачать

"Молодая семья" - государственная программа, которая помогает улучшить жилищные условияСкачать

Как ПОГАСИТЬ ипотеку за 2 года? / Лайфхак для ДОСРОЧНОГО ПОГАШЕНИЯ ИПОТЕКИСкачать

Не выплачивай ипотеку досрочно #мышлениемиллионера #деньги #бизнес #игорьрыбаков #ипотека #успехСкачать

Как рассчитывается ежемесячный платеж, проценты банку и сумма погашения основного долга?Скачать

Какие документы нужны для ипотеки на вторичное жилье в Сбербанке?Скачать

Ипотека на вторичное жилье от Сбербанка. Условия и процентыСкачать

Как ПРАВИЛЬНО взять ипотеку в 2024 году / Как сэкономить на ипотеке?Скачать

Дешёвое страхование ипотеки • Страхование ипотеки каждый год • Страховка при ипотеке в СбербанкеСкачать

Образовательный кредит в Сбербанке. Кредит задаром?Скачать