«ВТБ Страхование» предлагает для физических лиц различные виды страховок здоровья, жизни и имущества. Гражданином, являющимся заемщиком по ипотечному, потребительскому, автомобильному кредиту, может быть куплена страховка ВТБ от потери работы, которая позволит ежемесячно получать определенную сумму денежных средств и направлять их в счет погашения основного долга и процентов.

- От каких рисков защитит данная страховка от ВТБ

- Условия данного вида страховки в ВТБ в 2021 году

- Стоимость полиса в 2021 году

- Порядок оформления страховки от потери места работы в «ВТБ Страхование»

- Порядок действий страхователя при потере работы не по своей вине

- Какие документы нужно предоставить, чтобы получить выплату

- В каких случаях возможен отказ в выплате страхового возмещения

- Отзывы

- Стоит ли оформлять страховку данного рода в ВТБ – основные преимущества и недостатки

- Втб страхование от потери работы

- Программа страхования «Жить-не тужить» от ВТБ: основное направление

- Преимущества страховки

- Как оформить страховой полис по программе «Жить-не тужить»

- Основные условия

- Требования к клиентам

- Требуемый пакет документов

- Процедура оформления

- Активация услуги

- Что делать при наступившем страховом случае

- Документы, необходимые для получения выплаты

- Выявленные недостатки программы

- Выводы

- Услуга страхования Жить – не тужить! от ВТБ

- Условия оформления страховки

- Страховые риски, покрываемые полисом

- Правила оформления и активации

- Заключение

- Втб страховка от потери работы «жить-не тужить!»

- Особенности и преимущества программы

- «Жить-не тужить» ВТБ страхование условия

- Описание программы «Жить-не тужить»

- Как оформить и активировать полис «Жить-не тужить» в ВТБ?

- Подводя итоги

- Втб страхование от потери работы — требования, особенности страховки, стоимость и выплаты, страховые случаи

- Что такое и как работает страхование от увольнения?

- Особенности страхования от потери работы, услуги

- Программа страхования от недобровольной потери работы “Зеленый парашют”

- Понятие

- Требования к гражданину при оформлении полиса этого типа

- Необходимые документы для оформления

- Страховые случаи

- Стоимость и выплаты

- Что нужно для выплат?

- Права страховщика

- Куда обратиться?

- Преимущества и основные недостатки полиса этого типа

- Как выплачивается страховка по потере работы?

- Как работает страховка от увольнения?

- Кто может застраховать свое место работы?

- Как поможет страховка трудоустройства при кредитовании?

- Почему страховщик может не заплатить?

- Страхование от потери работы при ипотеке

- 🎬 Видео

От каких рисков защитит данная страховка от ВТБ

Представленный вид страхования осуществляется согласно действующим нормами ГК, Правилам добровольного страхования потери работы, которые являются Приложением 1 к Приказу № 220-од от 25-го июля 2013-го.

Согласно п. 3.2., договором предусматривается покрытие следующих рисков:

- аннулирование трудового контракта по инициативе работодателя (п. 1, п. 2, п. 3, п. 4 ст. 81 ТК);

- расторжение трудового договора при отказе труженика от перевода на другую работу, необходимую согласно медзаключению (п. 8 ст. 77 ТК);

- аннулирование трудового соглашения по обстоятельствам, которые не зависят от работника и работодателя (однако выплаты по страховке будут не во всех таких случаях, а только лишь указанных в п. 2, п. 6 и п. 7 ст. 83 ТК, то есть, например, при уходе с работы из-за призыва на военную службу, страховщик не выплатит возмещение).

Условия данного вида страховки в ВТБ в 2021 году

Кратко об условиях страхования, осуществляемого ВТБ от потери места работы:

| Условие | Значение |

| Кто может выступать страхователем | Любое дееспособное физическое лицо, юридическое лицо, заключившее договор страхования в пользу своего работника |

| Кто не может оформить полис? | Оформить полис не могут иностранные граждане, лица, у которых общий трудовой стаж составляет 1 год либо менее, а также пенсионеры |

| Может ли быть установлена франшиза? | Да, франшиза может являться условной, безусловной, временной (чаще всего, применяется последняя разновидность) |

| Страховая сумма | Определяется по соглашению сторон, но не может превышать суммы доходов, которые могли быть получены застрахованным лицом, если бы с ним трудовой договор не расторгался |

| Порядок уплаты страховой премии | Либо единовременно, либо в рассрочку – по договоренности сторон |

Стоимость полиса в 2021 году

В соответствии с п. 5.1. Правил, стоимость полиса равна размеру установленной страховой премии.

Премия рассчитывается как произведение страховой суммы (которая устанавливается по соглашению сторон) и страхового тарифа. Путем такого вычисления получим годовой размер премии.

Важно! Если премия уплачивается в рассрочку, то размер каждого ежемесячного платежа определяется простым делением годового размера премии на 12 месяцев.

Узнать страховые тарифы и иные подробности можно следующими способами:

- по телефону горячей линии 8 (800) 100 – 44 – 40 (для жителей регионов);

- + 7 (495) 644 – 44 – 40 (для проживающих в Москве);

- отправив письмо на адрес электронной почты info@vtbins.ru.

Порядок оформления страховки от потери места работы в «ВТБ Страхование»

Оформление полиса осуществляется с учетом нормативных положений, представленных Разделом 6 Правил.

Внимание! Основанием для запуска процедуры по оформлению страховки является поступившее в «ВТБ Страхование» устное или письменное заявление гражданина.

После поступления заявления представитель страховщика заключает со страхователем договор в письменной форме путем составления одного документа, но в 2-х экземплярах, один из которых вручается страхователю, а другой остается у страховщика.

https://www.youtube.com/watch?v=apX6Z5RWNIg

Вступление договора в силу осуществляется с 00 часов 00 минут дня, следующего за днем уплаты страховой премии в полном размере (или первого платежа, если премия уплачивается в рассрочку) (п. 6.3. Правил). При неуплате первого ежемесячного платежа договор не будет считаться вступившим в законную силу, и выплаты по нему производиться не будут (п. 5.3. Правил).

Порядок действий страхователя при потере работы не по своей вине

После того, как страховка ВТБ от потери работы была оформлена, застрахованное физлицо получает право на страховое возмещение при возникновении страхового случая – то есть при потере работы из-за аннулирования трудового договора по желанию работодателя либо по обстоятельствам, которые не зависят от воли сторон.

Чтобы получить первую страховую выплату, необходимо:

- составить письменное заявление о возникновении страхового случая;

- собрать документы (об их перечне ниже);

- предоставить заявление и документы по месту нахождения страховщика (адреса, контакты территориальных представительств «ВТБ Страхование» могут уточняться на официальном сайте или по номеру горячей линии 8 (800) 100 – 44 – 40);

- подождать 20 дней с момента подачи последнего документа из списка необходимых (п. 9.10. Правил) – именно в течение данного срока ВТБ произведет расчет суммы страхового возмещения, составит страховой акт, вынесет решение об осуществлении или об отказе в осуществлении возмещения.

Какие документы нужно предоставить, чтобы получить выплату

Пакет необходимых документов будет зависеть от конкретного основания потери работы.

Основной пакет не зависит от основания и предоставляется во всех случаях:

- копия страхового договора (полиса);

- общегражданский паспорт страхователя (прочий документ, идентифицирующий личность);

- трудовая книжка;

- копия приказа об увольнении;

- справка из Центра занятости, подтверждающая присвоение застрахованному физлицу статуса безработного;

- письменное уведомление от работодателя о предстоящем увольнении (например, при увольнении в связи с ликвидацией работодателя, сокращением численности, штата такое уведомление направляется работнику не позднее 2 месяцев до наступления указанных событий – аб. 2 ст. 180 ТК).

Дополнительный пакет документов зависит от конкретного основания потери работы, например:

- при смерти работодателя-физлица (п. 6 ст. 83 ТК) предоставляется свидетельство о смерти (оригинал или нотариально заверенная копия), либо решение суда о признании работодателя умершим (пп. «е» п. 8.3.3. Правил);

- решение Правительства (органа государственной власти субъекта России) о наступлении чрезвычайных обстоятельств (п. 7 ст. 83 ТК).

В каких случаях возможен отказ в выплате страхового возмещения

Отказ в выплате будет по основаниям, указанным в п. 9.9. Правил, например, при:

- неуведомлении страхователем страховщика в течение 3 рабочих дней (п. 8.2.5. Правил) о возникновении страхового случая;

- неисполнении страхователем обязанностей, предусмотренных Правилами и договором, что привело к невозможности установить факт и причины страхового случая, размер причиненных убытков.

Отзывы

Отзывы клиентов преимущественно отрицательные, хотя есть совсем небольшая доля положительных откликов.

Нашей редакцией были найдены на просторах Интернета наиболее интересные отзывы, с которыми мы предлагаем ознакомиться.

Вот, например, гражданин, работающий в одном из банков, оформил в ВТБ страховку от увольнения. Позднее у банка отозвали лицензию. Заемщик собрал необходимый пакет документов, в том числе справку из Центра занятости населения о статусе безработного.

Казалось бы, что гражданину уже практически удалось достичь своей цели – документы приняли, присвоили номер выплатному делу. Однако уже на этапе рассмотрения документов возникли сложности. В частности, у клиента потребовали более «свежую» справку от ЦЗН и перечень должностей, которые ему предлагали при увольнении.

https://www.youtube.com/watch?v=hdOv3a6tiUM

Вот еще один гражданин рассказывает, как ВТБ пользуется тем, что страхователи не читают Правила страхования (или не имеют возможности их прочесть) относительно того, какие случаи не признаются страховыми, а ВТБ этим пользуется, чтобы не осуществлять компенсационные выплаты.

Стоит ли оформлять страховку данного рода в ВТБ – основные преимущества и недостатки

Каждый гражданин сам для себя решает – стоит ему страховаться или нет, ведь страховой риск у всех разный, так как люди работают в разных компаниях, и где-то вероятность, например, их ликвидации сравнительно небольшая, а где-то – высокая.

В любом случае, у этой страховки есть свои преимущества:

- возможность в случае потери работы продолжать осуществлять выплаты по кредитному договору, не боясь начисления неустоек, пени за просрочку ежемесячных платежей;

- доступность – любой гражданин может прийти в офис ВТБ и «день в день» оформить страховку;

- «прозрачные» условия, доступные к ознакомлению каждым гражданином на сайте ВТБ, на стендах информации в офисах.

Также есть недостатки:

- наличие круга физлиц, не имеющих возможности оформить данный тип страховки – иностранцы, пенсионеры, неработающие и др.;

- достаточное количество исключений из страхового покрытия – см. п. 3.4. Правил;

- необходимость каждый месяц подтверждать наличие статуса безработного для получения очередной ежемесячной страховой выплаты.

Итак, в «ВТБ Страхование» может быть оформлен полис, по которому выплатят деньги в случае увольнения застрахованного физлица по инициативе компании-работодателя. Оформление производится в любом офисе (онлайн нельзя). Все интересующие вопросы могут задаваться нашему онлайн-консультанту в специальной форме.

Подробнее про страхование от потери работы вы можете узнать далее.

Ждем ваши вопросы и будем благодарны за лайк и репост.

втб страхование кредит потеря работы финансы

Вам также может понравиться

Видео:Как работает страховка от потери работы и где оформить?Скачать

Втб страхование от потери работы

Современные работодатели активно стремятся с максимальным эффектом оптимизировать штат собственных сотрудников. Особенно актуальным это становится в условиях финансово-экономического кризиса.

Но такое рвение управленцев достаточно остро сказывается на самих работниках, ведь перед ними маячит реальная угроза увольнения и потеря доходов. Но есть возможность защититься от безработицы.

Для этого стоит воспользоваться услугами специально разработанных программ страхования.

Одной из банковской организации, где отлично развит данный комплекс услуг относится Внешторгбанк.

Оформленное в Втб страхование от потери работы является прекрасной возможностью даже в случае увольнения не потерять имеющийся уровень дохода до тех пор, пока застрахованное лицо не подыщет для себя иное место службы. Такая «финансовая подушка», разработанная во Внешторгбанке, имеет название «Жить-не тужить».

Страховая программа от ВТБ помогает клиентам не потерять уровень дохода при потере работы

Программа страхования «Жить-не тужить» от ВТБ: основное направление

Страховка от потери работы ВТБ предоставляет участнику программы гарантированное обязательство компании-страховщика выплачивать застрахованному денежные средства в случае потери работы.

Данный страховой продукт доступен для любого россиянина, но при условии соответствия его установленным требованиям страховщика.

Страховку по программе «Жить-не тужить» можно приобрести как себе лично, так и в подарок, активация страхования и вступления ее в силу происходит на официальном сайте страховой компании.

Приобрести страховой продукт можно практически в любом отделении Внешторгбанка, полис оформляется буквально в течение нескольких минут.

https://www.youtube.com/watch?v=NelBE-BHTFo

Главное направление страховки – защита клиента от потери работы. Причем по действующим условиям страховой программы к случаям рисков относят следующие ситуации:

- Плановое и внеплановое сокращение штата.

- Банкротство предприятия и его дальнейшая ликвидация.

- Замена собственника и произведенная им «чистка» штата.

- Отказ клиента от перевода его на другую, низкооплачиваемую должность.

- Увольнение при переезде в другую местность.

- Пропажа либо смерть работодателя.

- Призыв на военную службу и потеря из-за этого работы.

- Продажа предприятия собственником.

- Восстановление на рабочем месте бывшего сотрудника, повлекшее увольнение.

- Потеря работы в случае форс-мажорных обстоятельств (техногенная или природная катастрофа).

Полис страхования будет действовать исключительно при возникших страховых случаях. То есть, при добровольном увольнении (по собственному желанию) программа работать не будет. Это касается и случаев увольнения при нарушении трудовой дисциплины или допущенных грубых ошибках со стороны застрахованного.

По условиям страхования если у клиента имеется кредит, то в случае потери работы страховщик берет на себя обязательства по его выплате

Преимущества страховки

Страхование на случай потери работы обладает массой достоинств. Конечно, самым главным плюсом становится сохранение прежнего уровня достатка в случае наступления страхового случая. Кстати, финансовая поддержка от компании-страховщика будет продолжаться на всем периоде поиска нового места работы, а оно может затянуться на довольно долгое время.

К еще одному несомненному плюсу стоит отнести упрощенную и оптимально ускоренную процедуру оформления программы. К клиентам предъявляются минимальные требования, это также становится одним из достоинств страховки. К остальным преимуществам можно отнести следующие нюансы, которые касаются имеющегося кредита:

- оплата компанией-страховщиком задолженности;

- отсутствие штрафных санкций в виду вынужденной просрочки очередного платежа и роста процентовки;

- сохранение за клиентом положительной КИ.

Такое дополнение делает программу страхования от ВТБ достаточно привлекательным, поэтому у многих клиентов возникает вопрос, как воспользоваться страховкой по кредиту при потере работы. Сделать это достаточно просто.

Как оформить страховой полис по программе «Жить-не тужить»

Чтобы стать участником программы страхования, следует нанести визит в один из офисов Внешторгбанка и оформить заявление.

После рассмотрения заявки клиент заключает двусторонний договор с компанией-страховщиком (один экземпляр выдается на руки клиенту).

Договор вступает в силу на следующие сутки после выплаты страхового взноса в полном объеме либо первой части (если оплата производится по частям).

Страхование от потери работы является наиболее популярным видом страховки

Основные условия

Клиентам, решившим оформить полис по программе «Жить-не тужить» Внешторгбанк разработал две разновидности страхового продукта. В частности:

- С выплатой взноса в размере 3 900 руб. Размер возможной компенсации составит 90 000 руб.

- С выплатой в 5 000 руб. Стоимость компенсации будет равняться порядка 100 000 руб.

Данный взнос требуется внести один раз (сразу общей суммой или по частям). Срок действия программы составляет 1 год + 2 месяца. 60 последующих суток с момента заключения договора – это период ожидания (время, по истечению которого страховая программа вступит в полное действие).

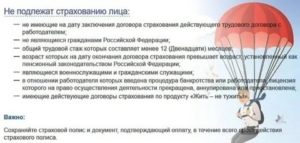

Требования к клиентам

Но стоит понимать, что далеко не каждый желающий обеспечить себе гарантию сохранности дохода при потере работы, сможет оформить данное страхование. Внешторгбанк предъявляется ряд требований к потенциальному заказчику. Они таковы:

- наличие гражданства России;

- общий стаж работы: от года;

- наличие официального трудоустройства;

- возрастные рамки: 18-60 лет;

- на момент оформления страховки организация не должна иметь статус банкрота, обладать действующей лицензией и не проходить процедуру по ликвидации.

Также следует знать, что банк будет отказывать в оформлении полиса и в некоторых иных случаях. Ограничения также распространяются и по виду деятельности потенциального клиента. Запрет накладывается на следующие должности:

- предприниматели;

- военнослужащие;

- самозанятые;

- работающие на условиях совместительства;

- фрилансеры;

- служащие, занятые на опасных производствах;

- временные работники (работающие на время декрета основного сотрудника).

Каждый клиент Внешторгбанка может оформить только один полис страхования на случай потери работы.

ВТБ предъявляет строгие требования к потенциальным клиентам

Требуемый пакет документов

ВТБ-банк не предъявляет особых требований к сбору документов при оформлении полиса. От заявителя потребуется лишь паспорт. Но куда больше бумаг потребуется в случае наступления страхового случая. Кстати, данный факт многие банковские клиенты относят к значительному минусу, когда приходится доказывать наступление страхового случая и собирать объемный пакет документов.

Процедура оформления

Не отличается сложностью и сама процедура оформления страховки. После написания заявления клиент подписывает договор с компанией-страховщиком. В момент покупки полиса на руки заказчику выдается несколько бумаг:

- специальный код (он потребуется для активации продукта);

- договор со страховой компанией;

- специальная брошюра, где описано руководство по использованию страховки.

Данные бумаги следует бережно хранить на протяжении всего периода действия страховки. После окончания срока ее действия договор можно продлить еще на один год. Но следует знать, что договор страхования вступает в силу только после активации программы.

Активация услуги

Активировать страховку можно в течение 30 календарных суток с момента подписания договора. Процедура активации производится по следующим шагам:

- Зайти на официальный сайт ВТБ.

- Кликнуть по ссылке перехода на активацию.

- Заполнить специальный бланк.

- Ввести необходимую информацию о полисе и код, полученный при заключении договора.

- Указать адрес контактной электронной почты.

- Согласиться с условиями страхования и на обработку личных данных, поставив в соответствующее окошко галочку.

- Получить оформленный страховой полис на указанный E-Mail. Документ будет прислан в электронном виде.

Но стоит знать, что после успешного прохождения процедуры активации полис начнет свое действие и активируется только по истечению двух календарных месяцев. Этот период называется «временем ожидания». Он дается специально в целях защиты страховой компании от ситуаций, когда сотрудник, узнав о предстоящем сокращении, торопится оформить страховку.

https://www.youtube.com/watch?v=ZI-kXQBUjDE

Подобрать наиболее приемлемую программу страхования можно на официальном сайте банка

Что делать при наступившем страховом случае

После оформления, активации и вступления в силу полиса, его владелец будет иметь полное право получить определенную компенсацию при наступлении случая риска. Для получения положенной выплаты от клиента потребуется следующее:

- Оформить заявление о наступлении страхового случая.

- Подготовить пакет документов.

- Предоставить документацию и заявку страховщику. Адрес страховщика можно уточнить на сайте банка либо позвонив в колл-центр (8-800-100-44-40).

- Время рассмотрения поданного заявления длится около 20 суток. Затем страховщик производит расчет точной суммы к выплате и составляет страховой акт. По окончанию выносится решение об оказании либо отказе в денежной компенсации.

Документы, необходимые для получения выплаты

Для подтверждения наступления страхового случая от клиента потребуется достаточно обширный перечень бумаг. Это следующие документы:

- заявление на получение компенсации;

- паспорт РФ;

- трудовая книжка с пометкой от увольнении;

- расторгнутый трудовой договор/контракт;

- кредитное соглашение с графиком выплат и банковская справка о появившейся задолженности (если имеется);

- справка из Службы Занятости (о постановке заявителя на учет);

- письменное уведомление от работодателя о предстоящем увольнении (данная бумага оформляется в соответствии со статьей 180 п.2 ТК за 2 месяца до предстоящего увольнения);

- свидетельство смерти работодателя (оригинал либо копия, заверенная у нотариуса), если потеря работы случилась по причине кончины владельца компании;

- решение Правительства (от органа госвласти субъекта РФ) о наступлении чрезвычайной ситуации (ст.83, п.7 ТК), если потеря работы случилась по этой причине;

- бумага, подтверждающая уровень доходов (с места бывшей работы по форме 2НДФЛ).

Все ксерокопии предоставляемых бумаг для получения страховой выплаты в обязательном порядке должны быть заверены.

При наступлении страхового случая следует обратиться в службу техподдержки клиентов

Также стоит знать, что страховая компания вправе отказать в выплате, даже, если все документы будут предоставлены клиентом в полном объеме. Официальный отказ будет регламентирован действующими правилами (п.9.9). Они вступят в действие при следующих ситуациях:

- Если страховщик не уведомил компанию-страховщика в течение 3-х рабочих суток о возникновении случая риска по страховому полису (согласно п.8.2.5 действующих Правил).

- Невыполнение со стороны клиента обязанностей, которые предусмотрены действующими Правилами. Вследствие которых невозможным стало установление и подтверждения факта наступления страхового случая.

Выявленные недостатки программы

Также не стоит забывать и о некоторых минусах: достаточно объемный пакет документации, который требуется собрать и довольно строгий подход к рассмотрению заявки. К недостаткам клиенты относят и внушительный размер тарифных ставок на данную программу.

Если компания-страховщик отнесет увольнение не к страховому риску, то клиент вправе отстаивать свою позицию и добиваться положенной выплаты через суд.

Выводы

Внешторгбанк отличается среди ряда аналогичных финансовых учреждений развитыми и многообразным пакетом услуг по различного вида страхованию. Программа «Жить-не тужить» является одной из самых лучших и успешных в этом плане.

Это направление услуг страхования надежно и гарантированно защищает клиента от таких актуальных на сегодня проблем, как потеря уровня доходности из-за увольнения и оказание поддержки со стороны страхователя в выплате кредита (если таковой имеется) на всем периоде поиска нового места работы.

Видео:Страхование от потери работы в Сбербанке. УсловияСкачать

Услуга страхования Жить – не тужить! от ВТБ

Современные реалии экономики таковы, что большое число предприятий и компаний сталкиваются с трудностью, поэтому они вынуждены прибегать к так называемому принудительному увольнению своих сотрудников. Делается это для того, чтобы фирма могла оставаться на плаву. Но как быть тем людям, которые уволились и оказались в сложной жизненной ситуации? В этом случае на

помощь может прийти новая программа страхования от ВТБ «Жить – не тужить!», которая позволяет застрахованному лицу получать денежные средства в размере его средней заработной платы до того времени, пока он не найдет себе новую работу.

Условия оформления страховки

Стать владельцем страхового полиса может совершенно любой человек вне зависимости от того, является ли он клиентом ВТБ или нет. Преимуществом такой страховки является возможность ее покупки в подарок своему другу, родственнику. Оформить и оплатить страховку можно как при личном обращении в отделение банка, так и зайдя на официальный сайт.

https://www.youtube.com/watch?v=lnrPPdruYk0

По условиям страхования по программе «Жить – не тужить!», любой желающий может приобрести такой полис в подарок своим родным или близким людям.

Обычно для покупки полиса по программе «Жить – не тужить!» понадобится предъявить только паспорт. Существует ряд требований, вводящий ограничения на его покупку определенным кругом граждан. Так, услугой страхования не смогут воспользоваться:

- лица, которые не имеют действующего гражданства РФ;

- безработные граждане;

- граждане с общим трудовым стажем менее одного года;

- пенсионеры;

- военнослужащие;

- банкроты;

- индивидуальные предприниматели, которые были лишены лицензии;

- граждане, уже имеющие один такой действующий полис.

Прежде чем покупать полис «Жить – не тужить!» следует внимательно ознакомиться со всеми условиями страхования от ВТБ, чтобы впоследствии у вас не было неприятных сюрпризов.

Существует две разновидности программы страхования «Жить – не тужить!», покупатель выбирает наиболее для себя подходящий продукт. Их отличие заключается в сумме страховой премии:

- страховой взнос равен 3 900 рублей, компенсация по нему 90 000 рублей;

- страховой взнос равен 5 000 рублей, компенсация по нему 100 000 рублей.

Полис оплачивается единожды. Период действия страховки равен 14 месяцам.

Страховые риски, покрываемые полисом

Продукт страхования от ВТБ 24 «Жить – не тужить!» покрывает риск потери работы по следующим причинам:

- ликвидация компании (предприятия);

- сокращение штата;

- смены собственника предприятия (распространяется на руководителя, заместителя и главного бухгалтера);

- отказ работодателя переводить сотрудника на другое место;

- призыв на службу в вооруженные силы России;

- восстановление на этом рабочем месте прежнего сотрудника согласно решению суда;

- смерти работодателя;

- пропажи без вести работодателя;

- катастрофы природного или техногенного характера, после которых деятельность предприятия стала невозможной.

Страховое покрытие по программе «Жить – не тужить!» от ВТБ Страхование действует только в том случае, если работа была потеряна не по собственной вине.

Если произошло увольнение сотрудника по собственному желанию, то полис в этом случае не действует. Этот момент является ключевым при оформлении и действии страхового полиса. Важно, чтобы работа была потеряна не по вине самого сотрудника, а по не зависящим от него факторам.

Если человек был уволен по неуважительным причинам за прогулы, пьянство и пр., то выплаты по страховому полису в этом случае он также не получит.Правила оформления и активации

Стать владельцем продукта «Жить – не тужить!» от ВТБ просто. Достаточно лично с паспортом обратиться в любое отделение банка и оплатить покупку продукта.

Для начала действия полиса его необходимо будет активировать.

Клиенту сотрудник банка выдаст на руки подписанный экземпляр договора, полис, код активации и брошюру по использованию услуги.

Все документы необходимо хранить до момента окончания действия полиса.

Для активации программы «Жить – не тужить!» нужно выполнить ряд несложных действий:

- зайти на сайт, воспользовавшись ссылкой https://www.vtbins.ru/individual/rabota/zhit/activatezhit/;

- в соответствующих полях ввести номер полиса и код активации;

- ввести персональные данные страхователя, его e-mail;

- отметить галочкой чекбокс, дать свое согласие на сбор, обработку и хранение персональных данных;

- на указанный адрес электронного ящика получить версию активированного полиса.

Чтобы активировать полис следует заполнить спец. форму на офиц. веб-сайте ВТБ Страхование. Пока вы этого не сделаете, полис не будет действителен!

Период активации полиса длится 2 месяца. В это время он будет неактивным.

https://www.youtube.com/watch?v=OViskFHEWOM

ВТБ рекомендует активировать страховку в течение 30 дней с момента его приобретения. Это позволит существенно сократить период ожидания.

Заключение

Страховой полис по программе «Жить – не тужить!» станет настоящей подушкой безопасности в непростых экономических условиях. Он даст возможность человеку, потерявшему работу, получать средства для жизни в размере его средней заработной платы до момента нахождения им новой работы. Многие, кто уже успел воспользоваться этой программой, оставляют только лестные отзывы.

Видео:Как получить страховку при потере работы?Скачать

Втб страховка от потери работы «жить-не тужить!»

Современный предприниматель в условиях экономического кризиса стремится всеми возможными способами максимально эффективно оптимизировать количество работающих у него сотрудников. Именно по этой причине для обычного человека все более актуальной становится угроза потери рабочего места.

Защититься от подобных обстоятельств можно при помощи специальной страховой программы. Страховка от потери работы ВТБ — это оптимальная возможность получать деньги, по сумме равной средней оплате труда.

Это особая форма материальной поддержки, которая будет выплачиваться, пока человек не отыщет новое официальное место работы.

В ВТБ на достаточно высоком уровне организована страховка. Клиентам предлагается большое количество разнообразных программ. Это оптимальный вариант страховки от такого распространенного явления, как потеря работы.

Особенности и преимущества программы

Приобретение и активация выгодного защищающего полиса Жить — не тужить автоматически действует на важные события такой категории, как:

- Появление у сотрудника банка потерь во время актуальности соглашения ранее заключенного между сторонами трудоустройства.

- Полное закрытие работающей компании или ИП.

- Вынужденное сокращение сотрудников в организации или в штате ИП.

- При иных факторах полного аннулирования официального ТД.

Полис вступает в действие сразу после активации. Данный процесс осуществляется строго на протяжении примерно трех месяцев от его приобретения. В процессе наступления подлежащего компенсации страховой ситуации, необходимо связаться с сотрудниками колл-центра и следовать точным правилам, данных оператором, взявшим трубку.

«Жить-не тужить» ВТБ страхование условия

Описывая требования по данной программе, можно отметить, что есть определенные лица, что не получат возможности воспользоваться возможностью оформить страховку. Это относится к следующим категориям пользователей:

- Не имеющие на время возможного страхования актуальной договоренности на работу;

- Клиенты, не имеющие официального гражданства РФ;

- Пользователи со стажем менее года;

- Люди, у которых возраст значительно превышает года пенсионного периода, установленного в РФ возраст;

- Гражданские и военные служащие.

Все остальные категории пользователей и клиентов банка могут воспользоваться данной программой страхования.

Также воспользоваться ее преимуществами смогут те, кто не является пока клиентом финансовой организации.

Любой имеет возможность купить личный полис для себя или в качестве подарка на торжество родственнику или другу. Купить и оформить его можно везде, в офисе ВТБ потребуется осуществить его активацию.

Описание программы «Жить-не тужить»

Основным назначением Жить – не тужить является защита от потери заработка. По программе предусмотрены следующие категории рисков:

- Сокращение штата работающих лиц.

- Полная ликвидация компании.

- Официальная замена собственника.

- Отказ от перевода или вынужденного переезда на совершенно новый адрес локации.

- Призыв на службу.

- Полное восстановление прошлого сотрудника.

- Внезапная продажа работодателя.

- Появление и развитие техногенной или стихийной катастрофы.

Полис будет действовать только при перечисленных выше ситуациях, то есть при добровольном увольнении он не поможет. Говоря иными словами, чтобы было проведено страхование от потери работы ВТБ важно, чтобы владелец полиса потерял место работы по не своей инициативе и не по своей личной ошибке.

Как оформить и активировать полис «Жить-не тужить» в ВТБ?

Согласно условиям предложенного страхования, для покупки документа не требуется предоставлять много бумаг. В некоторых ситуациях потребуются специальные бумаги. Не имеют права оформить данный полис люди, что не имеют работы, пенсионеры, занимающие военные должности, банкроты, ранее полностью лишившиеся лицензии бизнесмены, а также те, кто уже имеет на руках подобный документ.

https://www.youtube.com/watch?v=_4qGScPPa_E

Приобрести полис совершенно не сложно. Требуется просто подойти в ближайший офис ВТБ и приобрести полис. При этом действовать он начнет только от проведения активации. На руки покупателю будет выдан сам полис, договор с расписанными требования по страхованию, а также небольшое руководство в виде брошюры по применению продукта.

Все выданные бумаги нужно обязательно сохранить, пока действие программы не закончится. Клиентам ВТБ предлагается два вида продукта данной категории:

- С размером первого внесения 3900 рублей и компенсацией 90 тысяч.

- С установленным взносом, равным 5000 рублей и размером компенсации около 100 тысяч.

Взнос требуется уплачивать один раз, и полученный полис действует 1 год и 2 месяца, где два месяца является временем ожидания.

Подводя итоги

Страхование в ВТБ 24 достаточно серьезно организовано. Полис Жить – не тужить идеально защищает от материальных проблем, которые могут возникнуть от потери работы.

При возникновении ситуации, связанной с принудительным увольнением, владелец полиса получает денежную компенсацию, сумма которой обозначена в договоре.

Страховка приобретается в отделении банка, а процесс активации осуществляется на официальном ресурсе организации.

Видео:Как получить страховку в ВТБ? Страховые случаиСкачать

Втб страхование от потери работы — требования, особенности страховки, стоимость и выплаты, страховые случаи

ВТБ является одной из самых крупных финансовых организаций в России. Ежегодно здесь предоставляются тысячи различных финансовых услуг.

Программа страхования от увольнения является довольно актуальной среди людей, имеющих долговые обязательства. Вы также можете оформить ее и в банке ВТБ. Давайте разберемся, что это, как это работает и выгодно ли.

Что такое и как работает страхование от увольнения?

Страховка по потере работы ВТБ – это довольно популярный вид страхования, который сможет помочь найти оптимальное решение проблемы. Она предусматривает ежегодное оплачивание специального полиса, а также выплаты в случае наступления страхового случая

Как правило, его используют заемщики, которые имеют долговые обязательства перед банком ВТБ.

Стоит отметить, что услуги страхования не смогут полностью обезопасить вас от потери рабочего места. Тем не менее защита работника предусматривает выплаты, которые помогут не испортить кредитную историю.

В законодательстве РФ нет пунктов, которые запрещали бы или же разрешали использование страхования.

Особенности страхования от потери работы, услуги

Заключение страхования на кредит поможет уберечь от денежных потерь не только работника, но и саму кредитную организацию ВТБ.

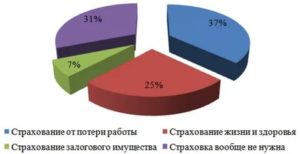

В отличие от Америки и европейских стран, самостоятельное страхование не пользуется большой популярностью в России. Тем не менее, имеется возможность оформить полис и получить денежную компенсацию в случае недобровольной потери работы.

Важно! Условия оформления полиса могут отличаться в различных организациях.

Программа страхования от недобровольной потери работы “Зеленый парашют”

“Зеленый парашют” – программа от недобровольной потери работы от Сбербанка. Правда, так как она является акционной, активация предложения доступна не всем гражданам. Оформить страховой полис смогут только те, кто имеет положительную историю жилищного кредитования в данной финансовой организации.

Особенность программы заключается в том, что клиент получает помощь от страховой компании в поиске нового рабочего места, которая будет предлагать список вакансий с рейтингом организации и надежностью работодателя.

Также программа “Зеленый парашют” отличается доступной стоимостью. Цена на тарифы – от 190 до 1990 рублей. Компенсация, которой может воспользоваться человек – от 90 000 рублей. Срок действия договора – 12 месяцев, после чего возможно его продление.

Понятие

Страхованием от лишения занятости называют услугу от ВТБ, которая предусматривает выплаты клиенту банка в случае потери места работы.

https://www.youtube.com/watch?v=290Nj9eJiEk

Стоит отметить, что условия по такому страхованию зависят от конкретной фирмы, поэтому прежде чем обратиться куда-либо, стоит внимательно изучить условия нескольких страховщиков, сравнить их между собой и выбрать наиболее подходящую организацию.

У клиента банка будет период, на протяжении которого он сможет искать новое место работы, не переживая за внесение платежей по кредиту.

Оформить такую страховку предлагают при заключении договора на кредитование ВТБ. Сделать это или нет – каждый решает сам.

Требования к гражданину при оформлении полиса этого типа

Основные требования ВТБ:

- клиент имеет паспорт гражданина РФ;

- наличие трудового стажа не менее года.

В зависимости от выбранной страховой организации эти требования могут отличаться.

Необходимые документы для оформления

Необходимые документы:

- паспорт;

- копия трудовой книжки;

- документы о задолженности в банке ВТБ (в случае, если у вас кредит);

- копия расторжения трудового контракта;

- подтверждение из центра занятости о постановке на учет;

- справка по форме 2-НДФЛ.

Страховые случаи

Выплата по страховке может произойти только в следующих случаях:

- гибель работодателя;

- сокращение кадров;

- ликвидация рабочей организации;

- переезд фирмы в другой город, регион или даже страну;

- изменение условий рабочего контракта;

- другие чрезвычайные обстоятельства.

Если инициатором увольнения стал работодатель, страхование будет работать практически во всех случаях, кроме двух:

- причина увольнения – недобросовестное исполнение своих трудовых обязательств;

- вы увольняетесь по собственному желанию из-за изменившихся обстоятельств (переезд фирмы, изменение уровня зарплаты).

Стоимость и выплаты

Стоимость полиса различна, зависит от страховой компании, с которой вы решите заключить договор. От полиса в свою очередь зависят выплаты.

Длительность периода ожидания составляет 3 месяца-1 год.

Что нужно для выплат?

В течение десяти дней после расторжения трудового контракта гражданин должен встать на учет в центр занятости, а затем уведомить страховщика о наступлении страхового случая.

Далее страховщик будет рассматривать ваше заявление и проверять соответствие всем требованиям для получения компенсации. В случае, если ответ будет положительным, вы получите деньги, но не сразу. .

В течение двух месяцев вы можете получить заработок, если имеется официальное заявление о сокращении кадров.

Затем на протяжении от трех месяцев до года вам будут выплачены деньги от ВТБ. В это время вы имеете право заниматься поисками нового места работы

Права страховщика

Страховка по потере работы оставляет за человеком следующие права:

- в случае отказа банка ВТБ выплачивать денежную компенсацию, гражданин может пожаловаться в контролирующие органы;

- если страховая компания не выполняет свои обязанности должным образом, она может быть привлечена как к административной, так и к уголовной ответственности;

- гражданин также оставляет за собой право подать в суд на банк ВТБ, если тот не выполняет свои обязательства.

Куда обратиться?

Вы можете обратиться за получением страхования по потере работы в следующие кредитные организации:

- ВТБ;

- Сбербанк;

- Ингосстрах;

- Тинькофф;

- Ренессанс кредит.

Преимущества и основные недостатки полиса этого типа

| Оформить такое страхование можно на любой вид кредитования ВТБ | Отзывы большого количества реальных людей очень часто говорят о том, что зачастую при сокращении сотрудника заставляют писать заявление об увольнении по собственному желанию, а в таком случае страховка не предусмотрена. |

| Если вы уволены, платежи по кредиту выплачивает страховая компания |

Как выплачивается страховка по потере работы?

Размер страховки обычно устанавливается в индивидуальном порядке. Тем не менее некоторые компании предлагают пакеты страхования с фиксированной ценой. Для примера, страховка по потере работы от банка ВТБ сопровождается полисом ценой в 1000 рублей и компенсацией в 90 000 рублей.

https://www.youtube.com/watch?v=-F8xB61l56E

Как правило, стоимость полиса составляет около 5-8% от суммы ежемесячной зарплаты или ежемесячного платежа по кредиту ВТБ. Сумма максимальной компенсации в случае наступления страхового случая имеет ограничение в 500 000 рублей.

Как работает страховка от увольнения?

Суть заключается в оплате полиса и получении денежной компенсации в случае потери работы.

Тем не менее, вы можете приобрести полис и без сопровождения кредита. Он вполне может являться аналогом пособия по безработице.

Такое страхование дает возможность не хвататься за первую попавшуюся работу, а выбрать среди множества действительно хорошую вакансию.

Кто может застраховать свое место работы?

Оформить страхование места работы может далеко не каждый. Для этого необходимо соответствовать определенным характеристикам, которые требует выбранная вами страховая компания.

Как поможет страховка трудоустройства при кредитовании?

Прежде всего страховка трудоустройства представляет выгоду гражданину. Как уже неоднократно упоминалось ранее, наличие данного полиса дает возможность совершать очередные платежи по кредиту за счет страховой компании в случае потери работы.

Для банка ВТБ также есть в этом выгода. Он оказывается убережен от финансовых рисков. То есть денежные средства будут возвращены ВТБ, даже если заемщик столкнется с финансовыми трудностями.

Почему страховщик может не заплатить?

Причины следующие:

- человек потерял работу, самостоятельно написав заявление об увольнении;

- увольнение произошло по соглашению обоих сторон;

- сотрудник подписал соглашение после того, как был уведомлен о сокращении штатов;

- сотрудника не уведомили о сокращении;

- потеря работы произошла из-за причиненных себе повреждений;

- человек перешел на неполный рабочий день;

- сотрудник получает другие виды пособий.

Страхование от потери работы при ипотеке

Как говорилось ранее, страховка может быть оформлена на любой кредит ВТБ, в том числе и на ипотеку. Несмотря на то, что условия получения денежных средств у различных компаний могут отличаться, суть все равно остается той же.

Если потеря рабочего места произошла не по вашей вине и вы временно не можете вносить платежи по ипотеке ВТБ, эти хлопоты возьмет на себя страховщик.

Конечно, вам придется собрать большой пакет документов, но зато у вас будет гарантия, что при при возникновении трудностей вы сможете справиться с ними. Список получения документов тот же, что и указан ранее в статье.

Единственное – вам необходимо будет предоставить справку из банка о наличии ипотечного кредита ВТБ.

🎬 Видео

Взяли кредит, как вернуть страховку в 2024 году?Скачать

Как нас дурят в банке ВТБ 24, навязывая страховкуСкачать

втб страхование ипотекиСкачать

Страхование жизни, Ожидание и реальность/ Страховка которая нарушает права человека/Скачать

ООО СК "ВТБ Страхование" кинуло инвалида II группы почти на 500 000 рублей! #юристборовик #втбСкачать

✓ Как получить страховку при потере работы?Скачать

Возврат страховки по кредиту ВТБ: инструкция, образец заявленияСкачать

Как вернуть страховку ВТБ Финансовый резерв. Действия клиента в сентябре - октябре 2018 г.Скачать

▶️ ВТБ, ОТДАВАЙ ЗАКЛАДНУЮ! ❗ Почему очень важно ЗАБРАТЬ ЗАКЛАДНУЮ в банке после погашения ипотеки? 👍Скачать

Какие документы нужны при наступлении страхового случая?Скачать

Изучаем страховку банка ВТБ Финансовый резерв для отказа от страхования и возврата денегСкачать

Как продлить страховку по ипотеке в ВТБСкачать

Страховые случаи при потере работы! #RustemZri #Кредит #СтрахованиеСкачать

Как отказаться от страховки по кредиту в ВТБСкачать

Возврат страховки по кредиту ВТБ "Финансовый резерв". Как вернуть деньги за страховку по кредитуСкачать

Требования Банка ВТБ к новым страховкам других страховых компаний при возврате страховки ВТБСкачать