Экономический кризис и недобросовестные контрагенты могут привести к возникновению у организаций долгов, которые вряд ли будут погашены. Чтобы эта задолженность не висела на счетах расчетов тяжелым грузом и не завышала показатели в балансе, компании создают резервы по сомнительным долгам.

Сомнительные долги — дебиторская задолженность, которая не погашена в установленные соглашением сроки или с высокой степенью вероятности не будет погашена, а также не обеспечена соответствующими гарантиями.

На размер резерва по сомнительным долгам уменьшается сумма дебиторской задолженности в бухгалтерском балансе. По каким правилам создаются резервы по сомнительным долгам в бухгалтерском и налоговом учете, как их использовать и восстановить читайте в данной статье.

- статьи:

- 1. Обязателен ли резерв по сомнительным долгам

- 2. Учетная политика по сомнительным долгам

- Резерв по сомнительным долгам: особенности формирования в бухгалтерском учете

- Создание резерва по сомнительным долгам

- Резерв по сомнительным долгам, проводки

- Как списать невостребованные долги?

- Если резерв до конца отчетного года не использован?

- Резерв сомнительных долгов в балансе

- Если резерв создается только в бухгалтерском учете?

- Резервы по сомнительным долгам в бухгалтерском учете: что такое, как определить, проводки

- Что понимают под сомнительными долгами?

- Для чего устанавливаются резервы по сомнительным долгам в бухучете?

- Когда нужно формировать резерв?

- Способы создания резерва и алгоритм действий

- Отличительные черты бухгалтерского и налогового учета

- Отображение резерва в бухучете

- Бухгалтерские проводки для резерва по сомнительным долгам

- Резервы по сомнительным долгам в бухгалтерском учете

- Как рассчитать размер

- Бухгалтерские проводки по учету резервов

- Перенос резерва на следующий год

- Советы бывалых

- Резерв сомнительных долгов: налоговый и бухгалтерский учет

- Понятие термина

- Особенности расчета резервов сомнительных долгов в бухгалтерии

- Условия для формирования резерва в бухгалтерии

- Различия формирования резервов в бухгалтерском и налоговом учете

- Налоговый учет и варианты отражения сомнительных долгов

- Какие нормативные акты используются для их формирования

- Резерв по сомнительным долгам в бухгалтерском и налоговом учете

- Резервы по сомнительным долгам в бухгалтерском и налоговом учете: особенности и отличия

- Резерв по сомнительным долгам в бухгалтерском учете

- 🎬 Видео

статьи:

1. Обязателен ли резерв по сомнительным долгам

2. Учетная политика по сомнительным долгам

3. Приказ по сомнительным долгам образец

4. Создание резерва сомнительных долгов в бухгалтерском учете

5. Восстановление резерва по сомнительным долгам

6. Использование резерва по сомнительным долгам

7. Пример резерва по сомнительным долгам с проводками

8. Инвентаризация резерва по сомнительным долгам

9. Резервы по сомнительным долгам в 1с 8.3

10. Резерв по сомнительным долгам в балансе

11. УСН резерв по сомнительным долгам

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

1. Обязателен ли резерв по сомнительным долгам

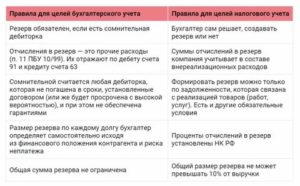

Правила формирования резерва по сомнительным долгам различны для целей бухгалтерского и налогового учета.

В бухгалтерском учете применяются следующие нормы:

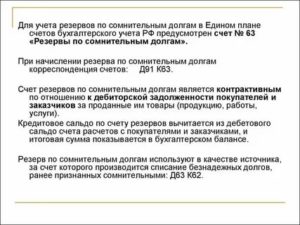

- Создание резерва по сомнительным долгам – обязанность организации согласно п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ № 34н

- Резерв формируется по любой дебиторской задолженности, отнесенной к сомнительной. При этом сомнительной можно признать и ту задолженность, по которой срок погашения еще не наступил.

Относительно налогового учета законодательство предусматривает:

- право налогоплательщика, использующих метод начисления, создать резерв по сомнительным долгам (п. 3 ст. 266 НК РФ). Поскольку размер резерва по сомнительным долгам относится к внереализационным расходам, организации стремятся использовать данное право и снизить тем самым налогооблагаемую прибыль.

- создание резерва по сомнительным долгам только по задолженности покупателей и заказчиков за выполненные работы, услуги или за реализованные товары (абз. 1 п. 1 ст. 266 НК РФ).

2. Учетная политика по сомнительным долгам

Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ № 34н предусматривает формирование резерва по каждому сомнительному долгу исходя из оценки финансового состояния должника и вероятности погашения долга. Конкретную методику и периодичность формирования резерва организация должна разработать самостоятельно и утвердить в учетной политике для целей бухгалтерского учета.

Можно выбрать из следующих вариантов:

- создание резерва по каждому сомнительному долгу на основании профессионального суждения, в котором определяется размер задолженности, которая не будет погашена. При этом в учетной политике устанавливаются параметры, по которым оценивается платежеспособность, финансовое положение контрагента, качество обслуживания долга и т.п. Размер резерва по сомнительным долгам также рассчитывается индивидуально.

- создание резерва по каждому долгу в зависимости от периода просрочки погашения долга. Размер резерва по сомнительным долгам в данном случае может устанавливаться в процентах от суммы задолженности или соответствовать порядку формирования резерва в налоговом учете:

- 100% от суммы задолженности при просрочке более 90 дней;

- 50% от суммы задолженности в случае просрочки от 45 до 90 дней.

Формируя учетную политику по сомнительным долгам, необходимо учитывать специфику учета и деятельности конкретной организации, а также влияние резерва на показатели бухгалтерской отчетности.

https://www.youtube.com/watch?v=1j8jAUTxfIo

Обратите внимание, что в налоговом учете резерв не создается:

Видео:Резерв сомнительных долговСкачать

Резерв по сомнительным долгам: особенности формирования в бухгалтерском учете

Порядок создания резерва по сомнительным долгам в бухгалтерском учете законодательно не закреплен. Поэтому организация разрабатывает способ создания резерва самостоятельно. Например, способом, предложенным в налоговом учете. Разберем подробнее.

Сомнительная дебиторская задолженность организации — это задолженность, которая не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями (п. 70 Положения по бухгалтерскому учету, утв. приказом Минфина России от 29.07.1998 № 34н).

Так как бухгалтерская (финансовая) отчетность должна быть достоверной, то целью создания резерва по сомнительным долгам является отражение в балансе достоверной дебиторской задолженности.

Сомнительная задолженность выявляется посредством инвентаризации расчетов. Инвентаризации подлежит не только задолженность за реализованные товары, работы, услуги, но и задолженность поставщиков по выданным им авансам.

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Учтены все требования профстандарта «Бухгалтер». Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы.

Создание резерва по сомнительным долгам

Порядок создания резерва следует закрепить в учетной политике. Размер отчислений в резерв следует устанавливать в зависимости от платежеспособности должника и от степени вероятности погашения им долга.

Порядок создания резерва по сомнительным долгам в бухгалтерском учете законодательно не закреплен. Поэтому организация разрабатывает способ создания резерва самостоятельно.

Например, создать резерв по сомнительным долгам в бухгалтерском учете возможно воспользовавшись способом, предложенным в налоговом учете, а именно в пункте 74 статьи 266 Налогового кодекса.

Или, как вариант, включить всю сумму выявленного долга в резерв.

Обратите внимание на пункт 70 Положения по бухгалтерскому учету, утв. приказом Минфина России от 29.07.

1998 № 34н: величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

Например, если организация в совокупности выявила дебиторскую задолженность по нескольким контрагентам, то создать резерв следует по каждому. То есть, обязательно ведение аналитического учета.

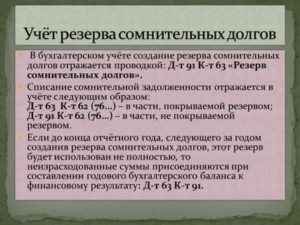

Резерв по сомнительным долгам, проводки

Создание или доначисление резерва по сомнительным долгам отражается проводкой:

Дебет 91.2 Кредит 63

Начисление резерва отражается в бухгалтерском учете на основании бухгалтерской справки.

Как списать невостребованные долги?

Списание задолженности в сумме начисленного ранее резерва отражается в бухгалтерском учете следующей проводкой:

Дебет 63 Кредит 62,76

Обратите внимание, в течении 5 лет сумма списанной задолженности должна быть отражена на забалансовом счете 007. То есть делается запись: Дебет 007. Это делается на случай, если у организации появится возможность ее взыскать.

Если резерв до конца отчетного года не использован?

Согласно п.70 Положения по бухгалтерскому учету, утв. приказом Минфина России от 29.07.

1998 № 34н, если до конца отчетного года, следующего за годом создания резерва сомнительных долгов, этот резерв в какой-либо части не будет использован, то неизрасходованные суммы присоединяются при составлении бухгалтерского баланса на конец отчетного года к финансовым результатам. Проводка в данном случае будут следующей:

Дебет 63 Кредит 91

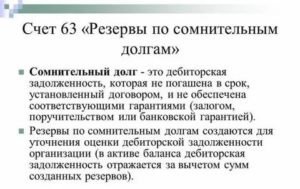

Резерв сомнительных долгов в балансе

Остаток по счету 63 «Резервы по сомнительным долгам» в балансе отдельно отражать не следует. На сумму начисленного резерва следует уменьшить величину дебиторской задолженности.

Если резерв создается только в бухгалтерском учете?

Если организация в налоговом учете отказывается от создания резерва, то при создании резерва по сомнительным долгам в бухгалтерском учете возникнет постоянная налогооблагаемая разница. Соответственно, согласно п.7 ПБУ 18/02, в бухгалтерском учете следует признать постоянное налоговое обязательство, сделав запись:

Дебет 99 Кредит 68

Для тех, кому нужно быстро и легко разобраться в сути ПБУ 18/02, советуем посмотреть видеозапись вебинара «Применение ПБУ 18/02: просто о сложном».

Видео:Учет резервов по сомнительным долгам. Проводки и расчет резерваСкачать

Резервы по сомнительным долгам в бухгалтерском учете: что такое, как определить, проводки

Последнее обновление: 26.01.2020

Все хозяйственные операции предприятий и организаций оформляются документально, путем отражения в бухгалтерских регистрах на соответствующих счетах. С внесением изменений в Положение о бухучете, независимо от правовой формы собственности, они должны создавать резерв по сомнительным долгам в бухгалтерском учете.

Что понимают под сомнительными долгами?

Сомневаться, по сути – не быть уверенным.

Любой договор предусматривает сроки его исполнения. Если полностью своевременно не оплачены выполненные работы, оказанные услуги или реализованные товары в оговоренные сроки, задолженность признается сомнительной.

https://www.youtube.com/watch?v=YVaX8_JCYbw

Еще одним условием,чтобы отнести неполученные суммы к разряду сомнительных, является отсутствие каких-либо поручительств, гарантий по договору. Проще говоря, неизвестно, будет вся сумма погашена контрагентом полностью или частично.

Как показывает судебная практика, даны разъяснения Минфина РФ, долги остаются сомнительными, даже если:

- предъявлялись контрагенту претензии с требованием погашения договорных обязательств;

- поданы исковые заявления в судебные органы;

- имеется решение суда о взыскании неоспоримой суммы;

- по истечении срока платежа должник выдал вексель на сумму задолженности, но срок его оплаты еще не наступил, так как условия оплаты по основному договору не выполнены.

При этом есть существенные отличия от долга, признанного безнадежным, при котором:

- прошло более трех лет, когда конфликт можно решить через суд;

- договорные обязательства прекращены по причине закрытия предприятия (ликвидации или признания банкротства);

- невозможно взыскать сумму за выполненные работы по объективным причинам, указанным в соответствующем постановлении службы судебных приставов, при прекращении исполнительного производства.

Понятие резерва включает некий запас, откуда могут поступить ресурсы.

Таким образом, создание резерва по сомнительным долгам вполне объяснимо, поскольку нет полной уверенности – будет ли погашен просроченная к оплате сумма.

В налоговом и бухгалтерском учете задолженность оценивают с разной степенью требований

Для чего устанавливаются резервы по сомнительным долгам в бухучете?

Составляя отчет, нужно откорректировать оценочные значения активов и денежных обязательств, чтобы итоговые данные были достоверными.

Формирование резерва по сомнительным долгам поможет:

- оценить реальное положение дел, экономическую эффективность деятельности;

- разработать стратегию в будущем, чтобы не нести убытки;

- снизить размер дебиторской задолженности.

Резерв по сомнительным долгам – это сумма, которая маловероятно будет погашена даже позже установленной окончательной для расчета даты. К каждому должнику подходят индивидуально, принимая во внимание его род деятельности и платежеспособность. Для примера, если не заплатили своевременно бюджетные организации, есть надежда хоть с опозданием, но дождаться выполнения договорных обязательств.

Учет резервов по сомнительным долгам дает возможность списать числящиеся на бумаге суммы, которые нет никаких шансов взыскать.

Конечный результат после внесения корректировок исключает завышение показателей активов. Остается реальная величина задолженности, по которой не наступили сроки оплаты. Это помогает сделать объективные выводы, включая правильность политики руководства деятельностью организации.

Резерв по сомнительным долгам отображается по сч.63

Когда нужно формировать резерв?

Если в ходе очередной инвентаризации дебиторских задолженностей выявлены не оплаченные своевременно суммы, этого достаточно для создания счета, откуда могут поступить средства.

Подробно установить порядок формирования и распоряжения средствами, оказавшимися в разряде сомнительных долгов, дано право собственникам и руководителям.

Учитывая сферу деятельности, прочие нюансы, положения разрабатываются применительно к каждой организации, утверждаются локальными правовыми актами внутреннего пользования.

Сформировать его нужно непосредственно после выявления неоплаченных долгов, отразив в отчетных документах за этот период.

Ограничений в способах оформления и расчетах законодатель не устанавливает.

Обязательно важно принимать во внимание перспективы получения денег полностью (или частично).

Критерии, которые служат фактором для того, чтобы объективно оценить возможные убытки, не получив причитающиеся суммы, должны быть оговорены в регулирующих эти вопросы внутренних правовых актах. Их применение обязательно при начислении резерва по сомнительным долгам.

https://www.youtube.com/watch?v=ipVyQfEE0Ag

При выявлении признаков того, что долг вряд ли будет возвращен, бухгалтер обязан сформировать резерв

Способы создания резерва и алгоритм действий

Выделяют три варианта когда, при наличии объективных сомнений, что получите полностью или частично причитающиеся суммы, их можно определить в качестве источников запасного дохода:

- интервальный – когда рассчитывают, что погашение денежных обязательств может быть по частям в каждом расчетном периоде, например, ежемесячно или поквартально;

- экспертный – оценивают реальную величину потерь, связанных с неоплатой договоров;

- статистический – на основе данных за прошлые годы подсчитывают долевую вероятность непогашения долгов соразмерно с общей дебиторской задолженностью.

Методика расчета выбирается согласно утвержденным внутренними положениями критериям определения неплатежеспособности.

К основным правилам, которыми руководствуются, формируя резерв, относят:

- он нужен, независимо от размера суммы долга;

- поводом является задолженность, оставшаяся по окончанию договорных условий;

- не имеет значения, если должник частично оплатил, но осталась просроченная сумма.

Прежде всего, должен быть заинтересован сам руководитель, поскольку объективно сможет оценить размер дебиторской задолженности.

Вполне логично, что проконтролировать, кто остался должен, несмотря на прошедшие к оплате сроки, можно путем соответствующей инвентаризации.

За исключением установленных законом требований и причин проведения инвентаризации, внутренними положениями определяются:

- ситуации, когда необходимо провести проверку в рамках инвентаризации;

- сроки и порядок мероприятий контроля;

- проверяемые объекты.

Выяснив, есть ли задолженность, которую сомневаетесь получить, оформляете документально создание счета, где отразите суммы, которые маловероятно, но могут быть перечислены.

Никаких ограничений по предельно минимальным или максимальным размерам законодательно не установлено.

Проводят резерв по сомнительным долгам в качестве прочих расходов.

Отличительные черты бухгалтерского и налогового учета

Для удобства отчисления налогов на прибыль, по желанию также дополнительно создаются резервы по долгам, которые сомневаются получить.

В отличие от бухучета формируется такой резерв, руководствуясь нормативными требованиями налогового законодательством.

Обязательно учитывают сроки задержки платежа.

Кроме того, при наличии перед контрагентом встречных невыполненных денежных обязательств, они взаимно перекрываются. Сомнительным долгом может быть признана лишь та его часть, что превышает кредиторскую задолженность.

Если с даты, установленной для расчета, прошло меньше, чем полтора месяца, создание резерва считают необоснованным.

Сумма, какую можно отнести к сомнительным долгам, также зависит от периода просрочки платежа:

- в размере 50% от общей невыплаченной суммы, если с последнего дня, установленного для выплат, прошло 45- 90 дней;

- полностью размер долга по дебету, если прошло более 90 дней с оговоренного срока расчета.

Еще одна отличительная черта – ограничение общей суммы. Размер не может превысить 10% от вырученных за этот период средств.

Используют только для покрытия понесенных от безнадежных долгов убытков.

Остаток недополученных средств, исчисленный как разница между изначально зарезервированным долгом и суммой, оставшейся непогашенной по окончанию налогового периода, включают в:

- расходы налогоплательщика;

- или внереализационные доходы.

Для наглядности посмотрите таблицу:

| 1 | Можно ли не формировать резерв | является правом, создается по собственной инициативе | обязательно, если есть вероятность неполучения долга |

| 2 | Порядок учета | включают в состав внереализационных расходов | определяют как прочие расходы |

| 3 | Основания | итоги проведенной инвентаризации на последний день налогового периода | определение степени вероятности возвращения долга сомнительна по критериям, оговоренным положениями внутреннего действия |

| 4 | Сумма отчислений | в процентном отношении для каждого сомнительного долга, учитывая сроки его возникновения | можно разработать другую методику |

| 5 | Предельные размеры | не более 10% доходов от реализации за этот период без учета НДС | нет ограничений |

| 6 | Списание резервных сумм | только в случае признания долга безнадежным | корректируется сумма дебиторской задолженности |

Отображение резерва в бухучете

При наличии сумм, которые есть сомнения, что должники погасят, составляя отчет, бухгалтер должен отразить документально, учитывая характер оценочного обязательства:

- задолженность возврата займа – вычтя из общей суммы размер резерва по строке 1240 баланса;

- другие сомнительные долги (например, по уплате пени за просрочку платежа или штрафных санкций), за минусом размера зарезервированной суммы – по строке 2350.

В итоге должна быть показана общая сумма долга, сколько зарезервировано в качестве сомнительного.

https://www.youtube.com/watch?v=Ms53CNs3CEI

Дебиторскую задолженность балансируют, учитывая размер резервных средств.

На показатели отчета списание безнадежных для возврата сумм не влияет.

Бухгалтерские проводки для резерва по сомнительным долгам

Все бухгалтерские операции сопровождаются справкой, составленной без применения унифицированных форм, где дается расшифровка расчета.

Например, при создании резерва по сомнительным долгам, проводки могут выглядеть:

Рассмотрим простой пример.

Организацией ООО «Акварель» были отпущены ООО «Артемида» материалы общей стоимостью 100 000 руб. (в т. ч. НДС 10 000 руб.) 15 августа 2019. Согласно условиям договора, оплатить полученный товар покупатель должен был до 25 августа 2019. По истечении данного периода деньги на счет ООО «Акварель» не поступили.

Локальными правовыми актами утверждено ежемесячное формирование резервов, если остаются сомнительные долги.

Видео:Учет резервов по сомнительным долгамСкачать

Резервы по сомнительным долгам в бухгалтерском учете

Резервы по сомнительным долгам в бухгалтерском учете — это специальный резервный фонд, который организация должна создать, если она имеет крупную дебиторскую задолженность, проблемную к взысканию.

Ведь передавая товары в долг, любая компания рискует остаться без продукции и без оплаты. В статье расскажем, как правильно создать и отразить в учете резервы по сомнительным долгам.

И обратите внимание на «Советы бывалых», которыми статья заканчивается.

Сомнительным долгом называется объем дебиторской задолженности в денежном выражении, по которой сохраняется высокий риск невозврата в установленные соглашениями сроки, либо уже просроченная дебиторка.

Признаки сомнительных долгов:

- Образовался в процессе реализации продукции или оказания услуг (работ).

- Не обеспечен залоговыми обязательствами, банковскими гарантиями либо поручительством.

- Срок погашения данного обязательства нарушен (просрочен) либо велик риск образования просрочки.

В соответствии с п. 70 Приказа Минфина от 29.07.1998 № 34н, экономические субъекты обязаны создавать специальные финансовые резервные средства по таким проблемным обязательствам.

Как рассчитать размер

Резервы по сомнительным долгам в бухгалтерском учете следует определять исключительно по каждому обязательству. То есть отдельно по каждому договору или соглашению, по которому возникают риски невозврата или уже числится просроченная задолженность.

Такая дебиторская задолженность должна быть подтверждена инвентаризацией расчетов. Иными словами, бухгалтерия обязана подтвердить обязательства специальным актом сверки взаиморасчетов.

Каждая компания самостоятельно определяет порядок расчета таких резервных фондов. Данный алгоритм следует закрепить в учетной политике компании либо отдельным локальным актом.

Отметим, что в бухучете предельной величины для резервного фонда по сомнительной задолженности не установлено. Однако в налоговом учете лимит регламентирован — до 10 % от суммы полученной выручки за квартал, полугодие или 9 месяцев либо год (п. 4 ст. 266 НК РФ).

Чтобы снизить или исключить расхождения между данными налогового и бухгалтерского учета, допустимо использовать порядок определения величины резервных фондов, определенный для расчета по налогу на прибыль (п. 4 ст. 266 НК РФ).

Алгоритм создания:

- Если сомнительной задолженности менее 45 дней, то резерв не создается.

- Просрочка более 45 дней, но менее 90 дней — сумма РФ до 50 % от величины просроченной дебиторской задолженности.

- Обязательства просрочены более чем на 90 дней — создается РФ на полную сумму задолженности.

Неиспользованные средства резервов подлежат списанию в конце календарного года.

Бухгалтерские проводки по учету резервов

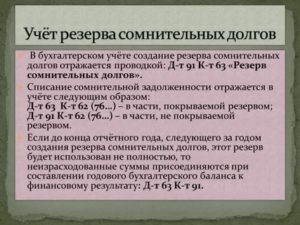

Созданный резерв по сомнительным проблемным долгам подлежит отражению на специальном счете бухгалтерского учета 63.

Сальдо по бухсчету 63 отражается в составе строки «Дебиторская задолженность», причем со знаком минус. Следовательно, сформированные записи на 63 счете уменьшают сумму дебиторки, по которой сформирован РФ.

https://www.youtube.com/watch?v=h7t0JZngp0Y

Типовые проводки:

| Операция | Дебет | Кредит |

| Создан резерв по сомнительным долгам (проводка) | 91 | 63 |

| Задолженность, безнадежная к взысканию, списана за счет созданного резервного фонда | 63 | 60, 62, 76 |

| Просрочка погашена должником | 63 | 91 |

Рассмотрим правила составления корреспонденции счетов на конкретном примере:

ООО «Весна» осуществило реализацию товаров:

- ООО «Покупатель» — 50 000,00 рублей (120 дней просрочки);

- ООО «Закупщик» — 160 000,00 рублей (50 дней просрочки);

- ООО «Магазин» — 20 000,00 рублей (90 дней).

В мае ООО «Закупщик» оплатил задолженность в полном объеме.

В июне ООО «Покупатель» сообщил о банкротстве и невозможности возврата средств.

По итогам года невостребованные резервные средства списаны.

Бухгалтер составил следующие проводки:

| Операция | Дебет | Кредит | Сумма, руб. |

| Сформирован резерв по сомнительным долгам (проводка) | 91 | 63 | 150 000 рублей (50 000,00 + 20 000,00 для долга более 90 дней просрочки,80 000 (50 %) для долга от 45 до 90 дней) |

| На расчетный счет поступила оплата от ООО «Закупщик» | 63 | 76 | 160 000,00 |

| Списана сумма резервного фонда по конкретному обязательству | 63 | 91 | 80 000,00 |

| Получено уведомление о банкротстве и невозможности возврата задолженности ООО «Покупатель» | 63 | 60 | 50 000,00 |

| Невостребованные резервы списаны на прочие доходы по итогам календарного года | 63 | 91 | 20 000,00 (150 000 — (80 000 + 50 000) |

Перенос резерва на следующий год

Если в компании в 2017 году был создан резервный фонд, но в течение 2018-го он не был израсходован — при оформлении баланса нужно будет оставшиеся деньги присоединить к финрезультатам на конец года (включить во внереализационные доходы).

Пункт 5 статьи 266 Налогового кодекса РФ требует корректировать сумму резерва на 2020 год на сумму неиспользованного за 2018-й.

Однако так поступать нужно только в том случае, если принято решение перенести оставшиеся с 2018 года резервные суммы на 2020-й.

Если же такой перенос не запланирован, то суммы, учтенные в 2018 году как внереализационные расходы, придется включить в состав внереализационных доходов (п. 7 ст. 250 НК РФ).

Советы бывалых

О том, какие суммы, по мнению налоговиков, к сомнительным долгам относить не следует:

- расходы в виде предварительной оплаты, в том числе авансы;

- задолженность по договору цессии, поскольку она не рассматривается как задолженность, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг;

- задолженность по штрафам;

- суммы денежных средств, размещенные на счетах, депозитах в банках;

- задолженность по договору, если она покрывается за счет страхового возмещения по договору страхования предпринимательского риска.

И еще один момент. Вы вправе признать сомнительной или безнадежной задолженность, даже если никаких мер по взысканию этой задолженности не принималось. В частности, не важно, направлены ли контрагенту претензии, поданы ли в суд исковые заявления и т.п.

Ведь по своей природе списание безнадежной к взысканию задолженности в состав расходов является способом корректировки доходов, ранее отраженных в налоговом учете, но фактически не полученных компанией.

Этим обеспечивается взимание налога, исходя из реально сложившейся прибыли.

И не забывайте о рисках, если речь идет об учете задолженности, возникшей между взаимозависимыми лицами. Налоговики посчитают, что единственной деловой целью «бездействия» компании являлось списание с баланса задолженности и учет ее в качестве безнадежной, а само бездействие носило характер прощения долга. А это грозит доначислениями.

https://www.youtube.com/watch?v=178nl9tYBDE

Также надо различать ситуации, в которых в отношении части задолженности меры принудительного взыскания применялись и оказались безрезультатными, а в отношении другой части задолженности меры взыскания не применялись.

Для признания этой части задолженности безнадежной должно иметься надлежащее основание. Найти его нужно в п. 2 ст. 266 НК РФ.

Поскольку наличие постановления судебного пристава не позволяет списать задолженность, которая в этом постановлении не отражена.

Советы опубликованы в Телеграм-канале «Переводчик с бухгалтерского». Сформулированы автором Телеграм-канала «Мытарь»

Видео:Все резервы в бухгалтерском и налоговом учете за 20 минутСкачать

Резерв сомнительных долгов: налоговый и бухгалтерский учет

Любое предприятие может столкнуться с образованием долга. Требования его погашения далеко не всегда приносят успех. Судебные же тяжбы могут не принести успеха, если контрагент не имеет средств на погашение или если срок для возврата их через подачу иска давно прошел.

Учитывая это, специалисты в области юриспруденции советуют защищаться от таких случаев. Настоящей страховкой становится резерв сомнительных долгов. Все самое важное о таком процессе сегодня раскрывает далее наша статья.

Понятие термина

Итак, под сомнительным долгом стоит понимать дебиторскую задолженность любого предприятия, которая не была оплачена в определенные контрактом сроки, а также не была защищена с помощью разного рода гарантий. К числу последних относится:

- Договор о залоге;

- Поручительские обязательства;

- Гарантия банка.

Для того чтобы бухгалтерия смогла сформировать резерв таких обязательств проводится инвентаризация.

Если подобные долги были обнаружены, тогда организация должна принять меры по формированию резерва. Основанием для этого становится п. 70 положения, регулирующего ведение бухгалтерского учета. Если речь идет о субъектах малого бизнеса, то такая мера крайне необходима, чтобы остаться «на плаву». Указанная норма не содержит в этом плане исключений для таких лиц.

Что такое резервы по сомнительным долгам?

Особенности расчета резервов сомнительных долгов в бухгалтерии

Детальный порядок такого процесса все же формируется у каждой компании индивидуально и закрепляется в учетной политике. Резерв должен отражаться в числе расходов или прибыли (согласно п. 4 ПБУ). Каждое же отчисление в резерв указывается в графе расходов.

Резерв учитывается на специальном счете, под номером 63 название «Резервы сомнительных долгов». Аналитика же будет отображена в счете 62. Ее рекомендовано организовать так, чтобы обеспечить получение полезной информации о состоянии долгов, которые не оплачивались в установленные договорами периоды.

В активах баланса «дебиторка» из которой формировались резервы, отражается с вычетом резервов, в пассиве без указания сумм. Списание сумм задолженности переходит во внебалансовый счет 007. Наблюдение за таким долгом осуществляется в течение нескольких лет.

Условия для формирования резерва в бухгалтерии

Действующие нормы закона, а ст. 266 НК РФ указывают на то, что налогоплательщик имеет полное право формировать резерв сомнительных долгов. В этом учете данные суммы, попавшие в резерв, будут переданы к числу внереализационных расходов состоянием на последнюю дату отчетного периода.

Учитывая то, что резерв, который может определяться нормами действующего документа, ограничен признанием, появляется разница между такими видами учета.

В специальных документах исчисление резерва делают с учетом следующих показателей:

- Для сомнительных долгов, термин которых превышает девяносто дней, в резерв попадет вся сумма задолженности;

- Если термин превышен, сорок пять или девяносто дней здесь уже резерв возрастет до 50% суммы долга.

- Если термин держится в пределах 45 дней – сумма в резерве не прибавится.

Резерв сомнительных долгов по документам применяется только на покрытие утрат от безнадежной задолженности.

Практика показывает, что действующее законодательство не уделило достаточно внимания оценке вероятности выплаты долга. Более того, такая процедура полностью отсутствует в нормативных документах, что создает немало хлопот руководству предприятий и организаций.

Так, допустим, если фирма применяет только условия полной предварительной оплаты для своих покупателей, то здесь нет оснований для создания резерва долгов. Человек получил товар только после того, как его оплатил. Нет денег – нет покупки и проблем.

https://www.youtube.com/watch?v=ho6TG9W5ZfY

Отражение резерва в бухгалтерском учете.

Если, по сонетам специалистов в учетной политике предусмотреть, что такие резервы создаются в размерах величин возможных потерь от отсутствия оплаты долгов на дату отчета. Такой подход покажет, что сумма резерва будет равной сумме, которая не была полученной к завершению отчетного периода.

Таким образом, данные вопросы очень важны, но отсутствие их регулирования заставляет организации уповать на бдительность и компетентность бухгалтеров.

Различия формирования резервов в бухгалтерском и налоговом учете

Специалисты в области бухгалтерии напоминают о необходимости различать бухгалтерский и налоговый учет резервов. И вот в чем дело.

Первый вариант — это обеспечение формирования документов, содержащих систематизированную информацию.

Целью его является составление бухгалтерской отчетности, которая позволит получить результаты работы компании. В отличие от него налоговый учет не дает такого эффекта.

Например, руководство компании приняло решение о предоставлении контрагенту организации кредита и для этого понадобится анализ бухгалтерских отчетов. Это же понадобится для участия в тендерах. Отчетность по финансам помогает заинтересованным лицам понять то, насколько их контрагент способен функционировать и отвечать по взятым на себя обязательствам.

Таким образом, налоговый учет дает возможность государственным органам осуществлять контроль полноты и своевременности оплаты налогов. Бухгалтерский же учет позволяет вести финансовую отчетность. Это и покажет все результаты именно этой сферы деятельности предприятия.

Налоговый учет и варианты отражения сомнительных долгов

В бухгалтерский учет попадают исключительно резервы сомнительных долгов по расчетам за продукцию, работу и услугу. Если появление сомнительного долга произошло из имущественных прав или вещей, что не являются продукцией или товаром, то его сумму необходимо взять во внимание при создании резерва в налоговом учете, но в бухгалтерском учете она учитываться не будет.

Какие нормативные акты используются для их формирования

В процессе составления таких резервов специалистам необходимо использовать целый ряд нормативных актов, в числе которых:

- Налоговый кодекс в редакции от 03.07.2016 с последними изменениями;

- Положение о бухгалтерском учете с последними изменениями;

Видео:Бухгалтерский учет понятно за 10 минутСкачать

Резерв по сомнительным долгам в бухгалтерском и налоговом учете

1. Для чего нужен резерв по сомнительным долгам и обязательно ли его создавать?

2. Чем отличается «бухгалтерский» резерв по сомнительным долгам от «налогового»?

3. Как рассчитать, скорректировать и отразить в бухгалтерском и налоговом учете сумму резерва?

Для того чтобы данные бухгалтерской отчетности были достоверными, активы и обязательства организации подлежат корректировке с учетом оценочных значений.

В отношении дебиторской задолженности оценочным значением является резерв по сомнительным долгам, то есть в балансе сумма дебиторской задолженности отражается за вычетом созданного резерва.

Благодаря этому исключается завышение величины активов, а пользователи бухгалтерской отчетности видят реальную величину дебиторской задолженности и, соответственно, могут адекватно оценить финансовое состояние организации.

Заметьте, что для целей бухгалтерского учета формирование резерва по сомнительным долгам с 2011 года является не правом, а обязанностью, о чем говорится в п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ № 34н.

По-другому дело обстоит с налоговым учетом, НК РФ предусматривает именно право организаций, применяющих метод начисления, создавать резерв по сомнительным долгам. Однако, учитывая то, что указанный резерв включается в налоговые расходы, многие организации сами изъявляют желание воспользоваться таким правом и сформировать резерв по сомнительным долгам для целей налогового учета. В этой статье предлагаю рассмотреть порядок создания, учета и использования резерва по сомнительным долгам как в бухгалтерском, так и в налоговом учете.

Резервы по сомнительным долгам в бухгалтерском и налоговом учете: особенности и отличия

Несмотря на то, что формирование резерва по сомнительным долгам предусмотрено и в бухгалтерском, и в налоговом учете, нужно иметь в виду, что «бухгалтерский» и «налоговый» резерв существенно отличаются друг от друга по многим параметрам: от правил создания и до порядка использования. Более наглядно эти отличия представлены в виде заметок на интерактивной онлайн доске:

Как видите, резерв по сомнительным долгам в бухгалтерском и в налоговом учете создается по разным правилам и регламентируется разными нормативными актами. Поэтому формировать резерв нужно отдельно для бухгалтерских целей и отдельно для налоговых.

Резерв по сомнительным долгам в бухгалтерском учете

В бухгалтерском учете, в отличие от налогового, порядок расчета резерва по сомнительным долгам организация устанавливает самостоятельно.

В Положении по ведению бухгалтерского учета и бухгалтерской отчетности в РФ № 34н указано только, что «величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично». Например, организация может применять один из следующих способов расчета резерва по сомнительным долгам:

- Оценка каждого сомнительного долга. То есть по каждому сомнительному долгу организация самостоятельно определяет ту часть задолженности (или всю сумму задолженности), которая не будет погашена, и включает ее в общую сумму резерва.

- Определение величины резерва на основе данных прошлых периодов. При этом способе величина резерва рассчитывается как доля непогашенных долгов в общей сумме дебиторской задолженности (соотношение определяется по данным за предыдущие несколько лет).

- Расчет отчислений в резерв по каждому сомнительному долгу пропорционально периоду просрочки. Такой способ определения величины резерва аналогичен способу, применяемому в налоговом учете, о котором речь пойдет ниже.

Выбранный способ и методику расчета резерва по сомнительным долгам необходимо закрепить в учетной политике для целей бухгалтерского учета.

Например, если выбран способ экспертной оценки каждого сомнительного долга, то в учетной политике нужно прописать конкретные критерии (например, показатели платежеспособности и финансового состояния должника), на которых основывается такая оценка.

Если выбран способ расчета резерва в зависимости от периода просрочки каждого сомнительного долга, то в учетной политике нужно установить соответствующие процентные значения отчислений в резерв (они могут совпадать с применяемыми в налоговом учете, а могут и не совпадать).

! Обратите внимание: Выбирая конкретный способ определения величины резерва по сомнительным долгам в бухгалтерском учете, нужно учитывать особенности Вашей организации, а также цели создания резерва и влияние его величины на показатели отчетности.

Чем больше сумма резерва, тем меньше в итоге показатель валюты баланса, и тем меньше показатель чистых активов. Поэтому если Вам нужна «красивая» отчетность (например, для предоставления в банк при обращении за кредитом и т.д.

), то целесообразно выбрать такой способ расчета резерва, при котором его величина будет минимальна – так будут исполнены требования законодательства, но при этом не пострадают интересы организации.

Главное, что нужно учесть: выбранный способ должен быть отражен в учетной политике, а изменения в нее вносятся до начала отчетного года.

https://www.youtube.com/watch?v=dl92jYNRejY

В бухгалтерском учете созданный резерв по сомнительным долгам отражается на счете 63 «Резервы по сомнительным долгам», при этом аналитический учет ведется в разрезе должников. Отчисления в резерв учитываются в составе прочих расходов организации на счете 91-2.

Пример создания резерва по сомнительным долгам в бухгалтерском учете

Организация ООО «Восход» отгрузила покупателю ООО «Икс» товары на сумму 118 000 руб. (в т. ч. НДС 18 000 руб.) 10 августа 2014. Срок оплаты по договору установлен 10 дней с даты отгрузки, однако в течение этого срока покупатель не оплатил товар.

Учетной политикой ООО «Восход» для целей бухгалтерского учета предусмотрено ежемесячное формирование резерва по сомнительным долгам исходя из оценки каждого долга.

На 31 августа организация сочла просроченную задолженность ООО «Икс» сомнительной с низкой вероятностью погашения и приняла решение включить в резерв полную сумму задолженности. Бухгалтерские проводки по формированию резерва по сомнительным долгам будут следующие:

Дата | Дебет | Кредит | Сумма, руб. | операции |

| 31.08.2014 | 91-2 | 63 / ООО «Икс» | 118 000,00 | Сформирован резерв по сомнительным долгам |

Корректировка резерва в течение года

1. Допустим, покупатель ООО «Икс» перечислил в погашение задолженности 50 000 руб. 15 октября 2014 года. В этом случае величина созданного резерва подлежит уменьшению:

Дата | Дебет | Кредит | Сумма, руб. | операции |

🎬 Видео

Резервы сомнительных долговСкачать

Резерв по сомнительным долгам. Бухгалтерский учет.Скачать

БЕЗНАДЕЖНЫЕ ДОЛГИ. СОМНИТЕЛЬНАЯ ДЕБИТОРСКАЯ ЗАДОЛЖЕННОСТЬСкачать

Резервы по сомнительным долгам в 1С 8.3 БухгалтерияСкачать

Резервы по сомнительным долгамСкачать

Резервы по сомнительным долгам. - курс по ПБУ 18/02 - 2020 годСкачать

БУХУЧЕТ ДЛЯ НАЧИНАЮЩИХ 063 Резервы сомнительных долговСкачать

Резервы по сомнительным долгам в 1ССкачать

Резервы в бухгалтерском учете: зачем нужны и какие естьСкачать

Создание резервов по сомнительным долгам в бухгалтерском и налоговом учетеСкачать

БУХУЧЕТ ДЛЯ НАЧИНАЮЩИХ 064 Резервы сомнительных долгов Статистический способ создания резерваСкачать

9. Переоценка основных средств. Резерв сомнительных долговСкачать

Начисление резерва сомнительных долгов на средства не возвращенные неплатежеспособным банкомСкачать

Как создать выгодный резерв по сомнительным долгамСкачать

Резервы по сомнительным долгам в налоговом учетеСкачать