Одно дело, когда Сбербанк не дает кредит новому клиенту, и совсем другое, когда в займе отказывают «своему» зарплатнику.

Лица, получающие на сберсчет зарплату, считаются более надежными заемщиками с прозрачным финансовым состоянием и минимальными рисками.

Поэтому возникает логичный вопрос – из-за чего ФКУ не идет навстречу? Конкретных объяснений банк не дает, но догадаться о возможных причинах можно. Поможет в этом наш подробный обзор требований и задач кредитования в Сбербанке.

- Банк не видит вас в качестве должника

- Излишняя кредитная загруженность

- Слишком хорошая финансовая ситуация

- Почему Сбербанк отказал в выдаче кредита? Разбираемся в причинах

- С кем предпочитает работать сбербанк

- Почему Сбербанк отказывает

- Может ли Сбербанк отказать в кредите зарплатному клиенту

- Сбербанк отказал в кредите: как узнать причины и что делать клиенту

- Почему Сбербанк отказал в потребительском кредите?

- Почему Сбербанк отказывает в кредите зарплатным клиентам

- Как узнать причину отказа

- Требования к заемщикам

- Что делать, если отказали в кредите

- Повторная подача заявки на кредит

- Как повысить шансы на одобрение

- Отзывы

- Почему отказывает Сбербанк в кредите

- Внутренняя политика банка и контроль государства

- Оценка заемщика

- Персональные сведения о заемщике

- Сведения о родственниках

- Финансовое положение заемщика

- Сведения об имуществе

- Действующие обязательства и возможные последствия

- Требования к заемщикам и возможные причины отказа

- Другие причины

- Как исправить ситуацию

- Сбербанк отказал в кредите: как узнать причины и что делать

- Почему Сбербанк отказал в потребительском кредите

- Плохая кредитная история – причина отказа

- Банкротство заявителя

- Наличие других кредитов

- Недостоверные сведения

- Как повлиять на решение банка по заявке и как себя вести при запросе кредита?

- Что делать, если Сбербанк отказал в кредите?

- Причины для отказа кредита в Сбербанке при хорошей кредитной истории

- Главное причины отказа Сбербанка в предоставлении кредита

- Основания, обусловленные заемщиком

- Факторы, зависящие от банковской организации

- Самые распространенные причины отказа зарплатным клиентам

- Причины отказа в кредите в Сбербанке при хорошей кредитной истории

- Почему могу отказать в выдаче ипотеки

- 🎦 Видео

Банк не видит вас в качестве должника

Зарплатная карта – не гарантия стопроцентного одобрения кредита от Сбербанка. Прежде чем дать согласие на выдачу ссуды, ФКУ тщательно проверяет потенциального заемщика. В первую очередь оценивается его финансовое положение, личные качества и образ жизни, а также соответствие кандидатуры на требования к запрашиваемому займу.

Не зря под каждым кредитным продуктом прописываются минимальный возраст, стаж, документы и прочие условия для предоставления денег в долг. Это самые первые и основные требования, позволяющие отсеять неплатежеспособных и неблагонадежных лиц. Но и их выполнение не гарантирует положительного ответа от банка. Помимо публичных предписаний есть и скрытые от посторонних глаз критерии отбора.

В целом, можно выделить следующие основания, почему Сбербанк не одобряет кредиты своим зарплатным клиентам.

- Плохая кредитная история. О допущенных просрочках и невозвращенных долгах в течение 5 лет нельзя забывать, все равно Сбербанк сделает запрос в Бюро кредитных историй и узнает о неприятных ситуациях.

Не красят КИ и досрочные погашения, а также полное отсутствие записей о займах. Все это вынуждает банк не соглашаться на выдачу ссуды.

- Неподходящий возраст. ФКУ устанавливает границы – не младше 21 года на момент подписания договора и не старше 70 лет на момент полного погашения. Самонадеянно думать, что банк пойдет навстречу слишком молодым или глубоко пожилым людям.

- Судимость. Не все кредитные организации горят желанием связываться с лицами, имевших нелады с законом. Сбербанк в их числе, поэтому не стоит удивляться отказу.

- Рискованная профессия. Это не афишируется, но есть перечень профессий, нежелательных для заемщика. Сюда входят должности, сопряженные с высоким риском для жизни и здоровья – шахтеры, лесорубы, электромонтеры, саперы, журналисты и некоторые другие.

- Нероссийское гражданство. Сбербанк не кредитует иностранных граждан.

- Регион регистрации. Отказывают и жителям удаленных населенных пунктов и регионов, где нет офисов Сбербанка.

- Трудоустройство. Отдельно прописывается необходимость наличия у заемщика официального трудоустройства с непрерывным стажем от 3 месяцев. Поэтому не стоит удивляться, что безработным и имеющим «черную» зарплату кредит не одобрят.

- Неплатежеспособность. Неофициальная планка ежемесячного дохода составляет примерно 10-24 тысячи рублей. Если денег на зарплатную карту приходит меньше и других законных источников заработка нет, то займа не будет.

- Отсутствие обеспечения. При подаче заявки на ипотеку, целевой кредит или увеличенный лимит, необходимо привлечь поручителей или предоставить залог.

- Поддельные документы. Логично, что Сбербанк не захочет иметь дело с теми, кто предоставляет недостоверные данные и фальшивые бумаги. Более того, помимо отказа банк направит информацию о подделке в прокуратуру, что грозит уголовной ответственностью.

- Подлог или сговор. Подобные последствия ждут и тех, кого уличат в более крупных обманах, аферах и мошенничестве.

- Наличие иждивенцев. Негативно повлияют на готовность Сбербанка предоставить кредит и сомнительное финансовое положение с большим количеством детей.

- Проблемы с документами. Вполне вероятно, что срок действия конкретной справки истек, данные представлены некорректно или не в полном объеме.

- Неправильно заполненное заявление. Сплоховать можно и в самом начале пути, неправильно заполнив стартовую анкету. Поэтому рекомендуется подавать заявку под контролем менеджера кредитного отдела.

- Неподобающий внешний вид. Сотрудники Сбербанка неоднократно признавались, что есть негласная установка оценивать внешний вид и манеру поведения заемщика.

- «Плохие» родственники и друзья. Помимо благосостояния самого заемщика и его семьи, оценивается платежеспособность и уровень жизни дальних родственников и близких друзей. Если среди них много должников или неработающих, то получить «добро» на кредит маловероятно.

- Завышенные суммы. Еще один вариант – был выбран не подходящий кредитный продукт или указана слишком неподъемная сумма. Иногда банк предлагает скорректированные условия, но чаще просто отказывает в ссуде.

Важно! Повторная заявка подается не ранее, чем через 60 календарных дней с момента получения отказа, поэтому необходимо заранее ознакомиться с требованиями банка и трезво оценить свои возможности.

https://www.youtube.com/watch?v=4s0scGNLf4Q

Это самые явные основания для отрицательного ответа Сбербанка по кредиту. Многие из них четко прописаны в условиях к кредитному продукту, а некоторые являются предположениями, но и их не стоит списывать со счетов. О чем еще будет нелишним позаботиться перед подачей заявки – расскажем дальше.

Излишняя кредитная загруженность

У Сбербанка нет особых претензий к зарплатным клиентам. Напротив, такие заемщики считаются надежными и платежеспособными, ведь их доходы и расходы прозрачны, а ежемесячные платежи можно списывать прямо с зарплатной карты. Поэтому многие зарплатники забывают об основных требованиях банка и сталкиваются с тем, что банк не одобрил заявку.

Весьма распространенный случай – кредитная задолженность. Оказавшись в долговой яме с несколькими кредитами в сторонних банках, люди обращаются в свой зарплатный банк и просят потребительской нецелевой ссуды.

При этом скрывая свое положение за высокой зарплатой, приходящей на сбербанковскую карточку. Как итог, клиент получает отказ.

Хотя лучше открыто заявить о сложившейся ситуации и подать заявку на подходящий кредитный продукт, именуемый рефинансированием.

Слишком хорошая финансовая ситуация

Но и хорошее финансовое состояние может сыграть плохую шутку и неблагоприятно повлиять на решение Сбербанка по кредиту. Речь идет не о миллионных вкладах, а о стабильной зарплате размером в 1,5-2 раза выше среднего месячного общероссийского заработка. Здесь предусмотрены особые алгоритмы отбора, из-за которых таким кандидатам нередко отказывают в хороших условиях.

Объясняется подобный подход следующим образом. Сотрудники Сбербанка заранее просчитывают, как быстро клиент сможет погасить взятый кредит, учитывая среднемесячные траты.

Если остаточных средств много, то велика вероятность досрочного погашения. Следовательно, выданные деньги не успеют обрасти процентами и большой прибыли от вложения не будет.

Поэтому заемщикам, имеющим высокую зарплату и случаи с быстрыми возвратами в кредитной истории, лучше не надеяться на одобрение заявки.

Если банк отказал зарплатному клиенту, значит, на то были весомые основания. Оптимальным выходом будет трезво оценить свое состояние и возможности и при необходимости исправить все спорные моменты.

Видео:Сбербанк одобрил ипотеку, а потом отказал перед сделкой. Причины и что делать?Скачать

Почему Сбербанк отказал в выдаче кредита? Разбираемся в причинах

Сбербанк по праву можно назвать самым требовательным банком на рынке, поэтому отказы встречаются часто. Этот банк выдает выгодные ссуды, он устанавливает низкие ставки, поэтому и требования к заемщикам всегда высокие. Если Сбербанк отказал, вы можете тут же обратиться в другой банк и при тех же анкетных данных получить одобрение.

С кем предпочитает работать сбербанк

Сбербанк выделяет особые категории заемщиков, с которыми он предпочитает сотрудничать в рамках любых программ кредитования:

1. Зарплатные клиенты. 2. Постоянные заемщики с хорошей репутацией.

3. Вкладчики: действующие или те, что закрыли депозитный счет не так давно.

Если говорить проще, то Сбербанк предпочитает работать с гражданами, с которыми его уже связывали какие-либо договорные обязательства, а зарплатные клиенты — вообще лучшие заемщики. Но и такие заявители при некоторых обстоятельствах могут получить отказное решение.

Всех остальных заявителей принято называть клиентами «с улицы». Если вы относитесь как раз к такой категории заемщиков, то по факту получить одобрение по кредиту Сбербанка будет сложно. Отказ может последовать, даже если ваша кредитная история не вызывает нареканий.

Почему Сбербанк отказывает

Разберем основные причины отрицательных решений. Помните, что ни один банк не сообщает о причинах отказов, поэтому можно только догадываться, почему случилось именно так. И можете не пытать менеджера, даже он не может знать, почему пришел отрицательный ответ, решение дает система, сотрудник банка просто его озвучивает.

https://www.youtube.com/watch?v=OcoyjXkP3lk

Самые распространенные причины отказа Сбербанка в кредите:

1. Негативные моменты в кредитной истории. Даже если вы давно совершили небольшую просрочку, которая уже несколько лет благополучно закрыта, это может стать причиной отказа. Другие банки могут закрыть на это глаза, а Сбербанк нет, он откажет, тем более если речь о клиенте «с улицы».

2. У вас есть незакрытые кредиты, которые серьезно снижают вашу платежеспособность. Лучше обращаться к Сбербанку, когда у вас вообще нет никаких действующих кредитов. Если вы будете тратить на погашение всех кредитов, включая вновь оформленный, 50% от чистого дохода, вам откажут.

3. Низкая платежеспособность заявителя. Сбер «любит» заемщиков с хорошим доходом, которые в перспективе будут часто пользоваться кредитными продуктами, брать большие ссуды и приносить банку доход. Если же вы получаете не больше 15000 рублей в месяц, Sberbank с вами просто не интересно работать, поэтому он может отказать в кредите.

4. Менеджеру не понравился внешний вид заявителя. Вас оценивает не только отдел кредитования, который вы по сути не видите, но и сам менеджер, который принимает заявку. Если вы ведете себя странно, грубите, ваш внешний вид не соответствует заявленным анкетным данным, менеджер может поставить в программе код отказа, после чего и система автоматически даст отрицательное решение.

5. Небольшой стаж клиента. Сбербанк желает видеть в числе заемщиков граждан, которые имеют стабильную работу и регулярный доход. Если же вы только устроились на работу, это и может стать причиной отказа. Более менее банк относится к заявителям со стажем на текущем месте более 1 года.

Это более вероятные причины отказов, но могут быть и другие поводы, даже незначительные.

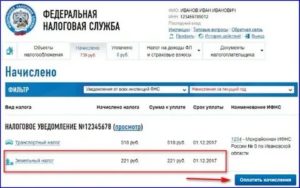

Например, если у заявителя много штрафов ГИБДД, у него есть долги по налогам, алиментам, за коммунальные услуги и пр.

Всю эту информацию можно найти в базе должников ФССП, она обязательно анализируется банком при рассмотрении. И вам не помешает заглянуть в нее, прежде чем направлять заявку на рассмотрение.

Кредитная анкета

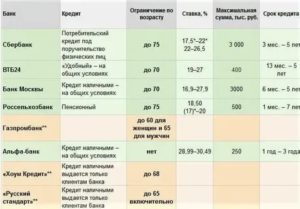

Если самый народный банк отказал в кредите, опускать руки точно не стоит. Это самый требовательный банк, вы же можете обратиться к другому и практически на таких же условиях оформить кредит. Ставка может оказаться немного выше, буквально на 1-2%, зато вероятность одобрения будет выше.

Важно! Если Сбербанковский кредит получить не удалось, рассмотрите предложения ВТБ, Альфа Банка, Райффайзенбанка, Россельхозбанка, Промсвязьбанка и пр. Все они также предлагают выгодные условия и могут выдать большие суммы.

Может ли Сбербанк отказать в кредите зарплатному клиенту

Может случиться и такое. Даже заплатные клиенты все равно проверяются, анализируется их платежеспособность. Отказ может последовать из-за плохой кредитной истории, из-за подлога данных, небольшой зарплаты, наличия большого количества иждивенцев, алиментных выплат и пр.

Отказывает в кредите Сбербанк и клиентам, которые только недавно вошли в зарплатный проект, то есть имеют небольшой стаж работы. Может сыграть роль и возраст, граждан до 23-х лет банки всегда кредитуют с неохотой, даже если это зарплатный клиент.

Важно! Если Сбербанк отказал в выдаче кредита, повторно обратиться к ему можно только через 60 дней, только в этом случае анкета будет вновь рассмотрена. За этот срок ситуация может исправиться, и вы все-таки получите одобрение.

Бывает и такое, что ссуду не дают даже идеальным со всех сторон заемщикам, например зарплатным клиентам с положительной кредитной историей. Если отказано банком Сбербанк в такой ситуации, угадать причину невозможно. Порой даже менеджеры, принимающие заявки, сильно удивляются отрицательным ответам, но пояснить причину произошедшего не могут.

Видео:Почему Сбербанк отказывает в ипотеке зарплатному клиенту? Возможные причины?Скачать

Сбербанк отказал в кредите: как узнать причины и что делать клиенту

В статье разберем, почему Сбербанк отказывает в кредите зарплатным и другим клиентам. Узнаем, что делать, если банк отказал в потребительском кредите без объяснения и ознакомимся с отзывами. Мы подготовили для вас порядок подачи повторной заявки и советы, которые помогут получить кредит без отказа.

Кредиты Сбербанка пользуются большой популярностью у населения. Они отличаются довольно низкими ставками и понятными условиями, а заявку можно оформить даже онлайн. Но банк не может предоставлять ссуды абсолютно всем, некоторым клиентам в выдаче отказывают.

Причины отказа могут быть самыми разными, но обычно менеджеры не могут объяснить, почему кредитная организация приняла такое решение. Если Сбербанк отказал в кредите, то через некоторое время можно вновь подать заявку. Желательно перед этим попытаться самостоятельно определить, по каким причинам ее не смогли одобрить в прошлом.

Почему Сбербанк отказал в потребительском кредите?

Обычно Сбербанк не объясняет клиенту, почему отказывает по заявке на потребительский кредит. Раскрывать причину не принято, так как мошенники могут воспользоваться такой информацией. На самом деле при проверке клиента Сбербанк использует огромное количество параметров, и каждый из них может повлиять на отказ в выдаче кредита.

Рассмотрим, по каким причинам Сбербанк отказывает в выдаче кредита своим клиентам наиболее часто:

- Закредитованность. Если у вас много кредитных обязательств, и на их исполнение вы тратите половину или больше своего дохода, то банк не сможет предоставить новую ссуду. Ведь вероятность того, что в такой ситуации вы не сможете справляться с обязательствами, резко повышается.

- Негативная кредитная история. Очень часто Сбербанк отказывает в выдаче кредита после запроса информации в Бюро кредитных историй. Если в прошлом вы допускали длительные просрочки, то у кредитной организации будут большие сомнения по поводу вашей надежности.

- Возраст. Если ваш возраст только достиг минимального, установленного требованиями, или, наоборот, приближается к максимальному, то банк не всегда одобряет ссуду. Здесь все будет зависеть от влияния остальных факторов.

- Внешность. Мнение сотрудника банка, принимающего документы, также имеет значение. Если ему покажется, что клиент злоупотребляет спиртным, неопрятно выглядит и т. д., то он может сделать соответствующую отметку, и система без объяснения причин откажет такому заемщику в ссуде.

- Отказ от страховки. Формально такие действия никак не влияют на решение кредитной организации. Фактически риски банка увеличиваются, а прибыль, напротив, снижается. Это может привести к отрицательному решению по заявке. Впрочем, никто не мешает отказаться от страховки уже после подписания договора. По закону на такую операцию у заемщика имеется 5 дней.

Почему Сбербанк отказывает в кредите зарплатным клиентам

Традиционно гораздо проще одобрение получают клиенты, получающие заработную плату на карту Сбербанка. О них финансовой организации известно довольно много: источники и размер дохода, стабильность его получения. Кредитная организация видит даже основные статьи расходов, ведь многие покупки в настоящее время оплачиваются с карточек.

https://www.youtube.com/watch?v=R5hFOR3NOiQ

Но наличие зарплатной карты не является гарантией того, что любой кредит будет одобрен. Рассказать, почему банк отказал в ссуде зарплатному клиенту, сотрудники, скорее всего, не захотят.

Все же неофициальный список, в каких случаях Сбербанк отказывает в кредите существует. Рассмотрим его:

- Малый стаж. Если вы только устроились на новом месте работы и хотите сразу взять кредит, то Сбербанк вынужден будет отказать, так как в этом случае вы не будете соответствовать требованиям к заемщикам.

- Низкий уровень доходов. Сбербанк учитывает при принятии решения главным образом только официально подтвержденный доход. Если вы получаете маленькую зарплату, то кредит банк не одобрит.

- Просрочки. Наличие долгов по кредитам даже в других банках легко проверяется через запрос в БКИ. Если вы нарушаете обязательства перед кредиторами, то новую ссуду Сбербанк не выдаст.

- Некорректно заполненная анкета. Ошибки, допущенные в анкете, могут стать причиной для отказа в кредите, ее надо проверять перед передачей в Сбербанк.

- Много непогашенных кредитов. Даже если ваши доходы позволяют обслуживать все ссуды без проблем, их количество может насторожить Сбербанк.

Как узнать причину отказа

Сотрудники банка обычно не сообщают причину своего решения. Часто система отказывает в полностью автоматическом режиме без участия человека, особенно если речь идет о потребительском кредите.

Но поговорить, все же стоит. Иногда работники банка могут сообщить интересную информацию, например, о том что отказ был вызван плохой кредитной историей, а вы даже не знали о содержащейся в ней ошибке.

Так как же узнать, почему отказали в кредите? Лучше всего провести самостоятельный анализ своей платежеспособности и данных из БКИ.

Требования к заемщикам

В Сбербанке действуют строгие требования к клиентам, желающим получить ссуду. Несоответствие установленным параметрам приведет к автоматическому отказу, а в некоторых случаях сотрудники даже не примут заявку.

Рассмотрим основные требования к потенциальным заемщикам в Сбербанке:

- гражданство РФ, возраст — старше 21 года и моложе 65 лет;

- стаж — более 6 месяцев на текущем месте работы (3 месяца — для зарплатных клиентов);

- постоянная или временная регистрация по месту жительства.

Для оформления кредита необходимо представить паспорт, а также документы, подтверждающие ваш доход и занятость. Держателям зарплатных карт для получения денег достаточно одного паспорта. При принятии решения сотрудники Сбербанка могут запросить и другие документы.

Также прочитайте: Какие документы нужны для кредита в Сбербанке

Что делать, если отказали в кредите

Отказ в выдаче кредита — это еще не конец света. Не стоит паниковать, а лучше попытаться все же определить причину такого решения и ее устранить на будущее.

Рассмотрим, что можно предпринять в случае отказа по кредиту:

- Проверить кредитную историю. Иногда в нее попадают ошибочные данные. В итоге банки считают, что вы имеете просрочки по другим кредитам, хотя на самом деле это не так. Исправить ошибки можно, обратившись в организацию, внесшую соответствующие данные в БКИ. Если же просрочки действительно есть, то их следует закрыть, и лишь потом думать о новом кредите.

- Сравнить размер выплат и собственный бюджет. Возможно, что выплачивать кредит своевременно, по мнению банка, вы просто не можете. Например, если в расчет была принята только зарплата по основному месту работы без дополнительных заработков.

- Попробовать обратиться в другой банк. Иногда другие кредитные учреждения одобряют кредит тем, кому отказал Сбербанк, но проценты у них часто выше.

- Подать новую заявку. Если все возможные причины отказа вы устранили, то можно попробовать вновь обратиться в Сбербанк за кредитом.

Повторная подача заявки на кредит

Подать повторную заявку допускается не раньше чем через 2 месяца после получения отказа. Новую анкету можно оформить онлайн или в отделении, воспользовавшись помощью сотрудника Сбербанка.

Рассмотрим, какую информацию надо указать в заявке на кредит в Сбербанке:

- Ф.И.О. и паспортные данные;

- контактную информацию и адрес проживания;

- данные о доходах, расходах и других обязательствах;

- информацию о месте работы;

- сумму и срок желаемого кредита.

После рассмотрения заявки сотрудники Сбербанка обязательно проинформируют вас о принятом решении.

Как повысить шансы на одобрение

При подаче заявки ваша основная задача — убедить банк в своей надежности и платежеспособности. Существуют простые советы, которые помогают повысить шансы на одобрение. Рассмотрим основные из них:

- Соберите документы обо всех доходах. Договор на аренду квартиры, дополнительные заработки, вознаграждения по договорам ГПХ — все это может быть учтено банком при рассмотрении заявки на кредит, но только при наличии подтверждающих документов. Больше доход — больше вероятность одобрения сделки. Но не завышайте доходы, указывайте их реальных размер.

- Не пытайтесь обмануть банк. Не думайте, что вы увеличите шансы на одобрение, «забыв» указать в анкете наличие других кредитных обязательств, необходимость платить алименты и т. д. Сбербанк может с легкостью проверить данные в БКИ и различных государственных базах. В итоге вы рискуете сразу получить имидж обманщика, и кредит получить будет значительно сложнее.

- Следите за своей кредитной историей. Ошибки бывают у всех, главное, своевременно предпринять необходимые меры для их устранения.

Отзывы

Иван Зайцев

«Являюсь зарплатным клиентом Сбербанка и, естественно, к ним решил обращаться за кредитом. Очень удивился, что мне отказали, хотя никогда даже на 1 день просрочек не допускал, и зарплата полностью «белая».

По совету девушки-менеджера заказал отчет НБКИ и удивился, у меня там есть невыплаченный кредит в другом банке. Отправился к ним, разобрался (хоть и небыстро), они ошибку свою исправили.

Через полгода снова подал заявку, и все нормально одобрили».

Валентина Иванова

«Подавала заявку в Сбербанк-Онлайн, и мне пришло сообщение, что все хорошо, и можно нести документы в отделение. Придя в офис и простояв в очереди, я попала все же к специалисту. Но здесь оказалось, что по моей заявке отказ пришел.

Но да ладно, я не очень расстроилась и спокойно взяла кредит в другом банке. На следующий раз оформляла довольно крупную ссуду и решила попробовать сэкономить, обратившись в Сбербанк.

На этот раз все одобрили через 2 дня, правда, страховку оформляла, от которой отказалась на следующий день».

Анатолий Глушаков

«Сбербанком пользуюсь много лет и почти всем доволен. Да, в отделениях бывают очереди, но мне туда надо настолько редко, что могу и подождать. Понадобился кредит, а раньше я их никогда не брал. Решил оформить все в Сбербанке, но мне отказали. Вот теперь думаю, что же со мной не так. Надо выписку с БКИ заказать, может, на меня кто-то умудрился «левых» кредитов набрать, а я и не знаю».

Видео:Почему Сбербанк не дает кредит. ТОП причин отказа. Как всё-таки получить кредит?Скачать

Почему отказывает Сбербанк в кредите

Мы часто слышим о том, что население страны сильно закредитовано. Это значит, что большинство населения уже имеют действующие кредиты, платежи по которым достигают до 50% от суммы дохода.

На фоне экономического кризиса, когда доходы трудящихся значительно сокращаются, на финансовом рынке происходит передел ликвидных клиентов.

Не зря сегодня многие банки трубят о рефинансировании на выгодных условиях, делая ставку на закредитованных, но финансово устойчивых заемщиков.

Но это не дает гарантию положительного решения при рассмотрении заявки. Давайте рассмотрим, почему Сбербанк отказал в кредите.

Внутренняя политика банка и контроль государства

Для контроля над рынком кредитования, государство, в лице Национального Банка РФ, создало ряд регулирующих деятельность финансовых организаций законов.

Суть состоит в том, что кредитные организации должны следить за ликвидностью своего кредитного портфеля и не допускать превышения допустимого показателя невозврата. В противном случае банк может лишиться права заниматься финансовой деятельностью.

Таким образом, НБ РФ защищает права и интересы других участников финансового рынка и клиентов банка.

https://www.youtube.com/watch?v=HMq1e-Ps1Xc

Исходя из вышесказанного, каждая кредитная организация разрабатывает свои правила, и закрепляет их во внутренних положениях. При проведении кредитной политики, банки учитывают риски по невозврату по предоставленным займам и свои финансовые возможности.

Если выданный кредит попадает в категорию рисков, кредитор обязан создать резерв на возможные потери. Это означает, что определенная сумма ложится на счет резерва, и не может быть использована до полного возврата долга заемщиком.

Для банка это, конечно, совсем невыгодно.

Каждый понимает, что есть банки, которые более охотно дают кредиты. Но почему к ним обращаются в последнюю очередь? Потому что они компенсируют свои риски высокими ставками по кредитам. Соответственно, банки с высоким рейтингом надежности предлагают более выгодные условия в кредитовании, но очень тщательно проводят отбор заемщиков.

Оценка заемщика

Сведения о потенциальном заемщике формируются при заполнении анкеты. Она разработана под конкретные требования к заемщику банком и условно делится на несколько разделов.

Персональные сведения о заемщике

В этом разделе указываются персональные данные клиента, такие как:

- ФИО;

- дата и место рождения;

- данные паспорта;

- место регистрации и фактического проживания;

- сведения и работе (название организации, должность, стаж);

- контактные данные.

Уже по этим сведениям можно сразу отсеять клиента, неподходящего под требования, учитывая некоторые причины:

- возраст;

- прописка;

- трудовой стаж.

На основании полученных данных также можно производить проверку в бюро кредитных историй, при наличии вашего согласия на проведение такой проверки. Обычно для его получения выделяется абзац в анкете или отдельный документ, под которым обязательно ставится ваша подпись.

Сведения о родственниках

Здесь обычно указывается информация о ближайших родственниках:

- ФИО;

- год рождения;

- место работы;

- контактные данные.

Родственников могут прозванивать по контактным телефонам до принятия решения о выдаче, поэтому заранее стоит их предупредить о предстоящем разговоре.

Финансовое положение заемщика

Прежде чем дать займ, банк должен оценить вашу платежеспособность. Для этого существуют несколько показателей.

- Личный доход. Сюда входит:

- заработная плата по основному месту работы;

- доход на дополнительном месте работы;

- регулярный дополнительный доход в виде пенсий, пособий, субсидий и алиментов;

- подсобное хозяйство.

- Совокупный доход семьи. Те же самые показатели, применимые к каждому члену семьи по отдельности.

- Сведения о расходах. К ним могут относиться:

- ежемесячный платеж по действующим кредитам;

- коммунальные платежи;

- выплаты по алиментам и другим обязательствам;

- расходы на содержание семьи;

- другие расходы.

Сведения об имуществе

Дом, квартира, машина, дача, земельный участок, принадлежащие заемщику по праву собственности – все, что может быть оставлено в залог, либо реализовано в случае невозврата.

Действующие обязательства и возможные последствия

Сюда можно отнести:

- действующие кредиты в других банках (сумма, срок, ежемесячный платеж);

- поручительство по действующим кредитам;

- неисполненные решения суда;

- сведения о банкротстве.

Все эти данные проверяются на сайтах:

- бюро кредитных историй;

- службы судебных приставов;

- реестр арбитражных дел, производства по банкротству физических лиц.

В анкете могут быть вопросы, находитесь ли вы под судом или следствием, имеете ли непогашенную судимость. Такие данные проверяются службой безопасности банка.

Требования к заемщикам и возможные причины отказа

На официальном сайте банка по каждому кредитному продукту указаны требования к заемщикам.

Возраст

Минимальный порог, как правило, составляет 21 год. Есть исключения, когда возраст может быть от 18 при условии участия работающих созаемщиков, подходящих по возрасту.

Максимальный возраст на дату выплаты займа от 65 до 75 лет, в зависимости от конкретного вида кредита в Сбере. Заем в категории от 65 лет обычно предоставляется с поручителями.

Причина отказа по возрасту – несоответствие возрастному критерию.

Регистрация

Обязательно наличие постоянной или временной прописки на территории РФ. При временной регистрации имеет значение срок ее окончания. В некоторых случаях она не должна заканчиваться раньше даты выплаты по кредиту. Также Сбербанк не одобрит вашу заявку при наличии регистрации в другом регионе. Придется обращаться в отделение по месту прописки.

Стаж

Здесь имеет значение, являетесь ли вы зарплатным клиентом. Стаж по последнему месту работу не должен быть меньше трех месяцев для зарплатников, и шести для всех остальных. Общий стаж, из расчета последних пяти лет, должен быть от одного года (данное условие не применяется к участникам зарплатного проекта).

Другие причины

- Финансовая неплатежеспособность. По этой причине отказывают, когда:

- Личный расход или общий семейный, по отношению к доходам, превышает максимально допустимый показатель. При этом могут учитываться: прожиточный минимум на каждого члена семьи, количество иждивенцев, имеющиеся доходы и расходы.

- Платежи по действующим кредитам. На сайте бюро кредитных историй есть данные по сумме ежемесячного платежа по имеющимся займам. Их сумма не должна превышать установленную норму по отношению к ежемесячному доходу.

- Отсутствие в собственности ликвидного имущества. Наличие такового не является гарантом выдачи, но является весомым преимуществом при принятии решения.

- Плохая кредитная история.

Самый распространенный ответ на вопрос, почему Сбербанк отказал в кредите даже самому лояльному зарплатному клиенту.

- Наличие неисполненных решений суда. Банк не дает кредит данной категории лиц не только по причине плохой репутации, но и потому, что следствием неисполнения служит арест банковских счетов.

В таком случае заемщик не сможет исполнять обязательства по уплате кредита в банке.

- Наличие судимости или других сведений, порочащих вашу репутацию. Нахождение под судом или следствием также ставит под угрозу выплату по кредиту, поэтому не удивляйтесь, если банк не даст вам кредит.

- Негативное впечатление при личной встрече с клиентом.

Это неформальное правило непосредственно касается взаимодействия менеджера банка и потенциального заемщика. Сотрудник банка должен уметь правильно оценить дееспособность и возможные негативные наклонности человека.

Рекомендуется отказывать в выдаче клиентам:

- находящимся в состоянии алкогольного или наркотического опьянения, или при наличии подозрений в регулярном употреблении таковых;

- ведущих, по внешним признакам, аморальный образ жизни;

- имеющим умственные или психические отклонения.

- Работа, связанная с риском для жизни.

- Предоставление недостоверных сведений при подаче заявки. Справки о заработной плате, например, могут проверяться. Это может быть непредумышленным действием, но расценено, как попытка совершения мошенничества, так что будьте внимательны.

- Возникновение подозрений у сотрудника банка, что действия клиента связаны с отмыванием дохода, полученного незаконным путем или финансированием терроризма. Вам может показаться это смешным, но закон 115 ФЗ жестко наказывает банки и их сотрудников в случае допущения подобных операций. Это может грозить крупным штрафом и даже отзывом лицензии.

- Плохая репутация клиента при обслуживании в данном банке. Это тоже из серии неофициальных установок, но она имеет место быть. Если вы когда-то судились с банком или распространяли порочащие его сведения, эта информация может навсегда остаться в разделе “служебные примечания”, и испортить вашу дальнейшую историю сотрудничества.

- Отказ в передаче персональных данных или не подписание других условий. Это препятствует выполнению банком своих обязательств и исполнению внутренних документов, поэтому отказ в данной ситуации для вас неизбежен.

- Негативные отзывы о вас при совершении звонков контактным лицам или по месту работы.

Любой банк может на законных основаниях отказать в выдаче кредита без указания причины, поэтому узнать правду можно только путем вежливого обращения к сотруднику.

Как исправить ситуацию

Если вы еще не являетесь зарплатным клиентом Сбербанка – станьте им. Для таких клиентов существует облегченный пакет документов при выдаче, и множество преференций, таких как скидки по процентной ставке. Банк лояльно относится к клиентам, получающим заработную плату на свои карты. Опять же, это не является единственным условием, чтобы получить кредит в Сбербанке.

https://www.youtube.com/watch?v=_mBqI1UKW4I

Если выяснилось, что вы допустили ошибку при заполнении заявки, отправьте ее повторно. Также имеет смысл сделать еще одну попытку в случае изменений каких-либо условий в лучшую для вас сторону:

- улучшение финансового положения (повышение дохода, уменьшения расходов):

- появление имущества в собственности, способного стать предметом залога;

- погашение обязательств перед другими банками;

- выплата по другим обязательствам;

- достижение предъявляемых банком критериев (возраст, стаж);

- улучшение деловой репутации;

- смена места работы.

Всегда предоставляйте в банк достоверные сведения о себе. Любая информация проверяется официальными и неофициальными источниками. Старайтесь произвести благоприятное впечатление на сотрудников банка. Не старайтесь оспорить такие очевидные вещи, как передача персональных данных и проверка кредитной истории.

Если вам не дали кредит в Сбербанке – попробуйте подать заявку в другой банк.

Видео:Повторная заявка на кредит в Сбербанке после отказаСкачать

Сбербанк отказал в кредите: как узнать причины и что делать

В Сбербанке предусмотрено множество программ на все случаи жизни, но не всегда удается получить запрашиваемую сумму. Рассмотрим подробнее почему банк отказывает в кредите. Как узнать причину, и что нужно сделать, чтобы повысить шансы на одобрение в Сбербанке.

https://www.youtube.com/watch?v=_mBqI1UKW4I

Если нужен кредит в Сбербанке, предлагаем воспользоваться бесплатной программой: Сбербанк кредитный калькулятор 2020 года.

Почему Сбербанк отказал в потребительском кредите

Причин по которым банк может отказать в предоставлении ссуды, может быть множество. Не всегда это связано с самим клиентом. Но, почти всегда истинные мотивы отказа банк не озвучивает. Настаивать в такой ситуации тоже бесполезно.

В данном случае необходимо самому разбираться и попытаться понять почему это произошло. В первую очередь можно самостоятельно проанализировать СМС-уведомление с отказом. Обычно в нем прямо или косвенно указаны основания отклонения заявки на кредит.

Существует несколько самых распространенных причин, по которым банкиры отказываются одобрить запрос:

- Низкий уровень дохода. Зарплата должна позволять человеку обслуживать ссуду, вовремя вносить обязательные платежи в банк. В некоторых случаях банк может частично удовлетворить заявку, но уменьшить размер займа.

- Наличие просроченной задолженности. Если у заемщика имеются длительные просрочки в Сбербанке или других кредитных учреждениях – не поможет даже солидный заработок;

- Нет дополнительного источника доходов.

Плохая кредитная история – причина отказа

Плохая кредитная история мешает не только зарплатным, но и всем остальным клиентам. Конечно, на просрочку в несколько дней банк может закрыть глаза. Но если срок платежа пропущен на месяц и больше – взять кредит будет сложно. Хуже всего, когда заемщик вообще не возвращает деньги и их взысканием занимаются судебные приставы. В такой ситуации отказ гарантирован.

Банкротство заявителя

>

Если в отношении лица открыто судебное производство о банкротстве, информация об этом публикуется в официальных печатных и электронных изданиях и находится в открытом доступе, данная информация доступна и нотариусам, органам росреестра и естественно банкирам. Получить кредит при таком обстоятельстве невозможно в силу закона.

Наличие других кредитов

Серьезным препятствием является и закредитованность заемщика. Согласно условиям Сбербанка, сумма ежемесячных платежей по всем кредитам не должна превышать половины дохода. Комфортным считается показатель в 30-40%, а максимально допустимым – 60%. В противном случае человек вряд ли сможет рассчитаться по долгам, и взыскать их будет проблематично даже по решению суда.

Недостоверные сведения

Причиной отказа в финансовой помощи нередко становится предоставление недостоверных сведений. Заявки отклоняют даже в случае, если клиент не указал некоторые активные кредиты.

https://www.youtube.com/watch?v=Hwa9BqOwTS0

Но самая тяжелая ситуация – подлог документов самостоятельно или с помощью работодателя (например, бухгалтерия выдала работнику справку с завышенным доходом). Такие действия расцениваются как мошенничество и могут повлечь за собой уголовную ответственность (ст.159.1 УК РФ).

Как повлиять на решение банка по заявке и как себя вести при запросе кредита?

Конечно, заранее предугадать результат обращения за кредитом в Сбербанк невозможно. Но повысить шанс на одобрение реально. Перед отправкой запроса желательно:

- Стать зарплатным клиентом. К заемщикам этой категории банкиры относятся лояльнее.

- По максимуму закрыть действующие кредиты и погасить задолженность за коммунальные услуги.

- Запросить свою кредитную историю в БКИ. Кстати сделать это можно и через Сбербанк онлайн, если вы являетесь его клиентом. Услуга платная. С помощью этих сведений оценить свои шансы будет проще. Кроме того, не исключена вероятность, что человек остался должен по давно забытому займу несколько рублей. Из-за такой мелочи риск отказа существенно возрастает.

Наконец, необходимо трезво взвесить свои возможности. Если размер платежа в месяц не будет превышать 10-20% заработка – скорее всего, кредит одобрят. Если же в банк придется отдавать не меньше половины семейного бюджета – вероятность положительного решения невелика.

Что делать, если Сбербанк отказал в кредите?

Отказ в кредите – неприятное обстоятельство. Можно подать заявку в Сбербанк повторно, но после отказа при первом обращении должно пройти не менее 60 дней.

За это время можно подумать над улучшением кредитной истории, рассмотреть возможность привлечения поручителей или предоставить залог. Кроме того, всегда остаются запасные варианты с другими банками и микрофинансовыми компаниями.

Если открыты другие кредиты, можно воспользоваться программой рефинансирования в Сбербанке.

Несмотря на все свои преимущества, Сбер – достаточно консервативная кредитная организация. Каждую заявку здесь рассматривают внимательно, любой негатив или ошибки в документах могут насторожить. Поэтому подготовке заявления и необходимых документов стоит уделить максимум внимания.

Видео:Как Взять Кредит в Сбербанк Онлайн - оформляем заявку и получаем кредит на карту в приложении СбераСкачать

Причины для отказа кредита в Сбербанке при хорошей кредитной истории

Многие россияне сталкивались с ситуациями, когда Сбербанк выдает отрицательное решение в предоставлении кредита, при отсутствии причин на это. Разберем информацию, почему Сбербанк отказывает в кредите и каким образом избежать этого.

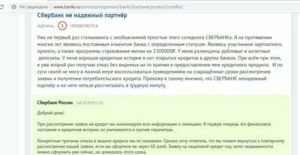

Главное причины отказа Сбербанка в предоставлении кредита

Определить причину возникновения такой ситуации не просто, в связи с тем, что банковские организации жестко соблюдают политику сохранения в тайне причин отказа. Это объясняется тем, что сфера банковских услуг должна быть закрытой, для того чтобы конфиденциальные сведения не попали в руки злоумышленников.

Основания предоставления отказов по выдаче займа могут быть объединены на два вида, в связи с проблемами, образовывающимися у:

Возможно ознакомиться с видео, объясняющем основания для отказа при предоставлении займов:

Основания, обусловленные заемщиком

В предоставлении кредита могут отказать, если:

- обратившийся не подходит под требования, предъявляемыми определенным кредитным предложениям банковской организации;

- отрицательный кредитный рейтинг;

- обязательства по всем займам выше установленного соотношения банка. В основном, таким считается при превышении уровня ежемесячных выплат 35% от доходов. Сбербанк вправе рассмотреть ситуацию по родственникам, которые могут иметь несколько действующих кредитов;

- имеется возрастное несоответствие. Лицам пенсионного возраста откажут в предоставлении займа, если на момент погашения кредита ему исполнится 65 лет. Пожилой возраст может быть основанием отказа, не смотря на положительную кредитную историю;

- наличие трудностей с законом либо судимости;

- трудовая деятельность будущего заемщика перечислена к высоко рисковым;

- отсутствие гражданства РФ;

- место официальной регистрации отличается от региона присутствия офиса банковской организации;

- отсутствие официального места работы либо предыдущий стаж менее полугода и общего до одного года за пять последних лет;

- недостаточный доход заемщика либо не удостоверенный документально;

- не имеется недвижимости, чтобы предоставить в залог;

- нет поручителей;

- у будущего заемщика есть иждивенцы, обеспечение которых вызывает сомнение способности выполнять свои обязательства по выплате займа;

- ошибки в предъявленном пакете документации либо заявлении. В Сбербанке, часто в качестве основания отказа в предоставлении ссуды указывают эту причину;

- выявлено несоответствие предоставленных сведений либо подлог;

- вид и поступки заемщика вызывают подозрение в отношении адекватности и состоятельности.

Факторы, зависящие от банковской организации

Возможны и моменты, когда вызывает вопрос почему не дают кредит в Сбербанке благонадежным и проверенным пользователям сервисов банковской организации.

Отрицательный ответ может быть предоставлен по следующим причинам:

- Перемены в предоставлении кредитов выполняемые банковской организацией.

- Вводом новых и ликвидации функционирования старых кредитных предложений.

- Временными сложностями с реализуемостью.

- Техническими сложностями.

Самые распространенные причины отказа зарплатным клиентам

Лица, входящие в число наиболее благонадежных клиентов Сбербанка, обсуживающихся по зарплатному проекту, тоже могут получить отказ в предоставлении кредита.

Процесс особой проверки Сбербанком направленной заявки, под названием скоринг, имеет три шага, выполняясь:

- кредитным специалистом, обрабатывающим сведения будущего заемщика;

- андеррайтером, ведущим проверку бумаг и просчитывающем риски;

- отделом экономической безопасности.

Отказ в предоставлении займа корпоративному клиенту может обосновываться:

- Недостаточным стажем трудовой деятельности.

- Неудовлетворительным доходом.

- Обязательствами перед другими кредитами свыше возможностей заемщика.

- Допущены ошибки в персональных данных при оформлении анкеты.

Причины отказа в кредите в Сбербанке при хорошей кредитной истории

Заемщику, постоянно своевременно выполняющему свои обязательства по займам, хочется знать причины, способствующие отказу предоставления кредита в Сбербанке.

Банковские организации проявляют осторожность и традиционализм, благоприятствующие ее длительному благополучию. Проблема может скрываться в небольшой погрешности в бюро кредитных историй.

Для банковской организации, принимающей решение по выдаче займа может быть важен и сам факт наличия просроченного платежа, пусть даже он не существенен и сумма для погашения была небольшой.

https://www.youtube.com/watch?v=iuoNlHAiTAc

Серьезной причиной отрицательного решения является наличие в БКИ сведений о большой просроченной задолженности в Сбербанке и иных финансовых организациях.

Почему могу отказать в выдаче ипотеки

Пользователям услуг Сбербанка предоставляется несколько предложений по ипотечным кредитам. Кроме приведенных причин, поводом отказа в оформлении ипотечного кредита является определение жилого объекта, с низкой степенью реализации.

Банк – организация, специализирующаяся в узком направлении, в его структуре нет отдела, занимающегося продажей невостребованного жилья, предоставленного в залог.

Сбербанк отдает преимущество жилой собственности, которую возможно реализовать в кратчайшие сроки, в таком случае ипотека выдаётся охотнее.

🎦 Видео

Сбербанк отказал в реструктуризации. Что делать?Скачать

ПОЧЕМУ банки НЕ ДАЮТ КРЕДИТ и ЧТО ДЕЛАТЬ чтобы дали?Скачать

ТЕПЕРЬ ОДОБРЯТ / Что делать если отказ по кредиту в 2022 / финансовая грамотностьСкачать

Отказали в ипотеке перед сделкойСкачать

Почему Сбербанк отказывает в ипотеке? Все причины. И что делать, чтобы получить одобрение?Скачать

СРОЧНО ПОСМОТРИ,ВДРУГ УДАЛЯТ!!! СБЕРБАНК....Скачать

Потребительский кредит в Сбербанк. Условия, ставка, страховка и рекомендации по оформлению кредитаСкачать

ВЫ ОБ ЭТОМ ДАЖЕ НЕ ДОГАДЫВАЛИСЬ / ЧТО СКРЫВАЕТ СБЕРБАНК ОТ КЛИЕНТОВ? / НАКАЗАЛИ БАНК ЧЕРЕЗ ПОЛИЦИЮСкачать

ВТБ отказал в кредите. Причины и что делать?Скачать

КАК Я ОФОРМИЛ ДЕНЬГИ В КРЕДИТ 650 000 ТЫСЯЧ РУБЛЕЙ | Как Взять Кредит в Сбербанк Онлайн.Скачать

Как отказаться от одобренного кредита в СбербанкеСкачать

Почему банк отказывает в кредите Основные причины отказа в кредите.Скачать

Почему Сбербанк не одобряет кредит? Причины и что делать?Скачать

ЧТО ДЕЛАТЬ, ЕСЛИ ОТКАЗЫВАЮТ В КРЕДИТЕ? / Как получить одобрение? РекомендацииСкачать

Кредит в Сбербанк Онлайн - Как получить / взять кредит Онлайн в Сбере без визита в банк 2023Скачать