Согласно налоговому законодательству, российским гражданам полагаются компенсационные налоговые вычеты, право на получение которых активируется в результате возникновения различного рода обстоятельств в жизни налогоплательщика. Случается так, что граждане заболевают, попадают в аварии или другие неприятности, в результате которых теряют возможность существовать полноценно.

На восстановление здоровья в России сегодня при, казалось бы, бесплатной медицине, уходит огромное количество средств. Расходы направлены на оплату не только врачебных процедур, но и покупку лекарственных средств и т.д.

В этой статье мы поговорим о правах граждан на получение «лечебного» вычета, а также рассмотрим какое дорогостоящее лечение входит в перечень для 3-НДФЛ, для которых данная процедура возможна.

Дорогостоящее лечение: перечень для 3-НДФЛ

- Какие траты учитываются к возврату налога

- Кто имеет право на вычет за лечение

- Как определить, дорогостоящее ли вы получаете лечение

- На какую сумму вычета можно претендовать

- Компенсация средств, ушедших на лечение, при превышении максимальной суммы возврата

- Документы, необходимые к подготовке по вычету

- Процедура получения вычета — пошаговая инструкция

- Подведем итоги

- Налоговый вычет за дорогостоящее лечение

- Условия для получения налогового вычета задорогостоящее лечение

- За кого можно получить вычет

- Сумма вычета и сроки подачи документов

- Дорогостоящая стоматология

- Как получить вычет за лечение

- Документы на вычет

- Дорогостоящее лечение: полный перечень для 3-НДФЛ

- Условия возврата средств

- Определение вида услуг

- Особенности расчета

- Оформление вычета

- Пакет документов

- Заключение

- : Дорогостоящее лечение. Используем налоговый вычет для возврата НДФЛ

- Что относится к дорогостоящему лечению для налогового вычета — оформление 3-ндфл — Должник

- Социальный налоговый вычет

- Какое лечение считается дорогостоящим для 3 НДФЛ

- На что может рассчитывать налоговик и сколько можно получить назад

- Правила получения социальных вычетов за дорогое лечение

- Срок подачи декларации 3 НДФЛ

- Дорогостоящее лечение: перечень для 3-НДФЛ — МБУЗ

- Информация для облегчения заполнения декларации

- 💡 Видео

Какие траты учитываются к возврату налога

Далеко не все пункты осуществленных расходов в связи с обнаружившим себя заболеванием будут приняты в качестве основания для получения компенсации от государства. Среди принимающихся необходимо выделить:

- все медицинские манипуляции, представленные в специализированном перечне;

- лекарственные и медикаментозные средства, приобретенные больным, также представленные в специализированном перечне;

- денежные суммы, внесенные в качестве оплаты по добровольному договору со страховой медицинской организацией, также считаются расходами.

Рассмотрим более подробно список врачебных манипуляций, попадающих под «возвратную» категорию:

- процедуры терапевтической направленности, предназначенные для лечения заболеваний ткани соединительной, имеющих системный характер;

- хирургическое вмешательство, в том числе операции по замене компонентов части организма имплантатами, повторяющими анатомическую форму отсутствующих частей;

- стоматологическое лечение;

- оказание консультационных медицинских услуг;

- диагностика медицинская, в том числе в лабораторных условиях, если речь идет о возникающих в системе свертывания проблемах;

- расходы на восстановительные процедуры и реабилитацию при попадании, например, в пожар, аварию и т.п.;

- затраты на проведение процедуры искусственного оплодотворения.

Что касается списка лекарственных препаратов, за которые гражданам полагается компенсация, то солидное количество пунктов не позволило включить его в данный материал, однако его с легкостью можно найти на просторах интернета.

Согласно закону, затраты на лечение производятся:

- по обычной цене;

- по дорогой стоимости.

Для каждого из перечисленных видов производится возврат средств отдельно, суммировать произведенные расходы законодательно запрещается.

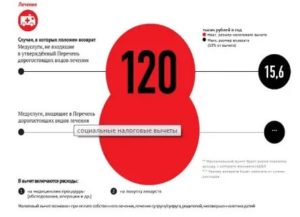

Кроме того, для оплаты медицинского вспоможения по обычной стоимости существует ограничение по вычету. Оно составляет 120 000 рублей. Для лечения, стоимость которого считается дорогой, «потолка», ограничивающего компенсацию, не существует, следовательно, доступна возможность возвращения 13% от всех денег, уплаченных за медицинские процедуры или лекарственные средства.

Как получить налоговый вычет за лечение?

За какое лечение можно получить налоговый вычет? Наша статья поможет разобраться, как правильно оформить льготу, кто имеет на нее право, сколько можно вернуть, а также примеры расчета социального вычета.

Кто имеет право на вычет за лечение

Категория граждан, имеющая право получить денежную компенсацию за лечение, обладает следующим списком характеристик.

- Если гражданин продолжал работать, пока получал лечение.

- Если предоставление медицинских услуг производилось:

- вам;

- вашим родителям;

- мужу;

- жене;

- несовершеннолетним детям.

- Производимые процедуры осуществлялись не по медицинскому полису, а платно.

- Проведенное лечение вошло в определенный законодательно перечень услуг, стоимость которых подлежит компенсации.

- Больница, клиника, лечебный центр или другое подобное заведение обладает лицензией на осуществление медицинской деятельности.

Вы можете получить налоговый вычет ваших родственников первой линии

https://www.youtube.com/watch?v=esTPO_ZteUE

Как вы можете наблюдать, чтобы получить деньги, важно соответствовать множеству критериев, однако очень многие подходящие под них кандидатуры даже не знают о праве на компенсацию. Разумеется, 13% — небольшая часть от уплаченных средств, но даже их возвращение может сыграть значительную роль для благосостояния больного.

Как определить, дорогостоящее ли вы получаете лечение

Давайте разберемся, как понять, к какой категории принадлежит получаемое вами лечение. Для этого нужно открыть правительственное постановление, от 2001 года, изданное под номером 201. В нем представлен список, внутри которого числятся все дорогостоящие медицинские процедуры. За них государство готово вернуть по 13%.

Скачать Постановление Правительства РФ от 19.03.2001 N 201

Некоторые процедуры, с относительно небольшой на сегодняшний день стоимостью, считаются дорогостоящими, поэтому не спешите махать рукой на возможность получения денег и сверьтесь со списком. В нем представлены терапевтические, хирургические и другие медицинские мероприятия.

На какую сумму вычета можно претендовать

Максимальный размер получаемых от государства отчислений будет составлять ровно 13% от затраченной не лечение суммы средств, при этом важно, чтобы каждое из процедурных наименований попадало по критериям под возможность оформления возврата. Тем не менее, помимо данного порога существуют еще некоторые ограничения.

Процедурные наименования должны попадать по критериям под возможность оформления возврата

- Наибольшая сумма, принимающаяся за финансовую базу, с которой исчисляется вычет, не может превышать заработанную за год гражданином оплату труда. Получается, выплата, выдаваемая ему на руки за лечение, не может быть больше всех налоговых отчислений на доход физического лица, с этой заработной платы у гражданина снятой.

- Нельзя переносить выдачу компенсации на другой временной период, если она получается в результате прохождения человеком дорогостоящего лечения.

Приведем пример. Вы всю жизнь мечтали о ребенке, но спутника жизни так и не нашли, поэтому приняли решение о прохождении процедуры искусственного оплодотворения.

Данная процедура относится к дорогостоящему медицинскому вмешательству, и обошлась вам в 280 000 рублей. Ваша заработная плата помесячно составляет 20 тысяч рублей, получается, что за 12 месяцев вы зарабатываете следующую сумму: 20 000*12 = 240 000 рублей.

С этой величины вы можете получить к возврату 13% за пройденное ЭКО, то есть 240 000*13% = 31 тысяча 200 рублей к возврату.

Как вы могли заметить, выплата согласно закону производилась не с 280 000 рублей, а лишь с 240 000. К сожалению, разница между этими величинами сгорает. Однако существует вариант возвращения средств и с нее. Как это сделать, мы рассматриваем в следующем разделе статьи.

Компенсация средств, ушедших на лечение, при превышении максимальной суммы возврата

Согласно букве закона, даже если суммарно затраты на медицинскую помощь больному превысят его годичный заработок, существует способ возвращения остатка.

Для этого нужно обладать родственниками, а именно:

Оставшуюся сумму вычета можно разделить на расходы между указанными выше категориями родных людей. Обратите внимание! В этом случае для каждого субъекта правоотношений необходимо:

- обладать нужным набором документов, подтверждающих право на получение вычета;

- знать рамки финансовых ограничений, в размере которых полагается компенсация.

Для каждого из заявителей в отдельном порядке производится оформление справок, согласно доступной сумме расходов.

Приведем пример. Вы проводили процедуру ЭКО в знаменитой московской клинике, поэтому потратили 300 000 рублей.

При этом, согласно действующему законодательству, от государства вы можете получить 13% от затрат, то есть 39 000, однако по налоговым отчислениям в казну страны от ваших доходов насчитано только 10 000 рублей. Это значит, что оформить возврат на себя вы можете лишь в этом размере.

Однако, дополнительному взысканию через отделение налоговой службы подлежат еще 29 000, которые вы решили разделить между мужем (в размере 17 тысяч рублей) и старшем сыном, вышедшим на работу (в размере 12 тысяч). Получается, возврат будет получен в полном размере.

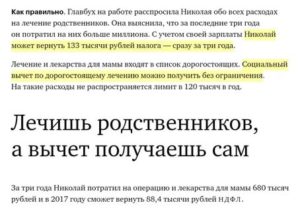

Документы, необходимые к подготовке по вычету

Чтобы предъявить свое право на получение государственной компенсации за дорогостоящее лечение, гражданин вынужден заниматься подготовкой и комплектацией множества различных документов. Рассмотрим их перечень.

- В первую очередь получите по месту работы в бухгалтерском отделе справку 2-НДФЛ, отражающую ваши доходы и сумму отчисленных за отчетный период в бюджет страны налогов.

- Бланк формы 3-НДФЛ, подлежащий заполнению для получения налогового вычета.

- Официальные подтверждения, что все медицинские учреждения, где гражданин получал помощь, обладают лицензиями на ведение профильной деятельности.

- Справка, свидетельствующая об оплате перечня услуг лечебного и диагностического характера, если же гражданин получал реабилитационное вспоможение, то он обязан предоставить корешок от путевки, которую ему выдавали в санатории.

- Платежные документы за оплату медицинских манипуляций:

- Если имеет место быть подача заявления от лица, проходившего лечение гражданина на возмещение затраченных денег посредством мужа, жены или ребенка, необходимо предоставить:

- документ, свидетельствующий об официальном заключении брака;

- свидетельство о рождении ребенка.

- Обязательно предоставляются рецепты на использованные лекарственные препараты, которые выдавались лечащим врачом, при этом в обязательном порядке рецепты снабжаются налоговыми печатями инспекций.

- Платежные документы, подтверждающие покупку лекарств и других медицинских средств:

- чеки;

- квитанции;

- справки.

Если подаются документы на получение вычета за родителей, необходимо предоставить в органы:

- свидетельство о рождении подающего заявление ребенка;

- если он состоит в браке, то свидетельствующий о смене фамилии документ.

Процедура получения вычета — пошаговая инструкция

Чтобы вернуть затраченные на медицинскую помощь и лекарства средства, следует в обязательном порядке пройти следующие шаги.

Таблица 1. Пошаговая инструкция

| Шаг №1 – собираем пакет документов | В первую очередь займитесь сбором документов, которые в дальнейшем подтвердят ваше право на получение вычета, то есть подтверждающие личность бумаги, справки по налоговым выплатам, обоснования затрат, ушедших на медицинскую помощь, подтверждения родственных связей с людьми, которые получать невыплаченные вам остатки вычета и т.д.Кроме того, заполните декларационный бланк формы 3-НДФЛ. |

| Шаг №2 – открываем счет | Шаг, актуальный лишь для тех граждан, которые не имеют банковского счета в виде пластиковой карты, сберегательной книжки и т.п. Поскольку вычет поступит заявителю безналично, в обязательном порядке озаботьтесь оформлением счета. |

| Шаг №3 – пишем заявление | Написать заявление на возврат необходимо, чтобы все остальные документы были приняты к рассмотрению, устного изъявления прав будет недостаточно. |

| Шаг №4 – относим документы в инспекцию | Собранные документы необходимо передать на рассмотрение в соответствующее месту вашего проживания отделение налоговой службы. Сделать это можно несколькими способами: Обратите внимание! Начиная с 2016 года получение вычета возможно непосредственно через работодателя, просто вы получаете деньги не разовой выплатой, а компенсируя 13% подоходного налога, ежемесячно вычитающегося из вашей заработной платы, до тех пор, пока полагающаяся сумма не будет выдана. |

Подведем итоги

Получение вычета за дорогостоящее лечение – серьезное подспорье для болеющего налогоплательщика. Человек – хрупкое существо, и в течение жизни постоянно сталкивается с заболеваниями. От потери трудоспособности не застрахованы даже ведущие здоровый образ жизни граждане, так как случайное попадание в аварию или другую чрезвычайную ситуацию невозможно предвидеть.

https://www.youtube.com/watch?v=dbgIQGiCNzg

Зная права на получение денег после оплаты дорогостоящей медицинской помощи, вы повышаете свой уровень жизни. Мы желаем вам отменного здоровья и удачи!

Даже небольшая сумма от затраченных денег — уже серьезное подспорье получающему лечение гражданину

Видео:Дорогостоящее лечение: перечень для 3-НДФЛСкачать

Налоговый вычет за дорогостоящее лечение

Условия для дорогостоящего лечения

За кого можно получить вычет

Сумма вычета и сроки подачи документов

Дорогостоящая стоматология

Как получить вычет за лечение

Документы на вычет

Чтобы подробно разобраться в том, что такое налоговый вычет залечение, предлагаем посмотреть наше видео.

На наглядных примерах мы рассказываем, кто имеет право на вычет,какие документы нужно собрать для налоговой инспекции, за когоможно получить вычет и сколько денег в итоге можно вернуть на свойсчет.

Принципиальное различие между простым и дорогостоящим лечением –размер налогового вычета. В статье «Медицинские услуги, лекарства и дорогостоящие виды лечения дляналогового вычета» перечислены виды лечения, утвержденныеПостановлением Правительства РФ от 19.03.2001 г. № 201.

Для того чтобы узнать вид своего лечения, не обязательно искатьзаболевание в длинном списке Постановления. Запросите в клинике, вкоторой вы лечились, «Справку об оплате медицинских услуг дляпредоставления в налоговые органы» и посмотрите строку «кодуслуги». Если стоит код №1, значит, лечение былопростым. Если указан код №2 – дорогостоящим.

В отдельной статье мы подробно описали, что такое «Налоговый вычет за лечение». Ниже расскажем о том, какопределить, было ли лечение дорогостоящим, что это значит, какиенесет выгоды и как получить назад часть затрат.

Получите налоговый вычет в течение недели с услугой Быстровычет!

Условия для получения налогового вычета задорогостоящее лечение

- вы налоговый резидент РФ;

- платите подоходный налог 13%;

- медицинское учреждение зарегистрировано на территорииРоссии;

- медицинское учреждение имеет лицензию;

- назначения выписаны лечащим врачом;

- в Справке об оплате медицинских услуг указан «код услуги№2»;

- вы оплачивали услуги и расходные материалы из собственныхсредств, а не получили их от работодателя или из благотворительногофонда;

- расходные материалы, стоимость которых вы планируете включить ввычет, были оплачены вами для дорогостоящего лечения;

- в клинике отсутствуют медикаменты и расходные материалы,необходимые вам для дорогостоящего лечения;

- покупка медикаментов и расходных материалов за счет пациентауказана в договоре с лечебным учреждением;

- у вас есть справка из клиники о том, что расходные материалыбыли нужны для дорогостоящего лечения.

О включении дорогостоящих расходных материалов в налоговый вычетговорится в п. 2.2 Письма ФНС от 31 августа 2006 г. N САЭ-6-04/876@«Об отдельных вопросах предоставления социальных налоговыхвычетов».

Супервычет: оплата наших услуг только после получения вычета!

За кого можно получить вычет

Распространена ситуация, когда в семье лечится один, а платит занего другой. Так часто происходит с пожилыми родителями, ведьотдать десятки тысяч рублей за операцию на суставе или терапиютяжелого заболевания – неподъемная ноша для пенсионера.

В ст. 219 НК РФ определен список родственников, за которых выможете получить налоговый вычет, если оплачивали их лечение:

- муж/жена;

- дети до 18 лет;

- родители.

Если вы платите за себя или за родных из вышеприведенногосписка, договор с клиникой может быть заключен на любого из вас.Главное условие – должно быть документальное подтверждение того,что именно вы понесли эти расходы.

Сумма вычета и сроки подачи документов

Итак, вы определились, что имеете право на налоговый вычет и чтолечение было дорогостоящим. Сколько денег вы можете вернуть?

Для дорогостоящего лечения, в отличие от простого, неопределена верхняя планка налогового вычета. Вы имеете право навозврат 13% от всех ваших расходов (подп. 3 п. 1 ст. 219НК РФ).

Обратиться в инспекцию и подать декларацию 3-НДФЛ с заявлениемна вычет разрешено по окончании налогового периода, то есть вследующем году после оплаты. В расчет берется календарный год с 1января по 31 декабря.

https://www.youtube.com/watch?v=gSLkGmK-QQ8

Если вы платили за лечение в 2019 году, то документы подаются неранее 2020 года. Вычет можно получить в течение трех лет с моментаоплаты, поэтому в нашем примере это 2020, 2021 или 2022 год.

Помните! Вне зависимости от того, сколько денег в течение годавы потратили на дорогостоящее лечение, сумма возврата не может бытьбольше НДФЛ, выплаченного вами за этот год. Остаток на следующийгод не переносится и сгорает.

Сведения о размере перечисленного подоходного налога содержатсяв справке 2-НДФЛ с вашей работы. Этот документ, как и другиеобязательные документы, подается в ИФНС по месту жительства.

Дорогостоящая стоматология

Наиболее популярный вопрос – какая стоматологическая услугаотносится к дорогостоящему лечению? Можно ли получить налоговыйвычет по всем расходам за протезирование, установку брекетов илилечение зубов?

Давайте обратимся к Постановлению Правительства РФ от 19.03.2001№ 201, в котором определен перечень дорогостоящих видовлечения.

В нем присутствует пункт 9 «Реплантация, имплантация протезов,металлических конструкций, электрокардиостимуляторов и электродов».Это единственное указание на услугу, которую можно отнести кстоматологии. А точнее – к хирургической стоматологии поимплантации зубных протезов.

Министерство Здравоохранения и Социального Развития РФ вПисьме от 7 ноября 2006 г. N 26949/МЗ-14 дает разъяснение:

«Операция по имплантации зубных протезов входит вПеречень дорогостоящих видов лечения в медицинских учрежденияхРоссийской Федерации, размеры фактически произведенныхналогоплательщиком расходов по которым учитываются при определениисуммы социального налогового вычета (п. 9), утвержденныйПостановлением Правительства Российской Федерации от 19.03.2001 N201, и медицинское учреждение правомерно выдать справку дляпредставления ее в налоговые органы Российской Федерации суказанием кода услуги 2 при проведении указаннойоперации».

Тогда возникает вопрос: попадают ли в налоговый вычет задорогостоящее лечение имплантаты, то есть расходные материалы? Какмы указывали выше, п. 2.2. Письма ФНС РФ от 31.08.2006 NСАЭ-6-04/876@ «Об отдельных вопросах предоставления социальныхналоговых вычетов» дает четкое определение:

«При предоставлении социального налогового вычета подорогостоящим видам лечения в составе расходов по указанным видамлечения учитывается стоимость оплаченных налогоплательщикомнеобходимых дорогостоящих расходных медицинских материалов(например, эндопротезов, искусственных клапанов, хрусталиков ит.п.), если сама медицинская организация таковыми не располагает, исоответствующим договором с медицинской организацией предусмотреноих приобретение за счет средств пациента».

Резюмируем: сколько бы денег вы ни потратили на протезирование,установку брекетов или лечение зубов, лишь операция поимплантации зубных протезов относится к дорогостоящему видулечения. И лишь за нее и за имплантатыможно получить налоговый вычет на всю сумму.

Все остальные стоматологические услуги относятся к простомулечению с кодом №1 с максимальным размером налогового вычета 120тысяч рублей и выплатой 15,6 тысяч рублей (13% х 120 тысячрублей).

Помните, что сумма всех социальных вычетов, включая лечение, неможет быть больше 120 тысяч рублей.

Как получить вычет за лечение

Процесс оформления налогового вычета за дорогостоящее лечениеничем не отличается от общих правил. Главное – внимательность,скрупулезный сбор документов и правильное заполнение декларации 3-НДФЛ.

С одной стороны, ничего сложного. С другой – даже мелкая ошибкаможет привести к тому, что вам придется начать все сначала. Сучетом того, что налоговые органы берут три месяца на камеральнуюпроверку, некорректно оформленные документы остановят процесс, и выпотеряете время.

Что вы получите, если зарегистрируетесь в онлайн-сервисеНДФЛка.ру:

- мы составим для вас список необходимых именно вамдокументов;

- проверим корректность оформления;

- заполним для вас декларацию 3-НДФЛ или поможем сделать этосамостоятельно;

- отправим вам два электронных формата 3-НДФЛ: XML и PDF, чтобывам было удобно передать декларацию в ИФНС;

- или сами направим 3-НДФЛ в налоговую инспекцию с помощью вашейэлектронной подписи;

- будем на связи до получения вами денег на расчетный счет.

Документы на вычет

Мы подготовили для вас отдельную статью, в которой указалиДокументы для получения вычета за лечение. Если у вас осталисьвопросы, обращайтесь, мы будем рады вам помочь!

Получите налоговый вычет в течение недели с услугой Быстровычет!

Видео:Налоговый вычет на лечение 2024 - Как заполнить декларацию 3-НДФЛ за лечение в личном кабинете ЛКФЛСкачать

Дорогостоящее лечение: полный перечень для 3-НДФЛ

Дорогостоящее лечение: полный перечень для 3-НДФЛ

Известно, что восстановление здоровья связано с огромными затратами.

Российское законодательство предусматривает для своих граждан возможность получения налоговых вычетов при возникновении различных обстоятельств.

В их число входит и дорогостоящее лечение, для которого не установлен лимит по вычету.

Условия возврата средств

Государством установлена предельная величина компенсации для всех видов социальных вычетов, в том числе и лечения, которая равна 120 тыс. руб.

https://www.youtube.com/watch?v=hRuBbnzv488

Расчет суммы возврата указывается в декларации 3-НДФЛ. Ее максимальный размер не может превышать 13% от 120 тыс. руб., то есть 15600 руб.

Однако существует исключительный случай налогового возмещения. Это дорогостоящее лечение, перечень для 3-НДФЛ медицинских услуг которого утвержден Правительством.

Срочное оперативное вмешательство — повод для компенсации в 3-НДФЛ

Если курс лечебных процедур признается дорогостоящим, гражданин вправе оформить налоговый вычет со всей суммы расходов, но при определенных условиях:

- человек, претендующий на компенсацию, в период лечения должен быть официально трудоустроен и платить налоги;

- медицинские услуги могут быть оказаны его ближайшим родственникам, членам семьи;

- лечебные манипуляции проводятся платно, а не по медицинскому полису;

- они включены в перечень процедур, подлежащих компенсации;

- клиника, осуществляющая услуги, находится на территории России;

- учреждение, где проходило лечение, имеет полномочия на осуществление данного вида деятельности;

- в лицензии страховой компании, с которой заключен договор ДМС, предусмотрено право на оплату медицинских услуг.

Определение вида услуг

Решение о том, к какой категории будут отнесены оказанные медицинские услуги, решает лечебное учреждение.

Что значит дорогостоящее лечение в 3-НДФЛ?

Существует два перечня, в соответствии с которыми определяется категория вычета:

- список видов лечения, отнесенных к дорогостоящим – обозначается кодом «2»;

- список медицинских услуг, к которым применяется стандартный вычет – кодом «1».

В специальной справке, выданной медучреждением после лечебного курса, должна быть особая отметка.

Обследование для получения компенсации за дорогостоящее лечение

Цифра «2» в справке указывает на код дорогостоящего лечения для 3-НДФЛ.

В эту категорию входят, в частности:

- сложные формы оперативного лечения пороков развития, заболеваний крови, нервной системы, трансплантации органов или костного мозга;

- терапевтическое или комплексное лечение онкологии, врожденных патологий, осложнений, связанных с беременностью и родами;

- выхаживание недоношенных детей с массой до 1,5 кг;

- применение методики ЭКО;

- стоматологические операции по внедрению имплантов;

- использование лазерных технологий и оборудования для искусственного кровообращения;

- терапия тяжелых форм заболеваний у детей;

- восстановление после ожогов со значительной площадью поражения;

- устранение тяжелых состояний при диабете.

Особенности расчета

Сделать заявку на компенсацию гражданин вправе не только при нахождении в профильном учреждении, но и при обращении к предпринимателю, официально занимающемуся частной медицинской практикой.

Следует иметь в виду:

- сумма дорогостоящего лечения по 3-НДФЛ не может превышать годовой доход гражданина, с которого уплачивался подоходный налог;

- выплату компенсации не разрешается переносить на следующий год;

- вычет по каждому коду производится отдельно, законом не допускается их суммирование;

В тех случаях, когда расходы на дорогостоящие услуги превышают годовую заработную плату гражданина, можно вычет распределить между близкими родственниками.

Оформление вычета

Процесс оформления и получения вычета состоит из нескольких этапов.

Необходимо:

- собрать всю документацию, подтверждающую право на компенсацию;

- подготовить банковские реквизиты, так как выплата будет осуществляться безналичным способом;

- пакет документов вместе с заявлением передать в отделение ФНС по месту регистрации любым из возможных вариантов;

- подать декларацию 3-НДФЛ после окончания налогового периода — до 1 мая следующего года;

- получить компенсацию разрешается в течение 3 лет после оплаты услуг.

Если вычет распределяется между близкими родственниками, следует:

- каждому из них подготовить комплект документов, удостоверяющих право на вычет;

- учесть те ограничения, в рамках которых возможна компенсация;

- отдельно оформить справки, соответствующие доступной величине расходов.

Проверка предоставленной документации займет три месяца. Заявитель уведомляется о вынесенном решении в течение 10 дней.

https://www.youtube.com/watch?v=UknRP4AGGI8

Расчет компенсации за дорогостоящее лечение

На перечисление денежных средств отводится месяц. Начиная с 2016 года, существует вариант получения вычета частями, путем ежемесячной компенсации подоходного налога, который удерживается с заработной платы.

Пакет документов

В составе документов, подготовленных к представлению в налоговую службу, должны быть:

- справка о доходах по форме 2-НДФЛ, полученная с места работы;

- бланк декларации 3-НДФЛ, который нужно заполнить для оформления компенсации;

- копия лицензии клиники, в которой оказывались лечебные услуги;

- документы об оплате медицинских процедур;

- справка-подтверждение, что они являются дорогостоящим лечением для 3-НДФЛ;

- при необходимости – корешок от путевки в санаторий для реабилитации;

- дополнительные заявления, если вычет распределяется между членами семьи, и документы, подтверждающие родство;

- рецепты на лекарства, выписанные врачом, с печатью налоговой инспекции;

- чеки и квитанции на покупку лекарств.

*Пример — бланк формы 3-НДФЛ

Если вычет за родителей оформляют дети, нужно представить их свидетельства о рождении. Для детей, состоящих в браке, необходима справка, подтверждающая смену фамилии.

Заключение

Каждый гражданин имеет возможность вернуть часть денежных средств, потраченных на медицинское обслуживание.

Разобраться, какое лечение считается дорогостоящим для 3-НДФЛ, поможет перечень, утвержденный правительством.

Сбор и заполнение необходимых документов не потребует больших временных или финансовых затрат.

: Дорогостоящее лечение. Используем налоговый вычет для возврата НДФЛ

Видео:Налоговый вычет за лечение 2023 - Как заполнить декларацию 3-НДФЛ за лечение и лекарства ОнлайнСкачать

Что относится к дорогостоящему лечению для налогового вычета — оформление 3-ндфл — Должник

Каждый гражданин России слышал о НДФЛ и том, что можно вернуть часть уплаченных налогов. Насколько это затратно по времени, сложно и хлопотно? Эта статья даст ответы на все вопросы относительно возврата средств за дорогостоящее лечение.

Социальный налоговый вычет

Вначале нужно вспомнить, что такое налоговые вычеты. Согласно налоговому законодательству Российской Федерации, статья 219, все налогоплательщики могут воспользоваться социальным налоговым вычетом.

Иначе говоря, воспользовавшись дорогим медицинским обслуживанием или медикаментами, можно возвратить обратно часть потраченной суммы.

Налоговый вычет – это сумма, которая будет возвращена из уплаченных государству ранее налогов.

Важно! Налоговый вычет получает только физическое лицо, имеющее официальный доход и выплатившее подоходный налог. Также на возврат средств, израсходованных на медицинское обслуживание, могут рассчитывать дети налогоплательщика до совершеннолетия, супруг/супруга, родители.

Медицинское обследование и лечение

Какое лечение считается дорогостоящим для 3 НДФЛ

Стоит отметить, что дорогое лечение или нет, это измеряется не количеством потраченных денег, а совсем иными критериями. И во избежание недоразумений, был выпущен «дорогостоящее лечение перечень» для 3 НДФЛ, об этом прописано в постановлении правительства Российской Федерации от 19 марта 2001 года N 201.

Как заполнить 3 НДФЛ на налоговый вычет за лечение

Список дорогостоящих видов лечения для налогового вычета состоит из 27 пунктов. К основным относится:

- Хирургическое вмешательство:

- лечение врожденных пороков,

- лечение болезней кровообращения,

- лечение дыхательных органов,

- лечение болезней нервной системы,

- восстановительные операции на суставы,

- лечение пищеварительных органов,

- трансплантация тканей, органов, протезов,

- операции реконструктивные и пластические.

- острая воспалительная полиневропатия,

- системное поражение соединительных тканей,

- тяжелые формы заболевание у детей пищеварительных, дыхательных систем и систем кровообращения,

- терапия хромосомных нарушений.

- сложных форм диабета,

- наследственных болезней,

- злокачественных новообразований,

- наследственной гемофилии.

- бесплодия ЭКО,

- ожогов площадью более 30 процентов,

- с использованием диализа,

- выхаживание недоношенных детей.

Как можно заметить, перечень дорогостоящего лечения для налогового вычета достаточно велик. Человеку с серьезными заболеваниями или перенёсшему серьезную операцию стоит рассчитывать на компенсацию от государства.

Дополнительная информация! Многих интересует, относится ли к дорогостоящему медицинскому обслуживанию стоматология. В данной сфере все зависит от того, какая именно услуга была предоставлена.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

То есть протезирование (имплантация зубов) относится к дорогостоящему лечению, установка брекетов не относится, установка пломбы на зуб также не относится. Но налогоплательщик все равно может вернуть средства, потраченные на установку брекет-системы или плановое лечение зубов, заполнив декларацию.

Такое медицинское обслуживание подпадает под расчет социальных налоговых вычетов с лимитом в 120 тысяч рублей.

Стоматологическое обслуживание.

На что может рассчитывать налоговик и сколько можно получить назад

Перечень лекарств для налогового вычета

Величина возвращенных средств зависит от нескольких факторов:

- Из расходов на лечение за год вычитается 13%,

- Процент будет вычисляться из суммы за медицинское обслуживание, которая не превышает годовую зарплату,

- Нельзя перенести на следующий год сумму, которая превысила готовой заработок.

Обратите внимание! Если общая сумма за лечение все-таки превысила годовой заработок, оставшийся расход следует перенести на супруга. В таком случае оба супруга оплачивают счета, годовая зарплата будет считаться отдельно на каждого, и налоговый вычет получит и тот, и эта.

Правила получения социальных вычетов за дорогое лечение

Налоговый вычет на лечение зубов

Для получения компенсации денежных средств от государства за медицинское обслуживание нужно будет собрать некоторые документы:

- паспорт,

- ИИН,

- справка о доходах за год (за подаваемый период),

- чеки, свидетельствующие об оплате лечения и покупке лекарственных средств,

- договор, который был заключен с медицинским учреждением на прохождение лечения,

- справка об оплате медицинских услуг для предоставления в налоговые органы. Стоит обратить внимание, что в этой справке в поле «код услуги» должна стоять цифра 2,

- заявление на предоставление вычета, в котором следует указать номер счета для перечисления денежных средств,

- если это было лечение супруга/детей/родителей, нужно предоставить соответствующий документ, подтверждающий это.

Обратите внимание!Для ИФНС обязательно наличие кода в справке. Код 1 означает, что медицинское обслуживание не относится к дорогостоящим и сумма налогового вычета лимитирована 120 тысячами.

Например: Виктор Павлович заработал в 2017 году 300 тысяч, в Федеральную налоговую службу было перечислено работодателем 39 тысяч руб. Стоматологические услуги обошлись в 150 тысяч руб., а так как это не дорогостоящее лечение, возврат средств будет рассчитан из максимального лимита 120 тысяч руб.

Лечение ожогов, подпадающих под дорогостоящее лечение, обошлось в 200 000 руб. Итого за 2017 год Виктор Павлович сможет себе вернуть (200000 * 13%) + (120000 * 13%) = 26 000 + 15 600 = 41 000 руб.

Но из-за того, что возврату подлежит только количество средств, перечисленных государству, Виктор Павлович возвращает себе 39 тысяч руб.

Срок подачи декларации 3 НДФЛ

Для физических лиц, желающих получить социальный вычет, конкретных дат не установлено. Чтобы получить компенсацию за 2017, в течение 2018 года нужно собрать и подать пакет документов вместе с заполненной декларацией. Также в этом году можно подать декларацию за 2015 и 2016 год.

При заполнении стоит быть предельно внимательным, потому что любая ошибка или недочет могут оказаться причиной отказа в получении денежных средств. Декларацию можно скачать на официальном сайте ФНС за 2 секунды, далее нужно распечатать и обязательно заполнить титульную страницу, после вписать нужные данные в лист Е1 и А, а затем обязательно заполнить раздел 1 и 2.

Титульный лист:

- ИИН (заполнить в соответствии со справкой о доходах),

- Номер корректировки (0 – декларация подается первый раз, 1 – второй раз),

- Налоговый период (вписывается тот год, за который подается декларацию, и в котором проходило лечение),

- Код налогоплательщика (подаётся от физического лица – 760),

- Сведения о документе и о налоговике (заполнять по паспорту),

- Статус налогоплательщика (1 – физическое лицо, имеющее гражданство Российской Федерации),

- Дата и подпись.

В листе Е1 в каждой строке вписать ноль, кроме:

- Строка 100 – сумма затрат на медицинское обслуживание в рублях цифрами,

- Строка 110 – общие траты,

- Строка 171 – заполнить ее, если в отчетном году пользовались льготами,

- Строка 180 – 110 минус 171,

- Строка 190 – данные из строки 180.

Лист А заполняется с данных в справке о доходах:

- 010 – общая ставка налога 13%,

- 020 – цифра 6, когда декларируется зарплата,

- 030-050 – данные работодателя, содержащиеся в справке о доходах,

- 060 – имя компании, предприятия работодателя,

- 070, 080 – годовая зарплата,

- 090, 100 – сумма налога за год, также указана в справке о доходах,

- Дата и подпись.

Перед заполнением раздела 1, нужно заполнить раздел 2:

- 001 – снова 13%,

- 002 – выбрать «3»,

- 010 и 030 – переносятся данные из листа А, строка 070,

- 040 – переносятся данные из строки 190 лист Е1,

- 060 – разница между 030 и 040,

- 070 – умножение строки 060 на 001 и округляется до целого,

- 080 – переносится значение из 100 листа А,

- 140 – разница между 080 и 070 строкой,

- Оставшиеся пустые строки заполняются прочерком.

Последним заполняется раздел 1:

- 010 – возврат из бюджета, вписывается 2,

- 020 – в случае с возвратом средств на дорогостоящее лечение указывается код 18210102010011000110,

- 030 – нужно узнавать либо на сайте ФНС, либо у налоговой инспекции. Если содержится меньше цифр, нужно поставить прочерки,

- 040 – прочерк,

- 050 – переносятся данные из раздела 2 строки 140,

Правильно заполненная декларация – половина успеха

https://www.youtube.com/watch?v=KOdNgSLDF2s

Подать декларацию с пакетом документов можно несколькими способами, отличие только в том, сколько времени будет потрачено:

- лично принести в ИФНС,

- отправить по почте,

- через доверенное лицо, имеющего нотариальную доверенность,

- зарегистрировавшись в личном кабинете на сайте ФНС и заполнив данные с личного компьютера.

Без всякого сомнения, получить компенсацию за медицинское обслуживание возможно. Для этого нужно лишь собрать некоторые документы и заполнить рад бумаг, что не требует больших денежных и временных затрат. Следовательно, не стоит терять такую возможность!

Видео:Налоговый вычет за лечение 2022 - Как заполнить декларацию 3-НДФЛ за лечение в личном кабинете 2022Скачать

Дорогостоящее лечение: перечень для 3-НДФЛ — МБУЗ

Каждый гражданин России слышал о НДФЛ и том, что можно вернуть часть уплаченных налогов. Насколько это затратно по времени, сложно и хлопотно? Эта статья даст ответы на все вопросы относительно возврата средств за дорогостоящее лечение.

Информация для облегчения заполнения декларации

При заполнении стоит быть предельно внимательным, потому что любая ошибка или недочет могут оказаться причиной отказа в получении денежных средств. Декларацию можно скачать на официальном сайте ФНС за 2 секунды, далее нужно распечатать и обязательно заполнить титульную страницу, после вписать нужные данные в лист Е1 и А, а затем обязательно заполнить раздел 1 и 2.

- ИИН (заполнить в соответствии со справкой о доходах); Номер корректировки (0 – декларация подается первый раз, 1 – второй раз); Налоговый период (вписывается тот год, за который подается декларацию, и в котором проходило лечение); Код налогоплательщика (подаётся от физического лица – 760); Сведения о документе и о налоговике (заполнять по паспорту); Статус налогоплательщика (1 – физическое лицо, имеющее гражданство Российской Федерации); Дата и подпись.

В листе Е1 в каждой строке вписать ноль, кроме:

- Строка 100 – сумма затрат на медицинское обслуживание в рублях цифрами; Строка 110 – общие траты; Строка 171 – заполнить ее, если в отчетном году пользовались льготами; Строка 180 – 110 минус 171; Строка 190 – данные из строки 180.

Лист А заполняется с данных в справке о доходах:

- 010 – общая ставка налога 13%; 020 – цифра 6, когда декларируется зарплата; 030-050 – данные работодателя, содержащиеся в справке о доходах; 060 – имя компании, предприятия работодателя; 070, 080 – годовая зарплата; 090, 100 – сумма налога за год, также указана в справке о доходах; Дата и подпись.

Перед заполнением раздела 1, нужно заполнить раздел 2:

- 001 – снова 13%; 002 – выбрать «3»; 010 и 030 – переносятся данные из листа А, строка 070; 040 – переносятся данные из строки 190 лист Е1; 060 – разница между 030 и 040; 070 – умножение строки 060 на 001 и округляется до целого; 080 – переносится значение из 100 листа А; 140 – разница между 080 и 070 строкой; Оставшиеся пустые строки заполняются прочерком.

Последним заполняется раздел 1:

- 010 – возврат из бюджета, вписывается 2; 020 – в случае с возвратом средств на дорогостоящее лечение указывается код 18210102010011000110; 030 – нужно узнавать либо на сайте ФНС, либо у налоговой инспекции. Если содержится меньше цифр, нужно поставить прочерки; 040 – прочерк; 050 – переносятся данные из раздела 2 строки 140;

Правильно заполненная декларация – половина успеха

https://www.youtube.com/watch?v=KOdNgSLDF2s

Подать декларацию с пакетом документов можно несколькими способами, отличие только в том, сколько времени будет потрачено:

- лично принести в ИФНС; отправить по почте; через доверенное лицо, имеющего нотариальную доверенность; зарегистрировавшись в личном кабинете на сайте ФНС и заполнив данные с личного компьютера.

Без всякого сомнения, получить компенсацию за медицинское обслуживание возможно. Для этого нужно лишь собрать некоторые документы и заполнить рад бумаг, что не требует больших денежных и временных затрат. Следовательно, не стоит терять такую возможность!

Shtrafsud. ru

💡 Видео

🎦 Налоговый вычет за дорогостоящее лечениеСкачать

ДЕКЛАРАЦИЯ 3-НДФЛ НА ВЫЧЕТ ЗА ЛЕЧЕНИЕ / МЕДИЦИНСКИЕ УСЛУГИ ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКАСкачать

Налоговый вычет за лечение зубов стоматологию, брекеты, зубное протезирование как заполнить 3-НДФЛСкачать

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Дорогостоящее лечение. Используем налоговый вычет для возврата НДФЛСкачать

💰Как вернуть налоговый вычет за лечение зубов?Скачать

Социальный вычет на лечение. Дорогостоящее лечениеСкачать

Что такое дорогостоящее лечение. И дорого — это сколько?Скачать

ЗАПОЛНЕНИЕ 3-НДФЛ НА НАЛОГОВЫЙ ВЫЧЕТ ЗА ЛЕЧЕНИЕ И ПОКУПКУ ЛЕКАРСТВ В ПРОГРАММЕ "ДЕКЛАРАЦИЯ"Скачать

Возврат 13 за медицинские услугиСкачать

Вычет на лечение в личном кабинете: заполнение декларации 3-НДФЛ на социальный вычет по лечению в ЛКСкачать

Налоговый вычет за лечение и лекарства. Инструкция по заполнению декларации 3-НДФЛСкачать

Налоговый вычет за дорогостоящее лечение | Как вернуть деньги за лечение | Договор78Скачать

Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Налоговый вычет за лекарства, анализы, лечение: пошаговая инструкцияСкачать

Налоговый вычет на дорогостоящее лечение. Как определить вид лечения. Сколько денег можно вернуть?Скачать