Сбербанк – крупная банковская организация на территории России. Число клиентов с каждым днем растет, так как банк предлагает стабильность и безопасность. Сбербанк предлагает множество банковских услуг населению, в том числе можно открыть накопительную карту.

Она бесплатна и за ее обслуживание также не взимается плата, если она относится к платежной системе маэстро. Накопительная карта Сбербанка позволяет гражданину приумножать свой доход. Существуют тарифы со ставками до 14,5 процентов годовых.

Чаще всего, размер процента зависит от суммы, которую клиент вносит на сберегательный счет.

- Пенсионная накопительная карта

- Плюсы и минусы пенсионной накопительной карты

- Оформление социальной карты

- Условия по социальной накопительной карте

- Оформление накопительного счета

- Как открыть накопительную карту Сбербанка

- Накопительный счет СберБанка в 2020 году: какие сегодня проценты и условия

- Условия Накопительного счета Сбербанка

- Подводные камни Накопительного счета Сбербанка

- Как начисляются проценты

- Что такое минимальный остаток

- Пример начисления процентов по Накопительному счету Сбера

- Как правильно снимать деньги с Накопительного счета

- Полезный совет

- Процентная ставка Накопительного счета Сбербанка

- Много это или мало?

- Подводя итоги

- Что такое накопительная карта Сбербанка России с процентами накопления

- Что такое накопительная карта

- Как действует накопительная система карты

- Можно ли снимать деньги с накопительной карточки

- Какая процентная ставка действует

- Как получить накопительную карту Сбербанка

- Условия получения

- Анализируем отзывы владельцев карт

- Накопительная карта Сбербанка: проценты, какая лучше, как открыть

- Что такое накопительная карта?

- Условия

- Бонусная программа

- Пенсия

- Плюсы

- Минусы

- Как получить, оформить карту?

- Как перевести пенсию?

- Накопительные карты Сбербанка: условия, доходность, как открыть

- Выдает ли накопительные карты Сбербанк

- Накопительная карта Сбербанка России – тарифы

- Как открыть накопительную карту в Сбербанке

- Преимущества и недостатки

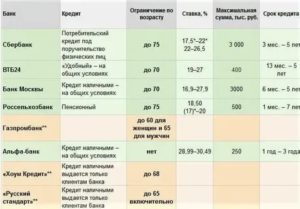

- Что предлагают конкуренты

- Что означает сберегательная (накопительная) карта Сбербанка

- Что такое накопительная карта «Сбербанка»?

- Особенности накопительной карты «Сбербанка»

- Принцип действия накопительной карты

- Сколько процентов начисляется?

- Как получить накопительную карту «Сбербанка»?

- 🎦 Видео

Пенсионная накопительная карта

Карта мир открывается людям, которые получают социальные выплаты от государства. Многие заблуждаются, что ее получают, только лица, достигшие пенсионного возраста. ЕЕ получают дети, которые остались без кормильца, а также граждане, которые получают пособие по инвалидности.

Банковский продукт позволяет получать ежемесячные выплаты, и тратить их по своему усмотрению. Накопительной картой можно расплачиваться за покупки, приобретать товары на торговых площадках интернета, также моментально переводить денежные средства другим пользователям. Наличные с пластика снимают в любом банкомате, который относиться к Сбербанку.

Плюсы и минусы пенсионной накопительной карты

Достоинство – это возможность получать определенный процент на свой остаток по счету. Банк предлагает для этих карт незначительные ставки, но все равно приятно получить бонус. Кроме того, держатель пластика может распоряжаться всеми средствами по своему усмотрению.

Главный недостаток данной опции по карте, что ее могут заказать только определенные клиенты Сбербанка, то есть те, кто получает ежемесячные социальные пособия.

Оформление социальной карты

Гражданин, получающий пособие от государства, обращается в ближайшее отделение банка – объясняет сотруднику банковской организации, что хочет открыть сберегательный счет для перечисления социальных выплат.

При себе гражданин имейте паспорт, подтверждающий личность, также постоянную или временную регистрацию по месту пребывания. После открытия счета выдается справка со всеми реквизитами, ее предоставляют в территориальный орган пенсионного фонда.

После рассмотрения заявки все выплаты перечисляются на расчетный счет, который указан в заявлении.

Выпуск карты бесплатный, также существует льготный период подключения мобильного банка. Первые два месяца не взимается плата, а после наступает льготный период и оплата составляет 30 рублей. Деньги автоматически списываются в начале нового месяца.

Важно. Сбербанк выпускает накопительный пластик детям с семилетнего возраста, но при этом требуется согласие органов опеки и попечительства. А вот начиная с 14 лет, ребенок может самостоятельно оформить карту.

Условия по социальной накопительной карте

Со всеми условиями и накопительными процентными ставками ознакомьтесь на официальном сайте Банка или в ближайшем отделении. Владельцам социального пластика доступны те же функции, что и по другим банковским продуктам. Новая сберегательная карта уже подключена к программе лояльности Спасибо.

Это позволяет расплачиваться за покупки и получать кэшбэк на свой бонусный счет. В магазинах партнерах можно получать скидку и расплачиваться кэш-бонусами. Обратите внимание, что полностью за товар расчет бонусами не производится, участник Спасибо получает скидку в размере 99 процентов от общей суммы, а один процент придется заплатить с основного счета.

Условия акции можно прочитать на официальном сайте Сбербанка.

Кроме этого, Сбербанк социальная накопительная карта имеет одно главное преимущество – это начисление процентов на остаток средств на счете. Ставка незначительная, но приятный бонус в размере 3,5 процентов.

Важно, что если на счете нет денег, ставка не выплачивается. Она производится в том случае, когда держатель пластика частично оставляет на балансе денежную сумму.

Например, если на счету на конец расчетного периода времени осталось около 5 тысяч рублей, то гражданин получит 175 рублей, согласно условию накопления.

https://www.youtube.com/watch?v=jfmHZN2ASx4

В остальном карта мало отличается от других банковских продуктов. Держатель пластика может зарегистрировать личный кабинет, установить мобильное приложение. Также устанавливают регулярные платежи.

Но, что делать людям, которые не имею льготных социальных пособий. Не стоит расстраиваться. Банковская организация предлагает иные формы накопительной системы, которые подходят для всех слоев населения без исключения.

Оформление накопительного счета

На данный момент в Сбербанке существует услуга – Накопи на цели, а сумма вклада составляет от тысячи рублей. Для оформления вклада не нужно посещать отделение Сбербанка лично. Все делается дистанционно через онлайн кабинет Сбербанка. Пополняют накопительный счет онлайн, а отслеживают все движения по нему через мобильное приложение.

Процентная ставка по этой услуге составляет 3,6 процентов годовых. Прекрасная возможность скопить денежные средства для определенной цели. Например, требуется скопить 40 тысяч рублей за один год.

По такому тарифу накопить придется всего 39 тысяч 271 рублей, оставшуюся сумму добавит банк и ее размер составит 729 рублей.

При условии, что клиент ежемесячно будет пополнять свой накопительный счет в размере 3 тысяч 479 рублей.

Пополняют счет любым доступным способом, в том числе кладут деньги на счет переводом с молодежной карты. Ее выдают с 14 лет, при этом согласие родителей не требуется. Снимать деньги с накоплений можно без специального согласования с банком. Важно. Однако снимает наличность клиент банка только в отделение Сбербанка, а при себе обязательно имеет паспорт.

Счет можно открыть с 14 лет, поэтому существуют некоторые ограничения на снятие наличных денег. Если со счета снимаются денежные средства посторонними людьми, то необходимо согласие одного из родителей и органов опеки и попечительства. Это относится к тому, если на счет поступают денежные средства в виде алиментов, пособий, наследственных сумм.

Как открыть накопительную карту Сбербанка

Каждый человек с российским паспортом, а также достигший возраста совершеннолетия имеет законное право открыть накопительную карту Сбербанка.

Для этого лично посетите отделение Сбербанка, напишите заявление и представьте документ, удостоверяющий личность. Также ознакомьтесь с условиями выбранной программы и уточните у сотрудника Сбербанка, на каких условиях выпускается карта.

Существует иной способ оформления пластика – это заполнение анкеты на официальном интернет портале банка. В режиме онлайн оставляется заявка, в которой уточняются все сведения о гражданине, а также выбирается тарифный план. После изготовления карты, ее можно забрать в ближайшем отделении Сбербанка.

Чтобы получать проценты по вкладу, на свой счет внесите депозит в размере 30 тысяч рублей. Также банк в обязательном порядке ставит условие, что вклад должен пополняться ежемесячно. На сберегательный счет должна поступать сумма в размере одной тысячи рублей. Срок вклада максимально составляет около 2 лет. Каждый клиент выбирает наиболее оптимальный срок накопления.

Накопительная карта Сбербанка дает человеку ряд преимуществ. Банковская организация предусматривает досрочное закрытие сберегательного счета. Когда происходит такая ситуация, проценты, которые уже накопились на счете, выплачиваются по требованию.

Кроме того, у держателей пластика есть возможность снятия наличности. Но нельзя допускать, чтобы на депозите осталась меньшая сумма, чем установлена лимитом. Если клиент вносит на счет более 100 тысяч, плата за обслуживание накопительной карты не берется.

Чем больше вносится денежных средств на депозитный счет, тем выше становиться процентная ставка. А значит, возрастает сумма доходов. Если на накопительной карте осталось денег меньше 30 тысяч рублей, моментально перестает действовать накопительная система.

В этой ситуации накопительная карта Сбербанк не получает проценты на остаток.

Видео:Накопительный счет Сбербанк проценты и возможности. Где выгодноСкачать

Накопительный счет СберБанка в 2020 году: какие сегодня проценты и условия

В октябре 2020 года в Сбербанке, наконец, появился новый продукт – Накопительный счет. Рассмотрим, его условия и ставки, принципы начисления процентов. Сравним, чем он отличается от подобных счетов в других банках.

Накопительные счета уже давно присутствуют в линейках сберегательных продуктов многих российских банков. Сбер долгое время отставал от тренда и предлагал клиентам только срочные вклады. Но теперь свой Накопительный счет появился и в Сбере. Оформить его на одинаковых условиях могут как обычные физические лица, так и пенсионеры.

Прежде, чем обсуждать условия и ставки Накопительного счета Сбербанка, разберем, что это продукт, и чем он принципиально отличается от срочных вкладов?

Что такое Накопительный счет

Это относительно новый для россиян сберегательный инструмент.

https://www.youtube.com/watch?v=Picq6lS6GO0

Он сочетает в себе гибкость управления сбережениями, как у счета, и сравнительно высокую процентную ставку, как у вклада.

Но у него есть и серьезные минусы.

Во-первых, банк может в любой момент изменить процентную ставку счета. В то время, как у вклада процент строго зафиксирован.

Во-вторых, условия начисления процентов у счетов довольно сложные.

Клиент может легко запутаться и не получить желаемую доходность.

«У накопительных счетов есть свои особенности, о которых некоторые банки громко не заявляют. Если их не учесть, можно не заработать почти ничего», — предостерегает профессор департамента финансовых рынков и банков Финансового университета при Правительстве РФ Светлана Криворучко.

Все это касается и Накопительного счета от Сбербанка. А потому тем, кто решил оформить его, следует очень внимательно изучить его условия и, главное, правила начисления дохода.

Условия Накопительного счета Сбербанка

Как уже говорилось выше, условия привлечения денег на счет очень гибкие.

Счет открывается в рублях. Минимальная и максимальная сумма не установлены.

Клиент может в любое время снимать все деньги до рубля и пополнять счет любыми суммами.

Однако, подводные камни скрываются в правилах начисления процентов.

Подводные камни Накопительного счета Сбербанка

Клиент может держать на счету любую сумму, но это не значит, что деньги будут приносить доход.

Проценты начисляются только в том случае, если на Накопительном счете находится более 3 000 рублей.

Это минимальная сумма.

Максимальная сумма, на которую начисляются проценты, составляет 1 млн рублей.

На деньги свыше этой суммы проценты начисляются по ставке 0,01% годовых.

То есть, если на счете в какой-то момент времени оказалось 1 400 000 рублей, то 1 млн рублей будет приносить доход, а остальные 400 000 рублей – нет.

Идем дальше.

Как начисляются проценты

Проценты начисляются ежемесячно на минимальный остаток, хранящийся на счете в течение месяца.

Звучит хорошо, но непонятно. Сразу возникают вопросы.

Что такое минимальный остаток

Минимальный остаток – это минимальное количество денег, которое хранилось на Накопительном счете в течение каждого месяца. При этом начисленные проценты тоже учитываются.

Но здесь надо учесть, что Сбер считает месяцы не так, как привыкли многие клиенты.

Месячный расчетный период начинается не с 1 числа, а с даты открытия Накопительного счета.

Например, если вы открыли накопительный счет 20-го октября, то расчетный месячный период будет длиться с 20-го числа текущего месяца по 20-е число следующего месяца.

Теперь вернемся к правилам начисления процентов и разберем пример.

Пример начисления процентов по Накопительному счету Сбера

Допустим, на вашем счете лежали 80 000 рублей. В середине месячного расчетного периода вы сняли с него 30 000 рублей, а после этого пополнили на 40 000 рублей. В этом случае проценты в текущем месяце будут начислены на минимальный остаток 50 000 рублей.

В связи с этим возникает сложность при закрытии счета или снятии крупной суммы.

Как правильно снимать деньги с Накопительного счета

Поскольку проценты начисляются на минимальную сумму в течение месячного расчетного срока, то важно правильно выбрать момент для снятия денег.

Допустим, очередной расчетный период заканчивается 20 числа, а 15-го вы сняли со счета крупную сумму, оставив всего 1 000 рублей. В результате вы лишитесь дохода за весь месяц, проценты не будут начислены, так как сумма на счете оказалась меньше минимальной.

А если у вас на счете почти целый месяц лежал 1 млн, а за пару дней до окончания расчетного периода вы снимете крупную сумму, оставите, например, 10 000 рублей, то именно на эти 10 тысяч вам и начислят проценты. В результате вы потеряете доход.

Полезный совет

Чтобы такого не произошло, желательно снимать крупные суммы со счета или закрывать его полностью в первые дни после окончания очередного месячного расчетного периода. То есть после того, как получите проценты.

https://www.youtube.com/watch?v=yUoTqP2FK0s

Тоже самое касается открытия счета. Если пополнять его постепенно в течение месяца, то проценты будут начислены на минимальный первый взнос.

«Открывая любой накопительный счет, выгоднее всего сразу класть крупную сумму. А если его нужно закрыть, то лучше делать это уже в следующем месяце, иначе минимальный остаток, по которому начислены проценты, составит ноль рублей» — говорит аналитик ГК «ФИНАМ» Юлия Афанасьева.

Процентная ставка Накопительного счета Сбербанка

Ну, а теперь о том, зачем вообще люди оформляют накопительные счета – о доходности.

Процентная ставка Накопительного счета от Сбербанка сегодня составляет 3% годовых в рублях.

Много это или мало?

Смотря с чем сравнивать.

Если со вкладом Сбербанка «Управляй», который также подразумевает свободное пополнение и частичное снятие денег без потери процентов, то Накопительный счет, конечно, выгоднее.

Если со вкладом Сбера «Сохраняй», то Накопительный счет выгоднее только на коротком сроке — до 6 месяцев.

Накопительный счет ВТБ «Копилка» имеет доходность от 4% годовых.

Сберегательный счет Почта-Банка позволяет получать доход от 3% годовых.

«Накопительный счет позволяет клиенту использовать его для получения дохода от любых свободных средств, как только они появляются. Все просто: есть деньги — положил на счет — получил проценты по итогам месяца. Понадобились деньги — снял со счета. Появились — опять положил», — говорит Сергей Широков, директор дивизиона «Занять и сберегать» Сбербанка.

Подводя итоги

Сбербанк ввел новый продукт – Накопительный счет. Его выгодно использовать как электронный кошелек с начислением процентов на остаток.

Он не очень подходит для вложения крупных сумм на длительный срок.

Доходность счета не сильно отличается от тех, что предлагают крупнейшие банки России.

Видео:Как открыть накопительный счет под 10 в Сбербанке Онлайн? Как начисляются проценты?Скачать

Что такое накопительная карта Сбербанка России с процентами накопления

Дебетовая карта – удобный платежный инструмент, позволяющий упростить процесс безналичных расчетов и получения наличных в разных уголках мира. Поскольку на дебетовой карте хранится остаток личных средств клиентов, справедлив вопрос, почему бы не получать доход с нее в виде денежных поступлений.

Накопительная карта Сбербанка вызывает неоднозначные отклики у граждан. С одной стороны, она открывает ряд преимуществ для определенной категории граждан. С другой стороны, карта уступает по доходности и ограничена в использовании.

Стоит ли пользоваться картой с целью получения дохода и каковы перспективы этого накопительного продукта, нужно решать, изучив условия программы и сравнив их с аналогами других финансовых учреждений.

Что такое накопительная карта

В списке дебетового пластика Сбербанка накопительная карта представлена единственным продуктом – социальной карточкой, доступной лишь ограниченной категории физических лиц.

Неправильно было бы считать, что сфера охвата эмиссией ограничивается одними пенсионерами.

Это значит, что владельцем пластика вправе стать получатель регулярных отчислений, проводимых от пенсионного органа, и не только от ПФР.

Накопительная карта от Сбербанка – дебетовый платежный пластик, условиями эмиссии которого эмитент принимает обязательства начислять фиксированный процент держателю.

Карта для накоплений представляет собой гибрид между банковским вкладом и обычным платежным пластиком, не запрещающим свободное распоряжение средствами и возможность регулярного и периодического пополнения. Она отлично подходит в роли универсального продукта, обеспечивающего полноценный банковский сервис:

- пополнение наличным и безналичным способом;

- переводы физ лицам и перечисления организациям;

- оплата регулярных обязательных платежей;

- подключение автоплатежей;

- доступ к управлению средствами из личного кабинета Сбербанк Онлайн;

- оплата интернет-заказов;

- работа мобильного банка;

- смс-оповещение и др.

При оформлении карты стоит внимательно изучить возможности и условия использования карты для накоплений:

- Эмиссия бесплатна, как и последующее обслуживание.

- Действие — 5 лет с правом перевыпуска.

- Платежная система – российский МИР.

- Рублевый счет.

- Обналичивание – до 0,5 миллионов в месяц без взимания комиссий через кассы и банкоматы Сбера.

- Выдача средств через сторонние организации – 1% от суммы или 150 рублей.

Работать с таким пластиком удобно, а начисление процентного дохода способно увеличивать накопления без риска обнуления прибыли при снятии денег со счета. Любой получатель отчислений по государственной линии сможет заработать 3,5% от суммы текущего остатка за каждый год хранения.

https://www.youtube.com/watch?v=UIfnDGZ_5Is

Сравнивая прибыль владельца пластика с аналогичным показателем по депозитам Сбербанка, можно считать такой вариант хранения денег более привлекательным: не нужно следить за сроками и ждать, когда истечет время действия депозитного договора. Средства списываются и снимаются свободно и бесплатно, в пределах баланса и установленных лимитов. После пересмотра ставок после снижения ключевой ставки вариант гарантированного дохода в 3,5% кажется не столь незначительным.

Как действует накопительная система карты

Принцип использования накопительной карты от Сбербанка не отличается от привычной работы с банковским пластиком. После выпуска организуют поступление регулярных выплат на карточный счет с мгновенным оповещением клиента по мере зачисления средств.

Поскольку продукт относится к социальным, он предоставляет лучшие условия обслуживания, но для подтверждения права на него придется предъявить СНИЛС вместе с паспортом и документ о назначенном пособии/выплате от Пенсионного органа.

Важно учитывать, что карточка обслуживается российской внутренней платежной системой МИР, а поэтому для заграничных поездок не подходит. Карточка действует только в пределах страны и рассчитана на постоянных жителей РФ с назначенными от государства выплатами.

Принцип накоплений максимально прост для понимания клиента:

- 3,5% начисляют из расчета за год хранения суммы.

- Расчет, сколько прибыли получит клиент, учитывает остаток денежных средств на каждый день в течение всего года.

- Проценты могут присоединяться к основному остатку или выводиться на отдельный счет.

Деньги находятся под защитой государства с гарантированной страховой выплатой в размере остатка с начисленными процентами, но в пределах действующего лимита в 1,4 миллиона рублей

Можно ли снимать деньги с накопительной карточки

Самый главный плюс накопительной карточки – свободное распоряжение средствами. Клиент самостоятельно определяет, будет ли держать деньги на счету для начисления процентов, либо потратит часть на необходимые покупки.

В отличие от других эмитентов с повышенной доходностью по дебетовому пластику, где нельзя снять сумму меньше или больше определенного лимита, Сберегательный банк не устанавливает порога:

- минимального снятия;

- периодичности пополнения или вариантов списания;

- обязательности регулярных расходов, благодаря которым карточка оставалась бы бесплатной.

По сути, это обычный именной продукт для расчетов и накоплений, который подходит многим россиянам.

Если по каким-то причинам выпуск по данной программе невозможен, остается альтернативный вариант – завести обычный платежный пластик, а затем открыть онлайн-вклад, на который будут поступать средства по мере поступления новых сумм на счет карточки. Вклад «Пополняй» предлагает доход до 4,15% годовых и «Выгодный старт» (без пополнения) под 5,85% годовых при условии, если средства на депозите не будут тратиться до истечения срока действия договора.

Какая процентная ставка действует

Преимущество карточки – в праве на свободное управление картсчетом без риска потери процентной прибыли.

Банк не устанавливает порога неснимаемого остатка, позволяя распоряжаться каждой копейкой от суммы на счете. Клиент сам решает, копить ли проценты от сбережений, либо использовать дебетовку по своему основному назначению.

Ставка остается неизменной в любых обстоятельствах — 3,5% годовых.

Как получить накопительную карту Сбербанка

Чтобы заказать удобный платежный инструмент, способный увеличить доход получателя пособий и выплат, достаточно обратиться в банк любым удобным способом:

- Явиться в отделение Сбербанка России с документами и оформить заявку на изготовление именного продукта.

- При наличии доступа в Сбербанк Онлайн, пользуются личным кабинетом для подачи заявления.

- Если установлено мобильное приложение, аналогичный сервис можно найти после авторизации в системе.

Важное условие – необходимость посещения офиса для вручения готового пластика. Если человек подавал заявку в банк онлайн, придется найти время для визита в выбранный офис для подписания документов и получить карту на руки.

Условия получения

Чтобы получать обещанные 3,5 процента, клиенту необходимо подтвердить факт получения или назначения пособия, выплаты по социальной линии, пенсии. Банк выдвигает условие – иметь регулярный доход, поступающий от Пенсионного органа.

https://www.youtube.com/watch?v=YDxxvYt9Efo

Многие считают, что Пенсионный орган – ПФР, а значит пластик предназначен исключительно для пенсионеров. На самом деле, программа эмиссии предполагает право на выпуск для всех категорий граждан, получающих различного вида отчисления из:

- Пенсионного фонда;

- подразделений МО РФ и ФСБ;

- ФСИН;

- МВД;

- СК РФ;

- Генпрокуратуры и Таможенной службы.

Все, что требуется – явиться в банк и подтвердить наличие права на социальную карту.

Широкая сеть отделений способна сделать процедуру получения карточек по территории всей России удобной, доступной, быстрой. В среднем, от подачи заявки до получения смс с уведомлением о готовности карты проходит не более 3 рабочих дней. В крупных городах эмиссия занимает 2-3 дня, а в удаленных пунктах – увеличивается до 7 рабочих дней.

При вручении карточки проводят одновременную активацию и подключаются к бонусной программе «Спасибо от Сбербанка», позволяющей зарабатывать на кешбэке (от 0,5%) и экономить на скидках (до 30% от суммы) от партнеров.

Анализируем отзывы владельцев карт

Очевидным преимуществом сбербанковского социального продукта является максимальная прозрачность и удобство при работе с картой и управлении счетом. Клиенты в некоторых ситуациях попросту не имеют альтернативы, находясь в небольших населенных пунктах, где представительств других банков попросту нет.

Судя по отзывам, карточка обладает бесспорными плюсами:

- нет затрат на выпуск и последующее обслуживание;

- найти банкомат для бесплатного снятия суммы со счета не составит труда, поскольку банкоматной сетью охвачена вся территория России;

- действующая программа лояльности предусматривает скидки и бонусы от партнеров, которые действительно востребованы среди клиентов (магазины, супермаркеты, аптеки, заправки, сети фаст-фуда);

- огромные преимущества дает удобный и понятный сервис онлайн-банка, заменяющий собой большинство функций операциониста отделения или банкомата.

К недостаткам клиенты относят невозможность использования пластика при выезде за рубеж, поскольку система МИР охватывает действием только российские территории. Вторым минусом карты, как ни странно, называют низкий процент доходности.

По сравнению с другими продуктами Сбербанка, пенсионная карточка действительно выглядит привлекательно, но если сравнивать с предложениями других банков, можно найти более прибыльные сберегательные карты, обещающие от 6 до 10% годовых (Россельхозбанк, ВТБ, Ренессанс Кредит), при условии соблюдения некоторых ограничений.

Чем дальше от Москвы находится житель России, тем проще и очевиднее выбор в пользу пенсионного пластика от Сбербанка.

Вместо того, чтобы искать отделения, банкоматов других банков, владелец пенсионного пластика способен в течение нескольких минут оплатить ЖКХ, произвести все обязательный платежи и пополнения, оплатить заказы через интернет из любого уголка России.

Такой бесплатный продукт стал отличной заменой сберкнижки, открыв доступ к личному кабинету и безналичным операциям удаленно. При желании клиент сможет даже направить онлайн-заявку, согласовав выпуск кредитной карточки без дополнительных проверок и запросов справок о доходе потенциального заемщика.

Видео:В сбербанке появился секретный накопительный счет под 14 с ежедневными начислениямиСкачать

Накопительная карта Сбербанка: проценты, какая лучше, как открыть

Сбер – самое крупное кредитное учреждение страны с государственной поддержкой. Из-за этого условия по карточкам имеют средний показатель относительно более мелких банков.

Многие задаются вопросом – какую карту Сбербанка лучше открыть для накопления? У Сбербанка есть только одна накопительная карта – пенсионная с платежной системой МИР.

Давайте рассмотрим все условия, мелкие нюансы, привилегии, достоинства и недостатки продукта.

Что такое накопительная карта?

Это банковский дебетовый продукт, на котором можно хранить собственные средства и получать периодичный доход от остатка на балансе счета. Периодичность выставляет сам банк как и процент дохода.

Условия

| Обслуживание в год | Бесплатно |

| СМС-информирование | С 3 месяца по 30 рублей в мес. |

| Бонусная программа | «Спасибо» от Сбербанка |

| Платежная система | МИР |

| Технологии | 3D-Secure, чип, магнитная лента, бесконтактный модуль NFC – MirAccept |

| Процент ставки сберегательного дохода | 3,5% на остаток |

| Периодичность выплат | Раз в 3 месяца |

| Снять наличные в банкоматах сторонних банков | 1%, не менее 100-150 рублей за раз |

| Лимиты снятия наличных | В День: 50 тысячВ месяц: 500 тысяч |

| Срок действия | 5 лет |

Бонусная программа

Подключена ко всем картам, как дебетовым, так и кредитным и действует одинаково, кроме продуктов с повышенными бонусами в определенных категориях. В пенсионной карте условия по программе такие:

- В первые 3 месяца дается второй уровень «Спасибо» – 0,5% возврат бонусами от всех покупок и до 20% у партнеров банка.

- Есть 4 уровня, каждый из которого имеет более высокие привилегии.

- 1 уровень позволяет накапливать только бонусы у партнеров. Если не выполнять определенные условия по бонусной программе, клиент падает на 1 уровень.

- Для удержания или поднятия уровня также нужно выполнять определенные задания и условия каждые 30 дней в течение 3 месяцев.

- Баллы можно потратить у партнеров банка: на купоны, авиа и ж/д билеты, товары, услуги и т.д.

- Срок действия баллов 1 год.

Пенсия

Карточку можно оформить с 18 лет, но при определенных условиях и с 14. Пенсионная карта оформляется не только для пенсионеров, но также для всех клиентов, которые имеют право на социальные или другие государственные выплаты: инвалиды, сироты, молодые мамы и т.д.

Плюсы

- Продукт бесплатный.

- СМС-банкинг стоит в два раза дешевле чем по обычным продуктам Сбера. Напомним, что у остальных карт SMS-информирование стоит 60 рублей в месяц.

- Хорошая доходная программа, позволяет преумножать свои средства на счете.

- Имеет все типы защиты.

Минусы

- Платежная система МИР национальная и русская – поэтому использовать ее можно только в пределах Российской федерации. За рубежом ни снять деньги, ни что-то купить – не получится.

Как получить, оформить карту?

- Возьмите с собой документы, удостоверяющие личность, и посетите ближайшее отделение Сбербанка. Также с собой нужно иметь пенсионной удостоверение.

- Далее подписывается договор. Карточка именная и будет изготавливаться с вашим именем на пластике, поэтому придется подождать 7 рабочих дней.

- Как только продукт будет готов, вам позвонят на мобильный телефон, который вы указали в договоре или пришлю СМС с информацией – адрес где можно получить карту.

Можно оставить онлайн заявку через интернет на страничке – http://www.sberbank.ru/ru/person/bank_cards/debit/pension-card.

В этом случае карточка будет делать чуть дольше, так как на рассмотрение заявки также уходит время.

Как перевести пенсию?

- Далее после получения карточки нужно взять договор с реквизитами пластика и пойти с ним в ПФР по месту жительства.

- Написать там заявление о переводе пенсионных накоплений на эту карточку.

Обязательно нужно указать полные реквизиты счета карты: номер расчетного счета, ИНН, БИК и т.д. Данная информация указана в договоре, но ее можно отдельно заказать в банке у любого сотрудника.

- Деньги начнут поступать со следующего месяца.

(1 5,00 из 5)

Загрузка…

Видео:Никогда не открывайте вклад в СбербанкеСкачать

Накопительные карты Сбербанка: условия, доходность, как открыть

Деньги должны работать. Это правило знакомо всем. Стабильный и постоянный доход приносят депозиты. Но банки устанавливают ограничения по их снятию, поэтому этот вариант устраивает не всех граждан. Их альтернатива – накопительные карты. Есть ли такие у Сбербанка и насколько они выгодны – подскажет Brobank.

Карта с большими бонусами Сбербанк

| Стоимость от | 4 900Р |

| Кэшбек | СПАСИБО |

| % на остаток | Нет |

| Снятие без % | 500 000 руб. |

| Овердрафт | Нет |

| Доставка | В отделение |

Выдает ли накопительные карты Сбербанк

Накопительная карта – это вид дебетовки, по которой начисляется повышенные проценты на остаток денежных средств. Ее доходность ниже, чем срочного депозита. Но банк не устанавливает ограничений на расходные операции. Пополнять счет также можно на любые суммы. На все средства, находящиеся на счете, и начисляется процент.

Сбербанк накопительную карту открывает только пенсионерам. На нее поступают социальные выплаты. Не запрещены и дополнительные взносы от самого владельца и третьих лиц.

Накопительная карта Сбербанка России – тарифы

Перед заключением договора необходимо внимательно изучить условия эмиссии карты. Клиенту нужно обратить внимание на такие пункты в тарифах:

- выпуск и обслуживание в Сбербанке карты накопительной осуществляется бесплатно;

- на остаток средств начисляется 3,5% годовых;

- срок действия – 5 лет. Затем карта перевыпускается по заявлению владельца;

- счет открывается только в российских рублях;

- ежемесячно до 500 тысяч рублей можно снимать без комиссии в банкоматах и кассах Сбербанка;

- снятие наличных в других банках – 1% от суммы, но не менее 150 рублей.

Таким образом, у владельца карты нет никаких затрат. Его доход зависит от суммы накоплений и срока их размещения. Если сравнить социальную карту со срочным депозитом в этом учреждении, то разница по процентам не существенная. Максимальная ставка по вкладу «Сохраняй» — 4.75% годовых, то есть на 1,25% больше по сравнению с картой. Но депозит нельзя ни пополнять, ни снимать наличные.

https://www.youtube.com/watch?v=y7DG5CQL7bc

Все дебетовые и накопительные карты Сбербанка России подключены к бонусной программе «Спасибо». За оплату товаров клиентам начисляют баллы:

- 0,5% за от суммы потраченных средств;

- До 30% от безналичных расчетов в магазинах-партнерах.

Проценты по накопительной карте Сбербанка не самые высокие на рынке. Но зато клиент хранит свои сбережения в самом надежном и стабильном банке России. Кроме дохода по процентам можно получить и скидки на покупаемые товары в рамках программы «Спасибо». Жаль, что этим продуктом могут воспользоваться только пенсионеры.

Как открыть накопительную карту в Сбербанке

Заказать выпуск карты можно на сайте банка или в любом его отделении. Клиенту нужно предоставить гражданский паспорт, пенсионное удостоверение и СНИЛС.

На эмиссию именной карты потребуется до 7 дней. В крупных городах выдают дебетовку и через 3-5 дней после подписания документов. Проверить ее статус можно в Сбербанк Онлайн, в разделе «Карты».

Сотрудник банка выдает ее владельцу после предоставления им паспорта. Чтобы начать работать с картой ее нужно активировать и зарегистрировать в бонусной программе «Спасибо».

Преимущества и недостатки

Прежде чем заказать накопительную карту Сбербанка нужно взвесить все «за» и «против». Сильными сторонами этого продукта является:

- Бесплатный выпуск и обслуживание.

- Снятие наличных без комиссии.

- Выгодные условия программы лояльности.

- Бесплатный и удобный интернет-банкинг.

Из минусов отметим следующие моменты:

- Карта выпускается на базе платежной системы МИР. Пользоваться ей за границей клиент не сможет. Расчеты возможны только на территории России.

- Взимается плата за снятие средств и просмотр баланса в банкоматах других банков.

Открывать или нет – решать вам. В любом случае, у клиентов Сбербанка никогда не возникнет проблем с поиском «своего» банкомата или кассы. Такой филиальной сети, нет ни у одного финансового учреждения. Не приходится сомневаться и в стабильности этого банка.

Что предлагают конкуренты

Накопительные карты – это не редкость. По пенсионной карте МИР Россельхозбанк начисляет до 6% годовых. Учреждение не взимает плату за выпуск, обслуживание карточки. Бесплатно можно снять и наличные.

Другие банки тоже активно предлагают накопительные карты своим клиентам. Причем всем вкладчикам, а не только пенсионерам.

Например, «Ренессанс Кредит» по карте МИР начисляет процентный доход 7,25% годовых. Предусмотрена комиссия за обслуживание счета — 99 рублей в месяц. Эта плата не взимается, если сумма безналичных операций за месяц превысила 5000 рублей. Бесплатно снимать наличные можно не только в банкоматах «Ренессанс Кредит», а и других учреждений (до 25 тысяч рублей в месяц).

Итак, подведем итог. Накопительные карты в Сбербанке открывают только пенсионерам. Условия продукта далеко не самые выгодные на рынке. В других банках накопительную карту может открыть каждый желающий и получить доход не 3,5%, а до 7% годовых.

Об авторе

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Эта статья полезная?

Видео:Сбербанк маскирует невыгодные Вклады в Сбербанк Онлайн?Скачать

Что означает сберегательная (накопительная) карта Сбербанка

Среди банковских продуктов отдельное место занимают карточки, на которых клиенты хранят деньги с начислением процентов по аналогии с обычным депозитом. Таких карт немного в линейке пластиковых платежных продуктов, однако именно этот способ рассматривается как наиболее комфортный способ держать средства в свободном остатке и получать на них процентную прибыль.

Что такое накопительная карта «Сбербанка»?

Условия работы и получения дополнительного дохода с накоплений по сбербанковской карточке доступны и почти не имеют ограничений. Это значит, что любой держатель такой карты будет получать гарантированный доход на сумму остатка за каждый день и месяц хранения денег на карточном счете.

Все, что требуется от клиента, — это получать и хранить сбережения, расходуя их по собственному усмотрению без ограничений. Чтобы заработать на процентах, подойдет любой остаток на счете. Доход ограничен фиксированной ставкой в 3,5 % годовых, рассчитываемой автоматически за каждый день и рубль на карте.

Продукт с депозитным доходом доступен не всем клиентам Сберегательного банка.

Чтобы рассчитывать на процентное начисление, необходимо выпустить пенсионную карточку Сбера, выдаваемую при назначении государственных пособий, при выплате субсидий, пенсий в адрес пожилых граждан и лиц с инвалидностью.

Поскольку доля пенсионеров выше среди всех получателей пособий от государства, карта получила название «Пенсионная», охватывая по факту значительно большее количество клиентов.

Особенности накопительной карты «Сбербанка»

Оформляя депозит в «Сбербанке России», необходимо быть готовым к снижению процента начисления из-за несоблюдения правил хранения и использования депозита. Отличительной чертой пенсионной карточки является отсутствие каких-либо ограничений по сроку хранения средств и суммам снятия, когда по многим вкладам и сберкнижкам с повышенной доходностью деньги снять нельзя без потери прибыли.

https://www.youtube.com/watch?v=02xrf3UTXUc

Помимо депозитной прибыли, владельцы пластика получают полноценный банковский сервис без платы за обслуживание и дополнительных комиссий. Предложение работает как альтернатива обычного банковского пластика и депозита.

Право на доход по накопительной карточке действует на всем протяжении срока действия пластика, т. е. 5 лет момента выдачи. Если срок истекает, эмитент бесплатно перевыпустит новую карточку.

Поскольку пенсионную карту обслуживает платежная система «Мир», карте не страшны внешние угрозы отказа в обслуживании со стороны международных платежных систем. Карта свободно будет действовать во всех магазинах и интернет-площадках в пределах страны и Казахстане.

Оставаться на связи с банком, делать дистанционные распоряжения и знать текущий баланс на счете поможет подключенное СМС-информирование и личный кабинет.

Принцип действия накопительной карты

По сути, карточка заменяет собой вклад «Управляй», не выдвигая никаких дополнительных условий по минимальной сумме на карт-счете.

Пока другие эмитенты стараются привлечь внимание дополнительным процентным доходом, выдвигая условия по минимальному неснимаемому остатку и суммам ежемесячных расходов, «Сбербанк» просто начисляет процент за каждый день на сумму, которая находилась на карточном счете, из расчета 3,5 % за год.

Банк рассчитывает и присоединяет проценты к основной части сбережений каждые три месяца, позволяя клиенту решать: тратить деньги или накапливать дальше.

Сколько процентов начисляется?

При оформлении пластика банк должен предупредить, что бесплатное обслуживание не касается дополнительных опций. Например, с 3-го месяца СМС-оповещение будет происходить со списанием со счета 30 рублей. Можно отказаться от услуги или продолжать ею пользоваться, заплатив ежемесячную плату.

Помимо расходов на платные опции, банк предложит поучаствовать в накоплении бонусных рублей путем активных денежных расходов по карточке. Программа лояльности «Спасибо от «Сбербанка»» возвращает баллами и позволяет затем списывать их при безналичных покупках в магазинах, особенно в торговых точках партнеров, где действует повышенное начисление бонусов «спасибо».

Таким образом, процентная прибыль в 3,5 % может быть уменьшена за счет сопутствующих расходов либо, наоборот, увеличена за счет кешбэка от партнеров (до 30 % от суммы списаний). Если клиент получает пенсии для расходования наличных, в банкоматах Сбера их снимают бесплатно, а в других АТМ взимают комиссию по ставке 1,0 %, но не менее 100 рублей за одну операцию.

Как получить накопительную карту «Сбербанка»?

Заявку на выпуск пластика принимают в отделении банка либо предлагают оформить онлайн. В последнем варианте время ожидания готового пластика может оказаться чуть дольше, но сэкономит время на посещение офисов «Сбербанка».

Поскольку карточка именная, на нанесение имени клиента и изготовление пенсионного пластика уходит около 7 дней, но в отдельных случаях банку нужно больше времени. О готовности пластика эмитент оповестит эсэмэской на номер, указанный в заявке на выпуск.

Чтобы заказать и получить карточку, необходимо предъявить удостоверяющие документы и создать личный ПИН-код для дальнейшей работы с пластиком.

Интересен тот факт, что для банка подтверждение доказательств наличия права на получение пособий второстепенно, и сотрудники отделений готовы согласовать эмиссию накопительного пластика всем желающим. Решение принимается в индивидуальном порядке по усмотрению представителей «Сбербанка».

🎦 Видео

Копилка Сбербанк Онлайн как подключить, как работает, как снять деньги, где найти и как пользоватьсяСкачать

Не открывай вклад в Сбербанке пока не посмотришь это видео / Условия и проценты в 2024 годуСкачать

Как считать процент на остаток - Расчёты вкладов, накопительных счетов в банкахСкачать

КАК ОТКРЫТЬ ВКЛАД В СБЕРБАНК ОНЛАЙНСкачать

Тинькофф Банк - вклады и накопительные счета. Пришло процентами 12930 рублей за месяц.Скачать

Накопительный счет в Сбербанке: проценты, удобство, отзывыСкачать

Накопительный счёт от Сбербанка. Условия и процентыСкачать

Вклад лучший процент Сбербанк что к чемуСкачать

Сбербанк создает хитрые банковские вклады. Будьте внимательны!Скачать

СберБанк Обновил Счет для Пенсионеров «Активный возраст»: Плюсы и Минусы вкладаСкачать

Почему не стоит хранить деньги на Сберегательном счете СбербанкаСкачать

Накопительный счет или вклад? Разбираемся на примерахСкачать

Накопительный счет в Тинькофф банкеСкачать

Как получать процент на остаток по дебетовой карте, и сколько можно заработатьСкачать

Кредитная карта сбербанка 120 дней без процентов СберкартаСкачать