Приветствуем! Кредит с применением ипотеки – наиболее популярен в последнее время из всех обязательств долгового характера.

Заемщики готовятся к нему очень тщательно – изучают кредитные предложения банков, выбирают наилучшуюкредитную организацию по отзывам клиентов, собирают средства на первоначальный взнос и узнают максимальный срок ипотеки, чтобы рассчитать свои силы на весь. Попробуем рассмотреть на какой срок лучше брать ипотеку исходя из сложившейся практики.

- Длительность ипотеки и возраст заемщика

- Срок кредитования в ТОП – 20 кредитных организаций

- На какой срок выгоднее брать ипотечный кредит

- Каков максимальный и минимальный срок ипотеки?

- Срок ипотеки в России

- Требования банков

- Максимальный или минимальный?

- Отчего зависит?

- На сколько лет лучше брать ипотечный кредит?

- Максимальный и минимальный срок по ипотеке в банках 2020

- О сроках

- Короткосрочная разновидность

- Длительная разновидность

- Сводим опасности к минимуму

- Максимальный или минимальный срок ипотеки — на какой срок лучше брать ипотеку?

- Период кредитования

- Минимальный срок ипотеки

- Максимальный срок ипотеки

- Досрочное погашение

- Критерии отбора оптимальных условий кредитования

- Факторы, влияющие на срок ипотеки

- Возраст гражданина

- Платежеспособность заемщика

- Стоимость приобретаемого жилья

- Наличие государственных программ субсидирования

- Сроки действия ипотечных займов по спецпрограммам

- Программы для молодежи

- Ипотека для пенсионеров

- Военная ипотека

- Выводы

- На какой срок выгоднее брать ипотеку — советы банкиров (видео)

- Минимальный и максимальный срок ипотеки

- Условия ипотечного кредитования

- Параметры суммы

- Второстепенные условия

- Ипотека для молодых семей

- Вместо заключения

- : На какой срок брать ипотечный кредит?

- 🎦 Видео

Длительность ипотеки и возраст заемщика

Средний срок, на сколько лет дается ипотека, равен 15 годам – именно столько обычно достаточно для заемщика, чтобы распределить средства собственного бюджета. Различают также 3 вида долговых обязательств, основанных на срочности кредита:

- Краткосрочная ипотека – период действия до 10 лет;

- Среднесрочная – берется на периодот 10 до 20 лет;

- Долгосрочные обязательства – превышают срок кредитования в 20 лет до 30 лет.

Большинство кредитных организаций устанавливают фиксированный срок ипотечного кредита, однако, он может быть изменен в ту или иную сторону исходя из ряда факторов:

Большинством кредитных организаций установлены минимум и максимум возрастных порогов для заемщика. Они основаны на том, чтобы учитывать возможную платежеспособность гражданина и уменьшить количество рисков банковской организации.

Так, часто устанавливаемый возрастной ценз от 21 до 60-65 лет означает, что нижний порог обусловлен возрастом начала трудовой деятельности гражданина и его возможностью нести долговые обязательства по погашению ипотечного кредита.

Верхний возрастной порог обусловлен установленным в государстве пенсионным возрастом. Поэтому чем ближе заемщик к достижению пенсионного возраста, тем меньше для него устанавливается продолжительность кредитования.

Например, у мужчины в возрасте23-35 лет есть возможность оформить кредит на максимальный период времени, у женщины в 47 лет максимальный срок кредита в большинстве банков будет равняться 8-18 годам, так как большинство банков не приветствуют кредитование дольше, чем трудоспособный возраст, пусть даже и пенсионный.

Увеличить срок кредитованияпенсионерам, имеющим стабильный доход, вполне возможно, например, при залоге уже имеющейся недвижимости.

Ряд банков отходят от шаблонных требований и дают ипотеку по совершенно иным требованиям к возрасту. Сбербанк и Транскапиталбанк кредитуют неработающих пенсионеров и могут выдавать ипотеку до 75 лет.

Ак барс банк и банк «Открытие» могут выдавать ипотечный кредит с 18 лет.

Все эти моменты позволяют оформить ипотеку на максимальный срок, а значит снизить ежемесячный платеж и увеличить вероятность одобрения, если доход небольшой.

- Платежеспособность гражданина, оформляющего кредит.

При рассмотрении кредитной заявки банк проверяет платежеспособность гражданина. Исходя из стабильности ежемесячных заработков, их размера рассчитывается максимально возможныйразмер кредита.

Немаловажным фактором является способность заемщика документально подтвердить все свои расходы. Много граждан получают зарплату «в конверте», поэтому справку по форме 2-НДФЛ не могут предоставить.

В таком случае ряд банков допускает оформление ипотечного кредита на сокращенный срок кредитования с обязательным внесением первоначального взноса в размере, отличном от установленного минимума и на определенный срок, ниже стандартного.

Посмотрите наш прошлый пост «Максимальная сумма ипотеки». Там вы узнаете о таком понятии, как соотношение доход/платеж. Это соотношение кардинально влияет на количество лет кредитования.

- Стоимость кредитуемого объекта.

Установленная цена за реализуемую недвижимость с помощью кредитного калькулятора даст понять гражданину – насколько допустим для него тот или иной срок кредитования. Например, с зарплатой 20 тысяч реальнее взять кредит на недвижимость со стоимостью в 1,5 миллиона, чем в 25.

Используйте наш ипотечный калькулятор для расчета.

- Наличие программ субсидирования со стороны государства или поддержка застройщика.

Например, аккредитованные в банке строительные организации за счет собственных средств предлагают гражданам на срок от 1 до 10 лет снизить годовой процент по кредиту. Предложение может быть направлено на определенное строящееся жилье, содержать определенные условия по размеру вносимого первоначального взноса и сроку, на который даётся кредит.

https://www.youtube.com/watch?v=9LhJ3yXG_Do

Данные предложения действуют только у партнеров банка, которые готовы субсидировать разницу в процентах, поэтому таких предложений на рынке немного, и они распространяются на определенные неликвидные квартиры или на обычные квартиры, но с учетом завышения стоимости.

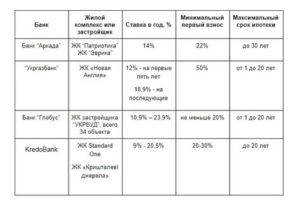

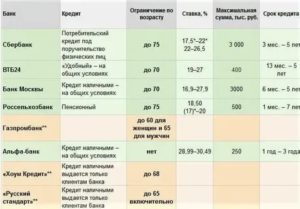

Срок кредитования в ТОП – 20 кредитных организаций

На сколько лет дают ипотеку ведущие российские банки – узнаем из таблицы.

| Сбербанк | 1 | 30 |

| ВТБ24 | 1 | 30 |

| Райффайзенбанк | 1 | 25 |

| ВТБ Банк Москвы | 1 | 30 |

| Газпромбанк | 1 | 30 |

| Банк ДельтаКредит | 3 | 25 |

| Россельхозбанк | 1 | 30 |

| Банк Санкт-Петербург | 1 | 25 |

| Банк Возрождение | 1 | 30 |

| Абсолют Банк | 1 | 30 |

| Промсвязьбанк | 3 | 25 |

| Банк Уралсиб | 3 | 25 |

| Банк Российский капитал | 1 | 25 |

| Банк АК БАРС | 1 | 25 |

| Банк Центр-Инвест | 1 | 20 |

| Транскапиталбанк | 1 | 25 |

| Банк ФК Открытие | 5 | 30 |

| Запсибкомбанк | 3 | 30 |

| Связь-Банк | 3 | 30 |

| Банк Жилфинанс | 1 | 20 |

Срок кредитования обусловлен не только возрастом гражданина и его платежеспособностью. Государство также имеет право ограничить гражданину, на какой срок брать ипотечный кредит, например, в рамках действия специальных программ.Сроки действия ипотечных кредитов по специальным программам

Разработанная накопительная военная ипотечная система в соответствии с Федеральным законом №117 позволяет военнослужащим ежегодно аккумулировать на собственном счете начисляемые по программе средства. Итоговая сумма тратится на покупку жилья.

В связи с тем, что работа военных носит определенный опасный характер и выход на пенсию осуществляется ранее, чем у обычных граждан, верхний возрастной порог для заемщиков снижен до 45 лет.

Военную ипотеку можно взять с 22 до 45 лет. Максимальный срок ипотеки для военнослужащих составляет 23 года.

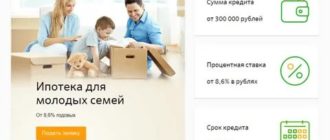

- Ипотечные программы для молодых семей.

Программы кредитования семей без детей или хотя бы с одним ребенком предоставляют парам, стоящим в очереди на улучшение жилищных условий оформить ипотечный кредит с применением привлечения государственных средств.

Сертификат на определенную сумму, которая выдается в счет кредита, либо оформляется как первоначальный взнос, выдается лицам не младше 21 года и не старше 35 лет. Определение срока ипотеки, на сколько лет она оформляется по данной программе, зависит от банковской организации.

Срок выдачи кредита лицам старше 36 лет дольше не сделать, так как данные программы также учитывают платежеспособность и работоспособность в связи с наличием вредных факторов, а также достижение заемщиками пенсионного возраста.

Условия данной программы можно узнать из поста «Ипотека молодая семья»

Период, в который оформляется выход гражданина на пенсию, различен не только из-за места проживания заемщика, но и из-за характера его работы.

Если заемщик не участвует в специальных ипотечных программах вроде военной ипотеки и кредитов на недвижимость для молодых семей, то момент погашения обязательств не должен превышать период, в который гражданин достигает 75-летия, если иное не предусмотрено условиями договора.

На какой срок выгоднее брать ипотечный кредит

Срок кредитования, выбираемый заемщиком, зависит также от установленной процентной ставки и общему размеру переплаты. Рассмотрим на примере Сбербанка, как ведущего ипотечного и сберегательного учреждения, размеры переплат по программе покупки готового жилья.

https://www.youtube.com/watch?v=vWFyUE5hE7w

За основу берем сумму недвижимости в 1,5 миллиона, размер первоначального взноса в 20% и возраст заемщика 25 лет:

- При сроке кредитования в 5 лет ставка по кредиту для обычного заемщика будет равна 11,75%, ежемесячный платеж гражданина составит около 26,5 тысячи, общий размер переплаты за 5 лет – 392,5 тысячи рублей;

- При сроке кредитования в 15 лет платеж становится меньше – около 14,2 тысяч, но зато увеличение общей суммы переплаты равно 1,35 миллионам рублей, что практически одинаково с ценой приобретаемой недвижимости;

- Срок кредита 20 лет – платеж равен 13 тысячам, переплата – 1,9 миллиона;

- При оформлении кредита на 30 лет ежемесячно вносимая сумма уменьшается до 12000, однако, переплата более 3 миллионов рублей.

Можно ли сделать вывод, что выгодна ипотека, минимальный срок которой составляет 5 лет? Да, можно, однако, для некоторых граждан высокий платеж может быть довольно обременительным, они соглашаются на переплаты и увеличение срока кредитования.

Также посмотрите разницу в платеже между 20-ю и 30-ю годами ипотеки — это всего 1000 рублей, а переплата за дополнительные 10 лет на 1 млн. больше. 15 — 20 лет самые оптимальные периоды для равномерного гашения ипотеки. Если вы чувствуете в себе силы и готовы быстро гасить кредит, то берите на меньшие сроки.

Как долго оформляется ипотекаи на какой срок может зависеть и от самого гражданина – всегда есть возможность сделать досрочное погашение ипотеки или получить поддержку от государства. Не стоит бояться длительных сроков ипотеки. По статистике ипотеку в России платят не более 8 лет.

Ждем ваших комментариев. Будем признательны за оценку статьи. Обязательно подпишитесь на обновление проекта.

Видео:Минимальный срок ипотекиСкачать

Каков максимальный и минимальный срок ипотеки?

Кредит на покупку жилья предлагают многие банковские организации, для его получения выдвигаются определенные требования к заемщику и приобретаемой недвижимости.

От выполнения банковских условий будет зависеть срок и размер кредитных средств.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам ниже. Это быстро и бесплатно!

Срок ипотеки в России

Срок ипотечного кредитования можно подразделить на следующие виды:

- Краткосрочный кредит, который характеризуется периодом предоставления до 10 лет;

- Среднесрочная ипотека со сроком действия от 10 до 20 лет;

- Долгосрочное кредитование, предоставляемое на максимально возможный срок от 20 до 30 лет.

В России, на сегодняшний день наиболее востребованной является среднесрочная ипотека.

Предоставляя кредит на покупку недвижимости, банки фиксируют срок возврата денежных средств в договоре.

При определенных обстоятельствах срок может быть изменен, как в большую сторону, так и в меньшую.

Например, при получении ипотеки молодой семьей, при рождении ребенка некоторые банки предоставляют отсрочку выплат на несколько лет, при этом срок договора продляется на это количество лет.

Читайте статью, кому банки дают ипотеку на квартиру, а кому отказывают, тут.

Требования банков

Основными требованиями, которые определяют срок ипотечного кредитования, считаются:

- Возраст получателя ипотеки. Банками устанавливается минимальный и максимальный возрастной предел. Минимальный возраст почти во всех банках равен 21 году, он соответствует началу трудовой деятельности. Максимальный возраст связан с выходом заемщика на пенсию. При приближении пенсионного возраста срок выдаваемого кредита уменьшается.

- Платежеспособность. Данное условие важно для установления продолжительности кредита. При достаточно высоком ежемесячном доходе, возможно получить ипотеку на максимальный срок, для подтверждения своих доходов клиент должен представить справку 2-НДФЛ или специальную форму, требуемую банком.

- Наличие гражданства РФ, а также обязательная регистрация проживания в России. Есть кредитные учреждения, которые выдвигают требование, непосредственной территориальной близости места проживания и расположения банка.

- Хорошая кредитная история. При наличии невыплаченных, ранее взятых кредитов, получение большой суммы по ипотеке будет невозможным.

Максимальный или минимальный?

Сроки погашения ипотечного кредита устанавливаются банками при рассмотрении каждого индивидуального случая.

Имеется определенная статистика основных крупных банков, в которой можно увидеть средние цифры:

| Наименование банка | Минимальный срок | Максимальный срок |

| Сбербанк | 1 | 30 |

| ВТБ24 | 1 | 30 |

| Райффазенбанк | 1 | 25 |

| Банк Открытие | 5 | 30 |

| Промсвязьбанк | 3 | 25 |

Минимальный срок ипотечного кредитования обычно не выбирается из-за значительной суммы, подлежащей возврату, в короткий срок.

На период действия кредита может оказывать влияние и государство.

https://www.youtube.com/watch?v=H_8CCZT25a0

Ипотека может выдаваться в рамках программ, которые частично финансируются государством:

- Программа «Молодая семья». Государство предоставляет либо безвозмездную ссуду на жилье, либо возвращает банку часть процентов;

- Военная ипотека. Погашение всей части кредита осуществляется из государственных средств НИС. Максимальный срок при военном кредите ограничен возрастом выхода в отставку военнослужащего, который равен 45 годам.

- Ипотека для молодых специалистов. Банк выдает средства под льготные проценты, разницу между обычной и льготной величиной ипотечного кредитования субсидирует государство.

Возможно Вас заинтересует статья, квартиры в ипотеку без первоначального взноса — как купить, если нет денег, прочитать об этом можно здесь.

Отчего зависит?

Продолжительность, на которую выдается ипотека, зависит от ряда факторов, учитываемых банками. Это зависит от самого заемщика, также может влиять приобретаемая недвижимость.

Факторы, которые определяются кандидатурой заемщика:

- Возраст — для молодых клиентов предоставляется больший срок, вплоть до максимального;

- Кредитоспособность — высокие доходы гарантируют значительные ежемесячные погашения;

- Статус заемщика — для банка более надежным клиентом является семейный гражданин, особенно, если второй супруг также имеет постоянный доход;

- Наличие дополнительных гарантий. В качестве таковых могут выступать поручители и созаемщики. Если у клиента имеется дополнительная собственность, которую он может оформить в залог, то это также увеличивает срок предоставления кредита и его размер.

Условия, связанные с приобретаемой недвижимостью:

- При приобретении жилья в новостройке банк подвергается наибольшему риску. Предоставляя кредит на максимальный срок, кредитная организация требует дополнительных гарантий: залог другой недвижимости, комплексное страхование, привлечение большего числа высокодоходных поручителей.

- Покупая квартиру на вторичном рынке, требуется, чтобы на данную недвижимость имелись в наличии все документы для подтверждения чистоты сделки.

Стоит учитывать способ начисления процентов: аннуитетный и дифференцированный.

При аннуитетном способе выплаты производятся равными частями, причем при начальных сроках оплаты доля процентов в общей сумме выплат значительно выше основного долга.

При дифференцированном способе основная масса выплат приходится на начальный период ипотеки.

При выборе аннуитетного способа следует учесть, что чем короче срок предоставленного кредита, тем больше будет сумма переплат по сравнению с дифференцированным способом расчета.

При получении кредита на максимальный срок данная разница практически незаметна.

Если требуется значительная сумма для ипотеки, то необходимо учесть размер выплат, которые заемщик может ежемесячно перечислять на погашение кредита.

Выплаты не должны превышать 40-50% от всех доходов.

Путем простых математических вычислений можно определить оптимальный срок ипотеки.

На сколько лет лучше брать ипотечный кредит?

При получении одной и той же суммы кредита на разные сроки стоит учесть, что чем меньше срок, тем меньше будут проценты за пользование кредитом, а суммы ежемесячных платежей будут значительными.

Наоборот, при взятии кредита на максимальный срок — переплата банку процентов будет существеннее, но зато сумма ежемесячных погашений будет вполне приемлемой.

При получении кредита на длительный срок проценты банком устанавливаются более высокие.

Это связано с большими рисками для кредитных учреждений. За более длительный период есть вероятность того, что клиент может стать неплатежеспособным, квартира к концу срока будет стоить значительно меньше при реализации ее за долги, но сами платежи для заемщика будут необременительными.

https://www.youtube.com/watch?v=4H-rDGgtUkk

Для краткосрочного кредитования ставки значительно ниже, но платежи, которые нужно будет вносить ежемесячно банку будут значительными.

Именно поэтому самым распространенным для получения ипотеки является среднесрочный кредит. Он выгоден и оптимальными процентными ставками, и ежемесячной суммой выплат, а также средними размером переплат по процентам.

Вопрос о выборе срока ипотечного кредитования является достаточно важным.

Выбирая срок ипотеки, требуется рассмотреть предложения нескольких банков, а также взвесить свои реальные платежные способности.

На какой срок взять ипотеку, чтобы выгодно купить объект? Какую ипотеку выгоднее брать длинную или короткую? Предлагаем Вам посмотреть видеоролик.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Это быстро и бесплатно!

Видео:На какой срок выгоднее брать ипотеку? Реальные расчеты!Скачать

Максимальный и минимальный срок по ипотеке в банках 2020

Ипотека – пользующийся популярностью инструмент, который дозволяет стать обладателем собственного жилища. Почти все граждане пользуются данной банковской услугой, из-за чего же знать, на какой срок прибыльнее брать ипотеку – означает взвесить все за и против и принять грамотное решение.

О сроках

Ипотечным контрактом устанавливается период времени, за который должник обязуется выплатить всю сумму займа. Гражданин, обратившийся за ипотекой, без помощи других выбирает время для погашения.

Но банк может установить общий период выплат, исходя из состоятельности и платежеспособности клиента.

Другими словами, если лицо просто неспособно потянуть сумму кредита, то в ипотеке ему отказывают.

Обратите Внимание!

На какой срок прибыльнее брать ипотеку? Ответ на данный нередко задаваемый вопросец зависит от почти всех причин. Среднее значение времени в Рф – 10-15 лет. За десятилетие, обычно, выплачивается вся сумма займа.

Для грамотного выбора нужно уяснить последующие обыкновенные правила, которые разрешают облегчить решение вопросца, на сколько лет дается ипотека:

- риск просрочки при малой продолжительности обязательства. Болезнь, увольнение либо другая неблагоприятная ситуация могут стукнуть по выплатам. Следует иметь это в виду, беря ипотеку на малюсенькое время;

- преждевременное погашение – право, которым не стоит третировать. Это касается как частичных, так и полных выплат. Если ипотечный кредит был выдан на долгое время, то преждевременные выплаты «по кускам» понижают общую переплату;

- переплата. Стоит основательно поразмыслить над убытками, которые сопровождают выплаты по ипотеке. Чем больше срок – тем больше переплата.

Опосля ознакомления с правилами, можно перейти к анализу определенных видов ипотеки.

Короткосрочная разновидность

Обычно, краткосрочность устраняет от переплаты. Существует и оборотная сторона медали – высочайший размер выплат. Гражданину придется отдавать львиную долю дохода. Кроме этого, высок риск форс-мажорных событий (болезнь, увольнение т.д), которые понижают общую платежеспособность.

Таковым образом, короткосрочный вид выделяется последующими плюсами:

- фактически, маленький срок погашения;

- понижение уровня переплат. разница в переплате при ипотечном кредитовании измеряется десятками тыщ рублей;

- психический эффект. Что легче: освободиться от обязанности за 5-10 лет, либо нести бремя в течение 20?

- низкие проценты. Чем подольше продолжается обязательство – тем больше ставка. Короткосрочная обязанность веселит сниженным уровнем процентных начислений.

С иной стороны, данная разновидность имеет последующие недочеты:

- риск. Почти все банки не дают кредит кому попало. В особенности это касается короткосрочного ипотечного кредита;

- большенный размер выплат;

- меньше маневренности. Банковские организации достаточно агрессивно регулируют вопросец маленьких сроков.

Взвесив все плюсы и минусы, желающий взять данный кредит может верно избрать нужную стратегию поведения. Сколько лет лучше брать ипотеку в случае, если нужны сжатые сроки? Среднее значение – 5-7 лет. Это, естественно, не ипотека на год (которую навряд ли кто-то предоставит), но пятилетие – не очень огромное время.

Длительная разновидность

Обычная ситуация. Среднее время – от 10 лет. Наибольший срок, на который можно взять ипотеку, составляет 30 лет. Обычно, за таковой большенный просвет выплачивается полностью вся сумма.

https://www.youtube.com/watch?v=p6NFF3ucZ6Y

Достоинства долгосрочности:

- можно стать собственником драгоценного жилища, ведь плата растягивается;

- небольшой размер выплат. Например, была взята сумма 2 миллиона на 15 лет. Любой месяц, разумеется, придется платить меньше, чем при пятилетнем обязательстве;

- сниженный риск. Банки охотно выдают кредит на огромное время. Болезнь, препядствия с доходами несильно влияют на отдачу;

- если все рассчитано, то долгосрочность не будет казаться бременем.

Не обошлось и без недочетов:

- высочайшая ставка. Большая продолжительность несет с собой и огромные проценты;

- утрата ликвидности. Проще говоря, жилище, которое приобретено на длительное время, равномерно теряет свою привлекательность и стоимость;

- переплаты. По факту, главная неувязка, над которой стоит задуматься любому. Чем больше время погашения, тем больше будет переплата. Возьмем обыденный пример из жизни: ставка составляет 13%, срок – 15 лет, сумма – 1 миллион рублей. Сравниваем с аналогичной ситуацией, в какой время погашения будет составлять 5 лет. Переплата будет приблизительно 600 тыщ рублей. Большая цифра.

Исходя из вышесказанного, лицо в силах оценить собственные способности и создать верный выбор.

Сводим опасности к минимуму

Поиски ответа на вопросец, на сколько лет брать ипотеку, могут привести к последующим аспектам:

- банковские организации рекомендуют основательно поразмыслить над долгими сроками. Для банков недлинные обязательства сопровождаются определенными рисками, в связи с чем они иногда отказывают в предоставлении «резвого» ипотечного кредита;

- преждевременное погашение к истинному моменту изредка наказывается штрафами. Почти все банки идут на встречу гражданам, желающим погасить часть долга ранее положенного времени. Часть организаций, но, накладывают мораторий (запрет) на преждевременные выплаты в 1-ый год. Данное событие никаким образом не свидетельствует о дилемме, ведь не много кто способен избавиться от обязательства за один год;

- главный совет: избрать срок до заключения контракта. Опосля подписания уже будет трудно что-либо решать. Лучше заблаговременно вооружиться необходимыми познаниями и мыслить наперед;

- есть особые калькуляторы, помогающие в расчете ипотечного кредита и сроках выплат. Не следует третировать таковой возможностью;

- стоит пристально разобраться с размером начального взноса. Если он больше 30%, то можно прибегнуть к сокращению времени обязательства. Другими словами, почти все зависит от предоплаты. Если гражданин вначале способен внести только 10% — не стоит рисковать.

Вооружившись данными советами, лицо понизит собственные препядствия к минимуму. Ответ на вопросец, на какой срок лучше брать ипотеку, зависит от почти всех причин. Основное – знать собственные способности. Доход, возможные расходы, количество лиц, которые способны посодействовать с выплатами – все обязано учитываться.

Кроме этого, может посодействовать статистика. Среднее значение ипотечного времени составляет 10 лет, что является безупречным сроком для погашения ипотеки. Банки охотно сотрудничают с гражданами, которые владеют «незапятанной» кредитной историей, и не обожают недлинные сроки обязательства.

Видео:Как выгодно гасить ИПОТЕКУ? ОБ ЭТОМ должен знать каждыйСкачать

Максимальный или минимальный срок ипотеки — на какой срок лучше брать ипотеку?

Ответ на вопрос, на какой срок выгоднее брать ипотеку, напрямую зависит от материального положения человека. Однако важно не только это. От того, на какой срок будет оформлена ссуда, будет зависеть процент по договору и размер переплаты.

Чаще всего, выбрать период кредитования можно самостоятельно. В отдельных случаях банки регулируют желание клиента исходя из уровня его дохода и прочих показателей.

Каждое кредитное предложение имеет свои, четко оговоренные сроки. Чем короче период, тем меньше сумма переплаты — именно так звучит основное правило кредитования. При этом важно понимать, что сумма ежемесячного платежа будет тем меньше, чем длиннее период кредитования.

Чтобы понять, на какой срок лучше брать ипотеку, важно изучить различные предложения и сопоставить их со своими финансовыми возможностями. К примеру, срок ипотеки (минимальный) в Сбербанке составляет всего один год. Однако далеко не каждый способен выплатить огромную жилищную ссуду всего за 12 месяцев. Такие периоды больше характерны для небольших потребительских кредитов.

Максимальный срок ипотеки в России достаточно вариативен. Одни банки готовы ссудить средства на 20–25 лет. Другие готовы ждать намного больше. Например, максимальный срок ипотеки «ВТБ 24» составляет в отдельных случаях целых 50 лет. Готовы ли клиенты нести финансовое «ярмо» настолько долго, зависит только от них.

Период кредитования

В общем случае средний срок, на который оформляется ипотечный заем, составляет 15–17 лет. Именно столько, чаще всего, достаточно заемщику, чтобы грамотно распорядиться своими накоплениями. Бывают и другие ситуации. В зависимости от срока кредитования различают следующие виды ипотечных программ:

- краткосрочная — менее 10 лет;

- долгосрочная — более 20 лет;

- среднесрочная — от 10 до 20 лет.

Часто финансовые учреждения устанавливают граничный срок займа самостоятельно. В отдельных случаях он может быть сдвинут в любую сторону.

Можно ли увеличить срок ипотеки и как это сделать? Для этого должны иметься веские основания: болезнь, потеря работы, тяжелые жизненные обстоятельства и другое. Так, если в период выплаты займа у молодой пары рождается ребенок, банк часто идет навстречу и по заявлению заемщика отодвигает срок погашения кредита на несколько лет.

Наиболее востребованным в России считается среднесрочный ипотечный кредит.

Минимальный срок ипотеки

Практически все банки заявляют минимальный срок ипотеки в один год. На практике же подобный срок используется редко. Виной тому несколько факторов:

- крупные суммы займа;

- существенные процентные ставки;

- необходимость доказать банку столь высокую платежеспособность.

Если заемщик зарабатывает столько, что способен вернуть ипотечную ссуду в течение года, в банк он, скорее всего, не пойдет. Недостающую сумму он наверняка одолжит у родственников и друзей, или предпочтет краткосрочное потребительское кредитование.

«Быструю» ипотеку погашать сложно. Придется ежемесячно оплачивать солидные суммы. Заемщики бывают вынуждены экономить на каждом куске хлеба.

https://www.youtube.com/watch?v=LtaX6REZwDY

При заключении краткосрочного ипотечного договора следует учитывать множество факторов:

- возможность изменения финансовой ситуации;

- появление незапланированных расходов (рождение ребенка, болезнь, крупный ремонт);

- инфляция;

- невозможность прогнозировать рост доходов.

Возникновение таких факторов сделает выплату займа практически невозможной. Это приведет к образованию задолженности, «пятнам» в кредитной истории, штрафным санкциям, вплоть до полной потери имущества.

При отсутствии четких гарантий погашения ипотеки в столь короткий период кредитные менеджеры вынуждают увеличить срок кредитования.

Максимальный срок ипотеки

Долгосрочные обязательства часто сопровождаются сниженной процентной ставкой. Кроме того, такие выплаты не нанесут значительного ущерба семейному бюджету. Такие ипотечные договора заключают:

- при оформлении ипотеки на новостройку;

- для проведения строительных работ с целью расширения квадратуры помещения;

- при завершении ранее начатого строительства;

- для покупки земли с «недостроями».

На долгий срок советуют оформлять ипотечную ссуду и тогда, когда доходы не слишком большие, но имеют регулярный характер. В этом случае минимизируется риск возникновения просрочек. Прибегают к этому способу и тогда, когда денег для уплаты первого взноса явно недостаточно.

Каждый банк предлагает свою долгосрочную программу. Например, максимальный срок ипотеки «Райффайзенбанк» составляет может быть растянут на 30 лет. При этом на момент окончания выплат клиенту должно исполнится не более 65 лет.

Максимальный срок ипотеки в Сбербанке также ограничивается 30 годами. А вот граничный возраст заемщика при определенных условиях можно «растянуть» до 75 лет.

Досрочное погашение

При оформлении ипотечного займа не слишком состоятельные клиенты часто прибегают к интересной хитрости. Изначально заем оформляется на максимально долгий период, а потом по мере поступления дополнительных средств ссуда погашается досрочно.

В этом случае плюсы и минусы ипотеки, а точнее, такого ее оформления очевидны.

Заемщик получает возможность ежемесячно вносить небольшие суммы, которые ему вполне по-карману. Если в дальнейшем финансовое положение изменится, за счет внесения дополнительных сумм можно существенно снизить размер переплаты.

При внесении внепланового платежа можно просить как уменьшения срока кредита, так и пересчета размера помесячного платежа. Что выгоднее? Следует просчитать заранее.

Внимание! Некоторые банки позволяют изменять схему дальнейших расчетов каждый раз при внесении дополнительных средств.

Минус в такой ситуации только один. Следует заранее найти банк, который не станет противиться досрочному погашению ипотеки и позволит делать это на выгодных условиях. Это непросто.

Критерии отбора оптимальных условий кредитования

При подборе программы ипотечного кредитования, важно обращать внимания на такие моменты:

- схема внесения платежей;

- наличие явных или скрытых комиссий;

- разовые выплаты за оформление договора и банковское обслуживание;

- уровень дохода заемщика.

Ну и основные факторы:

- Размер ссуды. Планируйте количество заемных средств так, чтобы помесячный платеж составлял не более 50% от совокупного дохода семьи.

- Начальный взнос. Предпочтительно для начала иметь сумму, превышающую установленный банком минимальный размер. Так можно добиться намного более выгодных условий кредитования.

- Ставка в процентах. Взвешивайте показатели в комплексе. Как ни странно, наиболее низкая ставка не всегда самая выгодная.

- Период погашения задолженности. В зависимости от этого показателя меняется не только месячный платеж, но и процентная ставка (в некоторых случаях). Этот вопрос следует продумывать тщательно.

Факторы, влияющие на срок ипотеки

Период, на который выдается ипотека, зависит от большого количества факторов. Рассмотрим подробнее некоторые из них.

Возраст гражданина

Практически все банки устанавливают возрастные ограничения для клиентов. Это обусловлено тем, что финансовые учреждения хотят быть уверенными в платежеспособности. Ограничения позволяют существенно снизить финансовые риски кредиторов.

https://www.youtube.com/watch?v=X5adXAmsPZg

Популярный диапазон 21–60 лет. По мнению кредитных экспертов это самый продуктивный и трудоспособный возраст. В некоторых финансовых учреждениях границы сдвигаются в ту или иную сторону. Дополнительно изменить возрастной ценз можно путем внесения дополнительного залога, а также привлечением созаемщиков или поручителей.

Платежеспособность заемщика

Все ипотечные заявки обязательно проходят процедуру рассмотрения. При этом тщательно изучается платежеспособность клиента. Рассматривая заявителя буквально под микроскопом банк рассчитывает максимальный размер средств, который можно выдать.

На этом этапе важно документально подтвердить уровень доходов. Если клиент не может предоставить справку 2-НДФЛ, некоторые банки позволяют подтверждать доходы иным способом. Также позволяется оформить ипотеку с уменьшением срока кредитования и существенным увеличением первого взноса.

Стоимость приобретаемого жилья

На срок кредитования также влияет и сумма, на которую претендует заемщик. Рассчитать примерный ежемесячный платеж можно и самостоятельно. Для этого можно воспользоваться кредитным калькулятором. Достаточно просто ввести нужные данные и все станет ясно.

Наличие государственных программ субсидирования

С учетом таких программ реально изменить не только период кредитования, но и процент. К примеру, многие партнеры-застройщики предлагают клиентам частично компенсировать ставку по ипотеке в первые несколько лет. Таких предложений не так уж много, чтобы найти выгодное, придется потрудиться.

Сроки действия ипотечных займов по спецпрограммам

В отдельных случаях срок кредитования регулирует не только финансовая организация, но и государство. Это касается действия специальных предложений.

Программы для молодежи

Одиноким гражданам с детьми и молодым парам предлагается особые условия кредитования. Молодежью считаются лица в возрасте от 21 до 35 лет. Каждая финансовая организация имеет свои условия для таких клиентов. Им дано право самостоятельно определять срок кредитования и условия погашения.

Ипотека для пенсионеров

Срок, определенный для выхода на пенсию, зависит не только от возраста человека, но и от рода занятий. Существует перечень профессий, в которых люди выходят на заслуженный отдых по «горячей сетке». Пенсионерами становятся в 60, 50 и даже в 36 лет.

Если же пенсия была получена на общих основаниях, срок погашения ипотеки рассчитывается таким образом, чтобы не выходить за 65-летний юбилей.

Военная ипотека

Военнослужащие как раз и относятся к одной из категорий, которые выходят на заслуженный отдых раньше остальных. С учетом этого участники программы НИС могут получить ипотеку лишь на условии ее полного погашения к 45 годам. Оформлять ипотечный кредит армейцам разрешено с 22 лет. Так что максимальный срок погашения ни при каких условиях не превысит 23 года.

Выводы

Оптимальным для погашения, все же, являются среднесрочные ипотечные кредиты. В этом случае заемщик получает возможность выплачивать ссуду посильными платежами, и избежать образования задолженности.

В случае досрочного погашения появляется возможность и дополнительно сэкономить на процентах и переплате.

Статистические исследования говорят о том, что чаще всего ипотечные займы оформляются на период в пятнадцать лет, а выплачиваются за восемь.

На какой срок выгоднее брать ипотеку — советы банкиров (видео)

Эта подборка ответит на все Ваши вопросы. Обязательно посмотрите все экспертные видео.

Видео:На какой срок взять ипотеку? На какой срок лучше брать ипотеку? Ипотека на 20 лет?Скачать

Минимальный и максимальный срок ипотеки

Ипотека — целевой кредитный банковский продукт, прочно закрепившийся на рынке недвижимости.

Исходя из своих организационных и финансовых возможностей, каждый заемщик сам определяет, на какой срок ему взять ссуду в долг.

Минимальный и максимальный срок ипотеки зависят от условий банка, возраста заемщика, кредитной программы и размера выплат. Есть и другие факторы, определяющие сроки кредитования.

Ипотека с минимальными временными рамками отличается меньшей суммой переплаты. Ипотека на максимальный срок снижает нагрузку на семейный бюджет, позволяет рассчитывать на инфляцию.

https://www.youtube.com/watch?v=39TcjMs81wc

Рассмотрим разные варианты и определим, на какой срок выгоднее всего для вас.

Условия ипотечного кредитования

Ипотека может быть выдана на срок от 1 года до 30 лет. Банки России предлагают минимальные и максимальные сроки возврата денежных средств.

Срок ипотечного кредитования обусловлен не только возрастом заемщика и уровнем его платежеспособности. Государство вправе ограничить срок использования кредитных средств в рамках действия специальных программ.

Основные условия предоставления ипотеки — срок, процентная ставка и размер ссуды. Отдельные требования банка касаются возраста, стажа, дохода кредитополучателя и залогового имущества.

Минимальная планка по сроку кредитования начинается с 1, 2,3 или даже 5 лет, однако максимальный срок, рассчитанный более чем на 30 лет, встретить в российских банках вряд ли удастся.

Одно из важнейших условий получение ипотеки — оформление обязательной страховки на залоговую недвижимость. Отказаться от этого нельзя, так как требование определено на федеральном уровне.

Процентные ставки по ипотекам значительно ниже, чем в потребительских кредитах, к тому же, имеют тенденцию к понижению.

К июню 2018 года в Сбербанке предлагалась ипотека для молодых семей под 8,6 % годовых, а с господдержкой для семей с 2 и более детьми — даже под 6 %. Выгодные предложения также предлагают банки «Открытие», Газпромбанк и Альфа-Банк.

Если вы уже воспользовались ипотекой с более высоким процентом, обратитесь к программе рефинансирования и переоформите кредитные обязательства в другом банке.

Параметры суммы

Размер ссуды, которую банк готов предоставить в распоряжение заемщика, определяется следующими параметрами:

- ограничением на минимальную и максимальную сумму по целевой программе — например, в Сбербанке можно получить от 300 тысяч до 30 миллионов рублей;

- стоимостью объекта недвижимости — банк выдает кредит до 90 % от оценочной стоимости;

- доходом кредитополучателя — размер ежемесячных выплат не должен превышать 30-40 % всего дохода.

При определении суммы банк учитывает также возраст заемщика, расходы семьи, в том числе по другим кредитным обязательствам, перечень документов, наличие поручителей.

Второстепенные условия

Банки имеют склонность к перестрахованию, поэтому при выдаче долгосрочных займов предъявляют дополнительные требования, которые не определены на законодательном уровне, но при их несоблюдении кредит вам выдадут на невыгодных условиях или вовсе откажут.

Одно из таких условий — страхование жизни и здоровья. На него можно и не соглашаться, но при отказе годовая процентная ставка увеличится от 0,5 до 1 %. Более разумным решением будет принять условия банка и оформить личную страховку.

Еще одно важное условия — первоначальный взнос. Можно подобрать ипотечную программу и без него, но вряд ли условия будут очень выгодными. Выплачивая первый взнос, заемщик демонстрирует банку свою платежеспособность и ответственность.

Обычно размер взноса составляет от 15 до 25 % от стоимости жилья, и это немалая сумма. Можно выплатить и больше, тогда банк предложит более выгодную процентную ставку, но не обязательно.

Стандартное требование к возрасту заемщика составляет 1 год. Верхний предел не устанавливается, но есть ограничения по возрасту заемщика к моменту выхода на пенсию.

Обратить внимание следует также на условия досрочного погашения. Даже если вы сразу не планировали такой пункт, обстоятельства спустя несколько лет могут измениться, и вам будет выгодно досрочное погашение. Не все банки предоставляют возможность выплатить кредит ранее установленного срока, не взимая комиссионные выплаты.

Также вам могут потребоваться ипотечные каникулы — условия их предоставления также лучше узнать заранее.

Ипотека для молодых семей

Сертификат на определенную сумму предоставляется одному из супругов в возрасте от 21 до 35 лет. Документ может быть оформлен как первоначальный взнос. Определение срока кредита зависит от условий конкретного банка.

Вместо заключения

Минимальный срок ипотеки составляет 1 год, максимальный — 30 лет.

Право выбора остается за кредитополучателем, но при условии, что ваш возраст не менее 21 года и не старше 50, и ежемесячный доход достаточно внушительный. Во всех остальных случаях право выбора принадлежит кредитору.

https://www.youtube.com/watch?v=5c9D_m8unWg

В соответствии с предоставленными документами, вашими организационными и финансовыми возможностями банк предложит оптимальный срок кредитования. И лучше всего согласиться с этим предложением.

Ипотека — это серьезный шаг, даже за несколько месяцев ситуация в вашей семье может измениться, поэтому просчитывайте все ходы заранее и перестраховывайте свои силы. Выберите «золотую середину» или используйте максимальную возможность.

: На какой срок брать ипотечный кредит?

🎦 Видео

Досрочное погашение ипотеки: уменьшать платёж, срок или выбрать 3-й вариант?Скачать

Как ПРАВИЛЬНО взять ипотеку в 2024 году / Как сэкономить на ипотеке?Скачать

Как БЫСТРО погасить ипотеку. Выплати ипотеку за 8 летСкачать

Погасить ипотеку быстро / Как правильно гасить досрочно? / Как сократить срок ипотеки?Скачать

Погаси ипотеку за 3 года, используя ТОЛЬКО эти 4 правила!Скачать

Как ПОГАСИТЬ ипотеку за 2 года? / Лайфхак для ДОСРОЧНОГО ПОГАШЕНИЯ ИПОТЕКИСкачать

Ипотека досрочно. Раскрываю секрет! Сократить срок или уменьшить платеж?Скачать

Уменьшать срок или сумму ежемесячного платежа? Что выгоднее при досрочном погашении ипотеки/кредита?Скачать

Стоит ли брать ипотеку в 2024 году? Все ЗА и ПРОТИВСкачать

Банки начали ЭКСТРЕННО СНИЖАТЬ по ипотеке! Надолго ли?Скачать

Реальный способ снизить ставку по ипотеке 2023! Господдержка, семейная ипотека, субсидии.Скачать

Как платить ипотеку выгодно? Уменьшать срок или сумму ежемесячного платежа?Скачать

Как правильно погасить ипотеку досрочно? Срок ипотеки или платеж? Досрочное погашение ипотеки.Скачать

ИПОТЕКА: Как правильно взять ипотеку? Основные ошибки и правила при выборе ипотекиСкачать

На какой срок лучше брать ипотеку? ЭтажиСкачать

Как взять ИПОТЕКУ правильно? НЕ ДОПУСКАЙ ЭТИХ ОШИБОК!Скачать