Рецепты для бизнесаСтарт бизнеса

- Что такое эквайринг

- Как работает эквайринг

- Почему эквайринг это выгодно и удобно

- Какие минусы есть у эквайринга

- Торговый эквайринг

- Мобильный эквайринг

- Интернет-эквайринг

- Из чего формируется стоимость эквайринга

- Как выбрать подходящий эквайринг

- Как подключить эквайринг

- Как это сделать по закону

- Резюме

- Что такое интернет-эквайринг и как он работает + выбор банка

- Зачем нужен интернет-эквайринг

- Преимущества интернет-эквайринга

- Выбор банка

- Подключение эквайринга

- Договор интернет-эквайринга

- Интернет-эквайринг — что это такое, как выбрать банк

- Чем интернет-эквайринг отличается от мобильного и торгового

- Преимущества подключения к интернет-эквайрингу

- Схема приема платежей онлайн

- Выбор банка для подключения интернет-эквайринга

- 1. Тинькофф

- 2. Сбербанк

- 3. Альфа Банк

- 4. Точка

- 5. МодульБанк

- 6. УБРиР

- 7. Открытие

- Как подключить интернет-эквайринг

- ТОП-12: Интернет-эквайринг для интернет-магазинов — критерии выбора

- Критерии выбора

- Банки-эквайеры: ТОП-12 популярных сервисов

- 1. “Сбербанк”

- 2. “Тинькофф-банк”

- 3. “Модульбанк”

- 4. Банк “Точка”

- 5. “ДелоБанк”

- 6. “ЛокоБанк”

- 7. Платежная система PayPal

- 8. “Райффайзенбанк”

- 9. “Промсвязьбанк”

- 10. Fondy

- 11. Payture

- 12. “Уралсиб”

- Заключение

- 📸 Видео

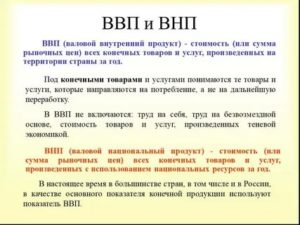

Что такое эквайринг

Эквайринг — это приём безналичной оплаты от клиентов с помощью пластиковых карт. Клиент видит только одну сторону эквайринга: прикладывает карту к терминалу и оплачивает услугу. Для бизнеса все сложнее: нужно договориться с банком, установить терминал, платить комиссию и надеяться на безопасность платежей.

В эквайринге кроме продавца и клиента участвуют банк-эквайер и банк-эмитент. Банк-эквайер предоставляет продавцу расчётный счет, на который будут поступать средства от клиентов, техническое оборудование и решает все технические проблемы. За свою работу банк-эквайер получает комиссию. Банк-эмитент — это банк, который предоставил карты клиентам.

Деньги клиента лежат на счёте банка-эмитента и в момент оплаты переходят на счёт банка-эквайера.

Как работает эквайринг

Перевод средств проходит в несколько этапов:

- Покупатель вводит пин-код пластиковой карты.

- Данные карты отправляются в процессинговый банковский центр. Там проверяется остаток средств на карте.

- Если средств достаточно, происходит списание. Если нет — то терминал выдает ошибку.

- Терминал выдаёт чеки для продавца и покупателя.

- Банк переводит сумму продавцу и сразу берет свою комиссию.

В случае интернет-эквайринга всё выглядит примерно также, но чеки будут не бумажными, а электронными и придут клиенту на почту. Вместо терминала покупатель «общается» с платёжной страницей: оставляет данные карты, вводит код, и с его счёта списывают оплату.

Почему эквайринг это выгодно и удобно

- Экономия на инкассации. Не нужно тратиться на перевозку и хранение наличных. За безопасность средств на счёте отвечает банк.

- Защита от фальшивых купюр. Продавцу не нужно проверять купюры на подлинность. Все расчёты проходят без наличных.

- Быстрый способ расчёта. Деньги поступают на счёт продавца не моментально, но очень быстро.

- Увеличение клиентской базы. Клиентам удобно платить картой. Если в торговой точке есть терминал для оплаты картами, то будет больше клиентов и больше доверия к продавцу.

Какие минусы есть у эквайринга

- Комиссия. Она может быть весомой для маленьких торговых точек. Но безопасность платежей окупает комиссию.

- Возможность сбоев. Система эквайринга может работать с ошибками, поэтому стоит выбирать банки, которые модернизируют процессинг оплаты.

- Износ оборудования. Терминалы могут ломаться. Поэтому важно выбрать: самому заниматься ремонтом оборудования или подключить более дорогой тариф, чтобы банк сам обслуживал оборудование.

Торговый эквайринг

Его используют в магазинах, кафе, АЗС — там, где продавец лично встречается с клиентом. Банк предоставляет продавцу POS-терминал, клиент прикладывает к нему карточку и оплачивает покупку.

Через POS-терминалы осуществляется связь с банком-эмитентом, который перечисляет оплату на расчётный счёт торговой точки, после чего выдаётся чек.

Торговый эквайринг дороже других видов, но платежи в нём безопаснее, чем в мобильном.

Мобильный эквайринг

Для него нужен мобильный POS-терминал, который напрямую подключается к смартфону продавца. Это удобно для небольших торговых точек, курьеров или тех, кто принимает клиентов на дому. Например, девушка шьет игрушки и упаковывает подарки, а клиенты приезжают к ней домой. Она может использовать для оплаты мобильный эквайринг.

Однако у мобильной системы оплаты есть один существенный недостаток — безопасность сделок, проводимых таким образом, находится на среднем уровне или ниже среднего.

Интернет-эквайринг

Этот способ подходит для интернет-магазинов и других бизнесов, в которых клиенты не встречаются с продавцом напрямую. Допустим, девушка, шьющая игрушки, не встречает клиентов дома, а использует доставку. Тогда для оплаты она может использовать специальный сервис, например, Яндекс.Кассу.

Такие сервисы выполняют роль посредников между продавцами и банками — они заключают договоры на эквайринг с банками как юрлица и предоставляют свои мощности владельцам интернет-магазинов.

Вместо терминала используют защищённую платёжную страницу — покупатель вводит реквизиты для оплаты, вводит код, и деньги переходят на счёт продавца.

Из чего формируется стоимость эквайринга

Она зависит от вида эквайринга, услуг, которые предоставляет банк и от размера компании.

https://www.youtube.com/watch?v=1ZPhXCwceZU

Банк может предоставить разные услуги. Он отвечает за безопасность платежей, обслуживание оборудования, обучение продавца по работе с терминалами. Также в стоимость входят лицензии на эквайринг от платежных систем. Чем больше систем, тем больше затраты банка на комиссию, тем выше тариф.

Еще тариф зависит от компании: банки смотрят на оборот с продаж по банковским картам, количество торговых точек, репутацию продавца.

Агрегатор, предлагающий интернет-эквайринг, тоже может предоставить разные услуги: например, подключившись к Яндекс.Кассе, можно выставлять счета, принимать платежи в мессенджерах, продавать в кредит. Как и в офлайн-эквайринге, агрегатор отвечает за безопасность платежей и работу сервиса с низким уровнем сбоев.

Примерные тарифы банков на торговый эквайринг

Примерные тарифы на интернет-эквайринг

Как выбрать подходящий эквайринг

Разберитесь, какой тип эквайринга вам лучше подойдёт. Если у вас стационарная торговая точка, то лучше подойдут торговый или мобильный эквайринг. Мобильный дешевле, но торговый надежней. Если вам не нужно встречаться с клиентами напрямую, то подойдёт интернет-эквайринг. Его предоставляют и банки и агрегаторы.

Изучите тарифы у разных банков и агрегаторов. Если вы выбрали 2–3 банка, можно разговаривать с консультантами.

Узнайте, какое оборудование предоставляет банк. Это могут быть POS-терминалы, PIN-панели и так далее. От оборудования зависит стоимость услуг и безопасность платежей.

Узнайте, с какими платёжными системами сотрудничает банк. Если их много, вы сможете принимать платежи от клиентов из разных стран, но это увеличит размер комиссии.

Изучите договор и поймите свои обязанности и права. Также проверьте финансовые условия: сколько будут стоить все услуги и от каких из них можно отказаться.

Подумайте о безопасности. Наиболее безопасным считается торговый эквайринг: перехватить данные почти невозможно, потому что терминал напрямую передает данные в центр обработки платежей. Наименее защищён мобильный эквайринг. Смартфоны можно взломать, точнее перехватить данные о платеже через слабо защищённые интернет-каналы.

Как подключить эквайринг

Офлайн-эквайринг. Сначала нужно обратиться в банк и получить консультацию об услуге. Затем заполнить заявление и заключить договор. Предоставить договор аренды помещения (копию) и фотографии местоположения торговой точки, после чего можно использовать эквайринг для приема платежей от покупателей.

Онлайн-эквайринг. Чтобы подключить интернет-эквайринг, нужно обратиться в банк или агрегатор. Например, можно обратиться к менеджерам Яндекс.Кассы и отправить заявку. Из документов понадобится только паспорт. Но нужно будет подумать о технических особенностях подключения — существует несколько вариантов.

Как это сделать по закону

Если продавец принимает оплату пластиковыми картами, он должен учитывать несколько законодательных актов.

54-ФЗ. По этому закону продавец должен установить онлайн-кассу, чтобы при каждой продаже отдавать чек клиенту и одновременно отправлять чек в налоговую. Это должны делать даже те, кто принимает деньги через сайт, — они могут воспользоваться облачной кассой.

Закон «О защите прав потребителей». Если выручка продавца свыше 40 миллионов в год, он обязан принимать к оплате банковские карты. Он может избежать этого, только если находится там, где нет интернета.

ФЗ «О персональных данных». Интернет-магазины хранят и обрабатывают личные данные покупателя. По закону они должны спрашивать согласия покупателя, например, при подписании договора о получении товаров и услуг. Также закон обязывает хранить данные покупателей на территории РФ — об этом надо подумать, выбирая сервер или дата-центр для хранения данных.

Поправки в ФЗ «О национальной платежной системе». С 1 октября 2017 года все магазины и сайты с оборотом больше 40 млн рублей должны принимать к оплате карты «Мир». Это нужно учесть при выборе банка-эквайера.

Резюме

- Эквайринг понадобится почти всем бизнесам: он упрощает продажи, улучшает репутацию компании, платежи становятся безопасней.

- Торговый эквайринг подходит стационарным торговым точкам, мобильный — бизнесам с курьерами, интернет — всем, кто не встречается с клиентом напрямую.

- Чтобы выбрать эквайринг, нужно изучать тарифы и обращать внимание на услуги банка-эквайера.

- Работая с пластиковыми картами, нужно обращать внимание на некоторые законодательные акты.

Видео:Интернет-эквайринг: что это такое, кому он выгоден и безопасен ли?Скачать

Что такое интернет-эквайринг и как он работает + выбор банка

Коротко о главном:

В статье рассмотрим, что такое онлайн-эквайринг и для чего он нужен. Разберемся, как выбрать самый выгодный банк с недорогими тарифами, а также узнаем, как подключить эквайринг и что нужно указать в договоре с банком.

Интернет-эквайринг простыми словами — это сервис, с помощью которого можно оплачивать товары/услуги банковскими картами прямо на сайте.

Одна из главных особенностей электронного эквайринга — отсутствие необходимости устанавливать терминал. Его заменяет специальная web-форма для проведения платежей через интернет. Подключить онлайн-эквайринг можно не только для интернет-магазина, но и для мобильного приложения.

Зачем нужен интернет-эквайринг

Расчеты по картам — самый популярный способ оплатить покупки. А с развитием интернет-технологий трудно представить успешный онлайн-бизнес, который не предлагает своим клиентам альтернативные варианты платежей.

https://www.youtube.com/watch?v=LVBaOFVsnMw

Благодаря интернет-эквайрингу ваш покупатель может выбрать товар в каталоге на сайте, сразу же оплатить его и ожидать доставки. Вы же получаете самое главное — прибыль от продаж, а также уверенность в том, что доставленный товар уже оплачен.

Преимущества интернет-эквайринга

Онлайн-платежи открывают большие возможности для развития бизнеса. Прежде всего — это увеличение дохода от вашей деятельности, так как все больше покупателей предпочитают оплачивать покупки в интернете. Но есть и другие плюсы:

- Расширение географии. Интернет стирает границы, электронные расчеты и современные способы доставки позволяют продавать товары и услуги по всему миру.

- Продажи 24/7. Даже если вы находитесь на выходном или в отпуске, ваш интернет-магазин всегда открыт.

- Снижение издержек. Нет необходимости платить аренду, зарплату продавцам и нести прочие расходы по содержанию магазина. На раскрутке интернет-ресурса вы тоже существенно сэкономите по сравнению с продвижением оффлайн-точки. Вместе с уменьшением расходов высвобождается и личный ресурс для решения более важных задач.

- Минимизация рисков. Шанс принять фальшивую купюру или неправильно пересчитать деньги стремится к нулю.

В совокупности с продуманным маркетингом эти преимущества обеспечат вам сильную позицию среди конкурентов на рынке.

Выбор банка

Рекомендуем: Тарифы всех банков России на интернет-эквайринг.

На первый взгляд, лучше выбрать банк, предлагающий самые выгодные тарифы — низкая стоимость подключения и минимальная комиссия с каждой операции позволят сэкономить деньги. Но получить сыр бесплатно можно только в мышеловке. Поэтому дешевый электронный эквайринг — не всегда лучший выбор. Для сравнения условий эквайринга разных банков важно учесть:

- Карты каких платежных систем поддерживает (VISA, MC, UnionPay и т.д.).

- Какой валютой можно расплачиваться.

- Как быстро зачисляет деньги.

- Поддерживает ли 3D-Secure.

- Какие CMS-сервисы поддерживает.

- Насколько жесткие требования к сайту.

- Принимает ли платежи через социальные сети и мессенджеры.

- Соответствует ли 54-ФЗ.

- Каков размер комиссии с каждой операции, доступные ли тарифы.

- Какие документы нужны для подключения.

- В какой срок можно подключить.

- Нужен ли расчетный счет в этом же банке.

Просмотр банковских рейтингов по разным показателям (надежность, популярность, ставки и т .д.) также поможет определиться. Оценив банки по всем параметрам, вы найдете надежного партнера с полным спектром услуг, недорогим обслуживанием, низким процентом по интернет-эквайрингу и без сюрпризов в виде скрытых комиссий.

Сравнительная таблица тарифов на интернет-эквайринг

| Точка | 2,8% |

| Тинькофф | от 2,39% |

| Модульбанк | от 1 до 2,4% |

| Сфера | комиссия рассчитывается индивидуально |

| Открытие | от 2,5% |

| МТС-Банк | нет |

| Сбербанк | от 1,8 до 2% |

| Уралсиб | от 2,1 до 3% |

| Локо-Банк | 2,5% |

| УБРиР | от 1,6% |

| Росбанк | от 2,1 до 2,6% |

| ДелоБанк | от 0,89 до 2,99% |

| Промсвязьбанк | комиссия рассчитывается индивидуально |

| Альфа-Банк | от 2,4% |

| Совкомбанк | 2,6% |

| ВТБ | комиссия рассчитывается индивидуально |

| Райффайзенбанк | 2,7% |

| Ак Барс Банк | индивидуально |

Подключение эквайринга

Для подключения эквайринга нужно пройти несколько этапов:

- Заполнение заявки на сайте выбранного банка.

- Звонок от менеджера для консультации по условиям подключения и необходимым документам (как правило, это учредительные документы).

- Встреча с сотрудником банка для подписания договора.

- Получение и установка на сайт специального плагина.

- Тестирование работоспособности интернет-эквайринга.

- Прием платежей от покупателей.

Не все направления бизнеса могут воспользоваться данной услугой. Например, нельзя подключить интернет-эквайринг, если вы занимаетесь продажей табака, алкоголя или ювелирных изделий. Полный список запрещенных видов деятельности уточняйте у банков-эквайеров.

Договор интернет-эквайринга

Договор с банком — обязательный документ для начала сотрудничества. В нём прописываются тарифы, условия эквайринга, права и обязанности сторон, порядок разрешения споров.

https://www.youtube.com/watch?v=cw4xFs_TNS0

Банки также могут закреплять в соглашении определенные требования к техническим параметрам сайта и его наполнению. Зачастую необходимо указывать вид деятельности, подробную информацию о товарах и услугах, а также реквизиты и контактные данные компании.

Всегда внимательно изучайте документы перед подписанием и не стесняйтесь задать вопрос, если что-то непонятно!

Видео:Интернет эквайринг, что это такое простыми словами? Как работает прием платежей для бизнеса?Скачать

Интернет-эквайринг — что это такое, как выбрать банк

Для компаний и предпринимателей банки разработали удобную услугу – интернет-эквайринг, которая позволяет принимать онлайн-платежи от покупателей. Это актуально для бизнеса, который ведется в интернете. После подключения такого эквайринга компания устанавливает на свой сайт специальный модуль, предоставленный банком, и может принимать оплату за товары и услуги с банковских карт.

Чем интернет-эквайринг отличается от мобильного и торгового

Самое главное отличие — отсутствие физического терминала. Услуга ориентирована на клиентов, которые ведут деятельность в интернете, то есть речь в первую очередь об интернет-магазинах любого типа.

Опцию можно подключить и к мобильному приложению. Например, многие организации, которые занимаются доставкой еды, разрабатывают приложения для своих клиентов дополнительно к основному сайту.

Это значительно увеличивает продажи.

Основные особенности интернет-эквайринга:

- нет терминала. И это большой плюс, так как не нужно платить за аренду оборудования или покупать его. Банк предоставляет клиенту платежный модуль, который устанавливается на сайт заказчика;

- возможность приема оплаты с любых банковских карт, в том числе с виртуальных. Многие банки позволяют принимать через интернет-эквайринг оплату с карт UnionPay и JCB;

- стандартная плата оказывается выше, чем за другие виды услуги.

Если есть необходимость, можно подключиться сразу к нескольким видам эквайринга. Например, если речь о кафе, которое занимается и доставкой еды.

Оно может принимать оплату на месте через торговый эквайринг, на дому у клиента при доставке через мобильный эквайринг и онлайн через интернет-эквайринг при приеме заказа через интернет-сайт или мобильное приложение. Каждый вид услуги тарифицируется отдельно.

Преимущества подключения к интернет-эквайрингу

Самое главное для любой компании — обороты и выручка. Современные интернет-магазины практически не могут существовать без модуля по приему оплаты с банковских карт. Многие покупатели выбирают для оплаты именно безналичный метод.

Плюсы для предпринимателя:

- услуга интернет-эквайринга серьезно увеличивает продажи, все больше граждан предпочитают оплачивать товары именно онлайн;

- повышение лояльности покупателей и их доверия. Если интернет-магазин не принимает карты, это снижает торговый оборот;

- отсутствие бумажного оборота или его снижение, нет риска столкновения с фальшивыми купюрами;

- расширение географии деятельности, бизнес можно вести по всей России и за ее пределами, организовывая доставку до клиента;

- возможность вести работу круглосуточно.

Многие банки сопровождают дебетовые карты опцией Кэшбек (возврат части потраченного обратно на счет), что еще больше стимулирует делать покупки именно безналично и онлайн. Совершая покупку у вас и оплачивая ее картой, клиент получит и дополнительные бонусы от банка. Это также повышает уровень продаж.

Схема приема платежей онлайн

Если разобраться в том, что это такое – интернет-эквайринг, можно прийти к выводу, что это полностью виртуальная услуга. Все операции проводятся дистанционно:

- Покупатель заходит на сайт интернет-магазина или в мобильное приложение, выбирает товары и кладет их в корзину, после чего приступает к оформлению заказа.

- В форме заказа покупатель указывает, что желает оплатить покупку банковской картой, после чего система автоматически отправляет его на страницу авторизации. Здесь он вводит реквизиты карты: ее номер, код CV2 с оборота, последний месяц действия, может требоваться введение имени и фамилии держателя карточки на латинице.

- Данные об операции направляются платежному провайдеру, который в свою очередь направляет запрос банку-эквайеру, предоставляющему услугу.

- Банк-эквайер направляет запрос банку-эмитенту, который обслуживает карту. На этом этапе проверяется возможность транзакции. Она может быть не проведена, если карточка заблокирована, на ней недостаточно средств и пр.

- Если с картой проблем нет, происходит процедура проверки. Сейчас практически всегда применяется технология 3-D Secure. Покупатель перенаправляется на страницу для введения пароля, который одновременно присылается ему на телефон, привязанный к карте. Если пароль введен верно, система дает «добро» на проведение операции.

- Магазин получает информацию об успешном приеме платежа, о чем он информирует покупателя.

Важно! Вся схема обработки платежа состоит из множества запросов между банками и провайдером, но для покупателя операция оплаты длиться несколько секунд. Все действия проводятся автоматически.

https://www.youtube.com/watch?v=E-RBga_OEdQ

Часто банки предлагают предпринимателям интернет-эквайринг с расширенным функционалом. Полезной будет опция холдирования: банк не списывает средства с карты, а просто их замораживает. Это будет необходимо, если, например, магазину нужно проверить наличие товара на складе. Если его нет, средства без проблем размораживаются.

Выбор банка для подключения интернет-эквайринга

Подключить опцию интернет-эквайринга можно в любом банке, который такую услугу предлагает. Удобнее всего это сделать в том банке, который обслуживает компанию в рамках РКО.

Но если эта финансовая организация онлайн-эквайринг не предлагает, или ее тарифы вас не устраивают, можно выбрать для обслуживания любой другой банк.

В нем открывается отдельный счет, на который будет поступать выручка.

1. Тинькофф

Это банк, который не имеет офисов обслуживания, подключение к его услугам всегда проводится дистанционно.

Клиент подает онлайн-заявку, после чего представитель Тинькофф приезжает в его офис для заключения договора, процедура занимает 2-3 дня. Клиенту предоставляется личный кабинет с функцией аналитики.

Виджеты и модули для реализации услуги вместе с инструкцией располагаются на сайте банка.

Если предприниматель обслуживается в Тинькофф и в рамках РКО, он получает услугу интернет-эквайринга по сниженным тарифам. «Свои» клиенты платят 2,19-2,69% от суммы транзакции, клиенты других банков — 2,3-2,79%.

2. Сбербанк

Чтобы подключить услугу от Сбербанка, нужно подать онлайн-заявку на его сайте. Представитель банка перезвонит клиенту, самое позднее, на следующий день. Клиенту расскажут, какие документы нужно принести с собой, согласовывают удобный офис и время встречи. Здесь совершается подписание договора и получение плагина для установки на сайт.

Сбербанк работает со стандартными картами: Виза, Мастеркард и МИР. Если оборот компании на сайте и в мобильном приложении не превышает 1 млн. руб. за месяц, Сбербанк будет брать 2% от операции. Если оборот выше, то от 1,8%.

3. Альфа Банк

Важное преимущество Альфа Банка для клиентов — он предоставляет возможность получения денег от клиентов в режиме онлайн. Можно выбрать и стандартный вариант с переводом на следующий день после совершения транзакции, а можно моментальный.

Тарифы на интернет-эквайринг будут напрямую зависеть от выбранного метода. При стандартном обслуживании Альфа Банк берет 2,4%, при выборе моментального зачисления — 3,5%. Кроме стандартных карт через платежный модуль Альфа Банк можно принимать оплату с карт UnionPay и JCB. Возможны операции в 30-ти разных валютах.

4. Точка

Это онлайн-банк, который все услуги оказывает дистанционно. Точка предоставляет интернет-эквайринг через своего партнера — Яндекс.Кассы. Это означает, что покупатели смогут расплачиваться не только банковской картой, но и другими методами: с электронных кошельков, с баланса мобильного телефона, через интернет-банк.

Так как Точка предоставляет услугу не полностью самостоятельно, она обойдется дороже, чем у конкурентов — 2,8% от оборота. Но зато у покупателей будет больше вариантов оплаты, что будет способствовать росту продаж.

5. МодульБанк

Также работает удаленно, поэтому и подключение интернет-эквайринга происходит без посещения офиса банка. Клиент получит доступ в личный кабинет, в котором будет вестись аналитика продаж, она обновляется в режиме онлайн. Зачисление средств на счет предпринимателя осуществляется на следующий рабочий день, в редких случаях — на второй день.

Стоимость услуги напрямую зависит от ежемесячного оборота на сайте и в приложении. Если оборот не превышает 1 млн. руб., МодульБанк будет брать 2,5%. При обороте 1-5 млн. руб. — 2,3%, свыше 5 млн. руб. — 2,2%. К оплате принимаются карты МИР, Виза и Мастеркард.

6. УБРиР

Этот банк привлекает тем, что устанавливает низкие тарифы. В конце 2018 года агентство AnalyticResearchGroup исследовало рынок и определило, что УБРиР берет самую низкую плату за интернет-эквайринг — 1,9%.

Клиенту предоставляется доступ в личный кабинет для ведения аналитики, выгрузки данных в еxcel, через него можно отслеживать статус платежей, проводить возвраты. Банк работает с картами Виза, МИР и Мастеркард. Возможно как стандартное предоставление услуги — установка плагина на сайт, так и оплата без интеграции по ссылке: в соцсетях, через электронную почту и пр.

7. Открытие

Подключить услугу можно онлайн, направив заявку с сайта банка. После этого заявителю перезвонит менеджер, сообщит, какие нужны документы и пригласит в офис на подписание договора. При этом клиент получит доступ в личный кабинет, где сможет отслеживать статистику продаж. При подключении интернет-эквайринга в банке Открытие возможно создание брендированной страницы оплаты.

https://www.youtube.com/watch?v=csvvF4adX7o

Если ежемесячный оборот клиента в рамках этой услуги превышает 1 млн. руб., тарификация будет индивидуальной. Если оборот меньше 1 млн. руб., банк будет брать по 2,5%. Зачисление средств — на следующий рабочий день.

Это далеко не все банки, предлагающие интернет-эквайринг. Но предложения этих финансовых организаций можно назвать самыми привлекательными и востребованными на рынке.

Как подключить интернет-эквайринг

Обратите внимание на то, что банк может отказать в предоставлении услуги. Многие организации проверяют работоспособность сайта и предоставляемый покупателям сервис.

На сайте интернет-магазина должна быть полная информация об услуге: есть сроки и методы доставки, прописаны условия возврата.

Также важно, чтобы на сайте располагалась вся необходимая контактная информация, реквизиты организации и график ее работы.

Узнать точные требования к организации и к ее сайту можно у менеджера банка, который перезвонит после подачи вами онлайн-заявки.

Например, Альфа Банк установил перечень запрещенных к продаже онлайн товаров и услуг.

Банк не предоставит доступ к интернет-эквайрингу, если компания занимается реализацией антиквариата и предметов искусств, продает товары для взрослых, алкогольную и табачную продукцию, оружие, лекарство и БАДы.

Если вы разобрались в том, что это такое — интернет-эквайринг, и поняли, что он вам нужен, можно приступать к его подключению по шагам:

- Выбор банк и подача заявки, удобнее это сделать через сайт.

- Посещение банка или встреча с его представителем у себя в офисе. Здесь нужно передать менеджеру документы компании. От ИП обычно требуют паспорт и свидетельство о регистрации, от компании требуют учредительные документы.

- Получение плагина или модуля, установка их на сайт.

- Тестирование опции. Проведите самостоятельный заказ и оплатите его картой. Если кроме сайта действует и мобильное приложение, проведите тест и через него. Если транзакция не выполнена, обратитесь в техническую поддержку банка, обычно она работает круглосуточно.

Видео:Эквайринг: что это такое и как работает интернет-эквайринг, мобильный и торговый эквайрингСкачать

ТОП-12: Интернет-эквайринг для интернет-магазинов — критерии выбора

Подготовили подборку из 12 популярных сервисов интернет-эквайринга, предоставляемых различными российскими и зарубежными банками. Читаем, оцениваем, выбираем!

Критерии выбора

Одна из распространенных ошибок начинающих предпринимателей — выбор банка исключительно по стоимости транзакций. “Сейчас я выберу банк с самой маленькой комиссией за перевод, и будет мне счастье”, — думает новоиспеченный владелец интернет-магазина.

На самом деле все куда интереснее. Иногда лучше переплатить пару десятых процента, чем мучиться с неудобным личным кабинетом или сутками ждать ответа службы технической поддержки.

Итак, на что стоит обратить внимание при выборе банка-партнера:

- комиссия за перевод. Как ни крути, это ключевой критерий выбора. Цифра варьируется в районе нескольких процентов, примерно от 1 до 5. Если торговая наценка большая (100% и больше), лишние десятые доли могут и не ощущаться. А вот при продаже товаров с низкой маржинальностью каждая сотая процента может оказаться критичной;

- время ответа техподдержки. К сожалению, тотальный переход на онлайн-технику имеет обратную сторону медали: оборудование и ПО периодически глючит и зависает. Возникшие проблемы надо оперативно решать. Учитывая то, что интернет-магазины работают в режиме 24/7/365, техподдержка должна функционировать по схожему графику. Ждать окончания выходных для решения проблемы — не самый лучший вариант;

- удобство работы с личным кабинетом банка. Вам придется делать переводы контрагентам, платить налоги и зарплату, производить другие платежи. Поэтому интерфейс и меню в учетной записи должны быть простыми и понятными;

- интеграция с движком вашего интернет-магазина. Стоит выбирать такой банк, эквайринг которого совместим с наибольшим количеством платформ и CMS. Перед тем как подключать интернет-эквайринг, убедитесь, что сервис поддерживает работу с конкретной платформой. Работает и в обратную сторону: если вы только собираетесь открыть интернет-магазин, выбирайте конструктор с максимальным количеством возможных интеграций с банками и платежными системами;

- время зачисления денег на расчетный счет интернет-магазина. Стандартный случай — поступление средств на следующий рабочий день. Если сроки больше, стоит выбрать другой банк;

- поддержка максимального количества типов карт и платежных систем. Visa, Mastercard, “Мир”, Maestro Apple Pay, Android Pay, Samsung Pay — строго обязательно;

- прочие условия банка. Часто маленькая комиссия за интернет-эквайринг используется для привлечения клиентов. На деле вы переплатите в другом месте: за обслуживание расчетного счета, РКО или переводы в другие банки;

- безопасность транзакций. Большинство банков используют защищенное соединение и XML протокол 3D-secure с двойной аутентификацией пользователей;

- возможность международных транзакций, особенно в том случае, когда вы занимаетесь продажей товаров за рубеж;

- время, порядок и сложность подключения системы эквайринга к сайту интернет-магазина. Некоторые сервисы можно прикрутить к сайту в течение 15 минут, в то время как на подключение других придется потратить несколько дней, да еще и приглашать специалиста, сканировать и отправлять полный пакет регистрационных документов ИП или ООО. При прочих равных предпочтение стоит отдавать тем банкам, где все делается проще;

- наличие дополнительных опций: сохранение карт, резервирование денег, массовые платежи, выставление счетов в смс и email.

Банки-эквайеры: ТОП-12 популярных сервисов

Теперь перейдем непосредственно к обзору сервисов, предоставляющих услуги банковского и интернет-эквайринга. В списке вы найдете российские и международные банки и платежные сервисы, предоставляющие эту услугу. Поехали.

1. “Сбербанк”

Российский монополист до сих пор сохраняет позиции лидера, несмотря на появление огромного числа коммерческих и онлайн-банков. Причины просты: разветвленная сеть офисов и филиалов, отсутствие платы за обслуживание счета и РКО, надежность и репутация. Из минусов — среднего качества техподдержка и отсутствие индивидуального подхода.

Комиссия за эквайринг от “Сбербанка” зависит от оборотов интернет-магазина. Если ежемесячная выручка не превышает миллиона рублей, придется платить 2 процента с каждой транзакции. Как только оборот перевалит за 1 000 000, комиссия будет снижена до 1,8 процента.

Дополнительные услуги:

- сохранение карты;

- холдирование (резервирование денег на счете);

- выставление счета по sms и ссылке.

Подключить эквайринг от “Сбербанка” можно в срок от 1 дня.

2. “Тинькофф-банк”

Наверное, самый продвинутый и популярный онлайн-банк, предоставляющий услуги интернет-эквайринга. Причин этому несколько: интеграция с популярными CMS (16 возможных интеграций, среди которых 1C-Bitrix, WordPress, InSales, OpenCart, MODX, NetCat, UMI.CMS, Amiro.CMS и множество других), гибкая система тарифных планов, простота подключения.

Минусы — отсутствие оффлайн-офисов и вялая техподдержка. Комиссия за перевод зависит от типа карты и платежной системы, а также оборотов бизнеса. Цифра колеблется в пределах от 2,3 до 3 процентов и выше. Заявку на подключение интернет-магазина к эквайрингу банк рассмотрит в течение 2 рабочих дней.

3. “Модульбанк”

Еще один популярный онлайн-банк, предоставляющий услугу интернет-эквайринга. Комиссия составляет от 2,2 до 2,4 процентов и зависит от оборота:

- до 1 000 000 рублей — 2,4%;

- 1 000 000 — 5 000 000 — 2,3%;

- свыше 5 000 000 рублей — 2,2%.

Заключить договор эквайринга с “Модульбанком” можно за 1-3 рабочих дня. Деньги поступают на счет на следующий рабочий день, техподдержка функционирует в режиме 24/7.

4. Банк “Точка”

Филиал банка “Открытие” с услугой эквайринга для интернет-магазинов. Комиссия не зависит от оборота и прочих показателей, она составляет 2,8 процента. Список платежных систем и карт ограничен. Принимать оплату можно только с Visa, MasterCard, Мир и JCB.

Подключение займет от 1 до 3 рабочих дней после подачи заявки. Средства, полученные от клиентов, поступают на расчетный счет магазина через 1-2 рабочих дня. Для подключения интернет-эквайринга нужно иметь действующий расчетный счет в “Точке” или “Открытии”. Его можно открыть удаленно, без визита в офис банка.

5. “ДелоБанк”

Если хотите быстрого поступления денег на расчетный счет, “ДелоБанк” — ваш выбор. В отличие от предыдущих вариантов, зачисление денег от покупателей производится каждые 4 часа. Иногда это имеет решающее значение, поэтому присмотритесь внимательнее.

https://www.youtube.com/watch?v=I1KuRGIvu7k

В остальном все более или менее стандартно. Комиссия зависит от оборота и составляет:

- до 150 тысяч в месяц — 2,2%;

- от 150 до 300 тысяч — 2,1%;

- от 300 до 500 тысяч рублей — 2%;

- свыше полумиллиона рублей — 1,9%.

Есть возможность принимать платежи по ссылке, тогда комиссия за перевод будет 2,5% вне зависимости от оборота.

6. “ЛокоБанк”

В плане подключения сайта к системе интернет-эквайринга требования “ЛокоБанка” одни из самых строгих.

Помимо общих условий (регистрационные и учредительные документы ИП или ООО, справки об открытии счетов и так далее) понадобится привести сам сайт в соответствие с требованиями банка.

На нем нужно разместить сертификат SSL, указать правила оплаты товара картами, правила возврата, а также логотипы Visa и MasterCard.

Комиссия за транзакции не зависит от оборота и составляет 3,5%. Техподдержка работает в круглосуточном режиме, зачисление средств — на следующий рабочий день.

7. Платежная система PayPal

Международная платежная система предоставляет множество решений для бизнеса, в том числе и интернет-эквайринг. Минусов также немало: сложное и долгое (до 2 недель) открытие счета, высокая комиссия на переводы.

Она составляет от 3,9% при обороте до 300 тысяч рублей до 2,9 при обороте от полутора миллионов. За микроплатежи придется заплатить 5 процентов с суммы транзакции.

С каждого поступления берется комиссия в размере 10 рублей вне зависимости от суммы.

Эквайринг от PayPal предусматривает прием платежей с помощью следующих платежных систем:

- Visa;

- MasterCard (Maestro);

- American Express;

- счет PayPal.

Приятный бонус для предпринимателей — удобное мобильные приложения для Android и iOS.

8. “Райффайзенбанк”

Из нюансов работы с “Райффайзеном” — наличие жестких требований к оформлению сайта и размещаемой на нем информации. Вот только часть списка (ознакомиться с ним подробно можно на сайте банка):

- логотипы платежных систем;

- подробное описание товаров и услуг;

- политика возврата, при этом на сайте должна быть техническая возможность подтверждения согласия с данной политикой;

- контакты, включая e-mail, телефон, а также почтовый адрес;

- адрес ТСП, с указанием страны на странице, где указана итоговая стоимость покупки при оформлении заказа, или на страницах в процессе оформления заказа. Ссылка на отдельную страницу не допускается;

- условия доставки.

Подключить интернет-эквайринг займет до 14 рабочих дней, это связано с международным статусом кредитной организации. Комиссия за перевод составляет 2,7% и не зависит от оборота. Частота переводов на расчетный счет — ежесуточно.

9. “Промсвязьбанк”

Еще один российский банк, специализирующийся на услуге интернет-эквайринга. Плюсы — минимальный пакет документов для подключения. Основные критерии банк проверяет самостоятельно, отсюда и длительные сроки. Для того, чтобы интегрировать интернет-магазин с эквайрингом от “Промсвязьбанка” придется подождать 7-10 рабочих дней.

Комиссия за перевод начинается с 1,89 процента и зависит от оборота. Под каждый случай рассчитывается индивидуальный тариф и размер комиссионных банка. Платежи проходят по защищенному протоколу 3D Secure. Зачисление средств занимает 1 рабочий день.

10. Fondy

Международная платежная система с широкими возможностями для владельцев интернет-магазинов. Предметно специализируется на интернет-эквайринге. Отсюда следует масса преимуществ:

- готовые модули интеграции с несколькими десятками CMS (Ecwid, NetCat, UMI.CMS, Moguta, ZenCart, OnWiz, InSales и другими);

- холдирование, оплата счета по email, sms, ссылке;

- поддержка нескольких сайтов на разных платформах одновременно;

- большое количество банков-партнеров (“Тинькофф”, “Русский Стандарт”, “Промсвязьбанк” и другие);

- география работы — все страны мира;

- возможность сохранять данные банковских карт.

Комиссия за пользование услугой составляет от 2,9 (выручка от 1 до 3 миллионов) до 3,0 (выручка до 1 миллиона) процентов. Время рассмотрения заявки на подключение — от 1 часа до 1 рабочего дня, поступление средств на расчетный счет — в течение суток.

11. Payture

Международная платежная система приема платежей на сайте. Работает в России и странах бывшего СНГ, в Европе, Америке и на ближнем Востоке. Комиссия за перевод зависит от выбранного тарифа и составляет от 0,7 до 3,0% от суммы транзакции. Всего тарифов несколько десятков — на разные размеры оборота.

Payture имеет готовые модули интеграции с популярными CMS, круглосуточную техподдержку и разветвленную сеть банков-партнеров (“Открытие”, “Альфабанк”, “Промсвязьбанк” и другие).

Срок рассмотрения заявки на подключение составляет от 1 до 10 рабочих дней, деньги поступают на счет на следующие сутки, за исключением выходных и праздничных дней. Есть мобильные приложения для Android и iOS.

12. “Уралсиб”

Российский банк, предоставляющий услуги интернет-эквайринга. Сервис можно подключить, даже не имея расчетного счета в самом “Уралсибе”. Правда, комиссия за перевод будет больше.

Комиссия за перевод составляет от 1,7 до 3,0 процентов и зависит от выбранного тарифа, которых в линейке банка более 15. Деньги поступают на расчетный счет интернет-магазина на следующий рабочий день, исключая выходные и праздники.

https://www.youtube.com/watch?v=w9oJ_AQ5XC0

Срок рассмотрения заявки на подключение к интернет-эквайрингу — 2 рабочих дня. Функционал предусматривает:

- автоплатёж (рекуррентные платежи);

- сохраненные карты;

- холдирование, предавторизация;

- выставление счета по ссылке и email.

Заключение

На самом деле выбирать сервис интернет-эквайринга нужно еще на этапе открытия интернет-магазина. Лучше отдать предпочтение платформе с готовыми модулями интеграции с платежными сервисами.

Платформа создания интернет-магазинов InSales предоставляет более 300 готовых решений для подключения к сайту интернет-эквайринга, облачной бухгалтерии и систем товароучета.

Выбор за вами!

📸 Видео

Что такое интернет-эквайринг? Схема работы и комментарии специалистаСкачать

Эквайринг: что это такое и как работает торговый эквайрингСкачать

ЭКВАЙРИНГ и ОНЛАЙН КАССА на ПРАКТИКЕ / 54 фз простыми словами / Онлайн касса / Эквайринг 2021Скачать

Что такое эквайринг? Что такое онлайн эквайринг? Мобильный эквайринг этоСкачать

Интернет эквайринг - что это такое и как это работает?Скачать

Онлайн-кассы и эквайринг для ИП. Советы и инструкция по подключениюСкачать

Какой ЭКВАЙРИНГ выбрать для ИП? ЛУЧШИЕ БАНКИ для подключения эквайрингаСкачать

Что такое эквайринг?Скачать

Как принимать грязные деньги в Интернете — эквайринг для нелегальных проектовСкачать

Прием платежей для самозанятых | 3 сервиса интернет-эквайрингаСкачать

Эквайринг или онлайн- касса? В чем разница?Скачать

Интернет эквайринг это. Плюсы и минусыСкачать

Эквайринг для интернет магазина, что это такое? Как выбрать и не ошибиться?Скачать

PayOnline | Интернет-эквайринг | ПроцессингСкачать

Интернет эквайринг, нужна ли онлайн касса?Скачать

Подключаем эквайринг от Сбербанка к сайту на ТильдеСкачать

Интернет-эквайринг от банка ТинькоффСкачать