Пластиковая карта уже присутствует в жизни практически каждого гражданина, но не каждый понимает всех тех возможностей, которые может предложить этот банковский продукт.

Также есть и некоторая опасность от незнания некоторых мелких нюансов и вещей, о которых мы сегодня расскажем. Мы настоятельно рекомендуем прочитать всю статью.

Как пользоваться картой Сбербанка и банковским продуктом любого другого кредитного учреждения.

- Возможности

- Реквизиты

- Оплата

- Пополнение баланса

- Снятие наличных денег

- СМС-банк

- Интернет-банк

- Безопасность

- Дебетовые и кредитные карточки

- Вывод

- Правила пользования кредитной картой Сбербанка: описание, инструкция и отзывы

- Активация

- Снятие наличных

- Можно ли «обойти» комиссию за снятие?

- Как остаться в «плюсе» от займа?

- О сущности льготного периода

- Как выгодно для себя погасить кредит?

- На заметку держателям кредиток

- Как правильно пользоваться кредитной картой Сбербанка

- Льготный период кредитной карты

- Другие способы

- Сколько можно потратить денег по кредитной карте Сбербанка

- Откуда я могу узнать свой лимит по кредитной карте?

- Как узнать когда у меня крайний срок оплаты по кредитной карте?

- Как пользоваться кредитной картой Сбербанка?

- Снятие наличных с кредитной карты Сбербанка

- Безналичные расчеты по карте

- Как «обойти» комиссию за снятие?

- Льготный период по кредитной карте Сбербанка

- Как наиболее выгодно погасить кредит?

- Достоинства карты

- Недостатки карты

- Ограничения и лимиты по карте

- Правила использования кредитной карты Сбербанка

- Активация кредитной карты Сбербанка

- Оплата кредитной картой Сбербанка

- Получение наличных с кредитной карты

- Оплата кредитной картой через интернет

- Индивидуальные лимиты по карточному счету

- Особый режим карты Сбербанка

- Использование кредитных средств

- Обязательный платеж по кредитке Сбербанка

- Начисление процентов по кредитной карте

- Пропуск обязательного платежа

- Льготный период кредитования

- Безопасное использование кредитной карты

- Погашение задолженности по кредитной карте

- Отчет по кредитной карте Сбербанка

- Дополнительная информация по кредитной карте

- 📺 Видео

Возможности

- Хранения денежных средств на банковском счете.

- Удобное управления деньгами.

- Быстрый перевод, пополнение и снятие наличных.

- Покупка в супермаркетах, магазинах и тех местах где есть платежные терминалы.

- Делать покупки товаров и услуг через интернет.

- Защита денег на счете от злоумышленников.

Реквизиты

Банковская карта – это всего лишь инструмент в мире финансов, и он помогает управлять деньгами на банковском счете. Есть два вида реквизитов:

- Основной – содержит в себе номер лицевого счета в банке, состоящего из 20 цифр, а также БИК, ИНН, КПП и другой точный адрес счета.

- Пластиковый – это те реквизиты, которые есть на самом пластике: номер карты, имя владельца, срок действия и CVC2 или CVV2 код. Данные реквизиты нужны для покупок и оплаты товаров через интернет.

По истечению срок действия пластик меняется и реквизиты на пластике изменяются, но основные всегда остаются неизменными.

Оплата

Пластик имеет у себя несколько способов оплаты в терминале:

- Магнитная лента – для оплаты нужно провести магнитной лентой по специальному желобу в устройстве. На данный момент используется довольно редко и имеет свойство размагничиваться при неблагоприятных условиях хранения.

- Чип – имеет все реквизиты и электронную подпись клиента внутри для аутентификации в устройстве. Для оплаты нужно вставить карту чипом вверх, но также чтобы номер пластик находился слева.

- RFID или бесконтактная технология – позволяет просто приложить карточку и оплата будет осуществлена. До 1000 рублей при сумме сплачивания ПИН-код не требуется.

При оплате двумя первыми способами всегда требуется проверочный PIN-код. Он находится внутри конверта, который вам выдавали вместе с карточкой и состоит из 4 цифр.

Пополнение баланса

Ничего сложного в этом нет и для этого можно воспользоваться несколькими способами:

- Перевод на карту с другого банковского продукта или счета.

- Положить деньги через Банкомат.

- Пополнить баланс, придя в отделение или офис банка.

- Перевести деньги с электронных кошельков QIWI, Яндекс. Деньги, WebMoney. Для перевода вам понадобится номер карты или счета.

Снятие наличных денег

Есть только два способа. Первый – это пойти к банкомату, который может выдать вам наличные и снять там. Второй – сходить в отделение банка. Вторым способом обычно пользуются те, кому нужно снять крупную сумму средств.

Вы также должны понимать, что по всем банковским продуктам есть определенное ограничение как месячное, так и дневное на снятие денег в банкоматах. О них вы можете узнать в договоре, который вам выдали при оформлении карточки.

Деньги без комиссии для карт зеленого банка, можно снять только в банкоматах Сбербанка. аналогично обналичивание можно произвести только в устройствах вашего банка. Кроме карт Тинькофф банка – у них своих банкоматов нет и снять деньги можно в любом терминале без лишних процентов от 3000 рублей за раз.

ПРИМЕЧАНИЕ! Когда будете обналичивать деньги в банкомате, то вам нужен будет ПИН-код. Если вы введете его неправильно 3 раза, то карту он вам не отдаст. Если вы постоянно его забываете, то просто смените его в том же банкомате на знакомую комбинацию цифр.

СМС-банк

В Сбербанке называется эта услуга мобильный банк или SMS-информирование. Позволяет:

- Всегда узнавать о балансе и списании, пополнении средств на счете.

- Все уведомления сразу же приходят на телефон в оперативном режиме.

- Вы можете делать переводы между счетами и картами вашего банка.

- В случае кражи и утере карточки можно сразу же ее заблокировать.

Стоит в среднем 50-60 рублей в месяц во всех банках. У Сбербанка, на кредитках данная услуга бесплатная, а на пенсионной карте всего 30 рублей за 30 дней.

Интернет-банк

Имеет более широкие возможности чем СМС-банкинг и предоставляется бесплатно. Правда для функционирования вам нужно иметь логин и пароль от личного кабинета на сайте банка. Для регистрации требуется привязка телефона к вашей карточке.

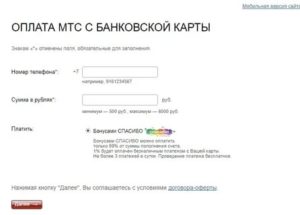

- Переводы на карты и счета своего и чужого банка.

- Оплачивать коммунальные услуги, ЖКХ, телефонной связи, интернета, телевидения и т.д.

- Блокировка и перевыпуск вашего банковского продукта.

- Просмотр истории операции по счету.

Безопасность

Карта гораздо безопаснее, чем использование наличных средств. Если украдут ваш кошелек или бумажник, или вы его вообще потеряете, то это просто беда. Если же карта будет украдена, то снять с нее деньги очень сложно.

- Для обналичивания вору нужен ПИН-код, который он конечно же не знает и сделать этого не сможет.

- Для перевода в интернете, все реквизиты есть на карте, но по регламенту практически всех банков у всех есть технология 3D-Secure. При оплате переводе банк для подтверждения отправляет код к вам на мобильный и телефон и без него транзакция не будет осуществлена.

И тут есть небольшой нюанс. Дело в том, что технология 3D-Secure работает только со стороны магазина или организации предоставляющую услугу. Есть в интернете крупные сайты, на которых 3D-Secure отключен. И с нужными реквизитами злоумышленник сможет стащить у вас деньги. именно поэтому нужно карту блокировать при утере и краже. Для этого вы можете воспользоваться несколькими способами:

- Позвонить по номеру горячей линии. Для сбербанковских карт это два номера: 900 и 8 800 555 555 0.

- Использовать СМС-, интернет-банкинг или мобильное приложение.

Дебетовые и кредитные карточки

Это два основных вида банковских продуктов. Дебетовая карта – это пластик, который привязан к вашему счету и на которой хранятся ваши деньги. Вы можете на нее переводить различные суммы и тратить как вам захочется.

https://www.youtube.com/watch?v=pMcgmswxEvU

Кредитная карта – это пластик, который привязан к кредитному счету, а банке, на котором хранятся деньги банка. Вы имеете к нему доступ по договору. При этом за пользования вам ежемесячно нужно будет плоить процентную ставку и выплачивать долг

Вывод

Теперь вы знаете как пользоваться банковской картой и сможете в полной мере оценить это устройство. Самое главное внимательно относиться ко всем действиям связанных с пластиком.

(1 5,00 из 5)

Загрузка…

Видео:Кредитная карта: путь к долговой яме или отличный инструмент? Как правильно использовать кредитки?Скачать

Правила пользования кредитной картой Сбербанка: описание, инструкция и отзывы

Сбербанк предлагает клиентам множество услуг, основными среди которых по-прежнему остаются дебетовые и кредитные пластиковые карты. Популярность последних из года в год лишь возрастает, что неудивительно.

Удобство их использования нельзя не заметить: появившись в банке единожды, можно не задумываться о поиске средств. В то же время держатель пластика должен быть начеку: после определенного срока «капают» проценты, которые нужно вовремя оплачивать.

Чтобы воспользоваться займом на самых выгодных для себя условиях, стоит знать правила пользования кредитной картой Сбербанка.

Активация

Вне зависимости от того, какая кредитка была оформлена для владельца, ее необходимо «запустить». Сбербанк выпускает карты заблокированными, чтобы никто посторонний не мог воспользоваться средствами на счете, привязанном к ней.

После проверки правильности написания персональных данных на карте следует приступить к ее активации. Для этого потребуется терминал Сбербанка.

Процедура не занимает много времени и сводится к следующим последовательным действиям:

- Вставить карту в терминал.

- Ввести PIN-код, указанный в конверте (в некоторых случаях секретную комбинацию цифр придумывает владелец платежного пластика).

- Выполнить любую операцию (получить информацию о балансе, произвести платеж и прочее).

- Забрать карту из терминала.

Если процедура активации не была выполнена клиентом самостоятельно, ничего страшного не произойдет. Карта автоматически разблокируется в течение суток после ее получения в банке.

Снятие наличных

Правила пользования кредитной картой Сбербанка не могут не включать в себя такой пункт, как обналичивание средств. Владелец счета может снять деньги в любом терминале, правда, стоить услуга будет по-разному.

Комиссия взимается всякий раз при совершении операции по выдаче средств с кредитки. «Родной» терминал Сбербанка дополнительно спишет 3% за свои услуги (минимум 390 рублей), а устройства других банков запросят 4% с той же минимальной суммой комиссии 390 р.

Например, при снятии 100 р. баланс счета уменьшится на 490 р. Эти деньги считаются потраченными, и на них тоже начисляются проценты по займу.

Поэтому целесообразно включить в правила пользования кредитной картой Сбербанка следующий пункт: снимать малые суммы денег невыгодно, оптимальным вариантом будет обналичивание 10 тыс. р. и более.

Кроме комиссии, для кредитных карт установлен лимит на единовременное снятие средств, который составляет 50 тыс. р. Держатели «золотого» пластика типа Visa Gold и MasterCard Gold имеют возможность обналичить сразу 300 тыс. р.

Пользоваться деньгами, даже не держа их в руках, вдвойне удобно и выгодно. Не нужно носить с собой внушительную сумму купюрами, боясь «светить» ими в обществе. Кроме того, пользователю открыты двери в любой интернет-магазин. Не выходя из дома, можно оплатить любые покупки и услуги там, где поддерживаются безналичные расчеты.

Если необходимы средства в магазине, ресторане или ином заведении, нужно попросить платежный терминал. В него вставляют карту, вводят PIN, после чего осуществляется транзакция. Если средств достаточно, она завершается успешно.

При этом владелец кредитки не платит ни копейки комиссии и получает бонусные баллы по программе «Спасибо от Сбербанка». Cashback составляет 1.5 бонуса за каждый рубль в первые три месяца использования карты и 0.5 б. после их истечения.

Накопленными баллами можно расплачиваться за покупки.

https://www.youtube.com/watch?v=A7Be9gHxR1Y

Владельцам «золотых» кредиток совершать безналичные платежи еще проще: карты поддерживают бесконтактную технологию оплаты PayWave/PayPass. Для этого достаточно поднести карту к платежному терминалу. Не требуется ни вводить PIN, ни подписывать чек.

Можно ли «обойти» комиссию за снятие?

Предприимчивые люди, узнав о большой плате за обналичивание средств, пытаются найти иные методы снять деньги. На ум приходит элементарный перевод Card to Card или пополнение электронного кошелька.

К сожалению, эти способы не сработают с кредиткой Сбербанка.

Карта попросту не имеет такого функционала: перевести средства на любую банковскую карту (даже свою) или пополнить с ее помощью электронный кошелек невозможно.

Один вариант срочного снятия денег с кредитки все-таки есть: нужно пополнить счет мобильного телефона, после чего вывести средства через платежную систему оператора связи. Комиссия при этом все же взимается, но составляет меньшую сумму.

Способ отнимет гораздо больше сил и времени и сулит сомнительную выгоду. Но он поможет сохранить льготный период. В правила пользования кредитной картой Сбербанка стоит включить еще один пункт: обналичивать средства стоит только в крайнем случае.

Процедура не только грозит большой комиссией, но и лишает владельца самой главной выгоды кредитки – льготного периода.

Как остаться в «плюсе» от займа?

Правила пользования кредитной картой Сбербанка России кажутся довольно простыми: потратив средства со счета, их необходимо вернуть. Не вникая в суть процесса, многие подрываются на легких деньгах и остаются должны банку внушительную сумму.

Как же грамотно распорядиться средствами и не влезть в долги? Все просто. Банк предоставляет клиенту льготный период, в течение которого можно пользоваться средствам со ставкой 0%.

Вернув все деньги до установленного времени, держатель карты остается в выигрыше: не переплатил ни копейки, плюсом получил бонусные баллы.

Правила пользования кредитной картой Сбербанка «Виза» или «Мастеркард» для получения максимальной выгоды от займа сводятся к следующим пунктам:

- тратить средства только безналичным способом;

- правильно рассчитывать льготный период, чтобы успеть внести деньги до начисления процентов;

- не забывать вовремя вносить средства за обслуживание карты.

Перед тем как потратить деньги с кредитки, стоит хорошо подумать о том, будет ли возможность погасить сумму до окончания льготного периода. Иначе придется заплатить банку немалый процент.

О сущности льготного периода

Перед оформлением займа банковский сотрудник озвучивает правила пользования кредитной картой Сбербанка. Льготный период для подобных продуктов составляет 50 календарных дней. Но не всегда пользователю до конца ясно, с какого времени начинается отсчет и когда следует отдавать долг.

Структура льготного периода включает в себя два срока: 30 дней на совершение покупок и 20 дней на погашение. Первый промежуток времени называется расчетным периодом, он начинается с момента активации кредитки. Узнать его можно и у сотрудников банка.

Это определенное число месяца, которое остается постоянным. На протяжении 30 дней (иногда 31) владелец карты совершает расчеты, по истечении этого срока приходит выписка-уведомление обо всех потраченных средствах, сумме задолженности и минимальном платеже.

Наступает платежный период – 20 дней, в течение которых заемщик обязан рассчитаться с банком.

Как выгодно для себя погасить кредит?

На протяжении 20 дней держатель карты должен внести платеж. При этом выгодность сделки зависит от самого заемщика: если заплатить ровно ту сумму, которая была потрачена в расчетном периоде, то переплаты как таковой не будет.

Следует быть внимательным к условию предоставления льготного погашения по ставке 0%: правило распространяется только для безналичных платежей.

При снятии средств процент будет начисляться на сумму обналичивания (плюс комиссия) ежедневно, поэтому вернуть эти деньги нужно как можно быстрее.

https://www.youtube.com/watch?v=PO2pngm_7tQ

Если же погасить в течение 20 дней всю сумму не получается, необходимо внести хотя бы минимальный платеж в размере 5% от израсходованных средств.

Сюда также включаются комиссии (за снятие наличных, обслуживание карты, платные сервисы), проценты по операциям, не входящим в льготное кредитование, и штрафы (за просрочку платежа, превышение кредитного лимита).

Ситуация будет продолжаться ежемесячно, пока клиент не погасит всю сумму с учетом процентов. О нулевой ставке в таком случае говорить уже не придется.

На заметку держателям кредиток

В статье были рассмотрены основные действия, с которыми придется столкнуться владельцу займа. Обобщим правила пользования кредитной картой Сбербанка. «Виза Голд» будет в качестве примера:

- активация карты производится при помощи терминала с введением PIN-кода;

- снятие наличных чревато тратой дополнительный средств (3% от суммы, минимум 390 р.) и ежедневным начислением процентов на величину обналиченных денег + комиссии;

- погасить суммы, израсходованные безналичными расчетами, можно в течение льготного периода;

- тратить средства выгоднее в начале расчетного периода, так на беспроцентное пользование останется почти 50 дней;

- если погасить всю сумму не получается, следует внести хотя бы минимальный платеж, рекомендованный банком (5% от расхода + комиссии), при этом на остаток долга будут ежедневно начисляться проценты в размере 17.9-23% годовых (для карты Gold), которые придется оплачивать уже в следующем периоде с частью основного долга;

- средства, потраченные в платежном периоде, будут относиться к следующему месяцу и не подлежат текущей оплате.

Отзывы о кредитках Сбербанка в основном положительные: большинство клиентов устраивают условия получения карты и возвращения займа. По словам владельцев, оформляется пластик быстро, а расплачиваться им — одно удовольствие.

Правила пользования «золотой» кредитной картой Сбербанка, как и другими продуктами, помогут осуществлять займы по самым выгодным для себя условиям. Знание всех «но» в договоре обезопасит от опрометчивых решений и действий. В целом, нужно лишь правильно рассчитывать свои силы, чтобы не только воспользоваться займом, но и не заплатить за это банку ни копейки.

Видео:КРЕДИТНАЯ КАРТА СБЕРБАНКА 120 ДНЕЙ БЕЗ , СБЕРКАРТА ОБЗОР КАК ПОЛЬЗОВАТЬСЯСкачать

Как правильно пользоваться кредитной картой Сбербанка

Незнание часто порождает множество слухов, большинство из которых далеки от действительности. Так, люди, наслушавшись разговоров о том, что проценты по кредитной карте просто непосильные и плати-не плати, все равно останешься должен, не только не оформляют кредитку специально, но и стараются от нее избавиться, получив, например, в рамках зарплатного проекта.

Однако, дело не в карточке, и даже не в банке, а исключительно в том, кто ее использует.

Ни один банк не будет обманывать своих клиентов: все, что вам предстоит ему выплатить за пользование ссудой, четко прописано в договоре.

Как правило, если оплачивать покупки кредитной картой – это очень выгодно и не требует дополнительных выплат, то вот снятие наличных в банкомате обернется необходимостью платить серьезные проценты.

Следовательно, правило первое: никогда не снимать наличные с кредитной карты!

Это послужит двойной выплате процентов: собственно, за снятие наличных, плюс сам процент по кредиту. Учитывая, что сегодня картой можно расплатиться практически в любом магазине, острой необходимости снимать наличные нет.

Льготный период кредитной карты

Не забывайте о том, что практически каждая кредитная карта имеет свой льготный период. Если вы вернете взятые средства, проценты вам не начислят вообще. Однако мало кто обращает внимание на формулировку «Бесплатное пользование кредитом до 50 дней». Вот это самое «до» не одного человека заставило таки заплатить проценты.

https://www.youtube.com/watch?v=nVFoPFsjuV8

Дело в том, что счет дням следует вести не от дня покупки, а от расчетного дня по выпискам вашей карты. Более подробно узнать о льготном периоде кредитной карты Сбербанка вы можете в статье.

Например: выписка по вашей кредитке проводится 10 числа каждого месяца. Следовательно, сделав покупку по карте 11 числа, вы можете спокойно выплачивать деньги, частями или полностью, на протяжении почти двух месяцев.

Однако, расходовав средства карты 8 числа, вы сами сократите свой льготный период до 20 дней.

Если все же нужны именно наличные средства, постарайтесь снять их так, чтобы расход денег с кредитки квалифицировался как покупка.

Сделать это вполне возможно, о том, как именно – мы расскажем немного позже. Причем сложного или противозаконного в таких способах абсолютно ничего нет.

Внимание! Льготные период кредитной карты распространяется только на покупки, оплаченные безналичным путем! По операциям со снятием наличных денег вы остаетесь сразу без льготного периода и вынуждены выплатить комиссию за снятие наличных в размере 3% от сумму снятия, но не менее 390 рублей (при снятии в банкомате Сбербанка). Поэтому советуем без надобности не снимать наличные в банкомате с кредитной карты.

Другие способы

Еще один способ «удешевить» для себя пользование кредитной картой – это внимательно изучить все услуги, которые банк включил в ваш договор и отключить те, в которых у вас нет необходимости, но платить за них вам все равно приходится.

В перечне дополнительных платных услуг обычно состоит смс-оповещение о всех движениях по счету, страхование как собственно самого кредита, так и вашей жизни (кстати, довольно немаленькая сумма!) и множество других, часто бесполезных.

Что вы теряете, отключив все эти услуги? Ничего.

В любом банке сегодня есть возможность отслеживать всю информацию на персональной страничке в интернете, соответственно, смс-оповещения не нужны в принципе. Да и страхование, как таковое, вам не пригодится.

Внося ежемесячный платеж, не стоит ориентироваться на ту сумму, которую банк указывает, как минимально необходимую.

К сожалению, все рассчитано так, что минимальными платежами можно вообще не расплатиться за кредит – только выплачивать проценты по ссуде.

Ну или к тому дню, когда вы все же рассчитаетесь с долгом, переплата будет просто невероятной. Погашать кредит следует быстро и крупными суммами, только тогда удастся избежать лишних расходов.

Сколько можно потратить денег по кредитной карте Сбербанка

Потратить по кредитной карте можно ограниченную сумму — она еще называется кредитным лимитом карты. Кредитный лимит возобновляется, когда вы пополняете карту!

Откуда я могу узнать свой лимит по кредитной карте?

Вы можете его узнать любым удобным способом:

По кредитной карте можно тратить свои личные средства, если внести их на карту сверх кредитного лимита.

Как узнать когда у меня крайний срок оплаты по кредитной карте?

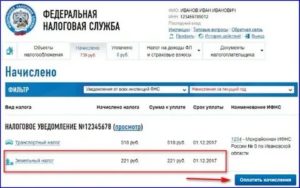

При подключенной услуге Мобильный Банк от Сбербанка вам заблаговременно придет СМС с суммой оплаты и со сроком погашения.

Вот как это выглядит на реальном примере:

Видео:Как работает кредитная карта Сбербанка?Скачать

Как пользоваться кредитной картой Сбербанка?

Кредитная карта Сбербанка – удобный инструмент для получения кредита в любое время без дополнительного обращения в банк.

- Активация карты

- Снятие наличных с кредитной карты Сбербанка

- Безналичные расчеты по карте

- Как «обойти» комиссию за снятие?

- Как остаться в «плюсе» от займа?

- Льготный период по кредитной карте Сбербанка

- Как наиболее выгодно погасить кредит?

- Преимущества и недостатки кредитной карты Сбербанка

- Достоинства карты

- Недостатки карты

- Ограничения и лимиты по карте

Все больше организаций предлагают свои услуги через интернет. Для оплаты необходимых товаров и услуг при отсутствии средств, предусмотрены кредитные карты – банковский продукт, предусматривающий краткосрочный кредит с возможностью погашения без выплаты процентов, предусмотренных для граждан России.

Активация карты – процесс разблокировки банковского продукта для его дальнейшего использования. При оформлении кредитной карты выдается запечатанный конверт, в котором содержится персональный идентификационный номер (ПИН-код), являющийся подтверждением операций, проводимых через банкоматы и терминалы, а также при использовании карты в торговых точках.

Примечание! В некоторых случаях ПИН-код генерируется владельцем карты в отделении Банка, тогда конверт не предоставляется.

https://www.youtube.com/watch?v=cxlPIqZPsXU

При получении карты следует проверить правильность заполнения имени и фамилии владельца латинскими буквами и срок действия карты, поставить подпись на обратной стороне.

Если все данные верны, то карта активируется автоматически не позднее, чем на следующий день после получения.

Снятие наличных с кредитной карты Сбербанка

Наличные денежные средства по кредитной карте можно получить:

- В офисе банка (при предъявлении паспорта);

- В любом банкомате с функцией выдача наличных (при условии, что он обслуживает ту платежную систему, по которой оформлена кредитная карта – платежная система указана в нижнем правом углу карты). При запросе выдачи наличных в банкомате необходимо ввести ПИН-код (трижды неверно веденный код накладывает ограничение на совершение некоторых операций, например, совершение операций по ПИН-коду будет доступно только через 2 рабочих дня).

Примечание! При снятии наличных в терминалах сторонних кредитных учреждений комиссия выше, чем при использовании банкоматов Сбербанка.

Безналичные расчеты по карте

Кредитная карта – возможность оплачивать товары и услуги через интернет.

Для проведения онлайн-платежа необходимо знать следующую информацию:

- Номер карты;

- Срок действия;

- Информация о владельце (если на карте нет указания владельца карты, то ввод имени и фамилии осуществляется латинскими буквами)

При оплате покупок через интернет следует уделять внимание защите личных данных. Сайты с установленными программными средствами для безопасности платежей отмечены символами:

Дополнительная безопасность: сайты повышенной безопасности требуют двойную идентификацию владельца посредством ввода дополнительного кода, который придет на прикрепленный мобильный телефон.

Примечание! При отсутствии функции Мобильного банка, одноразовые коды на подтверждение оплаты можно получить в банкоматах Сбербанка.

При успешно проведенной операции на мобильный телефон поступит SMS о списании денежных средств.

Как «обойти» комиссию за снятие?

Кредитная карта предполагает онлайн-расчеты, поэтому за снятие наличных Сбербанк вводит ограничения в виде обязательной комиссии (3% в своих банкоматах, 4% — касса и терминалы сторонних кредитных учреждений). Кроме того, при снятии наличных нет возможности погашения займа в льготный период – проценты за пользования начинают начисляться с даты обналичивания.

Способы снижения комиссии:

- Одним из самых удобных способов при необходимости наличных денежных средств является перевод денег на электронные кошельки владельцами Золотых кредитных карт. Для этого следует зарегистрировать электронный кошелек на имя владельца кредитной карты (Вебмани, Яндекс.Деньги, Киви и т.д), перевести на него средства. Затем с кошелька перевести средства на имеющуюся дебетовую карту. При этом способе обналичивания комиссия также снимается, но ее можно существенно снизить и льготный период по карте продолжится.

- Оплата товаров и услуг с оформлением последующего возврата, чтобы получать наличные через кассу. Недостатки: многие организации оформляют возврат на ту карту, с которой была списана оплата; решение по возврату может занимать длительное время

- Оплата товаров и услуг знакомых через кредитную карту и получение от них наличных денежных средств.

Льготный период по кредитной карте Сбербанка

Для всех кредитных карт Сбербанка предусмотрен льготный период 50 календарных дней, в течение которого проценты за пользование займом не начисляются.

Примечание! Льготный период не действует при обналичивании средств с карты.

При частичном погашении суммы займа в течение льготного периода (сроки и суммы указаны в ежемесячном отчете по карте) проценты начисляются только на оставшуюся часть фактической задолженности.

Как наиболее выгодно погасить кредит?

- Наиболее выгодно погашение кредита в течение льготного периода, когда не начисляются проценты за пользование средствами.

- При невозможности погашения всей суммы необходимо внести максимальное количество средств в льготный период, что позволит сократить расходы на выплату процентов по заемным средствам.

Далее ежемесячно следует вносить сумму, превышающую обязательный платеж – это также позволит сэкономить на процентах.

- При возникновении вопроса о невозможности погашать кредит клиенту следует обратиться в банк с целью реструктуризации долга. Это может быть увеличение срока кредитования, пересмотр процентной ставки и т.д.

Решение принимается в индивидуальном порядке.

Достоинства карты

- Прозрачные условия пользования, большой выбор типа карт в зависимости от возраста и целей;

- Большое количество способов внесение средств: банкоматы Сбербанка установлены практически во всех торговых центрах, также можно погашать через личный кабинет или SMS сервис;

- Специальные условия для постоянных клиентов (например, для владельцев зарплатных карт) – возможность получить сниженные процентные ставки и бесплатное годовое обслуживание.

- Кредитные карты Сбербанка выпускаются к платежным системам Master Card и Visa, что позволяет использовать ее в других странах и оплате покупок на международных сайтах.

Недостатки карты

- Пени за просрочку платежей – необходимо тщательно контролировать свои платежи;

- Если клиент не имеет предварительно одобренного предложения по кредиту, необходим большой перечень документов для подтверждения дохода;

- Если карта не закрыта, но не используется, за ее обслуживание снимается определенная сумма и необходимо проверять нет ли непогашенных задолженностей по услугам банка.

Примечание! На данный момент все кредитные карты оборудованы возможностью бесконтактной оплаты (оплата покупок до 1000 рублей без ввода ПИН-кода). Преимуществом является экономия времени. Недостаток – при потере карты можно лишиться достаточно большой суммы средств при оплате товаров злоумышленниками.

Ограничения и лимиты по карте

Для кредитных карт Сбербанка предусмотрена функция установки индивидуальных лимитов:

- На обналичивание;

- Безналичные оплаты;

- Общий объем производимых операций в месяц.

Дополнительной возможностью является бесплатная установка ограничений по странам, в которых возможно использование карты. При поступающих заявках от стран вне списка, запросы обрабатываться не будут.

https://www.youtube.com/watch?v=DWJK8XQorpE

Самим Сбербанком установлены ограничение на размер наличных денежных средств, доступных для снятия (предельная сумма зависит от типа карты).

Видео:Кредитная карта Сбербанка 120 дней - В чём ПОДВОХ? Подводные камни, Условия и Обзор кредитокСкачать

Правила использования кредитной карты Сбербанка

Кредитные карты пользуются огромной популярностью, и люди каждый день пользуются данным банковским продуктом в торговых центрах, сети Интернет, а также производят различные денежные платежи. Однако не все люди знают, как пользоваться кредиткой. В данной статье рассмотрим правила использования кредитной карты Сбербанка России.

Пластиковая карточка позволяет снимать наличные денежные средства в устройствах самообслуживания, совершать различные платежи за услуги и товары. Кредитка имеет большое количество возможностей, о которых следует узнать каждому владельцу карточки.

Активация кредитной карты Сбербанка

Во время получения кредитной карты, клиенту выдается специальный конверт, в котором содержится персональный четырехзначный код, необходимый для совершения любых финансовых операций. В некоторых случаях, банковский специалист может предложить клиенту самостоятельно придумать личный код.

Проверьте, чтобы на лицевой стороне пластика было без ошибок написано ваше имя, а также фамилия латинскими буквами. Если карта не именная, то данных о владельце не будет.

С обратной стороны кредитки обязательно поставьте спою подпись, она необходима для оплаты товаров или услуг.

После получения банковского продукта, он будет автоматически активирован в течение одних суток.

Оплата кредитной картой Сбербанка

Если вы решили произвести оплату за свою покупку кредиткой, то просто передайте ее кассиру. Перед этим нужно посмотреть, что логотип нужной платежной системы нарисован на кассе.

В некоторых случаях могут попросить документы удостоверяющие личность: водительские права, данные паспорта и другие.

Для подтверждения операции следует ввести свой ПИН-код или расписаться на чеке. Но перед этим обязательно проверьте всю сумму на чеке, так как кассир может совершить ошибку.

В случае отказа от своей покупки необходимо представить продавцу карточку и чек, а также вернуть товар. В результате чего кассир проведет операцию по возврату товара и перевод на карточный счет. Любые чеки рекомендуется хранить не меньше полугода.

Получение наличных с кредитной карты

Денежные средства можно снять в специальных устройствах самообслуживания с необходимой функцией, а также в кассе Сбербанка.

Если вы решили воспользоваться банкоматом, то необходимо выполнить следующие действия:

- Проверьте, чтобы терминал принимать карточки вашей платежной системы. Обычно на банкомате есть соответствующие логотипы.

- Вставьте кредитку в специальный приемник.

- Следуйте подробной инструкции на экране.

- Введите персональный код. Важно отметить, что в случае неверного ввода пароля три раза подряд, карточка блокируется на двое суток.

- Укажите сумму снятия денег.

- Возьмите кредитную карту, купюры и чек. Это нужно сделать в течение 45 секунд, в противном случае банкомат может задержать банкноты.

Оплата кредитной картой через интернет

В век современных технологий появилась возможность расплачиваться кредиткой в сети Интернет. Для этого не нужно выходить из дома и дожидаться своей очереди. Все операции можно совершить со своего компьютера или мобильного устройства, подключенного к глобальной сети.

Оплачивайте кредиткой только на проверенных сайтах, и которые предоставляют защитное соединение, во время проведения финансовой операции.

https://www.youtube.com/watch?v=3SqftPWZrbE

Чтобы совершить необходимый платеж, в большинстве случаев, необходимо ввести 16-значный номер карточки, дату окончания ее действия, свое имя и фамилию на латинском языке, специальный 3-х значный код с обратной стороны кредитки.

Для подтверждения операции необходимо ввести контрольный код, который высылается на номер сотового телефона. После успешной оплаты, на телефон придет уведомление о платеже.

Важно отметить, что некоторые зарубежные интернет-сайты не принимают кредитные карты российских банков. Поэтому перед платежом нужно проверить данную информацию.

Индивидуальные лимиты по карточному счету

При необходимости можно самостоятельно установить определенные лимиты на использование средств с баланса кредитки. Ограничение можно установить на следующие операции:

- Любые расходные финансовые операции.

- Снятие денежных средств.

- Осуществление безналичных операций.

Чтобы установить индивидуальные ограничения следует обратиться в представительство Сбербанка, в котором была оформлена карта, и написать соответствующее заявление.

Особый режим карты Сбербанка

Всем держателям кредитных карт Сбербанк России предлагает специальную услугу, которая называется Особый режим. Она предназначена для того, чтобы клиент указал страны, в которых собирается пользоваться кредиткой. Если операция будет запрошена в стране, не указанной владельцем, то она будет отклонена в обязательном порядке.

Подключить или отключить данную услугу, а также указать страны, в которых разрешены операции, можно в личном кабинете Сбербанка Онлайн. Если такой возможности нет, то следует связаться со службой поддержки клиентов.

Использование кредитных средств

Кредиткой очень удобно и просто пользоваться. Клиент снимает деньги, расплачивается карточкой или совершает платеж. В результате чего, кредитный лимит уменьшается на сумму платежа или покупки. Каждый месяц нужно обязательно вносить платеж, не ниже минимально установленной суммы. После этого лимит кредитования снова увеличивается и его можно использовать по назначению.

Для контроля за заемными средствами следует заказать отчет о своих операциях и состоянии счета. Данную информацию можно получить по электронной почте, на мобильный телефон, по телефону контактного центра или в личном кабинете удаленного сервиса.

Обязательный платеж по кредитке Сбербанка

Для того чтобы использовать кредитные средства, не обязательно сразу погашать весь долг. Для этого предусмотрены обязательные платежи, которые необходимо вносить каждый месяц. Сумма оплаты:

- Не меньше 5% от размера долга.

- Сумму, превышающую лимит.

- Проценты за использование заемных средств.

- Штрафы, неустойка, различные комиссии.

График платежей должен предоставляться заемщику вместе с договором кредитования.

Начисление процентов по кредитной карте

- Согласно тарифам, указанные в договоре кредитования, проценты начинают начисляться каждый день после того, как образовалась задолженность по займу.

- Проценты прекращают начисляться после того, как долг полностью погашен и отсутствует какая-либо задолженность.

Пропуск обязательного платежа

Если по каким-либо причинам обязательный ежемесячный платеж не был внесен своевременно, то эта сумма будет приплюсована к следующему платежу. Кроме того, нужно будет заплатить штрафы за просрочку.

Льготный период кредитования

Сбербанк России предоставляет возможность не выплачивать проценты. Это возможно только в том случае, если потраченные кредитные средства были возвращены в течение 50 дней, после их траты.

Важно отметить, что такой период действует в случае безналичных расчетов, если с кредитки были сняты средства, то льготный период не действует.

Если вы не успеете вернуть сумму долга в указанный срок, то по кредитки будут начисляться проценты, согласно кредитному договору.

Безопасное использование кредитной карты

В целях безопасности и сохранности заемных средств необходимо соблюдать некоторые простые правила. Таким образом, вы можете избежать мошеннических действий.

- Чтобы средства на балансе карты не были доступны третьим лицам, никогда не записывайте свой пароль на пластике карточки. Никому не сообщайте персональный код. Во время оплаты в Интернете, пароль вводить не требуется.

- Храните кредитку в защищенном месте. Не храните карточку возле электрических приборов, старайтесь исключить механические повреждения.

- В случае порчи, утере или кражи кредитной карты, ее необходимо заблокировать в срочном порядке. Для этого нужно связаться с банковскими специалистами.

- Помните, что сотрудники Сбербанка никогда не спрашивают ПИН-код вашей карточки. Поэтому если вам поступил звонок с просьбой указать данные, то никогда этого не делайте и сообщите об этом случае в службу поддержки Сбербанка России. Также не реагируйте на подобные сообщения.

Погашение задолженности по кредитной карте

Погасить задолженность по кредитке достаточно просто. Необходимо просто пополнить баланс карты до установленной даты, согласно графику платежей. Существует множество способов погашения долга, поэтому каждый заемщик может выбрать наиболее подходящий метод.

- Безналичный перевод с банковской карточки Сбербанка. Такую операцию можно совершить в устройствах самообслуживания, в личном кабинете Сбербанка Онлайн, а также при помощи услуги Мобильный банк. Средства поступят на счет в течение суток.

- Безналичный перевод с любой карточки финансовых организаций. Для пополнения необходимо указать все реквизиты кредитного учреждения и владельца кредитки.

- Наличными средствами в терминалах и банкоматах, которые поддерживают такую функцию. Средства поступают практически моментально.

- В кассах любой коммерческой финансовой организации.

Отчет по кредитной карте Сбербанка

Каждый месяц кредитное учреждение отправляет владельцу кредитки отчет по движению заемных средств. Это позволяет контролировать расход денег и своевременно производить оплату по обязательным платежам. В отчете указываются следующие сведения:

- Отчетный период. То есть время, за которое был сформирован банковский отчет. Обычно он составляет 30 дней.

- Информация о займе. Ставки по процентам, лимит, доступные средства.

- Обязательный платеж. Размер минимально оплаты за пользование кредитом. Также указывается дата внесения средств.

- Условия льготного периода.

- Движение средств по кредитному счету.

- Детальный отчет.

- И другая информация.

Дополнительная информация по кредитной карте

- По истечении срока действия банковской карточки следует обратиться с ближайшее представительство Сбербанка. Вероятнее всего новый продукт уже выпущен.

- Если банкомат не вернул кредитку, то необходимо связаться с банковскими сотрудниками чтобы они заблокировали карту.

- Если не можете вспомнить свой ПИН-код, то следует обратиться в представительство банка, в котором была оформлена кредитка.

- В случае смены места постоянного жительства необходимо сообщить о данном факте в финансовую организацию в течение одной недели.

- В случае смены номера сотового телефона с подключенной услугой Мобильный банк, необходимо отключить ее.

- При смене фамилии нужно заказать выпуск новой кредитной карты.

Следуйте простым правилам использования кредитной карты Сбербанка и ваши средства будут всегда в безопасности.

📺 Видео

Что нужно знать перед открытием кредитной карты? Как пользоваться кредитной картой для чайниковСкачать

Как Взять Кредит в Сбербанк Онлайн - оформляем заявку и получаем кредит на карту в приложении СбераСкачать

Кредитная карта Сбербанк 120 дней без процентов — честный обзор условий, плюсы, минусы и подвохи!Скачать

Кредитная карта сбербанка 120 дней без процентов СберкартаСкачать

Как положить деньги на карту сбербанка через банкомат и внести наличные на карту через терминал сберСкачать

Беру кредит у коллектора и списываю долг бесплатно. Банкротство физических лицСкачать

Дорога Любви…❤️🔥💯🍀Скачать

КРЕДИТНЫЕ КАРТЫ: за или против? / Как правильно пользоваться кредиткой / Гусейн ИмановСкачать

Кредитная Сберкарта - условия 120 дней без процентов и тарифы / Как пользоваться Сберкартой выгодноСкачать

Кредитная карта для чайников. Как пользоваться кредитной картой.Скачать

Как работает льготный период кредитной карты Сбербанка?Скачать

Кредитная карта сбербанка 120 дней без процентов Сберкарта обзор условий 2024Скачать

Как снять наличные деньги через банкомат Сбербанка с карты СбераСкачать

Потребительский кредит в Сбербанк. Условия, ставка, страховка и рекомендации по оформлению кредитаСкачать

Тинькофф Платинум — как правильно пользоваться и зарабатывать на кредитной карте 🙌🏻Скачать

Как пользоваться кредитной картой Сбербанка. РекомендацииСкачать