- 3 способа выгодно купить/продать доллары и евро

- Покупка через банки или обменники

- Обмен в вашем банке

- Золотая корона

- Покупка долларов и евро на бирже

- Купить, продать, не ошибиться: почему мы меняем валюту неправильно?

- 1. Мы покупаем валюту, когда курс растёт

- Что делать?

- 2. Мы меняем все сбережения сразу

- 3. Мы не сравниваем курсы в разных банках и меняем деньги в ближайшем

- 4. Мы не пользуемся мобильными приложениями

- 5. Мы не учитываем разницу

- 6. Мы не учитываем время обмена и день недели

- Как банки устанавливают курс валют для покупки и продажи

- Подсчет и установка курса Центробанком России

- Паритет покупательской способности и кросс-курс

- Курс обмена для физлиц

- Курсы обмена для юрлиц

- Конвертация

- Смена курсов в обменных кассах

- 🔍 Видео

Видео:КАК КУПИТЬ ДОЛЛАРЫ В СБЕРБАНК ОНЛАЙН ОБМЕН ВАЛЮТЫСкачать

3 способа выгодно купить/продать доллары и евро

Покупая доллары за рубли или продавая евро, мы каждый раз платим несколько дополнительных процентов сверху обменному пункту. Для выгодного обмена валюты, покупкой или продажей долларов или евро есть несколько вариантов. Мы рассмотрим только официальные и надежные способы. Когда можно произвести покупку или продажу валюты в любое время, без рисков и с минимальными потерями.

В зависимости от варианта обмена, можно существенно сэкономить. И купить доллары практически по официальному курсу, без грабительских наценок банковских обменников. Выгодность обмена может составлять несколько процентов от суммы.

Перед покупкой или продажей валюты лучше знать, за счет чего образуется курс на обмен валюты в банке.

Схема простая. Центробанк ежедневно публикует официальный курс доллара. Думаете банки ориентируются на него? И исходя из текущих котировок, устанавливают свои значения. Продают чуть дороже. Покупают, чуть дешевле. Накидывая свой интерес в виде долей процентов (или процентов).

Курс ЦБ — это просто некий ориентир. Реальная цена может отклоняться от официальной, установленной ЦБ.

Банки берут значения доллара и евро с валютного рынка. Но об этом ниже.

Размер маржи зависит от конкретного банка и его аппетитов. Это может быть +0,5%, + 0,8% или +2-3%.

Возьмем топовые банки и сравним размер накидываемой ими копеечки при обмене валюты (долларов).

Текущий курс доллара — 62,34 рубля (на момент написания статьи).

| Банк | Курс в банках | Наценка банка | ||

| Покупка | Продажа | Покупка | Продажа | |

| Сбербанк | 61,29 | 64,41 | 1,05 (+1,7%) | 2,07 (+3,3%) |

| ВТБ | 60,55 | 64,05 | 1,79 (2,9%) | 1,71 (2,7%) |

| Открытие | 60,98 | 63,70 | 1,36 (2,1%) | 1,36 (2,1%) |

| Альфа-банк | 60,97 | 63,72 | 1,37 (2,2%) | -1,38 (2,2%) |

Получаем, при обмене крупный банк зарабатывает в среднем 2-3%.

Более мелким банкам, чтобы конкурировать, приходится снижать собственный обменный курс (1-2% и ниже).

Сбербанк по тарифам наверное вне конкуренции. Они выше всех.

Размер обменного курса может отклоняться в большую сторону в разные периоды времени от официального, даже в пределах одного банка.

- На выходные, праздничные дни и нерабочее (вечернее, ночное) время — курс всегда выше. Менее выгодные для клиентов. Таким образом банк страхуется от форс-мажорных обстоятельств, которые могут произойти. Банальное резкое изменение ЦБ официального курса. Поэтому выгоднее всегда брать валюту в рабочие дни.

- Во время резкого или продолжительного изменения курса (роста или падения), банки всегда увеличивают свой процент за обмен. Комиссии реально могут увеличиваться в разы. Такое уже было, когда рубль взлетал с 30 до 70-80 рублей. Банковский интерес за обмен достигал +5-10% от официального курса.

Покупка через банки или обменники

Поможет обычный мониторинг предложений банков и обменников в вашем городе. Ищем лучший курс. Едем в банк и меняем доллары или евро на рубли или наоборот. Не забываем взять с собой паспорт.

Перед визитом в выбранный банк, лучше заранее позвонить в отделение: уточнить реальный курс и возможность обмена.

https://www.youtube.com/watch?v=VJzBwZXiz7A

Бывают ситуации, когда мониторинг показывает один курс. А реально в банке установлен другой (задержка обновления информации). Можно перейти на официальный сайт банка для проверки курсов или просто позвонить.

В банке банально может закончиться валюта. И временно обмен невозможен.

Где смотреть курсы валют?

Есть несколько сервисов мониторинга обменных курсов:

Сортируем таблицы по выгодному курсу и перед нами список банков с наилучшими условиями.

Или просто вбиваем в поисковике запрос «Выгодный курс валют …..(ваш город).»

Используя мониторинг обмена валют в банках есть несколько нюансов.

- Мониторинг может выводить не полный список банков. Многие остаются «за кадром». Для полноты картины лучше посмотреть несколько сайтов со списком лучших предложений.

- Нужно учитывать баланс получаемой выгоды и затрат. Что это значит?

Вы нашли банк, где курс на 30 копеек лучше. Планируете обменять 300 долларов. Ваш выигрыш — примерно 100 рублей. Но банк находится «у черта на куличках». И придется потратить время и деньги на дорогу. Стоит ли игра свеч? Ради дополнительных 100 рублей?

Обмен в вашем банке

Сравнивая курсы валют, обязательно проверьте предложения от вашего родного банка. Не на официальном сайте, а в личном кабинете.

Для своих клиентов, практически все банки устанавливают более выгодные курсы обмена валюты. По сравнению для людей с улицы.

И может получиться, что разница с самыми лучшими курсами в других банках по данным мониторинга не сильно будет отличатся от курса, установленным для вас в личном кабинете.

Курс обмена в личном кабинете на примере покупки долларов.

| Банк | Курс на официальном сайте | В личном кабинете |

| Сбербанк | 64,41 | 63,94 |

| ВТБ | 64,05 | 63,80 |

| Открытие | 63,70 | 63,30 |

| Альфа-Банк | 63,72 | 63,30 |

Получается, курс для клиентов становится выгоднее на 40-50 копеек. Чуть больше полпроцента — 0,6-08%.

И сравнивать нужно именно с этим.

Золотая корона

ВАЖНО!

С 09.03.2020 сервис «Обмен валюты — Золотая Корона» прекратил работу в мобильном приложении и на сайте koronapay.com/exchange/

Через систему денежных переводов «Золотая корона» можно производить обмен валют: доллар и евро. Правда доступна только покупка.

Курс обмена выгодней, чем у большинства банков. Наблюдал и сравнивал в течение недели. Изредко только у одного-двух банков курс покупки был лучше. В пределах нескольких копеек. По сравнению с Золотой короной. Остальные проигрывают по конвертации.

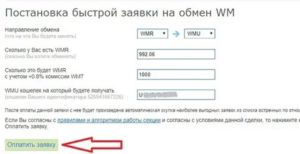

Покупка валюты напоминает интернет-магазин. Вводите необходимую сумму, оплачивает банковской картой. Получить доллары или евро можно в любом банке-партнере вашего города. В течение аж 3-х лет с момента покупки. Список партнеров есть на сайте.

Недостаток обмена через Золотую Корону только один. Сумма покупки должна быть кратна ста (долларов или евро). Соответственно минимальная сумма сделки тоже 100.

На видео вкратце описан весь процесс покупки и получения валюты.

Покупка долларов и евро на бирже

Совершая обмен валюты — банки зарабатывают на каждой операции. Выше мы рассмотрели, что наценка составляет в среднем 1-2% с каждой сделки. В любую сторону. Будь то продажа или покупка.

А вы не задумывались, что будет, если в банке большинство людей будет только покупать (или продавать) валюту?

Неизбежно возникнет перекос: либо закончатся доллары или евро. Либо образуется излишняя масса валюты, которую никто не покупает.

Что тогда? Где банку взять новую партию долларов или продать избыток?

Ответ прост — на бирже. И по курсу, максимально близкому у эталону.

А можно ли самому, совершить операции покупки на бирже? Если да, то как это сделать?

Покупка и продажа валюты происходят на валютном рынке (не путать с Форекс) Московской биржи. Для получения доступа к торгам нужно проделать 4 шага:

- Заключить договор с брокером, который предоставить доступ к торгам.

- Внести деньги на счет.

- Купить валюту.

- Вывести деньги.

Процедура совершения сделок осуществляется через специальную программу, доступ к которой вы получаете у брокера. Ее нужно настраивать и немного разбираться в функционале программы.

https://www.youtube.com/watch?v=CuO27FLI4pQ

Гораздо более простой способ — это покупка через личный кабинет брокера (по принципу интернет-магазина). Или через ое поручение. Позвонили брокеру по телефону и дали поручение по совершению сделки (хочу продать 1000 долларов / хочу купить 1000 евро). Брокер сам сделает все за вас.

Ваши расходы составляют — комиссии брокера (по аналогии с покупкой валюты в банке). Только ее размер в сотни раз меньше. И составляет сотые доли процента от текущего биржевого курса.

Для примера, тарифы на покупку валюты через брокера Открытие — 0,035% от суммы операции.

Самая главная проблема!

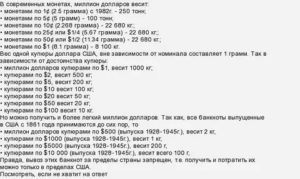

Минимальная сумма для покупки или продажи валюты на бирже начинается от 1 000 единиц. Это называется лот. Вернее сделки совершаются лотами, то есть по 1 000 долларов или евро.

Если нужна меньшая или некруглая сумма (700 или 2300) — это не вариант.

Выход видится только в покупке одного или нескольких лотов (1000, 2000, 3000). А оставшуюся сумму — либо докупить в банке. Или наоборот — излишек продать.

Есть альтернатива — покупка валюты через Тинькофф. Вернее с помощью сервиса Тинькофф Инвестиции.

Брокер позволяет покупать (и продавать) доллары и евро по биржевому курсу начиная с 1 доллара. 500 баксов, 1200 или 999 — любая сумма без привязки к лотам.

Комиссия за операцию фиксированная. 0,3% от суммы покупки

Полученные в результате обмена деньги, выводим на банковскую карту и обналичиваем.

Видео:В чём сберегать деньги в 2024? Стоит ли и как покупать валюту правильно?Скачать

Купить, продать, не ошибиться: почему мы меняем валюту неправильно?

Купить валюту и не потерять при разнице курсов — не так просто. Часто мы совершаем одни и те же ошибки, которые делаем по чьему-то совету или собственному незнанию.

Например, покупаем валюту в ближайшем банке, хотя в банке через два квартала выгоднее, не пользуемся банковскими приложениями, покупаем валюту прямо перед поездкой или Новым годом.

Какие распространённые ошибки мы делаем и что нужно знать, чтобы не оставить лишних денег при обмене?

Мы делаем частые ошибки при купле-продаже валюты, прислушиваясь к неправильным советам и мифам, что менять деньги надо чуть ли не на растущую луну. Про луну, конечно, шутка. Но неправильные советы приводят к ошибкам, а ошибки — к потере денег.

Золотое правило инвестиционных консультантов: покупать валюту, когда курс упал, продавать — когда вырос. Из этого следует первая ошибка.

1. Мы покупаем валюту, когда курс растёт

Земля полнится слухами, угрозами новых санкций или скачка валют. Это приводит к тому, что мы бежим в обменники. На волне ажиотажа, когда все покупают тот же доллар, он растёт ещё сильнее. То же самое происходит перед новогодними праздниками.

И валюту мы покупаем по максимально высокому и невыгодному курсу. А когда ажиотаж спадает, валюта теряет в цене. Яркий пример — 2014 год: евро и доллар побили исторические максимумы, выросли до 100 и 80 рублей, и люди стояли в очереди в обменники.

Сегодня же в среднем — доллар 64,5 рубля, а евро — 72 рубля. Был ли смысл в лихорадочном обмене?

Что делать?

Менять рубли на «спокойном» рынке, когда курс ровный. А ещё лучше — когда снизился. Не покупать валюту перед Новым годом. Если отправляетесь на каникулы в поездку — купите валюту заранее.

Лучше всего как только запланировали отпуск. Например, если купили путёвки летом на зиму и запланировали потратить в поездке 1000 долларов, меняйте деньги после покупки.

Если курс пойдет в рост, вам может просто не хватить денег на покупку нужной суммы.

2. Мы меняем все сбережения сразу

За один заход покупать нужную сумму невыгодно: во-первых, если объем сбережений большой, это просто риск для собственного кошелка. Так вы рискуете остаться с минимумом рублёвых накоплений. Придётся на чём-то экономить или занимать, если понадобятся рубли.

3. Мы не сравниваем курсы в разных банках и меняем деньги в ближайшем

Разница в цене у нескольких банков в один день может составить 1 — 5 рублей. Поэтому идти в ближайший банк, чтобы поменять рубли, не сравнивая курсы в разных организациях, немного… Неразумно.

4. Мы не пользуемся мобильными приложениями

Как ни странно, курс валют в мобильном приложении вашего банка может быть выгоднее, чем в кассе.

5. Мы не учитываем разницу

Курс на бирже окажется выгодным, если вы меняете большую сумму, например, хотите купить 10 000 $. Разницу в курсах на бирже и в банке объясняет спрэд — это разница между ценой покупки и продажи, или скрытая комиссия.

Чем больше спрэд, тем меньше выгода курса. Например, разница между покупкой и продажей в кассе банка или мобильном приложении может быть в 1 — 3 рубля. А на той же Московской бирже — 1 — 1,5 копейки.

Получается, что вы теряете лишние деньги при обмене.

6. Мы не учитываем время обмена и день недели

Как и странно, это важно, так как на курс рубля влияет множество факторов. Это и цены на нефть, и события в мире, и налоговый период. Он приходится на 20-е числа каждого месяца, и российские компании в эти дни переводят валютный заработок в рубли, чтобы выплатить налоги. Российская валюта крепчает, спрос на неё вырастает.

https://www.youtube.com/watch?v=38i7TIHeYT0

В выходные доллар и евро дорожают, так как торги на Московской валютной бирже не ведутся. Но банки могут подстраховаться на случай, если в выходные произойдут какие-то независимые от биржи события. Например, в геополитическом фоне. Поэтому курс валюты вырастет.

Видео:От чего зависит курс валюты | Почему рубль дешевле доллараСкачать

Как банки устанавливают курс валют для покупки и продажи

Курсы валют – нестабильная величина, которая зависит одновременно от нескольких факторов. В первую очередь от устойчивости того государства, которое ее выпускает. А во вторую от спроса и предложения в мире или любом другом государстве. Но кроме этих есть и другие факторы.

Бробанк разобрался, как банки устанавливают курс валют, и какие виды курсов встречаются.

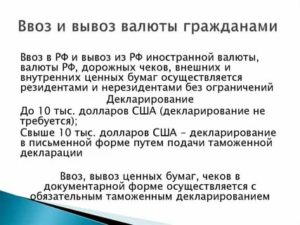

Официальный курс – это отношение национальной валюты страны к любой другой инвалюте. В РФ значение курсов инвалют устанавливает Центробанк. Банк России определяет официальный курс ежедневно по рабочим дням или ежемесячно.

Это регламентировано указанием №5097-У об установлении официальных курсов валют зарубежных государств по отношению к российскому рублю ЦБ РФ от 14.03.2019 года.

При этом Центробанк не обязан продавать или покупать определенные валюты по указанному курсу.

Список валют и действующий курс обмена публикуют на официальном сайте Центрального Банка РФ. Устанавливают курс для валют стран-соседей России, а также тех стран, с которыми у России крупный торговый оборот.

Подсчет и установка курса Центробанком России

Сделки купли-продажи валюты иностранных государств за российские рубли проходят на Межбанковских Валютных Биржах (МВБ). У этих бирж для проведения операций с оборотом дензнаков других стран за рубли РФ и расчетов по сделкам должна быть лицензия. Ее выдает Центральный Банк РФ.

Уполномоченные банковские учреждения могут участвовать в торгах. Они именуют единой торговой сессией (ЕТС) межбанковских валютных бирж. биржа в России, на которой проходят валютные торги – Московская межбанковская валютная биржа (ММВБ).

Центробанк РФ определяет правила установки официального курса валют внутри страны. На показатели курса влияют рыночные котировки, которые устанавливают исходя из спроса на валютном рынке и предложения.

Сначала определяют официальный курс американского доллара к российскому рублю.

Для определения этого курса существует специальный метод: курс равняется средневзвешенному уровню биржевых котировок в рамках ЕТС с расчетом «завтра» по состоянию на определенное время. Обычно это 15:00.

Центральный Банк РФ не устанавливает четкое время, когда должен определяться и меняться официальный курс. Поэтому время установки может быть разным.

Получается, что курс американской валюты – это средний биржевой курс купли-продажи доллара США, по которому заключали сделки с момента начала работы биржи до определенного момента.

Официальные курсы дензнаков других стран определяют относительно курса доллара США и котировок этих валют к доллару США на МВБ. То есть при определении курса юаня к рублю РФ Центробанк обращает внимание на курс китайской валюты к американской на международном рынке.

Утвержденные официальные курсы применяют:

- Для расчетов доходов и расходов государственного бюджета.

- Для расчетов органов госуправления с другими учреждениями и гражданами.

- В бухгалтерском учете.

Еще одна очевидная цель установления официального курса – определение примерной стоимости любой другой валюты для населения и юридических лиц Российской Федерации.

Паритет покупательской способности и кросс-курс

Деньги по сути такой же товар, который можно приобрести за нацвалюту любого другого государства по соответствующему курсу. За купленную валюту можно приобрести товар или услугу, которую выпускает другая страна, или где разрешены расчеты в этой инвалюте.

https://www.youtube.com/watch?v=eIpkoMnm-do

Валюты одних стран оценивают дороже, других – дешевле. Следовательно, отличается и объем продукции, которую можно приобрести за разные нацвалюты.

В связи с этим возникает такое понятие, как паритет покупательной способности (ППС). Это соотношение валют разных государств. Его устанавливают исходя из того, сколько можно оплатить товаров за каждую валюту. Поэтому так важно понимать, как банки рассчитывают курсы валют.

Кроме того банки используют кросс-курсы – это расчет курса одной валюты по отношению к другой через третью валюту. Кросс-курсом пользуются при обмене валюты одного государства на валюту другого государства. При этом если клиенту нужно поменять украинские гривны на китайские юани, он может выбирать, в каком банке ему выгоднее провести сделку.

Курс обмена для физлиц

В каждом отделении банка можно увидеть табло или стенд с курсами покупки-продажи валют. Они могут меняться по несколько раз в сутки. А могут оставаться неизменными несколько дней.

Курс покупки – это тот курс, по которому банк принимает у населения определенную валюту. Курс продажи – тот, по которому банк продает гражданам указанную валюту.

Покупают валюту всегда дешевле, чем продают. Потому что за счет этой разницы банк получает доход.

Чтобы не запутаться в том, какой курс использовать для расчетов, пользуйтесь простым правилом – по более низкому значению банк принимает валюту.

Если сдаете в обменник 100 евро, смотрите тот курс, которые меньше из двух указанных. Если покупаете 100 евро, банк посчитает операцию по курсу, который больше.

ЦБ РФ не вмешивается в политику банков при установлении курсов. Он также не регулирует применение официальных курсов валют и не регламентирует сферу их использования.

Кредитно-финансовые компании могут опираться только на общую рыночную ситуацию. Если банк установит курс продажи выше, чем у других, граждане не будут обращаться в это отделение. Поэтому у большинства банков цифры обмена приблизительно равные. Получается, что кредитно-финансовые организации устанавливают курс валют, опираясь в большей степени на рынок.

При формировании курса банки всегда учитывают спрос и предложение на какую-либо валюту. Если стоимость дензнаков иностранного государства падает, физические лица реагируют и сдают валюту. При этом курс покупки в банке снижается. И наоборот, повышение рыночного курса вызывает и рост курса продажи.

Курсы обмена для юрлиц

Курсы для юридических лиц чаще всего отличаются от тех курсов, по которым меняют инвалюту физические лица. Но их не размещают на стендах возле обменников, банков или касс. Они не видны для большинства незаинтересованных лиц. Процедура подсчета и установления курсов для юрлиц в целом подчиняется таким же правилам, как и для населения.

Иностранная валюта нужна компаниям для расчетов с зарубежными контрагентами. А также для оплаты командировочных расходов сотрудникам, выезжающим за рубеж.

Купить дензнаки другого государства в обменнике или кассе банка юридические лица не могут. Для них все операции по конвертации валюты проходят безналично.

При этом должны быть соблюдены определенное банковские процедуры и валютное законодательство РФ.

На определение курса, кроме всех вышеописанных причин, влияет валютная позиция кредитно-финансовой компании. Это отношение всех обязательств банка к требованиям в валюте иностранного государства.

Если у банка недостаток, к примеру, фунтов стерлингов, курс покупки на них в этом учреждении возрастает. Если у банка слишком много фунтов стерлингов, курс продажи установят ниже, чем у конкурентов. Таким образом компания сбалансирует свою валютную позицию.

Изменения курсов могут коснуться как физических, так и юридических лиц. Или только одну из категорий клиентов банка.

Разница между курсами продажи и покупки называется спредом. При определении курса валют банк будет стремиться увеличить спред. Таким способом компании удастся нарастить собственный доход от конвертации обменных операций.

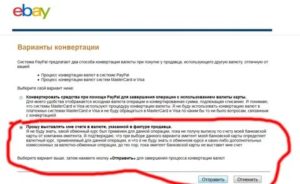

Конвертация

Курсы покупки и продажи касаются операций, которые совершают с наличкой. Если расчет безналичный, банк применяет курс конвертации. Конверсионные операции используют:

- Во время оплаты покупок за границей с помощью банковской карты, выпущенной в российских рублях. Стоимость товара или услуги будет обозначена в местной валюте, а при оплате банк автоматически произведет пересчет цены в рублях по действующему курсу конвертации.

- При отправке денежного перевода в валюте через отделение банка. Сотрудник банка отправит перевод в нужной валюте, а сумму возьмет в российских рублях.

Курсы конвертации устанавливают:

- согласно установленному курсу покупки или продажи инвалюты внутри банка;

- по официальному курсу ЦБ РФ, этот курс считается наиболее выгодным, но его используют не так часто;

- по курсу Банка России с фиксированной процентной ставкой, которую прописывают в договорах на обслуживание с клиентами.

При совершении покупок в магазинах за рубежом учитывайте одну важную особенность. Конвертация может фиксироваться в системе не в день оплаты по карте. Довольно часто платеж регистрируется в момент расчета между банками участниками сделки: зарубежным банком-эквайером и банком-эмитентом карты.

https://www.youtube.com/watch?v=FHpD4cAlmKc

С момента оплаты до момента проведения межбанковского расчета может пройти от пары часов до нескольких дней. За это время и курс покупки-продажи валюты, и курс конвертации может значительно измениться. Это значит, что и реальная стоимость приобретаемого товара или услуги тоже изменится в большую или меньшую сторону.

Смена курсов в обменных кассах

У физических лиц часто возникает вопрос, правомерно ли то, что банки меняют курс валют несколько раз в день. На этот вопрос дал ответ Евгений Ефремов, заместитель управляющего отделения по Ярославской области главного управления ЦБ РФ по ЦФО. Он отмечает, что Центральный Банк не вмешивается в то, как банки устанавливают курсы валют и кросс-курсы.

Также, по словам Евгения Ефремова, за банками остается право менять курс валют столько раз в день, сколько это необходимо. Но при этом каждое изменение курса нужно оформлять документально.

Для изменения курса валют или кросс-курса нужно распоряжение или приказ банка. Этот документ должен подписать руководитель или другое лицо, которое уполномочено изменять и устанавливать курсы валют. В документе обязательно указывать дату и точное время установки или изменения курса.

Также в доступном для граждан месте должен быть стенд с показателями курсов валют и кросс-курсов. Допускается указание не фактического значения кросс-курса, а порядок расчета. Кроме этого, банк может установить льготный курс за совершение крупных сделок и повышенный курс при приеме мелких купюр.

Источники:

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о.

начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет.

treskova@brobank.ru

Эта статья полезная?

🔍 Видео

Тинькофф Инвестиции. Покупка и продажа долларов. ПроблемыСкачать

Понятная экономика: валютный курсСкачать

#29 Покупка-продажа валюты.Финансовая грамотностьСкачать

Как выгодно обменять (купить / продать) доллары или другую валюту?Скачать

Где и как выгоднее покупать валюту? В обменнике, онлайн-банке или на бирже? Выгодный курс доллараСкачать

Покупка и продажа валюты на бирже (TOD / TOM). Биржа с нуляСкачать

РАБОТА, ЗА КОТОРУЮ ТЕБЯ ТОЧНО ПОСАДЯТ НА…Скачать

"Черный обнал" с дебетовых карт. Рассказ участника схемыСкачать

ОБНАЛ В РОССИИСкачать

КУПИЛ УКРАДЕННУЮ БАНКОВСКУЮ КАРТУ НА ТЕНЕВОМ РЫНКЕ. Зачем?Скачать

Все ценные бумаги понятным языком за 8 минутСкачать

Как из 5 000 руб. сделать 5 000 000 руб? Научу за 20 минут!Скачать

Ошибки при покупке валюты. Обменные спреды в банках.Скачать

Что такое облигации и как на них заработать? Купон по ОФЗ 422 рубля. Заработок на облигацияхСкачать

Что такое акции? Как купить акции? Инвестиции в акции для начинающих!Скачать

Когда и как выгодно покупать валюту?Скачать

Уоррен Баффет: Тебе нужно знать только эти 7 правил!Скачать