КБК — код бюджетной классификации. Его необходимо указывать при отправке денежных средств в государственный орган. В материале рассмотрим, что же из себя представляет этот шифр и как он формируется. Также разберем, что делать, если вы обнаружили ошибку в коде бюджетной классификации, и что вам в данном случае грозит.

После прочтения материала вы будете владеть информацией, что такое КБК и что с ним делать. Но от судебных тяжб эти знания вас не спасут. Налоговая инспекция найдет тысячи причин, чтобы взыскать с налогоплательщика штрафы, пени и неустойки. Если вы столкнулись с таким безобразием, советуем обратиться к юристу. Он поможет сохранить ваши деньги и решит проблемы с налоговыми органами.

Получи первичную консультацию от нескольких компаний бесплатно:

оформи заявку и система подберет подходящие компании!

По этой услуге подключено 21 компаний

Начать подбор в несколько кликов >

- Зачем нужен КБК?

- Структура КБК

- Как узнать КБК?

- Последствия неверного указания КБК

- Что такое КБК в реквизитах. КБК на 2020 год

- Как расшифровывается КБК

- Что такое КБК при оплате и для чего нужен

- Строение КБК

- КБК: расшифровка составляющих кода

- Как узнать код КБК?

- Почему меняются коды бюджетной классификации?

- Порядок действий предпринимателя при обнаружении ошибки в КБК

- Кбк на 2020 год: что такое код бюджетной классификации, список и расшифровка

- Расшифровка и для чего нужны КБК

- Актуальный перечень КБК на 2020 год

- Кбк в реквизитах: 20 важных цифр

- Из чего состоит КБК

- Где узнать и как применять

- Работа над ошибками

- Кбк на 2020 год: коды бюджетной классификации кбк на 2020 год (таблица)

- Кбк для налогов и взносов за прошлые периоды

- Что делать, если КБК указан с ошибкой

- Что такое КБК в реквизитах и где его взять?

- Полная расшифровка реквизитов КБК банковским учреждением

- Как узнать код о бюджетной классификации

- Что значит КБК?

- Как расшифровать КБК в банковских реквизитах?

- Торговый сбор реквизиты для оплаты КБК в реквизитах

- КБК в регионах

- 🎬 Видео

Зачем нужен КБК?

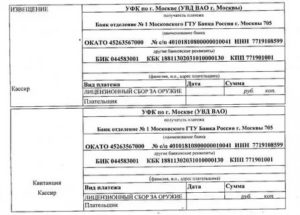

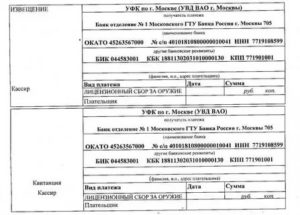

Денежные средства, которые мы платим государству, поступают изначально в управление федерального казначейства (УФК). Например, так происходит при оплате налогов, штрафов ГИБДД, различных госпошлин. На основании кода бюджетной классификации управление определяет назначение платежа и производит распределение средств.

С помощью КБК можно узнать, из какого субъекта РФ и подразделения перечислены денежные средства в бюджет. Таким образом государство контролирует поступление налогов и сборов. КБК помогает сравнивать динамику доходов и расходов за определенный период.

На основании этих данных формируется и выполняется муниципальный и федеральный бюджет.

Благодаря КБК собирается и обрабатывается статистическая информация о денежных потоках по отраслям экономики.

Кроме того, с помощью него можно отследить текущую ситуацию в государственной казне.

Структура КБК

Код бюджетной классификации состоит из 20-значного числа. Каждой группе цифр соответствует зашифрованное значение.

Первые три знака в КБК означают получателя платежа. Данный государственный орган несет ответственность за пополнение им той или иной части бюджета. Например, для налоговой службы это 182, для госавтоинспекции — 188.

С четвертой по одиннадцатую цифру в КБК можно определить вид поступления денежных средств, цель и статью прибыли. Например, доходы от предпринимательской деятельности за пользование природными ресурсами или безвозмездный доход за штраф.

Одиннадцатый и тринадцатый знак в КБК покажут уровень бюджета. Он может быть федеральным, региональным, городским, местным. Также распределяют бюджеты фондов, например ФСС (фонд социального страхования) и ПФР (пенсионный фонд России).

Позиции с 14 по 17 разделяют налоговые сборы от денежных средств, изъятые принудительно. Например, пени, проценты, взыскания, недоимки. Если деньги поступили добровольно, то указывается шифр налогового сбора.

Последние три цифры КБК определяют платежи с точки зрения их экономического вида. Например, если вы платите в бюджет за обучение, то указывается шифр за оказанные услуги, если вы решили пожертвовать денежные средства, то он будет определяться как безвозмездные поступления. Либо ставится число, обозначающее налог.

Приведем общий пример. Если вы хотите зарегистрировать автомобиль в ГИБДД Челябинской области, то КБК указывается следующий: 18810807141011000110. Расшифровывается он так:

- 188 — за поступление денег несет ответственность дорожная инспекция;

- 10807141 — пошлина за государственную регистрации транспортного средства;

- 01 — федеральный бюджет;

- 1000 — налоговый сбор;

- 110 — налог.

Конечно самому КБК вычислять не нужно. Как его узнать, разберем ниже.

Как узнать КБК?

Код бюджетной классификации не составляет государственную тайну. Поэтому узнать его можно легко несколькими способами:

- на сайте государственного органа, в который предназначается платеж;

- через справочно-правовую систему. Например, Консультант плюс, Гарант;

- при личном обращении в бюджетную организацию или казначейство;

- при перечислении денежных средств онлайн. Например, при переводе через Госуслуги КБК указывается автоматически;

- позвонив по телефону в государственную структуру, которой предназначается платеж или в УФК.

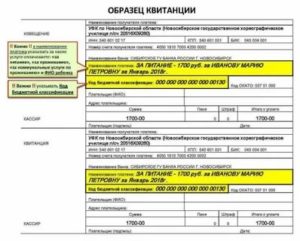

Как видите, узнать КБК легко. Главное — когда будете заполнять платежное поручение или квитанцию, правильно его укажите.

Последствия неверного указания КБК

Если КБК указан неправильно, платеж может быть некорректно распределен, а значит, до получателя он не дойдет. Соответственно, результат может быть таким же, как если бы деньги и вовсе не перечислялись.

https://www.youtube.com/watch?v=4SCxUkZBKnI

Разберем случай с ИФНС (инспекцией федеральной налоговой службы). Например, при оплате налога была допущена ошибка в коде бюджетной классификации. Если инспекция не увидит платеж, то она, помимо государственного сбора, выставит требование об уплате штрафа, а также пени за просрочку.

Чтобы исправить ситуацию и доказать, что сбор оплачен вовремя, необходимо подать в инспекцию заявление об обнаруженной ошибке в КБК. В этом же письме заявитель просит уточнить основания платежа. К заявлению прикладываются документы, подтверждающие уплату налога.

При необходимости инспектор службы проведет сверку уплаченных сборов и составит акт. После чего налоговый орган выносит решение об уточнении данного платежа и выдает его на руки заявителю. Датой исправления КБК считается дата обращения с заявлением об ошибке.

Таблица кодов КБК без уточнения разрядов 1-3 и 14-17

Видео:Что такое КБК?Скачать

Что такое КБК в реквизитах. КБК на 2020 год

Все доходы и расходы государственных бюджетов классифицируются по группам с присвоением идентифицирующего кода. Систематизация денежных потоков позволяет правильно формировать и исполнять бюджет, не делать ошибок в бюджетной отчетности. Что такое КБК в реквизитах, расшифровка КБК и другая полезная информация далее в статье.

Как расшифровывается КБК

Аббревиатура КБК означает код бюджетной классификации. Перечисление платежей на счета государственных структур непременно связано с этим реквизитом. Бюджетной классификации посвящена гл. 4 Бюджетного Кодекса РФ.

Код бюджетной классификации — это внутренне кодирование, которое необходимо государственному казначейству. Именно по этим кодам и происходит распределение поступивших средств по целевым назначениям.

Критерии присвоения КБК и их построение определяет Министерство финансов РФ в приказе №65н. Ежегодно в приказ вносятся изменения, добавляются новые коды, меняются старые. Ответственность за правильное применение реквизитов КБК лежит на плательщике. Рекомендуется периодически проверять актуальность кодов на текущий период. На всей территории России действуют единые реквизиты.

Что такое КБК при оплате и для чего нужен

КБК — обязательный реквизит перечисления платежей в бюджеты всех уровней. Перечисление осуществляется в банке при помощи платежных документов установленной формы. В платежном поручении по форме 0401060 для записи реквизита КБК предусмотрено специальное поле 104.

Значение реквизита КБК в платежном поручении — указать, в какой государственный орган направлен платеж, вид оплаты — налог, штраф, страховой взнос, пени и другие сведения. Без указания в платежном поручении КБК невозможно осуществить платеж в государственный бюджет.

При отсутствии в поле 104 комбинации цифр реквизита последует отказ оператора банка на проведение операции. КБК облегчает работу государственных органов по сбору и учету бюджетных платежей, помогает контролировать правильность перечислений, погашение задолженностей. Научившись читать шифр реквизита, можно узнать массу сведений о платеже и его назначении.

Для чего служат КБК:

- помогает контролировать денежный поток на государственном уровне;

- упорядочивает финансовую отчетность;

- помогает в составлении и реализации муниципального и федерального бюджета;

- формирует единую форму бюджетной финансовой информации;

- помогает сравнивать динамику доходов и расходов, когда это требуется;

- предоставляют информацию о реальной ситуации в государственной казне в настоящий момент.

Предпринимателям КБК необходимы, так как они в первую очередь заинтересованы в том, чтобы правильно оформлять государственные платежи. Особое внимание уделяется налогам и взносам во внебюджетные фонды.

Строение КБК

КБК представляет собой линейку последовательно расположенных 20 цифр. Каждая цифра реквизита имеет определенное значение. Зная расшифровку можно определить назначение платежа и адрес его поступления.

КБК: расшифровка составляющих кода

Первый блок цифр – административный. Под первыми тремя цифрами скрываются главные администраторы поступающих платежей. В их роли выступают государственные структуры, осуществляющие функции по сбору, распределению и контролю денежных средств:

- Пенсионный фонд РФ – зашифрован тремя знаками 392;

- Налоговая служба РФ – 182;

- Фонд социального страхования РФ — 393 и др.

Второй блок — вид доходов. Включает в себя знаки с 4 по 13. Помогает определить поступление по следующим показателям:

- 4-я от начала цифра шифрует вид доходов — «1» – доходы и «2» — безвозмездные платежи;

- назначение платежей можно узнать по 5 и 6 цифре в реквизите КБК:

- налог на доходы физических лиц присутствует как сочетание цифр 01;

- на социальные нужды – 02;

- налог на имущество – 06;

- государственная пошлина – 08;

- 7-я и 8-я цифры реквизита сообщают о статье дохода;

- 9-11 элемент кода соответствуют подстатье дохода;

- 12-13 знак свидетельствуют об уровне бюджета:

- федеральный – 01;

- региональный – 02;

- муниципальный – 03, 04, 05;

- Пенсионный фонд – 06;

- ФСС – 07;

Третий блок — программа, цифры с 14 по 17. Они шифруют программу, детализирующую платежи:

- налоги и сборы – 1000;

- пени — 2000;

- штрафы – 3000;

Четвертый блок — экономическая классификация. Последние три цифры с 18 по 20 означают экономический вид поступления дохода:

- 110 — налоговые;

- 120 — от собственности;

- 130 – оказание услуг;

- 150 — безвозмездные выплаты.

Следует внимательно относиться к вписыванию 20 цифр, в обратном случае платеж не дойдет до получателя.

Как узнать код КБК?

Узнать последовательность записи цифр нужного кода можно:

- в специальном справочнике;

- на сайте соответствующего государственного органа — ПФ, ФНС и др.;

- в налоговой инспекции;

- в приказе Министерства финансов РФ №65н.

Запись из 20 цифр требует предельной внимательности, поэтому не стоит на память заполнять нужные реквизиты платежа КБК.

https://www.youtube.com/watch?v=b8oAsN9sc8w

Ошибка в написании даже одной цифры уведет денежные средства в другую часть бюджета или оставит их как неопознанные платежи. В конечном счете могут возникнуть недоимки по обязательным государственным платежам и последуют штрафные санкции.

В случае совершения ошибки в написании реквизита нужно срочно принять меры по розыску неверно отправленного платежа. Затем написать заявление о возврате средств. Если в платежке перепутаны коды налогов, можно обратиться в налоговую службу с просьбой провести взаимозачет платежей.

Почему меняются коды бюджетной классификации?

Большинство предпринимателей негодуют, почему коды КБК так часто меняются и почему государство не установит единые коды раз и навсегда.

Напротив, Министерство финансов каждый год тем или иным образом меняет коды КБК. По причине того, что у предпринимателей и бухгалтеров не всегда есть возможность отслеживать изменения кодов, они вынуждены платить КБК пени. Для того, чтобы в отчетный период не сломать голову где взять актуальный код КБК, необходимо постоянно следить за изменениями.

Основные версии, почему меняются коды КБК:

- Выгодно иметь в бюджете «подвешенные» средства. Чем больше поступлений прошли по неверным кодам, тем больше окажется свободных денег. Пока выясняется, куда их перенаправить, можно воспользоваться этими средствами (в масштабах страны это крупные денежные суммы).

- Пополнение бюджета через начисление штрафов и пеней. Предприниматели отправляют платежи по уже недействующим КБК и получают штрафы.

- Несогласованность двух организаций: Минфина, который присваивает коды, и Минюста, утверждающего их.

- Изменения внутри государственных структур. Учитывая, что КБК напрямую связаны с государственным сектором, любые изменения в этой системе ведут к изменениям кодов.

Плательщикам было бы проще осуществлять выплаты, если бы кодированием платежа занимались сотрудники казначейства. Но на сегодняшний день ситуация такова, что этот труд возложен на плательщиков, и они никак не могут отказаться от кодирования, иначе будут платить штрафы.

Порядок действий предпринимателя при обнаружении ошибки в КБК

Если совершена ошибка, средства могут быть перечислены в бюджет, но не будут распределены по своему целевому предназначению. В таком случае, до выяснения ситуации, налоговая посчитает, что деньги вами не были внесены и насчитает недоимку. Если же средства были перечислены на другой счет, там образуется переплата.

Эта ситуация очень неприятна для добросовестных предпринимателей, которые просто перепутали код КБК. Вместо этого они заплатят штраф, недоимку и пени за просрочку платежа.

Рекомендуемые действия предпринимателя при обнаружении ошибки в КБК:

- Выяснить, что за ошибка произошла. Поступили средства в бюджет или нет, распределены ли они по своему целевому назначению и т.д.

- Подать в свое территориальное отделение налоговой инспекции заявление об обнаружении ошибки и просьбой разъяснить детали по совершенному платежу.

- К заявлению прилагаются платежные поручения.

- Проводится проверка уплаченных налогов. При необходимости, привлекается инспектор. Итоги проверки фиксируются в акте.

- Через несколько дней после заявления составляется решение с описанием деталей совершенного платежа и выдается заявителю.

Не стоит забывать, что ошибка в КБК по закону — это не основание для того, чтобы не считать платеж перечисленным. В платежном поручении есть дополнительная информация, в которой указывается назначение платежа и получателя средств. Если эта графа заполнена верно, поводов для беспокойства нет, штраф налоговая не выпишет. В противном случае, ее решение можно обжаловать в суде.

Итак, мы разобрались что такое КБК и почему эти коды настолько важны для предпринимателей. Достаточно следить за изменениями в кодах, чтобы в последствии не пришлось платить штрафы.

Популярные вопросы по статье ✅ Что такое КБК в платежке?

Значение реквизита КБК в платежном поручении — указать, в какой государственный орган направлен платеж, вид оплаты — налог, штраф, страховой взнос, пени и другие сведения.

✅ КБК: что это такое в реквизитах?

КБК — обязательный реквизит перечисления платежей в бюджеты всех уровней. Перечисление осуществляется в банке при помощи платежных документов установленной формы.

✅ Код бюджетной классификации: как узнать?

Узнать КБК (последовательность записи цифр нужного кода) можно:

- в специальном справочнике;

- на сайте соответствующего государственного органа — ПФ, ФНС и др.;

- в налоговой инспекции;

- в приказе Министерства финансов РФ №65н.

✅ Могут ли назначить штраф, если код КБК указан неверно?

Штраф назначается не за то, что код КБК указан неверно, а за то, что платеж не доставлен по назначению (отсутствует). Другими словами, пени начисляется за то, что обязательные налоги вовремя не уплачены.

Видео:Платеж по реквизитам в приложении сбербанк онлайнСкачать

Кбк на 2020 год: что такое код бюджетной классификации, список и расшифровка

— Организация бизнеса — Бухгалтерия — Коды бюджетной классификации (КБК) на 2020 год

Каждому бухгалтеру и предпринимателю необходимо знать, что такое КБК в реквизитах платежек, как узнать код бюджетной классификации и какими они являются на 2020 год.

Это — один из базовых аспектов налогового и бухгалтерского учета.

Действующее российское законодательство и нормативные документы позволяют быстро узнать КБК на 2020 год, а также за прошлые периоды, чтобы обеспечить отсутствие проблем с уплатой налогов и подачей всей необходимой отчетности.

Расшифровка и для чего нужны КБК

У аббревиатуры КБК есть крайне простая расшифровка — она значит «коды бюджетной классификации». Так в Российской Федерации с 1995 года предусматривается формирование специальных многоразрядных кодов, за счет которых группируются поступающие в Федеральный бюджет средства, в том числе и из выплат, осуществляемых за счет российских налогоплательщиков.

https://www.youtube.com/watch?v=JgpcNJqLr7k

С точки зрения законодательства, применение кодов бюджетной классификации в 2020 году регулируется широким перечнем документов. В частности, рассматривается их применение следующими нормативными актами:

- Статья 19 Бюджетного кодекса РФ. В данной статье рассматриваются базовые принципы формирования и использования кодов бюджетной классификации в РФ.

- Статья 165 Бюджетного кодекса РФ регламентирует, что ответственность за установление, контроль и обработку КБК в России несёт Министерство финансов РФ.

- Приказ Минфина России №85н от 06.06.2019 предусматривает принципы формирования КБК на 2020 год, которые состоят из 20 знаков.

Каждый код — это не просто случайно определяемый набор цифр.

Принципы определения кодов имеют достаточно строгую последовательность, которая при необходимости может быть расшифрована и самим плательщиком.

Так, первые три цифры кода обозначают администратора средств, поступающих в бюджет, цифры с четвертой по тринадцатую — используются для обозначения вида доходов бюджета, а с 14 по 20 — подвида.

КБК нужны в Российской Федерации для того, чтобы эффективно обеспечивать распределение средств, поступающих от налогоплательщиков между разными статьями государственного федерального бюджета.

Их использование упрощает перевод средств и их последующее перераспределение, снижая общий уровень нагрузки на бюджетную систему Российской Федерации.

Конечно, применение кодов увеличивает часть нагрузки на бухгалтерию и субъекты хозяйствования, но в целом, ознакомиться с актуальным перечнем КБК на 2020 год несложно — это может сделать каждый, так как все используемые коды находятся в открытом доступе.

Неправильное указание КБК в бухгалтерской отчетности практически не признается серьезной ошибкой, подлежащей штрафу. Однако, неточно указанный КБК на 2020 год может привести к тому, что придется подавать уточняющую отчетность. И в некоторых случаях фискальные органы могут все же принять решение о применении штрафных санкций к предприятию.

Актуальный перечень КБК на 2020 год

В целом, в 2020 году перечень КБК, несмотря на принятие нового приказа Минфина, практически не изменился. Актуальное состояние таблицы по основным налогам и страховым взносам выглядит следующим образом:

КБК для уплаты налогов для организаций и ИП на ОСН

| Наименование налога, сбора, платежа | КБК |

| Налог на прибыль организаций (кроме КГН), в том числе: | |

| — в федеральный бюджет (ставка — 3%) | 182 1 01 01011 01 1000 110 |

| — в региональный бюджет (ставка от 12,5% до 17%) | 182 1 01 01012 02 1000 110 |

| НДС | 182 1 03 01000 01 1000 110 |

| Налог на имущество: | |

| — по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) | 182 1 06 02010 02 1000 110 |

| — по имуществу, входящему в ЕСГС | 182 1 06 02020 02 1000 110 |

| НДФЛ (ИП «за себя») | 182 1 01 02020 01 1000 110 |

КБК для уплаты налогов для организаций и ИП на спецрежимах

| Наименование налога, сбора, платежа | КБК |

| Налог при УСН, когда применяется объект налогообложения: | |

| — «доходы» | 182 1 05 01011 01 1000 110 |

| — «доходы минус расходы» (налог, уплачиваемый в общем порядке, а также минимальный налог) | 182 1 05 01021 01 1000 110 |

| ЕНВД | 182 1 05 02010 02 1000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

КБК по страховым взносам

| Вид страхового взноса | КБК |

| Страховые взносы на ОПС | 182 1 02 02010 06 1010 160 |

| Страховые взносы на ВНиМ | 182 1 02 02090 07 1010 160 |

| Страховые взносы на ОМС | 182 1 02 02101 08 1013 160 |

| Страховые взносы на ОПС в фиксированном размере (в т.ч. 1%-ные взносы) | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОМС в фиксированном размере | 182 1 02 02103 08 1013 160 |

| Дополнительные страховые взносы на ОПС за работников, которые трудятся в условиях, дающих право на досрочную пенсию, в том числе: |

Видео:Что такое постоянный реквизит ИНН/КПП?Скачать

Кбк в реквизитах: 20 важных цифр

Трудно найти человека, который бы не видел длинного ряда цифр с пометкой КБК, но далеко не все знают, что они означают, где применяются и как их узнать.

Что такое КБК в реквизитах платежей? Расшифровывается аббревиатура КБК как «код бюджетной классификации». Он представляет собой набор цифр, необходимый для перевода средств в пользу государства.

По нему при перечислении платежа в бюджет определяется его назначение и происходит распределение средств.

Проще говоря, это закодированный путь, по которому деньги плательщика попадут в нужную ячейку бюджета.

https://www.youtube.com/watch?v=eOimqZmkp14

Коды утверждает Министерство финансов (нормативный акт — Приказ Минфина России от 01.07.2013 N 65н). В приказ регулярно вносятся изменения (например, только в 2017 году — 7 раз), информация об этом публикуется в официальном органе печати и на сайте министерства.

Все действующие КБК можно найти в указанном приказе. Это те цифры, которые нужно указать в квитанции о перечислении средств в пользу бюджета в соответствующей графе платежки.

Поэтому очень важно не совершить ошибок при указании кода и вносить в платежный документ правильные реквизиты — в противном случае деньги поступят «не по адресу», и придется проделать немало работы, чтобы эту ошибку исправить.

Что такое КБК простыми словами? Это реквизит, необходимый при перечислении в бюджет для правильного разнесения поступлений. КБК нужен не только предпринимателю или организации при заполнении платежного поручения, но и гражданам при оплате различных услуг и перечислении налогов.

Основные назначения платежей:

- налоги, сборы;

- государственные пошлины (в том числе плата за предоставляемую госорганами информацию, документы и копии);

- страховые взносы в государственные и негосударственные фонды;

- платежи за пользование недрами, добычу полезных ископаемых;

- штраф, пеня и т.д.

И этот список не полный. Например, при оплате услуг детских садов, учреждений Минздрава также пригодится свой КБК.

Вот так выглядит реквизит КБК при оплате штрафа за нарушение правил дорожного движения.

Из чего состоит КБК

Такой реквизит как код КБК состоит из 20 цифр, которые сформированы не произвольно, каждая группа содержит определенную информацию:

- первые три цифры — административная, и она определяет получателя, обозначает счет, на котором аккумулируются средства по данному виду платежей;

- следующие десять цифр — это доходная группа, необходимая для определения вида дохода, группы, куда направляется оплата;

- еще четыре знака — это программная группа, она дополнительно детализирует назначение операции (налоги, например, это комбинация 1000);

- и оставшиеся три знака — классифицирующая группа, обозначающая сферу хозяйственно-экономической деятельности: так, 160 — социальные поступления.

Структура показателя всегда остается неизменной, поправки вносятся только в цифры.

Основные группы цифр, указывающие на адресата и характер платежа:

- первые три цифры: ПФР — 392, ФНС — 182, ФСС — 393;

- четвертая от начала цифра: 1 — доходы, 2 — безвозмездные платежи;

- 5 и 6 цифры обозначают: 01 — НДФЛ, 06 — налог на имущество, 08 — государственная пошлины;

- 12 и 13 цифра говорят о том, в какой бюджет вносятся деньги: 01 — федеральный, 02 — региональный, 03, 04, 04 — муниципальный, 06 — ПФР, 07 — ФСС;

- с 14 по 17 числа детализируют платеж по следующему основанию: 1000 — налоги и сборы, 2000 — пени, 3000 — штрафы;

- с 18 по 20 три числа обозначают вид дохода бюджета: 110 — налоги, 130 — оплата за оказанные услуги, 150 — безвозмездные поступления.

Где узнать и как применять

КБК на зависит от региона, этот реквизит единый для всей страны. Значения КБК можно взять в приказе Минфина РФ, который был упомянут ранее. Для указания кода в квитанции предусмотрено специальное поле — 104.

Узнать информацию для реквизитов можно в специальном справочном разделе нашего портала, который так и называется — Коды бюджетной классификации (КБК) 2020.

Наиболее востребованные КБК:

КБК можно узнать также в налоговой, в специальных справочниках — ежегодных изданиях актуальных данных, в Сбербанке или коммерческом банке, на многих сервисах они заполняются автоматически.

Работа над ошибками

Что такое КБК для сотрудников госорганов, куда поступают средства? Это важный реквизит, указатель, куда зачислить деньги. Таким образом, от правильности заполнения квитанции зависит, насколько быстро будут перечислены средства.

При неправильном указании КБК в реквизитах деньги чаще всего возвращаются на счет отправителя, но могут и попасть в невыясненные платежи, быть зачислены на неправильный счет.

Если нет желания разбираться с госорганами и писать прошения о возврате средств, при заполнении платежных документов реквизиты надо проверять особенно тщательно.

https://www.youtube.com/watch?v=FKZS03Q3sFg

Наиболее распространенные ошибки:

- указание неверного КБК, применимого для другого платежа;

- ошибка в одной или нескольких цифрах КБК.

Для отнесения средств по нужному адресу необходимо написать заявление на имя ИФНС РФ и указать правильные реквизиты, актуальные КБК. Чаще всего налоговая принимает положительное решение и удовлетворяет просьбу заявителя, при этом датой оплаты повинности считается дата изначального внесения средств.

Видео:Как узнать реквизиты карты в Сбербанк ОнлайнСкачать

Кбк на 2020 год: коды бюджетной классификации кбк на 2020 год (таблица)

Шпаргалка по применению кодов бюджетной классификации

Коды бюджетной классификации (КБК) введены для того, чтобы упорядочить поступление денег в бюджет и их расходование. При помощи этих кодов происходит группировка бюджетных средств, в том числе налогов и страховых взносов.

Например, все поступления налога на доходы физических лиц подразделяются на группы: НДФЛ, начисленный налоговыми агентами; НДФЛ, начисленный предпринимателями и прочими «частниками»; НДФЛ в виде фиксированных авансовых платежей с доходов нерезидентов и проч.

И для каждой из названных групп предусмотрен отдельный код бюджетной классификации.

Прежде всего КБК необходимо указывать в платежных поручениях при перечислении налогов, сборов, пеней и штрафов. В действующей форме платежки, приведенной в приложении 3 к Положению Банка России от 19.06.

12 № 383-П, для КБК предназначено поле 104 (подробнее о заполнении платежного поручения читайте в статье «Инструкция по заполнению платежек при уплате налогов, пеней, штрафов, а также взносов во внебюджетные фонды»). Отметим, что в платежном поручении можно указать только один код бюджетной классификации.

Если предстоит сделать платежи, относящиеся к двум, трем и более КБК, придется оформить две, три и более платежки.

Кроме того, КБК следует указывать в некоторых налоговых декларациях: по налогу на прибыль, по НДС, по транспортному налогу, а также в расчете по страховым взносам. Это позволяет инспекторам зафиксировать на лицевом счете налогоплательщика задолженность по платежу с тем или иным КБК. Как только от данного налогоплательщика поступит сумма, отмеченная этим КБК, задолженность будет погашена.

Читать дальше

Согласно Порядку формирования и применения кодов бюджетной классификации Российской Федерации (утв. приказом Минфина от 06.06.19 № 85н) каждый КБК состоит из 20-ти цифр (их называют разрядами).

Первые три разряда — это код главного администратора доходов бюджета. Для налоговых платежей, страховых взносов (кроме взносов «на травматизм») и госпошлин, данный код принимает значение «182», для платежей в ФСС «на травматизм» — «393».

Четвертый, пятый и шестой разряды показывают группу доходов. Для налога на прибыль и НДФЛ — это «101», для страховых взносов — «102», для НДС и акцизов — «103», для налога на имущество, транспортного и земельного налогов — «106», для единых налогов при «упрощенке», ЕНВД и ЕСХН — «105», для госпошлины — «108».

Разряды с седьмого по одиннадцатый используются для детализации внутри каждой группы доходов.

Двенадцатый и тринадцатый разряды показывают, в какой бюджет поступят деньги. Если указано «01», то средства предназначены для федерального бюджета, если «02», то для регионального. Значения «06», «07» и «08» означают бюджеты ПФР, ФСС и ФОМС соответственно. Значения «03», «04» и «05» отведены для муниципальных бюджетов

Разряды с четырнадцатого по семнадцатый показывают, что именно перечисляет налогоплательщик или страхователь: основной платеж по налогу или взносу, пени, штрафы или проценты. Для налогов и некоторых видов взносов в случае основного платежа указывают «1000», в случае пеней — «2100», в случае штрафов — «3000» и в случае процентов — «2200».

Восемнадцатый, девятнадцатый и двадцатый разряды принимают следующие значения: при уплате налогов и госпошлины это «110», при уплате страховых взносов — «160», при перечислении платежей за пользование недрами или природными ресурсами — «120».

Кбк для налогов и взносов за прошлые периоды

Министерство финансов периодически вносит изменения в перечень действующих КБК. В частности, в 2016 году обновились коды, относящиеся к страховым взносам, пеням и процентам (см. «Как с 2016 года изменятся КБК для уплаты страховых взносов»).

Бухгалтеру следует помнить одно важное правило: как только появляются новые значения КБК, прежние значения становятся недействующими, и применять их нельзя.

Перечисляя налог или взнос за прошлый период, в платежке надо указать код бюджетной классификации, который актуален сейчас, а не в прошлом периоде.

Именно поэтому для заполнения платежек лучше пользоваться веб-сервисом, где все необходимые обновления устанавливаются автоматически, без участия пользователя и вероятность допустить ошибку ничтожно мала.

https://www.youtube.com/watch?v=W4ZkMrGlYiQ

К слову, для некоторых налогов предусмотрен отдельный действующий КБК для платежей за прошлые периоды. В качестве примера можно привести единый налог на вмененный доход. Существует актуальный код, который необходимо указать в случае, когда в 2019 году «вмененщик» перечисляет ЕНВД за периоды, истекшие до 1 января 2011 года. Аналогичные коды введены для УСН и единого сельхозналога.

Если же специальный КБК для платежей за прошлые периоды не предусмотрен, то актуальный код действует в отношении всех перечислений независимо от периода. Это относится, в числе прочего, к налогу на прибыль, НДС, НДФЛ и страховым взносам.

Точно так же обстоит дело с кодами, которые необходимо указывать в уточненных декларациях за прошлые периоды.

Если налогоплательщик в 2019 году подает «уточненку» за 2018 год или более ранние периоды, он должен проставить КБК, действующий в 2019 году.

В противном случае получится, что на лицевом счете задолженность значится по устаревшему коду, а платеж поступил по актуальному коду. В результате задолженность останется непогашенной.

При заполнении платежек или деклараций в веб-сервисе бухгалтеру или предпринимателю не придется отслеживать все эти тонкости. При указании вида налога, периода платежа и статуса декларации сервис просто не даст указать неверные значения.

Что делать, если КБК указан с ошибкой

В теории неверно указанный в платежке код бюджетной классификации (равно как и устаревший КБК) не означает, что налог или взнос не уплачен. Это прямо следует из статьи 45 НК РФ. Но на практике инспекция и казначейство не в состоянии быстро разобраться, как отразить ошибочный платеж на лицевом счете. И до тех пор, пока платеж не будет зачтен, за налогоплательщиком останется недоимка.

Чтобы исправить ситуацию, лучше подать в ИФНС заявление на уточнение платежа, приложив к нему платежное заявление с отметкой банка.

Получив эти документы, налоговики, скорее всего, проведут сверку с бюджетом.

По ее итогам ревизоры зачислят сумму с неверным КБК в счет погашения недоимки (подробнее об уточнении платежа читайте в статье «Что делать, если в платежке на уплату налогов допущена ошибка»).

Если ошибка допущена при заполнении декларации, то достаточно подать «уточненку» с правильным КБК, и инцидент будет исчерпан.

Елена Маврицкая, ведущий эксперт «Бухгалтерии Онлайн».

Видео:Коды бюджетной классификации (КБК)Скачать

Что такое КБК в реквизитах и где его взять?

Многие граждане задумываются: для чего создана единая система КБК, где применяется, где взять реквизиты. В нашей статье мы сегодня постараемся ответить на такие интересующие и часто задаваемые вопросы:

- КБК что это?

- Расшифровка реквизитов КБК на банковских отделениях.

- Где узнать нужный код.

Статья предназначена для людей, которые не знают: как расшифровывается аббревиатура КБК в реквизитах, где находится, что обозначают указанные цифры. Данное значение фигурирует в области финансов, налогообложений. На самом деле разобраться с кодами не сложно, стоит только попробовать, либо обратится в кассу к менеджеру любого банка.

Аббревиатура КБК – код бюджетной классификации. Каждая цифра в коде имеет свою последовательность, несет в себе информацию о назначении вашего платежа, а также о получателе.

Каждый плательщик непременно должен знать об актуальности КБК. Реквизиты КБК – специальные кодовые символы для бюджетной классификации используются для перевода/оплаты финансов для государства, а также для правильного распределения денежных капиталов.

Налогоплательщик заполняет квитанцию по оплате налогов, штрафов, взносов по страхованию, имущества, несчастного случая, за обучение в любом государственном вузе, а также иные платежи должен обаятельно указать этот код.

https://www.youtube.com/watch?v=GvWQgp0sl0M

Предназначенные шифры для уплат формирует, создает Министерство финансов страны. В случае малейших изменений, на сайте Минфина можно найти нужные приказы, справочник, где содержатся КДК.

Главные назначения КБК:

- Платеж штрафов в ГАИ, выплата принесенных ущербов, включая Министерство Внутренних Дел, спецслужб и прочих служащих.

- Страховые взносы работников учреждений, офисов, а также любых инстанций.

- Пенсионные сборы.

- Единый налог.

- Налогообложение физических лиц – индивидуальных (частных) предпринимателей.

- Разнообразные налоги: дороги, товары разного назначения, транспорт, доходы, выплату пенсий, земля, экологический, акцизный и множество других налогов.

- Государственная пошлина при смене/получении личных документов: паспорта, идентификационного кода, свидетельства о рождении и т.д., также входит судебный сбор.

- Налог за добывание и пользование минеральных, органических образований, нефти, газа, ценных камней, угля, метала.

- Оплата коммерческого назначения для детского сада, школы, других учебных заведений.

- Можно перечислить личные средства на благотворительные фонды для помощи нуждающимся.

Можно дополнять список многим, надеемся, что пару выше перечисленных примеров смогли сложить общее воображение, куда и зачем применяется реквизиты КБК.

Полная расшифровка реквизитов КБК банковским учреждением

Код КБК на реквизите состоит с двадцати символов – цифр, которые в свою очередь поделятся на несколько информационных блоков:

- Программный. В блоке находится лишь четыре цифры, например, налоговые сборы имеют код «1000».

- Доход. Заключается в наличии пару подгрупп, которые распределяются какой вид дохода, правильное размещение оплаты.

- Административный. Складывается с трех цифровых значений, определяя нужного адресата на поступление денежных переводов.

- Классифицирующий. Определяется сфера деятельности, к примеру, социальные поступления – 160, налог – 110.

Обратите внимание на следующую деталь: при обычном перечислении финансов в любом банке страны обязательно указывайте назначение КБК получателю, при оплате именно банковскому учреждению обозначается бюджетный классификатор.

Неправильное заполнение реквизитов на квитанции, незаполненные документы про отправку средств приведут к тому, что финансы не будут отправлены. Опытный работник банка отдаст вам документацию для исправления ошибки, устранения недочетов.

В противном случае они зависнут, и отправятся в раздел невыясненных. Не нужно расстраиваться, если положили деньги не на тот счет – Вам нужно обратиться в организацию с заявлением для исправления созданной ошибки. Российская Федерация создала единую базу по КБК реквизитам.

Воспользоваться специальными кодами можно, не прилагая особых усилий, по всей территории страны. Для идентификации нужного города нужно воспользоваться ОКТМО, который указывается в платежке.

Как узнать код о бюджетной классификации

На сайте Минфина нашей страны есть файл, который называется «Специальный справочник КБУ». Он утвержден в 2013 году по приказу под номером 65.

Здесь имеются все действующие коды всех городов России: можно узнать всю нужную конфигурацию определенного вида платежа. Для актуальности платежа посмотрите в справочник, поскольку в 2014 и 2015 годах наше правительство внесло коррективы.

Что значит КБК?

КБК в реквизитах (где его взять подскажет эта статья) — это коды бюджетной классификации, нужны при оплате средств для государства. А точнее, чтобы определить принадлежность любого платежа в бюджет для их правильного распределения.

Плательщик должен указывать данные коды при заполнении квитанции для перечисления: страховых взносов, средств для налога, а также оплачивая штраф, взнос за учебу, к примеру, в МГУ им.

Ломоносова, МАДИ, МГУПС(МИИТ) или другой университет, совершая любой другой платеж.

https://www.youtube.com/watch?v=Y9DpdpnQi8U

Эти коды учреждает российский Минфин, при их изменении официальный сайт министерства публикует соответствующий приказ. Действующие коды содержит «Специальный справочник КДК».

Основные направления КБК:

- Налоги (транспортный, на товары, имущество, НДС, НДФЛ, налог на прибыль, другие проплаты вИФНС от людей, ООО, ОАО, других организаций);

- Упрощенная система налогообложения для ИП, различных организаций;

- Единый налог на вмененный доход;

- Госпошлины, сюда необходимо перечислять средства для замены паспорта, на копию устава, оплатить пошлину по решению арбитражного суда, также сюда платится любая другая госпошлина;

- Страховые взносы, по этому направлению идет перечисление страховых взносов за любого работника в

- Пенсионный фонд, а также различных платежей в ФОМС, ФСС;

- Штрафов, возмещение ущерба — оплата штрафов от ГИБДД, остальных служб МВД и других ведомств, включая тех санкций, что наложили судебные приставы;

- Полезные ископаемые, сюда платит каждая организация добывающая газ, нефть и даже воду, включая Газпром,

- Трансгаз;

- Пользование недрами — назначение направления, это проплата средств за аренду недр на территории России.

Но на этом списке возможности использования КБК в реквизитах не исчерпываются, при желании можно заплатить за услуги детского сада, за телефон в Ростелеком, в Росреестр за срочную выписку из ЕГРП, за услуги учреждений Минздрава, уплатить в управление Росприроднадзора, получит перечисления школа искусств, таможня, где занимается ребенок и даже можно перечислить средства на благотворительность.

Как расшифровать КБК в банковских реквизитах?

Любой КБК в реквизитах, где его взять задает себе вопрос каждый, состоит из 20 цифр, они делятся на информационные блоки:

- административный — состоит из 3 цифр, они определяют получателя, кому поступят деньги в управление;

- доходный — состоит из нескольких подгрупп, определяет вид дохода, группу, куда будет размещена оплата;

- программный — 4 знака этого блока детализируют перечисление, к примеру, налоги имеют код «1000»;

- классифицирующий — значением из 3 цифр выполняется классификация сферы деятельности, например, «110», это налоги, 160 — различные социальные поступления.

Когда выполняется заполнение квитанции нужно помнить о такой тонкости — если человек просто перечисляет средства пользуясь услугой Сбербанка, другого банка РФ, то указывается значение КБК организации-получателя, если платеж предназначен самому Сбербанку, тогда нужно указывать его бюджетный классификатор.

В случае неправильного заполнения квитанции для уплаты, деньги до получателя не дойдут, также произойдет, если строки документа, предназначенные для данного кода оставить незаполненными. В лучшем случае оператор кассы вернет счета дав указание устранить недочет.

В других случаях деньги могут быть зачислены для получения не той организацией или зачислятся получателем в раздел «невыясненные».

Их можно будет вернуть, например, если это налог, то налоговая инспекция после заявления исправит ошибку, но, если срок уплаты налога пройдет, тогда эта неприятность не освободит от уплаты штрафа, также будет насчитана пеня.

Торговый сбор реквизиты для оплаты КБК в реквизитах

Чтобы заплатить торговый сбор на территории городов федерального значения сбор введите код: 182 1 05 05010 02 1000 110

Идентификация города происходит по ОКТМО (бывший ОКАТО), который также нужно указать в платежном поручении.

КБК в регионах

Россия имеет единую систему КБК в реквизитах (где взять, подскажет данная статья) по всей стране, поэтому не составит труда воспользоваться кодами во всех регионах: по Санкт-Петербургу, по Владимирской, по Ленинградской, по Челябинской, по Ростовской, по Нижегородской, по Новосибирской, по Рязанской, по Белгородской, по Свердловской, по Ярославской, по Липецкой, по Московской, по Самарской, по Тюменской области, а также по Красноярскому, по Краснодарскому краю и даже по Ленинскому району, в Гольяново (Москва).

КБК в реквизитах, где взять некоторые задаются вопросом, уже давно стал нормой жизни в разных городах, таких как: Казань, Псков, Нижний Новгород, Краснодар, Ставрополь, Гатчина, Сергиев Посад, Коломна, Набережные Челны, Тюмень, Рязань, Орск,Туймазы, СПБ, Ярославль, Верх-Исетского района Екатеринбурга, районных центрах Кировской, Ульяновской областей, а также в Рыбинске. Пользуются КБК и Черемушки, как в Москве, так и все спальные Черёмушки по всей стране.

Бесплатная консультация юриста по телефону: (6 4,17 из 5)

Загрузка… 2016-02-24

🎬 Видео

Как узнать реквизиты карты Сбербанка? Ищем реквизиты в приложении Сбербанк ОнлайнСкачать

Если заплатили по старым КБК (ИП/РФ)Скачать

ОШИБКА В КБКСкачать

Коды бюджетной классификации (КБК) на 2021 годСкачать

Как осуществить перекидку переплаты по налогам с одного КБК на другой?Скачать

КАК УЗНАТЬ КОД ОКТМОСкачать

Как найти реквизиты для оплаты налога УСН 6Скачать

РЕКВИЗИТЫ ДЛЯ ОПЛАТЫ ПАТЕНТА! Почему в квитанции Тульская область? ЕДИНЫЙ НАЛОГОВЫЙ СЧЕТСкачать

Ошибка в «платежке» на уплату налога, цена контракта, неверно указанный КБКСкачать

Квитанции ЖКХ разборСкачать

Урок 1. За 5 минут реквизиты документа. Учет для начинающих.Скачать

Новые реквизиты для уплаты налогов и взносов с 2021 года. Образец платежного поручения с 2021 гСкачать

Что такое реквизитСкачать

ПОПРАВКИ-2021 ДЛЯ БЮДЖЕТНИКОВ: Про КБК и КВРСкачать

Как Оплатить по Реквизитам через Сбербанк ОнлайнСкачать