Разбираемся в видах платежных карт: в чем отличие дебетовой карты от кредитной, международной от локальной, экспресс-карты от классической, для чего нужны предоплаченные карты и кому подойдет овердрафт.

- Какие бывают платежные карты?

- Международные

- Локальные

- По типу операций:

- Дебетовые

- Дебетовые карты с овердрафтом

- Кредитные

- Предоплаченная карта

- По времени оформления:

- Банковские платежные карты

- Суть понятия и принцип работы

- Основные виды

- Дебетовая карта

- Кредитная карта

- Предоплаченная карта

- Овердрафтная карта

- Немного подробнее об остальных разновидностях

- Банковские карты – виды, применение, выбор

- Основные виды банковских карт

- Дебетовые карты

- Карты с овердрафтом

- Кредитные карты

- Предоплаченные карты

- Деление карт по территории использования

- Деление карт по платежным системам

- Деление карт по уровню престижа

- Выводы

- Виды банковских карт: особенности и характеристики

- С овердрафтом

- Виды по платёжным системам

- Виды по престижности

- Виды по территориальности использования

- Заключение / Выводы

- 📽️ Видео

Какие бывают платежные карты?

Официальной классификации платежных карт нет, но можно разграничить их на три группы:

- По типу платежной системы.

- По типу операций, которые можно совершать.

- По времени оформления карты.

Международные

Международные платежные системы объединяют банки-участники разных стран — соответственно, такими картами можно расплачиваться за рубежом.

Карта может быть привязана к одному или нескольким счетам в банке. Счета могут быть в рублях, долларах или евро, что особенно актуально для путешествий за границей.

Существуют также кобейджинговые карты, которые объединяют, как правило, две платежные системы.

Локальные

Тут все просто: это карты, которые работают в пределах одной страны.

По типу операций:

- Дебетовые карты.

- Карты с овердрафтом.

- Кредитные карты.

- Предоплаченные карты.

Дебетовые

Самое главное отличие дебетовой карты от кредитной: дебетовая карта дает доступ к деньгам, которые есть на вашем счете. Любые операции (безналичная оплата, снятие наличных) возможны только в пределах остатка на вашем счете.

Существуют и так называемые виртуальные карты. Они действуют на специфической территории — исключительно для оплаты покупок в интернете. С их помощью нельзя рассчитаться в супермаркете или снять наличные в банкомате, потому что самой карты физически не существует — есть только необходимые для платежа данные.

Рассчитываясь в интернете виртуальной картой, вы не раскрываете реквизиты основной карты, что делает онлайн-платежи безопаснее. Виртуальные карты могут быть одноразовыми и многоразовыми, с лимитом или без.

Пример. Вы хотите купить телефон за 15 000 рублей, но не хотите использовать основную карту, потому что, например, опасаетесь мошенников. Тогда вы оформляете виртуальную карту, устанавливаете лимит в 15 000 рублей и оплачиваете покупку. Лимит израсходован — больше воспользоваться такой картой нельзя, пока вы не пополните счет.

Зарплатные карты, на которые работодатель перечисляет сотрудникам деньги, обычно дебетовые. Но бывает, что банк предлагает оформить так называемый овердрафт.

Дебетовые карты с овердрафтом

Слово overdraft с английского переводится как «перерасход, перебор». Овердрафт — по сути тот же кредит, разница в условиях его получения. Обычно банки предоставляют овердрафт своим надежным клиентам, на счет которых регулярно поступают деньги (например, зарплата).

Вам не придется оформлять отдельную кредитную карту — к вашей дебетовой карте добавится возможность получения денег банка в кредит (размер овердрафта определяет банк), которые вы сможете потратить, а потом вернуть. Однако проценты за использование овердрафта обычно выше, чем за обычный кредит.

Уходить в «перерасход» регулярно, не укладываясь в грейс-период (льготный период уплаты процентов по кредиту, когда проценты не начисляются или начисляются в размере, который ниже базовой ставки), крайне невыгодно.

Подробнее читайте в материале:Как выбрать дебетовую карту?

Кредитные

Кредитная карта, в отличие от дебетовой, дает доступ не к вашим деньгам, а к деньгам банка. Вы занимаете у банка деньги, и за это придется платить. Нужно тщательно изучить условия предоставления кредита, чтобы использовать карту с максимальной выгодой для себя.

Изучите, как начисляются проценты, есть ли грейс-период и сколько он продолжается, нужно ли платить за годовое обслуживание кредитной карты, какой размер процента за снятие наличных.

Кредитными картами выгоднее расплачиваться, а не снимать наличные в банкомате — по условиям большинства банков за снятие наличных придется заплатить.

Подробнее читайте в материале:Как выбрать кредитную карту?

И помните, что кредитные программы банков — не благотворительность и не легкий способ получить деньги.

И кредитная карта, и овердрафт могут быть вам удобны, но ими нужно пользоваться с умом: оценить свои возможности, посчитать расходы по кредиту (может, вам будет выгоднее накопить, а не занимать?), тщательно прочитать условия договора и не допускать просрочек, чтобы избежать неожиданных неприятностей.

Предоплаченная карта

Предоплаченная карта — по сути «электронный кошелек», в который можно положить определенную сумму денег. Банк выдает предоплаченную карту клиенту, но банковский счет при этом не открывает. Клиент пополняет карту и может ей пользоваться.

Предоплаченная карта может быть именной или неименной — от этого зависит остаток на карте. Как правило, на неименных картах банки устанавливают небольшой лимит (не более 15 000 рублей), зато их можно получить, не предъявляя паспорт, и подарить кому-нибудь.

На именных картах лимит обычно больше.

https://www.youtube.com/watch?v=XI9Nleg0sqA

Такие карты удобны тем, что выпускаются мгновенно. Но у них есть и минусы: деньги, которые вы внесете на карту, не подлежат обязательному страхованию по закону о страховании вкладов. Получить кредит на такую карту тоже не получится — на предоплаченной карте могут храниться только деньги клиента.

Предоплаченные карты выпускают исключительно банки — не стоит путать предоплаченные карты с подарочными или бонусными. Многие компании выпускают подарочные карты с определенной суммой денег.

Например, вы можете купить в магазине с товарами для детей карту с номиналом 5000 рублей и подарить ее молодым родителям. Тем останется прийти в магазин и выбрать товары на эту сумму.

А если подарить им предоплаченную карту банка, они смогут потратить деньги не только в детском магазине, а где угодно. В таком случае предоплаченная карта будет более презентабельной заменой привычного конверта с деньгами.

Выбирая предоплаченную карту, внимательно изучайте договор — в ряде банков может быть предусмотрена комиссия или плата за активацию.

По времени оформления:

- Экспресс-карты (моментальные).

- Классические.

Обычно классические кредитные и дебетовые карты оформляют в течение 2–5 рабочих дней.

Но если вам нужно получить карту срочно, имейте в виду, что у многих банков есть и такая опция.

И дебетовую, и кредитную карту можно оформить моментально и просто — у банков есть разные программы, услуга может быть платной.

Многие банки предлагают неименные моментальные карты — как дебетовые, так и кредитные — которые выдаются буквально через 10 минут после обращения. Но помните, что круг возможностей неименных карт ограничен. Например, на кредитных экспресс-картах очень низкий денежный лимит и высокий процент за пользование.

Видео:Виды банковских картСкачать

Банковские платежные карты

С каждым днём расчёты с использованием пластиковых карт становятся более популярными. Это очень удобно, т. к. не нужно носить с собой крупную сумму наличных, ведь все необходимые средства находятся на одной карточке. С её помощью можно расплачиваться в любых торговых точках, ресторанах, интернет-магазинах, а также погашать кредиты, платить за коммунальные услуги и многое другое.

Сегодня банки предлагают огромный ассортимент пластиковых карт, а их держателям предоставляются широкие возможности и множество различных сервисов. Исходя из своих пожеланий и предложений банков, каждый клиент может подобрать для себя любой вид банковской карты: дебетовую, кредитную, овердрафтную и т. д.

Суть понятия и принцип работы

Банковская карта является удобным и незаменимым платёжным инструментом для совершения безналичных расчётов между физическими и юридическими лицами.

По сути, это всего лишь кусок пластика, и лишь возможность привязки к уже существующему банковскому счёту клиента позволяет при помощи карточки распоряжаться денежными средствами. Любую карточку можно привязать к одному или нескольким банковским счетам, оплачивать товары или услуги или использовать для снятия наличных.

Банк, который выпустил пластиковую карту, называют эмитентом. Он же является её собственником, а клиент, открывший счёт в банке и оформивший по нему карточку – её держателем.

Держатель карты имеет круглосуточный доступ к своему банковскому счёту, и поэтому в любой момент может использовать находящиеся на нём денежные средства, тратить их на что угодно и где угодно.

Расчёты банковскими пластиковыми картами осуществляются во многих торговых точках, оборудованных торговыми терминалами соответствующей платёжной системы.

На первый взгляд может показаться, что тут всё просто – терминал считывает карточку, а затем деньги списываются со счёта. Но, на самом деле это очень сложный процесс.

https://www.youtube.com/watch?v=3EoKszzGgJs

Принцип работы системы безналичных расчётов заключается в следующем:

- Продавец принимает пластиковую карточку от покупателя и вставляет её в терминал. Во время оплаты терминал проверяет её подлинность и наличие денег на счёте.

- Банк-эквайер – банковская организация, осуществляющая все безналичные расчёты по данному терминалу, производит сверку информации на карте с базой данных. Если несоответствия не обнаружены, то подаётся запрос в платёжную систему.

- Платёжная система связывается с банковской организацией, выпустившей карточку (банком-эмитентом), чтобы получить сведения об остатке на счёте и о возможности покупки. Если на счету покупателя есть деньги, их перечисляют на счёт продавца.

- Деньги списываются со счёта банковской карточки, после чего терминал распечатывает два чека. Один экземпляр остаётся у кассира, второй – получает покупатель.

- В конце дня торговая точка отправляет всю информацию по безналичным переводам в банк-эквайер, который перечисляет общую сумму по всем чекам на счёт организации.

Вся информация о держателе банковской карты, а также обо всех совершаемых операциях хранится в крошечном чипе. Новые и усовершенствованные виды пластиковых карточек содержат в себе сведения об отпечатках пальцев и оболочке глаз своего владельца.

Основные виды

| Классификация | Вид банковской карты |

| По типу операций | Дебетовая, кредитная, предоплаченная, с овердрафтом |

| По территории использования | Локальная, международная, внутрибанковская, виртуальная |

| По платёжным системам | Visa, MasterCard, Maestro, American Express, МИР, Золотая Корона и т. д. |

| По уровню престижа и предоставляемым привилегиям | Стандартная, электронная, золотая, платиновая и т. д. |

| По методу хранения данных | Чиповая, с магнитной полосой, комбинированная |

Несмотря на многообразие, все банковские карточки имеют схожие характеристики. В основном они отличаются только по тарифам, комиссиям, предлагаемым дополнительным услугам и бонусам.

Дебетовая карта

Дебетовая карта – один из самых распространённых видов банковских карт, на которых хранятся личные средства её владельца. К данному виду относят зарплатные, пенсионные и расчётные карты.

Держатель подобной карточки имеет постоянный доступ к своим денежным средствам и может совершать любые операции в режиме 24/7, несмотря на график работы отделений банка.

Однако, оплачивать товары или услуги, а также снимать наличные можно только при положительном балансе.

Главными особенностями дебетовой карты являются:

- возможность привязки к зарплатному счёту, депозитному счёту «до востребования», счёту начисленных процентов;

- возможность выпуска карточки для подростков в возрасте от 14 до 18 лет (необходимо согласие родителей). Ребёнку от 6 до 14 лет родители могут оформить дополнительную к родительской карту с ограничением проводимых операций по ней;

- заявление на выпуск дебетовой карты рассматривают в очень короткие сроки. Обычно заявку одобряют в течение нескольких минут без каких-либо дополнительных проверок. Саму карточку могут выдать мгновенно или спустя несколько недель – всё зависит от её вида и региона;

- для оформления клиент должен предоставить только паспорт, никаких других документов не требуется;

- отсутствие верхней и нижней границы остатка. Клиент может, как израсходовать все деньги до нуля, так и иметь на счету неограниченную денежную сумму;

- защита средств на карточном счету системой страхования вкладов. Максимальная сумма возмещения составляет 1, 4 миллиона рублей;

- начисление определённого небольшого процента на остаток средств (как правило, рассматривают среднемесячную сумму на счёте);

- расчёты наличным и безналичным путём. Клиент может осуществлять онлайн-платежи через интернет, снимать деньги через банкоматы, расплачиваться за товары и услуги через терминалы.

Кредитная карта

В отличие от дебетовой, на кредитной карте находятся не личные средства клиента, а деньги банка, которые он берёт взаймы и ещё платит за это. На ней устанавливается определённый лимит, за пределы которого выходить нельзя.

Чтобы кредитная карта приносила своему держателю максимальную выгоду, необходимо внимательно изучить условия предоставления кредита: начисление процентов, наличие грейс-периода (льготного беспроцентного периода) и его продолжительность, стоимость годового обслуживания и т. д.

https://www.youtube.com/watch?v=yyWWC-OQjhg

Из основных особенностей данного вида карт можно выделить следующее:

- чтобы получить кредитную карту, необходимо открыть ссудный счёт, а значит – оформить банковский кредит;

- лимит – это сумма, которую предоставляет банк в качестве ссуды;

- в зависимости от скорости рассмотрения заявления и кредитного лимита на оформление карточки уходит от нескольких часов до недели;

- для получения карточки, клиенту нужно предоставить паспорт, подтвердить место работы и свои доходы, т. е. собрать все те документы, которые запрашиваются банком при обычном потребительском кредите;

- может быть выдана только лицу старше 18 лет с постоянной работой;

- процентные ставки бывают высокими и иногда достигают 50% годовых. Это плата за возможность неоднократного использования лимита;

- большинство кредитных карт предполагает наличие дебетового лимита, а при отсутствии комиссии за снятие наличных они могут быть очень выгодны для их владельцев. Обычно, на остаток собственных средств на кредитке банк начисляет проценты по типу вкладов и ставка может быть неплохой.

Предоплаченная карта

Данная разновидность банковских карт появилась сравнительно недавно и ещё не обрела популярность. Предоплаченная карта представляет собой своеобразный электронный кошелёк, куда можно положить определённую денежную сумму.

Она выпускается мгновенно и выдаётся банком без открытия счёта. Клиент должен пополнить карточку, и только тогда он может начать ей пользоваться. При её выборе необходимо внимательно изучить договор, т. к.

некоторые банки взимают комиссию или плату за активацию.

Предоплаченные карты обладают рядом особенностей:

- бывает именная и неименная. В первом случае лимит обычно больше, в то время как второй вариант предполагает небольшой лимит (максимум 15 тысяч рублей), но зато клиент может их получить без предъявления паспорта, и затем подарить кому угодно;

- по сути, это карта на предъявителя, т. е. ею может расплатиться любой человек, независимо от того, кем она была приобретена;

- имеет ограниченный лимит, нельзя подключить услугу овердрафта или пополнить счёт (в последнем случае возможны исключения);

- обычно, с помощью такой карточки нельзя расплачиваться за покупки в интернете;

- можно снимать наличные или осуществлять расчёты через терминалы магазинов.

Овердрафтная карта

Овердрафтная карта – обычная дебетовая или кредитная карточка, к которой подключена особая услуга, предполагающая возможность расплачиваться по счёту даже в случае нехватки на нём денег.

Говоря иначе, банковская организация, выпустившая подобную карточку, позволяет клиенту потратить больше средств, чем имеется на счету, при условии возврата денег под определённый процент.

Размер овердрафта определяется банком, а проценты за его использование обычно выше по сравнению с обычным кредитом.

Главными особенностями карт с овердрафтом считаются:

- Банки открывают кредитный лимит не всем. Они смотрят на возраст клиента, его платёжеспособность, кредитную историю, стаж работы и т. д.

- Основное требование при открытии лимита – стабильность денежных поступлений на карточный счёт. Поэтому в большинстве случаев овердрафт предлагается держателям зарплатных и пенсионных карт.

- Для получения данной услуги, карточка должна действовать в течение нескольких месяцев (минимум полгода). Таким образом, банк может отследить периодичность поступлений.

- В зависимости от банковской организации и вида пластиковой карточки лимит овердрафта может отличаться и составлять либо от 30 до 50% от уровня среднемесячных поступлений, либо до шести зарплат.

- Для подключения не нужны никакие документы. Вся необходимая документация предоставляется ещё во время первоначального открытия счёта. Обычно, достаточно лишь подписания договора овердрафта на предложенных банком условиях.

- Овердрафт – не самая выгодная услуга, т. к. он открывается под высокие проценты (до 30% годовых). Помимо этого, в большинстве случаев клиентам приходится оплачивать комиссию за использование данной услуги.

- Чтобы воспользоваться услугой, нужно снять с карточки большую сумму, чем остаток на счёте. При этом не надо подавать дополнительные запросы в банк.

- Заёмные средства погашаются автоматически. Как только деньги поступают на счёт, они сразу же списываются банком на погашение долга.

Овердрафт по дебетовой карте считается очень удобным видом кредита, позволяющим в любое время получить доступ к заёмным средствам. Главный его минус заключается в том, что он вызывает сильную зависимость и потребность в кредитах, без которых впоследствии заёмщику сложно обходиться.

по теме:

Немного подробнее об остальных разновидностях

Помимо вышеперечисленных видов, пластиковые карты могут быть:

- По территории использования:

- Внутрибанковскими, с которых можно снимать наличные только через банкоматы эмитента. К примеру, это могут быть карты, выдающиеся некоторыми банками для обналичивания потребительского кредита;

- Локальными, использование которых возможно на определённой территории, например, в государстве, где оформлена карточка. На территории РФ функционирует несколько локальных платёжных систем, с которыми ведут сотрудничество только местные банковские организации;

- Международными, которые можно спокойно обналичивать в любом государстве. В основном такие карточки используют путешественники – их привязывают к мультивалютному счёту и осуществляют расчёты в одной из нескольких валют;

- Виртуальными, с помощью которых можно совершать интернет-покупки. Они не выдаются на руки, их нельзя использовать в банкомате или обычном магазине.

- По платёжным системам:

- Visa и MasterCard являются крупнейшими всемирными платёжными системами. Основная валюта первой платёжной системы – доллары, второй – как доллары, так и евро;

- Maestro – международный сервис дебетовых карт от компании MasterCard. В РФ широко используются карты Maestro Momentum;

- American Express. Такие карты очень выгодны для тех, кто много путешествует, т. к. за рубежом это одна из самых популярных платёжных систем. Они принимаются по всему миру, однако россияне практически не пользуются ими из-за затруднительного снятия денег на территории РФ;

- МИР является самой молодой платёжной системой, разработанной в качестве альтернативы иностранным платёжным системам. Такие карточки только начали выпускаться.

- По уровню престижа:

- Электронными, которые может оформить любой клиент, независимо от его финансового положения и оборотов по счёту. При открытии таких карточек требования к клиентам, а также стоимость обслуживания самые минимальные;

- Стандартными. Являются самым распространённым видом банковских карт. Отличаются широким диапазоном услуг и сервисов: кэшбэк, бонусы, партнёрские программы и многое другое. В сравнение с электронными карточками стоимость обслуживания по стандартным картам более высокая;

- Золотыми, платиновыми и т. д. Это карты, предполагающие максимально комфортные для клиента условия обслуживания и дополнительные сервисы. Стоимость оформления и обслуживания счёта намного выше, чем по стандартным картам, но зато клиенту не нужно оплачивать всевозможные комиссии, т. к. они входят в стоимость годового обслуживания.

Помимо вышеперечисленных видов, банковские карты отличаются степенью защиты и имеют два способа записи информации: магнитную полосу и микрочип.

Однако, современные карточки оснащены новой технологией оплаты товаров или услуг одним касанием карты к терминалу, под названием Pay Pass.

Одной из главных особенностей данной технологии является то, что при покупке на сумму менее 1 000 рублей ввод ПИН-кода не нужен.

Видео:Дебетовая и кредитная карты - чем отличаются?Скачать

Банковские карты – виды, применение, выбор

Меню

X

О банковских картах очень многое сказано и написано, однако до сих пор приходится видеть, как клиенты путают дебетовые карты с кредитками, с предубеждением относятся к предоплаченному «пластику» и абсолютно не представляют себе, зачем нужны виртуальные карточки. Наш сегодняшний материал адресован тем, кто хочет раз и навсегда разложить по полочкам виды банковских карт и уяснить, какая из них для чего предназначена.

https://www.youtube.com/watch?v=MnCb1JWEShA

Для того чтобы говорить о видах банковских карт, вначале определимся, что они из себя представляют. Многие держатели «пластика» ошибочно полагают, что карточка и счет в банке – это одно и то же. Отсюда вытекают многие распространенные заблуждения – например, о том, что утеря карты ведет и к потере средств на ней. Однако это совсем не так.

По сути, банковская карта – это всего лишь платежный инструмент.

Сама по себе она представляет кусочек пластика, и только «привязка» к имеющемуся у клиента банковскому счету дает возможность с помощью карточки распоряжаться своими деньгами.

Разумеется, утеря, блокировка или порча карты никак не влияет на состояние счета (конечно, если она с другими данными не попала в руки к мошенникам, которые могут обналичить ваши деньги).

К одному и тому же счету можно привязать практически любой из существующих видов карт – все зависит только от тарифов и возможностей банка, а также желаний самого клиента. Поэтому поговорим о том, какие виды «пластика» можно выпустить на сегодняшний день, и чем они отличаются друг от друга.

Основные виды банковских карт

Несмотря на кажущееся многообразие банковских карт, которые сегодня предлагают своим клиентам финансовые учреждения, все они имеют в базе схожие характеристики и разновидности.

Отличие идет только в тарифах, комиссиях, предлагаемых дополнительных услугах и бонусах – но до того как сравнивать финансовые выгоды от карт разных банков, нужно определиться с видом «пластика», который вам подходит наилучшим образом.

Как правило, деление карт можно производить по нескольким параметрам:

- По владельцу средств на счете – дебетовые, кредитные, с овердрафтом, предоплаченные;

- По территории использования – локальные, международные, внутрибанковские, виртуальные;

- По платежной системе – Visa, MasterCard, Золотая корона, American Express и т.д.

- По уровню лояльности к клиенту и объему услуг – электронные, стандартные, золотые, платиновые и т.д.

- По методу хранения данных – чиповые, с магнитной лентой, комбинированные.

Сочетание разных параметров из этого списка и дает тот огромный ассортимент «пластика», который сегодня можно видеть в рекламных предложениях банков. Но именно это изобилие и приводит к растерянности будущих владельцев карт – как же выбрать нужный вид и не ошибиться. Расскажем подробнее о самых популярных категориях банковского «пластика».

Дебетовые карты

Дебетовые карты – это «пластик», привязанный к депозитному текущему счету. Это наиболее распространенный вид банковских карт – все зарплатные, «пенсионные», расчетные карты принадлежат именно к такому роду.

особенность дебетовых карт состоит в том, что клиент имеет право распоряжаться исключительно деньгами, заранее размещенными им самим на банковском счете. Если же эта сумма уже потрачена, с карты снять средства невозможно до следующего пополнения. Перечислим другие характеристики карт с дебетовым лимитом:

- Такая карта может быть «привязана» к зарплатному счету, депозитному счету «до востребования», счету вклада с возможностью частичного снятия средств, счету начисленных процентов;

- Выпустить дебетовую карту можно для подростка от 14 до 18 лет (при согласии родителей); для детей от 6 до 14 лет есть возможность выпустить дополнительную к родительской карту с ограничением сделок по ней. Лица от 18 лет вправе оформлять дебетовые карты самостоятельно.

- Заявление на выпуск дебетовой карты рассматривается в максимально короткие сроки (несколько минут), так как не требует дополнительных разрешений и проверок. Выдача самой карты в зависимости от ее вида и региона может быть мгновенной или занять несколько недель.

- Для оформления дебетовой карты нужны только паспорт и личное присутствие клиента, никакие дополнительные документы не требуются;

- Как правило, по дебетовым картам нет верхних и нижних границ остатка – клиент может как обнулить счет, так и разместить на нем неограниченные суммы;

- Средства на карточных счетах защищены системой страхования вкладов (с максимальной суммой возмещения 1,4 млн рублей);

- На остаток средств может начисляться определенный небольшой процент (обычно рассматривается среднемесячная сумма на счете);

- Дебетовой картой можно рассчитываться наличным и безналичным путем: проводить платежи в интернете и через онлайн-кабинет, снимать деньги в банкоматах, оплачивать товары и услуги в терминалах.

Дебетовая карта – это удобный платежный инструмент, который выпускается к текущему банковскому счету. С ее помощью можно круглосуточно иметь доступ к своим средствам и не зависеть от графика работы отделений банка.

https://www.youtube.com/watch?v=eaiSSIkdIs0

Кроме того, функционал дебетовых карт можно расширить – например, многие банки предлагают открыть к ним кредитный лимит (овердрафт).

Карты с овердрафтом

Один из самых невостребованных продуктов банков – это карты с овердрафтом. Многие держатели «пластика» попросту не понимают механизм работы такого кредитного лимита, а поэтому воздерживаются от его использования. Расскажем о таких картах подробнее.

Итак, овердрафт – это кредитование дебетового счета. По сути, клиент, заключивший договор овердрафта, получает право расплачиваться картой сверх имеющегося на счете остатка. Основные характеристики карты с открытым овердрафтом:

- Кредитный лимит открывается не всем – банки имеют определенный перечень требований к клиенту (возраст, кредитная история, финансовое положение, стаж работы и т.д.);

- Главное требование при открытии лимита – стабильные поступления на карточный счет. Именно поэтому чаще всего овердрафты предлагаются по зарплатным и пенсионным картам. Выполнение этого требования «перекрывает» нарушение других – например, клиент может не иметь требуемого стажа, но банк предложит ему овердрафт.

- Чтобы овердрафт был открыт, карта должна действовать несколько месяцев (обычно от полугода) – так банк сможет отследить периодичность поступлений;

- Лимит овердрафта разнится в зависимости от банка и вида карты. Он может составлять как 30-50% от уровня среднемесячных поступлений, так и составлять 5-6 зарплат;

- Для открытия овердрафта не требуется никаких документов – все необходимые предоставляются при первоначальном открытии счета. Как правило, достаточно подписать договор овердрафта на тех условиях, которые предлагает банк;

- Овердрафты трудно назвать выгодными – банки открывают их под достаточно большие проценты (25-30% годовых). Кроме того, во многих случаях уплачивается комиссия за пользование овердрафтом;

- Чтобы воспользоваться лимитом, достаточно снять сумму больше, чем остаток на счете – без дополнительных запросов в банк;

- Погашение овердрафта происходит автоматически – при поступлении на счет средств банк списывает их в счет кредита.

Овердрафт по дебетовой карте – это очень удобный вид кредита, который позволяет в любой момент получить доступ к заемным средствам. Однако у него есть несколько минусов – самый существенный состоит в том, что овердрафт вызывает привыкание к кредитам, и уже через некоторое время заемщик не может без них обходиться.

Специалисты рекомендуют не открывать овердрафты на значительные суммы – это может привести к тому, что вся ваша зарплата или пенсия будет уходить на погашение, а вы вновь и вновь будете использовать кредитные средства. Желательно разграничивать дебетовую карту и ссудный счет – например, оформить отдельную кредитную карту.

Кредитные карты

Кредитная карта – это особый вид потребительской ссуды, открываемой физическим лицам. Карта с кредитным лимитом – это возможность пользоваться средствами банка в любое время и в любом месте. Характеристики кредитных карт:

- Для выдачи пластика необходимо открытие ссудного счета, а значит – оформление банковского кредита;

- Лимит по кредитной карте – это сумма предоставленной банком ссуды;

- Оформление карты занимает от нескольких часов до недели в зависимости от скорости рассмотрения кредитной заявки и ее лимита;

- Для выдачи карты требуется паспорт клиента, подтверждение доходов, места работы – то есть все то, что нужно для выдачи обычного потребительского кредита;

- Кредитные карты выдаются только лицам старше 18 лет, имеющим постоянную занятость;

- Ставки по картам могут быть довольно высокими – до 40-50% годовых. Это плата за «револьверность» пластика – то есть возможность неоднократно пользоваться лимитом;

- Многие кредитные карты предполагают наличие и дебетового лимита – причем в случае отсутствия комиссий за снятие наличных они могут быть весьма выгодными для клиента. Как правило, на остаток собственных средств на кредитках банки начисляют проценты по типу вкладов, и ставка может быть неплохой.

Кредитная карта – это платежный инструмент, который предоставляет заемщику доступ к ссудному счету. Она может иметь только кредитный лимит, но может и исполнять функции дебетовой – все зависит от тарифов конкретного банка.

Предоплаченные карты

Довольно новый вид пластиковых карт – предоплаченные. Они появились всего несколько лет назад, и пока не обрели популярности. Предоплаченная карта – это своеобразный аналог подарочного сертификата магазинов и салонов красоты, но с гораздо большим спектром применения. Основные характеристики:

- Оформляются как неименная дебетовая карта – то есть их выдача происходит мгновенно, в момент заключения договора

- Это карта на предъявителя, то есть ею может рассчитываться любой владелец, вне зависимости от того, кто карту приобретал;

- Имеет определенный ограниченный лимит, не предполагает открытия овердрафта либо пополнения счета (в последнем случае бывают исключения);

- Как правило, непригодна для расчетов в интернете;

- С карты можно снимать наличные либо рассчитываться ею в терминалах магазинов.

Предоплаченная карта – отличная замена подарочному сертификату, денежным подаркам или зарплате «в конверте». Ношение такого пластика более безопасно и удобно, чем наличных, однако здесь действует ряд ограничений в сравнении с дебетовой картой.

Деление карт по территории использования

До сих пор речь шла только о делении карт по владельцам средств, которыми могут быть сам держатель пластика, банк либо третье лицо, купившее предоплаченную карточку. Однако выбором кредитной или дебетовой карты дело не ограничивается – вам нужно также определить, на какой территории необходимо использование пластика. По этому признаку карты делятся на:

- Внутрибанковские – то есть те, которые можно обналичивать только в банкоматах эмитента. Такими, например, являются карты, которые некоторые банки выдают для обналичивания потребительского кредита.

- Локальные – карты, которые возможно использовать лишь на ограниченной территории (например, в стране, где она оформлена). Так, в России действует несколько локальных платежных систем, с которыми сотрудничают исключительно местные банки.

- Международные карты принадлежат к крупным платежным системам, и их можно обналичить в любой стране мира. Эти карты пригодятся путешественникам – их можно привязать к мультивалютному счету и вести расчеты в одной из нескольких валют;

- Виртуальные карты нужны для расчетов в Интернет-пространстве. Они не существуют в физическом виде, их невозможно использовать в банкомате или офлайн-магазине. Вместе с тем виртуальная карта — отличный платежный инструмент для безналичных расчетов, покупок в онлайне.

Деление карт по платежным системам

Немаловажен и выбор платежной системы для будущей пластиковой карты. В данном случае все зависит от личных потребностей:

- Если вам важен максимально полный комплекс услуг, возможность расчетов в банкоматах большинства банков, в других странах – то лучше выбирать одну из крупнейших систем, Visa или MasterCard;

- Внутренние системы очень удобны, если вы не планируете выезжать за границу. По ним банки предлагают более привлекательные условия, но всегда стоит помнить об ограниченном числе банкоматов и терминалов, принимающих такие карты;

- Стоит выделить карты American Express – они могут оказаться очень выгодными для путешественников, так как за границей это одна из самых популярных систем. Однако в России она распространения не получила, так что на территории нашей страны снять деньги с карты может быть затруднительно.

Деление карт по уровню престижа

Стоит отдельно сказать и о делении пластиковых карт по лояльности к клиенту. Сегодня банки предлагают карты нескольких уровней:

- Электронные – самый простой, «начальный» уровень. Такие карты банки могут открыть любому клиенту, вне зависимости от его финансового положения и оборотов по счету. Спектр услуг по карточкам крайне ограниченный, зачастую не включает даже платежи онлайн, однако стоимость обслуживания и требования к клиенту минимальны;

- Стандартные карты – наиболее распространенный вид пластика, они предполагают широкий диапазон услуг и сервисов, в том числе кэшбеки, бонусы, партнерские программы, открытие кредитных лимитов. Стоимость обслуживания выше, чем по электронным;

- Карты премиум-уровня: золотые, платиновые, бриллиантовые и т.п. Карты с максимально комфортными для клиента условиями обслуживания, дополнительными сервисами. Стоимость оформления и ведения счета ощутимо выше, чем по стандартным картам, но при этом клиент лишен обязанности выплачивать некоторые комиссии – они входят в стоимость годового обслуживания.

Выводы

Итак, существует множество типологий пластиковых банковских карт, и деление происходит по разнообразным параметрам. Окончательный выбор нужно делать, исходя из собственных пожеланий и предложений банков вашего города.

Наиболее популярными являются дебетовые и кредитные карты систем Visa или MasterCard, выданные на стандартных условиях – именно они обеспечивают большую часть потребностей клиентов за разумную плату.

Однако не стоит забывать и о том, что есть множество других видов пластика, которые могут быть весьма привлекательны в определенных ситуациях.

редактура, графическое и текстовое оформление: Мацун Артём

Видео:Как работают БАНКОВСКИЕ КАРТЫ? — НаучпокСкачать

Виды банковских карт: особенности и характеристики

Банковская карта – это инструмент для хранения денежных средств, осуществления безналичных расчетов и снятия наличных, «привязанный» к одному или нескольким счетам пользователя. Первая карта выпущена в 1951 году нью-йоркской компанией Long Island Bank. После чего финансовые корпорации США и Европы начали их массовую эмиссию, чья схема обслуживания была схожа с современной.

Изначально, держатель имел право на неограниченный кредит, что означало его высокую платежеспособность. До 70-годов банковские карты были доступны только состоятельным клиентам. В течение 80-х система безлимитного кредитования отменена, ввиду участившихся случаев мошенничества. Вскоре после этого «пластик» стал распространяться среди всех слоев населения.

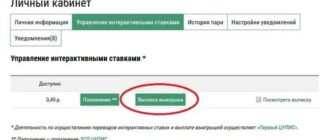

С овердрафтом

Данный продукт не популярен среди клиентов российских банков в силу слабого понимания того, как действует механизм овердрафта. Его суть – это возможность использования не только средств, имеющихся на карте, но и получение от банка дополнительного займа.

Это значит, что при нехватке собственных средств на карте держателя, банк автоматически предоставляет ему сумму денег в размере 4-6 заработных плат.

https://www.youtube.com/watch?v=AEGt5_iqZkM

Характеристики карты:

- доступность ограниченному кругу лиц. К держателям предъявляются требования по возрасту, уровню дохода, качеству кредитной истории и др.;

- регулярное пополнение счета, в связи с чем карты с овердрафтом предлагаются клиентам, получающим зарплаты и пенсии, а также постоянно пользующиеся услугами банка;

- карта открывается за 5-6 месяцев до получения овердрафта, в течение этого времени банк отслеживает регулярность поступлений на счет;

- договор овердрафта подписывается сразу же, при оформлении карты. Никакие дополнительные соглашения в дальнейшем не заключаются;

- невыгодность использования ввиду высокой процентной ставки (до 40% годовых);

- безакцептное списание средств при поступлении на счет клиента при возникновении задолженности.

Виды по платёжным системам

В России действует несколько платежных систем как локальных, так и международных. В рамках каждой системы банки выпускают следующие пластиковые карты:

- Visa, MasterCard – универсальные карты, подходящие для всех платежных операций в России и за границей. Банки-эмитенты предлагают держателям бонусы, скидки, акции и другие программы лояльности. Имеются технологии бесконтактного платежа – Visa PayWave, MasterCard PayPass, имеющие одинаковый функционал;

- American Express – карты принимаются в большинстве стран мира, их держатели получают бесплатную страховку, покупая билеты на самолет или оплачивая другие транспортные услуги. Компании-партнеры системы предоставляют скидки путешественникам при оплате отелей, кафе, найме автомобилей в других государствах. Карта мало эффективна в России ввиду небольшого количества банкоматов, терминалов и компаний, принимающих оплату;

- «Мир» – предлагает функционал, подходящий для применения внутри страны, а также в Республике Крым. Карта обслуживается только в пределах Российской Федерации;

- UnionPay – проект разработан в Китае. Географических ограничений в работе нет, однако в России обслуживающих банков и принимающих компаний недостаточно для комфортного использования. Карта удобна при частом посещении Китайской Народной Республики, так как производит прямую конвертацию рублей в юани, без промежуточного перевода в доллары или евро. Цена оформления и обслуживания гораздо ниже, чем у Visa и MasterCard.

Виды по престижности

По уровню престижа банковские карты бывают:

- электронные – предполагают минимальные требования к клиенту при оформлении, выдаются всем без исключения, имеют минимальный спектр услуг и небольшую стоимость обслуживания;

- стандартные – наиболее востребованный продукт, открывающий держателю перечень общеустановленных сервисов: расчеты, снятие, пополнение, переводы, конвертация и др. Их обслуживание обходится дороже, чем у электронных аналогов;

- премиум – привилегированные карты, которые выдаются постоянным клиентам, с положительной кредитной историй, регулярно прибегающим к услугам банка. Карты с повышенной степенью защиты, увеличенным спектром услуг, высокой стоимостью обслуживания.

Они подразделяются на:

- золотые – предполагают повышенный размер кредитной линии, администрирование счета «подстраивается» под требования клиента, программы лояльности от партнеров системы;

- платиновые – помимо сервиса золотой карты, держателю предлагается поддержка банка в течение 24 часов, весь календарный год, дополнительные услуги (предоставление информации, вызов такси, страхование при выезде за пределы РФ).

- кобрендинговые – соединенные с брендами известных торговых сетей или авиакомпаний. При расчетах клиент получает бонусы и (или) баллы, дающие скидку при покупке авиабилетов или оплате товаров и услуг.

Виды по территориальности использования

- локальные – используются только в выпускающих банках и их терминалах. Личный кабинет пользователя на официальном сайте эмитента позволяет контролировать движение средств и распоряжаться счетом онлайн. Расчеты через терминалы и банкоматы других банков и интернет-платежи невозможны.

Пример продукта – микропроцессорная карта от Сбербанка России «Сберкарт», карта «Мир» от одноименной платежной системы и др.;

- международные – выпущенные в рамках международных платежных систем: Visa, MasterCard, American Express и других.

Пользователям таких карт доступен максимальный платежный функционал, включая пополнение, снятие, переводы, конвертацию, расчеты за границей и прочее.

В этом сегменте имеются премиум-карты, подчеркивающие статус владельца и дающие такие преимущества, как бесплатная медицинская страховка при выезде за рубеж, акции и скидки от компаний-партнеров;

- виртуальные – предназначены для онлайн-платежей, в них отсутствие чип и магнитная полоса, поэтому снятие наличных с таких карт невозможно, за исключением случая ее закрытия. Для их использования бывает необходимо наличие электронного кошелька. Примеры: Онлайн-карта от Почта Банка, Карта Яндекс.Деньги, VirtuCard от банка Русский Стандарт и др.

Заключение / Выводы

Банковские карты делятся на типы по разнообразным признакам. В статье описаны только основные.

Чтобы выбрать подходящую карту, потенциальный держатель должен иметь хотя бы первоначальное представление о типах существующего «пластика». Поскольку каждый из них соответствует определенным нуждам и потребностям.

Надеемся что полученная информация была для вас полезной. Просим вас делиться статьей с друзьями в соцсетях!

📽️ Видео

👑 Как Выбрать Лучшую Кредитку? - Мой Топ Кредитных Карт! | Виды Кредитных Карт | Лучшие КредиткиСкачать

Какие существуют типы банковских карт?Скачать

Банковские карты (2-4 классы)Скачать

5 секретов банковских карт, о которых никто не знаетСкачать

Виды дебетовых карт Сбербанка. Чем они отличаются?Скачать

КАК РАБОТАЕТ БАНКОВСКАЯ КАРТА | Устройство, секреты, защитаСкачать

Банковские карты в Украине. Виды банковских карт и их сравнение.Скачать

Как работает банковская карта. ИСТОРИЯ банковских карт, ПЕРВАЯ банковская карта.Скачать

Тема 47. Виды банковских карт и их возможностиСкачать

10 самых дорогих банковских картСкачать

Виды банковских карт | Чем отличается кредитка от дебетовой карты?Скачать

Галилео. Пластиковые карты (часть 1)Скачать

Виды банковских картСкачать

Пособники преступников: кто и зачем скупает банковские карты?Скачать

Как устроена платежная система банковских карт?Скачать

Что лучше: дебетовая карта Тинькофф Блэк или карта от Сбербанка?Скачать

Какую дебетовую карту лучше оформить в 2024 году? Топ самых выгодных кэшбэк-картСкачать