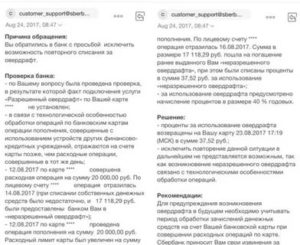

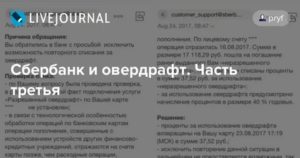

«Я обратилась в Сбербанк из-за того, что не работало мобильное приложение, но оказалось, что у меня подключен овердрафт! Сама я его не подключала, а его зачем-то подключил сотрудник Сбербанка! В итоге я оказалась должна 8 000 рублей!».

На такой крик души мы наткнулись на просторах сети. Ситуация распространённая: не было, не было овердрафта, а потом — раз! И вы должны банку N-ную сумму. А узнаёте вы об этом в последний момент, потому что самостоятельно никакой овердрафт не подключали. Давайте разбираться, что там такое произошло и как так вышло, что вы теперь должны банку денег.

- «Что такое овердратф? Это кредит?»

- «Списали 200 рублей, а оказалось, что надо вернуть 2 000»

- «Откуда у меня овердрафт, если я его не подключал?»

- Технический овердрафт происходит:

- «И что мне теперь делать?»

- Что делать, чтобы предотвратить овердрафт?

- Списание платы за овердрафт Сбербанк: что это такое

- Что собой представляет услуга мини-займа

- Виды овердрафта

- Оплата технического кредитования

- Как отключить услугу

- Советы пользователям

- Заключение

- Списание платы за овердрафт по дебетовой карте Сбербанка — что это

- Овердрафт

- Отличие овердрафта от использования кредитной карты

- Как оформить услугу

- Подписание договора на предоставление овердрафта

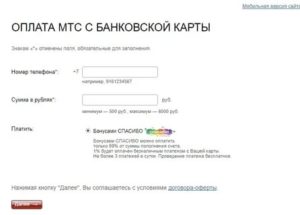

- Способы оплаты овердрафта

- Почему нужно быть осторожным, пользуясь овердрафтом

- Овердрафт в Сбербанке

- Как воспользоваться овердрафтом Сбербанка?

- Овердрафт для юридических лиц в Сбербанке

- Дебетовая карта с овердрафтом от Сбербанка

- Овердрафт по зарплатной карте Сбербанка

- Списание платы за овердрафт в Сбербанке и других банках: что это?

- Что такое овердрафт?

- Отличия овердрафта от других кредитных продуктов

- Величина

- Характер погашения

- Плата за пользование заемными средствами

- Скорость получения заемных средств

- Отличие овердрафтной карты от дебетовой

- Установка лимита овердрафта

- Порядок отключения овердрафта

- Списание платы за овердрафт Сбербанк

- Овердрафт для юридических лиц

- Овердрафт для физических лиц

- Как подключить услугу овердрафт в Сбербанке?

- Способы оплаты

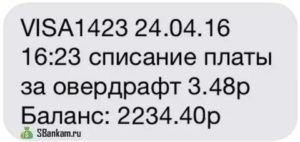

- Смс о списании оплаты

- Как отключить овердрафт в Сбербанке?

- 📸 Видео

«Что такое овердратф? Это кредит?»

Овердрафт — это не кредит, но принцип у него очень похожий. Буквальный перевод с английского — это «перерасход». Если у вас подключена такая опция, то, когда на вашей дебетовой карте деньги заканчиваются, покупки или услуги оплачивает банк.

Если вы подключаете овердрафт к своей карте или эта опция прописана в вашем договоре банковского счёта, то это — санкционированный, или разрешённыйовердрафт. Если с вашей карты списываются деньги в счёт комиссии, автоплатежа или другой услуги, а овердрафт вы не подключали, то он считается техническим, или несанкционированным.

«Списали 200 рублей, а оказалось, что надо вернуть 2 000»

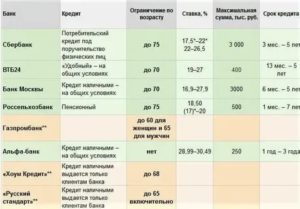

Как и по кредиту, по овердрафту банк начисляет вам проценты на сумму долга. Но если по кредиту средняя ставка в банка 11 — 16% годовых, то по овердрафту — все 20%, 30%, а то и 40%. Поэтому, если вовремя не погасить долг, набегает кругленькая сумма. Особенно, если вы не знали, что у вас подключен овердрафт.

Так и героиня нашего материала — не знала, что банк подключил овердрафт к её карте. Возникла техническая задолженность, которая росла, росла и превратилась в 8 000 рублей.

«Откуда у меня овердрафт, если я его не подключал?»

Овердрафт банк автоматически подключает на зарплатную карту или карту, на которую регулярно поступают какие-то выплаты. Например, это может быть пенсионная или социальная карта. Но в договоре банковского обслуживания условия овердрафта обязательно должны быть указаны. Если этого нет, то, скорее всего, овердрафт произошёл после списания какой-либо комиссии или автоплатежа.

Технический овердрафт происходит:

— если вы расплачивались картой за границей в рублях: конвертация в валюту другого государства могла произойти не сразу, а спустя несколько дней. Обмен валюты проводится по тому курсу, который действует на момент операции. Если курсы резко поменялись, а на вашей карте было недостаточно средств, то произошёл овердрафт.

— если вы подключали автоплатёж, а также погашение штрафов или услуг ЖКХ, либо банк списал сумму за обслуживание «пластика». Своих денег в этот момент у вас на карте не было: здравствуй, овердрафт!

— вы снимали наличку в банкомате другого банка, или переводили деньги через этот банкомат. Иногда не все банки предупреждают о комиссии за такие операции, но она есть.

И вот, вы деньги перевели, или сняли, увидели, что комиссии нет, но средства списались через какое-то время. Всё потому, что между разными банками операции могут проходить несколько дней.

И если через несколько дней при нулевом балансе чужой банк списал с вас комиссию, вы снова ушли в овердрафт.

— ошибка специалиста банка, сбой оборудования или другая техническая оплошность. Например, если с вашей карты списали деньги дважды. У вас было 3 000 рублей, вы расплатились на эту сумму в магазине и не заметили, что с вас списали двойную плату. Такое, к сожалению, бывает, поэтому внимательно следите за платежами.

По вашему желанию банк может подключить овердрафт на любую карту. Для этого нужно написать заявление и собрать небольшой пакет документов.

«И что мне теперь делать?»

Если банк указал овердрафт в договоре обслуживания, а вы не заметили этот пункт, то ничего не поделать. К сожалению, это ваша вина и невнимательность.

— погасите долг: в отличие от кредита, долг по овердрафту списывается единовременным платежом. То есть, чтобы полностью избавиться от долгов, вам придётся внести за раз всю сумму на карту. Иначе вы продолжите уходить в минус.

— если вы не увидели сразу условие овердрафта в договоре и эта опция вам не нужна, отключите её.

— если овердрафт произошёл по ошибке банка, например, с вас списали дважды сумму за одну покупку, обратитесь в банк, сообщите о проблеме. Банк закроет долг, когда увидит, что это не ваша вина.

— в других случаях оспоритьнесанкционированныйовердрафт очень сложно: по закону банк имеет право начислять проценты на технический овердрафт, поэтому добиться положительного решения в суде будет непросто.

Что делать, чтобы предотвратить овердрафт?

Есть несколько советов, которые вас спасут:

— рассчитывайтесь только в валюте карты: откройте счёт в валюте другой страны, когда отправитесь за границу. Если карта не мультивалютная, то лучше снимите деньги и платите наличкой.

— отключите все автоплатежи, если не храните деньги на карте.

— не бойтесь оставлять небольшую сумму на карте, чтобы банк могу списать платёж или комиссию из ваших денег.

— старайтесь снимать деньги в банкоматах своего банка или банков-партнёров, чтобы не платить комиссию.

— установите мобильное приложение банка и подключите смс-информирование, чтобы в любой момент проконтролировать статус платежей и операций, а также узнать размер остатка.

https://www.youtube.com/watch?v=t_1xQP1G120

Овердрафт не так страшен, как его «малюют», и может выручить в нужный момент. Например, если у вас нет кредитки и нужно дотянуть несколько дней до зарплаты, или вам не хватает несколько сотен рублей, чтобы оплатить покупку «безналом». Если у вас нет необходимости в этой услуге — лучше отключите её сразу. В противном случае, даже небольшой минус на карте может обернуться серьёзным долгом.

Видео:Как снять взыскание с карты СбербанкаСкачать

Списание платы за овердрафт Сбербанк: что это такое

Финансовые организации предоставляют клиентам возможность оформлять дебетовые карты для перечисления зарплаты, персонального хранения денег. Пользователей Сбербанка заставляет поволноваться сообщение о списании просроченной задолженности овердрафта. Наши финансовые эксперты расскажут, что это за услуга, как списывается задолженность и в каких случаях подключается overdraft.

Что собой представляет услуга мини-займа

На карты с регулярным поступлением денег клиент может подключить овердрафт, который означает перерасход средств свыше имеющейся суммы. Суть его заключается в использовании кредитных денег, предоставленных финансовой организацией.

Услуга подключается держателям дебетовых карт, куда ежемесячно поступают деньги. Для нее подходят зарплатные счета, куда в конкретный период перечисляются средства. Клиент при оплате платежным носителем может выйти за пределы имеющейся суммы. Дополнительный кредитный лимит позволяет сразу оплатить покупку.

После перечисления денег банк списывает средства для погашения задолженности.

Подключение возможно при соблюдении условий:

- Наличие активной дебетовой карты Сбербанка.

- Стабильный ежемесячный доход выше прожиточного минимума.

- Регулярность поступления средств на карточный баланс.

- Отсутствие финансовых проблем с банком.

Если кредитная история у клиента испорчена просрочками по прежним займам, вероятность одобрения заявки на подключение овердрафта нулевая.

Виды овердрафта

Овердрафт в Сбербанке бывает:

- Технический. Происходит при оплате с рублевого счета зарубежных товаров. Конвертация валют может привести к разнице в перечисляемой сумме. Банк самостоятельно убирает разрыв в суммах, предоставляя деньги на доплату. После транзакции происходит списание долга. Второй случай – пополнение счет с электронного кошелька. Деньги поступают в течение 2-3 дней. Сбербанк решил ускорить процедуру получения переводимой суммы. На баланс пользователя изначально поступают банковские средства. А когда переведенные средства ложатся на карту, производит списание овердрафта. Комиссия при перечислении 1000 руб. составит порядка одного рубля, клиент не замечает разницы в сумме.

- Отдельно подключенная услуга. Для нее подходит дебетовая карта для перечисления заработной платы. Услуга представляет собой мини-займ на небольшой срок. Лимит устанавливается руководством Сбербанка после анализа платежеспособности пользователя.

Мини-кредит подключается физическим, юридическим лицам. Лимит разрешенных средств отличается в зависимости от платежеспособности клиента, компании.

Оплата технического кредитования

Если деньги поступают регулярно, клиент может не переживать о долге. Банк производит списание задолженности в автоматическом режиме.

Когда пользователь использует заем выше разрешенного лимита, меняется тарифный план. На долг начисляются проценты выше, чем при санкционированном кредитовании.

При несвоевременном погашении долга или при отсутствии средств на счету более одного месяца к заемщику применяются штрафные санкции.

Списание просроченной задолженности продолжается до полного погашения займа с учетом начисленных штрафов.

Как отключить услугу

Отключение возможно при оформлении договора на открытие карточного счета. В строке про услугу ставится цифра 0.

После получения карты клиенты Сбербанка в редких случаях могут отказаться от дополнительной функции. Для этого пишется заявление в отделении Сберегательного банка с просьбой отключить услугу перерасхода средств. Руководство финансовой организации рассматривает заявление.

https://www.youtube.com/watch?v=kouxrN_8AO8

Вероятность отключения овердрафта по заявлению от физического лица минимальная. В большинстве случаев приходит отказ.

Советы пользователям

Чтобы избежать проблем с банком, клиент должен строго контролировать личные деньги на счету и дополнительный лимит от финансовой организации.

Финансовые эксперты рекомендуют:

- Не снимать полностью сумму, оставлять деньги для списания комиссии за транзакции. Достаточно оставлять на балансе 500-1000 рублей.

- При оплате с рублевой карты товаров в зарубежной валюте учитывать действующий курс обмена.

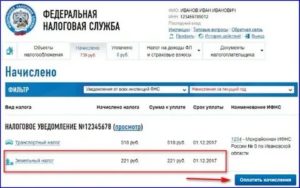

- Проверять баланс перед проведением транзакций без подтверждения платежа. Для этого удобно пользоваться сервисом Сбербанк Онлайн. При проверке счета в банкоматах других банков может взиматься комиссия.

- В случае неиспользования банковской карты закрывать счет, чтобы избежать платы за обслуживание.

- Отключить дополнительные услуги, которыми не пользуется клиент.

- Владеть информацией о тарифах, сроках списания средств, чтобы обеспечить наличие суммы, равной задолженности.

Перед оформлением договора на выдачу дебетовой карты надо проконсультироваться с сотрудником банка для получения подробной информации об услуге мини-кредита.

После использования банковских средств не рекомендуется просрочивать выплату долга. В противном случае начисляется пеня, проценты по займу достигают 50%.

Заключение

Основанием для получения мини-займа служит платежеспособность клиента, компании. Дополнительный кредитный лимит подключается на дебетовые карты клиента, куда регулярно поступают деньги.

Списание платы за овердрафт в Сбербанке производится автоматически при наличии на счете суммы задолженности. Клиенту надо регулярно проверять баланс карты, чтобы избежать неразрешенного перерасхода банковских средств.

Видео:Что такое Технический овердрафт - Минус на дебетовой картеСкачать

Списание платы за овердрафт по дебетовой карте Сбербанка — что это

Для того, чтобы пользоваться банковской картой с максимальной эффективностью, надо хорошо знать существующие возможности её использования. Знание того, как использовать овердрафт, может быть полезным для владельца дебетовой карточки. Cписание платы за овердрафт Cбербанк — что это такое и чем может быть полезно?

Овердрафт

Банковские карточки могут быть дебетовыми или кредитными. Во втором случае подразумевается, что её владелец имеет право потратить больше средств, чем на ней имеется.

Обычно порядок пользования кредитными средствами определяется подписанным с банком договором. Как известно, в таких случаях иногда предусматривается льготный период.

Смысл его состоит в том, что если в течение ограниченного срока, оговорённого условиями использования вернуть деньги, то за кредит платить не придётся.

Это удобная возможность, которой нет на дебетовых картах. При их использовании, как известно, не разрешается тратить больше, чем имеется на счёте. Однако, в течение времени, многие банки пересмотрели указанное ограничение.

В договоре может быть предусмотрена такая услуга, как овердрафт. Состоит она в том, что несмотря на то, что карта дебетовая, с неё можно потратить больше, чем на ней имеется.

Конечно, при этом банк устанавливает определённые ограничения.

На дебетовую карту Сбербанка можно подключить овердрафт

В различных случаях их величина может варьироваться от 1 тысячи рублей до 30 тысяч. При этом за пользование такой услугой, как правило, берётся плата. Иногда предоставление такой возможности удобно, в некоторых случаях, клиенты предпочитают отказаться от этой возможности, опасаясь создать неконтролируемый перерасход денежных средств.

Отличие овердрафта от использования кредитной карты

Конечно, оба рассматриваемых случая похожи. Предоставление кредитных денег с карточки, на первый взгляд, мало чем отличается от овердрафта по дебетовой карте. Однако на самом деле есть довольно существенная разница.

https://www.youtube.com/watch?v=edZEp4bXcuU

Когда тратятся деньги с кредитной карточки, обычно существует определённый договором льготный период. Обычно он имеет продолжительность в несколько десятков дней и сводится к тому, что если взять кредитные деньги в течение месяца и погасить задолженность полностью до определённого числа следующего месяца, то не нужно выплачивать проценты или другим образом платить за предоставление кредита.

На дебетовой карточке льготный период не используется. Здесь в любом случае предоставление кредитных денег при овердрафте оплачивать придётся согласно существующим расценкам.

На кредитной карте предусмотрен максимальный размер суммы, которую можно снять с данной карты в кредит. Предположим, её не хватило. В указанном случае превысить её нельзя и придётся искать другие способы получить недостающие деньги.

При овердрафте превысить ограничение допустимо. Для контроля применяются финансовые рычаги. Если лимит превышен, то предоставление дополнительной суммы обойдётся существенно дороже.

На кредитной карте кредитные возможности имеются изначально. Банк в момент подписания договора регулирует только предельно допустимую сумму. На дебетовой карте услугу требуется подключать дополнительно.

При использовании кредитной карты деньги, невозвращённые в течение льготного периода просто являются кредитом под соответствующие, определённые договором проценты.

При овердрафте время возврата ограничено. Если его превысить, стоимость предоставленных кредитных денег возрастёт.

- Наличие кредитных денег на счёте

На кредитной карте имеется определённая сумма денег. В этом случае всегда понятно, существует перерасход или нет. При овердрафте обычно сумма предоставленных кредитных денег находится на карте.

Поэтому остаток на карте в данном случае представляет собой сумму собственных денег владельца кредитной карточки и величины разрешённого кредита.

В этом случае труднее контролировать факт того, был ли перерасход собственных средств.

Оформить услугу овердрафта можно, подав соответствующую заявку в банк

Как оформить услугу

Для того, чтобы произвести подключение рассматриваемой услуги, необходимо лично явиться в отделение Сбербанка. Сами переговоры о возможности этого обычно являются довольно сложными.

Одним из наиболее важных вопросов, которые необходимо прояснить для банка, является доказательство наличия у клиента соответствующего уровня доходов для того, чтобы вовремя рассчитаться за предоставляемый овердрафт.

Для обоснования в банке нужно предъявить следующие документы (или хотя бы один из них):

- Справка о получаемых доходах, желательно с указанием получаемого оклада.

- Если имеются банковские счета, предоставленная информация об их наличии повысит уверенность банковского сотрудника в финансовой надёжности клиента.

- Наличие депозита именно в это банке. Это будет тем более убедительно, что это может быть легко проверено этим кредитным учреждением.

Наличие зарплатной карты в этом или другом банке, на которую регулярно приходят заработанные клиентом деньги. Если такая карточка имеется в этом же банке, то это очень для него удобно, ведь функцию овердрафта можно подключить именно к ней.

Это является первым этапом при принятии решения. Окончательный результат — оформление овердрафта — будет получен после того, как будет сделано следующее:

- Будет завершён анализ доходов, которые получает заявитель.

- На основании полученных данных кредитное учреждение определит оптимальный размер предоставляемых кредитных ресурсов.

- Будет установлена процентная ставка за предоставляемые деньги.

- Зафиксируют крайние сроки погашения долга.

Проинформируют о том, какие штрафные санкции (штрафы, комиссии, повышенная процентная ставка) и в каком случае будут применены.

Подписание договора на предоставление овердрафта

После того как одобрение на получение овердрафтного одобрено, происходит подписание договора.

Для оформления явиться надо со следующими документами:

- паспорт;

- ещё один удостоверяющий личность документ (возможно, военный билет или водительское удостоверение);

- заявление о предоставлении услуги;

- документы, которые подтверждают уровень дохода (обычно это справка с места работы о доходах).

Сотрудник банка указывает срок, начиная с которого овердрафт будет работать.

https://www.youtube.com/watch?v=1PtwOCfVbYI

Стоит отметить, что Сбербанк в настоящее время не предоставляет возможность оформить овердрафт онлайн. Единственный вариант для этого — лично явиться в отделение банка со всеми необходимыми документами.

При этом можно связаться со Сбербанком онлайн и заявить о своём намерении получить необходимую услугу. Но при этом помощь будет носить только консультативный характер.

Овердрафт по дебетовой карте отличается от обычного кредитного пластика

Способы оплаты овердрафта

В зависимости от обстоятельств могут применяться различные способы для оплаты за взятые в кредит деньги после получения овердрафта:

- Плата за проведение банковского обслуживание счёта.

- Оплата за предоставление денег в кредит.

- Выставление процентов за время пользования кредитными средствами.

К третьему пункту нужно сделать уточнения. Ограничение суммы денег, взятой при овердрафте существует и прописано в договоре. Фактически существует возможность превысить указанный лимит. Однако, если это произойдёт, за сумму превышения проценты будут гораздо больше. Суммы процентов могут отличаться в два раза, а иногда и больше.

Почему нужно быть осторожным, пользуясь овердрафтом

Когда говорят, что можно пользоваться заёмными деньгами, не осознавая этого, на первый взгляд, это кажется маловероятным. Приведём пример одной из таких ситуаций.

Предположим, через банкомат происходит оплата коммунальных услуг. Для примера возьмём конкретные цифры. Пусть стоимость услуги составляет 3000 рублей. При этом на карточке есть одна тысяча, а двух тысяч не хватает.

Владелец карточки добавляет необходимые две тысячи и производит оплату счёта. Кажется, что всё в порядке. Однако, сумма пополнения в две тысячи попадает на карточку спустя некоторое время, но на момент оплаты этого не произошло. Таким образом, были использованы кредитные деньги. Пополнение вернуло их, но плата за овердрафт внесена не была.

Если этого не контролировать, такая ситуация может привести к штрафным санкциям. Из-за этой и других аналогичных ситуаций некоторые клиенты избегают пользоваться данной услугой.

Иногда, делая покупку, владелец карточки обнаруживает, что ему не хватает денег для покупки. Это неприятная ситуация и банк, предоставляя возможность овердрафта старается помочь своему клиенту не попадать в такие ситуации.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Что такое овердрафт и как им правильно пользоваться?Скачать

Овердрафт в Сбербанке

Одно из основных условий овердрафта от Сбербанка – установление определённого лимита по снятию денежных средств. Для физических лиц эта сумма может варьироваться в пределах от 1 до 30 тысяч рублей.

- Как подключить овердрафт в Сбербанке?

- Как воспользоваться овердрафтом Сбербанка?

- Списание за овердрафт в Сбербанке

- Овердрафт для юридических лиц в Сбербанке

- Дебетовая карта с овердрафтом от Сбербанка

- Овердрафт по зарплатной карте Сбербанка

- Как отключить овердрафт Сбербанка?

Одно из основных условий овердрафта от Сбербанка – установление определённого лимита по снятию денежных средств. Для физических лиц эта сумма может варьироваться в пределах от 1 до 30 тысяч рублей. В каждом конкретном случае лимит определяется в индивидуальном порядке после оценки финансовых возможностей клиента. Обратите внимание! Без вашего согласия лимит увеличить банк не имеет права!

Кроме того, за возникновение овердрафта Сбербанк будет брать оплату процентов (их размер зависит от валюты карты). Превышение лимита по овердрафту повлечёт за собой увеличение процентов. Долг в полном размере по овердрафту должен погашаться клиентом до конца следующего месяца, после которого он воспользовался средствами.

https://www.youtube.com/watch?v=Q_g0DhtZ0qQ

Овердрафт может быть подключён в Сбербанке после подписания договора с клиентом на предоставление таких услуг. Оформить овердрафт может только тот клиент, который предоставил банку доказательства своей платежеспособности. В качестве доказательства может служить официальная справка о доходах, оценка оборота денежных средств по карте или же наличие в банке депозита.

Часто Сбербанк предлагает клиентам возможность подключения услуги овердрафта к зарплатной карте.

Как воспользоваться овердрафтом Сбербанка?

Пользоваться овердрафтом вы сможете при помощи карты в любое удобное для вас время, осуществляя безналичные расчёты по счёту или при снятии денежных средств в банкомате.

Как только на дебетовой карте заканчиваются ваши собственные средства, автоматически можно начинать пользоваться овердрафтными (кредитными). Это может быть очень удобно для клиентов, которые не планируют занимать средства у банка надолго.

Вы просто платите по счетам, расплачиваетесь в магазинах и супермаркетах и не переживаете, что деньги в данный момент закончились.

Стоимость услуги овердрафта по дебетовым картам для физических лиц в Сбербанке составляет 18% годовых для рублёвых карт. Комиссия в долларах и евро составляет 16% годовых.

При этом если вы превысите лимит своих расходов, в этом случае процентная ставка тут же будет увеличена до 36% годовых в рублях. Поэтому с использованием денежных средств по карте стоит быть осторожным. Проценты будут начисляться на сумму, которая фактически была расходована по овердрафту.

Если в день списания платежей на вашей карте недостаточно средств, лучше позаботиться о своевременном её пополнении.

Овердрафт для юридических лиц в Сбербанке

Услугами овердрафта от Сбербанка часто пользуются юридические лица, когда на расчётном счёте ИП или юрлица не хватает денег для того, чтобы рассчитаться с клиентами или оплатить услуги.

Банк допускает овердрафт в том случае, когда на расчётном счёте наблюдается постоянное движение средств. Как только деньги на счёт предпринимателя будут возвращены, банк автоматически забирает выданную клиенту сумму средств, а также проценты, установленные по данной услуге.

Заключить договор на овердрафт юридическое лицо может непосредственно в банке.

Дебетовая карта с овердрафтом от Сбербанка

Сегодня многие клиенты Сбербанка с успехом пользуются овердрафтом по своей дебетовой карте.

Это достаточно удобно, поскольку (в отличие от использования кредитной карты) здесь клиент оплачивает только фактический период использования заёмных средств.

Кроме того, получить такую карту в банке намного проще, чем оформить кредит наличными, и намного удобнее – не нужно приходить в банковское отделение. Вы просто пользуетесь деньгами и не боитесь, что карта «истощится» в самый неподходящий момент.

Овердрафт по зарплатной карте Сбербанка

Зарплатная карта с лимитом овердрафта – наиболее распространённый вариант дебетовой карты с овердрафтом.

Такие карты не оформляются самостоятельно: клиент получает их в рамках зарплатного проекта, в котором принимает участие его работодатель.

Лимит овердрафта будет зависеть от заработной платы и, как правило, составляет сравнительно небольшую сумму средств (лимит по кредитной карте будет намного выше).

Овердрафт для обычного человека – это всего лишь способ воспользоваться возможностью уйти в минус, если в этом есть необходимость, и вернуть заёмные средства в ближайшее время (при получении зарплаты).

Есть немало клиентов Сбербанка, которые с опаской относятся к услуге овердрафта и предпочитают не иметь возможности и соблазна пользоваться «не своими» деньгами. Другими словами, влезать в кредиты. По факту услуга «овердрафт» в Сбербанке не отключается.

Тем не менее, вы можете защитить себя от сюрпризов в виде зачисленных процентов по овердрафту, который, как вам казалось, вы не использовали. Для этого достаточно указать при получении карты в заявлении нулевую сумму овердрафта.

Увеличить этот лимит без вашего согласия никто не сможет.

Видео:Сбербанк делает из клиентов должников? / ОвердрафтСкачать

Списание платы за овердрафт в Сбербанке и других банках: что это?

Иногда держатели банковских карт сталкиваются с удержанием с их пластика небольших сумм денежных средств. Это, так называемый, овердрафт. Списание платы за овердрафт в Сбербанке, как и в других банках осуществляется в любой рабочий день. Разберемся, что это такое и как отказаться от услуги, если она не нужна.

Что такое овердрафт?

Овердрафт — это небольшая сумма денежных средств, которую кредитная организация предоставляет держателю банковской карты. Простыми словами, это услуга, позволяющая клиенту «немного уйти в минус», то есть расплатиться пластиком при отсутствии нужного объема денег в момент проведения трансакции.

Банк предоставляет овердрафт лишь в том случае, если уверен, что держателю карты в скором времени поступят деньги и он сможет погасить образовавшуюся задолженность.

Это возможно, если карта относится к зарплатной или принадлежит привилегированному клиенту.

Списание платы за овердрафт производится с первого поступления на карточный счет автоматически, заявление на погашение долга между банком и клиентом не заключается.

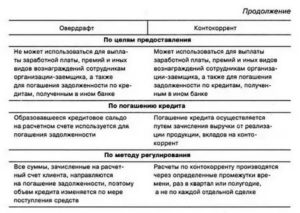

Отличия овердрафта от других кредитных продуктов

Овердрафт предоставляется на непродолжительный срок. Годовой процент по этой услуге выше, чем по необеспеченным кредитным программам банка. Это объясняется простотой получения и отсутствием анализа платежеспособности клиента.

https://www.youtube.com/watch?v=qMLA8t5-9C0

Пользователи финансовых услуг иногда отождествляют овердрафт с кредитом, мотивируя это тем, что и в первом, и во втором случае банк предоставляет деньги под процент.

Помимо срока, на который предоставляется овердрафт, можно выделить еще 4 ярких различия:

- Величина.

- Характер погашения.

- Плата за пользование заемными средствами.

- Скорость получения заемных средств.

Величина

Кредиты могут предоставляться в суммах, которые в несколько раз превышают величину среднего заработка заемщика. Что касается овердрафта, то его размер редко выше объема среднемесячного поступления на карточный счет.

Характер погашения

По условиям овердрафт списывается единовременным платежом. Если на момент возврата долга денег на карте недостаточно, то банк инициирует еще одно списание на недостающую сумму. Кредиты погашаются равными или дифференцированными платежами с периодичностью 1 раз в месяц. По некоторым кредитным программам возможно предоставление отсрочки (кредитных каникул).

Плата за пользование заемными средствами

Процент по овердрафту всегда выше, чем по кредитным продуктам. Однако, за счет того, что он предоставляется на непродолжительный срок, плата не воспринимается как высокая.

Скорость получения заемных средств

Для оформления кредита требуется предоставление документов в кредитное учреждение. Срок рассмотрения заявки составляет от 15 минут до нескольких суток в зависимости от банка и кредитной программы. Овердрафт предоставляется моментально, посещение кредитной организации не требуется.

Плата за овердрафт, как и кредита, включает 3 элемента:

- проценты;

- комиссии;

- штрафы.

Для расчета применяется формула сложных процентов. Что касается комиссий, то в большинстве случаев они незаконны. Некоторые недобропорядочные кредитные организации, пользуясь низкой финансовой грамотностью населения, в комиссии включают плату за открытие овердрафта по карте.

Отдельно следует остановиться на штрафах. Они взимаются за нарушение условий предоставления краткосрочного кредитования. Избежать их можно в случае обеспечения постоянного финансового потока по карте.

Отличие овердрафтной карты от дебетовой

Овердрафтная карта — это платежный инструмент, предусматривающий наличие разрешенного краткосрочного кредитования. Для ее оформления достаточно написать заявление в банке-эмитенте.

Условия подключения краткосрочного кредитования карты различаются между кредитными организациями. В одних банках потребуется только заявление, а в других — дополнительный пакет документов, состоящий из СНИЛСа и ИНН.

При этом общими условиями подключения овердрафта являются:

- постоянное движение денежных средств по карточному счету;

- отсутствие задолженности перед банком;

- официальное трудоустройство;

- наличие постоянной регистрации в регионе присутствия кредитора.

Для ответа на вопрос: «Чем отличается овердрафтная карта от дебетовой?» следует изучить основное различие между продуктами.

Израсходовать больше средств, чем поступило на дебетовую карту не получится. Ее держатель должен контролировать свои расходы. При использовании пластика с овердрафтом допускается «уход в минус», то есть клиент совершает трансакцию сейчас, а возвращает долг с первого поступления.

Установка лимита овердрафта

Каждому клиенту рассчитывается индивидуальный лимит краткосрочного кредитования. Он указывается в заявлении. В первую очередь, на величину овердрафта влияет объем поступлений на карту. Между ним и лимитом установлена прямо пропорциональная зависимость: чем больше оборот по карточному счету, тем более высокий лимит будет установлен заемщику и наоборот.

В качестве не менее значимого фактора также можно отнести экономическую ситуацию в стране. Если она нестабильна, то кредитная организация может уменьшить лимит. В период кризиса сохраняется высокий риск потери работы, а также наблюдается стремительное падение реально располагаемых доходов населения. В результате возникает повышенный риск невозврата овердрафта.

https://www.youtube.com/watch?v=5Xec8jJlSm4

На установку лимита овердрафта влияет и кредитная политика банка.

Обычно подключение овердрафта по карте ограничено по времени. Оно осуществляется на срок от 6 месяцев до 1 года. Считается, что за этот период заемщик сможет сохранить свое финансовое положение на прежнем уровне.

В дальнейшем клиенту достаточно обратиться в банк, чтобы написать новое заявление. Стоит отметить, что кредитор может предоставить как прежнюю сумму лимита, так и скорректированную в сторону увеличения или уменьшения.

Наличие просроченных платежей по кредитным картам или кредитным продуктам может стать причиной отказа в предоставлении краткосрочного кредитования.

Овердрафтная карта Сбербанка или другой кредитной организации выгодна как для банка, так и для клиента. Держатели пластика получают возможность приобрести товар или услугу сейчас, не откладывая на перспективу. При этом им не нужно занимать деньги у близких родственников, друзей или оформлять кредит. Овердрафтный лимит всегда «под рукой» и им можно воспользоваться при необходимости.

Выигрывают от предоставления услуги и банки.

Во-первых, они получают надежных заемщиков. Овердрафт списывается автоматически, согласие клиента не требуется.

Во-вторых, кредитные организации получают дополнительный источник дохода. Процент по краткосрочному кредитованию немаленький, в некоторых банках он достигает 44-50% годовых. Этот продукт всегда дает положительный финансовый результат.

В-третьих, при оформлении овердрафта банк расширяет клиентскую базу, готовую кредитоваться под проценты. Попробовав этот продукт, многие держатели карт уже не боятся оформлять кредитные продукты.

Важно! При оформлении овердрафтной карты особое внимание следует уделить контролю за состоянием счета.

Иногда возникают ситуации, когда держатель банковского пластика меняет место работы и ему выдается карта другого банка. В этом случае нужно написать заявление на отключение овердрафта по старому платежному инструменту.

Иначе возникнет долг. Сумма небольшая, но за счет несвоевременного погашения она может увеличиться в несколько раз.

Порядок отключения овердрафта

Тем держателям карт, у которых нет регулярных поступлений, рекомендуем отключить овердрафт. В противном случае они рискуют попасть в кредитную кабалу. Если необходимы заемные средства, то лучше оформить кредитку, поскольку она имеет льготный период погашения долга, а плата за овердрафт начисляется в момент его использования.

Отключить услугу можно 3 способами:

- обратиться в банк и написать соответствующее заявление;

- аннулировать карту со встроенным овердрафтом;

- подать заявку на отключение услуги через интернет-банкинг.

На практике аннулировать услугу не совсем просто. Многие зарплатные карты Сбербанка, ВТБ 24 и других крупных игроков оснащены встроенным овердрафтом. В этом случае клиент обязан контролировать состояние своего счета.

Есть другой вариант — в момент открытия счета (см. статью «Как открыть счет в Сбербанке«), выпуска карты и оформления овердрафта указать лимит, равный нулю. Кредитная организация не может его изменить без согласия клиента.

Овердрафтные карты завоевали признание среди частных лиц. По сути, они представляют собой возобновляемую кредитную линию для клиента, позволяющую ему тратить больше, чем его остаток на карточном счете.

Это легкий способ получить небольшую сумму заемных средств в свое распоряжение.

При этом обеспечение или подтверждение платежеспособности не требуется , а списание платы за пользование овердрафтом производится автоматически.

Видео:Хитрая настройка, которая не даст снять деньги с карты. Разбор реальной историиСкачать

Списание платы за овердрафт Сбербанк

Овердрафт – это перерасход денежных средств. Он приобрел широкую популярность в период становления доступности кредита, и финансовые учреждения стали применять ее при выдаче кредитных средств клиентам. Рассмотрим следующую ситуацию:

От Сбербанка пришло СМС- сообщение о списании платы за овердрафт по дебетовой карте

СМС-сообщение о списании денег без вашего ведома всегда вызывает негативные эмоции

Изначально подобный вид краткосрочного кредитования применялся к юридическим лицам, которые имели счета в банке. Только после развития и открытия кредитных линий он стал доступен для физических лиц.

Овердрафт для юридических лиц

Услуга для юридических лиц оформляется по определенной схеме, допустим, организации необходимо перевести деньги контрагентам, но на балансе недостаточная сумма для осуществления платежа. При этом на счет клиента происходят регулярные поступления денег. Именно в таких случаях банк может подключает услугу и предоставляет недостающую часть денег.

https://www.youtube.com/watch?v=g5s09oi4dRo

Клиент банка получает возможность осуществить необходимые платежи, не дожидаясь поступлений денег от контрагента.

При поступлении необходимой суммы на расчетный счет клиента, банк в автоматическом режиме снимет деньги с учетом процентов платы за пользование банковских средств, помогает организациям не только платить по счетам, но и поддерживать оборот.

Овердрафт для физических лиц

Для физических лиц – это своего рода мини — займ. Оформляется на короткое время. При наличии у клиента зарплатной карты, то он может воспользоваться мини-кредитованием.

Физическое лицо может заключить договор с банком напрямую, просто оформить карту с возможностью предоставления подобного сервиса.

Он дает возможность снять деньги, которых в действительности на балансе нет, а с их поступлением происходит автоматическое списание долга с процентами.

Одно из условий услуги — установление лимита по снятию денежных средств

Сервис удобен тем, что вы можете занять у банка «до зарплаты». Но за его предоставление придется заплатить, проценты отличаются высокой ставкой.

У финансовой организации можно занять отнюдь не любую сумму. Лимит устанавливается в индивидуальном порядке, в зависимости от платежеспособности держателя карточки.

Как подключить услугу овердрафт в Сбербанке?

Для подключения нужно предоставить пакет документов:

- Паспорт гражданина Российской Федерации

- Второй документ, который удостоверяет личность – это может быть военный билет или водительское удостоверение

- Заявление на предоставление услуги

- Справку о доходах.

Способы оплаты

Списание платы за использование сервиса осуществляется несколькими способами:

- Взимает комиссионный сбор за обслуживание счета.

- Взимает оплату за предоставление в пользование денег.

- Выставление процентов за предоставление кредитных средств.

Последний пункт нужно рассмотреть подробней. Проценты начисляются в размере предоставленного кредитного лимита.

Если клиент превышает указанный лимит, то ему выставят проценты на порядок выше.

Стоимость услуги зависит от заработной платы клиента и варьируется от 1000 до 30000 руб.

Процентная ставка за использование сервиса составит 18 % в год для рублевого счета и 16 % — для валютного. При превышении лимита клиент заплатит 36% и 33% соответственно.

Иногда плата за перерасход лимита может оказаться неприятным сюрпризом

Повышенные проценты начисляют только на сумму, израсходованную выше установленного банком лимита.

Повышенные проценты начисляют и в случае несвоевременного поступления денег на расчетный счет.

Смс о списании оплаты

Бывают неприятные ситуации, когда вы уверены в том что расплачиваетесь своими средствами, а на самом деле пользуетесь деньгами банка, в таком случае в дальнейшем с вас будет взята плата за их использование.

Как выглядит СМС-сообщение о снятии средств за использование услуги

Пример

Вы осуществляете платежи за ЖКХ в терминале/банкомате банка, но денег на вашем карточке недостаточно. Вы пополняете карточку наличными, в этом же банкомате — получаете чек, что деньги зачислены. И теперь спокойно совершаете все необходимые платежи за ЖКХ.

Но по техническим причинам деньги могут поступить на ваш счет не мгновенно, хотя вы и имеете чек на руках и уверенны в пополненном балансе вашей дебетовой карты. На самом деле оплачивая ЖКХ, сразу после пополнения баланса карты, вы пользуетесь заемными средствами банка, за использование которых будет начислена плата.

В цифрах:

- За проведение любых платежных операций — 3000 руб.

- Баланс карты — 1000 руб.

- Пополняете на 2000 руб. карту, но деньги пришли не моментально.

- Оплачиваете 3000 руб. (при подключенной услуге это возможно даже в том случае, если 2000 руб. еще не поступили на баланс).

- Списание 2000 руб. происходит в конце отчетного периода.

Мы подробно расскажем, что такое списание платы за овердрафт в Сбербанке и почему это происходит. Как самому подключить и отключить услугу овердрафта.

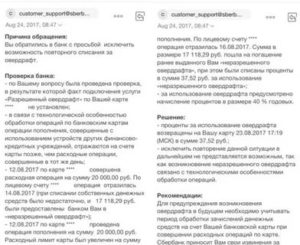

Если у вас возникла такая ситуация, то скорее всего вы вернете списанные деньги. Такие инциденты можно отнести к разряду технических сбоев. Советуем обратиться по следующим контактам или в отделение банка:

Телефоны для решения проблемных вопросов

Как отключить овердрафт в Сбербанке?

Что бы не происходило непредвиденного списания денег, отключить услугу можно при подписании договора и оформлении банковской карты, для этого в заявлении в строке «сумма овердрафта» нужно указать цифру 0.

Мнение и советы эксперта о том, как правильно использовать банковские карты и следить за подключением к ним дополнительных услуг.

📸 Видео

Беру кредит у коллектора и списываю долг бесплатно. Банкротство физических лицСкачать

Приставы арестовали карту и счета. Что делать? Как снять арест с карты и счетов за долги должникаСкачать

Овердрафт. Кредит для бизнеса без залога. Преимущества и недостаткиСкачать

Какие счета и карты приставы точно НЕ УВИДЯТ и не заблокируют? 3 способа хранения денег должнику!Скачать

Дебетовые карты с овердрафтомСкачать

Как снять арест с карты сбербанка наложенный приставамиСкачать

Карты с овердрафтом. Они Вам не нужны!Скачать

Как отменить перевод или платёж в Сбербанк ОнлайнСкачать

Безакцептное списание за долги в мфо | как мфо списывают деньги с карты при просрочкеСкачать

Дебетовые карты с овердрафтом. Они Вам не нужны!Скачать

Банковские карты Озон, МТС и Мегафон защитят от списания денег? Приставы их НЕ ВИДЯТ?Скачать

Чем опасен овердрафтСкачать

Что такое овердрафтСкачать

При переводе по СБП деньги списались, но никуда не зачислились | РЕШЕНИЕСкачать

ОВЕРДРАФТ | Что это такое и как им правильно пользоваться?Скачать