На начальном этапе семейного пути важно синхронизировать видения будущего обоих партнеров, определяя общие финансовые цели. Этот процесс включает в себя открытое общение по вопросам денег, обсуждение приоритетов и мечтаний, таких как приобретение жилья, планирование отпуска, образование детей, и создание чрезвычайного фонда.

Создание списка целей с указанием сроков и ожидаемой стоимости каждой задачи помогает в организации плана действий. Разработка реалистичного финансового плана, учитывающего доходы и расходы семьи, становится следующим шагом. Это включает в себя установление конкретных, измеримых, достижимых, релевантных и временно ограниченных (SMART) целей для обеспечения успешного выполнения каждой задачи.

Приоритизация целей по степени важности и срочности помогает фокусироваться на наиболее значимых задачах. Для каждой цели рекомендуется создать отдельный сберегательный счет, что облегчает отслеживание прогресса и предотвращает смешение средств.

Регулярный пересмотр установленных целей и их корректировка в зависимости от изменения жизненных обстоятельств и финансового положения семьи является ключевым аспектом долгосрочного планирования. Это позволяет адаптироваться к новым вызовам и удерживать курс на достижение финансовой стабильности и благополучия.

Вовлечение в процесс определения финансовых целей всех членов семьи, включая детей, способствует формированию общих ценностей и укреплению взаимопонимания. Это создает основу для совместного принятия решений и достижения поставленных целей, укрепляя семейные узы.

- 📊 Создание семейного бюджета: Первые шаги

- 💼 Управление долгами: Стратегии и советы для молодых семей

- 💡 Экономия средств: Простые и эффективные способы

- 🏡 Планирование покупки жилья: Как накопить на первоначальный взнос

- 👶 Финансовое планирование для родителей: Образование и здоровье детей

- 🚗 Покупка автомобиля: Советы по финансированию и экономии

- 📈 Инвестирование для молодых семей: Как начать

- 🔒 Страхование как элемент финансовой безопасности

- 🏖 Планирование отпуска: Советы по бюджетному отдыху

- 🚀 Финансовая подготовка к неожиданным расходам

- 🤝 Использование финансовых консультантов: Когда и зачем

- 🌟 Построение кредитной истории: Почему это важно

- 📚 Обучение детей основам финансовой грамотности

- 🔄 Пересмотр финансового плана: Как и когда это делать

- 🎦 Видео

Видео:ФИНАНСОВАЯ ГРАМОТНОСТЬ. 30 СОВЕТОВ. Полное руководство.Скачать

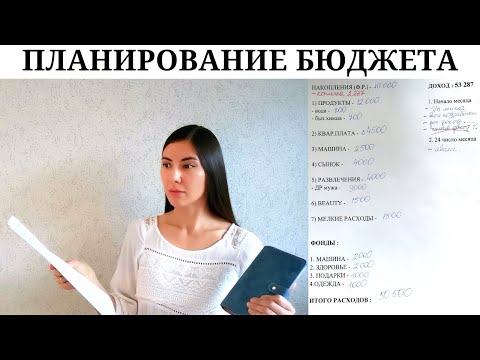

📊 Создание семейного бюджета: Первые шаги

📊 Создание семейного бюджета: Первые шаги

Старт финансовой дисциплины в доме начинается с разработки бюджета. Это не просто таблица доходов и расходов, а ваш план на путь к финансовой независимости. Разберем, как проложить этот маршрут эффективно и без лишних стрессов.

Перво-наперво, сядьте вместе и обсудите ваши общие доходы. Сюда входит все: зарплаты, дополнительные заработки, подарки. Важно быть откровенными, ведь основа любого бюджета — точность данных.

Далее, переходим к расходам. Здесь ключевой момент — детализация. Разбейте их на обязательные (жилье, коммунальные услуги, продукты) и переменные (развлечения, хобби). Это поможет понять, куда именно утекают финансы и как можно оптимизировать траты.

Поставьте перед собой конкретные цели. Это может быть накопление на отпуск, новая машина или формирование фонда непредвиденных расходов. Цели должны быть реалистичными и сопровождаться четкими сроками достижения.

Используйте инструменты для учета бюджета. В эпоху цифровых технологий существует множество приложений и программ, позволяющих вести учет финансов прямо с вашего смартфона. Выберите тот, который будет удобен обоим.

Наконец, регулярно пересматривайте ваш бюджет. Жизнь непредсказуема, и финансовое положение может меняться. Поэтому адаптируйте ваш план к новым обстоятельствам, не забывая при этом о долгосрочных целях.

Эти первые шаги не только помогут вам лучше контролировать расходы, но и станут основой для более сложных финансовых операций в будущем, таких как инвестирование или планирование крупных покупок.

Видео:ФИНАНСОВАЯ ГРАМОТНОСТЬ за 6 минут | Контроль личных финансовСкачать

💼 Управление долгами: Стратегии и советы для молодых семей

💼 Управление долгами: Стратегии и советы для молодых семей

Обдуманное управление финансовыми обязательствами становится краеугольным камнем для молодых семей, стремящихся к финансовой стабильности. Разработка плана по управлению долгами и его последовательное исполнение помогают не только избавиться от существующих задолженностей, но и предотвратить их появление в будущем.

Первый шаг к эффективному управлению долгами заключается в их каталогизации. Составьте список всех имеющихся долгов, указав для каждого сумму, процентную ставку и срок погашения. Это позволит оценить общую картину и приоритизировать погашение задолженностей, начиная с тех, что имеют наибольшую процентную ставку.

Следующий шаг — разработка реалистичного бюджета, учитывающего все доходы и расходы семьи. Это основа для определения сумм, которые можно выделить на погашение долгов. Важно стремиться к минимизации расходов, особенно на несущественные пункты, чтобы увеличить сумму для погашения долгов.

Один из эффективных методов управления долгами — снежный ком. Он подразумевает погашение долгов с наивысшей процентной ставкой в первую очередь, при этом минимальные платежи по остальным долгам продолжают выплачиваться. После погашения долга с наибольшей ставкой, дополнительные средства направляются на следующий по величине процента долг, и так далее.

Не менее важно избегать новых долгов. Избегайте использования кредитных карт для покупок, которые не можете себе позволить, и старайтесь не брать новые займы до полного погашения существующих.

В случае, если долги кажутся неподъемными, стоит рассмотреть возможность консультации с финансовым специалистом. Профессиональный совет может помочь найти наиболее эффективный путь к финансовому благополучию и избежать финансовой катастрофы.

В конечном счете, ключ к успешному управлению долгами для молодых семей заключается в дисциплине и последовательности. Следуя разработанному плану и избегая новых долгов, можно достичь финансовой стабильности и обеспечить светлое будущее для своей семьи.

Видео:Как я планирую семейный бюджет / Распределяю деньги / Планирование бюджета и расходы семьиСкачать

💡 Экономия средств: Простые и эффективные способы

💡 Экономия средств: Простые и эффективные способы

Экономия денег – важный аспект финансового планирования для каждой семьи, позволяющий не только сократить расходы, но и увеличить сбережения. Рассмотрим ряд практических методов, которые помогут снизить издержки без ущерба для качества жизни. Один из способов – использование бюджетных приложений для отслеживания расходов. Это дает полное представление о том, куда уходят деньги, и помогает выявить области для потенциальной экономии.

Другой метод – пересмотр ежемесячных подписок и автоматических платежей. Отмена неиспользуемых сервисов может значительно снизить регулярные расходы. Также важно сравнивать цены перед покупками, искать скидки и использовать программы лояльности. Планирование покупок заранее и избегание импульсивных трат также способствует лучшему контролю над финансами.

Изменение привычек в повседневной жизни, например, снижение расходов на коммунальные услуги путем экономии воды и электроэнергии, также вносит вклад в общую экономию средств. В конечном итоге, эффективное управление финансами начинается с осознанного подхода к расходам и стремления к их оптимизации.

Видео:Планирование финансов на 2024 год: советы по управлению деньгами и достижению финансовых целейСкачать

🏡 Планирование покупки жилья: Как накопить на первоначальный взнос

Один из ключевых моментов на пути к приобретению собственного уголка — формирование первоначального взноса. Это задача кажется гигантской, но с правильным подходом становится выполнимой. Рассмотрим, какие стратегии помогут вам накопить необходимую сумму.

Первым делом, определите сумму, которую нужно накопить. Обычно это 10-20% от стоимости недвижимости. Зная конечную цель, легче планировать ежемесячные отчисления.

Создайте отдельный счет для накоплений. Это позволит вам не только отслеживать прогресс, но и избежать соблазна тратить эти деньги на что-то другое. Рассмотрите возможность автоматического перевода определенной суммы на этот счет сразу после получения зарплаты.

Просмотрите ваш текущий бюджет на предмет возможности уменьшить расходы. Может быть, найдутся статьи расходов, на которые можно временно забыть или значительно сократить траты. Каждая экономия — шаг к цели.

Ищите дополнительные источники дохода. Возможно, есть шанс взять на себя дополнительные проекты на работе, найти подработку или заняться фрилансом. Дополнительные средства значительно ускорят процесс накопления.

Не игнорируйте возможность получения помощи от государства. В некоторых странах существуют программы поддержки молодых семей в приобретении жилья. Узнайте, есть ли такие программы у вас и какие условия участия.

Важно оставаться мотивированными во время всего процесса накопления. Визуализируйте вашу цель, создайте доску мечты или ведите дневник достижений. Помните, что каждый вложенный в эту цель рубль приближает вас к мечте о собственном доме.

Видео:СЕМЕЙНЫЙ БЮДЖЕТ Как ВЕСТИ, ПРАКТИКА с примерами и таблицей.Полная ИНСТРУКЦИЯ Доходы расходы в семьеСкачать

👶 Финансовое планирование для родителей: Образование и здоровье детей

Переход к родительству сопровождается значительными изменениями в финансовой жизни. Образование и медицинское обеспечение потомства являются двумя ключевыми аспектами, требующими внимательного планирования. В этом контексте, начинать сбережения для образовательных целей рекомендуется как можно раньше. Открытие специализированного образовательного счета или инвестирование в долгосрочные активы может стать фундаментом для будущего вашего ребенка. Кроме того, забота о здоровье включает не только выбор подходящей медицинской страховки, но и создание резервного фонда на случай непредвиденных медицинских расходов.

Эффективное финансовое планирование для образования начинается с оценки потенциальных расходов. Исследование различных образовательных учреждений и их стоимости поможет определить необходимую сумму сбережений. Важно также учитывать инфляционный рост стоимости образования. Для здоровья детей, регулярный пересмотр медицинской страховки и выбор плана, который лучше всего соответствует потребностям вашей семьи, обеспечит необходимое покрытие без лишних финансовых нагрузок.

Внедрение этих стратегий не только снизит финансовое давление в будущем, но и обеспечит вашим детям крепкий старт в жизни. Помните, что регулярный пересмотр финансовых планов и адаптация к изменяющимся обстоятельствам являются ключом к успешному управлению финансами семьи.

Видео:ЛАЙФХАКИ ПО ФИНАНСОВОЙ ГРАМОТНОСТИ от МИЛЛИАРДЕРА Маргулана СейсембаеваСкачать

🚗 Покупка автомобиля: Советы по финансированию и экономии

Приобретение машины для молодой семьи – значимое событие, требующее тщательного подхода к финансовым вопросам. Рассмотрим ключевые моменты, которые помогут сделать этот процесс как можно более выгодным и менее обременительным для бюджета.

Анализ финансовых возможностей. Перед началом поиска авто необходимо чётко представлять, какую сумму вы готовы и можете безболезненно вложить в покупку, учитывая не только стоимость автомобиля, но и расходы на его обслуживание, страхование, налоги и топливо.

Выбор между новым и подержанным. Новые автомобили привлекают гарантией и отсутствием скрытых проблем, однако их стоимость значительно выше по сравнению с подержанными. Подержанные машины могут стать выгодным вариантом при условии тщательной предварительной проверки.

Варианты финансирования. Кредит, лизинг или полная оплата наличными – каждый из вариантов имеет свои преимущества и недостатки. Важно сравнить условия предложений от разных банков и автосалонов, учитывая полную стоимость кредита, включая проценты и дополнительные комиссии.

Переговоры о цене. Не стесняйтесь торговаться и искать возможности для снижения цены. Многие автодилеры имеют запас прочности в ценообразовании, что позволяет покупателю добиться скидок при серьёзном подходе к переговорам.

Экономия на страховке. Сравнивайте предложения от разных страховых компаний. Иногда увеличение самоучастия позволяет существенно снизить стоимость полиса КАСКО.

Регулярное техническое обслуживание. Соблюдение графика ТО не только продлевает срок службы автомобиля, но и помогает избежать крупных и дорогостоящих поломок.

Подведение итогов, подобная мера, как покупка авто, требует осмысленного подхода к финансам и планированию. Учёт вышеизложенных советов позволит молодым семьям совершить покупку с минимальными финансовыми рисками и максимальной пользой для семейного бюджета.

Видео:Создание финансовой модели за 10 минут с нуляСкачать

📈 Инвестирование для молодых семей: Как начать

Вложения средств – одна из ключевых стратегий укрепления финансового будущего семьи. Начинать инвестировать рекомендуется с определения своих долгосрочных целей и понимания уровня комфорта с риском. Освоение базовых принципов рынка, включая акции, облигации и взаимные фонды, предоставит фундамент для принятия обоснованных решений.

Создание аварийного фонда – первоочередная задача перед началом инвестиций. Рекомендуется отложить сумму, достаточную для покрытия расходов минимум на три-шесть месяцев. После этого можно начать изучение различных инвестиционных инструментов, подходящих для достижения семейных финансовых целей.

Регулярное инвестирование малых сумм может оказаться эффективным методом накопления капитала. Такой подход, известный как «долларовый средний», позволяет уменьшить риск и усреднить стоимость покупки инвестиционных активов. Важно осознавать, что инвестирование связано с рисками, и необходимо готовиться к возможным колебаниям рынка.

Изучение различных инвестиционных стратегий и выбор подходящих финансовых инструментов может быть сложным без подходящих знаний. В таком случае рекомендуется обращение к профессиональным финансовым консультантам, которые могут предложить персонализированные рекомендации и помочь сформировать инвестиционный портфель, соответствующий уникальным целям и потребностям семьи.

Начало инвестирования – важный шаг к финансовой стабильности и достижению долгосрочных целей. Ответственный подход, обучение и тщательное планирование помогут молодым семьям уверенно двигаться по пути финансового процветания.

Видео:Планирование расходов семьи и семейный бюджет (5-7 классы)Скачать

🔒 Страхование как элемент финансовой безопасности

Страховка — ключевой компонент в стратегии обеспечения финансовой устойчивости семьи. При непредвиденных обстоятельствах, таких как заболевания, аварии или потеря работы, наличие страхового полиса может стать решающим фактором в сохранении финансового благополучия. Рассмотрим разнообразные виды страхования и подходим к выбору с умом.

Выбор подходящего вида страхования. В первую очередь, важно оценить, какие риски наиболее актуальны для вашей семьи. Для многих приоритетом является медицинская страховка, страхование жизни и автомобиля. Также стоит обратить внимание на страхование жилья и личной ответственности.

Оценка страхового покрытия. Важным аспектом является не только выбор типа страховки, но и определение необходимого объема покрытия. Он должен соответствовать вашим финансовым возможностям и потребностям. Рекомендуется регулярно пересматривать условия полиса и адаптировать его к изменениям в жизни.

Сравнение предложений страховых компаний. Исследуйте рынок, сравнивайте условия и цены разных страховщиков. Внимание к деталям и тщательный анализ помогут выбрать оптимальный вариант, сочетающий в себе надежность, широкое покрытие и приемлемую стоимость.

Понимание условий страхового полиса. Важно тщательно ознакомиться с условиями и исключениями страхового договора. Знание тонкостей поможет избежать неприятных сюрпризов при наступлении страхового случая.

Регулярный пересмотр страховых полисов. Финансовое положение семьи, а также ее потребности в страховании, со временем меняются. Регулярный пересмотр страховых полисов гарантирует, что ваша страховка всегда соответствует текущим обстоятельствам.

Страхование предоставляет не только финансовую защиту, но и спокойствие, зная, что в случае непредвиденных обстоятельств ваша семья будет защищена. Правильный выбор и грамотное управление страховыми полисами существенно повышает вашу финансовую безопасность.

Видео:Как составить личный финансовый план и как его реализовать. Владимир Савенок.Скачать

🏖 Планирование отпуска: Советы по бюджетному отдыху

Чтобы сделать отдых незабываемым, не обязательно тратить колоссальные суммы. Существует множество способов организовать поездку, минимизируя расходы, не уменьшая при этом качество отпуска. Принимая во внимание несколько ключевых моментов, можно значительно сократить расходы, сохранив при этом радость и удовольствие от путешествия.

Раннее бронирование: Запланировав отпуск заранее, вы открываете для себя возможность воспользоваться ранним бронированием, что часто предлагается по сниженным ценам. Этот метод позволяет заблаговременно выбрать оптимальные варианты проживания и перелетов.

Выбор непопулярных направлений: Отдых в менее известных местах не только расширит ваши горизонты, но и сэкономит средства, так как цены там обычно ниже. Исследование скрытых жемчужин предоставит вам уникальный опыт и избавит от толп туристов.

Использование программ лояльности: Накопительные программы и баллы могут стать отличным способом сэкономить на бронировании отелей и авиабилетов. Регулярное использование услуг определенных компаний открывает доступ к специальным предложениям и скидкам.

Альтернативные варианты проживания: Отказ от традиционных гостиниц в пользу аренды апартаментов или комнат через специализированные платформы может значительно сократить расходы на жилье. Кроме того, такой подход предоставляет возможность погрузиться в местную атмосферу и культуру.

Самостоятельное планирование: Организация отпуска без помощи туристических агентств позволит избежать дополнительных комиссий и наценок. Интернет предоставляет все необходимые инструменты для бронирования и планирования, открывая широкие возможности для экономии.

Местное питание: Отказ от посещения туристических ресторанов в пользу местных кафе и уличной еды не только сэкономит ваш бюджет, но и позволит насладиться настоящей кухней региона, открывая новые вкусы и традиции.

Путешествие с ограниченным бюджетом не означает снижение качества отдыха. Напротив, оно может стать источником незабываемых впечатлений и новых открытий. Главное — тщательное планирование и открытость к новым возможностям.

Видео:4 главных принципа семейного бюджета. Как не ссориться из-за денег? Совместно с @VictoriaMendeСкачать

🚀 Финансовая подготовка к неожиданным расходам

Важность резервного фонда: Создание резервного фонда является первым шагом к финансовой безопасности. Это денежный буфер, который помогает справиться с непредвиденными расходами, такими как медицинские счета, ремонт автомобиля или потеря работы, не прибегая к заемным средствам.

Размер фонда неожиданных расходов: Рекомендуемый размер резервного фонда варьируется, но часто советуют накопить сумму, достаточную для покрытия жизненных расходов минимум на три-шесть месяцев. Оцените свои ежемесячные расходы, чтобы определить точную сумму для вашего фонда.

Стратегии накопления: Начните с установления маленьких, но регулярных целей по накоплению. Это может быть фиксированная сумма или процент от ежемесячного дохода. Рассмотрите возможность автоматического перевода средств на специальный счет, чтобы облегчить процесс накопления.

Выбор подходящего счета для резервов: Для резервного фонда идеально подойдет сберегательный счет с высокой процентной ставкой и легким доступом к средствам. Изучите различные банковские продукты и выберите тот, который предлагает оптимальное сочетание доходности и доступности.

Мониторинг и пересмотр фонда: Регулярно пересматривайте и адаптируйте размер вашего резервного фонда в соответствии с изменениями в вашей жизни и финансах. Повышение расходов или доходов, а также изменения в семейном статусе могут потребовать корректировки суммы фонда.

Обучение и культура экономии: Воспитание культуры сбережений в семье помогает поддерживать резервный фонд и готовность к неожиданным финансовым ударам. Обучение членов семьи основам финансовой грамотности является важным шагом в подготовке к неожиданным расходам.

Использование страхования: Подходящие страховые полисы могут служить дополнительным слоем защиты от неожиданных расходов. Рассмотрите возможности медицинского, автомобильного и жилищного страхования, чтобы снизить потенциальные финансовые риски.

Видео:Как вести семейный бюджет? Личный примерСкачать

🤝 Использование финансовых консультантов: Когда и зачем

Привлечение финансовых специалистов — это шаг к уверенному управлению семейными финансами. Эксперты помогают разобраться в сложностях финансового планирования, инвестирования, налогообложения и страхования. Давайте разберемся, в каких ситуациях и по каким причинам стоит обратиться к профессионалам.

Сложности в управлении бюджетом. Если вы замечаете, что с трудом укладываетесь в бюджет или не можете накопить на важные цели, консультант предложит стратегии для улучшения вашего финансового положения.

Необходимость в инвестиционном планировании. Выбор правильных инвестиционных инструментов и стратегий может быть непростой задачей. Специалисты предоставят ценные советы, помогут разработать долгосрочный инвестиционный план, соответствующий вашим целям и уровню риска.

Планирование налогов. Финансовый консультант может помочь вам максимизировать возвраты и снизить налоговую нагрузку, предложив эффективные налоговые стратегии.

Подготовка к крупным жизненным событиям. Будь то покупка жилья, планирование образования детей или подготовка к пенсии, финансовый советник обеспечит необходимую поддержку и рекомендации для принятия обоснованных решений.

Оценка страховых нужд. Сложно переоценить значимость адекватной защиты. Консультанты помогут выбрать страховые продукты, которые наилучшим образом соответствуют вашим потребностям и обеспечивают достаточное покрытие.

Строительство кредитной истории. Хорошая кредитная история открывает множество возможностей. Финансовые специалисты поделятся советами, как ее формировать, поддерживать и улучшать.

Консультации с финансовым экспертом — это инвестиции в ваше будущее и финансовую стабильность семьи. Правильный выбор специалиста и открытое общение помогут достигнуть поставленных целей и реализовать мечты без ненужного стресса и финансовых потерь.

Видео:Как составить семейный финансовый план на 2024 год? Основы семейного бюджетаСкачать

🌟 Построение кредитной истории: Почему это важно

Кредитная история является одним из главных аспектов, на который обращают внимание банки и кредитные организации при принятии решений о выдаче кредитов. Наличие положительной кредитной истории открывает двери к лучшим условиям финансирования, включая низкие процентные ставки и большие суммы кредитования.

Начало формирования кредитной истории можно положить с получения первой кредитной карты или кредита. Важно своевременно и в полном объеме погашать кредитные обязательства, поскольку каждая операция отражается в кредитном досье. Даже небольшие просрочки могут негативно сказаться на общем рейтинге.

Разумное использование кредитных продуктов, таких как кредитные карты, не только способствует формированию кредитной истории, но и помогает управлять финансами, предоставляя возможность планировать крупные покупки и распределять расходы. К тому же, некоторые кредитные карты предлагают бонусные программы, которые могут быть выгодными при условии их грамотного использования.

Помимо влияния на возможности получения кредитов, кредитная история может быть важна при устройстве на работу в некоторых отраслях, аренде жилья или при заключении договоров на коммунальные услуги. Многие работодатели и арендодатели воспринимают кредитную историю как показатель надежности и ответственности потенциального сотрудника или арендатора.

В целом, строительство положительной кредитной истории требует времени и дисциплинированного подхода к управлению собственными финансами. Регулярный мониторинг кредитного отчета позволит своевременно обнаруживать ошибки и недоразумения, а также защититься от мошенничества. В итоге, забота о своей кредитной истории станет вкладом в финансовое благополучие и стабильность на долгие годы.

Видео:Простой способ планированияСкачать

📚 Обучение детей основам финансовой грамотности

Вовлечение малышей в мир денежных средств и обучение их управлению финансами с раннего возраста крайне важно для формирования ответственного отношения к деньгам в будущем. Родители играют ключевую роль в этом процессе, предоставляя знания и инструменты для развития навыков экономии, бережливости и планирования.

Практические занятия: Начинать стоит с простых задач, таких как подсчет мелочи или ведение детского кошелька. Эти действия помогут ребенку осознать ценность денег и научиться их считать.

Игровая форма обучения: Использование финансовых настольных игр способствует развитию у детей навыков планирования бюджета, инвестирования и распределения ресурсов в увлекательной форме.

Сбережения на цель: Мотивация ребенка копить деньги на конкретную цель, будь то игрушка или книга, воспитывает терпение и способствует пониманию концепции отсроченного удовольствия.

Финансовая ответственность: Предоставление небольшой суммы денег в виде карманных расходов с обязательством отчитываться за их использование учит ребенка основам учета и планирования расходов.

Обсуждение семейного бюджета: Включение ребенка в обсуждение семейных финансовых вопросов помогает ему лучше понять ценность денег и важность планирования расходов на примере реальной жизни.

Разговоры о деньгах не должны быть табу. Откровенное обсуждение финансовых ошибок и успехов научит детей извлекать уроки из различных ситуаций и развивать критическое мышление в отношении денег.

Постановка основ финансовой грамотности с малых лет закладывает фундамент для успешного и ответственного отношения к денежным средствам во взрослой жизни. Разнообразные методы и подходы к обучению, адаптированные к возрасту ребенка, сделают этот процесс увлекательным и познавательным.

Видео:Личный финансовый план. Пошаговый алгоритм составления.Скачать

🔄 Пересмотр финансового плана: Как и когда это делать

Изменения в жизни неизбежны, и ваш финансовый план должен эволюционировать, чтобы соответствовать новым обстоятельствам. Рекомендуется периодически, как минимум ежегодно, пересматривать свой финансовый план, а также после любых значительных жизненных событий, таких как рождение ребенка, смена работы или покупка дома. Этот процесс помогает адаптировать ваш план к текущим нуждам и целям, учитывая изменения в доходах, расходах, целях и мечтах.

Основой пересмотра является оценка текущего положения дел. Сравнение достигнутого прогресса с изначальными целями позволит выявить, насколько эффективными были принятые решения. Это также время для корректировки ваших инвестиционных стратегий, уровня сбережений и расходов, а также для уточнения страхового покрытия. Важно также рассмотреть возможности для улучшения или изменения финансовых инструментов, которыми вы пользуетесь.

Однако не стоит ждать годовщины или крупных событий для пересмотра вашего плана. Регулярное внимание к своим финансам может выявить возможности для оптимизации или необходимость немедленного вмешательства в случае непредвиденных обстоятельств. Следование этим рекомендациям не только обеспечит финансовую устойчивость вашей семьи, но и позволит вам с уверенностью смотреть в будущее, готовыми к любым изменениям.

🎦 Видео

Как составить личный финансовый план | Финансовое планированиеСкачать

#1 Ведения семейного бюджета с нуля//Октябрь 2022Скачать

Планирование семейного бюджета. Схема на примере.Скачать

Финансовая грамотность. Учет и контроль личных финансов Как управлять семейным бюджетом.Скачать

Финансовая Грамотность для ЧайниковСкачать

11 ключевых финансовых показателей в бизнесе || Финансовое планированиеСкачать

📊 Создание семейного бюджета: Первые шаги

📊 Создание семейного бюджета: Первые шаги 💼 Управление долгами: Стратегии и советы для молодых семей

💼 Управление долгами: Стратегии и советы для молодых семей 💡 Экономия средств: Простые и эффективные способы

💡 Экономия средств: Простые и эффективные способы