Приказом ФНС РФ от 16 сентября 2011 года № ММВ-7-3/576@ установлен порядок предоставления в налоговые органы сведений о доходах физических субъектов, сумме удержанного налога и сообщений о невзысканных платежах в бюджет.

Это распоряжение касается налоговых агентов: юридических лиц всех видов собственности и индивидуальных предпринимателей. По закону, тот, кто оплачивает работы и услуги граждан, обязан начислить, удержать и перечислить НДФЛ, а также сообщить о нем в ИФНС.

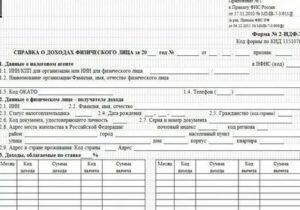

Эти данные фиксируются в справке по форме 2-НДФЛ, которая составляется один раз в год. Верхняя часть документа имеет обозначение «признак».

- Что такое признак в справке 2-НДФЛ

- Признак «1» в справке 2-НДФЛ

- Признак «2» в справке НДФЛ – что это

- Редактирование ошибок

- Особенности предоставления 2-НДФЛ

- Признак 1, 2 в справке 2-НДФЛ

- Признак 1

- Признак 2

- Что будет если неправильно указать код

- Что будет, если невовремя сдать декларацию

- Что означает признак в 2-НДФЛ

- Ндфл с признаком 1 и 2: что это такое

- Что означают признаки в справке по форме 2НДФЛ

- 1 признак

- 2 признак

- Особенности заполнения

- Когда не получится удержать налог

- Нюансы предоставление справки 2НДФЛ

- Сроки предоставления отчетности

- Что означает в справке 2-НДФЛ признак 1 или 2 — как правильно заполнить поле

- Для чего нужна справка 2-НДФЛ

- Какие данные содержатся в справке 2-НДФЛ

- Признаки 1 и 2 в справке 2-НДФЛ

- Причины появления признака 2 в справке 2-НДФЛ

- Особенность оформления справки 2-НДФЛ с признаком 2

- Особенность сроков и прочие условия предоставления отчётности для справок с разными признаками

- Исправление ошибок в справках 2-НДФЛ

- Признак 1 или 2 в справке 2-НДФЛ – что это

- Подробнее о данном документе

- Информация о налоговом агенте

- Информация о налогоплательщике

- Доходы

- Вычеты

- Общие суммы

- Реквизиты документа

- Признак 1, 2 в справке 2-ндфл

- Признаки в справке 2-НДФЛ

- Если признак «1»

- Если признак «2»

- Таблица. Распространенные ситуации, когда удержать НДФЛ невозможно

- К чему приведет ошибка в признаке?

- Похожие публикации

- Статус налогоплательщика 1 в 2-НДФЛ

- Статус налогоплательщика 2 в 2-НДФЛ

- Статус налогоплательщика 3 в 2-НДФЛ

- Как заполнить? | 2-НДФЛ Справка о доходах физического лица | СБИС Электронная отчетность и документооборот

- Данные о физическом лице — получателе дохода

- Доходы, облагаемые по ставке ___%

- Стандартные, социальные и имущественные налоговые вычеты

- Общие суммы дохода и налога

- 📽️ Видео

Что такое признак в справке 2-НДФЛ

Это шифр, благодаря которому фискальные органы имеют следущие сведения:

- об общем числе плательщиков, суммарном доходе, начисленных и перечисленных платежах;

- о количестве должников и сумме задолженности по НДФЛ.

При заполнении данного поля рядом со словом «признак» ставится либо цифра «1», либо «2». В первом случае аккумулируется информация обо всех физических лицах, получивших вознаграждение любого вида (денежного, натурального). Если же по какой-либо причине агент не смог рассчитать и перевести налоговые удержания, то напротив «признака» отображается 2.

В зависимости от кодировки существуют разные сроки представления документации в ИФНС:

- с «1» — до 1 апреля,

- с «2» — до 1 марта.

Признак «1» в справке 2-НДФЛ

Цифра «1» в отчетном документе означает код физического лица, с заработка которого были произведены бюджетные удержания. Перечень годовых доходов состоит из:

- заработной платы;

- дивидендов;

- премии за счет прибыли;

- оплаты больничных листов (без учета по беременности, родам, декретного отпуска до 1,5 лет);

- суммы отпускных;

- материальной помощи;

- операций с недвижимостью (продажа, аренда);

- других дивидендов.

Здесь же сделаны расчет суммы подоходного налога и отметка о его перечислении.

Признак «2» в справке НДФЛ – что это

Признак «2» является кодом налогоплательщика, с доходов которого не был уплачен подоходный сбор. Причинами не перечисления могут быть:

- временные рамки (дата получения вознаграждения приходится на конец года);

- натуральная форма оплаты (невозможно произвести удержание);

- материальная выгода.

ФНС указало, что работодатель обязан уведомить о сумме не перечисленного налогового платежа, независимо от того, производил он физическому лицу оплату в отчетном году или нет (письмо от 30.03. 2016 № БС- 4-11/ 5443).

Что определяет:

- был ли налогоплательщик штатным или внештатным работником;

- получал или не получал другие виды доходов, кроме указанного по признаку «2»;

Он должен фигурировать среди прошлогодних плательщиков по признаку «1». То есть составляются две справки 2-НДФЛ.

Редактирование ошибок

Справка 2-НДФЛ с признаком «2» часто вызывает затруднения при заполнении. При неверном указании признака налоговый агент облагается штрафом 500 руб. за каждую справку.

Своевременно найденная и исправленная неточность принимается к сведению при правильном оформлении. Для исправления ошибок или аннулирования рядом с «Признаком» заполняется «Код корректировки».

Это двузначное число обозначает:

- 00 – первичную подачу,

- 01 – вторичную (уточненную),

- 02 – последующую корректировку, и так далее, по порядку.

- 99 – аннулирование предыдущей справки.

Законодательно закреплено, что при изменении данных ранее представленной справки НДФЛ, дополнение дается только на скорректированные суммы и сведения. Но практика показывает, что предпочтительнее составить новую отчетность. Форма заполнения должна соответствовать отчетному периоду: исправления за 2014 год необходимо составить по формату 2014 года.

Особенности предоставления 2-НДФЛ

Справка 2-НДФЛ может подаваться:

- в бумажном;

- электронном виде.

При количестве работающих до 25 человек дозволен первый вариант, свыше – второй.

Налоговый агент может быть заявлен уполномоченным представителем с документальным тому подтверждением.Срок подачи засчитывается:

- при личном вручении уполномоченным представителем;

- по дате почтового отправления;

- по фиксации в электронном формате.

Налогоплательщик имеет право получить такую справку у налогового агента для предъявления в банк, налоговую службу, суд. Поле «Признак» для таких случаев не заполняется.

https://www.youtube.com/watch?v=27OYSO3IhVE

Теперь вы знаете, что означает НДФЛ с признаками «1» и «2» и сможете правильно оформить справку. Также на основе этой информации легко подать отчет.

Признак 1, 2 в справке 2-НДФЛ

Уже не за горами сдача отчетности по НДФЛ за 2016 год. Налоговым агентам предстоит сдать в ИФНС справки по форме 2-НДФЛ на своих сотрудников и физлиц, получающих дивиденды. Форма справки утверждена приказом ФНС РФ от 30.10.2015 № ММВ-7-11/485.

Заполняя ее заголовок, в определенных случаях нужно проставить 1 или 2 в поле «Признак». Как правильно указать признак в справке 2-НДФЛ, чем грозит неверное значение признака и каковы последствия опоздания с отчетом – обо всем этом пойдет речь далее.

Признак 1

Цифру 1 в поле «признак» следует указывать, когда справки сдаются в общем порядке на всех физлиц, которым налоговый агент выплачивал доход (п.2 ст. 230 НК РФ). Сдать справки с признаком «1» нужно до 1 апреля года, следующего за отчетным. Но за 2016 год сведения можно предоставить до 3 апреля 2017 года – 1 и 2 число выпадают на выходные дни.

Признак 2

Не всегда у налогового агента есть реальная возможность удержать НДФЛ: доход физлица может быть в виде материальной выгоды или в натуральной форме.

Начисленный налог можно вычесть из дохода работника, только если позднее работодатель-налоговый агент выплатит ему доход в денежной форме (п.4 ст. 226 НК РФ).

Но если до конца отчетного года такого дохода не будет, то и удержать налог у работодателя не получится.

В таком случае, о невозможности удержания НДФЛ, до 1 марта следующего года, нужно сообщить налоговому органу и самому физлицу, у которого не удержан налог. Форма такого сообщения – все та же справка 2-НДФЛ, в заголовке которой нужно указать признак «2» (п. 5 ст. 226 НК РФ).

Таким образом, признак «1» указывается в справках всех физлиц, получивших доход от налогового агента, а признак «2» – в справках только тех лиц, с дохода которых удержать НДФЛ не удалось.

Если справка 2-НДФЛ не предназначена для ИФНС, а выдается физлицу по его заявлению, то признак в ней указывать не нужно.

Что будет если неправильно указать код

Код признака, указанный неверно, будет расцениваться налоговиками как ошибка, то есть предоставленные сведения о доходах они посчитают недостоверными. Согласно статье 126.

1 НК РФ за каждую справку 2-НДФЛ, сданную с ошибками, налагается штраф в размере 500 рублей. Избежать его можно, только если отчетность исправлена и сдана повторно до того, как эти ошибки нашла ИФНС.

Если же уточненные справки будут сданы в срок, но уже после обнаружения ошибок налоговой, уйти от штрафа не получится.

Что будет, если невовремя сдать декларацию

Справки 2-НДФЛ 2016 года с признаком «1» нужно сдать до 3 апреля 2017 года, а с признаком «2» до 1 марта 2017 года. Если сведения предоставить налоговикам с опозданием, то они вправе взыскать по 200 рублей штрафа за каждую справку, не сданную вовремя.

Что означает признак в 2-НДФЛ

Рядовые граждане нечасто сталкиваются с необходимостью заполнения налоговых документов. Соответственно, многие тонкости им не знакомы.

А стоит знать хотя бы азы, чтобы не только уметь составить декларацию, но и разобраться в обычной справке о доходах, взятой у работодателя.

К примеру, признак 1 или признак 2 в справке 2-НДФЛ — что это? На этот вопрос без подготовки ответят немногие. Предлагаем разобраться с ним.

Ндфл с признаком 1 и 2: что это такое

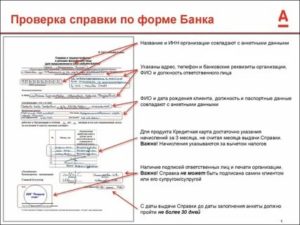

Справка о доходах гражданина составляется по месту его работы и заверяется главным бухгалтером и руководителем. Периодичность ее составления:

- по умолчанию – один раз в год для предоставления предприятием налоговой отчетности;

- по желанию сотрудника – любое количество раз, за любой период.

Составление справки производится по установленной законом форме. Так, в верхней ее части обязательно содержится код подразделения ФНС, дата создания документа, а также цифровой код признака налогоплательщика – 1 или 2.

Использование данного кода обязательно для любой справки 2-НДФЛ. С его помощью ФНС составляет отчеты:

- об общем количестве плательщиков налогов;

- о суммарном доходе гражданина, начисленных ему налогах и сделанных в счет бюджета платежах;

- о количестве должников по выплатам и объеме долгов.

Таким образом, код признака необходим для упрощения обработки данных, поступающих в налоговую инспекцию. Также он нужен для сокращения количества ошибок в процессе.

Что означают признаки в справке по форме 2НДФЛ

Код признака проставляется налоговым агентом, то есть работодателем в зависимости от сроков уплаты им налогов с доходов своего сотрудника. Рассмотрим значение каждого кода.

1 признак

Признак 1 в справке 2-НДФЛ проставляется в том случае, если в ходе отчетного года работодатель в стандартном режиме выплачивал сотруднику положенный заработок. При этом, налог с этого заработка может быть удержан работодателем либо полностью, либо частично. В такой справке должен приводиться расчет НДФЛ по доходам гражданина, а также отметки о его отчислении в бюджет.

2 признак

Данный признак проставляется в том случае, если работодатель по каким-то причинам не удерживал НДФЛ с доходов гражданина в отчетном году. Как правило, это происходит по следующим причинам:

- доход был получен в конце расчетного периода, и у бухгалтера не было времени на оформление налогового вычета;

- заработок был выплачен в натуральной форме;

- сотрудником была получена материальная выгода от предприятия.

Особенности заполнения

Справка 2-НДФЛ с признаком 2 составляется по особым правилам, отличных от стандартных. Делается это, чтобы избежать недостатка средств для погашения налоговой задолженности, а также уклонения плательщиком от своих обязанностей.

- Выплаты, с которых не был удержан подоходный, указываются строго в том месяце, в котором они были совершены.

- Если с выплаты частично было проведено удержание, в справку вносится только та ее часть, которая не облагалась налогом.

- Вносить в документ данные о заработках, с которых были проведены обязательные вычеты, не требуется.

- Последняя таблица в форме заполняется частично – суммарный доход сотрудника, с которого не было удержано взносов, расчет налоговой базы для неуплаченного налога, объем выплачены взносов и сумма, оставшаяся к удержанию. Прочие строки заполняются нулями.

В случае частичного удержания работодателем в отчетном периоде НДФЛ с доходов сотрудника на последнего должны быть оформлены две справки. Одна с кодом 1, стандартного оформления, содержащая суммы, с которых были уплачены взносы, и вторая, с кодом 2.

Когда не получится удержать налог

Выше мы уже перечисляли основные причины, по которым удержание налога становится затруднительным. Как правило, это нехватка времени либо получение сотрудником дохода в натуральном виде.

К выплатам в натуральном виде закон относит: подарки сотрудникам, соцпакеты, организацию корпоративных мероприятий, имеющих конечную стоимость, и т. д. Они не облагаются налогом, если их стоимость составляет менее 4000 рублей.

В противном случае удержание производится при следующем начислении сотруднику заработка, но до окончания отчетного периода.

https://www.youtube.com/watch?v=7fEnE6y46bA

Если выплата в натуральном виде не была обложена налогом в текущем отчетном периоде, то в следующем году взыскать с нее подоходный уже нельзя.

Нюансы предоставление справки 2НДФЛ

Если на сотрудника составляется сразу две справки с разными признаками, в той, что с первым, необходимо указать все полученные гражданином доходы, даже те, что не подвергались налогообложению. Справка с кодом 2 заполняется по правилам, указанным выше. Документы могут быть поданы в разное время, но удобнее всего предоставлять их в один день.

Сроки предоставления отчетности

Код признака в справке о доходах, кроме прочего, влияет и на сроки ее предоставления в ФНС. Если говорить конкретнее:

- Первый признак – документ нужно предоставить не позднее 1 апреля следующего за отчетным года.

- Второй признак – справки подаются в срок до первого марта.

Отличие объясняется тем, что документ с признаком 2 приходится обрабатывать дольше, чем стандартный.

Сотрудники ФНС должны проверить факт отсутствие по данному гражданину налоговых взносов, оценить вероятность взыскания, принять мероприятия по удержанию недополученного налога.

Ну и стандартные контрольно-учетные мероприятия по таким справкам тоже никто не отменял. При несоблюдении сроков сдачи, на организацию будет наложен штраф в размере 200 рублей за каждый не предоставленный вовремя документ.

Видео:Признак 2 в справке 2-НДФЛ — что этоСкачать

Что означает в справке 2-НДФЛ признак 1 или 2 — как правильно заполнить поле

Любой официально трудоустроенный на территории нашей страны человек вне зависимости, резидент он или приезжий, получает доход в соответствии с прожиточным минимумом и внутренней политикой работодателя.

С каждой официальной заработной платы, премии, отпускных выплат и прочих начислений компания обязана перечислять подоходный налог в бюджет государства, выступая налоговым агентом сотрудника и удерживая с него часть денежных средств в размере 13%.

Данные доходы и налоговые отчисления тщательно контролируются специализированной организацией – налоговой инспекцией.

Для чего нужна справка 2-НДФЛ

Важно! Вся информация о доходах и налогах на конкретного гражданина сводится в единую электронную базу данных предприятия за текущий отчётный период, который, как правило, составляет 1 год.

Случается, что различные учреждения, в том числе управления социальной защиты, коммерческие банки, новый потенциальный работодатель, пенсионные фонды и другие коммерческие и бюджетные структуры, в том числе и сами налоговые органы, могут затребовать подтверждение предыдущих доходов.

В данном случае электронная база налогоплательщика за отчётный период сводится в единый документ утверждённой формы – справку 2-НДФЛ, которая выдаётся в бухгалтерии предприятия-работодателя, и её установленный законом шаблон висит в каждой специализированной программе для ведения бухгалтерского учёта.

Получение зарплаты

На основании указанных в справке 2-НДФЛ сведений налогоплательщик может претендовать на следующие льготы и привилегии:

- Получение целевого потребительского или ипотечного кредита с большей вероятностью и меньшей процентной ставкой, нежели при предоставлении подтверждения доходов в свободной форме.

- Организация службой ФНС налоговых вычетов с по факту уплаченных подоходных налогов при крупных покупках в виде жилой недвижимости на собственный капитал или в ипотеку.

- Получение пенсии в большем объёме, чем при получении «серой» заработной платы.

Таки образом, справка 2-НДФЛ – один из «статусных» документов гражданина, который имеет большой вес при трудоустройстве на работу или повышении рейтинга доверия кредитных структур.

https://www.youtube.com/watch?v=ETemfE7djLI

Подоходный налог

Какие данные содержатся в справке 2-НДФЛ

Код вычета НДФЛ в справке 2 НДФЛ

Справка заполняется согласно требованиям НК РФ в печатной форме с указанием следующих данных на бланке:

- В верхней части бланка содержатся графы, в которых указываются: дата составления её, код налоговой инспекции, а также признак 1 или 2 в части характера удержания налога.

- Далее заносятся все личные данные налогового агента, чаще всего работодателя, который принимает на себя всю ответственность по налоговому бремени за своего сотрудника перед органами ФНС.

- После вписываются личные данные налогоплательщика – ФИО, дата рождения, гражданство, паспортные данные, и, самое главное, идентификатор – ИНН, на которые записываются все налоговые взаимоотношения физического лица с налоговым органом.

- После заполнения всех данных следует подлежащая оформлению в табличной форме основная часть справки. Налоговый агент обязан в строгом соответствии с начисленными работнику доходами и изъятыми налогами расписать все строки таблицы по порядку, указывая в них код дохода, сумму выплаты, налоговую ставку и сумму удержанного налога.

На заметку! Если справка подаётся за год, а выплаты производились раз в месяц, заполняется 12 строк таблицы, если дважды в месяц – в виде аванса и основной зарплаты, что более правильно с точки зрения трудового законодательства, то 24 строки.

В случае, если налогоплательщику начислялись какие-то дополнительные разовые премии или вознаграждения в период отчётного периода, они также фиксируются в новой строке таблицы с указанием верного кода дохода согласно НК РФ.

- Заполнив данные о доходах и налогов помесячно, в конце документа необходимо оформить ещё одну таблицу – общие суммы начислений и удержаний с них, где все данные из верхней таблицы суммируются и полученный результат вписывается в свою строку таблицы, давая возможность увидеть общие суммы наглядно.

- В конце справка 2-НДФЛ подкрепляется фамилией, именем и отчеством представителя налогового агента, а также его подписью и печатью организации.

Подарки от работодателя

Оформленный документ, как правило, может выдаваться как за весь прошедший отчётный период, так и за неполный текущий, в котором все данные ограничены последним начислением и удержанием.

Признаки 1 и 2 в справке 2-НДФЛ

Код 2 в справке 2-НДФЛ

Важно! 2-НДФЛ признак 1 или 2 что это? Один из главных критериев в справке 2-НДФЛ, влияющий на её оформление, срок и характер подачи, а также результат рассмотрения – это её признак 1 или 2.

Суть этих признаков заключается в следующем:

- Признак 1 в справке 2-НДФЛ что это? Он указывается налоговым агентом или самим физическим лицом в том случае, если имела место выплата стандартной заработной платы, а также иного дохода или вознаграждения за ведение эффективной трудовой деятельности с удержанием причитающегося налога. Налог при этом должен быть взыскан с физического лица, что снимает с него все возможные обременения, и отчётность с перечислением денежных средств в доход государства осуществляется исключительно под ответственность налогового агента.

- 2-НДФЛ признак 2 что это? Он имеет место, когда налоговый агент по каким-то причинам не успел удержать полагающийся подоходный налог с физического лица, но при этом факт перечисления денежных средств в личное пользование налогоплательщика уже состоялся, что делает необходимым проведение дополнительных мероприятий сотрудниками ФНС и налоговым агентом для соблюдения действующего законодательства.

В зависимости от признака 1 или 2 в справке 2-НДФЛ для неё действуют разные условия по подаче и форме проведения обработки данных.

Причины появления признака 2 в справке 2-НДФЛ

Нужна ли печать на справке 2 НДФЛ

Признак 2 указывается в справке 2-НДФЛ с наступлением по прошествии следующих событий в отношениях работодателя и сотрудника:

- 2-НДФЛ – что означает признак 2? Если выплаты были произведены в самом завершении налогового периода, например, разовая премия сотрудникам к Новому году, и у бухгалтерии не было временной возможности на организацию налогового вычета. В таких случаях удержание подоходного налога переносится на следующий отчётный период с равномерным распределением сумм по месяцам или разовым удержанием.

- В случае, если премия или часть заработной платы была выплачена в натуральном виде. К данным выплатам могут относиться подарки сотрудникам на какие-то события, социальные пакеты в виде медицинских страховок, подарочный сертификат, организация корпоративных увеселительных мероприятий, которые имеют конечную стоимость, но не могут сразу облагаться налогом. В данном случае уплата задолженностей происходит при ближайшем начислении денежных средств сотруднику при условии, что оно произошло до окончания текущего налогового периода. В противном случае взыскать налог не представляется возможным.

Важно! Все выплаты сотрудникам в натуральном выражении стоимостью менее 4 000 рублей не подлежат налогообложению.

- При получении сотрудником какой-либо материальной выгоды от предприятия.

Составление 2-НДФЛ на сотрудника

https://www.youtube.com/watch?v=XVTZUy3n6Yk

Все указанные причины, которые обязывают указывать в справке 2-НДФЛ признак 2, влияют на особенности её составления.

Особенность оформления справки 2-НДФЛ с признаком 2

Признак 2 в справке 2-НДФЛ что это? В силу нестандартной ситуации и во избежание нехватки денежных средств к перечислению, а также уклонения от перечисления налоговым агентом, справка 2-НДФЛ с признаком 2 имеет следующие критерии её составления.

- Любая денежная сумма, которая в силу обстоятельств не могла быть подвержена налогообложению, должна указываться строго по принадлежности к тому месяцу, в котором была произведена эта выплата.

- В случае, когда налоговому взысканию подвергается только часть произведённой сотруднику выплаты, то при подаче справки 2-НДФЛ с признаком 2 в ней указывается только та часть выплаты, которая не облагалась подоходным налогом.

- В справке именно с этим признаком предоставление информации по прочим доходам, с которых требуемое удержание было произведено, налоговые органы не интересует.

- Если признак 2 в справке 2-НДФЛ имел место, но за прошедший отчётный период также случались периодические начисления с удержанием 13%, то на данное физическое лицо налоговый агент обязан составить и подать в качестве отчётности 2 справки. Таким образом, одна справка 2-НДФЛ будет стандартной, оформленной по признаку 1, а вторая – особая, с признаком 2. Налоговая инспекция в данном случае будет рассматривать обе справки одновременно.

Важно! При одновременном предоставлении справки с признаками 1 и 2 в первом бланке необходимо указать все начисленные физическому лицу доходы, включая те, которые не были подвержены налогообложению, то есть в справке с признаком один указываются данные по обоим признакам, в справке по признаку два заносятся сведения только этого признака.

- Последняя таблица в бланке документа перед отправкой её на проверку должна быть заполнена в части только четырёх строк. Первая – суммарный доход, полученный за текущий отчётный период, с которого не представлялась возможность произвести удержание, расчёт налоговой базы для точной калькуляции неуплаченного налога, непосредственно сам НДФЛ, который не был взыскан с налогоплательщика и сумма неудержанного с физического лица налога. Все остальные графы указанной таблицы заполняются нулями.

Логотип ФНС

Правильно составленная справка говорит об отсутствии претензий к налоговому агенту со стороны инспекторов.

Особенность сроков и прочие условия предоставления отчётности для справок с разными признаками

Срок предоставления налоговой отчётности с доходов физических лиц их налоговыми агентами разнится в зависимости от признака, по которому была составлена справка 2-НДФЛ. Так, различия в сроках подачи следующие:

- Все справки с признаком один могут подаваться налоговым агентом в органы ФНС в срок до 1 апреля.

- Справки с кодом 2 предоставляются к отчётности ранее – до 1 марта текущего отчётного периода, следующего сразу за отчётным.

Разница в сроках предоставления справок образуется из-за нестандартности ситуации в признаке 2, где необходимо не только провести контрольно-учётные мероприятия, но также проверить отсутствие факта уклонения от налогообложения и принять дополнительные решение, если проведение взыскания с физического лица возможно.

Если представители налогового агента не смогли выдержать требуемые законом сроки предоставления отчётности за своих подопечных, то организация облагается штрафом в размере 200 рублей за каждый не ко времени поданный документ, что особенно обременительно для крупных фирм, где численность сотрудников может исчисляться тысячами, а бухгалтерия предприятия стремится предоставить документы на каждого сотрудника одновременно.

Отчётность может передаваться сформированной в электронной базе 1С, а также традиционным способом – в печатном виде, однако, несмотря на тип оформления, порядок заполнения и сдачи един для всех документов.

Важно! Согласно введённым несколько лет назад корректировкам в налоговое законодательство, документы в печатном виде могут подаваться для отчётности лишь микро- или министруктурами, общая численность сотрудников которых не превышает 25 человек.

Во всех остальных случаях сдача документации должна происходить только онлайн в электронном виде.

Это связано с тем, что архивы налоговых служб физически не могут вместить большой объём документов, и многие административные ведомства давно уже переходят на вместительные файловые хранилища с использованием серверов и электронных баз данных.

Исправление ошибок в справках 2-НДФЛ

Налоговая инспекция, обнаружившая ошибки и неточности в предоставленных на проверку справках 2-НДФЛ, обязывает переделывать документы и накладывает на предприятие штраф в размере 500 рублей за каждый совершённый проступок.

https://www.youtube.com/watch?v=JbxuhqgStgg

Однако далеко не всегда документы, поданные в ИФНС, начинают обрабатываться моментально, и если представитель налогового агента увидит ошибку до начала камеральной проверки, он всегда может выпустить вдогонку следующие документы для предотвращения наложения административного взыскания:

- Первоначальный документ имеет код 00 в графе «порядковый номер корректировки».

- В дополнение к нему может быть выпущен корректирующий документ с исправленными данными и заполненной графой «номер корректировки», где указывается её порядковый номер – 01, 02, 03 и т. д.

- Если бухгалтерия сдала совсем не те сведения на проверку, что может значить просто перепутала сотрудника или год отчётности, то выпускается так называемый аннулирующий документ, который в поле корректировки содержит цифры 99, а в теле самого бланка – верные сведения о налогоплательщике, агенте, доходах и вычетах.

Ошибки бухгалтера

Любой налоговый агент должен помнить, что он заявился как профессиональный участник рынка и ошибки с последующими корректировками недопустимы для него за исключением форс-мажорных ситуаций, поэтому для оформления налоговой отчётности на работу должны приниматься только квалифицированные сотрудником. Однако наличие образца заполнения под рукой никогда не помешает.

Загрузка…

Видео:🎦 Что такое справка 2-НДФЛ и когда она нужнаСкачать

Признак 1 или 2 в справке 2-НДФЛ – что это

По закону главный бухгалтер организации или сам ИП обязан предоставить в Налоговый орган отчет по своему финансовому состоянию на предмет верно уплаченных налогов за прошедший год в специально установленные сроки. Исходя из этого и вытекает ответ на главный вопрос статьи о признаках 1 и 2 в справке 2-НДФЛ.

При составлении справки по форме 2-НДФЛ в графе «признак» ставится цифровое обозначение «1» при наличии факта удержания налогового вычета в виде 13% с официально начисленного заработка. Данный вид справки составляется на каждого работника отдельно. Справка с признаком «1» содержит в себе все вышеописанные в статье признаки общей справки 2-НДФЛ.

Сдать финансовый отчет, в случае произведенных налоговых отчислений, закон обязует ответственных за составление 2-НДФЛ лиц, в срок не позднее 1 апреля текущего года.

Говорить о справке 2-НДФЛ в контексте налоговых отчислений, как уже можно догадаться, возможно и не имея факта об их выплатах. Неужели такое возможно?

Бывают случаи, когда работник получает за свой труд не стандартное денежное вознаграждение, а какую-то иную, натуральную форму расчета. Такое возможно для некоторых рабочих в животноводческих или сельскохозяйственных фермах.

Из этого следует логически понимать, что вычесть из заработанного, например, трактористом тонны зернового корма – 13% налогового исчисления не представляется возможным. Соответственно пометки в справки 2-НДФЛ о вычетах не имеется.

При описанном случае отсутствии возможности произвести налоговый вычет, обязанность с бухгалтера о необходимости проведения финансового отчета все равно не снимается. Меняются лишь сроки. Предоставить его следует в срок не позднее 1 марта. А в графе признак ставится цифровое обозначение «2».

Следует помнить, что такие реквизиты справки 2-НДФЛ как «признак» носит важный и ответственный характер. В случае некорректного и не соответствующего действительности указания цифры, инспектор ФНС может расценить это как факт мошенничества и скрытия доходов.

Подробнее о данном документе

Документ по форме 2-НДФЛ, как справка налогоплательщика о финансовом состоянии за прошедший год, несет за собой большое количество вопросов для простых граждан при первом же визуальном ее осмотре. Например, что за графа «признак» с пустым полем для заполнения?

Перед тем как начать подробно разбираться в этом вопросе, в первую очередь вспомним что собой представляет справка 2-НДФл и для чего она нужна.

2-НДФЛ – это бумажный документ стандартного формата А4, где в оговоренной законом строгой форме указываются официальные доходы и суммы выплат налогов с них. Документ, хоть и имеет однотипную форму, но носит индивидуальные черты при заполнении, так как составляется по месту требования на каждое работающее лицо отдельно.

Под формулировкой «официальные доходы и суммы выплат налогов» следует понимать в широком смысле. То есть это не только ежемесячная заработная плата, а еще большой ряд информации источников и причин доходов. Для простоты и краткости все виды доходов и выплат подлежат цифровой кодировки.

https://www.youtube.com/watch?v=Pw-F6WKe6b4

При желании ознакомится с ними более подробно можно в приложении к приказу о Налоговой службе от 10 сентября 2015 года № ММВ-7-11/387, при том в соответствии с последними поправками.

На сегодняшний 2018 год справка по форме 2-НДФЛ выглядит как единый титульный лист, на котором размещена следующая информация.

Информация о налоговом агенте

В нее кроме полного наименования входят данные, имеющие связь с ФНС, а также телефон.

Информация о налогоплательщике

При составлении справки закон требует указания данных налогоплательщика по документу, удостоверяющему его личность. То есть Ф.И.О., дата рождения, паспортные реквизиты, а также ИНН и адрес проживания.

Доходы

Данная графа требует прописывания информации, отвечающей действительности по факту заработанных средств. Сюда относятся заработная плата, различные пособия, премии и прочее.

Вычеты

Вычеты – это денежные суммы, подлежащие уплате с заработка, и также подлежащие цифровому кодированию. Кодов вычетов гораздо меньше чем кодов доходов.

Общие суммы

Одним из последних пунктов идет столбец подведение основных сумм. То есть какова годовая сумма дохода и вычета.

Реквизиты документа

Стандартные данные справки 2-НДФЛ: подпись, печать, дата, номер и прочее.

Говоря о целях составления справки 2-НДФЛ, то исходя из ситуаций, для налогоплательщиков они бывают разные:

- проведение финансовой годовой отчетности в организации или предприятии;

- составления декларации по форме 3-НДФЛ, для подачи в Налоговый орган;

- подтверждение своих официальных доходов для оформления кредита в банке;

- подтверждение законного права на получение какой-либо государственной услуги.

Видео:Как посмотреть или скачать справку 2-НДФЛСкачать

Признак 1, 2 в справке 2-ндфл

По итогам года организации, которые используют наемный труд, должны отчитаться о полученных доходах физическими лицами в ИФНС по форме 2-НДФЛ. При ее заполнении могут возникать определенные сложности, в частности, у налогового агента возникает вопрос, какой признак проставлять в форме 1 или 2.

Признаки в справке 2-НДФЛ

Поле «Признак» вызывает часто вопросы. При заполнении справки 2-НДФЛ налоговый агент не всегда понимает, когда нужно использовать 1, а когда 2 и для чего нужно заполнять это поле. Признак – это специальный код, который указывает, смог ли работодатель удержать налог с дохода, полученного сотрудником, или нет.

Признак 1 проставляется, если компания-работодатель удержала НДФЛ с дохода работника и перечислила его в бюджет в предусмотренном законом порядке.

Признак 2 проставляется, если компания-работодатель не смогла удержать начисленную сумму налога с дохода работника.

Исходя из этого, признак в справке 2-НДФЛ служит для того, чтобы налоговый орган смог получить информацию:

- о количестве физических лиц, которые получили доходы, подлежащие налогообложению, сумме начисленного и перечисленного в бюджет НДФЛ;

- о сумме задолженности по налогу на доходы физических лиц и общем количестве должников.

Если признак «1»

Если работодатель проставляет 1 в 2-НДФЛ, то такие справки должны быть оформлены на каждого сотрудника, получившего доход в отчетном периоде, из которого был удержан подоходный налог.

Согласно Налоговому кодексу, такие справки необходимо сдать не позднее 1-го апреля следующего года. Если последний день подачи 2-НДФЛ припадает на праздничный или выходной день, то налоговый агент должен подать документы не позднее следующего рабочего дня.

https://www.youtube.com/watch?v=4MZpJIr65hI

Исходя из этого, работодатели по итогам текущего года должны отчитаться по НДФЛ своих сотрудников до 1 апреля 2019 года.

Если признак «2»

Если компания-работодатель не смогла удержать подоходный налог с дохода сотрудника на конец отчетного периода, то она подает форму 2-НДФЛ с признаком 2 до 1 марта следующего года.

Совет работодателю – для упрощения учета рекомендуем вести реестр лиц, с доходов которых по итогам отчетного периода не смогли удержать налог.

Таблица. Распространенные ситуации, когда удержать НДФЛ невозможно

| Пример из практики | Причина |

Отчитывается организация в орган ИФНС, в котором она состоит на учете, отчитываться по месту жителя каждого сотрудника не нужно.

К чему приведет ошибка в признаке?

Если признак в 2-НДФЛ будет указан неверно, это может быть трактовано налоговым органом, как предоставление недостоверной информации, и организацию могут оштрафовать на 500 рублей. Штраф грозит за каждый отчет, в котором присутствует ошибка.

Если же ошибка будет выявлена до того, как ее обнаружат налоговый орган и будет подано уточнение, штрафа удастся избежать. Поэтому рекомендуем перепроверить справки. Если будет обнаружена ошибка, вы можете подать корректирующую 2-НДФЛ.

Похожие публикации

Налоговые агенты ежегодно заполняют справки 2-НДФЛ по каждому физлицу, получившему от них доход. Налог взимается как с российских граждан, так и с иностранцев, причем по различным ставкам. Чтобы правильно применить налоговую ставку по НДФЛ, нужно точно определить статус физлица и указать его в разделе 2 справки 2-НДФЛ. Как выбрать статус налогоплательщика, расскажем в этой статье.

Статус налогоплательщика 1 в 2-НДФЛ

По физлицам, которые являются резидентами РФ, укажите код статуса налогоплательщика «1» в справке 2-НДФЛ. Доходы резидентов, как правило, облагаются налогом по ставке 13%.

Кто такие налоговые резиденты, разъясняется в п. 2 ст. 207 НК РФ: это физлица, которые находятся в России не менее 183 дней, с учетом дней приезда и отъезда, в течение 12 месяцев подряд. При этом краткосрочные (до полугода) выезды за границу на лечение или обучение, а также работа на углеводородных морских месторождениях не прерывают течение этого периода.

В течение календарного года налоговый статус физлица может меняться. Установить его окончательно нужно по итогам календарного года. Причем, если статус определяется не на конец налогового периода, а раньше, на дату получения дохода, то и период в 12 месяцев будет начинаться не в отчетном календарном году, а в предыдущем.

Чем можно подтвердить время фактического нахождения физлица на территории России, чтобы проставить статус налогоплательщика «1» в справке 2-НДФЛ? Перечня таких документов закон не содержит, но ФНС в своем письме от 05.03.

2013 № ЕД-3-3/743 указывает, что это могут быть копии паспорта с отметками о пересечении границы РФ, справки с мест работы, составленные на основании данных табелей учета рабочего времени, а также свидетельство о временной регистрации по месту пребывания.

Статус налогоплательщика 2 в 2-НДФЛ

Физлицо, не соответствующее вышеуказанным требованиям, является нерезидентом РФ. Его статус налогоплательщика в 2-НДФЛ будет обозначен цифрой «2». Причем нерезидентом может оказаться не только иностранец, но и гражданин России, надолго покидающий страну в течение года.

https://www.youtube.com/watch?v=VEBsEp7CaVI

Читайте так же: Как отразить госпошлину в бухучете

Доходы нерезидентов по общему правилу облагаются НДФЛ по ставке 30%.

Статус налогоплательщика 3 в 2-НДФЛ

Видео:Коды доходов в справке 2-НДФЛСкачать

Как заполнить? | 2-НДФЛ Справка о доходах физического лица | СБИС Электронная отчетность и документооборот

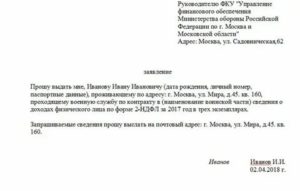

Заполнение справки начинают с указания подписанта, перейдя на вкладку «Реквизиты».

Если отчет подается налоговым агентом, то в поле «Руководитель» указывается его ФИО, если же уполномоченным представителем, то указывается ФИО представителя и реквизиты документа, подтверждающего его полномочия.

Затем по соответствующей кнопке на вкладке «2-НДФЛ» необходимо добавить сотрудника. Далее в титульном листе автоматически заполняются следующие поля:

- год, за который представляется справка;

- номер справки и дата ее составления.

В поле «Признак» автоматически указывается «1», что соответствует тому, что справка сдается в качестве ежегодной отчетности. Если справка заполняется в случае невозможности удержания налога, то в этом поле указывается «2».

Внимание! При составлении справки правопреемником налогового агента в поле «Признак» указываются соответственно коды «3» и «4».

В поле «Номер корректировки» в первичной справке автоматически отражается «0».

В корректирующей справке необходимо указать номер корректировки (например, «1», «2» и т. д.). При ее заполнении в полях «№__» и «от__» указывается номер ранее представленной справки и новая дата составления.

При заполнении аннулирующей справки автоматически указывается код «99». Эта справка оформляется в том случае, если нужно аннулировать показатели в ранее представленной справке. При этом сведения о налоговом агенте и физическом лице – получателе дохода указываются из первоначальной справки, а разделы 2-3 и приложение не заполняются.

Внимание! При составлении корректирующей либо аннулирующей справки правопреемником налогового агента взамен ранее представленной налоговым агентом в полях «№__» и «от__» указывается номер справки, ранее представленной налоговым агентом и новая дата составления.

При заполнении поля «В ИФНС (код)» отражается код налогового органа, в который представляется справка. Он указывается автоматически (код, который был указан при регистрации клиента в системе), либо выбирается из справочника.

В поле «Код по ОКТМО» указывается код территории, на которой зарегистрирован налоговый агент либо его обособленное подразделение. Данный код выбирается из соответствующего классификатора. Узнать свой код ОКТМО можно с помощью электронных сервисов ФНС «Узнай ОКТМО» или «Федеральная информационная адресная система» (http://nalog.ru, раздел «Сервисы»).

Внимание! При представлении справки правопреемником налогового агента указывается ОКТМО по месту нахождения реорганизованной организации.

При заполнении поля «Телефон» отражается контактный телефон налогового агента (правопреемника).

В полях «ИНН» и «КПП» указываются ИНН и КПП налогового агента. В случае если справка подается обособленным подразделением, то указывается КПП по месту нахождения обособленного подразделения организации.

При заполнении поля «Налоговый агент» отражается краткое наименование организации в соответствии с учредительными документами, а если такого нет – полное наименование. Предприниматели, адвокаты, нотариусы указывают полностью (без сокращений) фамилию, имя, отчество (при наличии).

Внимание! Правопреемник налогового агента указывает в этом поле наименование реорганизованной организации.

В поле «Форма реорганизации (ликвидация) (код)» отражается соответствующий код. Например, при реорганизации в форме преобразования указывается «1», слияния – «2» и т.д.

https://www.youtube.com/watch?v=HT-Kpc0b3xk

В одноименном поле указывается ИНН и КПП реорганизованной организации.

Внимание! Поля «Форма реорганизации (ликвидация) (код)» и «ИНН и КПП реорганизованной организации» заполняют только те организации, которые в отчетном периоде реорганизуются или ликвидируются. При этом в поле «Признак» должны быть указаны коды «3» или «4».

Данные о физическом лице — получателе дохода

На основе сведений о физическом лице – получателе дохода формируется раздел 1 справки.

В поле «ИНН в Российской Федерации» указывается ИНН физического лица, подтверждающий постановку данного лица на налоговый учет. При отсутствии у налогоплательщика ИНН данное поле не заполняется. В то же время узнать ИНН можно на сайте ФНС России (http://nalog.ru) в разделе «Сервисы/ Сведения об ИНН физического лица» или в программе по кнопке «Узнать ИНН».

В соответствующих полях указывается фамилия, имя и отчество (при наличии) физического лица без сокращений, как в паспорте. Употребление латинских букв допускается только для иностранцев.

В поле «Статус налогоплательщика» указывается:

- «1» — для налоговых резидентов (для россиян и сотрудников из стран ЕАЭС);

- «2» — для нерезидентов;

- «3» — для нерезидентов — высококвалифицированных специалистов;

- «4» — для переселенцев, проживающих за рубежом;

- «5» — для беженцев-нерезидентов;

- «6» — для сотрудников-иностранцев, которые работают на основании патента.

Далее указывается дата рождения физического лица.

В поле «Гражданство (код страны)» из соответствующего справочника выбирается код страны постоянного проживания сотрудника.

Внимание! Если у лица отсутствует гражданство, то указывается код страны, которая выдала документ, удостоверяющий личность.

В поле «Код документа, удостоверяющего личность» выбирается код вида документа в соответствии со справочником и указывается его серия и номер.

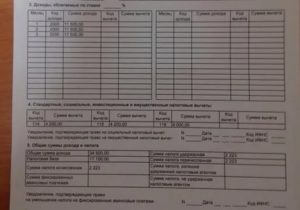

Доходы, облагаемые по ставке ___%

Сведения, отраженные в данном разделе, формируют приложение к справке, в котором указываются ежемесячные суммы начисленных и полученных физическим лицом доходов и соответствующих вычетов.

Внимание! Стандартные, социальные и имущественные налоговые вычеты в приложении не отражаются.

В заголовке раздела указывается налоговая ставка, по которой облагаются доходы, отраженные в этом разделе. По умолчанию указывается ставка 13%.

Внимание! Раздел заполняется отдельно для каждой налоговой ставки. Для этого в программе предусмотрена опция «Добавить страницу».

Для того, чтобы заполнить приложение, необходимо кликнуть по полю «Добавить строку» и указать следующие сведения:

- месяц, за который был начислен и фактически получен доход;

- код дохода из соответствующего справочника;

- сумма дохода по выбранному коду;

- код и сумма вычета по тем видам доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере (например, подарки, материальная помощь и др.).

Коды доходов и соответствующие им коды вычетов см. здесь.

Внимание! В том случае, если суммы ежемесячного дохода физического лица одинаковые, можно воспользоваться опцией «Добавить несколько строк за период».

Внимание! При заполнении справки с признаком «2» или «4» в разделе указываются доходы и вычеты только за те периоды, за которые налог не был удержан налоговым агентом.

Стандартные, социальные и имущественные налоговые вычеты

Раздел заполняется в том случае, если физическое лицо имеет право на налоговые вычеты и получает их у налогового агента.

Если налоговый агент представляет физическому лицу стандартные налоговые вычеты, то отразить их в данном разделе можно, кликнув по полю «Новая запись» и указав коды и суммы вычетов.

Также можно воспользоваться автоматическим расчетом стандартных вычетов. Для этого необходимо поставить отметку напротив поля «Авторасчет стандартных вычетов». Кликнув по полю «Новая запись», в открывшемся перечне кодов вычетов, выбираются стандартные вычеты, на которые физическое лицо имеет право.

Внимание! Поле «Число детей, начиная с 3-го» заполняется только для кодов 128, 132, 138, 139, 146 и 147, а поле «Число детей-инвалидов» соответственно для кодов 129, 133, 140, 141, 148 и 149.

Для того, чтобы отразить прочие налоговые вычеты (имущественные и социальные), нужно кликнуть по полю «Новая запись» и указать следующие данные:

- код вычета, который выбирается из справочника;

- сумма вычета по выбранному коду.

Если налоговый агент предоставлял физическому лицу налоговые вычеты на основании уведомлений, то заполняются данные подраздела «Уведомление, подтверждающее право на вычет».

В поле «Код вида уведомления» выбирается соответствующий код вычета, а также указываются номер и дата выдачи уведомления, код налогового органа, выдавшего его.

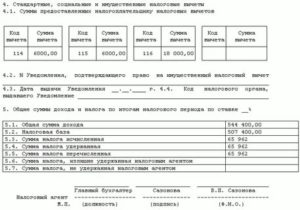

Общие суммы дохода и налога

На основе итоговых данных формируется раздел 2 справки.

Внимание! Данный раздел заполняется отдельно для каждой налоговой ставки.

https://www.youtube.com/watch?v=GIu8BbPLrAw

В поле «Общая сумма дохода» автоматически рассчитывается величина дохода по итогам налогового периода. Для этого суммируются все доходы, отраженные в приложении. При этом налоговые вычеты не включаются.

В поле «Налоговая база» автоматически рассчитывается величина налоговой базы, с которой исчислен налог. Для этого из показателя, отраженного в поле «Общая сумма дохода» вычитаются все налоговые вычеты, отраженные в разделе 3 и приложении к справке.

В поле «Сумма налога исчисленная» автоматически рассчитывается сумма налога как произведение налоговой базы и ставки, указанной в заголовке раздела «Доходы, облагаемые по ставке __%».

В поле «Сумма фиксированных авансовых платежей» указывается величина авансовых платежей, на которую следует уменьшить налог.

В поле «Сумма налога удержанная» указывается сумма налога, фактически удержанная с доходов физического лица.

В поле «Сумма налога перечисленная» указывается общая сумма перечисленного за год налога.

В поле «Сумма налога, излишне удержанная налоговым агентом» автоматически рассчитывается сумма налога, излишне удержанная и не возвращенная налоговым агентом, а также сумма переплаты по налогу, которая образовалась в связи с изменением налогового статуса физического лица.

В поле «Сумма налога, не удержанная налоговым агентом» автоматически рассчитывается сумма налога, которую налоговый агент не удержал в налоговом периоде.

Внимание! При заполнении справки с признаком «2» или «4» раздел заполняется с учетом следующих особенностей:

- в поле «Общая сумма дохода» автоматически рассчитывается общая сумма дохода, с которой не был удержан налог;

- в поле «Налоговая база» автоматически рассчитывается величина налоговой базы;

- в поле «Сумма налога исчисленная» автоматически рассчитывается сумма исчисленного, но не удержанного налога;

- поля «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом» не заполняются;

- в поле «Сумма налога, не удержанная налоговым агентом» автоматически рассчитывается сумма налога, которую налоговый агент не удержал в налоговом периоде.

📽️ Видео

2-НДФЛ Справка или о СРЕДНЕЙ заработной плате В чем же РАЗНИЦА?Скачать

Справка 2 ндфл. Что необходимо знать о заполнении справки 2ндфл?Скачать

Код 2 в справке 2-НДФЛСкачать

Справка 2-НДФЛ-"подделка" и статья 327 УК РФСкачать

Коды стандартных вычетов в справке 2-НДФЛ I Ботова Елена. РУНОСкачать

53 Документ Справка о доходах 2 НДФЛСкачать

Задание 2: Как в 1С подготовить справку 2-НДФЛ для сотрудникаСкачать

Как получить справку 2 НДФЛ через ГосуслугиСкачать

2-НДФЛ за 2019 год. Заполнение справки 2-НДФЛ. Начинающему бухгалтеру и студенту.Скачать

Зачем нужна справка 2-НДФЛ? Самотлор отвечает!Скачать

Код вычета НДФЛ в справке 2 НДФЛСкачать

За какой период выдается справка 2-НДФЛСкачать

Зачем нужна справка 2-НДФЛ для банка и как банк проверяет справку на подлиностьСкачать

Для чего нужна справка 2 НДФЛ с предыдущего места работыСкачать

Справка 2-НДФЛ. Порядок заполнения.Скачать

Справки 2НДФЛ сотрудникам и в налоговый органСкачать