Возможно, вы задумывались о том, как начать инвестировать и увеличить свой доход в будущем. И, может быть, уже читали про вклады и инвестиции с помощью брокерских счетов и ИИС. Есть ещё один способ инвестировать — паевые инвестиционные фонды, или ПИФы.

Это один из самых первых инвестиционных инструментов на российском рынке после вкладов: первые ПИФы появились в экономике новой России в 1996 году.

Сейчас это привлекательный инструмент для долгосрочных инвестиций — на срок больше одного года, а лучше — на 3, 5, 10 или даже 20 лет.

- Что такое ПИФ

- Зачем нужны ПИФы

- Какие ПИФы есть в «Сбербанк Управление Активами»

- Особенности ПИФов «Сбербанк Управление Активами»

- Как «Сбербанк Управление Активами» управляет ПИФами

- Как купить ПИФы «Сбербанк Управление Активами»

- Пиф потребительский сектор от сбербанка

- Особенности инвестирования

- Описание

- Преимущества

- ПИФы Сбербанка Потребительский сектор — доходность

- Цена пая

- Заключение

- лучших ПИФов по доходности 2020 года

- Лучшие ПИФы 2020

- Резюме

- Пиф сбербанк потребительский сектор – инвестиции в акции международных и российский компаний розничной торговли

- Инвестиции в розничную торговлю от Сбербанка

- Условия инвестирования

- Стоимость пая Сбербанк «Потребительский» сектор на сегодня и в динамике

- Выводы

- Пиф сбербанк управление активами

- О компании

- Список всех фондов Сбербанка потребительского сектора

- Динамика стоимости пая и СЧА

- Плюсы и минусы

- Как вложиться

- Отзывы вкладчиков

- Альтернативы

- Новичку

- Что такое ПИФ и зачем он нужен

- Преимущества и недостатки ПИФов

- Риски

- Что влияет на уровень риска паевого инвестиционного фонда

- Что можно сделать для уменьшения рисков

- Стоит ли брать

- 📺 Видео

Что такое ПИФ

Паевой инвестиционный фонд, или ПИФ, — это фонд, в который любой желающий приносит деньги и получает свою долю — пай.

Этими коллективными деньгами инвесторов распоряжается управляющая компания: вкладывает их в бумаги, имущество или валюту. В зависимости от успехов ПИФа цена пая может расти или падать.

Таким образом, ПИФ — такой же инструмент заработка на фондовой бирже и инвестиций, только всю заботу о росте доходов берет на себя команда экспертов управляющей компании.

Зачем нужны ПИФы

Для долгосрочных вложений. идея — вложить деньги и понемногу регулярно прибавлять к ним ещё, чтобы больше заработать на росте спустя несколько лет. Чтобы заработать на ПИФе, нужно дождаться роста цены своего пая и продать его, то есть выйти из фонда. Правда, необязательно это делать сразу же, как только увидите рост, — за годы ПИФ может стать многократно дороже.

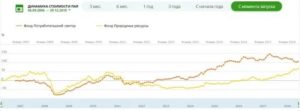

Динамика стоимости пая Фонда перспективных облигаций

ПИФы подойдут для долгосрочных инвестиций. Доход от ПИФов на сумму до 3 миллионов рублей не облагается налогом в том случае, если инвестор владеет ПИФами более трёх лет. Это налоговая льгота на долгосрочное владение — значительное преимущество инструмента.

При этом вывести деньги из ПИФа можно без особых потерь: чем дольше владеешь ПИФом, тем меньше комиссия за вывод, а если владеть два года и более, то ее вообще нет.

ПИФ — более ликвидный инструмент по сравнению с ИИС, так как выйти из ПИФов можно выйти в любой момент, однако инвестору-новичку выгоднее использовать его для инвестиций в

долгую. Также можно в любой момент обменять паи своего фонда на паи другого. В Сбербанке, например, это можно делать без комиссии.

Важно помнить о психологии в долгосрочных инвестициях:

● Не вкладывать последние деньги, а для подушки безопасности использовать вклад или накопительный счёт;

● Регулярно пополнять, чтобы повысить будущий доход;

● Не выходить на пике снижения, потому что на долгой дистанции такие колебания не играют роли;

● Не ждать быстрых результатов и не нервничать.

Если вам кажется сложным самому решать, какие бумаги покупать, куда инвестировать, что потом покупать или продавать, то стоит попробовать ПИФ одной из старейших управляющих компаний на рынке — «Сбербанк Управление Активами», которая работает с разными видами ПИФов.

Какие ПИФы есть в «Сбербанк Управление Активами»

Портфель бумаг в ПИФах собирают профессиональные управляющие. Цель их работы — обыграть рынок по доходности и меньше терять при снижениях рынка. Это такой портфель, который индивидуальный инвестор, тем более новичок, сам не соберёт.

Вот примеры некоторых ПИФов:

Облигации

«Фонд перспективных облигаций» — вкладывает в облигации, имеет средний уровень риска и историческую доходность 28% за 3 прошлых года.

Структура ПИФа «Фонд перспективных облигаций»

«Фонд Еврооблигаций» — вкладывает в валютные облигации, выпущенные в России и странах СНГ, при исторической доходности 34% за 3 прошлых года имеет низкий уровень риска.

«Фонд Глобальный долговой рынок» — также вкладывает в валютные облигации, но уже более широкого спектра (развивающиеся и развитые страны, такие как США, Сингапур, Турция, Бразилия и другие). Низкий уровень риска при исторической доходности 29,5% за 3 прошлых года.

Акции компаний разных секторов рынка

«Фонд Электроэнергетика» и «Фонд Природные ресурсы» показали за 3 прошлых года историческую доходность 32,8% и 73,3% соответственно. У обоих фондов высокий уровень риска, но потому и доходность тоже была высокой. Понятно, что историческая доходность не гарантирует, что и дальше будет то же самое, однако она является показателем работы УК и ситуации на рынке.

«Фонд Потребительский сектор» — 21,1%, «Фонд Биотехнологии» — 50,4% и «Фонд Золото» — 51,7% (также показывают историческую доходность за три последних года). В последнее время из-за пандемии коронавируса растут сектор биотехнологий и золото, хотя и риск по ним достаточно высок.

https://www.youtube.com/watch?v=OD2i_5ld8Hk

Пример сравнения ПИФов «Сбербанк Управление Активами» по доходности

Как видим, ПИФы компании «Сбербанк Управление Активами», как правило, показывали доходность выше вкладов.

Инвесторам-новичкам больше подходит ПИФы с облигациями в портфеле, так как по ним меньше риски и более прогнозируемая доходность. Начать можно с них, затем для повышения общей доходности держать деньги в нескольких фондах.

Особенности ПИФов «Сбербанк Управление Активами»

Все ПИФы доступны новичкам, то есть не требуют специального статуса квалифицированного инвестора. Квалифицированные инвесторы — это отдельная категория инвесторов, деятельность которых определяется в статье 51.2 Федерального закона № 39-ФЗ «О рынке ценных бумаг».

У них есть знания или опыт работы на рынке ценных бумаг, чтобы лучше оценивать повышенные риски инвестиций в отдельные финансовые инструменты, или достаточно денег, чтобы позволить себе нести значительные убытки при реализации таких рисков.

Стать квалифицированным инвестором новичку рынка практически нереально, да и не нужно.

В отличие от квалифицированных, обычным инвесторам недоступны особо рисковые инструменты, и это хорошо: меньше шансов выбрать слишком рискованные бумаги и потерять свои деньги.

ПИФы — такой инструмент, который можно покупать без статуса квалифицированного инвестора. При этом внутри ПИФа могут быть ценные бумаги, которые сами по себе доступны только квалифицированным инвесторам.

Это означает, что риски по ПИФам умеренные, а то и вовсе низкие.

Вообще уровень риска — это нормально. Он есть всегда и во всём, даже в депозите или при сдаче квартиры в аренду. Уровень риска указывается для того, чтобы сориентировать клиентов, где может быть доходность выше, но и могут быть больше просадки при изменении ситуации на рынке.

ПИФы «Сбербанк Управление Активами» можно легко продавать и покупать, а если подождать хотя бы два года, то можно это делать без комиссии УК.

Комиссии при покупке и продаже паёв ПИФов «Сбербанк Управление Активами»

На сайте компании «Сбербанк Управление Активами» есть вся информация о работе: договоры, статистика, результаты. Управляющая компания — лидер рейтинга по объёму средств, максимально прозрачна и показывает все результаты, даже не самые лучшие: не бывает так, чтобы все инструменты работали в плюс.

С точки зрения психологии комфорт ПИФов в том, что можно сначала попробовать на небольшой сумме: проверить несколько фондов, понаблюдать за собственными реакциями на протяжении, например, полугода и выбрать, как инвестировать комфортно. Порог входа в ПИФ — 1000 ₽, а перекладывать деньги между фондами в рамках УК можно бесплатно, поэтому такая проверка не будет обременительной ни с финансовой, ни с психологической точки зрения.

Как «Сбербанк Управление Активами» управляет ПИФами

Активные и пассивные ПИФы. В случае с активными ПИФами управляющие следят за составом ПИФа вручную и регулярно при необходимости заменяют одни бумаги на другие, более подходящие для целей конкретного ПИФа.

Пассивные ПИФы тоже собраны оптимально, но они не управляются постоянно, поэтому комиссия за работу управляющей компании в них ниже, чем при активном управлении. Комиссии включают в себя работу экспертов, расходы на обслуживание счетов, депозитария.

Это реальные расходы, которые составляют порядка 1% за управление.

Ребалансировка портфеля. Для этой задачи УК нанимает профессионалов рынка, крутых аналитиков. Их работа должна оплачиваться, поэтому комиссия за управление активными ПИФами выше, чем за управление пассивными.

УК Сбербанка проводит ребалансировку портфелей на активных ПИФах — следят за тем, чтобы стоимость отдельных активов составляла определённую, изначально запланированную долю в портфеле. Это помогает сглаживать колебания рынка и уменьшать зависимость от какого-то одного актива в портфеле.

Управляющие заинтересованы в том, чтобы ПИФ приносил прибыль его пайщикам. От этого зависит их работа: если они будут постоянно терять деньги клиентов, то потеряют работу, потому что люди будут забирать деньги из ПИФа, и будет нечем управлять. А чем больше зарабатывает ПИФ, тем больше несут в него денег и тем больше управляющие получают комиссий за управление.

Жёсткие правила и регулирование фондов. Одна из сложностей рынка — открытость управляющих компаний.

Центральный банк видел не один кризис на фондовом рынке, поэтому к сегодняшнему моменту ввёл жёсткие правила и регулирование фондов.

Так, у фондов есть законодательное ограничение: в отдельном ПИФе одна бумага не может иметь долю более 15% от фонда. Так фонды защищены от резких падений в отдельном секторе рынка.

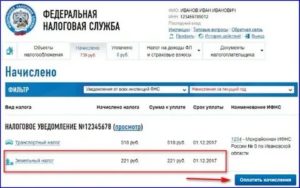

Налоги. Если не продавать паи три года, то потом по налоговой льготе на долгосрочное владение можно не платить НДФЛ при выходе.

Как купить ПИФы «Сбербанк Управление Активами»

Купить ПИФы «Сбербанк Управление Активами» легко: в приложении «Сбербанк Онлайн» или в личном кабинете и мобильном приложении «Сбербанк Управление Активами» без ограничений на количество взносов и максимальную сумму. Кстати, при покупке онлайн нет комиссии за вход, которая есть в отделениях, и это +1% к вашим доходам.

Видео:Инвестирование в ПИФы - Стоит ли вкладывать? Как заработать? Как это работает? (16+)Скачать

Пиф потребительский сектор от сбербанка

Сбербанк Управление активами ПИФ Потребительский сектор определяет его как открытый инвестиционный фонд. Это означает, что покупка и продажа паев предлагается любым физическим лицам и осуществляется в любой день. Частные вклады принимаются на срок от 1 месяца до 3 лет в доверительное управление.

Структура фонда разнообразна и включает акции крупных компаний

Инвестирование в это предложение дает возможность частным инвесторам получать стабильную прибыль за счет роста капитализации известных российских и зарубежных компаний.

Особенности инвестирования

Инвестирование предусматривает приобретение долей различными способами и по разной цене:

- при оформлении заявки в Личном кабинете – 1000 руб.;

- в офисе банка или Управляющей компании – 1500 руб.;

- дополнительная покупка обойдется в 1000 руб.

По правилам фонда участник обязан выплачивать вознаграждение Управляющей компании и нести дополнительные расходы за депозитарий и услуги регистратора, аудита.

https://www.youtube.com/watch?v=3NHyY-QQaaY

При приобретении паев существуют определенные надбавки, а при продаже – скидки. Их размер зависит от сумм и сроков инвестирования.

Клиенты могут выбрать один из трех вариантов инвестировать

Описание

Потребительский сектор относится к открытым паевым инвестициям, а это означает, что покупка доступна любому частному лицу, желающему стать инвестором.

Инвестиционный портфель формируется из акций российских и зарубежных компаний.

Большая часть из них принадлежит отечественным производителям, занимающихся изготовлением товаров народного потребления и не занимающихся экспортом. Основная часть акций распределена по следующим сферам:

- банковская,

- телекоммуникации,

- производство товаров потребления.

Основная масса акций принадлежит розничной торговле (66,4%) и производству товаров (16,8%). Больший вес в структуре занимает «Пятерочка ГДР» и «Магнит ГДР».

Высокая степень риска этой инвестиции заключается в том, что в состав входят акции сразу 3 эшелонов, т.е. с разной степенью ликвидности, где 1-й характеризуется абсолютной ликвидностью.

Это характерно для акций крупнейших корпораций – лидеров российской экономики.

Каждому клиенту следует внимательно изучить детали инвестиционных сделок по фондам

Специалисты Управления активами тщательно анализируют акции этих компаний, чтобы определиться с уровнем их ликвидности и риска. От квалификации трейдеров зависит формирование стоимости долей. Именно поэтому акции имеют достаточно стабильную доходность, несмотря на высокий уровень риска.

Преимущества

Пайщики получают определенные привилегии:

- благодаря тому, что всеми операциями по вложению средств и подбором инвестиционного портфеля занимаются опытные специалисты, риск для клиентов минимальный, что особенно важно для инвесторов-непрофессионалов;

- первоначальные вложения могут быть минимальными и начинаться с 15 тыс. руб.;

- помимо этого клиент имеет возможность инвестировать в другие фонды, что повышает диверсификацию портфеля и позволяет увеличить доход;

- доходность стабильна, фонд входит в десятку самых высокодоходных фондов;

- относится к самым перспективным по росту, поскольку менее подвергается экономическим рискам;

- рентабельность держится на уровне 20%.

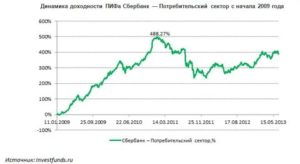

ПИФы Сбербанка Потребительский сектор — доходность

Статистика прибыльности за последние три года

Специалисты знают, что о реальную доходность любого фонда можно определить только в долгосрочной перспективе, отслеживая показатели за 3-5 лет. В этом плане ПИФ Сбербанка Потребительский сектор по доходности на сегодня признан перспективным. За последние 3 года она составила примерно 86%.

Это говорит о том, что любой гражданин РФ может начать свою инвестиционную деятельность, не прибегая к большим первоначальным расходам. Привлекательность такого рода получения дополнительного дохода заключается в ликвидности приобретенных паев, в экономии налогов, простоте оформления и в отсутствии дополнительных знаний по этому вопросу.

Цена пая

Показатели деятельности фонда продемонстрировали значительный рост стоимости пая. На август 2017 года она достигла 2296 руб., в то время как первоначальная составляла 1 тыс. руб. Многие инвесторы заметили одну особенность, которая может смутить заинтересованных в покупке: в первом полугодии цена снизилась на 7,1%.

Но на это есть объективные причины, связанные с сезонным колебанием цен. Акции российских компаний с апреля по июль всегда падают в стоимости, поскольку на это время приходится рост выплат дивидендов. Поэтому следует ориентироваться не на показатели котировок, а на показатели роста цен.

Для сравнения можно сказать, что рост стоимости пая опережает по росту такой показатель как индекс Московской биржи.

Еще один совет, которым специалисты рекомендуют не пренебрегать – период падения цен является наиболее привлекательным для покупки, поэтому не желательно упускать такой шанс. Как раз разница цен покупки и продажи являются показателем доходности инвестора.

Заключение

Резюмируя, можно сказать, что ПИФ Потребительский сектор Сбербанка на сегодня является перспективным инвестиционным фондом, позволяющий инвесторам получать доход независимо от состояния российской экономики. Приобрести паи фонда можно в отделениях банковского учреждения, офисах Управляющей компании или дистанционно через Личный кабинет.

- Нравится

- Класс!

- Нравится

Видео:Что такое паевые инвестиционные фонды и как в них инвестировать? Энциклопедия инвестированияСкачать

лучших ПИФов по доходности 2020 года

Если рассуждать максимально кратко и по сути, то паи ПИФов – это прямой аналог акций ETF, фондов, которые представляют собой портфели ценных бумаг, собранных по какому-либо признаку:

- в том же соотношении и те же бумаги, что и входят в расчет известных биржевых индексов (индексные ETF);

- по отраслевому признаку (ETF на металлы; сырьевые ETF);

- фонды, объединяющие бумаги определенной направленности (облигационные ETF; дивидендные ETF и пр.).

То есть, собираем в портфель ценные бумаги по соответствующему признаку и на основании данного портфеля выпускаем самостоятельные акции, которые уже продаем на рынке – это «механика» работы фондов ETF. У паевых фондов все очень похоже за исключением буквально двух характерных отличий:

- С точки зрения активов ПИФы также представляют собой портфели ценных бумаг, объединенных по тому или иному признаку, куда входят не только акции тех или иных компаний, но также и акции профильных ETF. То есть, если акции ETF можно назвать квази бумагами (то есть, ценными бумагами, выпущенными на базе других бумаг), то паи ПИФов – это квази бумаги «в квадрате». Впрочем, такая финансовая технология также имеет свою рыночную логику, а значит право на существование.

- ETF хоть и называется фондом, но по сути – это просто портфель, «сборная солянка» различных ценных бумаг. Данный фонд не имеет никаких исполнительных органов (ни директора, ни бухгалтера, ни даже условной секретарши) – он вообще не имеет никакого персонала. Единственное, что с данной точки зрения присутствует у ETF, это управляющая компания, которая является его учредителем (все-таки, портфель не маленький и кто-то должен его собрать). При этом акции ETF вращаются на открытом рынке и никто (кроме, разве что маркет-мейкеров) не берет на себя ответственность за поддержание их ликвидности. А вот учредитель паевых фондов (в рамках российского законодательства), напротив, берет на себя обязанность во «внебиржевом порядке», то есть, на неорганизованном рынке осуществлять как продажу, так и выкуп паев по ценам в соответствии с фактическим спросом и предложением. Как правило, просто с ориентировкой на биржевую их стоимость. В качестве таких учредителей выступают крупные банки (категории А) и финансовые компании, имеющие банковскую лицензию. Фактически они отвечают за обращение ценных бумаг ПИФов в стране и поддерживают 100%-ную их ликвидность.

ВАЖНО: Не стоит путать 100%-ную ликвидность и 100%-ную надежность (как в случае с депозитами, где государством посредством системы страхования вкладов гарантируется их возврат населению).

На паи данная система не распространяется, зато ПИФы могут обеспечить инвесторам получение намного большей доходности, а потому это направление вложений является наиболее взвешенным с точки зрения риск/выгода.

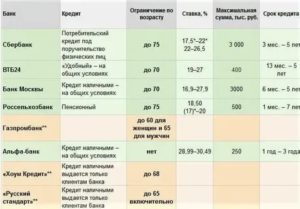

С точки зрения надежности самыми малорискованными паями объективно являются бумаги ПИФов «Сбербанка» (а точнее, выпущенными управляющей компанией «Сбербанк Управление Активами», которая до 06 ноября 2012 года именовалась ЗАО УК «Тройка Диалог»).

И это логично – крупнейший банк страны, чьи обязательства по сути авалированы государственной казной (если не формально, то реально, по результатам трех последних кризисов банковской ликвидности). Представляется разумным составить рейтинг ПИФов «Сбербанка» по доходности на 2020 год.

Итак, ТОП выгодных ПИФов 2020 года.

Лучшие ПИФы 2020

| Наименование: | по ст-ти чистых активов |

| ПИФ «Сбербанк — Глобальный долговой рынок».Здесь средства размещаются в корпоративных и государственных облигациях EM и DM, чей номинал – доллары США. Приобретаются и облигации в иных национальных валютах (во всех, кроме рублей). Управленческая стратегия фонда подразумевает активный переброс средств из одних долговых бумаг в другие в зависимости от рыночной конъюнктуры, а также постоянный поиск новых наименований бумаг с максимально выгодным соотношением риск/доходность. | 16 |

| ПИФ «Сбербанк — Еврооблигации».Объект инвестирования – гос. и корпоративные долговые облигации эмитентов, зарегистрированных в России и странах СНГ. Номинал бумаг – доллары США. Возможны и другие валюты, если при этом существует хорошо отлаженный механизм хеджирования рисков их девальвации. Портфель диверсифицирован по отраслевым секторам и эмитентам. | 5 |

| ПИФ «Сбербанк — Развивающиеся рынки».Объект вложений здесь – ETF Vanguard FTSE EM, который привязан к индексу FTSE EM. | 19 |

| ПИФ «Сбербанк — Америка».Объект вложений – индексный ETF SPDR S&P500, привязанный к американскому индексу S&P500. | 18 |

ПИФ «Сбербанк — Глобальное машиностроение».Инвестиции здесь направляются в акции крупнейших машиностроительных компаний (как отечественных, так и зарубежных по отношению к РФ):

На бумаги, так или иначе посвященные машиностроению приходится около 41% от общих средств ПИФа; на авиастроительное машиностроение – 25%; на прочее транспортное машиностроение – около 15%. | 22 |

| ПИФ «Сбербанк — Глобальный Интернет».Вложения ПИфа осуществляются как в акции, так и в депозитарные расписки (АДР/ГДР) крупных компаний, функционирующих в сфере развития интернета. Кроме того, в портфель также входят акции индексных ETF профильного сектора. | 3 |

| ПИФ «Сбербанк — Европа».Объект вложений – ETF Ishares Eurostoxx 50 (привязан к индексу EURO STOXX 50). | 21 |

ПИФ «Сбербанк — Потребительский сектор».Если вас интересуют вложения в реальный сектор, где присутствует повышенная ликвидность, то стоит обратить внимание на паи данного ПИФа. Здесь инвестиции осуществляются в акции предприятий из сектора текущего потребления, причем, работающих на российском рынке:

| 9 |

| ПИФ «Сбербанк — Природные ресурсы».В рамках фонда приобретаются бумаги (акции) сугубо отечественных добывающих предприятий (подразумеваются как углеводороды, так и компании, добывающие и перерабатывающие черные и цветные металлы, а также драгоценные камни). | 10 |

| ПИФ «Сбербанк — Телекоммуникации и Технологии».Фонд агрегирует в себе акции российских сотовых компаний и предприятий из сектора IT-технологий. | 15 |

| ПИФ «Сбербанк — Финансовый сектор».Приобретаются акции отечественных коммерческих банков категории А (первого и второго эшелона ликвидности). | 11 |

| ПИФ «Сбербанк — Фонд активного управления».Вложения осуществляются в бумаги рос. компаний первого эшелона ликвидности («голубым фишкам»). | 13 |

| ПИФ «Сбербанк — Фонд акций Добрыня Никитич».Большая часть активов фонда – «голубые фишки», но при этом они «разбавляются» акциями второго эшелона ликвидности. | 4 |

| ПИФ «Сбербанк — Фонд акций компаний малой капитализации».Приобретаются акции компаний-эмитентов второго эшелона ликвидности. При этом покупаются акции только тех из них, которые имеют высокий значительный потенциал увеличения своей стоимости. (Выше общерыночных значений). | 17 |

| ПИФ «Сбербанк – Фонд облигаций Илья Муромец».Объект инвестиций – рос. государственные и корпоративные облигации, имеющие средний и высокий уровень дюрации. | 2 |

| ПИФ «Сбербанк — Фонд перспективных облигаций».Объект вложений – отечественные долговые бумаги (облигации), но только 2 и 3 эшелонов ликвидности. | 1 |

| ПИФ «Сбербанк — Фонд рискованных облигаций».Вложения осуществляются в облигации 2 и 3 эшелона ликвидности. Только среди них выбираются с максимальным потенциалом роста капитализации в среднесрочной перспективе. | 6 |

| ПИФ «Сбербанк — Фонд Сбалансированный».Здесь соотношение ценных бумаг различных классов и категорий изменяется в зависимости от конъюнктуры рынка. В этом заключается основа рыночной стратегии управления фондом. | 7 |

| ПИФ «Сбербанк — Электроэнергетика».Приобретаются акции российских генерирующих, сетевых и сбытовых предприятий. | 14 |

| ПИФ «Сбербанк — Биотехнологии».Объект инвестиций – бумаги ETF iShares Nasdaq Biotechnology, следующий за индексом Nasdaq Biotechnology Index. Помимо акций данного ETF в состав портфеля ПИФа попадают обыкновенные и привилегированные акции профильных иностранных компаний. | 8 |

| ПИФ «Сбербанк — Золото».Объект инвестиций – ETF PowerShares DB Gold Fund. Стоимость акций ETF повторяет тренд цены на золото на мировом рынке. | 12 |

| ПИФ «Сбербанк — Денежный».Инвестиционной целью является заработок от размещения средств в депозитах наиболее надежных отечественных банков. Также вложения осуществляются и в краткосрочные облигации (и государственные, и корпоративные). Приоритетом является поддержание высокой ликвидности активов фонда. | 20 |

Резюме

Какой же ПИФ выбрать в 2020 году? Однозначный совет сформировать крайне сложно, равно как и трудно выбрать универсально верный способ безупречного определения направлений корректных инвестиций.

Однако в процессе выработки решения рекомендуется принять во внимание представленный выше рейтинг. Ведь место каждой позиции определяется по величине средств ПИФа (его капитализации).

То есть, ориентируясь на данный рейтинг, вы автоматически основываетесь на «оплаченные» мнения очень большого количества инвесторов. Как следствие, вероятность ошибки существенно снижается.

Последнее изменение Понедельник, 10 Августа 2020 10:21

Видео:ПИФы от Сбербанка. Подробный обзорСкачать

Пиф сбербанк потребительский сектор – инвестиции в акции международных и российский компаний розничной торговли

Антон Субботин

28 февраля 2020

# Инвестиции

Стоимость пая в ПИФе «Потребительский сектор» на сегодня – 2304 руб. Уровень риска высокий, и не оправдан ростом доходности.

- Инвестиции в розничную торговлю от Сбербанка

- Условия инвестирования

- Стоимость пая Сбербанк «Потребительский» сектор на сегодня и в динамике

- Выводы

Экономическая нестабильность, проблемы на работе и волнения о будущем толкают людей изучать тонкости довольно сложной сферы инвестирования.

Крупные банки помимо вкладов предлагают и другие возможности для получения пассивного дохода.

Деятельность паевых инвестиционных фондов контролируют одноимённые управляющие компании: «Сбербанк Управление Активами», «Уралсиб», «ВТБ Капитал», «Райффайзен Капитал» и т. д.

https://www.youtube.com/watch?v=WtiH_CIV6ZI

Люди выбирают ПИФы по следующим причинам:

- У них минимальный порог входа. Сумма колеблется в пределах 10–15 тысяч, но стартовый капитал может быть ограничен несколькими тысячами рублей.

- Не нужны юридические знания. Перед приобретением доли необходимо ознакомиться с правилами доверительного управления (ПДУ) и составить заявку. В оформлении документов помогают менеджеры управляющей компании (УК).

- Цена пая может быть привязана к разным инструментам. Если рынок недвижимости пойдет на спад, а ценные бумаги нескольких корпораций вырастут пропорционально, то в дело вступает диверсификация.

- Инвесторы получают отчет о работе УК и могут «забить тревогу», если найдут несоответствия в документации.

- За деятельностью паевых фондов и управляющей компании следит специальный депозитарий и Центральный банк Российской Федерации. Если первая организация не помогает в решении проблем, то можно обратиться к более влиятельному «товарищу».

- Для ПИФов предусмотрены налоговые каникулы при соблюдении нескольких условий. Инвестор может не только заработать хорошие деньги в пассивном режиме, но и не платить подоходный налог на часть прибыли.

УК «Сбербанк Управление Активами» управляет несколькими фондами с разным уровнем доходности и составом «портфеля». Есть инвестиционные организации, которые делают ставку на технологические стартапы, ценные бумаги, биржевые индексы и т. д.

Одним из самых неоднозначных элементов в списке считается ПИФ «Сбербанк Потребительский Сектор».

При высоком уровне риска стоимость пая растет не очень быстро, поэтому начинающие предприниматели сомневаются в целесообразности вложения средств.

Проанализируем статистику, разберем условия входа и сделаем выводы, стоит ли заполнять заявку на приобретение паев или лучше выбрать другого претендента из большого списка государственного банка.

Инвестиции в розничную торговлю от Сбербанка

ПИФы «Потребительского сектора» Сбербанк вкладывают деньги в местные и зарубежные компании, которые специализируются на продажах продукции повышенного спроса. Сюда входят товары первой необходимости: продукты, одежда, обувь и другие категории. Фонд подойдет тем, кто верит в российских производителей и считает, что их инвестиционная привлекательность будет увеличиваться.

Структура фонда состоит из банковских, телекоммуникационных предприятий и производителей товаров. Более 44 % «портфеля» занимает розничная торговля продукцией потребительского спроса, 17 % — выборочные товары. В списке активов есть гостиничный бизнес, рестораны и биржевые инвестиционные фонды (ETF).

Большую долю капитала берут на себя такие крупные игроки рынка ритейла, как российская компания розничной торговли Магнит и корпорация X5 Retail Group, контролирующая несколько популярных продуктовых сетей: «Пятёрочка», «Перекресток» и «Карусель».

Присутствие глобальных корпораций идет на пользу инвестиционного фонда, но их основные активы — это три вида ценных бумаг с разной ликвидностью.

Доходность фонда напрямую зависит и от способностей менеджеров управляющей компании делать долгосрочные прогнозы.

Инвестиционные риски довольно высоки, но авторитет Сбербанка и знакомые «лица» в «портфеле» являются главными катализаторами для вкладчиков. Поэтому интерес к разным фондам управляющей компании продолжает расти, как и число пайщиков.

Среди других крупных активов выделяются:

- Технологическая корпорация Amazon.

- Компания Яндекс.

- Сеть магазинов Детский мир.

- Ритейлер М..

- Сеть магазинов Лента.

- Сельскохозяйственная фирма Русагро.

Кроме российских бизнес-проектов и нескольких зарубежных игроков рынка онлайн-коммерции, в портфеле ПИФА «Потребительский сектор» в Сбербанке есть индексные фонды, работающие с долларами. Один из них за 3 года прибавил $40 к стоимости акций.

Несколько преимуществ фонда:

- Упор идет на компании, производящие товары для широкого круга потребителей или торговые площадки. Рынок онлайн-коммерции с каждым годом набирает обороты, а число заказов неуклонно растёт благодаря массовому распространению интернета, развитию технологий и смартфонизации населения.

- Один пай стоит около 2,2 тысяч рублей. Присоединиться к числу инвесторов может любой гражданин России, который отложил немного денег и находится в поисках прибыльного финансового инструмента.

- В 2016 году «Потребительский сектор» попал в ТОП-5 ПИФов, стоимость чистых активов которых превышает 100 миллионов рублей.

- Среднемесячные показатели эффективности держатся на уровне 1.5%. При этом максимальная прибыль за такой же период составила почти 18%, а убыток 16%.

- Паевый фонд работает 12 лет.

- Портфельным менеджером является Максим Кондратьев, который занимает пост в течение 9 лет. В архиве Максима два диплома: по экономике и прикладной математике.

Если сильные стороны убедили присоединиться к числу вкладчиков, то самое время ознакомиться с нюансами входа.

Условия инвестирования

Для приобретения паев понадобится паспорт, ИНН и банковский счет. Оформить заявку можно через специальный сервис, в отделении Сбербанка или в офисе управляющей компании. В зависимости от выбранного метода меняется и начальная сумма.

Для онлайн инвестирования хватит 1000 рублей для старта, а в офлайн представительствах придется выложить 15000 рублей. Покупка доли осуществляется в течение недели с момента оформления заявки. При этом они выкупаются по текущей стоимости на дату составления документа.

То есть, если 9 июля пай стоил 2300 рублей, а деньги зачислены 16 июля, когда цена выросла до 2500, то 15000 рублей превратятся в ≈6,5 «акций».

При оформлении сделки придется оплатить комиссионный сбор. Для начинающих инвесторов, которые хотят вложить до 3 миллионов рублей в ПИФ — 1 %. Крупные игроки заплатят 0,5 %, если отдадут фонду суммы свыше 3 000 000 рублей. При погашении пая тоже действует система надбавок. Значение зависит от срока владения активами:

- Более 2 лет — без комиссии.

- От 6 месяцев до 2 лет — 1 %.

- До 6 месяцев — 2 %.

Если инвестор купил паи на 30 тысяч по 2400 рублей, то он приобрел ≈ 12,5 акций, а надбавка стоимости составит 300 рублей. Через 6 месяцев и 1 день было принято решение продать актив по цене 2800 за пай. Таким образом, прибыль без учета налогов составит 4500 рублей. Из суммы вычитается 1 % комиссии за погашение.

https://www.youtube.com/watch?v=TP14Ed2qvHM

Управляющая компания забирает чуть более 3 % за свои услуги, специальный депозитарий отнимает 0,3 % и еще 0,5 % уходит на сопутствующие расходы.

В процессе деятельности фонда приходится оплачивать услуги нотариусов, оценщиков, менеджеров и других специалистов. То есть, инвестор не должен ориентироваться только на динамику роста пая на графиках.

С учетом всех комиссий прибыльность доли в ПИФе гораздо ниже значений в таблице онлайн-инструментов.

Среди важных преимуществ — управляющая компания выступает налоговым агентом для вкладчиков — физических лиц. Организациям придется составлять декларации и уплачивать сборы самостоятельно.

Для долгосрочного инвестирования действуют льготы на прибыль до 3 миллионов рублей в год. Программа действует, если инвестор приобрел долю в фонде после 1 января 2014 года.

В противном случае все привилегии аннулируются.

Перед оформлением заявки не забудьте ознакомиться с правилами доверительного управления, которые размещены в этом PDF документе на 36 страницах. Здесь описаны все тонкости функционирования, права/обязанности сторон и есть пример заявок на приобретение и погашение паев.

Доходность ПИФа Сбербанка «Потребительский сектор» на сегодня отражает лишь текущую стоимость актива. Фонд открытый, вкладчики могут продать долю в любой момент, и не обязательно выкупать ее будет управляющая компания.

Можно найти инвестора, который приобретёт паи по рыночной стоимости. Для поиска наиболее прибыльных ценовых «окон» рекомендуем отслеживать новости потребительского сектора.

Если на рынке происходят позитивные изменения, затрагивающие ключевых игроков «портфеля», то необходимо заблаговременно найти покупателя для заработка на колебаниях стоимости пая.

Кроме онлайн-сервиса, можно приобрести долю в фонде через мобильные приложения для ОС Андроид и iOS. Интерфейс программ удобный и информативный. На стартовом экране отображается текущая стоимость всех активов с разделением их по категориям.

Есть удобная система поиска с несколькими фильтрами, которая помогает найти новые варианты для вложений. Для каждого ПИФа есть карточка с важной информацией: динамика изменения стоимости, тип базовых активов и уровень риска.

Приложение поможет также погасить или обменять паи в онлайн-режиме.

Стоимость пая Сбербанк «Потребительский» сектор на сегодня и в динамике

ПИФы Сбербанка считаются надежными финансовыми инструментами, ими занимается авторитетная управляющая компания, но даже это не гарантирует 100 % успешность фондов. Это подтверждает ежедневная цена пая сегодня на Сбербанк.ру, а также статистика изменения стоимости в долгосрочном периоде.

Получить информацию на текущую дату без доступа к личному кабинету не получится, а общедоступные инструменты аналитики отображают котировки с задержкой на 3–4 дня. В феврале 2020 года пай торговался по 2304 рублей.

Подробная статистика:

- С начала 2020 года стоимость увеличилась на 1,23 %.

- За последний год инвесторы получили 10 % прибыли.

- За последних 3 года эффективность держится на уровне 0,87 %.

- За 5 лет стоимость пая увеличилась с 1200 до 2304 рублей.

- С момента основания (за 12 лет) эффективность составила почти 123 %.

Стоимость чистых активов (СЧА) неуклонно падает с 2016 года. Текущий показатель закрепился на уровне 925 миллионов рублей. Более подробную информацию по эффективности и другим параметрам можно посмотреть в профиле фонда.

Анализ динамики показывает, что целесообразно вкладывать в фонд только на долгосрочный период. За последний год инвесторы получили 10 % прибыли, но не стоит забывать о комиссиях, оплате деятельности УК и других специалистах.

Выводы

Открытые фонды акций — популярный инструмент инвестирования, и «Потребительский сектор» Сбербанка, несомненно, является перспективным, с точки зрения потенциального пайщика.

Но есть другие ПИФы под контролем той же УК, которые показывают эффективность на уровне 20–30 %. Основным активом у них являются акции.

Проверить статистику за последний год и ознакомиться со списком участников можно здесь.

Видео:Инвестиции в ПИФы: что важно знать новичкам?Скачать

Пиф сбербанк управление активами

Здравствуйте, дорогие читатели!

Сегодня расскажу о паевом инвестиционном фонде Сбербанка «Потребительский сектор». ПИФ – инвестиционный фонд, занимающийся доверительным управлением денежными средствами вкладчиков (инвесторов) путем вложения их в активы (акции, облигации, недвижимость).

В этой статье я рассмотрю, как инвестировать в Сбербанк Управление Активами ПИФы Потребительский сектор, какие минусы у таких вложений и альтернативы инвестирования.

О компании

УК «Сбербанк Управление Активами» – созданная в 1996 году компания, занимающаяся инвестированием, управлением активами. В распоряжении организации находится свыше $ 15,1 млрд.

https://www.youtube.com/watch?v=vPiVkoiOb40

Несмотря на кризисы, падения, УК «Сбербанк Управление Активами» смогла добиться лидерства в своей отрасли. Обусловлен успех компании профессиональной командой, которая занимает первую строчку в рейтинге управляющих компаний России.

Список всех фондов Сбербанка потребительского сектора

В таблице я указал основные характеристики ПИФа «Потребительский сектор».

| Тикер ISIN | RU000A0JP7D0 |

| № регистрации | 0757-94127221 |

| Тип | Открытый |

| Стратегия | Инвестиции в диверсифицированный портфель акций компаний потребительского сектора |

| Риск | Высокий |

| Комиссия | 5–7 % |

| Доходность за 3 года | 1,13 % |

| Минимальный первоначальный депозит | 1000 руб. |

| Последующие взносы | 1000 руб. |

| Количество пайщиков | 4165 |

| Покупка онлайн | Да |

| Минимальный срок инвестирования | 3 года |

| Досрочное снятие | Да |

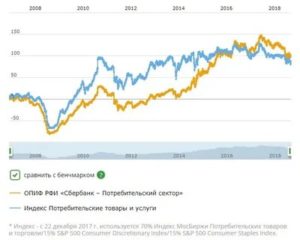

Динамика стоимости пая и СЧА

Доходность фонда «Потребительский сектор» рассчитывается как разность между ценой покупки и ценой продажи пая (вклада). СЧА – стоимость чистых активов.

Это разница между активами и пассивами управляющей компании. Стоимость вклада и СЧА в прямой пропорциональности. Чем выше стоимость чистых активов, тем больше получат прибыли инвесторы.

На сайте Сбербанка размещена информация о динамике стоимости пая и СЧА. На сегодняшний день цена пая ПИФа «Потребительский сектор» выросла на 25 рублей за 3 года, что составляет 1,13 %.

Динамика стоимости вклада сравнивается с бенчмарком, показывающим эффективность фонда (используются индексы ММВБ и S&P 500 в потребительском секторе). График показывает, что ПИФ «Потребительский сектор» грамотно вкладывает доверенные средства, показывая прирост выше эталонного.

Несмотря на грамотную политику УК, доходность инвестиционного фонда Сбербанка ничтожна. Причина – падение СЧА за это же время с 2,5 млрд руб. до 870 млн.

Плюсы и минусы

Главный плюс инвестирования в ПИФы Сбербанка – простота. При недостатке знаний и времени проще отдать деньги профессионалу, который создаст инвестиционный портфель и диверсифицирует (распределит) риски на разные активы. Не менее важным качеством является высокая ликвидность: забрать свой вклад (продать пай) можно в любое время.

УК «Сбербанк Управление Активами» рекомендует покупать пай на срок от 3 лет. Однако с 2016 по 2019 годы доход инвесторов составил 1,13 процента, что за вычетом комиссий приносит вкладчику убыток. Именно поэтому я рекомендую вкладывать все деньги не в один фонд «Потребительский сектор», а в несколько.

Как вложиться

Очень просто:

- войти в личный кабинет на сайте управляющей компании (зарегистрироваться можно через Госуслуги, офис Сбербанка или УК);

- во вкладке «Паевые фонды» выбрать «Фонд «Потребительский сектор»;

- нажать на кнопку «Купить онлайн»;

- заполнить поля («Сумма инвестиции», «Личные данные», «Подтвердить покупку») и совершить оплату. В течение 5–7 дней вы станете обладателем пая.

Отзывы вкладчиков

Мнения инвесторов о ПИФ «Потребительский сектор» неоднозначны.

Инвестор пишет о трудностях с досрочным выводом денег и отсутствием какой-либо информации о нахождении денег.

В то же время другая часть вкладчиков говорит о надежности и прибыльности таких вложений в фонд от УК Сбербанка.

Базовый принцип инвестирования – не потерять деньги. Поэтому нужно иметь уверенность, что средства не понадобятся в скором времени, не вкладывать заемные деньги.

Альтернативы

Существенный недостаток ПИФа «Потребительский сектор» от Сбербанка – комиссии на депозитарные расходы, управление, на покупку и продажу пая. Из-за этого доходность инвестиций существенно падает.

В качестве альтернативы «Потребительскому сектору» и паевым фондам как таковым я советую:

- биржевые фонды (ETF);

- ОФЗ (облигации федерального займа);

- самостоятельную покупка акций;

- более доходные ПИФы («Природный»);

- срочный рынок (опционы на индексы).

Новичку

Сегодня везде слышны призывы инвестировать сбережения, а не ждать, пока их «съест» инфляция. Далее я расскажу, что нужно знать начинающему инвестору при выборе активов.

Что такое ПИФ и зачем он нужен

Это доверительное управление вашими деньгами. Новичку трудно ориентироваться на бирже, правильно анализировать ситуацию. Чтобы облегчить процесс вложения, Сбербанком были созданы управляющие компании, занимающиеся покупкой активов вместо вас.

Преимущества и недостатки ПИФов

Отсутствие опыта – главная проблема начинающих инвесторов. Ее решает профессиональная команда, берущая деньги под управление. Каждый имеет специализированное образование и богатый опыт инвестирования.

https://www.youtube.com/watch?v=lcUEk-pLozM

Некоторые ПИФы показывают высокие проценты прибыли (до 20 % годовых). Важным качеством является простота покупки пая: это можно сделать как в офисе Сбербанка, так и онлайн на сайте УК.

Минус передачи средств в управление Сбербанку – комиссии. При доходности 12 % около 5 составляют комиссии УК, независимо от эффективности вложений. Это делает инвестицию нецелесообразной.

Риски

Вкладывая деньги в ОПИФ Сбербанка, помните, что любые инвестиции сопряжены с рисками. Перед покупкой пая на калькуляторе доходности нужно просчитать, стоит ли вкладывать деньги в этот высокорисковый актив или лучше найти менее опасные вложения.

Что влияет на уровень риска паевого инвестиционного фонда

Нередко прибыль молодых организаций с высокой доходностью зависит от одного менеджера, уход которого ставит под угрозу ваши деньги. Я рекомендую отдавать деньги в управление только проверенным УК.

Доходность вложений определяют активы, купленные ПИФом. Если СЧА падает, падает стоимость пая, следовательно, прибыль инвестора.

Что можно сделать для уменьшения рисков

Диверсифицировать инвестиции. Разделение вложений на разные активы снижает общий риск. В случае убытка по одному вложению прибыль от других перекроет потери.

Стоит ли брать

Смотря что. Проанализируйте состояние отрасли и уровень риска паевого фонда. Учитывайте комиссии перед покупкой пая. Если процент «Потребительского сектора» или другого ПИФа УК «Сбербанк Управление Активами» выходит ниже, чем на банковском депозите, то смысла рисковать нет.

📺 Видео

Инвестирование через Сбербанк: ПИФ «Потребительский сектор»Скачать

О чем не расскажут продавцы ПИФов?Скачать

ПИФ — как заработать до 40 годовых?Скачать

Финансовые рассказы: Что такое ПИФ? Паевые Инвестиционные Фонды.Скачать

ПИФы. Паевые инвестиционные фонды: что это такое? Как работают ПИФы. Какой доход могут приносить?Скачать

Зачем инвесторам покупать паевые инвестиционные фонды (ПИФы)?Скачать

Вас ОБМАНЫВАЮТ про ПАССИВНЫЙ ДОХОД! Вся правда про инвестиции и заработок на биржеСкачать

Паевой инвестиционный фонд Плюсы и минусы ПИФ Стоит ли вкладывать в ПИФСкачать

Паевые инвестиционные фонды (ПИФы): это что такое и как работает ПИФ + рейтинг ПИФов по доходностиСкачать

Инвестирование через Сбербанк: ПИФ «Потребительский сектор»Скачать

Инвестирование в ПИФы / Стоит ли вкладывать деньги в 2019? / Пассивный доход на паевых фондахСкачать

Инвестирование через Сбербанк: ПИФ «Потребительский сектор»Скачать

СБЕРБАНК: СТОИТ ЛИ ИНВЕСТИРОВАТЬ В 2023 ГОДУ?Скачать

Отзыв Паевые Инвестиционные Фонды (ПИФы) Сбербанк (Ч.3 Итог)Скачать

Инвестирование через Сбербанк: ПИФ «Потребительский сектор»Скачать

Инвестирование через Сбербанк: ПИФ «Потребительский сектор»Скачать