Вложение денежных средств в облигации – выгодная операция, по сравнению со стандартными банковскими депозитами. Доходность инвестора повышается, особенно при хорошей процентной ставке. А именно такую предлагают некоторые компании, выпускающие бессрочные ценные бумаги.

Разберемся подробно, насколько выгодно покупать вечные облигации Россельхозбанка 01Т1, как правильно заключить сделку с минимальными рисками.

- Вечные облигации Россельхозбанка

- Облигации Россельхозбанка 01Т1

- Облигации РСХБ 09Т1

- Как физическому лицу купить облигации Россельхозбанка?

- Стоимость облигаций на сегодня в Россельхозбанке

- Премиальные за риск

- Вывод: стоит ли вкладываться в бессрочные облигации Россельхозбанка?

- Доходность облигаций РСХБ на 2018 год

- Что такое облигации 08т1

- Что предлагает банк

- Какая имеется доходность по облигациям

- Стоимость облигаций

- Премиальные за риски

- Инвестирование в РСХБ

- Доходность облигаций в Россельхозбанке

- Подводя итоги

- Как работают бессрочные облигации и о вечных долговых бумагах Россельхозбанка

- Субординированные бумаги Россельхозбанка

- Нюансы и риски

- Заключение

- Доходность облигаций Россельхозбанка

- Облигации Россельхозбанка 08т1

- Изменения по процентам

- Бессрочные облигации

- Доходность

- Преимущества инвестирования в облигации РСХБ

- Котировка и доходность ценных бумаг

- Как стать владельцем облигаций РСХБ

- 🎥 Видео

Вечные облигации Россельхозбанка

Российский сельскохозяйственный банк – финансовая организация со 100% государственным капиталом. Создан он специально для нужд агропромышленного комплекса РФ. Предоставляет все виды банковских услуг, участвует в федеральных целевых программах развития АПК. С 2004 года выпускает облигации с высокой ликвидностью.

В апреле 2018 года банк начал выпуск субординированных бессрочных облигаций серий 01Т1 и 09Т1, называемые в обиходе вечными, субордами или просто младшими.

Отличия такого вида ценных бумах от стандартных заключаются в:

- повышенной процентной ставке по купонам;

- высоких рисках займа.

По факту инвестор получает хороший ежегодный доход и низкие шансы на погашение в случае финансовых проблем эмитента. Но это не означает, что суборды не выгодны. Они достаточно прибыльные на долгосрочную перспективу, а риск потери капитала минимален по причине высокой надежности РСХБ.

Облигации Россельхозбанка 01Т1

Младшие серии 01Т1 были размещены 25 апреля 2018 года, и на сегодняшний день находятся в активном обращении. Объем эмиссии составляет 10 млрд рублей при номинале в 1 тыс. руб. за каждую бумагу. Процентная ставка купона колеблется в пределах 9-9,25%, что существенно превышает среднюю по депозитам и обычным облигациям.

«РСХБ предлагает очень выгодные условия для инвесторов. По сравнению со старшими выпусками в 7,2-7,4% новые суборды значительно повысили ставки по кредитам. Не говоря уже о депозитных предложениях крупнейших банков России с максимальной цифрой 6,7%. Кроме того, они не облагаются налогом на доходы физических лиц.»

Иван Самарин, финансовый эксперт

Ближайшая оферта по облигациям РСХБ 01Т1 назначена на 12.04.2028 года. Выплаты купонов осуществляются раз в полгода, следующая состоится 24 апреля 2019 года. Процент годовых составляет 9%.

Облигации РСХБ 09Т1

Ценные бумаги серии 09Т1 были выпущены банком практически на тех же условиях. Разница заключается только в дате размещения, смещенной на один день, и общем объеме. Стоимость пакета составляет 5 млрд рублей при аналогичном номинале в 1000 рублей. Условия и купонный доход такие же, как для предыдущей серии.

Благодаря таким бондам инвесторы могут получать высокую прибыль неограниченный промежуток времени, а также продать бумаги максимально выгодно. Эмитент является опорным банком для сельхозсектора, поэтому обеспечен господдержкой в случае необходимости.

Как физическому лицу купить облигации Россельхозбанка?

Основные покупатели активов финансовые учреждения. Но для физических лиц приобретение бессрочных активов также выгодно. Вложение денежных средств в высокоприбыльные ценные бумаги приносит немалые дивиденды на постоянной основе. Дополнительный доход получается при перепродаже акций по максимальной цене.

Сделка совершается по стандартной схеме:

- инвестор открывает личный счет в брокерской конторе;

- перечисляет необходимую сумму для совершения операции;

- при необходимости получает консультацию брокера по вопросам инвестирования;

- подает заявку на покупку в банк;

- на специально открытый Депозитарий эмитент переводит облигации клиенту.

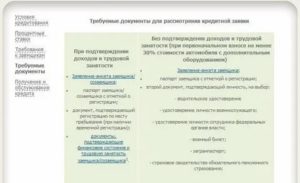

Для заключения договора понадобятся документы, удостоверяющие личность и ИНН.

https://www.youtube.com/watch?v=WJFwy5xQmvA

Для подачи заявления не обязательно приходить в отделение банка самостоятельно. Сделку можно совершить по телефону, при условии наличия достаточных средств на брокерском счете.

Стоимость облигаций на сегодня в Россельхозбанке

Сейчас покупать ценные бумаги выгодно, конъюнктура рынка достаточно благоприятная. Ведущие аналитики прогнозируют снижение ставок по депозитам и купонам новых рублевых облигаций. А это, в свою очередь, приведет к росту прибыльности уже выпущенных субордов.

По состоянию на конец ноября 2018 года ситуация с вечными облигациями серии 01Т1 выглядит следующим образом:

| Стоимость | 900 рублей без учета НКД | По факту приобретения одного номинала продавцу выплачивается накопленный доход по купону в размере 8,14 руб. 24.04.2019 инвестор получит купон 44,88 руб. При этом доход первого купона составит 4,1% |

| Процент от номинала | 90% | |

| Процент годовых | 11% |

Перед приобретением субордов следует тщательно оценивать котировки, актуальные на сегодняшний день. Расчеты осуществляются одновременно с передачей бумаг на счет депо.

По результатам финансового года ликвидность бессрочных облигаций была признана удовлетворительной. Банк планирует увеличивать долю частных инвесторов в облигационной сфере.

«Суборды РСХБ номинированы в рублевом эквиваленте, торгуются согласно российскому законодательству. В условиях санкций этот факт выгодно отличает их от вечных бумаг других банков, выпущенных в долларах.»

Светлана Никишина, аналитик Московской биржи

Премиальные за риск

Облигации АО «Российский сельскохозяйственный банк» входят в пятерку наиболее надежных ценных бумаг. Но минимальные риски дефолта и низкой ликвидности всегда остаются. На такой случай мировая финансовая практика предусматривает премиальные для инвестора.

Премия за риск – дополнительный доход, выплачиваемый в качестве компенсации за принятие рисков по сравнению с безрисковым инвестированием. Младшие относятся к этой категории, поэтому за них предусмотрены определенные выплаты. Процентная ставка таких премиальных рассчитывается достаточно сложно, и в большинстве случаев является условной.

Пример: доход банковской облигации составляет 9%, а прогнозируемая норма прибыли по акциям – 11%. Уровень премии равен 2%. Но компенсирует ли эта сумма принятые риски, решать исключительно инвестору. Многое зависит от готовности человека к изменениям инвестиционных обстоятельств.

Подобные условия по выплате дополнительных денежных поступлений обязательно фиксируется в договоре. В таком случае эмитент обязуется начислять премиальные кредитору по увеличенной прибыльной ставке.

Вывод: стоит ли вкладываться в бессрочные облигации Россельхозбанка?

Россельхозбанк – надежный эмитент, регулярно выплачивающий по займам абсолютно всем инвесторам. Вечные облигации компании котируются на финансовом рынке и доступны для приобретения на долгосрочную перспективу.

Средняя доходность купона в 9% – веская причина приобрести ценные бумаги именно РСХБ. Повышенные риски вложений оправданы хорошей прибыльностью и стабильностью одного из крупнейших коммерческих банков России.

Готовы ли вы вложить свой капитал в РСХБ или сформировать диверсифицированный портфель с участием его активов?

Видео:Цена, стоимость и доходность облигации Россельхозбанка (РСХБ).Скачать

Доходность облигаций РСХБ на 2018 год

Выпуск вечных облигаций впервые был осуществлен в РФ в 2012 г. банком ВТБ. С тех пор его примеру последовало еще несколько кредитно-финансовых структур. По аналогии были выпущены облигации Россельхозбанка в 2018 для физических лиц.

Что такое облигации 08т1

Два года назад специалистами Россельхозбанка были разработаны и выпущены в обращение особые субординированные облигации. Им присвоили серию 08т1. Основная характеристика этих ценных бумаг заключается в том, что для них не предусмотрен конечный срок возврата средств. Банк пошел на этот шаг, т. к. испытывал нужду в деньгах, которые не обеспечиваются государством в полной мере.

Объем выпуска составил 5 млн. штук. Номинальная стоимость облигации равна 1 тыс. руб. Соответственно выпуск был осуществлен на общую сумму 5 млрд. руб. Размещались они по открытой подписке. Сразу при ее объявлении поступило более 150 заявок на приобретение. Покупатели состояли из трех основных категорий:

- Страховые организации, управляющие и инвестиционные компании заняли лидирующее положение (более половины всех заявок пришлось на них).

- Банки и прочие финансовые структуры (подали почти 40 % заявок).

- Физ. лица (находятся на 3 месте с более чем 10 % всех заявок).

На сегодня оценка процентного соотношения частных инвесторов позволяет говорить, что данная категория поняла, насколько выгодно приобретать данный вид облигаций. Как следствие, правление РСХБ планирует в дальнейшем увеличить количество частных инвестиций, т. к. уровень прибыли по бессрочным ценным бумагам был признан на удовлетворительном уровне.

Что предлагает банк

В отличие от остальных вечных облигаций, те, которые выпускаются РСХБ, имеют номинал в рублях и подпадают под действие российского права. Россельхозбанк предлагает своим инвесторам получать более высокий доход. Ставка купона на сегодня составляет от 9 до 9,25 %. Специалисты знают, что такие дивиденды существенно превышают обычные ставки по банковским депозитам.

https://www.youtube.com/watch?v=I5IbyOrnQvU

Начиная с 2017 г. по таким облигациям больше не выплачивается НДФЛ. Государство не предоставляет гарантии возврата средств по ним, но учитывая, что Россельхозбанк – это госбанк, имеющий аккредитацию, то стоит надеяться на поддержку при возникновении сложных ситуаций.

Россельхозбанк, как и ряд других фин. учреждений, занимаются выпуском облигаций

Банку при возникновении ряда обстоятельств предоставляется право отказа в выплатах по купону:

- Если снижается достаточность базового капитала.

- При условии, что банку срочно необходимо предпринять меры, чтобы не попасть в состояние банкротства.

Главный риск, который подстерегает инвесторов – это возможность снижения купона через 10 лет после размещения облигации. Всегда остается шанс, что его величину привяжут к доходностям ОФЗ, которым уже более 10 лет.

Плюс имеется риск невысокой ликвидности, т. е. отсутствия торговой активности.

Какая имеется доходность по облигациям

После выпуска ценных бумаг банк объявляет конкурс. Одной из целей, которые он преследует, является определение процентной ставки, которую назначат по купону. Именно она и является основным показателем доходности.

Во время конкурса клиент подает заявку, в которой указывает цену облигации, желаемую процентную ставку и возможное количество ценных бумаг, которое клиент купит, если их показатели будут соответствовать первым двум пунктам.

После того, как банк получает полный объем заявок, он принимает решение о назначаемом размере купона. На 2018 г.

доходность облигаций Россельхозбанка составляет от 14,25 до 14,5 % (например, по облигациям 01т1 того же банка он равен 10,34 %, что говорит о более выгодном курсе).

Срок кредитного периода на данный момент составляет 182 дня. Причитающаяся прибыль переводится каждому инвестору по безналичному расчету.

Стоимость облигаций

Сам банк выставляет цену своих облигаций в размере 1 тыс. руб. Он имеет право выкупить ее. В правилах указано, что эмитент делает это по номинальной стоимости. На сегодняшний день она варьируется от 980 до 1 тыс. руб. Котировку облигации можно ежедневно проверять на сайте Московской Биржи.

Чтобы купить облигации Россельхозбанка, потенциальному клиенту нужно открыть два счета: брокерский и депо. На первый переводятся денежные средства, необходимые для покупки, а затем составляется письменное поручение на приобретение. За обслуживание любой сделки по облигациям придется заплатить брокерскую и биржевую комиссию.

Вложения в ценные бумаги сопряжены с рисками

Премиальные за риски

Риски по бессрочным облигациям Россельхозбанка такие же, как и у прочих вечных облигаций. В первую очередь, это отсутствие обязательного погашения основного долга. Чтобы несколько нивелировать такой риск, по вечным облигациям предоставляют более высокий купон.

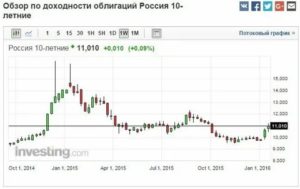

На данный момент российская экономика характеризуется общим снижением процентных ставок. В таких условиях можно даже не задаваться вопросом, стоит ли покупать облигации Россельхозбанка, т. к.

высокий купон автоматически приводит к росту их стоимости. Но если темпы инфляции начнут увеличиваться и в ответ ЦБ РФ поднимет процентную ставку, то цена облигаций наоборот упадет, т. к.

поглотит купонный доход.

Инвестирование в РСХБ

В качестве основных инвесторов в РСХБ выступают банковские организации. Среди населения имеются 2 группы, которые также покупают облигации Россельхозбанка 08т1 в большом количестве:

- Граждане, вышедшие на пенсию. В большинстве случаев речь идет не о пенсионерах по возрасту, а о трудоспособных лицах, которые получают пенсию по выслуге и продолжают работать, имея достаточный доход. Т. е. они могут позволить себе потратить часть накоплений на приобретение облигаций.

- Прочие физические лица, которые заключают договора с банком.

Облигационные вложения могут принести своим собственникам как существенную выгоду, так и денежные потери, тем более, если речь идет о бессрочных ценных бумагах. Покупку их можно рекомендовать только лицам, которые готовы к финансовым рискам.

https://www.youtube.com/watch?v=RfJpaY5e_7I

В видео будет рассказано о том, чего опасаться при вложении в облигации:

Видео:Облигации РСХБ с расчётом дохода для начинающих.Скачать

Доходность облигаций в Россельхозбанке

Достаточно востребованными по причине прибыльности и ценности становятся облигации Россельхозбанка «08Т1». На данный момент их ставка индикативности колеблется от 14,25 до примерно ставки 14,50%.

Это выгодные для физических и юридических лиц уникальные бумаги, уровень доходности которых достаточно серьезный, потому данный предмет получения доходности банк выписал в виде официального стандартного заемщика.

Подводя итоги

Вечные облигации 08т1, размещение которых дает достаточно высокую прибыль, можно по выгодной стоимости приобрести в активах организации РСХБ. Купить облигации ISIN, характеризующиеся, как бессрочные, в 2020 году можно по приемлемой стоимости. Как говорят многочисленные отзывы, доходность от таких бумаг очень высокая.

(17 4,06 из 5)

Загрузка…

Видео:Что такое облигации и как на них заработать? Купон по ОФЗ 422 рубля. Заработок на облигацияхСкачать

Как работают бессрочные облигации и о вечных долговых бумагах Россельхозбанка

Бессрочные облигации, «вечные» бонды, облигации с пожизненным купоном, все это названия одного и того же инструмента.

Особенность этих облигаций заключается в том, что они не имеют срока, за который компания или банк-эмитент обязуется выплатить номинальную стоимость бумаги.

В то же время бессрочные облигации, в качестве платы за отсутствие погашения основного долга, имеют более высокую доходность по купонным выплатам, в сравнении с обычными облигациями или процентной ставкой депозита в банке.

Бессрочные облигации можно сравнить с привилегированными акциями, которые инвестор приобретает с целью гарантированных выплат дивидендов. Так как данные облигации считаются более рисковыми в сравнении с обычными, они несут в себе и большую награду, а именно, более высокий процент по купонным выплатам.

Принцип работы «вечных» бондов довольно прост. Банк-эмитент выпускает бессрочные облигации для привлечения денежных средств, которые он может потратить на свои нужды, как правило, на наращивание активов.

Привлечённые денежные средства не нужно возвращать, но необходимо выплачивать процент от этих средств в виде купонных выплат, процент которых может быть плавающим или фиксированным.

Банк все же может выкупить облигации по своему усмотрению с помощью опционов (колл).

Инвестор, в свою очередь, приобретает бессрочные облигации и получает с них доход до тех пор, пока не решит избавиться от «вечных» облигаций, продав их другим участникам открытого рынка.

Справка! В России первым, кто выпустил бессрочные облигации является банк ВТБ, и выпустил сравнительно недавно, в 2012 году. Отечественные «вечные» бонды, в отличие от иностранных, имеют более высокую индикативную ставка купона.

Что такое эмитент и кто в России выпускает облигации, читайте в нашей отдельной статье.

Субординированные бумаги Россельхозбанка

АО «Российский Сельскохозяйственный банк» — является одни из самых крупных банков нашей страны. Был основан в 2000 году с целью финансирования агропромышленного сектора и сельских территорий РФ.

Россельхозбанк единственный банк, который выпустил «вечные» облигации в Российской юрисдикции. Но они являются субординированными, и в случае банкротства или ликвидации банка имеют приоритет по обязательствам ниже, чем у обыкновенных облигаций.

https://www.youtube.com/watch?v=tARoo2QYy7c

В сентябре 2016 года банк выпустил бессрочные облигации серии 08Т1 объемом 5 млрд., с доходностью купона 14.25 – 14.50% годовых. 25 апреля 2018 года был выпуск субординированных облигаций с пожизненным купоном серии 01Т1, с процентной ставкой купона 9 – 9.25% годовых, с выплатой два раза в год, номиналом 1000 рублей, объемом 10 млрд.

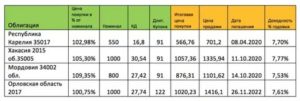

Все бумаги доступны для покупки, можете искать их в терминале QUIK. Для вашего удобства подготовили табличку, с ссылками на rusbonds, где можно подробнее посмотреть о каждом выпуске.

Даты выплаты купонов можно посмотреть на сайте rusbonds только после регистрации. На скриншоте РСХБ-081T.

19 октября 2012 года Газпромбанк выпустил «вечные» субординированные евробонды объемом 1 млрд. долларов с номиналом 1000 USD. Изначально доходность была 8.5%, но потом снизили до 7.875% и, на сегодня ,процент доходности составляет 9.835% годовых, с выплатой по купонам 2 раза в год.

Даты выплаты купонов вечной облигации Газпрома

На данный момент, в обращении есть только одна вечная еврооблигация Газпромбанка, но могут появиться ещё:

Нюансы и риски

В случае снижения в стране процентной ставки, доход по купонам бессрочных бондов будет увеличивать цену самой долговой бумаги, что приводит к доходу сверх выплаты по купонам. И наоборот, в случае роста инфляции и повышения процентной ставки, цена облигации падает, «пожирая» частично доход с купонов.

«Вечные» бонды так же не спасают от стандартных рисков и, если эмитент обанкротится, инвестор имеет те же права, что и в случае с обыкновенными долговыми бумагами или даже становится в очередь на погашение после них (в случае «вечных» субординированных облигаций).

Кроме того, инвесторы могут понести риски снижения доходности после 10 лет, если эмитентом не исполнится колл-опцион, так как его стоимость связана с доходностью 10-летних ОФЗ, они могут быть меньше текущей величины. Также есть риск невысокой ликвидности. В случае с РСХБ по 2-м из 3-х размещений долговых бумаг с пожизненным купоном уже почти отсутствует торговая активность.

Подобно банковскому депозиту, «вечные» долговые бумаги не облагаются НДФЛ. Но в отличие от депозита, государство не гарантирует возвраты по вкладам в долговые бумаги. В то же время если эмитент является государственным банком, то вероятность государственной поддержки при необходимости очень высока.

Важно! Следует учитывать, что «вечные» субординированные облигации имеют определенные ограничения. По документам «Базель III», в ситуации, когда достаточность базового капитала становится ниже 5.125% или эмитенту грозит банкротство, в этих условиях эмитент вправе отказать в выплате купона и погашении номинальной стоимости облигации.

Другая сторона медали то, что все эти риски позволяют получать более высокую доходность.

Заключение

Бессрочные облигации могут быть, как хорошим долгосрочным вложением, приносящим прибыль, необлагаемую НДФЛ, так и отличным инструментом для диверсификации рисков. Но подойдут они тем, кто готов принимать определенные риски.

5183 просмотра Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Видео:Облигации - доходность к погашению / Большой купон НЕ равен большому доходуСкачать

Доходность облигаций Россельхозбанка

Все более востребованными становятся облигации 08Т1. Их основная индикативная ставка составляет 14,25 до примерно 14,50%.

Это уникальные и достаточно выгодные облигации Россельхозбанка доходность которых вполне серьезная. Их впервые выписал Россельхозбанк в качестве первого официального заемщика РФ.

Данное финансовое учреждение постановило выпуск бессрочного субсидированного облигационного займа по праву.

Облигации Россельхозбанка 08т1

Ставка официального купона по данным облигациям на порядок превышает общую доходность более старших по статусу облигаций банка, а также ставки по процентам от основных банковских прибыльных депозитов.

https://www.youtube.com/watch?v=phssfgA6Mlc

Бессрочные особого плана субординированные средства, привлеченные по результатам выпуска облигаций, автоматически будут учтены, как основное вложение капитала по установленным стандартам Центрального Банка. Финансовая организация платит за отправление запросов прибыльных пассивов, размер их может быть сравним по своему уровню эффективности с последующим применением их одновременно с капиталом по акциям.

Средства, полученные могут быть положены в основу набранного капитала. Это предоставит возможность финансовой организации вместе с мультипликатором осуществлять выгодное кредитование и заниматься привлечением все большего количества пассивов, способствуя получению маржи.

Изменения по процентам

Эмитент обладает официальным правом полностью устранить основной заем по ценным бумагам, причем по установленной номинальной цене.

Данный процесс осуществляется каждое десятилетие и строго при получении ранее оформленного согласия от финансовой организации РФ.

Если колл-опцион не будет исполнен, ставка по процентам каждого купона на последующие 10 лет будет корректироваться иным образом.

При стандартном размещении устанавливается определенный спред, применяемый к актуальному уровню получаемой прибыли. Если не исполняется правило, увеличивается стоимость опциона примерно на 100 б.п. Информация такого плана в обязательном порядке фиксируется на официальном сайте финансового учреждения.

Если действующее законодательство изменяется, и за счет этого выпуск перестает полностью удовлетворять всем установленным требованиям, что предъявляются к основным субординированным займам по облигациям, все облигации обязательно погашаются.

Бессрочные облигации

Россельхозбанк выпускает особого плана бессрочные по категории облигации или ценные бумаги, не имеющие установленного срока погашения.

Это говорит о том, что банковские инвесторы в состоянии какое-то неограниченный временной период получать на счета доход по данным ценным бумагам.

Собственникам также предоставляется возможность выгодно реализовать ценные документы на российском официальном рынке.

Финансовое учреждение обладает полное право выкупить все в ранее оговоренные даты и сделать это по стоимости номинальных объектов.

Размещаемый банком процесс выпуска современных бессрочных бумаг включает стандартный call-опцион, на основании его организация имеет право досрочно производить погашение ценных активов, причем делать это раз в десятилетие бывшие в обращении.

Этот метод заимствования в состоянии стать определенным выходом для современных финансовых организаций, по какой-то причине граничного использования законного фондирования из иных стран.

Согласно мнению многочисленных специалистов, рынок полностью готов к использованию подобных инструментов, он для этого уже довольно зрелый и наработал приличный опыт финансовой деятельности.

Необходимо отметить, что бессрочность бумаг является для официального эмитента основанием для увеличения понесенных процентных трат. Если организация не выполнит назначенного колл-опциона, разницу платить за ежемесячное обслуживание образуемой разницы потребуется большую стоимость.

Доходность

В 2020 году банк размещает 4 типа облигаций высокой доходности.

| Серия | Номинальная стоимость руб. | Доходность % | Купон % |

| 08Т1 (вечные) | 1000 | 0,389 | 14,25 |

| БО-01 | 1000 | 0,173 | 9,5 |

| БО-02 | 1000 | 0,139 | 8,65 |

| БО-03 | 1000 | 0,191 | 8,4 |

Преимущества инвестирования в облигации РСХБ

Преимущества, которые вы получите, инвестируя в облигации банка, в целом такие же, как если бы вы вкладывали в облигации других эмитентов. Список плюсов стандартный. Это возможность сохранить и приумножить деньги, уберечь их от действия инфляции, право в любой момент продать ценные бумаги и получить всю накопленную прибыль и т. д.

https://www.youtube.com/watch?v=tLXNXGpOB8o

Главным же достоинством, отличающим облигации РСХБ от аналогичных ценных бумаг других банков, является надёжность эмитента. По оценкам Fitch, на ноябрь 2019 года РСХБ имеет стабильный рейтинг дефолта эмитента и высокую возможность оказания государственной поддержки банку при необходимости. Это значит, что риск потери ваших вложений минимален.

Котировка и доходность ценных бумаг

Котировка – это курсовая стоимость ценной бумаги. Котировки устанавливает специальная котировальная комиссия, действующая на бирже. Показатели публикуются в биржевом бюллетене.

Сегодня конъюнктура рынка способствует инвестированию в активы надёжных компаний. В течение двух последних лет наметилась тенденция к неуклонному снижению ключевой ставки ЦБ РФ.

В результате снижаются процентные ставки по депозитам и купоны по новым долговым ценным бумагам.

В связи с данным изменением купонные ставки по выпущенным и уже размещённым облигациям Россельхозбанка неуклонно растут, растёт и их доходность.

Ставка вознаграждения за пользование деньгами инвестора определяет доходность его долговых активов.

В ходе размещения облигаций инвесторы подают заявки на приобретение, в которых указываются:

- количество ценных бумаг, подлежащих покупке;

- цена купона, на которую соглашается инвестор;

- предполагаемая процентная ставка.

Поле того как регистрируется последняя заявка, эмитент принимает решение о цене купона. По наступлении срока погашения банк выплачивает накопленный купонный доход. Перед тем как вложить средства в долговые активы, тщательно проанализируйте их котировки и доходность. В противном случае вы можете не только не вернуть вложенные деньги, но и «уйти в минус».

Как стать владельцем облигаций РСХБ

Долговые активы Россельхозбанка можно приобрести на бирже, в рамках открытой подписки. Для этого необходимо обратиться в местное отделение банка. Менеджер разъяснит вам, что делать дальше.

А дальше вы заключите договор с брокером, который будет покупать и продавать облигации на бирже от вашего имени. Затем откроете депозитарный счёт (счёт депо) и брокерский счёт.

На брокерский счёт следует перечислить определённую сумму денег для расчёта по сделкам. Сколько именно, вам скажут в банке.

Затем с помощью мобильного приложения или по телефону сделайте заявку на приобретение нужного количества ценных бумаг. После этого брокер совершит сделку, и средства с вашего счёта поступят на счёт эмитента. Затем последует вторая операция, в результате которой облигации с его счёта поступят на ваш депо.

Выписка со счёта депо является документом, подтверждающим право собственности на находящиеся на нём ценные бумаги или пай в ПИФе.

🎥 Видео

Как выбрать облигации? Показываю все этапы.Скачать

ВКЛАД или ОБЛИГАЦИИ? Что выгоднее? Реальная доходность облигаций и ОФЗ!Скачать

Цена, стоимость и доходность облигаций РСХБ.Скачать

Как быстро посчитать доходность облигаций?Скачать

74. Публичный портфель +15. Повышение налогов. Инфляция высокая. Облигации падают, но акции растутСкачать

Облигации для начинающих: как заработать? Доходность, купон, виды облигацийСкачать

Как рассчитать доходность облигаций. Как заработать на облигацияхСкачать

Облигации: оферта облигаций что это? Это важно знать, иначе потеряешь деньгиСкачать

Вечные облигации. Пассивный доход или неликвид?Скачать

Вклад или Облигации❓Сравнение эффективной доходности. Где лучше хранить деньги❓Скачать

Как правильно покупать облигации? Основные ошибки, нюансы и риски в процессе инвестиций в облигацииСкачать

Облигации простыми словами. Облигации для чайников. Все что нужно знать инвестору-новичкуСкачать

Инвестиции в 100$ превратились в 4000$Скачать

Облигации для Начинающих | Как Получать 20 ГодовыхСкачать

Как из 5 000 руб. сделать 5 000 000 руб? Научу за 20 минут!Скачать

Инвестирование в ПИФы - Стоит ли вкладывать? Как заработать? Как это работает? (16+)Скачать