В период нестабильности особое значение приобретает борьба за каждого клиента, каждого вкладчика, готового доверить сбережения банку.

Эффективной заменой банковских вкладов стало появление специальных накопительных карт, по которым можно получать доход, сопоставимый с банковским вкладом, сохраняя возможность снятия средств в любой момент, по усмотрению клиента.

Накопительная карта позволяет получать гарантированный доход на остаток средств, а по расходным операциям возвращать некоторую часть кэшбэком. Чтобы оценить реальную пользу «копилок», следует сопоставить процентную прибыль и возможные расходы.

- Что такое накопительная карта

- Преимущества и недостатки накопительных карт

- Топ 7 лучших накопительных карт

- «Дебетовая» Mastercard World от Ренессанс Кредит

- «#ВСЁСРАЗУ» Visa Gold от Райффайзенбанк

- «Молодежная» Mastercard Standard от Сбербанк

- «Tinkoff Black» Visa Classic от Тинькофф Банк

- «Польза» Visa Platinum от Банк Хоум Кредит

- «Максимальный доход» Visa Platinum от Локо-Банк

- «Citi Priority» Mastercard World Black Edition от Ситибанк

- Накопительная карта: лучшие варианты на рынке

- Преимущества накопительных карт

- На что обратить внимание при выборе карты?

- Как оформить накопительную карту?

- Итоги

- Дебетовая накопительная карта: обзор доступных карт

- Для чего нужны дебетовые накопительные карты

- Преимущества, плюсы и условия накопительной дебетовой карты

- Как оформить и получить накопительную дебетовую карту?

- «Русский Ипотечный Банк» дебетовая накопительная карта Visa Platinum

- Карта от Тинькофф Банка «Связной-клуб» MasterCard World

- Локо-Банк карта «Максимальный доход» Visa Platinum

- Вывод

- Дебетовая карта с накопительным счетом: рейтинг, сравнение

- Особенности выбора дебетовой накопительной карты

- Как оформить карту-копилку

- Топ-5 предложений с накопительной системой

- “Смарт Карта” от банка Открытие

- “Космос” от Хоум Кредит Банка

- “Накопительная” от РосЕвроБанка

- “Мультикарта” от ВТБ24

- “Простой доход”, ЛокоБанк

- Сравнительный анализ продуктов

- 💡 Видео

Что такое накопительная карта

Еще не все знакомы с понятием накопительной карты, это что такое и как она работает. На самом деле, пластик подразумевает использование в качестве дебетового платежного инструмента, с возможностью пополнения, получения льгот, бонусов и накопления процентов на остаток, сопоставимых с доходностью вклада.

Поскольку у каждой карточки свои преимущества, рекомендуется выбирать одни карты для расходов, другие – для накопления.

Преимущества и недостатки накопительных карт

Карта с накоплением – больше, чем обычный дебетовый пластик, поскольку сулит хорошую прибыль при грамотном распоряжении средствами.

Накопительные карты предполагают возможность расходования средств в пределах баланса, однако на сохранившийся остаток клиент получит процентный доход, сопоставимый с депозитом.

При выборе карточки для приумножения средств следует рассматривать совокупность достоинств и недостатков пластика подобного типа.

Положительных свойств у накопительной карточки множество:

- Удобный способ хранения собственных сбережений с сохранением процента вне зависимости от расходов.

- Использование скидок от партнеров эмитента при оплате покупок в магазинах.

- Можно покупать и возвращать часть средств в виде процента снова на карту, либо на отдельный бонусный счет для последующих расходов.

- Клиент избавляется от строгих рамок условий депозитного договора с невозможностью пополнения или снятия средств без потери процента.

- Доступность средств в круглосуточном режиме при условии наличия поблизости банкомата или подключения онлайн-сервиса.

Прежде, чем оформить карту, следует внимательно изучить недостатки, при которых часть выгоды от хранения средств теряется на оплату:

- годового обслуживания;

- ежемесячного смс-информирования;

- обналичивание средств в банкоматах сторонних банков.

Положив крупную сумму на счет карты, следует принять меры безопасности, сделав пластик недоступным для посторонних во избежание риска мошенничества или кражи. В отличие от обычного депозитного счета, кибер-мошенникам проще снять средства с карточки, а право на бесконтактное списание средств в магазине без ввода пинкода открывает доступ к средствам любому, заполучившему карточку.

Помимо необходимости принятия повышенных мер безопасности необходимо учитывать, что при снятии крупной суммы могут возникнуть сложности с беспроцентным обналичиванием, что влечет за собой потерю части накопленной прибыли. Следует внимательно изучить условия работы с картой, чтобы сотрудничество с банком не стало убыточным для инвестора.

И все же, несомненным преимуществом остается возможность начисления высокого процентного дохода, вне зависимости от сумм на счету, что позволяет удобно использовать карты в краткосрочной перспективе для хранения 1-1,5 миллионов рублей. Если грамотно пользоваться накопительной картой, удается приумножить сбережения на 7-8% за год с ежемесячным зачислением процента по итогу предыдущего месяца.

Многие эмитенты распределяют прибыль в зависимости от величины остатка на счету. Например, для крупных сумм ставка будет выше, а для незначительных сбережений процент повышен. И наоборот.

Все зависит от позиции банка.

Итоговая доходность также определяется по-разному: одни эмитенты сразу начислят процент на другой счет, а другие присоединят процентное начисление к основной сумме, увеличивая прибыль клиента.

https://www.youtube.com/watch?v=CjuF7Hd5Tx8

Перед тем, как выбрать и заказать карточку, внимательно изучают все возможные расходы, связанные с хранением и расходованием средств, и сравнивают показатель с ожидаемым доходом. Чтобы инвестиция не оказалась убыточной, необходимо учитывать комиссии и платежи банку с доходностью по карточке.

Топ 7 лучших накопительных карт

Перед обращением в банк тщательно изучают условия предложенных программ эмиссии и проводят сравнение итоговой прибыли от инвестиции. При выпуске дебетовой накопительной карты играет роль любой нюанс – от суточного лимита на снятия до условий применения повышенной ставки.

Знакомясь с рейтингом наиболее выгодных карт-«копилок», обращают внимание на:

- Наличие ограничений по снятию и минимальному остатку.

- Суммах зачисления кэшбэка и его величине.

- Условия использования начисленных бонусов – рублями или на оплату определенной группы товаров или услуг.

- Скидках и актуальности предложений партнеров банка.

- Процентной ставке на остаток.

- Удобное и бесплатное управление капиталом с пополнением и расходованием.

- Наличие бесплатного сервиса интернет-банкинга, мобильного банка, смс-оповещения и т.д.

Карт с накоплением в России не так много, как программ по депозитам, однако каждая из них предполагает большие возможности для инвестора, чем обычный депозитный счет. Периодически, в рамках маркетинговых предложений, появляются новые варианты «копилок», поэтому перед обращением в банк следует актуализировать информацию.

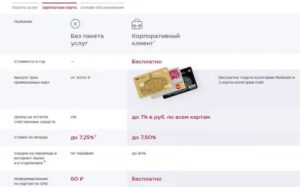

«Дебетовая» Mastercard World от Ренессанс Кредит

Если потребовалась накопительная карточка с доходом, не меньшим, чем прибыль по депозиту, следует обратить внимание на пластик от Ренессанса:

- Прибыль в годовом выражении – 7,5%.

- Размер депозита – не менее 1 рубля и не более 0,5 миллиона рублей. Если лимит выше – доходность составит 6,0%.

- За получение карты оплачивают 99 рублей.

- Без ежемесячной платы (при остатке более 30 тысяч рублей и расходных операциях за месяц от 5 тысяч рублей) или по 59 рублей.

- Подключение к интернет-банкингу и мобильному банку — 0 рублей.

- Участие в программе «Простые радости» дает дополнительную прибыль не менее 1% т расходной операции. Максимальный кэшбэк по отдельным видам товара достигает 10%.

Банк устанавливает ограничения на суточные снятия. По этой причине, для обналичивания крупной ссуды лучше обращаться в отделение.

«#ВСЁСРАЗУ» Visa Gold от Райффайзенбанк

При оформлении накопительной банковской карты банка Райффайзен клиент продолжает использовать пластик для расходов и пополнения, получая одновременно прибыль на остаток средств.

Достоинства предложения:

- Ставка, применяемая на остаток средств – 5,5%.

- Обслуживание – бесплатно в течение первых 2 лет.

- Возврат кэшбэком 3,9% за любые покупки в любой категории, но не более 50 тысяч рублей за месяц.

- Зачисление кэшбэк на рублевый счет или оформление подарочного сертификата, с возможностью выбора через доступ в личном кабинете.

Есть и некоторые ограничения, учитываемые при определении итогового дохода:

- бесплатно обслуживаются только клиенты, в течение полугода не сотрудничавшие до этого с эмитентом, а остальные оплачивают 1490 рублей;

- обналичивание в других банкоматах происходит со списанием 100 рублей или 1% от суммы.

«Молодежная» Mastercard Standard от Сбербанк

Специально для молодежи, получившей паспорт и не достигшей 25-летия Сбербанк предлагает оформить выгодную карту с начислением до 10% бонусами Спасибо.

Чтобы оплатить покупку бонусами, на счету достаточно иметь хотя бы 1 рубль, а остальное списывают накопленными бонусами.

Карточка обойдется в 150 рублей за год, а при снятии денег через сторонние устройства взимают 100 рублей или 1% от суммы.

Месячный лимит на обналичивание составляет 1,5 миллиона рублей, а в день без комиссий снимают до 150 тысяч рублей.

«Tinkoff Black» Visa Classic от Тинькофф Банк

Чтобы открыть накопительную карту с бесплатным обслуживанием, необходимо поддерживать неснижаемый остаток в 30 тысяч рублей. Если это правило не соблюдается, обслуживание обойдется в 99 рублей ежемесячно.

https://www.youtube.com/watch?v=jfmHZN2ASx4

Параметры выпуска:

- Начисление процентов при сумме не более 300 тысяч рублей – 6% в годовом выражении, либо 3% по суммам, превышающим 300 тысяч рублей.

- При обналичивании взимают 2% или 90 рублей. Бесплатно снимают суммы от 3 тысяч рублей.

Чтобы получать максимальный доход необходимо совершать расходные операции по 3 тысячи рублей в месяц и более.

«Польза» Visa Platinum от Банк Хоум Кредит

Финансовая выгода пластика от Хоум Кредит банка начисление кэшбэка до 10% от величины расходной операции, при условии списания не менее 5 тысяч рублей, либо расходования средств на развлечения.

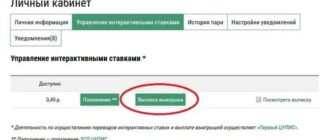

Накопленные бонусы далее обменивают на рубли через доступ в интернет-банке.

Если условия повышенного кэшбэка не выполнены, владелец накопительной карты банка получит гарантированный возврат бонусами в 1% от суммы.

Банк начислит до 10% годовых, если сумма на карточному счету не превышает 300 тысяч рублей.

Обналичивание суммы происходит бесплатно, если операций не более 5 за 1 месяц, либо если на пластик зачисляется зарплата в размере от 20 тысяч рублей. В остальных случаях взимают 100 рублей за транзакцию.

Карточка предполагает ежемесячные платежи:

- 99 рублей – банковское обслуживание с 3-его года, если величина расходных операций не превысила 5 тысяч рублей в месяц.

- 59 рублей – смс-оповещение.

«Максимальный доход» Visa Platinum от Локо-Банк

Привилегированная карточка от Локо-банка – самая выгодная, и подразумевает рекордный доход до 10% годовых на остаток плюс дополнительная выгода в виде 0,5-процентного кэшбэка на любые расходные операции.

Карточки выпускаются и обслуживаются бесплатно, с смс-уведомлением и подключением интернет-банкинга.

При расходных операциях через мобильное приложение Локо-Мобайл действует повышенное начисление кэшбэка.

«Citi Priority» Mastercard World Black Edition от Ситибанк

Собираясь получать доход по пластику от Ситибанка, необходимо учитывать, что ежемесячно эмитент списывает по 1,5 тысячи рублей в месяц, а на остаток начисляется до 8% годовых.

Чтобы иметь прибыль от хранения средств на накопительной карточке необходимо вложить крупную сумму.

Карта банка обладает современным функционалом и отвечает повышенным требованиям безопасности, поддерживая технологию бесконтактной оплаты и платежей через смартфоны.

В рамках сотрудничества эмитент подключает бесплатное смс-уведомление и обеспечивает свободное снятие в любом банкомате сумм до 300 тысяч рублей в сутки или 2 миллионов в течение месяца.

Наличие свободных средств предполагает потребность решения вопроса правильного размещения средств с наибольшей выгодой для себя. Поскольку средства на карточном счету хранить и снимать удобнее, рекомендуется рассмотреть вариант эмиссии накопительного пластика вместо депозита или дебетовой карты. Это позволит не только сохранить средства, но и получить гарантированный банковский процент.

Чтобы начать пользоваться преимуществами накопительного пластика, необязательно обладать крупной суммой.

Можно начать с открытия счета в размере заработной платы, накапливая за месяц определенную прибыль и расходуя средства безналичным способом с кредитной карточки.

Со следующей зарплаты баланс кредитки восполняется, а остаток хранится на накопительном счету. Подобная тактика позволит стать инвестором, не обладая крупной суммой денег, используя выгоду грейс-периода по заемному пластику.

Видео:Накопительный счет или вклад? Разбираемся на примерахСкачать

Накопительная карта: лучшие варианты на рынке

Здравствуйте, уважаемые подписчики и читатели моего блога! В сегодняшнем обзоре я расскажу о финансовом инструменте, который придумали банки, чтобы наладить доверительные отношения с клиентом.

Люди, часто работающие с финансовыми учреждениями, поймут, что этот инструмент – накопительная карта, имеющая плюсы и минусы. О том, как работают современные накопительные карты банков, о плюсах и минусах читайте далее.

Пластиковая карта, о которой идёт речь, функционально мало чем отличается от дебетового финансового инструмента. Дебетовая карта – финансовый инструмент с ограниченным набором функций. Если вас интересует вопрос, что такое дебетовая банковская карта, читайте отдельный обзор, ей посвященный.

https://www.youtube.com/watch?v=y7DG5CQL7bc

Отличием накопительной карты от дебетовой является начисление процентов за совершаемые покупки. Держатели накопительных карточек получают бонусы по системе возврата денег Cash Back в соответствии с установленной банком процентной ставкой.

Начисленные бонусы расходуются тем же способом, как и обычные деньги. Благодаря этому плюсу пластиковые карточки получили широкое распространение в среде физических лиц, пользующихся банковскими услугами.

Отличная карта с кэшбеком от Альфы

Преимущества накопительных карт

Как я уже сказал выше, основополагающий плюс накопительных банковских карт – начисляемые за покупки проценты. Это своего рода выгодный вклад в банк под проценты с возможностью оплаты счетов. Чтобы расходовать начисленные за приобретения бонусы не нужно ехать в банк или идти к банкомату.

Современные финансовые учреждения предлагают держателям пластика личный кабинет, в котором все расчёты производятся нажатием клавиши или кликом мышки.

Я, например, пополняю телефон, оплачиваю коммунальные услуги, гашу кредит, при этом, заметьте, не поднимаясь с дивана. Ещё одна особенность анонсируемого инструмента заключается в лёгкости оформления, о чем я расскажу чуть позже.

К слову, существуют и выгодные дебетовые карты с начислением процентов, о которых мы с вами тоже поговорим отдельно.

Ошибочно считать накопительную банковскую карту золотой жилой. Наряду с преимуществами, у неё имеются серьезные недостатки. Всё зависит от условий, по которым работает банк-эмитент. К примеру, пластик, выпускаемый сбербанком России, привилегирован для тех, кто имеет на счете сумму, превышающую 100 000 рублей. Этим клиентам банки предоставляют бесплатное сервисное обслуживание.

На сегодняшний день, большинство банков работают по трём видам договора:

- бессрочныйдоговор, предусматривающий снятие всей суммы без каких-либо лимитов;

- договор со сроком действия 1-36 месяцев с начислением процентов на остаточную сумму;

- счётный договор, по которому перерасчёт процентов производится с расторжением.

Мне, как потребителю, очень нравятся карты с возможностью получения процентов за каждую совершаемую в сети розничных магазинов покупку. Практически ежедневно я расплачиваюсь ей в магазинах, заправляю автомобиль, бронирую и оплачиваю гостиничные номера при сборах всей семьей в отпуск.

Если проценты залежались и не используются, я зачастую просто перевожу их на депозит или оплачиваю остатки по кредиту.

Про самые выгодные дебетовые карты российских банков с начислением процентов я расскажу чуть позже, в рамках отдельной статьи, а пока ознакомьтесь, пожалуйста, со следующим моментом.

На что обратить внимание при выборе карты?

Выбирая пластиковую карточку, обратите внимание на невысокую процентную ставку, существенно отличающуюся от ставки по вкладам срочного типа.

Определившись с выпускающей организацией, то есть банком, уточните порядок начисления бонусов, ведь именно от него зависит доходность накопительной карточки.

Я не раз сталкивался с ситуацией, когда обещанная финансовой компанией ставка на практике оказывалась совершенно иной.

Премиальные деньги начислялись не на остаток, а на минимальную сумму. Кроме того, заявленный высокий процент начислялся исключительно на установленный объем средств.

В результате мои друзья радовались начисленным бонусам только при превышении минимальной суммы в несколько раз. Ещё одна отрицательная сторона накопительной карты, по рассказам моих друзей, заключалась в установленных лимитах на расход средств.

Банк, с которым они подписали договор, установил ряд ограничителей на снятие денег за 24 часа, да еще с комиссией.

Один мой друг отказался пользоваться картой, закрыв её на вторую неделю после открытия, когда узнал о сумасшедших комиссионных сборах за каждое снятие в банкомате.

В общем, говорить о минусах я могу долго. А чтобы не томить вас, дам простую рекомендацию – не торопитесь.

Узнайте всё, завалите менеджера вопросами, подписывайте договор, будучи уверенным в банке на сто процентов.

https://www.youtube.com/watch?v=YDxxvYt9Efo

В таблицу я свел лучшие, на мой взгляд, карты. Перед тем как заводить пластик, обязательно проверьте все условия на сайте банка.

| Размер кэшбека и категории | До 3% без ограничения категории и до 11% по избранной категории. При выборе любимой категории по остальным кэшбек снижается до 1% | До 30% за покупки в магазинах-партнерах, до 5% в 3 избранных категориях, 1% – прочие покупки | До 10% в категории АЗС, до 5% – рестораны и кафе, 1% – прочие категории |

| 0% при сумме до 20 тыс. руб., далее 1,5%, но не менее 50 руб. | До 20 000 руб./мес. без комиссии. С суммы сверх этой берется комиссия 1,5%, но не меньше 30 руб. | 1,95%, но не меньше 30 руб. | |

| Бесплатное снятие наличных | До 1 000 000 руб./мес. в любом банкомате, дневной лимит – 200 000 руб. | В банкоматах Тинькофф до 500 000 руб. бесплатно, сверх этой суммы берут 2% комиссии, но не меньше 90 руб.В других банкоматах до 100 000 руб./мес. можно снять бесплатно, после этого взимается 2% либо 90 руб. При снятии до 3000 руб. в сторонних банкоматах списывают фиксированную комиссию 90 руб. | Без комиссии только при обналичивании в банкоматах Альфа банка или партнеров. В противном случае 1,5% от суммы, но не меньше 200 руб.Комиссию вернут, если за это месяц расходы по карте больше 10 000 руб. или остаток на ней превышает 30 000 руб. |

| 0,1% при сумме до 10 тыс. руб. и 5,5% при остатке свыше 10 тыс. руб. | 5% на остаток до 300 000 руб. Для начисления процентов нужно достичь суммы покупки в 3000 руб. | Начисляется на суммы до 300 000 руб. При расходах до 10000 руб./мес. – 1%, 70 000 руб./мес. – 6% | |

| 99 руб./мес.Обслуживание бесплатное, если есть вклад в Тинькофф на сумму от 50 000 руб. или на дебетовой карте больше 30 000 руб. | 100 руб./мес.Бесплатно при условии покупок по карте не меньше 10000 руб./мес. или при балансе от 30 000 руб. | ||

| 500 руб., при расходах от 10 тыс. руб. эти деньги вернутся на счет | Бесплатно, карту доставляют домой или в офис | Карта оформляется бесплатно, заявку можно подать удаленно |

Как оформить накопительную карту?

Сначала определите банк, с которым собираетесь сотрудничать по банковской карте накопительного функционала. Не лучшие условия предлагают финансовые учреждения государственного статуса, хотя каждый вклад у них застрахован.

На мой взгляд, лучше оформлять накопительную карточку в крупном коммерческом банке. Такое учреждение предлагает страховку АСВ и отличается от государственного предприятия завышенной ставкой. Про АСВ я подробно рассказывал в этой статье.

Если вы гражданин России, и вам есть восемнадцать лет, смело обращайтесь в финансовую организацию с просьбой оформить вам пластик.

Единственная сложность – заявление, которое требуется составлять вручную, писать ручкой, хотя какие ручки, казалось бы, ведь на дворе XXI век!

Как я уже уместно отметил выше, не торопитесь с оформлением. Внимательно прочитайте договор, а если не разбираетесь в юридических тонкостях, возьмите с собой друга-юриста.

Выпуск пластиковых карточек обычно занимает от 10 до 14 рабочих дней.

Подав заявку через менеджера или на официальном ресурсе банка-эмитента, ждите ответа по смс или электронной почте в течение указанного в договоре времени.

Мне нравится дебетовая карта Тинькофф Black с начислением на остаток средств до 5% годовых. Ограничением является сумма, которая не должна превышать трёхсот тысяч рублей. В противном случае банк не выплачивает проценты.

Если сумма более 300 000 рублей, переводите сумму выше лимита на накопительный счёт, ставка доходит до 5,11% годовых. Если, например, всего у вас 500 000 руб., то можно 300 000 оставить на карте (оперативный резерв), а еще на 200 000 руб.

открыть вклад на год под 5,11% годовых.

https://www.youtube.com/watch?v=Picq6lS6GO0

Еще один плюс – цена сервисного обслуживания, составляющая всего 99 рублей за 30 дней. Однако, если на карточке постоянно присутствует сумма 30 000, за обслуживание с вас ничего не берут. Также обслуживание бесплатное при объеме вкладов от 50 000 руб.

или использовании кредита от Тинькофф. Снимать наличные с карты легко и просто, но помните, что комиссия отсутствует только при снятии сумм в диапазоне 3000-100 000 руб. Пополнять баланс можно в любом салоне связи: Евросеть, Связной, Билайн и так далее.

Оформить пластик Тинькофф

Итоги

На сегодня, пожалуй, всё. В заключение хочу отметить, что совершая выбор между депозитарным счётом и накопительной картой, я бы предпочел вариант №1, мотивируя свой выбор увеличенной процентной ставкой. Что выберите вы – решать вам. Не спешите, взвесьте все «за» и «против»

Видео:Лучший накопительный счет от Альфа-Банка!Скачать

Дебетовая накопительная карта: обзор доступных карт

Уже достаточно много количество людей пользуются банковскими дебетовыми картами, при это банков у нас в стране достаточно много и каждый из них пытается придумать более выгодные условия содержания своих средств. Что такое дебетовая накопительная карта, и для чего она нужна?

Накопительная карта от ВТБ 24

Для чего нужны дебетовые накопительные карты

Практически каждый банк предоставляет возможность клиентам делать различные вклады от нескольких тысяч, до миллионов рублей. Одним из минусом вклада является именно то, что при выгодных процентах ты не имеешь право снимать до конца года свои деньги – иначе твои проценты, которые ты накопил, просто напросто сгорят и выгоды ты не получишь.

Но при этом вклады имеют довольно весомые проценты по накопительной системе. Но мы все же хотим вам рассказать об еще одном хорошем способе накопления – дебетовая накопительная карта.

Сам ее принцип немного похож с вкладом, за исключением одного: вы всегда сможете пользоваться вашим накоплением, и проценты по накоплению не сгорают. При все этом многие банки предлагают довольно выгодные и большие проценты по накопительному счету вашей карты.

Но как работают накопительные дебетовые карты? Все очень просто, если вы на конец месяца и в течение всего месяца имеете на своем счету определенную сумму, которая не ниже определенного порога, то вам на счет капают проценты. Банки же предлагают всегда разные условия по накоплению.

Некоторые дают определенный фиксированный процент, но это при определенной сумме на счету, если ваш баланс будет ниже данного порога, то проценты не будут капать. В среднем данная сумма варьируется от 30 до 50 тысяч рублей.

Также банки устанавливают и верхний порог, если процент довольно высокий, данная сумма в среднем начинается от 300 тысяч рублей.

Есть банки, которые предлагают дебетовые накопительные карты с плавающим процентов по накоплению. То есть если у вас баланс имеет низкую сумму, то и процент будет маленький, но с повышением среднего значения баланса, сам процент также вырастает до определенной отметки.

Преимущества, плюсы и условия накопительной дебетовой карты

Накопительные дебетовые карты считаются самыми выгодными именно за счет довольно высокого процента по накоплению средств. Самым явным преимуществом является то, что большинство банков предлагают бесплатное обслуживание, если у вас также есть минимальная сумма на счете, на которую уже текут проценты.

Также практически на всех накопительных дебетовых картах есть бесплатный СМС-банкинг или СМС-банк, который поможет вам более точно следить за вашими средствами в банке. Данная услуга позволит отслеживать все переводы, покупки и транзакции. А также следить за балансом вашего счета на карте.

https://www.youtube.com/watch?v=fH4IQb2_QGo

Дебетовые накопительные карты, даже при довольно высокой стоимости обслуживания также окупаются при высоком показателе оборота средств по счету, а также при соответственном балансе на конце месяца.

Также данная карта имеет все услуги от интернет-банкинга до мобильного приложения практически в любом нормальном банке. С помощью данных услуг вы также сможете отслеживать все переводы и транзакции по всем счетам в вашем банке.

Многие банки предлагают выпуск дополнительных карт на данный счет для ваших родных близких и даже для детей с 14-ти летнего возраста. Так вам будет проще отслеживать на что тратит ваши деньги, ваше чадо.

Как оформить и получить накопительную дебетовую карту?

Банковской системой предусмотрена выдача накопительных карт от Visa Classic и MasterCard Standart и выше. Карты выдаются именные и поэтому вам придется после оформления ждать примерно 7-8 календарных дней.

Для оформления вы должны быть гражданином Российской Федерации, вы должны иметь паспорт и прописку в месте где есть хоть один офис или отделение банка.

Вам нужно посетить ближайшее отделение банка с паспортом и написать заявление на выдачу вам накопительной дебетовой карты. После определенного срока вас оповестят, что карта готова и вы сможете ее получить. За дополнительной информацией по поводу тарифов накопительных карт обращайтесь также в офис банка, либо по телефону горячей линии.

«Русский Ипотечный Банк» дебетовая накопительная карта Visa Platinum

Данная карта является одной из самых лучших у нас в стране и предоставляет просто баснословный процент на остаток по средствам – до 8,2 % годовых. Не все вклады могут похвастаться такими большими и высокими процентами. Также к дополнению ко всему вы получаете кэшбэк на все товары в размере 1,5 %.

Так что, где бы вы не тратили свои деньги, вы всегда будете иметь кэшбэк в 1,5 %. Стоимость обслуживания карты составляет всего 79 рублей в месяц, но данная сумма быстро окупается при определенной сумме на счете за счет процента на остаток, а также за счет кэшбэка.

Виза Платинум от РИБ дополнительно предоставляет вам широкий круг возможностей, а также высокие привилегии от банка. Вы получаете возможность застраховать себя и своих близких в путешествии за границу.

У вас подключается услуга «Консьерж -Сервис». Вы имеете персонального консультанта от банка, а также большое количество скидочных и бонусных программ от банка, которые работают по всему миру.

Карта от Тинькофф Банка «Связной-клуб» MasterCard World

Данной картой вы с легкостью сможете расплачиваться в любой точке мира, снимать наличные и даже делать международные денежные переводы из России. Сама карта отличается высоким процентом на остаток, который плавает в зависимости от средств на вашей карте.

Минимальный показатель процента начинается с 5%, а максимальный достигает уже 10 %. Стоимость обслуживания 100 рублей в месяц.

Локо-Банк карта «Максимальный доход» Visa Platinum

Карта отличается высоко-привилегированным статус Виза Платинум, а также высоким процентом на остаток – до 9 %. Правда стоимость обслуживания именно за счет дорогих услуг стоит уже 350 рублей в месяц, что не так дешева.

Плюсом может являться небольшой кэшбэк, который идет на все товары и услуги. Карта не самая лучшая, но быстро окупается при определенной сумме на счете.

Вывод

Дебетовая накопительная карта – это отличный способ не только хранить и копить свои деньги, но также довольно резво их приумножать. Каждый банк предоставляет свои возможности и условия и только вам решить, какой именно выбрать.

(2 5,00 из 5)

Загрузка…

Видео:Накопительный счет Сбербанк проценты и возможности. Где выгодноСкачать

Дебетовая карта с накопительным счетом: рейтинг, сравнение

Банковские учреждения, которые заботятся о своей репутации, увеличивают ассортимент финансовых услуг. Одним из востребованных продуктов является дебетовая накопительная карта, с помощью которой можно хранить собственные средства и получать вознаграждение в виде процентов. О том, что это такое и как использовать платёжный инструмент с выгодой, и пойдёт речь далее.

Особенности выбора дебетовой накопительной карты

По сути накопительная карта — это промежуточный продукт между дебетовым пластиком и депозитным вкладом. Среди населения инструмент получил название “копилка”. Разница с депозитом заключается в свободном пополнении и снятии денег со счёта. Чтобы выполнялось начисление процентов, следует оставлять на счёте минимальную сумму, прописанную в договоре.

Накопительные карты разных банков отличаются по условиям, процентным ставкам и дополнительным опциям. Выбирая продукт для себя, обратите внимание на такие нюансы:

- Годовой процент и его изменение в зависимости от суммы;

- Наличие кэшбэка;

- Ограничение на снятие средств;

- Плата за эмиссию и ведение счёта;

- Можно ли без комиссии пополнять “копилку” с карт других банков;

- Есть ли комиссия при обналичивании денег с банкоматов банка-эмитента и других учреждений;

- Предусмотрен ли овердрафт, процентная ставка на кредитные средства;

- Интернет- и СМС-банкинг.

Специалисты банка стараются продать тот продукт, с которого львиную долю выгоды получит организация. Поэтому рекомендуется перед подписанием бумаг внимательно ознакомиться с договором и выяснить интересующие вопросы с консультантом.

Как оформить карту-копилку

Накопительная карта всегда именная, её нельзя заказать по интернету. Для получения пластика необходимо лично посетить отделение банка и заполнить необходимые документы. Банковские организации предлагают карты от класса Visa Classic (MasterCard Standart) до премиум-продуктов Gold и Platinum.

Базовые требования для оформления продукта:

- Гражданство РФ;

- Действительный паспорт с пропиской в регионе, где есть отделения банка.

Так как карта не подразумевает кредитной линии, выдача выполняется всем лицам с 18 (реже с 14) лет, трудоустройство не обязательно. После заполнения анкеты-заявления инициируется выпуск пластиковой карты. Продукт будет готов через 7-14 дней, после чего придётся снова прийти в то же отделение для получения пластика.

Топ-5 предложений с накопительной системой

Оформить карту-копилку можно оформить во многих учреждениях. Клиентов приманивают не только высоким начислением процентов, но и дополнительными бонусными программами.

“Смарт Карта” от банка Открытие

особенность карты — зачисление до 8% на остаток средств. За покупки, оплаченные пластиком, возвращается от 1 до 10% от суммы трат. Карту можно подключить к программам для покупки с мобильного телефона на платформах Android Pay, Samsung Pay и Apple Pay.

Преимущества Смарт Карты — это:

- Обслуживание без комиссии при расходах или остатке на счёте более 30 000 рублей ежемесячно;

- Высокий процент возврата средств за покупки;

- Лимит на снятие до 500 тыс.;

- Бесплатное снятие наличных, если операции за месяц не превышают 50 000 руб.;

- Не взыскивается вознаграждение за пополнение карты или перевод на сторонний счёт.

К сожалению, недостатки тоже есть:

- При невыполнении условий банка комиссия за обслуживание составит 299 руб. в месяц, а сумма снятия наличных без процентов снизится до 5 000 руб.

- Невыгодный курс конвертации валют из-за комиссионного сбора.

- Дорогой перевыпуск пластика при порче или краже (650 рублей).

- Платный СМС-банкинг.

Ключевые условия выдачи накопительной карты в банке “Открытие” — это возраст с 18 лет и постоянная прописка в регионе, где присутствуют отделения.

“Космос” от Хоум Кредит Банка

Накопительный продукт Виза Платинум от банка “Хоум Кредит” позволит ежемесячно получать от 3 до 6% годовых на остаток денежных средств. Срок действия платёжно-накопительного инструмента — 60 месяцев, после истечения которых требуется перевыпуск. Оформить платёжно-накопительный инструмент может любой гражданин РФ с 18 лет при наличии паспорта с пропиской.

https://www.youtube.com/watch?v=Omm3xsCrI-U

К плюсам копилки “Космос” относятся:

- Ставка в 6% годовых начисляется, если сумма на балансе карты не выходит за рамки от 10 тыс. до 500 тыс. рублей.

- Кэшбэк 1% со всех трат, при покупках у партнёров возврат средств может достигать 20%.

- Бесплатная эмиссия и обслуживание карты, если ежедневный остаток на карте не менее 10 тыс. рублей или осуществлены траты на сумму свыше 5 000.

- Снятие денег с собственных банкоматов учреждения выполняется без комиссии.

- Большой лимит на снятие (до 500 000 в сутки) и безналичные расходы (до 1,5 млн)

Серьёзных недостатков, омрачающих впечатление от использования продукта, у карты “Космос” нет. К минусам можно отнести платный сервис СМС-оповещения (59 рублей) и отсутствие начислений на баланс меньше 10 тыс. руб.

Также полезной будет информация о дополнительных условиях:

- Снятие наличных в банкоматах или кассах сторонних банков без комиссии возможно при первых 5 операциях в месяц. За последующее обналичивание будет списываться 100 рублей за каждое снятие.

- Карту “Космос” можно заказать, заполнив онлайн-заявку. После заполнения анкеты следует выбрать отделение, куда придёт готовый конверт с пластиком, а затем получить его на руки.

- Переводы через интернет-банк бесплатны в рамках счетов одного учреждения. Для переводов в пользу сторонних банков комиссия составит 0 руб. с каждой операции.

Кэшбэк начисляется в форме баллов, где 1 балл равен 1 рублю. Бонусы конвертируются в валюту без потерь, а бонусный счёт можно снова использовать для покупок. Карта оснащена чипом, надёжно защищена, есть возможность совершать бесконтактные покупки.

“Накопительная” от РосЕвроБанка

С помощью карты системы MasterCard World можно ежемесячно получать прибыль в размере 6,1% на остаток собственных средств. Для этого нужно следить за тем, чтобы баланс не превысил отметку в 3 млн рублей. Процедура оформления простая: получить пластик сможет каждый гражданин России старше 18 лет, у которого нет проблем с документами.

Если сделать сравнение накопительной карты РосЕвроБанка с конкурентными продуктами, найдутся весомые аргументы в пользу оформления:

- Эмиссия пластика и обслуживание счёта бесплатны.

- Высокий размер допустимого лимита на снятие средств (до 500 тыс. в день, не более 1,5 млн в течение месяца).

- Бесплатное пополнение через любой инструмент “родного” банка.

- Выдача наличных в ПВН и банкоматах РосЕвроБанка и партнёров выполняется без комиссии.

Недостатки здесь тоже есть:

- Кэшбэк отсутствует.

- Плата за получение денег через банкомат или ПВН стороннего учреждения составляет 1% (минимум 200 руб.) и 2%, но не менее 400 рублей соответственно.

- За СМС-информирование плата составит 61 р. в месяц.

Дебетовая накопительная карты выпускается сроком на 3 года. Партнёры банка делают скидки до 15% при оплате картой. Получить карту можно в отделении, допустимо заполнить заявку онлайн.

“Мультикарта” от ВТБ24

Это продукт, по которому на положительный баланс до 300 000 руб. происходит начисление в размере от 1 до 6% годовых. Ставка зависит от суммы трат, но учитываются операции по всем картам, оформленным в рамках одного пакета.

Невысокая плата за обслуживание в размере 249 рублей снимается только при несоблюдении минимальных условий. Если ежемесячно траты с карты составят более 5 000, комиссии за обслуживание не предусмотрено.

Достоинства “Мультикарты” таковы:

- Вместе с основным продуктом можно открыть до 5 карт бесплатно;

- Снять наличные в банкомате ВТБ24 или в партнёрском агрегате можно без комиссии;

- Зачисление кэшбэка до 10%;

- Конвертация валют по внутреннему курсу банка;

- Большой выбор акционных бонусных программ и скидок у партнёров.

Смотрите на эту же тему: ТОП лучших дебетовых карт года

Основные недостатки — зачисление процентов не выполняется, если сумма на карте превысила 300 000. Зато лимит на снятие за месяц установлен в пределах 2 млн, но не более 350 тыс. в день. Чтобы бесплатно снять деньги в ПВН своего банка, нужно запросить более 100 тыс., иначе комиссия составит 1000 рублей.

Получить мультивалютную накопительную карту могут люди с 18 до 65 лет.

“Простой доход”, ЛокоБанк

Накопительная карта, лучшая среди многих нишевых предложений, выдаётся и обслуживается бесплатно. На остаток собственных средств выполняется зачисление процентов по ставке до 8,5% годовых.

https://www.youtube.com/watch?v=HVT9-MvVYAI

Масса преимуществ для держателей пластика:

- Высокая процентная ставка;

- Пополнение через кассу или банкомат своего анка без оплаты за услугу;

- Возврат средств до 10% по сделкам с партнёрами;

- В обороте по счёту учитываются операции в интернете.

Главный недостаток карты — необходимость держать на счёте от 20 000 рублей, тратить нужно также в этих пределах. Только при выполнении этого условия будет действовать накопительная ставка.

С продуктом “Простой доход” совершать покупки можно круглые сутки в любой стране мира. Просмотр баланса, информирование через СМС, оплата коммунальных услуг, мобильное приложение — без комиссии.

Сравнительный анализ продуктов

Все предложения отличаются по критериям начисления процентов, кэшбэка, обслуживания и т.д. И выбирать следует тот продукт, по которому легче соблюсти минимальные требования. Чтобы легче воспринять информацию по картам, представим их характеристики в таблице, а выбор делайте в соответствии со своими запросами и пожеланиями.

| “Смарт Карта” Открытие | “Космос” Хоум Кредит Банк | “Накопительная” РосЕвроБанк | “Мультикарта” ВТБ24 | “Простой Доход” ЛокоБанк | |

| % ставка годовых на остаток | 4-8% | 3-6% | 6,1 | 1-6% | 7,5% |

| % кэшбэка | от 1 до 10% | 1%, до 20% от партнёров | нет | до 10% | до 10% только от партнёров |

| Лимит, на который начисляется % | любой положительный баланс | от 10 000 | до 3 млн | до 300 000 включительно | свыше 20 000 |

| Условия для начисления % | положительный баланс | при балансе 10 000 – 500 000 руб. начисление составит 6%, более 500 000 — 3% | баланс не более 3 млн | баланс до 300 000 | траты более 20 000 в месяц, баланс на начало каждого дня более 20 000 |

| СМС-уведомления, в месяц | 59 руб. | 59 рублей | 61 рубль | без комиссии | бесплатно |

| Снятие в банкоматах сторонних банков | 1,5%, не меньше 250 руб. | бесплатно 5 операций в месяц, затем — 100 руб. | 1%, не менее 200 рублей | 1%, но не меньше 99 рублей за операцию, в собственных банкоматах бесплатное снятие сумм более 100 000 руб. | 1%, не менее 100 руб. |

| Выпуск и обслуживание | бесплатно при соблюдении условий, иначе — 299 р. ежемесячно | бесплатно при балансе более 10 000, иначе — 99 руб. в месяц | бесплатно | бесплатно при тратах с карты в месяц более 5000, иначе — 249 р. | бесплатно |

Все предложения отличаются по критериям начисления процентов, кэшбэка, обслуживания и т.д. И выбирать следует тот продукт, по которому легче соблюсти минимальные требования. Чтобы легче воспринять информацию по картам, представим их характеристики в таблице, а выбор делайте в соответствии со своими запросами и пожеланиями.

Загрузка…

💡 Видео

ТОП-5 НАКОПИТЕЛЬНЫХ СЧЕТОВ НА ЯНВАРЬ 2024 ГОДАСкачать

Накопительные счета: как банки вас обманывают?Скачать

Накопительный счет в Тинькофф банкеСкачать

Не открывай вклад в Сбербанке пока не посмотришь это видео / Условия и проценты в 2024 годуСкачать

Как выбрать банковский ВКЛАД? Руководство от А до Я.Скачать

Как считать процент на остаток - Расчёты вкладов, накопительных счетов в банкахСкачать

Накопительный счет Сейф ВТБ | Как начисляются проценты?Скачать

Накопительные счета в Промсвязьбанке. Честный обзорСкачать

Никогда не плати этой картой на Озоне! Главный ПОДВОХ OZON-картыСкачать

Накопительный счет в Сбербанке: проценты, удобство, отзывыСкачать

КУПИЛ УКРАДЕННУЮ БАНКОВСКУЮ КАРТУ НА ТЕНЕВОМ РЫНКЕ. Зачем?Скачать

Накопительный счет Газпромбанк оказался одним из лучшихСкачать

💳 Сравнение ЛУЧШИХ ДЕБЕТОВЫХ Карт Тинькофф Black vs Альфа КартаСкачать

Почему не стоит хранить деньги на Сберегательном счете СбербанкаСкачать

Как открыть накопительный счёт в Тинькофф через приложение с телефонаСкачать

Как работают БАНКОВСКИЕ КАРТЫ? — НаучпокСкачать

Что будет, если банковские вклады отберут? Посиделки наедине: Ян АртСкачать