Во время оформления справки 2-НДФЛ в обязательном порядке нужно будет применять обновленные коды вычетов, которые введены с января 2020 года.

По этой причине, коды доходов – обязательные сведения, которые в обязательном порядке отображаются в справке 2-НДФЛ.

- Что это такое

- Нормативная база

- Особенности данного справочника

- Таблица с расшифровкой (2012, 2002, 2000, 2300, 4800)

- Возможные ошибки при заполнении

- Что не облагается налогом

- Код дохода 2300 в справке 2-НДФЛ – что это

- Особые требования к справке

- Что заключает в себе код No 2300 в справке доходов гражданина – физического лица?

- Код дохода в справке 2-ндфл: 2012, 4800, 2000, 2300

- Для чего она может потребоваться

- Коды, используемые в этом документе

- Особенности оформления и сдачи справки в 2017 году

- Раздел «Код дохода» в справке 2-НДФЛ

- Код дохода 4800

- Коды доходов в справке 2 НДФЛ в 2018 году

- Коды дохода в справке 2-НДФЛ — что это значит

- Основные виды «доходных» кодов

- Выплаты по трудовым отношениям:

- Прочие выплаты

- Доходы

- Код 2-НДФЛ 2000 и код дохода 4800

- 🎬 Видео

Что это такое

Под декларацией по форме 2-НДФЛ подразумевается налоговая отчетность годовой периодичности, которая является обязательной к передаче в налоговый орган по завершению календарного года до 1 апреля включительно.

При невозможности удержания налог, отчетность подлежит передаче до 1 марта включительно.

Любой наемный работник оставляет за собой право обратиться в отдел бухгалтерии с соответствующим заявлением относительно выдачи справки, причем без объяснений того, зачем она им необходима. Бланк справки 2-НДФЛ можно скачать здесь.

К примеру, документ является обязательным к представлению финансовым учреждениям при попытке получить кредит, поскольку этот документ включен в пакет бумаг, без которого невозможно будет подписать соответствующий договор.

Помимо этого, во время увольнения либо официального трудоустройства по новому месту, из формы 2-НДФЛ можно узнать максимальный размер дохода и используемые вычеты, благодаря чему есть возможность безошибочно завершить отчетный год по отношению к конкретному физическому лицу.

Данные из декларации по форме 2-НДФЛ могут быть затребованы в таких ситуациях, как:

- при расчете пенсионного обеспечения;во время принятия решения территориальным органом опеки и попечительства об усыновлении ребенка;

- для определения размеров алиментных выплат;

- в визовые центры;

- в случае судебных разбирательств;

- при оформлении семьей статуса малоимущей и так далее.

Вне зависимости от целей оформления документ не должен содержать в себе ошибок.

Нормативная база

В перечень кодов были внесены изменения на основании Приказа ФНС от ноября 2016 года. Именно на него нужно ссылаться во время занесения кодов в рассматриваемую справку.

Последние поправки коснулись таких разновидностей поступлений граждан, как:

- было увеличено число вычетов за несовершеннолетних детей;

- внедрены различные виды кодировок не только для родных, но и приемных матерей;

- в отдельной группе выделены премии, подлежащие начислению из доходов компании;

- были удалены некоторые позиции из списка.

Необходимо помнить — в соответствии с требованиями статьи 230 НК РФ кодировка в обязательном порядке должна быть указана в каждом отдельно взятом сформированном документе по форме 2-НДФЛ. В противном случае документ считается недействительным.

Особенности данного справочника

Во время формирования рассматриваемого документы нужно с максимальной точностью указывать все сведений, которые предусмотрены нормами законодательства РФ.

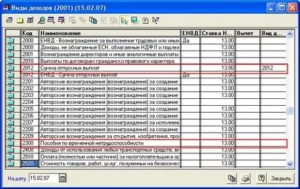

С целью верного указания в соответствующих отчетах подобной информации, рекомендуется все делать в специализированном программном обеспечения для расчетов заработной платы.

Сам справочник включает в себя немалое число кодов, которые разбиты по группам. Однако сложностей при работе с ним не возникает.

Если же знать разновидность перечисления, с которого подлежит удержанию налог, можно с легкостью отыскать его шифр.

Одновременно с этим необходимо обращать внимание на то, что нередко встречаются ситуации, при которых достаточно сложно определить, какой именно код будет наиболее оптимально поставить – такой разновидности получении прибыли либо же вовсе не указано в перечне, или же к нему подходит несколько типов кодовых обозначений.

К примеру, код дохода в справке 2-НДФЛ “Начисление компенсации за неиспользованный положенный ежегодный отпуск” в большинстве случаев отображается как 2012, несмотря на отсутствие его в справочнике.

При этом его отображают еще по коду 2013. При возникновении тех ситуаций, при которых не указаны коды, то возникает необходимость выбирать “Иные типы доходов”, значит 4800.

В случае перечисления налога работодателем за своего рабочего – код проставляется 2510. При этом нужно понимать, что за грубую ошибку не будет считаться выбор первого либо же второго кодового значения.

https://www.youtube.com/watch?v=E8XyjdWi8fw

При указании нового кодового значения в обязательном порядке возникает необходимость указать разновидность налога, который будет удержан при выдаче конкретного типа прибыли.

Такое возможно благодаря соответствующему включению флажков, предусматривающегося программным обеспечением.

К примеру, в случае перечисления средств по причине временной утраты трудоспособности возникает необходимость активировать один флажок, поскольку эта разновидности получения дохода не считается таковым, как налогооблагаемым.

Обращая внимание на подобные особенности, можно исключить вероятность допущения ошибок.

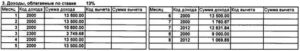

Таблица с расшифровкой (2012, 2002, 2000, 2300, 4800)

Как отмечалось ранее, кодовое значение напрямую зависит от конкретной ситуации, в частности, облигации, премии и так далее.

К примеру, премии могут быть закодированы таким образом:

| 2000 | Отображает факт начисления премии непосредственно за успешную занятость. Помимо этого может подтверждать факт перечисления средств на содержание военнослужащих граждан и приравненных к них категорий |

| 2001 | В данном случае код отображает начисление поощрений директору, совету директоров и иным подобным лицам |

| 2010 | Перечисление осуществляется на основании гражданско-правового соглашения, за исключением авторского вознаграждения |

| 2012 | Подтверждение перечисления отпускных |

| 2002 и 2003 | Иные разновидности премий |

Одновременно с этим необходимо помнить, что в случае перечисления средств в качестве пособия по причине ременной утраты дееспособности, то возникает необходимость указывать код 2300.

В случае с доходами, которые были получены по результатам банковских операций, то возникает необходимость обращать внимание на такие разновидности кодировок, как:

| 2800 | Может быть использовано по отношению к средствам, которые получены в результате погашения возникших ранее долговых обязательств по векселям |

| 2900 | Применяется по отношению к средствам, которые могли быть получены в случае совершения операций с иностранной валютой |

| 3010 | Кодовое обозначение применяется к выигрышам, которые могли быть получены при игре в лотерею, тотализатор и так далее |

| 3020 | Используется с целью подтверждения перечисления процентов по имеющимся банковским вкладам в случае повышения сумм, исчисляемые на базе ставки рефинансирования Центрального Банка РФ в период, когда следовали перечисления. В данном случае ставка рефинансирования используется при рублях, при иностранной – 9% годовых |

| 3021 | Используется по отношению к суммам процентов, которые были получены на основании срочного пенсионного вклада в банковском учреждении |

| 4800 | Отображает иные доходы |

Следует обращать внимание на то, что рассмотренные виды кодовых обозначений далеко не исчерпывающие.

Одновременно с этим нужно понимать, что именно они используются в большинстве случаев по отношению к официально трудоустроенному гражданскому населению.

Возможные ошибки при заполнении

Имеются некоторые правила, которые должны быть исполнены в полной мере во время формирования рассматриваемой справки по форме 2-НДФЛ.

В частности нужно будет:

| В поле, где отображается налоговый агент | В обязательном порядке должна быть проставлена персональная подпись уполномоченного лица, причем с расшифровкой. Данная разновидность записи должна быть указана синими либо же черными чернилами – шариковой ручкой |

| Формат даты в обязательном порядке указывается не в произвольной форме | Как это распространено в иных документах, а исключительно в формате ДД.ММ.ГГГГ |

| Соответствующая печать компании | Должна быть проставлена не в произвольном месте справки по форме 2-НДФЛ, а непосредственно в нижнем левом углу. Для этих целей была разработана специальная отметка в документе, отображаемая как “М.П.” |

Благодаря знаниям таких основных правил заполнения можно существенно снизить вероятность попадания в ситуации, при которых возникает необходимость в повторном обращении по вопросу оформления справки по форме 2-НДФЛ.

Что не облагается налогом

Согласно с нормами налогового законодательства имеются доходы, при которых невозможно исключить их из налогооблагаемой базы.

В частности:

- заработок;

- выплата премиальных;

- начисления на основании подписанного гражданско-правового соглашения;

- перечисления в виде отпускных;

- премиальные перечисления руководству;

- средства, полученные за аренду имущества и транспорта;

- дивиденды – код 1010.

Следует обращать внимание на то, что кодовым обозначением 4800 должны быть указаны такие разновидности перечислений, которые не попадают по описанным вверху шифрам.

https://www.youtube.com/watch?v=RRzq9xmeIMQ

К примеру, к таковым принято относить стипендиальные выплаты. В данном случае были перечислены разновидности начислений, из которых в обязательном порядке должен быть удержан налог в форме НДФЛ.

: важные нюансы

Говоря о том, что не подвержено налогообложению, то это иные типы выплат, а решение принимается в каждой отдельно взятой ситуации.

Напоследок хотелось бы отметить — рассматриваемые кодовые обозначения отображаются в справке по форме 2-НДФЛ в зависимости от разновидности получаемого дохода.

В случае занесения ошибочных данных есть большая вероятность признания документа недействительным со всеми вытекающими последствиями. В частности речь идет о необходимости переоформить справку у своего работодателя.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Видео:Коды доходов в справке 2-НДФЛСкачать

Код дохода 2300 в справке 2-НДФЛ – что это

Для начала разберемся, что такое данная справка. НДФЛ расшифровывается как Налог на Доходы Физического Лица.

Справка 2 НДФЛ – это особый вид документа, выдаваемый в бухгалтерии по месту работы. В соответствии с Налоговым кодексом Российской Федерации работодатель обязан выдавать данную справку по требованию работника.

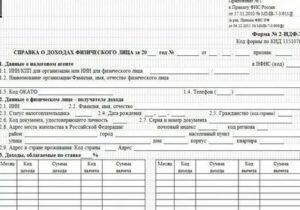

Справка заполняется по официальной форме разработанной Федеральной налоговой службой.

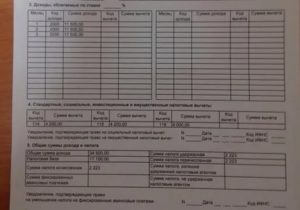

В справке указывается фамилия имя, отчество сотрудника, реквизиты работодателя.

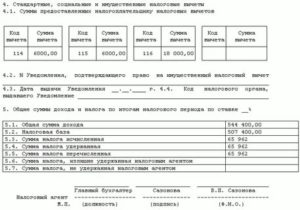

А в главном поле указываются статьи и суммы дохода за каждый месяц за последний отчетный год. В нижней части справки указывается количество налоговых и иных отчислений, а также налоговых вычетов.

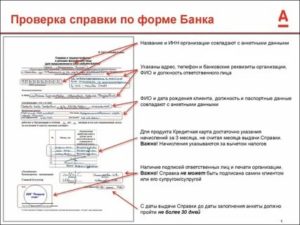

Особые требования к справке

- Справка выдается строго по утвержденной Налоговой Службой форме;

- Данные указанные в получаемой справке не должны отличаться от паспортных;

- Все виды какого-либо дохода гражданина должны иметь кодовые значения;

- Все числовые коды каких-либо доходов гражданина должны быть обновлены в последней редакции.

Так как справка несет в себе самую полную и достоверную информацию об источниках и сумме доходов, а также сумме налоговых отчислений, справка по форме 2 НДФЛ является документом подтверждающим доход гражданина.

Справка по данной форме может понадобится в нескольких жизненных ситуациях. К примеру:

- При получении кредита;

- При получении ипотеки;

- При оформлении пособий и материальной помощи от государства;

- При расчете выплаты выходного дня;

- При расчете больничного пособия;

- При расчете отпускного пособия;

- При расчете иных пособий;

- При расчете пенсионных отчислений и прочего.

Чаще всего среднестатистическому гражданину данная справка необходима для оформления ипотечного кредитования. Банковые и кредитные организации, как правило, требуют от клиента подтверждение его доходов. И требуют предоставить справку 2 НДФЛ. В большинстве кредитных организаций предоставление данной справки обязательно.

Справку 2 НДФЛ необходимо предоставлять в управление социальной защиты для получения разного рода пособий и материальной помощи малоимущим.

В детский сад справка предоставляется в случае низкого дохода семьи, для получения льгот, таких как бесплатное питание.

https://www.youtube.com/watch?v=x53REcKxEq0

Беременным женщинам справка необходима для получения выплат по уходу за новорождённый ребенком и оформлении декрета.

По структуре своей в справку включены все статьи дохода гражданина которые в свою очередь обозначены числовыми кодами.

Код дохода 2300 в данной справке указывает на то что данный вид дохода был получен гражданином в качестве пособия. В данном случае код 2300 подтверждает выплату сотруднику пособия в виде денежной компенсации по временной нетрудоспособности.

Говоря простым языком, код 2300 является кодом выплаты по больничному листу.

То есть если вы официально трудоустроены и в какой-либо момент заболели или получили травму, а потом выздоровели.

То в случае подтверждения своей болезни официальным больничным вы получите от работодателя не полную заработную плату, а пособие (выплата) по временной (по усмотрению руководителя) нетрудоспособности.

И в данной справке у вас появится новый числовой код статьи дохода гражданина по номеру – 2300.

В Российской Федерации большая часть видов статей дохода граждан подлежат обязательному налоговому вычету. Такие отчисления направляются в Фонд обязательного Пенсионного Страхования граждан и фонд Соц. защиты граждан.

Данное налогообложение, удержание части заработанных средств и их отчисление в указанные выше фонды осуществляет так называемый “налоговый агент”, а именно в большинстве случаев налоговым агентом является работодатель (для фирм – бухгалтерия).

Все отчисления работодатель осуществляет на основании предоставленных бухгалтерией отчетных документов подтверждающие статьи доходы сотрудников.

Кроме статьи по заработной плате получаемой работником организации в справке указываются и другие статьи получаемых гражданином доходов подлежащих обязательному вычету в счет налоговой базы. Если же говорить о статье дохода не подлежащей налоговому вычету, то работодатель вправе не указывать данный доход в указанной справке.

Подробную инструкцию по правильному и грамотному составлению требуемой справки можно найти в общедоступном ресурсе, на официальном сайте Федеральной Налоговой Службы и ознакомиться с ней бесплатно.

Что заключает в себе код No 2300 в справке доходов гражданина – физического лица?

Как и указывали ранее, код 2300 будет являться обозначением данных по выплатам сотрудникам работающей организации, которые были насчитаны им в качестве пособия по временной или полной нетрудоспособности.

Кодексом Российской Федерации (налоговым) в указанной ситуации утверждено, что данный вид пособия будет являться доходом и разумеется должен подлежать обязательному налоговому вычету.

В данной справке в самом низу или на обратной стороне в специальной графе – «итого», обязательно должна быть указана сумма подлежащая вычету из начисленных средств. А также сумму средств, подлежащую выдаче сотруднику работнику, то есть с уже вычтенной суммой налогов.

Сумма заработанного – «чистого» дохода отображается в справке с уже вычтенным налогом на доходы гражданина как – физического лица.

В заключении хотелось бы отметить еще раз – при заполнении справки, если работнику начислялось пособие по временной (или полной) нетрудоспособности, то данный вид дохода должен, в соответствии с кодексом, быть обозначен числовым кодом 2300.

Рекомендуем также:

Займы на карту срочно без проверки кредитной истории и без отказа

Новые МФО, выдающие займы онлайн без отказа круглосуточно

Займ на карту мгновенно круглосуточно без отказа с плохой кредитной историей

Видео:Как посмотреть или скачать справку 2-НДФЛСкачать

Код дохода в справке 2-ндфл: 2012, 4800, 2000, 2300

В своей жизни мы иногда сталкиваемся с необходимостью предоставления справки о доходах за определённый период. Обычно это необходимо для тех ситуаций, когда нужно убедиться в финансовой надёжности частного лица. Примером может быть, например, оформление кредита.

Доходы физических лиц могут поступать из различных источников. Наиболее частой разновидностью можно назвать получение зарплаты.

Также весьма распространено получение прибыли индивидуальными предпринимателями от своего бизнеса. Но на самом деле всё гораздо сложнее.

Ведь в составе ежемесячной зарплаты мы также получаем иногда премии, больничные или отпускные. На самом деле видов доходов достаточно гораздо больше.

https://www.youtube.com/watch?v=XFbedcv3aTQ

Зачем нужен настолько подробный учёт? Уплата налогов — важная обязанность каждого гражданина. Для того чтобы контролировать правильность и своевременность их выплат, государство должно вести подробный учёт.

В частности, каждое предприятие сдаёт на каждого сотрудника справку по форме 2-НДФЛ, в которой указан полный перечень полученных доходов и соответствующих платежей налога на доходы физических лиц (НДФЛ).

Документ содержит следующие данные:

- информация о плательщике налогов;

- данные о предприятии или индивидуальном предпринимателе, которые осуществляли выплату налога;

- указана налогооблагаемая база, на основе которой рассчитывалось начисление налоговых платежей;

- показано, какой налог был уплачен;

- все доходы разделены по их видам с целью более полного контроля правильности расчётов;

- если производились вычеты, записано, каких конкретно видов и в каких суммах.

Такую справку можно получить в бухгалтерии своей фирмы. Срок выдачи регламентирован действующим законодательством. Он составляет трое суток.

Для чего она может потребоваться

Часто подтверждение доходов необходимо при обращении в банк для получения займа. Он хочет быть уверен, что заёмщик будет в состоянии вернуть взятый займ с соответствующими процентами.

Конечно, отдельно такая справка не может гарантировать, что, скажем, за время выплаты кредита заёмщик точно не потеряет работу.

Однако, это является одним из важных аргументов при принятии решения о выдаче займа.

Иногда человек, уйдя с одной работы в силу различных причин, находит себе новое место. Часто при поступлении туда у него требуют такую справку с прежней работы. В некоторых случаях за ней нужно обращаться отдельно, а часто её выдают в процессе оформления увольнения.

Эта справка отражает использованные налоговые вычеты, если они были. С другой стороны, в некоторых случаях сам факт их предоставления основывается на справке 2-НДФЛ. Одним из примеров может быть вычет, связанный с обучением ребёнка в платно вузе. Есть также немало других ситуаций, когда без этого документа нельзя обойтись. Он потребуется при:

- расчёте пенсии;

- в процессе оформления усыновления ребёнка;

- когда необходимо рассчитать сумму выплат по алиментам;

- иногда при обращении за получением визы;

- при некоторых судебных разбирательствах.

Для того чтобы понять, что именно записано в выданной работнику справке, нужно понимать правила, по которым этот документ заполняется. Их следует хорошенько изучить.

Эта справка может быть основанием для признания семьи малоимущей. Определяется это достаточно просто. Для этого нужно разделить указанный здесь доход на количество членов семьи и иждивенцев.

Величина, которая в среднем приходится на каждого человека покажет уровень доходов. Её сравнивают с прожиточным минимумом, который установлен для региона.

Если сумма меньше его, семья имеет право на дополнительное социальное пособие.

Коды, используемые в этом документе

Конечно, основным содержанием справки являются данные о доходах, вычетах и их разновидностях. Для того чтобы в этом уверенно ориентироваться, нужно понимать, какие есть коды и для каких целей они применяются. В общем, используемые в документе коды можно разделить на две основных группы: относящиеся к доходам и вычеты. Расскажем о них по порядку.

Наиболее часто используемым кодом дохода можно назвать 2000. Это деньги, которые были получены в отчётный период в качестве зарплаты. В некоторых случаях принято работникам дополнительно к этому выдавать премии. Их можно разделить на две большие группы.

- Некоторые относятся к тому, что сотрудник показал в своей трудовой деятельности отличные результаты. Они относятся к коду 2002.

- Другие виды поощрений могут иметь различные причины. Они обычно предприятием выплачиваются из прибыли. Их код — 2003.

Вместе с зарплатой часто используются и некоторые другие коды. Код дохода 2012 в справке 2 НДФЛ – что это? Им обозначаются выплаты отпускных. Надо заметить, что есть оплата отпускных, обозначаемая по-другому (4800). Здесь речь идёт о выплате отпускных за неиспользованный отпуск при увольнении.

Не всегда оплата происходит в форме зарплаты. Ещё один известный вариант расчётов — оплата по гражданско-правовым договорам. Её обозначение — код 2010. Код дохода 2300 в справке 2 НДФЛ соответствует доходам, которые получены сотрудником в виде выплаты больничных. Поскольку данный вид поступлений облагается подоходным налогом, в справке необходимо его упомянуть.

Известно, что физическое лицо, которое имеет в собственности какое-либо транспортное средство, может сдавать его в аренду. Доходы, полученные таким образом, обозначаются кодом 2400. Это же обозначается, когда в аренду передаются трубопроводы, линии связи и другие аналогичные объекты.

Иногда, по какой-нибудь причине предприятие рассчитывается не деньгами, а какими-либо товарными ценностями, при помощи натуральной оплаты. Если это имело место, то здесь будет использовано значение 2530.

Когда фирма хочет заинтересовать ценного сотрудника, а также там, где это предусмотрено нормами российского законодательства, вполне допустимо за сотрудника оплачивать полагающиеся ему блага или компенсировать сделанные им расходы. Одним из примеров может быть оплата за своего работника коммунальных услуг, отдых или питания. Это является одним из видов доходов физического лица и должно быть отображено в этой справке под номером 2510.

Код дохода 4800 в справке 2 НДФЛ – что это? Что делать, если полученная выгода не учтена в классификации, которая указана в налоговом кодексе? Все такие доходы обозначаются указанным значением.

Возникает вопрос о том, какие существуют примеры подобных видов дохода? Одним из них является выплата части командировочных. Как известно, законодательство предусматривает оплату командировочных расходов в определённых пределах.

Однако, руководитель предприятия имеет право увеличить их. Соответствующая сумма превышения относится к коду 4800.

Сотрудник может получить материальную помощь. Её обозначение — 2760. Такая поддержка может оказываться не только работникам, но и тем. Кто уже не работает на предприятии. Материальная помощь, обозначаемая данным кодом, может быть выдана тем, кто ушёл на пенсию, а также в связи с инвалидностью или по возрасту.

https://www.youtube.com/watch?v=7fEnE6y46bA

Предприятие имеет право не только оплатить больничный своему работнику (2300), но и компенсировать стоимость купленных им лекарств, что соответствует значению 2780.

Для того чтобы посчитать налог, нужно взять цифру, которая указана в графе о доходах и вычесть из неё величину вычета. Это нужно проделать с каждым видом поступлений и вычетов и просуммировать полученные цифры. Тринадцать процентов от полученной суммы — это сумма налога, которая должна быть уплачена государству.

Как вычеты правильно отразить в рассматриваемой здесь справке? Подобно доходам, каждый из них имеет свой особый код. Причём каждый из них соответствует конкретному виду поступлений. Номера находятся в диапазоне от 126 до 620 и являются трёхзначными, в отличие от классификации доходов.

Напомним, что материальная помощь, обозначаемая как 2760, до 4000 рублей не облагается подоходным налогом, то в данном случае должен быть указан соответствующий вычет. Его код 510.

Если поступления меньше 4000 рублей, то величина выплата равна сумме данного дохода. Если же указанная величина больше, то вычет ставится 4000 рублей.

Налогообложению такого вида доходов подлежит разница между указанными числами.

При рождении детей родители имеют право на льготы при начислении подоходного налога.

Например, при рождении первого ребёнка (126) полагается 1400 рублей, на второго (127) — 1400 рублей и на третьего (128) — 3000 рублей. Указанные цифры относятся к родителям или усыновителям.

Если речь идёт об опекунах, расчёт производится по-другому. Суммы остаются такими же, а коды другие: соответственно 130, 131 и 132.

Предусмотрено пять основных видов налоговых вычетов:

- Один из самых распространённых — это социальные выплаты.

- Вычеты, обусловленные налоговыми льготами разного рода. Их называют стандартными.

- Некоторые из них применяются при покупке или продаже объектов недвижимости.

- Держатели ценных бумаг могут получать вычеты, которые связаны с убытками при операциях с ними.

- Существуют ещё авторские льготы.

Важно! Право на указанные вычеты определяется в соответствии с нормами законодательства.

Особенности оформления и сдачи справки в 2017 году

Форма справки осталась прежней, изменений внесено не было. В декабре 2016 года были введены в действие изменённые коды. Это коснулось нескольких групп доходов и вычетов. Так, например, было прекращено действие вычетов по кодам от 114 до 125. Теперь вместо них будут применяться 126—149.

Это изменения связано с принятием новых законодательных поправок в сфере начисления и уплаты налогов. Раньше вычеты, выдача которых была связана с родителями, усыновителями и опекунами рассчитывались по общему принципу. Теперь для родителей и для опекунов расчёт производится по-разному.

Соответственно, количество видов вычетов несколько увеличилось.

Читать еще: Карта тройка в телефоне iphone и андроид

Коды доходов остались прежними. Были добавлены два дополнительных значения:

- Код 2002 относится к сумме полученных премий, начисление которых связано с производственными результатами работника. Эти выплаты входят в затраты предприятия.

- 2003 — это обозначение для всех премиальных выплат, которые не относятся к коду 2002. Такие премии не являются затратами, а выплачиваются из прибыли.

В остальном правила заполнения справки о доходах не изменились.

Раздел «Код дохода» в справке 2-НДФЛ

Для чего нужны коды доходов в справке 2-НДФЛ? Столбец «Код дохода» обязателен для заполнения. Классификация доходов достаточно подробна, они маркируются четырехзначными числами от 1010 до 4800.

Очень часто применение списка кодов вызывает сложности, потому что не всегда сразу можно понять, куда отнести тот или иной вид дохода.

Например, каким кодом обозначить премии к праздникам, дням рождения, юбилеям? Ранее они отражались под общим кодом 4800 «Иные доходы», но в 2016 и 2017 годах перечень доходов был обновлен.

Видео:Код 2 в справке 2-НДФЛСкачать

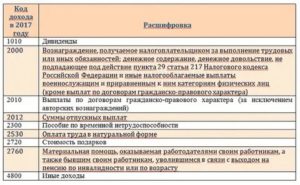

Код дохода 4800

2012 — Суммы отпускных выплат

2201 — Авторские вознаграждения (вознаграждения) за создание литературных произведений, в том числе для театра, кино, эстрады и цирка

2202 — Авторские вознаграждения (вознаграждения) за создание художественно — графических произведений, фоторабот для печати, произведений архитектуры и дизайна

2203 — Авторские вознаграждения (вознаграждения) за создание произведений скульптуры, монументально декоративной живописи, декоративно-прикладного и оформительского искусства, станковой живописи, театрально- и кинодекорационного искусства и графики, выполненных в различной технике

2204 — Авторские вознаграждения (вознаграждения) за создание аудиовизуальных произведений (видео-, теле- и кинофильмов)

2205 — Авторские вознаграждения (вознаграждения) за создание музыкальных произведений: музыкально-сценических произведений (опер, балетов, музыкальных комедий), симфонических, хоровых, камерных произведений, произведений для духового оркестра, оригинальной музыки для кино-, теле- и видеофильмов и театральных постановок

2206 — Авторские вознаграждения (вознаграждения) за создание других музыкальных произведений, в том числе подготовленных к опубликованию

2207 — Авторские вознаграждения (вознаграждения) за исполнение произведений литературы и искусства

2208 — Авторские вознаграждения (вознаграждения) за создание научных трудов и разработок

2209 — Авторские вознаграждения за открытия, изобретения, промышленные образцы

2210 — Вознаграждение, выплачиваемое наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов

2300 — Пособия по временной нетрудоспособности

2400 — Доходы, полученные от предоставления в аренду или иного использования любых транспортных средств, включая морские, речные, воздушные суда и автомобильные транспортные средства, в связи с перевозками, а также штрафы и иные санкции за простой (задержку) таких транспортных средств в пунктах погрузки (выгрузки); доходы, полученные от предоставления в аренду или иного использования трубопроводов, линий электропередачи (ЛЭП), линий оптико-волоконной и (или) беспроводной связи, иных средств связи, включая компьютерные сети

2510 — Оплата за налогоплательщика организациями или индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика

2520 — Доход, полученный налогоплательщиком в натуральной форме, в виде полной или частичной оплаты товаров, выполненных в интересах налогоплательщика работ, оказанных в интересах налогоплательщика услуг

2530 — Оплата труда в натуральной форме

2610 — Материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей

2620 — Материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них (по доходам, полученным до 01.01.2008)

2630 — Материальная выгода, полученная от приобретения товаров (работ, услуг) в соответствии с гражданско-правовым договором у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику

2640 — Материальная выгода, полученная от приобретения ценных бумаг

2710 — Материальная помощь (за исключением материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, материальной помощи, оказываемой инвалидам общественными организациями инвалидов и единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка

2720 — Стоимость подарков

2730 — Стоимость призов в денежной и натуральной формах, полученных на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления

2740 — Стоимость выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг

2750 — Стоимость призов в денежной и натуральной формах, полученных на конкурсах и соревнованиях, проводимых не в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления и не в целях рекламы товаров (работ и услуг)

2760 — Материальная помощь, оказываемая работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту

2761 — Материальная помощь, оказываемая инвалидам общественными организациями инвалидов

2762 — Суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении) ребенка (начиная с доходов 2008 года)

2770 — Возмещение (оплата) работодателями своим работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, назначенных им лечащим врачом

2780 — Возмещение (оплата) стоимости приобретенных налогоплательщиком (для налогоплательщика) медикаментов, назначенных им лечащим врачом, в иных случаях, не подпадающих под действие п. 28 ст. 217 Налогового кодекса Российской Федерации

2790 — Сумма помощи (в денежной и натуральной формах), а также стоимость подарков, полученных ветеранами Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны

2791 — Доходы, полученные работниками в натуральной форме в качестве оплаты труда от организаций — сельскохозяйственных товаропроизводителей, определяемых в соответствии с пунктом 2 статьи 346.

2 Налогового кодекса Российской Федерации, крестьянских (фермерских) хозяйств в виде сельскохозяйственной продукции их собственного производства и (или) работ (услуг), выполненных (оказанных) такими организациями и крестьянскими (фермерскими) хозяйствами в интересах работника, имущественных прав, переданных указанными организациями и крестьянскими (фермерскими) хозяйствами работнику

2800 — Проценты (дисконт), полученные при оплате предъявленного к платежу векселя

2900 — Доходы, полученные от операций с иностранной валютой

3010 — Выигрыши, выплачиваемые организаторами лотерей, тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов)

3020 — Доходы в виде процентов, получаемых по вкладам в банках

3021 — Доходы в виде процентов, получаемые по срочным пенсионным вкладам в банках, внесенным на срок не менее шести месяцев (по доходам, полученным до 01.01.2008)

4800 — Иные доходы

1 | 2

Коды доходов в справке 2 НДФЛ в 2018 году

Если в 1С ввести расчет мат.помощь при рождении(предопределенное значение — код дохода 2762 (код вычета 508)), то в карточках 1НДФЛ и, соответсвенно, 2НДФЛ данные даходы не отражаются. Вопрос:

Как это осуществить в 1С ЗиК, чтобы ничего не пересеклось и не поплыли налоги, в том числе налоги фот

прим.1. по данному виду дохода у нас проходят другие виды мат. помощи прим.2. Конфигурация 1С Зарплата+Кадры релиз 285 Заранее благодарна

Книга знаний: FAQ по ЗиК

Видео:Справка 2-НДФЛ, где скачать, как заполнить, что значат коды и где взять коды доходов и вычетов НДФЛСкачать

Коды дохода в справке 2-НДФЛ — что это значит

Для того чтобы посчитать налог, нужно взять цифру, которая указана в графе о доходах и вычесть из неё величину вычета. Это нужно проделать с каждым видом поступлений и вычетов и просуммировать полученные цифры. Тринадцать процентов от полученной суммы — это сумма налога, которая должна быть уплачена государству.

Как вычеты правильно отразить в рассматриваемой здесь справке? Подобно доходам, каждый из них имеет свой особый код. Причём каждый из них соответствует конкретному виду поступлений. Номера находятся в диапазоне от 126 до 620 и являются трёхзначными, в отличие от классификации доходов.

При рождении детей родители имеют право на льготы при начислении подоходного налога.

Например, при рождении первого ребёнка (126) полагается 1400 рублей, на второго (127) — 1400 рублей и на третьего (128) — 3000 рублей. Указанные цифры относятся к родителям или усыновителям.

Если речь идёт об опекунах, расчёт производится по-другому. Суммы остаются такими же, а коды другие: соответственно 130, 131 и 132.

Предусмотрено пять основных видов налоговых вычетов:

- Один из самых распространённых — это социальные выплаты.

- Вычеты, обусловленные налоговыми льготами разного рода. Их называют стандартными.

- Некоторые из них применяются при покупке или продаже объектов недвижимости.

- Держатели ценных бумаг могут получать вычеты, которые связаны с убытками при операциях с ними.

- Существуют ещё авторские льготы.

Основные виды «доходных» кодов

Чтобы было проще ориентироваться, разобьем самые используемые коды на несколько видов.

Выплаты по трудовым отношениям:

Код дохода «2000» в справке 2-НДФЛ служит для данных о зарплатах сотрудников и содержании, довольствии военнослужащим, исключая перечисленные в п.29 ст.217 НК (вознаграждения по ГПХ-договорам сюда не входят).

Премия в 2-НДФЛ – код дохода предусмотрен не один, т. к. в основе премирования могут быть заложены разные источники формирования. Включаются суммы в состав расходов работодателя по-разному, так что выбирать придется исходя из условий:

код дохода «2002» в 2-НДФЛ указывают, если начисление зависит от производственных результатов, а вознаграждение предусмотрено локальными актами и трудовым законодательством;

код дохода «2003» в справке 2-НДФЛ применяют к премиям, выплачиваемым из прибыли, целевых источников, из средств спецназначения.

Код дохода «2012» в 2-НДФЛ присваивается отпускным. Причем это обозначение действует и для ежегодного отпуска, и для учебного.

Код доходов «2300» в справке 2-НДФЛ применяют если сотруднику выплачивалось больничное пособие. Причина нетрудоспособности не важна.

Код дохода «2760» в 2-НДФЛ означает, что работодатель оказал материальную помощь своему сотруднику – продолжающему трудиться или вышедшему на пенсию из-за присвоенной инвалидности либо по возрасту.

Коды дохода в 2-НДФЛ при увольнении включают:

код «2014» – выплата выходных пособий, среднего заработка в период трудоустройства, а также компенсаций руководству, превышающих 3-кратный (6-кратный на Крайнем Севере) размер среднего заработка;

код дохода «2013» – в 2-НДФЛ применяется для данных о выплатах уволившимся работникам компенсаций за неиспользованный отпуск. По сотрудникам, продолжающим работать, увидев в 2-НДФЛ «2013» за год, по кодам дохода очевидно, что работодатель начислил и выплатил денежную компенсацию за дни дополнительного отпуска, которые работник решил не отгуливать, заменив их денежной выплатой.

Прочие выплаты

По другим доходам также необходимо указывать, за что и на каком основании выплачивались денежные средства. Кодов очень много, поэтому правильнее проверять весь перечень, приведенный в приказе № ММВ-7-11/387. По некоторым видам выбрать необходимое значение несложно, например:

По дивидендам – код дохода «1010» в справке 2-НДФЛ нужен, если в отчетном году дивиденды перечислялись участникам компании.

Код дохода «2010» в справке 2-НДФЛ применяют для вознаграждений подрядчикам-физлицам по договорам ГПХ (кроме авторских вознаграждений).

Код дохода «2720» в справке 2-НДФЛ говорит о стоимости подарков, врученных получателю.

Другие коды более объемные, с ними разобраться сложнее. Например:

Код дохода «2510» в справке 2-НДФЛ предприниматель или фирма указывают, если они:

оплатили за сотрудника стоимость каких-либо товаров (работ, услуг), включая расходы по коммунальным платежам, на учебу, питание, отдых;

оплатили приобретение личных имущественных прав.

Как рекомендуют указывать код дохода в 2-НДФЛ за аренду автомобиля:

если это только аренда самого авто, то значение применяемого кода «2400»;

если заключен договор аренды ТС с экипажем, то следует применять сразу два кода – «2400» за аренду автомобиля и «2010» за услуги водителя; указание только одного из значений ошибочно, и может вызвать претензии у налоговых органов.

Для выплат, отнести которые к другим категориям невозможно, используют код дохода в 2-НДФЛ «4800К таким доходам, например, можно отнести оплату времени простоев, суточные сверх облагаемого лимита, а также все прочие, подобрать для которых иное значение не удается.

https://www.youtube.com/watch?v=ETemfE7djLI

В прилагаемой ниже таблице приведены для 2-НДФЛ (2019 год) коды дохода – полный их перечень в соответствии с приказом № ММВ-7-11/387.

Доходы

Наиболее часто используемым кодом дохода можно назвать 2000. Это деньги, которые были получены в отчётный период в качестве зарплаты. В некоторых случаях принято работникам дополнительно к этому выдавать премии. Их можно разделить на две большие группы.

- Некоторые относятся к тому, что сотрудник показал в своей трудовой деятельности отличные результаты. Они относятся к коду 2002.

- Другие виды поощрений могут иметь различные причины. Они обычно предприятием выплачиваются из прибыли. Их код — 2003.

Вместе с зарплатой часто используются и некоторые другие коды. Код дохода 2012 в справке 2 НДФЛ – что это? Им обозначаются выплаты отпускных. Надо заметить, что есть оплата отпускных, обозначаемая по-другому (4800). Здесь речь идёт о выплате отпускных за неиспользованный отпуск при увольнении.

Не всегда оплата происходит в форме зарплаты. Ещё один известный вариант расчётов — оплата по гражданско-правовым договорам. Её обозначение — код 2010. Код дохода 2300 в справке 2 НДФЛ соответствует доходам, которые получены сотрудником в виде выплаты больничных. Поскольку данный вид поступлений облагается подоходным налогом, в справке необходимо его упомянуть.

Известно, что физическое лицо, которое имеет в собственности какое-либо транспортное средство, может сдавать его в аренду. Доходы, полученные таким образом, обозначаются кодом 2400. Это же обозначается, когда в аренду передаются трубопроводы, линии связи и другие аналогичные объекты.

Иногда, по какой-нибудь причине предприятие рассчитывается не деньгами, а какими-либо товарными ценностями, при помощи натуральной оплаты. Если это имело место, то здесь будет использовано значение 2530.

Когда фирма хочет заинтересовать ценного сотрудника, а также там, где это предусмотрено нормами российского законодательства, вполне допустимо за сотрудника оплачивать полагающиеся ему блага или компенсировать сделанные им расходы. Одним из примеров может быть оплата за своего работника коммунальных услуг, отдых или питания. Это является одним из видов доходов физического лица и должно быть отображено в этой справке под номером 2510.

Код дохода 4800 в справке 2 НДФЛ – что это? Что делать, если полученная выгода не учтена в классификации, которая указана в налоговом кодексе? Все такие доходы обозначаются указанным значением.

Возникает вопрос о том, какие существуют примеры подобных видов дохода? Одним из них является выплата части командировочных. Как известно, законодательство предусматривает оплату командировочных расходов в определённых пределах.

Однако, руководитель предприятия имеет право увеличить их. Соответствующая сумма превышения относится к коду 4800.

Сотрудник может получить материальную помощь. Её обозначение — 2760. Такая поддержка может оказываться не только работникам, но и тем. Кто уже не работает на предприятии. Материальная помощь, обозначаемая данным кодом, может быть выдана тем, кто ушёл на пенсию, а также в связи с инвалидностью или по возрасту.

Код 2-НДФЛ 2000 и код дохода 4800

Один из наиболее распространенных видов дохода сотрудника — вознаграждение за труд; оно обозначается кодом 2000. До вступления в силу приказа ФНС от 22.11.2016 № ММВ-7-11/ возникали вопросы о применении этого кода в случае выплаты премий.

Решался этот вопрос следующим образом: нужно было посмотреть, за что именно начислена премия, и уже в зависимости от этого выбирать код. Если сотрудник получил премиальные за трудовые достижения, то данный доход маркировался кодом 2000, если же премия выдавалась ему в честь какого-либо события (свадьба, юбилей, рождение ребенка и т. п.

), то этот доход следовало отнести к категории иных и обозначить кодом 4800.

С 26 декабря 2016 года для обозначения премий было введено 2 различных кода (приказ ФНС от 22.11.2016 № ММВ-7-11/, письмо ФНС от 24.04.2017 № БС-4-11/):

- 2002 — для премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства РФ, трудовыми и (или) коллективными договорами (выплачиваемые не за счет средств прибыли организации, не за счет средств специального назначения или целевых поступлений);

- 2003 — для вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений.

Что относится к коду дохода 4800. Код дохода 4800— расшифровка иных видов доходов будет представлена ниже, применяется для любых других доходов, которые не имеют кодового обозначения:

🎬 Видео

Предоставить налоговый вычет, что выбрать в 3-НДФЛ по доходу 4800 код 620 или не предоставлять вычетСкачать

2-НДФЛ Справка или о СРЕДНЕЙ заработной плате В чем же РАЗНИЦА?Скачать

Как получить справку 2 НДФЛ через ГосуслугиСкачать

Справка 2-НДФЛ-"подделка" и статья 327 УК РФСкачать

Код вычета 126 и 127 как заполнить в декларации 3 НДФЛ и что значит в справке 2 НДФЛСкачать

Коды вида дохода: зачем они нужны и как их использовать в платежкахСкачать

Справка 2-НДФЛ, как получить через Госуслуги в личном кабинете налогоплательщика Сделать 2-НДФЛ 2023Скачать

Зачем нужна справка 2-НДФЛ для банка и как банк проверяет справку на подлиностьСкачать

Как получить справку 2-НДФЛ самозанятымСкачать

Как сделать справку 2-НДФЛ самому? Справка 2 НДФЛ без бухгалтера.Скачать

Как сделать справку о доходах через Мой Налог за три месяца 2021 г. Понятная видео инструкция!Скачать

Как заполнить справку 2 ндфл. Заполнение справки 2-ндфлСкачать

Как получить справку 2-НДФЛ через Госуслуги в личном кабинете налогоплательщикаСкачать

Заполнение декларации 3-НДФЛ на несколько вычетов одновременно - имущественный, за обучение, лечениеСкачать

2-НДФЛ за 2020 год. Заполнение справки 2-НДФЛ. Новые коды доходов и вычетов.Скачать

Ошибки при переносе данных со справки 2 НДФЛ брокера в декларациюСкачать