Сколько можно заработать на инвестициях и прочих классических вложениях денег? Вклады и облигации дают в среднем однозначную доходность (менее 10% годовых). Ценные бумаги в лице акций, ETF или ПИФ (снова на акции) могут принести побольше. 15-20% и выше. Но всегда есть риски не заработать прибыль. И легко уйти в минус.

А как вам вариант получить годовую прибыль на вложенный капитал в несколько сотен процентов. Без всякого риска.

Думаете это различные хайпы и пирамиды? Нет. Речь пойдет о обычной кредитной карте. На которой и будем зарабатывать деньги.

Интересно? Тогда поехали!

- Кредитная карта Альфа банка — 100 дней без процентов

- Связка: кредитка + вклад или доходная карта

- Сколько можно заработать

- Возможные риски и нюансы использования

- Как заработать на кредитах, кредитных картах с льготным периодом кредитования, дебетовых банковских картах с кэшбэком — схемы и пошаговые инструкции

- Суть заработка

- Как пользоваться картами?

- Доходные карты

- Почему стоит пользоваться Доходными картами, а не банковскими депозитами?

- Лайфхак: как заработать на кредитной карте с льготным периодом

- Как банк зарабатывает на кредитных картах

- Как сэкономить на использовании кредитной карты

- Что такое льготный период и как его использовать в свою пользу

- Как заработать на кредитке с льготным периодом

- Кредитная карусель, схема заработка на кредитных картах

- Заработок при помощи банковской карусели

- Преимущества кредитно-грейсового кольца

- Недостатки кредитно-грейсового кольца

- Как избавиться от банковской и кредитной карусели

- Заключение

- 🎬 Видео

Кредитная карта Альфа банка — 100 дней без процентов

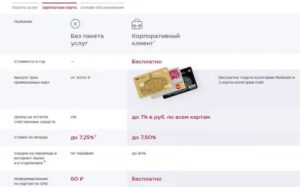

Пластик от Альфы платный. Годовое обслуживание обойдется в 590 рублей (для зарплатных клиентов) и 1190 для обычных.

Взамен мы получаем следующие плюшки:

Снятие денег без комиссии. До 50 тысячи в месяц. Именно наличных.

Все банки, предлагающие кредитные карты, запрещают обналичивать кредитные деньги, вводя заграждения в виде конских штрафов. И вылета из беспроцентного периода. То есть, после снятие денег, вы сразу платите процент за обналичку. И с первого дня начинается начисление процентов за пользование заемными деньгами. В несколько десятков процентов годовых.

«100 дней без процентов» — наверное единственная карта (из известных мне предложений банков), которая без проблем разрешает снимать деньги бесплатно. И без вылета из льготного грейс-периода.

Длинный беспроцентный период. Как понятно из названия — это 100 дней. И каждый месяц можно получать по 50 000 рублей на свои нужды.

Главное успеть погасить всю задолженность до окончания льготного периода. И вы не заплатите банку ни копейки сверху.

У нас есть возможность получать по 50 тысяч в месяц и пользоваться деньгами бесплатно в течение более 3 месяцев.

После полного закрытия кредита, на следующий день можно снова начать получать бесплатные деньги.

Ок. Это понятно. А где же заработок?

Спокойно. Идем дальше.

Связка: кредитка + вклад или доходная карта

У нас есть халявные кредитные деньги, одолженные нам банком на определенный срок.

Их можно разместить в месте, где нам за это заплатят.

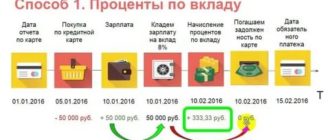

В первую очередь на ум приходят банковские вклады. В первый месяц получения первых 50 тысяч, открываем 3-месячный депозит. На второй месяц — 2-х месячный. В последний период — 1 месячный.

Цель: истечение сроков вкладов к окончанию льготной 100 дневки по кредитной карте. Снимаем деньги. Гасим задолженность по кредиту. Полученный процент от банковских вкладов кладем себе в карман. Есть профит.

проблема депозитов — низкая процентная ставка на коротких сроках. Поэтому можно использовать второй вариант — доходные карты. С начисление процентов на остаток.

В приоритете, лучше отдать предпочтение дебетовым картам, у которых идет ежедневное начисление процентов.

Многие банки рассчитывают процент, исходя из минимальной суммы на остаток в течение месяца. То есть, если вы положили на карту 100 000 тысяч в середине месяца, то вы ничего не получите. На начало месяца этих денег на карте не было. И значит вам не будет идти доход.

Аналогично и со снятием. Лежали деньги на карте. До окончания месяца вы решили снять их. Допустим 30 числа. И вот сюрприз. Минимальный остаток в течение месяца будет ноль (на 30 число) и вы снова в пролете.

Карты с ежедневным начислением процентов, будут в разы выгоднее. Неважно сколько времени вы продержите свои деньги на карте. Месяц, полмесяца, неделю. Да хоть один день. Вам все равно что-то капнет, пропорционально времени и сумме нахождения денег на доходной карте.

Снимаем деньги с кредитки и размещаем на доходной карте с ежедневным начислением процентов.

Сколько можно заработать

И теперь самое интересное. Какой доход можно получить использую связку: кредитная и доходная карта?

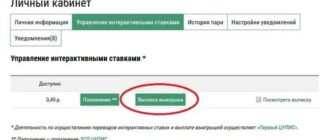

Для примера возьмем Халву от Совкомбанка (подробный обзор и скрытые моменты описаны в этой статье). С бесплатным обслуживанием. Пластик начисляет 7,5% годовых. Начисление процентов ежедневное. Выплаты в начале следующего месяца.

https://www.youtube.com/watch?v=ZgzX9iA7FZI

Если у вас нет карты, можете заказать онлайн по ссылке. Получите 500 рублей от банка. Плюс бесплатная доставка.

Если посчитать быстро (на пальцах):

- В первый месяц на руках будет 50 тысяч рублей. Доход составит 312,5 рубля.

- Во второй месяц имеем 100 000. Доход в 2 раза больше — 625 рублей.

- За третий месяц со 150 тысяч зарабатываем 937,5 рубля.

Итого получаем из воздуха 1 875 рублей за 3 месяца. Или 7 500 в год.

Наши затраты — 1190 рублей за годовое обслуживание кредитной карты.

Заработали 7500. Чистая прибыль — 6 310.

Плата за обслуживание отобьется уже на второй месяц использования. А дальше пойдет уже чистая прибыль.

Связка кредитная + доходная карты позволяет заработать 6 310 рублей чистой прибыли. Доходность первоначальных вложений (590 за обслуживание кредитного пластика) составляет 530% годовых!

На самом деле доходность будет немного меньше.

Хотя у карты и есть 100 дневный беспроцентный период, банк требует вносить минимальные ежемесячные платежи. 5% от суммы долга, но не менее 300 рублей.

В нашем случае нужно будет отдать 2500 (за первый месяц), 5000 и 7500 рублей в течение льготного периода.

Это примерно снизит расчетную годовую доходность на 5,5%. Или 410 рублей.

Итого удастся заработать — 7 090. Чистый профит — 5 900 рублей или около 500% годовой прибыли. Все равно неплохо.

Еще небольшая ложка дегтя к снижению доходности.

Деньги не будут постоянно лежать на доходной карте. Периодически нужно будет их снимать для погашения задолженности по кредитке. За год это снизить доходность еще процента на 2,5%. Или рублей на 200.

Что мы имеем в итоге?

Платим 1 190 рублей за карту. Получаем на процентах 6 890. Чистая прибыль 5 700 рублей или 480% годовой доходности.

Возможные риски и нюансы использования

Кредитный лимит. По кредитной карте от Альфы доступен лимит в 1 миллион рублей. Максимум. Но могут дать куда меньше. Зависит от заемщика. Его доходов. И степени доверия к нему банка.

Можно получить весьма скромный лимит на пользование кредитными деньгами. В нашем случае менее выгодным будет сумма ниже 150 тысяч.

Снимать денег можно будет меньше. И это снизит общую доходность от использования кредитного пластика.

Но даже если так, со временем банки увеличивают лимиты своим клиентам. Используем карту. Вносим вовремя платежи. Вообщем, доказываем банку свою кредитоспособность. И дисциплинированность.

И через несколько месяцев банк увеличивает кредитную линию добросовестному клиенту.

Бесплатный сыр. Банк, разрешая обналичивать деньги (без комиссий) со своей кредитки не занимается благотворительностью. Расчет строится на том, что клиент когда-нибудь допустит задержку по платежам.

И вот здесь банк поимеет по полной. Включится счетчик в виде процентов по кредиту (в среднем около 30% годовых) + единовременные штрафы и пени за просрочку.

Поэтому очень важно платить всегда точно в срок. А лучше заранее. За 2-3 дня до наступления даты очередного платежа.

Задолженность легко отслеживать в приложении Альфа-банка (клик и директ). Вся инфа там есть. Когда и сколько нужно заплатить. Пополнять карту можно онлайн через одноименные сервисы. Путем стягивания с других карты. С той же Халвы (бесплатно). Связка переводов работает идеально. Деньги зачисляются мгновенно.

Рекомендую: Зачем банки выдают бесплатные кредитки.

Изменение условий. В будущем могут случиться две вещи. Процентная ставка по доходной карте снизится. Либо сам Альфа-банк сменит правила игры. Повысит плату за годовое обслуживание. Или снизит лимиты на месячное снятие наличных.

В итоге, это может уменьшить чистый профит от использования связки.

Но как было описано выше, отбить годовое обслуживание легко можно за 2 месяца использования. И в принципе риски именно потерять деньги — минимальны.

Хочу 100 дней без процентов с бесплатной доставкой

Видео:Как заработать 35 тысяч за 12 часов в год? / Заработок без вложений на кредитной картеСкачать

Как заработать на кредитах, кредитных картах с льготным периодом кредитования, дебетовых банковских картах с кэшбэком — схемы и пошаговые инструкции

Я уже давно получаю выгоду с банковских продуктов. Это несложно и для этого не нужно быть гениальным финансистом. В этой статье расскажу как можно заработать на кредитных картах.

Речь в статье будет идти не только о кредитных картах, но и о дебетовых картах с начислением процентов на остаток, о льготном периоде, а также о кэшбэке.

Суть заработка

Суть заработка кроется в следующем: весь доход (зарплату), который вы получаете сразу же кладем на дебетовую карту с начислением процентов на остаток (далее по тексту Доходная карта). Это аналог банковского вклада, но более гибкий (дальше расскажу в чем гибкость и какую карту выбрать). Таким образом первый источник дохода – это начисление процентов на нашу зарплату.

Но нам же нужно на что-то жить? Жить мы будем на кредитные средства банков. Здесь неосведомленные люди возразят: “За кредит же нужно платить?!” Мы будем использовать карты с льготным периодом кредитования и если не выходить за рамки этого периода, то ничего платить не придется, только если за обслуживание карты, но и здесь есть варианты, об этом ниже.

Второй источник дохода – это кэшбэк. Когда мы тратим кредитные деньги, то банки часть потраченных денег возвращают нам обратно в виде кэшбэка. Это такой бонус от банка за то, что мы пользуемся их картой.

Я написал отдельную большую статью, в которой расказываю о неочевидных схемах использования кэшбэка, которые позволяют мне получать ежегодно 50-60 тыс. руб.

: Что такое кэшбэк простыми словами и как это работает + самые выгодные схемы использования.

Третий источник дохода – это обналичивание кредитных средств банка и хранение их на депозите, либо на доходной карте.

Четвертый источник дохода – это использование кредитных карт с льготным периодом кредитования в качестве источника финансирования малого бизнеса. Я таким образом закупал товары в Китае и Тайване, а потом перепродавал через интернет-магазин. При этом кредит мне обходился совершенно бесплатно.

https://www.youtube.com/watch?v=zgUana7oEK8

Об этой схеме я рассказывал в передаче “Двойные стандарты” на НТВ.

Кредиты против накоплений

В этой схеме нам потребуется несколько кредитных карт и несколько доходных карт, какие конкретно скажу ниже. А пока давайте подробнее расскажу как все это выглядит в нашей семье.

Как пользоваться картами?

В нашей семье около десятка различных карт. Они периодически меняются, карты с неактуальными условиями отправляются на покой, на их замену приходят новички. Какими-то картами пользуемся каждый день, некоторые работают раз в месяц, а есть карты которые вообще пылятся на полке, но при этом они остаются в деле.

Перед тем как идти за покупками заглядываем в напоминалку на телефоне, где указано в каком магазине какой картой пользоваться выгоднее. Например, за продуктами в Магнит идем с дебетовой картой Росгосстрах-Банка, заправляемся на кредитную карту от Альфа-банка, за услуги ЖКХ и связь платим кредиткой от Восточного банка и т.д.

Там же, на телефоне, стоит программа для управления семейным бюджетом, заглянув в которую можно сразу увидеть на какой карте наступили лимиты по кэшбэку, а на какой до них еще далеко. Дело в том, что у каждой карты, как правило стоят такие лимиты на получение кэшбэка, обычно от 1.000 р. до 5.000 р., что ограничивает количество бонусов, из-за чего приходится иметь не одну карту, а несколько.

Что же это за ограничения такие?

Например, по Отличной карте Росгосстрах-банка до марта 2019 можно было получить за расходы в супермаркетах и продуктовых магазинах 5% кэшбэка. Ограничение – 1.000 р.

кэшбэка, это значит, что максимально такой картой можно было потратить только 20.000 р. (5% = 1000 р.), больше не имеет смысла, так как кэшбэк начисляться не будет.

Поэтому откладываем карту Росгосстраха на полку и берем другую, пусть и менее прибыльную.

Многие из имеющихся карт можно привязать к Android Pay и Apple Pay. Это актуально когда картой пользуется сразу несколько человек в семье и при этом они находятся в разных местах, либо вы не можете или не хотите носить карты постоянно с собой.

1 Есть в нашей семье карты-долгожители. Одной из таких является кредитная карта банка Хоум Кредит – Platinum с Пользой, которой я пользуюсь с 2012 года. Но вам эту карту не рекомендую. Почему не рекомендую? Потому что если оформлять ее сейчас, то у вас будет дорогое ежегодное обслуживание – 4990 р. и кэшбэк меньше, в то время как на рынке можно найти более интересные решения.

У меня нет ежегодного обслуживания, вместо него взимается ежемесячная комиссия 149 рублей, за сопровождение карты. За год выходит 1788 р. Почему так? Потому что я пользуюсь этой картой уже давно и когда я на нее подключался, то это была карта с другими условиями. Сейчас у меня действует архивный тарифный план, который недоступен новым клиентам.

Этой картой я пользуюсь для ежедневных мелких трат: продукты питания, бензин, рестораны, недорогие товары. Из преимуществ – я получаю кэшбэк 2—5% в зависимости от категории расхода, самый высокий 5% идет на кафе и рестораны, АЗС и путешествия. На все остальное, в том числе на продукты идет кэшбэк 2%. Льготный период составляет 51 день.

2 Еще одна карта-долгожитель от Альфа-банка. Это карта со 100-дневным льготным периодом кредитования и возможностью бесплатно снимать до 50.000 р. наличных ежемесячно. Но у этой карты, к сожалению, нет кэшбэка.

Этой картой я пользуюсь для снятия наличных, которые затем кладу на доходную карту и потом снимаю по 3–5 тысяч рублей по мере необходимости наличных денег. Можно снимать до 50.000 р. включительно каждый месяц в течение льготного периода. То есть, за 100 дней можно снять 150 тысяч рублей, в общей сложности, если позволяют лимиты.

Так как я пользуюсь услугами банка давно, то мне выпустили данную карту с лимитом в 170 тыс. руб. Через пару месяцев использования лимиты увеличили.

Больше чем 3–5 тысяч рублей наличности у меня или у моей жены в кошельке никогда не бывает. Мы не храним наличность дома, она «работает» на доходных картах. К тому же это безопаснее. Ведь потеряв кошелек с наличкой, вы вряд ли вернете лежавшие там деньги, а потеряв кошелек с картой, вы перевыпустите карту и все деньги будут там в целости и сохранности.

https://www.youtube.com/watch?v=0_aCuqQRPxo

Еще одна сфера применения этой карты – малый бизнес. Она может выступать в качестве альтернативы кредитной линии. Вкратце схема такая – вы закупаете на кредитные деньги с этой карты какой-либо товар и у вас есть 100 дней, то есть три месяца, чтобы этот товар продать и вернуть долг банку без процентов, но с прибылью для себя.

Я так делал около двух лет, когда развивал интернет-магазин по продаже водосберегающего оборудования. Одной из самых ходовых позиций в магазине была сенсорная насадка на кран, которая помогала экономить воду.

Эти насадки я закупал напрямую с завода в Тайване. Оплата производилась на PayPal-кошелек представителя этого завода. А PayPal-кошелек, в свою очередь, привязывается к любой карте, в том числе и кредитной.

На тот момент у меня был лимит по карте в 360.000 рублей. Я закупал насадки на весь этот лимит. Тем, кто когда-нибудь открывал свой магазин, хорошо известно, как иногда трудно вывести часть денег из оборота для закупа какого-либо товара. У мелких предпринимателей, которые держат магазинчики, бутики, ларечки, обычно все деньги в товаре.

А везти с Тайваня 10–20 насадок было невыгодно, нужно было сразу закупать объемную партию, которой хватило хотя бы на 1–2 месяца работы. У меня не всегда были в «кармане» свободные деньги. Потому что как только они появлялись, то я тратил их на закуп какой-либо позиции для интернет-магазина. В этом плане данная карта меня здорово выручала.

Так что, если вы физ.

лицо или мелкий предприниматель, который намерен закупать оптом товары с Китая и продавать их в традиционном магазине, интернет-магазине или с сайтов-одностраничников, как это делал я, то можно рассмотреть вариант таких карт. Есть, кстати, еще одна подобная кредитная карта, банка Уральского Банка Реконструкции и Развития, где льготный период еще больше – 120 дней, то есть 4 месяца!

3 Еще одна часто используемая карта – это дебетовая карта Тинькофф Black.

Что самое интересное, эта карта не самая выгодная.

У нее одна из самых низких процентных ставок начисления на остаток среди доходных карт, у нее маленький кэшбэк, если не считать акции с партнерами, однако эти акции не всегда могут быть актуальны.

У этой карты есть неудобные условия, невыполнение которых влечет за собой потерю начисленных процентов на остаток и уплату ежемесячного обслуживания.

Тем не менее, у этой карты есть много других полезных плюшек, которые делают ее чуть ли не обязательной для каждого финхакера.

Такими плюшками являются возможность снятия наличных без комиссий в любом банкомате, бесплатное пополнение карты с карт других банков, или как еще называют эту услугу финхакеры – “стягивание денег”, перевод денег другому человеку на карту любого банка только по номеру карты прямо из Приложения в телефоне, бесплатные межбанковские переводы, разные напоминалки об уплате налогов, штрафов и т.д.

На этой карте у меня лежит постоянно небольшая сумма денег, позволяющая пользоваться этой картой без ежемесячного обслуживания. Основные средства держу на других, более выгодных картах. Но Тиньковым пользуюсь часто для перегона денег без комиссий между разными картами.

Продукты питания мы покупаем на карту Росгосстраха. На этой карте самый большой кэшбэк за покупки в супермаркетах, но при этом у нее низкий процент на остаток.

Поэтому, за день-два до похода в магазин, я стягиваю деньги с какой-нибудь прибыльной Доходной карты на Тинькова и уже оттуда перевожу деньги на Росгосстрах.Такие манипуляции нужно, чтобы не платить комиссии за переводы.

Иногда бывает так, что мы потратились на 20.000 р.

, а значит достигли лимита по кэшбэку на 1.000 р., но при этом на остатках Росгосстраха осталось чуть более 20-ти тысяч рублей, например 23 т.р. Так как по условиям получения кэшбэка остаток должен быть не менее 20 т.р., то нет смысла держать там 3 т.р.

Поэтому мы снова используем Тинькофф, стягиваем на него эти 3 т.р. и оттуда бесплатным межбанком переводим на более Доходную карту. На все про все уходит 1-2 минуты с настроенными в личном кабинете Тинькова шаблонами переводов.

4 Ну и заключительный пример – дебетовая карта Рокетбанка, хотя я мог бы привести еще массу примеров, так как опыт использования разных карт позволяет это сделать.

По сути – это младший брат Тинькова, так как выполняет в основном аналогичные функции.

Там чуть выше процент на остаток, чем в Тинькове, есть ограничения на кол-во бесплатных снятий наличных в банкоматах, доступ в личный кабинет осуществляется только через смартфон, но это все мелочи.

https://www.youtube.com/watch?v=Dfo0pAUA4Qk

Чем он мне нравится больше, так это отсутствием разных условий. На этой карте все просто – обслуживание бесплатное. Проценты на остаток начисляются на любую сумму. Это пример карты, которая может лежать на полке и вам не нужно париться за то, что вам насчитают какие-либо комиссии, пока вы ей не пользовались.

Если вы встречаете подобные банковские продукты, то заказывайте их не стесняясь, потому как в процессе их использования, который будет для вас бесплатным, вы обучаетесь, получаете прекрасный опыт взаимодействия с различными финансовыми продуктами, что в будущем позволит вам с легкостью просчитывать и сравнивать выгоду между разными картами.

Доходные карты

Доходная карта приносит нам прибыль не только в виде процентов на остаток денежных средств, которые имеются на карте, но и в виде кэшбэка. Наша задача найти наиболее выгодные решения, которые будут возвращать 5-10% от потраченных средств. Зачем искать такие карты? Дело в том, что иногда выгоднее потратить наши реальные, “живые” деньги с кэшбэком в 5%, чем кредитные с кэшбэком в 2%.

Также стоит учесть такой важный момент, что у многих банков величина кэшбэка может быть ограничена какой-то определенной суммой в месяц, например, вы можете получить максимально кэшбэк в 2000 р. по одной карте, при этом вы тратите больше и если бы не это ограничение, то кэшбэк был бы выше. Вот тут на помощь нам приходят другие карты.

После того как вы получили зарплату, то сразу переводите ее на Доходную карту, ибо незачем деньгам лежать мертвым грузом – они должны работать. В качестве примера приведу своих родителей. Они всю жизнь получали зарплату наличкой.

Дома всегда деньги лежали в шкафу, под одной из стопок с одеждой. И эта привычка настолько глубоко пустила корни, что даже сейчас, когда много лет они получают зарплату на карту, они по-старинке идут в банкомат, снимают деньги и несут их домой в шкаф.

Такого быть не должно.

Доходные карты дают 6-8% на остаток. Доходность постоянно меняется, так как она привязана к ставке рефинансирования Центрального Банка РФ, но это также касается обычных депозитов и кредитов.

Почему стоит пользоваться Доходными картами, а не банковскими депозитами?

- Банковские вклады обычно открываются не менее чем на полгода-год. И если вы снимете деньги досрочно, то вместо обещанных 6-10% вам начислят доход по ставке вклада “До востребования”, например, в Сбербанке это всего 0,01%, или ничего. Нам же в этой схеме нужно будет постоянно перемещать деньги между разными картами, так что стандартные депозиты не подходят.

- Есть такие понятия, как частичное пополнение и снятие денежных средств со вклада. Выше речь шла про полное снятие всех денег со вклада. Здесь же речь идет о том, чтобы снять какую-то часть денег со вклада или, наоборот, добавить небольшую сумму. Я, например, предприниматель, и у меня деньги поступают не раз в месяц одной большой суммой как у работников по найму, а регулярно определенными порциями. Большинство выгодных банковских вкладов запрещают частичное снятие и пополнение, а на Доходной карте это не запрещено.

- На банковском депозите деньги просто лежат и приносят проценты. На Доходной карте деньги приносят проценты, а также вы можете оплачивать ими товары, услуги, телефон, ЖКХ и т.д., делать переводы родственникам, коллегам, то есть у вас есть полный доступ к вашим деньгами, которыми вы можете распоряжаться как вам необходимо, чего не позволяет банковский депозит.

- Разница между начисляемыми процентами по депозиту и доходной карте небольшая, а возможностей у доходной карты больше, поэтому нет смысла гнаться за самой высокой ставкой.

Видео:Схема заработка на кредитных картах - Как заработать на кредиткахСкачать

Лайфхак: как заработать на кредитной карте с льготным периодом

Кредитные карты, конечно же, прежде всего выгодны самим банкам, которые их выпускают. Из-за особенностей кредитования по карте банк может заработать на клиенте гораздо больше, чем при выдаче обычного потребительского кредита.

Однако если человек, который заказал в банке кредитку, финансово грамотен, ситуацию можно развернуть в противоположную сторону. Зарабатывать будет уже не банк, а вы. Как? В этом поможет один лайфхак.

Как заработать на кредитной карте с льготным периодом, заставив работать заемные средства банка на вас.

pxhere.com

Как банк зарабатывает на кредитных картах

Для любого банка кредитные карты — прекрасный способ заработка. Не случайно некоторые кредитные организации в свое время рассылали кредитки по почте и не случайно банки так навязчивы с кредитками до сих пор. Теперь они могут называть такие карты картами рассрочками и т.п. — суть от этого не меняется.

https://www.youtube.com/watch?v=-KLIbEwSIP4

Есть минимум пять способов для банка заработать на вас, выдав кредитку:

- Стоимость годового обслуживания кредитки — за кусок пластика, выпуск которого стоил банку от силы 50-100 рублей, вы каждый год будете платить от 600 рублей до нескольких тысяч. Это зависит от самого банка и типа карты.

- Если вы снимаете с кредитки наличные в банкомате, банк возьмет с вас комиссию. Сумма комиссии может быть фиксирована (например, 300 рублей), может составлять какой-то процент от снятой суммы (например, 3%). Иногда это может быть сочетание двух систем (например, 2,5% от снятой суммы + 200 рублей).

- Собственно проценты по кредиту — процентная ставка по кредитам может варьироваться от 15% и до 40% годовых, это зависит от самого банка. Особенность кредитных карт в том, что избавиться от долга довольно сложно. Банк обычно выставляет вам новый платеж в 6-10% от вашего долга плюс проценты по кредиту. Даже если не пользоваться средствами кредитки, долг можно оплачивать бесконечно, просто платеж будет становиться все меньше и меньше. Для банка это золотая жила — переплата по кредиту оказывается намного выше, чем если бы вы оформили обычный кредит.

- Услуга смс-оповещений или push-уведомлений через приложение банка — в среднем банки берут около 60 рублей в месяц, что за год составит более 700 рублей.

- Штрафы, если вы пропустили ежемесячный платеж — в некоторых банках эти штрафы оказываются совершенно невообразимыми по сумме.

На первый взгляд может показаться, что иметь кредитную карту в принципе не стоит, и этот продукт — сплошной грабеж клиента банком. Однако все не так просто.

Некоторые особенности кредиток дают возможность зарабатывать на них уже не клиенту, а самому банку. Предупредим сразу — эти возможности нужно использовать грамотно и дисциплинированно.

pxhere.com

Как сэкономить на использовании кредитной карты

Прежде чем перейти к лайфхаку, который поможет заработать на использовании кредитной карты, разберемся с тем, как мы можем свести к минимуму наши расходы на кредитку.

Во-первых, не стоит недооценивать такую вещь, как льготный период по кредитке. Это тот период времени, в течение которого на ваши расходы по карте не начисляются проценты.

Во-вторых, желательно отказаться от смс-информирования — благо, у любого уважающего себя банка есть удобное приложение для смартфона, где можно оперативно отслеживать баланс по кредитке и свои текущие расходы.

В-третьих, стоит подобрать карту с минимальной платой за обслуживание.

В-четвертых, желательно, чтобы за покупки по карте начислялся настоящий кэшбек. Различные бонусные программы — это, безусловно, здорово, но ничего лучше возврата части расходов настоящими деньгами нет.

Выбирать кредитку нужно только по совокупности ее преимуществ.

Дело в том, что многие банки хитрят с условиями обслуживания кредитных карт.

Например, вы видите, что льготный беспроцентный период составляет не 55 дней, как у большинства, а сразу 730 дней.

Два года не нужно платить проценты — как здорово! Однако выясняется, что стоимость годового обслуживания такой карты огромная, а штрафы за несвоевременное внесение средств и вовсе космические.

Или другой вариант — годовое обслуживание карты не стоит вам ничего, зато процентная ставка заоблачная — под 40-50 процентов годовых.

Лучше всего найти золотую середину и вообще не иметь дел с банками, которые держат потенциальных клиентов за дураков.

pixabay.com

Что такое льготный период и как его использовать в свою пользу

Льготным периодом, как мы уже отметили выше, называется тот период времени, в течение которого на ваши расходы по кредитке не начисляются проценты.

Стандартный льготный период — 55 дней. Но это не значит, что у вас есть около двух месяцев на гашение каждого конкретного долга. Работает это немного сложнее.

Прежде всего, нужно разобраться с вашей расчетной датой в банке — это то число каждого месяца (например, 10-е), когда банк подводит финансовые итоги месяца по вашей кредитке (в нашем примере — от 10 числа прошлого месяца).

Льготный период отсчитывается не от даты ваших расходов, а от расчетной даты.

Например, если расчетная дата — 10 число, и вы потратили средства с кредитки в этот день, то у вас есть 55 дней на то, чтобы вернуть потраченную сумму без уплаты процентов. Если вы израсходовали деньги 20 числа — останется только 45 дней.

https://www.youtube.com/watch?v=IkImNNiJlJQ

А вот если вы что-то купили на кредитку 9 числа, то от 55 дней льготного периода, который начался 10 числа прошлого месяца, осталось меньше половины — около 25-26 дней.

Хорошие банки позволяют клиентам не ломать голову над этими схемами, а понятно разъясняют в личном кабинете на сайте или в приложении на смартфоне, до какого числа длится льготный период по вашему долгу.

pxhere.com

Как заработать на кредитке с льготным периодом

Наконец мы подходим к самому интересному. Зная все нюансы использования кредитных карт и особенности расчета льготного периода, мы можем воспользоваться кредиткой как средством заработка.

Схема заработка достаточно проста и, при грамотном ее использовании, очень эффективна.

Суть заключается в следующем:

- Вы выбираете кредитную карту с минимальной стоимостью годового обслуживания и льготным периодом хотя бы в 50-55 дней, а также отказываетесь от смс-оповещений.

- Вы открываете в этом же или другом банке вклад с возможность пополнения и частичного снятия без потери в процентах. Другой вариант — дебетовая карта с начислением процентов на остаток средств.

- Получив очередную зарплату, вы оставляете наличными 3-5 тысяч рублей (чтобы не снимать деньги с кредитки и не платить процент за снятие), а остальную сумму кладете на вклад или дебетовую карту с начислением процентов на остаток.

- В течение месяца вы пользуетесь беспроцентным льготным периодом по кредитке, оплачивая покупки везде, где это возможно, картой.

- Получив следующую зарплату, вы закрываете задолженность по карте, оставляете наличные на расходы, которые невозможны по карте, а если что-то остается — кладете на ваш вклад.

Таким образом, в течение месяца вы живете на деньги банка, а затем гасите задолженность, не оплачивая никакие проценты. Единственные расходы, которые будут связаны с кредиткой — это стоимость ее годового обслуживания.

В то же самое время у вас имеется вклад, на который начисляются проценты. Да, по сегодняшним временам это максимум 7-10 процентов, но и такая капитализация — совсем неплохо.

Как много можно таким образом заработать? Естественно, многое зависит от суммы вашего заработка.

Если ваша зарплата — 25 тысяч рублей, и на вкладе постоянно лежит именно такая сумма, то при ставке по вкладу в 7% за год вы заработаете всего 1750 рублей (чуть-чуть больше, если проценты начисляются ежемесячно, а затем также капитализируются). Это как минимум покроет расходы на годовое обслуживание кредитки и у вас даже останется немного сверх этого.

Если вы получаете другие деньги — скажем, 80 тысяч рублей в месяц, тратя при этом 40-50 тысяч, а остальное внося на вклад, схема с заработком при помощи кредитной карты принесет вам совсем другие суммы — несколько десятков тысяч дополнительных рублей за год.

Не забудем про кэшбек — наши расчеты его не учитывают. При этом даже с кэшбеком в 1% при расходах с кредитной карты в 20 тысяч рублей в месяц вы получите обратно 200 рублей ежемесячно или 2400 рублей за год. А это делает использование кредитки как способа заработка еще более интересным и выгодным!

Видео:Как я зарабатываю 100 тысяч в год на банковских картах без вложенийСкачать

Кредитная карусель, схема заработка на кредитных картах

В отрасли кредитования банковская карусель позволяет использовать карты для погашения открытых займов. Эксперты в целях обозначения операции используют термин «кредитно-грейсовое кольцо».

Прежде чем приступить к подобному методу кредитования, следует изучить все нюансы использования банковской карты.

Для этого придется выполнить всесторонний правовой анализ договора, уделив внимание финансовым вопросам.

Требования к кредитной карте для организации банковской карусели:

- оптимальный кредитный лимит с возможностью увеличения;

- начисление процентов по факту использования денежных средств;

- максимально возможный льготный период (обычно не более 180 дней);

- программа лояльности для активных пользователей карты;

- управление счетом при помощи мобильного и интернет-банкинга;

- минимальные комиссии за снятие и перевод валюты.

Предел кредитного лимита и беспроцентного грейс-периода определяется банком с учетом процедуры кредитного скоринга, в процессе которого сотрудник учреждения изучает информацию о потенциальном заемщике. Чтобы повысить шансы на получение карты, следует заполнить заявку на сайте выбранного для сотрудничества банка, указав актуальные данные.

https://www.youtube.com/watch?v=aYUAX9OrNcU

Показатель отказов, связанный с эмиссией карт, предельно низкий, но банк может сильно ограничить лимит средства для клиента с плохим состоянием кредитной истории.

Схема погашения займов в рамках банковской карусели состоит со следующих этапов:

Получение не менее двух кредитных карт.

Снятие или перевод денег с первой карты.

Использование полученных средств на протяжении льготного периода.

Погашение задолженности путем перевода денег со второй карты.

Повторение третьего и четвертого этапа.

Важно! Чтобы снизить затраты, связанные с переводом валюты с одной карты на другую, кредитки следует оформить в одном банке. Договор рекомендуется составить на близких членов семьи, поскольку эмитент может ограничить кредитный лимит для одного клиента.

Кредитно-грейсовое кольцо для погашения задолженности с целью минимизации расходов по уплате процентов может длиться бесконечно. Заемщику нужно своевременно вносить платежи до наступления форс-мажора или полного погашения займов.

Платить за кредиты придется в любом случае, но льготный период даст возможность пользоваться денежными средствами бесплатно на протяжении ограниченного срока, внося лишь минимальный платеж, составляющий не более 10% от снятой суммы.

Во время банковской карусели запрещается:

- оформлять новые кредиты;

- пропускать обязательные платежи;

- опустошать одновременно обе карты;

- превышать доступный кредитный лимит.

Полезная информация! Банки закрывают глаза на кредитно-грейсовое кольцо, ведь постоянное использование карт клиентами приносит эмитентам стабильную прибыль.

Безусловно, использовать кредитки для подобных целей настоятельно не рекомендуется из-за риска усугубления финансового положения должника, однако для многих заемщиков этот комплекс мер позволяет временно снизить платежную нагрузку с одновременной защитой от штрафных санкций.

2.

Заработок при помощи банковской карусели

Метод кредитно-грейсового кольца используется не только в целях минимизации расходов по уплате процентов. Этим способом можно воспользоваться для извлечения прибыли. Ставка делается на кредитные лимиты, но дополнительно клиенту следует оформить дебетовую карту с начислением процентов на остаток личных средств.

Схема заработка на кредитах:

Оформление не менее двух кредитных карт.

Получение одной дебетовой карты.

Использование первой кредитки для любых платежей на протяжении льготного периода.

Применение второй кредитки для погашения образовавшегося долга.

Аккумуляция личных сбережений на дебетовой карте во время использования займов.

Внесение личных средств для погашения кредитных карт и прекращения банковской карусели.

В идеале все карты нужно оформить через один банк. Однако для клиентов с плохой кредитной историей этот вариант, скорее всего, будет недоступен.

К тому же кредитор может предъявить сопутствующие требования, в частности предоставление документов, подтверждающих наличие стабильно высокого дохода и стажа работы не менее полугода.

Некоторые учреждения предоставляют кредитки с ограниченным лимитом в качестве бесплатного банковского продукта во время оформления карт для выплат. Чем больше ежемесячный доход по обслуживаемой карте, тем выше шансы на улучшение условий по выданным кредиткам.

Обратите внимание! Дебетовая карта должна иметь опцию начисления процентов на остаток. Сейчас средняя ставка составляет не более 10%, но лояльные клиенты могут получить дополнительные выгоды, среди которых следует отметить начисление бонусов, участие в акциях и предоставление скидок от партнеров.

Условия заработка при помощи банковской карусели:

Использование карт с бесплатным годовым обслуживанием и предельно низкими комиссиями.

Ограничение расходов, которые не должны превышать уровень стабильного дохода.

Погашение кредиток без просроченных платежей и нарушения параметров льготного периода.

Участие в программах лояльности для получения дополнительных бонусов и специальных предложений.

Выполнение требований банка в целях поддержания уровня процентных ставок на остаток.

Процентные ставки по популярным кредитным картам не важны, поэтому заемщику необходимо учитывать льготный период, на протяжении которого отсутствуют какие-либо начисления.

Карты с отсрочкой платежа позволяют в течение около 50 дней бесплатно пользоваться доступным лимитом.

Идеальным вариантом будет также выпуск платежного инструмента с выгодным кэшбэком от 10%, бонусами за активное использование карты и начислением не менее 5% на остаток средств.

Рекомендуем! В предыдущей статье мы рассказывали о способах обмана заемщиков нелегальными и черными кредиторами, как не стать их жертвой и обезопасить себя от получения займа на крайне невыгодных условиях.

3.

Преимущества кредитно-грейсового кольца

Метод кредитно-грейсового кольца не позволит получить крупный пассивный доход, но сэкономить приличную сумму получится без особых проблем, особенно если оформлены кредитки с низкими комиссионными отчислениями и дебетовые карты для лояльных клиентов с повышенным уровнем дивидендов, начисленных на остаток средств.

Использование кредитной карусели позволит:

Создать оптимальные условия для формирования сбережений.

Получить доступ к бонусам и системам кэшбэка.

Пользоваться кредитами на протяжении длительного срока без выплаты процентов.

Искусственно повысить размер кредитного лимита путем оформления нескольких карт.

Сама суть методики заработка при помощи банковской карусели заключается в сохранении всех сбережений на дебетовой карте с последующим начислением гарантированных процентов.

Накопление денежных средства сопровождается активным использованием кредитных карт для погашения текущих расходов или приобретения участвующих в акциях товаров.

Банковская карусель может повторяться бесконечное количество раз.

Внимание! Используя кредитную карусель, заемщик не нарушает закон.

Методика также не запрещена условиями банковских сделок, поскольку заемщик волен пользоваться кредитными картами для погашения любых расходов.

Более того, некоторые эмитенты предлагают кредитные карты и целевые займы, разработанные специально для участия в банковской карусели. Речь идет о кредитках с увеличенным льготным периодом.

4.

Недостатки кредитно-грейсового кольца

Главным недостатком банковской карусели является риск переплаты за счет внесения комиссионных платежей.

При каждом снятии денежных средств или переводе валюты по безналичному расчету держатель платежного инструмента обязан внести комиссию, размер которой может достигать 5% от суммы.

Метод кредитно-грейсового кольца подходит только для граждан, которые умеют удачно распоряжаться полученными взаймы денежными средствами.

На результаты использования кредитно-грейсового кольца влияют следующие факторы:

Действующая тарифная политика эмитента карт без резкого изменения ставок.

Доступ к схеме моментальных переводов валюты с минимальными издержками.

Наличие резервной схемы для погашения долга (формирование подушки финансовой безопасности).

Риск блокировки карт по причине подозрительных транзакций для мониторинга на предмет махинаций.

Непредвиденные и экстренные ситуации, от которых зависит график внесения платежей.

Чтобы снизить расходы во время использования кредиток, следует совершать покупки в компаниях, которые входят в партнерскую сеть банка.

Средний уровень кэшбэка по действующим предложениям от крупных эмитентов карт составляет не менее 15%.

К тому же удастся сэкономить на комиссиях, ведь безналичная оплата товаров и всевозможных услуг не облагается дополнительными платежами в отличие от снятия валюты.

Полезная информация! Особое внимание рекомендуется уделить льготному (grace) периоду, представляющему собой некий промежуток времени, на протяжении которого эмитент карты не начисляет проценты. Собственно, с самой услугой все предельно ясно, но проблемы часто возникают в процессе отсчета срока между использованием кредитки и окончанием льгот.

Схемы для расчета льготного периода:

- от первого числа месяца;

- от даты выполнения первой операции;

- от даты заключение договора;

- от указанной в договоре даты.

Совет! Чтобы избежать проблем с погашением кредитных карт на этапе использования банковской карусели, нужно внимательно изучить заключенный договор.

Максимальная продолжительность полученного льготного периода также играет решающую роль в процессе эксплуатации кредитно-грейсового кольца для получения дополнительного заработка и заимствования денежных средств.

Обычно речь заходит о сроке в 55 дней, но период может сокращаться до одного месяца.

5.

Как избавиться от банковской и кредитной карусели

Приостановить кредитную карусель можно в любой момент, погасив долги по обеим оформленным кредитным картам. Принудить клиента к отказу от использования выгодного кредитно-грейсового кольца может обслуживающий банк. Для этого достаточно арестовать расчетный счет или заблокировать карту по подозрению в мошенничестве.

Способы избавления от кредитной карусели:

Добровольное погашение кредитных карт.

Принудительное погашение задолженностей.

Консолидация (объединение) действующих долгов.

Реструктуризация открытых кредитов.

Карты с бесплатным обслуживанием на протяжении года не стоит закрывать после внесения денежных средств в счет полного погашения долга. Метод кредитной карусели при необходимости можно использовать повторно.

Проценты начисляются за фактическое использование денежных средств, поэтому в период отказа от активного применения карт заемщик не платит деньги. Исключением являются только карты с платным обслуживанием.

Заключение

Таким образом, метод погашения займов, основанный на использовании кредитно-грейсового кольца, подходит только клиентам финансовых учреждений, которые ответственно подходят к погашению кредитов.

Даже самые незначительные ошибки, связанные с внесением обязательных платежей, могут привести к штрафным санкциям.

Процентные ставки по востребованным кредитным картам ощутимо завышены, поэтому рассмотренные схемы заработка и погашения займов подходят исключительно для пользователей карт с продолжительным льготным периодом.

Хотите быть в курсе событий? Подписывайтесь на наш телеграм-канал – @info_finance_news и группу ВКонтакте. Узнавайте главные новости.

🎬 Видео

Пассивный доход на кредитной карте! Как я зарабатываю ежемесячно на кредитках? Тинькофф ПлатинумСкачать

Как заработать с помощью кредитной карты Тинькофф ПлатинумСкачать

Обналичиваем кредитку, как заработать на кредитной карте!Скачать

🔥Как зарабатывать и экономить с Тинькофф Платинум / Лучшая кредитная карта #тинькоффплатинумСкачать

🔴 Пассивный доход на кредитной карте Альфа Банка! Как зарабатываю ежемесячно на кредитках? ПлатинумСкачать

Как я зарабатываю на кредитке Тинькофф Платинум?Скачать

Заработок с кредитных карт. Инвестиции с кредитки - продолжение эксперимента.Скачать

КАК ЗАРАБОТАТЬ до 22000р с Кредитной картой Альфа Банка / КАРТОЧНАЯ КАРУСЕЛЬ Альфа кредитки!Скачать

Пассивный доход на кредитной карте! Как я зарабатываю ежемесячно на кредитках? Тинькофф ПлатинумСкачать

Кредитная карта: путь к долговой яме или отличный инструмент? Как правильно использовать кредитки?Скачать

КАК ЗАРАБОТАТЬ НА КРЕДИТНОЙ КАРТЕ - актуальные схемы, пассивный доходСкачать

Хитрый способ для Кредитной карты: Бесконечный льготный периодСкачать

Пассивный доход на кредитной карте! Как я зарабатываю ежемесячно на кредитках? Тинькофф ПлатинумСкачать

Пассивный доход 5000 руб на кредитной карте Тинькофф ПлатинумСкачать

Тинькофф Платинум — как правильно пользоваться и зарабатывать на кредитной карте 🙌🏻Скачать

Пассивный доход на кредитной карте! Как я зарабатываю ежемесячно на кредитках? Тинькофф ПлатинумСкачать

КАК ЗАРАБОТАТЬ 25000р с Кредитной картой Тинькофф / Карточная карусель или Заработок без вложенийСкачать