• Ипотечные кредиты • СберБанк

изменить банк Указанные условия и ставки действуют для головного офиса банка либо центрального представительства банка в регионе. Информацию о конкретных подразделениях банка, в которых реализована возможность предоставления данного продукта, можно получить в офисах банка или по телефонам его справочной службы.

СберБанк является крупнейшим банком в стране. Многие клиенты доверяют этому учреждению свои средства, а также берут различные ссуды на покупку недвижимости. Ипотека в СберБанке позволит быстро приобрести квартиру, частный дом, офисное помещение или дачу.

Благодаря сайту можно узнать различную информацию о кредитовании, связаться с менеджерами и даже подать заявку онлайн.

Финорганизация предлагает большой выбор ипотечных программ:

- «С господдержкой». Семьи, в которых есть маленькие дети (второй рожден после 2018 года) могут воспользоваться льготными условиями при поддержке государства. Ставка в этом случае будет от 5%, лимит суммы составляет от 300 тысяч до 12 млн рублей. Максимальный срок — 30 лет. Учреждение сотрудничает с гражданами РФ старше 21 года.

- «В новостройке от застройщика». Приобрести жилье в кредит можно у аккредитованного застройщика. Учреждение предоставляет их список. Возраст получателя может составлять от 21 года до 75 лет (на момент окончания выплат). Процент от 7,6%. Срок кредитования — до 12 лет.

- «Рефинансирование». Если условия ссуды стали непосильными, можно воспользоваться услугой рефинансирования. В этом случае организация предлагает ставку от 10,1%. Максимальный период кредитования — 30 лет. Лимит суммы составляет от 300 тысяч до 7 млн рублей.

- «Готовое жилье». Приобрести готовую квартиру на первичном или вторичном рынке можно на выгодных условиях: ставка от 10,3%, срок — до 30 лет. Первоначальный взнос должен составлять не менее 20% от стоимости недвижимости.

- «Строительство жилого дома». На строительство финорганизациция выделяет суммы от 300 тысяч рублей, однако для оформления требуется больший пакет документов. Ставка — от 10,8%. Возраст заемщика должен составлять 21-75 лет. Период кредитования — от года до 30 лет.

Это не весь перечень программ, предоставляемых финучреждением. Также банк предлагает взять ссуду на покупку гаража, загородного дома, нецелевые кредиты под залог имеющейся недвижимости.

- Условия выдачи ипотечного кредита в СберБанке

- Документы

- Преимущества ипотечного кредитования в СберБанке

- Общие условия кредитования по ипотеке в Сбербанке

- Порядок оформления ипотечного кредита

- Права и обязанности контрагентов

- Специальные условия

- Общие условия кредитования в Сбербанке

- Как получить кредитный займ в банке

- Условия при оформлении займа на готовое жильё

- Требования при взятии кредита в перспективе постройки жилья

- Выдача ипотеки при постройке частного владения

- Предоставление кредитного займа для военнослужащих клиентов

- Необходимый перечень документов

- Причины отказа в предоставлении кредита

- Поручительство при оформлении кредитного договора

- Как оформить предварительный договор

- Непосредственное заключение договора

- Общая информация и образец договора ипотечного кредитования в Сбербанке

- Суть договора ипотеки

- Общие условия по ипотеке

- Особое внимание

- Формы оплаты ипотеки

- Что необходимо для оформления ипотеки?

- Процесс оформления договора

- Как избежать трудностей?

- Общие требования и условия для кредитования в Сбербанке для физлиц

- Виды программ Сбербанка с общими условиями кредитования

- Кто по условиям кредитования может стать заемщиком Сбербанка?

- Условия оформления различных займов в Сбербанке

- На приобретение готового жилья

- Перспектива возведения жилья

- На постройку частного владения

- Для военнослужащих

- 🔥 Видео

Условия выдачи ипотечного кредита в СберБанке

Ипотека в СберБанке выдается при наличии всех необходимых документов и соответствии клиента возрасту и прочим требованиям (гражданство, регистрация, доход и т.д.). Ставка зависит от конкретной программы, страхования, первого взноса и прочих факторов. Самый высокий процент у нецелевого кредита под залог имущества (от 12,4%).

Обязательно учитывается официальный стаж работы потребителя. Он должен составлять не менее полугода на последнем месте и не менее года в общем (за последние 6 лет).

Недвижимость является залоговым имуществом и требует оценки. Оценочная компания осматривает жилье и составляет заключение, на основании которого банк дает одобрение и определяет размер ссуды.

Покупаемая квартира (или другое помещение) будут находиться после покупки в обременении банка, то есть продать ее или обменять без согласия кредитора невозможно. Страхование недвижимости обязательно.

Учитывается возраст обратившегося. Банк сотрудничает с людьми старше 21 года и моложе 75 лет (на момент последней выплаты). Срок кредитования при этом может достигать 30 лет.

Первый взнос должен составлять не менее 10-20% от стоимости недвижимости. Допускается использование маткапитала как в качестве взноса, так и для погашения уже имеющегося долга.

https://www.youtube.com/watch?v=Ixnwdldqq-k

Организация является участником государственных программ, поэтому можно получить средства на более выгодных условиях при наличии сертификата участника.

Чтобы оформить ипотеку на приобретение жилья в СберБанке, необходимо выбрать программу, учитывая параметры и особенности.

Документы

СберБанк проверяет потенциальных клиентов тщательно, чтобы снизить риск неуплаты. Обязательно проверяется официальность трудоустройства и дохода, оценивается кредитная история. Как правило, для оформления ипотеки на покупку жилья в СберБанке требуется 3 документа:

- Паспорт и копия страницы с регистрацией;

- Справка о доходах (2-НДФЛ с места работы);

- Дополнительно: СНИЛС, водительские права и т.д.

Также дополнительно при некоторых ипотечных программах учреждение требует свидетельство о браке или о рождении ребенка. На проверку документов уходит в среднем 5 дней.

После подписания договора необходимо предоставить договор купли-продажи и прочие документы на залоговое имущество.

Преимущества ипотечного кредитования в СберБанке

Организация является одной из ведущих на финансовом рынке. Взять ипотеку на покупку квартиры в СберБанке может каждый гражданин, который соответствует требованиям учреждения. Данная услуга имеет свои преимущества и недостатки.

Плюсы

Ипотека в СберБанке имеет следующие плюсы:

- Развитая сеть филиалов, большое количество отделений и банкоматов в городах;

- Большой выбор программ с различными условиями;

- Отсутствие комиссии за оформление;

- Лояльные требования к возрасту клиентов;

- Возможность получить ипотечный кредит даже пенсионерам и индивидуальным предпринимателям;

- Удобный и понятный интернет-банк;

- При оформлении учитывается не только зарплата, но и другой доход, который можно подтвердить документально.

При оформлении кредита стоит оценить все положительные и отрицательные стороны, просчитать переплаты и ежемесячный платеж с помощью онлайн-калькулятора.

Минусы

Есть ряд отрицательных моментов при оформлении ссуды в организации:

- Банк тщательно проверяет каждого соискателя;

- Часто финучреждение требует дополнительные справки и бумаги;

- Заявка может рассматриваться до 8 рабочих дней.

Для учреждения очень важна кредитная история. Если она негативная, организация скорее всего отклонит заявку.

При уровне современных цен на жилье позволить купить себе квартиру или дом может далеко не каждый. Для граждан со средним уровнем дохода накопление необходимой суммы может растянуться на 10–15 лет. Многие не готовы ждать так долго, и оптимальным решением в этом случае будет оформление ссуды.

Рассчитав с помощью специального калькулятора СберБанк онлайн ипотека основные условия: годовой процент, сумму ежемесячного платежа, переплату по кредиту за весь срок, потенциальный заемщик может подобрать кредитную программу и ставку исходя из своих финансовых возможностей.

При выборе программы следует также обратить внимание на минимальный первоначальный взнос, требуемый банком. В качестве первоначального взноса банки могут принимать сумму материнского капитала.

Также популярны сейчас онлайн-заявки, которые можно подать на сайте ипотека от СберБанка 2020 или иных информационных ресурсах. С их помощью заемщик может получить предварительное решение по кредиту, не выходя из дома.

Заемщику следует учитывать, что взять долгосрочный кредит можно, если размер ежемесячного платежа по ссуде не превышает, 50–60% от среднемесячного дохода заемщика. За редким исключением банки допускают соотношение платежа и дохода на уровне 70–80%.

Задать вопросЧитать ответы

Видео:Беру кредит у коллектора и списываю долг бесплатно. Банкротство физических лицСкачать

Общие условия кредитования по ипотеке в Сбербанке

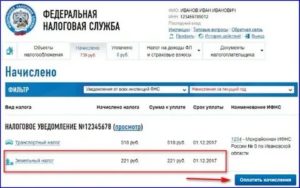

Перед оформлением ипотечной ссуды соискатель должен ознакомиться с общими условиями кредитования по ипотеке в Сбербанке. Их можно найти на корпоративном сайте банка в виде электронного документа. В общих условиях кредитования описан порядок предоставления денежных средств и расторжения ипотечного соглашения.

Порядок оформления ипотечного кредита

Кредит на покупку квартиры или дома может быть перечислен частями или единым траншем. Датой предоставления ссуды считается день зачисления денег на счёт заёмщика. Частичный перевод денег возможен в следующих ситуациях:

- Индивидуальное жилищное строительство, осуществляемое с привлечением сотрудников строительной фирмы. Объём переведённых кредитных средств не должен быть больше суммы, указанной в смете;

- Возведение жилого дома своими силами (без подписания договора со строительной компанией);

- Покупка земли с целью жилищного строительства.

Граждане должны гасить долг по аннуитетной схеме (равными долями) в соответствии с утверждённым графиком. Расчёт взноса производится по специальной формуле с точностью до 2-х знаков после запятой.

Проценты по займу начисляются на остаток задолженности. Контрагенты, несвоевременно перечислившие аннуитетный платёж, обязаны выплатить неустойку банку.

Её объём определяется нормами кредитного соглашения.

https://www.youtube.com/watch?v=YM1_xuv8cyk

Для зачисления ипотечных взносов банк открывает клиенту отдельный счёт. Когда наступает дата очередной выплаты, деньги с ипотечного счёта списываются в автоматическом режиме. Если денег недостаточно, то клиент может списать средства с дебетовой карты или банковского депозита.

Погашение задолженности перед банком осуществляется в следующем порядке:

- Возмещение судебных расходов, связанных с взысканием долга;

- Перечисление процентов, начисленных в соответствии с условиями договора;

- Оплата тела ссуды;

- Погашение неустойки и иных штрафных выплат.

В банке предусмотрена возможность полного или поэтапного досрочного возврата жилищной ссуды. Если человек решил погасить ипотеку досрочно, то ему следует написать заявление и принести его менеджеру банка. В бумаге должны быть указаны: дата погашения, номер счёта и размер платежа.

Досрочное погашение должно происходить в рабочие дни. Если после внепланового погашения сумма долга по кредиту не превышает ста рублей, то число оставшихся платёжных периодов сокращается до одного. Кредитное соглашение может быть расторгнуто по общему соглашению сторон. Любые изменения, внесённые в документы, фиксируются в письменном виде.

Права и обязанности контрагентов

Кредитор в лице Сбербанка России обязуется:

- Перечислить заёмщику деньги, предназначенные для покупки жилой недвижимости;

- Оповещать клиента о размере просроченной задолженности;

- По запросу созаёмщиков раскрывать сведения о просроченных платежах титульного заёмщика.

Кредитор вправе снизить переплату по ипотечному кредиту в связи с уменьшением значения ключевой ставки, которую устанавливает ЦБ РФ.

Сотрудники кредитной организации обязаны оповестить контрагента об изменении общих условий договора, а также составить новый график платежей.

Банк имеет право потребовать досрочного возврата ссуды при неоднократном нарушении сроков внесения аннуитетного взноса.

Если заёмщик уклоняется от выплаты кредиторской задолженности, то банк может передать личные данные клиента и право требования долга коллекторской компании. Продажа активов осуществляется на основании договора цессии. Если гражданин написал заявление о реструктуризации долга, то график платежей будет изменён в соответствии с материальными возможностями клиента.

Банк может временно уменьшить общий размер аннуитетного платежа и приостановить начисление неустойки. Человек должен понимать, что «кредитные каникулы» не освобождают его от необходимости гасить ипотеку. Отсрочка платежа в конечном итоге увеличит стоимость кредита. Общая переплата вырастет за счёт штрафов и увеличения срока страхового договора.

Заёмщик обязуется:

- Возвратить жилищную ссуду и начисленные проценты в установленные сроки;

- В случае утери или значительного повреждения залоговой квартиры предоставить в качестве обеспечения по кредиту равноценный объект;

- Уведомить банк о начале процедуры банкротства физического лица в течение 1 дня (данное юридическое действие осуществляется при ухудшении финансового положения гражданина);

- Не уступать обязанности по договору третьим лицам без одобрения банка.

В соответствии с 218-ФЗ банк обязан передавать данные о платёжной дисциплине контрагента в БКИ (бюро кредитных историй). Любые разногласия, связанные с исполнением финансовых обязательств, предпочтительно решать с помощью переговоров. Если переговорный процесс зашёл в тупик, то стороны могут обратиться в суд.

Специальные условия

В банке существуют специальные программы, которые предполагают использование государственных льгот и материнского капитала. Особые правила оформления кредита действуют для отдельных категорий граждан, попавших в трудную жизненную ситуацию.

Речь идёт о людях, которые оформили ипотеку в иностранной валюте до 2014 года. Стремительный рост курса доллара привёл к пропорциональному увеличению ипотечного долга, размер которого стал причиной системных неплатежей.

Заёмщики начали устраивать пикеты, голодовки и демонстрации. В некоторых случаях дело доходило до штурма банковских отделений. Валютный кризис стал источником постоянной социальной напряжённости.

Правительству пришлось направить несколько миллиардов рублей на субсидирование долговых обязательств.

https://www.youtube.com/watch?v=X5adXAmsPZg

Данная мера помогла предотвратить изъятие залоговых квартир, которые были для многих заёмщиков единственным жильём. Бюджетные льготы стали доступны не только для валютных заёмщиков, но и для социально незащищённых категорий граждан (инвалиды, ветераны боевых действий, пенсионеры и др.).

Решить квартирный вопрос можно не только с помощью целевых ипотечных программ. Альтернативой жилищной ссуде может быть нецелевой кредит, выдаваемый под залог недвижимого имущества.

Этот кредитный продукт имеет следующие особенности:

- Предельная сумма займа составляет 10 млн рублей (не более 60% от рыночной цены залогового объекта);

- Длительный срок кредитного договора (до двадцати лет);

- Процент по займу — 12% годовых;

- Кредит не предоставляется предпринимателям, руководителям компаний, собственникам бизнеса и фермерам.

Нецелевая ссуда предоставляется только гражданам Российской Федерации. Деньги выдаются клиентам, которые имеют стаж на последнем месте работы не менее шести месяцев. В число созаёмщиков включается супруг заёмщика (при его наличии).

Ежемесячно аннуитетными платежами в соответствии с графиком платежей. Какую комиссию я должен заплатить Банку за предоставление кредита? Комиссия за выдачу кредита отсутствует. Можно ли оформить квартиру, купленную в кредит, в общую собственность? Да, приобретенная квартира может быть оформлена в общую собственность:

- созаемщиков;

- заемщика и членов его семьи (детей и родителей);

- созаемщика и его супруги, а также членов его(их) семьи (детей и родителей супругов).

Будет ли квартира, приобретенная по ипотеке, находиться в залоге у Банка? Да, приобретаемый объект недвижимости находится в залоге у Банка до момента полного погашения кредита (в случае если условия предоставления кредита предусматривают оформление кредитуемого объекта недвижимости в залог). В рамках программ «Приобретение готового жилья», «Приобретение строящегося жилья» возможно оформление в качестве обеспечения по кредиту как залога приобретаемой квартиры, так и залога уже имеющейся квартиры. Может ли Банк предоставить кредит без учета платежеспособности? Нет, максимальная сумма кредита может быть определена только исходя из платежеспособности заемщика/созаемщиков. При этом в качестве созаемщиков по кредиту могут выступать физические лица в количестве не более трех человек. Какую максимальную сумму кредита может выдать Банк? Сумма кредита определяется на основании вашей платежеспособности и зависит от предоставленного обеспечения, при этом она не может превышать установленных Банком максимальных значений в соответствии с условиями выбранного Вами кредита. Есть ли возможность как-то снизить процентную ставку? Да, возможность понижения процентной ставки предусмотрена для кредита, в соответствии с условиями которого предусмотрена ипотека кредитуемого объекта недвижимости, после надлежащего оформления которой, а также страхования кредитуемого объекта недвижимости в пользу Банка, ставка может быть снижена. Подробную таблицу процентных ставок вы можете посмотреть на сайте Банка. От чего зависит процентная ставка по кредиту? Ставка зависит от вида и срока кредита, размера первоначального взноса, а также от категории, к которой относится клиент Банка. Где я могу получить жилищный кредит? Получить кредит можно в филиале Банка по месту регистрации заемщика или одного из созаемщиков, по месту нахождения кредитуемого Объекта недвижимости. А если вы работаете на предприятии, аккредитованном или обслуживаемом Банком в рамках «Зарплатного проекта», получить кредит вы можете также по месту нахождения компании-работодателя. Какую недвижимость можно приобрести на деньги, полученные по жилищному кредиту? На кредит Банка вы можете приобрести расположенные на территории Российской Федерации и не обремененные правами третьих лиц квартиру, жилой дом или иное жилое помещение на вторичном рынке недвижимости, а также на первичном рынке недвижимости (новостройка).

Видео:Ипотека и ипотечный кредит: что это такое + условия ипотеки и программы ипотечного кредитованияСкачать

Общие условия кредитования в Сбербанке

Общие условия кредитования Сбербанка по ипотеке являются важным вопросом, который интересует многих граждан. Данное учреждение предоставляет выгодные государственные программы с низкими процентными ставками для приобретения собственной недвижимости. Для более подробного рассмотрения необходимо изучить всевозможные нюансы при оформлении.

Как получить кредитный займ в банке

Подписание кредитного договора по ипотеке в Сбербанке требует выполнения общих условий для оформления займа:

- наличие российского гражданства и прописка по указанному месту проживания;

- возрастное ограничение от 21 до 75 лет (состоящие в воинской службе до 45 лет);

- предоставление документов, свидетельствующих о постоянном доходе, наличии личного имущества, которое можно предложить в качестве залога;

- указание дополнительного дохода (ценное имущество, акции компании, аренда сдаваемой недвижимости);

- общая длительность выплаты кредита до 30 лет (для военных 20, лет);

- обязательное внесение первоначальной суммы(в зависимости от вида программы сумма составляет 10–15 %);

- возможное оформление кредита без предоставления документов о доходах, но при этом сумма первоначального взноса должна составлять не менее 50%;

- выдача займа от 300 тысяч рублей;

- самый большой размер займа не должен превышать 80% от оценочной стоимости объекта взятого в кредит;

- ведение программ по кредитам осуществляется в рублях.

Важно! Для подтверждения всех вышеописанных требований заинтересованной стороне необходимо представить все необходимые документы.

Для того чтобы получить ипотеку в Сбербанке, нужно соответствовать определенным требованиям

Условия при оформлении займа на готовое жильё

Типовой договор ипотеки при покупке жилья заключается по общему алгоритму, но имеет свои особенности:

- выдачу кредита осуществляют на представленном рынке жилья;

- самая маленькая сумма выдаваемой ссуды не менее 300 тысяч рублей;

- размер кредита не должен быть выше реальной стоимости объекта в 80%;

- внесение первоначальной суммы в размере не менее 20 %;

- выдача кредитного займа возможно при предоставлении подтверждающих документов о доходах или же при внесении первоначального взноса не менее 50%;

- наличие специальных кредитных программ для молодых семей.

При получении займа необходимо обратиться к кредитному эксперту и представить все документы. Специалист изучит всю информацию и вынесет предварительное решение о возможности заключения кредитного договора.

Требования при взятии кредита в перспективе постройки жилья

Договор ипотеки Сбербанк также оформляет на строящееся жильё. Документ имеет некоторые отличия, которые связаны с изменениями, внесёнными в 2017 году:

- покупка недвижимости у партнёра, который является застройщиком жилья;

- акционные сроки не взаимосвязаны со сдачей построенного дома в эксплуатацию;

- оформление кредита по частям (первый договор составляется после заключения сделки застройщиком, а второй не позднее 2 лет с момента подписания первоначального документа);

- предъявление документов на недвижимость в сроки не позднее 3 месяцев;

- при заключении сделки оба супруга берут на себя обязанности по выплате кредита.

Важно! Молодая семья может участвовать в специальных акционных кредитных программах с внесением материнского капитала, как первоначального взноса на покупку недвижимости.

При этом Сбербанк выдвигает обязательное наличие следующих требований:

- предоставление сертификата о выдаче материнского капитала, справок из пенсионного фонда, подтверждающих точную сумму денежных средств, указанных в документе;

- документы, подтверждающие финансовую состоятельность заёмщика, который сможет погасить кредит в течение указанного периода времени.

Выдача ипотеки при постройке частного владения

Выдача кредитного займа при строительстве частного дома также имеет свои требования для оформления процедуры:

- внесение первого взноса в размере не менее 25%;

- максимальной размер выдаваемой суммы не более 75% реальной стоимости построенного жилья;

- предоставление обязательного залога под любую другую недвижимость;

- предъявление страховки имущества, которое находится в залоге.

Средняя процентная ставка в зависимости от программы кредитования составляет около 14% годовых. В некоторых случаях для клиента предоставляются акционные условия, которые оговариваются при личных переговорах.

https://www.youtube.com/watch?v=YqF_1bqNW0k

В Сбербанке можно оформить ипотеку под материнский капитал

Предоставление кредитного займа для военнослужащих клиентов

Для военнослужащих клиентов Сбербанка предоставляются определённые условия при оформлении ипотеки:

- максимальная выплата ипотеки не более 20 лет;

- сроки погашения кредита должны совпадать со временем служения в НИС;

- до полного погашения долга возраст заёмщика не должен превышать 45 лет;

- сумма ипотеки не должна превышать 80 % реальной стоимости кредитуемого жилья.

Военнослужащие имеют право на получение кредита даже при наличии временной прописки.

Процедура оформления требует предоставления необходимого пакета документов и тщательного изучения всех условий предлагаемым Сбербанком.

Необходимый перечень документов

При оформлении кредита в Сбербанке необходимо собрать определённый перечень требуемых документов:

- правильно составленное заявление;

- удостоверение личности (паспорт гражданина РФ);

- справка о доходах или наличии какого-либо ликвидного имущества;

- заполнение специальной анкеты;

- паспорта поручителей и людей, дающих залог.

Важно! Ипотечный договор Сбербанка к выплате в рублях можно оформить в любом отделении банка. При этом получение займа в иностранной валюте требует обращения только по месту зарегистрированного места жительства.

Выдача ипотеки подкрепляется подписанием договора о предоставлении кредита между заёмщиком и банком. Соответствующее решение принимают в зависимости от назначения ссуды:

- выдача ипотеки во время приобретения недвижимости подразумевает вынесение решения кредитными экспертами;

- выдача срочных ссуд рассматривается управляющей администрацией (начальник ОПЕРО);

- при выдаче кредита суммой более 3 миллионов рублей решение также выносится кредитными экспертами.

Сроки рассмотрения поданной заявки на получение кредита составляют от 15 до 30 дней в зависимости от наличия предоставленных документов и назначения выдаваемого кредита.

Использование ипотеки предусматривает оплату процентов и непосредственного тела кредита ежемесячно в установленные сроки на протяжении всего установленного периода. Если же в договор вносятся какие-либо изменения, то заинтересованная сторона должна быть уведомлена при составлении официального уведомления.

Если же ставка по кредиту понижается, то банк обладает правом внесения изменений в одностороннем порядке.

При выявлении неплатежеспособности или по другим причинам в предоставлении ипотеки может быть отказано

Причины отказа в предоставлении кредита

Заёмщик может получить отказ при подаче заявки на получение кредита в нижеприведённых случаях:

- наличие плохой кредитной истории у заёмщика;

- судимость или возбуждённое судопроизводство с риском получения уголовной ответственности;

- поручительство по невыплаченным кредитам;

- состояние на учёте у психолога или нарколога;

- установленный факт пребывания в вытрезвителе или полиции;

- служба в армии;

- частая смена работы;

- отсутствие стабильного ежемесячного дохода;

- плохие отзывы о заёмщике, как сотруднике с места работы;

- наличие сведений о постоянной задержке заработной платы с места работы заёмщика;

- намеренное предоставление ложных данных о доходах при оформлении ипотеки;

- доход заёмщика не соответствует сумме, которая начислена для оплаты ежемесячного взноса по кредиту;

- несоответствие заёмщика заявленным требованиям при рассмотрении заявки кредитным комитетом.

Поручительство при оформлении кредитного договора

Для выдачи кредита Сбербанку необходимо обеспечение гарантий от заёмщика о том, что взятая ссуда будет возвращена в полном объёме:

- предоставление залога на сумму кредита (частный дом, земельный участок, квартира в жилом доме);

- поручительство 2 человек, которые имеют российское гражданство и имеют стабильный доход;

- поручительство супруги или супруга, которые находятся в законном браке;

- получение залога имущества заёмщика (недвижимость, ценные бумаги, акции, раритетные вещи).

Важно! По отношению к поручителю Сбербанк также выдвигает аналогичные требования, так как в случае неуплаты ипотеки заёмщиком именно он обязуется выполнить условия кредитного договора.

Как оформить предварительный договор

Заключение такого договора по ипотеке необходимо для документального подтверждения о финансовых отношениях обеих сторон. В документе должна содержаться следующая информация:

- описание основной части договора (подробное указание основных характеристик приобретаемого объекта);

- описание важных условий договора при приобретении жилья, оплате кредита и возможности перехода займа при неуплате ипотеки;

- указание сроков выплаты и гарантий обеспечения кредита (назначение даты заключения основного договора);

- заключительные выводы о заключении документа, его юридической силе и дальнейшем предоставлении договора для заключения основной сделки.

Необходимость заключения договора предварительного соглашения основывается на достижении договорённости между двумя сторонами и заключении основного документа, являющегося гарантом выполнения прописанных условий.

https://www.youtube.com/watch?v=mQlLxOKKwb0

Предварительное соглашение купли продажи является гарантом выполнения своих обязательств сторонами

Непосредственное заключение договора

Перед тем как изучить образец кредитного договора Сбербанка следует обратить внимание на подготовку необходимых документов:

- предоставление всех правильно заполненных бумаг в соответствии с требованиями действующего законодательства РФ;

- обеспечение правдивости всех представленных бумаг (справка о доходах, документы от поручителей);

- все бумаги должны иметь актуальные сроки действия.

Во время составления договора необходимо учесть следующие нюансы:

- документы, подтверждающие право собственности (договор дарения, купли и продажи);

- указание фактической стоимости недвижимости;

- предоставление документа, который исключает факт прописки на указанной территории несовершеннолетних лиц.

Образец договора ипотечного кредитования требует внесения следующей информации:

- данные паспортов всех участников при заключении сделки;

- непосредственный предмет сделки;

- условия передачи денежных средств между обеими сторонами;

- перечень прав и обязанностей обеих сторон;

- время действие и кредитование заключённого договора.

Важно! При заключении договора следует внимательно изучить условия оплаты кредита и возможные последствия при невыполнении назначенных обязательств, так как после подписания достаточно тяжело внести изменения без согласия второй стороны.

Сбербанк предоставляет своим клиентам выгодные условия для погашения кредита без начисления многочисленных штрафов и пеней за неустойки. Лучше всего при составлении документа получить консультацию квалифицированного юриста, который подскажет наиболее выгодные условия по выплате ипотеки.

Условия для ипотечного кредитования являются важным аспектом при заключении договора, так как при их невыполнении банк откажет в удовлетворении поданной заявки. Перед непосредственным обращением лучше всего детально изучить всю информацию и соизмерить все плюсы и минусы предоставляемого пакета услуг.

Видео:До какого возраста дают ипотеку в Сбербанке. Обзор условий кредитованияСкачать

Общая информация и образец договора ипотечного кредитования в Сбербанке

Ипотека » Оформление » Договор ипотеки в Сбербанке

Перед тем как мы рассмотрим договор ипотеки сбербанк образец 2020 года, хотелось бы пояснить, из чего состоит договор ипотеки и как его оформить.

Потому как в этом понятии акцент приходится на слово «ипотека», то и вся сущность такого договора зависит от него.

Ипотека – особый вид кредитования, при котором залогом выполнения обязательств плательщика выступает недвижимость. При оформлении данного кредита составляется специальный документ, в котором указываются все условия его предоставления.

В случае нарушения условий кредитного договора плательщиком, Сбербанк имеет полное право расторгнуть его в одностороннем порядке и приступить к продаже залога, тем самым обеспечивая погашение задолженности по телу займа и процентам, набежавшим на него.

Пункты Приложения № 7 к «Общим условиям предоставления, обслуживания и погашения Жилищных кредитов», на которые необходимо обратить внимание.

Перед тем как заключить соглашение на ипотеку в Сбербанке следует обязательно ознакомиться с тонкостями предоставления кредитного займа.

В СБ есть 5 основных ипотечных программ:

| Сделка на вторичном рынке | 10.75 | 20 | До 30 лет |

| Кредит на покупку квартиры в новостройках | 10.9 | 15 | До 30 лет |

| Ипотечный кредит на индивидуальное строительство | 12.25 | 25 | До 30 лет |

| Кредитование для покупки загородной недвижимости | 11.75 | 25 | До 30 лет |

| Ипотека для военнослужащих | 11.25 | — | До 20 лет |

Процедура подготовки к сделке заключения кредита занимает по разным подсчетам до четырех месяцев.

За этот период заемщик определяется с ипотечной программой, согласно которой будет оформлен кредит и подбирает себе подходящий объект недвижимости.

Со стороны кредитора (в нашем случае Сбербанка) происходит оценка выбранного объекта – для этого собирается специальная комиссия.

По ее результатам банк выносит вердикт о возможности оформления ипотечного займа для субъекта.

https://www.youtube.com/watch?v=gM8IlUv4cmw

Пример действий для оформления ипотечного кредита в банке.

После согласования кредита кредитором оформляется договор купли-продажи квартиры или дома под ипотеку, оформленную в Сбербанке между физическими лицами или же физическим и юридическим лицом.

С договором купли-продажи от Сбербанка можно ознакомиться во вложении.

Суть договора ипотеки

Договор ипотечного кредитования в Сбербанке – это банковский документ, который в письменном виде определяет правовые и финансовые взаимоотношения между заемщиком и Сбербанком. Он является основанием приобретения объекта недвижимости.

Типовой договор содержит в себе информацию и утверждения, которые не противоречат действующему законодательству.

Пример «шапки» кредитного договора в ПАО «Сбербанк»

При составлении договора Сбербанк руководствуется нормами таких государственных документов:

- Гражданский кодекс РФ.

- Жилищный кодекс РФ.

- Федеральный Закон «О государственной регистрации недвижимого имущества и сделок, осуществляемых с недвижимыми объектами».

- Федеральный Закон «Об условиях предоставления ипотеки».

Изучив образец типового договора на ипотечное кредитование в Сбербанке за 2020 год, можно заметить, что, как и многие банковские документы, договор начинается с определения каждой из сторон, а также определения типа договора.

На официальном сайте банка размещена вся основная информация, касающаяся оформления кредитного договора по ипотеке.Образец кредитного договора Сбербанка можно просмотреть, скачать и распечатать здесь.

Далее документ делится на 11 пунктов:

- Предмет договора – полностью описывается недвижимость, на которую заемщик оформляет ипотеку (тип недвижимости, ее адрес, метраж и состояние).

- Пункт о гарантиях продавца недвижимости. Согласно его продавец гарантирует, что квартира или дом находится в его законном владении до момента заключения сделки. Данный пункт, в обязательном порядке, подтверждается официальным документом (справкой), выданным уполномоченным органом.

- Определение порядка передачи недвижимости, участвующей в ипотеке, происходит в третьем пункте типового договора.

- Пункт, который детально описывает те обязательства, залогом выполнения которых выступает залоговая недвижимость.

- Пятым пунктом определяется весь порядок взаиморасчётов между сторонами.

- Самая массивная часть любого договора – описание прав и обязанностей сторон.

- В этом пункте обозначены действия, которые последуют за нарушением предыдущего пункта – то есть, определена ответственность каждого фигуранта.

- Дополнительные условия, на которые очень часто не обращают внимания многие при подписании договоров, но в данном пункте предоставлена такая важная информация, как процедура взыскания просроченной задолженности и будущие действия над недвижимостью, в случае нарушения условий ипотеки.

- Сроки договора. Обычно заполненный документ является заключенным с момента его регистрации на государственном уровне.

- Заключительные условия – информация о том, каким образом могут поменяться условия договора и об уведомлении об этом заемщика, а также о количестве экземпляров документа.

- Прописываются все юридические данные сторон соглашения.

:

Общие условия по ипотеке

В любом соглашении по ипотечному кредитованию обязательно учитываются следующие важные составляющие:

- Денежная составляющая – сумма займа.

- На какой срок оформляется кредит.

- Система оплаты (количество и размер платежей, их сроки).

- Размер процента по кредиту.

- Цель кредитования.

- Способы оплаты.

- Определение различных неустоек за просрочку.

- Возможность изменения условий при досрочном или частичном погашении займа.

- Описание дополнительных услуг.

- Способы связи между кредитором и заемщиком.

- Обязательное ознакомление заемщика с условиями соглашения.

- Информация о созаемщике.

- Условия и порядок кредитного процесса.

Информация в кредитном договоре о досрочном погашении.К обязательным условиям также относятся подтверждение о целевом использовании кредитных средств, заверения и гарантии, наличие заявления о залоге (закладной), обозначение фактических адресов сторон.

Особое внимание

В предвкушении получения новой жилплощади многие, не задумываясь, подписывают кредитное соглашение, толком не вдаваясь в подробности. В результате этого по истечении некоторого времени из-за недопонимания некоторых моментов у заемщиков возникают некоторые вопросы. Сейчас мы обсудим, на какие же вещи стоит заострить свое внимание.

https://www.youtube.com/watch?v=rVtqLeVVkXo

Условия наложения пени и штрафов в Общих условиях кредитования.Иногда заемщику выпадает возможность досрочно закрыть договор. Для этого необходимо, чтобы в условиях отсутствовал мораторий на это.

Обязательно следует ознакомиться с условиями наложения пени и штрафов.

В интересах клиента должно быть прописано, что если просрочка возникла не по вине заемщика, то неустойка с него не взимается.

Немаловажную роль играет и страхование. В договоре ипотеки должно быть закреплено право заемщика отказаться от покупки страховки.Обратите внимание на страхование заемщиков в рамках программ жилищного кредитования.

Если на эти вещи вовремя обратить внимание (при ознакомлении с договором, на стадии подписания), в будущем можно не волноваться о сверхплановых затратах.

Формы оплаты ипотеки

В любом отделении Сбербанка, обратившись к менеджеру, клиент может узнать свой платеж за текущий период.

Если по каким-либо причинам у него нет возможности посетить банковское учреждение, то на официальном сайте Сбербанка размещен онлайн-калькулятор, который поможет рассчитать ежемесячный платеж по кредиту.Пример аннуитетного платежа по ипотечному кредиту.

На выбор потребителя существуют две системы формирования платежей:

- Аннуитентная.

- Обычная (дифференцированная).

Первая рассчитана на категорию заемщиков, которые планируют вносить платежи равными частями каждый отчетный период. Для второй же присуще постепенное снижение размера платежа.

Предлагаем видео для ознакомления:

Что необходимо для оформления ипотеки?

Для того чтобы Сбербанк заключил с клиентом соглашение на ипотечное кредитование необходимо соблюдение некоторых моментов, а именно:

- Вся предоставляемая информация должна быть актуальной и достоверной.

- Все документы собираются строго по процедуре, предусмотренной действующими законами.

- Основной документ (договор) составляется только внутри банковского учреждения без вмешательства сторонних организаций и лиц.

- Датой, с которой начинается действие договора, является число, когда все участники соглашения подписывают документ, а также оформление его должным образом в базе банка.

Процесс оформления договора

Для составления и заключения подобных договоров в Сбербанке есть специальный штат юристов, который разработал типовой договор ипотеки, действующий на основе существующих законов.

Регистрация договора в ЕГРП — обязательный этап оформления ипотеки.Для того чтобы договор вступил в силу, его мало подписать обеими сторонами – необходимо обязательно зарегистрировать его в едином государственном реестре прав (ЕГРП). Без этого действия соглашение не будет иметь законной силы.

Как избежать трудностей?

Так как ипотека является долгосрочным кредитом, то по истечении какого-то времени ситуация в семье заемщиков может кардинально измениться. На этот случай многие юристы рекомендуют до заключения ипотечного соглашения оформить брачный договор (оформить его можно добровольно и он не является обязательным условием выдачи кредита).

по теме:

Данный документ в будущем, при возникновении спорных вопросов, может урегулировать их, заранее распределив обязанности по оформлению и выплате кредитного договора.

Также данный договор может помочь при рассмотрении заявки на ипотеку – повысить шансы на ее согласование, даже если один из заемщиков не проходит по всем пунктам требований.

Для разъяснения всех тонкостей оформления договора ипотеки юристы Сбербанка проводят бесплатные консультации для клиентов, у которых возникли вопросы.Если возникли вопросы при оформлении ипотеки, можно обратиться к юристам ПАО «Сбербанк».

Процесс оформления ипотеки довольно прост, но следует учесть что:

- Воспользоваться возможностью оформления кредита есть только у российских граждан.

- Заемщики должны входить в возрастную категорию от 21 года, но не старше 75 лет.

- Стабильный доход с официального места работы, который можно документально подтвердить.

Для многих наших соотечественников ипотека является единственным средством получения заветных квадратов. Поэтому для того чтобы оформить договор, следует знать все тонкости и подводные камни этого процесса.

Надеемся, что данная статья помогла в этом многим нашим посетителям.

Ипотека » Оформление » Договор ипотеки в Сбербанке

Видео:ИПОТЕКА: Как правильно взять ипотеку? Основные ошибки и правила при выборе ипотекиСкачать

Общие требования и условия для кредитования в Сбербанке для физлиц

Кредитование позволяет населению страны приобретать жилье и товары, получить наличные средства для оперативного решения финансовых вопросов. Если не брать во внимание частные случаи, разработаны общие условия и требования кредитования в Сбербанке для физических лиц. Сюда относят требования к потенциальным заемщикам, а также особенности действующих программ кредитования.

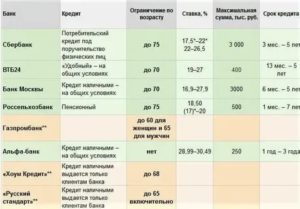

Виды программ Сбербанка с общими условиями кредитования

На общих условиях можно кредитоваться сразу по нескольким направлениям:

- Ипотечные программы. Рассчитаны на приобретение дома или квартиры, комнаты. Объект недвижимости можно найти на вторичном рынке или купить в новом доме. Есть также возможность приобрести жилье в недострое. В общей сложности разработано и предложено 7 ипотечных программ.

- Потребительские. Такое возвратное финансирование предполагает открытие карты с определенным лимитом, выдачу наличных или оплату товара по счету от продавца. Есть вариант кредитоваться по этой линии по пяти программам.

- Рефинансирование. Возможность переоформление займа на более выгодных для заемщика условиях.

- Образовательные. Позволяют получить профессию в вузе, выдаются студентам или их родителям.

- Кредитные карты. Разработано 8 программ, предусматривают возможность восстановления кредитного лимита при постепенном погашении займа.

Внимание! Часто условия для получения потребительного кредита не включают необходимость в предоставлении отчета о потраченных средствах. Это же относится и к кредитным картам. При выдаче средств на образование или ипотеку, рефинансирование необходимо подтверждать целевое расходование денег.

Кто по условиям кредитования может стать заемщиком Сбербанка?

В требованиях программ такие условия кредитования:

- Гражданство РФ.

- Возрастные ограничения. Часто заемщиком может стать работающее население. Возраст заемщика не должен быть меньше 21 года, но не старше 75 лет. Однако эти возрастные границы предельные. Не всегда Сбербанк кредитует своих клиентов даже при соблюдении таких условий.

Внимание! Если речь идет об оформлении кредитных карт, максимальный возраст заемщика не должен превышать 65 лет! Образовательные программы предусматривают индивидуальный подход. Минимальный возраст заемщика с поручителями не может опускаться ниже 14 лет, для потребительного кредитования – 18 лет.

- Кредитная история. Репутация как заемщика у физического лица не должна быть испорченной. Если в прошлом есть замечания по возврату средств, в выдаче средств может быть отказано.

- Постоянное рабочее место. На одной должности и на одном предприятии клиент должен проработать минимум 4–6 месяцев. Важно, чтобы за предшествующие годы набралось хотя бы год стажа. Для ипотечного кредитования правила строже. А вот для обладателей зарплатных карт Сбербанка требования не столь жесткие.

- Обращение по месту покупки жилья. Важно обращаться в региональное отделение Сбербанка. Это относится и к потребительскому кредитованию. Проверяется место регистрации.

Внимание! Если заемщик работает в другом регионе, ему потребуется справка с места работы.

- Доход клиента должен давать ему возможность возвращать в оговоренные сроки тело кредита и начисленные по нему проценты. Чтобы подтвердить свой доход, потребуется справка по форме 2-НДФЛ.

Если необходимо оформить ипотеку, потребуются дополнительно другие справки. Часто необходимо предложить залоговое имущество или найти поручителя. Часто в этом качестве выступают члены семьи.

Условия оформления различных займов в Сбербанке

Для получения займа индивидуальные условия потребительского кредита в Сбербанке также рассматриваются. Но это исключительные случаи. В большинстве случае достаточно соответствовать стандартным требованиям, чтобы рассчитывать на финансовую поддержку.

На приобретение готового жилья

Для таких программ юристами банка разработан типовой договор, который предусматривает такие условия:

- Минимальный размер ссуды – 300 тыс. руб.

- Выдачу средств для приобретения квартиры в новостройке или на вторичном рынке.

- Внесение первоначальной суммы – не менее 20%.

- Подтверждение ежемесячных доходов.

- Оформление залогового имущества. Часто это квартира, комната, дом, который приобретается.

- Предоставление полного пакета документов, в том числе заключения эксперта о стоимости объекта.

Для молодых семей предусмотрена специальная программа кредитования.

Перспектива возведения жилья

Ипотечный договор несколько раз пересматривался, в 2017 году внесены последние коррективы, действующие сегодня:

- Приобретение жилья у компаний-партнеров, строящих новое жилье.

- Оформление сделки в два этапа. Первый – сразу после подписания договора с застройщиком. Второй – не позднее двух лет со дня подписания договора.

- Предоставление пакета документов на недвижимости. Тут также действует ограничительный срок – 3 мес. после обращения в банк и решения комиссии.

- Выплачивать кредит берутся оба супруга, о чем составляется договор.

Молодой семье выгоднее участвовать в специальных программах ипотечного кредитования.

На постройку частного владения

Свой особенности имеет программа кредитования для постройки нового дома:

- Размер первоначального взноса – 25% от сметы.

- Предоставление залогового имущества. Им становится любая недвижимость, но уже построенная и введенная в эксплуатацию.

- Оформление страховки.

Процентная ставка достигает 14–15%. Некоторые случаи предусматривают снижение ставки. Такую возможность оговаривают отдельно.

Для военнослужащих

Специальные условия предложены для военнослужащих при оформлении ипотеки:

- Первоначальный взнос – 20% от стоимости.

- Возраст заемщика – не старше 45 лет до полного погашения ссуды.

- Максимальные сроки кредитования – 20 лет.

- Оговоренные с банком сроки должны совпасть со временем несения службы в НИС.

Программы, разработанные для военнослужащих, предусматривают возможность оформления ссуды с временной пропиской. Однако для такой категории граждан пакет собираемых документов будет больше.

При соблюдении требований и условий Сбербанка можно рассчитывать на положительное решение. Однако в кредите банк вправе отказать, если заемщик предоставил некорректные или неполноценные данные.

Среди частных причин отказа также испорченная кредитная история, несоответствие по возрасту, недостаточный уровень дохода.

Если человек был ранее судим, выступал поручителем по проблемному займу, в выдаче средств также может быть отказано.

🔥 Видео

Ипотека Сбербанк Домклик 2024 Электронная регистрация Безопасные расчетыСкачать

Разбор кредитного договораСкачать

Потребительский кредит в Сбербанк. Условия, ставка, страховка и рекомендации по оформлению кредитаСкачать

Как взять ИПОТЕКУ правильно? НЕ ДОПУСКАЙ ЭТИХ ОШИБОК!Скачать

Как построить дом в ипотеку СберБанка: советы и рекомендации экспертаСкачать

Дешёвое страхование ипотеки • Страхование ипотеки каждый год • Страховка при ипотеке в СбербанкеСкачать

Льготная ипотека на строительство СВОИМИ СИЛАМИ. Разбор программы, ответы на вопросы.Скачать

Как разводит Сбербанк, когда Вы берёте ИПОТЕКУ! | Ипотека 2020 - 2021 | Страхование жизниСкачать

Подводные камни ипотеки в Сбербанке. В чем подвох ипотечного кредитования в Сбере?Скачать

Ипотека без комиссии! / Ужесточение условий в 2024 - Продление семейной ипотекиСкачать

Частичное досрочное погашение кредита: как правильно и вовремя погасить кредитСкачать

Почему важно вносить досрочные платежи в первый год ипотекиСкачать

Нюансы ипотеки на строительство дома своими силами. | Сбербанк vs Дом РФ.Скачать

🔥Сокращение ипотеки на 15 лет🔥 #деньги #ипотека #кредит #сбербанк #финансоваяграмотность #shortsСкачать

Реальный способ снизить ставку по ипотеке 2023! Господдержка, семейная ипотека, субсидии.Скачать

В чем ВЫГОДА досрочного погашения кредита? Когда можно закрыть кредит досрочно?Скачать