Сбербанк инвестиции являются гарантированным и прибыльным источником дохода. Они отличаются от обычных вкладов тем, что там нет строго обговоренной доходности, что позволяет получить больше денег со временем. Но в то же время инвестиции характеризуются большими рисками.

Сбербанк предоставляет гражданам возможность инвестировать свои деньги в акции и другие ценные бумаги, тем самым получать доход от них. Но если предполагаемая эффективность не будет реализовываться, то и дополнительную прибыль будет невозможно получить.

Как работают инвестиции в Сбербанке:

- инвестор посещает банковское отделение и предоставляет заявление о том, что хочет инвестировать свои средства в активы;

- далее нужно выбрать из трех актуальных программ для вложения средств;

- управление переходит в руки специальных людей, занимающихся развитием конкретной выбранной программы;

- после окончания процесса гражданин может получить свои средства обратно вместе с дополнительной прибылью.

Рассмотрим все особенности, которые предполагает инвестирование в Сбербанке, и работу системы.

- Доходность и условия

- Досрочное расторжение

- Дополнительные опции от Сбербанка

- Отзывы

- Сбербанк: инвестиционные предложения и программы

- Сбербанк индивидуальный инвестиционный счет

- Открыть ИИС в Сбербанке

- Инвестиции от Сбербанка

- Инвестиционный счет в Сбербанке

- Особенности инвестиционных программ для физических лиц в Сбербанке России

- Инвестирование в Сбербанке

- Сберегательные сертификаты

- Депозиты

- Драгоценные металлы

- Ценные бумаги

- Инвестиционные программы

- Сбербанк Инвестиции: особенности инвестирования, проекты и доходность

- Чем инвестиционный вклад отличается от банковского депозита

- Инвестиционное страхование в Сбербанке

- Финансовый советчик «Простые инвестиции»

- Готовые портфельные решения

- Личный кабинет для управления активами

- Инвестиционные программы Сбербанка

- Инвестиционный кредит от Сбербанка

- Кодовая таблица инвестора

- Программа Quik

- Особенности инвестиционного управления Сбербанка

- Сбербанк инвестиционная программа для физических лиц: особенности, условия, отзывы — Управление финансами 2020

- Инвестиционные программы Сбербанка для физических лиц

- Защищенная инвестиционная программа Сбербанка

- Инвестиционные программы Сбербанка: отзывы

- 🎦 Видео

Доходность и условия

Если физическое лицо решило вложить свои деньги в предприятие и его активы, то нужно знать, через какое время средства вернутся обратно и в каком размере. Вся операция осуществляется по следующей схеме:

- вкладчик вносит необходимую сумму денег на счет;

- до этого нужно решить, сколько средств выделить на непосредственное развитие программы. Эти деньги будут называться рисковой частью. Гарантийная часть, то есть оставшаяся, вернется к инвестору даже в случае разорения фирмы;

- гарантийная часть перемещается во вклады и облигациями с помощью управляющих активами Сбербанка;

- на протяжении трех лет гражданин получает процент от прибыли фирмы, который тождественен сумме заложенной рисковой части;

- в конце вкладчику возвращаются его средства обратно с дополнительной прибылью, если все прошло хорошо.

Сбербанк предоставляет инвестиционных вклад на следующих условиях:

- срок от 3 лет;

- минимальная сумма – 1 000 рублей, максимальная – 1 000 0000 рублей, можно пополнять счет в течение вклада, но размер не должен превышать миллион рублей в год;

- вклады только в рублях;

- доход зависит от активности управляющей активами команды по выбранной программе.

В среднем доход от инвестиций представляет 10-12% от суммы вклада.

Досрочное расторжение

Представляются случаи, когда необходимо расторгнуть инвестиционный договор со Сбербанком в силу вынужденных обстоятельств. Но это не выгодно для инвесторов, поскольку в такой ситуации придется выплатить штраф банковской организации. Весь доход, который получил гражданин, перечислится на счет банка в качестве неустойки.

Размеры денежных взысканий тоже разные и зависят от двух факторов:

- срок, на который было открыто инвестирование;

- условия страховки. В ней могут быть прописаны дополнительные страховые случае, которые помогут избежать выплаты штрафа.

Изначально вложение средств в инвестиции предполагается как долгосрочный процесс. Поэтому нужно иметь подушку безопасности, которая поможет избежать кризиса и не забирать деньги из активов.

Чтобы расторгнуть договор нужно подписать специальное соглашение, средства вернуться только на следующий год.

Вклады в размере до 400 000 не возвращаются в полной степени, возвращенная сумма будет намного меньше.

Дополнительные опции от Сбербанка

Если инвестор осуществил вклад в данной банковской организации, он может воспользоваться следующими преимуществами:

- фиксация полученного дохода. Как только от вклада появилась первая прибыль, ее размер можно зафиксировать. Тогда уже никакие обстоятельства не изменят размер дохода, даже если эффективность программы понизится;

- смена фонда. В случае появления более выгодной программы вложения денег, гражданин может сменить фонд и сохранить при этом уже полученные средства на счету;

- ручная фиксация. Доходы от акций или дивиденды позволяют в дальнейшей перспективе увеличивать размер прибыли;

- получение части дохода. Если наступил случай, который признается страховым, то инвестор может получить часть прибыли еще до окончания срока инвестиций;

- функция автопилота. Гражданин сам может указывать параметры, которые фиксируют средства, полученные от вклада, на счету инвестора;

- увеличение вклада. В течение года можно добавлять деньги к инвестициям, но должно быть соблюдено обязательное условие – сумма пополнения в год ограничивается 1 000 000 рублей.

Всеми этими привилегиями можно воспользоваться в любое время не выходя из дома. Для этого понадобится только приложение Сбербанк Инвестор или официальный сайт банковской организации. К данным, которые необходимо будет ввести, относится только номер договора.

Отзывы

Эту программу клиенты и пользователи оценивают очень неоднозначно. Одни отмечают прекрасную работу и быстрый перевод средств, другие жалуются на перебои самой программы Сбербанк Инвестор и обманные махинации от банковской организации.

https://www.youtube.com/watch?v=Pxleb-3oyZY

В качестве преимуществ вкладчики отмечают возврат подоходного налога и присутствие дохода. Но его размеры не устраивают многих клиентов. Отрицательные стороны они видят в следующем:

- отсутствие накопительного процента;

- потеря прибыли при досрочном закрытии;

- нет гарантий того, что средства удастся сохранить в непредвиденной ситуации;

- небольшой доход.

Но для начинающих эта программа отлично подходит. Главное ознакомиться со всеми нюансами и условиями, прежде чем заключать договор.

Таким образом, Сбербанк инвестиции представляют собой долгосрочные вклады в активы предприятий и организаций.

Перед оформлением нужно понимать, что средства обратно можно будет получить только через три года. Преждевременное закрытие означает потерю значительной суммы денег.

Также банк предоставляет ряд условий и привилегий для инвесторов, с которыми тоже необходимо ознакомиться для успешного капиталовложения.

Видео:Инвестиционные облигации Сбербанка (ИОС) / Ловушка для начинающих инвесторовСкачать

Сбербанк: инвестиционные предложения и программы

Рубрика: СберБанк 09.07.2019 · : 0 · На чтение: 8 мин · Просмотры:

Вопрос инвестирования для простых граждан — темный лес.

Нам кажется, что инвесторы — глубоко образованные люди, имеющие специальные знания в области финансов. Которые, к тому же, обладают невероятными аналитическими способностями.

Многие банки стараются развеять этот миф и создают различные инвестиционные программы, которые понятны простым людям.

Это и консультационные услуги, и разработка различных обучающих программ, и аналитические данные в режиме реального времени. Достаточно ли этого для начала деятельности полноценного инвестора?

Стать инвестором — просто. Гораздо сложнее — стать успешным инвестором

Стоит отметить, что инвестором может быть абсолютно любой человек, любой профессии и возраста. Зачастую в эту область приходят те, кому недостаточно доходности стандартного вклада.

Инвестор — человек, который хочет заставить работать свои сбережения и приносить ощутимый доход.

Безусловно, существуют и иные способы вложения денежных средств, которые никаким образом не связаны с фондовыми рынками, биржами и инвестициями. Но действительно ли они доходны или просто помогают сохранить накопленное?

- Инвестиции в недвижимость

Это максимально простой и достаточно популярный вариант сбережения денежных средств. Защита от инфляции и обесценивая в данном случае гарантирована.

Но какие минусы? Долгая окупаемость вложений. Рост цен на недвижимость непостоянен и гарантировать его в определенные промежутки времени просто невозможно.

Сдача жилья в аренду — тоже не плохой вариант. Но в данном случае необходимо помнить о дополнительных затратах не только денег, но и вашего времени.

Данный способ приумножения средств был актуальным достаточно давно.

На сегодняшний день невозможно предсказать рост или падение валюты в долгосрочной перспективе.

Достаточно вспомнить тех, кто купил доллары и евро в конце 2014 года. Эти люди до сих пор находятся в минусе от своей сделки.

В случае валютных вкладов тоже не все так радужно. Годовые ставки по доллару у банков варьируются от 1 — 1,3%. Евро — 0,1% годовых независимо от суммы вклада и срока.

Это надежный метод для сохранения своих средств. Доходность в данном случае гарантирована, а ваши средства застрахованы (суммой до 1 миллиона 400 тысяч рублей).

Основной минус — низкая доходность, которая не всегда покрывает инфляцию.

Сбербанк индивидуальный инвестиционный счет

Поговорим о тех инвестиционных продуктах, которые предлагает Сбербанк для своих клиентов. Разберем вопросы рисков, доходности, а также управления своими активами.

https://www.youtube.com/watch?v=AKZG6O6wG6w

ИИС — это специальный счет, который позволяет совершать операции с ценными бумагами

ИИС — это специальный счет, который позволяет проводить операции с ценными бумагами, получать доход, а также возвращать налог от государства.

- Гарантированный налоговый вычет от государства — 13% (по истечению трех лет процесса инвестирования);

- Открытие, пополнение и вывод средств в режиме онлайн;

- Потенциальный инвестиционный доход гораздо выше любого банковского вклада;

- Сбербанк предоставляет готовые инвестиционные стратегии для новых участников рынка.

Схема работы достаточно проста и прозрачна:

- Вы открываете ИИС и пополняете его баланс;

- Используйте готовые стратегии Сбербанка или действуете по своим убеждениям;

- Получаете возможность налогового вычета за три года;

- Имеете определенный финансовый результат.

В сравнении с досрочным закрытием обычного банковского вклада, закрытие ИИС не обернется потерей уже начисленных процентов.

Единственное, что стоит хорошо понимать — закрытие ИИС должно производиться не ранее 3 лет, иначе уже полученные налоговые вычеты от государства придется вернуть.

Для ИИС Сбербанк предусматривает две стратегии.

Подразумевает наименьшие риски из возможных. Ориентируется на вложение средств в Государственные облигации РФ и облигации крупнейших Российских компаний.

Предполагает получение дохода выше уровня инфляции и банковских вкладов.

Открытие ИИС по данной стратегии возможно как через Онлайн-банкинг (в данном случае сумма пополнения от 50000 рублей), либо через офис организации от 90000 рублей.

Минимальная сумма пополнения в течение всего периода — от 10000 рублей. Максимальная сумма на ИИС — 1 миллион рублей.

Частичное снятие средств со счета — невозможно. Вывод только через полное закрытие ИИС.

Наименьшие риски дают относительно скромный доход

О доходности той или иной стратегии вы можете узнать на официальном сайте банка. Все данные в открытом доступе и сформированы к аналитике.

Открыть ИИС в Сбербанке

Вторая стратегия — «Российские акции».

Подразумевает вложение средств в Российские компании, которые обладают достаточной ликвидностью и высоким потенциалом роста.

Предполагается действительно высокий уровень риска при возможности дохода выше среднего.

Чем выше риск, тем более велики шансы на серьезный доход

Суммы и условия инвестирования аналогичны первой стратегии. Разница их лишь в том, что данная стратегия предполагает наивысшие риски при наибольшей возможности заработка.

Начать работу с инвестициями вы можете тремя способами:

- Через приложение Сбербанк Управление Активами;

- В уполномоченном отделении Сбербанка;

- В офисе управляющей компании Сбербанка.

Общие условия инвестирования и работы с ИИС:

- Минимальный срок инвестирования для получения налогового вычета в 13% — 3 года;

- Сумма инвестиций от 50000 рублей (в режиме онлайн), либо от 90000 рублей в отделениях до 1 миллиона рублей;

- Возможно открытие и ведение только одного ИИС;

- Пополнение — от 10000 рублей, снятие — невозможно;

- Круглосуточный доступ к информации;

- Ведение всех расчетов только в национальной валюте.

Наиболее удобный метод управления и контроля за своими активами — мобильное приложение Сбербанк Управление Активами.

Приложение позволяет контролировать всю цепочку инвестиционной деятельности

Приложение позволит вам вносить изменения в свой инвестиционный портфель, отслеживать динамику собственного портфеля и каждого фонда в отдельности, отслеживать историю операций.

С открытием ИИС вам не придется разбираться в тонкостях инвестирования и различных финансовых инструментах, постоянно отслеживать информацию и проводить аналитику данных, которые могут повлиять на стоимость каждой ценной бумаги в вашем портфеле. Больше не придется тратить время на изучение каждого эмитента.

https://www.youtube.com/watch?v=y7DG5CQL7bc

Специалисты управляющей компании делают всю работу за вас.

Инвестиции от Сбербанка

Следующая возможность для инвестирования вместе со Сбербанком — брокерское обслуживание.

Открытие брокерского счета возможно через мобильное приложение Сбербанк-Онлайн. Это быстро и бесплатно.

Хотите работать с готовыми решениями — приложение Сбербанк Инвестор вам в помощь.

Сбербанк Инвестор — приложение, которое позволяет использовать аналитику и готовые решения

Основные инструменты доступны от 1000 рублей. Все, что вам требуется — выбрать готовые идеи от аналитиков и следить за результатами в режиме онлайн.

В период акции с 1 июня по 31 августа обслуживание для держателей ценных бумаг ПАО Сбербанк — 0 рублей.

Для подбора стратегии в приложении Сбербанк Инвестор предусмотрен сервис, который позволяет на основе теста подобрать наиболее подходящий вариант вложения средств.

Лучшие идеи аналитиков Сбербанка доступны абсолютно для всех клиентов в бесплатном варианте.

Кому подойдут готовые решения? Тем, кто никогда не занимался инвестициями и только начинает свой путь, а также более опытным инвесторам, которые хотят почерпнуть новые идеи.

Готовые решения и огромное количество обучающих материалов позволяют совершенствовать свои навыки и способности

Предусмотрено три портфеля для потенциального инвестора:

- Консервативный. Актуальная доходность на текущий момент — 12,3%. Низкий уровень риска. В портфеле ОФЗ, облигации Сбербанка, ПИФ и ETF;

- Сбалансированный. 13,3% годовых на момент написания статьи. Средний уровень риска. В портфеле те же инструменты;

- Агрессивный. 15,4% на текущий момент. Высокий уровень риска. В портфеле те же инструменты + акции российских и иностранных компаний.

Как начать работу с готовыми инвестиционными идеями:

- Откройте брокерский счет в Сбербанк-Онлайн или отделении банка;

- Переведите инвестируемую сумму на счет и установите приложение Сбербанк Инвестор;

- Выбирайте инвестиционные идеи и получайте доход.

Инструменты, которые доступны для инвестирования на самостоятельной основе:

- Акции российских компаний. Выбирайте наиболее устойчивые и перспективные компании, которые могут принести вам дополнительный доход. Время торгов — 10:00 — 18:45 МСК;

- Облигации. Получайте купонный доход от покупки корпоративных или государственных облигаций. Время торгов — аналогичное;

- ETF-фонды. Инвестиции в российские и зарубежные рынки (акции, облигации, драгоценные металлы);

- Фьючерсы и опционы. Фиксация курса купли-продажи валюты или товаров в будущем. Торговые сессии: 10:00 — 18:45 МСК основная, вечерняя 19:00 — 23:50 МСК;

- Внебиржевой рынок представлен: Еврооблигациями и Акциями иностранных компаний. Время приема поручений — 09:30 — 18:40 МСК.

Самостоятельная торговля или доверительное управление вашими активами — личный выбор каждого потенциального инвестора. Все зависит от ваших аналитических навыков, мышления, а также отношения к риску.

Инвестиционный счет в Сбербанке

Инвестиции — это всегда некий риск. Безусловно, этот риск оправдывается дополнительным доходом по сравнению с теми же банковскими вкладами.

Вы должны здраво оценивать свои силы и эмоциональное состояние. Если вы не готовы рисковать какой-либо суммой денег, то лучше обратить свое внимание на инструменты с гарантированным доходом.

Небольшой риск возможен в случае выбора консервативной стратегии инвестирования. Приобретая наиболее безопасные инструменты (ОФЗ, ПИФы), вы сводите риск к минимуму, но и доход будет не высок.

Выбирайте только тот уровень риска, который по силам вашему настрою и эмоциональному состоянию

Для более опытных инвесторов может быть применена стратегия разделения портфеля на так называемую «спокойную» и «рискованную» части. В данном случае большая часть средств остается в районе низкого риска, а меньшая инвестируется в агрессивную среду.

https://www.youtube.com/watch?v=1HC4HRRn0wE

Если риск это не ваше, но дополнительный заработок в виде инвестиций вас интересует, то стоит обратиться за помощью к профессиональным управляющим — услуга «доверительное управление».

Специалисты самостоятельно составят портфель по вашим предпочтениям и будут зарабатывать для вас средства, получая свой процент вознаграждения. В доверительном управлении так же присутствуют свои стратегии.

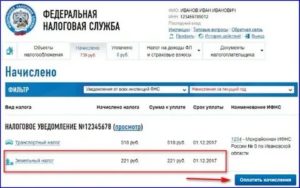

Касательно ИИС и возврата налогового вычета существуют свою нюансы, о которых мы хотели бы рассказать.

Размер налогового вычета — 13% (максимальная сумма к получению — 52000 рублей). Данная сумма будет доступна при внесении на ИИС от 400000 рублей и более.

Сумма налога к получению не может быть превышать размер уплаченного НДФЛ.

Налоговый вычет предоставляется ежегодно при условии внесения средств на ИИС и наличия дохода, который облагается по ставке 13% (например, заработная плата).

Налоговый вычет — возможность вернуть уплаченные государству средства

Документы, необходимые к предоставлению на оформление налогового вычета:

- Копия заявления о заключении договора доверительного управления;

- Уведомления АО «Сбербанк Управление Активами» о согласии на заключение договора;

- Подтверждение о поступлении денежных средств на счет ИИС (в личном кабинете);

- Справка о доходах 2-НДФЛ от работодателя, 3-НДФЛ от налогоплательщика;

- Заявление о возврате налога с указанием банковских реквизитов для перечисления.

Комплект документов можно отправить в онлайн режиме на сайт ФНС или портал государственных услуг. Передать документы лично можно в налоговой инспекции или МФЦ.

Загрузка…

Видео:ОБЗОР всех готовых инвестиционных решений в СБЕРБАНКЕСкачать

Особенности инвестиционных программ для физических лиц в Сбербанке России

Любые денежные накопления можно и стоит приумножать. В наше время каждый человек может заняться инвестиционной деятельностью, чтобы сохранить финансовые средства и получить прибыль.

Понятно, что успеха можно добиться только при грамотном и взвешенном подходе.

Специалисты, работающие в этой отрасли, советуют начинающим инвесторам вкладываться в проекты с пониженным уровнем риска и выбирать проверенных партнеров для размещения инвестиций.

Инвестирование в Сбербанке

Популярными лидерами по предложению инвестиционных проектов считаются финансово-кредитные учреждения. Одним из самых надежных и востребованных партнеров по праву считается Сбербанк. Инвестиции в банковские продукты крупнейшего банка России защищены благодаря его многолетней стабильной работе, надежности структуры и подконтрольности его государству.

Условия оказания услуг и инвестиционные проекты Сбербанка ориентированы на широкую массу потребителей, поэтому доступны и понятны даже начинающим вкладчикам и клиентам, не имеющим специальных знаний по экономике.

Куда лучше вложить деньги, чтобы в перспективе это привело к увеличению дохода, решать каждому клиенту самостоятельно.

Стоит выбрать такой подходящий проект, что предлагает вкладчикам Сбербанк, который будет наиболее привлекательным по условиям.

Сберегательные сертификаты

Сберегательный сертификат Сбера для физических лиц – это вид ценной бумаги, выпускаемой банком, который позволяет сохранить денежные средства и получить прибыль по истечении указанного времени. Минимальная сумма, которую можно вложить, — 10 тысяч рублей.

Процентная ставка составляет от 0,01 до 6,10 процента и зависит от выбранных условий. Помимо денежной суммы и процентной ставки в документе указывается также и срок действия сертификата, по истечении которого вкладчик получает деньги (вклад плюс проценты).

Депозиты

Инвестиционный вклад, совершенный в Сбербанке – один из самых популярных и доступных для физических лиц видов инвестирования. Денежные средства клиентов отдаются банку в пользование на некий обозначенный в договоре срок, а потом возвращаются с процентами.

Главным преимуществом такого вида инвестиции считается сохранность взноса и заранее оговоренного процента.

Однако, стоит признать, что депозит от Сбербанка обладает не слишком высоким уровнем доходности, зато считается наименее рискованным и самым интуитивно понятным для населения.

Важно. Счет можно открыть в банковском отделении, а также в онлайн-режиме в Личном кабинете.

В зависимости от условий и вида вклады различаются по нескольким признакам:

- пополняемые и непополняемые;

- разные сроки;

- возможность или невозможность досрочно изымать средства;

- разные ставки;

- разная валюта;

- прочие условия.

- ПИФы

Вложения в ПИФы позволяет выгодно инвестировать средства в фондовый рынок. Вкладчиком покупается некая доля (пай) в созданном инвестиционном портфеле, куда вошли ценные бумаги различных компаний ведущих отраслей экономики. Денежные средства поступают в распоряжение специалиста, который будет заниматься подбором ценных бумаг и вложением средств.

Важно. Минимальный размер вложения, который предлагает Сбербанк, составляет 15 тысяч рублей.

По истечении некоего количества времени подсчитывается прибыльность фонда, а полученный доход выплачивается пайщикам в зависимости от их доли в фонде. Пай всегда можно реализовать или обменять.

Драгоценные металлы

Инвестирование в драгметаллы (золото, серебро, платина, палладий) во все времена было выгодно. Благодаря свойствам благородных металлов, цена на рынке остается на высочайшем уровне. Сбербанк занимается реализацией драгметаллов в виде золотых монет и взвешенных слитков с выдачей на них сертификата.

Также клиентам предлагается открыть специальные обезличенные металлические счета с внесением на них денежных средств, количество которых рассчитывается в зависимости от стоимости металла по курсу Центробанка.

Проценты от таких инвестиций, как правило, невысокие, но пересчет полученной прибыли будет производиться постоянно благодаря изменению стоимости металла.

Ценные бумаги

Инвестиции в ценные бумаги – популярный способ получения прибыли. Однако без определенных навыков и серьезных знаний в сфере экономики и финансов здесь не обойтись. Если такового опыта нет, то начинающему инвестору лучше будет довериться профессиональному брокеру.

Инвестиционные программы

Когда процентные ставки по вкладам невысоки, в качестве альтернативы Сбербанк предлагает специальные инвестиционные программы, в рамках которых вкладчики размещают деньги с небольшими рисками и сравнительно хорошими процентами. Каждое из таких инвестиционных предложений имеет свое содержание и свое отличие от других в зависимости от условий.

https://www.youtube.com/watch?v=3LF6J7-1Gag

Защищенная инвестиционная программа – особый инвестиционный инструмент Сбербанка для физических лиц, имеющий защитные гарантии. Клиент приходит в банк и после консультации со специалистом выбирает из трех инвестиционных сценариев оптимальный для себя.

Банковский менеджер подробно расскажет о следующих предложениях в рамках защищенной инвестиционной программы:

- «Новые технологии» — вложение средств в инновационные разработки.

- «Глобальный фонд облигаций» — приобретение высококачественных ценных бумаг на мировом рынке.

- «Потребительский сектор США» — вложения в акции американских производителей товаров, имеющих повышенный спрос.

Минимальная сумма вложения — 100 тысяч рублей, сроки вложения – от 5 до 7 лет. В течение времени действия договора программу можно поменять, а также вкладывать или снимать средства (доход). Защищенной эту программу называют не напрасно. Даже в случае падения стоимости активов ниже базовых отметок инвестору вернутся вложенные деньги, но уже без прибыли.

Купонный вариант для физлиц – версия этой же Защищенной программы, но здесь ежегодный доход фиксированный (10,95 процента) в отличие от обычной программы с плавающей доходностью. Вид денежной валюты – рубли, период вложений тоже фиксированный – 5 лет.

Если купонный вариант программы в текущем году показывает отрицательный результат (стоимость портфеля ниже базы), то выплата производится в следующем году с двойным увеличением и составит 21, 9 процента (при условии роста цены портфеля).

В основе стабильности Защищенной программы – вложение средств в ценные бумаги 3-х крупных зарубежных корпораций: «Уолт Дисней», «МакДональдс», «Дельта».

Другой привлекательный способ заработать – получение дохода при помощи открытия ИИС (индивидуального инвестиционного счета).

Это еще один инвестиционный инструмент Сбербанка с использованием механизма налоговых вычетов, который предусматривает долгосрочное инвестирование в ценные бумаги.

Открыть ИИС в Сбербанке может только постоянный клиент, после чего будет самостоятельно им управлять. Для владельцев пакета услуг «Премьер» доступны дополнительные выгодные предложения.

Важно. Для тех клиентов, кто не хочет тратить время на изучение фондового рынка и следить за финансовыми новостями, Сбербанк предлагает программу «Простые инвестиции». Это разработанный банком инструмент, который автоматически рассчитывает инвестиционный план и управляет денежными средствами.

Клиенту необходимо указать размер желаемой инвестиции, определиться со сроками и валютой, а затем ответить на 12 вопросов онлайн-сервиса. Автоматический советник произведет расчет индивидуального инвестиционного плана, после чего в режиме онлайн подписываются нужные документы и переводятся деньги.

Видео:ОБЗОР нового приложения СБЕРБАНК ИНВЕСТОР | НОВЫЙ ИНВЕСТОРСкачать

Сбербанк Инвестиции: особенности инвестирования, проекты и доходность

Евгений Маляр

25 марта 2020

# Инвестиции

Инвестиционный инструмент от Сбербанка позволяет физическим лицам вкладывать и зарабатывать наравне с профессиональными инвесторами.

- Чем инвестиционный вклад отличается от банковского депозита

- Инвестиционное страхование в Сбербанке

- Финансовый советчик «Простые инвестиции»

- Готовые портфельные решения

- Личный кабинет для управления активами

- Инвестиционные программы Сбербанка

- Инвестиционный кредит от Сбербанка

- Кодовая таблица инвестора

- Программа Quik

- Особенности инвестиционного управления Сбербанка

Под инвестированным капиталом понимаются средства, приносящие прибыль. Понятие широкое: такие вложения бывают пассивными и активными, реальными и финансовыми, прямыми и портфельными. В известном смысле и банковский депозит можно отнести к разряду инвестиций, так как на размещенную сумму начисляются проценты.

https://www.youtube.com/watch?v=EW2O9ExuZCw

На фоне этого разнообразия Сбербанк создает новый инструмент, позволяющий акционерам и инвесторам получать доход через управление активами. Наверняка предлагаемый вниманию материал будет интересен широкому кругу читателей, размышляющих о том, как наиболее прибыльно и безопасно вложить свои сбережения.

Чем инвестиционный вклад отличается от банковского депозита

Стремясь получать гарантированный доход, клиент открывает депозит. Он знает наперед, какие действуют тарифы, согласно которым ему начисляются годовые проценты.

Инвестиционный вклад в акции менее предсказуем и даже авантюрен – предвидеть динамику котировок трудно.

К тому же, чтобы грамотно распорядиться капиталом, необходимы знания и понимание принципов функционирования рынка ценных бумаг.

Еще один способ прибыльного размещения средств – покупка драгметаллов в слитках и монетах. О том, как заработать на вкладах в золото, серебро, палладий и платину, написано много. Кратко, вся информация на эту тему сводится к долговременности подобных инвестиций, что устраивает не всех клиентов.

Альтернативу всем перечисленным методам предлагает официальный сайт Сбербанка – инвестиционный вклад. Ему свойственны следующие преимущества:

- Возможность получения процента прибыли, превышающего самую выгодную депозитную ставку.

- Защищенность основного капитала, то есть полная гарантия его возврата.

На практике схема работает следующим образом:

- Клиент на принадлежащие ему средства приобретает ценные бумаги Сберегательного банка.

- Данный актив поступает в распоряжение управляющей компании на указанный в соглашении срок.

- Банк проводит финансовые операции на фондовом рынке.

- Полученный доход делится между управляющей компанией и клиентом.

- После истечения срока договора инвестору возвращается вложенная сумма и накопленная прибыль.

Инвестирование денег под проценты для физических лиц доступно по следующим направлениям:

- акции, облигации, сберегательные сертификаты и прочие ценные бумаги;

- ПИФы;

- индивидуальные инвестиционные счета;

- защищенная инвестиционная программа.

Каждый из этих секторов имеет собственную разветвленную структуру. Например, покупка ценных бумаг может представлять собой различные портфельные инвестиции в новые технологии с диверсификацией рисков. Клиент сам выбирает наиболее выгодный, с его точки зрения, объект вложения.

Еще одна привлекательная особенность сотрудничества со Сбербанком – возможность сочетания услуги страхования и преимуществ инвестиционного счета.

Инвестиционное страхование в Сбербанке

Участвуя в программе инвестиционного страхования жизни в Сбербанке, клиент получает сразу две услуги:

- средства частично направляются в высокодоходные активы и приносят прибыль. На остальную долю вклада приобретаются консервативные ценные бумаги, по которым дивиденды ниже, а риски минимальные;

- жизнь страхуется.

Сбербанк гарантирует безусловный возврат всех вложенных средств после завершения срока действия договора – через семь лет.

Важные преимущества инвестиционного страхования обусловлены налоговыми и юридическими привилегиями, предоставляемыми участникам программы:

- От результирующей годовой нормы прибыли вычитается учетная ставка Центрального банка РФ при отсутствии обложения НДФЛ страховой премии. Например, если вклад за год принес дивиденды в размере 14%, а ЦБ установил ставку 7,5%, то налог будет равен 6,5% от полученной суммы.

- Выплата по страховому случаю не входит в наследство – выгодоприобретатель получает ее через 30 дней.

- При дарении или завещании вклада близким родственникам клиент несет минимальные фискальные затраты.

Доходность инвестиционного страхования жизни в Сбербанке зависит от успешности действий управляющей компании и внешних обстоятельств.

Финансовый советчик «Простые инвестиции»

Главное препятствие для инвестиционной деятельности – недостаток знаний о фондовом рынке. Для упрощения процесса управления активами создаются специальные программы. Это роботизированные сервисы, помогающие оптимизировать состав пакета ценных бумаг, снизить риски и увеличить доходность вложений.

https://www.youtube.com/watch?v=vVt6C_LrnkE

Инструмент «Простые инвестиции» от Сбербанка, разработанный компанией FinEX, решает целый спектр задач и позиционируется как продукт нового поколения. Его разработали лауреаты Нобелевской премии за достижения в экономической науке Г. Марковиц и У. Шарп.

Пользоваться сервисом просто. Инвестору нужно:

- Указать сумму желаемого дохода и срок договора.

- Ответить на несколько вопросов.

- Получить план рекомендуемого инвестирования.

- Подписать документы в режиме онлайн и оплатить продукт.

Алгоритм работы сервиса состоит в автоматическом анализе фондового рынка и принятии оптимальных решений. В пользу роботизированного подхода говорят такие факторы, как отсутствие личного интереса и эмоциональной составляющей, а также быстрота расчета.

Сбербанком установлены финансовые условия пользования сервисом «Простые инвестиции»:

- Минимальный порог вхождения – 100 тыс. руб.

- Возможность ежемесячного пополнения инвестиционного счета от 5 тыс. руб.

- Годовая комиссия – 1,5%.

- Инвестиционные счета открываются в рублях РФ и долларах США.

Раз в квартал робот-советник автоматически ребалансирует портфель, то есть, приводит его в исходное соотношение рискованных и консервативных вложений.

Пользователи не высказывают претензий по поводу работы сервиса «Простые инвестиции» от Сбербанка, но отмечают, что установленный процент комиссии великоват.

Готовые портфельные решения

Клиент имеет возможность получать доход от вложения после открытия брокерского счета. Готовые инвестиционные портфели Сбербанка доступны и рассчитаны на сторонников проведения разных типов финансовых операций, как опытных, так и начинающих.

| Тип инвестиционного портфеля | Уровень риска | Средняя результирующая годовая ставка, % |

| Консервативный | Низкий | 8 |

| Сбалансированный | Средний | 9 |

| Агрессивный | Повышенный | 11 |

Все указанные в таблице типы портфелей содержат инструменты обеспечения доходности и отличаются соотношением составляющих в разной степени надежности. В них входят следующие ценные бумаги:

- Гособлигации.

- Финансовые обязательства Сбербанка, ПИФов, ETF.

- Акции отечественных и зарубежных предприятий.

Чтобы приобрести инвестиционный портфель, необходимо:

- открыть брокерский счет в Сбербанке;

- перевести на него средства;

- установить приложение (бесплатное) Сбербанк-Инвестор.

После чего можно начинать собственную финансовую деятельность.

Личный кабинет для управления активами

Личный кабинет предназначенный для того, чтобы пользователь мог управлять своими активами в ручном режиме. Для пользования им нужно пройти простую регистрацию на странице my.sberbank-am.ru через портал Государственных услуг esia.gosuslugi.ru.

Авторизованный клиент получает доступ к операциям с акциями паевых инвестиционных фондов. Они служат объектом вложения владельца ИИС.

Инвестиции в ПИФы в личном кабинете производятся путем выбора ценных бумаг и их оплаты в режиме онлайн с помощью мобильного приложения. Платежное поручение генерируется автоматически после ввода в заявку контактной информации и реквизитов. Расчет доступен на ресурсе Сбербанк-Онлайн.

Инвестиционные программы Сбербанка

Инвестиционные продукты Сбербанка делятся на две категории: защитные и все остальные (ИИС, купонная программа). Участие в них не гарантирует получение дохода. По степени риска действует классическая схема, включающая ранее упомянутые три градации (консервативные, умеренные и агрессивные стратегии).

Защитные проекты отличаются от прочих возможностью страхования вклада.

Сбербанк предлагает две программы инвестирования:

- Глобальный фонд облигаций 3.0. Объектом являются ценные бумаги, доступные брокерам мировых фондовых рынков. Защиту капитала от обесценивания обеспечивают высококачественные облигации ведущих компаний.

- Новые технологии 3.0. Вложение в наиболее перспективные и передовые проекты инвестиций позволяют клиенту рассчитывать на высокую отдачу капитала.

Участие в выгодных программах Сбербанка предполагает определенные ограничения:

- минимальный взнос — 100 тысяч рублей;

- срок инвестирования – от 5 до 7 лет.

Преимущества программ Сберегательного банка:

- право инвестора на налоговый вычет;

- гарантированная сохранность суммы первоначального взноса.

Клиент инвестирует российские рубли, которые могут при необходимости быть конвертированы в доллары США. Доход зачисляется на расчетный счет. При досрочном снятии денег первоначальный взнос возвращается, но часть его удерживается в пользу банка.

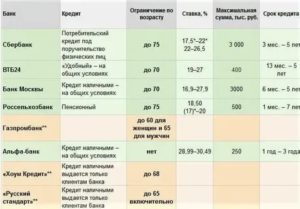

Инвестиционный кредит от Сбербанка

Сбербанк и сам выступает в качестве инвестора, занимая лидирующие позиции в России по объему финансирования хозяйственной деятельности. Вложение осуществляется в форме кредитования следующих направлений:

- лизинговые сделки;

- облигационные займы;

- банковские гарантии;

- экспортные операции;

- слияние и поглощение (M&A);

- расширение производственно-коммерческой деятельности;

- финансирование долгосрочных и среднесрочных проектов.

Заимствование может быть одноразовым или представлять собой кредитную линию.

https://www.youtube.com/watch?v=en5jmNQPxKc

Примером может служить программа «Бизнес-Инвест» от Сбербанка. Преимущества этого продукта заключаются в следующих возможностях:

- инвестирование в приобретение новых активов;

- рефинансирование текущих задолженностей перед другими субъектами хозяйствования по лизингу и займам;

- отсрочка выплат по основному долгу;

- либеральная залогово-имущественная политика;

- длительные платежные периоды (10 – 15 лет).

Порядок предоставления займа «Бизнес-Инвест» аналогичен условиям других кредитных продуктов.

Кодовая таблица инвестора

Операции, производимые клиентами, надежно защищены. Для исключения стороннего вмешательства используется кодовая таблица инвестора от Сбербанка, предоставляемая каждому пользователю мобильного приложения.

При подаче торгового поручения оператор просит назвать один из паролей, указанных в этой таблице (их там может быть несколько). Так идентифицируется личность инвестора.

Программа Quik

Программа представляет собой приложение для мобильных устройств, упрощающая процесс инвестиции Сбербанка. В Quik присутствуют не только основные, но и вспомогательные функции.

- Пользователь может пройти психологический тест, направленный на определение типа инвестора (консерватор, умеренный или агрессивный).

- Приложение способствует росту объема профессиональных знаний и знакомству с новейшими идеями финансовых аналитиков.

- Программа держит в курсе актуальных событий, влияющих на рынок ценных бумаг.

- Quik обеспечивает актуальный контроль эффективности деятельности инвестора.

Благодаря приложению, пользователь получает доступ к оперативному управлению капиталом – он может продавать и покупать акции ведущих российских компаний.

Особенности инвестиционного управления Сбербанка

Инвестиционная политика Сбербанка, как и всякого другого финансового учреждения, направлена на расширение клиентской базы.

В чем же состоят отличия, позволившие занять лидирующие позиции в этом секторе рынка?

По сути, вкладчики, в большинстве случаев, передают свои средства в доверительное управление. К этому их побуждают желание получать пассивный доход, недостаток знаний в области инвестирования и преграды, мешающие самостоятельно оперировать на рынке ценных бумаг.

Перейти на сайт Сбербанка

Преимущества Сбербанка состоят в следующем:

- Богатый опыт и высокий профессионализм менеджмента.

- Проявление индивидуального подхода к каждому клиенту при формировании инвестиционного портфеля.

- Отработанная технология анализа рынка и процессов прибыльного размещения средств.

- Возможности широкой географической и отраслевой диверсификации источников прибыли.

- Качественное программное обеспечение и наличие приложений, максимально приближающих финансовый продукт к клиенту.

- Простота и доступность пользования сервисами.

Но главным привлекающим фактором для инвестора является высокая прибыль, получаемая от его капитала, по сравнению с другими финансовыми инструментами.

Видео:Как выбрать брокера в 2023 году с учетом санкций? Тинькофф Инвестиции, Сбер, БКС, ФинамСкачать

Сбербанк инвестиционная программа для физических лиц: особенности, условия, отзывы — Управление финансами 2020

› Бизнес и деньги

Сбербанк инвестиционная программа – это специальный инструмент с защитными обязательствами, позволяющий вкладывать финансовые средства в разные секторы экономики. Открыть инвестиционный инструмент можно как в отделении банка, так и в режиме онлайн. Для физических лиц действуют оптимальные программы заработка от инвестиций с гарантией возврата вложений.

Инвестиционные программы Сбербанка для физических лиц

За счет инвестиционных программ Сбербанк России позволяет физическим лицам увеличить свой доход на 30%, исключая вероятность риска. При выборе программы, специалисты банковского учреждения подсказывают, какой вариант наиболее оптимален на современном рынке. На данный момент клиенту предлагается четыре способа инвестирования:

· Недвижимость – вложение инвестиционного капитала в фондовый рынок Европы, Азии, Америки. Уровень дохода определяется общими ценами на недвижимое имущество по всему миру.

Сбербанк предлагает исключительно актуальный список рынков и фондов;· Облигации – инвестирование в 4 тысячи ценных бумаг 30 стран мира, с надежными гарантиями.

Уровень дохода определяется ценами на облигации;· Золото – инвестиции вкладываются в инструментарий, который привязывается к рыночной стоимости золота как драгоценного металла;

· Нефть – вложение инвестиционных средств в компании, которые являются лидерами мирового нефтяного рынка.

https://www.youtube.com/watch?v=40CKlsnk3Pc

В процессе инвестирования клиент Сбербанка может менять сектор вложений, реагируя на вероятные изменения, и получая максимально возможную прибыль.

Программа «Простые инвестиции» для физических лиц

Разработанная Сбербанком России программа, позволяющая автоматически рассчитывать план инвестиций, управлять денежными потоками. Благодаря уникальным разработкам нобелевских лауреатов, не придется тратить личное время на исследование фондового рынка и мониторить новости. Достаточно указать желаемую сумму, валюту и срок возврата денег.

Далее необходимо ответить на 12 вопросов, и сервис моментально сделает подсчет индивидуального плана инвестиций. Документы подписываются онлайн, затем деньги переводятся. Программа работает круглосуточно, в режиме онлайн. В случае изменения планов, деньги можно забрать в любое время, или перевести их на карту банка.

Основные условия программы:

· Минимальная сумма инвестиционного взноса – 100 000 рублей, с возможностью ежемесячного пополнения на сумму 5000 рублей;· Валюта – российский рубль и американский доллар;· Комиссия – 1,5% в год;· Возможность инвестирования в международные рынки;

· Возможность открытия индивидуального инвестиционного счета на сумму до 1 миллиона рублей, с минимальным сроком вложения 3 года. Получение 13% дохода от суммы взносов (не более 52 000 в год).

Защищенная инвестиционная программа Сбербанка

Данная схема подразумевает инвестиции личного капитала в действующую стратегию. Её оформляют с обеспечением компенсации стартового взноса, когда заканчивается срок действия Договора в полной мере. Программа актуальна для премиального сегмента, для постоянных клиентов с разным уровнем дохода. Потенциальному вкладчику предлагается выбрать одну из дирекций:

· Золото;· Инновационные технологии;· Потребительский сектор;· Сектор недвижимости;· Нефть;

· Глобальный фонд облигаций.

Как лучше инвестировать в нефть, видео:

После заключения сделки, физическое лицо вверяет экспертам управление персональными средствами. Он поручает их размещение в выбранном секторе экономики, чтобы в дальнейшем получать прибыль.

Так запускается защищенная инвестиционная программа Сбербанка.

В течение срока договора разрешается менять программу инвестирования, фиксировать доход, вносить дополнительные взносы, снимать инвестиционный доход.

Особенности программы:

· Срок инвестирования – 5 и 7 лет;· Минимальная сумма взноса – 100 000 рублей;· 100% гарантия возврата взноса Группой Сбербанк;· Валюта инвестиций – российский рубль и американский доллар;· Согласно закону, сумма взноса не подлежит аресту;· Возможность возвращения первоначального взноса при досрочном снятии денег;

· Право на налоговый вычет от государства в размере 13% от размера взносов.

Инвестиционные программы Сбербанка: отзывы

Исходя из сообщений с отзывами об инвестиционных программах Сбербанка, главное опасение вкладчиков – потерять свои деньги.

Вопреки страху, многим программы нравятся, поскольку они прекрасно адаптированы для новичков, пробующих себя в инвестиционном направлении.

Вкладчики не останавливаются на одном секторе, и стараются вкладывать финансы в разные направления, чтобы заработать пассивный доход. Зачастую рассматривают предложения недвижимости.

По сообщениям менеджмента Сбербанка, 25% постоянных клиентов успели приобрести инвестиционные продукты только в декабре 2017 года. Наиболее состоятельными инвесторами были резиденты Москвы с вложениями от 15 миллионов рублей. В Сбербанке отметили активный интерес клиентов к инвестициям размером от 1 миллиона рублей.

🎦 Видео

Первые инвестиции в Сбербанк-инвестор. Сберинвестиции. Инвестиции 2021Скачать

Инвестиции для чайников. 13 ошибок начинающих инвесторовСкачать

Сбербанк инвестиции. Сбер инвестор. Обзор портфеля. 16.10.23гСкачать

Выбор брокера в 2023 году. Какое приложение нужно скачать, чтобы начать инвестировать или трейдитьСкачать

СБЕРБАНК: СТОИТ ЛИ ИНВЕСТИРОВАТЬ В 2023 ГОДУ?Скачать

Quik на компьютер. Часть 1: установка и запускСкачать

Сбербанк Инвестор: честный обзор приложения 2021 / Инвестиции в акции через Сбербанк: плюсы и минусыСкачать

Эфир с представителями «НФК – Структурные инвестиции» и АО ВТБ РегистраторСкачать

Чем приложение СберИнвестор лучше приложения Тинькофф ИнвестицииСкачать

Сбербанк инвестиции. Мой инвестиционный портфель март 2023 года. Что в портфеле? Сколько потерял?Скачать

Как пользоваться Сбербанк Инвестор для начинающих.Скачать

Как из 5 000 руб. сделать 5 000 000 руб? Научу за 20 минут!Скачать

Сбербанк инвестор как пользоваться (обучение для начинающих)Скачать

Сбер инвестор больше не нужен? Покупай акции в сбербанк онлайнСкачать

Как не ЛОХАНУТЬСЯ и ПРАВИЛЬНО открыть Брокерский Счет в Сбербанке Онлайн? Инвестиции Сбербанк.Скачать

Топ-7 мобильных приложений для инвестиций и трейдинга Сбербанк ВТБ Финам Тинькофф БКС Открытие АльфаСкачать