Часто бывает сложно разобраться в условиях того или иного банковского продукта, но это не повод им не пользоваться! На этой странице мы подробно разобрали все условия пользования кредитной картой «Сбербанк» и льготным периодом на 50 дней без процентов.

Кредитная карта – отличный дополнительный кошелек, которым можно воспользоваться, если появилась необходимость, не обращаясь при этом к друзьям и родственникам.

На сегодняшний день Сбербанк является лидером на рынке банковских услуг по всем финансовым показателям. Количество клиентов превышает сто миллионов человек. Сбербанк предлагает весь спектр продуктов для любой категории лиц.

В частности, в нем представлена широкая линейка кредитных карт.

Быстрая навигация:

- Условия получения кредитных карт

- Как активировать карту?

- Как узнать условия пользования по вашей карте

- Какая сумма кредитного лимита?

- Увеличение кредитного лимита: стоит ли обращаться в банк

- Как начисляются процентные ставки?

- Как рассчитывается льготный период в Сбербанке?

- Разбираем понятие «обязательный платеж»

- Бонусы и скидки для держателя карты

- Учимся грамотно пользоваться кредиткой Сбербанка

- Ограждаем себя от чрезмерных трат

- Способы погашения кредита

- Как закрыть кредитную карту?

- Кредитные карты Сбербанка и условия пользования

- Преимущества и недостатки кредитных карт от Сбербанка

- Отзывы реальных людей о кредитных картах Сбербанка

- Условия оформления кредитной карты Сбербанка с льготным периодом на 50 дней

- Плюсы и минусы кредитки от Сбербанка

- Кредитные карты Сбербанка на 50 дней без процентов

- Способы погашения задолженности по кредитке Сбербанка

- Советы и отзывы от тех, кто уже пользуется кредитными картами Сбербанка

- Кредитная карта: инструкция по применению

- Кому же может понадобиться кредитная карта?

- 10 вещей, которые не стоит делать с кредиткой

- 2. Снимать наличные

- 3. Переводить деньги с карты на карту

- 4. Выходить за пределы льготного периода

- 5. Занимать на долгий срок

- 6. Не вносить ежемесячный платёж

- 7. Не рефинансировать кредитную карту

- 8. Пользоваться сразу несколькими кредитками

- 9. Не зарабатывать с помощью кредитки

- 10. Не закрыть карту

- Что будет если не пользоваться кредитной картой (Сбербанк, Тинькофф и другие)

- Виды карт

- Дебетовые карты

- Кредитные карты

- Виртуальные карты

- Зачем нужна активация карты

- Если не активировать карту?

- А если карта активирована, но ни разу не использовалась?

- Можно ли вернуть кредитную карту

- Правила в разных банках

- Что будет, если не пользоваться кредитной картой?

- Основные моменты при использовании кредитки

- Вопросы от читателей

- Подводные камни и ловушки

- Рубрика вопрос-ответ:

- Что будет, если не пользоваться кредитной картой Сбербанка?

- Как кредитка «привозит» проблемы?

- Советы новоиспеченным владельцам кредиток

- 🎥 Видео

Условия оформления кредитной карты Сбербанка с льготным периодом на 50 дней

Подобно любому другому кредитному учреждению, Сбербанк имеет свою линейку заемных продуктов, в число которых входят и кредитные карты. Этот способ получить деньги в долг предполагает начисление более высоких процентов, чем по потребительским кредитам.

Однако существует небольшая хитрость, которая позволяет клиенту банка пользоваться заемными средствами и не платить за них.

Это так называемый льготный период. У многих банков он составляет 50 дней и Сбербанк не исключение.

Оплата покупок в течение этого периода с последующим своевременным занесением денег на счет кредитки превращает карту в беспроцентную на срок до 50 дней.

Для получения кредитной карты от крупнейшего российского банка необходимо соответствовать ряду требований.

К ним относятся:

- Возраст.Как и большинство банков, Сберегательный выдает кредитки только тем, кто относится к трудоспособной возрастной группе.

Минимальным порогом считается 21 год.

Верхняя граница – 65 лет, то есть стать обладателем карты может и пенсионер.

- Наличие дохода, который может быть официально подтвержден.

В качестве подтверждающего документа необходимо предоставить справку с места нынешней работы по форме НДФЛ-2.

Однако наличие этого документа необязательно, если работодатель заемщика выплачивает заработную плату через Сбербанк.Пенсионерам, которые получают пенсию не через это финансовое учреждение, требуется предоставить выписку из Пенсионного фонда.

- Стаж работы на нынешнем месте должен составлять как минимум полгода, при этом имеет значение и общий трудовой стаж, требование к которому составляет от 1 года.Исключение – заемщики до 30 лет, подающие заявление на выдачу Молодежной карты.

В этом случае стаж может быть всего полгода или отсутствовать вовсе, если это студент.

При соблюдении всех условий можно обращаться в отделение Сбербанка. Однако следует заметить, что получение кредитки вовсе не является гарантированным.

Банк рассматривает каждый случай в индивидуальном порядке, в том числе и с учетом имеющейся кредитной истории, и может отказать, если посчитает потенциального заемщика неблагонадежным.

Плюсы и минусы кредитки от Сбербанка

Условия пользования картами Сбербанка не сильно отличаются от тех, что установлены другими финансовыми учреждениями. Но все же этот заемный продукт обладает рядом положительных и отрицательных черт, в сравнении с аналогами от других банков.

https://www.youtube.com/watch?v=3j7BlrVBNwk

К плюсам можно отнести:

- Огромная сеть отделений и банкоматов дает возможность получить кредитку практически в любом населенном пункте, а также с легкостью пополнять ее.

- Достаточно высокий кредитный лимит, предоставляемый по картам (до 600 тысяч рублей по всем видам, кроме карты Momentum).

- Смс-информирование по операциям с кредиткой является бесплатным.

- Расплачиваясь за покупки, обладатель карты получает бонусы для оплаты других покупок в будущем (программа «Спасибо»).

- Стать обладателем этого заемного продукта могут и неработающие пенсионеры, хотя лимит в этом случае будет весьма ограниченным.

- Заемщику не обязательно быть прописанным в регионе выдачи карты.

Если же говорить о недостатках, присущих кредиткам от Сбербанка, то к ним можно отнести:

- Не слишком высокий уровень бонусных вознаграждений по сравнению с предложениями от других банков.

- Если снимать наличные деньги с помощью других банков (через сторонние банкоматы или в отделениях), комиссия достаточно высока (4%).

- Проценты за пользование предоставленными заемными средствами также не самые маленькие и превышают предложения многих банков.

- Дополнительные карты, прикрепленные к основной, не выпускаются.

- Если по какой-то причине на кредитку оказались внесены собственные денежные средства, то есть доступная сумма превышает кредитный лимит, за снятие их все равно придется платить по тарифам банка, как за снятие заемных средств.

- При перечислении средств с кредитки на счет другого клиента Сбербанка взимается комиссия, если тот обслуживается в отделении другого региона.То есть даже за перевод средств внутри банка может быть взят определенный процент.

- Снятие наличности не входит в условия предоставления беспроцентного периода, то есть за эти средства придется платить.Впрочем, этот минус присущ кредиткам практически любого банка.

Как получить кредитную карту Сбербанка можно узнать из видео.

Кредитные карты Сбербанка на 50 дней без процентов

Разумеется, любой заемщик хочет платить как можно меньше за предоставляемые кредитные средства, в идеале – и вовсе ничего. К сожалению, кредитных карт, проценты по которым не начисляются вообще на весь срок их действия, не существует.

Тем не менее, кредитными картами без процентов часто называют те, которые имеют льготный период. Его наличие является одним из главных критериев выбора этого заемного инструмента.

В Сбербанке пошли по традиционному пути – все кредитные карты, выпускаемые им, имеют льготный период до 50 дней. Таким образом, при оформлении этого заемного инструмента клиент получает кредитную карту на 50 дней без процентов.

Правильно используя ее, заемщик может тратить кредитные средства и при этом не платить ни копейки за них. При этом, если карта выдана в рамках специального предложения, ее владелец может быть освобожден и от ежегодной оплаты за обслуживание в банке.Сбербанк выпускает несколько разновидностей кредиток без процентов на 50 дней:

- Универсальные Visa или MasterCard.

- Карты, участвующие в партнерской программе.Здесь существует два варианта.

Первый – совместная программа с «Аэрофлотом», дающая возможность получать за каждую покупку мили, которые, при накоплении определенного числа, можно поменять на полет посредством этой авиакомпании.

Второй – благотворительная компания «Подари жизнь», в рамках которой при совершении любой покупки часть потраченных средств идет в помощь детям, страдающим от тяжелых заболеваний.

- Молодежные карты, предназначенные для тех, кто только начал трудовую деятельность.Выдаются они молодым людям до достижения ими 30 лет.

При этом получить такой кредитный продукт может и студент при наличии выплачиваемой стипендии.

- Неименная карта Momentum, которая отличается меньшей степенью защиты от несанкционированного доступа, зато выдается в тот же день, когда было подано заявление.При этом по ней отсутствует оплата за годовое обслуживание.

Однако и кредитный лимит по такой карте составляет всего 120 тысяч. Получить ее можно только в рамках спецпредложения от Сбербанка.

Также универсальные и партнерские карты могут делиться на:

Последние обладают рядом преимуществ в виде приоритетности обслуживания их обладателей, возможностью снятия большей суммы в экстренной ситуации, круглосуточной поддержки. Однако при этом стоимость их обслуживания выше.

https://www.youtube.com/watch?v=gw_Bn4QL_XI

Стандартная годовая плата в рублях за пользование картами разных типов представлена в таблице.

| Стандартная | 750 | 900 | 900 | 750 | |

| Золотая | 3000 | 3500 | 350 | не выпускается | не выпускается |

Также стоит отметить, что все карты можно разделить на две категории по условиям обслуживания:

- Со стандартными условиями, общими для всех. В этом случае годовое обслуживание составляет сумму, указанную в таблице выше, а процент за использование заемных средств, равен 33,9%.

- С индивидуальными условиями.Такой вариант предлагается тем, кто уже является клиентом Сбербанка.

В таком случае процентная ставка составляет 25,9%, а плата за обслуживание может и не взиматься вовсе.

Что касается предоставляемого кредитного лимита, он в каждом случае выделяется индивидуально. К сожалению, в 2016 году продолжается тенденция его уменьшения в связи с не самым хорошим экономическим положением в стране.

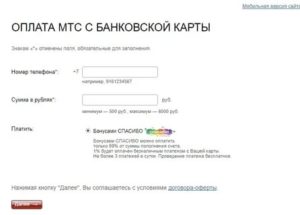

Способы погашения задолженности по кредитке Сбербанка

Пополнять карту Сбербанка для погашения образовавшейся задолженности можно различными способами:

- В операционной кассе в одном из отделений банка.

- Через банкоматы Сбербанка, которые в большом количестве есть во многих населенных пунктах.

- Через банкоматы других финансовых организаций, при этом взимается комиссия тем банком, устройством которого воспользовался клиент.

- Перечислением денежных средств с дебетовых карт Сбербанка.

- Переводом с карт других банков, а также с расчетных счетов.При этом оплачивается комиссия по тарифам банка, откуда перечисляются средства.

Поскольку многие операции по переводу денег из одного банка в другой являются платными, стоит заранее узнать их стоимость, чтобы выбирать наименее затратный способ оплаты кредита по карте.

Советы и отзывы от тех, кто уже пользуется кредитными картами Сбербанка

Поскольку Сбербанк является крупнейшим банком страны, неудивительно, что его услугами пользуются многие граждане. Однако отзывы об этом кредитном продукте достаточно противоречивы.

С одной стороны, надежность и солидность банка являются несомненным плюсом, с другой его структура достаточно бюрократична. Многие клиенты сталкиваются с трудностями при решении возникающих проблем, когда дожидаться ответа приходится достаточно долго.

Также стоит отметить, что стандартные условия являются не особо выгодными. В этом смысле многие банки предлагают гораздо лучшие варианты.

Оформлять кредитку Сбербанка стоит лишь при поступлении заемщику персонального предложения. При этом может отсутствовать годовая плата за обслуживание, а процент будет значительно ниже.

Относительно использования льготного периода в случае с кредитками Сбербанка стоит учитывать несколько моментов:

- По отзывам клиентов, этот банк относится к тем немногим, кто использует «честную» систему расчетов льготного периода.Так опытные пользователи банковских услуг называют способ формирования грейса, когда каждый расчетный период сосуществует параллельно.

К примеру, покупка, совершенная в июне, должна быть оплачена до 21 июля (при дате выписки 1-го числа каждого месяца).А покупка, сделанная в июле, относится уже к следующему льготному периоду, и подлежит к оплате 20-го августа.

- Как уже было сказано, некоторые операции банк считает квази-кэш и не включает в льготный период. С их определением иногда возникают трудности – некоторые абсолютно идентичные операции банк может считать обычной покупкой, а другие относить к категории квази-кэш.

В случае, если Сбербанк посчитал совершенную покупку такой операцией, ее надо погашать в первую очередь, так как на нее начисляются проценты.При поступлении денег на карту в первую очередь погашаются именно такие нельготные операции.

О вкладах физических лиц в Сбербанке и процентах на них можно узнать на нашем сайте.

https://www.youtube.com/watch?v=YyFyoN8qnnM

Об автокредите Сбербанка с государственным субсидированиемв статье. Условия получения, процентные ставки, досрочное погашение.

Образец справки о заработной плате здесь.

Кредитная карта: инструкция по применению

Наверное, каждый из нас слышал, что есть такой банковский продукт, как кредитная карта. И даже те, кто ей пользуются, иногда ошибочно называют все пластиковые карты кредитными.

Но это далеко не так. На самом деле, мы пользуемся в основном тремя типами пластиковых карт, которые дают доступ к средствам на банковском счете:

- Дебетовые карты, с помощью которых можно распоряжаться только собственными средствами.

- Овердрафтные карты – дают возможность пользоваться своими средствами, а в случае их нехватки, и средствами банка.

- Кредитная карта – с ее помощью можно пользоваться средствами банка, представленными клиенту на условиях кредитного договора.

Кому же может понадобиться кредитная карта?

Знакомая ситуация: деньги нужны срочно, «еще вчера» – куда бежать? В этом случае частенько приходит мысль воспользоваться кредитной картой.

Вторая картина: как ни стараешься, денег никак не хватает до зарплаты. Тем, у кого никак не получается спланировать бюджет и, что еще важнее, не вылезти за его пределы – кредитная карта тоже может пригодиться.

Следующая ситуация: есть среди нас категория людей, которые всегда хотят иметь деньги «на всякий случай». Кредитная карта – это тоже вариант.

Или же в скором времени потребуется солидный кредит. Кредитная карта – один из способов доказать свою платежеспособность и сформировать кредитную историю или ее исправить (если что-то раньше было в ней не так).

Видео:Что будет, если не пользоваться картой Сбербанка? Будут ли снимать плату за обслуживание?Скачать

10 вещей, которые не стоит делать с кредиткой

Перед оформлением кредитной карты обязательно нужно внимательно прочитать договор. Он может быть напечатан мелким шрифтом или иметь много сносок. Не торопитесь, полностью изучите документ. Важно понять:

- сколько нужно платить за обслуживание карты;

- какая ставка по кредиту;

- предусмотрен ли по карте льготный период, когда банк не начисляет проценты за пользование заёмными средствами, и сколько дней он составляет;

- какой должен быть минимальный ежемесячный платёж;

- какой будет штраф, если не внести деньги вовремя;

- за какие услуги нужно дополнительно платить (например, снятие наличных, СМС-информирование, запрос баланса через банкомат).

Если у вас есть вопросы, то обязательно задайте их менеджеру банка. Если что-то вас не устраивает, лучше откажитесь от подписания договора.

2. Снимать наличные

Кредиткой выгоднее всего пользоваться при безналичных платежах. При снятии наличных многие банки берут комиссию. Например, в Сбербанке она составляет 3%, но не менее 390 ₽, а в Райффайзенбанке — 3% плюс 300 ₽. Также при снятии наличных, скорее всего, не будет действовать льготный период, то есть банк начнёт начислять проценты за использование денег.

3. Переводить деньги с карты на карту

Не пытайтесь сэкономить на снятии денег через банкоматы путём их перевода на другую карту. Банки не первый год в этом бизнесе, поэтому берут комиссию за такие операции. Например, при переводе денег с кредитной карты Альфа-Банка вам придётся заплатить 5,9%, но не меньше 500 ₽, в Ситибанке — 1%, но не меньше 100 ₽.

4. Выходить за пределы льготного периода

Большинство карт имеют льготный период, он в среднем составляет 55 дней, но иногда доходит до 200. Это срок, в течение которого банк не начисляет проценты за использование средств — при условии полного возврата суммы.

Например, вы купили с помощью кредитки авиабилеты за 30 000 ₽, долг вернули через три недели — кредит окажется бесплатным. Но стоит не уложиться в льготный период с возвратом долга, как банк начислит проценты за все дни кредита.

5. Занимать на долгий срок

С помощью кредитных карт можно занять от нескольких десятков тысяч до нескольких миллионов рублей. Но не стоит этого делать на большой срок. Ставки за пользование деньгами банка могут достигать 30–40% годовых. Если занять у банка 300 тысяч рублей, то по ставке 40% через год придётся вернуть 420 тысяч ₽.

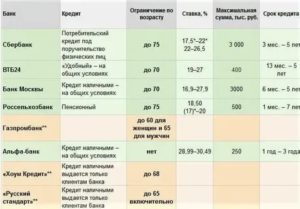

Альтернатива — кредиты наличными. Согласно исследованию Сравни.ру, такой можно взять под 17–21%.

Найти предложение с минимальной ставкой

https://www.youtube.com/watch?v=PO2pngm_7tQ

Калькулятор кредитов наличными

6. Не вносить ежемесячный платёж

Если вы взяли кредит, то можно возвращать его частями. Минимальная сумма ежемесячного платежа должна быть указана в договоре. Это может быть 3–10% от размера долга, но не меньше 300–500 ₽ (в зависимости от банка). Если пропустить срок платежа, будут начисляться штрафы за каждый день просрочки.

7. Не рефинансировать кредитную карту

Возможно, что вы долго не можете погасить кредит по карте с высокой процентной ставкой. Ставку можно снизить с помощью рефинансирования. Для этого найдите кредит с меньшей ставкой, оформите его, полученной суммой погасите прежний — в результате будете платить меньше.

Найти кредитку с низкой ставкой

8. Пользоваться сразу несколькими кредитками

Вам не хватает лимитов по одной карте, вы открываете вторую, а потом третью. Если вы не справляетесь с одним кредитом, брать следующий — плохая идея. Не доводите до этого.

9. Не зарабатывать с помощью кредитки

Многие кредитные карты имеют бонусные опции, причём они могут быть выше, чем по дебетовым картам:

- кэшбэк за покупки;

- начисление миль для обмена на авиабилеты;

- накопление баллов по бонусной программе торговой сети.

Особенно выгодно пользоваться кредитками при больших расходах по карте. Так быстрее начисляются бонусы, которые можно потратить на покупки.

Хитрые держатели кредиток используют такую схему: свои деньги держат на карте с процентом на остаток, а покупки делают с помощью кредитки. Кредит выплачивается в льготный период, то есть достаётся бесплатно. Результат — доход от процента на остаток и бонусы на карте.

10. Не закрыть карту

Некоторые оформляют кредитку, не пользуются ею и забывают о её существовании. В большинстве случаев банки берут плату за ежегодное обслуживание карт, даже если ими не пользоваться. Стоимость обслуживания автоматически списывается со счёта. Если этого не заметить вовремя, то возникнет долг и штрафы.

Не планируете пользоваться картой — пишите заявление на её закрытие. Не откладывайте это. А потом удостоверьтесь, что банк действительно закрыл ваш счёт.

https://www.sravni.ru/text/2018/7/24/instrukcija-kak-rasstatsja-s-bankom-raz-i-navsegda/

Максим Глазков

Видео:Кредитная карта может загнать в долги, даже если ей вообще не пользоваться: банковские хитростиСкачать

Что будет если не пользоваться кредитной картой (Сбербанк, Тинькофф и другие)

В последнее время все большее количество людей стали сталкиваться с тем, что банки предлагают получить кредитную карту, причем иногда данное предложение противоречит желаниям самого клиента.

Например, при оформлении зарплатного проекта в банке вместе с дебетовой картой клиенту выдают еще и кредитную. Сотрудники банка настаивают на том, что данная карта ни к чему не обязывает своего владельца.

Попробуем выяснить так ли это на самом деле, и какие последствия может иметь может иметь человек, который получил, но не активировал кредитную карту.

Виды карт

Для начала выясним, какие виды банковских карт существуют. Все банковские карты можно разделить на три большие группы.

Дебетовые карты

Данные карты хранят на себе только личные средства клиентов. Дебетовые карты одни из самых используемых карт в мире. На дебетовые карты приходится 76 процентов от общего количества имеющихся в обороте карт.

На такие карты поступают заработная плата, пенсии и социальные пособия, стипендии, их привязывают к накопительному счету, чтобы можно было снимать деньги. При этом иногда к дебетовой карте банк может подключить кредитный лимит (овердрафт).

В случае недостатка денежных средств, клиент может воспользоваться имеющимся кредитным лимитом, и при следующем поступлении денежных средств он будет погашен. Сумма овердрафта определяется по каждому клиенту индивидуально, за его использование банки берут процент.

Кредитные карты

Карты данного типа содержат на своем счету определенную денежную сумму, которую банк выдает клиенту под процент. Кредитные карты — это разновидность кредита, при котором клиент может распоряжаться заемными деньгами, оплачивая банку процент за их использование. Стоит отметить, что кредитные карты имеют более высокий процент в отличие от потребительского кредита.

https://www.youtube.com/watch?v=D4JVq3b5b-I

При этом большинство кредитных карт имеют льготный беспроцентный период (иначе его называют грейс- период) — от 30 до 120 дней. Если в течение этого периода оплачивать товары и услуги, а потом пополнять счет на ту сумму, которая была истрачена, то банк не возьмет процент за использование денежных средств.

Виртуальные карты

Карты, предназначенные только для покупок в интернет-магазинах. Подобный тип карт не имеет физического носителя, это так называемый виртуальный счет, которым можно оплачивать товары, но нельзя снимать денежные средства.

Дебетовая, кредитная, виртуальная карты могут обслуживаться разными платежными системами. Самыми популярными платежными системами в нашей стране являются «Visa», «MasterCard», «Мир».

При этом банковские карты могут отличаться разным набором дополнительных возможностей.

- Кобрендинговые карты – карты, выпускаемые в коллаборации с известными поставщиками товаров или услуг. Например, с авиакомпаниями, крупными заправочными станциями, магазинами техники и одежды. Преимущество кобрендинговых карт заключается в том, что магазины-партнеры акции предоставляют дополнительные скидки своим клиентам при оплате своих услуг подобным типом карты. Самыми популярными кобрендинговыми картами в нашей стране являются карты совместно с Аэрофлотом, позволяющие копить «мили» и обменивать их на билеты; с торговым центром Мега, которые предоставляют своим владельцем дополнительные скидки.

- Наличие у карты функции Cash Back. Преимущество подобной функции состоит в том, что расплачиваясь картой в магазинах, держателю карты возвращается процент от потраченной суммы. Например, у клиента есть пластиковая карта, к которой подключен кэшбек в размере два процента (сумма кэшбека зависит от политики банка, выдавшего карту). За месяц владелец карты совершил безналичные платежи на общую сумму 50 000 рублей, и в конце месяца он получит на эту карту кэшбек в размере тысячи рублей.

- Наличие у карты функции бесконтактного платежа, которая дает возможность оплачивать товары и услуги, не вставляя карту в платежный терминал, а просто прикладывая ее к считывающему устройству.

Зачем нужна активация карты

Если с дебетовой и виртуальной картой все понятно – они выдаются только на основании личного заявления человека, то почему же в ситуации с кредитной картой люди сталкиваются с «навязыванием» карты? Попробуем разобраться.

Кредитная карта может быть предоставлена клиентам банка в двух случаях.

- Клиент сам обращается в банк для оформления кредитной карты. Человек, намеревающийся получить карту, пишет заявление на выдачу карты, заполняет необходимую анкету, если это необходимо, то предоставляет документы, подтверждающие платежеспособность (справку о доходах по форме 2-НДФЛ, документы на имущество). После чего банк рассматривает заявку и, в случае принятия положительного решения о выдаче кредитной карты, приглашает клиента для подписания кредитного договора. Средний срок подготовки документов занимает 14 дней, после чего клиенту вручают карту.

- Банк сам предлагает клиенту кредитную карту. Чаще всего ее предлагают получить людям, уже бравшим кредит в данном банке и хорошо зарекомендовавшим себя при его выплате, или имеющим в этом банке зарплатный проект. В этом случае сотрудники банка сами связываются с клиентом и предлагают получить кредитную карту или же присылают ее по почте.

В независимости от того при каких условиях клиент получил на руки кредитную карту, ее необходимо активировать. Активация карты – это способ подтверждения своего намерения использовать карту.

В разных банках могут использоваться свои методы активации кредитной карты: личное обращение в отделение банка с картой и документом, подтверждающим личность; звонок в колл-центр банка по телефону горячей линии, отправка смс сообщения с последними 4 цифрами на номер банка; при помощи ввода пин-кода, например, при запросе баланса в банкомате.

Если не активировать карту?

Активация кредитной карты – это основной условие ее последующего использования.

https://www.youtube.com/watch?v=pMcgmswxEvU

В случае если карта выпущена по желанию клиента, то после активации он получает полный доступ к имеющимся на ней денежным средствам и начинает ими пользоваться.

В случае если клиент получил кредитную карту по почте, не заключая никакого договора с банком, то до момента активации карта недействительна, и по истечении определенного времени превращается в обычный кусок пластика. Если же клиент подписал договор о выдаче кредитной карты, получил ее, но не активировал, то он может столкнуться с проблемами.

Для начала стоит внимательно прочитать кредитный договор. Практически все банковские карты имеют годовое обслуживание, которое будет списано с карты.

В случае если деньги за годовое обслуживание будут сняты, то на кредитной карте образуется минус, на который в свою очередь будет начисляться процент за использование кредита.

В итоге у ничего неподозревающего человека может образоваться задолженность по кредиту и испорченная кредитная история.

А если карта активирована, но ни разу не использовалась?

Рассмотрим вариант, при котором кредитная карта активирована, но ни разу не использовалась. Для начала необходимо выяснить, имеется ли у карты комиссия за годовое обслуживание. Если комиссии нет, и клиент хочет оставить карту на так называемый «черный день», он вполне может это сделать.

В этом случае никаких финансовых проблем с банком у него не возникнет, и через определенный период времени срок действия карты закончится. При этом следует обратить внимание на то, подключена ли к телефону услуга «Мобильный банк», которая также может быть платной и перевести баланс на кредитной карте в минус.

Если за использование кредитной карты берется годовое обслуживание, то клиент должен помнить о том, что эта сумма будет списана с карты, и баланс уйдет в минус.

Если клиент планирует в будущем воспользоваться кредитной картой, то ему следует либо заранее положить на карту сумму годового обслуживания, либо внимательно отслеживать баланс и в случае снятия денег незамедлительно его пополнить, не допуская просрочки.

В случае, когда клиент твердо решил, что не собирается пользоваться активированной кредитной картой, ему следует ее закрыть.

Стоит запомнить, что для закрытия кредитной карты недостаточно просто заблокировать ее по телефону или через интернет-банк.

Для этого необходимо обратиться в отделение банка, выдавшего карту, написать заявление на закрытие карточного счета, убедиться в том, что все прошло успешно и получить от банка справку о погашении задолженности.

Подобный способ убережет клиента от возможных проблем с просрочкой по платежам и испорченной кредитной историей.

Можно ли вернуть кредитную карту

Алгоритм возврата кредитной карты, которой не пользовались, будет также зависеть от того, заключал ли клиент кредитный договор с банком и на каких условиях.

Если договора нет, а карта была прислана по почте, то ее достаточно просто уничтожить, разрезав пополам.

Если же договор есть, независимо от того активирована карта или нет, ее необходимо вернуть в банк.

Для этого при обращении в банк пишется заявление на закрытие карты, сотрудники банка проверяют баланс, если он ушел в минус, то клиент должен будет пополнить счет на сумму задолженности, после чего кредитный договор будет закрыт, а сама карта уничтожена. В случае если на кредитной карте остались личные средства клиента, они будут ему возвращены, и договор будет закрыт.

Правила в разных банках

Разберем подробнее, что будет, если не активировать кредитную карту на примере самых популярных банков.

- Сбербанк. В случае если клиент «Сбербанка» получил кредитную карту и не активировал ее, то для закрытия карты все равно необходимо обратиться в отделение банка и написать заявление.

- Тинькофф. У кредитных карт банка «Тинькофф» нет годового обслуживания, поэтому если клиент получил карту и не активировал ее в течение 6 месяцев с момента получения, то карта считается неактивной и ее просто можно выбросить, разрезав пополам.

- Ситибанк. Клиенты Ситибанка, получившие кредитную карту, в случае отказа от ее использования должны подать заявление о закрытии карты в отделение банка либо при помощи факсимильной связи по номеру 8-495-589-28-35. В заявлении необходимо указать фамилию, имя, отчество держателя карты, номер карты, дату и подпись.

- Альфа Банк. У клиентов Альфа Банка есть 6 месяцев для активации кредитной карты. В случае если указанное время прошло, то карта считается неактивной, так как не пройдя процесс активации, клиент отказался от предложенных условий кредитования.

- ВТБ. У клиентов ВТБ есть неделя на раздумья о целесообразности наличия кредитной карты. Если в течение 7 дней с момента получения карты она не будет активирована, то банк ее аннулирует в автоматическом порядке.

Нужна ли активация кредитной карты (видео):

При получении кредитной карты необходимо внимательно отнестись к вопросу ее активации, ведь активируя карту, клиент берет на себя обязательства по исполнению кредитного договора. В случае если клиент сомневается, что делать с ненужной ему картой, самым оптимальным вариантом будет обратиться в банк для ее закрытия.

https://www.youtube.com/watch?v=DWJK8XQorpE

Ваш репост и оценка статьи:

Видео:Не открывай Кредитную СберКарту 120 дней 😱 Подвохи и подводные камниСкачать

Что будет, если не пользоваться кредитной картой?

Многие из нас знакомы с таким понятием, как кредитная карточка. Она позволяет пользоваться заемными средствами банка, т.е. совершать покупки даже тогда, когда у вас недостаточно для этого собственных денег. Но что будет, если перестать пользоваться кредиткой, есть ли комиссии? Расскажем далее.

Сегодня банки стремятся выпустить как можно больше карт. Не только кредитных, но и дебетовых. Ведь использование средств безналичным расчетом очень выгодно для банковской системы.

Конечно, и для обычного пользователя использование пластика очень удобно. Даже тем, что нет необходимости носить с собой наличные деньги.

В первом случае банковская компания сама выпускает пластик для Вас, решает какой максимальный лимит установить и выдает ее в отделении или высылает по почте. Такую карту необходимо активировать, прежде чем банк сможет брать с Вас деньги за ее обслуживание.

Так как в этом случае Вы не заключали никакого договора, то подтверждением того, что Вы согласны на условия использования, будет ее активация. Если вы хотите активировать вашу карточку, то ознакомьтесь с мини-инструкцией, как это сделать, здесь.

Сразу же после активации могут быть списаны средства за ее годовое обслуживание, если оно платно. Если такую карточку не активировать, а просто оставить лежать на полке, то кредитор не имеет права списывать с Вас какие-либо средства с нее.

Во втором случае пластик оформляется при помощи договора с банком.

В таком случае карточка выпускается по Вашему желанию. Прежде чем начать ею пользоваться, ее тоже необходимо активировать, но будут ли списываться средства за обслуживание, зависит от того, что прописано в договоре.

Чаще всего, по договору плата сразу же списывается со счета. Таким образом, если Вы получили пластик, но планируете им воспользоваться не сразу, необходимо учесть, что банк все равно спишет с вас сумму за обслуживание вне зависимости от того, используете вы карточку или нет.

О карточных продуктах с бесплатным годовым обслуживанием говорим по этой ссылке.

Если же карта активна и была использована, но необходимости в ней больше нет, то ее лучше закрыть, чтобы не возникало дополнительных долговых начислений. Для этого пользователю необходимо обратиться в банк с заявлением на закрытие.

После ее закрытия обязательно возьмите выписку о том, что у Вас нет никаких долговых обязательств. Читайте о том, как правильно закрыть кредитку, тут.

Основные моменты при использовании кредитки

Условия обслуживания карточки указываются в договоре, заключаемом с кредитно-финансовой организацией. На обратной стороне пластика ставится подпись, которая совпадает с той, что имеется в паспорте.

Для карточки выдается пин-код, который необходимо запомнить. Не следует хранить его в телефоне или кошельке, а тем более записывать на самом пластике. Для пользования кредиткой ее нужно активировать.

При получении пластика в банке данную процедуру производит сотрудник.

Все просто: вставляете пластик в банкомат, вводите PIN и требуемую сумму. Зачастую банки взимают за эту операцию комиссию от 1,5 до 10%, не менее определенной суммы – от 150 рублей. Поэтому кредитку лучше использовать для безналичных платежей – оплаты товаров и услуг непосредственно пластиком. Кроме того, в большинстве банков на снятие не распространяется льготный период.

Для этого можно воспользоваться интернет-банкингом или позвонить в контактный центр.

- Где и каким образом погашается задолженность?

По кредитке ежемесячно вносится минимальный платеж – 5-10% от использованной суммы. Если вы не хотите переплачивать и тратиться на проценты, то нужно внести всю потраченную сумму до окончания льготного периода. Деньги зачисляются через банкоматы, кассы банка или в интернет-банке, мобильном банке, а также путем перевода с карты на другую.

ТОП самых выгодных кредитных карт этого года ⇒

Возможно, эти статьи также будут вам интересны:

- Что такое кредитный лимит?

Это максимальная сумма денег, к которой банк готов дать доступ клиенту. Обычно она не превышает 40-50% от дохода. То есть, если вы зарабатываете 60 тысяч в месяц, то можете ждать одобрения на сумму до 300-350 тысяч рублей.

https://www.youtube.com/watch?v=mad8sepmTUg

На размер лимита также влияют: кредитная история, возраст потребителя, трудовой стаж, наличие обязательных расходов. В случае получения неименной мгновенной карты лимит вряд ли превысит 50-100 тысяч.

https://www..com/watch?v=F4J3vhxpEb8

- Как извлечь из кредитки пользу?

Ведущие банки России (топ-100 здесь) предлагает своим клиентам услугу cash-back. Однако, стоит отметить , что по таким кредиткам предусмотрен повышенный процент, поэтому следует заранее посчитать предполагаемую выгоду.

Многие кредитно-финансовые организации дают возможность поучаствовать в различных программах лояльности от торговых сетей, авиакомпаний, автозаправок и т.д. Клиенты получают бонусы за потраченные на покупки деньги.

Список банков, которые выдают кредитные карты даже с плохой кредитной историей, вы можете посмотреть здесь ⇒

Дальше их можно использовать для покупки авиабилетов, определенных товаров, бензина, оплаты гостиниц или услуг общепита и т.д.

Вопросы от читателей

Нас часто спрашивают о том, можно ли пользоваться кредитной картой в разных ситуациях:

- как дебетовой – можно, если банк разрешает держать на счету свои собственные средства, такая опция есть не везде,

- пользоваться за границей – да, если ваша карточка именная, международная, имеет статус Классик и выше,

- использовать при задолженности – да, если вы израсходовали не весь лимит, то даже при частичном долге вы можете продолжать совершать покупки.

Чтобы отправить заявку на кредитную карту прямо сейчас нажмите здесь ⇒

На самом деле, кредитные карты мало в чем ограничены в вопросах использования. Сегодня банки стараются идти навстречу своим клиентам, и выпускают универсальные карточные продукты, которые могут удовлетворить самым разным требованиям.

Подводные камни и ловушки

- Льготный период. Очень удобно, если по карте предусмотрен определенный отрезок времени, в течение которого заемными деньгами можно пользоваться бесплатно или с минимальной процентной ставкой.

Перед тем, как оформить договор, его следует внимательно изучить на наличие дополнительных комиссий, которыми банк компенсирует расходы на предоставление услуги. К примеру, может быть установлена ежемесячная комиссия.

То есть, даже если вы не пользуетесь кредиткой, банк может “загнать” вас в долги за счет этой платы.

Также следует сразу уточнить, на какие операции распространяется льготный период. Зачастую он устанавливается только на безналичные операции и перестает действовать, как только были обналичены средства.

Вся правда о золотой кредитной карте Сбербанка России ⇒ ⇒

- Неожиданное возникновение задолженности.

В теории, если вы не пользовались пластиком, то можно не опасаться возникновения долга. Однако, существуют тарифы, которые могут перевести баланс из положительного в отрицательный даже при условии, что деньги не снимались. А все это ведет к начислению штрафов. В течение некоторого времени держатель пластика может даже не догадываться об этом.

“Минус” образуется из-за комиссии, например, за обслуживание счета. Она списывается за месяц, квартал или сразу з год. Причем начисление производится независимо от того, пользовался человек кредиткой или нет.

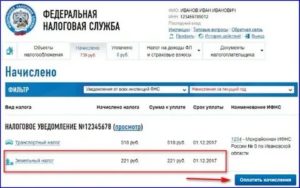

Задолженность может появиться и в случае подключения услуги Мобильного банка. Хотя на практике в этом случае приходит sms-оповещение.

Стоит отметить и проблемы с зачислением. То есть, когда деньги, внесенные через терминал, вовремя не поступают на счет, а зависают на некоторое время “в воздухе”. Чтобы избежать задолженности, следует позаботиться о погашении ежемесячного взноса заранее.

6 кредитных карт, которые можно оформить без подтверждения дохода ⇒

Кроме того, рекомендуем постоянно следить за состоянием своего баланса, например, в интернет-банке или при помощи выписок со счета.

- Неправильное закрытие кредитки.

Нередко случается, когда клиенты думают, что закрыли карту и погасили задолженность, а на самом деле задолжали кредитору. Поэтому при отказе от кредитки нужно быть внимательным на всех этапах.

https://www.youtube.com/watch?v=3sUziQcoBcE

Для начала нужно узнать, остался ли на карте непогашенный остаток. Если есть, то нужно его погасить. Далее следует сдать пластик в банк, а также написать заявление на закрытие карточного счета. Стоит получить от банка справку об отсутствии задолженности перед ним.

Счет необходимо закрывать в том отделении, где вы его открывали. Так как процесс закрытия кредитки не моментальный, то стоит заранее позаботиться об этом до определенной даты. Обычно срок завершения договора занимает до 45 дней.

Выгодные предложения по кредитным картам от Сбербанка России ⇒

В случае, если на карте имеются собственные средства, то банк должен вернуть их. При возврате пластика сотрудник в присутствии клиента разрезает платежный инструмент, повреждая магнитную полосу. Справку об отсутствии задолженности перед кредитором следует хранить не менее 3 лет.

- О закрытии кредитного лимита.

Иногда клиенты сталкиваются с ситуацией, когда платежи по кредитке не проходят. Это может быть связано с ограничением по кредитке. Некоторые банки устанавливают определенный лимит для выдачи наличных или оплаты покупок. Банк анализирует плательщика, а далее в случае положительной КИ, производит разблокировку или увеличивает лимит для клиента.

Подытожим вышесказанное: если вы получили карточку, но не провели её активацию через банкомат или телефонный звонок в Контактный центр банк, то вам не нужно за неё платить. А вот если продукт был активирован, то вам нужно будет ежегодно оплачивать стоимость годового обслуживания, которая прописана в договоре, а также погашать все задолженности, которые возникают на счету.

Если вы больше не планируете ею пользоваться, и не хотите переплачивать, вам необходимо не просто заблокировать карту и перестать ею пользоваться, а именно обратиться в банковскую компанию для закрытия вашего счета

Кредитные карты с выдачей за 5 минут ⇒

Рубрика вопрос-ответ:

Скрыть ответ

Консультант

Наталья, то, что срок действия кредитки вышел не означает, что она перестала существовать. Счет по-прежнему есть, плата за обслуживание и смс-оповещения взимается, идет долг, на него начисляют проценты. Надо погасить задолженность и закрыть счет

Скрыть ответ

Консультант

Тамара, если карточкой не пользуются больше 3-ех, то её обычно закрывают автоматически. Восстановить нельзя, только оформлять заново в отделении

Скрыть ответ

Консультант сайта КредиторПро.Ру

Ольга, а что здесь можно подсказать? Даже если вы картой не пользуетесь, страховка то все равно действует. Вам можно от неё отказаться в течение 14 дней с момента подписания договора, потом уже только через суд

Скрыть ответ

Консультант сайта КредиторПро.Ру

Ирина, нет, не заблокируют. Блокировка происходит в том случае, если карточкой не пользуются год и более. Вы можете обратиться в свой банк, чтобы приостановить на нужный вам срок действие карты

Скрыть ответ

Консультант сайта КредиторПро.Ру

Видео:Доигрался с Тинькофф ПЛАТИНУМ: Типичные ошибки при использовании кредиткиСкачать

Что будет, если не пользоваться кредитной картой Сбербанка?

Стремясь выполнить планы продаж, поставленные руководством, кредитные менеджеры Сбербанка предлагают оформить кредитку практически каждому платежеспособному клиенту.

Главный довод сотрудников следующий: давайте выпустим карточку, и пусть она хранится у Вас, если понадобится, то воспользуетесь ей, нет, ну и ладно.

Действительно ли такое предложение безопасно, и оформление кредитки, которая будет лежать в столе «на всякий случай» не приведет к каким-либо проблемам? Что будет, если оформить кредитку и не начать её использовать?

Как кредитка «привозит» проблемы?

Бывает, что пару лет назад получил пластик, убрал подальше и забыл о его существовании, и вспомнил только после обнаружения в почтовом ящичке уведомления от службы судебных приставов о необходимости уплаты задолженности, достигнувшей внушительной суммы. Как показывает статистика, клиентов, столкнувшихся с проблемами из-за оформленной и забытой кредитной карты Сбербанка России, не так уж и мало.

Наряду с недоумением возникает резонный вопрос: вследствие чего образовался долг? Как такое возможно, если кредитка вот уже несколько лет просто лежит дома? Первым делом приходит мысль о банальной ошибке.

Можно обратиться в службу судебных приставов, начать разбирательства, но с уверенностью 99 процентов – задолженность реальная, и возникла она благодаря карточке, хранившейся «на всякий случай».

Оказывается, пластик все равно действует.

https://www.youtube.com/watch?v=A7Be9gHxR1Y

Во время заключения кредитного договора редко кто прочитывает текст от начала и до конца. В основном подписи проставляются быстро, заемщик проверяет лишь данные, на которые укажет менеджер.

Поэтому четкого понимания тарифов продукта у клиента нет.

Финансово-кредитное учреждение, выдавая физическому лицу пластик, списывает с кредитного счета плату за оформление карты и сумму годового обслуживания, если они предусмотрены.

Сбербанк предлагает клиентам совершенно бесплатный выпуск кредиток, а по некоторым продуктам даже не предусмотрено взимание комиссии за первый год обслуживания. Однако начиная со второго года, финансы за ежегодный сервис с карточки начнут списываться. Даже если не пользоваться кредиткой, долг на ней появится примерно по такой схеме:

- карточка оформлена и убрана в укромное место «до трудных времен»;

- первый год после получения кредитной карты Сбербанка России никакого долга не образуется (за исключением Премиальной карты, кредиток Аэрофлот и Золотого пластика «Подари жизнь», по ним плата за годовое обслуживание спишется сразу же при активации карточки);

- если была оформлена Золотая или Классическая кредитная карта, а также Классическая «Подари жизнь», то начиная со второго года, с кредитного счета спишется комиссия за обслуживание, и, возможно, плата за дополнительные платные услуги, подключенные к пластику;

При подписании договора уточните, какие услуги предлагаются к кредитке, и лучше сразу откажитесь от ненужных функций.

- таким образом на счете появляется задолженность, допустим, 4900 рублей. Если номер телефона, указанный в договоре больше недействителен, то, соответственно, никаких уведомлений от банка о появившемся долге вы не получите;

- по окончанию льготного периода на карте числится просрочка. Будут ли пени? Конечно, Сбербанк начнет начислять на сумму долга штрафы, одновременно повышая годовую процентную ставку по карте до 36%;

- величина задолженности начинает быстро увеличиваться.

В итоге держатель кредитки, который уже забыл о её существовании, получает постановление от приставов о взыскании долга, выросшего до нескольких десятков тысяч рублей. Нужно ли платить? Конечно, ведь действия Сбербанка правомерны, а виновным в данной ситуации будет клиент, который в силу неопределенных обстоятельств не стал внимательно изучать кредитный договор и поставил свои подписи.

Нужно ли закрывать карту, решать вам, но накопившуюся задолженность придется погасить обязательно. После того, как кредитные средства будут возвращены, лучше взять справку об отсутствии долгов перед Сбербанком и полностью заблокировать ненужную кредитку.

Советы новоиспеченным владельцам кредиток

На такую хорошо продуманную банковскую уловку попадаются много обычных граждан, не имеющих лишних средств для погашения возникшей ниоткуда задолженности. Поэтому приведем некоторые рекомендации, которые позволят не нажить себе проблем в этой сфере.

- Не стоит получать кредитную карту просто так, без надобности. Оформление пластика должно быть продуманным и полностью осмысленным решением клиента.

- Если пластик активирован, тщательно разберитесь в тарифах и условиях пользования картой. Постарайтесь использовать возможности льготного периода по максимуму, не совершайте операции, не попадающие под грейс.

- Снятие наличности с кредитки – дорогое удовольствие, поэтому совершайте исключительно безналичные платежи.

- Перестали пользоваться пластиком? Как можно скорее закройте счет и получите от банка справку, подтверждающую полное погашение долга.

Теперь вы знаете, что кредитная карта действует даже лежа несколько лет в столе. Относитесь к получению кредиток с особой осторожностью, не оформляйте их без надобности, внимательно читайте любой подписываемый кредитный договор.

🎥 Видео

КРЕДИТНАЯ КАРТА СБЕРБАНКА 120 ДНЕЙ БЕЗ , СБЕРКАРТА ОБЗОР КАК ПОЛЬЗОВАТЬСЯСкачать

Кредитная карта Сбербанк 120 дней без процентов — честный обзор условий, плюсы, минусы и подвохи!Скачать

Не плачу по кредитной карте Сбербанка. Какие последствия?Скачать

Как работает кредитная карта Сбербанка?Скачать

Чем опасна кредитная карта? Вся правда о кредитных картах и долгах по кредиткамСкачать

Кредитная карта сбербанка 120 дней без процентов СберкартаСкачать

Кредитная карта: путь к долговой яме или отличный инструмент? Как правильно использовать кредитки?Скачать

Кредитная карта Сбербанка 120 дней - В чём ПОДВОХ? Подводные камни, Условия и Обзор кредитокСкачать

Кредитная Сберкарта - условия 120 дней без процентов и тарифы / Как пользоваться Сберкартой выгодноСкачать

Что будет если не платить кредит? Можно ли просто тянуть время? Узнай о плюсах и минусах.Скачать

Долг по кредитной карте Сбербанка. Что делать, если нет возможности платить?Скачать

КРЕДИТНЫЕ КАРТЫ: за или против? / Как правильно пользоваться кредиткой / Гусейн ИмановСкачать

Что самое опасное ждет должника если не платить кредит. Что будет если не платить кредит 2023Скачать

Быстро и одним действием поднять рейтинг | Погашайте кредитную карту правильноСкачать

Как кредитная карта ломает жизнь должнику? Срочно закройте кредитку! Вся правда о кредитных картахСкачать

Кредитка СБЕРА 120 дней Без процентов - Подвох и скрытые Ловушки / Кредитная карта СбербанкаСкачать