Компании обязаны отчитываться за все финансовые операции. По целям отчеты делятся на бухгалтерские и налоговые.

Несмотря на то, что понятия близки, в них кроется существенная разница, которая отражается, в первую очередь, в конечных суммах отчетов.

Объясним простыми словами, чем отличается бухгалтерский учет от налогового учета, из-за чего возникают расхождения и можно ли это исправить.

- Понятие бухгалтерского учета

- Понятие налогового учета

- Основные отличия

- Законодательная база

- Учет доходов и расходов

- Создание резервов

- Отличие управленческого учета от бухгалтерского и налогового

- Основные типы учета в компании

- В чем отличие управленческого учета от бухгалтерского (финансового)?

- Налоговый и бухгалтерский учет: сходства и различия

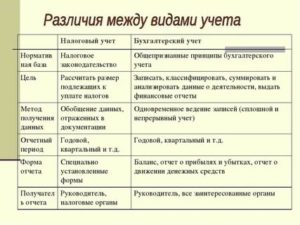

- Сравнительная таблица видов учета

- Зачем вести управленческий учет в организации?

- Бухгалтерский учет и налоговый учет — различия

- Что такое налоговый учет

- Отличия между бухгалтерским и налоговым учетом

- Различия в признании доходов в бухгалтерском и налоговом учете

- Различия в признании расходов в бухгалтерском и налоговом учете

- Различия амортизации в бухгалтерском и налоговом учете

- Различия между бухгалтерским и налоговым учетом при создании резервов

- Различия в способах оценки МПЗ

- Различия в определении прямых и косвенных расходов

- Бухгалтерский и налоговый учет: сходство и отличие

- Бухучет — что это такое

- Налоговый учет: основные различия

- Отличительные признаки

- Разница между бухгалтерским и налоговым учетом — Контур.Бухгалтерия

- Чем отличается бухгалтерский учет от налогового учета?

- Постоянные разницы в бухгалтерском и налоговом учете

- Временные разницы в бухгалтерском и налоговом учете

- Учет налога на прибыль

- Учет основных средств

- 📹 Видео

Понятие бухгалтерского учета

Чтобы разобраться, в чем разница между бухгалтерским и налоговым учетом, изучим каждое понятие по-отдельности. Начнем с первого.

Бухгалтерский учет (БУ) — регулярное документирование всех операций хозяйственной деятельности субъекта и составление на основание этой информации финансового отчета. Иными словами, это отражение деятельности предприятия, полная картина его финансового положения.

Здесь учитывается не только чистая прибыль, но и имущество, принадлежащее компании, кредиторские и дебиторские задолженности, дивиденды. цель БУ — составление отчета, по показателям которого можно судить о рентабельности деятельности того или иного предприятия. Эта информация важна как для самого руководителя, так и для сторонних лиц — кредиторов, инвесторов.

Помимо составления полной картины о бюджете организации, в задачи бухучета входит поиск резервов, контроль выполнения и соответствия нормам законодательства, минимизация рисков выхода компании «в минус».

От обязанности ведения бухучета освобождаются ИП и малые предприятия. Крупные же компании должны вести БУ в обязательном порядке. По закону заниматься составлением отчета о финансовом положении может:

- главный бухгалтер, официально трудоустроенный в этой компании;

- директор предприятия;

- сторонние организации, специализирующиеся на ведении БУ (необходимо соответствующее соглашение).

Их деятельность должна включать документирование всех операций, оценку любой собственности компании в денежном эквиваленте, составление двойных таблиц при обозначении финансовых оборотов (колонки дебета и кредита, что это — мы писали в этой статье), вычисление баланса — этой информацией будет интересоваться и налоговая, и контрагенты.

Выделяют два типа ведения БУ:

- стандартный — осуществляется полностью в соответствии с законом, ведется ООО и АО;

- упрощенный — позволяет учитывать финансовую деятельность в упрощенном режиме, применяется на малых или некоммерческих предприятиях.

Независимо от типа, бухучет базируется на двух принципах — периодичности, то есть составление отчета проходит ежемесячно, ежеквартально и ежегодно; денежном измерении любой деятельности компании.

Понятие налогового учета

Теперь рассмотрим, что такое налоговый учет (НУ) и чем он отличается от бухгалтерского.

Налоговый учет — это тоже систематизированное ведение отчетности финансовой деятельности предприятия, только здесь данные нужны для передачи их в налоговую и, соответственно, уплаты налогов на основании этих отчетов.

Вывод: главная цель бухучета — составление полной сводки о бюджете компании, цель же налогового учета — определение налога на прибыль.

НУ обязаны вести все компании — и ИП, и частные лица, и ООО. Здесь нет никаких исключений. Даже физические лица, работающие по найму, обязаны вести НУ, только за них это делает контрагент-работодатель. Заниматься подготовкой данных для налоговой может как бухгалтер, так и сам директор предприятия.

Все сведения о доходах и расходах компании за текущий период вносятся в налоговую декларацию — это главный документ при налоговом учете. Помимо информации о расходах и доходах, декларация включает в себя:

- учет налоговых льгот, если таковые положены конкретной фирме;

- материалы, касающиеся исчисления налога;

- размер итогового отчисления в ФНС на конкретный период.

Все финансовые операции, которые совершает компания, должны быть подтверждены документально.

Важно, чтобы все бумаги были заполнены корректно. В них должны быть представлены реквизиты сторон, участвующих в денежном обороте, полное наименование компании, дата составления договора, тип операции, доход/расход, который получился в результате транзакции и подписи ответственных лиц.

Основные отличия

На основании вышесказанного уже видно, в чем разница между бухгалтерским и налоговым учетом. Во-первых, это цели: для БУ — составление полной картины финансового положения компании; для НУ — учет только тех денежных оборотов, которые фигурируют при составлении налоговой декларации.

Во-вторых, обязанность ведения: от ведения бухучета освобождаются ИП и физлица, налоговый учет ведут все без исключения.

В-третьих, то, для кого составляется отчетность: бухгалтерская — для участников компании и третьих, заинтересованных лиц, налоговая — собственно, для налоговой службы.

https://www.youtube.com/watch?v=j47sctE15Y0

Помимо этого, два вида учета различаются:

- законодательной базой;

- особенностями признание доходов и расходов, из-за чего в двух отчетах происходят постоянные и временные разницы;

- созданием резервов.

Рассмотрим каждый критерий подробнее.

Законодательная база

Вся информация о ведении бухучета закреплена в Федеральном законе от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». Правила ведения отчетности на каждом ее этапе обозначены в ПБУ — положении по бухучету, на которое ссылается и закон.

Что касается НУ, то здесь все регулируется налоговым кодексом РФ, в частности статьей 313, где оговорены общие положения.

Учет доходов и расходов

Здесь различия кроются сразу в двух критериях. Во-первых, не все доходы/расходы одинаково фиксируются при налоговом и бухгалтерском учете, а во-вторых, может отличаться порядок учета денежного оборота.

Теперь по порядку. При составлении БУ учитываются абсолютно все прибывшие и убывшие средства. В НУ же есть перечень доходов / расходов, которые не учитываются при его составлении.

Например, в компанию «П» пришел перевод от контрагентов на 50 тыс. рублей — это доход предприятия. Из этой суммы было выделено 10 тыс. на оплату труда работников; 6,5 тыс. — НДФЛ; 5 тыс. — взносы в фонды и 6 тыс. рублей — оплата консалтинговых услуг — это все расходы.

Компания «П» работает по упрощенной системе налогообложения, предполагающей уплату налога только с чистой прибыли, то есть «доходы минус расходы». В БУ для расчета чистой прибыли мы от дохода отнимаем все расходы и получаем:

50 000 – 10 000 – 6500 – 5000 – 4000 = 24 500

При составлении же НУ консалтинговые услуги не будут попадать в перечень учитываемых расходов. Таким образом, итоговый размер чистой прибыли будет выше на 6 тыс. рублей, а значит и налог будет больше.

Важно: доходы, которые облагаются налогом, перечислены в статьях 246, 250, 346.15 НК РФ. Расходы, снижающие налоговый вычет, — в статьях 254, 246.16. Неналогооблагаемые доходы прописаны в 251 статье, а расходы, не учитываемые при составлении НУ, — в статье 270.

В двух отчетах на один и тот же период могут не совпадать суммы доходов. Разницы бывают постоянные и временные. Первые связаны с тем, что не все операции учитываются при составлении НУ. Вторые — с разным временем учета этих операций.

Временные разницы делятся на два типа:

- Вычитаемые — сумма в НУ больше, чем в БУ. В таком случае формируется отложенный налоговый актив (ОНА). Его размер равен сумме разницы, умноженной на процент налога.

- Налогооблагаемые — сумма в НУ меньше, чем в БУ. Формируется отложенное налоговое обязательство (ОНО). Рассчитывается точно так же.

Рассмотрим на примере учета амортизации, в результате которого произойдет налогооблагаемая разница. Для нужд компании приобретается машина стоимостью 1 млн рублей.

Срок полезного использования установлен в 3 года.

Для расчетов в БУ будет поделена стоимость автомобиля на количество месяцев, за которые он будет использован (1 000 000 / 36 = 27 777 – размер ежемесячной амортизации).

А вот при налоговых расчетах, картина получится другая. При составлении НУ можно сразу списать 10% в расходы в первом месяца в качестве амортизационной премии. То есть 100 тыс. списываются сразу в расходы (1 000 000 / 10). Соответственно дальнейшие ежемесячные вычеты амортизации будут рассчитаны уже не с 1 млн, а с 900 тыс. (1 000 000 – 100 000), и равны будут 25 тыс. (900 000 / 36).

Тогда в первый месяц использования автомобиля, сумма амортизации в БУ будет 27 777 рублей, а в НУ – 125 000 (100 000 – амортизационная премия, 25 тыс. ежемесячная амортизация). Налогооблагаемая разница составит 97 223 рубля. Размер отложенного налогового обязательства 19 444 рубля (97 223 * 20%).

Начиная со следующего месяца, расход в бухгалтерском учете будет выше, чем в налоговом на 2 777 рублей (27 777 – 25 000), соответственно, на эту сумму каждый месяц будет сокращаться разница. А налоговое обязательство будет ежемесячно погашаться на 554 рубля (2 777 * 20%).

Создание резервов

Еще одно различие в составлении отчетов — особенности создания резервов. Резервы создаются при начислении отпусков и в случае с сомнительными долгами, например, по дебиторской задолженности.

https://www.youtube.com/watch?v=TzKMMBBBm4Q

В БУ резервы по отпускам можно создавать заранее, с «запасом», в НУ же — только за отчетный год.

Что касается резервов по сомнительным долгам, в налоговом учете такой вид запаса применяется «по желанию», а в бухгалтерском является обязанностью. На основании этого, в двух отчетах также могут возникнуть расхождения.

Итак, налоговый и бухгалтерский учеты имеют разные цели ведения. Отсюда возникают не только разницы в составлении, ну и в отображенных финансов. Судить о бюджете компании только на основании НУ нельзя, так же как и платить налоги только с данных по бухгалтерскому учету.

Видео:Финансовый, управленческий и бухгалтерский налоговый учет: в чем разница?Скачать

Отличие управленческого учета от бухгалтерского и налогового

Каждый, кто открывает свою фирму или только задумывается об этом, знает, что ему предстоит вести финансовый учет. Начиная разбираться в этой теме выясняется, что существует три вида учета, а именно: бухгалтерский, налоговый и управленческий. Чем же они отличаются и какой учет вести обязательно, а какой нет? Давайте разбираться.

Для того, чтобы ответить себе на вопросы, необходимо подробно разобраться с каждым из видов.

Основные типы учета в компании

Налоговый учет – обязательный для ведения учет, который регламентирован государством, а именно Налоговым кодексом РФ.

Государство жестко определило правила ведения и сдачи отчетности, а все потому, что такой учет позволяет определить налогообложение каждой организации и контролировать выплату налогов.

То есть получается, что целью налогового учета является корректное отражение движения денежных средств, чтобы выделить сумму налогов и передать эту информацию государству по установленной форме.

Существует несколько систем налогообложения:

- Общая система налогообложения(ОСН), такая система по которой фирме необходимо платить налог на прибыль, налог на добавленную стоимость (НДС) и прочие виды налоги.

- Упрощенный вид налогообложения, который подразделяется на:

- Упрощенная система налогообложения (УСН), такая система подразумевает под собой две формы. Первая форма, когда налог платится с дохода компании. Вторая форма, когда налог платится с дохода, за вычетом суммы расходов компании. Такая система является распространенной среди малого бизнеса.

- Единый сельскохозяйственный налог – такая система используется бизнесом в сфере сельского хозяйства.

- Единый налог на вмененный доход – система, разрешенная к использованию некоторым видам деятельности, таким как розница, бытовые услуги, реклама и прочие. Смысл системы в том, что оплата налога привязывается к определенной метрике, например, площади торговой площадки.

- Индивидуальным предпринимателям доступен такой вид налогообложения как патентная система, смысл которой заключается в разовой оплате налога и возможности работы без налогообложения на определенный период.

Бухгалтерский (финансовый) учет – предназначен для оценки фирмы. Так же, как и налоговый учет, он является обязательным и жестко регламентирован государством, так как отчетность сдается в налоговую по установленной форме. Регламентом бухгалтерского учета в РФ является Российский Стандарт Бухгалтерского Учета (РСБУ).

Бухгалтерский учет отражает задолженности, обязательства и капитал организации, выражая все это в стоимостном эквиваленте.

Все операции подтверждаются документально и содержат в себе суммы этих движений.

Основным понятием являются бухгалтерские счета, по которым и происходят движения денежных средств, одновременно отражаясь на нескольких таких счетах как поступление и списание по дебету и кредиту.

https://www.youtube.com/watch?v=__DumBhh0MQ

Как следствие, за терминологией бухгалтерского учета кроется экономическая суть процессов организации, которая подразумевает под собой ограничения:

- Понятие гибкости – это не про бухгалтерский учет. Зачастую для понимания тех или иных операций руководителю необходима консультация опытного бухгалтера, а изменить правила ведения учета невозможно ввиду его регламентированности государством.

- Отсутствие возможности глубокой детализации – еще одна проблема, с которой сталкивается руководство. Для корректного принятия решений зачастую нужен более детальный учет финансов, чем, например, обычная детализация фонда оплаты труда по статье расхода или центру затрат.

- Бухгалтерская отчетность подразумевает отражение данных «исторического» характера, а это значит, что отчетность можно посмотреть на определенную дату и нет возможности, например, спланировать затраты на будущее.

Управленческий учет – необязательный, но зачастую необходимый вид учета, которым предпочтительно пользуются руководители, топ-менеджеры и менеджеры среднего звена для контроля определенных показателей. Такой вид учета – это своего рода метрика текущего положения дел в организации, и она дает возможность пользователю взглянуть на картину бизнеса целиком.

Управленческий учет в компании: задачи, цели и принципы

В чем отличие управленческого учета от бухгалтерского (финансового)?

Управленческий и бухгалтерский учет, безусловно, имеют тесную взаимосвязь, но при этом, управленческий учет несколько отличается от бухгалтерского. Основополагающем различием данных видов учета являются конечные пользователи информации и, как следствие, задачи учета и способы его ведения.

Управленческий учет не является обязательным для ведения в организации, но ввиду своей понятности руководящему составу, необходим для осуществления эффективного контроля и анализа деятельности.

Основная цель управленческого учета – предоставление необходимой и достаточной информации заинтересованным лицам (руководители предприятия, собственники) для формирования стратегии управления компанией и формирования управленческих решений.

Финансовый (бухгалтерский) учет – по сути, часть управленческого учета, которая так же отражает состояние организации, но использует для этого регламентированные правила, закрепленные законодательно. Основными потребителями этой информации на ряду с руководителями и собственниками являются контролирующие госорганы.

При этом, финансовый учет зачастую понятен только бухгалтеру или аудитору в сфере бухгалтерского учета, и не содержит актуальной информации для собственника. Кроме того, финансовый учет отличается от управленческого тем, что в финансовом учета фиксируется история финансовых операций, а управленческий еще и предусматривает прогнозирование бизнес-показателей.

Налоговый и бухгалтерский учет: сходства и различия

Основные сходства этих двух видов учета:

- Обязательность ведения в организации, закрепленная законодательно

- Регламентируются государством

- Показатель отражения учета во времени носит «исторический характер»

- Информация в отчетности предоставляется в стоимостном эквиваленте

- Имеют жестко закрепленные сроки сдачи отчетности

Чем же отличается бухгалтерский учет от налогового? Основные отличительные особенности заключается в самих целях ведения учета: бухгалтерский учет используется для оценки общего состояния организации по ее активам и обязательствам, а налоговый – только для корректного расчета налоговых обязательств перед государством. Еще одно важное отличие бухучета от налогового учета – обязательность ведения: от ведения бухгалтерского учета освобождаются ИП и физлица, налоговый учет же ведут все без исключения.

Сравнительная таблица видов учета

Для того, чтобы наглядно понять суть отличия управленческого учета от бухгалтерского и налогового, предлагаем ознакомиться со сравнительной таблицей:

| Обязателен. Регламентирован государством. | Необязателен. Решение о ведении принимается руководством организации. | |

| Российский стандарт бухгалтерского учета | Налоговый кодекс РФ | Корпоративный регламент управленческого учета |

| Отражение всех хозяйственных операций для внутренних пользователей и составление финансовых документов для внешних пользователей | Формирование полной и достоверной информации для внешних пользователей о хозяйственных операциях с целью налогообложения | Обеспечение планирования, анализа, собственно управления и контроля деятельности компании. Обеспечение информацией менеджеров, ответственных за достижение конкретных целей |

| Руководители предприятия и его подразделений, акционеры, группы других пользователей | Внешние – Госналогслужба, внутренние – менеджеры, работающие над налоговым планированием, и аудиторы | Должностные лица – руководитель, руководящий состав и менеджеры разного уровня |

| Учет строится на основополагающем балансовом уравнении: Активы = Капитал владельцев организации + Обязательства | Учет строится на сопоставлении всех доходов организации и экономически обоснованных расходов | Сопоставление доходов и расходов. Используется любая система аналитических записей |

| Нормы и правила, а также организация бухгалтерского учета установлены Законом «О бухгалтерском учете», Положениями по бухгалтерскому учету | Нормы и правила, установленные НК РФ. | Любые правила учета в зависимости от их соответствия целям учета. |

| Финансовая история носит «исторический характер», т.е. показывает финансовое состояние на отчетную дату | История налогооблагаемой базы носит «исторический характер», т.е. отражает состояние на отчетную дату | Наравне с информацией «исторического характера» используются планы на будущее, т.е. предусматривается не только анализ, но и прогноз на будущее |

| Финансовые документы содержат информацию в стоимостном выражении | Налоговая декларация содержит информацию в стоимостном выражении | Информация в стоимостном и в натуральном выражении |

| Полный финансовый отчет организация составляет по итогам года, менее детальную отчетность – поквартально или помесячно | Полный налоговый отчет организация составляет по итогам года, менее детальную отчетность – поквартально | Аналитические отчеты крупных организаций составляются ежемесячно; отчеты по определенным видам деятельности, отдельным ее фактам могут составляться еженедельно или ежедневно |

Зачем вести управленческий учет в организации?

Первым и основным преимуществом ведения управленческого учета является получение актуальной картины функционирования бизнеса, что в свою очередь помогает эффективно реагировать на внешние изменения как в периоды кризиса, так и позитивных влияний внешнего мира.

Этот вид учета позволяет оперативно корректировать стратегию развития бизнеса с помощью различных метрик и их допустимых значений, выход за которые должен сигнализировать о необходимости изменения стратегии.

При этом, информация отражается не только в стоимостном эквиваленте, но в качественном или количественном показателе, что приводит к улучшению восприятия текущего состояния организации.

https://www.youtube.com/watch?v=RlsqiB4Jjsc

Еще одним фактором является возможность планирования показателей, что позволяет на основе предыдущих периодов сделать прогнозы по возможным значениям показателей на предстоящие – например, анализировать сезонность при сбыте продукции.

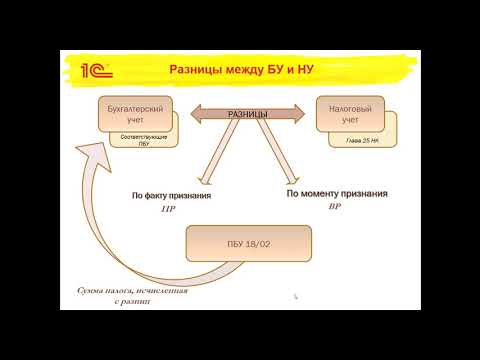

Видео:Разница между бухгалтерским и налоговым учётом. ПБУ 18/02. Фрагмент обучения бухгалтерии и налогамСкачать

Бухгалтерский учет и налоговый учет — различия

Бухгалтерский учет и налоговый учет — это два законодательно закрепленных вида учета для каждой организации, осуществляющей производственную или иную деятельность на территории государства.

Однако, несмотря на использование обоими видами одинаковой информации и документов, между ними имеется множество отличий в целях, задачах, пользователях информации, а главное, в их законодательном регулировании.

Что такое налоговый учет

Налоговый учет — это процесс обобщения информации с целью определения налоговой базы для их начисления. Этот процесс проводится на основании отчетности и сведений в первичных документах организации, которые должны вестись в соответствии с порядком, определенным Налоговым кодексом государства.

Учетная система предприятия

Главной целью этого учета является постоянное формирование полной и правильной информации о доходах и расходах организации для определения налоговой базы отчетного периода. Уже на основании этих данных бухгалтерия начисляет и уплачивает различные налоги, а также проводит анализ показателей для их оптимизации и минимизирования налоговых рисков.

Обратите внимание! Ведение этого учета — обязанность всех предприятий, которые осуществляют деятельность на территории страны. Порядок его ведения на предприятии должен быть закреплен в его учетной политике.

Организация может осуществлять налоговый учет по одному из следующих вариантов:

- Отдельно от бухучета. Этот вариант больше всего подходит для крупных компаний, где оба вида учета обычно ведутся в разных подразделениях.

- На базе бухучета. Этот вариант предполагает максимальное сближение обоих видов учета.

- Способом корректировки данных бухучета. Разница между обоими видами заметна только в ситуациях, когда между ними возникают отклонения.

- Ведение системы налогового учета в специальном плане счетов. Дополнительные счета разрабатываются и вводятся к рабочему плану счетов.

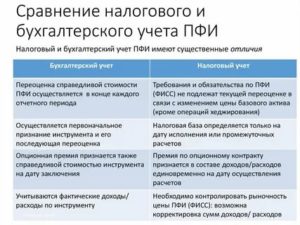

Отличия между бухгалтерским и налоговым учетом

Главное отличие между обоими видами учета — цель обобщения информации и ее пользователи.

Если в налоговом учете информация формируется для определения налоговой базы и используется контролирующими органами и квалификационными налоговыми консультантами, то бухгалтерский нужен для формирования наиболее полной информации о состоянии дел фирмы, которая учитывает все факторы и включает в себя все совершенные операции. Основными пользователями сведений бухучета являются учредители и руководители предприятия.

Различия исходят из различных документов, на основании которых они строятся. Для налогового учета главным документом является Налоговый кодекс Российской Федерации и положения к нему.

Бухгалтерский — регулируется Федеральным законом «О бухгалтерском учете», положениями по бухгалтерскому учету (ПБУ) и другими законодательными актами.

При проведении сравнительного анализа можно выявить различия в следующих категориях: признание доходов и расходов, расчет амортизации, создание резервов, оценка МПЗ, прямые и косвенные расходы.

Отличия между учетами

Различия в признании доходов в бухгалтерском и налоговом учете

Доходы предприятия в бухучете регламентируются ПБУ 9/99 «Доходы организации», в налоговом — ст.41 НК РФ «Принципы определения доходов», главой 23 и 25 НК РФ (часть вторая).

Краткая классификация доходов в обоих видах учета:

| Бухгалтерский | Налоговый |

| Доходы от основного вида деятельности — выручка от продажи, оплата за выполнение работ, оказание услуг. | Доходы от продажи товаров (работ, услуг) — выручка. |

| Прочие доходы, регламентированные п.7 ПБУ 9/99. Перечень доходов открытый. | Внереализационные доходы, регламентированные ст.250 НК РФ. Перечень доходов закрытый и включает в себя 25 видов дохода. |

Также достаточно серьезное отличие при определении доходов состоит в дате их признания. Разница в датах признания доходов зависит от методов ведения учета.

Бухгалтерский в основном ведется методом начисления (кроме организаций, ведущих учет упрощенным способом, в этом случае им разрешен кассовый метод признания доходов). Ведение налогового учета может проводиться как кассовым, так и методом начисления.

Поэтому при их сравнении дата признания одних и тех же доходов может отличаться от вида учета, если для них применяются различные методы ведения.

Признание доходов

Различия в признании расходов в бухгалтерском и налоговом учете

Расходы организации для бухучета регулируются ПБУ 10/99 «Расходы организации», для налогового — п.1 ст.252 НК РФ.

https://www.youtube.com/watch?v=4sHyGHU1RNI

Классификация расходов в обоих видах следующая:

| Бухгалтерский | Налоговый |

| Выбытие активов, возникновение обязательств, из-за которого происходит уменьшение капитала организации. | Экономически оправданные и документально подтвержденные издержки предприятия. |

Для того, чтобы расходы были приняты к налоговому учету они должны соответствовать нескольким требованиям:

- обоснованность;

- документальное подтверждение;

- образовались в результате деятельности, направленной на получение дохода.

Отличия в признании расходов могут быть не только в различных их видах, но и в следующих случаях:

- Некоторые расходы в налоговом учете нормируемые. Это значит, что сумма таких расходов принимается не полностью, а в размере, определенном нормативами законодательно. В бухучете, если сумма признана расходами, она принимается целиком.

- Также, как и при признании доходов, момент принятия расходов для бухгалтерского и налогового учета может отличаться. Это зависит от используемого метода ведения исчисления налогооблагаемой базы — метод начисления или кассовый метод.

Из-за различий в признании доходов и расходов бухгалтерская прибыль и налоговая прибыль могут отличаться друг от друга. Это отличие называется временной разницей.

Временная разница — это доходы и расходы в бухгалтерском учете, которые формируют бухгалтерскую прибыль в одном периоде, а налоговую прибыль — в другом.

Признание расходов

Различия амортизации в бухгалтерском и налоговом учете

Начисление амортизации на объекты основных средств в бухучете регулируется ПБУ 6/01, а в налоговом — ст.259 НК РФ. Для бухгалтерского учета признаются следующие способы начисления амортизации:

- линейный;

- метод уменьшаемого остатка;

- метод списания стоимости по сумме чисел лет срока полезного использования;

- метод списания стоимости пропорционально объему продукции (работ).

В налоговом учете разрешено использовать только два метода амортизации основных средств: линейный и нелинейный. Таким образом, если руководство предприятия выбирает различные способы расчета сумм амортизации, тогда возникает разница в данных показателях.

Различия возможны также при определении срока полезного использования основного средства. Для целей бухучета срок полезного использования объекта определяется самостоятельно исходя из особенностей основного средства.

В налоговом срок полезного использования объекта устанавливается на основании Классификации основных средств, где такой срок устанавливается законодательно.

Также в этом учете возможно применение повышающих или понижающих коэффициентов к норме амортизации, которые либо ускоряют выбытие объекта (при его работе в условиях повышенной сменности), либо уменьшают расходы текущего периода.

Такие коэффициенты могут применяться также и при начислении амортизации на лизинговое имущество. Амортизационная премия (расходы на капитальные вложения) применяется исключительно в условиях налогового учета и уменьшает налогооблагаемую прибыль.

Различия между бухгалтерским и налоговым учетом при создании резервов

Резервы — это ресурсы, которые создаются на предприятии, за счет которых в дальнейшем списываются текущие расходы. При планировании и создании резервов необходимо учитывать, что в бухучете существуют обязательные резервы (учитывая исключения) и резервы, которые не обязательны к формированию.

Резервы

В налоговом учете создание обязательных резервов не предусмотрено. Все резервы создаются добровольно, это является правом организации, которое должно быть закреплено в ее учетной политике. Создавать резервы для этого вида учета имеют право только те предприятия, которые для целей налогообложения применяют метод начисления.

| Вид резерва | Бухгалтерский | Налоговый |

| На отпуска и вознаграждения в заработную плату по итогам за год | Обязательный резерв (исключение — предприятия, ведущие упрощенный бухучет) | Создается добровольно, регулируется ст.324.1 НК РФ |

| По сомнительным долгам (для страхования сомнительной дебиторской задолженности) | Обязателен для всех предприятий (согласно п.70 Приказа № 34н) | Создается добровольно, регулируется п.3 ст.266 НК РФ |

| На гарантийный ремонт | Обязательный резерв (исключение — предприятия, ведущие упрощенный бухучет) | Создается добровольно, регулируется ст.267 НК РФ |

| На ремонт основных средств и недвижимости | Не создается | Создается добровольно |

| Под снижение стоимости ТМЦ | Обязательный резерв (исключение — предприятия, ведущие упрощенный бухучет) | Не создается |

| Под обесценение финансовых вложений | Обязательный резерв, если предприятие узнало. Что стоимость финансовых вложений значительно снижается (исключение — предприятия, ведущие упрощенный бухучет) | Не создается |

| На НИОКР | Не создается | Создается добровольно |

Хоть в бухучете может быть создано 5 резервов, в налоговом у организации отсутствуют обязательства по формированию таких же резервов.

Различия в способах оценки МПЗ

Методы оценки МПЗ на балансе предприятия в обоих видах учета одинаковы с 01.01.2015 года, когда законодательно был отменен метод определения цены ЛИФО. На сегодняшний день организация вправе избрать один из следующих методов определения стоимости МПЗ:

| Метод | Бухгалтерский | Налоговый |

| ПБУ 5/01 | п.8 ст.254 НК РФ | |

| ФИФО | Этот метод основывается на способе оценки МПЗ по стоимости первых по времени приобретения товаров. | |

| По себестоимости каждой единицы товара | В случае такой оценки товарно-материальных ценностей бухгалтер ведет поштучный учет каждого изделия (товара). Это достаточно трудоемкий метод, поэтому он применяется в организациях с небольшим запасом дорогостоящих МПЗ, к примеру, в ювелирных магазинах. | |

| По средней стоимости списываемого товара | Это наиболее простой и удобный способ оценки МПЗ. Он основан на использовании усредненной стоимости материалов. Товары разбиваются на группы, для каждой из которых сначала рассчитывается среднемесячная стоимость в рублях. Затем определяется стоимость списанных за месяц товаров путем умножениях их количества на полученную среднюю стоимость. |

Важно! При избрании единого метода оценки стоимости имущества различия между ними будут отсутствовать.

Методы оценки МПЗ

Различия в определении прямых и косвенных расходов

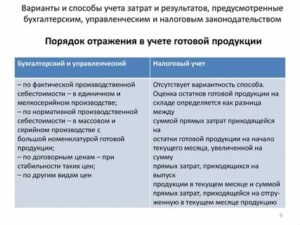

Классификация затрат на прямые и косвенные производится с целью определения себестоимости товара, а также для расчета налогооблагаемой базы.

https://www.youtube.com/watch?v=oyLZJHuGBAM

Согласно ст.318 НК РФ при использовании метода начисления для определения налогооблагаемой базы организация вправе разделить расходы на производство и реализацию на прямы и косвенные. Перечень прямых расходов, связанных с производством товаров, должен быть закреплен в учетной политике предприятия.

При этом прямые расходы для целей налогового учета относятся на текущий период только после того, как вся продукция, на стоимость которой они отнесены, была реализована. Косвенные затраты уменьшают налогооблагаемую базу в том периоде, в котором они возникли, и не зависят от реализации продукции.

В бухучете прямые расходы непосредственно включаются в себестоимость продукции (товаров, услуг), а косвенные распределяются по видам продукции условно в зависимости от определенных в учетной политике предприятия коэффициентов распределения. Прямые расходы в бухучете учитываются на счетах 20 и 23, а косвенные — на счетах 25, 26 и 44, где они накапливаются, а в конце месяца списываются проводками в дебет счетов 20 и 23.

На сегодняшний день все изменения законодательства в области бухгалтерского и налогового учета направлены на развитие сближения этих двух сфер. Но даже при наличии порой значительных расхождений в некоторых вопросах оба вида учета на предприятии тесно связаны друг с другом, так как в их основе неизменно лежит хозяйственная деятельность предприятия.

Видео:Бухгалтерский VS управленческий учётСкачать

Бухгалтерский и налоговый учет: сходство и отличие

Бухгалтерский и налоговый учет — это два особых вида учета, которые позволяют сгруппировать информацию о хозяйственной деятельности экономического субъекта. Несмотря на многочисленные сходства между терминами, имеется и множество отличий.

Прежде чем определять, чем отличается бухгалтерский учет от налогового учета, рассмотрим базовые понятия двух этих видов контроля финансовой деятельности компании.

Бухучет — что это такое

Начнем с определения термина «бухучет», которое закреплено в Федеральном законе № 402-ФЗ. Итак, БУ — это систематическое и своевременное документирование всех фактов хозяйственной деятельности субъекта и формирование бухгалтерской финансовой отчетности на основании этих сведений.

Его ключевая цель — это формирование достоверных и исчерпывающих источников отчетной информации о текущем финансовом состоянии экономического субъекта. Отчетные сведения позволяют пользователям (как внешним, так и внутренним) принимать соответствующие управленческие решения и оценивать результаты деятельности.

После изучения показателей бухотчетности кредитор или инвестор принимает решение о выдаче целевого займа или открытии инвестиционного проекта. Также удовлетворительные данные финотчетности позволят участвовать компании в государственных и(или) муниципальных закупках.

Отчетные источники — это ключевой рычаг внутреннего управления. Руководство компании, основываясь на показателях бухотчетов, может скорректировать текущую политику, принять взвешенное и своевременное решение.

Ведение БУ обязательно практически для всех экономических субъектов. Освобождения сделаны только для индивидуальных предпринимателей и иностранных представительств. Даже субъекты малого предпринимательства, НКО и «Сколковцы» обязаны вести БУ, пусть и в упрощенном виде.

Налоговый учет: основные различия

По 313 статье НК РФ, НУ — это специализированная система обобщения информации на основании данных первичной документации с учетом законодательно установленных норм, требований и правил с целью исчисления налоговых обязательств.

Иными словами, НУ — это формирование полной, достоверной и исчерпывающей информации для определения размеров налогооблагаемой базы, исчисления сумм фискальных платежей, осуществления расчетов с бюджетом в полном объеме и составление на основании этих сведений специальных форм фискальной отчетности.

https://www.youtube.com/watch?v=AGLIJ-JannE

Пользователи фискальной отчетности — это налоговики. Анализируя отчетные источники, государство реализует контрольную функцию, то есть выявляет правильность исчисления и полноту перечисления налогов, сборов, взносов в бюджет.

Следовательно, основополагающая разница между бухгалтерским и налоговым учетом заключается в их целях. Для БУ основная цель — подготовка достоверной отчетности для пользователей о результатах деятельности.

В то время как цель НУ — реализация фискальной функции государства, которая заключается в пополнении бюджета.

Ведение НУ обязательно для всех экономических субъектов. Никаких исключений не предусмотрено. Даже обычные граждане не имеют привилегий, хотя НУ за физических лиц ведут налоговые агенты. К примеру, работодатели в части исчисления и уплаты НДФЛ. Это обстоятельство является одним их ключевых отличий бухгалтерского и налогового учета.

Фискальное законодательство едино для всех налогоплательщиков. То есть НК РФ — это норматив, который обязаны применять все, независимо от:

- форм собственности;

- организационно-правовых форм;

- специфики и вида деятельности, размера штата;

- объемов производства;

- объема доходов;

- выбранных режимов налогообложения.

В то же время нормы БУ определяются в индивидуальном порядке, в зависимости от вида деятельности. Например, для государственного учреждения и банковской организации положения по БУ будут совершенно разными, а вот применение НК РФ обязательно для обоих субъектов. Так, единство норм по НУ и специализация по отраслям деятельности для БУ определяют третье различие бухучета и налогообложения.

Отличительные признаки

Помимо ключевых различий бух. и налогового учета, имеются специфические отличительные характеристики.

Суть этих отличительных признаков (характеристик) заключается в том, что в зависимости от вида учета порядок принятия одного конкретного показателя может существенно отличаться.

Например, одна и та же операция в рамках деятельности конкретного экономического субъекта может быть принята к БУ по одним нормам, а в НУ — по другим.

Представим все специфические различия бухгалтерского и налогового учета в таблице:

Видео:Отложенный налог для чайниковСкачать

Разница между бухгалтерским и налоговым учетом — Контур.Бухгалтерия

Для каждой организации актуально ведение двух законодательно закрепленных видов учета. Каждый из них имеет свои цели и задачи. В чем же заключается разница между бухгалтерским и налоговым учетом?

Во-первых, различаются цели ведения учета. Бухгалтерский учет дает информацию о результатах деятельности руководству организации и заинтересованным лицам. Налоговый учет позволяет фискальным органам контролировать полноту уплаты налогов, достоверность отчетности и исполнение законодательства о налогах и сборах.

Во-вторых, для целей налогообложения разработано соответствующее законодательство, в частности, Налоговый кодекс. Бухгалтерская отчетность ведется согласно федеральному закону, ПБУ и другим документам. Именно законодательное регулирование — это главная причина возникновения различий.

Чем отличается бухгалтерский учет от налогового учета?

- порядком отражения и признания в отчетах доходов и расходов;

- порядком отражения имущества, подлежащего амортизации и способом ее начисления;

- порядком формирования резервов;

- подходом к оценке МПЗ и др.

Из-за отличий в порядке учета возникает расхождение в размере налогооблагаемой прибыли, следовательно, появляются временные и постоянные разницы в бухучете и налоговом учете.

Постоянные разницы в бухгалтерском и налоговом учете

Постоянные разницы возникают из-за части прибыли, которая относится только на бухгалтерскую или только на налогооблагаемую прибыль. То есть, если в вашей организации фактические и налогооблагаемые доходы или расходы отличаются, то возникают постоянные разницы.

Так появляются постоянные налоговые обязательства (ПНО) или активы (ПНА). Из-за ПНО налог на прибыль, который вы отразите в отчетном периоде, возрастет, а ПНА уменьшает платежи.

В балансе ПНО и ПНА не отражайте, так как они признаются в периоде, когда возникли постоянные разницы.

https://www.youtube.com/watch?v=d5aKaqK_9V8

Однако ПНО и ПНА нужно показать в отчете о финрезультатах, а именно в строке 2421. Для их учета используют счета 68 и 99.

Начислено ПНО: Дт 99 Кт 68

Начислен ПНА: Дт 68 Кт 99

Временные разницы в бухгалтерском и налоговом учете

Если вы относите на различные отчетные периоды доходы и расходы, которые образуют фактическую прибыль и формируют базу по налогу на прибыль, — появляются временные разницы. Они по-разному влияют на налогооблагаемую прибыль, поэтому их разделяют на две группы.

- Если доходы в налоговом учете признаются раньше, а в бухучете — позже, появляются вычитаемые временные разницы. Это приводит к появлению отложенного налогового актива (ОНА).

- В обратной ситуации появляются налогооблагаемая временная разница, и возникает отложенное налоговое обязательство (ОНО).

Образование ОНА или ОНО приводит к тому, что в последующих отчетных периодах сократится или возрастет сумма налога на прибыль. В балансе ОНА учитывается в строке 1180, ОНО — в строке 1420. ОНА и ОНО отражаются на счете 68, однако для них предусмотрены и специальные счета — 09 и 77 соответственно.

Начислен ОНА: Дт 09 Кт 68

Начислено ОНО: Дт 68 Кт 77

В отчете о финрезультатах ОНО находит свое отражение в строке 2430, а ОНА — в строке 2450. Из-за сложности формирования и отражения постоянных и временных разниц, регулирующие органы стараются создать единый подход к формированию прибыли. Но пока бухгалтеру приходится учитывать все тонкости систем бухгалтерского и налогового учета.

Учет налога на прибыль

При расчете налога на прибыль между налоговым и бухучетом есть взаимосвязь, ее раскрывает ПБУ 18/02.

В положении отражены особенности формирования и учета данных по налогу на прибыль, оно позволяет отразить в отчетности суммы, которые формируют налогооблагаемую базу в последующих периодах.

Использование правил ПБУ поможет учесть все образующиеся разницы. Если ваша организация использует спецрежимы, то применение ПБУ 18/02 необязательно.

Учет основных средств

В бухгалтерском и налоговом учете неодинаковый порядок отнесения имущества к объектам основных средств. Этот вопрос регулируется ПБУ 6/01 и Налоговым кодексом. По ПБУ, чтобы отнести имущество к ОС необходимо выполнение условий:

- объект используется в производственной деятельности, применяется для оперативного управления или подлежит сдаче в аренду;

- срок использования больше 12 месяцев;

- объект используется для получения экономических выгод.

Пунктом 5 ПБУ 6/01 закреплено, что ОС стоимостью меньше 40 000 рублей могут быть единовременно списаны как производственные запасы. А в Налоговом кодексе лимит стоимости — 100 000 рублей, а значит имущество, с меньшей стоимостью должно быть списано как МПЗ и не подлежит амортизации. Поэтому, что при стоимости актива от 40 до 100 тысяч рублей возникнут временные разницы.

Примечание: правило распространяется на активы, эксплуатируемые с 31.12.2015.

Не можете разобраться во всех тонкостях ведения бухгалтерского и налогового учета? Облачный сервис Контур.Бухгалтерия поможет легко вести все операции через интернет, подскажет и автоматизирует процесс. Избавьтесь от рутины и авралов, ведите учет, начисляйте зарплату, отправляйте отчетность онлайн. Первый месяц работайте бесплатно.

Упрощенцы освобождены от НДС. Но если они выполняют договоры строительного подряда с заказчиками на ОСНО, налог нужно платить. Это не значит, что придется просто подарить контрагенту 20 % затрат. НДС можно компенсировать, если правильно сформировать смету.

, Елизавета Кобрина

Базу по налогу на добавленную стоимость надо определять для всех операций. При обычной продаже товаров она равна выручке с акцизами и без НДС. Кроме того, надо правильно определить момент начисления НДС к уплате. Порядок работы с базой по налогу зависит от сделки.

, Елизавета Кобрина

С 2021 года компании должны вести учет запасов по новым правилам. Расскажем, как теперь принимать материалы к учету, как списывать их в производство и что особенного в учете подарков.

, Елизавета Кобрина

📹 Видео

Разница между налоговым и Бухгалтерским учётомСкачать

Что такое налоговый учетСкачать

Налоговый учет и расчет налога на прибыль - первый практический урок курсаСкачать

Отличия бухгалтерского учёта и налогового.Скачать

7. Налоговый учет. Бухучет для начинающих.Скачать

Курсовые разницы — бухгалтерский и налоговый учет в 2022 годуСкачать

Бухгалтерский учет понятно за 10 минутСкачать

ТОП-5 отличий бухгалтерского учета от управленческого.Скачать

БУХУЧЕТ ДЛЯ НАЧИНАЮЩИХ 004 Как отличается бухгалтерский и налоговый учетСкачать

В чем разница между бухгалтерской и налоговой прибыльюСкачать

Чем финансовый учет отличается от бухгалтерскогоСкачать

Нужно ли сближать бухгалтерский и налоговый учет?Скачать

Налоговый учет для налога на прибыль в 1С 8.3 БухгалтерияСкачать

Что такое бухгалтерский и налоговый учетСкачать

Как временные разницы влияют на налог на прибыль?Скачать

Основы бухгалтерского и налогового учёта (21-000)Скачать