Сегодня неуклонно растет количество юридических лиц-работодателей, которые включаются в зарплатные проекты. Договора с банками подписывают не только крупные корпоративные клиенты, но и владельцы малого бизнеса. Многие из них склоняются к выбору услуги «Зарплатный проект Сбербанк для ИП без сотрудников». Она приобрела актуальность благодаря целому спектру преимущественных особенностей.

- Чем выгоден зарплатный проект

- Тарифы для ИП

- Условия для подключения к зарплатному проекту

- Возможные проблемы для ИП при подключении к зарплатному проекту

- Расторжение зарплатного договора

- Зарплатный проект Сбербанка для ИП без сотрудников

- Способы подключения зарплатного проекта

- Перечень документации, необходимой для подключения услуги

- Доступные виды зачислений по зарплатному проекту

- Тарификация

- Преимущества подключения

- Целесообразность для индивидуального предпринимателя без сотрудников

- Как правильно выводить деньги со счета ИП

- Зарплатный проект Сбербанк для ИП без сотрудников

- Нужен ли ИП зарплатный проект?

- Возможно ли оформить зарплатный проект Сбербанка для ИП без сотрудников?

- В чем выгода?

- Условия зарплатного проекта для ИП

- Порядок подключения

- Возможные проблемы

- Что предлагают конкуренты?

- Как ИП снять 1 млн рублей в «Сбербанке» без комиссии — Финансы на vc.ru

- В чём профит

- Резюме

- Зарплатный проект Сбербанка: стоимость обслуживания для ИП и ООО

- Плюсы и минусы

- Для работодателя

- Для сотрудников

- Для бухгалтера

- Для юридических лиц и ИП

- Для работников

- Зарплатный проект для ИП без работников

- Карты для зарплатного проекта

- Как подключить/отключить

- 🔥 Видео

Чем выгоден зарплатный проект

С одной стороны, физическому лицу, работающему на себя без привлечения наемных специалистов, участвовать в зарплатных проектах ни к чему. ИП не заключает сам с собой трудовой договор, соответственно, и заработная плата как таковая отсутствует.

Однако исходя из практических соображений, индивидуальному предпринимателю такая банковская услуга тоже необходима. С точки зрения закона все в порядке.

Важно! Сберегательным банком не установлены ограничения по минимальному количеству сотрудников для присоединения к зарплатному проекту.

Если ИП, работающий сам на себя, известит о желании присоединиться к зарплатному проекту, банк откроет ему счет.

Предприниматель получит зарплатную карту, на которую будут перечисляться деньги исходя из поручения, оформленного им же.

В этом случае с него не будет взиматься комиссия за проводимые операции, а также он сможет воспользоваться привилегиями, которые предусмотрел банк для зарплатных клиентов.

Заключив договор о зарплатном проекте Сбербанка для ИП без сотрудников, предприниматель сможет:

Отзывы тех, кто уже воспользовался этим продуктом, только положительные. Банк тоже приветствует присоединение к зарплатным проектам представителей малого и среднего бизнеса. За счет этого он расширяет клиентскую базу.

Тарифы для ИП

Индивидуальные предприниматели без наемных работников в рамках этого продукта снижают комиссию по перечислениям до 0,3%. Это происходит благодаря тому, что при формировании реестра для зачисления, предприниматель обозначает цели перевода как «прочие выплаты».

Банковская карта будет выпущена бесплатно, не придется платить за первый год ее обслуживания. Правда, это не касается пластиковых карточек «Аэрофлот», их стоимость обслуживания – 450 рублей. Тарифные условия для представителей малого бизнеса в рамках зарплатного проекта могут быть различными.

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?Важно! Тарифы сильно зависят от того, к какому классу относится карта.

Самым экономичным в плане обслуживания является пластик Maestro/Visa Electron. Плата за обслуживание обойдется всего лишь в 300 рублей.

Класс повыше у Visa Classic/MasterCard Standard. Годовое обслуживание в рамках зарплатного проекта составляет 750 рублей.

Наличные, не выходящие за определенный суточный лимит, выдаются Сбербанком бесплатно. За сверхлимитное снятие придется доплатить. Комиссия составит 0,5% от полученной суммы. Если деньги сняты в кассах других банковских учреждений, ИП потеряет 0,75%.

Суточный лимит на получение наличных составляет 50 тыс. руб., а ежемесячный – 500 тысяч. Это относится к картам Maestro/Visa Electron. При пользовании пластиковыми карточками классом выше цифры иные – 150 тысяч рублей ежедневно и полтора миллиона в месяц.

Выводить наличные средства, пока не будет исчерпан суточный лимит, можно без выплаты комиссионных сборов. Каким будет обслуживание этих операций, зависит от типа карты. Пользование овердрафтной линией обойдется в 20%. В случае просрочки с внесением платежа эта сумма увеличивается до 40%.

Условия для подключения к зарплатному проекту

Чтобы подключиться к зарплатному проекту Сбербанка для ИП, требуется заключить двусторонний договор. Подробнее ознакомиться с условиями и заполнить заявление можно на официальном сайте финансово-кредитного учреждения. При личном визите в банк следует подготовить пакет документов. Обязательных – три:

- паспорт гражданина РФ;

- ИНН;

- свидетельство установленной формы о том, что конкретное физическое лицо является индивидуальным предпринимателем.

Иногда специалисты банка могут дополнительно запросить некоторые документы. Получив зарплатную карту, ИП сможет быстро понять, что пользоваться ею более выгодно, чем обычной дебетовой, которая была выдана физическому лицу.

https://www.youtube.com/watch?v=WKYl20d8H_0

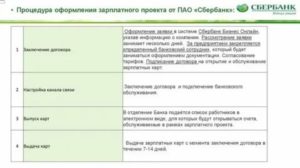

Порядок подключения к зарплатному проекту для индивидуальных предпринимателей аналогичен процедуре, которую проходят юридические лица. Все начинается с подачи заявки на сайте банка. Далее нужно следовать определенному алгоритму:

- Лично встретиться с сотрудником банка.

- Уточнить все нюансы, взвесить плюсы и минусы.

- Подписать двустороннее соглашение.

- Выбрать тип пластиковой карты.

- Подать заявление, в соответствии с которым требуется выпустить банковскую зарплатную карту ИП.

- Создать личный кабинет для управления карточкой через интернет-банк.

- После формирования зарплатной ведомости перечислить деньги.

- Зафиксировать перевод денег на зарплатную карту.

Подробная инструкция есть на официальном сайте Сбербанка. Если что-то останется непонятным, можно проконсультироваться с персоналом учреждения.

Банковская карта, предназначенная для оплаты труда, будет выдана в том отделении, где подавалось заявление, вместе с прилагаемым к ней договором на обслуживание.

В дальнейшем в соответствии с поданной ведомостью определенная сумма будет списана с расчетного счета и переведена на счет пластика.

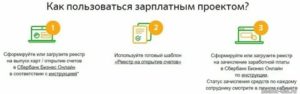

В рамках зарплатного проекта индивидуальные предприниматели могут проводить операции, пользуясь сервисом Сбербанк Онлайн. Чтобы вывести денежные средства, ИП самостоятельно осуществляет формирование реестра. Для этого ему нужно выбрать категорию «Прочие выплаты».

Зарплатные карты принимаются во всех банкоматах Сбербанка. Не имеет значения, какой это регион. Платить комиссию не придется (в пределах установленных лимитов).

Если возникнет необходимость, можно снять любую сумму, доступную на счете. И делать это можно тогда, когда возникла острая необходимость и в наиболее удобное время.

С зарплатной картой на руках можно с помощью информационно-платежного терминала производить безналичные расчеты, оплачивая различные услуги – от мобильной связи, интернета, кабельного и спутникового телевидения до налогов и услуг ЖКХ, а также приобретать товары в магазинах.

Важно! Контролировать операции, которые проводятся со счетами, легко с подключенным «Мобильным банком».

Возможные проблемы для ИП при подключении к зарплатному проекту

Российское Министерство финансов несколько раз готовило свои разъяснения относительно того, что ИП не положено производить начисления и выплаты зарплаты самому себе.

Фактически происходит перевод со счетов ИП на карту физического лица, то есть самого себя. Предприниматели пользуются этой возможностью, чтобы удешевить процесс, уменьшить комиссионные сборы.

Сбербанк допускает такой вариант, если карта оформлена в рамках зарплатного проекта.

К возможным проблемам следует подготовиться заранее, чтобы знать, как и каким способом потребуется найти верное решение. Случиться может следующее:

- суммы реестра и покрытия не будут соответствовать;

- лимит расходных операций окажется превышенным, что грозит взиманием дополнительной комиссии;

- в системе возникнет сбой.

Это нечастые явления и исправить их можно быстро и без проблем. Однако необходимо понимать, что хотя предприниматель без сотрудников и стал пользоваться услугой зарплатного проекта, это не окажет никакого влияния для формирования кредитной истории.

Банк будет по-прежнему воспринимать его как владельца бизнеса. Значит, получив заявку на кредит, финансовое учреждение будет просчитывать платежеспособность заявителя исходя из оборотов по счету.

Перечисления зарплаты самому себе не будут приняты во внимание.

Зато индивидуальный предприниматель с помощью сбербанковского зарплатного проекта может получить еще один способ для оптимизации расходов. Это происходит за счет льготных предложений, к которой данная категория получает беспрепятственный доступ.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

Расторжение зарплатного договора

Услуга Сбербанка, предполагающая получение заработной платы (в случае с ИП – обозначенной в реестре суммы) обладает и достоинствами, и недостатками. Если клиент банка посчитал, что нашел оптимальное решение в другом кредитно-финансовом учреждении, он может расторгнуть договор.

https://www.youtube.com/watch?v=fskQTnlXauk

Это можно сделать в одностороннем порядке, проблема решается вне судебного производства. Для расторжения заключенного ранее соглашения необходимо:

- уведомить банк в письменном виде;

- для отправки уведомления воспользоваться системой дистанционного обслуживания.

Не нужно забывать, что на процедуру завершения сотрудничества отводится как минимум 15 календарных дней. По прошествии этого времени и в случае оплаты всех услуг, предусмотренных договором, произойдет отключение зарплатного проекта.

Видео:Должен ли ИП выдавать себе зарплату?Скачать

Зарплатный проект Сбербанка для ИП без сотрудников

Зарплатный проект – это банковская услуга, целью которой является выпуск дебетовых карт для сотрудников и перечисление на них заработной платы.

Она предоставляет массу возможностей для работодателя и наемного персонала: возможность льготного кредитования, в том числе ипотечного, минимальную комиссию при проведении платежей и т.д. Ускоряет и максимально автоматизирует процесс осуществления выплат.

Существенно упрощает документооборот и порядок выдачи денежных средств. В данной статье рассмотрим ключевые особенности, тарификацию, преимущества подключения зарплатного проекта Сбербанк для ИП с сотрудниками и без.

Способы подключения зарплатного проекта

Сбербанк позаботился о максимальном упрощении процесса подключения зарплатного проекта. Все, что потребуется от индивидуального предпринимателя, это:

- оставить заявку на сайте банка или же через онлайн-сервис Сбербанк Бизнес (последний вариант подходит для ИП уже с открытым счетом в данном финансового-кредитном учреждении);

- назначить встречу с банковскими работниками и заключить договор на обслуживание;

- выбрать тип и внешнее оформление карт.

Заказчик при подключении услуги получает возможность создания индивидуального дизайна пластиковых носителей картсчетов, к примеру, с логотипом предприятия.

В среднем срок изготовления пластиковых носителей картсчетов равен 3-14 дням с момента отправки реестра на их выпуск. По факту готовности они доставляются банком непосредственно в офис индивидуального предпринимателя. Все удобно и просто: не требуются многочисленные посещения отделения банка, сопровождающиеся бумажной волокитой.

Перечень документации, необходимой для подключения услуги

Подключение зарплатного проекта для ИП с уже открытым счетом в Сбербанке осуществляется на основании ранее предоставленных документов. Бизнесменам с общими условиями необходимо подготовить следующее:

- паспорт;

- учредительные документы.

Это стандартный список, но он может корректироваться банком, если отмечается соответствие дополнительным критериям. В следующих случаях предпринимателю нужно предоставить:

- лицензированная деятельность или работа с гостайной: патент/лицензия;

- осуществление деятельности на основании госзаказов: контракты или выписки из них;

- иностранное гражданство: регистрация и разрешение на пребывание;

- работа с электронным документооборотом или бухгалтерскими сервисами: СНИЛС.

Посмотреть полный перечень документов, необходимых для открытия расчетного счета

Доступные виды зачислений по зарплатному проекту

Подключение услуги зарплатного проекта от Сбербанка предоставляет возможность быстрой выплаты 35 видов зачислений: зарплата, отпускные, премии, компенсации, больничные и т.д. В перечень основных рамок такого договора по выплате физлицам не входят:

- пенсия НПФ (Негосударственного пенсионного фонда);

- авторское вознаграждение;

- дивиденды;

- перевод средств ИП на личный счет;

- доход по ценным бумагам;

- оплаты по договорам гражданско-правового характера;

- подотчет списочному составу работников;

- страховое возмещение;

- плата по договору аренды или найма помещения;

- плата по договору процентного займа.

Вышеперечисленные категории проходят по статье зарплатного проекта, как «Прочие выплаты».

Тарификация

Сбербанком предусмотрен перечень видов платежных карт, на которые перечисления выплат по зарплатному проекту осуществляется на бесплатной основе:

- МИР Классическая;

- Visa Classic;

- MasterCard Standard;

- МИР Золотая «Аэрофлот»;

- Visa Gold «Аэрофлот»;

- МИР Премиальная;

- Visa Platinum;

- MasterCard Platinum;

- МИР Премиальная Плюс.

В случае заказа или подтягивания уже открытых карт подобного типа к подключенному зарплатному проекту комиссия банком как за годовое, так и последующее обслуживание взиматься не будет.

https://www.youtube.com/watch?v=mBuvj0cZaU8

В таблице представлены тарифы в рамках услуги для других видов картсчетов:

| МИР Классическая «Аэрофлот» | 900 | 600 |

| Visa Classic «Аэрофлот» | 900 | 600 |

| МИР Золотая | 1 500 | 1 500 |

| МИР Золотая «Аэрофлот» | 3 500 | 3 500 |

| Visa Gold | 1 500 | 1 500 |

| Gold MasterCard Visa Gold «Аэрофлот» | 3 500 | 3 500 |

| МИР Премиальная | 4 900 | 4 900 |

| Visa Platinum | 4 900 | 4 900 |

| МasterCard Platinum МИР Премиальная Плюс | 10 000 | 10 000 |

| Visa Infinite | 30 000 | 30 000 |

Преимущества подключения

Рассмотрим детально, какие перспективы заключения договора по начислению выплат согласно зарплатному проекту обещаны Сбербанком:

- Простота управления. Производить начисления и осуществлять выплату можно в максимально упрощенном режиме через Сбербанк Бизнес Онлайн. Там можно просмотреть всю статистику и получить аналитику по конкретному виду выплат.

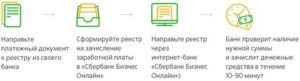

- Высокая скорость начисления выплат. Перевод средств на картсчета работников осуществляется в течение 10 минут.

- Оптимизация документооборота и ведения бухгалтерии. Сервис легко синхронизируется с программой 1С, что позволяет переносить данные не вручную, а в удобном электронном формате.

- Круглосуточная поддержка. Банком закрепляется персональный менеджер, который предоставляет помощь и консультации по зарплатному проекту в режиме 24/7.

- Забота о работниках. Сотрудники ИП с выплатой по зарплатному проекту Сбербанка получают ряд выгодных предложений: программы скидок и накопления бонусов, а также возможность получения кредита и ипотеки на льготных условиях.

Целесообразность для индивидуального предпринимателя без сотрудников

Отзывы о зарплатном проекте Сбербанк для ИП без сотрудников весьма неоднозначны. Причина такого недовольства кроется в относительной легальности подобных операций. С одной стороны, банк не запрещает индивидуальным предпринимателям, не использующим в своей деятельности наемный труд, подключать услугу «Зарплатный проект».

Но стоит учесть, что бизнесмен не заключает с собой трудовой договор, соответственно, не имеет права начислять себе заработную плату. То есть переводить деньги с основного расчетного счета на открытую дебетовую карту предприниматель может только с формулировкой «Прочие выплаты».

Такое перечисление позволяет экономить на комиссии и получать средства с наименьшими финансовыми потерями.

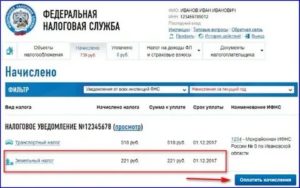

Давайте же разберемся, как вышеописанная схема может восприниматься контролирующими государственными органами. Федеральная налоговая служба регулярно мониторит приходно-расходные операции различных представителей финансовой сферы.

Отследив такую мошенническую «проводку» налоговики идентифицируют её как перечисление заработной платы, как следствие, начисляют налог на доходы физических лиц и требуют уплаты взносов. При этом санкции ФНС может применять задним числом и выставлять ИП счет за соответствующие невыплаты.

Как результат, коммерсант, желанием которого было получить экономию на выведении средств со счета для личных потребностей, получает колоссальные убытки в виде неуплат в бюджет.

Сбербанком не запрещено подключение зарплатного проекта для ИП без сотрудников, но выведение средств по кодам «Прочих выплат» воспринимается налоговиками в качестве мошенничества!

Как правильно выводить деньги со счета ИП

Индивидуальный предприниматель на вполне законных основаниях имеет право перечислять денежные средства на персональный картсчёт. Для этого в назначении подобного платежа следует указывать одну из формулировок:

- «Перевод собственных денежных средств на личные нужды ИП»;

- «Перевод средств от предпринимательской деятельности на личные нужды».

Не лишним будет также указывать фразу: «Налоги оплачены полностью». С точки зрения буквы закона операция не вызывает подозрений ФНС и не расценивается мошенничеством. Как следствие, госорганы не начисляют НДФЛ, взносы и прочие штрафные санкции.

https://www.youtube.com/watch?v=VLm7Wrb6k1I

Специалисты также рекомендуют не проводить по счету операции с суммой свыше 600 000 рублей за сутки. Это касается также как снятия наличных, так и безналичного переведения на карту.

Банками активно контролируются подобные операции, продиктованные необходимостью соблюдения Федерального закона № 115 «О противодействии легализации доходов, полученных преступным путем».

В случае, если ИП требуется сумма свыше 600 000 тысяч, к примеру, на покупку автомобиля, он может предоставить банку письменное пояснение с указанной целью применения средств и их документальным подтверждением.

Рекомендуем ознакомиться:

- «Лёгкий старт» Сбербанк

- Эквайринг Тинькофф: тарифы для ИП

Видео:Зарплатный проект Сбербанка - коротко и по делуСкачать

Зарплатный проект Сбербанк для ИП без сотрудников

Широкое распространение безналичных расчетов, простота и удобство использования банковских карт для управления собственными средствами способствует тому, что все больше не только крупных корпоративных клиентов, но и представителей малого и среднего бизнеса становятся участниками зарплатных проектов. Это услуга, которую банки предоставляют юридическим лицам-работодателям. Предприятие заключает с банком договор, банк открывает сотрудникам карточные счета, выдает карты, на которые зачисляет заработную плату и прочие доходы, предусмотренные трудовым законодательством.

Процент вовлечения бизнеса в зарплатные проекты постоянно растет. Поэтому возникает вопрос о существовании зарплатного проекта для индивидуальных предпринимателей, которые работают без сотрудников.

Нужен ли ИП зарплатный проект?

Индивидуальный предприниматель – это физическое лицо с особым статусом. Согласно Трудового Кодекса заработная плата наемному работнику устанавливается трудовым договором в соответствии с определенной системой оплаты труда, действующей у конкретного работодателя.

Стороной трудового договора всегда являются два участника – работодатель и работник. Поскольку никакого трудового договора в случае с индивидуальным предпринимателем не существует, понятие заработной платы также отсутствует.

ИП не может сам себе начислять и платить зарплату.

Исходя из вышесказанного, можно сделать вывод, что индивидуальному предпринимателю зарплатный проект не нужен.

Но на практике может оказаться, что в данной банковской услуге нуждаются и предприниматели в том числе.

Возможно ли оформить зарплатный проект Сбербанка для ИП без сотрудников?

Сбербанк не устанавливает ограничений на минимальное количество сотрудников для обслуживания в рамках зарплатного проекта.

Таким образом ИП может подать заявление на присоединение к Условиям в рамках зарплатного проекта, что будет в совокупности являться Договором о предоставлении услуг в рамках «зарплатных» проектов.

Далее банк откроет предпринимателю счет, выдаст зарплатную карту и в дальнейшем будет перечислять на нее деньги по поручению этого же ИП.

В чем выгода?

На первый взгляд может показаться, что смысла в перечислении дохода ИП на зарплатную карту нет, если он и так со своего счета может снимать любые суммы после уплаты налогов. Выгода кроется в комиссионных, которые взимаются банком за проведение операций, а также в привилегиях, которые предоставляет банк зарплатным клиентам.

Преимущества для ИП заключается в том, что ИП приобретает статус зарплатного клиента, а потому на него распространяются льготы, которые Сбербанк предоставляет этой группе клиентов:

- бесплатное снятие наличных в банкоматах Сбербанка

- возможность управлять карточным счетом через интернет-банк или мобильное приложение

- возможность за 2 часа оформить кредит по одному документу

- доступность специальных ставок по ипотеке

- участие в бонусной программе «Спасибо», позволяющей возвращать на карту до 20% стоимости товаров и услуг, оплаченных картой

Выгода банка такие же, как и в случае со всеми зарплатниками – получение комиссионного дохода, расширение клиентской базы, возможность вовлекать зарплатных клиентов в перекрестные продажи банковских услуг.

Условия зарплатного проекта для ИП

Для обслуживания в Сбербанке в рамках зарплатного проекта необходимо заключить с банком договор.

https://www.youtube.com/watch?v=woLD-OYb9co

Какие документы потребуются? Ответ прост – необходим комплект документов для установления с банком деловых отношений.

Для ИП это паспорт, ИНН, свидетельство о регистрации физического лица как индивидуального предпринимателя. Кроме того, банк может запросить дополнительные документы.

Для присоединения к зарплатному проекту нужно заполните заявление на присоединение к Условиям, которые публикуются на официальном сайте.

Тарифы устанавливаются в зависимости от класса карты. Самыми дешевыми в обслуживании считаются карты класса Maestro / Visa Electron, классом выше – Visa Classic / MasterCard Standard. Годовое обслуживание за первый год – бесплатно. Со второго года стоимость составляет 300 руб. для Maestro / Visa Electron и 750 руб. для Visa Classic / MasterCard Standard.

Выдача наличных в пределах суточного лимита через кассы Сбербанка осуществляется бесплатно, сверх лимита – 0,5%. Снятие наличных в кассах другого банка – 0,75% или бесплатно для карт более высокого класса.

Лимит на снятие наличных составляет 50 000 руб. в день, 500 000 руб. в месяц для Maestro / Visa Electron, 150 000 руб. в день, 1 500 000 руб. в месяц для Visa Classic / MasterCard Standard.

При перечислении денег на карту Сбербанк взимает 1,1% от суммы, но не менее 115 руб.

Если взвесить все за и против, может оказаться, что зарплатна карты более выгодна ИП, чем обычная дебетовая карта физического лица.

Порядок подключения

Этапы перехода на зарплатный проект для индивидуального предпринимателя ничем не отличаются от стандартной процедуры для юридических лиц. Точно так же необходимо:

- подать заявку на официальном сайте Сбербанка

- связаться с сотрудниками, договориться о встрече

- после уточнения всех нюансов заключить с банком договор

- подать заявление на выпуск банковской карты ИП

- подключиться к интернет-банку

- сформировать зарплатные ведомости, перечислить ведомость и деньги в банк

- получить деньги на банковскую карту

Возможные проблемы

На практике случаются отказы в проведении операции. Среди причин можно выделить такие:

- несоответствие суммы в реестре и покрытия

- превышение лимита расходных операций, сверх лимита взимается дополнительна комиссия

- сбой в системе

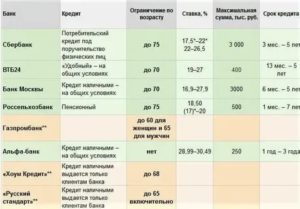

Что предлагают конкуренты?

Выбор банка для ИП продиктован потребностями предпринимателя и особенностями ведения бизнеса. Такими потребностями являются возможность пополнять счет наличными средствами с минимальными комиссиями, без проблем и комиссий снимать деньги со счета на личные нужды.

При выборе счета для ИП важно обращать внимание не только на комиссию на снятие наличных средств, но и плату, которую взимает банк при зачислении средств на счет. Ниже приведена информация о банках-конкурентах.

Таким образом, зарплатный проект Сбербанка может стать для индивидуального предпринимателя способом оптимизации расходов. Хотя счет по своей сути зарплатным не является, так как ИП не может сам себе платить зарплату, такая форма расчетов позволяет ИП снизить расходы и воспользоваться льготными предложениями, которые Сбербанк предлагает данной категории клиентов.

Видео:Как сделать перевод с расчетного счета ИП на банковскую карту через Зарплатный проект СбербанкСкачать

Как ИП снять 1 млн рублей в «Сбербанке» без комиссии — Финансы на vc.ru

Наша команда активно следит за банками и их тарифами для начинающих предпринимателей, постоянно обновляя калькулятор РКО. Калькулятор учитывает не только стоимость обслуживания, но и объём денег, который предприниматель может снять с нулевой или минимальной комиссией.

Причём многие небольшие или новые банки позволяют снимать больше, чем крупные и известные, выставляя это как своё преимущество. Однако история, о которой я хочу рассказать, не вписывается в уже сложившуюся парадигму «чем больше снимаешь, тем больше комиссия».

Пару месяцев назад знакомый ИП с хорошими доходами от арендного бизнеса решил поменять один ненадёжный банк на более надёжный. В ходе недолгого анализа он выбрал «Сбербанк». Банк хороший, однако лимит вывода без комиссии был крайне маленький — всего 150 тысяч рублей в месяц.

- 1% — от 150 до 300 тысяч рублей;

- 1,5% — от 300 тысяч до 1,5 млн рублей;

- 3% — от 1,5 до 5 млн рублей;

- 6% — свыше 5 млн рублей.

Конечно, 5 млн рублей никто выводить не думал, но около 500 тысяч рублей ежемесячно — планировалось. При такой сумме комиссия составила бы 4500 рублей, а это уже немалые деньги. И главное — за что?

Да, я в курсе, что такие тарифы носят специальный заградительный характер, чтобы противостоять легализации (отмыванию) доходов, полученных преступным путём.

И всё же — если я или мой знакомый, да любой из вас, честно заработал 1 млн рублей в месяц и заплатил с него налог, то почему мы должны дополнительно платить до 6% банку за то, что он нам их выдаст? Получается, что это ещё один квазиналог, аналогичный торговому эквайрингу, но с прогрессивной шкалой.

https://www.youtube.com/watch?v=oRsW_04CCa8

В общем, у моего знакомого были ровно такие же чувства и такое же негодование, которыми он поделился с менеджером «Сбербанка» на этапе оформления документов. На что менеджер абсолютно спокойно предложил оформить зарплатный проект на самого ИП и выводить без комиссии столько, сколько нужно.

Предложенная схема оказалась очень простой:

- Открываешь расчётный счёт на дешёвом или даже бесплатном тарифе.

- Заключаешь зарплатный проект, где указываешь самого ИП и работников, если они есть.

- Получаешь зарплатную карту.

- Переводишь на эту карту по зарплатной ведомости столько, сколько тебе надо, без соблюдения ограничений по лимитам в месяц.

- Банк видит, что деньги идут самому предпринимателю, поэтому не требует удержания НДФЛ с этой суммы.

В чём профит

А в том, что комиссия на выплату зарплаты намного ниже. В большинстве банков — не более 0,5%, есть даже 0%. Как раз нулевую ставку менеджер и предложил, если обороты по счёту будут хорошие.

В итоге вместо комиссии от 4500 до 12 тысяч рублей при снятии денег в размере 500 тысяч или 1 млн рублей в месяц затраты на комиссию банку через зарплатный проект составили 0 рублей.

Но у меня к этой схеме возникли вопросы, так как я точно знаю, что предприниматель сам себе зарплату платить не может. Разумеется, я решил разобраться, какие риски здесь есть. Судя по тому, что идею с зарплатным проектом предложил сам банк, у него этих рисков нет. Тогда кто ещё может вмешаться во взаимоотношения банка и его клиента? ФНС, фонды, Роструд? И на каком основании?

Стал искать законы и разъяснения госорганов по этой теме. Нашёл совсем немного:

Везде пишут одно и то же:

Деятельность гражданина в качестве индивидуального предпринимателя без образования юридического лица (с привлечением третьих лиц или нет) трудовой деятельностью по смыслу трудового законодательства не является, и он не вправе сам себе начислять и выплачивать заработную плату

Ну не вправе, так не вправе, А что будет, если всё-таки выплатит? Тем более что письма ведомств не служат нормативно-правовыми актами и не имеют силы закона.

В приватной беседе менеджеры нескольких банков мне подтвердили, что на практике перевод денег на зарплатную карту ИП происходит без проблем. Потому что банк (внимание!) должен беспрекословно выполнять распоряжения клиента о перечислении и выдаче сумм со счёта и проведении других операций.

Банк не вправе определять и контролировать направления использования денежных средств клиента и устанавливать другие не предусмотренные законом или договором банковского счета ограничения права клиента распоряжаться денежными средствами по своему усмотрению.

А ещё банк не вправе контролировать уплату НДФЛ с сумм, перечисленных физическим лицам, в том числе самому ИП. Вот что я нашёл по этому вопросу:

Требование Банка о представлении ему документов, подтверждающих уплату истцом НДФЛ, фактически свидетельствует о выполнении Банком функций фискального органа при отсутствии таких полномочий у кредитной организации

Но ФНС, которая как раз и является таким фискальным органом, тоже не может требовать уплаты НДФЛ с доходов от предпринимательской деятельности (если только ИП не работает на общей системе).

В результате я пришёл к следующим выводам:

- Законодательство не содержит прямого запрета на получение зарплаты ИП (кроме общих рассуждений об отсутствии в данном случае двух сторон трудового договора).

- Если ИП уже перечислил налоги в рамках своей системы налогообложения, то ни банк, ни ФНС не могут требовать заплатить НДФЛ с суммы, которая выводится через зарплатный проект.

- Размер комиссии при выводе денег на счёт физлица – это внутреннее дело банка и его клиента.

И если банк сам вносит имя ИП в зарплатный проект, значит его устраивает низкая или нулевая комиссия на перевод денег.

Резюме

Я так и не нашёл явных рисков перевода (вывода) денег на нужды предпринимателя через зарплатный проект. Я также уверен, что такой способ актуален не только для данного банка, а также для всех остальных.

https://www.youtube.com/watch?v=36sFrfVds_o

А если это так, то стоит реально задуматься о том, как теперь показывать или считать возможную сумму денег к выводу без комиссии в нашем калькуляторе тарифов на РКО. Возможно, стоит написать: «Если вы ИП, открывайте зарплатный проект и выводите столько, сколько хотите».

Посчитаем, сколько у нас среди пользователей vc.ru предпринимателей с доходом от 500 тысяч рублей в месяц.

Зарабатываешь больше 500 тысяч рублей в месяц?

Пока нет, но стремлюсь к этому

Я не ИП, поэтому проблемы ИП меня не беспокоят

Я не ИП, но проблемы ИП меня беспокоят

Показать результаты

Переать

Проать

Видео:Зарплатный проект Сбербанка. Особенности и преимуществаСкачать

Зарплатный проект Сбербанка: стоимость обслуживания для ИП и ООО

Сбербанк возглавляет многие рейтинги среди кредитных организаций России по различным показателям деятельности. Это крупнейший банк страны с участием госкапитала.

В нём обслуживается более 1 млн. организаций из которых почти половина (450 тыс. юридических лиц) подключена к зарплатному проекту.

Открытие зарплатного проекта в Сбербанке доступно не только предприятиям, но и индивидуальным предпринимателям.

Плюсы и минусы

Преимущества зарплатного проекта Сбербанка следует рассматривать в разрезе заинтересованных сторон.

Для работодателя

Зарплатный проект в Сбербанке для юридических лиц и ИП с сотрудниками позволяет получить следующие преимущества:

- Услуга оказывается предприятиям с расчётным счётом в Сбербанке или без него.

- Полностью дистанционное обслуживание (предоставляется система ДБО даже без открытия расчётного счёта).

- Поддержка доступна круглосуточно.

- Зачисление заработной платы происходит в течение 10-90 минут.

- Широкие возможности для технической интеграции.

- В случае необходимости открытия р/с, сотрудник банка может оформить договор в вашем офисе (услуга бесплатная).

- Комиссия по зачислениям не зависит от региона, в котором находится сотрудник (главное условие — наличие карты банка).

- Руководителям могут предоставляться льготы по обслуживанию личных карт уровня Gold (скидки зависят от объёма потребления услуг и рассчитываются индивидуально).

- Небольшая комиссия за перечисление ЗП.

- При большой численности персонала и выполнении требований к помещению, возможна установка банкомата на территории торговой точки.

Минусы:

- Если организация не ведёт свой р/с в Сбербанке, будет взиматься абонентская плата за использование системы ДБО. За подключение к ней также требуется разовая оплата.

- К зарплатному проекту Сбербанка нельзя подключить держателей карт других банков. Перечисления на их карты будут оформляться отдельными платёжными поручениями по повышенной комиссии.

- Если средства, требуемые для расчётов по зарплатной ведомости, вносятся через кассу — взимается дополнительная комиссия (согласно действующему тарифу в рамках пакета РКО, или по стандартной комиссии банка).

- Тарифы зависят от региона обслуживания и рассчитываются индивидуально (сложно оценить расходы перед заключением договора).

- Особые пакеты облуживания для руководителей предлагаются только крупным и средним предприятиям — при фондах оплаты от 5 и от 25 млн. р.

Для сотрудников

Условия зарплатного пакета Сбербанка для работников достаточно комфортны:

- Банк имеет крупнейшую сеть устройств самообслуживания (около 80 тыс. банкоматов) и отделений (свыше 14 тыс. офисов, они есть практически во всех городах и регионах) — чаще всего в шаговой доступности.

- Все варианты дистанционного обслуживания (в том числе приложения для всех популярных мобильных платформ, даже для Windows Phone) — бесплатно.

- Ряд карт в рамках зарплатного проекта обслуживается бесплатно или со скидкой.

- Практически всем зарплатным клиентам доступна программа «Спасибо» (собственная бонусная программа Сбербанка).

- Снятие наличных в рамках лимитов без допкомиссий, перевод внутри региона на карты Сбербанка — бесплатно.

- Карты можно добавить в системы Google/Apple/Samsung Pay (есть ограничения по типам).

- Потребительские кредиты и ипотека пользователям зарплатного проекта Сбербанка предоставляются на особых условиях. Например, займ можно получить даже без посещения отделения в течение нескольких минут.

- В зависимости от типа платёжной системы и пакета обслуживания держателям могут предлагаться особые скидки и акции.

- Если у вас уже есть карта банка, можно подключиться к ЗП-проекту без её перевыпуска или открытия новой.

Минусы:

- По зарплатным картам не начисляются проценты на остаток (необходимо открывать отдельный депозит).

- На ЗП картах нет возможности активации овердрафта (по крайней мере по самым недорогим — Electron и Maestro). Предлагается только отдельная кредитная карта и классический займ.

- Карты «Мир», часто предлагаемые в рамках ЗП проекта, нельзя добавить в Google/Apple/Samsung Pay.

- Несмотря на то, что со всеми частными клиентами заключается комплексный договор обслуживания, перенести выпуск или даже выдачу перевыпущенных карт в другое отделение практически невозможно.

- Нельзя подключить к проекту карты стороннего банка.

Для бухгалтера

Преимущества:

- Карты для зарплатного проекта Сбербанка можно выпустить централизованно (на основании электронного реестра).

- Система дистанционного облуживания может интегрироваться с бухгалтерских ПО (например, с 1C через Direct Bank).

- Онлайн-система имеет простой и понятный интерфейс. На загрузку ведомости уйдёт не более 10 минут.

- Обеспечивается достаточный уровень безопасности (вход как с применением «облачной» подписи, так и с применением аппаратных ключей).

- Предприятие ведёт отдельный менеджер, который может помочь со многими вопросами.

- Техподдержка круглосуточная (может быть ограничение по договору).

Минусы:

- К проекту нельзя подключить карты сторонних банков. Таким сотрудникам необходимо будет проводить выплаты отдельными платёжными поручениями с повышенной комиссией.

- Для выпуска карт необходимо мотивировать сотрудников самостоятельно прибыть в нужный офис банка или бухгалтеру потребуется собрать внушительный пакет документов, что может занять существенное время.

Для юридических лиц и ИП

Стоимость обслуживания зарплатного проекта в Сбербанке для организации формируется исходя из нескольких составляющих:

- Комиссия за подключение.

- Абонентская плата.

- Процент с переводов.

- Процент с зачислений.

Если у вас нет действующего р/с в Сбербанке:

- Подключение к системе «Сбербанк Бизнес Оналйн» составит 960 р. единоразово + за каждый аппаратный токен по 1400 р. («облачная подпись» с одноразовыми SMS-паролями — бесплатно).

- Абонплата за использование системы ДБО — 650 р./месяц.

- Комиссия с каждого перевода ЗП — 0,1-0,7% (рассчитывается индивидуально исходя из региона обслуживания, размера фонда оплаты труда и количества сотрудников). Например, в Центральной России при численности персонала в 10 человек и ФОТ 300 тыс. р. комиссия составит около 0,15%.

- Зачисление денежных средств электронным переводом — бесплатно, внесение через кассу — 1%.

Если у ИП или организации уже есть р/с в Сбербанке:

- Подключение и обслуживание осуществляется по тарифам пакета или договора на РКО (здесь стоит отдельно оговорить, что проект можно подключить даже к пакетам из линейки «Лёгкий старт», где есть полностью бесплатный пакет обслуживания).

- Комиссия с перевода рассчитывается из того же принципа — 0,1-0,7% (не зависит от наличия р/с в банке).

- Помимо обозначенных выше способов (перевод/касса), внесение средств на счёт может быть осуществлено посредством самоинкассации (через бизнес-карту) — 0,15% (если иное не предусмотрено пакетом).

Для работников

Тарифы зависят от выбранных предприятием карт. Банк в свою очередь предлагает большое количество различных решений. Наиболее популярные приведены ниже.

Выпуск/перевыпуск | Бесплатно | Бесплатно | Бесплатно | Бесплатно |

Обслуживание в первый год | 0-300 р. | 0-750 р. | 0-3000 р. | 0-4900 р. |

Обслуживание в последующие годы | 0-300 р. | 0-450 р. | 0-3000 р. | 0-4900 р. |

Выдача наличных | Бесплатно (в рамках суточного лимита) | Бесплатно (в рамках суточного лимита) | Бесплатно (в рамках суточного лимита) | Бесплатно (в рамках суточного лимита) |

Внесение наличных | Бесплатно | Бесплатно | Бесплатно | Бесплатно |

Интернет банкинг и мобильные приложения | Бесплатно | Бесплатно | Бесплатно | Бесплатно |

Дополнительные опции | нет | Овердрафт под 20% | Овердрафт под 20% | Увеличенные лимиты на выдачу и внесение. https://www.youtube.com/watch?v=aP5pQPc87nk Овердрафта нет. |

Бонусы/кэшбэк | нет | До 0,5% (и от партнёров до 20%) от покупки конвертируются в бонусы «Спасибо» | До 5% (и от партнёров до 20%) от покупки конвертируются в бонусы «Спасибо» | До 10% (и от партнёров до 20%) от покупки конвертируются в бонусы «Спасибо», особые скидки от партнёров |

На карты распространяются акции, проводимые платёжной системой.

Зарплатный проект для ИП без работников

Часто ИП, открывшие счёт в Сбербанке, получают уведомления о том, что им доступна возможность подключения к зарплатному проекту.

На самом деле это просто автоматическая рассылка. Использование зарплатного проекта для ИП без сотрудников в Сбербанке, как и в любом другом кредитном учреждении, бессмысленно.

Любые средства со своего р/с предприниматель может снять в любой момент без какой-либо дополнительной отчётности и штрафных санкций.

Наличие ЗП-проекта ИП для самого себя никак не отразится на кредитной истории. Для банка вы по-прежнему останетесь владельцем бизнеса, а значит, при выдаче займов он будет опираться на обороты по вашему счёту, а не на перечисления в рамках ЗП-проекта.

Карты для зарплатного проекта

Банк предлагает широкую линейку карточных продуктов, в том числе и для ЗП-проектов.

Наиболее популярными картами можно назвать:

- классические (платёжные системы МИР, MasterCard, Visa) — от 0 р./год;

- золотые (МИР, MasterCard, Visa) — от 0 р./год;

- карты с бонусами от Аэрофлота (ПС VISA, золотые или классические — от 450/0 р./год соответственно).

Есть и другие предложения. От выбранной карты зависит размер комиссии за годовое обслуживание и набор доступных услуг, а также те или иные системы бонусов и скидок.

В сравнении с обычными клиентами, держатели зарплатных карт получают:

- пониженные проценты по потребительским кредитам (на 2-1% ниже обычных условий +индивидуальные предложения);

- сниженные проценты по ипотеке (на 0,5-0,7% по отношению к остальным);

- Кроме того, в соответствии с размером ежемесячных поступлений, зарплатным клиентам предлагается получить кредитную карту с заранее одобренным лимитом и отсрочкой первого платежа до 50 дней.

Процедура подачи заявки существенно упрощается (в некоторых случаях достаточно только паспорта или заявки через онлайн-банк).

Как подключить/отключить

Чтобы открыть зарплатный проект в Сбербанке без р/с потребуется:

- оформить заявку (онлайн или по телефону);

- встретиться с представителем банка (в вашем офисе или в выбранном отделении) и заключить договор;

- получить данные для входа в систему ДБО;

- подготовить документы на сотрудников и выпустить карты (при необходимости).

Далее нужно будет только зачислять средства и проверять на актуальность реестр для выплат.

Если у вас есть р/с в Сбербанке, достаточно только активировать услугу (сделать это можно через оператора по телефону или онлайн с использованием системы ДБО).

Чтобы отключить услугу, необходимо обратиться с заявлением в обслуживающее отделение или загрузить документ через систему онлайн-обслуживания.

Автор материала

🔥 Видео

Как вывести деньги с расчётного счёта ИП Сбербанк на карту СбербанкСкачать

Сбербанк для ИП - БОЛЬШОЙ обзор / Отзывы / Нюансы по расчетному счёту для предпринимателейСкачать

Как ИП перевести деньги с расчётного счёта на личную карту и не получить проблем с банком по 115-ФЗСкачать

Зарплатный проект. Особенности и преимуществаСкачать

«Зарплатный проект» Сбербанка. ПреимуществаСкачать

Вывод денег с расчетного счета ИП на счет физического лица в личном кабинете Сбербанк бизнес онлайнСкачать

КАКОЙ ВЫБРАТЬ БАНК ДЛЯ ОТКРЫТИЯ ИП? / Сравнимаем Сбер, Альфа и ТинькоффСкачать

Как ИП законно потратить выручку на личные нужды. 115-ФЗ, бизнес и наличкаСкачать

Как ИП Снять НАЛИЧНЫЕ. Лучшие Способы по Выводу Наличных с ИП. РАСЧЕТНЫЙ Счет ИПСкачать

Работник имеет право выбирать зарплатный банк, иначе грозит штраф. Трудовой кодекс. юристСкачать

Зарплатный проект ВТБ для ИП и ООО. УсловияСкачать

Как выгодно снимать деньги с расчетного счета ИП: инструкция и обзор банков с подходящими тарифамиСкачать

💰 Рассматриваем зарплатные проекты: работодатель и сотрудникиСкачать

Вывод средств со счета ИП на карту СбербанкаСкачать

Что такое зарплатный проектСкачать

Расчетный счет для ИП бесплатно / ВСЕ БЕСПЛАТНЫЕ ТАРИФЫ ДЛЯ ИПСкачать