Овердрафт – банковская услуга, предоставляемая клиентам Сбербанка в виде дебетовой карточки. Однако, изучая особенности оказания финансовой помощи, появляется возможность понять, что на самом деле даже малейшая выгода отсутствует. Неудивительно, что многие люди заинтересованы в том, чтобы отключить услугу, на которую изначально соглашались.

Овердрафт от Сбербанка – это предложение, которое потенциально может быть выгодным. Несмотря на определенные преимущества и возможность гарантированного использования финансовой помощи при появлении проблем, рассчитывать на достойную поддержку невозможно.

- Выгоден ли овердрафт?

- Специфика использования услуги

- Как отказаться от услуги?

- Чем отличается дебетовая карта от овердрафтной Сбербанк

- Овердрафт, что это простыми словами

- Овердрафтная карта Сбербанка

- Оформление овердрафта

- В чем разница между овердрафтной от дебетовой карты?

- Овердрафт для физических лиц

- Погашение задолженности по карте

- Отключение овердрафта в Сбербанке

- Как отключить

- 7 самых популярных кредитных карт

- Овердрафтная карта Сбербанка – чем отличается от обычной, и как управлять ей?

- Что такое овердрафтная карта

- Овердрафт

- Чем отличается от дебетовой и кредитной

- Овердрафт по дебетовой карте

- Как подключить и получить овердрафт

- Условия

- Кому доступно

- Документы

- Лимиты

- Погашение

- Преимущества и недостатки овердрафта

- Сбербанк перевел карты на овердрафт

- Анализ отзывов

- Заключение

- Овердрафт по дебетовой карте Сбербанка: отмена, условия подключения и отключения

- Отличия и ключевые особенности овердрафта на карте Сбербанка

- Без овердрафта

- Условия пользования овердрафтом на картах Сбербанка

- Причины прекращения и отмены овердрафта по дебетовым картам Сбербанка

- Оформление овердрафта для дебетовой карты Сбербанка

- Условия подключения

- Юридические лица

- Физические лица

- Отключение овердрафта на дебетовой карте Сбербанка

- Плюсы и минусы

- Как отключить овердрафт Сбербанка для физических лиц?

- Кто может пользоваться услугой?

- Отличие овердрафта от кредита

- Овердрафт на зарплатной карте

- Овердрафт на кредитной карте

- Подтверждение платежеспособности

- Оформление услуги

- 💡 Видео

Выгоден ли овердрафт?

Перед тем, как отключить овердрафт на карте Сбербанка, необходимо внимательно изучить преимущества и недостатки предлагаемой услуги. Вследствие тщательного изучения вопроса появляется возможность понять, насколько целесообразно соглашаться на предложение.

Специфика предоставления овердрафта:

- Клиент вправе получить определенную сумму. Именно на эти дополнительные деньги удается рассчитывать при непредвиденных жизненных обстоятельствах.

- Сумма доступна не только в безналичном виде. При необходимости денежные средства можно снять. Используя обычную кредитную карту, такая возможность отсутствует.

- За использование заемных средств с самого первого дня начинает начисляться процент. При этом применение любой кредитки предусматривает определенный льготный срок погашения, в течение которого удается предотвратить нежелательную переплату.

- Задолженность следует погасить в строго отведенный временной промежуток. В противном случае будут конфликты с сотрудниками Сбербанка, так как их клиент не выполняет свои обязательства. Используя кредитку, можно отметить отсутствие ограничений, но размер процентной ставки все-таки будет существенно отличаться.

Казалось бы, должно быть хоть что-то положительное. К сожалению, использование овердрафта по дебетовым картам не предусматривает никаких явных преимуществ. Переплата оказывается настолько существенной, что целесообразнее тщательно продумать схему своих расходов, чем соглашаться на предложение от Сбербанка.

Физическим лицам услуга обойдется в 18 годовых процентов для рублевых карт, а для доллара и евро – в 16 процентов. Если лимит расходов окажется превышенным, процентная ставка сразу же достигает рекордных 36% годовых в российских рублях.

Можно понять, насколько опасным оказывается банальное использование овердрафта без тщательного контроля за каждой копейкой.

По такой схеме удается понять, что любая финансовая выгода отсутствует и значительная часть месячного дохода может потребоваться для выполнения обязательств перед Сбербанком.

Овердрафт позволяет использовать заемные средства, но при этом условия оказываются абсолютно невыгодными. Такой вариант подходит для тех, кто крайне редко пользуется кредитами и в минимальные сроки погашает свою задолженность.

Удобство овердрафта заключается в отсутствии необходимости оформления второй карточки.

При этом важно понимать, что погашение задолженности должно быть выполнено в четко оговоренные сроки, так как в противном случае переплата оказывается не просто большой, а колоссальной.

Специфика использования услуги

Овердрафт доступен для зарплатных и дебетовых карт. В каждом случае необходимо правильно понимать нюансы для гарантированной финансовой защиты и предотвращения нежелательных проблем.

Обладатели зарплатных карт изначально считаются надежными представителями целевой аудитории. Они обладают подтвержденным видом официального дохода, ведь регулярное зачисление денежных средств сразу же гарантирует успешный возврат предоставленных финансов.

Лимит бывает разным, причем чаще всего Сбербанк устанавливает показатель в 50 процентов от доходов клиента.

Важно быть готовым к тому, что после зачисления аванса и зарплаты проводится обязательное списание платы для погашения существующей задолженности, вследствие чего финансовое планирование на месяц существенно усложняется.

https://www.youtube.com/watch?v=RvpJ8YjmKfM

Овердрафт для кредитной карты – это услуга, подключение к которой определяется при оформлении договора с финансово-кредитным учреждением. Нужно понимать, что жизненные ситуации бывают разными, причем иногда кредит требуется в оперативном порядке, а установленный лимит исчерпан.

В таких исключительных случаях допускается правомерное использование овердрафта, но при этом нужно понимать полное отсутствие выгоды. Обязательным аспектом для клиентов является подтверждение хорошего финансового состояния.

Сотрудники Сбербанка должны быть уверенными в гарантированном возврате денежных средств.

Рекомендуем прочесть: Условия кредитования зарплатных клиентов Сбербанка

Как отказаться от услуги?

Принимая во внимание специфику использования финансовой помощи, каждый человек интересуется, как отключить овердрафт на карте Сбербанка и насколько это реально. К тому же многие люди, изначально решившиеся воспользоваться предложением, вскоре понимают существенную финансовую нагрузку.

Фактически возможность отключения овердрафта отсутствует. Несмотря на это, можно гарантировать защиту расчетного счета от излишне высоких процентов. Для этого при получении банковской карты необходимо указать нулевую сумму овердрафта, благодаря чему услуга не будет предоставляться. Нужно понимать, что установленный изначально лимит не может быть изменен, вне зависимости от обстоятельств.

Никакие манипуляции, связанные с денежными средствами, не могут проводиться сотрудниками Сбербанка без ведома владельца карты. Каждый клиент получает возможность финансовой безопасности и сохранения своих прав, если с дополнительной ответственностью отнесется к оформлению соглашения.

Овердрафт – это услуга, которая может потребоваться только при крайней необходимости. В большинстве случаев отказ от нее становится целесообразным решением, гарантирующим правильные расходы в течение всего месяца.

Видео:Что такое овердрафт и как им правильно пользоваться?Скачать

Чем отличается дебетовая карта от овердрафтной Сбербанк

Многим клиентам сбербанка не понравилось то, что у них все карты стали овердрафтными без их ведома. Мы простыми словами расскажем, что такое овердрафт на вашей карте.

Овердрафт, что это простыми словами

Среди банковских продуктов, появившихся не столь давно, овердрафтная карта. Для чего она нужна, какие выгоды несет её клиенту?

Овердрафт – кредитование уже известных клиентов на небольшой срок, условия при этом заранее согласовывают с заемщиком. Деньги перечисляются на расчетный счет клиента. И то, в случае непредвиденных расходов, когда собственных средств недостает, может использовать для оплаты кредит банка, не обращаясь при этом в офис кредитного учреждения, чтобы подписать кредитный договор.

Появившуюся задолженность клиент обязан погасить, когда закончится грейс-период, то есть определенный срок, устанавливаемый обычно индивидуально для каждого заемщика. Учитывая, что овердрафт предлагается лишь постоянным и надежным клиентам, такой вид кредитования не несет банку лишних рисков.

Овердрафтная карта Сбербанка

В крупнейшем российском банке, обслуживающем и юридических, и физических лиц, также предлагается овердрафтная карта. В Сберегательном банке лица, пользующиеся данным видом кредитования:

- оплачивают процентную ставку, которая начисляется на сумму кредита;

- должны возвратить взятые средства обычно в течение 30-90 дней;

- могут пользоваться картой в течение одного года;

- могут не иметь кредитной истории в данном банке;

- располагают высоким доходом.

Такой вид карты Сберегательный банк оформляет юридическим лицам-корпоративным клиентам, частным лицам, имеющим какую-либо из дебетовых карт, например, зарплатную, пенсионную или иную.

Оформление овердрафта

Воспользоваться услугой овердрафта не так просто, ведь кредитное учреждение открывает дополнительное финансирование тем, кто финансово устойчив, имеет статус добросовестного плательщика.

https://www.youtube.com/watch?v=t_1xQP1G120

При оформлении сотрудники банка учитывают размер поступлений на счет предполагаемого заемщика в течение последних трех месяцев – именно от этого и будет зависеть сумма лимита на карте.

Кроме того, факт оборотов средств у клиента на счетах в других кредитных учреждениях, также влияет на величину лимита.

Сбербанк может каждый месяц пересматривать как в большую, так и в меньшую сторону предельную сумма кредита и в одностороннем порядке уменьшать либо увеличивать его.

Юридические лица для того, чтобы воспользоваться услугой овердрафта, должны предоставить в Сбербанк следующие документы:

- заявку на кредит;

- анкету и паспорт заявителя;

- свидетельство о регистрации компании;

- копии устава и учредительных документов, которые подтверждают правоспособность заявителя;

- документы, свидетельствующие о размере денежного оборота фирмы;

- финансовые отчеты на последнюю дату.

Заявление на подключение услуги овердрафта рассматривают обычно в течение 8 дней. Но сам овердрафт подключается через три месяца – в это время Сберегательный банк анализирует денежные поступления, зачисляемые на счет потенциального заемщика, и решает, какой максимальный лимит будет по его овердрафтовой карте.

По окончании необходимых формальностей на счет заемщика будут зачислены средства, что и станет свидетельством активации овердрафтовой карты. Юридические лица оплачивают банку за данную услугу комиссию в сумме от 7500 до 50000 руб., ставка составляет 1,2 процента от лимита овердрафта.

В чем разница между овердрафтной от дебетовой карты?

Дебетовая карта предназначена для использования только личных средств клиента, при их недостатке пользователь карты ни при каких условиях не может истратить денег больше, нежели имеется на его счете. У дебетовой карты не бывает отрицательного баланса.

У нее также нет ограничений при безналичной оплате налогов, штрафов, платежей за оказание коммунальных услуг. Основное ее предназначение – возможность замены наличных денег возможностью безналичной оплаты.

С дебетовой овердрафтовой карты можно снимать наличные без какой-либо комиссии.

Кредитная карта располагает зачисленными банком кредитных средств, удобна для тех, кто вовремя вносит деньги без просрочек.

Она предполагает льготный период пользования: в течение 55 дней с момента платежа при помощи карты заемщик использует банковские средства, не платя за это ни копейки. Комиссию банк не берет лишь при безналичном расчете, снятие наличных денег без комиссии не предусмотрено. Задолженность по карте можно самостоятельно гасить частями, уплачивая лишь проценты.

Овердрафтовая карта интересна тем, что здесь соединены возможности дебетовой карты и кредитной: на ней пользователь хранит личные средства, используя их без ограничений, но при необходимости может пользоваться средствами кредитного учреждения. Данная карта отличается тем, что проценты за использование денежных средств начисляются сразу, как их снимут; у нее отсутствует льготный период возврата средств.

- Лимит карты для солидных предпринимателей не превышает 17 млн. руб., для частных лиц – не более 30000 руб.;

- Карта имеет фиксированный срок оплаты задолженности, но все же ее можно считать всего лишь подстраховкой на непредвиденный случай, когда появится скорая потребность в денежных средствах, которые заемщик готов вернуть банку в течение небольшого времени.

Овердрафт для физических лиц

- Сберегательный банк оказывает услугу овердрафта тем лицам, кто является участником зарплатного проекта, получателем пенсии в кредитном учреждении. Обычно лимит такой карты для физических лиц начинается от 1000 руб. и не превышает 30000 руб.

- От заемщика кредитному учреждению нужны лишь паспорт гражданина Российской Федерации, заявление об оказании услуги.

Бывает, что Сбербанк требует еще один документ, который может удостоверить личность, например, военный билет или водительские права; справка о его доходах.

Погашение задолженности по карте

Задолженность по овердрафтовой карте можно оплачивать двумя путями:

- со счета клиента Сбербанк в автоматическом режиме списывает денежные средства в том размере, который требуется для погашения кредита и начисленных процентов (процентная ставка составляет от 18 % годовых);

- частичное погашение задолженности происходит, когда учитывается финансовое состояние клиента.

Бывает, что заемщик превысил разрешенный лимит овердрафта. В таком случает банк вправе увеличить процентную ставку для этого клиента, вплоть до 36% годовых.

Очевидно: данная услуга не совсем выгодна заемщикам – процентные ставки по данному типа кредита довольно высоки в сравнении с иными видами займа. И при больших покупках разумнее отдать предпочтение или потребительскому кредиту или кредитной карте.

Отключение овердрафта в Сбербанке

В последнее время Сбербанк, оформляя любые дебетовые карты, активирует с ними услугу овердрафта. В результате пользователь дебетовой картой использовать и кредитные средства банка при покупках, естественно платя за предоставленную возможность проценты. Но всем ли и всегда ли нужен кредит, который, может, не входил в платы клиента.

Как отключить

- Если договор уже подписан, то избавится от этой услуги практически невозможно.

- Чтобы не платить проценты по овердрафту, можно просто не пользоваться кредитными ресурсами, не допуская отрицательного баланса.

Еще один вариант: при оформлении дебетовой карты, когда краткосрочное кредитование устанавливается автоматически, следует сделать лимит по карте нулевым.

Без согласия клиента банк не может сделать лимит овердрафта большим, во всяком случае, так позиционирует услугу овердрафт сам Сбербанк.

https://www.youtube.com/watch?v=edZEp4bXcuU

Однако с лета текущего года многие клиенты самого массового банка России проявляют недовольство в связи с тем, что на обычных дебетовых картах появилась услуга овердрафт, без какого-либо уведомления со стороны Сбербанка. Кредитное учреждение не признает факта подключения услуги к дебетовым картам, поясняя, что это в настоящее время невозможно, такая опция не существует с декабря 2016 года.

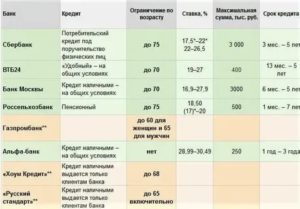

7 самых популярных кредитных карт

составлен на основе срока льготного периода, доступности оформления, размер годовой ставки и других преимуществ.

Тинькофф Платинум

Тинькофф Банк

ОФОРМИТЬ КАРТУ

100 дней без процентов

Альфа-Банк

ОФОРМИТЬ КАРТУ

МТС Деньги Weekend

МТС Банк

ОФОРМИТЬ КАРТУ ОФОРМИТЬ КАРТУ

Карта рассрочки

Хоум Кредит

ОФОРМИТЬ КАРТУ ОФОРМИТЬ КАРТУ ОФОРМИТЬ КАРТУ

Видео:СберБанк как отключить нежелательные списания и платные подписки @EvgKrasnodarСкачать

Овердрафтная карта Сбербанка – чем отличается от обычной, и как управлять ей?

У клиента Сбербанка может возникнуть проблема, когда требуется оплатить покупку, но денег на счете недостаточно. Оформлять потребительский кредит или кредитную карту? Это время для подачи документов и изучения платежеспособности банком, принятия положительного решения, а также эмиссии карточки.

А реально ли избежать подобных неудобств? Отвечаем утвердительно и расскажем, что такое овердрафтная карта Сбербанка, и как подключить функцию овердрафта.

Что такое овердрафтная карта

Овердрафт — это ситуация, когда банк финансирует на короткий срок очередной платеж клиента при недостаточности на его счете оборотных средств.

Происходит от английских слов:

- over — сверх;

- draft — имеет многозначное толкование, которое в банковском деле означает «получение по чеку».

Конечно, финансовое учреждение вправе отказать в необеспеченной транзакции. Но, если банк уверен, что наступившие денежные трудности — временные, и дорожит отношениями с клиентом, оплата некоторой суммы может совершаться в долг. Это и есть овердрафт, который используется для краткосрочного восполнения ресурсов юридических и физических лиц.

Овердрафт

В различных источниках можно найти ошибочную трактовку, что овердрафтная карта Сбербанка — это разновидность банковского пластика, занимающего среднее положение между дебетовой и кредитной картой. На самом деле — это специальная функция, присущая дебетовой карте Сбербанка, выпущенной под брендами платежных систем Visa и MasterCard. Клиент вправе как подключить, так и отключить овердрафт.

Банк практикует несколько видов овердрафтного обслуживания:

- стандартное (классическое). Функция подключается к текущему или карточному счету клиента, на заранее оговоренных условиях;

- зарплатное — расширяет возможности участников зарплатного проекта;

В результате неправильного использования дебетовой карты, может наступить технический овердрафт. Возникает после списания оплаты услуг сервиса банка при нулевом остатке на клиентском счете, когда не отключено платное СМС-информирование, мобильный банкинг. Со временем сумма долга нарастает, что в итоге ухудшает репутацию и кредитную историю клиента.

Чем отличается от дебетовой и кредитной

Для понимания, представим разницу между овердрафт-картой и другими карточными носителями. Овердрафтную карту Сбербанка нельзя называть кредитной, поскольку:

- лимит по овердрафту и процентный платеж ниже, чем по кредитке;

- образовавшийся долг погашается в оговоренные сроки, в автоматическом порядке, в полной сумме. По кредитной карте клиент сам формирует и направляет платежи, и имеет возможность воспользоваться частичным погашением обязательств;

- по овердрафту отсутствует льготный период погашения, проценты за пользование деньгами банка начисляются со дня возникновения долга.

Назовем также, чем отличается дебетовая карта от овердрафтной. Дебет-карта предназначена для хранения собственных средств клиента. Это могут быть сбережения, поступления по зарплате, пенсионные и социальные выплаты. В отличие от овердрафт-карты, отрицательный баланс по дебетовке невозможен.

Овердрафт по дебетовой карте

Возможность овердрафтного заимствования предусматривается в договоре на обслуживание со Сбербанком. В документе стороны приходят к соглашению о лимите, процентной ставке и порядке погашения обязательства. Одно из условий получения займа — регулярное поступление денег на счет клиента и устойчивое финансовое положение. Открывается услуга сроком на 1 год.

https://www.youtube.com/watch?v=quPL6NLvF_4

Важно знать, что овердрафт в Сбербанке на дебетовой карте — это не потребительский или предпринимательский кредит, который выдается на условиях и под гарантии, а финансовый инструмент пополнения оборотных средств клиента на короткое время. Это подстраховка на случай если срочно потребовались деньги. Пользоваться овердрафтом держатель карты может в ситуации, когда собственные ресурсы исчерпаны.

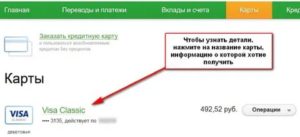

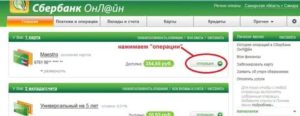

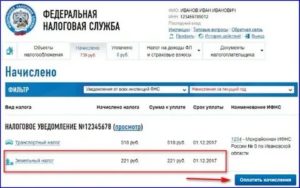

Обратим внимание, что заемные деньги не выделяются в остатке по счету: клиент видит общую сумму оставшихся средств. В «Личном кабинете» Сбербанк-онлайн карточный носитель получает признак «овердрафтная». Важно проверять свои расходы и вовремя возвращать банку задолженность.

Как подключить и получить овердрафт

Для заинтересовавшихся преимуществами овердрафтного кредитования, расскажем, как подключить овердрафт, в том числе к зарплатной карте Сбербанка.

Условия

Перечислим условия, на которых проводится овердрафтное обслуживание:

- услуга подключается по дебетовым картам, в том числе зарплатным, пенсионным, социальным, сроком на один год/360 дней;

- банк рассматривает заявление соискателя в течение 8 дней, с момента обращения;

- лимит овердрафта зависит от среднего поступления денег на счет клиента за последние 3 месяца, предшествующие оформлению. Обычно сумма составляет от 1 тыс. до 30 тыс. руб., но банк вправе в одностороннем порядке снизить лимит;

- срок предоставления — 1 месяц, процентная ставка по овердрафту в российских рублях — 18% годовых, в иностранной валюте — 16%. При нарушении условий возврата, проценты возрастают до 36 и 33% соответственно;

- срок погашения обязательства «привязан» к дате получения и активации карточки.

Важные условия получения овердрафта — уплата комиссионных за предоставление овердрафта, а также отсутствие просроченной задолженности по действующим в банке договорам кредитования.

Кому доступно

Перечислим требования банка к соискателям овердрафта:

- наличие дебетовой карты Сбербанка;

- возраст от 21 до 65 лет;

- наличие постоянного места работы, регулярных доходов, поступающих на счет.

Небольшой лимит заимствования возможен также по пенсионным, социальным картам. При оформлении предпочтение отдается клиентам, имеющим депозитный или сберегательный счет в банке, получающим заработную плату или пенсию в Сбербанке, доказавшим свою платежеспособность и обязательность по кредитным соглашениям.

Документы

Для открытия дебетовой карты и подключения услуги клиент предоставляет пакет документов:

- заявку-анкету на оформление карты;

- личный паспорт;

- копию трудовой книжки или контракта, подтверждающие наличие постоянных трудовых отношений;

- справку о доходах по форме, установленной банком, или в виде 2-НДФЛ.

Если овердрафт планируется на зарплатную или пенсионную карточку Сбербанка, клиент подает только заявление. Прочей информацией банк владеет в полном объеме.

Лимиты

Лимит стандартного овердрафта для дебетовых карт рассчитывается по экспресс-формуле:

L = B * R,

где L — лимит;

Среднемесячный доход B рассчитывается по формуле:

B = (Р1 + Р2, + Р3) / 3,

где Р1, Р2, Р3 — поступления на дебетовый счет соискателя за три месяца, предшествующие оформлению;

R — % овердрафта, зафиксированный в договоре.

Для организаций и частных предпринимателей Сбербанк предложил услугу Экспресс-овердрафт на 360 дней, с лимитом до 2,5 млн руб. и процентной ставкой 14,5% в год.

Кредитная линия составляет до 50% среднемесячных оборотов и рассчитывается по другой схеме: выручка от продаж за 3 месяца уменьшается на сумму дебиторской задолженности за товары и услуги, а также кредиторские обязательства по налогам и ежемесячным платежам.

Погашение

По условиям Сбербанка, обычный период действия овердрафтного лимита составляет 30 дней. Это время, в течение которого сумма кредита должна быть восстановлена на счете держателя карты.

Банк оставляет за собой право пересматривать установленный лимит. При увеличении суммы составляется дополнительное соглашение к договору на обслуживание.

При уменьшении кредитной линии держателя карты уведомляют через выбранные средства коммуникации: SMS-информирование, Сбербанк-онлайн.

Проценты по овердрафту начисляются следующим образом:

- в первые 25 календарных дней от использования займа проводится начисление процентов по установленной ставке;

- в последующие 5 дней — начисленные % должны быть погашены до истечения 30-дневного периода.

Обратим внимание, что использованная сумма по овердрафту становится срочной к погашению. Это значит, что деньги, поступающие на счет, банк будет зачислять в счет закрытия образовавшейся задолженности.

https://www.youtube.com/watch?v=zm-Vlsd92sk

Если день погашения овердрафта приходится на выходной, сумма на счете восстанавливается в первый рабочий день, следующий за нерабочим. При нарушении сроков возмещения, проводится начисление платежей по повышенной ставке.

Преимущества и недостатки овердрафта

Держатели карт Сбербанка отмечают возможности, которые предоставляет овердрафтное кредитование:

- простое оформление и выгодные условия подключения услуги;

- шанс оплатить покупку в магазине или через интернет, снять наличные, оформить перевод при недостатке денег на счете.

Но отмечают и недостатки такого способа заимствования:

- сравнительно небольшой кредитный лимит для физических лиц и высокая процентная ставка;

- краткосрочность предоставления кредита, отсутствие льготного периода;

- в договоре с банком правила пользования кредитом прописаны сложно для понимания обывателя. Людям старшего возраста трудно разобраться в специфике образования процентных платежей и внесения оплаты;

- отсутствие функции для карт Моментум.

Отметим: несмотря на перечисленные «минусы», овердрафтное кредитование успешно используется клиентами Сбербанка.

Сбербанк перевел карты на овердрафт

В сентябре 2017-го общественность взбудоражили жалобы, что Сбербанк самовольно перевел дебетовые карты в овердрафтные. Появились пугающие сообщения о возможном образовании на счете без ведома клиента минусовых остатков, начислении необъявленных процентов. Основой слухов стало изменение в системе Сбербанк-онлайн статуса дебетовых носителей.

Банк опроверг необоснованные претензии и домыслы, объяснив, что новый признак карточным носителям необходим для удобства расчетных операций. «Нельзя по дебетовой карте потратить больше, чем у вас есть. Исключение составляет техническая задолженность, по которой проценты не начисляются».

Другими словами, речь идет о техническом овердрафте, который образуется вследствие неправильного закрытия дебетовых носителей. Но отметим, что банк умалчивает о начислении штрафных санкций на техническую задолженность.

Анализ отзывов

Большинство держателей дебетовых карт положительно характеризуют возможность овердрафтной ссуды. Действительно, в сложной ситуации удобно «перехватить» деньги в банке, а не обращаться за помощью к родным, друзьям.

Негативные отзывы связаны, прежде всего, с технической стороной: некоторые клиенты не разобрались с особенностями начисления процентов и возврата кредитных денег, «ушли в минус надолго», и банк вынужден насчитать финансовые санкции по повышенной ставке.

Заключение

Овердрафтная карта Сбербанка для физических лиц — бесспорный шаг в будущее в обслуживании клиентов. А для держателей премиальных карт — это еще один способ укрепления статуса.

Видео:Как отключить овернайт и маржинальное кредитование в Сбер Инвестор?Скачать

Овердрафт по дебетовой карте Сбербанка: отмена, условия подключения и отключения

Дебетовые карты предполагают возможность использования только собственных средств клиента. Однако услуга овердрафта — это подключение кредита, а значит, по дебетовым картам доступен перерасход средств. По своим свойствам дебетовые карты с овердрафтом сходны с кредитными.

- Отличия и ключевые особенности овердрафта на карте Сбербанка

- С овердрафтом

- Без овердрафта

- Условия пользования овердрафтом на картах Сбербанка

- Причины прекращения и отмены овердрафта по дебетовым картам Сбербанка

- Оформление овердрафта для дебетовой карты Сбербанка

- Отключение овердрафта на дебетовой карте Сбербанка

- Плюсы и минусы

Отличия и ключевые особенности овердрафта на карте Сбербанка

Овердрафт — это небольшой кредитный лимит, который подключается к дебетовой карте по желанию клиента. Однако также, как и в случае с кредитом, пользователю необходимо подтвердить свою платежеспособность.

Обычно эта опция подключалась к зарплатным картам. Однако в 2016 году возможность овердрафта для физических лиц была сильно ограничена. В данный момент услуга предоставляется только держателям карт Visa Infinite.

Карты с овердрафтом изначально допускали небольшой перерасход средств. Этот долг будет сразу же списан после пополнения карты, вместе с суммой задолженности банк снимает комиссию за пользование.

Без овердрафта

Существует понятие технического овердрафта по дебетовым картам. К пластику не подключена услуга, но допускается формирование минусового баланса.

Причиной технического овердрафта становится то, что транзакции Сбербанком могут выполняться не мгновенно, а в течение нескольких дней. Чаще всего технический перерасход случается при проведении операций в валюте.

Например, в понедельник гражданин оплатил своей картой покупку в иностранном интернет-магазине. В соответствии с курсом валют в тот же день с карты было списано NN рублей.

Однако на счет самого магазина деньги поступили только через 2 дня, когда курс повысился и снятой ранее суммы стало недостаточно. На дебетовой карте для этого не хватало средств, однако по сути покупка уже совершена. Тем не менее со счета снимается недостаточная сумма и баланс становится отрицательным.

https://www.youtube.com/watch?v=YyCIxPk3ob0

Технический овердрафт не облагается комиссией за использование.

Достаточно просто пополнить карту. Из суммы пополнения будет вычтен технический овердрафт и только.

Условия пользования овердрафтом на картах Сбербанка

Овердрафт по дебетовым картам подключался с согласия клиентов. Для этого заключался дополнительный договор. Услугу можно было подключить при оформлении карты или позже. Сейчас опция подключается сразу при получении ВИП-карты.

Овердрафт на дебетовой карте, как и средства по кредитке, был доступен в любой момент. Овердрафтными средствами можно оплачивать покупки и услуги, а также снимать их в банкоматах. Возвращаются банку деньги после первого же пополнения.

Сумма кредитных средств обсуждается с представителями банка, исходя из финансовых возможностей пользователя. Сегодня действуют 2 тарифа:

- Visa Infinite с лимитом до 3 миллионов рублей;

- Visa Infinite с лимитом не более 15 миллионов рублей.

За пользование овердрафтными средствами взимается комиссия в размере 20% годовых. При просрочке платежа начисляется 40% годовых.

Причины прекращения и отмены овердрафта по дебетовым картам Сбербанка

Клиент пользуется овердрафтом весь срок действия карты. При ее перевыпуске сумма остается прежней.

Однако в некоторых случаях Сбербанк может отказать пользователям в предоставлении этой услуги или понизить ее сумму. Причиной отказа являются постоянные задолженности по овердрафту.

Кроме того если на карту не поступают постоянные платежи в течение нескольких месяцев, банк может предложить отключить опцию.

Оформление овердрафта для дебетовой карты Сбербанка

Овердрафт для дебетовой карты Сбербанка подключается в отделении. Необходимо заключить договор, форма которого будет немного отключаться от стандартной дебетовой карты. Кроме того получить такую карту может не только физическое лицо, но и организация.

Условия подключения

Граждане могут рассчитывать на овердрафт, сумма которого не превышает дохода за 2 месяца. Однако чаще Сбербанк одобряет более маленькие суммы. Для подключения услуги потребуется иметь при себе определенный набор документов.

Юридические лица

Организациям доступна услуга «Экспресс-Овердрафт» с суммой от 100 тысяч до 17 миллионов рублей на 1 год под 12% годовых. Такой кредит предоставляется только владельцам малых предприятий с общим годовым доходом до 400 миллионов.

Владельцу бизнеса потребуются собственные документы (паспорт, СНИЛС, ИНН), а также документы на предприятие. Полный список необходимых бумаг будет оговариваться с менеджером при подаче заявки. «Экспресс-Овердрафт» является кредитом, поэтому банк анализирует возможности клиент и может отказать в выдаче овердрафтных средств.

Пользоваться кредитом клиент будет также, как и физическое лицо. То есть тратить их все — необязательно. Они представляют собой «подушку безопасности» на случай непредвиденных расходов, что часто случается при организации бизнеса.

Физические лица

Обычные граждане могут оформить дебетовую карту с овердрафтом при подключении пакета услуг «Сбербанк Первый». Сделать это можно в отделении банка. Так как оформление карт VISA Infinite с овердрафтом не является обязательным условием, то для подключения самого пакета услуг достаточно иметь при себе только паспорт.

Однако для граждан, которые хотят иметь возможность перерасхода на дебетовой карте потребуется также справка о доходах.

Заявку на получение карты и оформление пакета услуг «Сбербанк Первый» можно оставить в виде сообщения на сайте. После этого с пользователем свяжется персональный менеджер и пригласит в офис для оформления договора.

Карту с овердрафтом не обязательно оформлять сразу после подключения ВИП-пакета услуг. Это можно сделать в любой момент пользования.

Отключение овердрафта на дебетовой карте Сбербанка

Отключить услугу овердрафта на действующей дебетовой карте нельзя. Из-за волны недовольства и подозрений эта услуга практически исчезла из перечня Сбербанка в 2016 году. Фактически, на данный момент овердрафт могут использовать только граждане, которые ранее подключили эту опцию.

https://www.youtube.com/watch?v=Q_g0DhtZ0qQ

В сентябре 2017 года по сети прокатилась волна недовольства, так как многие пользователи заметили, что в приложении Сбербанк Онлайн дебетовые карты перешли в статус «Овердрафтные». В последствии этот недочет был убран, а руководство банка сообщило о том, что смена статуса была этапом технической проверки.

Для граждан, которые обладают овердрафтными картами и хотят отключить услугу, рекомендуется закрыть текущую дебетовую карточку. Сделать это необходимо по правилам кредитки, чтобы не осталось никаких долгов. После этого можно оформить новый пластиковый прямоугольник со стандартными условиями.

Ранее пользователи пользовались и другим лайвхаком: при заключении договора использования карты в графе с суммой овердрафта указывали 0 рублей.

Банк не имеет право увеличить сумму без разрешения клиента, таким образом, услуга овердрафта деактивируется.

Плюсы и минусы

Овердрафт на сегодняшний день себя изжил. Условия, которые предлагаются в Сбербанке, довольно жесткие, поэтому намного удобней оформить кредитку любого вида и пользоваться ею по необходимости. В отличие от кредитки а овердрафтом сложнее следить, ведь баланс просто уходит в минус до первого пополнения. При этом нет никакого льготного периода или других поблажек.

Однако для юридических лиц возможность овердрафта осталась привлекательной. К тому же и условия для предприятий довольно выгодные. Но эта опция уже перешла в раздел кредитов.

Видео:Как закрыть карту Сбербанк в приложении с телефонаСкачать

Как отключить овердрафт Сбербанка для физических лиц?

В статье рассмотрим, как отключить овердрафт в «Сбербанке».

Так называют увеличение лимита денежных средств на дебетовых картах, которые в настоящий момент доступны к использованию.

Объяснить, что представляет собой овердрафт в «Сбербанке» можно на таком примере: на пластиковой карте имеется денежная сумма в размере 1000 рублей, а стоимость товара, который необходимо приобрести в магазине равна 1400 рублей.

Клиент данного банка может расплатиться своей картой либо снять 1400 рублей и купить желанный товар, если ему доступна услуга «овердрафт».

Суть состоит в том, что этот клиент берет у финансовой организации небольшой кредит под проценты, которые обязуется вернуть на протяжении некоторого промежутка времени.

Данную услугу можно подключать к дебетовой карте (в определенных случаях к кредитной). Ею могут пользоваться владельцы всех золотых, классических, платиновых, молодежных и премиальных пластиковых карт, которые подключены к платежным системам MasterCard или Visa. Многим интересно, как отключить овердрафт в «Сбербанке».

Кто может пользоваться услугой?

На момент введения услуги «овердрафт», она была доступна исключительно для юридических лиц. Она внедрялась в целях обеспечения постоянного потока финансовых оборотов компаний, которые при отсутствии на счету денег в текущий момент могли использовать заемные деньги, после чего, при восполнении баланса счета, необходимая денежная сумма автоматически списывалась.

По условиям банка, при использовании овердрафта банковская организация имеет право на безакцептное снятие денежных средств с карточки своего клиента в целях погашения задолженности. Это значит, что списание денег происходит автоматически, вне зависимости от желания или нежелания собственника денежных средств.

На сегодняшний день овердрафт доступен не только юридическим, но и физическим лицам. В зависимости от конкретной ситуации эта услуга подключается к пластиковой карте автоматически, либо это можно сделать посредством подачи письменного заявления от ее держателя.

Лимит овердрафта определяется банком индивидуально для каждого клиента на основании полученной информации о нем (размер дохода, регулярность денежных оборотов по карте и прочее).

Денежная сумма при этом составляет для юридических лиц – от 100 тысяч до 300 тысяч рублей, а для физических — от 1000 до 30 000 рублей. Процентная ставка равна 18% годовых при рублевом счете, 16%, если счет валютный.

https://www.youtube.com/watch?v=5UMXaa4M7Fw

Многих клиентов интересует, можно ли отключить овердрафт в «Сбербанке» или услуга временная.

Сроки ее предоставления – 1 год. То есть в течение этого периода держатель карты может время от времени использовать денежные средства по овердрафту. Период погашения денежной задолженности составляет 30 дней.

На протяжении месяца деньги, использованные при помощи услуги «овердрафт», необходимо в полном объеме вернуть на карту.

В случаях превышения ограничительной сумы или просрочки возврата денежных средств размер задолженности рассчитывают по ставке 33% для валютного счета, и 36% — для рублевого.

Как отключить овердрафт на карте «Сбербанка», важно выяснить заранее.

Отличие овердрафта от кредита

Услуга «овердрафт» по определенным признакам схожа с кредитованием, однако здесь имеются значительные отличия. Первый устанавливают, как для кредитных, так и для дебетовых карт, однако чаще всего его используют владельцы последних расчетных счетов. Самым главным отличием данной услуги от кредита является то, что лимиты на овердрафт значительно ниже, чем по услугам кредитования.

Доступ к овердрафту намного проще, чем получение кредита, и условия здесь наиболее лояльные. Процентная ставка за использование заемных финансовых средств составляет 18%. Погашение обязательно в течение 30 дней, в противном случае начинают действовать определенные санкции. Возврат займа по услуге должен быть в полном объеме, а не по частям, как при пользовании кредитными средствами.

При нарушении условий использования и возврата долга производится перерасчет по повышенной процентной ставке: 36%, причем она начинает действовать с первого дня применения денежных средств, а не со дня начала просрочки.

Овердрафт на зарплатной карте

Всем владельцам этих карт данное банковское учреждение охотно предлагает возможность использования финансовых средств по услуге «овердрафт», поскольку их считают благонадежными клиентами с достоверной платежеспособностью, поскольку ежемесячное поступление средств на карту гарантирует своевременные выплаты задолженностей.

Лимиты на овердрафт в подобном случае банк устанавливает, исходя из количества денежных поступлений. «Сбербанк» в большинстве случаев устанавливает лимит в размере половины зарплаты своего клиента, пользующегося этой картой.

При поступлении зарплаты и аванса на карту, производится списание оплаты в счет погашения долга по овердрафту.

При нежелании пользоваться данной услугой полезно знать, как отключить овердрафт в «Сбербанке» по зарплатной карте. Один из вариантов – это звонок на горячую линию учреждения.

Овердрафт на кредитной карте

Целесообразность применения овердрафта на кредитных картах определяется каждым клиентом самостоятельно, поскольку денежные средства под проценты заимствуются у банка, однако предоставление данной услуги возможно.

Случаи бывают различные и деньги всегда могут потребоваться клиенту срочно, а кредитный лимит исчерпан, и часто случается так, что взять их попросту неоткуда.

В подобном случае овердрафт на кредитной карте позволяет пользователю выйти из затруднительного положения.

Подтверждение платежеспособности

Держателям кредитных карт данная услуга предоставляется только при подтверждении их платежеспособности. На положительные решения банка в этом случае влияют также подтвержденные дополнительные источники дохода, наличие иных дебетовых карт или действующего дебетового счета, что считается гарантией возврата денежных средств.

Оформление услуги

Для оформления овердрафта по карте «Сбербанка» достаточно иметь дебетовую карту (если это касается физических лиц) или расчетный счет (при оформлении юридическим лицом).

На основе информации о денежных оборотах по счету или карте, а также прочих предоставленных документов, которые подтверждают платежеспособность клиента, банковская организация принимает решение о размере денежного лимита.

Физическое лицо может оформить овердрафт при получении карты. Для этого в графе «Овердрафт/Желаемый размер лимита» договора нужно поставить галочку, указать необходимую сумму и подать заявление.

Если клиент давно пользуется дебетовой картой, а о подключении данной услуги задумался только сейчас, можно посетить отделение банка и оформить соответствующее заявление.

Кроме того, необходимо будет предоставить паспорт и документ, который может подтвердить сумму дохода (чаще всего им является справка 2-НДФЛ за последние 6 месяцев с места работы).

Оформить услугу также можно посредством «Сбербанк Онлайн», однако такой способ физическим лицам недоступен, его могут применять исключительно корпоративные клиенты.

https://www.youtube.com/watch?v=qMLA8t5-9C0

Услуга имеет некоторую специфику и не всегда полезна и понятна держателям разных карт «Сбербанка».

Одни люди могут не устоять перед соблазном растратить все доступные денежные средства, другие испытывают дискомфорт при анализе своего счета (при одобренном лимите доступной суммы указывают цифру с учетом денежных средств, которые предоставляются для пользования по овердрафту), а третьи уже попадали в неприятные ситуации вследствие неполного понимания данной системы. Поэтому многих клиентов интересует вопрос, как отключить овердрафт для физических лиц в «Сбербанке»?

Во-первых, необходимо все хорошо обдумать и решить, есть ли необходимость в оформлении данной услуги при получении дебетовой карты. В этот момент отказаться от услуги проще всего, поставив «0» в графе, где указывается сумма ограничения по овердрафту.

Как отключить овердрафт на дебетовой карте «Сбербанка», должен знать каждый владелец карты.

Во-вторых, если такая услуга уже подключена, ее можно отключить, написав соответствующее заявление, посетив отделение «Сбербанка».

💡 Видео

После признания банкротом, баланс сбербанка становится минус 41 888 888 рублей.Скачать

Как снять взыскание с карты СбербанкаСкачать

Как Заблокировать Карту Сбербанк если потерял и как разблокировать в Сбербанк Онлайн если нашелСкачать

Что такое Технический овердрафт - Минус на дебетовой картеСкачать

Кредитная карта сбербанка 120 дней без процентов СберкартаСкачать

Как снять арест с карты сбербанка наложенный приставамиСкачать

СБЕР НЕ ОТДАЁТ ДЕНЬГИ / ПЫТАЮТСЯ ОТШИТЬ КЛИЕНТАСкачать

Как отключить платные подписки в Сбербанк ОнлайнСкачать

Как отключить автоплатёж в приложении Сбербанк с телефонаСкачать

5 Важных настроек в Сбербанк ОнлайнСкачать

Сбербанк делает из клиентов должников? / ОвердрафтСкачать

Что делать если заблокировали счет по 115 ФЗ. Как спасти свои деньги от банкаСкачать

Как отключить мобильный банк в сбербанк онлайн, отключаем смс оповещения от Сбербанка за 60 рублейСкачать

Как отключить ежемесячную плату сбербанк 60 рублей. Как отключить мобильный банк сбербанк с телефонаСкачать

Что нужно отключить в приложении от СБЕР, чтобы деньги не списывались без Вашего ведомаСкачать

2022 Как отключить платные СМС оповещения в Сбербанк Онлайн за уведомления по 60, 30 рублей из СбераСкачать