В статье рассмотрим овердрафт в Сбербанке – что это такое и на каких условиях оформляется кредит. Разбираемся, в чем преимущество овердрафта от Сбербанка для предпринимателей.

- Описание услуги

- Условия по овердрафту для юридических лиц

- Как оформить овердрафт в Сбербанке

- Овердрафт в Сбербанке

- Преимущества овердрафта в Сбербанке

- Овердрафт Сбербанка для юридических лиц

- Что такое овердрафт?

- Условия овердрафта для юридических лиц

- Отличия от кредита

- Подключение овердрафта

- Подача заявки

- Как юридическое лицо может использовать овердрафт?

- Как отключить овердрафт Сбербанка?

- Условия

- Проценты

- Сроки

- Лимиты

- Погашение задолженности

- Периодичное

- Другие варианты

- Преимущества и недостатки овердрафта Сбербанка для юридического лица

- Овердрафт для юридических лиц от Сбербанка

- Способы получения ↑

- Процентные ставки по овердрафту для юридических лиц в Сбербанке ↑

- Требование к заемщикам ↑

- Список документов ↑

- Как производятся выплаты? ↑

- Сроки ↑

- Плюсы и минусы ↑

- Особенности овердрафтного кредита

- Отличия от других кредитов

- Кто может получить?

- Расчет овердрафта

- Срок кредита

- Овердрафтные лимиты Сбербанка для юридических лиц

- Обеспечение овердрафтного кредита Сбербанка

- 📸 Видео

Описание услуги

Овердрафт в Сбербанке для юридических лиц – это кредитный лимит, который подключается к расчетному счету. С услугой можно оплачивать текущие счета, перечислять зарплату и расплачиваться с партнерами. Чтобы получить овердрафт от Сбербанка для юридических лиц, нужно открыть счет. Это обязательное условие для получения кредита.

Овердрафт в Сбербанке – это постоянная кредитная линия. После погашения суммы долга предприниматель снова может использовать деньги для бизнеса. При подключении овердрафта к расчетному счету в Сбербанке нужно учитывать особенности подобного вида кредитования:

- не менее 1 раза в 30 дней предприниматель обязан погасить долг целиком;

- процент начисляется только на сумму использованных денег;

- перед окончанием рабочего дня банк использует автопогашение долга за счет поступивших средств;

- платеж по кредиту нельзя растянуть на несколько месяцев;

- ставка по кредитной линии выше привычных кредитов;

- лимит овердрафта объединяется с расчетным счетом;

- банк вправе изменить сроки кредитования и размер лимита.

Размер лимита овердрафта в Сбербанке легко рассчитать без помощи специалистов. Банк предлагает до 50% от средних оборотов компании за месяц. При расчете суммы кредита банк опирается на информацию о финансовой устойчивости и хозяйственной деятельности бизнеса.

Если подключенным в Сбербанке овердрафтом предприниматель пользуется постоянно, банк может увеличить сумму лимита. На положительное решение влияет кредитная история. Поэтому финансовое учреждение вправе отказать предпринимателю в оформлении кредитной линии без объяснения причин. Банк внимательно рассматривает заявки предпринимателей, досконально изучает финансовую историю бизнеса.

Условия по овердрафту для юридических лиц

Каждый банк выдвигает собственные условия по овердрафту к расчетному счету. Сбербанк – не исключение:

- срок кредитования – до 12 месяцев;

- обеспечение – залог либо поручительство;

- процент по кредитной линии – не фиксированный, от 12% годовых;

- страхование – присутствует, не обязательно;

- валюта кредитной линии – российские рубли;

- транши – 30-90 календарных дней;

- размер овердрафта – до 50% среднемесячных оборотов по расчетному счету.

В условиях на кредитование счетов ИП и ООО указан размер платы за овердрафт в Сбербанке. При подключении услуги финансовое учреждение автоматически списывает 1,2% от суммы предоставленного кредита.

Банковская комиссия не превышает 60 тысяч рублей, но опускается ниже 8,5 тысяч рублей. За использование денег сверх остатка дополнительных комиссий банк не взимает, только проценты по кредиту.

Процентная ставка по овердрафту для юридических лиц в Сбербанке рассчитывается индивидуально на основании бухгалтерской отчетности за полгода либо год.

Минимальная сумма овердрафта в Сбербанке для юридических лиц – 100 тысяч рублей. Этот лимит установлен для предпринимателей, которые работают в сельскохозяйственном бизнесе. Для остальных категорий заемщиков минимальная сумма составляет 300 тысяч рублей. Максимальная сумма овердрафта в Сбербанке не превышает 17 миллионов рублей.

За каждые сутки просрочки платежа банк начисляет клиенту 0,1% неустойки. При поступлении средств на счет долг погашается автоматически. Если часто допускать просрочки по платежам, банк вправе расторгнуть договор в одностороннем порядке и закрыть кредитную линию. Это испортит кредитную историю бизнеса, и в дальнейшем на кредит для предприятия рассчитывать не стоит.

https://www.youtube.com/watch?v=g5s09oi4dRo

В качестве залога предприниматель вправе предоставить:

- недвижимость;

- товары в обороте;

- транспорт, технику;

- оборудование;

- акции бизнеса, ценные бумаги.

За честность и платежеспособность предприятия могут поручиться физические либо юридические лица.

Как оформить овердрафт в Сбербанке

Чтобы получить кредитный лимит к расчетному счету, предпринимателю нужно подать заявку на оформление кредитной линии. Это можно сделать при визите в офис банка, либо подключить через Сбербанк Онлайн. Как подключить овердрафт:

- заполнить заявление и анкету;

- приложить пакет документов;

- передать заявку представителю банка;

- дождаться решения по оформлению услуги;

- приехать в офис для заключения договора.

Срок рассмотрения заявки на овердрафт в Сбербанке составляет до 14 дней. О решении банка заявитель узнает из СМС-сообщения, либо от оператора «горячей линии».

Чтобы подключить кредитный лимит к расчетному счету, нужно собрать внушительный список документов:

- лицензия на осуществление работ, поставку товаров, либо оказание услуг;

- выписка из ЕГРИП (для ИП) либо ЕГРЮЛ (для юридических лиц);

- устав;

- сведения об аудиторских проверках бизнеса;

- информация о хозяйственной и финансовой деятельности;

- реквизиты расчетного счета;

- выписка об оборотах денежных средств (требуется для новых клиентов);

- бухгалтерская отчетность.

К списку документов на подключение кредитного лимита для ИП и ООО нужно приложить заполненную анкету с заявлением по форме банка. В заявке предприниматель указывает:

- личную контактную информацию;

- контакты предприятия;

- адрес местонахождения компании;

- основную информацию о бизнесе.

От полноты и достоверности документов зависит процентная ставка по овердрафту в Сбербанке. Финансовое учреждение выдвигает жесткие требования к заемщику, который оформляет кредит к расчетному счету:

- возраст – не старше 70 лет на дату окончания кредитного договора;

- бизнес зарегистрирован и действует в России;

- сумма годовой выручки – не более 400 млн рублей;

- с момента регистрации бизнеса должно пройти не менее полугода;

- положительная либо нейтральная кредитная история;

- открытый расчетный счет в финансовом учреждении.

При подключении овердрафта в Сбербанке для бизнеса банк учитывает все существующие расчетные счета компании. Но кредитный лимит подключается только к счету в Сбербанке. Получить овердрафт в Сбербанке не смогут бизнесмены, чья компания зарегистрирована за рубежом.

Обязательно ставьте лайк (палец вверх) этой статье, если она Вам понравилась.

Подписывайтесь на канал, чтобы не пропустить новые публикации!

Спасибо, что дочитали до конца!

Статья доступна на нашем сайте по адресу: https://tvoedelo.online/banky/overdraft-sberbank

Видео:Что такое овердрафт и как им правильно пользоваться?Скачать

Овердрафт в Сбербанке

Овердрафт в СбербанкеАлена2020-04-14T15:14:26+03:00

В Сбербанке можно оформить кредит для бизнеса на любые цели: на недвижимость, автотранспорт, развитие производства или пополнение оборотных средств не выходя из офиса.

Преимущества овердрафта в Сбербанке

Мы выделили несколько преимуществ:

- упрощенная система проверки финансового положения и деятельности клиента;

- оформить овердрафт

Видео:Овердрафт для юридических лиц: что такое овердрафт для бизнеса + условия, проценты, лимитыСкачать

Овердрафт Сбербанка для юридических лиц

Овердрафт представляет собой один из популярных видов краткосрочного кредитования и используется для совершения покупок и платежей на сумму, превышающую остаток счёта по карте. Банк автоматически «добавляет» необходимую сумму, при этом на счёте создается минусовой баланс, который в дальнейшем необходимо пополнить, погасив тем самым задолженность. Сбербанк предлагает своеобразную кредитную возобновляемую линию, позволяющую делать покупки на любую сумму в пределах установленного лимита.Что такое овердрафт?

Овердрафт для юридических лиц — заемные средства, предоставляемые банком на особых условиях. Данная услуга используется для совершения текущих расходов организации сверх имеющихся на балансе предприятия средств. Овердрафт чаще всего используется для оплаты срочных обязательств перед контрагентами.Специальный вид кредитования позволяет осуществлять списание со счёта сверх имеющейся суммы и служит удобным решением для грамотного ведения финансовой политики предприятия.Овердрафт представляет собой специальный вид краткосрочного займа, который действует при подписании договора , который заключается между банком и юридическим лицом.

Условия овердрафта для юридических лиц

При заключении договора овердрафта для юридических лиц банк тщательно оценивает возможность кредитования по следующим критериям:

- Безупречная кредитная история юридического лица. Наличие любых непогашенных задолженностей может послужить весомой причиной отказа;

- Отсутствие любых задолженностей перед социальными и бюджетными фондами;

- Прибыльная деятельность предприятия в течение длительного времени, а также наличие постоянно пополняемых счетов.

Сбербанк использует индивидуальный подход к осуществлению кредитования юридических лиц и ставит дополнительные лимитные условия.

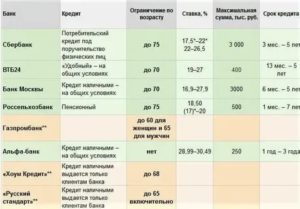

Таблица лимитных условий, устанавливаемых для юридических лиц:

Основная сумма овердрафта От 100 000 руб. для предприятий, осуществляющих сельскохозяйственную деятельность.От 300 000 руб. для всех остальных предприятий. Ограничения Займ может составлять до 40% ежемесячной выручки предприятия, установленной в рублях, а также 25% от общей суммы выручки в иностранной валюте.Максимально возможная сумма овердрафта — 17 млн. руб. «Кредитная» ставка Зависит от общего финансового состояния компании, минимальный процент ставки — 19,9%. Сроки Соглашение между банком и предприятием заключается минимум на 1 год. Наличие залога Нет требований. Возможное поручительство Предусмотрено для владельцев бизнеса, а также контрагентов. Стандартные требования к заемщику Объем максимальной годовой выручки предприятия — 400 млн. руб. Комиссия за услугу 1,2% от общего лимитаМинимальная сумма — 7,5 тыс. руб.Максимальная сумма — 50 тыс. руб. Затраты при возможной неустойке 0,1% от общей суммы возникающей задолженности. На данных условиях услуга может быть предоставлена на сроки по одной стандартной кредитной линии на 90 дней.

Отличия от кредита

Кредит и овердрафт имеют одну функцию — предоставление денежного займа, но есть существенные отличия между данными финансовыми процедурами.

- Кредит предполагает возврат взятых денежных средств под четко зафиксированный в договоре процент. Услуга овердрафта предоставляется без процентов при условии своевременного погашения в установленные договором сроки. Но в случае просрочки, сумма процентов может значительно превышать показатель при стандартной кредитной линии.

- Для заключения сделки овердрафта не требуется подтверждение дохода юридического лица, но и сумма предоставляемого займа ограничена по сравнению с кредитом;

- общая сумма кредита напрямую зависит от платежеспособности заемщика, сумма овердрафта начисляется в зависимости от заработной платы или количества фиксированных финансовых оборотов за определенный промежуток времени.

Детальное отличие овердрафта от кредита представлено в таблице:

Критерии Кредит Овердрафт Фиксированные сроки Устанавливаются в зависимости от общей суммы, а также финансовых возможностей. Представляет собой краткосрочное кредитование. Каждый месяц осуществляется полное погашение определенной суммы. Общая сумма Может превышать среднемесячный заработок предприятия. Предоставляется в размере, не превышающем ежемесячного дохода в двукратном размере. Размер установленного платежа Погашение кредита производится при помощи внесения четко установленной суммы, независимо от остаточного счёта. Погашение долга происходит при очередном зачислении на счет денежных средств. Если денег недостаточно, оставшаяся часть спишется при следующем поступлении. Переплата по финансовым обязательствам Предусмотрена договором и может уменьшаться при досрочном внесении общего платежа. Процент начисляется ежесуточно сразу после возникновения задолженности. Общая процентная ставка Определяется при процедуре одобрения кредита и полностью зависит от платежеспособности клиента. Представляет собой фиксированную величину. Стандартные сроки выдачи Общая сумма выдается за один раз. Дополнительные поступления в течение всего срока кредитования не предусмотрены. Средства предоставляются моментально при возникновении необходимости. Овердрафт может быть «выдан» в любое время суток, поступления могут производиться в течение всего срока действия договора. Подключение овердрафта

Чтобы подключить услугу овердрафт для юридических лиц, необходимо обратиться в офис Сбербанка или предоставить на сайте заявку.

Для подключения понадобятся следующие документы:

- Паспорт;

- Справки, подтверждающие уровень дохода;

- Выписка из банка с информацией о счёте.

Все эти документы необходимо предоставить для возможности расчёта лимита, предоставляемого по услуге.

Подача заявки

Заявку можно оформить непосредственно на сайте Сбербанка, а также в офисе. Сроки рассмотрения могут составлять до нескольких недель, чаще всего решение принимается банком в первые три дня.

При оформлении заявки важно обратить внимание на процентную ставку. Изначально банк может предложить небольшой процент, но в одностороннем порядке он может увеличиться течением времени.

https://www.youtube.com/watch?v=t_1xQP1G120

Клиент лишь получает уведомление об изменении пунктов договора за 2 месяца до начала действия новых условий по начислению процентов.

Также важно обратить внимание на ежемесячный платёж по овердрафту. Если сумма поступлений будет меньше установленного платежа, проценты за просрочку будут начисляться ежесуточно.

Стоит отметить, что заявка на овердрафт оформляется юридическим лицом один раз, а воспользоваться денежными средствами по услугам можно сколько угодно, если возврат средств осуществляется своевременно.

Если клиент соответствует всем критериям, предъявляемым к заемщику, процедура рассмотрения заявки составляет приблизительно 3 дня.

В течение этого времени банк рассматривает уровень платежеспособности клиента, его трудовой стаж и тщательно изучает кредитную историю.

Как юридическое лицо может использовать овердрафт?

Овердрафт для юридических лиц предоставляется чаще всего для возможности пополнения оборотных средств. Данная услуга является удобным решением, если предприятию срочно нужны денежные средства на покупку сырья, различных товаров, а также для осуществления важных налоговых платежей.

В данном случае овердрафт выступает своеобразной льготной формой кредитования с гибкой финансовой политикой. Именно поэтому многие предприятия стараются использовать в качестве займа именно овердрафт.

При этом юридические лица могут изначально подключать данную услугу в соответствии с особенностями ведения собственного бизнеса.

Как отключить овердрафт Сбербанка?

В любое время клиент может отключить услугу овердрафта — для этого достаточно обратиться в офис Сбербанка и расторгнуть существующий договор.

Главное условие моментального отключения услуги — отсутствие финансовой задолженности по предоставляемой программе.

Условия

С момента регистрации фирмы, принадлежащей юридическому лицу, оформляющему овердрафт, должно пройти не менее 6 — 12 месяцев, при этом у организации не должно быть долговых обязательств перед любыми кредитными организациями и налоговыми инспекциями.

В некоторых случаях банк может потребовать поручительство как самого владельца бизнеса, так связанных с ним юридических лиц. Стандартные сроки траншей могут составлять от 30 до 90 дней.

Проценты

Ставки на данную услугу начинаются от 12,7% в год. Также банк предусматривает некоторые дополнительные комиссии, оговариваемые в договоре:

- оплата за открытие индивидуального счёта;

- обслуживание счета компании;

- дополнительная комиссия за информирование о состоянии задолженности, которое производится через SMS.

За несвоевременное внесение платежа взимаются значительные штрафы и неустойки.

Сроки

Овердрафт представляет собой возобновляемую кредитную линию. Период, на который может быть оформлена услуга, составляет 12 месяцев, при этом в любое время можно обратиться в банк с заявлением о продлении предоставления услуги.

Также можно в любой момент закрыть овердрафт или уменьшить или увеличить сумму предоставляемых лимитов.

Лимиты

Лимит овердрафта, предоставляемый Сбербанком для юридических лиц, устанавливается на определенные сроки, которые обычно составляют до 30 дней, далее сумма лимита ежемесячно пересматривается в течение всего срока действия договора.

Общая сумма овердрафта может быть рассчитана в зависимости от среднемесячных поступлений денежных средств на расчетный счет юридического лица в течение трех последних месяцев. При этом в расчет лимита могут входить оборотные средства, содержащиеся на счетах в других банках.

Погашение задолженности

Погашение основной задолженности по услугам овердрафт в Сбербанке может быть осуществлено двумя способами. При этом банк самостоятельно решает, как производить списание средств со счета.

Периодичное

Периодичное внесения оплаты за овердрафт представляет собой полное погашение обязательств перед банком каждый месяц.

https://www.youtube.com/watch?v=edZEp4bXcuU

Сумма задолженности полностью «обнуляется» через 1-3 месяца с начала пользования услугой.

Потраншевое погашение предусматривает поступление на счёт финансовых средств в установленном размере не менее полученного от банка транша. Платеж осуществляется в срок от 30 до 90 дней с начала действия овердрафта.

Другие варианты

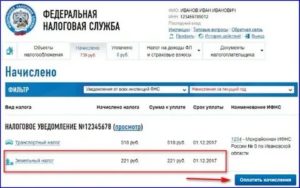

Существует возможность списания технического — «неразрешённого» овердрафта. Списание может производиться с дебетовой карты на небольшие суммы.

В системе Сбербанк Онлайн причина списания не обозначена:

Если клиент подключён к мобильному банку, в присылаемом сообщении указывается причина списания средств за услуги овердрафта.

При возникновении подобной ситуации необходимо написать заявление о возврате процентов и предоставить его в офис Сбербанка.

Преимущества и недостатки овердрафта Сбербанка для юридического лица

Услуга краткосрочного займа в виде овердрафта имеет ряд преимуществ для юридических лиц:

- общая процедура получения услуги достаточно упрощена;

- постоянное наличие средств для покрытия непредвиденных платежей;

- улучшение торгового оборота предприятия за счёт возможности своевременной покупки сырья и оборудования.

«Подводные камни» услуги:

- Процентная ставка по овердрафту начисляется за каждый фактически день использования кредитных средств;

- Наличие дополнительных комиссий за анализ и детализацию документов, установку лимита, а также за досрочное погашение;

- Штрафные санкции за несвоевременную уплату платежей могут превышать процентную ставку в несколько раз.

Тем не менее, услуга овердрафт достаточно востребована среди ценителей грамотного ведения бизнеса и выступает своеобразной финансовой подушкой безопасности в случае возникновения форс-мажорных ситуаций, связанных с непредвиденными тратами.

Видео:Овердрафт. Кредит для бизнеса без залога. Преимущества и недостаткиСкачать

Овердрафт для юридических лиц от Сбербанка

Овердрафт от Сбербанка для корпоративных клиентов (индивидуальных предпринимателей, малого и среднего бизнеса) – великолепная возможность покрыть временный кассовый разрыв на предприятии. Банком предложены выгодные условия для заключения сделки. Для постоянных клиентов кредитное учреждение готовит индивидуальные предложения.

Сбербанк предлагает корпоративным клиентам и индивидуальным предпринимателям, находящимся на упрощенной системе, выгодные условия по оформлению овердрафтов. Период, на который может быть оформлен кредит, 12 месяцев.

Период траншей 30-90 календарных дней. Овердрафты предоставляются только в рублях. Ставка по такому виду займа – от 12,97% в год.

Сумма кредита может достигать 17 000 000 рублей. Для оформления кредита не всегда требуется обеспечение или поручительство.

От страхования клиент также может отказаться. Но за оформление овердрафта заемщик должен будет уплатить комиссию в размере 1,2% от суммы займа, но не более 50 000 рублей и не менее 7 500 рублей.

Все базовые условия, предложенные банком, могут изменяться в зависимости от статуса клиента (индивидуальный предприниматель, малый, средний бизнес, ВИП-клиент), его платежеспособности и кредитной истории.

Решение о предоставлении овердрафта принимается банком в течение 8 рабочих дней (после получения всех необходимых документов).

Способы получения ↑

Отправить первичную заявку на рассмотрение возможности заключить с банком договор на получение овердрафта можно онлайн.

В таком случае менеджер банка перезвонит в компанию и оговорит с ответственным сотрудником первые шаги по сделке (для начала какой пакет документов собрать, в какое отделение обратиться и сколько ждать ответ).

Если же действовать по классической процедуре, то уполномоченный сотрудник компании должен:

- Обратиться в отделение банка, которое занимается кредитованием корпоративных клиентов и индивидуальных предпринимателей. Менеджеры подробно расскажут, какие документы необходимы для получения овердрафта, в какие сроки будет подготовлен ответ и как быстро можно будет получить деньги.

Собранный пакет документов, вместе с заполненной заявкой и анкетой (бланки предоставляются банком), отправить в кредитное учреждение для изучения.

- В течение 8 рабочих дней кредитный комитет изучит документы и предоставит ответ, может ли быть выдан овердрафт и если да, то на каких условиях.

Процентные ставки по овердрафту для юридических лиц в Сбербанке ↑

Прежде чем изучать базовые условия по кредитованию, следует понимать, что такие ставки банки устанавливают крайне редко.

https://www.youtube.com/watch?v=quPL6NLvF_4

Обычно для клиентов готовится индивидуальное предложение, которое зависит от среднемесячной выручки, платежеспособности и, конечно же, кредитной истории.

Но ориентироваться на базовые условия, конечно же, необходимо. Сбербанк предлагает овердрафт на 12 месяцев под 12,97% годовых.

Также стоит помнить, что договор предусматривает плату за открытие кредитной линии в размере 1,2% от установленного овердрафта, не менее 7 500 рублей, но не более 50 000 рублей.

Несвоевременное внесение средств на счет чревато начислением неустойки – 0,1% от суммы просроченной задолженности. Начисление производится ежедневно до полного погашения образовавшейся задолженности.

Страхование по овердрафтам – не обязательно.

Требование к заемщикам ↑

Сбербанк определил четкие требования к юридическим лицам и индивидуальным предпринимателям, которые желают оформить такой вид кредита.

Получить овердрафт в Сбербанке могут:

- только компании, которые являются резидентами РФ;

- годовая выручка предприятия – до 400 000 000 рублей;

- срок регистрации компании или ИП – не менее 12 месяцев.

Дополнительным требованием к индивидуальным предпринимателям является их возраст, который не может превышать 70 лет на момент выплаты кредитной линии согласно условиям договора.

Список документов ↑

Для рассмотрения заявки и формирования индивидуального предложения, юридическому лицу или частному предпринимателю необходимо предоставить в банк следующие документы:

- заявление на получение овердрафта;

- анкета от будущего заемщика;

- сведения о лицах, уполномоченных подписывать финансовые документы (паспортные данные, ИНН, протоколы о назначении);

- правоустанавливающие документы.

Правоустанавливающие документы:

Для юридических лиц:

- устав со всеми изменениями, дополнениями;

- свидетельство о регистрации;

- лицензии (при наличии);

- выписка из ЕГРЮЛ;

- карточка с образцами подписей, лиц, которые уполномочены подписывать финансовые документы.

Для индивидуальных предпринимателей:

- свидетельство о регистрации;

- паспорт;

- лицензии (при наличии);

- карточка с образцами подписей.

Также необходимы финансовые документы, которые подтверждают платежеспособность заемщика.

Если овердрафт предоставляется под обеспечение, банку необходимо подготовить документы по залогу.

В зависимости от деятельности компании, банк может дополнительно требовать и иные документы, которые повлияют на размер овердрафта, срок и само решение, предоставлять кредит либо отказать.

Как производятся выплаты? ↑

Овердрафт – нецелевой займ, который может выплачиваться следующими способами (в зависимости от условий договора):

- ежемесячное погашение до полного «обнуления» счета (выплаты производятся через 1-3 месяца после образования задолженности в зависимости от финансового состояния клиента);

- погашение траншами (каждый транш перечисляется в счет выплаты долга каждые 1-3 месяца в зависимости от финансового состояния клиента).

Сроки ↑

Обращаем внимание, что заявка на получение овердрафта рассматривается от 8 рабочих дней после предоставления всего пакета документов.

Что же касается периода, на который может быть оформлен овердрафт, то он зависит от платежеспособности клиента, его кредитной истории.

Последний пункт в обязательном порядке проверяется сотрудниками банка. Обычно срок кредитования не превышает 12 месяцев, ставка при этом может быть равна 12,97% в год.

Вместе с тем, каждый корпоративный клиент либо частный предприниматель может рассчитывать на индивидуальные условия.

Для крупных и постоянных клиентов банки часто делают привлекательные предложения с увеличенным сроком либо сниженной ставкой.

Плюсы и минусы ↑

Что касается преимуществ данного вида кредитования, то здесь можно отметить следующее:

- для оформления овердрафта не всегда требуется поручительство или обеспечение;

- процедура рассмотрения заявки банком обычно не превышает 8 рабочих дней;

- овердрафт – это нецелевой кредит, который предоставляется на покрытие временного кассового разрыва по счетам клиента;

- индивидуальные условия кредитования для каждого клиента;

- невысокие процентные ставки;

- условия кредитования могут быть пересмотрены при увеличении среднемесячной выручки;

- овердрафт могут открыть не только юридические лица, но индивидуальные предприниматели, находящиеся на упрощенной системе налогообложения.

Что касается недостатков, то стоит отметить, что оформление овердрафта достаточно сложная юридическая процедура, которая требует предоставление немалого пакета документов, подтверждения платежеспособности.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Особенности овердрафтного кредита

Каждый способ получения займа обладает своими нюансами. Так к особенностям оформления овердрафта в Сбербанке можно отнести:

- Клиент обязан осуществлять полное погашение долга не менее одного раза в месяц. Для проведения этой операции необходимо внести на расчетный счет сумму равную или превышающую размер займа;

- Процентные начисления за пользование услугой осуществляются только на сумму фактического долга. Таким образом, регулярное поступление средств уменьшает размер переплат;

- Ежедневно, в конце рабочего дня, производится автопогашение заемных средств на размер образовавшегося кредитного сальдо расчетного счета клиента. Это действие осуществляется по окончании всех необходимых операций за день, поэтому не провоцирует никаких задержек.

Принцип действия схемы овердрафта

https://www.youtube.com/watch?v=DNmOR4sn14Y

Новая сумма краткосрочного кредитования предоставляется на следующие сутки после погашения долга в полном объеме.

Отличия от других кредитов

Овердрафт отличается от стандартного метода кредитования. К основным особенностям относят:

- Сумма займа выплачивается единовременно;

- Процентная ставка выше, чем у обычного кредитования;

- Задолженность по овердрафтному кредиту полностью объединена с расчетным счетом;

- Срок предоставления услуги может варьироваться от месяцев до года. При этом Сбербанк непрерывно осуществляет мониторинг уровня платежеспособного состояния клиента. При необходимости, банк вправе прекратить действие овердрафта или уменьшить его лимит.

Кроме того, в отличие от привычного займа, услуга краткосрочного кредитования может предлагаться финансовой организацией самостоятельно. При этом клиент вправе отказаться от ее подключения без применения каких-либо санкций.

Кто может получить?

Правом подключения овердрафта обладают компании резиденты Российской Федерации. Кроме того выручка такого предприятия за год не может быть меньше, чем 400 000 000 рублей.

К другим требованиям относят возраст заемщика и срок ведения предпринимательской деятельности.

Представитель предприятия не должен быть старше 70 лет на момент полного погашения задолженности перед банком, а срок официального существования компании – не меньше 12 месяцев.

Расчет овердрафта

Каждый клиент может самостоятельно высчитать сумму займа, доступную для компании. За основу таких расчетов берется показатель финансовых оборотов, проводимых за один месяц. Максимальная сумма предлагается для предприятий с наиболее активной и стабильной деятельностью.

Кроме того предельная сумма займа составляет примерно 50% минимального оборота организации за один месяц (анализируется последние 3-6 месяцев). Величина овердрафта может пересматриваться ежемесячно, согласно потребностям и финансовой стабильности предприятия. Время принятия решения банком составляет до 8 рабочих дней.

Срок кредита

Срок краткосрочного кредитования для юридического лица устанавливается согласно финансовому состоянию компании, с учетом пожеланий просителя. Максимальный период равен 12 месяцев.

Овердрафтные лимиты Сбербанка для юридических лиц

Лимиты, как и другие условия предоставления овердрафта для юр. лиц могут отличаться.

Этот показатель зависит от выбранного клиентом варианта банковского продукта: «Индивидуального», «Экспресс», «С общим лимитом» или «Бизнес».

К примеру, при оформлении «Экспресс-овердрафта» максимальная сумма займа составляет 2,5 млн. рублей. Для тех, кому доступно предложение «Бизнес» кредит может достигать 17 млн.

Более подробную информацию относительно желаемой и доступной суммы краткосрочного кредитования может предоставить клиент менеджер Сбербанка.

Обеспечение овердрафтного кредита Сбербанка

В зависимости от выбранного способа получения овердрафта, требуется разное обеспечение кредита. Как правило, подтверждением надежности клиента является поручительство владельцев компании – физических или юридических лиц, взаимосвязанных с клиентом. В роли обеспечения может также выступать залоговое имущество.

Юридическим лицам может быть предложено упрощенное оформление овердрафта, в зависимости от стабильности функционирования бизнеса. Некоторые кредиты предоставляются без предоставления какого-либо обеспечения.

📸 Видео

Что такое Технический овердрафт - Минус на дебетовой картеСкачать

Овердрафт от Альфа банка. Ключевые особенностиСкачать

Овердрафт - что это такое простыми словами + виды, лимиты и проценты овердрафта в банке по картеСкачать

КРЕДИТ НА БИЗНЕС. Где брать кредит на бизнес? Точка, Тинькофф, Сбер, ВТБ, Альфа / Кредит на бизнесСкачать

Сделайте жизнь проще с банком ВТБ! Овердрафт для юридических лицСкачать

ОВЕРДРАФТ | Что это такое и как им правильно пользоваться?Скачать

Сбербанк делает из клиентов должников? / ОвердрафтСкачать

Охеревший ГБРовец задержан полицией / Сбербанк вернул деньгиСкачать

Дебет или овердрафт. Сбербанк предупреждает: статус вашей карты не изменилсяСкачать

Беру кредит у коллектора и списываю долг бесплатно. Банкротство физических лицСкачать

Как запретить СБЕРУ и другим банкам и МФО следить за вами! инструкция, быстро и легко!Скачать

Сюжет «Услуги Сбербанка для юридических лиц»Скачать

Кредитная линия: что это такое и как можно открыть?Скачать

КАК Я ОФОРМИЛ ДЕНЬГИ В КРЕДИТ 650 000 ТЫСЯЧ РУБЛЕЙ | Как Взять Кредит в Сбербанк Онлайн.Скачать

Что такое лимит овердрафта для юридических лиц?Скачать

Что такое овердрафтСкачать

ВКЛ овердрафт - что выбратьСкачать